[email protected]

Haftalık Değerlendirme

+90 212 314 8181

MAKROEKONOMİK STRATEJİ

11 Kasım 2013

Yıl: 1 / Sayı: 15

Belirsiz Küresel Normalleşme Süreci ve Enflasyon Riskleri Altında Parasal Sıkılaştırma

Küresel para politikalarının normalleşme sürecine ilişkin belirsizlikler devam ediyor. Bu da, gelişmekte olan

ülkelere yönelik sermaye akımları üzerindeki aşağı yönlü risklerin canlı kalmasına neden oluyor.

Küresel ekonomi ve para politikalarındaki belirsiz görünüm, hem iç piyasalardaki volatiliteyi yüksek tutuyor; hem

de TCMB’nin para politikasındaki temkinli duruşunu korumasına yol açıyor.

Para politikasındaki temkinli duruşun belirginleşmesinde ana etken, fiyat istikrarı hedefi önceliğinin daha yoğun

hissettirilme ihtiyacı.

Çekirdek ve hizmet enflasyonuna ilişkin riskler ve kurda yeniden gözlenen oynaklık artışı gibi unsurlar enflasyon

görünümünün hala orta vadeli hedeflerle uyumlu bir konuma ulaşamadığına işaret ediyor.

Küresel belirsizliğin yüksek kaldığı mevcut ortamda, merkez bankaları geleneksel ve geleneksel olmayan politika

araçlarıyla güçlendirilmiş politika bileşimini “sözle yönlendirmeler”le destekleyerek, para politikalarının gelecekteki

seyrine ilişkin belirsizliği azaltmayı; dolayısıyla ekonomik ve finansal şoklarla daha kolay başa çıkmayı hedefliyor.

Parasal sıkılaştırma duruşunun güçlendirilmesi ve öngörülebilirliğin artırılması yönünde ilk adım, bu hafta iki güne

çıkarılan EPS ile atılıyor; Kasım-Aralık PPK ve 2014 Para ve Kur Politikası ile devam edecek.

xx

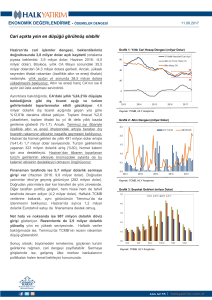

Haziran-Kasım dönemi 15,5 milyar dolarlık satışla sonuçlanacak

6.0

5.2

5.0

Parasal

sıkılaştırma

duruşunun

güçlendirilmesi

ve

öngörülebilirliğin artırılması yönünde ilk adım, bu hafta iki

güne çıkarılan Ek Parasal Sıkılaştırma (EPS) ile atılıyor. Bu

hafta, iki günlük EPS ve daha sonraki döviz satışlarıyla,

piyasaya toplam 520 milyon dolarlık likidite sağlanacak. Ayrıca

bu ay, 1,25 milyar dolar sukuk ve 1,25 milyar euro tahvil

ihraçlarının önemli katkısıyla, rezervlerde beklenen 1,7 milyar

dolarlık artışın döviz satışı olarak kullanılması planından da,

yeni EPS uygulamalarının devam edeceğini beklemek

mümkün. 19 Kasım ve 17 Aralık tarihli Para Politikası Kurulu

(PPK) toplantıları ve 24 Aralık’ta açıklanacak 2014 Para ve Kur

Politikası, önümüzdeki dönem politika duruşunun daha

öngörülebilir olması açısından önemli olacak.

Döviz Satım İhalesi (milyar dolar)

4.2

4.0

3.0

2.0

1.9

1.7

1.7

0.8

1.0

11.13T

10.13

09.13

08.13

0.0

06.13

Küresel para politikalarındaki bu belirsiz görünüm de, hem iç

piyasalardaki volatiliteyi yüksek tutuyor; hem de Merkez

Bankası’nın para politikasındaki temkinli duruşunu

korumasına yol açıyor. Nitekim, geçen ay sonunda yayımlanan

Üç Aylık Enflasyon Raporunun tanıtımında ön plana çıkarılan

“parasal sıkılaştırma duruşunun korunmasındaki kararlılık ve

öngörülebilirliğin artırılması yönünde ek adımlar” söylemi,

Merkez Bankası Başkanı Sayın Başçı’nın geçen hafta İstanbul

Sanayi Odası’nda yaptığı konuşmada da tekrar vurgulandı.

Para politikası duruşunda önemli göstergelerden biri olan ve

TCMB’nin piyasaya birden çok kanalla likidite sağlaması

nedeniyle yakından takip edilen ortalama fonlama faizi, son

dönemde % 6,3 seviyesinde. “Kur volatilitesinin faiz

volatilitesine tercih edildiği” para politikasındaki yeni duruşun

belirginleştiği Eylül başındaki ekonomistler toplantısı

öncesinde, ortalama fonlama faizi % 7’ye yakın seviyelerde

dalgalanıyordu.

07.13

Ekonomik verilere duyarlılığı artan küresel para politikaları,

xx

gerek ekonomik dengelerde hala istikrarlı bir görünümün

oluşamamış olması, gerekse de merkez bankası otoritelerinin

genel bir politika duruşu üzerinde uzlaşamamış görünmeleri

nedeniyle, sermaye piyasalarındaki oynaklığın yüksek

kalmasında ana etken olmaya devam ediyor.

Kay

Kaynak: TCMB, HLY Ekonomik Araştırmalar

Ekonomik Araştırmalar Birimi

Banu KIVCI TOKALI

Ekonomik Araştırmalar Müdürü

[email protected]

(212) 314 8188

Nurcihan AŞIK

Uzman Yard.

[email protected]

(212) 314 8183

Çekince için lütfen arka sayfaya bakınız.

Esengül ÖZDEMİR

Uzman Yard.

[email protected]

(212) 314 8184

Haftalık Değerlendirme

11 Kasım 2013

2

MAKROEKONOMİK STRATEJİ

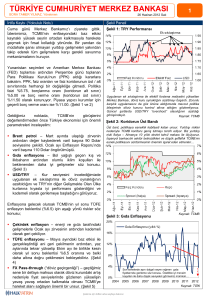

TCMB ortalama fonlama faizi % 6,3’lerde

seviyesinde hesaplanıyor. Kur etkisinin sınırlı kalmasına karşın,

hizmet enflasyonunda geçen yılın sonundan itibaren genel

yükseliş trendi olduğu, yıllık enflasyon rakamının % 7’den

% 8,2’ye çıktıktan sonra % 7,9’un altına hafif bir gerileme

gösterdiği gözleniyor.

Gecelik Borç Alma- Verme Faiz Koridoru

Politika Faizi

Bankalar arası gecelik repo faizi

TCMB Ortalama Fonlama Faizi

8.0%

7.5%

7.0%

6.5%

6.0%

5.5%

5.0%

4.5%

4.0%

3.5%

3.0%

07.11.13

17.10.13

26.09.13

05.09.13

15.08.13

25.07.13

04.07.13

13.06.13

23.05.13

02.05.13

Hizmet enflasyonu kur dalgalanması sonrası % 8 seviyesine oturdu

12.0%

11.0%

Kaynak: TCMB, HLY Ekonomik Araştırmalar

Hizmet Enflasyonu (yıllık değ.)

Mal Enflasyonu (sağ eks., yıllık değ.)

10.0%

9.0%

Para politikası açısından yakından takip edilen “I” çekirdek

göstergesi, yıllık bazda Mayıs ayından itibaren yükseliş

trendini koruyor. Endekste altı aylık kümülatif artış % 4,6’ya

ulaştı. Yıllık artış oranı da, aynı dönemde % 5,44’ten % 7,49’a

ciddi bir yükseliş gösterdi. Kurda devam eden volatilite ve

kurdan yansıma etkisi gözönüne alındığında, yıllık artış

oranında düşüş hareketi gerçekleşse de, boyutu ve

kalıcılığıyla ilgili riskler olduğu açık.

12.0%

11.0%

10.0%

9.0%

8.0%

8.0%

7.0%

6.0%

7.0%

5.0%

6.0%

4.0%

5.0%

3.0%

4.0%

10.08

01.09

04.09

07.09

10.09

01.10

04.10

07.10

10.10

01.11

04.11

07.11

10.11

01.12

04.12

07.12

10.12

01.13

04.13

07.13

10.13

TCMB’nin

para

politikasındaki

temkinli

duruşun

belirginleşmesinde temel etkenin, fiyat istikrarı hedefi

önceliğinin daha yoğun hissettirilme gereksinimi olduğunu

görüyoruz. Nitekim, enflasyon görünümü hala orta vadeli

hedeflerle uyumlu bir konuma ulaşabilmiş değil. Her ne kadar

geçen hafta açıklanan yüksek Ekim enflasyonu ağırlıklı olarak

işlenmemiş gıda fiyatlarındaki sıçramadan kaynaklanmış olsa

da, çekirdek ve hizmet enflasyonuna yönelik riskler ve kurda

yeniden gözlenen oynaklık artışı gibi unsurlar orta vadeli

enflasyon görünümüne ilişkin temkinli duruşun korunmasına

neden oluyor.

13.0%

Kay

Kaynak: TCMB

Hizmet enflasyonunun baskısını gösteren diğer bir gösterge de

hizmet fiyatları yayılım endeksi. Ay içinde fiyatı artan

maddelerin sayısı ile fiyatı azalanların sayısı arasındaki farkın

toplam madde sayısına oranını ifade eden yayılım endeksinin

mevsimsellikten arındırılmış üç aylık hareketli ortalaması, kur

dalgalanması sonrası % 47-48 aralığına oturmuş görünüyor. Bu

yılın başında ise % 44’ün altında idi. Genel olarak ise, 2012 yılı

başından itibaren yukarı bir trend içinde olduğu gözleniyor.

Hizmet yayılım endeksi 2012 başından itibaren yükseliş trendinde

0.7

1.2

Hizmet Fiyatları Yayılım Endeksi (MA 3 aylık ortalama)

0.6

1

Hizmet Enflasyonu (MA 3 aylık ort., sağ eks.)

0.8

Çekirdek enflasyondaki yükseliş dikkat çekici

0.5

0.6

0.4

0.4

0.2

0.3

0

12.0%

35.0%

30.0%

25.0%

20.0%

15.0%

10.0%

5.0%

0.0%

-5.0%

-10.0%

-15.0%

-20.0%

10.0%

8.0%

6.0%

4.0%

Kay

Kaynak: TCMB, HLY Ekonomik Araştırmalar

01.14

09.13

05.13

01.13

09.12

05.12

01.12

09.11

01.11

09.10

05.10

01.10

0.0%

05.11

Temel Mallar (yıllık değ.)

Çekirdek Enflasyon ("I") (yıllık değ.)

Sepet (yıllık değ. 3 aylık gecikmeli)

2.0%

-0.2

01.08

04.08

07.08

10.08

01.09

04.09

07.09

10.09

01.10

04.10

07.10

10.10

01.11

04.11

07.11

10.11

01.12

04.12

07.12

10.12

01.13

04.13

07.13

10.13

0.2

Kay

Kaynak: TCMB, TÜİK, HLY Ekonomik Araştırmalar

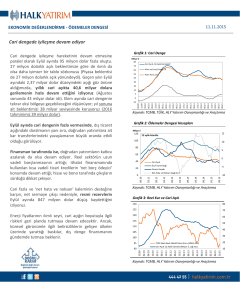

Hizmet enflasyonunda, çıktı açığı ve ücret gelişmeleri gibi yurt

içi maliyet unsurlarının daha etkili olduğunu, döviz kuru

geçişkenliğinin ise zayıf kaldığını biliyoruz. Nitekim, yurtiçi

maliyet unsurlarının hizmet enflasyonundaki payı % 65

Diğer taraftan, döviz kuru ve ithal fiyatlarının etkisinin belirgin

olarak görüldüğü mal fiyatlarında, altın, akaryakıt, işlenmemiş

gıda ve dayanıklı tüketim malları alt ana gruplarda

geçişkenliğin yüksek olduğunu biliyoruz. Kur ve ithalat fiyatı

şokuna altı ay sonraki birikimli tepki olarak, enerji % 21,3 ile

başı çekerken, temel mallar % 14,9 ile hemen arkasından

geliyor. Temel mal fiyatlarına ait yayılım endeksi de, kur

dalgalanmasıyla eşanlı bir yukarı bir trend izliyor. TÜFE’nin

tepkisi % 13,4 düzeyinde tahmin edilirken, “I” çekirdek

göstergesi % 9,8 ve hizmet enflasyonu % 4,7 ile çok daha

ılımlı bir geçişkenlik yansıtıyor.

Çekince için lütfen arka sayfaya bakınız.

Haftalık Değerlendirme

11 Kasım 2013

3

MAKROEKONOMİK STRATEJİ

TÜFE ve Alt Grupların İthalat Fiyatı ve Kur Şokuna Tepkisi

(6 ay sonraki birikimli, %)

Enerji

21.3

Altın

Temel Mallar

14.9

Akaryakıt

TÜFE

13.4

İşlenmemiş Gıda

İGTD*

13

İşlenmemiş gıda, 2013 enflasyonunda önemli baskı unsuru oldu

89.1

31.2

Dayanıklı Mal (Altın Hariç)

15.0%

14.0%

23.2

21

13.0%

2006-2012 Ortalama (10 Aylık)

12.0%

11.0%

H

10.3

Giyim dışı Temel Mallar

9.8

Konut Enerji

18.7

16.7

10.0%

I

Hizmet

4.7

İşlenmiş Gıda

12.4

7.0%

2013 (10 Aylık)

9.0%

8.0%

6.0%

Kay

5.0%

İşlenmemiş Gıda

Kaynak: TCMB, * İGTD, işlenmemiş gıda ve alkol-tütün hariç TÜFE

İşlenmiş Gıda

2.2%

2006-2012 Ortalama (son 2 Ay)

Kur etkisi alt gruplarda farklılıklar gösterse de, Merkez

Bankası’nın da dikkat çektiği üzere, kurun gecikmeli etkileri

enflasyonun gelecek dönem seyri açısından yukarı yönlü risk

oluşturmaya devam ediyor. Özellikle son dönemde, küresel

ekonomi ve para politikalarına ilişkin belirsizliklerin artması

karşısında, kur oynaklığının tekrar yükseldiği göz önüne

alınacak olursa.

Kur tarafında, nominal değişim ve enflasyon gelişimini içeren

reel kurun aşırı değerli seviyeden uzak olması, Merkez

Bankası’nın fiyat istikrarı hedefine odaklanabilmesinde alan

yaratması açısından rahatlatıcı bir unsur. Her ne kadar reel kur

Ekim ayında 110 bölgesine yükseliş göstermiş olsa da, bu ay

kurda yaşanan değer kaybı ve daha ılımlı aylık enflasyon

beklentisi doğrultusunda tekrar aşağı hareket etmesi olası

görünüyor.

140

131

121.4

1.6%

1.4%

1.2%

1.0%

İşlenmemiş Gıda

İşlenmiş Gıda

Kay

Kaynak: TCMB, HLY Ekonomik Araştırmalar

Diğer taraftan, işlenmemiş gıda fiyatlarına göre hem kur

etkisinin neredeyse yarı yarıya olduğu, hem de genel fiyatlama

davranışı olarak daha istikrarlı bir görünüm sergileyen

işlenmiş gıda fiyatları, yılın 10 aylık döneminde % 5,8’lik artış

ile, 2006-2012 ortalaması olan % 7,6’ya göre daha ılımlı bir

görüntü veriyor. Ayrıca son verilerde, aylık artış rakamı

yavaşlama gösteriyor. Yılın kalan iki aylık dönemi için ise,

geçmiş yılların ortalaması % 1,5’lik bir artışa işaret ediyor.

100

90

08.10

10.10

12.10

02.11

04.11

06.11

08.11

10.11

12.11

02.12

04.12

06.12

08.12

10.12

12.12

02.13

04.13

06.13

08.13

10.13

80

Kay

IMF’nin enerji fiyatlarına ait projeksiyonları ılımlı

Kaynak: TCMB

205

IMF Enerji Fiyat Endeksi (2005=100)

185

IMF Gıda Fiyat Endeksi (2005=100)

165

145

125

105

85

65

45

Kay

Kaynak: IMF

Çekince için lütfen arka sayfaya bakınız.

2018

2016

2014

2012

2010

2008

2006

2004

2002

2000

1998

1996

25

1992

Gıda fiyatlarının yansımasıyla ilgili olarak, yılın 10 aylık

döneminde % 14,3 artarak enflasyon üzerinde yukarı yönlü

önemli bir baskı unsuru olarak beliren işlenmemiş gıda

fiyatları (2006-2012 yıllarına ait 10 aylık dönemde ortalama

artış % 8,2 düzeyinde kalmıştı), yılın kalan döneminde,

beklenen düzeltme hareketinin gerçekleşmesi halinde daha

ılımlı bir seyir izleyebilir. 2006-2012 dönemi, son iki ay için

ortalama % 2,1’lik artışa işaret ediyor.

1994

103.6

110

109.99

120

1.8%

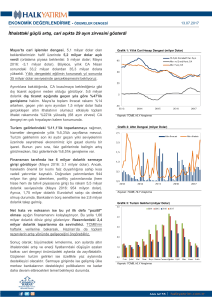

Enflasyon açısından diğer bir destek unsuru, 2014

projeksiyonlarıyla da tutarlı olan son dönem görünümünü

koruması halinde, enerji fiyatları olabilir. Yılın 10 aylık

döneminde kümülatif fiyat artışı % 2,5’te sınırlı kalan enerji

fiyatları (2006-2012 aynı dönemdeki ortalama artış % 9,5 idi),

yılın kalan döneminde enflasyon baskılarını sınırlama

açısından yardımcı olabileceği sinyali veriyor. Eylül ayında

ortalama 109 dolar seviyesinde olan Brent petrol, bu ay

başından itibaren ortalama 105 dolara, mevcut olarak da 103104 dolar bandına hızlı bir gerileme göstermiş durumda.

Reel kur aşırı değerli seviyenin uzağında

130

2.0%

Haftalık Değerlendirme

11 Kasım 2013

MAKROEKONOMİK STRATEJİ

IMF’nin emtia fiyat endeksleri kapsamında yayımladığı enerji

endeksi de, 2014 yılı için % 3’lük düşüş öngörüyor. Bu yıla ait

tahmin ise % 1,5’lik gerileme şeklinde.

Büyüme görünümü, orta vadede talep kaynaklı enflasyon

risklerinin kontrol altında kalması açısından diğer önemli bir

bileşen. Yılın ilk yarısında beklentilerin üzerinde büyüyen

ekonomi, ikinci yarı için yavaşlama sinyali veriyor. Her ne

kadar reel ekonomiyle ilgili olarak Ağustos-Ekim dönemi,

“köprü günü değişkeni” (birbirini takip eden iki resmi tatil

veya bir resmi tatil ile hafta sonu arasında kalan ve ek tatil

yapılabilecek çalışma günü) nedeniyle sağlıklı bir analiz

imkanı vermiyor olsa da (ayrıntılı analiz için Eylül Üretim

Raporumuza bakabilirsiniz), kredi artışı, gelecek dönem üretim,

yatırım ve istihdam planları ve küresel finansal koşullardaki

sıkılaşma gibi göstergeler yurtiçi talebin önümüzdeki dönem

seyrine ilişkin aşağı yönlü riskleri artırıyor. Nitekim, TCMB’nin

Ekim Üç Aylık Enflasyon Raporunda, 2014 için öngörülen çıktı

açığının aşağı yönlü güncellendiğini görüyoruz.

Çıktı açığı 2014 için aşağı yönlü güncellendi

4

Görüldüğü gibi, kur oynaklığı, gıda fiyatları ve yapısal fiyat

davranışları enflasyon görünümünde risk oluşturmaya

devam ediyor. Küresel ekonomik verilerde dalgalanmalar,

ABD’de borç tavanı ve bütçe sorunu, merkez bankalarından

gelen farklı açıklamalar gibi gelişmeler de küresel para

politikalarının normalleşme sürecine ilişkin belirsizliğin

artmasına neden oluyor. Buna bağlı olarak, gelişmekte olan

ülkelere yönelik sermaye akımları üzerindeki aşağı yönlü

risklerin canlı kalmaya devam edeceğini söylemek mümkün.

Diğer bir ifadeyle, finansal istikrarın sağlanmasının kolay bir

süreç olmayacağı anlaşılıyor.

Küresel belirsizliğin yüksek kaldığı mevcut ortamda, özellikle

gelişmiş ülke para politikalarında yakın geçmişte daha fazla

ağırlık kazanan ve para politikalarının gelecekteki seyrine

ilişkin belirsizliği azaltmayı amaçlayan “sözle yönlendirme”

stratejisinin, önümüzdeki dönem para politikası tasarımında

önemli bir yer tutacağını söyleyebiliriz.

TCMB de, geleneksel ve geleneksel olmayan politika

araçlarıyla güçlendirilmiş bir para politikası bileşiminin sözle

yönlendirmelerle desteklenerek, Banka’nın gerek ekonomik

gerekse finansal şoklarla daha kolay başa çıkmasına olanak

tanıyacağını düşünüyor.

Bu çerçevede, yılın son iki ayındaki PPK toplantıları ve 2014

Para ve Kur Politikası açıklamalarının, öngörülebilirliğin

artırılması beklentisini ne şekilde karşılayacağı önemli

olacak.

Kay

Kaynak: TCMB

Kredi

genişlemesinde,

13

haftalık

ortalamaların

yıllıklandırılmış halinde artışın % 19 düzeyine inerek (Ağustos

başında % 36 civarındaydı) TCMB’nin 2014 ortası için

öngördüğü % 15’lik referans değere yaklaşma sinyali

vermesini, önümüzdeki dönem enflasyon ve cari açık riskleri

açısından olumlu buluyoruz.

Kredi genişlemesinde Ağustos’tan beri gözlenen yavaşlama

40.0%

35.0%

Toplam Krediler (13 haftalık ort.,

yıllıklandırılmış, kur etkisinden arındırılmış)

30.0%

25.0%

20.0%

15.0%

10.0%

01.12

02.12

03.12

04.12

05.12

06.12

07.12

08.12

09.12

10.12

11.12

12.12

01.13

02.13

03.13

04.13

05.13

06.13

07.13

08.13

09.13

10.13

5.0%

Kay

Kaynak: TCMB, HLY Ekonomik Araştırmalar

Çekince için lütfen arka sayfaya bakınız.

Haftalık Değerlendirme

11 Kasım 2013

5

MAKROEKONOMİK STRATEJİ

DIŞ DENGE VE REEL KUR

Grafik2: Altın İhracatı ve İthalatı

Grafik1: Cari Denge

3.0

85

CA 12 aylık kümülatif (USD milyar)

75

65

2.0

Altın ve Enerji Hariç CA 12 aylık kümülatif

(USD milyar)

Altın Hariç CA 12 aylık kümülatif (USD

milyar)

55

45

Altın İhracatı* (2012)

Altın İhracatı* (2013)

Altın İthalatı* (2012)

Altın İthalatı* (2013)

1.0

0.0

35

25

-1.0

15

5

-2.0

-5

*Milyar USD

-15

Kaynak: TCMB, HLY Ekon. Araş.

Kaynak: TCMB

Grafik3: Portföy Yatırımları- Hisse Senedi (Net)

Grafik4: Portföy Yatırımları- Bono (Net)

80

2.5

2.0

70

Aralık

Kasım

Ekim

Eylül

Ağustos

Temmuz

Haziran

Mayıs

Nisan

Mart

Şubat

Ocak

08.04

02.05

08.05

02.06

08.06

02.07

08.07

02.08

08.08

02.09

08.09

02.10

08.10

02.11

08.11

02.12

08.12

02.13

08.13

-3.0

80

6.0

5.0

70

4.0

1.5

1.0

60

3.0

60

2.0

0.5

50

0.0

Aylık Net Değişim (Milyar USD,sağ

eks.)

Hisse Stok (Milyar USD)

-0.5

0.0

-1.0

40

Aylık Net Değişim (Milyar USD,sağ eks.)

DIBS Stok (Milyar USD)

-1.0

-1.5

09.11

10.11

11.11

12.11

01.12

02.12

03.12

04.12

05.12

06.12

07.12

08.12

09.12

10.12

11.12

12.12

01.13

02.13

03.13

04.13

05.13

06.13

07.13

08.13

09.13

10.13

11.13

30

30

-2.0

-3.0

10.11

11.11

12.11

01.12

02.12

03.12

04.12

05.12

06.12

07.12

08.12

09.12

10.12

11.12

12.12

01.13

02.13

03.13

04.13

05.13

06.13

07.13

08.13

09.13

10.13

11.13

40

1.0

50

Kaynak: TCMB

Kaynak: TCMB

Grafik5:HLY İhracat Ağırlıklı Küresel PMI Endeksi

Grafik6: Reel Kur Endeksi

140

58

131

Kaynak: HLY Ekon. Araş.

08.10

10.10

12.10

02.11

04.11

06.11

08.11

10.11

12.11

02.12

04.12

06.12

08.12

10.12

12.12

02.13

04.13

06.13

08.13

10.13

10.13

08.13

06.13

04.13

02.13

12.12

10.12

80

08.12

46

06.12

90

04.12

48

02.12

100

12.11

50

10.11

110

08.11

52

06.11

120

04.11

54

109.99

130

103.6

56

121.4

İhracat Ağırlıklı Küresel PMI Endeksi

Kaynak: TCMB, HLY Ekon. Araş.

Çekince için lütfen arka sayfaya bakınız.

Haftalık Değerlendirme

11 Kasım 2013

6

MAKROEKONOMİK STRATEJİ

PARA POLİTİKASI VE PİYASA FAİZ GÖSTERGELERİ

Grafik8: Türkiye 10 ve 2 Yıllık Faiz Farkı (puan)

Grafik7:Para Politikası ve Piyasa Faiz Oranları

1.60

Borç Alma

2Y Benchmark(%)

Politika Faizi

Borç Verme

1.20

Kaynak: TCMB

Kaynak: Thomson Reuters, HLY Ekon. Araş.

Grafik9: TCMB Döviz Varlık Göstergeleri

Grafik10: Türkiye ve GOÜ’de Kurdaki Volatilite

1.8%

1.6%

1.4%

1.2%

1.0%

0.8%

0.6%

0.4%

0.2%

0.0%

Kaynak: HLY Ekon. Araş., Thomson Reuters

Grafik11: Krediler (13 Haftalık ort. yıl., kur etk. arın.)

Grafik12:Piyasa Likiditesi ve Kur

40.0%

35.0%

Toplam Krediler (13 haftalık ort.,

yıllıklandırılmış, kur etkisinden arındırılmış)

2.10

0

2.05

2.00

-10

25.0%

-15

20.0%

-20

1.95

1.90

1.85

-25

15.0%

Net Likidite (milyar TL)

-30

10.0%

08.11.2013

5

-5

30.0%

11.13

10.13

09.13

12.10.2013

01.10

03.10

05.10

07.10

09.10

11.10

01.11

03.11

05.11

07.11

09.11

11.11

01.12

03.12

05.12

07.12

09.12

11.12

01.13

03.13

05.13

07.13

09.13

11.13

Kaynak: TCMB, HLY Ekon. Araş.

15.09.2013

Net Döviz Pozisyonu (USD milyar)

30.0

19.08.2013

11.02.2013

Net Dış Varlıklar (USD milyar)

35.0

23.07.2013

40.0

26.06.2013

45.0

30.05.2013

50.0

GOÜ Ortalama

03.05.2013

55.0

USD/TL

06.04.2013

60.0

10.03.2013

65.0

08.13

07.13

06.13

05.13

07.12

11.13

09.13

07.13

05.13

03.13

01.13

11.12

09.12

03.12

07.12

-0.40

05.12

3%

01.12

-0.20

11.11

0.00

4%

04.13

0.20

5%

03.13

0.40

6%

02.13

0.60

7%

01.13

0.80

8%

12.12

1.00

9%

11.12

10%

1.40

10.12

11%

09.12

12%

08.12

13%

USD/TRY (sağ eks.)

1.75

01.06.13

09.06.13

17.06.13

25.06.13

03.07.13

11.07.13

19.07.13

27.07.13

04.08.13

12.08.13

20.08.13

28.08.13

05.09.13

13.09.13

21.09.13

29.09.13

07.10.13

15.10.13

23.10.13

31.10.13

08.11.13

-35

1.80

01.12

02.12

03.12

04.12

05.12

06.12

07.12

08.12

09.12

10.12

11.12

12.12

01.13

02.13

03.13

04.13

05.13

06.13

07.13

08.13

09.13

10.13

5.0%

Kaynak: TCMB, HLY Ekon. Araş.

Kaynak: TCMB, HLY Ekon. Araş., *Net Likitide Overnight işlemler

Tablo: Krediler 13 Haftalık Ortalama Yıllıklandırılmış Kur Etkisinden Arındırılmış (BDDK rakamları ile)

Eki.13

Eyl.13

Ağu.13

Tem.13

Haz.13

May.13

Nis.13

Mar.13

Şub.13

Oca.13

Ara.12

13 Haftalık ortalama

19.2%

21.9%

21.0%

32.6%

35.9%

30.6%

25.0%

21.7%

22.3%

20.4%

18.7%

Yıllık

25.0%

24.9%

23.2%

23.5%

21.6%

20.2%

19.6%

19.3%

18.6%

18.3%

17.7%

Çekince için lütfen arka sayfaya bakınız.

Haftalık Değerlendirme

11 Kasım 2013

7

MAKROEKONOMİK STRATEJİ

GLOBAL EKONOMİK GÖRÜNÜM

Grafik14: ABD Tarım Dışı İstihdam ve İşsizlik Oranı

Grafik13: ABD GSYİH ve 10 Yıllık Gösterge Tahvil

5.5%

600

5.0%

400

3.0%

4.5%

200

1.0%

4.0%

0

-1.0%

3.5%

-200

-3.0%

3.0%

-400

-5.0%

2.5%

-600

Tarım Dışı İstihdam (bin kişi)

-7.0%

2.0%

-800

İşsizlik Oranı (sağ eks.)

-9.0%

1.5%

-1000

7.0%

10.0%

ABD GSYİH (yıllık değ.)

03.06

08.06

01.07

06.07

11.07

04.08

09.08

02.09

07.09

12.09

05.10

10.10

03.11

08.11

01.12

06.12

11.12

04.13

09.13

ABD 10Y Tahvil faizi (sağ eks.)

Kaynak: Thomson Reuters Eikon

6.0%

5.0%

4.0%

ISM İmalat PMI

2.5%

Çekirdek Kişisel Tüketim

Harcamaları (sağ eks.,yıllık değ.)

4.0%

7.0%

Grafik16: ABD ISM İmalat ve Hizmetler PMI Endeksleri

ABD TÜFE (yıllık değ.)

5.0%

8.0%

Kaynak: Thomson Reuters Eikon

Grafik15: ABD TÜFE ve Kişisel Tüketim Harcamaları

6.0%

9.0%

10.07

01.08

04.08

07.08

10.08

01.09

04.09

07.09

10.09

01.10

04.10

07.10

10.10

01.11

04.11

07.11

10.11

01.12

04.12

07.12

10.12

01.13

04.13

07.13

10.13

5.0%

50

Temmuz 13

2.0%

1.5%

1.0%

ISM Hizmetler PMI

Ocak 12

Ekim 13 60

Şubat 12

Eylül 13

Mart 12

55

Ağustos 13

Nisan 12

2.0%

3.0%

Sınır

Mayıs 12

45

Haziran 13

Haziran 12

40

0.0%

Mayıs 13

1.0%

-1.0%

Temmuz 12

Nisan 13

-2.0%

Ağustos 12

Mart 13

0.5%

Şubat 13

Ocak 13

01.06

05.06

09.06

01.07

05.07

09.07

01.08

05.08

09.08

01.09

05.09

09.09

01.10

05.10

09.10

01.11

05.11

09.11

01.12

05.12

09.12

01.13

05.13

09.13

-3.0%

Aralık 12

Ekim 12

Kasım 12

Kaynak: Thomson Reuters Eikon

Kaynak: Thomson Reuters Eikon

Grafik17: ABD Konut Piyasası

Grafik17: ABD Güven Endeksleri

95

1150

90

1050

85

950

80

850

75

750

0.0%

70

650

-5.0%

65

550

45

60

450

35

55

350

25

50

250

Kaynak: Thomson Reuters Eikon

5.0%

-10.0%

-15.0%

Kaynak: Thomson Reuters Eikon

Çekince için lütfen arka sayfaya bakınız.

08.13

02.13

08.12

02.12

08.11

02.11

08.10

-20.0%

02.10

10.13

05.13

12.12

07.12

02.12

09.11

04.11

11.10

06.10

01.10

08.09

03.09

10.08

05.08

12.07

07.07

02.07

09.06

55

08.09

65

02.09

75

08.08

85

02.08

95

10.0%

S&P CaseShiller Konut Fiyat Endeksi

(yıllık değ., sağ eks.)

08.07

Michigan Tüketici Güven End.(1964=100,

sağ eks.)

105

15.0%

Yeni Konut Satışları (bin adet)

02.07

ABD Tüketici Güveni (1985=100)

115

08.06

125

Eylül 12

Haftalık Değerlendirme

11 Kasım 2013

8

MAKROEKONOMİK STRATEJİ

GELİŞMEKTE OLAN ÜLKE EKONOMİLERİ İLE KARŞILAŞTIRILMALI EKONOMİK GÖSTERGELER

MERKEZ BANKALARI FAİZ ORANLARI

mevcut

BRIC

Brezilya

Çin

Hindistan

Rusya

GELİŞMEKTE OLAN AVRUPA

Çek Cumhuriyeti

Macaristan

Polonya

Romanya

Türkiye

ASYA-PASİFİK

Güney Kore

Tayland

Malezya

Endonezya

AFRİKA & AMERİKA

Güney Afrika

Meksika

Şili

TÜFE ENFLASYON ORANLARI (yıllık)

2012 sonu

2011 sonu

9.50%

6.00%

7.75%

8.25%

7.25%

6.00%

8.00%

8.25%

11.00%

6.56%

8.50%

8.00%

0.05%

3.40%

2.50%

4.00%

4.50%

0.05%

5.75%

4.25%

5.25%

5.50%

0.75%

7.00%

4.50%

6.00%

5.75%

2.50%

2.50%

3.00%

7.50%

2.75%

2.75%

3.00%

8.00%

3.25%

3.25%

3.00%

8.50%

5.00%

3.50%

4.75%

5.00%

4.50%

5.00%

5.50%

4.50%

5.25%

Kaynak: Thomson Reuters, HLY Ekon. Araş.

BRIC

Brezilya

Çin

Hindistan

Rusya

GELİŞMEKTE OLAN AVRUPA

Çek Cumhuriyeti

Macaristan

Polonya

Romanya

Türkiye*

ASYA-PASİFİK

Güney Kore

Tayland

Malezya

Endonezya

AFRİKA & AMERİKA

Güney Afrika

Meksika

Şili

2013T

mevcut 2012 sonu 2011 sonu

4.7%

3.0%

10.7%

6.2%

6.1%

3.0%

10.8%

6.9%

5.9%

3.1%

9.8%

6.3%

5.8%

2.5%

10.6%

6.5%

6.5%

4.1%

6.5%

6.1%

1.9%

3.5%

2.0%

2.9%

6.7%

2.3%

3.2%

1.9%

4.6%

7.5%

1.0%

1.4%

1.0%

1.9%

7.7%

2.4%

5.0%

2.4%

5.0%

6.2%

2.4%

4.1%

4.6%

3.1%

10.4%

2.9%

3.4%

2.4%

5.6%

2.4%

3.0%

2.2%

5.6%

0.7%

1.5%

1.9%

8.3%

1.4%

3.6%

1.2%

4.3%

4.2%

3.5%

3.0%

3.8%

5.5%

3.2%

3.0%

5.8%

3.7%

2.1%

6.0%

3.4%

2.0%

5.7%

3.6%

1.5%

6.1%

3.8%

4.4%

CARİ DENGE (GSYİH’ye oranla)

2013T

1Ç13

2Ç13

2012

2011

4.0%

8.2%

6.2%

3.8%

3.0%

8.0%

5.7%

3.4%

1.9%

7.7%

4.8%

1.6%

3.3%

7.5%

4.4%

1.2%

0.9%

7.8%

5.0%

3.4%

2.7%

9.3%

7.5%

4.3%

1.6%

1.2%

2.2%

2.0%

3.7%

0.3%

0.0%

1.3%

1.6%

3.0%

-2.4%

-0.9%

0.5%

2.2%

2.9%

-1.3%

0.5%

0.8%

1.5%

4.4%

-1.2%

-1.8%

2.0%

0.4%

2.2%

1.8%

1.6%

4.5%

2.3%

8.8%

3.9%

4.2%

5.2%

6.4%

2.8%

5.9%

5.1%

6.3%

1.5%

5.4%

4.1%

6.0%

2.3%

2.8%

4.3%

5.8%

2.0%

6.4%

5.6%

6.2%

3.7%

0.1%

5.1%

6.5%

3.3%

3.4%

4.6%

2.8%

3.4%

4.9%

1.9%

0.6%

4.5%

2.0%

1.5%

4.1%

2.5%

3.9%

5.6%

3.5%

3.9%

5.9%

BRÜT DÖVİZ REZERVLERİ (IMF Tanımıyla)

2014T

2013T

2012

2011

-3.2%

2.7%

-3.8%

2.3%

-3.4%

2.5%

-4.4%

2.9%

-2.4%

2.3%

-4.8%

3.7%

-2.1%

1.9%

-4.2%

5.1%

-1.5%

2.0%

-3.2%

-2.1%

-7.6%

-1.8%

2.2%

-3.0%

-2.0%

-7.2%

-2.4%

1.7%

-3.5%

-3.9%

-6.1%

-2.8%

0.8%

-4.9%

-4.5%

-9.7%

3.9%

-0.2%

3.6%

-3.1%

4.6%

0.1%

3.5%

-3.4%

3.8%

0.0%

6.1%

-2.7%

2.3%

1.7%

11.6%

0.2%

-6.1%

-1.5%

-4.0%

-6.1%

-1.3%

-4.6%

-6.3%

-1.2%

-3.5%

-3.4%

-1.0%

-1.3%

BRÜT KAMU BORCU (GSYİH’ye oranla)

mevcut

2012

2011

2010

358.5

3,660.0

279.2

466.1

362.1

3,311.5

294.9

473.1

343.2

3,181.1

296.7

441.2

276.1

2,847.3

297.3

433.0

41.4

40.7

95.3

42.5

112.7

37.4

41.8

96.1

41.2

101.7

35.2

86.8

43.0

78.3

37.9

81.4

43.4

80.6

332.41

163.5

123.7

86.0

316.8

171.1

126.4

105.3

298.2

165.2

120.2

103.4

286.9

165.6

95.9

89.8

42.7

162.89

42.3

44.2

362.1

41.6

43.0

141.9

42.0

38.4

114.9

27.9

Kaynak: Thomson Reuters, * uluslararası rezerv

BRIC

Brezilya

Çin

Hindistan

Rusya

GELİŞMEKTE OLAN AVRUPA

Çek Cumhuriyeti

Macaristan

Polonya

Romanya

Türkiye*

ASYA-PASİFİK

Güney Kore

Tayland

Malezya

Endonezya

AFRİKA & AMERİKA

Güney Afrika

Meksika

Şili

Kaynak: WEO Nis’13, * HLY Ekon. Araş.

Kaynak: Thomson Reuters, WEO Nis’13, * HLY Ekon. Araş.

(Milyar Dolar)

BRIC

Brezilya

Çin

Hindistan

Rusya

GELİŞMEKTE OLAN AVRUPA

Çek Cumhuriyeti

Macaristan

Polonya

Romanya

Türkiye

ASYA-PASİFİK

Güney Kore

Tayland

Malezya

Endonezya

AFRİKA & AMERİKA

Güney Afrika

Meksika

Şili*

2014T

Kaynak: Thomson Reuters, WEO Nis’13, *HLY Ekon.Araş.

BÜYÜME ORANLARI (yıllık)

2014T

BRIC

Brezilya

Çin

Hindistan

Rusya

GELİŞMEKTE OLAN AVRUPA

Çek Cumhuriyeti

Macaristan

Polonya

Romanya

Türkiye*

ASYA-PASİFİK

Güney Kore

Tayland

Malezya

Endonezya

AFRİKA & AMERİKA

Güney Afrika

Meksika

Şili

(%)

BRIC

Brezilya

Çin

Hindistan

Rusya

GELİŞMEKTE OLAN AVRUPA

Çek Cumhuriyeti

Macaristan

Polonya

Romanya

Türkiye

ASYA-PASİFİK

Güney Kore

Tayland

Malezya

Endonezya

AFRİKA & AMERİKA

Güney Afrika

Meksika

Şili

Kaynak: Bloomberg

Çekince için lütfen arka sayfaya bakınız.

2012

2011

2010

58.8

31.7

49.6

7.7

54.2

38.5

50.5

8.3

54.7

43.5

50.6

7.9

45.6

79.2

57.1

37.2

36.1

41.2

80.8

53.4

38.6

40.0

37.6

81.3

54.9

37.8

43.0

36.7

44.5

53.3

23.0

33.6

44.9

51.8

24.1

35.1

42.4

53.1

25.7

40.0

35.9

11.9

38.6

35.4

11.2

33.4

36.9

9.2

Haftalık Değerlendirme

11 Kasım 2013

MAKROEKONOMİK STRATEJİ

VERİ GÜNDEMİ VE MAKRO TAHMİNLERİMİZ

Haftalık Yurtdışı Veri Gündemi

11.Kas Japonya

12.Kas Japonya

12.Kas Almanya

12.Kas ABD

13.Kas Avrupa Bölgesi

14.Kas Japonya

14.Kas Japonya

14.Kas Almanya

14.Kas Japonya

14.Kas Avrupa Bölgesi

14.Kas Avrupa Bölgesi

15.Kas ABD

15.Kas ABD

15.Kas ABD

15.Kas ABD

15.Kas ABD

Kaynak: Thomson Reuters Eikon

Cari İşlemler Dengesi (milyar yen)

Tüketici Güven Endeksi

TÜFE (yıllık değ.)

NFIB İyimserlik Endeksi

Sanayi Üretimi (yıllık değ.)

Tankan Endeksi

GSYİH (çeyreklik değ.)

GSYİH (yıllık değ.)

Sanayi Üretimi (yıllık değ.)

GSYİH (çeyreklik değ.)

Enflasyon (yıllık değ.)

İhracat (aylık değ.)

İthalat (aylık değ.)

Kapasite Kullanım Oranı (aylık değ.)

Sanayi Üretimi (aylık değ.)

NY Fed İmalat Endeksi

Dönemi

Eylül

Ekim

Ekim

Ekim

Eylül

Kasım

Ç3

Ç3

Eylül

Ç3

Ekim

Ekim

Ekim

Ekim

Ekim

Kasım

Önceki Beklenti

161.5

45.4

1.2%

1.2%

93.9

-1.9%

0.3%

16

0.9%

0.4%

0.9%

0.7%

5.4%

-0.5

0.7%

0.7%

0.3%

0.0%

0.2%

-0.2%

78.3%

78.3%

0.6%

0.2%

1.52

4.0

Haftalık Yurtiçi Veri Gündemi

13.Kas

15.Kas

15.Kas

Cari İşlemler Dengesi ( milyar dolar)

3 Aylık İşsizlik Oranı

TCMB Beklenti Anketi

Dönemi

Eylül

Ağustos

Kasım

Önceki

-2.0

9.3%

Beklenti

-2.5*

Kaynak: Thomson Reuters Eikon, * HLY Ekon. Araş.

Makro Ekonomik Göstergelere İlişkin Tahminler I

Orta Vadeli Program (OVP)

2012

2013T

2014P

2015P

TÜFE Enflasyon (dönem sonu)

6.2%

6.8%

5.3%

5.0%

Çekirdek Enflasyon (dönem sonu)

5.8%

GSYİH (Milyar TL)

1,416

1,559

1,719

1,895

GSYİH (Milyar $)

786

823

867

928

GSYİH Büyüme

2.2%

3.6%

4.0%

5.0%

GSYİH Deflatör

6.8%

6.3%

6.0%

5.0%

Cari Açık (Milyar $)

47.8

58.8

55.5

55.0

İhracat (Milyar $)

152.5

153.5

166.5

184.0

İthalat (Milyar $)

236.5

251.5

262.0

282.0

Cari Açık / GSYİH

6.1%

7.1%

6.4%

5.9%

Politika Faizi (dönem sonu)

5.5%

Gösterge Tahvil Faizi (dönem sonu)

6.1%

Gösterge Tahvil Faizi (ort)

8.3%

USD/TRY (dönem sonu)

1.78

USD/TRY (ortalama)

1.80

1.89

1.98

2.04

Bütçe açığı / GSYİH

2.1%

1.2%

1.9%

1.6%

Faiz dışı fazla / GSYİH

1.3%

2.0%

1.1%

1.2%

Kaynak: TCMB, TÜİK, HLY Ekon. Araş.

Çekince için lütfen arka sayfaya bakınız.

HLY Ekonomik Araştırmalar

2013T

2014T

2015T

7.5%

6.7%

6.0%

7.2%

6.0%

5.5%

1,560

1,723

1,909

824

851

888

3.0%

3.7%

5.0%

7.0%

6.5%

5.5%

59.0

65.0

70.0

151.0

163.0

180.0

250.0

271.0

295.0

7.2%

7.6%

7.9%

4.5%

6.0%

7.0%

8.5%

7.5%

8.0%

7.3%

8.0%

7.8%

1.96

2.10

2.20

1.89

2.03

2.15

1.7%

2.4%

2.2%

1.7%

0.9%

0.9%

9

Haftalık Değerlendirme

11 Kasım 2013

MAKROEKONOMİK STRATEJİ

10

HALK YATIRIM ARAŞTIRMA

Azmi DÖLEN, Genel Müdür Yrd.

[email protected]

Işık ÖKTE, Stratejist

[email protected]

Banu KIVCI TOKALI, Ekonomist

[email protected]

(212) 314 81 11

(212) 314 81 82

(212) 314 81 88

Nurcihan AŞIK, Uzman Yard

[email protected]

Esengül ÖZDEMİR, Uzman Yard.

[email protected]

Tuğba İNCE, Uzman Yard.

[email protected]

(212) 314 81 83

(212) 314 81 84

(212) 314 81 85

(212) 314 81 07

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy

yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.

Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri

tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar

doğurmayabilir. Bu sayfalarda yayınlanan görüş, yorum, haber veya öneriler nedeniyle ortaya çıkacak ticari kazanç veya kayıplardan Halk Yatırım

Menkul Değerler A.Ş. sorumlu değildir. Buradaki yazı, görüş ve yorumlar sayfa ziyaretçilerini bilgilendirme niteliği taşımaktadır. Rapor sayfalarında

yayınlanan hiçbir yazı, görüş, resim, analiz ve diğer sunumlar izin alınmadan yazılı veya görsel basın organlarında yayınlanamaz.

Çekince için lütfen arka sayfaya bakınız.