AYLIK BÜLTEN

Sayı : 154

mn $

80,000

1,500

30,000

1,000

20,000

500

10,000

0

11 08

05 08

11 07

05 07

11 06

05 06

11 05

05 05

11 04

05 04

11 03

05 03

11 02

05 02

11 01

0

İMKB & ATA YATIRIM

2.00

DOLAR/YTL

1.80

1.60

1.40

1.20

1.00

0.80

0.60

22/10/08

08/01/08

22/03/07

06/06/06

17/08/05

01/11/04

14/01/04

26/03/03

05/06/02

14/08/01

0.40

MERKEZ BANKASI & ATA YATIRIM

100

Gösterge Bono Faiz Oranı, %

80

60

40

20

17/10/08

09/04/08

01/10/07

27/03/07

14/09/06

10/03/06

29/08/05

23/02/05

13/08/04

02/06/04

22/07/03

0

13/01/03

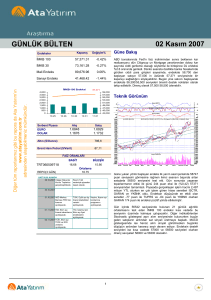

Hükümet'e fon kaynaklı yeni bir IMF anlaşması için baskıda

bulunulurken, biz yeni anlaşmanın Aralık ayı sonlarına doğru

tamamlanacağı düşüncesindeyiz. 2007 sene sonunda Türkiye'nin dış

borç stokunun GSYH'ya oranı %37 iken, dış borç yükümlülüğünün

GSYH'sına oranının %103 olduğu Macaristan gibi ülkelerle

Türkiye'nin karşılaştırılmaması gerektiği düşüncesindeyiz.

2,000

40,000

11/07/02

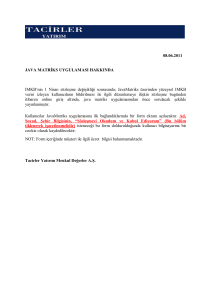

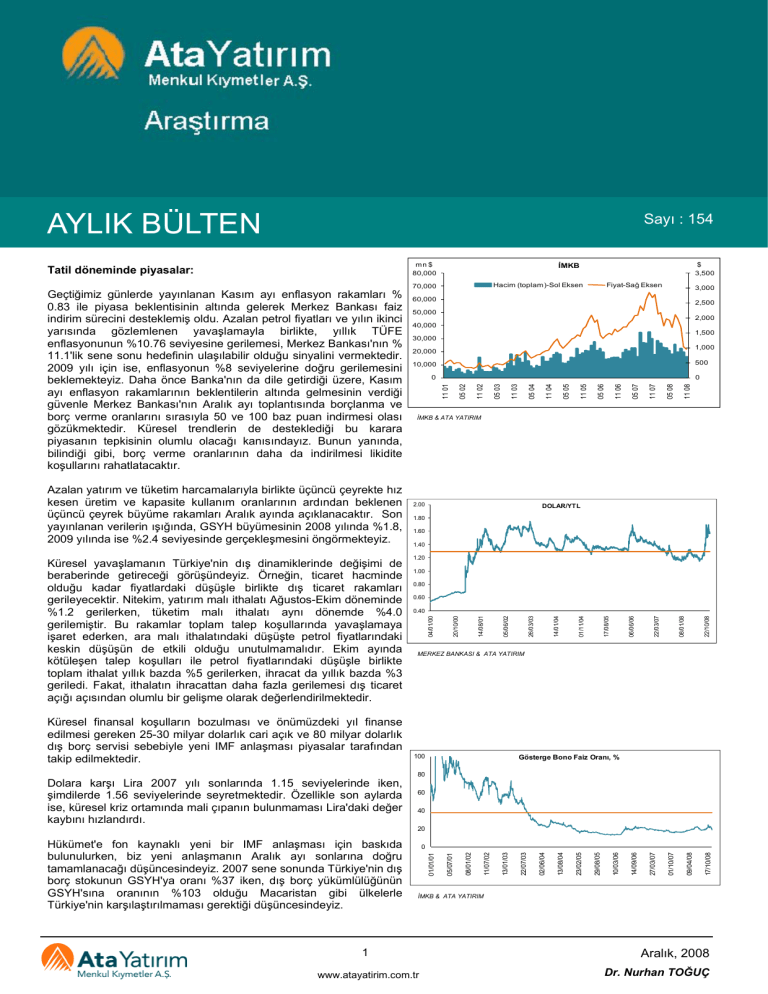

Dolara karşı Lira 2007 yılı sonlarında 1.15 seviyelerinde iken,

şimdilerde 1.56 seviyelerinde seyretmektedir. Özellikle son aylarda

ise, küresel kriz ortamında mali çıpanın bulunmaması Lira'daki değer

kaybını hızlandırdı.

3,000

2,500

08/01/02

Küresel finansal koşulların bozulması ve önümüzdeki yıl finanse

edilmesi gereken 25-30 milyar dolarlık cari açık ve 80 milyar dolarlık

dış borç servisi sebebiyle yeni IMF anlaşması piyasalar tarafından

takip edilmektedir.

Fiyat-Sağ Eksen

50,000

20/10/00

Küresel yavaşlamanın Türkiye'nin dış dinamiklerinde değişimi de

beraberinde getireceği görüşündeyiz. Örneğin, ticaret hacminde

olduğu kadar fiyatlardaki düşüşle birlikte dış ticaret rakamları

gerileyecektir. Nitekim, yatırım malı ithalatı Ağustos-Ekim döneminde

%1.2 gerilerken, tüketim malı ithalatı aynı dönemde %4.0

gerilemiştir. Bu rakamlar toplam talep koşullarında yavaşlamaya

işaret ederken, ara malı ithalatındaki düşüşte petrol fiyatlarındaki

keskin düşüşün de etkili olduğu unutulmamalıdır. Ekim ayında

kötüleşen talep koşulları ile petrol fiyatlarındaki düşüşle birlikte

toplam ithalat yıllık bazda %5 gerilerken, ihracat da yıllık bazda %3

geriledi. Fakat, ithalatın ihracattan daha fazla gerilemesi dış ticaret

açığı açısından olumlu bir gelişme olarak değerlendirilmektedir.

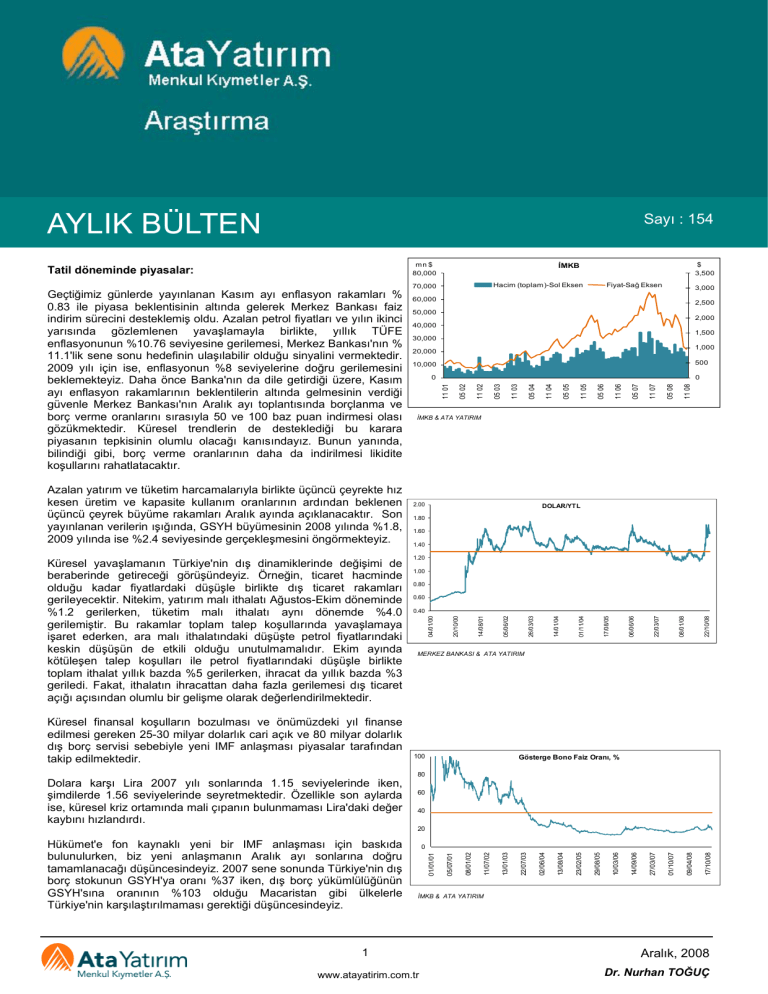

Hacim (toplam)-Sol Eksen

60,000

05/07/01

Azalan yatırım ve tüketim harcamalarıyla birlikte üçüncü çeyrekte hız

kesen üretim ve kapasite kullanım oranlarının ardından beklenen

üçüncü çeyrek büyüme rakamları Aralık ayında açıklanacaktır. Son

yayınlanan verilerin ışığında, GSYH büyümesinin 2008 yılında %1.8,

2009 yılında ise %2.4 seviyesinde gerçekleşmesini öngörmekteyiz.

$

3,500

İMKB

70,000

04/01/00

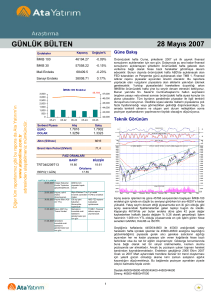

Geçtiğimiz günlerde yayınlanan Kasım ayı enflasyon rakamları %

0.83 ile piyasa beklentisinin altında gelerek Merkez Bankası faiz

indirim sürecini desteklemiş oldu. Azalan petrol fiyatları ve yılın ikinci

yarısında gözlemlenen yavaşlamayla birlikte, yıllık TÜFE

enflasyonunun %10.76 seviyesine gerilemesi, Merkez Bankası'nın %

11.1'lik sene sonu hedefinin ulaşılabilir olduğu sinyalini vermektedir.

2009 yılı için ise, enflasyonun %8 seviyelerine doğru gerilemesini

beklemekteyiz. Daha önce Banka'nın da dile getirdiği üzere, Kasım

ayı enflasyon rakamlarının beklentilerin altında gelmesinin verdiği

güvenle Merkez Bankası'nın Aralık ayı toplantısında borçlanma ve

borç verme oranlarını sırasıyla 50 ve 100 baz puan indirmesi olası

gözükmektedir. Küresel trendlerin de desteklediği bu karara

piyasanın tepkisinin olumlu olacağı kanısındayız. Bunun yanında,

bilindiği gibi, borç verme oranlarının daha da indirilmesi likidite

koşullarını rahatlatacaktır.

01/01/01

Tatil döneminde piyasalar:

İMKB & ATA YATIRIM

1

www.atayatirim.com.tr

Aralık, 2008

Dr. Nurhan TOĞUÇ

Ekonomi

Başbakan Erdoğan'ın tersine, işdünyası ülkeye taze fon

sağlayacak bir IMF anlaşması taraftarıdır. IMF anlaşmasının

Türkiye ekonomisine sağlayacağı yarar veya zararlar

derinlemesine tartışılacak bir konu olsa da, küresel kriz

ortamında yatırımcılara güven vereceği tartışılmaz bir gerçektir.

IMF ile ilgili haberlerin bayram döneminde spekülasyonları

artırmasıyla birlikte kısa vadede volatilite artabilecektir. Görünen

odur ki, piyasalar IMF anlaşmasının içeriğinden çok,

sağlayacağı fon miktarı ile ilgilenmektedir. Bir ekonomistin bakış

açısından, 10-15 milyar dolarlık daha rahat bir IMF anlaşması

piyasalara güvenin yenilenmesine yardımcı olacaktır.

15-20 milyar dolarlık bir IMF anlaşmasının piyasaları tatmin

etmesi ve İMKB’den olumlu tepki gelmesini beklemekteyiz. Bu

rakamların altında bir IMF anlaşması ise, piyasalarda olumsuz

olarak algılanacak ve Lira'da keskin tepkiler oluşabilecektir.

40.0%

Yıllık ÜFE & Yıllık TÜFE & Dolar/YTL

18.0%

30.0%

16.0%

14.0%

20.0%

12.0%

10.0%

10.0%

8.0%

0.0%

6.0%

-10.0%

4.0%

-20.0%

2.0%

Yıllık ÜFE- Sol Eksen

Yıllık Dolar/YTL-Sağ Eksen

11 08

09 08

07 08

05 08

03 08

01 08

11 07

09 07

07 07

05 07

03 07

-30.0%

01 07

0.0%

11 06

Küresel krizin Eylül ayında tırmanmasından önce ve hatta

Mayıs ayında IMF ile yapılan son 10 milyar dolarlık Stand-by

anlaşmasının sona ermesinden bu yana IMF ile görüşmeler

devam etmekteydi. Fakat Eylül ayı öncesinde, Başbakan

Erdoğan kamu harcamaları ve vergilendirmelere sınırlama

getirecek yeni bir anlaşma yapma taraftarı değildi. Hükümet

seçim yılında faiz dışı fazla/ GSYH oranını %2-2.5 seviyesinde

tutmayı tercih ederken, IMF'nin %5-%6.5 seviyeleri için baskı

yapacağı düşüncesindeyiz. Bilindiği gibi, Hükümet 2002

yılından bu yana sıkı maliye politikası uygulamaktadır ve

GSYH'nın %1.3'üne denk gelen bir bütçe açığı açıklaması

beklenmektedir.

20.0%

Yıllık TÜFE- Sol Eksen

MERKEZ BANKASI & TÜİK & ATA YATIRIM

Dış Ticaret

m ilyon $

İhracat

25,000

İthalat

Dış Ticaret Açığı

20,000

15,000

10,000

5,000

0

-5,000

-10,000

01-07

02-07

03-07

04-07

05-07

06-07

07-07

08-07

09-07

10-07

11-07

12-07

01-08

02-08

03-08

04-08

05-08

06-08

07-08

08-08

09-08

10-08

Bilindiği gibi, 2008 yılı ikinci çeyreği itibariyle Türkiye'nin döviz

rezervleri 73 milyar dolar iken, kısa vadeli dış borç stoku 52

milyar dolar idi. Ayrıca, yurtiçi yerleşiklerin yurtiçi bankalarda

tuttukları döviz cinsinden mevduatları 80 milyar dolar

seviyesindeydi.

TÜİK & ATA YATIRIM

2

www.atayatirim.com.tr

Aralık, 2008

Dr. Nurhan TOĞUÇ

Hisse Senetleri - İMKB

2008’i Bitirirken İMKB

İMKB—Gelişmekte Olan Piyasalar (US ¢)

Yılsonuna kadar borsada 14 işlem günü kaldı. Bu süre içerisinde

zorunlu satışlara bir süre ara verilmesini ve İMKB’nin yılsonuna

doğru düşük işlem hacmi ile toparlanma yönünde bir seyir

izleyemesini bekliyoruz. Bu toparlanma sürecinde beta’sı yüksek

veya son iki ayda zorunlu satışlardan dolayı çok sert düşmüş

hisselerde toparlanmaların daha hızlı olacağını düşünüyoruz.

Garanti, Yapı Kredi ve İşbankası, betası yüksek hisseler olarak bu

toparlanmada iyi performans gösterebileceğini düşündüğümüz

hisseler. Son dönemde Aksigorta, Arçelik, Doğan Yayın Holding,

Hürriyet, Tekfen, Tofas, Yapi Kredi Sigorta ve Reysas ise sert fiyat

düşüşleri ile dikkati çeken hisselerdir.

600

MSCI-TR

500

MSCI - Gelişmekte Olan

Piyasalar

400

300

200

100

09-08

04-08

11-07

06-07

01-07

08-06

03-06

10-05

05-05

12-04

07-04

02-04

09-03

04-03

11-02

06-02

01-02

-

Yabancı Yatırımcıların İMKB’deki Pozisyonu

70.00

75.0%

%

milyar $

60.00

70.0%

50.00

65.0%

40.00

30.00

60.0%

20.00

55.0%

10.00

50.0%

0.00

31.01.06

28.02.06

31.03.06

28.04.06

31.05.06

30.06.06

25.07.06

31.08.06

29.09.06

31.10.06

30.11.06

29.12.06

30.01.07

27.02.07

30.03.07

30.04.07

31.05.07

29.06.07

31.07.07

31.08.07

28.09.07

31.10.07

30.11.07

31.12.07

31.01.08

29.02.08

31.03.08

30.04.08

30.05.08

30.06.08

31.07.08

29.08.08

30.09.08

31.10.08

28.11.08

İMKB’de işlem gören şirketlerin sene başında toplam piyasa değeri

333 milyar YTL veya 285 milyar dolar seviyesinde idi. Özellikle

yılın son çeyreğinde yaşanan %35’e yakın devaluasyon ile

birleşince İMKB’nin toplam piyasa değeri şu günlerde dolar

bazında %70 düzeyinde değer kaybederek 85 milyar dolara

gerilemiştir. Buna karşılık ilk 9 aylık dönemde şirketlerin defter

değerleri 2007 yılı sonuna göre YTL bazında %9 artışla Eylül sonu

itibariyle 200 milyar YTL’ye ulaşarak piyasa değerinin %23 üzerine

çıkmıştır. Ekim-Kasım döneminde yaşanan sert kur düzeltmesinin

yaratacağı kur farkı zararlarının şirketlerin özsermayesinde yılsonu

itibariyle %10 eksilmeye yol açacağını varsaysak bile, şirketlerin

toplam defter değerleri piyasa değerlerinin üstünde kalacaktır.

2004-2007 yılları arasında İMKB’nin ortalama piyasa değeri defter

değeri oranının 1.8’lerde olduğunu düşünürsek bugünkü

seviyelerin ne kadar düşük seviyeler olduğunu veya geleceğe

yönelik risk algılamasının ne kadar yüksek olduğunu daha iyi

anlayabiliriz.

Yılın neredeyse tek halka arzı T. Telekom

Bar– Yabancı Poz. Büyüklüğü (milyar US$)

Çizgi– Yabancıların Payı

Diğer piyasalarda da olduğu gibi 2008 yılı İMKB için yeni arzlar

yönünden oldukça zayıf bir yıl oldu. T.Telekom’un Mayıs ayındaki Alternatif Yatırım Araçlarının Aylık Getirileri (10/08-11/08)

1.8 milyar dolarlık halka arzı neredeyse yılın tek birincil halka arzı

olurken, ikincil halka arzlar da çok düşük düzeyde kaldı. Yeni 15.00%

arzlar bir tarafa, 2008 yılı gerek çağrılar yoluyla, gerekse de büyük

ortakların piyasadan alışlarıyla halka kapanma dönemi oldu.Son iki 10.00%

ay boyunca büyük ortakların piyasadan alışları 353 mn YTL olarak

5.00%

gerçekleşmiştir. Bu rakam İMKB’nin halka açıklık oranının %

1.1’ine denk gelmektedir.

0.00%

Şirket

İhlas Holding

Doğan Yayın Holding

Vestel Beyaz Eşya

Bossa Ticaret

Marmaris Martı

Kaynak: Ata Yatırım Tahmin

Satın alınan miktar

(milyon-lot)

39

32

22

22

12

Ödenmiş

Sermayedeki payı

10%

5%

12%

20%

14%

-5.00%

IMKB Repo (1 ATA

100

aylık) Fon1

Endeks

ATA

Fon2

ATA

Fon3

Dolar

Euro

Altın

-10.00%

Ata Yatırım

İMKB 100 Endeksi Elde Tutma Verimi (US$)

Satın Alma ve Birleşmeler yönünden de sakin bir yıl geçirdik.

2008 Birleşme & Satın Almaları açısından da oldukça durgun bir

yıldı. Yıl boyunca sonuçlanan başlıca hisse transferleri Migros,

Bossa-Akgarda oldu. Tekfen-Socar ve Akenerji-Cez

görüşmelerinde ise anlaşmalar imzalanmış olmakla birlikte hisse

transferleri henüz tamamlanmadı.

2008, özelleştirme ihalelerinde nakit zengini grupların yılıydı.

Sabancı Grubu, Akenerji ve Alarko elektrik dağıtım ihalelerini

kazanırken, Zorlu gaz dağıtım ihalesini kazandı.

11'07

12'07

01'08

02'08

03'08

04'08

05'08

06'08

07'08

08'08

09'08

10'08

11'09

11'07 12'07 01'08 02'08 03'08 04'08 05'08 06'08 07'08 08'08 09'08 10'08 11'08

-6

-3

-26

-24

-39

-31

-33

-41

-26

-31

-40

-64

-67

4

-21

-19

-35

-27

-28

-38

-21

-27

-37

-61

-64

-24

-21

-38

-29

-31

-40

-24

-29

-39

-63

-66

3

-18

-7

-9

-21

0

-7

-20

-51

-55

-21

-10

-12

-23

-3

-10

-22

-53

-56

13

11

-4

22

14

-2

-40

-45

-2

-15

8

0

-13

-47

-51

-13

10

2

-12

-46

-50

27

18

2

-38

-43

-7

-20

-51

-55

-14

-47

-51

-39

-44

-8

Aylık US$ Data, Yüzde

3

www.atayatirim.com.tr

Ata Yatırım

Aralık, 2008

Nergis KASABALI

Hisse Senetleri - İMKB

YK Sigorta satışının tatmin edici olmayan fiyat teklifleri nedeniyle ertelenmesine kadar sigorta sektöründe

gerçeklesen birleşme ve satın almalar sigorta şirketlerinin hisse fiyatlarının son aylara kadar göreli olarak güçlü

kalmasını sağladı. Sektörde yıl boyunca Axa-Oyak, Allianz Life, Güven ve Ankara Emeklilik gibi çok sayıda satın

alma işlemi gercekleşti.

Yıl içerisinde yapılan çağrılar halka açıklık oranlarını azalttı...

Birleşme-satın almalar sonrası yapılan zorunlu çağrılar bazı şirketlerin halka açıklık oranlarında ciddi düşüşlere

sebep oldu. Acıbadem, Türk Demir Döküm ve Migros’un halka açıklık oranları, sermayelerinin 5%’inin altına

düştü. Yaklaşık olarak İMKB’nin piyasa değerinin %5’ini oluşturan toplam 13 şirketin halka açıklık oranı %5 ve

altına geriledi. Bu şirketler: Döktas (DOKTS), İzocam (IZOCM), Aslan Çimento (ASLAN), Türk Demir döküm

(TUDDF), AFM (AFMAS), Petrol Ofisi (PTOFS), Acıbadem (ACIBD), Carrefoursa (CARFA, CARFB), Kipa

(KIPA), Migros (MIGRS), Denizbank (DENIZ), Alternatifbank (ALNTF), Fortis (FORTS). Mevzuat şu anda borsa

kotundan çıkmaya izin vermiyor ama 2009’da mevzuatın, halka açıklık oranı %5’in altında olan şirketlerin borsa

kotundan çıkmasına izin verecek şekilde değiştirilmesi bekleniyor. Dolayısıyla, ilgili mevzuat değişikliği yakın

gelecekte borsada işlem gören şirket sayısını azaltabilir.

Mevzuat değişikliği ile şirketlerin kendi hisselerini geri alabilmeleri, ekonomiyi canlandırma paketi ve

IMF ile yapılacak anlaşma Türk hisseleri için kısa vadede destekleyici olsa da, ekonomik yavaşlama ve

yüksek miktarda özel sektör kredi yenilemesi 2009 için temel kaygılar olmaya devam edecektir.

Şirketlerin Kendi Hisselerini Satın Almaları

Bazı istisnalar hariç, mevcut mevzuat Türkiye’de hisse geri alımlarına izin vermiyor. Fakat yıl sonuna kadar

Meclis’te yasa taslağının onaylanması durumunda şirketler, Genel Kurul kararıyla hisse geri alımı yapabilme

hakkı kazanacak. Uygulama zaman alabilecek olsa da, beklenti bile bazı hisselere ilgiyi artırabilir. Elinde

yeterince nakit bulunan, temel verileri güçlü, defter değerinin veya yeniden kurma maliyetinin oldukça altında

işlem gören şirketler bu anlamda ilk adaylar olarak düşünülebilir. Yasa taslağı şirketlerin toplam hisselerinin %

10’una kadar geri alıma izin veriyor.

Borç Yükü ve Getireceği Sıkıntılar

Borsada işlem gören şirketlerden bugüne kadar sadece bir tekstil şirketi ve bir traktör üreticisi finansal

problemler yüzünden üretimlerini durdurdu fakat bunun piyasa üzerinde ciddi bir etkisi olmadı. 2007 sonundan

Eylül 2008’e reel sektördeki şirketlerin toplam finansal borçları artmış olmakla birlikte İMKB’nin finansal oranları

hala oldukça makul bir seviyelerdedir. Bun karşılık, son dönemde giderek artan sayıda üretim şirketinin, özellikle

otomotiv, çimento, tekstil ve bazı çelik şirketlerinin üretimlerini durdurduğunu öğrendik. 2008’in 4.çeyreğinin,

yüksek maliyetlerin, ekonomik yavaşmanın ve YTL’nin %30 değer kaybının da etkisiyle, şirketlerin kar

performansı açısından en kötü dönem olabileceğini tahmin ediyoruz. Türk Lirası 2009’da değer kaybetmeye

devam edebilir ama bunun kar üzerindeki etkisinin 4Ç08’de olduğu kadar sert olmasını beklemiyoruz. Bunun

dışında düşen emtia fiyatları da üreticilerin maliyet yükünü hafifletecek. 4Ç08’nin şirketlerin envanter seviyelerini

yeniden ayarladıkları, maliyetleri azaltmaya yönelik önlemler aldıkları ve faaliyet büyüklüklerini tekrar gözden

geçirdikleri bir geçiş dönemi olmasını bekliyoruz. Bu çeyrekte alınan tedbirlerin gelecek dönemlerde genel

yavaşlamanın yaratacağı olumsuz etkileri bir ölçüde hafifleteceğini düşünüyoruz.

İMKB 100

Net Nakit / Cari Piyasa Değeri

#

1

AGYO

Atakule G.M.Y.O.

113%

2

DOHOL

Doğan Holding

99%

3

DYHOL

Doğan Yayın Holding

85%

4

SNGYO

Sinpaş G.M.Y.O.

78%

5

ECZYT

Eczacıbaşı Yatırım

77%

6

ECILC

Eczacıbaşı İlaç

65%

7

ALARK

Alarko Holding

51%

8

IHEVA

İhlas Ev Aletleri

46%

9

MIGRS

Migros

40%

10

IZMDC

İzmir Demir Çelik

40%

11

BAGFS

Bagfaş

39%

12

YAZIC

Yazıcılar Holding

33%

13

TRCAS

Turcas Petrol

27%

14

AFYON

Afyon Çimento

27%

15

ISGYO

İş G.M.Y.O.

26%

16

KOZAD

Koza Metal

17%

17

ASELS

Aselsan

17%

18

SAHOL

Sabancı Holding

16%

19

TCELL

Turkcell

16%

20

KARTN

Kartonsan

15%

21

FROTO

Ford Otosan

14%

22

ADANA

Adana Çimento (A)

13%

Kaynak: Ata Yatırım Tahmin

TCELL

THYAO

MIGRS

ENKAI

DOHOL

GSDHO

PTOFS

FROTO

ECILC

YAZIC

TUPRS

SNGYO

VESTL

HURGZ

ECZYT

AKENR

IZMDC

ALARK

BAGFS

TRCAS

KOZAD

ISGYO

Nakit - KV Fin. Borç

Turkcell

Türk Hava Yolları

Migros

Enka İnşaat

Doğan Holding

Gsd Holding

Petrol Ofisi

Ford Otosan

Eczacıbaşı İlaç

Yazıcılar Holding

Tüpraş

Sinpaş G.M.Y.O.

Vestel

Hürriyet Gazetecilik

Eczacıbaşı Yatırım

Ak Enerji

İzmir Demir Çelik

Alarko Holding

Bagfaş

Turcas Petrol

Koza Metal

İş G.M.Y.O.

3,134

1,171

1,042

969

850

678

483

403

318

291

178

159

103

101

99

99

96

91

90

89

88

75

4

www.atayatirim.com.tr

Özsermaye/Cari Piyasa Değeri

VESTL

Vestel

9.55

GSDHO

Gsd Holding

6.61

6.15

GLYHO

Global Yatırım Holding

SASA

Advansa Sasa

5.50

IHLAS

İhlas Holding

5.24

ECZYT

Eczacıbaşı Yatırım

5.01

AKSA

Aksa

4.98

DYHOL

Doğan Yayın Holding

4.87

EGSER

Ege Seramik

4.71

SNGYO

Sinpaş G.M.Y.O.

4.43

PEGYO

Pera G.M.Y.O.

3.81

ECILC

Eczacıbaşı İlaç

3.80

KCHOL

Koç Holding

3.60

SISE

Şişe Cam

3.56

SAHOL

Sabancı Holding

3.47

ARCLK

Arçelik

3.46

HURGZ

Hürriyet Gazetecilik

3.40

GOLDS

Goldaş Kuyumculuk

3.35

AYGAZ

Aygaz

3.18

ISGYO

İş G.M.Y.O.

3.17

DOHOL

Doğan Holding

3.14

NTTUR

Net Turizm

3.12

Aralık, 2008

Nergis KASABALI

Hisse Senetleri - İMKB

Önerilen Hisseler

Şirket Adı

İMKB

Kodu

Ak Enerji

Anadolu Cam

Aygaz

BİM

Coca Cola İçecek

Pınar Süt

Turkcell

Türk Hava Yolları

AKENR

ANACM

AYGAZ

BIMAS

CCOLA

PNSUT

TCELL

THYAO

Tüpraş

TUPRS

Şirket Adı

Alarko Holding

Tekfen Holding

Şirket Adı

İMKB

Kodu

ALARK

TKFEN

İMKB

Kodu

Garanti Bankası

GARAN

Halk Bankası

HALKB

İş Bankası (C)

ISCTR

Şirket Adı

Anadolu Hayat

İMKB

Kodu

ANHYT

Piy Değ Hedef Piy.

Yükselme

(mn YTL) Değ (mn YTL) Potansiyeli

444

346

528

2,315

1,653

106

19,690

854

3,431

641

1,004

1,234

3,809

2,994

279

28,418

1,658

8,178

44%

190%

134%

65%

81%

163%

44%

94%

138%

Piy Değ Hedef Piy.

Yükselme

(mn YTL) Değ (mn YTL) Potansiyeli

363

944

626

2,597

73%

175%

Piy Değ Hedef Piy.

Yükselme

(mn YTL) Değ (mn YTL) Potansiyeli

9,282

2008T

2008T 2008T

F/K

FD/Satış FD/

FVAÖK

6.8

4.5

4.7

18.4

12.0

3.6

8.7

2.0

3.0

2.5

3.3

11.6

5.1

2.5

4.9

1.8

1.9

0.7

0.2

0.5

0.9

0.3

1.8

0.3

0.1

Getiri

(%)

1A

-23

-15

-14

-6

-14

-19

7

-10

-28

3A

-36

-51

-42

-28

-39

-48

12

-29

-49

YBB

-34

-61

-59

-11

-51

-67

-29

-44

-54

2008T

F/K

5.8

1.2

2008T

F/K

2008T

F/DD

-36 -60 -50 -24

-14 -40 -64 2

-36

-4

13

-19

-14 -40 -64

2

-4

-19

-39 -63 12

-3

-16

9

23

-34

-17

12,792

38%

4.8

1.0

5,125

7,663

50%

4.3

1.0

-6

10,751

17,002

58%

5.5

1.0

-15 -32 -45

2008T

F/K

7.3

2008T

F/DD

0.9

Piy Değ Hedef Piy.

Yükselme

(mn YTL) Değ (mn YTL) Potansiyeli

305

1,023

172%

Relatif

Performans

(%)

1A 3A YBB

-8

2

48

1

-21 -11

3

-8

-8

12 15 100

2

-2

10

-4 -17 -26

27 79

59

7

13

27

-14 -18

4

5

www.atayatirim.com.tr

1

-24 -59 -63 -10

Aralık, 2008

Nergis KASABALI

Sektör

İMKB

Kimya ve Tarım İlaçları

Otomotiv Ana San.

Otomotiv Yan San.

Biracılık

İnşaat Malz.

Çimento

Dayanıklı Tüketim

Gıda

Mobilya

Cam ve Seramik

Demir Çelik

Eğlence ve Spor

Basın

Metal İlş. Ve Çelik Dök.

Kağıt

Petrol ve P.Kimya

İlaç

Perakende Tic.

Ulaştırma ve Serv.

Telekom ve Teknoloji

Telekom Ekipman

Telekom

Tekstil

Tekstil—Paumuklu

Tekstil—Sentetik

Tekstil– Yün

Turizm

Elektrik

Diğer

Leasing&Fact.

Gayrimenkul Yat. Ort.

Yatırım Ort.

Holding

Bankalar

Aracı Kurumlar

Sigortacılık

Kasım

Ortalama

Piyasa

Değeri

( mn YTL)

160,782

947

2,921

1,187

7,322

548

5,027

2,417

1,815

72

2,208

5,122

1,729

981

544

1,118

7,163

2,104

6,673

1,066

491

280

17,809

175

470

249

176

198

868

100

821

1,145

244

21,005

63,203

94

2,492

Kasım

Ekim

Ekim

Piyasa

İşlem

Yıllık

Sektörel Ortalama

Ortalama

Ortalama

Değeri Hacmi

değişim

F/K Piyasa Değeri İşlem Hacmi Değişim Değişim

İşlem Hacmi

(YTL)

( mn YTL)

( mn YTL)

( mn YTL)

(%)

(%)

1,218

24

10

2

8

3

4

24

5

0

6

31

3

20

3

12

53

4

9

20

3

1

33

3

3

1

0

2

4

5.0

2.4

2.9

5.6

16.5

38.2

5.2

535.7

24.2

10.6

4.4

2.2

11.4

23.6

2.2

108.2

3.1

27.0

5.7

1.3

3.6

6.0

8.1

a.d.

a.d.

a.d.

a.d.

a.d.

10.1

178,132

984

3,532

1,258

8,074

581

5,693

2,918

2,011

75

2,394

5,970

1,941

1,321

609

1,126

8,714

2,288

7,756

1,016

540

266

16,781

195

477

275

230

208

1,082

1,409

17

12

3

10

2

3

18

5

0

8

38

3

13

3

13

39

4

15

13

2

1

43

2

3

1

1

3

4

-10%

-4%

-17%

-6%

-9%

-6%

-12%

-17%

-10%

-4%

-8%

-14%

-11%

-26%

-11%

-1%

-18%

-8%

-14%

5%

-9%

5%

6%

-11%

-2%

-9%

-23%

-5%

-20%

-14%

38%

-15%

-31%

-14%

52%

38%

32%

3%

83%

-24%

-18%

-1%

60%

11%

-9%

34%

7%

-38%

56%

71%

43%

-22%

75%

10%

-22%

-80%

-19%

6%

-29%

146%

-17%

-15%

-15%

-4%

-16%

-18%

-12%

-23%

-23%

7%

53%

-48%

-18%

-33%

-10%

-14%

-1%

-27%

-15%

-22%

-26%

-31%

-30%

-28%

-23%

-22%

3%

3

4

6

3

77

818

0

12

4.6

3.5

5.9

a.d.

3.1

5.9

2.0

7.9

132

921

1,336

269

24,230

69,784

124

3,021

2

6

6

4

88

1,014

0

11

-25%

-11%

-14%

-9%

-13%

-9%

-24%

-18%

78%

-31%

-6%

-24%

-12%

-19%

46%

11%

-20%

-28%

-32%

-26%

-27%

-38%

-37%

-7%

6

www.atayatirim.com.tr

Aralık, 2008

Nergis KASABALI

Ata Yatırım Menkul Kıymetler A.Ş

Emirhan Cad. Atakule No: 145/ A Kat: 11

34349 Balmumcu /Istanbul

Tel-PBX: 90-212-310 62 00

www.atayatirim.com.tr

Şubeler

Ankara Şube

(312) 459 69 00

Denizli Şube

(258) 295 20 00

Ahmet Ayden

İpek Kıvançlı

Ayşe Yüce

Özkan Güçlü

Şube Müdürü

Şube Müdür Yard.

Şube Müdür Yard.

Şube Müdür Yard.

Müjdat Doluorman

Vesile Urhan

Hakan Ceylan

Şube Müdürü

Şube Müdür Yard.

Şube Müdür Yard.

Şube Müdür Yard.

Bostancı Şube

(216) 571 69 69

İzmir Şube

(232) 455 35 35

Ülkü Güveli

Atakan Yüksel

Yeşim Kazdal

Şermin Ateş

Şube Müdür

Şube Müdür Yard.

Şube Müdür Yard.

Şube Müdür Yard.

Oya Savaş

Özgür Şenaçıkol

Mustafa Yüksel

Şube Müdürü

Şube Müdür Yard.

Şube Müdür Yard.

Osman Bozdoğan

Bursa Şube

(224) 294 80 00

Merkez Şube

(212) 310 63 00

Nurşen San

Leyla Ünalır

Erdoğan Turan

Şube Müdürü

Şube Müdür Yard.

Şube Müdür Yard.

Yıldız Duba

Özgür Kadayıfçı

Elif Sümer

Şube Müdür Yard.

Şube Müdür Yard.

Şube Müdür Yard.

Ata Borsa Merkezi

(212) 310 62 00

Cem Kaya

Ayça Temizer

Songül Kılınç

Umut Özgür Us

Fuat Tarkan Gül

Müdür Vekili

Müdür Yardımcısı

Müdür Yardımcısı

Müdür Yardımcısı

Müdür Yardımcısı

Ata Online Menkul Kıymetler A.Ş.

Emirhan Cad. No: 145/A Kat:12

34349 Balmumcu/İstanbul

Tel : (212) 310 60 60

Fax : (212) 310 63 63

Genel Müdürlük

Ata Online Çağrı Merkezi

Hamit Can

Genel Md.

E-posta

[email protected]

[email protected]

Bihter Karaçivi

İnternet İçerik Sorumlusu

Ata İşlem (IVR)

(212) 310 60 60

Ata Portföy Yönetimi A.Ş.

Emirhan Cad. No: 145/A

Atakule Kat: 11 34349 Balmumcu/İstanbul

Tel : (212) 310 63 60

Bu bültende yeralan her türlü bilgi ve istatistiki değerler güvenilirliğine inanılan kaynaklardan elde edilmiş olup, Ata Yatırım / Ata Online Menkul Kıymetler A.Ş.

doğruluğu hakkında bir garanti vermemektedir. Bültendeki bütün tahminler, tavsiyeler ve görüşler önceden haber vermeksizin değiştirilebilir. Sadece

bilgilendirme amacı ile hazırlanmış olan bu bülten hiç bir şekilde her hangi bir menkul kıymetin alımı veya satımı için teklif anlamına gelmemektedir. Bültende yer

alan bilgilerin, en uygun zamanlarda güncelleştirilmesi için azami gayret gösteriliyorsa da değişik nedenlerden ötürü güncelleştirilme yapılmayabilir. Ata Yatırım /

Ata Online Menkul Kıymetler A.Ş., Sermaye Piyasası Kurulu’ndan aldığı yetkiler çerçevesinde, bu bültende adı geçen herhangi bir şirket ile ilgili olarak, yatırım

bankacılığı da dahil olmak üzere her türlü faaliyetlerde bulunabilir.