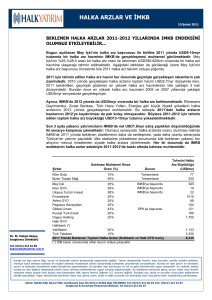

VERGİ DÜZENLEMELERİNE İLİŞKİN ÖNERİLER(İMKB)

Halka açılmaları teşvik ile ilgili öneriler ;

Şirketler hisse senetlerini halka arz ederek Borsada işlem görmeleri ile kayıt altına girmekte ve

sermaye piyasası mevzuatına tabi olmaktadırlar. Bu durum şirkete ilave olarak bağımsız denetim

yaptırma yükümlülüğünü getirmekte, SPK kayda alma ücreti ve İMKB kota alma/pazar kayıt

ücretleri ile birlikte düşünüldüğünde ilave bir maliyet artışına neden olmaktadır. Buna mukabil,

yıllık ortalama hisse senetlerini halka arz eden şirket sayısı gelişmiş ülkelerle kıyaslandığında

oldukça düşük olan ülkemizde şirketleri halka arz yapmaya teşvik edici herhangi bir düzenleme

bulunmamaktadır. Örneğin; Kurumlar Vergisi Oranı tüm şirketler için %20 olarak uygulanmaktadır,

halka açık şirketlerde herhangi bir indirim söz konusu değildir.

Dünya genelinde kurumlar vergisi oranları düşme eğilimindedir. Özellikle Doğu Avrupa ülkeleri,

yabancı yatırımları çekebilmek için kurumlar vergisi oranlarını önemli ölçüde düşürmüşlerdir.

Yabancı yatırımlarda Doğu Avrupa’nın rakibimiz olduğu ve halka açık şirketlerin kurumsal

yönetim açısından avantajları düşünüldüğünde, kurumlar vergisi avantajı yabancı sermaye girişini

olumlu etkileyebilir.

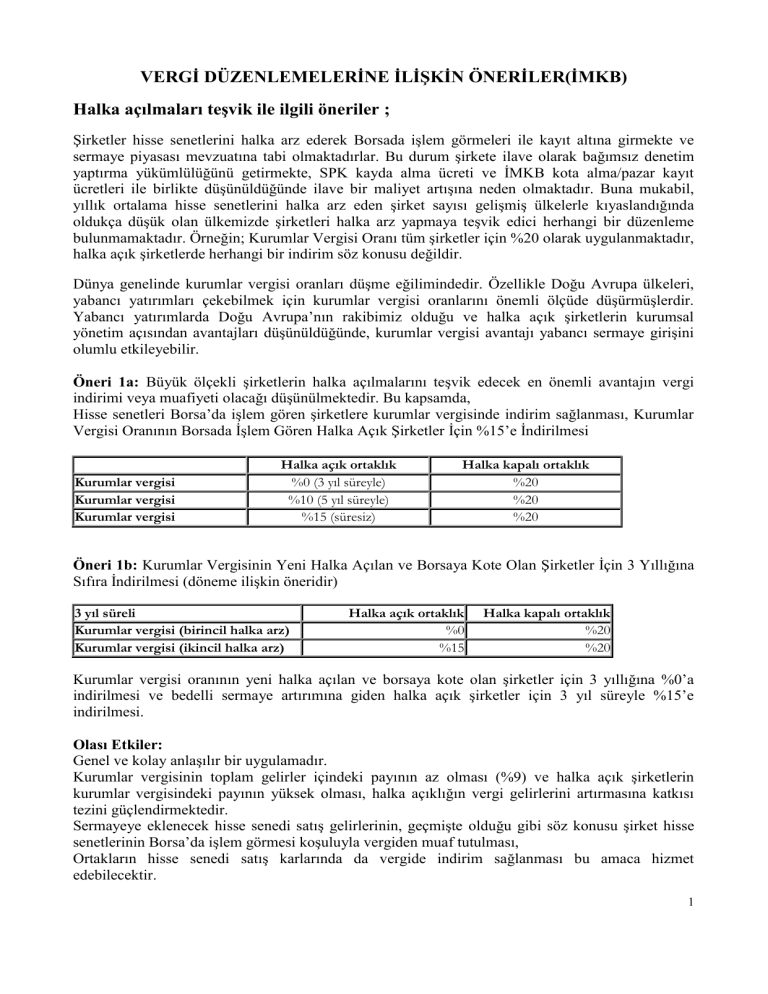

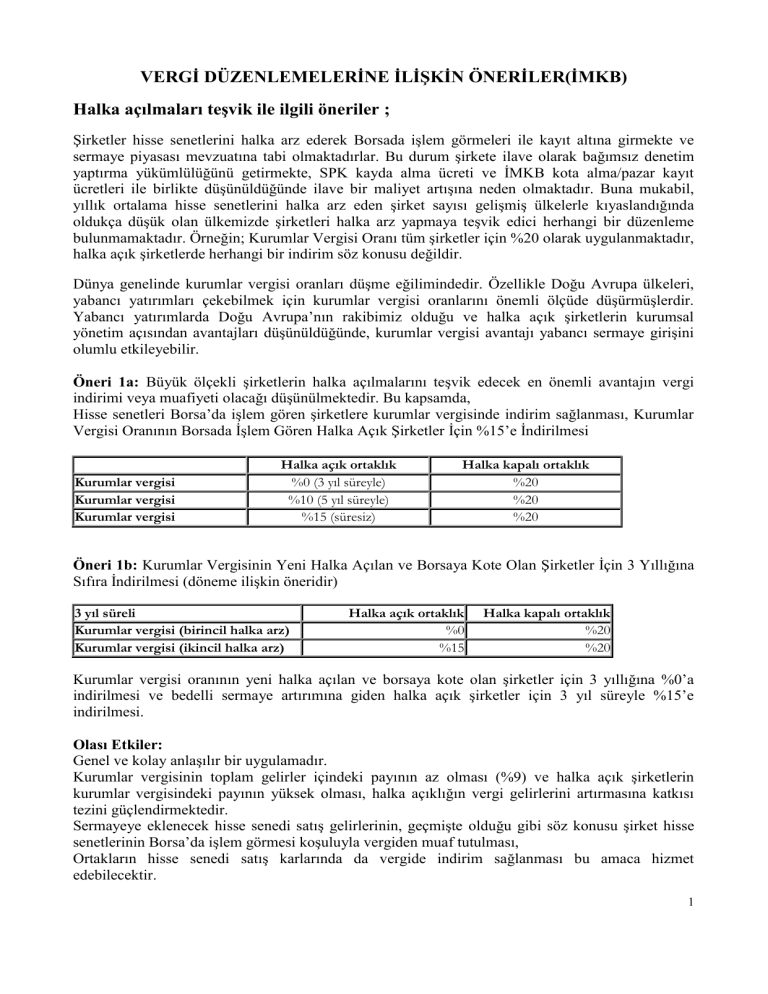

Öneri 1a: Büyük ölçekli şirketlerin halka açılmalarını teşvik edecek en önemli avantajın vergi

indirimi veya muafiyeti olacağı düşünülmektedir. Bu kapsamda,

Hisse senetleri Borsa’da işlem gören şirketlere kurumlar vergisinde indirim sağlanması, Kurumlar

Vergisi Oranının Borsada İşlem Gören Halka Açık Şirketler İçin %15’e İndirilmesi

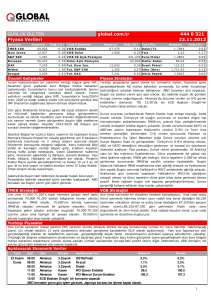

Kurumlar vergisi

Kurumlar vergisi

Kurumlar vergisi

Halka açık ortaklık

%0 (3 yıl süreyle)

%10 (5 yıl süreyle)

%15 (süresiz)

Halka kapalı ortaklık

%20

%20

%20

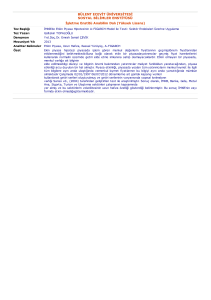

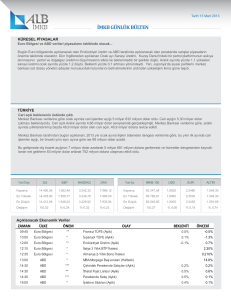

Öneri 1b: Kurumlar Vergisinin Yeni Halka Açılan ve Borsaya Kote Olan Şirketler İçin 3 Yıllığına

Sıfıra İndirilmesi (döneme ilişkin öneridir)

3 yıl süreli

Kurumlar vergisi (birincil halka arz)

Kurumlar vergisi (ikincil halka arz)

Halka açık ortaklık

%0

%15

Halka kapalı ortaklık

%20

%20

Kurumlar vergisi oranının yeni halka açılan ve borsaya kote olan şirketler için 3 yıllığına %0’a

indirilmesi ve bedelli sermaye artırımına giden halka açık şirketler için 3 yıl süreyle %15’e

indirilmesi.

Olası Etkiler:

Genel ve kolay anlaşılır bir uygulamadır.

Kurumlar vergisinin toplam gelirler içindeki payının az olması (%9) ve halka açık şirketlerin

kurumlar vergisindeki payının yüksek olması, halka açıklığın vergi gelirlerini artırmasına katkısı

tezini güçlendirmektedir.

Sermayeye eklenecek hisse senedi satış gelirlerinin, geçmişte olduğu gibi söz konusu şirket hisse

senetlerinin Borsa’da işlem görmesi koşuluyla vergiden muaf tutulması,

Ortakların hisse senedi satış karlarında da vergide indirim sağlanması bu amaca hizmet

edebilecektir.

1

Öneri 2: Mevcut durumda şirketlerin elde ettiği kar üzerinden kurumlar vergisi ödendikten sonra

kalan karın temettü olarak ortaklara dağıtılması halinde %15, hisse senedinin alım satımından

kaynaklanan gelire ise %0 stopaj uygulanmaktadır. Borsada uzun vadeli yatırımları özendirmek ve

sözkonusu eşitsizliği gidermek amacıyla, halka açık şirketlerde kar dağıtımından da stopaj

uygulaması kaldırılmalı ve temettü gelirlerinin tamamına vergi muafiyeti sağlanmalıdır.

Öneri 3: Aracı kuruluşların halka arza aracılık faaliyetlerinden elde ettikleri gelirlerin kurumlar

vergisi matrahlarından düşülmesi.

Olası Etkileri:

Şirketlerin finansman tercihlerinde aracı kuruluşların yönlendirmesinin önemli olması nedeniyle

halka arzları olumlu etkileyebilecektir.

Aracı kuruluşların şirketlere finansal seçenekleri sunarken halka arza verdikleri ağırlık

artabilecektir.

Bankaların aracı kuruluşlar içindeki ağırlığı göz önüne alındığında, borçlanma yerine özkaynak

finansmanının teşvik edilmesini olumlu etkileyebilir.

Aracılık süreç ve hizmetleri ile ilgili öneriler

Öneri 1: İlgili ekonomik, vergisel, idari düzenlemelerin ve bu düzenlemeler nedeniyle tabi olunan

diğer yükümlülüklerin istikrarlı, basit, açık, erişilebilir ve anlaşılabilir olmasının sağlanması

gerektiği düşünülmektedir. Bir dizi karmaşık düzenleme ve başvuru gerektiren çok sayıda kamusal

otorite söz konusudur. Örneğin, ruhsat harçları, tabela harcı gibi bir dizi düzenleme bulunmaktadır,

aracı kurumların sahip oldukları her bir yetki belgesi için ödenmesi gereken harç bedeli 2009 yılı

için 26.941,70 TL olup, sabit maliyet haline gelmiş sözkonusu bu ve benzeri uygulamaların

yeniden ele alınması gerekmektedir.

Öneri 2: Finansal sektörde aracılık hizmetlerinde rekabet eşitliğinin sağlanması açısından,

bankalara tanınmış olan kredi sözleşmelerinde damga vergisi muafiyetinin aracı kurumlara da

tanınmalıdır.

Öneri 3: Aracı Kurum birleşmelerinde vergisel teşvik de sağlanması özkaynak açısından daha güçlü

kurumlar oluşumuna katkı sağlayacaktır.

Öneri 4: Aracı kuruluşların sistemde yüklendikleri mali yükü azaltıcı yönde, BSMV oranı

azaltılmalı veya tamamen kaldırılmalır

Menkul Kıymetler ile ilgili öneriler;

.

Öneri 1: Farklı tipte menkul kıymetler üzerinden elde edilen gelir-giderler karşılıklı mahsup

edilememekte, bu durum portföy yönetiminin gelişimini olumsuz etkilemektedir Yatırımcıların

sahip oldukları farklı menkul kıymetler arasında elde edilen gelir giderin netleştirilmesine imkan

sağlanmalıdır.

.

Öneri 2: Özel emeklilik fon katılımcılarına getirilmiş bulunan vergi istisnası düşüktür. Özel

emeklilik fon katılımcılarına daha yüksek oranlı bir vergi istisnası getirilmelidir.

2

Öneri 3: BSMV uygulamalarına ilişkin olarak aracı kuruluşların spot ve türev piyasa işlemlerinde

karşılaştıkları sorunların yanısıra, spot piyasaların kendi içinde de uygulama farklılıkları

bulunmaktadır. Bu bağlamda, hisse senedi işlemlerinde %5 olan BSMV oranının, DİBS

işlemlerindeki gibi % 1 oranına çekilmesi faydalı olacaktır

.

İMKB ile ilgili öneriler;

Borsalar kendi gelir ve gider kalemleri üzerinde tam yetkiye haiz olarak çalışabilmelidirler.

İMKB’nin gelir gider farkının belli dönemler itibarıyla ve önceden öngörülemeyen oranlarda

Maliye Bakanlığı tarafından istenmesi uygulaması (5018 sayılı yasa)

İMKB’nin mali

öngörülebilirliğini olumsuz etkilemekte, geleceğe dönük büyük projelere girilmesini önlemektedir.

Yapılacak bir düzenleme ile aynen şirketlerde olduğu gibi İMKB’nin her yıl sonu itibarıyla

oluşacak net karından belirli bir oranda vergi veya vergi benzeri bir uygulama ile kesinti

yapılmasının daha doğru olacağı düşünülmektedir. Yukarıda belirtilen ve gittikçe çok önemli hale

gelen borsalar arasındaki uluslararası rekabet ortamında ayakta kalabilmek ve gelişmek için

Borsanın gerek teknik (donanım, yazılım) gerekse personel ihtiyaçlarını kısa sürede ve etkin bir

şekilde temin edebilen ve değişikliklere çok hızlı uyum sağlayabilen kurumsal, hukuksal ve

operasyonel yapıda olması gereklidir.

3