17.06.2016 14:21

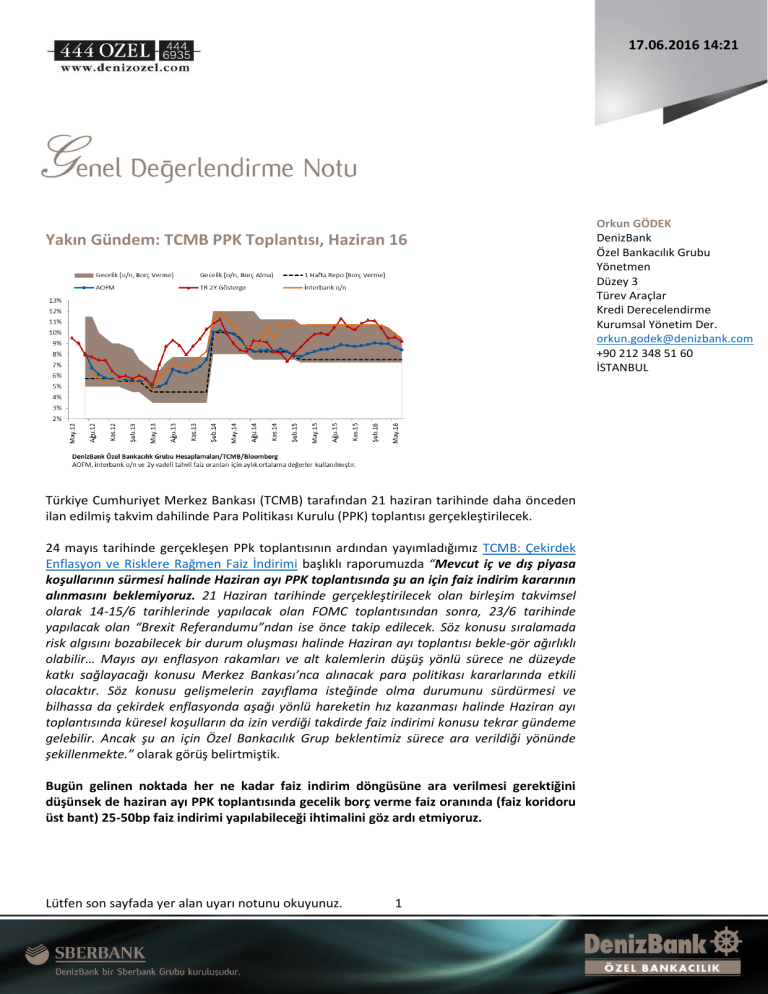

Yakın Gündem: TCMB PPK Toplantısı, Haziran 16

Türkiye Cumhuriyet Merkez Bankası (TCMB) tarafından 21 haziran tarihinde daha önceden

ilan edilmiş takvim dahilinde Para Politikası Kurulu (PPK) toplantısı gerçekleştirilecek.

24 mayıs tarihinde gerçekleşen PPk toplantısının ardından yayımladığımız TCMB: Çekirdek

Enflasyon ve Risklere Rağmen Faiz İndirimi başlıklı raporumuzda “Mevcut iç ve dış piyasa

koşullarının sürmesi halinde Haziran ayı PPK toplantısında şu an için faiz indirim kararının

alınmasını beklemiyoruz. 21 Haziran tarihinde gerçekleştirilecek olan birleşim takvimsel

olarak 14-15/6 tarihlerinde yapılacak olan FOMC toplantısından sonra, 23/6 tarihinde

yapılacak olan “Brexit Referandumu”ndan ise önce takip edilecek. Söz konusu sıralamada

risk algısını bozabilecek bir durum oluşması halinde Haziran ayı toplantısı bekle-gör ağırlıklı

olabilir… Mayıs ayı enflasyon rakamları ve alt kalemlerin düşüş yönlü sürece ne düzeyde

katkı sağlayacağı konusu Merkez Bankası’nca alınacak para politikası kararlarında etkili

olacaktır. Söz konusu gelişmelerin zayıflama isteğinde olma durumunu sürdürmesi ve

bilhassa da çekirdek enflasyonda aşağı yönlü hareketin hız kazanması halinde Haziran ayı

toplantısında küresel koşulların da izin verdiği takdirde faiz indirimi konusu tekrar gündeme

gelebilir. Ancak şu an için Özel Bankacılık Grup beklentimiz sürece ara verildiği yönünde

şekillenmekte.” olarak görüş belirtmiştik.

Bugün gelinen noktada her ne kadar faiz indirim döngüsüne ara verilmesi gerektiğini

düşünsek de haziran ayı PPK toplantısında gecelik borç verme faiz oranında (faiz koridoru

üst bant) 25-50bp faiz indirimi yapılabileceği ihtimalini göz ardı etmiyoruz.

Lütfen son sayfada yer alan uyarı notunu okuyunuz.

1

Orkun GÖDEK

DenizBank

Özel Bankacılık Grubu

Yönetmen

Düzey 3

Türev Araçlar

Kredi Derecelendirme

Kurumsal Yönetim Der.

[email protected]

+90 212 348 51 60

İSTANBUL

17.06.2016 14:21

Düşüncemiz

Faiz indirim döngüsüne ara verilmeli… Küresel piyasalarda mayıs ayının başlangıcından bu

yana kısa vadeli duraksamalar dışında risk algısının bozulma süreci şiddetini artırarak devam

ediyor. 23 haziran tarihinde Birleşik Krallık’ta gerçekleşecek olan Avrupa Birliği üyeliğinin

devamı ya da çıkılmasını oylayacak referandumun global çapta riskli varlıklardan çıkış

stratejisini hayata geçirdiği görülüyor. Kamuoyu ile paylaşılan anket sonuçlarının yarattığı

volatilite son olarak geçtiğimiz günlerde gerçekleştirilen Amerikan Merkez Bankası (Fed)

haziran ayı FOMC toplantısında da üyeler tarafından tartışıldı ve alınan para politikası

kararlarında etkili oldu. Durumun bu şekilde gerçekleştiğini Fed Başkanı Janet Yellen

tarafından yapılan açıklamalardan öğrenme şansımız oldu. Referandum sonucunun ülkenin

Birlik’ten çıkışını işaret etmesi halinde para ve sermaye piyasalarının önünde takvimini

bilmediğimiz, volatiliteyi artıracak ve öngörülebilirliğin çok zor olduğu yeni bir belirsizlik

süreci başlayacak. Böylesi bir ihtimalin öncesinde PPK üyelerinin faiz indirim döngüsüne ara

vermesini ve riskli varlıklardan çıkış süreci olması halinde Türk lirası cinsinden varlıkların

savunmasız kalacağı algısının önüne geçmeleri gerektiği kanaatindeyiz.

Faiz indirim döngüsüne ara verilmeli… 1/5-16/6 dönemi arasında MSCI gelişmekte olan

ülkeler endeksi -%5, MSCI Asya-Pasifik (Japonya hariç) endeksi -%3, DAX -%7, NKY 225 -%4

ve S&P 500 ise %0.6 düzeyinde performans ortaya koyarken, BİST 100 endeksi ise ABD

doları bazında -%16 gerçekleşme gösterdi. Yurtdışı majör endekslerde görülen zayıflamanın

büyük çoğunluğu haziran ayı işlemlerinde oluşurken, BİST 100 endeksinde ise düşüş mayıs

ayı işlemleri temelinde gerçekleşti. Küresel çapta risk algısının terse dönmesinin gelişmekte

olan ülke varlıklarında şiddetini artırarak devam ettirdiği yeni bir döneme giriş yapabiliriz.

Faiz indirim döngüsüne ara verilmeli… 2016 yılının ilk 5 aylık döneminde TÜFE göstergesi

kümülatif olarak yüzde 3.12 artış gösterirken, yıllık bazda baz etkisi ve gıda fiyatlarının

katkısı ile birlikte yüzde 6.58 seviyesine geriledi. Ancak düşüş performansı çekirdek

enflasyon göstergelerinden I endeksinde beklenilen ölçüde gerçekleşmekte başarılı olamadı.

I endeksi ile TÜFE arasındaki spread mayıs ayı verisi ile birlikte 2.36 yüzde puan seviyesine

yükselirken, yılın ilk 5 ayında ortalama 1.3 yüzde puan düzeyinde gerçekleşme gösterdi.

Hizmet enflasyonu ve çekirdek enflasyon göstergeleri gibi önemli alt kalemlerin manşet

enflasyon kadar düşüş göstermemesi nedeniyle gelecek dönem enflasyon görünümü

konusunda temkinli olunmasını ve olası Türk lirası değer kaybının enflasyona yansımalarının

artırıcı yönde olacağını düşünüyoruz.

Lütfen son sayfada yer alan uyarı notunu okuyunuz.

2

17.06.2016 14:21

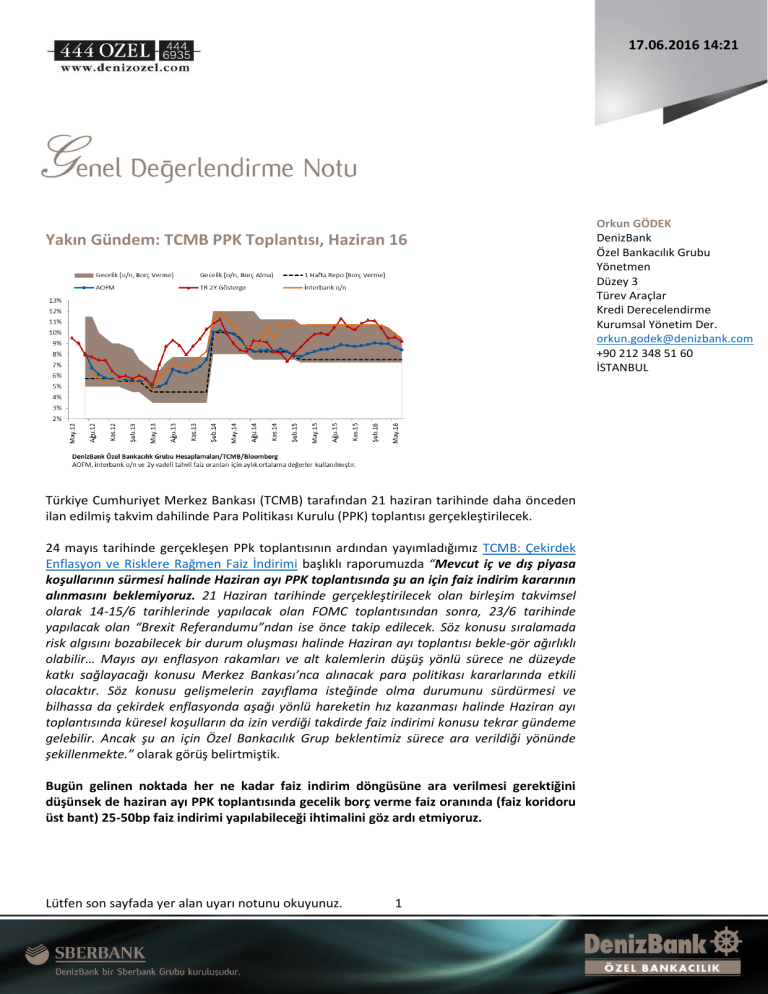

Faiz indirim döngüsü devam edebilir… Mayıs ayı başlangıcından bu yana küresel çapta artış

gösteren riskli varlıklardan çıkış stratejisinden Türk lirası cinsi varlıklar haziran ayı içerisinde

nispeten daha az etkilendi. Merkez Bankası’na yönelik faiz indirim sürecinin devam edeceği

beklentisi ve görece reel faiz üstünlüğünün olması nedeniyle 2y vadeli gösterge tahvilin

bileşik faizinde mayıs ayı ortalaması yüzde 9.58 seviyesinde gerçekleşirken, haziran ayı

içerisinde söz konusu rakam yüzde 9.21 düzeyinde gerçekleşti. Benzer şekilde interbank o/n

faiz oranında da ortalama yüzde 9.88 seviyesinden yüzde 9.50 seviyesine gerileme görüldü.

5y vadeli ABD doları cinsinden risk primi (CDS) mayıs ayı içerisinde ortalama 269 USD

seviyesinde oluşurken, haziran ayı içerisinde ise 260 USD seviyesine geriledi. 2 ay sonrasının

1 ay vadeli Türk lirası swap faiz oranını gösterir değer mayıs ayı PPK toplantısının

gerçekleştiği gün yüzde 9.50 seviyesinde bulunurken bugün itibarıyla yüzde 8.88

seviyesinden işlem görmekte. Özetle, para piyasası işlemlerinde Merkez Bankası’nın haziran

ayı içerisinde de faiz indirim döngüsüne devam edebileceğine yönelik fiyatlama eğilimi

gerçekleşmekte.

Faiz indirim döngüsü devam edebilir… TCMB tarafından açıklanan verilere göre bankacılık

sektöründe toplam kredi hacmi 13 haftalık ortalamanın yıllıklandırılmış halinde son dönem

içerisinde gerçekleşen faiz indirimlerine rağmen ancak 10 haziran haftasında yüzde 15.9

artışa işaret etti. Tüketici kredilerinde ise performans yüzde 9.4 düzeyinde gerçekleşmekte.

İç tüketimin canlılığını koruması ve artırması amacıyla kredi piyasasına yönelik adım

atılmasına düşüncesine paralel bir şekilde karar alınabilir.

Faiz indirim döngüsü devam edebilir… Mayıs ayında gerçekleştirilen Ekonomistler

Toplantısı sonrasında kamuoyuna yansıyan mesajlarda TCMB’nın sadeleşme sürecini

olabildiğince hızlı bir şekilde tamamlamak istediği ve süreç sonunda haftalık repo faizi ile

ağırlıklı ortalama faiz oranının birbirine eşitleneceği yer alıyordu. Buna göre son hafta

içerisinde gerçekleşen ortalama fonlama maliyetinin yüzde 8.30 seviyesinin de aşağısına

gerilemesi ile birlikte sürecin devam edebileceğine yönelik sinyaller alıyoruz.

Özetleyecek olursak… Maddeler halinde tartışmaya çalıştığımız gerekçelerimizin bize göre

makul bir temele dayandığını düşünüyoruz. Risklerin var olduğu ve gelecek dönem

içerisinde artabilecek belirsizlik ve düşük öngörülebilirlik öncülüğünde haziran ayı

toplantısıyla faiz indirim sürecine ara verilmesi gerektiği kanaatindeyiz. Ancak karşıt

görüşteki cenahın sahip olduğu savların sürecin devamına yönelik açıklama yapabilmelerine

imkan tanıyabildiği gerçeğini de ihtimal dışı bırakmıyoruz.

Lütfen son sayfada yer alan uyarı notunu okuyunuz.

3

17.06.2016 14:21

UYARI NOTU

Bu e-posta, varsa ekleri ve içerdiği bilgiler, özeldir ve gizlidir, yalnızca gönderildiği belirtilen

kişi/kişilerin kullanımı içindir. Bu e-postanın, alıcısı dışında başka bir kişi tarafından ve

belirtilen amaç dışında okunması kopyalanması, yönlendirilmesi ve kullanılması yasaktır. Bu

mesaj ve eklerinin tarafınıza yanlışlıkla ulaşmış olması durumunda lütfen mesajı gönderen

kişiyi haberdar ederek bize ulaşın, gizliliğini koruyun ve hiçbir şekilde saklamayın. Mesajı

gönderen kişinin veya DenizBank A.Ş. ve iştiraklerinin, yetkisiz kişilerce erişilen ve/veya

içeriği bozulan mesajlar veya bu mesajların içerdiği bilgiler ile ilgili herhangi bir sorumluluğu

ve yükümlülüğü bulunmamaktadır. Bu doküman DenizBank A.Ş. tarafından bilgilendirme

amaçlı hazırlanmış olup, burada yer alan her türlü bilgi ve değerlendirme, hazırlandığı tarih

itibarıyla mevcut piyasa koşulları ve güvenirliliğine inanılan halka açık yayın/yayım

kaynaklarından elde edilerek derlenmiştir ve yatırım tavsiyesi niteliği taşımamaktadır.

DenizBank A.Ş. ve iştirakleri, bu bilgilerin doğruluğunu ve yeterliliğini hiçbir şekilde garanti

etmemektedir. Bu dokümanda belirtilen ürünler çeşitli oranlarda risklere tabidir. Piyasada

oluşacak fiyat hareketleri sonucu para kaybı yaşanabilecektir. Yabancı para cinsinden yapılan

işlemlerde kur riskinin olduğunu, kur dalgalanmaları nedeniyle Türk Lirası/Yabancı Para

bazında değer kaybı olabileceği, devletin yabancı sermaye ve döviz hareketlerini

kısıtlayabileceği, ek ve/veya yeni vergiler getirebileceği, alım-satım işlemlerinin zamanında

gerçekleşmeyeceği bilinmelidir. Tanıtılan ürünler, belli bir yatırımcının hedefleri, mali

durumu ya da gereksinimleri dikkate alınmadan hazırlanmıştır, bu nedenle mali durumunuz

ile risk ve getiri tercihlerinize uygun olmayabilir. Bu dokümandaki bilgilere dayanılarak

alınacak yatırım kararlarının sonuçlarından, burada yer alan bilgi, değerlendirme ve istatistiki

şekil ve değerlendirmelerin kullanımı sonucunda ortaya çıkacak doğrudan ve/veya dolaylı

zararlardan hukuki açıdan müşteri sorumludur. Burada yer alan yatırım bilgi, yorum ve

tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili

kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel

sunulmaktadır. Burada yer alan ve hiçbir şekilde yönlendirici nitelikte olmayan yorum ve

tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize

uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı

verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Yatırım ürünleri; mevduat olmayıp,

Denizbank A.Ş., ve diğer ilgili kuruluşların ya da Tasarruf Mevduatı Sigorta Fonu'nun

teminatı, garantisi, sigortası ya da herhangi bir yükümlülüğü altında değildir. Yatırım

ürünleri, Devlet güvencesi altında değildir. Anaparanın yitirilmesi dahil çeşitli yatırım riskleri

içerebilir. Yatırım ürünlerinin geçmişteki performansları, gelecekteki performanslarının

göstergesi değildir. Fiyatlar düşebilir ya da yükselebilir. Döviz cinsinden yatırım ürünleri,

dövizdeki muhtemel dalgalanmalar nedeniyle anapara kaybı da dahil kur risklerine maruz

kalabilir. Yorumların müşteri tarafından nihai değerlendirmesinde orijinal metnin dikkate

alınması esastır. Ürünler ile ilgili soru veya şikayetlerinizi iletmek için 444 0 801 Önce Müşteri

Hattı'nı arayabilir ya da www.denizbank.com adresinden bize ulaşabilirsiniz.

Lütfen son sayfada yer alan uyarı notunu okuyunuz.

4