Piyasa Yorumu

Bugün tamamlanacak FED toplantısı öncesinde piyasalar, petrol fiyatları ve ABD’de

açıklanan şirket karları ile yönünü bulmaya çalışıyor. Son dönemdeki toplantılarda

beklentilerin üzerinde güvercin bir tutum sergileyen FED’in bu toplantıda faizlerde

bir değişiklik yapması beklenmiyor; ancak bu toplantıdaki en önemli nokta Haziran

ayında faiz artırımına dair bir sinyal verilip verilmeyeceği olacak. Haziran ayında

faiz artırımına dair bir sinyal verilmesi, piyasaların henüz fiyatlamadığı bir senaryo

olduğu için sert hareketler görülebilir. Ancak FED’in son dönemdeki açıklamalarına

benzer güvercin açıklamalar görmemiz durumunda, dolardaki zayıflama ve küresel

hisse senedi piyasalarında güçlenmenin kısa vadede devam etmesi beklenebilir.

Ancak, küresel ekonomideki zayıflıkların bu hareketin kalıcılığıyla ilgili önemli bir

belirsizlik yarattığını düşünüyoruz.

Dün ABD’de açıklanan Mart ayına ait çekirdek dayanıklı mal siparişleri verisi ve

Nisan ayına ait olarak açıklanan Conferance Board tüketici güveni ve hizmet PMI

verileri beklentilerin altında kalarak son dönemde ABD ekonomisindeki zayıf

görünümü destekledi. İlk çeyreğin zayıf geçmesinin ardından Nisan ayına ait

gelmeye başlayan 2.çeyrek verilerinin de zayıf şekilde devam etmesi, FED’in faiz

artırımı konusunda elini zayıflatıyor. Yarın açıklanacak 1.çeyrek GSYH verisi bu

anlamda belirleyici olabilir. Atlanta FED’in tahminini en son %0,4’e çektiğini; piyasa

beklentisinin ise %0,7 olduğunu görüyoruz.

27.04.2016

Günlük Ekonomik Takvim

Dönem

Beklenti

1.Ç

2,0%

2,1%

Bekleyen Konut Satışlar (Aylık)

Mart

0,5%

3,50%

ABD

Ham Petrol Stokları

Nisan

2,366M

2,080M

ABD

FED Faiz Kararı

Nisan

0,50%

0,50%

İngiltere

GSYİH (Yıllık)

ABD

Önceki

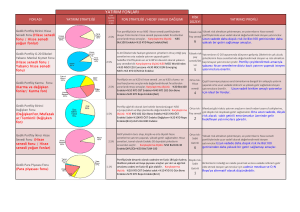

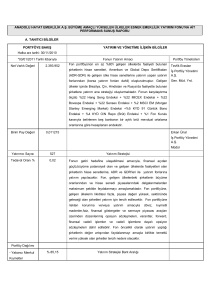

BIST Verileri

Değişimler

belirtilen

tarihe göre

Kapanış

Günlük Değ.

Haftalık Değ.

Aylık Değ.

Yıllık Değ.

26.04.16

25.04.16

22.04.16

31.03.16

31.12.15

BIST100

85756,4

0,8%

-0,1%

3,0%

19,6%

BIST Banka

143377,4

2,2%

0,7%

5,3%

19,6%

BIST Sınai

87569,9

-0,4%

-0,3%

2,2%

20,7%

95

Hacim (Milyon $, sağ eks.)

BİST Kapanış (bin)

1200

90

1000

85

80

800

75

600

70

Dün açıklanan API ham petrol stokları verisine göre ham petrol stokları 1,07 M varil

azaldı (beklenti 800 Bin varil artış, önceki 3,1 M varil artış). Benzin stokları ise 400

Bin varil azalış gösterdi. Bu verilerin ardından brent petrol 45,70$/varil

seviyelerinden yükselerek 46$/varil seviyesinin üzerine çıktı. Verinin ardından Brent

petrolde bugün açıklanacak resmi ham petrol stokları verisinin önemi arttı.

400

65

04.16

01.16

10.15

07.15

04.15

01.15

200

10.14

60

Geliş m iş Ülke Bors aları

Bugün küresel piyasalarda ABD’de bekleyen konut satışları verisini ve resmi ham

petrol stoklarını takip edeceğiz. Akşam 21:00’de ise FED’in faiz kararı açıklanacak.

Şangay Bileşik Endeksi bugün yatay pozitif. Nikkei 500 de %0,3 değer kaybediyor.

MSCI Asya Endeksi ise %0,33 aşağıda.

Değişimler

belirtilen

tarihe göre

S&P 500

Dow Jones

Nasdaq

TCMB tarafından açıklanan üç aylık enflasyon raporuna göre, 2016 ve 2017

enflasyon tahminleri sırasıyla %7,5 ve %6 düzeylerinde korunurken; tahmin

aralıkları %6,3-8,7 ve %4,2-7,8 seviyelerinde açıklandı (HLY Araştırma Tahmin:

%7,9 ve %7,5). Orta vadede ise enflasyonun %5 düzeyinde istikrar kazanması

bekleniyor. Raporun detaylarına baktığımızda ise; gıda fiyatlarının, işlenmemiş

ağırlıklı olarak, enflasyonun yıl başından itibaren düşmesine önemli destek

sağlanmasına ve kısa vade de bu desteğin devam etmesine rağmen, yıl sonu gıda

enflasyon tahmininin %9 olarak korunduğunu görüyoruz. Dolayısıyla, yıllık

enflasyonun kısa vadede düşmeye devam etmesi ancak sonrasında baz etkisine

bağlı olarak yükselmesi ve yılın ikinci yarısında da dalgalanmalar göstererek yılı

%7,5 seviyesinde tamamlaması bekleniyor. Ancak, özellikle gıda kaynaklı olarak,

enflasyonda aşağı yönlü risklerin olduğu belirtiliyor.

BIST100 dün gelen zayıf ABD verileri ve Avrupa piyasalarının da iyimser

seyretmesi ile yükseldi. Dün yaşanan 85.500-85.800 puan aralığındaki kapanış

bugün için yukarı hareketler olabileceğini gösteriyor. Olası yukarı hareketler FED

öncesi muhtemel baskılar nedeniyle 86.300 puana kadar sınırlanabilir. Yukarıda ise

85.000 puan seviyesi gün içi önemli bir destek olacak. Açılışta ise yatay bir seyir

beklenebilir.

Dolar/TL dün enflasyon raporunun açıklanmasının ardından TL cinsi varlıklarda

oluşan iyimser hava ile düşüş gösterdi. Bugün aşağıda dünün en düşüğü olan

2,8185 seviyesini takip edeceğiz. Bu seviyenin test edilememesi durumunda

2,8325 seviyesine doğru yükseliş görebiliriz. FED’in tutumuna bağlı olarak ise

akşam alınacak kararda Haziran ayına işaret edilmesi ya da normalleşme sürecinin

devamlılığı vurgusunun azalmasına bağlı olarak, 2,8750 ve 2,7850 seviyelerine

doğru hareketler gözlenebilir.

FTSE-100

DAX

CAC 40

Nikkei 225

HAFTALIK PİYASA RAPORU, 25.04.2016

ARAŞTIRMA PORTFÖY, 25.04.2016

GÖRÜNÜM 2016, 23.10.2015

Günlük değ.

Haftalık değ.

Aylık değ.

Yıllık değ

26.04.16

25.04.16

22.04.16

31.03.16

31.12.15

2,3%

2091,7

0,2%

0,01%

1,6%

17990,3

0,1%

-0,1%

1,7%

3,2%

4453,0

-0,5%

-0,5%

-0,7%

-3,1%

6284,5

0,4%

-0,4%

1,8%

0,7%

10259,6

-0,3%

-1,1%

3,0%

-4,5%

4533,2

-0,3%

-0,8%

3,4%

-2,2%

17353,3

-0,5%

-1,2%

3,5%

-8,8%

Geliş m ekte Olan Ülke Bors aları

Değişimler

belirtilen

tarihe göre

Kapanış

Günlük değ.

Haftalık değ.

Aylık değ.

Yıllık değ

26.04.16

25.04.16

22.04.16

31.03.16

31.12.15

Bovespa

53083

2,4%

0,3%

6,0%

22,5%

Shangai

2965

0,6%

0,2%

-1,3%

-16,2%

Sensex

26007

1,3%

1,5%

2,6%

-0,4%

Jakarta

4814

-1,3%

-2,0%

-0,65%

4,8%

Döviz Piyas as ı

Değişimler

08:17:12

Günlük Değ.

Haftalık Değ.

Aylık Değ.

Yıllık Değ.

belirtilen

tarihe göre

27.04.16

26.04.16

22.04.16

31.03.16

31.12.15

$/TL

2,8254

0,2%

-0,8%

0,3%

-3,2%

€/TL

3,1925

0,1%

-0,2%

-0,5%

0,7%

€/$

1,1299

0,0%

0,6%

-0,7%

4,0%

$/¥

111,145

-0,2%

-0,6%

-1,3%

-7,6%

£/$

1,4568

-0,1%

1,1%

1,4%

-1,2%

€/£

0,7755

0,1%

-0,5%

-2,2%

5,3%

Emtia Piyas aları

Değişimler

08:42:56

Günlük değ.

Haftalık değ.

Aylık değ.

Yıllık değ

belirtilen

tarihe göre

27.04.16

26.04.16

22.04.16

31.03.16

31.12.15

1244,0

0,0%

0,9%

0,9%

17,2%

Gümüş

17,3

0,7%

1,9%

12,0%

24,8%

Brent

46,3

1,1%

2,5%

16,8%

24,1%

WTI

44,5

1,1%

1,8%

16,1%

20,2%

Buğday

479,0

-0,2%

2,6%

1,2%

1,9%

Altın

SEÇİLMİŞ GÜNCEL ARAŞTIRMALAR

Kapanış

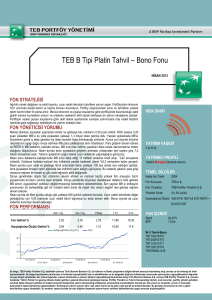

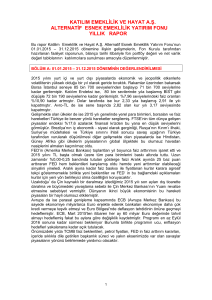

Sabit Getirili Piyasalar

12%

Politika Faizi (Basit faiz)

02.16

10.15

06.15

06.14

06.13

06.12

02.15

9,0%

10.14

4%

02.14

9,1%

10.13

6%

02.13

9,2%

10.12

8%

02.12

9,3%

1Y

100

TCMB Net Fonlama (Milyar TL, sağ eks.)

Ortalama Fonlama Maliyeti (Basit faiz)

11%

10%

90

12,0%

80

11,0%

70

10,0%

9%

60

9,0%

8%

50

7%

40

30

6%

20

5Y

6Y

3M

8Y

20.03.2014 (Yerel Seçim Öncesi)

6M

1Y

2Y

3Y

4Y

5Y

6Y

7Y

8Y

9Y

10Y

17.05.2013 (Moody's Not Artışı)

05.11.2012 (Fitch Not Artışı)

26.04.2016

20.03.2014 (Yerel Seçim Öncesi)

Euro Tahvil Verim Eğrisi

6,0%

5,0%

4,0%

3,0%

2,0%

1,0%

0,0%

1Y

2Y

3Y

4Y

5Y

6Y

7Y

8Y

9Y

10Y

15Y

20Y

25Y

30Y

Gösterge Tahvil Kapanış Bilgileri

25 Nisan 2016 Pazartesi

26 Nisan 2016 Salı

Basit Bileşik

Hacim

Basit Bileşik

Hacim

9,01

9,21

15.190.000 8,96

9,16

85.800.000

Sabit Getirili

TRT140617T17

(2y)

TRT170221T12

(5y)

TRT110226T13

(10y)

8,99

9,07

9,19

9,28

19.800.000

145.600.000

8,94

9,00

Değer kaybı

RON

3,1%

10Y

26.04.2016

7,0%

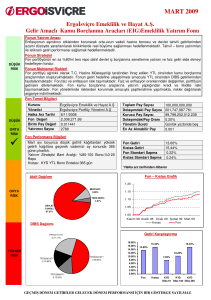

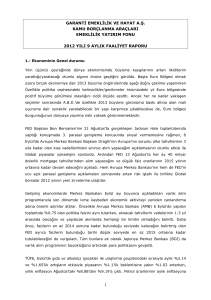

5Y CDS Haftalık Değ. (%)

Meksika

9Y

8,0%

Gelişen Piyasa Göstergeleri

9,14

9,20

15.800.000

113.600.000

Değer kazancı

0,2%

EMFX Haftalık Değ. (%, dolara karşı)

BRL

-0,8%

G.Kore

2,7%

Brezilya

Polonya

0,2%

CZK

3,2%

0,0%

-0,06%

TL

-0,7%

IDR

-0,4%

INR

-2,3%

-0,5%

MXN

Çek Cum.

0,02%

4,9%

Romanya

-0,9%

KRW

0,0%

-1,2%

ZAR

G.Afrika

2,0%

4,0%

6,0%

-1,5%

PLN

6,3%

0,0%

-0,7%

HUF

Türkiye

-2,0%

7Y

05.11.2012 (Fitch Not Artışı)

DIBS Verim Eğrisi

03.16

12.15

09.15

06.15

03.15

12.14

09.14

06.14

03.14

12.13

09.13

06.13

03.13

12.12

06.12

09.12

4,0%

03.12

5,0%

0

-4,0%

4Y

6,0%

4%

Macaristan

3Y

7,0%

10

Dün yurt içi piyaslarda yeni TCMB Başkanı Murat Çetinkaya’nın enflasyon

raporuna ilişkin sunumu takip edildi. Konuşmada para politikasında

sadeleşme adımlarının devam edeceği ve sıkı para politikasının dar bir faiz

koridorunda da uygulanabileceği ifade edildi. Konuşmanın ardından, artan

global risk iştahının da desteği ile, TL cinsi varlıklar değer kazandı. Bu

çerçevede USD/TL paritesi 2,82 seviyesinin altını test ederken, tahvil

piyasasında faizler tüm vadelerde düştü. İşlem hacimlerinin uzun vadeli

kıymetlerde yoğunlaştığı günde 2 yıllık gösterge tahvil %9,16, 10 yıllık

gösterge tahvil ise %9,20 bileşik seviyesinden günü kapattı. TCMB tarafında

ise haftalık repo ihaleleri piyasa ihtiyacının altında açılmaya devam etse de,

ağırlıklı ortalama fonlama maliyeti önceki haftaya göre gerilemeye devam etti

ve %8,50 seviyesinde gerçekleşti. Bugün ABD’de FED toplantısı takip

edilecek. Toplantı öncesinde tahvil piyasasında hacimsiz ve yatay seyir

izlenmesi beklenebilir.

2Y

17.05.2013 (Moody's Not Artışı)

8,0%

5%

Endonezya

26.04.2016

DIBS Verim Eğrisi

10%

12%

25

19.04.2016

9,4%

2Y Gösterge Tahvil (Bileşik faiz)

8,0%

-2,5%

-3,0%

-2,5%

-2,0%

-1,5%

-1,0%

-0,5%

0,0%

0,5%

16%

10 Yıllık Gösterge Tahvil (Haftalık değ., baz puan)

Mevcut Politika Faizi

14%

Politika Reel Faizi

12%

15

10%

8%

5

6%

4%

-5

2%

-15

-2%

Brezilya

Rusya

Türkiye

Hindistan

G.Afrika

Endonezya

Meksika

Romanya

Malezya

G.Kore

Macaristan

Polonya

Çek Cum.

Hindistan

Endonezya

Romanya

Türkiye

G.Afrika

Çek Cum.

Macaristan

Polonya

G.Kore

Brezilya

Meksika

0%

Şirket ve Sektör Haberleri

Tav Havalimanları (TAVHL, Pozitif): TAV’ın 2016 yılına ilişkin

hedeflerini de açıklayan Sani Şener, yurtdışında çeşitli satın almalar

gerçekleştireceklerini, yurt içinde de, uygun koşullar oluşursa yeni

satın almalar olabileceğini açıkladı.

Çelebi Hava Servisi (CLEBI, Sınırlı Negatif): Umman'ın Maskat

şehrindeki Muscat Uluslararası Havalimanı'nda 10 yıl süre ile

havaalanı yer hizmetlerinin yürütülmesi ile ilgili, konsorsiyum

olarak iştirak ettiği lisans ihalesinin, şirket dışındaki ihale

katılımcıları lehine sonuçlandığı İhale makamı tarafından şirkete

bildirildi.

Sabancı Holding (SAHOL, Nötr): Carrefoursa A.Ş. payları ile ilgili

olarak 7,40-7,42 TL fiyat aralığından 507.135 TL nominal değerli

payların satış işlemi ortaklık tarafından gerçekleştirildi. Bu işlemle

birlikte Carrefoursa A.Ş. sermayesindeki payları % 50,73 oldu.

Trakya Cam (TRKCM, Nötr): Trakya Cam, temettüsünü 29 Nisan

tarihinde dağıtacağını bildirdi. Hisse başına brüt 0,1039106 TL (net

0,0883240 TL) temettü dağıtacak. Hissenin son kapanış fiyatına

göre, %4,8 temettü verimliliğine işaret ediyor.

Emlak Konut GYO (EKGYO, Nötr): Şirketin anahtar teslim

projelerinden "İstanbul Başakşehir Ayazma Emlak Konutları 2. Etap

Konut ve Ticaret İnşaatları İle Altyapı Ve Çevre Düzenleme İnşaatı

İşi" nin sözleşmesi, Yüklenici "Yılmaz İnşaat Taahhüt ve Ticaret A.Ş."

ile 25.04.2016 tarihinde imzalandı.

Riskmetre

Yatırım Fonlarımız

Fon

Kodu

Fiyat

Garanti Bankası (GARAN, Nötr): Garanti Bankası’nın ilk çeyrek

finansallarını bugün açıklaması bekleniyor. Bankanın 942 milyon TL

net kar açıklaması bekleniyor.

Günlük

Haftalık

Aylık

Getiri

Getiri

Getiri

Yılbaşından

Bugüne

Karşılaştırma Ölçütü (Benchmark)

Getirisi

1

Halk Portföy Para Piyasası

HLL

0,035087

0,03

0,20

0,84

3,13

%15 KYD Kamu İç Borçlanma Araçları Endeksi 91 Gün + %5 KYD 1 Aylık Gösterge

Mevduat Endeksi TL + %10 KYD Özel Sektör Borçlanma Araçları Endeksi Sabit + %70

KYD O/N Repo Endeksi Brüt

1

Halk Portföy Kısa Vadeli Borçlanma Araçları Fonu

HKV

59,986135

0,02

0,17

0,84

3,02

%40 KYD Kamu İç Borçlanma Araçları Endeksi 91 Gün + %35 KYD Özel Sektör

Borçlanma Araçları Endeksi Sabit + %5 KYD Özel Sektör Borçlanma Araçları Endeksi

Değişken + %15 KYD O/N Repo Endeksi Brüt + %5 KYD 1 Aylık Gösterge Mevduat

Endeksi TL’dir.

1

Halk Portföy Özel Sektör Borçlanma Araçları Fonu

HYT

0,013575

0,03

0,19

0,83

2,91

%60 KYD Özel Sektör Borçlanma Araçları Endeksi Sabit + %20 KYD Özel Sektör

Borçlanma Araçları Endeksi Değişken + %10 KYD Kamu İç Borçlanma Araçları Endeksi

365 Gün + %10 KYD O/N Repo Endeksi Brüt’dür.

2

Halk Portföy Fon Sepeti Fon

HPS

0,010323

-0,04

0,06

1,21

2,82

%100 KYD 1 Aylık Gösterge Mevduat Endeksi TL’dir

3

Halk Portföy Orta Vadeli Borçlanma Araçları Fonu

HLT

50,009342

0,06

0,23

1,46

4,07

%70 KYD Kamu İç Borçlanma Araçları Endeksi 547 Gün + %15 KYD Özel Sektör

Borçlanma Araçları Endeksi Sabit + %5 KYD Özel Sektör Borçlanma Araçları Endeksi

Değişken + %10 KYD O/N Repo Endeksi Brüt’dür.

3

Halk Portföy Katılım Fonu

HPK

0,010035

0,03

0,30

1,10

1,74

%65 KYD Kira Sertifikaları Endeksi Kamu + %5 KYD Kira Sertifikaları Endeksi Özel + %25

Katılım 50 Endeksi + %5 KYD 1 Aylık Kar Payı Endeksi TL’dir.

4

Halk Portföy Birinci Değişken Fon

HBD

20,309905

0,15

0,17

2,77

6,19

%12 BIST 100 Endeksi + % 55 KYD Kamu İç Borçlanma Araçları Endeksi Orta Vade +

%15 KYD Özel Sektör Borçlanma Araçları Endeksi Değişken + %8 KYD O/N Repo

Endeksi Brüt + %10 KYD 1 Aylık Gösterge Mevduat Endeksi TL’dir.

4

Halk Portföy Karma Fon

HLK

48,356318

0,42

-0,16

3,41

9,55

%40 BIST 100 Endeksi + %40 KYD Kamu İç Borçlanma Araçları Endeksi 365 Gün + % 10

KYD Özel Sektör Borçlanma Araçları Endeksi Sabit + %5 KYD Özel Sektör Borçlanma

Araçları Endeksi Değişken + %5 KYD O/N Repo Endeksi Brüt’dür.

5

Halk Portföy İkinci Değişken Fonu

HYD

0,011615

0,27

-0,11

2,51

8,00

%100 KYD O/N Repo Endeksi Brüt’dür.

6

Halk Portföy Hisse Senedi Fonu (Hisse Senedi Yoğun Fon)

HAF

0,215139

0,92

-0,59

7,99

19,72

%85 BIST 100 Endeksi + %15 KYD O/N Repo Endeksi Brüt’dür

6

Halk Portföy BİST 30 Endeksi Hisse Senedi Fonu (Hisse Senedi Yoğun Fon)

HLE

0,01587

0,79

-0,24

6,35

20,38

%90 BİST 30 Endeksi + %10 KYDO/N Repo Endeksi Brüt

KÜNYE

Araştırma

Banu KIVCI TOKALI

Araştırma Direktörü

[email protected]

+90 212 314 81 88

İlknur HAYIR TURHAN

Yönetmen

[email protected]

+90 212 314 81 85

Mehtap İLBİ

Uzman

[email protected]

+90 212 314 87 30

Abdullah DEMİRER

Uzman

[email protected]

+90 212 314 87 24

Furkan OKUMUŞ

Uzman

[email protected]

+90 212 314 81 86

Cüneyt MEHMETOĞLU

Uzman

[email protected]

+90 212 314 87 31

Kadirhan ÖZTÜRK

Uzman Yardımcısı

[email protected]

+90 212 314 87 29

Cemil Can SÜRÜCÜ

Uzman Yardımcısı

[email protected]

+90 212 314 87 26

ÇEKİNCE

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili

kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler

ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer

alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Bu ileti 05 Kasım 2014 tarih ve 29166 sayılı Resmi Gazetede yayınlanan ve 01 Mayıs 2015 tarihinde yürürlüğü giren “Elektronik

Ticaretin Düzenlenmesi Hakkında” çıkan kanunun 2.Maddesi c bendinde belirtilen Ticari Elektronik ileti kapsamında değildir.