Haftaya Bakış

13 – 17 Nisan 2015

1

Gizli / Confidential

Geçen hafta

Dolar güçlü seyrini sürdürürken diğer varlık sınıflarında farklı görünümler söz konusu

Geçen hafta yurtdışında paskalya tatili nedeniyle kısa sayılabilecek bir hafta yaşandı. Bununla birlikte veri akışı açısından da sakin

sayılabilecek bir hafta geride kaldı. Gelişmiş ekonomilerde hizmet sektörü aktivite endeksleri Mart’ta güçlü gelmeye devam ederlerken

sanayi sektörlerinde beklentilerin altında performanslar görüldü. ABD’de Fed’in Mart ortasındaki toplantısına ait tutanaklar beklendiği

kadar güvercin vari (dovish) bir mesaj vermezken hafta içinde Fed üyelerinin açıklamaları da bu çizgiyi sürdürdüler. BoE, BoJ ve RBA ise

hafta içindeki toplantılarında para politikası duruşlarını korudular. Yurtiçinde ise Şubat ayı sanayi üretimi öncü verilerin işaret ettiğinden

daha güçlü gelirken aynı dönemde cari işlemler dengesinde tahminlerin üzerinde açık oluştu. TCMB Başkanı Erdem Başçı yaptığı

konuşmada temkinli duruşun sürebileceğine işaret ederken Gıda Komitesi’nin önümüzdeki günlerde alınmasını önereceği tedbirler

sayesinde gıda enflasyonunda ilave düşüş sağlanabileceğini söyledi. Bu ortamda Dolar gelişmiş ekonomilerin para birimlerine karşı

keskin bir şekilde güç kazanırken gelişmekte olan ekonomilerin para birimlerinde performanslar farklılaşabildi. Gelişmekte olan

ekonomilerde ve Avrupa’da hisse senetleri hızlı yükselirken ABD endekslerinde performanslar daha zayıf kaldı. ABD’de tahvil getirileri

haftayı yükselişle tamamlarken Avrupa’da getiriler gerilemeyi sürdürdü. Gümüş ve tarım ürünleri dışındaki emtia fiyatlarında ise başta

enerji fiyatları olmak üzere yükselişler dikkat çekti. Yurtiçinde ise finansal varlıkların negatif ayrıştığı söylenebilir. TL Dolar karşısında

değer kaybederken hisse senetleri haftayı kayıpla tamamladılar. Tahvil getirilerinde ise kayda değer yükseliş oldu.

Fed tutanakları beklentiler kadar güvercin vari (dovish) değildi

ABD Merkez Bankası’nın (Fed) 17-18 Mart tarihli toplantısına ait tutanaklara göre üyelerin bazıları Haziran’da faiz artırımına

başlanabileceğini iddia ederken birkaç üye de faizlerin 2016’ya kadar artırımdan kaçınılması gerektiğini belirttiler. Gerek Fed tutanakları

gerekse Fed üyelerinin hafta içerisinde yaptıkları açıklamalar genel olarak beklentiler kadar güvercin vari (dowish) bulunmadı. Ülkede

hizmet sektörü ISM Mart ayında 56,9’dan beklentiler dahilinde 56,5’e geriledi. Markit hizmet sektörü PMI ise aynı dönemde 58,6’dan

59,2’ye yükselirken bileşik PMI 58,5’ten 59,2’ye çıktı.

Euro Bölgesi ekonomilerinde hizmet sektöründeki toparlanma Mart’ta da sürdü

Euro Bölgesi’nde hizmet sektörü PMI 53,3’ten 54,2’ye yükselirken bileşik PMI 53,3’ten 54’e çıktı. Bölgede Mart’ta üretici fiyatları

endeksi (ÜFE) bir önceki aya göre %0,1 olan beklentilerin üzerinde %0,5 artarken yıllık enflasyon -%3,5’ten -%2,8’e yükseldi. Bölge

ekonomilerinde Şubat ayında perakende satışlar aylık bazda beklentiler dahilinde %0,2 gerilerken yıllık bazda %3 artış kaydedildi.

Almanya’da Şubat’ta sanayi sektöründeki karışık bir görünüme karşın hizmet sektörü gücünü koruyor

Almanya’da Şubat’ta sanayi üretimi bir önceki aya göre %0,2 artarken yıllık bazda %0,3 daralma yaşandı. Şubat’ta fabrika siparişleri ise

bir önceki aya göre %1,5 artış beklentilerine karşın %0,9 azaldı. Aynı ayda dış ticaret dengesi 19 milyar Euro olan beklentilerin hafif

üzerinde 19,2 milyar Euro, cari işlemler dengesi 17,5 milyar Euro olan tahminlerin altında 16,6 milyar Euro fazla verdi. İhracat aylık

bazda %1’lik tahminlerin üzerinde %1,5, ithalat ise %1,2 olan beklentilerin üzerinde %1,8 artış kaydetti. Ülkede Mart’ta hizmet sektörü

PMI 53,8’den 55,4’e çıkarken bileşik PMI da 53,8’den 55,4’e yükseldi.

2

Gizli / Confidential

Geçen hafta

BoE faizleri sabit tutarken sanayi sektöründen Şubat’a yönelik zayıf veriler açıklandı

İngiltere Merkez Bankası (BoE) %0,5 olan faiz oranlarında bir değişikliğe gitmezken, 375 milyar sterlin olan varlık hedefini de

değiştirmedi. İngiltere’de hizmet sektörü PMI Mart’ta 56,7’den 57 olan beklentileri aşarak 58,9’a, bileşik PMI 56,7’den 58,8’e yükseldi.

Ülkede Şubat ayı dış ticaret dengesinde 1,5 milyar Sterlin olan beklentilerin üzerinde 2,8 milyar Sterlin açık oluştu. Şubat’ta sanayi

üretimi ise bir önceki aya göre %0,3 olan beklentilerin altında %0,1 artış kaydetti.

BoJ politika duruşunu değiştirmezken üyelerden biri parasal genişlemeyi yavaşlatmayı önerdi

Japon Merkez Bankası (BoJ) beklentiler dahilinde para politikası duruşunu değiştirmeyerek yıllık bazda para tabanını 80 trilyon Yen

genişleteceğini yineledi. Karar oy çokluğu ile alınırken üyelerden biri para tabanı genişleme hızının 45 trilyon Yen’e düşürülmesini önerdi.

Ülke Şubat ayında 1 trilyon 440,1 milyar Yen cari işlemler fazlası verirken dış ticaret dengesi 143,1 milyar Yen açık verdi.

Çin’de enflasyon Mart’ta sürpriz bir şekilde beklentilerin biraz üzerinde geldi

Çin’de Mart ayı TÜFE yıllık bazda %1,3 artış beklentilerinin biraz üzerinde %1,4 artarken, ÜFE yıllık bazda %4,8 düşüş beklentilerine

karşın %4,6 geriledi. Ülke Mart’ta 40,1 milyar Dolar olan beklentilerin oldukça altında 3,08 milyar Dolar dış ticaret fazlası verdi. İhracat

%9 artış tahminlerine karşın %19 daralırken ithalat %12,7 oranında geriledi.

RBA tahminler dahilinde faizleri değiştirmedi

Avustralya Merkez Bankası (RBA) beklentilerle uyumlu bir şekilde %2,25 olan politika faizini sabit tuttu. Ülkede Şubat ayında perakende

satışlar bir önceki aya göre %0,4 olan tahminlerin üzerinde %0,7 artış kaydetti.

Başçı temkinli duruşun süreceğine işaret ederken Şubat sanayi üretimi ve cari açık beklentileri aştılar

TCMB Başkanı Erdem Başçı, uygulanan temkinli para ve maliye politikaları ile makro ihtiyati tedbirlerin enflasyonu, özellikle çekirdek

enflasyon göstergelerini olumlu yönde etkilediğini söyledi. Gıda Komitesi’nin alınmasını önereceği önlemlerin gıda enflasyonunun

düşürülmesine ilave katkı sağlayacağını vurguladı. TCMB aylık fiyat gelişmeleri raporunda Mart’ta gıda ve ilişkili hizmet fiyatlarında

enflasyonun yüksek seyrini sürdürürken gıda ve yemek hizmetleri dışı yıllık tüketici enflasyonunda düşüş eğiliminin devam ettiği

belirtildi. Çekirdek enflasyon göstergelerinin ana eğiliminin sınırlı oranda yükseldiği belirtildi. Mart ayında Reel Efektif Döviz Kuru (REDK)

endeksi bir önceki aya göre %1,3 gerileyerek 104,05 değerini aldı. Şubat ayında sanayi üretimi geçen yılın aynı dönemine göre %1,4

gerileyeceği piyasa ortalama beklentilerine karşın %1 oranında büyüdü. Mevsim ve takvim etkisinden arındırılmış verilere göre ise

sanayi üretimi Şubat’ta bir önceki aya göre, %1,7 arttı. Şubat ayında cari işlemler dengesi 2,7 milyar Dolar seviyesindeki piyasa ortalama

beklentilerinin üzerinde 3,2 milyar Dolar açık verdi. Böylece Ocak’ta 43 milyar Dolar olan 12 aylık toplam cari açık 42,8 milyar Dolar’a

indi. Şubat ayı içerisinde 168 milyon Dolar’lık net portföy yatırımı çıkışı yaşanırken 713 milyon Dolar’lık doğrudan yabancı yatırım girişi

görüldü. Ödemeler dengesi istatistiklerinde dikkat çekici bir diğer nokta ise bugüne kadarki rekor seviye olan 4,3 milyar Dolar tutarında

net hata ve noksan kaleminde görülen girişti. Hazine’nin 2026 vadeli Dolar cinsi Eurobond ihracında 1,5 milyar Dolar’lık satış gerçekleşti.

İhraca 8 milyar Dolar tutarında talep gelirken getiri aynı vadedeki ABD tahvili ile 250 baz puan spread ile yaklaşık %4,4 seviyesinde oldu.

Kredi derecelendirme kuruluşu Moody’s Türkiye’nin Baa3 olan kredi notu ve negatif olan kredi görünümünü değiştirmedi.

3

Gizli / Confidential

Bu hafta

Yurtiçinde veri akışı sınırlı iken yurtdışında gündem oldukça yoğun

Yeni haftada Türkiye’de açıklanacak tek önemli veri olarak takvimde Ocak dönemi istihdam verileri yer alıyor. Beklenti, Aralık

döneminde %10,9 olan işsizlik oranının %11,2’ye yükseldiği yönünde. Mevsimsellikten arındırılmış verilere göre ise %10,4 olan işsizlik

oranının hafif gerilemiş olabileceğini hesaplıyoruz.

ABD’de Mart ayı enflasyon rakamları, perakende satışlar ve sanayi üretimi verileri yayınlanacak. Önceki hafta beklentilerin oldukça

altında gelen tarım dışı istihdam verilerinin ardından bu hafta ABD’de Mart enflasyonu oldukça önemli olabilecek. Mart’ta ABD’de yıllık

ÜFE enflasyonunun toparlandığı beklenirken TÜFE’nin yatay kaldığı tahmin ediliyor. Anketlere göre Mart’ta sanayi üretiminde zayıf bir

performans elde edildiği, buna karşın perakende satışların toparlandığı beklentisi hakim görünüyor. Ayrıca Mart ayı konut başlangıçları,

inşaat izinleri ve bileşik öncü göstergeler verileri ile Fed Beige Book Raporu önemli olabilecektir.

Avrupa’da ECB toplantısı ve Mart ayı nihai enflasyon verileri ile Şubat sanayi üretimi rakamları takip edilecek. Avrupa Merkez

Bankası’nın (ECB) toplantısından önemli bir hamle beklenmezken bölge ekonomileri ile yapılacak değerlendirmenin oldukça önemli

olduğunu düşünüyoruz. Daha önceleri, bir süredir bölgeden gelen öncü verilere ECB Başkanı Mario Draghi’nin temkinli yaklaştığını

görüyorduk. Bu konuda vereceği mesaj finansal piyasalarca önemsenebilir. Bölge genelinde ayrıca Mart ayı nihai enflasyon verileri,

Şubat ayı sanayi üretimi, dış ticaret ve ödemeler dengesi istatistikleri de yakından izlenecektir.

Çin’de 2015 ilk çeyrek GSYH verileri ile Mart ayı sanayi üretimi ve perakende satış rakamları önemli olabilecektir. Beklenti Çin

ekonomisindeki ivme kaybının sürdüğü, özellikle büyüme rakamları ile teyit edileceği yönünde.

Bu hafta ayrıca Japonya Şubat sanayi üretimi, İngiltere Şubat dönemi istihdam rakamları ve Avustralya Mart dönemi istihdam verileri

önemli olabilecektir.

Hafta içinde Uluslararası Para Fonu (IMF) Dünya Ekonomik Görünüm (WEO) raporu ile ülkelere ilişkin güncel öngörülerini detaylı

olarak açıklayacak. Bununla birlikte küresel piyasalarda gelecek hafta sonuna doğru yapılacak IMF-Dünya Bankası toplantıları da

gündemde olabilecek.

Bu gelişme ve veri akışı ile finansal piyasalarda oynaklığın yüksek seyretmesi beklenebilir. Ayrıca jeopolitik gelişmelerin ve bu

konularda olası haber akışının önemini koruması beklenebilir. Yurtiçinde ise küresel risk algılamasının yanında politik gelişmelerin

finansal varlıkları etkilemesi muhtemel görünüyor.

Yasal Uyarı: Bu rapor Türkiye Finans Katılım Bankası A.Ş. ekonomisti tarafından güvenilir olduğuna inanılan kamuya açık kaynaklardan elde edilen bilgiler kullanılmak suretiyle,

sadece bilgilendirme amacıyla hazırlanmıştır ve hiçbir şekilde finansal enstrümanların alım veya satımı konusunda tavsiye veya finansal danışmanlık hizmeti sağlanması olarak

yorumlanmamalıdır. Yer verilen görüş, değerlendirme ve analizler hiçbir şekilde Türkiye Finans Katılım Bankası A.Ş.’nin kurumsal yaklaşımını yansıtmamakta olup, raporu kaleme

alan ekonomistin kişisel görüş ve değerlendirmeleridir. Raporda yer alan bilgi, görüş ve değerlendirmelerin doğru, değişmez ve eksiksiz olması konusunda herhangi bir şekilde

garanti verilmemektedir. Türkiye Finans Katılım Bankası A.Ş. bu raporda yer alan bilgilerde herhangi bir bildirimde bulunmaksızın değişiklik yapma hakkına sahiptir ve içindeki

bilgilerin kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan hiçbir şekilde sorumluluk kabul etmemektedir. Bu rapor kısmen veya tamamen çoğaltılamaz,

basılamaz ve/veya dağıtılamaz. Tüm hakları saklıdır.

4

Gizli / Confidential

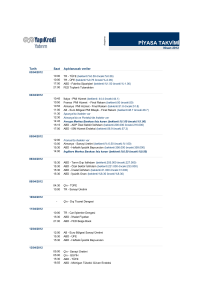

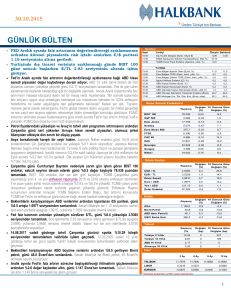

Tarih

14/04/2015

14/04/2015

14/04/2015

14/04/2015

14/04/2015

14/04/2015

14/04/2015

14/04/2015

15/04/2015

15/04/2015

15/04/2015

15/04/2015

15/04/2015

15/04/2015

15/04/2015

15/04/2015

15/04/2015

15/04/2015

15/04/2015

15/04/2015

15/04/2015

15/04/2015

15/04/2015

16/04/2015

16/04/2015

16/04/2015

16/04/2015

17/04/2015

17/04/2015

17/04/2015

17/04/2015

17/04/2015

17/04/2015

17/04/2015

17/04/2015

17/04/2015

Ekonomi

İngiltere

İngiltere

Euro Bölgesi

ABD

ABD

ABD

ABD

Çin

Çin

Çin

Japonya

Almanya

Türkiye

Euro Bölgesi

Euro Bölgesi

Euro Bölgesi

Euro Bölgesi

Euro Bölgesi

ABD

ABD

Kanada

ABD

Avustralya

Avustralya

ABD

ABD

İngiltere

İngiltere

Euro Bölgesi

Euro Bölgesi

Euro Bölgesi

Türkiye

ABD

ABD

ABD

Küresel Veri Akışı ve Gelişmeler

Veri ve Gelişmeler

TÜFE (Aylık Değişim)

Çekirdek TÜFE (Yıllık Değişim)

Sanayi Üretimi (Aylık Değişim)

Perakende Satışlar (Aylık Değişim)

Otomotiv Hariç Perakende Satışlar (Aylık Değişim)

ÜFE (Aylık Değişim)

Gıda ve Enerji Hariç ÜFE (Aylık Değişim)

IMF'in Küresel Ekonomik Görünüm Raporu'nun Açıklanması

Perakende Satışlar (Yıllıklandırılmış Değişim)

Sanayi Üretimi (Yıllıklandırılmış Değişim)

GSYH (Yıllık Değişim)

Sanayi Üretimi (Aylık Değişim)

AB Uyumlu TÜFE (Aylık Değişim)

İşsizlik Oranı

Dış Ticaret Dengesi (Mev. Ard., Milyar Dolar)

Politika Faiz Kararı

Deposit Faiz Kararı

Marjinal Borçverme Faiz Kararı

ECB Başkanı Mario Draghi'nin Basın Toplantısı

Sanayi Üretimi (Aylık Değişim)

Kapasite Kullanım Oranı

BoC Politika Faiz Kararı

Fed Beige Book Raporu

İstihdam (Aylık Değişim, Bin Kişi)

İşsizlik Oranı

Konut Başlangıçları (Aylık Değişim)

İnşaat İzinleri (Aylık Değişim)

İşsizlik Oranı

İstihdam (Aylık Değişim, Bin Kişi)

TÜFE (Aylık Değişim)

TÜFE (Yıllık Değişim)

Çekirdek TÜFE (Yıllık Değişim)

TCMB Beklenti Anketi

TÜFE (Aylık Değişim)

Gıda ve Enerji Hariç TÜFE (Aylık Değişim)

Michigan Üniversitesi Tüketici Güven Endeksi

Dönem

Mart

Mart

Şubat

Mart

Mart

Mart

Mart

Beklenti

0.2%

1.2%

0.4%

1.0%

0.7%

0.2%

0.1%

Önceki

0.3%

1.2%

-0.1%

-0.6%

-0.1%

-0.5%

-0.5%

Mart

Mart

I. Çeyrek

Şubat

Mart

Ocak

Şubat

15-Nis

15-Nis

15-Nis

10.8%

6.9%

7.0%

0.5%

11.2%

22.0

0.05%

-0.20%

0.30%

10.7%

6.8%

7.3%

-3.4%

0.5%

10.9%

21.6

0.05%

-0.20%

0.30%

Mart

Mart

15-Nis

-0.3%

78.6%

0.75%

0.1%

78.9%

0.75%

Mart

Mart

Mart

Mart

Şubat

Şubat

Mart

Mart

Mart

15.0

6.3%

15.9%

-1.5%

5.6%

170.0

1.1%

-0.1%

0.6%

15.6

6.3%

-17.0%

3.0%

5.7%

143.0

0.6%

-0.1%

0.6%

Mart

Mart

Nisan

0.3%

0.2%

94.0

0.2%

0.2%

93.0

5

Gizli / Confidential

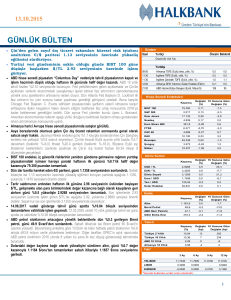

Finansal Piyasa Gelişmeleri

Döviz Kurları

10 Nisan Günlük Değ.

Haftalık

Değ.

Aylık

Yıllık Değ.

Değ.

Emtia Piyasaları

USDTRY

2.6286

0.3%

2.2%

0.7%

24.7%

Bileşik Emtia Fiy. End.

EURTRY

2.7878

-0.3%

-1.3%

1.2%

-4.8%

TRY SEPET

2.7078

0.1%

0.5%

1.0%

7.5%

EURUSD

1.0604

-0.5%

-3.3%

0.5%

-23.6%

Altın

GBPUSD

1.4632

-0.6%

-1.9%

-2.0%

-12.8%

USDJPY

120.22

-0.3%

1.1%

-1.0%

USDRUB

53.59

3.1%

-5.4%

USDBRL

3.0754

0.6%

USDZAR

12.00

DXY

Hisse Senedi

Piyasaları

BIST 100

99.34

BIST 30

82,646

10 Nisan

Günlük Haftalık

Değ.

Değ.

Aylık

Değ.

Yıllık

Değ.

943.3

0.8%

0.6%

0.5%

-26.1%

Tarım Fiyatları

1,189.5

0.0%

-1.9%

-1.5%

-27.4%

Temel Metaller

852.9

0.6%

0.5%

3.6%

-9.1%

1,207.6

1.1%

0.1%

4.5%

-8.4%

Gümüş

16.5

1.7%

-3.5%

6.2%

-17.9%

18.4%

Brent

57.9

2.3%

5.3%

0.6%

-46.1%

-13.1%

50.9%

51.6

-1.5%

-1.6%

39.4%

0.5%

1.7%

-2.3%

14.6%

WTI

Sbt Get. Men. Kıy. ve Kredi

Piy.

TR Gösterge Faiz

8.85

1.7%

(Baz

Puan)

5

5.1%

(Baz

Puan)

18

7.2%

(Baz

Puan)

-1

-50.1%

(Baz

Puan)

-98

0.2%

2.9%

-0.5%

25.1%

TR 10 Yıllık Tahvil

8.45

11

25

12

-154

TR 10 Yıllık USD Tahvil

4.27

5

-1

-34

-72

13.0%

TR 30 Yıllık USD Tahvil

5.04

4

2

-29

-100

-1.0%

-0.4%

5.6%

100,834

-1.2%

-1.1%

5.1%

12.5%

ABD 10 Yıllık Tahvil

1.95

-1

11

-16

-70

MSCI Dünya

1,779

0.4%

1.7%

4.0%

7.5%

Almanya 10 Yıllık Tahvil

0.15

-1

-4

-5

-137

MSCI EM

1,035

0.6%

4.1%

9.7%

1.3%

İngiltere 10 Yıllık Tahvil

1.58

1

-1

-23

-104

DowJones

18,058

0.6%

1.7%

2.4%

11.7%

Fransa 10 Yıllık Tahvil

0.43

-1

-5

-5

-158

S&P 500

2,102

0.5%

1.7%

3.0%

14.7%

İtalya 10 Yıllık Tahvil

1.26

-3

-3

14

-190

1.23

-1

1

7

-194

0.34

-2

-2

-8

-27

Stoxx Europe 600

413

0.9%

3.8%

4.4%

23.9%

İspanya 10 Yıllık Tahvil

FTSE 100

7,090

1.1%

3.8%

5.5%

6.7%

Japonya 10 Yıllık Tahvil

DAX

12,375

1.7%

3.4%

4.8%

30.9%

TR 5 Yıllık CDS

214.21

4

-2

-6

14

CAC 40

5,240

0.6%

3.3%

4.9%

18.7%

Markit CDX NA. IG

60.35

0

-3

-5

-6

FTSEMIB

23,877

0.3%

2.4%

4.6%

11.4%

Markit CDS NA. HY

107.75

0

1

0

1

IBEX

11,749

0.1%

1.0%

6.6%

13.7%

Markit ITraxx Europe

53.15

-2

-4

4

-18

NIKKEI

19,908

-0.2%

2.4%

6.3%

39.2%

Markit ITraxx Crossover

242.82

-7

-18

-11

-34

12.6

-3.9%

-14.2%

-25.4%

-20.8%

Markit ITraxx Asia Ex. Japan

104.79

0

-6

-3

-14

VIX

6

Gizli / Confidential

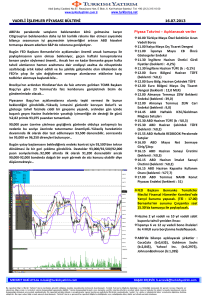

Beklendiği kadar dovish olmayan tutanaklar ile getirilerde kademeli yükseliş yaşandı

Önceki haftanın son günlerinde gelen zayıf istihdam verileri ile gerileyen ABD tahvil getirileri yeni haftaya da

gerileyerek başladı. Ancak sonraki günlerde gerek Fed üyelerinin açıklamalarının gerekse Fed tutanaklarının

beklendiği kadar dovish olmaması ile getiriler yükselmeye başladı. ABD 10 yıllık tahvilin bileşik getirisi haftayı 11 baz

puan yukarıda %1,95, 2 yıllık tahvilin bileşik getirisi ise 2 baz baz puan yukarıda %0,56’dan tamamladı. Yeni haftada

ABD’de açıklanacak verilere bağlı olarak getirilerin hareket etmesi beklenebilir.

7

Gizli / Confidential

Yurtiçinde tahvil getirilerinde ABD’deki seyre bağlı olarak yükseliş yaşandı

Gelişmiş ekonomilerin bir çoğunda tahvil getirileri gerilerken yurtiçinde ABD’de olduğu gibi tahvil getirileri yükseliş

eğilimi sergiledi. TCMB Başkanı Erdem Başçı’nın para politikasında temkinli duruşun korunacağı mesajı da bu

yükselişi kısmen destekleyen bir faktör olarak görüldü. Gösterge tahvilin bileşik getirisi 28 baz puan artışla

%8,85’ten, 10 yıllık tahvilin bileşik getirisi ise 25 baz puan yükselişle %8,45 seviyesinden haftayı tamamladı. Yeni

haftada yurtiçinde veri akışı sakinken, Türkiye’de getirilerin küresel seyir ile uyumlu hareket etmesi beklenebilir.

8

Gizli / Confidential

Dünya genelinde hisse senetleri piyasaları güçlü seyrederken yurtiçinde zayıf bir performans görüldü

ABD dışındaki piyasalarda getirilerin gerilemesine bağlı olarak dünya genelinde hisse senetlerinde yükselişler

görüldü. Özellikle Avrupa ve gelişmekte olan ekonomilerin bir çoğunda kayda değer yükselişler görülürken ABD’de

yükseliş nispeten zayıf kaldı. Türkiye’de ise dünya genelinin aksine düşüş yaşandı. MSCI dünya %1,7, MSCI gelişmekte

olan ekonomiler endeksi ise %4,1 oranında yükseldi. MSCI Türkiye’de ise %1,1 geriledi. Yeni haftada verilere bağlı

olarak dünya genelinde hisse senetleri yükselişini koruyabileceği gibi kar realizasyonu da mümkün olabilir.

9

Gizli / Confidential

Dolar endeksi önceki haftaki kayıplarını telafi etti

Önceki haftayı zayıf gelen Mart ayı ABD tarım dışı istihdam verileri ile gerileyerek tamamlayan Dolar endeksi geride

kalan haftada %2,9 yükselerek kayıplarını telafi etti. En zayıf performans %3,3 gerileyen Euro’da görülürken, %3,1

değer kaybeden İsveç Kronu ve %2,8 gerileyen İsveç Frangı onu izlediler. Gelişmiş ekonomilerin para birimleri

arasında sadece Avustralya Doları’nın %0,6’lık sınırlı değer kazandığı görüldü. Yeni haftada Dolar’da güçlü seyir

sürebilecek olsa da açıklanacak verilerle yükseliş eğilimi kesintiye uğrayabilir.

10

Gizli / Confidential

Gelişmekte olan ekonomilerin para birimlerinde performanslar ayrışsa da ortalamada sınırlı kazançlı kapadılar

Geçen haftaya toparlanmayı sürdürerek başlayan gelişmekte olan ekonomilerin para birimlerinde ilerleyen günlerde

performansların ayrıştığı görüldü. Son günlerde görülen değer kaybı ile gelişmekte olan ekonomilerin ortalaması

Dolar karşısında %0,1’lik oldukça sınırlı bir kazanç ile haftayı tamamladılar. Rus Rublesi %5,8 ile Dolar karşısında en

güçlü para birimi olurken Kolombiya Pesosu %2,3 ve Brezilya Reali %1,5 değer kazandılar. Bulgar Levi (%3,3), Roman

Levi (3,3) ve Çek Kronu (%2,7) en zayıf para birimleri oldular. Ayrışan performanslar yeni haftada da sürebilir.

11

Gizli / Confidential

Euro, Dolar karşısında en zayıf performansı gösterirken dünya genelinde de satışları tetikleyen unsur oldu

ABD Mart istihdam verileri paritede görülen toparlanma geride kalan haftada bitti ve Euro, Dolar karşısında %3,3 ile

sert bir şekilde gerileyerek 1,0604’ten kapandı. Euro’daki bu gerileme başta gelişmekte olan Avrupa ekonomilerinin

para birimleri olmak üzere birçok paranın Dolar karşısında değer kaybetmesinde etkili oldu. Yeni haftada ABD’den

açıklanacak verilerin yanında ECB toplantısı paritede yönün belirlenmesinde etkili olabilecektir. 1,0450, 1,0250 ve 1

destekler, 1,08, 1,1050 ve 1,1250 dirençler olarak yeni haftada karşımıza çıkabilir.

12

Gizli / Confidential

TL, haftayı Dolar karşısında değer kaybedenler arasında tamamladı

Haftaya 2,55 desteğini test etmeye çalışarak başlayan Dolar/TL sonraki günlerde yükselişe geçti. Bunda başta

Euro/Dolar paritesindeki düşüş ve bunun tetiklediği gelişmekte olan Avrupa ekonomilerinin para birimlerindeki

değer kaybı etkili olan faktörler olarak görülüyor. Geride kalan haftayı %2,1 yukarıda 2,6286 seviyesinden

tamamlayan Dolar/TL’de yeni haftada küresel gelişmelere ve yurtiçine yönelik risk algılamasının etkili olması

beklenebilir. Bu hafta 2,65, 2,70 ve 2,75 dirençler, 2,60, 2,55 ve 2,50 destekler olarak görülebilir.

13

Gizli / Confidential

Dolar/TL’deki yükselişe rağmen paritedeki sert gerileme ile Euro/TL haftayı düşüşle tamamladı

Önceki haftadan kalan yükseliş haftanın ilk günü kısmen sürse de sonraki günlerde, Dolar/TL’deki yükselişe rağmen

paritedeki gerileme ile Euro/TL haftayı düşüşle tamamladı. Geride kalan haftada %1,3 gerileyen Euro/TL 2,7878

seviyesinden kapandı. Yeni haftada yurtiçi veri akışı sakin olsa da Türkiye’ye yönelik risk algılaması ve Euro/Dolar

paritesinin seyrinin Euro/TL’de etkili olması beklenebilir. Bu etkilerle Euro/TL için bu hafta 2,8350, 2,8650 ve 2,90

dirençler, 2,75, 2,7350 ve 2,70 destek seviyeleri olabilir.

14

Gizli / Confidential

Dolar’daki güçlenme altın fiyatlarını baskı altına alsa da haftayı sınırlı yükselişle tamamladı

Önceki haftadan kalan yükseliş eğilimi ile altın fiyatları yeni haftaya da güçlü başlamıştı. Sonrasında ise Dolar’daki

güçlenme ile altın fiyatları kazançlarının önemli bir kısmını geri verdi. Buna rağmen altın fiyatları haftayı %0,1’lik

sınırlı bir yükselişle 1207,6 Dolar seviyesinden tamamladı. Yeni haftada altın fiyatları üzerinde Dolar’ın seyrinin

yanında jeopolitik gelişmelerin etkili olması beklenebilir. Bu etkilerle altın fiyatları için bu hafta 1225, 1250 ve 1275

seviyeleri dirençler, 1175, 1160 ve 1130 seviyeleri destekler olarak görülebilir.

15

Gizli / Confidential