TÜRKİYE

ULUSLARARASI TAIMACILIK

ve

LOJİSTİK SEKTÖR RAPORU

2007

ULUSLARARASI TAIMACILIK VE LOJİSTİK HİZMET ÜRETENLERİ DERNEĞİ

İÇİNDEKİLER

ÖNSÖZ

1

1. 2007 Yılı Genel Değerlendirmesi

1.1. Başlıca Siyasi ve Ekonomik Gelişmeler

1.2. 60’ıncı Hükümet ve Taşımacılık Politikaları

1.3.Sektörde 2007 Yılının Önemli Gelişmeleri

1.3.1. Demiryolu Eşya Taşımacılığı

1.3.2. Denizyolu Eşya Taşımacılığı

1.3.3. Karayolu Eşya Taşımacılığı

1.3.4. Havayolu Kargo Taşımacılığı

2. Makro Ekonomik Gelişmeler ve Dış Ticaret

2.1. Enflasyon

2.2 Kur ve Faiz Politikası

2.3. Dış Ticaret

2.3.1. Komşu Ülkeler İle Ticaret

2.3.2. Avrupa Ülkeleri İle Ticaret

2.3.3. Güney Asya ve Uzakdoğu İle Ticaret

2.3.4. Ortadoğu ve Kuzey Afrika Ülkeleri İle Ticaret

2.3.5. KEİ ve Orta Asya Ülkeleriyle Ticaret

2.3.6. Kuzey ve Güney Amerika Ülkeleri İle Ticaret

3. Taşımacılık Sektörünün Mevcut Durumu ve

2007 Performans Değerlendirmesi

3.1. Taşımacılık Türlerinin Genel Analizi

3.1.1. Dış Ticarette Taşımacılık Türlerinin Payları

3.1.2. Türkiye’nin Taşımacılık Gelir ve Giderlerinin

Analizi

3.2. Denizyolu Eşya Taşımacılığı

3.2.1. Denizyolu Eşya Taşımacılığının Durumu

3.2.2. Türk Deniz Ticaret Filosunun Durumu

3.2.3. Türkiye Limanlarının Durumu

3.4. Ro-Ro Taşımacılığı

3.4.1. Ro-Ro Taşımacılığı

3.4.2. Ro-Ro Taşımacılığının Karayolu Taşımacığındaki

Payı

2

5

5

7

7

7

9

10

11

12

13

15

17

20

22

24

26

28

31

33

33

33

34

37

37

42

45

50

51

52

3.5. Karayolu Eşya Taşımacılığı

3.5.1. Türkiye Karayolu Ağının Geliştirilmesi Çalışmaları

3.5.2. Karayolu Taşımacılığı Mevzuatı ve

Uygulamasında Gelişmeler

3.5.3. Karayolu Eşya Taşımacılığı

3.5.3.1. Uluslararası Karayolu Taşımacılığı

3.5.3.1.1. Genel Kapasite; irket ve Araç

Sayıları

3.5.3.1.2. Avrupa Ülkelerine Yönelik İhraç

Taşımalar

3.5.3.1.3. Ortadoğu Ülkelerine Yönelik İhraç

Taşımalar

3.5.3.1.4. Rusya, BDT ve Asya Ülkelerine

Yönelik İhraç Taşımalar

3.5.3.2. Yurtiçi Karayolu Eşya Taşımacılığı

3.5.3.3. Yurtiçi Karayolu Nakliye Firmaları ve

Kamyon Filosu

3.6. Demiryolu Eşya Taşımacılığı

3.6.1. Demiryolu Eşya Taşımacılığı Altyapısı

3.6.1.1. Demiryolu Ağı Mevcut Durumu

3.6.1.2. Demiryolu Altyapı Projeleri

3.6.1.3. Demiryolu Lokomotif Yük Vagonlarının

Mevcut Durumu

3.6.2. Demiryolu Eşya Taşımacılığı

3.6.3. Özel Vagon İsletmecileri

3.7. Havayolu Kargo Taşımacılığı

3.7.1. Türk Hava Kargo Taşımacılığının Dünyadaki Yeri

3.7.2. Türk Sivil Havacılık irketleri

3.7.3. Hava Limanlarımızın Kargo Analizi

3.7.4. Hava Kargo Acenteleri

54

55

59

60

60

61

62

63

64

64

65

65

65

66

69

70

71

72

72

76

77

78

4. Genel Değerlendirme

79

Tablolar Dizini

Grafikler Dizini

Haritalar Dizini

85

86

88

3

Önsöz

Uluslararası Taşımacılık ve Lojistik Hizmet Üretenleri Derneği

olarak,

sektörümüzün durumunu ortaya koymak, sorunlarını ve

fırsatlarını analiz etmek üzere bir rapor daha hazırlamış

bulunmaktayız.

Taşımacılık ve lojistik alanını ilgilendiren kamu ve özel sektör

kuruluşlarının yayınladıkları verilerden yola çıkarak hazırlanan

raporlarımıza bu yıl sektörümüzü etkileyen makro ekonomik

veriler de eklenmiştir. Lojistik sektörü de diğer tüm sanayi ve

hizmet sektörleri gibi geride bıraktığımız yıl, genel siyasi ve

ekonomik gelişmelere paralel olarak çeşitli sıkıntılar yaşamıştır.

Enflasyon, faiz ve kurdaki değişimler taşımacılık sektörünün

gelirlerini düşürücü etki yaratmış, ulusal ve uluslararası arenada

rekabet avantajına darbe vurmuştur.

Raporumuzda

ayrıca

uluslararası

taşımacılık

sektörümüzü

doğrudan ilgilendiren Türkiye’nin dış ticaret performansına ilişkin

ayrıntılı bir analizi bulmanız mümkündür. Bu arada uluslararası

ticarette rekabet avantajının önemli bir parçasının lojistik olduğu

son dönemde ilgili kamu kuruluşlarının politikalarına da yansımış

olduğunu görmekten büyük memnuniyet duyduğumuzu ifade

etmeliyiz. Nitekim Dış Ticaret Müsteşarlığı bünyesinde bir “Lojistik

Dairesi” kurulmuş olması bu yaklaşım, değişimin en somut

kanıtıdır. Daire’nin çalışmaları ile lojistik sektörü ve dış ticaret

firmaları arasında verimli bir sinerjinin yaratılacağına inanıyoruz.

2007 yılı lojistik sektörü için siyaset ve makro ekonomik

değişimler gibi ‘dış faktörler’ ile şekillenmiş bir yıl olarak

büyümede hafif duraksama ile geride kalmış bir yıl oldu. Ancak,

2007 yılının yarattığı sıkıntıların 2008’e büyüyerek aktarılmış

olduğu gerçeği ile karşı karşıya bulunuyoruz. 2008 yılından

sektörümüzün güçlenerek çıkması ve raporumuzda dile getirilen

sorunlara önerdiğimiz çözüm önerilerinin dikkate alınacağı bir yıl

olmasını temenni ediyoruz.

4

1. 2007 yılı Genel Değerlendirmesi

1.1. Başlıca Siyasi ve Ekonomik Gelişmeler

Lojistik sektörü, diğer tüm sanayi ve hizmet sektörleri gibi geride

bıraktığımız yıl siyasi ve ekonomik gelişmelerden hayli etkilenmiştir. Nisan

ayında Cumhurbaşkanlığı Seçimi krizi ile başlayan seçim süreci,

ekonomide bir belirsizlik ortamı yaratmış, bu durum lojistik sektörüne

diğer pek çok sektörde olduğu gibi sıkıntılara yol açmıştır. Özellikle navlun

ödemelerini büyük ölçüde peşin veya kısa vadeli yapan forwarder

işletmeleri çok sıkıntılı bir dönem geçirmiştir. Seçim sonrası dengeler

yerine gelmeye başlamakla birlikte piyasalarda sıkıntı hissedilmektedir.

Özellikle yurtiçi taşımalarda iş hacimlerinde büyük daralmayla karşı

karşıya kalındığı bilinmektedir. Özellikle Irak’a yönelik taşmalardaki

azalmayla birlikte yurtiçi taşımalara arzın artması etkin olmuştur.

Uluslararası taşımacılık ve lojistik sektörü ise ödeme sıkıntılarının yanı sıra

düşük döviz kuru politikası sebebiyle gelir kaybına da uğramaktadır.

Uluslararası taşımacılık ve lojistik sektörü gelirlerini döviz bazında,

genellikle EUR ve USD üzerinden tahsil ederken ödemelerinin büyük

kısmını YTL olarak yerine getirmektedir. Bu nedenle Döviz kurunda YTL

lehine kayıplar sabit giderleri artırırken, gelirini tırpanlamaktadır. Merkez

Bankası verilerine göre yıl sonu itibarıyla USD/YTL paritesindeki değer

kaybı %18, Euro’daki kayıp ise %8 olarak saptanmıştır.

Lojistik sektörü finansman sıkıntısını aşmada finans kuruluşlarını yanında

bulamamaktadır. Sektörümüz reel faiz oranlarında dünya rekoruna sahip

bir ülkede iş yapmaya çalışmaktadır. Türkiye İstatistik Kurumu (TÜİK)

verilerine göre enflasyon son üç yılın en düşük seviyesine gerilemiştir.

Bunda ulaştırma hizmetleri başta olmak üzere tüm hizmet sektöründe

yaşanan fiyatların gerilemesinin etkili olduğu ifade edilmektedir. Ancak

kamu borçlanma faizleri aynı hızda düşmemiştir. Bu nedenle bankaların

uyguladığı kredi faiz oranları aşırı derecede yüksektir. Bu da doğal olarak

bankaları işletmelerimiz için finansman kaynağı olmaktan çıkarmaktadır.

2007 yılında lojistik sektörünü yakından ilgilendiren bir dizi özelleştirme

hareketine de şahit olunmuştur. Mersin Limanı özelleştirmesi, yaklaşık 2

yıllık belirsizlik döneminin ardından 12 Mayıs’ta limanın PSA-Akfen ortak

girişim grubuna devredilmesi ile sonuçlanmıştır. Bu düğümün çözülmesinin

5

ardından diğer TCDD limanlarının ihaleleri gerçekleştirilebilmiştir. İzmir

Limanı ihalesi Mayıs, Derince Limanı ihalesi ise Eylül ayında yüksek bedelli

tekliflerle son bulmuştur1. Samsun ve Bandırma limanlarının ihalesinin

ilanları da 2007 yılı içinde yayınlanmıştır2.

Havalimanları arasında ise 3.1 milyar USD’lik Sabiha Gökçen Havalimanı

ihalesine ve yine rekor fiyatla sonuçlanan ihalenin ardından Antalya

Havalimanı terminal işletmesinin devrine şahit olunmuştur3. Hükümet son

olarak, otoyollar ve köprülerin işletmesini de özelleştirme takvimine

aldığını, bunun gelirinin yeni karayolu, otoyol ve köprülerin inşasında

kullanacağını duyurmuştur4.

UTİKAD, yıllardır ihmal edilen hava ve deniz limanları, kamu tarafından

işletilen lojistik merkezler, demiryolu ve karayolu altyapılarında yeniden

yatırım sürecini başlatacağı, verimliliğin artacağı ve iş süreçlerinin

hızlanacağı beklentisiyle özelleştirme ve serbestleştirmelerin hep yanında

olmuştur. Özelleştirme sürecindeki tıkanıklıkların aşılıp, kabul edilebilir

ölçülerdeki tekliflerle bu tesis ve altyapıların özelleştirmesinden de büyük

memnuniyet duyulmuştur.

Ancak özelleştirme sürecinin ardından yaşanan sıkıntılar, özelleştirmenin

her derde deva olmadığı yönündeki kuşkularımızı maalesef güçlendirmiştir.

Özellikle Mersin Limanı özelleştirmesi sonrası yaşanan aksaklıklar ve

yükselen liman hizmet ücretlerinin artırılmasında yaşandığı gibi ortaya

çıkan gelişmeler sektörümüzde haklı tepkilere yol açmaktadır.

Özelleştirme sonrası yaşanan aksaklıkların geçici olduğuna hepimiz

inanmaktayız. Ancak bu, geçiş sürecinin iyi planlanmadığı, yeni işletmeci

kuruluşların

özelleştirme

sonrası

“yalnız

bırakıldığı”

gerçeğini

gizleyememektedir. Mersin’de yaşandığı gibi sorunların limanı kullanan

tüm tarafların katılımı, desteği ve gayretiyle aşılması örnek teşkil

etmelidir. Daha sonraki devir teslimlerdeki beklentimiz ilgili tüm tarafların

desteği ve işbirliğinin tesisinden sonra gerçekleşmesi başlıca dileğimizdir.

Öte yandan özelleştirmeler, serbestleştirmeler veya UN Ro-Ro örneğinde

olduğu gibi önemli satışlardan sonra hizmet bedellerinin yükselmesi

konusunda ise ciddi kaygılar taşımaktayız. Yaşanan örnekler yüksek ihale

bedellerinin özelleştirmeye konu tesis ve araçların kullanıcılarına

yansıtılması sadece lojistik sektörümüzü değil tüm ekonomimizi derinden

etkileyecek, ülkemizin güçlükle elde ettiği uluslararası rekabet

avantajlarının yitirilmesine yol açacaktır. Bu açıdan kamu idaresine büyük

görev düşmektedir.

1

Raporumuzun hazırlandığı sıralarda her iki limanın özelleştirme süreci, açılan davalar nedeniyle devam

etmektedir. İhale süreci hakkında ayrıntılı bili için: www.oib.gov.tr

2

Raporumuzun hazırlandığı sıralarda Samsun ve Bandırma limanları için teklif alma süreci devam etmektedir.

İhale süreci hakkında ayrıntılı bili için: www.oib.gov.tr

3

Sabiha Gökçen Havalimanının devir sözleşmesi 21 Mart 2008 tarihinde imzalanmıştır.

4

Köprü ve otoyolların özelleştirmesi hakkında ayrıntılı bilgi için: www.oib.gov.tr/portfoy/otoyollar.htm

6

1.2. 60’ıncı Hükümet ve Taşımacılık Politikaları

22 Temmuz Seçimleri’nin ardından ulaştırma ve taşımacılığa ilişkin üst düzey kamu

kuruluşlarının yeniden yapılandırma sürecine girildiği görülmektedir. Nitekim Bakanlar

Kurulu’na yeniden Ulaştırma Bakanı olarak katılan Sayın Binali Yıldırım’ın girişimleriyle

Karayolları Genel Müdürlüğü, bakanlığa bağlanmıştır. Gümrükler ise Sayın Kürşat

Tüzmen’in yetki alanından alınıp Devlet Bakanı Sayın Hayati Yazıcı’ya bağlanmıştır5.

Seçimin hemen öncesinde yeni bir yapılanma ise Dış Ticaret Müsteşarlığımız

bünyesinde “Lojistik Dairesi” kurulması olmuştur. Ülkemizin uluslararası pazarlarda

rekabet avantajı elde etmesi ve sürdürmesinde en önemli araçlarından biri olarak

lojistik sektörünü gördüğünün ispatı olan bu dairenin, Türkiye’nin lojistik alanındaki

açmazlarının çözümü konusunda faydalı çalışmalara imza atacağına inanıyoruz.

Bu yeniden yapılanma sürecinin devam edeceği, PTT ve Telekomünikasyon Kurulu

gibi bilişim sektörüne ilişkin birimlerin kurulacak olan Bilim ve Teknoloji Bakanlığı’na

bağlanacağına dair haberler basına yansımıştır.

Bilişim ve taşımacılık gibi son derece farklı yapıya sahip alanların farklı bakanlıkların

yetki alanına bırakılması son derece isabetli bir karar olacaktır. Ulaştırma Bakanlığı,

taşımacılığa ilişkin tüm birimleri aynı çatı altında toplayıp, enerjisini son derece geniş

kesimleri ilgilendiren bu sektörlerde yoğunlaştırmasından sektörümüz büyük fayda

sağlayacaktır.

Bu yeniden yapılandırma kapsamında DHMİ’nin işletici kuruluş olmaktan çıkarılıp

denetleme kuruluşu haline getirilmesi ve daha da önemlisi, TCDD’nin yük, yolcu ve

altyapı işletmeciliği fonksiyonlarını farklı kuruluşlara devreden Demiryolu Çerçeve

Yasası’nın bir an önce yayınlanması sektörümüzün beklentileri arasındadır.

1.3.Sektörde 2007 Yılının Önemli Gelişmeleri

1.3.1. Demiryolu Eşya Taşımacılığı

Demiryolu taşımacılığının hem yolcu hem de yük taşımacılığı alanlarında

yeniden Türkiye’nin tercihli taşıma türü haline getirilmesine ilişkin

hamleler 2007 yılında da sürmüştür.

Yolcu taşımacılığına ilişkin en büyük proje olan Marmaray’da tüm etaplara

ilişkin ihale süreçleri tamamlanırken, inşaat çalışmaları da hızla

sürmektedir. Arkeolojik çalışmaların yarattığı süre kayıplarına rağmen

Ulaştırma Bakanlığı’nın proje üzerinde hassasiyetle durduğu, hattın 2011

yılı sonuna kadar devreye girmek için büyük gayret sarf ettiği

5

Kuruluşların Bağlı Ve İlgili Olduğu Bakanlıkların Değiştirilmesi İle İlgili İşlem, Resmi Gazete 31.08.2007, Sayı :

26629

7

görülmektedir6. Bu projenin yük trafiğini etkilememesi için de 2007 yılında

çalışmalar başlatılmış, 2008 yılında trafiğe kapatılacak olan Gebze

Haydarpaşa, Sirkeci- Halkalı hatlarına alternatif olarak, 31 kilometrelik

Tekirdağ – Muratlı demiryolunun inşa edilmesi için temel 15 Nisan 2007

tarihinde atılmıştır. Projenin 2008 yılı içinde devreye girmesi ve DerinceTekirdağ tren feribotlarının seferlerine başlamasıyla, bir yandan Avrupa’ya

demiryolu yük sevkiyatlarının durması engellenmiş olacak, öte yandan

Tekirdağ, liman ve karayolu bağlantı ile önemli bir aktarma merkezi haline

gelebilecektir.

TCDD, taşımalarının %85’ini oluşturan yurtiçi taşımalarını geliştirmek ve

modern altyapıya kavuşturmak içinde atılımlarını sürdürmektedir. Bu

atılımların başında Samsun Gelemen Lojistik Köyü’nün 6 Temmuz 2007

tarihinde hizmete açılması olmuştur. Liman ve karayolu bağlantıları ile

kombine taşımacılık olanaklarına sahip olan Samsun Gelemen Lojistik

Köyü, taşıma türleri arasında gelişmiş aktarma olanakları, açık ve kapalı

depolama alanları, özel sektörün kullanımına açık ofisleri sosyal tesisleri ile

modern bir yapıya sahiptir. TCDD 2010 yılına kadar 10 lojistik tesisi

açmayı planlamaktadır.

Yurtiçi yük taşımalarda verimliliği artıracak, yurtiçi taşıma maliyetlerinde

büyük avantaj yaratacak olan bir diğer proje ise Anadolu’daki sanayi

tesisleri ve organize sanayi bölgelerine iltisak hatlarının inşasında da

gelişmeler kaydedilmiş, Manisa Organize Sanayi bölgesi demiryoluna

bağlanmıştır. Kayseri, Gaziantep, Tire, Eskişehir ve Kemalpaşa Organize

Sanayi Bölgeleri’ne iltisak hakkı kurulması için çalışmalar da başlatılmıştır.

Yurtiçi demiryolu taşımacılığının verimliliğinin artırılması için mevcut

demiryolu hatlarının sinyalizasyonu, elektrifikasyonu ve çift hatta

çıkarılmasına ilişkin çalışmalar sürdürülmektedir. Dünya Bankası'ndan

temin edilen kredi ile Boğazköprü-Yenice ve Mersin - Adana - Toprakkale

ile

Irmak-Karabük-Zonguldak

hat

kesimlerinin

sinyalizasyon

ve

telekomünikasyon tesislerinin yapımı konusunda projeler hazırlanmış olup

2008 yılı içinde çalışmaların başlaması beklenmektedir.

Türkiye’nin uluslararası demiryolu bağlantılarının gelişmesi açısından da

2007’de olumlu gelişmeler olmuştur. Bunların başında Türkiye’yi Gürcistan

üzerinden Azerbaycan’a ve oradan da Orta Asya cumhuriyetleri ve Çin’e

bağlayacak olan Bakü-Tiflis-Kars (BTK) demiryolunun temelinin atılmış

olmasıdır. Kasım ayında hattın Gürcistan sınırları içinde başlayan inşaat

çalışması 2008 başında Kars’ta da start almıştır.

Demiryolu ile yurtiçi ve uluslararası yük taşımacılığı Türkiye’de her geçen

gün artmaktadır. TCDD’nin 2007’nin Ocak–Kasım dönemi verilerine göre

yurt için demiryolu taşımacılığında taşınan yük miktarı 16,3 milyon tona,

uluslararası yük taşımaları ise 2,9 milyon tona erişmiş bulunmaktadır.

6

Ayrıntılı bilgi için: www.marmaray.com

8

Böylece her iki yöndeki taşımalarda da 2006 rakamları 11 aylık sürede

yakalandığı görülmektedir. TCDD’nin hem yurtiçi taşımalarda hem de

uluslararası taşımalarda ham ton bakımından %10’a yakın bir büyüme ile

yılı kapatması beklenmektedir7.

2003 yılından itibaren başlanılan özel sektör yük taşımacılığında ise

büyüme sürmektedir. Özel sektöre ait vagonların sayısı 2007 yılında 2 bine

ulaşırken, özel vagon sahibi firmaların toplam taşıma miktarı 3 milyon

tona kadar çıkmıştır8.

1.3.2. Denizyolu Eşya Taşımacılığı

Denizcilikte 2003 yılından bu yana yaşanan canlılık, sektörün yüzünü

güldürmeye devam etmiştir. Deniz Ticaret Odası’nın 2007 yılının OcakAğustos verilerine göre denizyoluyla taşınan yük miktarı bir önceki yılın

aynı dönemine göre %16.2 artarak 135.8 milyon ton olarak

gerçekleşmiştir. Denizyoluyla 2006 yılında 203 milyon ton yük taşınmış,

bunun 116.7 milyon tonu Ocak-Ağustos 2006 döneminde gerçekleşmiştir.

2003-2006

yılları

arasında

denizyoluyla

yapılan

ithalat-ihracat

taşımacılığındaki artış ise %45’i bulmuştur.

Türk deniz ticareti ve denizcilik sektöründeki gelişmeleri incelendiğinde;

Türkiye’nin bu yılın Nisan ayı sonu itibariyle yıllık dış ticaret hacmi 235

milyar 449 milyon USD çıkarak son 6 yılın en yüksek seviyesini yakaladığı

görülmektedir. Türkiye’nin yıllık dış ticaret hacmi 2001′de 72 milyar,

2002′de 89 milyar, 2003′te 116 milyar, 2004′te 160 milyar, 2005′te 190

milyar, 2006′da ise 222 milyar 174 milyon USD seviyesinde

bulunmaktadır.

2006 yılında ithalat ve ihracatın %86’sı denizyolu ile taşınmıştır. Bu

taşımacılıkta Türk bayraklı gemilerin payı %23’tür. Dünya navlun

piyasasının günümüzdeki toplam değeri 300 milyar USD’yi bulmaktadır.

Türk ticaret filosunun dünya navlun piyasasındaki payı ise %1.5

civarındadır.

Türk deniz ticaret filosunun en büyük sorunlarından olan gemi bağlanma

oranların da iyileşme sağlanmıştır. Türk bayraklı gemilerin Paris MOU

kapsamında 2001 yılında yurtdışında tutulan gemi sayısı 211 iken, bu

rakam 2006 yılı sonunda 43’e düşmüştür. Böylece 8 Haziran 2007

tarihinde ‘Kara Liste’de bulunan Türkiye, ‘Gri Liste’ye geçmiştir.

Limancılık açısından da parlak bir yıl geride bırakılmıştır. Limanlarımızın

tam kapasiteye yaklaşırken yeni liman projelerine hız verilmiştir. Özel

sektör tarafından işletilen limanlarda elleçlenen konteyner miktarı 206

7

TCDD’nin yıl sonu resmi olmayan rakamlarına göre 2007 yılı sonu toplam yük miktarı 20,550,000 tondur.

Demiryolu Taşımacılığı Derneği, özel vagon işletmelerinin sahip olduğu vagon sayısını 2.157, 2007 yılının ilk

9 ayında eriştiği toplam yük miktarının ise 2 milyon 958 bin ton olarak vermektedir.

8

9

yılına göre %31 artarak 3.389.867 TEU’ya, genel kargo ve dökme yük

miktarı %24 artarak 56 milyon tona, sıvı yüklemeler ise %11 artışla 11

milyon tona çıkmıştır. Son yıllarda otomotiv sanayimizin ihracatının

yükselen

trendi

ile

birlikte

tamamlanmış

otomotiv

ürünlerinin

elleçlemelerin de %41 oranında artarak 1.014.808 adede çıkmıştır.

Özelleştirme kapsamına alınan TCDD limanlarının da elleçleme

miktarlarında artış yaşanmıştır. TCDD limanlarından elleçlenen konteyner

miktarı %3.4 artışla 1.295.954 TEU’ya, genel ve dökme yük miktarı ise

%14 artışla 17.484.379 tona çıkmıştır.

Ro-Ro taşımacılığı da düzenli büyümesini sürdürmüştür. Ro-Ro hatlarında

taşınan araç sayısı geçtiğimiz 10 yılda, taşıma sayısı %70,6 artmıştır. RoRo taşımacılığında 2007 yılının en önemli gelişmesi, Türkiye’nin en büyük

Ro-Ro işletmesi olan UN Ro-Ro’nun fon kuruluşu KKR’ye blok satışı

olmuştur. Bu satıştan kısa bir süre sonra akaryakıt fiyatları gerekçe

gösterilerek ücret artışına gidilmesi, Ro-Ro taşımacılığında tekelleşme

kaygılarını arttırmıştır.

TCDD limanlarının özelleştirme çalışmalarında üç önemli gelişme

yaşanmıştır. Mersin Limanı özelleştirmesi, işletmenin devri ile

sonuçlanırken, İzmir ve Derince limanlarının ihaleleri gerçekleştirilmiş ve

devir süreci başlatılmıştı, Bandırma ve Samsun limanlarının ihale süreci de

birleştirilmiştir.

1.3.3. Karayolu Eşya Taşımacılığı

Yurtiçi ve uluslararası karayolu eşya taşımacılığı sektörü açısından 2007

yılı zorlu bir yıl olmuştur. Girdi maliyetleri sürekli artarken, seçim

döneminin belirsizliğinde yaşanan ödeme sıkıntıları, karayolu taşımacılığı

finans sıkıntısı içine sürüklenmiştir. Yurtiçi taşımalarda Karayolu Taşıma

Kanunu’nun zorunlu kıldığı belge, araç ve sermaye şartları sektörü mali

açıdan yıpratırken; uluslararası taşımalarda, geçiş belgesi, kota, vize, sınır

geçişleri, yüksek otoyol vergileri ve diğer kısıtlamalar sektördeki

sıkıntıların katlanmasına yol açmıştır.

Kara Ulaştırması Genel Müdürlüğü (KUGM) verilerine göre karayoluyla

yurtiçi eşya taşımacılığı yapmak üzere alınan belgelerin sayısı 270 bini, bu

belgelere kayıtlı araç sayısı ise 600 bini geçmektedir. Uluslararası

taşımacılık belgesine sahip işletmelerin sayısı ise 2 bini bulurken, bu

işletmelere kayıtlı çekici sayısı 42 bin 500’ü, römork ve yarı römork sayısı

ise 53 bini geçmiş durumdadır.

Karayolu ile 2007 yılında yurtiçi taşımaların miktarı konusunda bilgi henüz

mevcut bulunmamaktadır. Bu taşımalara ilişkin en sağlıklı bilgi Karayolu

Taşıma Kanunu ve yönetmeliği çerçevesinde 1 Ocak 2008 tarihi soruna

10

kadar verilmesi zorunlu bulunan faaliyet raporlarının KUGM tarafından

incelenip duyurulması ile elde edilebilecektir.

Uluslararası

karayolu

taşımalarına

ilişkin

olarak

geçici

bulunmaktadır. Bu bilgilere göre 2007 yılında Türk plakalı

yurtdışına 1 milyon 216 bin 894 sefer düzenleyerek 22 milyon 594

ton eşya taşımıştır. Taşınan eşyanın değeri ise 82.8 milyar

bulmuştur.

veriler

araçlar

bin 795

USD’yi

Karayolu eşya ve yolcu taşımacılığına ilişkin mevzuat geliştirme çalışmaları

2007 yılında da devam etmiştir. Tehlikeli Maddelerin Karayoluyla

Taşınması Hakkında Yönetmeliği 31 Mart 2007 tarihinde yürürlüğe

girmiştir. 2007 yılında karayolu mevzuatında gerçekleştirilen önemli atılım

Bir Kısım Motorlu Karayolu Taşıtlarının Piyasadan Çekilmesine İlişkin

Tebliğ’in yayınlanması olmuştur.

1.3.3. Havayolu Kargo Taşımacılığı

Türkiye’de hava kargo sektörü özellikle altyapı ve gümrüklerde yaşanan

sorunlara rağmen hızla gelişen bir sektördür. Devlet Hava Meydanları

verdiği rakamlara 2007 yılında havaalanlarındaki kargo miktarı 1 milyon

447 bin 603 tona çıkmıştır. Ancak DHMİ yük verileri, yolcu bagajı ve posta

yüklemeleri dahildir. Havalimanı gümrük idarelerin verileri incelendiğinde

Türkiye’de havayoluyla yaklaşık 310 bin ton ticari eşya taşındığı tahmin

edilmektedir. Gümrükler Genel Müdürlüğü verilerine göre havayolu ile

ihraç edilen ticari eşyanın değeri 2007 yılında bir önceki yıla göre %44

artışla 7 milyar 843 milyon 652 bin USD; ithal edilen eşyanın değeri ise

%17 artarak 17 milyar 899 milyon 157 bin USD çıkmıştır.

Türkiye’de uluslararası hava kargo sevkiyatlarının yapıldığı başlıca 8 hava

limanı arasında en büyük payı İstanbul Atatürk Havalimanı (AHL)

almaktadır. 2007 yılında Türkiye’den havayolu ile ihraç edilen eşyanın

%70’i, ithal edilenin ise %69’u AHL’de elleçlenmiştir. Ankara Esenboğa,

Adana Şakirpaşa ve Antalya Havalimanı son dönemde hava trafiğinin artış

kaydettiği merkezlerdir. Bu gelişme uluslararası kuruluşların da dikkatini

çekmektedir, IATA verilerine göre Türkiye hava kargo büyüme hızının

gelecek 5 yıl içinde en çok artma potansiyeline sahip beş ülkeden birisidir.

Ne var ki halen hava kargoya konu eşya hacmi gelişmiş ülkelere göre

oldukça geri kalmaktadır. Türkiye’de elleçlenen kargo miktarı 310 bin ton

iken tek başına Frankfurt havaalanında elleçlenen hava kargo miktarı 2,1

milyon tonu geçmektedir.

2007 yılında iç hat uçuşlarında yolcu sayısı bir önceki yıla göre %10

artarak 29 milyon 330 bine, dış hat yolcu sayısı ise %16 artarak 37 milyon

152 bine çıkmıştır. Böylece 2001 yılından bu yana yolcu sayısındaki artış iç

hatlarda %200, dış hatlarda ise %60’ı bulmuştur.

11

Sivil havacılığın yolcu taşımacılığı sektöründeki bu çarpıcı büyümenin

nedenleri arasında kuşkusuz, iç hat uçuşlarında özel sektör işletmeciliğinin

önünün açılmasıyla rekabet ortamının artması bulunmaktadır. Gelişmeye

paralel olarak, havaalanı işletmeciliğinde özel sektöre girişimlerinin

yolunun açılması, büyük kent havalimanlarının hem kapasitesinin

artmasına hem de modernleşmesine yol açmıştır.

Hava alanlarının işletmelerinin özelleştirmelerine 2007 yılında devam

edilmiş, Antalya Havalimanı’nın iki terminali IC Fraport işletmesine

devredilirken, Sabiha Gökçen Havalimanı işletmesinin devri için yapılan

ihale sonuçlandırılmıştır.

2. Makro Ekonomik Gelişmeler ve Dış Ticaret

Makroekonomik açıdan 2007 yılında, geçmişte yaşanan kriz sonrasında

sağlanan istikrar ortamının getirdiği yüksek büyüme sürecinin artık sonuna

gelinmiş olduğu izlenimini vermektedir. Büyüme hızı yavaşlamış, enflasyon

hedeflenenin iki katına ulaşmış, YTL değer kazanmaya devam etmiş, cari

işlemler açığındaki yükselme durdurulamamış, 2002–2006 döneminde

hızla iyileşen mali disiplinde yeniden bozulma görülmüş, faiz oranları

büyümeyi destekleyecek seviyelerin çok üzerinde seyretmiş, işsizlik oranı

yüksekliğini korumuş ve verimlilik artış hızı yavaşlamıştır. Makroekonomik

göstergelerdeki bu kötüleşmenin yanı sıra, uluslararası piyasalardaki

koşular da değişmiş ve 2008’de gelişmekte olan ekonomilerin yüksek

performans göstermesine elverişli olmaktan çıkmıştır.

Türkiye ekonomisi 2002 yılının ilk çeyreğinden itibaren makroekonomik

göstergelerde önemli iyileşme sağlarken, 2006 yılı sonuna kadar yılık

ortalama %7.3 oranında büyümüştür. 2006 yılına gelindiğinde, yılın ilk

yarısında büyüme trendinin önceki yıllara benzer şekilde devam ettiği

görülmüştür. Ancak bu eğilim, 2006 yılının ikinci yarısı itibariyle, küresel

finans piyasalarda başlayan “likidite daralması”nın etkisiyle değişmiştir. Bu

dönem sonrasında daralma eğilimine giren yurtiçi talep nedeniyle, büyüme

hızında bir yavaşlama gözlenmeye başlanmış ve 2007 sonu itibariyle

büyüme oranı %4.5’e gerileyerek %5’lik hedefin altında kalmıştır.

Cumhurbaşkanlığı ve Parlamento seçimlerini de içeren yoğun siyasi

gündem ve para politikasında bir önceki yıl gidilen sıkılaşmanın gecikmeli

etkileri nedeniyle, yurtiçi talepteki daralma 2007 yılında da devam

etmiştir. Ancak, bu dönem boyunca, ihracatta görülen artış ve ithalatın

belirgin şekilde hız kesmesi, net ihracat artışı yoluyla büyümeye önemli bir

destek vermiştir. Böylece, 2007 yılının üçüncü çeyreğine kadar geçen

dönemde, yurtiçi talepteki daralmanın büyüme üzerindeki olumsuz etkileri

sınırlı kalmıştır.

12

Uzun dönemde dünya ekonomisinin içinde bulunduğu son hızlı büyüme

döneminin de artık sonuna gelinmiştir. ABD ekonomisinde son verilerin

işaret ettiği durgunluk olasılığı bir yana, Avrupa ve Japonya’nın da

aralarında olduğu birçok gelişmiş ülke ekonomisinin 2008 yılında

yavaşlaması beklenmektedir.

Uluslararası finans piyasalarında, ABD kaynaklı yüksek riskli konut

kredileriyle başlayan ve giderek derinleşme eğilimi gösteren sorunlar,

2008’in ilk yarısında da ağırlığını artırmaya devam ettirmesi

beklenmektedir.

Bu

gelişmeler

sonucunda,

uluslararası

finansal

piyasalarda fonların gelişmiş ülke pazarlarına dönmesi, uzun dönemdir

süregelen likidite bolluğunun sonuna gelinmesi ihtimal dahilindedir9.

2002-2006 döneminde gelişmekte olan ülkelere giren sermaye miktarı 1,8

trilyon USD olmuştur. Küresel likiditenin artması, Türkiye’nin de aralarında

yer aldığı gelişmekte olan ülkelerin ekonomik büyümelerine önemli bir

destek sağlamıştır. Türkiye’nin yakaladığı yüksek büyüme-düşük enflasyon

başarısında, söz konusu sermaye girişlerinin büyük bir katkısı olmuştur.

Yurtiçi tasarrufların yetersizliği karşısında, uluslararası sermaye akımları,

yüksek büyüme sürecinin finanse edilebilmesine imkân sağlamıştır.

Küresel ekonomideki bu gelişmeler, Türkiye’nin önümüzdeki dönemde

büyümesini finanse etmekte zorluklarla karşılaşabileceğine işaret

etmektedir.Likidite koşullarının iyice kötüleşmesi, petrol fiyatlarının daha

da artması, USD’nin, Euro karşısında değer kazanmaya başlaması gibi

ihtimaller, net dış talebi daha da olumsuz etkileyebilecektir.

2.1. Enflasyon

2007 yılında tüketici fiyatları yıllık artış oranı hedefin iki katını da aşarak

%8.39 olarak gerçekleşmiştir. Enflasyon oranın hedef aralığın dışına

çıkmasında, yılın son çeyreğinde işlenmiş gıda ürünleri fiyatlarındaki artış,

uluslararası petrol fiyatlarında gözlenen keskin yükseliş ile enerji

fiyatlarının yukarı seyri belirleyici etkenler olmuştur10.

Gıda fiyatlarının yıllık artış oranı %12 olarak gerçekleşirken ve yıllık

enflasyona 3,4 puan katkıda bulunmuştur. Ham petrol fiyatlarının 2007

yılında yaklaşık %50 civarında bir artış göstermesi ve akaryakıt

ürünlerinden alınan özel tüketim vergisindeki ayarlamalar, 2007 yılında

akaryakıt ürünlerinin fiyatlarında yüksek artışlara neden olmuştur. Ayrıca

belediyelerin su fiyatlarında kuraklığın da etkisiyle yaptığı artışlar enerji

grubu fiyatlarını yükselten bir diğer unsur olmuştur. Böylece, enerji

grubundaki fiyat artışlarının enflasyon üzerindeki doğrudan etkisi 1,6

9

2008 Yılına Girerken Türkiye Ekonomisi, TÜSİAD, 31.12.2007, s.14.

http://www.tusiad.org/tusiad_cms.nsf/LHome/564DD37A4C7AF569C22573DB00531715/$FILE/2008YilinaGir

erkenTurkiyeEkonomisi.pdf

10

TCMB Enflasyon Raporu – 2007-IV. http://www.tcmb.gov.tr/research/parapol/enf-ekim2007.php

13

puana ulaşmış, bu artışın büyük bölümü yönetilen/yönlendirilen

fiyatlardaki gelişmelerden kaynaklanmıştır.(Bkz. Grafik1)

Grafik 1 Enflasyonun aylara göre seyri. Kaynak TCMB

Uluslararası ham petrol fiyatları 2 Ocak 2008 tarihi itibarıyla 97,8 ABD

USD/varil seviyesinde işlem görerek tarihi zirve değerine ulaşmıştır. Bu

tarihten sonra sınırlı da olsa gerileyen Brent petrolü, 16 Ocak 2008

itibarıyla 88,6 ABD USD/varil seviyesinde gerçekleşmiştir. ABD ile

Ekonomik

İşbirliği

ve

Kalkınma

Örgütü (OECD)

stoklarında hali

hazırda devam

eden

hızlı

gerilemeler,

Nijerya’da

yeniden

başlayan

jeopolitik

belirsizlikler ve

Çin

rafinelerinde

geçtiğimiz

Grafik 2 - Ham Petrol ve Altın Fiyatları. Kaynak TUSİAD

dönemde rekor seviyede üretimler sonucu Çin ham petrol stoklarındaki

azalışlar ham petrol fiyatlarında artış eğilimini artıran faktörler olurken,

ABD ekonomisi geleceğine yönelik durgunluk beklentilerinin güçlenmesi

ham petrol fiyatlarının tarihi zirve değerinden bir miktar gerilemesini

sağlamıştır. (Bkz. Grafik 2)

14

Merkez Bankası Beklenti Anketi’ne göre 2008 yıl sonu enflasyon beklentisi

%8.44, 2009 yılının ise %5.3’tür11. 2007 yılı genelinde 24 ay sonrasının

enflasyon beklentilerinde de iyileşme yaşansa dahi, bu iyileşme oldukça

sınırlı gerçekleşmiştir. 2007 Ocak ayında 24 ay sonrasının beklentisi %5.5

iken Aralık ayındaki beklenti %5.3’tür. 2007 yılı genelinde, 24 ay sonrası

için beklenen enflasyon oranları sadece 0.2 puan gerilerken, 12 sonrası

için beklenen enflasyon 0.7 puan iyileşmiştir. Orta vadeli beklentilerin kısa

vadeye oranla daha yavaş iyileşmesi, enflasyonla mücadelenin

önümüzdeki dönemde daha da zorlaşacağı yönündeki beklentilere işaret

etmektedir12.

2.2. Kur ve Faiz Politikası

2007

yılı

makroekonomik

gelişmeleri

arasında

ihracatımız

kadar

taşımacılık sektörünü

en

çok

sıkıntıda

bırakan faktörler para

politikasının iki önemli

unsuru olan kur ve

faizdeki gelişmelerdir.

TC. Merkez Bankası,

serbest kur rejimine

bağlı olarak dövize

müdahaleden

uzak

dururken,

Grafik 3- USD/YTL ve EURO/YTL Paritesi’nin seyri (2003 – 2007)

beklentilerin

aksine

faiz

oranlarının

indirimi

konusunda girişimleri sınırlı

kalmıştır. 2006 yılı Mayıs

ayında

dünyadaki

dalgalanmaların

etkisiyle

Euro/YTL

ve

USD/YTL

Tablo 1- Seçilmiş dönemlerde USD ve EURO

paritelerinde değer kaybı. Kaynak:TİM

paritelerinde sert artışlara

faizlerde 4 puan artışla

cevap veren Merkez Bankası, devam eden aylarda döviz kurlarındaki

düşüşe rağmen faiz oranlarını düşürmek için 2007 yılı dördüncü çeyreğine

kadar bekleme cihetine gitmiştir. Ağustos ayında %17,5 olan Merkez

Bankası borçlanma faizi kademeli olarak indirilerek Aralık ayında %15,75’e

çekilmiştir. (Bkz. Tablo-2). Bu durum yabancı paraların YTL karşısındaki

değer kaybının daha artmasına yol açmıştır. 2007 yılı sonu itibarıyla

11

TCMB Beklenti Anketi Nisan 2008

2008 Yılına Girerken Türkiye Ekonomisi, TÜSİAD, 31.12.2007, s.94.

12

15

EURO/YTL paritesi, %8.53, USD/YTL

paritesi ise % 13.67 değer yitirmiştir.

(Bkz. Tablo-1)

2007 yılında, doğrudan yabancı yatırım

ve reel sektörün dış borçlanması başta

olmak üzere, yüksek sermaye girişleri

YTL’nin değer kazanmasında önemli rol

oynarken, yerli yatırımcıların yabancı

para birimlerine olan talebinin azalması

YTL’nin

değer

kazanma

sürecini

hızlandırmıştır.

Reel

efektif

döviz

kurunun 1995’den bu yana 188,1’e

çıkmış, bir başka deyişle Türk Lirası’nın

dünya ekonomilerinin para birimlerinin

iki

katına

yükselmiştir.

Para

politikasındaki bu gelişmeler özellikle ihracata yönelik üreten sanayi ve

hizmet üreticileri olumsuz yönde etkilemekte, tepkilerine yol açmaktadır.

Tablo 2 – 2007 yılı faiz

değişiklikleri. Kaynak:TİM

Uluslararası

taşımacılık

ve

lojistik

sektörü gelirlerini döviz bazında, genellikle EUR ve USD üzerinden tahsil

ederken ödemelerinin büyük kısmını YTL olarak yerine getirmektedir. Bu

nedenle döviz kurunda YTL lehine kayıplar sabit giderleri artırırken,

gelirleri tırpanlamaktadır.

Düşük döviz kurunun

sektörümüze

getirdiği

yük,

istihdam

maliyetlerinde

açık

biçimde

ortaya

çıkmaktadır. Örneğin 1

Ocak 2003 yılında 1000

YTL net maaşla işe

alınan çalışana her yıl

sadece

enflasyon

üzerinden zam yapıldığı

takdirde, çalışanın net

geliri

1

Ocak

2007

tarihinde 1529 YTL’ye, 1

1800

1657

1600

1529

1400

1200

1000

800

600

400

1184

1000

852

1294

966

1394

1033

1416

1084

YTL

606

USD

200

0

Oca.03 Oca.04 Oca.05 Oca.06 Oca.07 Oca.08

Ocak 2008’de ise 1657 Grafik 4 - USD kurundaki düşüşün istihdam maliyetindeki etkisi

YTL’ye

yükselmiş

olacaktır. Bu, çalışanın YTL bazında net maaşının 4,5 yılda yaklaşık %65

yükseldiğini göstermektedir. Aynı maaşın USD olarak maliyetine bakıldığı

takdirde ise 1 Ocak 2003 tarihinde 606 USD denk gelen maaşın, 2007

basında 1084 USD, 1 Ocak 2008’de ise Eylül 2007 sonunda ise 1407 USD

çıkmış olacaktır. Yani gelirini USD üzerinden tahsil edenler için işgücünün

16

çıplak maliyeti %232 yani yaklaşık 2,5 kat artmış olduğu görülmektedir.

(Bkz. Grafik 4)

Ayrıca Eurosat verilerine göre Türkiye istihdam üzerindeki yükler açısından

Avrupa şampiyonlunu elinde bulunduruyor. Gelir vergisi, SSK primi, issizlik

sigortası kesinti, damga pulu vb. vergi ve kesintilerin toplamı brüt maaşın

%50’sine ulaşmaktadır. (Bkz. Grafik 5)

Grafik 5 - İstihdam üzerindeki idari yüklerin seçilmiş

AB ülkeleri ile Türkiye’nin karşılaştırılması. Kaynak Sosyal Güvenlik ve TC Çalışma Bakanlığı

Bu tablo ister istemez işletmeleri ya verimlilik artışına yani daha az çalışan

istihdam ederek islerini yürütmeye çalışmaya veya Türkiye’de maalesef

sıklıkla başvurulduğu gibi kayıt dışı istihdama yöneltmektedir. TUİK’in

açıklamış olduğu Temmuz 2007 rakamlarına göre kayıt dışı istihdamın

toplam istihdama oranı %48,9’dur.

UTİKAD olarak üretim, istihdam ve ihracatın mevcut sıcak para ve yüksek

faiz politikalarıyla sürdürülemeyeceği, ülkemizin büyük ekonomik ve

sosyal risklerle karşı karşıya olduğu inancını paylaşmakta, yüksek faiz

politikasının terk edilerek kurların düzenli bir biçimde olması gereken

değerlere yaklaştırılması gerektiğini düşünmekteyiz.

2.3.Dış Ticaret

TÜİK’in resmi verilerine göre 2007 sonu itibarıyla ihracatımız 107 milyar

USD’dir. Bu gelişme 2006 yılına göre %25 artışı ifade etmektedir. Bu

17

açıdan ihracatımızın 2007’in belirsizlik koşullarından etkilenmediğini ve

aynı hızla artmayı sürdürdüğünün ispatı memnuniyet vericidir.

Dış

ticaretin

ithalat

kanadına

baktığımızda

ise 170 milyar USD’ye

ulaşan

bir

rakamla

karşılaşıyoruz.

TÜİK

tarafından verilen bu

rakam geçen yılın aynı

dönemine göre %21,8

yükselişi

ifade

etmektedir. Dış ticaret

açığımızın artış hızının

yavaşlamakla

birlikte

hala çok yüksek bir

seviyede, geçen yılın

aynı dönemine göre %14

artışla 62,8 milyar USD

ulaştığı

görülmektedir.

Grafik 6 - Yıllara göre ihracat ve ithalat. Kaynak. TÜİK

İthalatın ihracatın artış

oranından düşün bir oranda yükselmesi, ihracatın ithalatı karşılama oranını

%61’den %63’e çıkmasına yol açmıştır.

Ancak bu sevindirici tabloda uluslararası taşımacılık ve lojistik sektörü

açısından çok önemli bir unsur olan ihraç edilen ürün miktarının da

incelenmesi

Tablo 3- Bazı temel dış ticaret göstergeleri.

gerekmektedir.

Kaynak:TÜİK

Değişim

Nitekim yıllar itibariyle

Yıllar

2006

2007

%

önemli bir değişiklik

göstermediği; ihracat

İhracat

85 .534.676

107.184.450

25,0

gelirlerinin, ürünlerin

İthalat

139.576.174

170.048.068

21,8

uluslararası

fiyat

Dış ticaret dengesi

-54.041.499

-62.863b617

gelişmelerine

göre

şekillendiği

Karşılama Oranı

%61,3

%63

görülmektedir.

2005

yılında, ihraç edilen ürün miktarı ortalama %10.5 oranında artarken,

2006’da %12.2, 2007’de ise %12.8 yükselmiştir. 2005 yılı ilk döneminden

başlamak üzere yavaşlayan ürün fiyatları, 2006’nın ilk dönemine kadar

ihracat gelirlerinin artış hızını yavaşlatmıştır. 2006’nın ikinci döneminden

itibaren

yükselme

eğilimine

giren

fiyatlar,

ihracat

gelirlerinin

yükselmesinde belirleyici olmaktadır. İhracat fiyatları 2007 yılında,

ortalama %12.6 oranında artarken, yıl içinde dönemler itibariyle giderek

yükselmiş, yılın son çeyreğinde %20.5 oranında artmıştır13.

13

2008 Yılına Girerken Türkiye Ekonomisi, TÜSİAD, 31.12.2007, s.108.

18

Grafik 7 - İhraç ürünlerinin miktar ve fiyat değişimi. Kaynak TUSİAD

2006 yılı ikinci yarısında kur ve borçlanma maliyetlerinin artmasıyla,

azalan ithal ürün talebi 2007 yılında yeniden yükselmiştir. 2006’nın ikinci

döneminde ithal edilen ürün miktarı, %14,4 oranında artarken, üçüncü ve

dördüncü çeyrekteki artışlar sırasıyla %4,6’ya ve %3,2’ye gerilemiştir. Söz

konusu dönemde, ithal ürün fiyatlarındaki artışların yüksek seyretmesine

rağmen ithalatın miktar olarak yavaşlaması, ithalatın USD cinsinden

yükselmesini engellemiştir. 2007 yılında ise, ithal edilen ürün miktarı

dönemler itibariyle yükselerek yılın son çeyreğinde %15,4 olmuştur. 2007

genelinde, ithalatın miktar olarak artması ithalat giderinin yükselmesine

yol açarken, yılın son çeyreğinde başta petrol ve doğal gaz olmak üzere

fiyat artışları USD cinsinden ithalat artışını olumsuz etkilemiştir.

Dış ticaretimizde genel değişimleri ele aldıktan sonra bölgeler itibarıyla dış

ticaretimizin kompozisyonunu inceleyerek, uluslararası taşımacılık ve

lojistik açıdan etkilerine göz atmakta fayda bulunmaktadır.

19

Grafik 8 - İthalatın fiyat ve miktar bazında büyüme oranları . Kaynak TUSİAD

2.3.1. Komşu Ülkeler İle Ticaret

Komşu ülkeler ile ticaretin artması ekonomi ve dış politikamızın üzerinde

önemle durduğu konulardan biridir. Bu ticaretin bölgesel kalkınmanın

sağlanması ve barışın korunması adına önemli bir etken olmasından

kaynaklanmaktadır. Nitekim dünyada gelişmiş ekonomilerin büyük bir

bölümü dış ticaretini öncelikle komşu ülkeler ile gerçekleştirmektedir14.

Türkiye’nin kara sınırı bulunan 7 ülkeyle dış ticareti son yıllarda önemli

oranda artış kaydetmektedir. TÜİK verilerine göre 2007 yılında komşu

ülkelere ihracat, %28.5 artış göstererek 10 milyar 125.5 milyon USD’ye

yükselmiştir. Bu grup içerisinde ilk sıraları %2,6'lık payla Irak, %2.1'lik

pay ile Yunanistan, %1.9'luk payla Bulgaristan ve %1.3 pay ile İran

almıştır.

Böylece kara sınır komşularımızla olan ticaretimiz ihracatımızda %9,4

ithalatımızda ise 6,58 paya ulaşmıştır. Ancak bu oranlar tatmin edici

olmaktan uzaktır. Komşu ülkelerimiz ile ticaretimiz hem miktar hem de

kompozisyon açısından pek çok çelişki içermektedir.

Kara sınırımız bulunan ülkelerle 2007 yılı ticaretimizde öncelikle göze

çarpan husus doğal gaz ve petrol alımlarımızdan dolayı İran ile

ticaretimizde 4 milyar USD varan bir dış ticaret açığının ortaya çıkmasıdır.

14

Komşularla ticaret Fransa’nın dış ticaret hacminin yüzde 60’nı, Almanya'nın %40’ını, Kanada'nın % 80’ini,

ABD'nin % 30'unu oluşturduğu ifade edilmektedir.

20

Harita 1 – Türkiye ile kara komşusu ülkeler arasında ticaret hacmi (USD).

Ayrıca lojistik süreçlerin verimliliği açısından 1 milyar USD’nin üzerine

çıkan Bulgaristan ve Yunanistan’la ticaretimizin son derece sağlıklı bir

yapıda olduğu görülmektedir. Irak ve İran hariç doğu ve güney

komşularımızla da benzer bir denge söz konusudur. Ancak bu ülkelerle

ticaretimiz arzu edilen seviyelerin çok altındadır. Irak ve İran’la

ticaretimizde ise tek yönlü bir trafik söz konusudur. Bu durum lojistik

süreçlerin verimliliğini etkilemektedir.

Tabloya genel olarak baktığımızda ise kara sınır komşularımızla, yani

Türkiye’nin birincil pazarı olması gereken bölgeyle ticaretinin hem

ihracatta hem de ithalatta son derece düşük paylarda kaldığı

görülmektedir.

Bu

açıdan

Tablo 4 – Komşu ülkelerle dış ticaret.

komsu ülkeler hedef pazarlar

Kaynak: TÜİK

olmaktan en azından şimdilik

Dış Ticaret

İhracat

İthalat

Hacmi

uzak olduğu anlaşılmaktadır. Ülke

İran

1

394

300

6

613

970

8

001

078

(Bkz. Tablo 4)

Ancak burada özelikle kara

komşularımızla

ulaşım

bağlantıları ve sınır geçişleri

açısından

eksikliklerimize

değinmek

gereklidir.

Komşularımız ile ticaretimizi

artırmak için öncelikli şart,

Bulgaristan

Irak

Yunanistan

Suriye

Azerbaycan

Gürcistan

Ermenistan

Liste

toplamı

21

2 062 100

2 834 500

2 293 581

797 774

528 076

271 828

0

1 951 728

645 106

950 157

376 959

340 481

344 813

57

4 012 454

3 462 496

3 212 739

1 174 733

868 556

616 642

57

10 125 483

11 223 272

21 348 755

etkin bir ulaşım bağlantılarının olmasıdır. Örneğin, 2.5 milyar USD ihracat

yaptığımız Irak ile doğrudan demiryolu bağlantımız yoktur. İran ile

demiryolu bağlantımız ise Van Gölü feribot geçişlerindeki aksamalardan

dolayı büyük zaman ve kaynak kayıplarıyla sürdürülmeye çalışılmaktadır.

Sadece Türkiye’nin değil dünyanın en işlek sınır kapılarından olan

Kapıkule’deki yetersizlikler kamuoyumuzca bilinmektedir. Keza Habur’da

özellikle petrol ve petrol ürünleri sevkiyatlarındaki bekleme çilesi bitmek

bilmemektedir.

Görüldüğü üzere uluslararası bağlantılarımızdaki en büyük kusur yine

Türkiye’nin hanesinde düşmektedir. Bu açıdan öncelikle Bakü-Tiflis-Kars

demiryolu ve Van Gölü Kuzey geçişi gibi projelerin tamamlanması, Irak’a

doğrudan demiryolu bağlanmasının yatırım planlarına alınması, karayolu

bağlantılarının güçlendirilmesini ve sınır kapılarındaki süre kayıplarının bir

an önce asgariye indirilmesi gerekmektedir.

2.3.2. Avrupa Ülkeleri İle Ticaret

2007 yılında dış ticarette Avrupa ülkeleri ve özellikle Avrupa Birliği üyesi

ülkelerin ağırlığı sürmüştür. TÜİK’in verilerine göre ihracatımızın %56,86’sı

yani 60 milyar 865 milyon USD, ithalatımızın ise %43,35’ini yani 73 milyar

645 milyon USD’lik kısmını Avrupa Birliği’ne üye ülkelerle yapılan ticarette

gerçekleşmiştir. AB üyesi olmayan Rusya hariç diğer Avrupa ülkelerini

Harita 2- Avrupa ülkeleri ile dış ticaret hacmi

22

katıldığı takdirde ise oranlar daha da büyümektedir. (Bkz. Harita 2)

Tablo 5- Avrupa ülkeleri ile ticaret hacmi

Ülke

İhracat

İthalat

Almanya

11 995 639

17 549 661

İtalya

7 481 802

9 970 423

İngiltere

8 626 517

5 477 839

Fransa

5 974 937

7 832 755

İspanya

4 579 984

4 342 953

Romanya

3 651 100

3 112 743

İsviçre

935 221

5 269 121

Hollanda

3 018 881

2 655 298

Belçika

1 735 775

2 869 689

Bulgaristan

2 060 726

1 951 728

Yunanistan

2 262 581

950 157

Polonya

1 437 604

1 645 368

İsveç

882 773

1 716 240

Macaristan

776 071

1 423 664

Avusturya

843 752

1 351 490

Çek Cumh.

578 137

1 168 894

Danimarka

1 008 531

656 117

Finlandiya

412 419

1 208 424

İrlanda

637 462

862 430

Portekiz

550 527

407 696

Slovak Cumh.

284 978

647 925

Malta

620 669

98 860

Litvanya

236 479

121 780

Estonya

81 762

167 142

Lüksemburg

73 825

150 815

Letonya

105 391

36 311

G.Kıbrıs

12 006

125

AB-27 Toplamı 60 865 549

73 645 647

Ukrayna

1 481 274

4 517 881

Norveç

375 340

495 568

Arnavutluk

294 389

23 842

Moldavya

145 713

53 132

Beyaz Rusya

95 919

79 945

Cebelitarık

149 258

4 653

İzlanda

10 653

6 412

Liechtenstein

6 833

3 728

San Marino

662

648

Faroe Adaları

574

10

Ceuta ve

Melilla

234

5

Andorra

165

48

Vatikan

0

66

Avrupa -40

toplamı

63 426 563

78 831 586

Dış

Ticaret

Hacmi

29 545 301

17 452 224

14 104 356

13 807 692

8 922 937

6 763 843

6 204 342

5 674 179

4 605 464

4 012 454

3 212 739

3 082 972

2 599 013

2 199 734

2 195 242

1 747 030

1 664 648

1 620 843

1 499 892

958 223

932 902

719 529

358 259

248 904

224 640

141 702

12 131

134 511 196

5 999 155

870 908

318 232

198 845

175 864

153 911

17 065

10 562

1 310

584

Avrupa’daki bütün ülkelere

yapılan ticarette, dolayısıyla

taşımalarda hacimler son

derece yüksektir. Dış ticaret

ilişkisinde

olduğumuz

40

Avrupa ülkesinden 20’siyle 1

milyar

USD’nin

üzerinde

ticaret hacmi yakalanmış

durumdadır.

Üstelik

hacimlerde

ithalat

ve

ihracatın payı birkaç aşırı

durum hariç kısmen dengeli

seviyelerdedir.

Bu dış ticaret kompozisyonu

lojistik süreçler açısından

optimizasyonun ve verimin

yakalanması önemlidir. Bu

tabloya

bakıldığında,

taşımacılık ve lojistik hizmet

sağlayıcılarının

çoğunlukla

Avrupa’ya

yönelik

faaliyetlere

yönelmesine

şaşırmamak gerekir.

Ancak

taşıma

türleri

arasında

karayolu

taşımalarının payı kuşkusuz

yüksektir.

Rakamlar

spekülatif olmakla birlikte,

Avrupa

taşımalarında

karayolu taşımalarının payı

%80–90 civarında olduğu

ifade edilmektedir.

Avrupa

taşımalarında

karayolu

taşımacılığının

payının bu denli yüksek

238

sağlıklı

olup

213 olmasının

olmadığı

veya

buna

yol

açan

66

nedenler

konusundaki

142 258 150 tartışmalar bir yana, mevcut

koşullarda

karayolu

taşıyıcılarının Avrupa’da yaşadığı sıkıntı ve endişelerin dikkate alınması

zorunluluğu ortaya çıkmaktadır. Konu bir meslek grubun özel sıkıntısı

23

değildir. Türkiye’nin ekonomik menfaatleri söz konusudur. Türk karayolu

taşıyıcılarının vize, kota ve belge sıkıntıları tedarik zincirinin tüm

halkalarında yer alan işletmeleri ilgilendirmektedir.

UTİKAD

olarak

karayoluna

alternatiflerin

Avrupa

taşımalarında

geliştirilmesi gerektiğini savunmakla birlikte, mevcut durumda yaşanan

vize, kota ve belge sıkıntıların asılmasında elinden geldiğince çaba sarf

etmekteyiz. Ancak derneğimiz, Avrupa pazarına erişimde başta demiryolu

eksenli kombine taşımacılık ve kısa mesafe deniz taşımacılığı modelleri

olmak üzere alternatif taşıma sistemlerinin geliştirilmesi konusunu her

zaman desteklemektedir.

2.3.3. Güney Asya ve Uzakdoğu İle Ticaret

Harita 3 – Güney Asya ve Uzakdoğu ile ticaret hacmi.

Türkiye’nin 2000 yılı sonrasında ticaret hacminin en yüksek oranda

geliştiği coğrafya Pakistan’dan Avustralya’ya, Hindistan’dan Japonya’ya

uzanan geniş coğrafyadaki 35 ülkeyle olmuştur. Ancak Türkiye Güney

Asya, Asya-Pasifik ve Uzakdoğu olarak anılan bu bölgede belirli hacim

yakaladığı tüm ülkelerle ticaretinde yüksek seviyede açık vermektedir.

2007 yılı sonu rakamlarına göre Türkiye’nin dış ticaret açığının %45’i bu

bölgedeki ülkelerle yaptığı ticaretten kaynaklanmaktadır. Sadece Çin ile

yapılan dış ticarette ortaya çıkan 10 milyar USD’ı aşkın ticaret açığı

Türkiye’nin dış ticaret açığının altıda birine işarettir. Türkiye’nin dış

ticaretinde doğal gaz ve petrol alımını yaptığı Rusya’dan sonra en çok açığı

Çin ile olan ticaretinde vermektedir.

24

Türkiye’nin bölge

ülkeleriyle

ticaretinden doğan

28 milyar USD’lik

dış ticaret açığının

%92’si, 1 milyar

USD’nin üzerinde

dış ticaret hacmi

yakaladığı 8 bölge

ülkesinden yapılan

ithalattan

kaynaklanmaktadır. Çin’den sonra

Güney

Kore,

Japonya,

Hindistan, Tayvan,

Endonezya,

Malezya

ve

Tayland,

Türkiye’nin önde

gelen

Uzakdoğu

ticaret partnerleri

olmayı

sürdürmektedir.

Ülke

Çin Halk Cum.

Güney Kore

Japonya

Hindistan

Tayvan

Endonezya

Malezya

Tayland

Avustralya

Pakistan

Singapur

Vietnam

Hong Kong

Bangladeş

Filipinler

Afganistan

Sri Lanka

Yeni Zelanda

Kamboçya

Burma

Mogolistan

Nepal

Macao

Kuzey Kore

Maldiv Adaları

Papau Yeni

Gine

Brunei

Laos

Bhutan

Toplam

İhracat

1 039 540

152 296

246 927

348 259

94 701

173 736

82 810

63 123

291 888

157 038

389 773

76 720

179 906

63 017

40 246

109 241

44 596

50 942

5 298

603

9 514

1 246

524

975

1 397

İthalat

13 234 112

4 370 171

3 703 928

2 299 778

1 884 313

1 359 928

1 253 040

1 229 409

634 909

531 778

284 602

312 680

164 136

245 739

196 553

12 521

53 415

36 812

12 049

11 801

324

6 579

7 218

1 524

2

Dış Ticaret

Hacmi

14 273 652

4 522 467

3 950 855

2 648 037

1 979 014

1 533 663

1 335 850

1 292 532

926 797

688 816

674 374

389 400

344 042

308 755

236 800

121 762

98 011

87 754

17 347

12 405

9 838

7 825

7 742

2 499

1 399

Dış Ticaret

Açığı

- 12 194 572

- 4 217 875

- 3 457 001

- 1 951 519

- 1 789 612

- 1 186 192

- 1 170 229

- 1 166 286

- 343 021

- 374 740

105 171

- 235 961

15 770

- 182 722

- 156 307

96 720

- 8 819

14 130

- 6 752

- 11 198

9 189

- 5 333

- 6 694

- 549

1 395

1 343

45

1 389

1 298

Ancak bu ülkelerle

953

6

960

947

olan ticaret büyük

22

734

756

- 712

9

0

9

9

boyutlardaki

bu

3

626

642

31

848

107

35

474

749

28

221

465

dış ticaret açığı

lojistik

süreçler Tablo 6 – Güney Asya ve Uzakdoğu ile ticaret hacmi.

açısından

da

Türkiye’yi bölge ülkelerinin ulaşım imkânlarına bağımlı kılmaktadır. Sadece

tek yönlü, o da bölge ülkelerinden Türkiye’ye olan bir ticari eşya akışı söz

konusudur.

Nitekim milli havayolu taşıyıcımız THY bile Çin’e doğrudan hava kargo

servisi başlatmakta haklı olarak çekimser kalmaktadır. Bölgeden yapılan

ithalatta Uzakdoğulu deniz hat işletmecilerin bol uğraklı kimi zaman 45

güne ulaşan sürelerdeki taşımalarına, Singapur veya Dubai aktarmalı

deniz+hava servislerini kullanmak zorunda kalınmaktadır.

Bu tablonun doğal neticesi olarak, uluslararası taşımacılık ve lojistik

sektörünün

bölge

ülkelerle

ticarette

etkin

olması

mümkün

gözükmemektedir.

25

2.3.4 Ortadoğu ve Kuzey Afrika Ülkeleri İle Ticaret

Harita 4 – Ortadoğu ve Kuzey Afrika ile ticaret hacmi.

Türkiye’nin son dönemde dış ticarette odaklandığı Ortadoğu ve Kuzey

Afrika’ya baktığımızda ise daha dengeli ancak yine yetersiz hacimlerde

kalan bir dış ticaret kompozisyonu ile karşılaşılmaktadır. Bu geniş

coğrafyada maalesef girişimlere rağmen 2007 yılında 1 milyar USD’nin

üzerinde ticaret hacmi yakaladığımız ülke sayısı sadece 9’dur.

Bölgedeki 25 ülkeye yaptığımız ihracatın toplam ihracatımıza oranı 2007

yılında %17,5’e yükselmiştir. Bölge ülkelerinden ithalatımızın toplam

ithalatımıza oranı ise %9,2 seviyesindedir. Bölge ülkeleri ile mevcut

ticaretimizde fazla vermemiz umut vericidir.

Bölge ülkelerinden en yüksek ticaret hacmine sahip olduğumuz İran’dan

yaptığımız petrol ve doğal gaz ağırlıklı ithalatın yol açtığı 5 milyar USD’nin

üzerindeki ticaret açığına rağmen bölge ülkeleriyle yaptığımız ticarette 3

milyar USD yakın ticaret fazlamız bulunmaktadır. (Bkz. Tablo 6)

26

Öte yandan petrol

zengini ülkelerin

yoğunlaştığı bu

bölgede, artan

petrol fiyatlarının

etkisiyle başlatılan

imar ve sanayi

hamlesi Türk

müteahhitlik

şirketlerine proje

imkânı sunmakta,

bölgede gelişmiş

sanayiye sahip tek

ülke konumundaki

Türkiye’den bölge

ülkelerine başta

inşaat malzemesi

olmak üzere her

türlü sanayi ve

tarım ürünü akışını

hızlandırmaktadır.

Ülke

İran

Suudi

Arabistan

B.A.E.

Irak

Cezayir

İsrail

Mısır

Suriye

Libya

KKTC

Fas

Tunus

Lübnan

Katar

Ürdün

Kuveyt

Yemen

Bahreyn

Etiyopya

Sudan

Oman

Cibuti

Filistin

Eritre

Somali

Tablo 7- Ortadoğu ve Kuzey Afrika ile ticaret hacmi.

Dış Ticaret

Dış Ticaret

İhracat

İthalat

Hacmi

Dengesi

1.387.108

6.613.970

8 001 078

-5.226.862

1.486.870

3.241.043

2.817.390

1.231.722

1.658.320

902.704

797.774

643.802

932.037

721.595

530.281

393.217

449.963

389.305

221.292

274.290

76.651

145.964

179.697

91.831

45.388

21.247

19.961

2.320

2.439.988

470.148

645.106

2.108.178

1.081.743

679.617

376.959

399.720

60.591

198.460

229.035

116.014

29.643

11.597

90.488

458

119.423

42.746

8.400

24.334

201

762

332

1.815

3 926 858

3 711 191

3 462 496

3 339 900

2 740 063

1 582 321

1 174 733

1 043 522

992 628

920 055

759 316

509 230

479 606

400 902

311 781

274 748

196 074

188 710

188 097

116 166

45 589

22 009

20 293

4 136

-953.118

2.770.895

2.172.284

-876.456

576.577

223.087

420.815

244.082

871.446

523.135

301.246

277.203

420.320

377.708

130.804

273.832

-42.772

103.218

171.297

67.497

45.187

20.485

19.629

505

Grafik 8’de de

görüldüğü üzere

2007’de Türk

müteahhitlerinin

aldığı projelerin

tutarı Katar’da 15

milyar 450 milyon

USD, Libya’da 9

Toplam

18 661 772

15 749 729

34 411 501

2.912.044

milyar 880 milyon

.000 USD

Kaynak TÜİK

USD Umman ve

Birleşik Arap Emirlikleri’nde ise yaklaşık 6 milyar USD yükselmiş

bulunmaktadır15.

Türk müteahhitleri aldıkları işler analiz edildiğinde ise katma değeri düşük

konut ve benzeri yapıların düşük oranda kaldığı, müteahhitlerimizin Metro,

yol, köprü, tünel gibi sanat yapılarıyla, endüstriyel tesis ve havaalanı gibi

katma değeri yüksek işler üstlenmekte olduğu görülmektedir.

Ne var ki müteahhitlerimizin yarattığı lojistik hareket de ticari mal akışı

gibi tek yönlü bir harekete yol açmaktadır. Bölge ülkelerine ticari mal ve

hizmet ihracımıza rağmen ithalat oranı son derece düşüktür. Bu durum

lojistik süreçler açısından verimlilik arz etmemektedir.

15

Türkiye Müteahhitler Birliği - Türk Yapı Sektörü Raporu 2007

27

Bu süreçlerin

iyileştirilmesi için de

ulaşım bağlantılarının

güçlenmesi, özellikle

liman ve denizyolu

taşıma hizmetlerinin

iyileştirilmesi ve

hacimlerinin artırılması

gerekmektedir.

Özellikle Akdeniz bölge

ülkeleri ve Körfez

ülkelerine doğrudan

bağlantılı denizyolu

hatlarının

geliştirilmesine büyük

ihtiyaç var mı?

Karayolu taşımalarımız

ise mesafe, coğrafi

koşullar ve güvenlik

sorunları nedeniyle

yetersiz kalmaktadır.

Son

derece

gelişme

potansiyeline sahip bu

bölge

ile

ulaşım

bağlarının

geliştirmesi

bölgeyle yapılan ticareti

de kat ve kat artmasını

sağlayacaktır.

Grafik 9 - Türk

Müteahhitlerin en çok iş aldığı ülkeler ve

bu işlerin niteliği. Kaynak Türkiye Müteahhitler

Birliği Türk Yapı Sektörü Raporu 2007.

2.3.4 KEİ ve Orta Asya Ülkeleriyle Ticaret

KEİ ve Orta Asya ülkeleri, Türkiye’ye coğrafi yakınlığının yanı sıra tarihi ve

kültürel bağlarımız nedeniyle ticari açıdan verimli olabilecek konumdadır.

Ancak bölgenin bize sunduğu imkânlardan yeterince yararlanabildiğimiz

söylemek mümkün değildir.

28

Harita 5 – Türkiye ile KEİ ve Orta Asya ülkeleri ticaret hacmi

Türkiye ekonomisi önemli bir ilerleme kaydederken, sanayi ürünlerimiz ve

hizmetlerimiz pek çok alanda gelişmiş ülkelerle rekabet edebilecek

seviyeye gelmiştir.

Türk sanayi ve hizmet sektörü KEİ ve Orta Asya bölgesinde hızla gelişen

ülkelerin taleplerini rahatlıkla karşılayabilecek konuma gelmiştir. Ticaretin

yanı sıra Türk sermayesinin de bölgede ciddi yatırımları bulunmaktadır.

Ancak Türkiye ile bölge ülkeleri arasında karşılıklı ticaretin sağlıklı bir

şekilde geliştiğini söylemek mümkün değildir. Türkiye’nin bölge

ülkelerinden

bazılarıyla

ticaretinde

gözle

görünür

çarpıklıklar

bulunmaktadır. TÜİK’in 2007 yılı verilerine göre Türkiye’nin toplam

ihracatının yaklaşık %17’si, toplam ithalatının ise yaklaşık %21’i KEİ üyesi

11 ülke ve Orta Asya Cumhuriyetler ile yapılmaktadır. (Bkz. Harita 5)

2007 yılı verilerine göre Türkiye’nin bölge ülkelerine olan ihracatı 17.8

milyar USD, ithalatı ise 37 milyar USD ulaşmıştır. KEİ ülkeleri kapsamında

sağlıklı bir dış ticaret yürüttüğümüz Yunanistan, Bulgaristan ve

Romanya’nın da bulunduğu göz önünde tutulursa, bölgenin geri kalanı ile

ticaretimizde büyük miktarda açık verdiğimiz açıkça görülmektedir.

29

Tablo 8 - Türkiye ile KEİ ve Orta Asya ülkeleri ticaret hacmi

Son dönemde

petrol ve doğal

gaz

fiyatlarındaki

aşırı tırmanma,

Türkiye’nin

Rusya ile

ticaretindeki

açığı rekor

seviyeye

çıkarmış

bulunmaktadır.

Ülke

Rusya

Romanya

Ukrayna

Bulgaristan

Yunanistan

Kazakistan

Azerbaycan

Özbekistan

Türkmenistan

Gürcistan

Sırbistan

Arnavutluk

Tacikistan

Kırgızistan

Moldava

Ermenistan

Toplam

İhracat

4.727.547

3.651.100

1.481.274

2.060.726

2.262.581

1.080.202

528.076

225.522

339.990

271.828

475.133

294.389

118.034

181.311

145.713

0

17 843 427

İthalat

23.507.491

3.112.743

4.517.881

1.951.728

950.157

1.284.148

340.481

613.817

396.860

344.813

70.694

23.842

143.352

45.020

53.132

57

37 356 216

Dış Ticaret

Hacmi

28 235 037

6 763 843

5 999 155

4 012 454

3 212 739

2 364 350

868 556

839 338

736 850

616 642

545 827

318 232

261 386

226 331

198 845

57

55 199 643

Dış Ticaret

Dengesi

-18.779.944

538.357

-3.036.607

108.998

1.312.424

-203.946

187.595

-388.295

-56.870

-72.985

404.439

270.547

-25.318

136.291

92.581

-57

-19.512.790

Bölge ülkeleri ile

ticaretimiz 10 yıl

önceye

göre

iyileşme

kaydetmiş,

ihracatımız son

üç yılda iki kat

artmıştır. İthalatımız ise son on yılda 6 kat artmış durumdadır. Rusya,

Ukrayna, Özbekistan ve Kazakistan’a ihracatımız halen çok düşük

seviyelerdedir. Türkiye Ukrayna, Özbekistan ve Tacikistan ile ticaretinde

açık vermektedir. (Bkz. Tablo 8) Türkiye’nin bölge ülkeleri arasında

ticaret fazlası verdiği ülkeler arasında Azerbaycan, Gürcistan, Kırgızistan

ve Moldova bulunmaktadır. Ancak bu ülkelerle ticaret hacmimiz son derece

düşük seviyededir. Ayrıca Şah Denizi Projesi’nin hayat bulmasıyla

Azerbaycan ile ticaretimiz de Türkiye aleyhine açık verir hale geleceği

açıktır.

Bölge ülkeleri ile ticaretimizdeki bu olumsuz tablo lojistik süreçleri de

olumsuz etkilemektedir. Lojistik süreçlerin verimliliği açısında çift yönlü

trafiğe sahip olduğumuz ülke sayısının azlığı dikkati çekmektedir. Nitekim

KEİ ülkeleri arasında hem belirli bir hacim yakaladığımız hem dengeli bir

dış ticaret ülkeler sadece Romanya, Bulgaristan ve kısmen Yunanistan’dır.

Ancak bu tablonun daha da iyileşmesi yine bölge ülkeleri arasında ulaşım

ağlarının güçlendirilmesi için işbirliğinin geliştirilmesine bağlıdır. Bu

kapsamda Türkiye’ye pek çok görev düşmektedir. Bunların başında KEİ

ülkeleri ve Orta Asya Cumhuriyetleri’nin ana taşıma türü olan demiryolu

bağlantılarının

güçlendirilmesi

gelmektedir.

Bugün

bu

ülkelerle

demiryoluyla sevkiyat yapmak isteyenlerin önündeki alternatiflerin sayısı

son derece kısıtlıdır. TCDD’nin Almati Blok Konteyner treninde verim,

transit sürelerin uzunluğu ve sınır geçişlerindeki sıkıntılar nedeniyle

sağlanamamıştır. Karadeniz’de vagon feribot taşımacılığı yapan sadece bir

gemi çalışmaktadır. Yine Karadeniz üzerinde konteyner+demiryolu

servisleri ise yetersiz olduğu gibi aktarmalarda büyük zaman kayıpları ile

30

karşı karşıya kalınmaktadır. Bu nedenlerden ötürü özellikle Orta Asya

Cumhuriyetleriyle ticaretimizde 5 bin kilometreyi aşan mesafeler

kamyonlarla 10–12 bin USD seviyesindeki navlun bedelleriyle aşılmaya

çalışılmaktadır.

Bu açıdan yine Bakü-Tiflis-Kars demiryolu projesi hayati önem

taşımaktadır. Hattın tamamlanmasından sonra uzun vadeli projeksiyonlar,

demiryoluyla eşya sevkiyatının 30 milyon tona çıkacağını göstermektedir.

Hattın bir an önce devreye girmesi halinde bu hedefe çok daha kısa sürede

ulaşılabileceği yönündedir.

2.3.6. Kuzey ve Güney Amerika Ülkeleri İle Ticaret

Ülkemizin Amerika kıtası ülkeleri ile yaptığı ticarete göz attığımızda gerek

ithalat gerekse ithalat açısından son derece düşük bir hacim yakalandığı

görülmektedir. Türkiye’nin bu kıtada belirli bir hacim yakaladığı tek ticari

partneri Amerika Birleşik Devletleri’dir. ABD ile ticaretimiz 2007 yılında 12

milyar USD’nın üzerindedir. Ülkemizden bu ülkeye denizyolu ve havayolu

ulaşımı açısından herhangi bir sıkıntı bulunmamaktadır.

Ancak ABD ile ticaretimizde bir güvenlik sıkıntısı yaşanmaktadır. ABD’nin

bu ülkeye yönelik sevkiyatlarda ön bildirim zorunluluğu getirmesi, bu

Harita 6 - Kuzey ve Güney Amerika ile ticaret hacmi.

31

ülkeye mal çıkışının olduğu hava ve deniz limanlara pahalı güvenlik

standartlarını zorunlu kılması, dünya küresel lojistik sektörünün baş

meselesi haline gelmiştir. Zira ABD’yi AB ve diğer bazı gelişmiş ülkeler de

takip etmiş ve benzer güvenlik standartlarını zorunlu hale getirmişlerdir.

Üstelik ABD, 2009’dan itibaren bu ülkeye gönderilecek konteynerlere Xray ile radyasyon taraması zorunluluğu getireceğini açıklamıştır.

Tablo 9 – Amerika kıtası ülkeleri ile dış ticaret hacmi

Konu FIATA’da son 5 yılın

sürekli ilk gündem

maddesidir. FIATA 2007

Dünya Kongresi’nde de

tartışılmıştır. Freight

forwarder endüstrisinin söz

konusu güvenlik

standartlarını yerine

getirmede üzerine düşen

görevleri yerine getirmeye

hazır olduğu, ancak üçüncü

kişilerin yanlış ve eksik

bildirimlerinden dolayı

sektörün sorumlu

tutulamayacağı dile

getirilmiştir.

Güvenlik tedbirlerinin

sektörümüze getirdiği

sıkıntıların ötesinde taşıma

maliyetlerine, dolayısıyla dış

ticarete getirdiği yükler

açısından irdelenmesi

gereken yönleri vardır.

Yapılan hesaplara göre söz

konusu güvenlik

standartlarını yerine

getirmenin maliyeti küresel

çapta 1,5 trilyon USD

ulaşmaktadır. Gelecekte

ABD ve benzeri tedbirleri

alan ülkelerle ticaret

içerisinde lojistik maliyetlerin

yükselmesi kaçınılmaz

görünmektedir.

Ülke

İhracat

İthalat

Dış Ticaret Hacmi

ABD

4 148 909

8 160 070

12 308 979

Brezilya

229 914

1 172 669

1 402 583

Kanada

369 870

866 939

1 236 808

41 843

533 969

575 812

Meksika

196 750

352 197

548 947

Arjantin

64 496

417 505

482 001

Kolombiya

79 221

206 515

285 736

Venezüella

41 699

132 454

174 153

Panama

117 425

22 889

140 313

Ekvator

24 790

97 203

121 994

Peru

15 305

69 588

84 893

Kosta Rika

10 114

41 169

51 283

Şili

Uruguay

8 337

36 089

44 426

Küba

32 212

1 474

33 685

Bahama

29 460

518

29 978

Jamaika

15 490

62

15 552

Guatemala

9 962

3 820

13 781

Dominik Cum.

6 905

4 032

10 937

Virgin Adaları

6 905

720

7 625

Haiti

6 705

19

6 724

Cayman Adl.

6 003

720

6 723

Hollanda Antilleri

3 664

1 684

5 348

Paraguay

1 551

2 936

4 487

934

3 001

3 935

Belize

1 906

1 832

3 738

Honduras

2 817

912

3 729

Bolivya

1 736

1 918

3 655

Guyana

1 853

244

2 097

El Salvador

1 350

405

1 755

Nikaragua

1 251

8

1 260

234

0

234

42

8 578

99

374

142

8952

5 488 231

12 134 032

17 613 312

St. Kitt Nevis

Bermuda

Grönland

Trinidad ve Tobago

Toplam

32

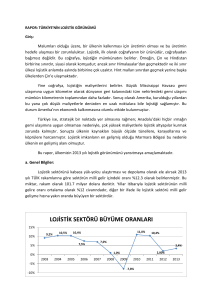

3. Taşımacılık Sektörünün Mevcut Durumu ve 2007

Performans Değerlendirmesi

3.1 Taşımacılık Türlerinin Genel Analizi

3.1.1. Dış Ticarette Taşımacılık Türlerinin Payları

Türkiye İstatistik Kurumu verilerine göre 2006 yılında Türkiye’nin dış

ticaret hacminin %86.7’si denizyolu ile, %11.4’ü karayolu ile, %1.2’si

demiryolu ile %0.9’u diğer yollar ile (postayla gönderim, boru hatları, iç

sularda ulaşım ve kendinden hareketli araçlar) ve %0.1’i ise havayoluyla

taşınmıştır. (Bkz. Tablo 10) 2005 yılına göre 2006 yılında denizyolu dış

ticaret taşıma hacmi %0.7 oranında azalmış, karayolu ise %1.0 oranında

artmıştır.

YIL

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

Tablo 10 – Dış ticarette taşıma türlerinin payları (1997-2007)

DENİZYOLU

DEMİRYOLU

KARAYOLU

HAVAYOLU

85.5

0.3

12.5

0.4

88.1

0.6

9.1

0.3

88.9

0.5

8.7

0.2

88.6

0.5

8.6

0.2

87.0

0.6

10.6

0.2

87.3

0.7

9.7

0.2

87.6

0.8

10.5

0.1

87.4

1.2

10.3

0.1

86.0

1.2

11.9

0.2

87.4

1.1

10.4

0.1

86.7

1.2

11.4

0.1

DİĞER

1.3

2.0

1.8

2.1

1.6

2.1

1.0

1.0

0.7

1.0

0.9

Taşıma türlerine göre taşıma miktarlarına baktığımızda ise denizyolu ile

190 milyon 309 bin ton yükün denizyolu ile, 22 milyon 330 bin tonun

karayolu ile, 2 milyon 758 milyon ton yükün demiryolu ile, 712 bin tonun

havayolu ile, 387 bin tonun ise diğer taşıma yöntemlerini ile ihraç ve ithal

edildiği görülmektedir. (Grafik 10)

Grafik 10 - Dış ticarette taşıma türlerinin payları. (Hacim)

33

Taşıma türlerine göre taşınan yükün değerine bakıldığında ise oranlar

değişmektedir. TÜİK verilerine göre 2007 yılında denizyolu ile taşınan

ithalat ve ihracat yükünün parasal değeri 153 milyar 300 milyon ABD

USD’nin üzerindedir. Türkiye’nin dış ticaretinde denizyolu taşımalarının

payı %50,4 olarak gerçekleşmiştir. Karayolu ile taşınan yükün değeri ise

82 milyar 785 bin ABD USD ile %36,3 paya sahip bulunmaktadır.

Demiryolu yüklerinin değeri 3.63 milyar USD, havayolu ile taşınan

kargonun değeri ise 23 milyon 851 milyon ABD USD olmuştur.

(Grafik 11 )

Grafik 11 - Dış ticarette taşıma türlerinin payları. (Taşınan eşyanın değeri)

3.1.2. Türkiye’nin Taşımacılık Gelir ve Giderlerinin Analizi

Türkiye’de taşımacılık ve lojistik sektörünün ekonomideki payı hakkında

çeşitli önermeler bulunmaktadır. Dış ticaret miktarlarından, gümrük

kayıtlarından ve gayri safi yurtiçi hasıla rakamlarından yola çıkan bu

önermeler genellikle tahminler üzerine dayanmaktadır.

Bir hizmet sektörü olan taşımacılık sektörünün dönemsel büyüklüğüne

ilişkin

rakamlar

maalesef

gerçekçi

istatistiklerin

olmamasından

kaynaklanmaktadır. Özellikle yurtiçi taşımacılık ve lojistik hizmetlerine

ilişkin sektörel büyüklüğe dair bilgi yok denecek kadar azdır.

Deniz, hava, kara ve demiryolu uluslararası taşımaların büyüklüğüne

ilişkin fikir sahibi olmak için en sağlık yol bu taşımacılık gelir ve

giderlerinin milli hesaplara yansımasına göz atmak faydalı olacaktır.

T.C.Merkez Bankasının Ödemeler Dengesi – Yıllık Analitik Sunum (1975–

2007) verilerine göre 2007 yılı sonu itibarıyla Türkiye’nin taşımacılık

gelirlerinin toplamı 6 milyar 104 milyon USD’dir. Taşımacılık giderleri ise

aynı yıl 6 milyar 268 milyon USD olmuştur. (Bkz. Tablo 11) Böylece

2007 yılında Türkiye net 164 milyon USD taşımacılık açığına sahiptir.

34

2000

2.955

2.463

2001

2.854

2.021

2002

2.795

1.934

2003

2.184

2.707

2007

6.104

6.268

Toplam

29.651

28.765

492

1.653

1.407

246

833

1.796

1.065

731

861

1.859

1.328

531

-523 -1.064

65

386

-164

1.322 1.765 2.048 1.823 2.402

2.707 2.907 3.548 3.141 4.932

-712 -1.142 -1.500 -1.318 -2.530

886

14.668

21.035

-5.694

Diğer Taşıma Gelirleri

1302

1.058

936

862

1.502

2.749

2.872

3.702

14.983

Diğer Taşıma Giderleri

1056

-956

-606

-673

-1.424

-1.184

-1.168

-1.336

-6.291

246

102

330

189

78

1.565

1.704

2.366

6.580

Taşımacılık Gelirleri

Taşımacılık Giderleri

Net Taşımacılık Geliri

Navlun Gelirleri

Navlun Giderleri

Net Navlun Geliri

Net Diğer Taşıma Geliri

2004

3.267

4.331

2005

4.797

4.732

2006

4.695

4.309

Tablo 11 – Ödemeler dengesinde taşımacılık gelir ve giderleri. Kaynak: TCMB 2008

Söz konusu açığın kaynağına baktığımızda ise özellikle navlun giderleri

kanadında önemli bir açığının söz konusu olduğu görülmektedir. Nitekim

2007 yılında navlun gelirlerimiz navlun giderlerimizin yaklaşık yarısını

karşılamakta, net navlun çıkışı 2 milyar 530 milyon USD’yi bulmaktadır.

MİLYON USD

Buna karşılık ‘Diğer Taşımacılık Gelirleri’ olarak adlandırılan “Yolcu, bagaj