B.E. A.

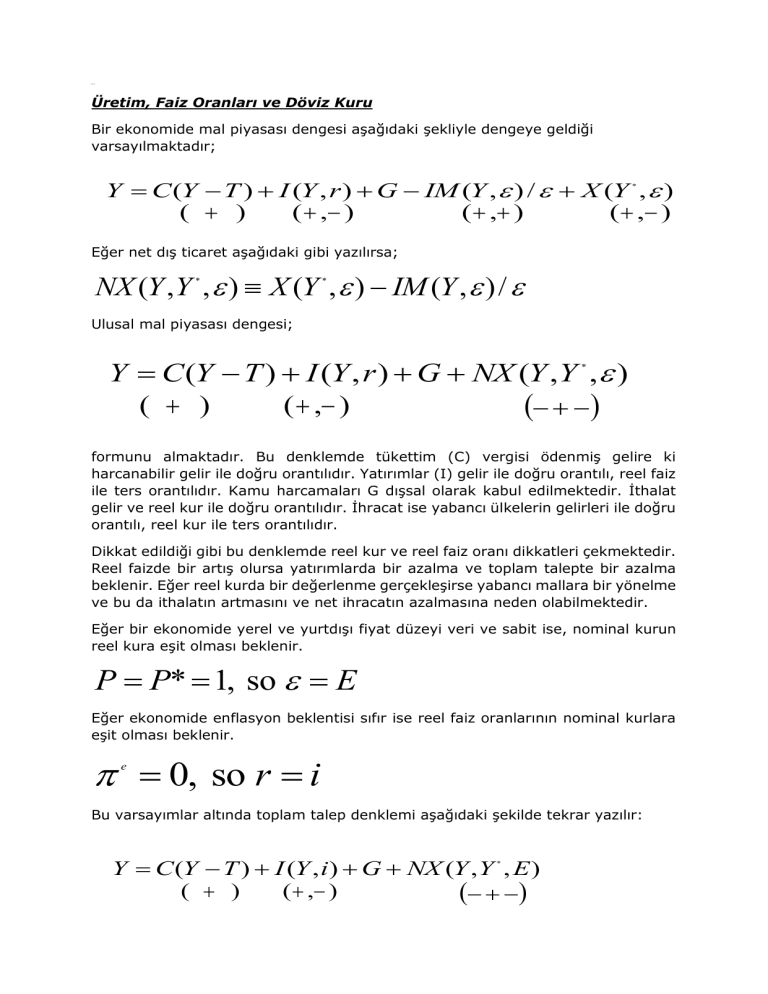

Üretim, Faiz Oranları ve Döviz Kuru

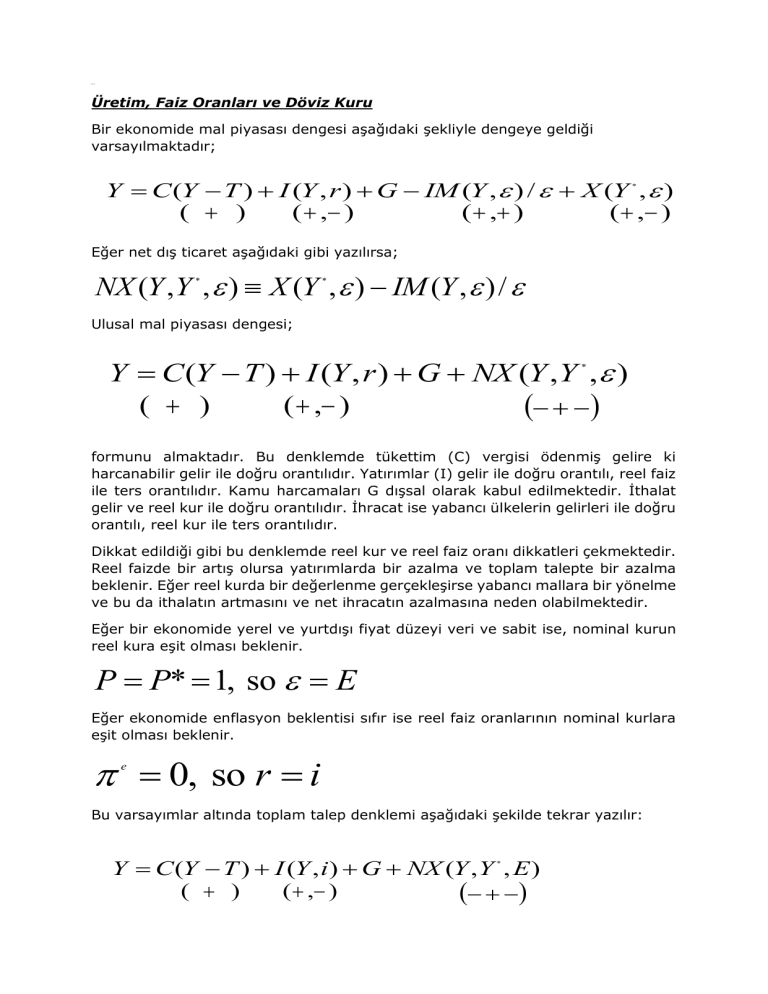

Bir ekonomide mal piyasası dengesi aşağıdaki şekliyle dengeye geldiği

varsayılmaktadır;

Y C (Y T ) I (Y , r ) G IM (Y , ) / X (Y , )

( , )

( , )

( )

( , )

*

Eğer net dış ticaret aşağıdaki gibi yazılırsa;

NX (Y ,Y , ) X (Y , ) IM (Y , ) /

*

*

Ulusal mal piyasası dengesi;

Y C (Y T ) I (Y , r ) G NX (Y ,Y , )

( , )

( )

*

formunu almaktadır. Bu denklemde tükettim (C) vergisi ödenmiş gelire ki

harcanabilir gelir ile doğru orantılıdır. Yatırımlar (I) gelir ile doğru orantılı, reel faiz

ile ters orantılıdır. Kamu harcamaları G dışsal olarak kabul edilmektedir. İthalat

gelir ve reel kur ile doğru orantılıdır. İhracat ise yabancı ülkelerin gelirleri ile doğru

orantılı, reel kur ile ters orantılıdır.

Dikkat edildiği gibi bu denklemde reel kur ve reel faiz oranı dikkatleri çekmektedir.

Reel faizde bir artış olursa yatırımlarda bir azalma ve toplam talepte bir azalma

beklenir. Eğer reel kurda bir değerlenme gerçekleşirse yabancı mallara bir yönelme

ve bu da ithalatın artmasını ve net ihracatın azalmasına neden olabilmektedir.

Eğer bir ekonomide yerel ve yurtdışı fiyat düzeyi veri ve sabit ise, nominal kurun

reel kura eşit olması beklenir.

P P* 1, so E

Eğer ekonomide enflasyon beklentisi sıfır ise reel faiz oranlarının nominal kurlara

eşit olması beklenir.

0, so r i

e

Bu varsayımlar altında toplam talep denklemi aşağıdaki şekilde tekrar yazılır:

Y C (Y T ) I (Y , i ) G NX (Y ,Y , E )

( , )

( )

*

Tasarruf Oranı ve Altın Kural

Bir ekonomide toplam para talebi toplam para arzına eşit olması beklenir:

M

YL(i )

P

Açık bir ekonomide nominal faiz oranı bu denklem vasıtasıyla hesaplana

bilinmektedir.

Faiz getirisini maksimize etmek isteyen bir finansçı yerel piyasadan mı yoksa

yabancı ülkedeki piyasadan mı tahvil alması gerektiğini aşağıdaki denkleme

bakarak karar vermeye çalışır.

E

(1 i ) (1 i ) £

E

*

t

t

t

e

I

t 1

Eşitliğin sol tarafı yerel kur ile yurtiçinden sağlanan tahvil faiz oranını

göstermektedir. Eşitliğin sağ tarafı yurtdışından beklenen faiz oranının yerel kura

çevrilmesi ile bulunmuştur. Bu iki faiz getirisi birbirlerine eşit kaldığı sürece finansçı

kayıtsız kalabilmektedir.

Yukarıdaki denklemden kuru çekersek;

1 i

E

E

1 i

t

t

e

*

t 1

t

Bu denklemden hareketle (bir gecikme öne gidersek) bugünkü nominal kura

ulaşabiliriz;

1 i

E

E

1 i

e

*

Bu eşitlikten hareketle nominal kur; yurtiçi faiz oranına, yurtdışı faiz oranına ve

beklenen gelecek nominal kurla ilişkili olduğu varsayılmaktadır. Buna göre yurtiçi

faiz oranlarında bir artış nominal kurda bir kuvvetlenmeye, yurtdışı faiz oranlarında

bir artış reel kurda bir değer kaybına, geleceğe dönük beklenen nominal kurda bir

artış bugünkü nominal kurda bir artışa neden olabilmektedir.

Eğer ABD’de faizler artarsa ABD tahvillerine olan talebin artması beklenir. Yabancı

para birimlerinden ABD doları satın almalar arttığı için ABD Dolarının değerlenmesi

söz konusu olabilmektedir. Bu değerlenme finansçılar tarafında geçici olarak kabul

edilerek gelecek zamanda kurun tekrar eski haline dönmesini bekler. Kurlardaki

gelecekteki gerilemenin bugünkü yüksek faiz tarafından karşılanacağı genel kabul

görmektedir.

Faiz oranı ve kur arasındaki ilişki faiz paritesi ilişkisi ile açıklanmaktadır. Ne kadar

yurtiçi yüksek faiz söz konusu olur ise döviz kurunun o kadar yüksek olması

beklenir. Aşağıdaki grafikte bu ilişki gözlemlenmektedir.

Mal ve Finans Piyasalarının Birleştirilmesi

Mal piyasası:

Y C (Y T ) I (Y , i) G NX (Y ,Y , E )

*

Para Piyasası: (nominal faiz bu dengeden hesaplanmaktadır.)

M

YL(i )

P

Öte taraftan nominal kur ile yurtiçi faiz oranı arasında aşağıda belirtildiği gibi bir

ilişki mevcuttur.

1 i

E

E

1 i

*

e

Açık bir piyasada mal ve para piyasaları;

1 i

IS : Y C (Y T ) I (Y , i ) G NX Y ,Y ,

E

1 i

*

e

*

LM :

M

YL(i)

P

Faizlerdeki artışın mal piyasasında yatırımların azalmasına neden olması beklenir.

Aynı zamanda faiz oranlarındaki değişim kurlar üzerinden mal piyasasını etkilemesi

beklenmektedir. Böylelikle her iki durumda da üretimde azalışlar beklenir aşağıda

faizler, kurlar üzerinden üretim dengesi gösterilmektedir.

Açık Piyasada Maliye Politikası

Kamu harcamalarında bir artış yaşanması üretimde artışlara neden olmasına,

faizlerin artmasına ve kurun kuvvetlenmesine neden olabilmektedir. Bu ilişki

aşağıda grafikte verilmeye çalışılmıştır.

Kamu harcamaları artarsa tüketim ve kamu harcamalarının artması beklenir.

Böylelikle yatırımlarda artış beklenir. Bunun sonucunda üretimde artışlar beklenir.

Yerel para kuvvetlenir ve net ihracatın azalması beklenir.

Açık Piyasada Para Politikaları

Parasal daralma üretimde küçülmeyi beraberinde getirmesi beklenir. Böylelikle faiz

oranlarının yükselmesi beklenir. Yerel kurun kuvvetlenmesi beklenir.

Para piyasasında daralma ile LM eğrisi sola kayması beklenir.

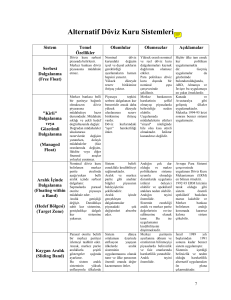

Ülkelerin Merkez Bankaları yerel para birimleri için çeşitli kur politikaları takip

etmektedir.

Bazı ülkeler yerel para birimlerini sabit bir kur üzerinde diğer ülke para birimlerine

sabitliyebilirler. (Pegs)

Bazı ülkeler yerel para birimlerini ülkelerindeki enflasyon oranı ile kurlarını

sabitledikleri ülke enflasyonu arasındaki fark kadar yıldan yıla devalüe ederler.

Buna sürünen sabitleme (crawling pegs) denir.

Bazı ülkeler para birimlerini diğer ülkeler ile karşılıklı olarak bir bant içinde

dalgalanmaya bırakırlar. Bu sisteme Avrupa Para Sistemi güzel bir örnektir.

Bazı ülkeler ise ortak para gibi Euro ya geçebilirler.