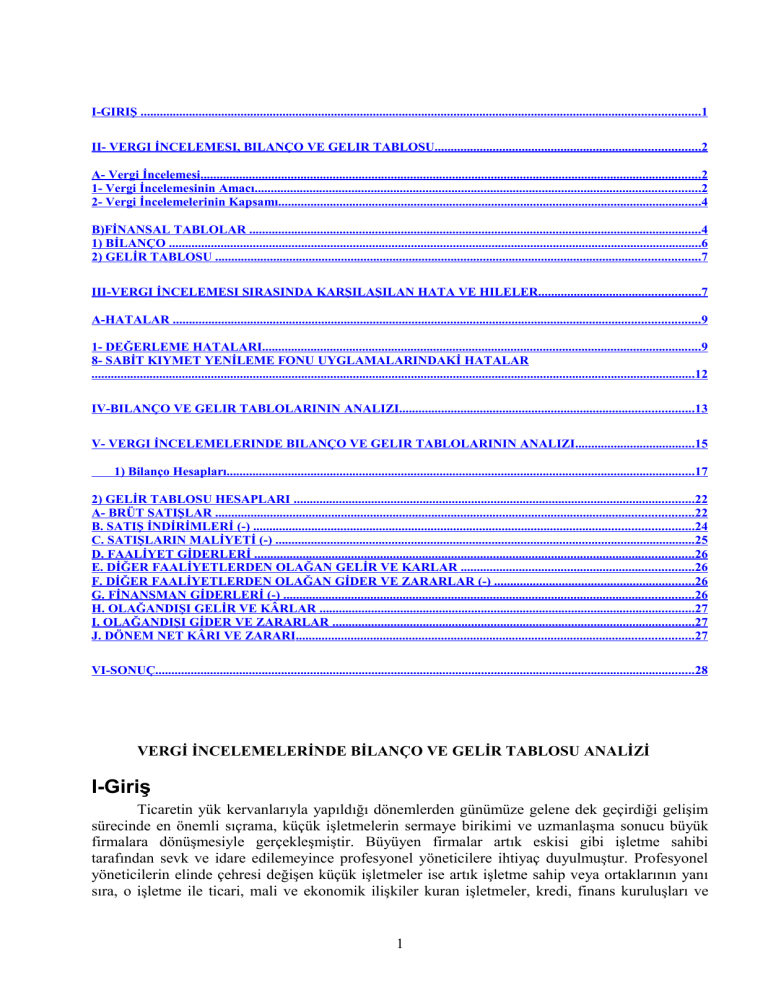

I-GIRIŞ .............................................................................................................................................................................1

II- VERGI İNCELEMESI, BILANÇO VE GELIR TABLOSU..................................................................................2

A- Vergi İncelemesi...........................................................................................................................................................2

1- Vergi İncelemesinin Amacı..........................................................................................................................................2

2- Vergi İncelemelerinin Kapsamı...................................................................................................................................4

B)FİNANSAL TABLOLAR ............................................................................................................................................4

1) BİLANÇO .....................................................................................................................................................................6

2) GELİR TABLOSU ......................................................................................................................................................7

III-VERGI İNCELEMESI SIRASINDA KARŞILAŞILAN HATA VE HILELER..................................................7

A-HATALAR ...................................................................................................................................................................9

1- DEĞERLEME HATALARI........................................................................................................................................9

8- SABİT KIYMET YENİLEME FONU UYGLAMALARINDAKİ HATALAR

...........................................................................................................................................................................................12

IV-BILANÇO VE GELIR TABLOLARININ ANALIZI...........................................................................................13

V- VERGI İNCELEMELERINDE BILANÇO VE GELIR TABLOLARININ ANALIZI.....................................15

1) Bilanço Hesapları.................................................................................................................................................17

2) GELİR TABLOSU HESAPLARI ............................................................................................................................22

A- BRÜT SATIŞLAR ....................................................................................................................................................22

B. SATIŞ İNDİRİMLERİ (-) ........................................................................................................................................24

C. SATIŞLARIN MALİYETİ (-) ..................................................................................................................................25

D. FAALİYET GİDERLERİ ........................................................................................................................................26

E. DİĞER FAALİYETLERDEN OLAĞAN GELİR VE KARLAR ........................................................................26

F. DİĞER FAALİYETLERDEN OLAĞAN GİDER VE ZARARLAR (-) ..............................................................26

G. FİNANSMAN GİDERLERİ (-) ...............................................................................................................................26

H. OLAĞANDIŞI GELİR VE KÂRLAR ....................................................................................................................27

I. OLAĞANDIŞI GİDER VE ZARARLAR ................................................................................................................27

J. DÖNEM NET KÂRI VE ZARARI...........................................................................................................................27

VI-SONUÇ.......................................................................................................................................................................28

VERGİ İNCELEMELERİNDE BİLANÇO VE GELİR TABLOSU ANALİZİ

I-Giriş

Ticaretin yük kervanlarıyla yapıldığı dönemlerden günümüze gelene dek geçirdiği gelişim

sürecinde en önemli sıçrama, küçük işletmelerin sermaye birikimi ve uzmanlaşma sonucu büyük

firmalara dönüşmesiyle gerçekleşmiştir. Büyüyen firmalar artık eskisi gibi işletme sahibi

tarafından sevk ve idare edilemeyince profesyonel yöneticilere ihtiyaç duyulmuştur. Profesyonel

yöneticilerin elinde çehresi değişen küçük işletmeler ise artık işletme sahip veya ortaklarının yanı

sıra, o işletme ile ticari, mali ve ekonomik ilişkiler kuran işletmeler, kredi, finans kuruluşları ve

1

devletin yakından ilgilendiği, aldığı kararlar ve faaliyetleri ile toplumun pek çok kesimini etkileyen

bir güç odağı haline gelmiştir.

İşletme ile ilgilenen :

#Yöneticiler

# İşletme sahibi veya Ortaklar

# İşletmede Çalışanlar

# İşletmeye Borç Verenler

# Devlet

aynı zamanda işletmenin bilgi kullanıcılarıdır ve işletme faaliyetleri ile ilgili anlaşılabilir, ihtiyaca

uygun, güvenilir, karşılaştırılabilir sonuçları ihtiva eden dokümanlara ihtiyaç duyarlar. Firmaların

mali yapıları ve faaliyet sonuçları işletme bünyesinde muhasebe departman sorumluları veya

işletme dışında serbest muhasebeci ve mali müşavirler tarafından muhasebe standartlarına uygun

olarak düzenlenen mali tablolar vasıtasıyla bilgi kullanıcılarına sunulur.

İşletmenin bilgi kullanıcıları arasında yer alan Devlet, finansal tablolarla verginin alınması

ve denetlenmesi amacıyla ilgilenmektedir. Türk vergi sisteminde beyan esası uygulanmakta olup,

mükellefler tarafından vergi dairelerine bildirilen matrahlar üzerinden vergi tarh ve tahakkuk

ettirilir. Mükellefler düzenledikleri beyannamelerde yer alan bilgilerin dayanağını teşkil eden mali

tabloları da beyanname ekinde vergi dairelerine sunarlar. Beyan üzerinden alınan vergilerin

doğruluğu vergi incelemeleri ile ortaya çıkarılır. Bu açıdan vergi incelemeleri sırasında inceleme

elamanları çeşitli doneler elde etme ve alınan vergilerin doğruluğunu tespit etme açısından

mükelleflerin mali tablolarından ve bunların analiz sonuçlarından geniş ölçüde yararlanmaktadır.

Vergi incelemesi, inceleme süresince ortaya çıkan; bilmemezlik, anlayamamazlık sonucu

yapılmış hatalar konusunda, yetkilileri bilgilendiren yönü ile mükellefleri eğitmeyi, gönüllü olarak

daha doğru beyanda bulunmayı teşvik eden yönü ile vergi bilincini geliştirmeyi, bazı mükelleflerin

vergi kaçırmalarını önleyen yönü ile de vergi adaletini güçlendirip, vergide eşitlik ilkesini

pekiştirmeyi amaçlamaktadır.

Bu bağlamda çalışmamızda, vergi incelemelerinde bilanço ve gelir tablosunun vergisel

boyutu araştırılacaktır. Bu sebeple öncelikle vergi incelemesi, bilanço ve gelir tablosu hakkında

bilgiler verilecek ve üçüncü bölümde vergi incelemesi sırasında en çok karşılaşılan hata ve hileler

açıklanacaktır. Son bölümde ise vergi incelemelerinde bilanço ve gelir tablolarının geniş bir analizi

yapılacaktır.

II- Vergi İncelemesi, Bilanço ve Gelir Tablosu

A- Vergi İncelemesi

1- Vergi İncelemesinin Amacı

Devletin egemenlik hakkına dayanarak tek taraflı tayin ettiği ve vatandaşlardan hukuki cebir

altında tahsil ettiği paraya “Vergi” denilmektedir. Devlet vatandaşlarından tahsil ettiği bu tutarı

kamusal harcamaların finanse edilmesinde kullanmaktadır. Vatandaşın kamusal harcamalara katılım

2

payı olan verginin hesaplanmasında çeşitli sistemler öngörülmüştür. Bu sistemlerden en çağdaşı

beyan sistemidir.

Beyan sisteminin temel mantığı, mükellefin ödeyeceği vergiyi kendi beyanlarıyla

oluşturmasıdır. Çünkü herkes ancak kendi faaliyetleriyle ilgili olarak tüm gerçekleri bilmektedir.

Beyan sistemi mükellefin bildiriminin doğruluğunu kabul eder, bunun için de mükellefin bildirime

esas olay ve bilgilerini eksiksiz, tam ve samimiyet içinde bildirmesi gerekir. İşte bu noktada

mükelleflerin vergiye esas olan bilgilerinin gerçeğe uygunluğunun denetlenmesi zarureti ortaya

çıkmaktadır. Mükelleflerin denetlenmesinde Devletin en önemli aracı “Vergi İncelemesi”

müessesesidir.

Ödenmesi gereken verginin doğruluğunu saptamak, yapılan bildirimlerinin gerçekliğini

tespit etmek için vergi incelemesi çok önemli bir yere sahiptir. Vergi incelemesiyle hem vergi

kaybının olup olmadığı araştırılır hem de mükellef vergi ödevleri hakkında bilgilendirilir. Böylece

herhangi bir kaçak durumunda vergi kaybı önlenerek gelir kazanılır hem de mükelleflerin vergisel

ödevlerini yerine getirmesi sağlanır.

Vergi Usul Kanunu’nun1 134. maddesi vergi incelemelerinin maksadını, “mükellefin

ödemesi gereken vergilerin doğruluğunu araştırmak, tespit etmek ve sağlamaktır.”Şeklinde

açıklamıştır. Başka bir deyişle mükellefin yasalarla belirlenen ilkelere göre hareket edip

etmediklerinin araştırılmasıdır2. Mükellefin bilgilendirilmesi de vergi incelemesinin

amaçlarındandır. Vergi incelemesiyle illaki ek bir tarhiyat yapılması zorunlu değildir, hatta eğer

fazla vergi salınmışsa, ödenen bu fazla tutarın iadesi de vergi incelemesiyle sağlanmaktadır4.

Vergi incelemesinde mükellefin defter, belge ve sair kayıtlarıyla birlikte VUK 134/2.

maddesi uyarınca; vergi incelemeye yetkili olanlar, mükellefin iş hacmini ve mal varlığını görmek

için işletmeye dahil iktisadi kıymetlerin fiili envanterinin yapılmasına da karar verebilir. Vergi

incelemesi yapılacak fiili envanter işlemini de kapsamaktadır.

Uygulama karşılaşılan en büyük sorun, vergi inceleme elemanlarının gerçekte ödenmesi

gereken verginin tespiti yerine mükellefi potansiyel vergi kaçakçısı olarak görmekte ve ek matrah

bulmanın yolunu aramaktır. Fakat bu yaklaşım gerek vergi politikasının gerekte vergi incelemesinin

amacına aykırı düşmektedir. Önemli olan mükellefleri zor durumda bırakmadan vergisel gerçekleri

ortaya koymaktır. Eğer böyle bir şekilde hareket edilirse vergi incelemesi, vergi güvenliğinin en

önemli aracı olur5.

İşleyen bir vergi incelemesi ile vergi kayıp ve kaçağı önlenir, kayıt dışı ekonomik faaliyetler

engellenir, vergi mükellefin ödeme gücüne göre alınır ve vergi kanunlarının tam olarak uygulanması

sağlanır6.

Görüldüğü üzere beyana dayanan vergi sistemimizin sigortası niteliğindeki vergi

incelemesi, hem mükellef hem de idare için birçok yararlı amaca hizmet etmektedir.

1

213 Sayılı Vergi Usul Kanunu, 10.01.1961, RG: 10703.

Nezih Şeker, Hukuksal Yapısıyla Vergi İncelemesi, 1. B. , İstanbul, 1994, s. 7.

4

A. Ömer Arpacı, Vergi Sorunları Dergisi, sa. 194, Kasım 2004, s. 40- 41

5

Nezih Şeker, Hukuksal Yapısıyla Vergi İncelemesi, 1. B. , İstanbul, 1994, s. 8.

6

Azmi Demirci, “Vergi İncelemesi ve Kapsamı”, Vergi Dünyası Dergisi, sa. 211, Mart 1999, s. 41

2

3

2- Vergi İncelemelerinin Kapsamı

Vergi incelemeleri kapsam bakımından, tam, kısa ve sınırlı incelemeler olmak üzere üç

gurupta toplanmaktadır.

Tam İnceleme: Bir vergi mükellefinin tabi olduğu bir vergi türüne ilişkin, vergilendirme

dönemi bazında tüm faaliyet ve işlemlerinin yasalara uygunluğunun, araştırılması, matrah

unsurlarının tümünün incelenerek ödenmesi gereken verginin doğruluğunun saptanması şeklinde

tanımlanabilir. Örneğin, sadece ticari ve zirai kazançları bulunan bir gelir vergisi mükellefinin bir

hesap döneminde hem ticari hem de zirai faaliyetlerinin incelenmesi durumunda tam vergi

incelemesi söz konusudur.

Kısa İnceleme: Bir vergilendirme döneminde vergi mükellefinin tabi olduğu bir vergi türüne

ilişkin, vergi matrahını oluşturan unsurlardan bir veya bir kaçının incelenmesi şeklinde

tanımlanabilir. Örneğin, ticari ve zirai kazançları bulunan bir gelir vergisi mükellefinin bir

vergilendirme döneminde sadece ticari faaliyetinin incelenmesi o mükellef açısından kısa vergi

incelemesidir.

Sınırlı inceleme: Bir vergilendirme döneminde bir vergi türüne ilişkin olmak üzere, matrah

unsurlarından sadece belli bir kısmına ilişkin ve belli bir konu ile sınırlı olmak üzere yapılan

incelemeye sınırlı inceleme denir. Örneğin birkaç matrah unsuru bulunan gelir vergisi mükellefinin,

bir hesap dönemine ilişkin olarak sadece ticari kazancı çerçevesinde amortisman uygulamasının

incelenmesi durumunda sınırlı vergi incelemesi söz konusudur.7

B)FİNANSAL TABLOLAR

Finansal tablolar, bir kurumun varlık ve sermaye yapısı, işletme sonuçları, dönem karının

oluşumu, kullanımı ve benzeri konulardaki bilgileri içeren muhasebe ilkelerine uygun olarak

düzenlenen tablolardır.8

Bir başka tanımla, finansal tablolar, işletmede ortaya çıkan olayları belirli dönem

aralıklarıyla işletme sahiplerine, kredi verenlere ve diğer ilgililere iletilmesini sağlayan araçtır. 9

Muhasebenin en önemli işlevi, işletmeyle ilgili kişilere bilgi vermek suretiyle onları

aydınlatmaktır. Muhasebe bu işlevini yerine getirirken finansal tablolardan yararlanılır.

Finansal tablolar, Muhasebe Sistemi içinde kaydedilen ve raporlanan bilgilerin belirli

zaman aralıklarıyla bu bilgileri kullanacak olanlara sunulmasına araç olduğundan büyük önem

taşımaktadır. Muhasebe Sistemi Uygulama Genel Tebliği uyarınca finansal tablolar temel ve ek

tablolardan oluşmuştur.

Temel Finansal Tablolar:

-Bilanço

-Gelir Tablosu

Ek Finansal Tablolar:

7

HUD.Denetim ilke Esasları 1.cilt. sf.133

DURMUŞ; Ahmet Hayri. “Mali Tablolar Tahlili”, Nihat Sayar Yayın ve Yardım Vakfı İstanbul 1990 sf.1

9

AKDOĞAN; Nalan ve TENKER Nejat. “Tekdüzen Muhasebe Sisteminde Mali Tablolar ve Oran Analizi”, Ankara

1991, s.2

8

4

-Satışların Maliyeti Tablosu

-Kar Dağıtım Tablosu

-Öz Kaynaklar Değişim Tablosu

-Fon Akım Tablosu

-Nakit Akım Tablosu

Muhasebe Sistemi Uygulama Genel Tebliği uyarınca finansal tabloların amacı üç noktada

toplanmıştır:

-Yatırımcılar, kredi verenler ve diğer ilgililer için kararlar almada yararlı bilgiler sağlamak.

-Gelecekteki nakit akımlarının değerlendirilmesinde yararlı bilgiler sağlamak.

-Varlıklar, kaynaklar ve bunlardaki değişiklikler ile işletme faaliyet sonuçları hakkında bilgi

sağlamak.

Finansal tabloların analizi, türlü tahlil yöntemlerini uygulayarak analiz sonuçlarının

bulunması, bu sonuçların eleştirilmesi, yorumlanması ve değerlendirilmesi, analiz yapılan

işletmenin çalışma ve gelişme durumu ile karlılık ve borç ödeme durumunun saptanması, herhangi

bir sorun varsa ortaya çıkarılması ve giderilmesi için alınması gereken önlemlerin belirtilmesini

içeren bir çalışmadır.10

Teknolojik gelişmelerle birlikte işletmelerde finansal yönetimin görev alanı her geçen gün

genişlemektedir. Önceleri görevleri yalnızca finansal kayıtları tutmak, raporlar ayarlamak

işletmenin nakit durumunu yönetmek ve borçların zamanında ödenmesini sağlamak olan finansal

yönetim, günümüzde işletmenin tüm varlığı ile ilgilenmek zorundadır.11

Finansal tablolar işletme sahipleri, devlet, yatırımcılar, kredi verenler ve diğer finansal tablo

kullanıcıları için büyük bir önem taşımaktadır. Finansal tablolarda birtakım sonuçlar çıkarabilmek

ve işletme hakkında bilgi sahibi olabilmek için, bu tabloların doğru bir biçimde analiz edilmesi

gerekmektedir.12

İşletme yöneticilerinin ve inceleme elemanlarının finansal tablolar analizinden bekledikleri

yararları elde edilebilmesi için; tablolarda yer alan verilerin sağlıklı olması, firma hakkında

gerçekçi bilgiler elde edilmiş olması ve söz konusu tabloların nitelik ve sınırlarının açıkça

belirlenmiş olması gerekir.

Finansal tabloların inceleme elemanları bakımından dikkat çekici yönü; vergi matrahının

saptanması ve vergi incelemesinin yapılabilmesi için işletmelerin düzenli muhasebe kayıtlarına

sahip olması gerektiğidir. Finansal tabloların analizinin çok iyi bilinmesinin etkin bir vergi

denetiminde büyük katkılar sağlayacağı düşünülmektedir. Etkin bir vergi denetimi için özellikle

temel finansal tablolar aracılığıyla işletmelerin karlılık, verimlilik ve performansının çeşitli

yönlerden ölçülmesi büyük önem taşımaktadır. Böylece finansal tabloların analiziyle işletmelerin

geçmişteki ve şimdiki performansı karşılaştırılabileceği gibi, işletmelerin içerisinde bulunduğu

10

DURMUŞ; a.g.e., s.114

ŞAMİLOĞLU; Famil. “Etkin Bir Vergi Denetiminde Temel Finansal Tabloların Analizinin

Önemi”, Mali Çözüm Dergisi, Mayıs 2006, s.37

12

DAGÜSTÜN; Serdar. "Finansal Tabloların Rasyo Yönetimi ile Analizi", Maliye Postası, Yıl.17,

11

5

sektörün ortalama oranlarıyla karşılaştırmalar yaparak, işletmelerin vergi kayıp ve kaçağının olup

olmadığı tespit edilebilir.

Temel finansal tablolar olarak adlandırılan bilanço ve gelir tablosunun kısa anlatımı aşağıda

yapılmıştır.

1) BİLANÇO

Bilançonun türlü tanımları yapılmaktadır. Bu tanımların ortak yönü bilançonun belli bir

tarihte, işletme varlıklarının tümünü iki yönden göstermesidir. Birinci yönü varlıkların nerelerden

ve kimlerden sağlandığına, ikinci yönü ise varlıkların nerelerde kullanıldığına ilişkindir.13

Bilanço, finansal tabloların temelini oluşturmaktadır. Muhasebe Sistemi Uygulama Genel

Tebliği'nde belirtildiği gibi, düzenlemenin kapsamına giren işletmelerin tümü tarafından

düzenlenmesi gereken tablolardan birisidir. Bilanço bir kurumun belirli bir andaki varlık ve

sermaye durumunu belirlemek için düzenlenir. Burada sözü edilen an, bilançonun yapıldığı tarih,

yani bilanço günüdür. Bilançoda varlık ve haklar, belirli bir tutar türünden değerlerle karşılıklı

olarak yer alır ve denkleştirilir.14

İşletmenin belirli bir tarihteki finansal durumunu gösteren bilanço gereklerine uygun bir

biçimde düzenlendiği ve onu destekleyici nitelikte diğer önemli bilgiler de ek olarak verildiği

taktirde, işletmenin içinde bulunduğu finansal durumu açıkça gösteren bir tablo olacaktır.

Bilânçonun işletmenin finansal durumunu yansıtan bir tablo olması özelliği, onu diğer tablolardan

ayırır. Çünkü diğer tablolar, finansal durumdaki değişmeyi yansıtırlar.15

Bilançonun esas amacı, işletmenin finansal durumunu zamanın bir kesiti itibariyle

göstermek olduğundan sık sık durum raporu olarak da anılmaktadır. Finansal durum raporu

işletmenin varlıklarını ve borçlarını ve aynı zamanda sahip ve sahiplerinin haklarını bir liste

şeklinde göstermektedir. Bilanço özellikle, işletmenin sahip veya sahipleri ile yöneticileri ve

alacaklıları için çok değerli bir rapor olarak tanınmıştır. İşletmedeki ortaklık paylarının durumunu

gösterdiği için işletmeye sermaye sağlamış olanlar veya sağlamayı düşünenler bakımından büyük

bir öneme sahiptir. Bilanço aktif ve pasif kalemleri bir arada gösterdiği için işletmenin ödeme gücü

ve işletmeye yatırım yapanların haklarının güvenlik derecesi hakkında yararlı bilgiler verir.16

Bilançonun düzenlendiği tarih itibariyle, işletmenin sermaye ve kar-zarar durumu

belirlenmiş olur. Bilanço, işletme sahip ve yöneticilerine, kredi kurumlarına, inceleme

elemanlarına işletmenin finansal durumu hakkında bilgi verir ve işletme sermayesinin nerelere ne

miktarda yatırıldığını ve yabancı sermayenin sınırını gösterir.

Bilançonun incelenmesi ve analizi ile işletmenin dönem içindeki gidişatı hakkında bilgi

sağlanıp, işlerin daha düzgün ve verimli yürütülmesi imkânı elde edilebilir. İşletmenin alacakları

13

BURÇKİN ; Emre. “Temel ve Ek Mali Tabloların Düzenlenmesi”, Marmara Üniv. Muhasebe Araştırma ve

Uygulama Merkezi Yayın No: 1994/4, İstanbul 1995, s.18

14

KENNEDY ; Ralp D., MULAN; Stemant YMC. “Finansal Durum Tabloları” (Çev: Atilla Gönenli),

İktisat Fakültesi İşletme iktisadi Enstitüsü Yayınları, Sermet Matbaası, 1967,s.5.

ŞAMİLOĞLU; Famil. “Etkin Bir Vergi Denetiminde Temel Finansal Tabloların Analizinin

Önemi”, Mali Çözüm Dergisi, Mayıs 2006, s.39

15

16

TOSUN; A.Kadir. “Genel Muhasebe ve Uygulamaları”, Adana Temmuz 1978, s.24

6

ile borçlarını karşılaştırıp, borçların vadelerinde ödenme imkanları araştırılabilir. Eldeki paranın

acil gereksinimlerin karşılanması bakımından yetip yetmeyeceği artırma imkânları gözden

geçirilebilir işletme sahibi ya da sahipleri, sona eren döneme ait bilançoyu önceki dönemlerin

bilançolarıyla karşılaştırmak yoluyla hesaplardaki artış veya azalış eğilimlerini ortaya çıkarabilir. 17

Alacak ve borç hesaplarının fazla kabarıp kabarmadığını, belli hesaplarda envanter

sonuçlarını, diğer mevcut hesaplarda da değişiklikleri inceleme imkanı olabilirler. Böylece işletme

faaliyetlerinin iyi yürüyüp yürümediği hakkında fikir elde edilip, gelecekteki gelişmeler için

planlar hazırlanabilir.18

2) GELİR TABLOSU

Temel finansal tablolardan biri olan gelir tablosu, işletmenin belli bir dönemde elde ettiği

bütün gelirlerle, bu gelirleri elde etmek amacıyla aynı dönem içinde katlandığı bütün maliyet ve

giderleri ve bunların sonucunda oluşan dönem net karını veya zararını belli bir düzen içinde

gösteren finansal tablodur.

Gelir tablosunun düzenlenmesinde Mali Tablolar İlkelerinde verilmiş açıklamalar esas

alınır. Bu tablonun düzenlenmesinde esas faaliyetlerden sağlanan gelir ile süreklilik gösteren diğer

olağan faaliyetlerden sağlanan gelir ayrı gösterileceği gibi, süreklilik göstermeyen olağandışı

gelirler de ayrı olarak gösterilir. Buna göre, esas faaliyetler için yapılan giderler ile süreklilik

gösteren diğer olağan faaliyet giderleri ve süreklilik göstermeyen olağandışı giderler ayrı ayrı

gösterilir.

Bu açıklamalardan sonra vergi incelemelerinde karşılaşılan hata ve hileler ele alınarak bu

hata ve hilelerin mali tabloların analiz edilmesi suretiyle nasıl ortaya çıkarılacağı üzerinde

durulacaktır.

III-Vergi İncelemesi Sırasında Karşılaşılan Hata Ve Hileler

Muhasebe, finansal karakterli, para ile ifade edilebilen işlem ve olayların kaydedilmesi,

sınıflandırılması, özetlenerek raporlar halinde sunulması ve yorumlanması ile ilgili bir sanat olarak

tanımlanmaktadır.

Bu tanım muhasebenin klasik ve modern fonksiyonlarını da kapsamaktadır. İlk zamanlarda,

defter tutma şeklinde kabul edilen muhasebe, işlem ve olayların kaydedilmesini, sınıflandırılmasını

ve sonuçların raporlar halinde sunulmasını gerçekleştirmiştir. Ancak ekonomik gelişmeler

neticesinde işletme yöneticileri muhasebeden bazı bilgileri analiz etmesini, yorumlamasını ve

bunlarla ilgili raporları kendilerine sunmasını beklemişlerdir. Böylece zaman içinde muhasebe

işlemlerin basit kayıt tekniğinden yöneticilerin karar almasına yardımcı olan ve işletme faaliyetlerini

kontrol eden bir araç haline gelmiştir.

Cumhuriyet dönemine kadar ülkemizde muhasebe basit kayıt usullerine dayandırılmıştır.

1960’lı yıllarda muhasebeye Alman etkisi hakim olmuştur. Sümerbank için hazırlanan Muhasebe

sistemi İktisadi Devlet Teşekküllerinin çoğu tarafından benimsenip uygulanmıştır. 1972 yılından

ŞAMİLOĞLU; Famil. a.g.e, s.40

YILDIRIM; Suzan, YILDIRIM; Cemal. “Temel Muhasebe”, Ticaret Yüksek Öğretmen Okulu Yayınları No.4,

Ankara 1959, s 245-255

17

18

7

itibaren de Kamu İktisadi Teşebbüslerinde Tek Düzen Muhasebe Sisteminin uygulamasına

geçilmiştir. Sermaye Piyasası Kurulu, kendine tabi işletmeler için 1983 yılı başında Mali Tablo

formları ve 1984 yılı başında Genel Hesap Planı yayınlamıştır. Böylece muhasebe uygulamasında

bir tek düzene doğru hareket edilmiştir.19 Maliye Bakanlığı koordinatörlüğünde kurulan muhasebe

standartları komisyonu, farklı uygulamaları gözden geçirerek, banka ve sigorta şirketleri hariç tüm

işletmelerin uygulayabileceği muhasebe standartlarını oluşturarak 1.nolu muhasebe sistemi genel

tebliği ile 26.12.1992 tarih ve mükerrer 21447 sayılı resmi gazetede yayınlamıştır. 1.nolu muhasebe

uygulamaları genel tebliği 1993 yılı başından itibaren yürürlüğe girmiştir.

Muhasebe kontrolünün ana hedefinin ve esas konusunun çalışma düzenini incelemekten,

düzensizlik ve yolsuzlukları tespit etmekten ibaret bulunduğunu belirtebiliriz. Düzenli bir

muhasebeden anlaşılan yanlışlık ve hilelerin bulunmasıdır.

Bu durumda muhasebe denetiminin başlıca amacı yanlışlık ve hilelerin aranmasıdır.

Yanlışlık ve hileler kısaca muhasebe prensip ve kurallarına uymayan davranışlar olarak

adlandırılır. Her iki düzensizlik arasında ayrılık kasıt bulunması ile belirlenmektedir.

Yanlış ve hatalarda kasıt yoktur. Bilgisizlik ve ihmal vardır. Bu ayrıma şöyle bir örnek

verebiliriz. Sabit değerlere geçirilmesi gereken bir makinenin genel giderlere kaydedilmesi

muhasebe prensiplerinin bilinmemesinden veya dikkatsizlikten ileri geliyorsa bu yanlışlık

sonucudur.20

Yanlışlık ve hileleri birbirinden ayırmak bazı hallerde mümkün olabilmektedir. Bazı

prensipler sayesinde yanlışlık ve hilelerin birbirinden ayrılması mümkün olabilmektedir.

a) Olağanüstü durumlar dışında önemli düzensizlikler hile olarak kabul edilir. Zira özellikle

büyük işletmelerin hesap işleri organizasyonunda bulunanlar ve hata organizasyonunda görev

almış kişilerin muhasebenin ana prensip ve kurallarını bilmemeleri mümkün değildir Bu sebeple

muhasebenin esas prensiplerine aykırı hareketler çoğunlukla yanlışlık değil hile olarak kabul

edilmektedir.

b) Herhangi bir muhasip muzaaf usulün karşılıklı kontrol mekanizmasından bir

düzensizliğin mevcut olduğunu otomatik olarak öğrendikten sonra bu hatayı maskelemek amacı ile

telafi edici bir kayıt yapıldığı takdirde ortada iyi niyet bulunduğunu ileri sürmeye gerek yoktur.

Muhasibin iyi niyeti bulunsa idi bunu düzeltme yoluna gitmesi gerekirdi oysa muhasip birinci

yanlışlığı ikinci bir yanlışlıkla örtbas etmek istediğine göre hileli durumun varlığını kabul etmek

zorunludur.

c) Aynı düzensizliğin sık olarak tekrarlanması halinde bir kastın mevcut olduğunu kabul

etmek gerekir. Bu konuda kesin karara varmadan önce olayın ne gibi koşullar altında meydana

geldiğini araştırmakta yarar vardır.

İşletmenin hesap planında ayrı mahiyetteki işlemler için birbirine benzer hesap adlarının

kullanılması yanlışlıkların devam etmesine neden olabilir. Bu gibi hallerde işletmenin kastı

bulunduğunu ileri sürmek yerine düzensizliğe sebep olan organizasyon hatalarının düzeltilmesi

yoluna gidilmelidir

19

AKDOĞAN; Nalan ve TENKER Nejat. “Tekdüzen Muhasebe Sisteminde Mali Tablolar ve Oran Analizi”, Ankara

1991, s.2

20

AKYOL Mete 2006

8

Saydığımız olayların aksine düzensizlik ilk defa meydana gelmişse böyle bir düzensizlikten

yarar sağlanması bahis konusu olmamaktadır.21

Vergi incelemeleri sırasında en cok karşılaşılan hata ve hilelerim en önemlileri aşağıda

sıralanmıştır.

A- HATALAR

1- DEĞERLEME HATALARI

• Dövizli alacak ve borçlar VUK genel tebliğindeki kurallarla değerlenmemiştir.

• İşletmeden çekilen iktisadi kıymetler emsal bedel ile değerlenmemiştir.

• Alacak ve borç senetlerinin değerlenmesinde T.C. Merkez Bankası resmi iskonto oranı yerine

farklı oran kullanılmış veya iskonto hesaplaması için iç iskonto formülü yerine dış iskonto formülü

esas alınarak yapılmıştır.

• Vadeli çekler reeskonta tabi tutulmuştur.

• Hatır senetleri reeskonta tabi tutulmuştur.

• Alacak senetleri reeskonta tabi tutulurken borç senetleri reeskonta tabi tutulmamıştır.

• Döviz cinsinden düzenlenmiş senetler reeskonta tabi tutulmuştur.

• Yurda getirilmesi zorunlu olmayan ihracat bedelli dövizler değerlemeye tabi tutulmamıştır.

• Şüpheli alacak karşılığı alacağın şüpheli hale geldiği tarihte ayrılmamıştır.

• Teminatlı alacaklar için karşılık ayrılmıştır.

• Kamu kurum ve kuruluşlarından olan alacaklar için karşılık ayrılmıştır

• Verilen avans için şüpheli alacak karşılığı ayrılmıştır.

• Kıdem tazminat karşılığı ayrılarak gider kaydedilmiştir

• Menkul kıymetler için menkul kıymetler değer düşüklüğü karşılığı ayrılmıştır.

• Yurda getirilmesi zorunlu olmayan ihracat bedelleri değersiz alacak olarak kaydedilmiştir

• Hizmet erbabına verilen ayınlar verildiği gün ve yerdeki ortalama perakende fiyatlar ile

değerlendirilmemiştir.

• Hizmet erbabına konut tedariki ve sair suretle sağlanan menfaatler konutun emsal kirasının veya

menfaatin emsal bedeline göre değerlendirilmemiştir.

• Ayni bağış ve yardımlar VUK hükümlerine göre değerlenmiştir.

• Kıymeti düşen mallar için takdir komisyonu kararı olmadan karşılık ayrılarak gider

kaydedilmiştir.

• Satın alınan malların maliyete intikal ettirilmeyerek doğrudan gider yazılmıştır.

• Dönem sonu stokları düşük veya yüksek bedeller ile belirlenmiştir.

• İmal edilen emtia maliyetine dahil edilmesi gereken harcamalar doğrudan gider yazılmıştır.

• Dönem sonu stokunda bulunan üstüpü deşe ve ıskartalar emsal bedelle değerlenmemiştir.

• Menkul kıymetler alış bedeli ile değerlenmemiştir.

• Yatırımın aktifleştiği dönemin sonuna kadar oluşan kredi faizleri ve kur farkları doğrudan gider

kaydedilmiştir.

• Sayım ve tesellüm noksanları gider kaydedilmiş sayım ve tesellüm fazlaları gelir

kaydedilmemiştir.

• Peştamallıklar aktifleştirilmeyerek doğrudan gider yazılmıştır.

• Gelecek hesap dönemine ilişkin peşin ödenen giderler doğrudan gider kaydedilmişlerdir

• Satın alınan iktisadi kıymetin maliyetinin birkaç aşamada tamamlandığı durumlarda makine

montajının tamamlandığı yıl sonuna kadar oluşan diğer maliyet unsurları alış bedeline

21

AYGÖRDÜ Ertan 2006

9

eklenmemiştir.

• Amortismana tabi iktisadi kıymet doğrudan gider yazılmıştır.

• Amortismana tabi iktisadi kıymetin maliyetine intikal ettirilmesi geren ( iktisadi kıymet artırıcı

kullanım ömrünü uzatan alımında mevcut olmayan ilaveler vb. ) harcamalar doğrudan gider

yazılmıştır.

• Binalarda yeniden değerlenmiş değer üzerinden amortisman ayrılmıştır

• Amortisman oranı VUK hükümlerinde yer alan orandan daha yüksek uygulanmıştır.

• Bedelsiz kullanıma bırakılan gayri menkul için emsal kira bedeli hesaplanmamıştır

2- AMORTİSMAN VE YENİDEN DEĞERLEME UYGULAMALARINDA YAPILAN

HATALAR

• Amortisman oranı ilk uygulanan orandan daha yüksek uygulanmıştır.

• Normal usulde amortisman ayrılırken azalan bakiyeler usulüne geçilmiştir.

• Kullanılmaya hazır halde bulunmayan iktisadi kıymetler için amortisman ayrılmıştır.

• Yıl içinde satılan iktisadi kıymetler için amortisman ayrılmıştır.

• Özel maliyet bedeli niteliğindeki harcamalar gider kaydedilmiştir.

• Özel maliyet bedeli üzerinden azalan bakiyeler usulüne göre amortisman ayrılmıştır.

• Binek otomobiller için amortisman ayırmada kıst amortisman yapılmadığı gibi amortisman

giderinin tamamı gider yazılmıştır.

• Yapılmakta olan yatırımlar için amortisman ayrılmıştır.

• Boş arazi ve arsalar amortismana tabi tutulmuştur.

• Amortismana tabi iktisadi kıymet alındığı yıl veya satıldığı yıl yeniden değerlemeye tabi

tutulmuştur.

• Yapılmakta olan yatırımlar yeniden değerlemeye tabi tutulmuştur

• İktisadi kıymetin aktifleştirildiği dönemden sonraki döneme ait olan ve iktisadi kıymetin

maliyetine intikal ettirilen kur farkları yeniden değerlemeye tabi tutulmuştur.

• Sinema filmleri alameti farika hakları peştamallıklar özel maliyet bedelleri ilk tesis ve taazzuv

giderleri organizasyon etüt ve arama giderleri ve gayri maddi haklar yeniden değerlenmeye tabi

tutulmuştur.

• İtfa süresi dolmuş iktisadi kıymetler yeniden değerlemeye tabi tutulmuşlardır.

• Yeniden değerleme oranı sadece ilgili yıl değerlemesinde kullanılabilir

• Yeniden değerlemeye tabi tutulan bina arsa arazi için yeniden değerlenmiş değer üzerinden

amortisman ayrılmıştır.

• Yeniden değerleme değer artış fonu yanlış hesaplanmıştır.

• Yeniden değerleme artış fonu gelir vergisi mükellefleri tarafından sermayeye ilave edilmiştir.

• Kurumlar vergisi mükellefleri tarafından yeniden değerleme değer artış fonu sermayeye ilave

dışında başka bir hesaba ilave edilerek dönem karı ile ilişkilendirilmemiştir.

• Bilançonun pasifinde yer alan yeniden değerleme artışı iktisadi kıymet satışı sırasında birikmiş

amortisman gibi işleme tabi tutulmamıştır

• İhtiyari olarak amortisman ayrılmamış yılların amortismanı yeniden değerleme artış fonunu

hesabında dikkate alınmamıştır

• Maliyet artış fonu hesabında sermayeye eklenmiş bulunan yeniden değerleme artış fonu dikkate

alınmamıştır

3- KATMA DEĞER VERGİSİ UYGULAMALARINDA KARŞILAŞILAN HATALAR

• Binek otomobiller için ödenen KDV indirim konusu yapılmıştır.( Faaliyetleri kısmen veya

tamamen binek otoların kiralanması veya işletilmesi olanlar hariç)

• Kısmi indirime tabi olması gereken KDV’ nin tamamı indirilmiştir.

10

• Alınan vade farkları, faiz, prim gibi gelirler KDV matrahına dahil edilmemiştir.

• Yıl sonu iskontolarında KDV hesaplanmamıştır.

• Finansman sağlama hizmet bedeli üzerinde KDV hesaplanmamıştır.

• KDV oranları yanlış hesaplanmıştır.

• Para makbuzuna dayanılarak KDV indirimi yapılmıştır.

• Dar mükelleflere yaptırılan hizmetler için sorumlu sıfatı ile KDV beyan edilmemiştir.

• Bedelsiz devir işlemlerinde KDV hesaplanmamıştır.

• Mal teslimi veya hizmet itfasından önce fatura düzenlendiği halde KDV hesaplanmamıştır.

• Kanunen kabul edilmeyen giderlere ilişkin KDV indirim konusu yapılmıştır.

4- GİDER VE MALİYET ARTIRICI HARCAMALAR

• İşletmeye dahil olmayan araçların masrafları gider yazılmıştır.

• İş ile ilgili olamayan seyahat harcamaları gider kaydedilmiştir.

• Gelir vergisi mükellefi tarafından eşe ödenen ücretler gider yazılmıştır

• Vergiden istisna kazanç ile ilgili harcama gider kaydedilmiştir.

• Ücretlerde kesilen sigorta primleri ödenmediği halde gider yazılmıştır.

• İşle ilgisi olmayan özel harcamalar gider kaydedilmiştir.

• Yönetim kurulu başkan ve üyelerine verilen kar payları kurum kazancından indirilmiştir.

• Ayrıca ihtiyat akçeleri gider kaydedilmiştir.

• Ödenen para cezaları vergi cezaları gecikme faiz ve zamları gider kaydedilmiştir.

• Çalınan mal demirbaş para vb. gider kaydedilmiştir.

• Ticari kazancının elde edilmesi ve idame edilmesi ile ilgili olmayan harcamalar gider yazılmıştır.

• Başka firmaya kullandırılan banka kredi masrafları gider yazılmıştır.

• Envantere dahil olmayan iktisadi kıymetler için amortisman ayrılmıştır.

• Kanunda yazılı kurum ve kuruluşlar haricindekilere yapılan bağış ve yardımlar gider yazılmıştır.

• Özel işlerde kullanılan taşıtlara ait giderlerin tamamı gider yazılmıştır.

• İade edilen malar maliyetlerden çıkarılmamıştır.

• Yatırım tamamlanmadığı halde yapılan yatırım harcamaları doğrudan gider yazılmıştır.

• Proforma fatura doğrudan gider kaydedilmiştir.

• Sevk irsaliyesi doğrudan gider kaydedilmiştir.

• Ortak adına alınan faizler işletmeye gider kaydedilmiştir.

• Harcırah ödendiği halde ayrıca yemek yatak harcamaları gider kaydedilmiştir.

• Geçmiş dönem giderleri cari dönemde gider yazılmıştır.

• Sigorta giderlerinde kıst yapılmamıştır.

• Kıdem tazminatı karşılığı gider kaydedilmiştir.

5- TEVKİFAT( STOPAJ) UYGULAMASINDA KARŞILAŞILAN HATALAR

• Yıllara sari inşaat ve onarım işleri ile ilgili olarak yapılan ödemelerden tevkifat yapılmamıştır.

• Çifçilerden alınan zirai mahsuller ve hizmetlerden tevkifat yapılmamıştır.

• Ödenen ücretlerden tevkifat yapılmamıştır.

• Ücret sayılan ödemelerin brüt tutarı üzerinde tevkifat yapılmamıştır.

• Dar mükellef kuruma yapılan kira ödemelerinde tevkifat yapılmamıştır.

• Telif ödemelerinde stopaj yapılmamıştır.

• KV madde 15 uyarınca yapılan tevkifat brüt tutar yerine net tutar üzerinden yapılmıştır.

• Kurumlar vergisi kanunu uyarınca yıllık veya özel beyanname veren kurumların indirim ve

istisnalar düşülmeden önceki kurum kazancından hesaplanan kurumlar vergisi düşüldükten sonra

kalan tutar üzerinden tevkifat yapılmamıştır.

11

6- YILLARA SARİ İNŞAAT VE ONARIM İŞLERİNDE KARŞILAŞILAN HATALAR

• Yıllara sari inşaat işi bittiği halde bir sonraki yıl beyan edilmiştir.

• Müşterek genel giderler ve amortismanlar yanlış dağıtılmıştır.

• Devam eden ilgili inşaatlarda ilgili harcamalar gider kaydedilmiştir

• Genel giderlerin dağıtımında hata yapılmıştır.

• Yıllara sari inşaatlar ile ilgili olarak yapılan stopajlar bu inşaatlar bitmediği halde mahsup

edilmiştir.

7- MUAFİYET VE İSTİSNA UYGULAMALARINA İLİŞKİN HATALAR

• Tam mükellef olmayan kurumlardan elde edilen kazançlara iştirak kazancı istisnası

uygulanmıştır.

• Gayri menkul ve iştirak hisseleri satışından doğan kazanç sermayeye ilave edilmediği halde

istisna uygulanmıştır.

• Yatırım indirimi istisna tutarı yanlış hesaplanmıştır.

8- SABİT KIYMET YENİLEME FONU UYGLAMALARINDAKİ HATALAR

• Sabit kıymet satışından doğan kar şartlar oluşmadan yenileme fonuna alınmıştır.

• Yenileme fonu aynı tür iktisadi kıymet için kullanılmamıştır.

• Yenileme fonu aynı türden alınan iktisadi kıymetin amortisman giderinde kullanılmamıştır.

• Yenileme fonu üç yıl içinde kullanılmadığı halde üçüncü yılın matrahına eklenmemiştir.

• Sabit kıymet yenileme fonu işi bırakmada kar olarak dikkate alınmamıştır

9- DİĞER HATALAR

• Faturaların tamamı deftere hasılat olarak yazılmamıştır.

• Mükerrer alış faturası ve gider faturası kaydedilmiştir

• Haksız yere zarar mahsubu yapılmıştır.

B-HİLELER

1 -KAYIT DIŞI HASILAT BELGESİZ SATIŞ

• Yurtdışı mümessillik geliri kayıtlara intikal ettirilmemiştir.

• Banka hesaplarından hasılat farkı tespit edilmiştir.

• El defterinden hasılat farkı saptanmıştır.

• Alınan vekalet ücretleri için serbest meslek makbuzu düzenlenmemiştir.

• Vadeli satılan emtialar peşin bedel üzerinden kayıtlara geçilmiştir.

2-Düşük Bedelle Satış

• Amortismana tabi iktisadi kıymet satışlarında eksik tutarlı fatura düzenlenmiştir.

3- Randıman İncelemeleri Sonucu Bulunan Farklar

12

4- Sahte Ve Yanıltıcı Belge Kullanmak

5-Paravan Firmalar Yolu İle Zarar Satış

6-Kaydı Envanter Sonucu Bulunan Farklar

7- Belge Tahrifatları

8- Mevhum Adla Satış

9- Beyan Edilmeyen Kazanç

10- Arızi Gelirleri Saklamak

• Muhtelif hasarlar karşılığı alınan sigorta tazminatları hasılat yazılmamıştır.

• Kur farkı gelirleri beyan dışı bırakılmıştır.

• İskonto dekontları kayıtlara intikal ettirilmemiştir.

• Elde edilen komisyon gelirleri hasılat olarak kaydedilmemiştir.

• Alınan vade farkları kayıtlara intikal ettirilmemiştir.

• Elde edilen faiz kar payı repo gelirleri hasılat yazılmamıştır.

• İhracatta kota devir karşılığı alınan paralar gelir yazılmamıştır.

• Amortismana tabi kıymet satıldığı halde kayıtlara yansıtılmamıştır.

• Kira geliri hasılat kabul edilmemiştir.

• Tahakkuk eden alacak gelir kaydedilmemiştir.

• Sonradan tahsil edilen şüpheli alacaklar gelir kaydedilmemiştir.22

Yapılan tüm bu hata ve hilelerin dönem sonunda mali tablolara yansıması sonucu

mükelleflerin beyan ettikleri vergi matrahları çoğu zaman gerçek faaliyet sonuçlarını yansıtmaz.

IV-Bilanço Ve Gelir Tablolarının Analizi

Mali analiz tekniklerinin muhasebe bilgisi olarak bilanço ve gelir tablosuna uygulanması,

ortaya çıkan sonuçların işletmenin geçmişteki, bugünkü ve gelecekteki mali durumu ve faaliyet

sonuçları bakımından ne anlama geldiklerini araştırma, yani bilgi kullanıcıların kararlarında

kullanılabilir bilgiye dönüştürmeye mali tablolar analizi denir.

Mali Tablolar Analizinin Unsurları:

1- Analiz edilecek tablolar. Analiz edilen temel bilgileri işletme dışı bilgi kullanıcılara genel

amaçlı bilgileri açıklayan bilanço ve gelir tablosudur.

2- Analizi yapacak olan kişi mali analisttir.

3- Mali analiz teknikleri.

4- Mali tablolar analizinin amaçları.

Mali Tablolar Analizinin Amaçları:

1- İşletmenin mali durumunu, faaliyet sonuçlarını ve finansal yönden gelişimini

değerlendirebilmek.

2- İşletmenin mali durumunun ve faaliyet sonuçlarının gelişme yönlerini saptayabilmek.

3- İşletme ile ilgili olarak geleceğe dönük öngörülerde bulunmak.

Bu amaçları gerçekleştirebilmek için mali tablolar analizinde başlıca iki işlem yapılır.

Birincisi: bir tablonun düzenlenmesi veya bir hesaplama işleminin yapılması suretiyle yeni bilgiler

22

AYGÖRDÜ Ertan 2006

13

üretmek, ikincisi de üretilen bilgileri yorumlamaktır. Dolayısıyla mali tablolar analizinin biri

hesaplama diğeri yorumlama olmak üzere iki boyutu vardır.

Bir işletmenin, temel mali tabloları olan bilanço ve gelir tablosuna mali analist tarafından

bilgi kullanıcıların ekonomik kararlarına dayanarak oluşturacak bilgiler üretmek üzere mali analiz

tekniklerinin uygulanması ve çıkan sonuçların işletmenin geçmişteki, bugünkü ve gelecekteki mali

durumunu ve faaliyet sonuçları bakımından ne anlama geldiğini yorumlanması işlemine mali

tablolar analizi denir.

Finansal Tablolarda Yer Alan Bilgilerin Özellikleri:

1- Yarar - maliyet ilişkisi

2- Önemlilik

3- Muhasebe bilgisinin niteliksel özellikleri

3.1- Anlaşılabilirlik

3.2- İhtiyaca uygun olma

3.2.1- Geri besleme ve tahmin değeri

3.2.2- Zamanlılık (zamanında sunulma)

3.3- Güvenilir olma

3.3.1- Temsilde doğruluk

3.3.2- Kanıtlanabilirlik

3.3.3- Tarafsızlık

3.4- Karşılaştırılabilirlik

1- Yarar - Maliyet İlişkisi: Finansal tablo hazırlamanın maliyeti vardır. Bu maliyetler

(çalışanların, elemanların maaşları, kırtasiye, amortismanlar vb.) finansal tablo hazırlamamakla

işletmenin uğrayacağı bazı kayıplar da söz konusudur. Finansal tablolardaki bilgilerin işletmeye

faydası da vardır. Fayda maliyeti üzerinde veya en azından maliyete eşitse bilgi üretilmeli, tersi

durumda ise bilgi üretilmemelidir.

2- Önemlilik: Bilgi kullanıcının kararlarına etki eden bilgi önemlidir. Bu nedenle önemli

olan bilgilerin finansal tablolarda ayrı başlıklar altında görülmelidir.

3- Muhasebe Bilgisinin Niteliksel Özellikleri:

3.1- Anlaşılabilirlik: Muhasebe eğitimini almış veya konu ile ilgilenen kişilerin

anlayabileceği düzeydeki basitliği ifade eder.

3.2- İhtiyaca Uygun Olma:

3.2.1- Geri Besleme ve Tahmin Değeri: Geri besleme olması için finansal tablodan

hareketle alınan bir karar daha sonraki aynı finansal tabloya desteklenmeli, doğrulanmalı ya da

yanlışlanmalıdır.

3.2.2- Zamanlılık (zamanında sunulma): Bir bilginin, bilgi kullanıcının eline karar

almadan önce ulaşması gerekir. Alınan kararlardan sonra ulaşan bilginin kararla ilgisi yoktur.

3.3- Güvenilir Olma: Hata ve ön yargılardan arındırılmış bilgi güvenilir bilgidir.

3.3.1- Temsilde Doğruluk: Bu özellik işletmede meydana gelen ve para ile ifade edilen

tam işlem ve planların olduğu gibi finansal tablolara yansıtılmasıdır.

3.3.2- Kanıtlanabilirlik: Bir işlem birden fazla kişi tarafından aynı yöntemin

uygulanmasıyla aynı sonucu veriyor ise bu işlem kanıtlanabilirdir. Örneğin; Satış kayıtlarının

faturaya dayandırılması.

3.3.3- Tarafsızlık: Eğer işlemler bir kişi veya gurubun çıkarları düşünülerek yapılıyor

ise bu bilginin tarafsızlığından bahsedilemez.

14

3.4- Karşılaştırılabilirlik: İşletmede meydana gelen işlemler hangi yöntem kullanılarak

muhasebeleştirilmişse takip eden dönemlerde de aynı yöntemin kullanılması gerekliliğini ifade

eder.

Finansal Tablolar Analizini Etkileyen Faktörler:

1- Ekonomik faktörler

1.1- Ekonomide Meydana Gelen Dalgalanmalar: Daralma döneminde işletmenin verilerin

artış varsa bu iyidir. Azalma varsa ve aynı seviyede ise normaldir. Genişleme döneminde azalma

varsa bu kötüdür. Üzerilerinde artış varsa iyi, aynı seviyede ise kötüdür.

1.2- Enflasyonist Koşullar: ülkemizde yaşanan sürekli enflasyon mali tabloların doğruluğu

ve güvenilirliğini olumsuz yönde etkilemektedir. Bir çok

işletme enflasyon nedeniyle gerçek bilgilerini sunmaktan çekinmektedir.

2- İşletmenin Özelliği İle İlgili Faktörler:

a-) İşletmenin teknik yapısı.

b-) İş katındaki ve sektördeki değişmeler; vadeli satış ve peşin satış. Bunları göz önünde

bulundurmak gerekir. Örneğin; araba sektörü için %50 vadeli satış iyi bir rakam, market için %50

kötü bir rakamdır.

c-) İşletmenin yönetimi: İşletme verileri kötü bile olsa yöneticinin başarısı insanların

görüşünü değiştirebilmelidir.

d-) Muhasebe departmanı; finansal tablolarının iyi bir şekilde hazırlayacak bilgili,

güvenilir, kişiler tarafından yapılmalıdır. Tablodaki bilgilerin doğru olması gerekir ki, doğru

sonuçlara ulaşabilelim. Muhasebe departmanları en önemli faktördür.

e-) Analiz yapan kişiye ait faktörler; pozitif düşünceli olmalı araştırmacı, kendini yazılı

olarak ifade edebilmek, ekiple çalışmasına yatkın olmak, iyi bir neden-sonuç ilişkisi kurma, seziş

yeteneğine sahip olma, dürüst olmalı, yargıcı olmaktan ziyade kuşkucu olmalı, vizyon sahibi

olmalıdır.

f-) Karşılaştırma birimlerine ilişkin faktörler;

f.a-) İş kolu standartlarıyla karşılaştırma: İşletme bulunduğu iş kolunun standartlarının

üstüne çıkmışsa başarılıdır.

f.b-) Planlanan sonuçlarla karşılaştırma: Planlanan sonuçlar ‘bütçe’ dir. Bütçelerle elde

edilen sonuçlar kıyaslanır. Bütçelerde kıyaslanan hedefler iyi gerçekleşmişse işletme başarılıdır.

f.c-) Aynı sektörde faaliyet gösteren bir diğer işletme sonuçları ile karşılaştırma: Aynı

sektördeki bir işletmenin yani başarılı bir işletmenin mali tablolarıyla, bütçelerinin, karlılığının

kendi işletmemizle karşılaştırmalıyız.

f.d-) Önceki dönem sonuçlarıyla karşılaştırma: Bir önceki dönemin verilerinin

işletmenin şimdiki verileriyle ve faaliyetlerinin karşılaştırılmasıdır.

g-) İşletme içi ve dışı bilgi faktörleri;

* İşletme içi bilgi faktörleri: Sözleşmeler, ana sözleşmeler, talimatnameler bütçeler vb.

* İşletme dışı bilgi faktörleri: Yönetmelikler, yasalar, vergi kanunları, örgüt

23

düzenlemeleri vb.

V- Vergi İncelemelerinde Bilanço Ve Gelir Tablolarının Analizi

Vergi incelemesin amacı “ödenmesi gereken vergilerin doğruluğunu araştırmak, tespit

etmek ve sağlamaktır.” Şeklinde Vergi Usul Kanununun 134. maddesinde tarif edilmiştir.

Çalışmamızın önceki bölümlerinde ayrıntılı açıklandığı üzere mükellefler daha az vergi ödemek

23

AKDOĞAN; Nalan ve TENKER Nejat. “Tekdüzen Muhasebe Sisteminde Mali Tablolar ve Oran Analizi”, Ankara

1991,

15

amacıyla türlü muhasebe hata ve hilelerine başvurmaktadırlar. Hata ve hilelerin tespit ve revize

edilerek gerçek vergi matrahlarına ulaşma görevi ise inceleme elemanlarına verilmiştir.

Denetim elemanı gelir ve kurumlar vergileri yönünden yapacağı incelemelerde –özellikle

somut inceleme konuları belirtilmemişse- mükellefin ilgili dönem beyannamelerine ekli bilanço ve

gelir tablolarını kullanarak incelemesine yön vermelidir. Bilanço ve gelir tablosu üzerinden matrah

farkı tespit edilemese de bu mali tablolar doğru analiz edildiğinde inceleme elemanın elinde bir yol

haritası görevi görür.

Türlü muhasebe hata ve hileleri ile olması gerekenden çok farklı bir şekil alan mali tablolar,

dikkatli incelendiğinde denetim elemanını doğrudan sonuca götürecek doneler ihtiva eder.

Çalışmamızın bu bölümünde bilanço ve gelir tablosu kalemlerinin incelemelere nasıl yön vereceği

üzerinde durulacaktır.

Mali tabloların incelenmesinde ilk test edilecek nokta bilanço ve gelir tablosu kalemleri

içindeki bağlantılı hesapların birbirini doğrulayıp doğrulamadığıdır. Muhasebe sistemimizde, çift

taraflı kayıt esası gereği pek çok hesap birbiriyle bağlantılı çalıştığından bir hesap bakiyesinin

değişmesi, aynı mahiyetteki bir hesabın aynı yönde veya tersi mahiyetteki bir hesabın tersi yönde

bir değişiklikle sağlanabilir.

Bağlantı hesaplarını tabloların kendi içlerindeki bağlantılı hesaplar ve iki tablo arasında

bağlantı kuran hesaplar olarak ikili bir ayırıma tabi tutabiliriz. Bilançonun denkliği ilkesi gereği

varlıklarda meydana gelen bir artış aynı tutarda kaynak artışına sebep olur. Ayrıca aktif ve pasif

düzenleyici hesaplar da ana hesaplar üzerinde negatif etki yaparlar. Bu yüzden düzenleyici

hesapların ana hesaplarla birlikte değerlendirilmesi gerekmektedir.

Gelir tablosu kalemleri arasındaki bağlantı bilanço kalemleri kadar kesin olmasa da hesap

bakiyeleri birbiriyle karşılaştırıldığında anlam bütünlüğü sağlamalıdır.

Bilanço ve gelir tablosunu arasındaki bağlantılı hesaplar ise aşağıdaki tabloda gösterildiği

şekildedir.

Bilanço

Alacaklar

Borçlar

Stoklar

Gelecek aylara-yıllara ait giderler

Gelecek aylara-yıllara ait giderler

Gelecek aylara-yıllara ait giderler

Ödenecek vergi ve fonlar

Kısa-Uzun vadeli yabancı kaynaklar

Bankalar

Alınan avanslar

Gelir Tablosu

Satışlar

Alımlar

Satılan malın maliyeti

Kira Gideri

Sigorta gideri

Kırtasiye gideri

Emlak vergisi gideri

Finansman giderleri

Faiz geliri

Diğer gelirler

Yukarıda tabloda gösterilen hesaplardan birindeki değişme bağlantılı çalıştığı (karşısında

yeralan) hesapta da aynı tutarda değişime neden olur.

16

Dolayısıyla mali tablolar analiz edilirken bağlantılı hesaplardaki değişmeler de göz önünde

bulundurulmalıdır.

Çalışmamızın bu bölümünde bilanço ve gelir tablosunda yer alan kalemlerin inceleme

elemanına denetim sürecinde ne gibi doneler sunabileceği irdelenecektir.

1) Bilanço Hesapları

herhangi bir ekonomik birimin belli bir tarihteki varlıkları finanse eden kaynakları gösteren mali

tablolardır.

A) Dönen varlıklar; nakit olarak elde ve bankada tutulan varlıklar ile normal koşullarda

bilançonun düzenlendiği tarih itibariyle en fazla bir yıl veya işletmenin normal faaliyet dönemi

içinde paraya çevrilmesi veya tüketilme öngörülen varlık unsurlarıdır.

Dönen varlıklar iki gereksinim için elde bulundurulurlar: Birincisi, günlük faaliyetlerin

sürdürülmesi, ikincisi ise vadesi gelen borçların ödemesidir. Dönen varlıkların hangi kaynaklarla

finanse edildiği de mali analizlerde önemlidir. Dönen varlık yapısı hem borçları ödeyecek hem de

günlük faaliyetleri karşılayacak şekilde olmalıdır. Dönen varlıkların kısa vadeli borçları aşan

kısmına net çalışma sermayesi denir.

a-) Hazır değerler; nakit olarak elde bulunan paralar, bankalardaki mevduatı ve istenildiği

anda değer kaybına uğramadan paraya çevrilme olanağı bulunan varlıkları kapsar. Yapılacak

analizlerde, işletmenin elindeki nakit miktarının optimum olması ve nakit kaynaklarının uygun

olması istenir. Gereğinden fazla olması atıl kalmasına neden olacağından özellikle enflasyon

dönemlerinde eldeki nakdin satın alma gücünü düşürür. Gereğinden az nakit miktarı da gerek

günlük faaliyetler gerekse borç ödeme bakımından sorun yaratabilir. Alınan avanslar olumlu bir

yabancı kaynaktır. Kısa vadeli banka kredileri sermaye artırımı gibi kaynak unsurlarının hazır

değerleri arttırması istenmekle birlikte elde nakit tutulması nakdin atıl kaldığını gösterir.

Vergi incelemelerinde dikkat edilmesi gereken ilk husus, hazır değerler toplamını oluşturan

alt kalemlerin bir birbirine uygun büyüklükte olup olmadığıdır. Çok büyük tutarlarda nakitin

kasada tutulması mümkün ve mantıklı olmadığından, Bilançoda kasada gibi gösterilen nakitin

gerçek yerinin tespiti önemlidir.

Yıl boyu yüksek tutarlı banka bakiyelerinin bulunması da banka hareketlerinin kontrolünü

gerektirir. Yıl boyu durağan olan bankalarda bırakılan paranın vadeli mevduat olarak

değerlendirilebileceği unutulmamalıdır. Tahsilat ve ödemelerinde banka hesaplarından yapmayan

yüksek cirolu mükelleflerin belgesiz mal alış ve satışı yapabilecekleri de açıktır.

b-) Menkul kıymetler; beklenmedik zamanda ortaya çıkacak para gereksinimini

karşılayabilmek için elde büyük miktarlarda para bulundurmak, eldeki paranın çalışmadan gelir

getirisinin bekletilmesi demektir. Menkul kıymetler işletmenin atıl nakdini değerleme amacıyla

geçici süreler için alınan hisse senetleri, tahvil ve bunların türevi olan kıymetleri kapsar. Hazır

değerler tek başına borç ödemede yetersiz görülebilir. Ancak hazır değerleri birinci derecede

destekleyen menkul kıymetlere yatırım yapılmış ise işletme borç ödemede zorlanmaz.

Vergi incelemelerinde dikkat edilmesi gereken hususlar ise, Menkul kıymetlerin vergi usul

kanunu hükümlerine göre değerlenip değerlenmediği, dönem içindeki menkul kıymet

hareketlerinin dönem sonu kar zarar durumu ve kayıt dışı menkul kıymetlerin tespiti şeklinde

sıralanabilir. Kayıt dışı menkul kıymetlerin tespitinde kasa ve banka hesapları ile çapraz kontrolün

yapılması süreci hızlandırır. Hazır değerler toplamının büyük kısmını menkul kıymetlerden

oluşması mükellefin esas faaliyet konusu dışındaki işlerle uğraştığı gösterir ve şüphe ile

karşılanması gereken bir durumdur.

17

c-) Ticari alacaklar; İşletmelerin esas faaliyet konusunu oluşturan mal ve hizmet satışından

doğan ve vadesi en fazla bir yıl olan senetli ve senetsiz alacaklara ticari alacak denir. Ticari

alacakların azlığı yada çokluğunu gelir tablosundan satışlar kaleminin rakamsal büyüklüğüne

bakılarak karar verilir. Çünkü ticari alacakların kaynağı satışlardır. Şüpheli ticari alacak

karşılıklarının olması, alacakların tahsilinde bazı sorunlar olduğu şeklinde yorumlara neden olur.

Şüpheli alacaklar, alacakların gelecekte nakit yaratma gücünü olumsuz yönde etkiler.

Vergi incelemelerinde dikkat edilmesi gereken hususlar ise her şeyden önce bilançoda yer

alan ticari alacak tutarlarının gelir tablosundaki satışlar toplamı ile uyumlu olması gerekir. Yani

alacağın işletme faaliyetiyle ilgili bir alacak olduğundan emin olmak gerekir. Bazen mükellefler

hatır senedi diye tabir edilen bir mal ve hizmet hareketine dayanmayan senetleri aktiflerine

kaydederek reeskonta tabi tutabilmektedirler.

Bilanço kalemi içinde düzenleyici hesap olarak yer alan alacak senetleri reeskontu hesabı

bu yüzden özellik arz etmektedir. Hesap bakiyesinin anormal olması reeskont ayırma işleminin

doğru olarak yapılıp yapılmadığının test edilmesini gerektirir.

d-) Diğer alacaklar; mal ve hizmet satışı dışındaki faaliyetlerden doğan ve bir yıl içinde tahsil

edilmesi düşünülen senetli ve senetsiz alacaklar, diğer alacaklar kalemini oluşturur. Diğer alacak

kalemini düşük miktarda olmalıdır. Çünkü mükelleflerin yüksek miktarda diğer alacakları olması,

ya faaliyet konusu dışındaki işlerle uğraştığını ya da işletme dışına fon transfer ettiğini gösterir.

e-) Stoklar; işletmenin satmak, üretimde kullanmak veya tüketmek amacıyla edindiği bir yıldan

az sürede kullanılacak olan ve nakde çevrilebileceği düşünülen varlıkları ifade eder. ticaret ve

imalat işletmelerinde günlük faaliyetlerin devam ettirilmesi bakımından belirli bir miktar stok

bulundurulması normal karşılanır. Stokların beklenen düzeyden yüksek çıkması değişik bakış

açılarıyla olumlu yorumlanmaz. Ayrıca stokların yüksek olması işletmenin satış zorluğu çektiğini

işaret eder. Satılmayan stokların bozulması, modasının geçmesi gibi nedenlerle işletme zarara

uğrar. Az stok olması da müşteri siparişlerini zamanında karşılamayabilir.

Yüksek tutarlı stokların incelemelerde daha dikkatle değerlendirilmesi gerekmektedir. Çünkü

mükellefler katma değer vergisi ödememek için belgesiz satış yaparak alış faturalarındaki katma

değer vergisini indirim konusu yaptıkları halde satışlarında KDV ödememek için belge

düzenlemeden yaptıkları her satış aslında stoklarından çıktığı halde bilançolarında kalabilmektedir.

Bu yüzden afaki sayılabilecek büyüklükteki stok tutarlarının gerçekte var olup olmadıklarının

tespiti gerekir.

Bilançoda diğer stoklar ve stok değer düşüklüğü karşılığının olması dönem faaliyet

sonuçlarının gelir tablosuna yansımasında yanıltıcı rol oynayabilir. Ayrıca ayrılan karşılıkların

vergi yasalarına uygun olarak ayrılıp ayrılmadığı ve uygun olmayanların dönem beyannamelerinde

kanunen kabul edilmeyen gider olarak dikkate alınması gerekmektedir.

f-) Gelecek aylara ait gider ve gelir tahakkukları; dönemsellik kavramının bazı gider ve gelir

unsurlarına uygulanması sonucunda dönem ayarlayıcı aktif hesaplar olarak karşımıza çıkar.

Gelecek aylara ait gider bedeli peşin ödenmiş fakat henüz tükenmemiş ve bir yıl içerisinde

tüketilecek giderleri kapsar. Gelir tahakkukları ise, dönemin geliri olarak gerçekleşmiş fakat henüz

istenilir hale gelmemiş gelirlerden olan alacakları ifade eder. Gelecek aylara ait giderler fon

çıkışına neden oldukları halde dönem gideri sayılmazlar. Gelir tahakkukları gelir tablosunda yer

almasına rağmen fon girişine neden olmazlar.

Mükelleflerin giderlerini şişirmek amacıyla müteakip dönemler için yapılan harcamaları

dönem gideri olarak kayıtlarına almaları sıkça karşılaşılan bir durumdur. Dolayısıyla sigorta ve

kira ödemeleri gibi kullanım süresi takvim yılını geçen ödemelerin ertesi yıla geçen kısımlarının

18

indirim konusu yapılıp yapılmadığı tespit edilmelidir. Ayrıca ticari kazancın elde edilmesinde

tahakkuk esası gereği çeşitli varlık hesaplarından elde edilecek gelirlerin gelir tablosuna intikali

sağlanmalıdır.

g-) Diğer dönen varlıklar; Bilançolarda diğer dönen varlıklar içinde dikkat edilmesi gereken

hesap devreden KDV hesabıdır. Mükellefin yüksek tutarda devreden KDV’sinin olması normal

karşılanacak bir durum olmayıp sebebinin araştırılması gerekmektedir. Devreden KDV hesabı

stoklar ve satışlarla bağlantılı çalıştığı için bu hesap bakiyeleri ile birlikte değerlendirilmesi

gerekmektedir. Ancak KDV oranlarında yapılan değişikliklerin de devreden KDV’ye yol açmış

olabileceği unutulmamalıdır.

B Duran varlıklar; bir yıldan veya bir normal faaliyet döneminden daha uzun sürelerle

işletme faaliyetlerinin gerçekleştirilmesi için kullanılmak amacıyla elde edilen ve normal faaliyet

dönemi içinde paraya çevrilmesi veya tüketilmesi öngörülmeyen varlıklar kapsar. Ticaret

işletmelerinde duran varlıkların dönen varlıklardan daha küçük olması beklenirken, imalat

işletmelerinde duran varlıklara yapılan yatırım tutarı dönen varlıklardan daha büyüktür. Duran

varlıklara yapılan yatırımın büyüklüğü işletmelerin içinde bulunduğu sektörlere göre değişir.

Duran varlıkların finansmanında uzun vadeli yabancı kaynak veya öz kaynaklar kullanılmalıdır.

a-) Uzun vadeli ticari alacaklar; dönen varlıkların duran varlığa dönüşmesi ve fonlarının

uzunca bir süre başkaları tarafından kullanılması bakımından istenmez. Toplam aktifler içinde çok

düşük bir yüzdeye sahip ise normal yorumlanır. Mükellefin faaliyet alanı sektör itibariyle

irdelenerek satışların bir yıldan uzun vadeli olup olamayacağı tespit edilmelidir. Aksi halde

işletmenin satışlarını ilişkili kişilere çok uzun vadeli yapması transfer fiyatlaması yoluyla örtülü

kazanç dağıtımı hükümlerine göre değerlendirilmesi gerekmektedir.

b-) Uzun vadeli diğer alacaklar; artış göstermesi işletmenin çalışma sermayesi gereksinimini

arttırırlar. Uzun vadeli diğer alacakların oluşma sebepleri araştırılmalıdır. Ortakların işletmeye

uzun vadeli borçlarının olması, faizsiz fon kullanımı olarak değerlendirilebilir.

c-) Mali duran varlıklar; uzun vadeli yatırım amacıyla ve yasal zorunluluklar nedeniyle uzun

vadede elde tutulacak menkul kıymetler ile başka şirketlere ortak olmak amacıyla satın alınan hisse

senetleri bilançoda mali duran varlıkları oluşturur. Türkiye koşullarında hisse senetlerine yatırım

risklidir. Kaybetme olasılığı yüksektir. Bu yüzden mali duran varlıklara yatırım olumlu

yorumlanmaz. Diğer taraftan bu yatırım araçlarından makul miktarda kar elde edilmesi ve bu karın

gelir tablosunda yer almasının tespiti gerekir. Aksi halde kar amacı olmadan faaliyet göstermesi

ticari müesseselerin tabiatına aykırıdır.

d-) Maddi duran varlıklar; maddi duran varlıklar mal ve hizmet üretiminde kullanılan

değerler olarak, işletmenin kapasitesi ile ilgilidir. Maddi duran varlıkların gereğinden fazla olması

işletme için kapasitelerini tam olarak kullanmayacağını, dolayısıyla atıl kaldığını gösterir. Maddi

duran varlıkların finansmanında uzun vadeli yabancı kaynak ve öz kaynak kullanılmalıdır. Maddi

duran varlıkların artışıyla ilgili hesaplama analiz ve yorumlamada maddi duran varlıkları yeniden

değerlemeden dolayı artan kısmı dikkate alınmalıdır. Fon kullanımlarında yeniden değerlemeden

dolayı artan kısım dikkate alınmaz. İmalat işletmelerinde maddi duran varlıkların büyük tutarlarda

olabileceği kabul edilirken, ticari işletmelerde daha az olması beklenir. Bilançoda yer alan ticari

malların depolanması gerektiğinden işletme aktifine kayıtlı depo, ambar ve benzeri kapalı alanların

varlığı veya kiralanmış olmaları gerekeceğinden dönen varlıklarla birlikte değerlendirilmesi

gerekir. Ayrıca tesis makine ve cihazlar için ayrılacak amortisman tutarları faydalı ömürleri göz

önünde bulundurularak hesaplanmış olmalıdır.

19

e-) Maddi olmayan duran varlıklar; herhangi bir fiziksel varlığı bulunmayan ve işletmenin

belli bir şekilde yararlandığı veya yararlanmayı beklediği aktifleştirilen gider ile belli koşullar

altında hukuken korunan haklar ve şerefiyelerin izlendiği hesap grubudur. Maddi olmayan duran

varlıklar da hasılat yaratıcı unsurlardır. Haklar işletmenin hasılatını olumlu etkileyecek etkiye

sahiptir. AR-GE giderleri ise işletmenin gelecekteki hem hasılatını olumlu etkileyecek hem de

rekabet üstünlüğü sağlayacaktır. Ancak bunlar için yapılan harcamalar maddi bir varlığa

dayanmadığı için genellikle doğrudan gider hesaplarına intikal ettirildiği sıkça karşılaşılan bir

hatadır. Ayrıca yapılan bazı harcamalar belge karşılığı yapılmadığından istismara elverişlidir.

Dolayısıyla yapıldığı iddia edilen bu tür harcamaların doğruluğu araştırılmalıdır.

C)Kısa vadeli yabancı kaynaklar: En çok bir yılda ödenecek borçları kapsar. Kısa vadeli

yabancı kaynaklar dönen varlık finansmanında kullanılmalıdır. Kısa vadeli yabancı kaynaklar

tutarı da dönen varlık tutarından küçük olmalıdır. Kısa vadeli borçların ödenmesinde dönen

varlıklar kullanılır. Kısa vadeli yabancı kaynakların maliyeti faiz olarak borç verenlere ana para ile

birlikte ödenir. Kısa vadeli yabancı kaynakların hem ödenebilir hem de maliyeti düşük

kalemlerden oluşması işletme için iyi yorumlanır.

a-) Mali borçlar; kredi kurumlarına olan kısa vadeli borçlar ile kısa vadeli para ve sermaye

piyasası araçlarıyla sağlanan krediler ve faizlerini kapsar. Mali borçlar işletmenin yabancı

kaynakları içerisindeki en likit borçlardır ve mutlaka nakit ödenir. İşletme için faizli olduğundan

pahalı bir kaynak unsurudur. Mali borçlar mümkün olduğunca düşük olması istenir.

Kısa vadeli yabancı kaynakların bilançodaki pek çok hesapla ilişkisi vardır. Örneğin

işletmenin çok büyük miktarlarda hazır değeri mevcut olduğu halde aynı zamanda kredi de alması

ya da bankadan kredi aldığı halde ortaklara borç vermesi normal karşılanacak bir durum olmayıp

dönem karının azaltılmasına yönelik işlemler olabileceği üzerinde durulmalıdır. Ayrıca pasif

düzenleyici hesap niteliğinde olan Menkul Kıymetler İhraç Farkı hesabı gelir tablosunda yer alan

bir gelir unsuru olduğundan bilanço ve gelir tablosunda tutar denkliğinin sağlanıp sağlanmadığının

tespiti gerekir.

b-) Ticari borçlar; işletmenin ticari ilişkileri sonucu oluşan bir yıla kadar vadeli sınırlı ve

sınırsız borçlarıdır. Dönen varlıklarda stokların finansmanında kullanılırlar. Borçların vadesi

alacakların vadesinden fazla olması gerekir. Bilançoda ticari borçların stoklar ve alacaklar tutarını

aşmadığı müddetçe bulunması arzu edilir.

Bilançonun vergisel açıdan analizi yapılırken, ticari borçlar bilançonun aktifindeki ticari

alacaklar ve stoklar hesaplarıyla ilişkili olduğu için birlikte değerlendirilmesi gerekir. İşletmelerin

vadeli mal alarak stoklarında tutmaları veya çok fazla hazır değere sahipken yine de vadeli mal

almaları mantıklı bir davranış olmadığından olayların gerçek mahiyetlerinin araştırılması gerekir.

c-) Diğer borçlar; herhangi bir ticari nedene dayanmadan meydana gelmiş ve en fazla bir yıl

içerisinde ödenecek borçlardır. Diğer borçlar içinde dikkatle incelenmesi gereken en önemli hesap

ortaklara borçlar hesabıdır. Mükellefler küçük bir sermaye ile kurdukları şirketleri çok büyük

cirolara ulaşınca işletmede kullandıkları nakdin kaynağını faaliyet sonuçlarıyla ilişkilendirmeyip,

ortaklardan borç almış gibi kayıtlar yaparak işletmede kayıt dışı duran nakdi kayıt altına

alabilmektedirler. Dolayısıyla ortaklardan alınmış gibi kaydedilen borç çoğu zaman işletmenin

geçmiş dönemlerde elde ettiği kayıt dışı kardır.

20

d-) Alınan avanslar; Alınan sipariş avanslarının bilançoda yer alması işletmenin lehine

yorumlanır. Alınan avanslar mal ve hizmetlerin ödeme yükümlülüğünü temsil ettiklerinden para ile

ödenmeyecek borçlar özelliği taşır.

Alınan avanslar hesabı niteliği bakımından gelir tablosunda herhangi bir değişiklik

yapmadan sadece bilanço büyüklüğünü etkiler. Ancak alınan avanslar için reeskont veya karşılık

ayrılması gelir tablosunu etkileyecektir. Vergi mevzuatımız anılan avanslar işin reeskont ve

karşılık ayrılamayacağını hüküm altına almıştır. İncelemelerde bu hususun göz önünde

bulundurulması gerekmektedir

.

e-) Ödenecek vergi ve diğer yükümlülükler; bilançoda bu kaleme ilişkin tutarın olması normal

karşılanır. Dönen varlıkların birinci derece likit unsurlarıyla ödenir. Vergi mevzuatımızda tahakkuk

eden sosyal güvenlik kesintilerinin ödenmeleri şartıyla gider olarak dikkate alınacağı belirtilmiştir.

Bu yüzden analizlerimizde henüz ödenmemiş sosyal güvenlik kesintilerinin gider olarak gelir

tablosuna alınıp alınmadığının tespiti gerekir.

f-) Borç ve gider karşılıkları; bilanço tarihinde belirgin olarak ortaya çıkan ancak tutarının ne

olacağı kesin olarak bilinmeyen veya tutarı bilinmekle birlikte ne zaman gerçekleşeceği

bilinmeyen kısa vadeli borçlar ve giderler için ayrılan karşılıklar bilançoda borç ve gider

karşılıkları olarak ifade edilir. Vergi incelemelerinde dönem kıdem tazminatı karşılıklarının gider

hesaplarına yansıtılması sık karşılaşılan bir durumdur. Bu yüzden analizlerimizde bilançoda yer

alan karşılık tutarlarının beyannamelerde kanunen kabul edilmeyen gider olarak yer alıp

almadığının tespiti gerekir.

g-) Gelecek aylara ait gelirler ve gider tahakkukları; Gelecek aylara ait gelirler fazlaca

olmamakla birlikte dönemin gideri olarak tahakkuk edilen fakat henüz ödenme aşamasında

olmayan giderler fazla olabilir fazlalık işletmenin aleyhine yorumlanmaz. Uzun vadeli yabancı

kaynaklar öz kaynakları aşmamak koşuluyla işletmenin borç alması istenir. Bu borçların hem

ödenebilir hem de faiz yükü hafif olan borçlardan oluşması karlılığı olumlu yönde etkiler. Uzun

vadeli yabancı kaynaklar öncelikle maddi duran varlıklar finansmanında kullanılmalıdır. Kısa

vadeli borçları ödeyebilmek için uzun vadeli borçlanmaya gidilmesi istenen bir durum değildir.

Böyle bir durum hem işletmenin borçlarını arttırır hem de faiz yükü getirir.

Vergi incelemelerinde mükelleflerin bazı dönem gelirlerini gelir tablosunda göstermemek

amacıyla bilanço hesaplarında tutmaları gelecek aylara-yıllara ait gelirler hesaplarının şişmesine

neden olur. Aynı şekilde dönem giderlerini artırmak amacıyla gelecek yıllar için yapılan

harcamalar bilançoda yer alması gerekirken gelir tablosu hesaplarına dahil edilmektedir.

Dolayısıyla bilanço ve gelir tablosu hesaplarının birlikte değerlendirilmesi gerekir.

D)Öz kaynaklar: İşletme sahiplerinin veya ortakların işletme varlıkları üzerindeki toplam

haklarının parasal ifadesidir. Öz kaynakların borç verenler için bir güvence oluşturması

bakımından yabancı kaynaklardan büyük olması istenir.

a-) Ödenmiş sermaye; öz kaynakların önemli kalemlerinden birisidir. Düzenlenen

bilançolarda ortakların sermaye dağılımları pek yer almamakla birlikte sermayedarların bilinmesi

ve ortaklara borçlar, ortaklardan alacaklar, ticari borçlar, ticari alacaklar ve satışlar hesaplarının

birlikte değerlendirilmesi gerekir. Ortakların işletmeye borçlu olması, işletmenin ortaklarına faizsiz

fon kullandırdığına, ortağın işletme ile mal alış verişinde bulunması transfer fiyatlandırması

yoluyla örtülü kazanç dağıtımı yapıldığına delil teşkil eder.

21

b-) Sermaye yedekleri; öz kaynaklarda işletme faaliyetleri sonucunda yaratılan kar dışındaki

etmenler dolayısıyla artırılan unsurlardır.

c-) Kar yedekleri; alınan kararlar uyarınca dağıtılmayarak şirkette bırakılan karlardır.

d-) Geçmiş yıl karları; bilanço tarihi itibariyle geçmiş faaliyet dönemlerinde ortaya çıkan ve

ilgililere dağıtılmamış bulunan karlardan yedek hesaplarına alınmayan tutarlardır.

e-) Geçmiş yıl zararları; geçmiş faaliyet dönemlerinde ortaya çıkan ve gelecekte yıllar

karlarından mahsup edilecek zararlardır. Öz kaynakları azaltıcı bir unsurdur.

f-) Dönem net karı; işletmenin faaliyet dönemine ilişkin vergiler hesaplandıktan sonra oluşan

kardır. Dönem net karı öz kaynaklar içerisinde önemli bir yere sahiptir.

2) GELİR TABLOSU HESAPLARI

İşletmenin faaliyet dönemine ilişkin brüt satışları, satış-indirimleri satışların maliyeti,

faaliyet giderleri, diğer faaliyetlerden gelir ve kârlar, diğer faaliyetlerden gider ve zararlar,

finansman giderleri, olağandışı gelir ve kârlar ve olağandışı gider ve zararlardan oluşur. Dönem

beyannamelerinde yer alacak matrahlara gelir tabloları aracılığıyla ulaşılır. Dolayısıyla gelir

tabloları işletme faaliyet sonuçlarını yansıtır şekilde hazırlanması gerekir.

Mükellefler daha az vergi ödemek için muhasebe hata ve hileleri yaparak dönem faaliyet

sonuçlarını gelir tablolarında olduğundan farklı gösterebilmektedirler. Çalışmamızın önceki

bölümünde bilanço kalemlerinden tespit edilebilecek hata ve hilelerden bahsettik. Aslında bilanço

kalemlerindeki anormallikler gelir tablosundaki hata ve hilelerin bir yansımasıdır. Bu yüzden gelir

tablosunda yapılan hileler mükellefin vergi matrahını doğrudan etkilerken bilançodaki

anormallikler dolaylı olarak etkiler.

Çalışmamızın bu bölümünde inceleme sürecinde gelir tablosu analiz edilerek ne gibi

bulgulara ulaşılabileceği üzerinde durulacaktır.

A- BRÜT SATIŞLAR

İşletmenin esas faaliyetleri çerçevesinde satılan mal yada hizmetler karşılığında alınan yada

tahakkuk ettirilen toplam değerleri kapsar. Satılan mal ve hizmetlerle ilgili sübvansiyonlar, satış

tarihindeki vade farkları, ihracatla ilgili dönem içinde ortaya çıkan kur farkları, vergi iadeleri brüt

satışlar içinde gösterilir. Brüt Satışlara Katma Değer Vergisi dahil edilmez. Brüt Satışlar; yurtiçi

satışlar, yurtdışı satışlar ve diğer gelirler şeklinde bölümlenir.24

Mükelleflerin vergi matrahlarının tespitinde başlangıç noktası brüt satışların tespit

edilmesidir. Gelir tablosunda yer alan brüt satışlar toplamı KDV beyanname matrahları ve

düzenlenen faturalar toplamı ile desteklenmesi gerektiğinden mükellefler açısından parametredir.

Ancak analiz sürecinde bilanço kalemleri ile birlikte değerlendirilerek, satış yolsuzlukları ile ilgili

bir öngörü sağlanabilir.

Satılan mal ve hizmetin veya görülen hizmet bedellerinin tamamen ya da kısmen muhasebe

kayıtlarına geçirilmeden iş sahiplerince açıktan tahsil edilmesini, belgelendirilmeden satış ve satış

yolsuzluğu olarak tanımlayabiliriz.25

24

1.Nolu Muhasebe Uygulamaları Genel Tebliği

25

ÖZER; Mevlut. “Tek Düzem Muhasebe Sistemi Sermaye Piyasası Mevzuatı Vergi Mevzuatı ve

3568 Sayılı Kanun Kapsamında Denetim 2”, Ankara, Özkan Matbaacılık, 1997, s.1396.

22

Gelir, Kurumlar ve Katma Değer Vergisi uygulamalarında vergi kaçırmaya yönelik olarak

satış yolsuzluklarına oldukça sık rastlanmaktadır. Bu aşamada anılan satış yolsuzlukları aşağıda

incelenmiştir. 26

1) Belgelendirilmeyen Satış : Belgelendirilmeyen olarak adlandırdığımız satış

yolsuzluğunda yapılan iş veya satılan mal için fatura ve benzeri vesikalar düzenlenmemekte ve

dolayısıyla anılan satışlar muhasebe kayıtlarına intikal ettirilmemektedir. Başka bir ifadeyle

belgelendirilmeyen satış fatura ve benzeri vesikalar düzenlenmeden yapılan satışlardır.

Belgelendirilmeyen satış olarak adlandırdığımız satış yolsuzluğunda işletme hasılatı anılan satışlar

kadar eksik beyan edilmekte ve bu durum dönem sonu kazancının eksik hesaplanmasına neden

olmaktadır.

2) Sahte veya Muhteviyatı İtibariyle Gerçeği Yansıtmayan Belge : Satış hasılatını

gizlemeye yönelik olarak yapılan fatura sahtekarlığını üç ana başlık altında toplayabiliriz.

a) Düşük Bedelli Fatura Düzenlemek: Uygulamada oldukça sık rastlanan satış hasılatını

gizleme yöntemlerinden birisi de düşük bedelli fatura düzenlemektir. Bu yöntemi de iki alt başlık

altında incelemek mümkündür.

aa) Gerçek firmalara yapılan düşük bedelli satışlar: Anılan bu satış yolsuzluğunda ticari

hayatta faaliyetlerini sürdüren gerçek firmalara yapılan satışlar için fatura düzenlenmekte ancak

düzenlenen faturada satılan malın veya yapılan hizmetin fiyatı, miktarı veya her ikisi de noksan

gösterilmektedir. Dolayısıyla söz konusu fatura satış işleminin gerçek durumunu yansıtmamakta ve

satış hasılatı muhasebe kayıtlarına eksik intikal etmektedir.

ab) Gerçekte bir işletme faaliyeti olmayan firmalara yapılan düşük bedelli satışlar : Bu satış

yolsuzluğunda gerçekte bir işletme faaliyeti bulunmayan firma olarak adlandırılan ve gerçekte

ticari faaliyeti olmayan ve bu tür yolsuzlukların gerçekleştirilmesine imkan sağlamak amacıyla

kurulan firmalar alıcı ile satıcı arasına girmekte ve genellikle satıcı firmanın kontrolü altında

olmaktadır. Satıcı firma gerçekte bir işletme faaliyeti bulunmayan firmaya düşük bedelli satış

yapmakta, gerçekte bir işletme faaliyeti bulunmayan firma için ise gerçek alıcıya tam bedelli satış

yapmaktadır. Böylece satıcı üzerinde oluşması gereken kar gerçekte bir işletme faaliyeti

bulunmayan firmaya aktarılmaktadır. Gerçekte bir işletme faaliyeti bulunmayan firmaların genelde

herhangi bir mal varlığı olmadığı için vergi ödeme güçleri de yoktur ve kısa süreler içinde

kapanırlar. Anılan satış yolsuzluğu için bazen birden fazla gerçekte bir işletme faaliyeti

bulunmayan firma kullanılmaktadır. Gerçekte bir işletme faaliyeti bulunmayan firmalar aracılığı ile

satış daha çok karaborsa dönemlerinde ve yurt dışında denetim imkanları sınırlı olduğu için

ihracatta görülür. Örneğin bir ihracatçı kuruluş ihraç ettiği malları yurt dışında gerçekte bir işletme

faaliyeti bulunmayan bir firmaya düşük bedelle satmış görünüp, aslında başka bir firmaya yüksek

bedelle satabilir. Böylece hem hasılatını düşük gösterdiği için vergi kaçırmış, hem de gerçek fiyatla

fatura fiyatı arasındaki farkı oluşturan dövizi ülkeye getirmemiş, yurt dışında bırakmış olur.27

b) Yüksek Miktarlı ve Düşük Fiyatlı Fatura Düzenlemek: Uygulamada fazla sık olmamakla

birlikte zaman zaman karşılaşılan ve direkt olarak kazancı etkilememekle birlikte

belgelendirilmeyen satışları perdelemek amacını taşıyan satış yolsuzluklarından birisi de yüksek

miktarlı ancak düşük fiyatlı fatura düzenlemektedir.

Anılan satış yolsuzluğunda düzenlenen satış faturası satış işleminin gerçek bedelini

yansıtmakla birlikte gerçek miktar ve fiyatları yansıtmamaktadır. Satılan malın miktarı olduğundan

26

27

ÖZER; a.g.e.

HESAP UZMANLARI DERNEĞİ, “Denetim İlke ve Esasları”, İstanbul, 3. Baskı, 2004, s..426

23

fazla, fiyatı ise gerçek satış fiyatından düşük olarak belirlenmektedir. Bu durum firma tarafından

yapılan belgelendirilmeyen satışların döküm incelemesi (veya kaydi envanter) olarak

adlandırdığımız inceleme tekniği ile ortaya çıkmasını engelleme amaca taşımaktadır.

c) Faturanın Aslı ile Örneklerinin Farklı Bedellerle Düzenlenmesi: Vergi kaçırma amacına

yönelik olarak yapılan fatura sahtekarlıklarından bir başkası ise faturanın aslı ile örneklerinin farklı

bedellerle düzenlenmesidir. Bu satış yolsuzluğu yönteminde firmalar faturanın aslı olarak tarif

edilen ve alıcıya verilen birinci örneğini satış işleminin gerçek durumunu yansıtacak şekilde

düzenlemekte; işletmede kalan ve muhasebe kayıtlarına intikal eden örneğini ise düşük bedelli

olarak düzenlemektedirler. Bu şekilde yapılan sahtekarlıklar genelde tek taraflı olmakta ve genelde

alıcının bu durumdan haberi olmamaktadır.28

Zarar ve İstisna Satışı : Diğer bir satış yolsuzluğu ise zarar ve istisnanın satışı veya devridir.