Uluslararası Ticaret Yüksek Lisansı

Uluslararası Ticari Süreçler ve Uygulaması Ders Notları © Yrd. Doç. Dr. Hakan TUNAHAN

İTHALAT YÖNETİMİ

İthalat (Import), mal ve hizmetlerin geçici veya kesin olarak sınır ötesinden getirilmesidir. Ülkemiz

Resmi Gazete'nin 31 Aralık 1995 tarihli ve 22510 (mükerrer) nolu sayısında yayımlanan İthalat Rejim

Kararı'nın birinci maddesinde ise bu Karar'ın amacı "ithalatın ülke ekonomisi yararına ve uluslararası

ticaretin gereklerine uygun olarak düzenlenmesini sağlamak" olarak belirlenmiştir.

İthalat rejimimizin kaynaklarını aşağıdaki gibi sıralamak mümkündür:

Anayasa (Md.73,167):

Madde 73: Vergi, resim, harç ve benzeri mali yükümlülükler kanunla konulur, değiştirilir

veya kaldırılır. Vergi, resim, harç ve benzeri mali yükümlülüklerin muaflık, istisnalar ve

indirimleriyle oranlarına ilişkin hükümlerin kanunun belirttiği yukarı ve aşağı sınırlar

içinde değişiklik yapmak yetkisi Bakanlar Kuruluna verilebilir.

Anayasa Madde 167 ikinci fıkra: Dış ticaretin ülke ekonomisinin yararına olmak üzere

düzenlenmesi amacıyla ithalat, ihracat ve diğer dış ticaret işlemleri üzerine vergi ve

benzeri yükümlülükler dışında ek mali yükümlülükler koymaya ve bunları kaldırmaya

kanunla Bakanlar Kuruluna yetki verilebilir.

1

Uluslararası Anlaşmalar

DTÖ Anlaşmaları

Gümrük Birliği (1/95 sayılı OKK)

Diğer Uluslararası Anlaşmalar

Kanunlar (474, 2976 vb):

474 Sayılı Gümrük Giriş Tarife Cetveli Hakkında Kanun

2976 sayılı Dış Ticaretin Düzenlenmesi Hakkında Kanun: Dış Ticaretin ülke

ekonomisinin yararına düzenlenmesini sağlamak amacıyla ithalat, ihracat ve diğer

dış ticaret işlemleri üzerine vergi ve benzeri yükümlülükler dışında ek mali

yükümlülükler konulması ve kaldırılması, bu yükümlülüklere ilişkin esasların

tespit edilmesi ve oluşan fonların kullanılması bu Kanun hükümlerine göre

yürütülür. Bakanlar Kuruluna bu Kanun kapsamında konularda düzenleme yetkisi

de verilmektedir. Bakanlar Kurulu, bu yetkiye istinaden ithalat işlemleri üzerinden

tahsil edilmek üzere çeşitli fonlar ihdas etmiştir. Örneğin Toplu Konut Fonu. Bu

konudaki yetkiye herhangi bir sınırlama getirilmediğinden, fon oranları serbestçe

Uluslararası Ticaret Yüksek Lisansı

Uluslararası Ticari Süreçler ve Uygulaması Ders Notları © Yrd. Doç. Dr. Hakan TUNAHAN

(uluslararası

anlaşmalardan

kaynaklanan

yükümlülüklerimiz

saklı

kalmak

kaydıyla) belirlenmektedir. 1

Ülkemiz mevzuatında göre İthalatta Temel Prensipler aşağıdaki gibi sıralanabilir:

Herhangi bir mevzuatta aksi belirtilmedikçe ithalat serbesttir.

Kamu ahlakı, kamu düzeni veya kamu güvenliği; insan, hayvan ve bitki sağlığının korunması veya

sınai ve ticari mülkiyetin korunması amaçlı önlemler alınabilir (İRK 5 nci maddesi)

İthalat bedellerinin ödenmesi kambiyo mevzuatı hükümlerine tabidir. (İRK 6 ncı maddesi)

Eski, kullanılmış, yenileştirilmiş, kusurlu ve yatık malların ithali izne tabidir (İRK 7 nci maddesi)

Mevzuatımıza göre ithalat ile ilişkili mal grupları aşağıdaki gibi sınıflandırılır:

1. İthalatı Serbest Mallar

2. İthalatı Yasak Mallar2

3. İthali Belli Kurumların kurum ve kuruluşlarına Bırakılan Mallar3

4. İthalatı Belli Kurumların İzni İle Yapılan Mallar4

İthalatçı (Importer), bir malı ve hizmeti ithal eden kişidir. İthalat Yönetmeliği'mize göre, vergi

2

numarasına sahip her gerçek ve tüzel kişi ile tüzel kişilik statüsüne sahip olmamakla birlikte

yürürlükteki mevzuat hükümlerine istinaden hukuki tasarruf yapma yetkisi tanınan kişiler ortaklıkları

ithalat işlemlerini yürütebilir. Gerçek kişiler sadece şahsi ihtiyaçları için ithalat ve ihracat yapabilirler.

1

Türkiye’nin İthalat Mevzuatı ve Uygulamaları Sunumu, Dış Ticaret Müsteşarlığı, İthalat Genel Müdürlüğü,

Haziran, 2010, www.ekonomi.gov.tr/upload/BEFF24DB-D8D3-8566.../ithalat-2010.ppt

Esrar ve Müstahzar Afyon, İpek Böceği Tohumu, kültür ortamı torf ve perlit hariç olmak üzere, zirai amaçla kullanılan her türlü toprak,

yaprak, sap, saman, ot ve tabi gübre, Oyun Alet ve Makineleri, Sahte menşeli eşya ve zarflar, Ozon Tabakasını İncelten Maddelerin İthali,

Kimyasal Silahlar Sözleşmesi Ekinde Yer Alan Kimyasal Maddelerin İthali, hammadde veya katkı maddeleri ilavesiyle alkollü içki

hazırlanmasında kullanılabilecek konsantre içkiler, Çevrenin Korunması Yönünden Kontrol Altında Tutulan Atıklar, Çevrenin korunması

bakımından kontrol altında tutulan bazı Kimyasal maddeler, Çevrenin Korunması Yönünden Kontrol Altında Tutulan Metal Hurdalar

2

X Kına, kına kabukları, potasyum iyodür, kına, kına alkoloidleri ve bunların türevleri Kızılay Genel Müdürlüğü’ne; X 4250 sayılı İspirto ve

İspirtolu İçkilerin İnhisarı Kanununda yer verilen alkollü müstahzarlar Tekel Tütün Mamulleri Tuz ve Alkol İşletmeleri Genel

Müdürlüğü’ne; X İçki imalinde kullanılan alkollü birleşik müstahzarlar,Tekel Tütün Mamulleri Tuz ve Alkol İşletmeleri Genel Müdürlüğü

ile bu kuruluş tarafından inhisar kapsamında olmadığına karar verilmesi durumunda meşrubat sanayine dahil kuruluşlara;

3

X Zehirli gazlar, Milli Savunma, Sağlık , Tarım ve Köy işleri, Orman, Maliye, İçişleri Bakanlıkları veya Gümrük Müsteşarlığının ihtiyacı

için bu kuruluşlar tarafından; X İşlenmemiş Maden, Türkiye Cumhuriyeti Merkez Bankası ve Kıymetli Madenler Borsası üyesi kıymetli

maden aracı Kuruluşları’na; X Tütün ve tütün mamulleri, Bakanlıktan, tütün ve tütün mamulleri üretmek üzere fabrika açma ve işletme izni

alındığına dair belgesi olanlar; X çek kağıtları Bankalara; X Harp Silahları Milli Savunma Bakanlığı, Jandarma Genel Komutanlığı,Sahil

Güvenlik Komutanlığı, MİT Müsteşarlığı, Emniyet Genel Müdürlüğü ve Olağanüstü Hal Bölge Valiliği veya bu kuruşlarca yetki verilen

kurum ve kuruluşlara bırakılmıştır.

Tütün Fidesi, Ölçü ve Ölçü Aletleri, Kuran’ı Kerim, Metal Paralar, Petrol Yağları, motorin, benzin, fuel oil,lpg, İşçi sağlığı ve iş

güvenliğini etkileyen bazı mallar ile kontrol, uygunluk, standardizasyon belgelerinin gerektiği mallar gibi...

4

Uluslararası Ticaret Yüksek Lisansı

Uluslararası Ticari Süreçler ve Uygulaması Ders Notları © Yrd. Doç. Dr. Hakan TUNAHAN

Özel anlaşmalarla yapılan ithalatta, Ülkemizde açılan fuar ve sergilerde perakende satışına izin

verilen malların ithalatında ve kitap ve diğer yayınların ithalatında vergi mükellefi olmak gerekmez.

İthalattan Tahsil Edilen Mali Mükellefiyetler

Mala uygulanan ithalat vergilerinin ya da ihracat vergilerinin tümüne Gümrük Vergileri

(Customs Duties) adı verilmektedir5. Genel olarak ülkelerin istisnai durumlar dışında

ihracatlarını vergilendirdikleri az rastlanır bir durum olması sebebiyle gümrük vergileri

denildiğinde genellikle ithal edilen malın üzerinden alınan vergiler anlaşılmaktadır.

4458 sayılı Gümrük Kanunu’nun 5911 sayılı Kanun ile değiştirilen 3 üncü maddesinde

Gümrük Vergileri, İthalat Vergileri ve İhracat Vergileri aşağıdaki gibi tanımlanmıştır;

“Gümrük vergileri”, ilgili mevzuat uyarınca eşyaya uygulanan ithalat vergilerinin ya da

ihracat vergilerinin tümünü;

“İthalat vergileri”, eşyanın ithalinde ödenecek gümrük vergisi ile diğer eş etkili vergiler ve

mali yükleri, Tarım politikası veya tarım ürünlerinin islenmesi sonucu elde edilen bazı

ürünlere uygulanan özel düzenlemeler çerçevesinde ithalatta alınacak vergileri ve diğer mali

3

yükleri;

“İhracat vergileri”, eşyanın ihracatında ödenecek gümrük vergisi ile diğer eş etkili vergiler

ve mali yükleri, Tarım politikası veya tarım ürünlerinin islenmesi sonucu elde edilen bazı

ürünlere uygulanan özel düzenlemeler çerçevesinde ihracatta alınacak vergileri ve diğer mali

yükleri, (ifade eder)" şeklinde tanımlanmaktadır.

Bir ürünün ithalatında; aşağıdaki vergi uygulamaları söz konusu olabilir:

Ad Valorem Vergi: İthalatta ürünün değeri üzerinden yüzdesel olarak tahsil edilen gümrük

vergisi olarak tanımlanmaktadır.

Spesifik Vergi: Fiziksel birim (ton, adet, vb) üzerinden tahsil edilen gümrük vergisi olarak

tanımlanmaktadır.

Bileşik Vergi: Ad valorem ve spesifik verginin birlikte uygulandığı gümrük vergisi

uygulamasıdır.

Gümrük Vergilerinden Muafiyet: Serbest dolaşımda bulunan eşya, Türkiye Gümrük Bölgesi dışına çıkarıldığı veya çıkış hükmünde geçici

depolama yerleri ile antrepolara konulduktan sonra Türkiye Gümrük Bölgesinden ihraç edildiği ve ayniyetleri değişmeden 3 yıl içinde

yeniden serbest dolaşıma sokulduğu takdirde ve beyan sahibinin talebi üzerine gümrük vergilerinden muaf tutulur

Mevzuatımızda ithalat vergilerinden muafiyet; Aynen ihraç edildiği durumda olması hali hariç, hariçte işleme rejimi çerçevesinde Türkiye

gümrük bölgesinden ihraç edilen eşyaya ve ihracı, bir dış ticaret önlemine konu olan eşyaya tanınmıyor.

5

Uluslararası Ticaret Yüksek Lisansı

Uluslararası Ticari Süreçler ve Uygulaması Ders Notları © Yrd. Doç. Dr. Hakan TUNAHAN

Karışık Vergi: Ad valorem veya spesifik vergilerden herhangi birinin tercih edilebileceği

uygulamalardır.

Örnek:

Gümrük vergisi; %18,4, MIN 22 € - MAX 24 €/100 kg şeklinde ifade edilebilir. Bu durumda,

gümrük vergisi %18,4 olarak belirlenmiş olmakla birlikte, ancak 22 ile 24 €/100 Kg arasında

bulunması şartı getirilmiştir. Örneğin, ithal değerinin 1000 €/ton olması halinde,

1000*0,184 = 184 €/ ton ad valorem vergi doğmaktadır. Fakat minimum vergi 220 €/ton

olarak belirlendiğinden, ithalatçının 220 €/ton gümrük vergisi ödemesi gerekecektir

Karışık vergilendirme Ülkemiz mevzuatında da tekstil ürünlerine uygulanan ilave gümrük

vergisi (İGV) olarak karşımıza çıkmaktadır. Aşağıda açıklanacak olan ve vergi oranlarını

gösteren Ek I ve Ek II’de yer alan tablolarda ilave gümrük vergisi (İGV) sütununda

gösterilen nispi verginin, “Min İGV” sütununda gösterilen minimum miktardan düşük

hesaplanması durumunda minimum miktarlar, “Mak İGV” sütununda gösterilen maksimum

miktardan yüksek hesaplanması durumunda ise maksimum miktarlar tahsil edilmektedir.

İLAVE GÜMRÜK VERGİSİ ORANI (%)

4

GTP

30059

031

30059

050

5212

MA

DDE

İSM

İ

AB, EFTA,

İSR, MAK,

HIR, B-HER,

FAS,

B.Ş. VE

GAZ.ŞR.

TUN, SUR,

MIS,

GÜR, ARN,

SIR, KAR,

KOS, ÜRDÜN,

ŞİLİ.

Gaz

bezle

ri ve

gazlı

diğer

eşya

Diğe

rleri

Diğe

r

pam

uklu

mens

ucat

EAGÜ-ÖTDÜ

GYÜ

DÜ

Min İGV

(USD/KG)

İGV

Oranı

(%)

Mak İGV

(USD/KG)

Min İGV

(USD/KG)

İGV

Oranı

(%)

Mak İGV

(USD/KG)

Min

İGV

(USD/

KG)

İGV

Oranı

(%)

Mak İGV

(USD/KG

)

0

0,75

11%

3,75

1,00

18%

4,00

1,25

20%

4,25

0

0,75

11%

3,75

1,00

18%

4,00

1,25

20%

4,25

0

0,75

11%

3,75

1,00

18%

4,00

1,25

20%

4,25

TEKNİK VERGİ: Gümrük vergisinin, üretimde kullanılan belirli bir girdinin miktarına göre

belirlenen türüdür.

Örnek:

Gümrük vergisi; 1,19 €/ Kg laktik asit olarak belirlenebilir. 100 Kg’lık bir nihai üründe 2 Kg

laktik asit kullanılması halinde; 2 Kg *1,19 €/Kg = 2,38 € laktik asitten ileri gelen vergi

Uluslararası Ticaret Yüksek Lisansı

Uluslararası Ticari Süreçler ve Uygulaması Ders Notları © Yrd. Doç. Dr. Hakan TUNAHAN

ödenecektir. Bazı durumlarda, teknik vergilere ilave olarak ad valorem veya spesifik vergiler

de nihai ürün üzerinden tahsil edilebilmektedir.

Ülkemiz mevzuatında İşlenmiş tarım ürünleri ithalatında, tarım payı hesaplanmak suretiyle teknik

vergi uygulanmaktadır.

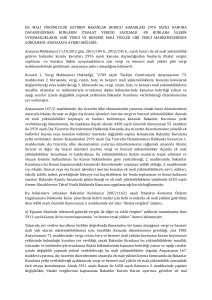

Ülkemizde ithalatta alınan vergiler ve mali yükler aşağıdaki tabloda verilmiştir.6

VERGİ VEYA MALİ

YÜK

KANUNİ DAYANAK

TAHSİLÂTI YAPAN İDARE

474 sayılı Gümrük Giriş Tarife

Cetveli Hakkında Kanun

İthalat sırasında ilgili gümrük

idarelerince tahsil edilir.

4458 sayılı Gümrük

Kanununun, 5911 sayılı

Kanunla değişik 234 üncü

maddesi

3065 sayılı KDV Kanunu

İthalat sırasında ilgili gümrük

idarelerince tahsil edilir.

KDV Kanunu 51 nci maddesi

delaletiyle 4458 sayılı

Gümrük Kanununun, 5911

sayılı Kanunla değişik 234

üncü maddesi

Özel Tüketim

Vergisi

4760 sayılı Özel Tüketim Vergisi

ÖTV Kanunu eki Listelere ve ÖTV Kanununun 16 ncı

aranan belgelere göre

maddesi delaletiyle 4458

gümrük idaresi veya vergi

sayılı Gümrük Kanununun,

dairesi olarak farklılık

5911 sayılı Kanunla değişik

göstermektedir.

234 üncü maddesi

Damga Vergisi

488 sayılı Damga Vergisi Kanunu

Beyanname tesciline bağlı

olarak ithalat sırasında ilgili

gümrük idarelerince tahsil

edilen bir vergidir.

213 sayılı Vergi Usul Kanunu

Anti Damping

3577 sayılı İthalatta Haksız

Vergisi,

Rekabetin Önlenmesi Hakkında

Sübvansiyona Karşı

Kanun

Telafi Edici Vergi

İthalat sırasında ilgili gümrük

idarelerince tahsil edilir.

Herhangi bir cezai

düzenleme mevcut değildir.

Ek Mali Yükümlülük

2976 sayılı Dış Ticaretin

Düzenlenmesi Hakkında Kanun

İthalat sırasında ilgili gümrük

idarelerince tahsil edilir.

2976 sayılı Dış Ticaretin

Düzenlenmesi Hakkında

Kanun’un 4 üncü maddesi

Toplu Konut

Fonu(Tarım Payı)

2976 sayılı Dış Ticaretin

Düzenlenmesi Hakkında Kanun

İthalat sırasında ilgili gümrük

idarelerince tahsil edilir.

2976 sayılı Dış Ticaretin

Düzenlenmesi Hakkında

Kanun’un 4 üncü maddesi

Kaynak Kullanımını

Destekleme Fonu

4684 sayılı Bazı Kanun ve Kanun

Hükmünde Kararnamelerde

Değişiklik Yapılmasına Dair Kanun

ve 88/12944 sayılı Kaynak

Kullanımını Destekleme Fonu

Hakkında Karar

İthalattan önce bankalara

yatırılmaktadır.

88/12944 sayılı Kaynak

Kullanımını Destekleme

Fonu Hakkında Karar

Tütün Fonu

4629 sayılı Bazı Fonların Tasfiyesi

Hakkında Kanunun geçici 1 inci

maddesi

İthalat sırasında ilgili gümrük

idarelerince tahsil edilir

2976 sayılı Dış Ticaretin

Düzenlenmesi Hakkında

Kanun’un 4 üncü maddesi

Gümrük Vergisi

Katma Değer

Vergisi

5

6

CEZALARI DÜZENLEYEN

MEVZUAT

İthalatta Ödenen Vergiler ve Mali Yükler, PWC,

http://www.gumrukportali.com/hakkimizda/detay.aspx?SectionID=JIxh%2BIai9S4UzKR%2BpL%2Bf2g%3D%

3D&ContentID=IdPu%2FkxDTHAN79ENtiNHuA%3D%3D

Uluslararası Ticaret Yüksek Lisansı

Uluslararası Ticari Süreçler ve Uygulaması Ders Notları © Yrd. Doç. Dr. Hakan TUNAHAN

6

VERGİ VEYA MALİ YÜK

KANUNİ DAYANAK

TAHSİLÂTI YAPAN

İDARE

CEZALARI

DÜZENLEYEN

MEVZUAT

Fikir ve sanat eserlerinin tespit edildiği

taşıyıcı materyaller ile bu eserleri

çoğaltmaya yarayan teknik cihazların ithalat

bedelleri üzerinden yapılacak kesinti

5846 sayılı Fikir ve

Sanat Eserleri

Kanununun 44 üncü

maddesi

İthalattan önce

bankalara

yatırılmaktadır.

Herhangi bir cezai

düzenleme mevcut

değildir

Çevre Katkı Payı

2872 sayılı Çevre

Kanunu’nun 18 inci

maddesi

İthalattan önce

bankalara

yatırılmaktadır

Herhangi bir cezai

düzenleme mevcut

değildir

Telafi edici vergi

4458 sayılı Gümrük

Kanunu

Gümrük idarelerince

Tahsil edilir.

4458 sayılı Gümrük

Kanunu’nun 234/5 inci

maddesi.