ÖĞR. GÖR.AYNUR ARSLAN BURŞUK

DERS 4

İÇERİK

• KAMU EKONOMİSİ VE TÜRKİYE’DEKİ GELİŞİMİ

• TÜRKİYE’DE KAMU HARCAMALARI

• TÜRKİYE’DE KAMU GELİRLERİ

• TÜRKİYE’DE İÇ BORÇLANMA VE BORÇ YÖNETİMİ

• TÜRKİYE BÜTÇESİNİN GELİŞİMİ

• TÜRKİYE’DE ÖZELLEŞTİRME

• TÜRKİYE’DE MAHALLİ İDARELERİN BÜTÇELERİ

Kamu Ekonomisi

Devletin harcamaları, gelirleri, borçları ile ilgili

uygulamaların nedenleri sonuçları ve etkilerini

incelemektedir.

Bir ülkede uygulanan vergiler kimlerden ne oranda

alınmaktadır?

Yapılan harcamalar hangi kesim ve gruplara yöneliktir?

Kamu harcamalarının ve gelirlerinin gelir dağılımı ve

ekonomik istikrar üzerindeki etkileri nelerdir?

Önemli diğer nokta toplumda üretilen mal ve

hizmetlerin hangi kısmı hangi oranda ve hangi kesim

tarafından üretilmektedir?

Kamu kesimi genellikle tam kamusal mal ve yarı

kamusal mal ve hizmet üretmenin yanında özel mal ve

hizmet de üretmektedir. Tam ve yarı kamusal mal ve

hizmetlerin üretimini üstlenen kamu kesimi bunları piyasa

fiyatlarından satma olanağı genellikle olmadığından,

finansmanını vergi ve benzeri gelirlerle karşılamaktadır.

Tam Kamusal Mal: Bireylerden herhangi birisinin

tüketimi nedeniyle, diğerlerinin aynı malı tüketme

olanağında herhangi bir azalışın olmadığı, birlikte ve eşit

biçimde tüketilen mal ve hizmetlerdir.

Yarı Kamusal Mal: Tüketimleri sonucu topluma yoğun

dışsal faydalar sağlarken, kişilere de ayrıca özel fayda

sağlayan mal ve hizmetlerdir.

Kamu Kesiminin Büyüklüğü

Kamu harcamalarının ya da bu harcamaların finansmanını

sağlayan kamu gelirlerinin Gayri Safi Yurtiçi Hâsıla’ya

(GSYH’ya) oranları kamu kesiminin büyüklüğünü ölçmede

kullanılan ölçütlerden biridir.

Devletin milli hasıladan aldığı payın küçültülmesi gereği son

yıllarda ekonomik etkinlik açısından daha fazla önerilmektedir.

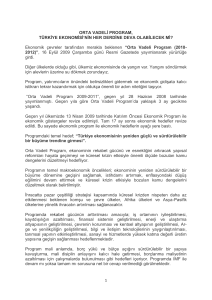

Tablo 1 (Kamu Gelirleri)

Tablo 1’de seçilmiş bazı ülkelerde kamu gelirlerinin GSYH’ya

oranları görülmektedir. Türkiye’nin bulunduğu konum dünya

ortalamasının biraz altında kalırken, sosyal devletin ağırlığının

olduğu AB üyesi ülkelerden İngiltere ve Yunanistan’da bu

oranlar %38’ler civarındadır.

Tablo 2 (Kamu Harcamaları)

Kamu harcamaları açısından Tablo 2’ye baktığımızda AB

üyesi ülkeler İngiltere ve Yunanistan’da kamu

harcamalarının GSYH içindeki payı oldukça yüksektir.

Kamu kesiminin verimliliğinin özel kesime göre düşük

olduğu düşünüldüğünde yüksek kamu harcama oranlarının

ekonomik sorunları ortaya çıkarması kaçınılmazdır.

Kamu harcamalarının oranının çok yüksek olması

ekonomik sorunlara yol açarken çok düşük olması

durumunda da toplumun ihtiyaç duyduğu mal ve hizmetler

yeterince karşılanamayacaktır.

Bu noktada kamu harcamaları açısından optimum (en

uygun) oranın sağlanması önemlidir.

Kamu Açığı

Kamu harcamaları ile kamu gelirleri arasındaki oluşan

fark kamu harcamalarının daha yüksek olması

şeklinde geliştiğinde kamu açığı oluşacaktır ve bu

açık borçlanma yoluyla karşılanmaktadır.

Hükümet borçlarının GSYH’ya oranına (Tablo 3)

baktığımızda bu oranların artma eğiliminde olduğu

gözükmektedir.

Tablo 3 (Kamu Borçları)

Alınan borçlar başlangıçta çeşitli kamusal mal ve hizmetlerin

sağlanmasında kullanılırken, borçların hızlı büyümesi ile yeni

borçlanmalar,faiz

ödemeleri

ile borç taksitlerini

ödemede

kullanılmaktadır. Bu ise ekonominin ihtiyaç duyduğu yatırımların ve

üretimlerin yapılamaması anlamına gelmektedir. Giderek artan borç

taksitleri ve faiz ödemeleri ülke ekonomilerini kısır döngü içine

sokmaktadır.

TÜRKİYE’DE KAMU HARCAMALARI

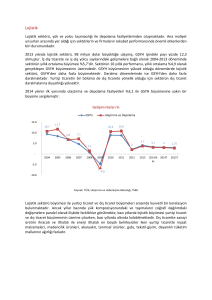

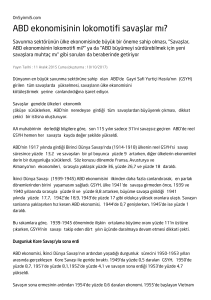

Grafik 1’e baktığımızda 1924-2011 döneminde kamu harcamalarında

genel artış trendi (eğilimi) olmakla birlikte dönemsel dalgalanmaların da

mevcut olduğunu görebiliriz.

TÜRKİYE’DE KAMU HARCAMALARI

Devletçi politikaların uygulandığı 1930’lu yıllar ile İkinci Dünya

Savaşı döneminde kamu harcamalarında ani dalgalanmalar

mevcuttur. Savaştan sonraki dönemde kamu harcamalarının

GSYH’ya oranında tekrar bir artış trendi söz konusudur.

1970’lerin ilk yıllarına kadar bütçe denkliği genel olarak

önemsenirken, bu tarihlerden sonra belirgin bir şekilde açık bütçeler

söz konusudur.

1990’lı yıllar kamu harcamaları ve kamu gelirleri arasındaki farkın

iyice açıldığı yıllardır.

Kriz yılı olan 2001’de ise kamu harcamaları ile gelirleri arasındaki

fark maksimum (en yüksek) seviyeye ulaşmıştır. 2001 krizi

sonrasında uygulanan istikrar programı (Güçlü Ekonomiye Geçiş

Programı) sonrasında bu oranlarda büyük düşüş sağlanmıştır.

Kamu Harcamalarının Sınıflandırılması ve

Türkiye’deki Durum

Kamu harcamaları idari (kurumsal), işlevsel (fonksiyonel)

ve ekonomik sınıflandırmalara tabi tutulur.

İdari sınıflandırmada genel bütçe, özel bütçe ve

düzenleyici denetleyici kurum bütçelerinden oluşan bir

sınıflama mevcuttur.

İşlevsel sınıflandırmada savunma, sağlık, eğitim gibi

hizmetler, o hizmetleri hangi kuruluşların yaptığı

dikkate alınmaksızın harcamaların hangi amaçları

gerçekleştirdiğine bakılır.

Ekonomik sınıflandırılması, devlet hizmetlerinin

ekonomik faaliyet düzeyi üzerindeki etkilerini ölçmeye

yardımcı olur.

Tablo 4 (Kamu Harcamalarında İşlevsel

Sınıflandırma)

Tablo 4’e göre eğitim ve sağlık hizmetlerinin bütçe içindeki

payları artış trendi gösterirken savunma hizmetlerinin bütçeden

aldığı pay yıllar itibarıyla düşme eğilimine sahiptir.

Fonksiyonel sınıflandırmada sosyal güvenlik hizmetlerinin

bütçeden aldığı payda çok belirgin yükselişler mevcuttur.

Tablo 5 (Kamu Harcamalarında Ekonomik

Sınıflandırma)

Tablo 5’e baktığımızda personel harcamalarının payı

%21’ler civarında seyretmektedir.

Faiz giderlerindeki düşüş eğilimi bu tabloda da görülmektedir.

Sosyal güvenlik harcamalarında belirgin artış söz konusudur.

Kamu personelinin sağlık hizmetlerinin Sosyal Güvenlik

Kurumuna devri ve genel sağlık sigortası uygulamasının da

etkisiyle Merkezi Yönetim Bütçesindeki sağlık harcamaları

azalırken, sosyal güvenlik harcamalarında artışlar olmuştur.

Cari transferler bütçenin en büyük harcama kalemi olmuştur.

TÜRKiYE’DE KAMU GELİRLERİ

Kamu bütçesinde harcamalar›n finansmanında

kullanılan kamu gelirlerinin en önemlisi vergi

gelirleridir.

Bunun dışındaki gelirler vergi dışı normal gelirler,

özel gelirler ve fon gelirleri, diğer gelirler ve katma

bütçe gelirleri olarak sınıflandırılmaktadır.

Vergi dışı gelirleri içinde teşebbüs ve mülkiyet

gelirleri, faiz, pay, ceza gelirleri, sermaye gelirleri yer

almaktadır.

Tablo 6 Kamu Gelirlerinin Bütçe

İçindeki Payları (%)

Kamu gelirlerinin bütçe içindeki paylarına baktığımızda

gelir vergisinin payı 1975 yılında %40’ın üzerinde iken,

bu pay istikrarlı biçimde düşmüş ve 2010 yılında %22,1

değerini almıştır.

Gelir vergileri dolaysız vergilerin en önemli bölümünü

oluşturmaktadır. Bu açıdan bakıldığında Türk Vergi

Sisteminde dolaysız vergileri payı düşerken, dolaylı

vergilerin payı artmıştır.

Devletin dolaylı vergilere yönelmesinin en önemli

sebepleri bu vergilere karşı tepkinin düşük olması, vergi

maliyetinin düşük olmasından kaynaklanmaktadır.

Tablo 7 Türkiye’de Vergi Yükü

Türkiye’de Vergi Yükü

Vergi Yükü ödenen vergi ile gelir arasındaki oranı ifade

eder.

Tablo 7’de 1965 yılından 2010 yılına kadar seçilmiş bazı

OECD ülkelerinin toplam vergi gelirlerinin GSYH’ya

oranı verilmiştir.

Tablo 7’e bakıldığında vergi yükünün ülkeler arasında

oldukça farklılıklar gösterdiği görülür.

Türkiye’de vergi yüküne baktığımızda 1975 yılında sosyal

güvenlik harcamaları dâhil %13,8 olan oran 2010 yılında

%28,4’e çıkmıştır.

TÜRKİYE’DE İÇ BORÇLANMA VE BORÇ YÖNETİMİ

Kamu ihtiyacı olan kaynakları ya borçlanma yada vergi gelirleri

yoluyla elde edecektir.

Devletin diğer bir ifadeyle kamunun borçlanmasını vergilerden

ayıran en önemli özellik ise borçlanmanın gönüllü yapılmasıdır.

Kamu (devlet) iç borçlanmada bazen gönüllülüğü ortadan

kaldırabilmektedir. 1962 yılından sonra Türkiye’de uygulanan

Tasarruf Bonoları zorunlu olarak kamu borç vermeye iyi

örnektir.

Türkiye Cumhuriyeti Osmanlı İmparatorluğu’ndan kalan borçlar

ve borç yönetimindeki sorunlar nedeniyle borçlanma konusunda

oldukça temkinli davranmıştır. İkinci Dünya Savaşı döneminde

iç ve dış borçlanma konusunda gelişmeler yaşanmıştır. İlk defa

bütçe açıklarının finansmanı için iç borçlanmaya gidilmiştir.

TÜRKİYE’DE İÇ BORÇLANMA VE BORÇ YÖNETİMİ

Bütçe açıkları 1950-60 arasında iç borçların önemli

sebeplerinden biri olmuştur.

1980 sonrası dönemde kamu açıkları ağırlıklı olarak iç

borçlanmayla karşılanır hâle gelmiştir.

Şubat 2001’de yaşanan ekonomik krizin faizler ve borçlanma

vadeleri üzerinde yarattığı olumsuz etkiler sonucunda iç borç

stoku büyük bir artış göstermiştir.

Kamu finansmanında verginin yerine iç borçlanmanın tercih

edilmesi, belirli kesimlere kaynak transferi sağlamıştır. Diğer

yandan kamuya borç verenler zenginleşirken, borç vermeyenler

fakirleşmiştir.

Türkiye’de özellikle yüksek enflasyonist dönemde kamunun daha

rahat borçlanması için yüksek tutulan reel faiz oranları, özel

sektörü yatırım yapmak yerine, kamuya borç vererek risksiz ve

yüksek getiri sağlamaya yönlendirmiştir.

BORÇ YÖNETİMİ

Borç yönetiminde temel amaç faiz oranları, döviz kurları ve

likidite dalgalanmalarını minimum düzeyde etkileyecek borç

yüküne sahip olmak ve bunu sürdürebilmektir. Bu yüzden

devletler borç yükünü azaltmak isterler.

Türkiye’de kamu borçlanmasından sorumlu olan birim Hazine

Müsteşarlığı’dır.

Borçlanmada sabit faizli borçlanmaya ağırlık verilmesi, geri

ödemede ortalama vadenin uzatılması, likidite riskini azaltmak

için güçlü rezerve sahip olmak gibi stratejileri uygulanması

gerekmektedir.

2001-2010 döneminde borç yükündeki azalmada faiz

harcamalarındaki düşüş birincil etkendir.

Kamu Kesimi Borçlanma Gereği

Ülkelerarası karşılaştırmalar yapabilmek ve bütçe açığı

ölçümü ile ilgili sorunlardan kurtulmak, standartlara uyum

sağlamak ve maliye politikasının sürdürülebilirliğinin

analiz edilebilmesi için kamu kesimi borçlanma gereği

(KKBG) bütçe açığı göstergesi olarak kullanılmaktadır.

KKBG, kamunun toplam nakdi harcamamaları ile toplam

nakdi gelirleri arasındaki farktır.

Tablo 8 (KKBG)

Türkiye’de KKBG’nin gelişimine baktığımızda 1990’lı

yılların ortalarından 2002 yılına kadar sürekli artışlar

gözlenmiş ve 2001 yılında KKBG’nin GSYH oranı

%12’ye kadar yükselmiştir. Faiz ödemeleri 2001 yılında

%18 oranına ulaşmıştır.

2002 yılından sonra uygulanan ihtiyatlı (sıkı) maliye

politikası sayesinde azalan bütçe açığına paralel olarak

kamu kesimi borçlanma gereği de önemli ölçüde azalmış

ve 2005 yılında negatife dönmüştür.

TÜRKİYE’DE ÖZELLEŞTİRME

Özelleştirme

kamu mülkiyetindeki ekonomik kuruluşların

(KİT’lerin) yönetim ve mülkiyetinin özel sektöre devredilmesidir.

Burada KİT’lerin sermayesinin en az %51’inin özel sektöre devri

gerekmektedir.

KİT çatısı altında yer alan fakat devletin %50’den daha az paya sahip

olduğu iştiraklerdeki kamu payının özel sektöre devrini ise kamunun

elindeki menkul değerlerin satılarak paraya dönüştürülmesi ifade

edebiliriz.

Özelleştirmede ilk şart mülkiyet devrinin gerçekleşmesidir. Çünkü

bu sayede söz konusu kuruluş devlet kontrolünden çıkmakta ve bütçe

üzerindeki yükü (varsa) azalmaktadır. Yönetim devride

özelleştirmenin ikinci koşuludur.

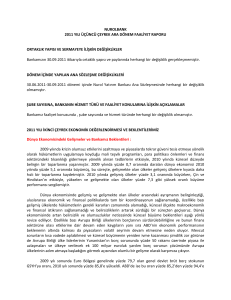

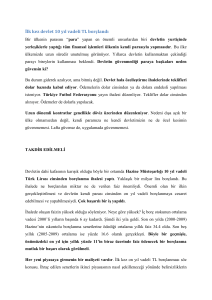

Grafik 2 Türkiye’de Özelleştirme

TÜRKİYE’DE ÖZELLEŞTİRME

Grafik 2’de 1986-2012 döneminde yıllık özelleştirme

gelirleri görülmektedir.

Hazine’nin Türk Telekom’da bulunan yüzde 55 oranındaki

hissesi 2005 yılında 6.5 milyar dolar bedelle

özelleştirilmiştir ve bu işlem şimdiye kadar ülkemizde tek

kalemde yapılan en büyük özelleştirme uygulaması

olmuştur.

Ayrıca 2005 yılı en fazla özelleştirme gelirinin sağlandığı

yıl olmuştur.

TÜRKİYE’DE ÖZELLEŞTİRME

Özelleştirme sürecinde çerçevenin iyi çizilmesi, farklı

düşünen kesimlerle iyi diyalog kurulması fayda-maliyet

analizinin iyi yapılması gerekir.

Ayrıca elde edilecek gelirlerin üretken yatırımlara

yönlendirilmesi, kamu tekellerin yerine özel tekellerin

yaratılmaması gerekir.

Amaç piyasa ekonomisini gelifltirmek, rekâbet düzeyini

artırmak ve sonuç olarak ekonomide etkinliği

gerçekleştirmek olmalıdır.

TÜRKİYE’DE MAHALLİ iDARELERiN BÜTÇELERi

Mahalli idareler bütçeleri denildiğinde belediyeler, il özel idareleri,

iller Bankası ve su ve kanalizasyon idareleri bütçeleridir. Mahalli

idare

bütçelerinin

%90’ı

belediyeler

tarafından

gerçekleştirilmektedir. Merkezi yönetimin ağırlık kazandığı

ülkelerde mahalli idarelerin etkisi sınırlıdır.

Türkiye’de son yıllarda mahalli idarelerin bütçe ve yetkileri

arttırılmaya çalışılmaktadır. Türkiye’de mahalli idarelerin yasa

yapma ve vergi koyma yetkileri yoktur. Bu nedenle yetkileri,

görevleri, gelir kaynakları ve harcamaları merkezi yönetim

tarafından belirlenir.

1980 sonrası dönemde emlak vergileri ve bazı vergilerin toplanması

belediyelere bırakılmış ve belediyelere genel bütçeden daha çok

kaynak transfer edilmeye başlanmıştır.

Soru 1

Aşağıdakilerden hangisi kamu kesiminin

büyüklüğünü gösteren ölçütlerden biri değildir?

a. Kamu Gelirleri/GSYH

b. Devlet Borçları/GSYH

c. Devlet Bütçesi/GSYH

d. Vergi Gelirleri/GSYH

e. Kamu Harcamaları /GSYH

Cevap 1

b. Devlet Borçları/GSYH

Soru 2

Harcamayı yapan yönetim birimlerini esas alan kamu

harcamaları sınıflandırması aşağıdakilerden

hangisidir?

a. Fonksiyonel

b. İdari

c. Ekonomik

d. Harcamacı

e. Hukuki

Cevap 2

b. İdari

Soru 3

Ekonomide etkinlik açısından aşağıdaki vergilerden

hangisi daha avantajlıdır?

a. Gelir üzerinden alınan vergiler

b. Servet üzerinden alınan vergiler

c. Harcamalar üzerinden alınan vergiler

d. Veraset ve İntikal vergisi

e. Kurumlar Vergisi

Cevap 3

c. Harcamalar üzerinden alınan vergiler

Soru 4

Türkiye’de kamu borçlanmasından sorumlu kurum

aşağıdakilerden hangisidir?

a. Maliye Bakanlığı

b. Kalkınma Bakanlığı

c. Merkez Bankası

d. Hazine Müsteşarlığı

e. Dış Ticaret Müsteşarlığı

Cevap 4

d. Hazine Müsteşarlığı

Soru 5

Türkiye’de 1980 sonrasında belediyelere

aşağıdakilerden hangi verginin toplama yetkisi

verilmiştir?

a. Katma Değer Vergisi

b. Emlak Vergisi

c. Veraset ve İntikal Vergisi

d. Özel Tüketim Vergisi

e. Banka ve Sigorta Muameleleri Vergisi

Cevap 5

b. Emlak Vergisi

Soru 6

Aşağıdakilerden hangisi bütçe açığı göstergesi olarak

KKBG’nin kullanılma nedenlerinden biri değildir?

a. Ülkelerarası karşılaştırmalarda kolaylık sağlamak

b. Bütçe açığı ölçümü ile ilgili sorunlardan kurtulmak

c. Maliye politikasının sürdürülebilirliğinin analiz

edilebilmek

d. Nakit bazında ölçüm yapabilmek

e. Borç yükünü azaltmak

Cevap 6

e. Borç yükünü azaltmak

Soru 7

Aşağıdakilerden hangisi Türkiye’de özelleştirmenin

amaçlarından biri değildir?

a. Devletin ekonomideki ticari faaliyetlerinin en aza

indirilmesi

b. Rekabete dayalı piyasa ekonomisinin oluşturulması

c. Devlet bütçesi üzerindeki KİT finansman yükünün

azaltılması

d. Sermaye piyasasının geliştirilmesi

e. İstihdamın artırılması

Cevap 7

e. İstihdamın artırılması

SON