Bireysel Emeklilik Sistemi

Gelişim Raporu

2009

Bireysel Emeklilik Sistemi

Gelişim Raporu 2009

[email protected]

Bu raporun elektronik versiyonuna ve seçilmiş istatistiklerin verilerine

www.egm.org.tr/bes2009gr.htm adresinden ulaşabilirsiniz.

Basıma Giriş Tarihi: 13 Nisan 2010

2

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

İçindekiler

Sunuş

7

1. Bir Yılı Geride Bırakırken

1.1 Dünya Ekonomisindeki Gelişmeler

1.2 Türkiye Ekonomisindeki Gelişmeler

1.3 Türkiye’de Sosyal Güvenliğe İlişkin Büyüklükler

8

10

11

13

2. Bireysel Emeklilik Sistemi Verileri

2.1 Genel Değerlendirme

2.2 Sözleşmeler

2.3 Katılımcılar

2.4 Katkı Payları

2.5 Emekliler

2.6 Aracılar ve e-BEAS

2.7 Emeklilik Planları

16

18

20

26

32

40

44

48

3. Emeklilik Yatırım Fonları

3.1 Dünyada Emeklilik Fonları

3.2 Türkiye’de Emeklilik Yatırım Fonları ve Menkul Kıymet Yatırım Fonları

3.3 Fon Grupları Portföy Dağılımları

3.4 Fon Grupları Büyüklükleri ve Ortalama Getirileri

3.5 Emeklilik Yatırım Fonları Getirileri

3.6 Emeklilik Yatırım Fonları Risk Analizi

3.7 Emeklilik Yatırım Fonlarının Fon İşletim Gideri Kesinti Oranları

3.8 Emeklilik Yatırım Fonları Verileri

50

52

53

55

57

60

64

67

68

4. 2009 Yılı Gerçekleşmeler, 2010 Yılı Sektörel Beklentiler

4.1 2009 Yılı Gerçekleşmeler

4.2 2010 Yılı Sektörel Beklentiler

72

74

75

5. Mevzuattaki Gelişmeler, Sektörel Faaliyetler ve Yayınlar

5.1 İlgili Mevzuatta Yapılan Düzenlemeler

5.2 Sektörel Faaliyetler

5.3 Özel Emeklilik Sistemleri ile İlgili Uluslararası Yayınlar

78

80

81

81

6. Bireysel Emeklilik Sisteminden Seçilmiş Konular

6.1 Muhtemel Birikim ve Emeklilikte Geri Alma Analizi

6.2 EGM İletişim Merkezi’nden Seçilmiş Anket Sonuçları

82

84

87

7. Emeklilik Şirketleri Almanağı

90

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

Tablo ve Grafikler

Yıllar İtibarı ile Dünya Ekonomisinde Büyüme

10

Katılımcıların Cinsiyet ve Yaşlara Göre Dağılımı

26

Tüketici Fiyatları Endeksi Yıllık Değişim Oranları

(%)

11

Katılımcıların Cinsiyet ve Eğitim Oranlarına Göre

Dağılımı (%)

26

2009 Yılında Yatırım Araçları Getirileri

Katılımcıların Yaş Aralıklarına Göre Fon Grubu

Tercihleri (%)

27

12

2009 Yılında Sigortalı Sayılarının Geçen Yıla Göre

Değişimi

13

Katılımcıların Fon Grubu Tercihleri (Adet)

İşsizlik Sigortaları İstatistikleri

Sözleşme Türlerine Göre Katılımcıların Fon Grubu

Tercihleri (Adet)

28

14

27

Sözleşme Adedinin ve Toplam Katkı Payının

Gelişimi

18

Katılımcıların Yaşlarına Göre Birikimleri (TL)

Yatırıma Yönlenen Toplam Tutar-Fon Tutarı

Karşılaştırması

18

Katılımcıların Yaş Aralıklarına Göre Ödenmesi

Planlanan Aylık Ortalama Düzenli Katkı Payları

29

Şirket Katılımcılarının Fon Büyüklüğü (TL)

19

Katılımcıların İkamet Ettikleri İllerdeki Nüfusa

Oranı (%)

29

Toplam Katkı Payının, Sözleşmelerin Kuruluş

Gerekçelerine Göre Dağılımı (TL)

19

Katılımcıların Coğrafi Bölgeler ve Yaş Aralıklarına

Göre Oransal Dağılımı (%)

30

Ödemelerin Dağılımı (TL)

20

Katılımcıların ve Fon Büyüklüğünün

Aralıklarına Göre Dağılımı (%)

Yürürlükte ve Sonlanan Sözleşmelerin Dağılımı

20

Katılımcıların Sahip Oldukları Sözleşme Adetlerine

Göre Dağılımı (%)

31

Sözleşme-Sertifikalarda

Türlere

Büyüklüğüne Göre Oransal Dağılım

20

Katılımcıların Sahip Oldukları Sözleşme-Sertifika

Türlerine Göre Dağılımı (%)

31

Sözleşmelerin Coğrafi Bölgelere Göre Oransal

Dağılımı

21

Toplam Katkı Payının Dağıtım Kanalına Göre

Oransal Dağılımı (%)

32

Hak Kazanma Sürelerine Göre Dağılım

21

Toplam Katkı Payının Dağıtım Kanalı ve Ödeme

Periyoduna Göre Oransal Dağılımı (%)

32

Sözleşmelerin Ödeme Periyoduna Göre Dağılımı

21

Kümülatif Katkı Payının Ödeme Tiplerine Göre

Tarihsel Seyri (Milyon TL)

33

Sonlanan

Sözleşme-Sertifikaların

Nedenine Göre Dağılımı

22

Coğrafi Bölgelere Göre Aylık Ortalama Düzenli

Katkı Payları

33

Yürürlükteki ve Sonlanmış Sözleşmelerin Yıllara

Göre Dağılımı

22

Ödeme Periyoduna Göre Aylık Ortalama Düzenli

Katkı Payları

34

Sistemde Geçirdikleri Süreye Göre Sözleşmelerin

Birikimi (TL)

23

Dağıtım Kanalına Göre Aylık Ortalama Düzenli

Katkı Payları

34

Sistemde Geçirdikleri Süreye Göre Sözleşmelerin

Dağılımı

23

Toplam Katkı Payının Aylık Ortalama Düzenli Katkı

Payı Aralıklarına Göre Dağılımı (TL)

35

Sözleşmelerin Yürürlüğe

Sonlanma Oranı (%)

24

Katkı Payının Ödeme Enstrümanına Göre Oransal

Dağılımı (%)

35

Kendi İsteğiyle Sonlanan Sözleşmelerin Kıdem

Ayına Göre Dağılımı

24

Yıllık Ortalama Düzenli Katkı Payının Değişimi

(TL)

36

Şirketler Arası Aktarım Yapan Sözleşmelerin

Dağılımı

25

Yönetim Gideri Kesintisi Oranının Tarihsel Seyri

(%)

36

Hesap Birleştirme Hakkı Kullanımı (Adet)

Kümülatif Kesintilerin

Tarihsel Seyri

Giriş

ve

Fon

Sonlanma

Ayına

Göre

25

Kesinti

Tiplerine

28

Gelir

Göre

30

37

3

4

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

Kümülatif Stopaj Vergisi

Ödenen Toplam

Değişimi

Katkı

Payının

Yıllara

Göre

38

Emeklilik Yatırım Fonları Büyümesi

38

Fon Grubu Bazında Emeklilik Yatırım Fonları Net

Varlık Değerleri ve 2009 Yılı İçindeki Büyüme

Oranları

54

Ödeme Yeterliliğine Göre Sözleşmelerin Dağılımı

(%)

39

Emeklilik Hakkı Kullanan

Tarihsel Değişimi

Katılımcı

Adedinin

40

Emekliliğe Hak Kazanacak Katılımcı Adedinin

Gelişimi

40

BES'te Emeklilik

41

Emekliliğe Hak Kazanıp Sistemde Kalan Katılımcı

Oranı

41

Emekli Olan Katılımcıların Ödedikleri Katkı Payı ve

Elde Ettikleri Net Getiri (TL)

42

Emeklilik Hakkını Kullanan Katılımcıların Aldıkları

Ödemelere Göre Dağılımı

42

Emeklilik Hakkını Kullanan Katılımcıların Bireysel

Emeklilik Sisteminde Geçirdikleri Süreye Göre

Dağılımı

43

53

Emeklilik Yatırım Fonları ve Menkul Kıymet Yatırım

Fonlarında Ortalama Vade

54

Emeklilik Yatırım Fonları Konsolide Portföy Dağılımı

(%)

55

Emeklilik Yatırım Fonlarında Yıl Sonları İtibarı ile

Önceki Yıla göre Portföy Dağılımı Değişimi

55

Esnek Fonlar Portföy Dağılımı (%)

56

Kurucu Bazında 2009 Yılı Emeklilik Yatırım Fonları

Portföy Dağılımı (%)

56

Fon Grupları Büyüklükleri ve Ortalama Getirileri

57

Fon Gruplarının Net Varlık Değerleri Değişimi

(2004-2009)

57

Fon Grupları 2009 Yılı Ortalama Getirilerinin Seyri

58

44

Bireysel Emeklilik Sisteminin Başlangıcından

İtibaren Fon Grubu Getirilerinin Seyri

58

Dağıtım Kanalına Göre Sözleşme Adedi Oranı ve

Katkı Payı Oranları (%)

44

Emeklilik Yatırım Fonları Net Varlık Değerlerinin

Fon Grupları ve Kurucu Bazında Dağılımı

59

Aracıların Yaş Aralıklarına Göre Sözleşme Adedi

Oranı ve Katkı Payı Oranları (%)

45

Karşılaştırma Ölçütü Getirisi Üzerinde Performans

Gösteren Emeklilik Yatırım Fonları (Esnek Fonlar

Hariç)

60

Dağıtım Kanalına Göre Sözleşmeler

Aracıların Yaş Aralıklarına Göre Sözleşmelerin

Dağılımı ve Sözleşme Sonlanma Oranları (%)

45

Dağıtım Kanalına Göre e-BEAS’a Katılan Aracı

Adetleri

46

Yaş Aralıklarına Göre e-BEAS’a Katılanların ve

Başarılı Olanların Dağılımı

46

e-BEAS’a Katılanların Dağıtım Kanalına Göre Puan

Aralıkları (%)

47

e-BEAS’a Katılanların Başarı Oranlarının Tarihsel

Gelişimi

47

Emeklilik Planları

48

Seçilmiş Ülkelerde Emeklilik Fonları Nominal

Getirileri

52

OECD Ülkeleri Emeklilik Fonları Net

Değerlerinde Yıllık Değişim (2008/2007)

Varlık

52

31 Aralık 2009 Tarihi İtibarı ile Yatırım Fonları

Toplam Bilgileri

53

Esnek Emeklilik Yatırım Fonları Verileri

61

Fon Grubu ve Kurucu Bazında Emeklilik Yatırım

Fonları 2009 Yılı Getirileri

62

Fon ve Karşılaştırma Ölçütleri 2009 Yılı Getirileri

62

Kurucu Bazında Emeklilik Yatırım Fonları Net Varlık

Değerleri

63

Kurucu Bazında Emeklilik Yatırım Fonları Net Varlık

Değerleri ve 2009 Yılı İçindeki Büyüme Oranları

63

Sharpe Oranına Göre İlk 20 Emeklilik Yatırım

Fonu

64

Alfa Katsayıları Pozitif Olan Emeklilik Yatırım

Fonları

65

Fon Grupları için Kullanılan Pazar Endeksleri

66

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

Risksiz Getiri Ortalama ve Standart Sapmaları

66

Emeklilik Yatırım Fonlarının Fon Grubu Bazında

Aylık Ortalama Fon İşletim Gideri Kesintisi Oranı

67

Emeklilik Yatırım Fonları Verileri

68

Biriktirme ve Programlı Geri Alma Dönemleri

85

Emeklilik Döneminde Değişik Alternatiflerle Geri

Alma Analizi

86

Sistemden Ayrılma Nedenleri

Bireysel Emeklilik

Beklentiler

Sistemine

87

Giriş

Anındaki

88

Ayrılmış Katılımcıların Tekrar Katılımı

88

Ayrılmış Katılımcılarda Vergi Teşviği Kullanımı

89

5

6

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

7

Sunuş

2009 yılında altıncı yılını dolduran bireysel emeklilik sistemi,

son dönemde yaşanan ve ülkemizi de etkileyen küresel mali

krize rağmen yüksek oranlı büyümesine devam etmektedir.

Tasarrufların öneminin arttığı bu dönemde, gönüllü katılıma

dayalı bu sistemde sağlanan yüksek oranlı büyüme ve sistemde

biriken toplam fon tutarının 9 milyar TL’yi aşması büyük önem

arz etmektedir.

Bireysel emeklilik sistemine ilişkin 2009 yıl sonu verileri bir önceki

yıl sonu verileri ile karşılaştırıldığında; toplam fon büyüklüğünün

%42’lik bir artışla 9 milyar TL seviyesine yükseldiğini, yıllık katkı

payı artışının yaklaşık %29 olduğunu ve şirketlerin katılımcı

sayısı toplamının %14 artışla 1 milyon 988 bine ulaştığını

görmekteyiz. Ayrıca bu dönemde, yeni bir şirketin daha ruhsat

almasıyla birlikte sistemde faaliyet gösteren emeklilik şirketi

sayısı 13’e ulaşmıştır. Bu sonuçların, yaşanan küresel krize

ve bu nedenle sistemden erken çıkışlarda oluşan göreli artışa

rağmen sağlanması dikkat çekicidir. Erken çıkışlarda 2009 yılında

yaşanan belirgin artışın ağırlıklı olarak küresel mali krizle ilişkili

olduğu ve finansal ihtiyaçlar nedeniyle yapıldığı görülmektedir.

Diğer taraftan, sistemden emekli olarak çıkanların sayısı 2009

sonu itibarı ile 1.907’ye ulaşmıştır.

Sistemdeki hızlı büyümenin, oran olarak azalmakla birlikte

önümüzdeki yıllarda da devam etmesi ve halen %1 düzeyinde

olan, toplam fon büyüklüğünün gayri safi yurt içi hasılaya

oranının sistemin 20. yılında, yani 2023 yılında, %10’a çıkması

hedeflenmektedir.

Bireysel emeklilik gibi tanımlanmış katkı esaslı sistemlerde

emeklilik birikimini etkileyen başlıca unsurlar arasında, katkı payı

ödeme düzeyi, ödeme süresi ve sistemde yapılan kesintilerin yanı

sıra yatırım performansını saymak mümkündür. Ülkemiz, hem

2008 yıl sonu ve hem de 2009 altıncı ay verilerine göre, OECD

ülkeleri içinde özel emeklilik fonlarında en yüksek nominal getiriyi

sağlayan ülke durumundadır. Bu sonuçta, bireysel emeklilik

sisteminin şeffaf ve esnek yapısının yanı sıra, katılımcıların

yatırım tercihlerini çoğunlukla sabit getirili enstrümanlardan

yana kullanmış olmasının etkisi vardır. Bununla birlikte, faizlerde

önemli düşüşler yaşanması ve yatırım ortamının önemli ölçüde

değişmeye başlaması, önümüzdeki dönemde yüksek getiri

performansını sağlayacak alternatif yatırım araçlarına ve

sistemin reel ekonomi ile ilişkisinin kurulmasına ihtiyaç olduğunu

göstermektedir. Bu bağlamda, sistemde yatırım yapılabilecek

fonların çeşitlendirilerek katılımcılara alternatif yatırım olanakları

sunulabilmesi yönünde çalışmalara başlanmıştır.

Diğer taraftan, kamu tarafından sağlanan vergi teşvikleri,

bireysel emeklilik benzeri sistemlerin gelişiminde çok önemli bir

rol oynamaktadır. Ülkemizde yapılan çeşitli sektörel anketler, son

yıllarda katkı payı ödeme aşamasında sağlanan vergi teşviğinin

daha çok kullanılmaya başlandığını ortaya koymakla birlikte, bu

anketler hala üç katılımcıdan ikisinin bu teşvikten yararlanmadığını

göstermektedir. Katılımcıların kendilerine sunulan olanaklardan

tam olarak yararlanabilmeleri, erken çıkışların azaltılması ve

sistemin daha hızlı büyümesi için, bu teşviğin katılımcılara her

aşamada hatırlatılması ve anlatılması da önem arz etmektedir.

Ayrıca, sistemin sağlıklı büyümesinin en önemli unsurlarından

birisi de işveren katkılı planların payının yüksek olmasıdır. Bu

itibarla, yaşanan küresel kriz nedeniyle ertelenen planların,

2010 yılında hayata geçirilmesini ve işverenlerin çalışanları adına

yaptıkları katkılarda kayda değer bir artış olmasını umuyorum.

Mevzuatı geliştirme bağlamında, 2009 yılında da bireysel

emeklilik sisteminin daha etkin bir şekilde işlemesinin sağlanması

yönünde bazı çalışmalar gerçekleştirilmiştir. Bu çerçevede,

Bireysel Emeklilik Aracıları Hakkında Yönetmelik yeniden

düzenlenerek bireysel emeklilik aracılarının faaliyetleriyle ilgili

standartlar geliştirilmiştir. Ayrıca, emeklilik planlarının elektronik

ortamda kaydedilmesine olanak sağlayan e-plan sistemine

ve katılımcılara sunulan muhtemel birikim tablolarına ilişkin

düzenlemeler yapılmıştır.

Müsteşarlığımız, dünyada ve ülkemizde küresel krizin etkilerinin

azalmaya başladığı ve ekonomik faaliyetlerde belli ölçüde de

olsa bir iyileşmenin beklendiği 2010 yılında da bireysel emeklilik

sisteminin büyümesi ve gelişmesini temin etmek üzere, kamuda

ve özel sektördeki paydaşlarla birlikte gerekli çalışmaları

gerçekleştirmeye devam edecektir.

Bu vesile ile ayrıca, ilgi ve takdirle karşılandığını bildiğim Bireysel

Emeklilik Sistemi Yıllık Gelişim Raporunun 2009 sayısının

hazırlanmasına katkıda bulunan herkese teşekkür ediyorum.

İbrahim Halil ÇANAKCI

Hazine Müsteşarı

T.C.

BAŞBAKANLIK

Hazine Müsteşarlığı

Sistemin daha hızlı

büyümesi için,

vergi teşviğinin

katılımcılara

her aşamada

hatırlatılması ve

anlatılması önem

arz etmektedir.

1

Bir Yılı

Geride

Bırakırken

1.1Dünya Ekonomisindeki

Gelişmeler

1.2Türkiye Ekonomisindeki

Gelişmeler

1.3Türkiye’de Sosyal Güvenliğe

İlişkin Büyüklükler

10

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

BİR YILI GERİDE BIRAKIRKEN

1.1

Dünya Ekonomisindeki

Gelişmeler

2008 yılında başlayan ve tüm dünyayı etkisi altına alan global

ekonomik kriz, ülkelerin almış oldukları olağanüstü para ve

maliye politikası tedbirleri ile etkisini azaltmasına rağmen 2009

yılında da devam etmiştir. Ülkelerin Merkez Bankalarının piyasaya

likidite sürmesi, ekonomik toparlanmanın hız kazanmasına ve

özellikle gelişmekte olan ülkelerde beklentilerin olumlu yönde

gelişmesine neden olmuştur.

Dünya genelinde seyreden ekonomik durgunluk, global

ekonominin küçülmesine neden olurken, gelişmiş ülkelerde bu

etki daha fazla hissedilmiş ancak toparlanma da daha çabuk

gerçekleşmiştir. 2009 yılının sonlarına doğru çoğu ülke büyüme

eğilimine girmesine rağmen %0,8 küçülen dünya ekonomisinin,

gelişmiş ülkelerde büyüme oranlarının yine düşük oranlarda

seyredeceği ancak gelişmekte olan ülkelerin daha hızlı bir

büyüme grafiği sergileyeceği öngörüsü ile 2010 yılında %3,9

büyüyeceği tahmin edilmektedir.

enflasyon ABD’de %2,7, Japonya’da -%1,7, Euro bölgesinde ise

%0,3 olarak gerçekleşmiştir. IMF 2010 yılı enflasyon beklentisini

gelişmiş ülkelerde %1,3’e, gelişmekte olan ülkelerde ise %6,2’ye

yükseltmiştir.

Tüm dünyayı saran ekonomik kriz ve sonucu olarak dünya

genelinde ticaret hacminin düşmesi, istihdamın azalmasına

neden olmuştur. ABD’de 2008 yılında %5,8 olan işsizlik oranının,

2009 yılında %9,3 olması beklenirken, Euro bölgesinde

%7,6’dan %9,9’a, Japonya’da ise %4,0’dan %5,4’e yükselmesi

beklenmektedir. 2010 yılında ise bu ülkelerde işsizlik oranlarının

daha da artacağı ve ABD’de %10,1, Euro bölgesinde %11,7,

Japonya’da ise %6,1 olacağı öngörülmektedir.

Ekonomik toparlanmanın etkisiyle 2009 yılı ortasından itibaren

artış eğilimi gösteren petrol fiyatları, 2008 yılı sonunda 39,0

ABD doları seviyelerinde iken, 2009 yılı sonunda 77,6 ABD doları

olmuştur.

Yıllar İtibarı ile Dünya Ekonomisinde Büyüme

6

5

4

3

2

1

0

2007

2008

2009

2010-BEKLENTİ

-1

Kaynak: IMF, World Economic Outlook Update, Ocak 2010

Global ekonominin küçülmesine paralel olarak dünya ticaret hacmi

de 2009 yılında %12,3 azalmıştır. Gelişmekte olan ülkelerdeki

ekonomik iyileşmeye rağmen gelişmiş ülkelerdeki büyümenin

zayıf olması, bu ülkelere olan ihracat hacmini düşürmüştür. 2010

yılında dünya ticaret hacminin %5,8 büyümesi beklenmektedir.

2008 yılında gelişmiş ülkelerde %3,4, gelişmekte olan ülkelerde

%9,2 olan enflasyon oranı 2009 yılında gelişmiş ülkelerde

%0,1’e, gelişmekte olan ülkelerde %5,2’ye düşmüştür. 2009’da

2009 yılı ekonomik göstergelerdeki olumsuz hava ve piyasalardaki

toparlanmanın yavaş olması, gelişmiş ülkelerden ABD, Avrupa,

İngiltere ve Japonya Merkez Bankalarının faiz oranlarında

değişikliğe gitmemesine neden olmuştur. FED faiz oranlarını

%0,25 seviyesinde, Avrupa Merkez Bankası %1 seviyesinde,

İngiltere Merkez Bankası %0,5 seviyesinde, Japonya Merkez

Bankası ise %0,1 seviyesinde tutmuştur.

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

1.2

Türkiye Ekonomisindeki

Gelişmeler

2008 yılında güçlenen ve tüm dünyayı olumsuz etkileyen küresel

ekonomik kriz 2009 yılında azalarak olsa da etkilerini hissettirmeye

devam etmiştir. Kamu harcamalarının artması büyümeye katkı

sağlarken, özel sektör yatırım talebinin azalması hem işsizliğin

yükselmesine hem de büyümenin daralmasına neden olmuştur.

2008 yılında %0,9 büyüme kaydeden Türkiye ekonomisi, 2009

yılı ilk çeyreğinde %14,5, ikinci çeyreğinde %7,7, üçüncü

çeyreğinde %2,9 küçülme, dördüncü çeyreğinde %6,0 oranında

büyüme kaydederek, yıl sonu itibarıyla %4,7 oranında küçülme

kaydetmiştir. Devlet Planlama Teşkilatı 2010 yılı büyüme oranını

%3,5 olarak tahmin ederken, Dünya Bankası %3,3 olarak

tahmin etmektedir. (DPT Temel Ekonomik Göstergeler, Dünya

Bankası Küresel Ekonomik Beklentiler Raporu 2010)

2009 yılında, 2008 yılına göre ihracat %22,6 azalarak 102,2

milyar ABD doları, ithalat ise %30,3 azalarak 140,8 milyar ABD

doları olarak gerçekleşmiştir. Aynı dönemde dış ticaret açığı

%44,8 azalarak 69,9 milyar ABD dolarından, 38,6 milyar ABD

dolarına gerilemiştir. 2009 yılında ihracatın ithalatı karşılama

oranı %72,6’dır. 2008 yılında 41,9 milyar ABD doları olan cari

işlemler dengesi açığı Ocak-Aralık 2009 döneminde 13,9 milyar

ABD doları olmuştur. (TÜİK, Dış Ticaret İstatistikleri Aralık

2009)

2008 yıl sonu itibarıyla 274,8 milyar TL olan iç borç stoğu, 2009

yılında 330 milyar TL’ye çıkmıştır. 2009 yıl sonu itibarıyla iç borç

stoğunun 315,9 milyar lirası tahvil, 14 milyar lirası bonolardan

oluşmuştur. 2008 sonu borçlanmanın ortalama vadesi 31,9 ay

iken 2009 yılı sonunda artarak 35,3 ay olmuştur. Aralık ayında

Hazine TL cinsi iskontolu iç borç ihalelerinde oluşan bileşik

faiz %9 olarak gerçekleşirken, 2009 yılı TL cinsi iskontolu iç

borçlanma bileşik faiz ortalaması %11,6 olmuştur. (Hazine

Müsteşarlığı, 2009 Yılı İç Borç İstatistikleri)

2009 yılında %7,5 olarak hedeflenen enflasyon oranı 2009

Ocak ayına yükselişle başlarken, yılın üçüncü çeyreğinde kamu

mali dengesini sağlamaya yönelik vergi ayarlamaları iç talebin

artmasına ve dayanıklı tüketim malları fiyatının düşmesine yol

açmış ve yıl sonu itibarıyla ÜFE’de %5,93, TÜFE’de %6,53

olarak gerçekleşmiştir. 2010 yılı enflasyon hedefi (TÜFE) %6,9

olarak açıklanmıştır. (DPT, 2010 Yılı Programı, TCMB Enflasyon

Raporu 2010-1)

2009 yılında net doğrudan uluslararası yatırım girişi 7,6 milyar

ABD doları düzeyinde gerçekleşerek geçen yıla göre %58,4

oranında azalmıştır. Bu dönemde uluslararası doğrudan yatırım

girişinin 1,6 milyar ABD doları elektrik, gaz ve su sektöründen,

1,6 milyar ABD doları imalat sanayi sektöründen kaynaklanmıştır.

(Hazine Müsteşarlığı, Uluslararası Doğrudan Yatırım Verileri

Bülteni Şubat 2010)

2009 yılı bütçe giderleri 267 milyar TL, bütçe gelirleri ise 215

milyar TL olarak gerçekleşmiştir. 2009 yılı merkezi yönetim

bütçe açığı geçen yıla göre %199,5 artarak 52 milyar TL olarak

gerçekleşmiştir. (Maliye Bakanlığı, Merkezi Yönetim Bütçe

Gerçekleşmeleri)

Yurtiçi yerleşiklerin 2009 yılı Kasım ayı portföy toplamı geçen

yıla göre %13,2 artarak 605,4 milyar TL olarak gerçekleşmiştir.

Tüketici Fiyatları Endeksi Yıllık Değişim Oranları (%)

2007

2008

2009

14

12

Oran (%)

10

9,50

7,89

8

7,73

6,13

6

5,73

5,39

5,33

6,53

5,08

5,27

5,53

5,24

4

2

Kaynak: TÜİK

Aralık

Kasım

Ekim

Eylül

Ağustos

Temmuz

Haziran

Mayıs

Nisan

Mart

Şubat

Ocak

0

11

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

BİR YILI GERİDE BIRAKIRKEN

Portföyün %47,6’sını TL mevduatlar, %22,9’unu ise yabancı para

mevduatlar oluşturmaktadır. Aynı dönemde yurtdışı yerleşiklerin

portföy toplamı 79,5 milyar ABD dolarıdır. 2008 yılı sonuna göre

%58 artan yurtdışı yerleşiklerin portföy toplamının %60,5’ini

hisse senetlerine yapılan yatırımlar oluşturmaktadır. (DPT, Mali

Piyasalardaki Gelişmeler Aralık 2009)

2009 yılının son aylarında küresel risk algılamalarındaki

iyileşmenin ve finansal piyasalardaki normalleşme eğiliminin

artmasıyla, Para Politikası Kurulu faiz indirimlerini yavaşlatmıştır.

TCMB 2008 yılı sonunda %15 olan borçlanma faiz oranını 2009

yılı Kasım ayında %6,5 oranına düşürmüştür. (TCMB, Enflasyon

Raporu 2010-1)

2010 yılında uygulanacak makroekonomik politika ve hedeflerle

devam ettirilmesi planlanmaktadır. Kamu ve özel sektör işbirliği

ile yatırımların artırılmasına bağlı olarak istihdam düzeyinin

artarak 21,3 milyon kişiye yükselmesi, ancak 2009 yılında %14

olan işsizlik oranının %14,6’ya çıkması öngörülmektedir. Vergi ve

benzeri mali yükümlülüklerin GSYH’ye oranlanmasıyla bulunan

sosyal güvenlik dahil vergi yükünün, 2010 yılında %24’ten

%26,2’ye yükselmesi ile vergi gelirlerinin artması, bununla

birlikte merkezi yönetim bütçesinin 50 milyar TL seviyelerinde

açık vermesi beklenmektedir. İhracatın 107,5 milyar dolar

seviyelerinde, ithalatın ise ihracatın artış oranından daha fazla

artarak 153,0 milyar dolar seviyelerinde gerçekleşmesinin

beklenmesi, 2010 yılında da dış ticaret dengesinin açık vermesine

neden olacaktır. (DPT, Orta Vadeli Program 2010-2012)

2009 yılının sonlarında yaşanan ılımlı ekonomik canlanma ve

krizin etkisini azaltmaya yönelik gevşek bütçe uygulamalarının,

2009 Yılında Yatırım Araçları Getirileri

İMKB 100

KYD Eurobond Bono Endeksleri EURO-TL

KYD TL Bono Endeksleri Tüm

100

KYD Fon Endeksleri B Tipi

80

60

40

20

12.2009

11.2009

10.2009

09.2009

08.2009

07.2009

06.2009

05.2009

04.2009

03.2009

-20

02.2009

0

01.2009

Getiri (%)

12

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

1.3

Türkiye’de Sosyal Güvenliğe İlişkin

Büyüklükler

Sosyal güvenlik kapsamındaki nüfusun toplam nüfusa oranı

%83,6’dan %80’e düşmüştür. 2008 yılında 1,90 olarak

gerçekleşen, aktif sigortalı sayısının emekli sigortalı sayısına

bölünmesi sonucunda bulunan aktif/pasif oranı 2009 yılında

daha da azalarak 1,78’e düşmüştür.

Krizin global ekonomi üzerindeki etkilerinin özellikle 2009’un

ilk 9 ayında ülkemizde ciddi bir şekilde hissedilmesi sosyal

güvenliğe ilişkin makro verilerde geçmişten bu yana sürmekte

olan dengesizlikleri artırmıştır.

Dengesizlikler geçmişte büyük oranda yapısal nedenlerden

kaynaklanırken, bu dönemde artan işsizlik oranları ve ekonomide

yaşanan küçülme nedeniyle aktüeryal ve finansal boyutun önemi

artmıştır. Sigortalı sayısının azalması ve tahsilat oranlarının

düşmesi sonucu sosyal güvenlik prim gelirleri azalmış, buna

bağlı olarak sosyal güvenlik açıkları 28,7 milyar TL’ye, bütçeden

yapılan transferler 52,6 milyar TL‘ye ulaşmıştır. Bu rakamlar bir

önceki yıl sırasıyla 25,9 milyar TL ve 35,0 milyar TL olmuştu.

Sosyal Güvenlik Kurumu Başkanlığı’nın 2009 yılında yeniden

yapılandırma dahil toplam prim gelirleri 54,6 milyar TL olmuştur.

Bu dönemde 4/a kapsamındakilerden 38,1 milyar TL, 4/b

kapsamındakilerden 5,1 milyar TL, 4/c kapsamındakilerden

ise 11,5 milyar TL prim geliri elde edilmiştir. Buna karşılık 4/a

kapsamındaki emeklilere 38,3 milyar TL, 4/b emeklilerine 10,8

milyar TL ödeme yapılırken 4/c kapsamındaki emeklilere de

18,3 milyar TL olmak üzere toplam 67,4 milyar TL emekli aylığı

ödemesi yapılmıştır.

2009 yılı sonunda Türkiye nüfusu 72.561.312, sosyal güvenlik

kapsamındaki nüfus 58.348.616, toplam aktif sigortalı sayısı

15.143.220 ve dosya bazında pasif sigortalı sayısı ise 8.488.985

olarak gerçekleşmiştir. Aktif sigortalıların %64’ü 4/a’ya

(önceki SSK), %21’i 4/b’ye (önceki BAĞ-KUR), %15’i 4/c’ye

(önceki Emekli Sandığı) tabi çalışanlardan oluşmaktadır. Pasif

sigortalıların %58’i 4/a’ya, %23’ü 4/b’ye, %19’u 4/c’ye tabidir.

Bir önceki yıl sonuna göre aktif sigortalı sayısı %0,8 azalırken

pasif sigortalı sayısı %5,4 artmıştır.

Ekonomik krizin göstergelerinden biri de işsizlik sigortasından

yapılan ödemeler olmuştur. Nisan ayına kadar yüksek seviyede

seyreden işsizlik sigortası başvurularında Mayıs ayından itibaren

kısmen düşüş yaşanmıştır. İşsizlik sigortasından faydalananların

sayısı Nisan ayında 317 bin 766 kişiyle en yüksek düzeye ulaşmış,

bu tarihten sonra kademeli olarak azalmıştır.

2009 yılında zorunlu sigortalı sayılarının geçen yıla göre değişimi aşağıdaki şekilde olmuştur.

2009 Yılında Sigortalı Sayılarının Geçen Yıla Göre Değişimi

4/a

4

4/b

4/c

2

0

Değişim (%)

-2

-4

-6

-8

-10

-12

-14

-16

Kaynak: SGK İstatistikleri

Aylar

12.2009

11.2009

10.2009

09.2009

08.2009

07.2009

06.2009

05.2009

04.2009

03.2009

02.2009

01.2009

-18

13

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

BİR YILI GERİDE BIRAKIRKEN

2009 yılı sonu itibarı ile İşsizlik Sigortası Fonunun varlıkları

42,1 milyar TL’ye ulaşmıştır. 2008 yılı sonunda 38,4 milyar TL

olan fonun yıllık büyümesi %9,6 seviyesinde olmuştur. Bununla

birlikte, 4447 sayılı Kanunun geçici 6. maddesi kapsamında fondan

Hazine bütçesine Güneydoğu Anadolu Projesi kapsamındaki

yatırımlar için geriye dönük olarak 2008 yılı için 1,3 milyar TL ve

2009 yılı için 4,1 milyar TL aktarılmıştır.

İşsizliğin azaltılması tedbirleri kapsamında 5921 sayılı Kanunla

4447 sayılı Kanunun 50. maddesinde yapılan düzenleme ile işsizlik

ödeneği alanlardan Kanunda belirtilen esaslar çerçevesinde işe

alınanların kalan işsizlik ödeneği süresince sigorta primlerinin bir

bölümünün işsizlik sigortası fonundan karşılanmasına yönelik

uygulama 1 Ekim 2009 tarihinde yürürlüğe girmiştir.

Kanunun 3. maddesi ile Hazine Müsteşarlığı’na, yatırımlarda

devlet yardımları hakkında kararlar çerçevesinde teşvik edilen

yatırımlara bağlı olarak gerçekleştirilecek istihdam için, sigorta

primlerinin işveren hisselerinin tamamına kadar olan kısmını

karşılama konusunda yetki verilmiştir. Hazine tarafından

karşılanacak tutarın uygulama süresini, karşılama oranını ve

kapsamını; yatırımın sektörü, büyüklüğü ve bulunduğu illere

göre farklılaştırmaya Bakanlar Kurulu yetkili kılınmıştır. Bakanlar

Kurulu, 2009/15199 sayılı kararı ile büyük ölçekli yatırımlar ile

bölgesel uygulama kapsamında desteklenen yatırımlarda, ek

istihdam edilen çalışanlar için ödenecek sigorta primi işveren

hissesinin, yatırımların bölgesine göre 2-7 yıl boyunca Hazine

tarafından karşılanmasını kararlaştırmıştır.

İşsizlik Sigortaları İstatistikleri

İşsizlik Sigortası Başvuruları

İşsizlik Sigortasından Yararlananlar

İşsizlik Ödemeleri

350.000

120

300.000

100

250.000

80

200.000

60

150.000

Milyon TL

Kişi

40

100.000

20

50.000

12.2009

11.2009

10.2009

09.2009

08.2009

07.2009

06.2009

05.2009

04.2009

03.2009

0

02.2009

0

01.2009

14

Kaynak: İşsizlik Sigortası Fonu Bültenleri

Ayrıca aynı Kanunla 2009 yılının Nisan ayına ait prim ve

hizmet belgelerinde bildirilen sigortalı sayısına ilave olarak,

31 Aralık 2009 tarihine kadar, işe alınma tarihinden önceki üç

aylık dönem içinde SGK’ya verilen prim ve hizmet belgelerinde

kayıtlı sigortalılar dışındaki kişilerden olmak kaydıyla işe

alınan ve fiilen çalıştırılanlar için; prime esas kazanç alt sınırı

üzerinden hesaplanan sigorta primlerinin işveren hisselerine ait

tutarın, altı ay boyunca işsizlik sigortası fonundan karşılanması

kararlaştırılmıştır.

18 Şubat 2009 tarihli 5838 sayılı Kanunla, 2008 ve 2009

yıllarında kısa çalışma için yapılan başvurulara münhasır olmak

üzere kısa çalışma için öngörülen süre 3 aydan 6 aya çıkarılmış,

öngörülen kısa çalışma ödeneği miktarı %50 oranında artırılmış

ve kısa çalışma ödeneği olarak yapılan ödemelerin başlangıçta

belirlenen işsizlik ödeneği süresinden düşülmemesine karar

verilmiştir.

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

15

2

Bireysel

Emeklilik

Sistemi Verileri

2.1Genel Değerlendirme

2.2Sözleşmeler

2.3Katılımcılar

2.4Katkı Payları

2.5Emekliler

2.6Aracılar ve e-BEAS

2.7Emeklilik Planları

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

BİREYSEL EMEKLİLİK SİSTEMİ VERİLERİ

2.1

Genel Değerlendirme

31 Aralık 2009 itibarıyla bireysel emeklilik

sisteminde 2.203.886 sözleşme yürürlüktedir.

Bu sözleşmelerin katılımcıları ise geçen

sene sonuna göre yaklaşık %14 büyüyerek

2 milyona yaklaşmıştır. Aynı dönemde fon

büyüklüğü %43 oranında artarak 9 milyar

TL’yi aşmış, bu yıl faaliyete geçen Deniz

Emeklilik ve Hayat A.Ş. ile birlikte emeklilik

şirketi sayısı 13’e yükselmiştir.

Ayrıca bu sene, emekli olan katılımcı sayısı

hızla artmış , emekliye ayrılanlara yapılan

ödemeler 63 milyon TL’ye ulaşmıştır.

2009 Yıl Sonu

Katılımcı Adedi

1.987.940

Fon Büyüklüğü 9.097.436.467

Aktif Aracı Adedi

15.666

Emeklilik Şirketi

13

Sözleşme Adedinin ve Toplam Katkı Payının Gelişimi

G1

Toplam Katkı Payı Tutarı (Milyon TL)

2.400.000

7.250

Sözleşme Adedi

7.000

2.300.000

6.500

Adet

6.250

2.100.000

6.000

Milyon TL

6.750

2.200.000

5.750

2.000.000

5.500

5.250

Yatırıma Yönlenen Toplam Tutar-Fon Tutarı Karşılaştırması

9.500

Katılımcıların Toplam Fon Tutarı (TL)

9.000

Yatırıma Yönlenen Toplam Tutar (TL)

12.2009

11.2009

10.2009

09.2009

08.2009

07.2009

06.2009

05.2009

04.2009

03.2009

02.2009

01.2009

1.900.000

G2

8.500

8.000

Milyon TL

7.500

7.000

6.500

6.000

5.500

Yönetim gideri kesintisi düşüldükten sonra yatırıma

yönlenen toplam tutar ile katılımcıların fon büyüklüğü

2009 yılı için karşılaştırılmıştır. 31 Aralık 2009 tarihine

kadar yatırıma yönlendirilmiş toplam 6.869.992.691 TL, bu

12.2009

11.2009

10.2009

09.2009

08.2009

07.2009

06.2009

05.2009

04.2009

03.2009

02.2009

5.000

01.2009

18

tarihte 9.097.436.467 TL toplam fon büyüklüğüne ulaşmıştır.

(BES’in temel özelliklerinden olan belirlenmiş katkı payı esası

çerçevesinde, getiri oranı iç verim oranı ile beraber yorumlanmalı

ve diğer yatırım araçları ile doğrudan kıyaslanmamalıdır.)

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

G3

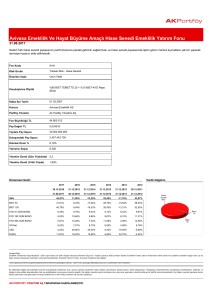

Şirket Katılımcılarının Fon Büyüklüğü (TL)

Allianz Hayat ve Emeklilik A.Ş.

Ergoİsviçre Emeklilik ve Hayat A.Ş.

Groupama Emeklilik A.Ş.

Anadolu Hayat Emeklilik A.Ş.

Finans Emeklilik ve Hayat A.Ş.

Ing Emeklilik A.Ş.

Avivasa Emeklilik ve Hayat A.Ş.

Fortis Emeklilik ve Hayat A.Ş.

Vakıf Emeklilik A.Ş.

2.000

1.800

1.600

1.400

1.200

1.000

800

600

400

200

2009 yılı içinde emeklilik şirketlerinin katılımcılarının fon

büyüklüğünün gelişimi aylara göre incelenmiştir. Deniz Emeklilik

ve Hayat A.Ş. (11.874.815 TL), Ergoİsviçre Emeklilik ve Hayat

12.2009

11.2009

10.2009

A.Ş. (14.042.704 TL) ve Finans Emeklilik ve Hayat A.Ş.’ye

(16.942.825 TL) ait fon büyüklükleri, tutarlarının küçük olması

sebebiyle grafikten izlenememektedir.

Toplam Katkı Payının, Sözleşmelerin Kuruluş

Gerekçelerine Göre Dağılımı (TL)

Sisteme Yeni Katılım

6.745.418.037

%95,0

09.2009

08.2009

07.2009

06.2009

05.2009

04.2009

03.2009

02.2009

0

01.2009

Katılımcıların Toplam Fon Tutarı (Milyon TL)

Aegon Emeklilik ve Hayat A.Ş.

Deniz Emeklilik ve Hayat A.Ş.

Garanti Emeklilik ve Hayat A.Ş.

Yapı Kredi Emeklilik A.Ş.

Birikimli Hayat

Sigortalarından

BES'e Aktarım

343.954.157

%4,8

Vakıf, Sandık, Tüzel

Kişiliği Haiz Meslek

Kuruluşu veya Sair

Ticaret Şirketinden

BES'e Aktarım

12.635.368

%0,2

G4

2009 sonu itibarı ile yürürlükteki

sözleşmelere ait katkı paylarının dağılımı,

sözleşmelerin kuruluş gerekçelerine göre

incelenmiştir.

Toplam katkı payının %5’i “Birikimli Hayat

Sigortalarından BES’e Aktarım” yoluyla

sisteme girmiştir. Bu tutarın 280.195.361

TL’lik kısmı yeni bir sözleşme kurulması

şeklinde gerçekleşmiş, geri kalan tutar ise

mevcut sözleşmelere aktarılmıştır.

19

20

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

BİREYSEL EMEKLİLİK SİSTEMİ VERİLERİ

G5

Ödemelerin Dağılımı (TL)

Yatırıma Yönlenen

Toplam Tutar

6.869.992.691

%95,7

2009 sonu itibarı ile yürürlükteki

sözleşmelere ait 7.102.007.561 TL toplam

katkı payının, 232.014.870 TL kısmı

yönetim gider kesintisi olarak düşüldükten

sonra kalan 6.869.992.691 TL yatırıma

yönlendirilmiştir. Yürürlükteki sözleşmeler

için toplam katkı payından ayrı olarak giriş

aidatı olarak ödenen tutar ise 76.526.863

TL’dir.

Giriş Aidatı

(Ödenen)

76.526.863

%1,1

Yönetim

Gideri Kesintisi

232.014.870

%3,2

G6-7

Yürürlükte ve Sonlanan Sözleşmelerin Dağılımı

Yürürlükte

7.102.007.561 TL

%70

Yürürlükte

2.203.886

%66

Sona Ermiş

1.124.528

%34

2009 sonuna kadar kurulmuş tüm sözleşmeler bu tarih

itibarı ile yürürlükte ya da sona ermiş olmalarına göre

incelenmiştir.

2.2

Yenisi

Sözleşmeler

Yazı rengi

Sona Ermiş

3.100.726.271 TL

%30

2009 sonuna kadar kurulmuş tüm sözleşmelere ait toplam

10.202.733.832 TL katkı payı, sözleşmelerin yürürlük

durumuna göre incelenmiştir.

Yenisi

Yazı rengi

Aşağıdaki üç grafikte, 2009 itibarıyla yürürlükte olan sözleşmelerin

çeşitli özelliklerine göre dağılımları verilmektedir.

Sözleşme-Sertifikalarda Türlere ve Fon Büyüklüğüne Göre

Oransal Dağılım

Bireysel Sözleşme

1.717.266

%77,9

Gruba Bağlı

Bireysel Sözleşme

414.066

%18,8

İşveren Grup

Emeklilik Sertifikası

72.554

%3,3

2009 sonu itibarı ile yürürlükteki sözleşme-sertifikaların

türlerine göre dağılımıdır.

Bireysel Sözleşme

7.079.020.877

%77,8

G8-9

Gruba Bağlı

Bireysel Sözleşme

1.694.358.329

%18,6

İşveren

Grup Emeklilik

Sertifikası

324.057.260

%3,6

2009 sonu itibarı ile yürürlükteki sözleşmelere ait toplam fon

büyüklüğünün sözleşme-sertifikaların türlerine göre dağılımıdır.

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

G10

Sözleşmelerin Coğrafi Bölgelere Göre Oransal Dağılımı

2009 Sonu Sözleşme

Adedi Oranı (%)

50

2009 Sonu Toplam

Katkı Payı Tutarı Oranı (%)

Oran (%)

40

30

20

10

0

Marmara

İç Anadolu

Ege

Akdeniz

Karadeniz

Güneydoğu

Anadolu

Doğu

Anadolu

Coğrafi Bölge

2009 sonu itibarı ile yürürlükteki sözleşmelerin, “Coğrafi

Bölgelere” göre dağılımı incelenmiştir. Sözleşmelerin “Coğrafi

Bölge” bilgisi, katılımcıların ikamet ettikleri illere göre

Hak Kazanma Sürelerine

Göre Dağılım

1 yıl

%1,0

G11

belirlenmiştir. Katılımcısının ikamet ili yurtdışı olan 9.746 adet

sözleşme grafiğe dahil edilmemiştir.

Sözleşmelerin Ödeme

Periyoduna Göre Dağılımı

G12

2 yıl

%0,5

3 yıl

%23,6

Hemen Hakediş

%40,1

4 yıl

%7,3

5 yıl

%27,4

2009 sonu itibarı ile yürürlükte olan işveren grup emeklilik

sertifikalarının (İGES), sponsor kuruluş tarafından ödenen

katkı payları ile bunların getirilerinin tamamına katılımcı

tarafından hak kazanılması için belirlenen sürelere göre

dağılımıdır.

Aylık

2.033.477

%92

3 Aylık

80.365

%4

6 Aylık

20.062

%1

Yıllık

69.982

%3

2009 sonu itibarı ile yürürlükteki sözleşmelerin, “Ödeme

Periyoduna” göre dağılımı incelenmiştir.

Katılımcıların

yaklaşık %3,5’i işverenleri

Yenisi

vasıtasıyla

biriktiriyor. 324 milyon TL birikimin

Yazı rengi

%40’ı hemen hak edilmiş durumda. Katılımcıların

%27’si ise işverenleri tarafından ödenen tutarları

5 yılda hak ediyor.

21

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

BİREYSEL EMEKLİLİK SİSTEMİ VERİLERİ

Sonlanan Sözleşme-Sertifikaların Sonlanma Nedenine Göre Dağılımı

Hesap Birleştirme

20.294

%1,80

Sonlanan sözleşmelerin toplam kurulan sözleşmelere oranı

%33,8 olmakla birlikte, bu oranın %4,2’si “Başka Şirkete

Aktarım” ve “Hesap Birleştirme”, %0,9’u “Fesih”, %0,2’si

diğer nedenlerle sonlanma (emeklilik, vefat, maluliyet)

olduğundan, sisteme yeni bir sözleşme kuruluşuyla giren

sözleşmelerin kendi isteğiyle sistemden çıkış oranı %28,5

olarak gerçekleşmiştir.

Fesih

30.747

%2,73

Vefat/Maluliyet

4.039

%0,36

Sistemden Çıkış

948.640

%84,36

Emeklilik

2.029

%0,18

Yürürlükteki ve Sonlanmış Sözleşmelerin Yıllara Göre Dağılımı

700.000

G13

Başka Şirkete Aktarım

118.779

%10,56

2009 sonuna kadar kurulan toplam 3.328.414 adet

sözleşmeden, sonlanan 1.124.528 adedinin “Sonlanma

Nedenlerine” göre dağılımıdır.

G14

Sona Ermiş

Yürürlükte

600.000

500.000

Sözleşme Adedi

22

400.000

300.000

200.000

100.000

0

2004

2005

2006

2007

2008

2009

İlgili yıl içinde yürürlüğe giren tüm sözleşmeler 2009 sonu itibarıyla yürürlükte ya da sona ermiş olma durumlarına göre incelenmiştir.

Sonlanmalara her türlü sonlanma (fesih, vefat/maluliyet, başka şirkete aktarım, hesap birleştirme, emeklilik, kendi isteğiyle sistemden

çıkış) dahildir.

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

Katılımcıların Toplam Fon Tutarı (Milyon TL)

Sistemde Geçirdikleri Süreye Göre Sözleşmelerin Birikimi (TL)

G15

2.500

2.000

1.500

1.000

500

0

1 Yıldan Az

1 Yıl

2 Yıl

3 Yıl

4 Yıl

5 Yıl

6 Yıl

BES'te Geçirilen Süre

2009 sonu itibarı ile yürürlükteki sözleşmelere ait toplam 9.097.436.467 TL birikimin dağılımı, sözleşmelerin sistemde

tamamladıkları yıl detayında incelenmiştir.

G16

Sistemde Geçirdikleri Süreye Göre Sözleşmelerin Dağılımı

600.000

Sözleşme Adedi

500.000

400.000

300.000

200.000

100.000

0

1 Yıldan Az

1 Yıl

2 Yıl

3 Yıl

4 Yıl

5 Yıl

6 Yıl

BES'te Geçirilen Süre

2009 sonu itibarı ile yürürlükteki sözleşmeler sistemde tamamladıkları yıl detayında incelenmiştir. 2009 sonu itibarı ile sistemdeki

sözleşmelerin tamamladıkları kıdem ortalaması 1,8 yıldır.

23

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

BİREYSEL EMEKLİLİK SİSTEMİ VERİLERİ

Sözleşmelerin Yürürlüğe Giriş Ayına Göre Sonlanma Oranı (%)

G17

Sözleşme Adedi

70

60

Sonlanma Oranı (%)

50

50

40

40

30

30

20

20

10

10

12.2009

10.2009

08.2009

06.2009

04.2009

02.2009

12.2008

10.2008

08.2008

06.2008

04.2008

02.2008

12.2007

10.2007

08.2007

06.2007

04.2007

02.2007

12.2006

10.2006

08.2006

06.2006

04.2006

02.2006

12.2005

10.2005

08.2005

06.2005

04.2005

02.2005

12.2004

10.2004

08.2004

06.2004

04.2004

02.2004

12.2003

0

10.2003

0

Yürürlüğe Giren Sözleşme Adedi (Bin)

Sonlanma Oranı (%)

60

Ay

İlgili ayda sisteme yeni bir sözleşme kuruluşuyla giren toplam sözleşme adedi ve bu sözleşmelerin 2009 yıl sonu itibarıyla kendi

isteğiyle sistemden çıkış nedeniyle sonlanma oranı incelenmiştir.

Kendi İsteğiyle Sonlanan Sözleşmelerin

Kıdem Ayına Göre Dağılımı

G18

45

40

35

Sözleşme Adedi (Bin)

24

30

25

20

15

10

5

0

0

2

4

6

8 10 12 14 16 18 20 22 24 26 28 30 32 34 36 38 40 42 44 46 48 50 52 54 56 58 60 62 64 66 68 70 72

Sonlanma Anındaki Kıdem (Ay)

2009 sonuna kadar sisteme yeni bir sözleşme kuruluşuyla giren

ve kendi isteğiyle sistemden çıkış yaparak sonlanan sözleşmelerin

sonlandıkları kıdem aylarına göre dağılımıdır. Sözleşmenin kıdem

ayı, sözleşmenin yürürlüğe girdiği tarihten itibaren sistemde

geçirdiği tam ay adedini göstermektedir.

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

G19

Şirketler Arası Aktarım Yapan Sözleşmelerin Dağılımı

Başka Şirkete Aktarılan Sözleşme Adedi

35.000

30.000

25.000

20.000

15.000

10.000

5.000

0

[0-1)

[1-2,5)

[2,5-5)

[5-7,5)

[7,5-10)

[10-15)

[15-20)

[20-25)

[25-50)

[50-100) [100-250)

[250 +)

Aktarılan Tutar Aralığı (Bin TL)

Emeklilik şirketinde bir yıl kalan sözleşmenin,

sistemdeki başka bir şirkete aktarılabilme hakkı

yaklaşık 114 bin kez kullanıldı.

Hesap Birleştirme Hakkı Kullanımı (Adet)

3.000

G20

Şirket içi

Farklı Şirket

Sözleşme Adedi

2.500

2.000

1.500

1.000

500

12.2009

11.2009

10.2009

09.2009

08.2009

07.2009

06.2009

05.2009

04.2009

03.2009

02.2009

01.2009

12.2008

11.2008

10.2008

09.2008

08.2008

0

Hesap Birleştirilen Tarih

Aynı veya farklı şirketlerde kurulmuş bireysel emeklilik sözleşmelerinden 2009 yılı sonu itibarıyla hesap birleştirme hakkını kullananlar,

hesap birleştirme işleminin gerçekleştiği ay detayında incelenmiştir.

25

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

BİREYSEL EMEKLİLİK SİSTEMİ VERİLERİ

2.3

Katılımcılar

Katılımcıların Cinsiyet ve Yaşlara Göre Dağılımı

BES’e Dahil Olmayan Erkek Nüfus

BES’e Dahil Olan Kadın Nüfus

şaY

56

G21

BES’e Dahil Olmayan Kadın Nüfus

BES’e Dahil Olan Erkek Nüfus

54

52

50

48

46

44

42

40

Yaş

26

38

36

34

32

30

28

26

24

22

20

18

700

600

500

400

300

200

100

0

100

200

300

400

500

600

700

Nüfus (Bin)

2009 sonu itibarıyla yürürlükteki sözleşmelerin katılımcılarının

“Cinsiyet” ve “Yaşlara” göre nüfus içindeki dağılımıdır. Türkiye

nüfusu olarak Adrese Dayalı Nüfus Kayıt Sistemi 2009 yılı nüfus

sayımı sonuçları esas alınmıştır. 18-56 yaş aralığında BES’e dahil

olan nüfusun oranı %4,73’tür. BES’e dahil olan kadın nüfusun

yaş ortalaması 36,0 iken erkeklerin yaş ortalaması 36,4 olarak

gerçekleşmiştir.

Katılımcıların Cinsiyet ve Eğitim Oranlarına Göre Dağılımı (%)

G22-23

Diğer ya da

Belirsiz

%32,5

Erkek

1.197.435

%60

Kadın

790.505

%40

Yüksek Lisans

%2,4

Üniversite

%26,9

İlköğretim

(Ortaokul)

%14,0

Lise

%23,6

Meslek Yüksek OkuluÖnlisans

%0,5

2009 sonu itibarı ile yürürlükteki sözleşmelerin katılımcılarının

“Cinsiyetlere” göre dağılımıdır.

2009 sonu itibarı ile yürürlükteki sözleşmelerin katılımcılarının

“Eğitim Durumu” bilgisine göre oransal dağılımıdır.

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

Katılımcıların Yaş Aralıklarına Göre Fon Grubu Tercihleri (%)

G24

Kamu Borçlanma (TL)

Esnek

Hisse Senedi

Likit

Dengeli

Kamu Borçlanma (YP)

Uluslararası

Katılımcı Yaş Aralıkları

56 yaş ve üzeri

45-55 yaş

35-44 yaş

25-34 yaş

25 yaş altı

0

25

50

75

100

Oran (%)

2009 sonu itibarı ile yürürlükteki sözleşmelere ait 9.097.436.467 TL birikim tutarının, “Katılımcı Yaş Aralıkları” ve “Fon Grupları”

detayında oransal dağılımı incelenmiştir.

Katılımcıların Fon Grubu Tercihleri (Adet)

G25

Kamu Borçlanma (TL)

Likit

Esnek

Dengeli

Hisse Senedi

Kamu Borçlanma (YP)

2.250.000

2.000.000

1.750.000

1.500.000

1.250.000

1.000.000

750.000

500.000

250.000

0

Uluslararası

Sözleşme Adedi

Katılımcıların sözleşmelerindeki fon tercihleri, fon grupları

detayında incelenmiştir. Sözleşme başına ortalama 2,45 adet fon

türü satın alınmıştır. 31.12.2009 itibarıyla esnek fon grubunun

portföyünde %24 hisse senedi yer alırken, kamu borçlanma

senedi oranı %56, ters repo oranı %13’tür. Aynı tarihte, dengeli

fon grubu portföyünün ise %31 hisse senedi, %54 kamu

borçlanma senedi, %8 ters repo içerdiği görülmektedir.

27

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

BİREYSEL EMEKLİLİK SİSTEMİ VERİLERİ

Sözleşme/Sertifika Türü

Sözleşme Türlerine Göre Katılımcıların Fon Grubu Tercihleri (Adet)

G26

Kamu Borçlanma (TL)

Likit

Esnek

Hisse Senedi

Kamu Borçlanma (YP)

Uluslararası

Dengeli

İşveren Grup

Emeklilik Sertifikası

Gruba Bağlı

Bireysel Sözleşme

Bireysel Sözleşme

100

75

50

25

0

Oran (%)

Katılımcıların sözleşme-sertifikaların türlerine göre fon tercihleri,

fon grupları detayında incelenmiştir. Sözleşme başına satın

alınan fon türü adedi işveren grup emeklilik sertifikalarında 2,96,

gruba bağlı bireysel sözleşmelerde 2,37, bireysel sözleşmelerde

ise 2,48’dir.

Katılımcıların Yaşlarına Göre Birikimleri (TL)

12.000

G27

Ortalama Birikim Tutarı

İlk ve Son Çeyrek ile

Ortanca Birikim Tutarı

10.000

Ortalama Birikim Tutarı (TL)

28

8.000

6.000

4.000

2.000

0

18

20

22

24

26

28

30

32

34

36

38

40

42

44

46

48

50

52

54

56

58

60

Katılımcının Yaşı

2009 sonu itibarıyla yürürlükteki sözleşmelerin katılımcılarının yıl sonu itibarıyla birikim tutarları katılımcı yaşları detayında

incelenmiştir.

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

Katılımcıların Yaş Aralıklarına Göre Ödenmesi Planlanan

Aylık Ortalama Düzenli Katkı Payları

25 yaş altı

25-34 yaş

35-44 yaş

G28

45-55 yaş

56 yaş ve üzeri

250

Aylık Ortalama

Düzenli Katkı Payı Tutarı (TL)

200

150

100

50

0

2009 sonu itibarı ile yürürlükteki sözleşmeler için ödenmesi

planlanan düzenli katkı paylarının aylık ortalaması, “Katılımcıların

Yaş Aralıkları” detayında incelenmiştir. 2009 sonu itibarı ile

yürürlükteki sözleşmeler için ödenmesi planlanan aylık ortalama

düzenli katkı payı tutarı 137 TL, 2009 yılı içinde ödenen aylık

ortalama düzenli katkı payı tutarı ise 148 TL olarak gerçekleşmiştir.

Balonların alanları 2009 sonu itibarıyla yürürlükteki sözleşme

adedi büyüklüklerini ifade etmektedir.

Katılımcıların İkamet Ettikleri İllerdeki Nüfusa Oranı (%)

Kırkareli

Bartın

Zonguldak

Karabük

Edirne

Tekirdağ

İstanbul

Yalova

Bursa

Çanakkale

Düzce

Kocaeli

Sakarya

Bolu

Ankara

Kırıkkale

Tunceli

Nevşehir

Afyon

Aksaray

Isparta

Denizli

Muğla

Antalya

Kayseri

Malatya

Niğde

Konya

Burdur

Karaman

Adana

Rize

Kars

Erzurum

Ağrı

Bingöl

Muş

Elazığ

Osmaniye

Gaziantep

Adıyaman

Şanlıurfa

Van

Bitlis

Diyarbakır

Kahramanmaraş

Iğdır

Erzincan

Sivas

Kırşehir

Kütahya

Aydın

Yozgat

Trabzon

Giresun

Gümüşhane

Bayburt

Tokat

Manisa

İzmir

Ordu

Amasya

Çorum

Ardahan

Artvin

Samsun

Çankırı

Eskişehir

Uşak

Sinop

Kastamonu

Bilecik

Balıkesir

G29

Siirt

Batman

Mardin

Şırnak

Hakkari

Kilis

Mersin

Hatay

%5,01 - 9,50

%3,01 - 5,00

%2,01 - 3,00

%1,01 - 2,00

%0.00 - 1,00

2009 sonu itibarıyla yürürlükteki sözleşmelerin katılımcılarının, ikamet ettikleri illerde 18-56 yaş aralığındaki nüfusa oranı

incelenmiştir.

29

30

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

BİREYSEL EMEKLİLİK SİSTEMİ VERİLERİ

Katılımcıların Coğrafi Bölgeler ve Yaş Aralıklarına Göre

Oransal Dağılımı (%)

G30

Doğu Anadolu

Güneydoğu Anadolu

25 yaş altı

25-34 yaş

Karadeniz

Akdeniz

35-44 yaş

Ege

45-55 yaş

56 yaş ve üzeri

İç Anadolu

Marmara

0

25

50

75

100

Katılımcı Oranı (%)

2009 sonu itibarı ile yürürlükteki sözleşmelerin katılımcılarının,

“Coğrafi Bölgeler” detayında “Yaş Aralıkları”na göre oransal

dağılımı incelenmiştir. “Coğrafi Bölge” bilgisi, katılımcıların

ikamet ettikleri illere göre belirlenmiştir. İkamet ili yurtdışı olan

9.605 adet katılımcı grafiğe dahil edilmemiştir.

Katılımcıların ve Fon Büyüklüğünün

Gelir Aralıklarına Göre Dağılımı (%)

2AÜ < Gelir ≤ 3AÜ

%60,1

G31-32

3AÜ < Gelir ≤ 6AÜ

%2,2

3AÜ < Gelir ≤ 6AÜ

%3,9

6AÜ < Gelir ≤ 10AÜ

%9,8

10AÜ < Gelir

2AÜ < Gelir ≤ 3AÜ

%59,0

6AÜ < Gelir ≤ 10AÜ

%9,9

%5,4

10AÜ < Gelir

%13,2

Gelir ≤ AÜ

%0,9

Gelir ≤ AÜ

%0,1

AÜ < Gelir ≤ 2AÜ

%19,9

AÜ < Gelir ≤ 2AÜ

%15,6

AÜ = Brüt Asgari Ücretin Aylık Tutarı

2009 sonu itibarı ile yürürlükteki sözleşmelerin katılımcılarının

“Gelir Aralıkları”na göre oransal dağılımıdır.

2009 sonu itibarı ile yürürlükteki sözleşmelerin fon büyüklüğünün

“Katılımcıların Gelir Aralıkları”na göre oransal dağılımıdır.

İncelemede “Gelir Aralığı” bilgisi belli olan katılımcıların (%18,9) verileri kullanılmıştır. “Gelir”

katılımcının sözleşme başlangıcında beyan ettiği “Net Gelir”i belirtmektedir.

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

Katılımcıların Sahip Oldukları Sözleşme Adetlerine Göre Dağılımı (%)

2 Sözleşme

%12,4

1 Sözleşme

%84,2

3 ve Üzeri

Sözleşme

%3,4

2009 sonu itibarı ile katılımcıların sahip

oldukları sözleşme adetlerine göre

dağılımları incelenmiştir. 2009 sonu

itibarı ile yürürlükteki sözleşmelerin

katılımcılarının %84,2’si sistemde

sadece bir sözleşmeye sahip iken,

%12,4’ü iki sözleşmeye, %3,4’ü ise

en az üç sözleşmeye sahiptir.

Katılımcıların Sahip Oldukları Sözleşme-Sertifika Türlerine

Göre Dağılımı (%)

Bireysel

Sözleşme

Gruba Bağlı

Bireysel Sözleşme

%78,27

%1,80

%15,89

% 0,31

%0,31

%3,04

%0,08

%0,60

İşveren Grup

Emeklilik Sertifikası

G33

G34

2009 sonu itibarı ile katılımcıların sahip oldukları

sözleşme-sertifika türlerine göre oransal dağılımları

incelenmiştir. Kesişim alanları birden fazla tür

sözleşmeye sahip katılımcıları ifade etmektedir.

Katılımcıların %78,3’ü sadece bireysel sözleşmeye

sahip iken, sadece gruba bağlı bireysel sözleşmesi

olan katılımcıların oranı %15,9, sadece işveren

grup emeklilik sertifikası olan katılımcıların oranı

ise %0,6’dır. Katılımcıların %0,3’ü her üç sözleşme

türüne de sahiptir. İşveren grup emeklilik sertifikası

olan katılımcıların %83’ünün (%3,35/%4,04) aynı

zamanda gruba bağlı sözleşmesi de mevcuttur,

%15’inin (%0,60/%4,04) ise başka bir türden

sözleşmesi mevcut değildir.

İşverenlerin, kendileri adına ödediği katkılarla

birikim yapan çalışanların %83’ü, gruba bağlı

bireysel sözleşmeler vasıtasıyla kendileri de

emekliliklerine katkı yapmaktadır.

31

32

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

BİREYSEL EMEKLİLİK SİSTEMİ VERİLERİ

2.4

Katkı Payları

Toplam Katkı Payının Dağıtım Kanalına Göre Oransal Dağılımı (%)

Kurumsal Satış

Bireysel Direkt Satış

Acente

G35

Banka

Diğer

2009

2008

2007

2006

2005

2004

0

10

20

30

40

50

60

70

80

90

100

Toplam Katkı Payı (%)

2009 sonu itibarı ile şirketlere ödenen 10.202.733.832 TL

toplam katkı payının, “Dağıtım Kanalı” detayında oransal

dağılımı, katkı payı ödeme yılına göre karşılaştırmalı olarak

incelenmiştir. “Diğer” dağıtım kanalı içinde “Çağrı Merkezi” ve

“Broker” kanalları yer almaktadır.

Toplam Katkı Payının Dağıtım Kanalı ve

Ödeme Periyoduna Göre Oransal Dağılımı (%)

Aylık

G36

6 Aylık

3 Aylık

Yıllık

Bireysel Direkt Satış

Kurumsal Satış

Acente

Banka

Diğer

0

25

50

75

100

Toplam Katkı Payı (%)

2009 sonu itibarı ile yürürlükteki sözleşmelere ait 7.102.007.561

TL katkı payının, “Dağıtım Kanalı” detayında “Ödeme Periyodu”na

göre oransal dağılımı incelenmiştir. “Diğer” dağıtım kanalı içinde

“Çağrı Merkezi” ve “Broker” kanalları yer almaktadır.

Toplam katkı payının %82’si ödeme periyodu aylık olan

sözleşmeler tarafından yatırılmıştır.

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

Kümülatif Katkı Payının Ödeme Tiplerine Göre

Tarihsel Seyri (Milyon TL)

10.000

Başlangıç Katkı Payı

(Sisteme Yeni Katılım)

Dış Sistemden Aktarım

(BHS/VASA*)

Ek Katkı Payı

9.000

G37

Düzenli Katkı Payı

8.000

Tutar (Milyon TL)

7.000

6.000

5.000

4.000

3.000

2.000

12.2009

09.2009

06.2009

03.2009

12.2008

09.2008

06.2008

03.2008

12.2007

09.2007

06.2007

03.2007

12.2006

09.2006

06.2006

03.2006

12.2005

09.2005

06.2005

03.2005

12.2004

09.2004

06.2004

03.2004

10.2003

0

12.2003

1.000

Ay

2009 sonu itibarı ile sisteme giren katkı payının, “Katkı Payı Ödeme Tipleri”ne göre hesap hareketleri incelenmiştir.

* BHS (Birikimli Hayat Sigortalarından BES’e Aktarım), VASA (Vakıf, Sandık, Tüzel Kişiliği Haiz Meslek Kuruluşu veya Sair Ticaret Şirketinden BES’e

Aktarım)

180

2008 Yılında Tahsil

Edilen Aylık Ortalama

Düzenli Katkı Payı Tutarı (TL)

2009 Yılında Tahsil

Edilen Aylık Ortalama

Düzenli Katkı Payı Tutarı (TL)

G38

2009 Sonu Sözleşme

Adedi Oranı (%)

50

160

45

140

40

35

120

30

100

25

80

20

60

15

40

10

20

5

0

0

Marmara

İç Anadolu

Akdeniz

Ege

Coğrafi Bölge

2009 sonu itibarı ile yürürlükteki sözleşmelerin ödedikleri

düzenli katkı paylarının aylık ortalaması, “Coğrafi Bölgeler”

detayında incelenmiştir. Sözleşmelerin “Coğrafi Bölge” bilgisi,

katılımcıların ikamet ettikleri illere göre belirlenmiştir. 2009 sonu

itibarı ile yürürlükte olan sözleşmelere 2009 yılı içinde ödenen

Karadeniz

Güneydoğu

Anadolu

2009 Sonu Sözleşme Adedi Oranı (%)

Aylık Ortalama Düzenli Katkı Payı Tutarı (TL)

Coğrafi Bölgelere Göre Aylık Ortalama Düzenli Katkı Payları

Doğu

Anadolu

aylık ortalama düzenli katkı payı tutarı 148 TL, 2008 yılı içinde

ödenen aylık ortalama düzenli katkı payı tutarı ise 133 TL olarak

gerçekleşmiştir. Katılımcısının ikameti yurtdışında olan 9.746

adet sözleşme grafiğe dahil edilmemiştir.

33

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

BİREYSEL EMEKLİLİK SİSTEMİ VERİLERİ

G39

Aylık Ortalama Düzenli Katkı Payı Tutarı (TL)

Ödeme Periyoduna Göre Aylık Ortalama Düzenli Katkı Payları

2008 Yılında Tahsil Edilen Aylık

Ortalama Düzenli Katkı Payı Tutarı (TL)

300

2009 Yılında Tahsil Edilen Aylık

Ortalama Düzenli Katkı Payı Tutarı (TL)

250

200

150

100

50

0

3 Aylık

Aylık

6 Aylık

Yıllık

Ödeme Periyodu

görülmektedir. 2009 sonu itibarı ile yürürlükte olup düzenli katkı

payını aylık ödemeyi tercih eden sözleşmelere 2009 yılı içinde

ödenen aylık ortalama düzenli katkı payı tutarı 141 TL, 2008 yılı

içinde ödenen aylık ortalama düzenli katkı payı tutarı ise 129 TL

olarak gerçekleşmiştir.

Dağıtım Kanalına Göre Aylık Ortalama Düzenli Katkı Payları

2009 Yılında Tahsil Edilen

Aylık Ortalama Düzenli

Katkı Payı Tutarı (TL)

G40

2009 Sonu Toplam

Katkı Payı Oranı (%)

180

70

150

60

50

120

40

90

30

60

20

30

10

0

0

Bireysel Direkt

Satış

Kurumsal

Satış

2009 sonu itibarı ile yürürlükteki sözleşmelerin 2009 yılı içinde

ödedikleri düzenli katkı paylarının aylık ortalaması, “Dağıtım

Kanalı” detayında incelenmiştir. “Diğer” dağıtım kanalı içinde

“Çağrı Merkezi” ve “Broker” kanalları yer almaktadır. 2009

sonu itibarı ile yürürlükte olup toplam katkı payının %64’ünü

Acente

Banka

2009 Sonu Toplam Katkı Payı Oranı (%)

2009 sonu itibarı ile yürürlükteki sözleşmelerin ödedikleri düzenli

katkı paylarının aylık ortalaması, “Ödeme Periyodu” detayında

incelenmiştir. Sözleşmelerin 2009 sonundaki güncel ödeme

periyodu bilgileri incelendiğinde %92’sinin aylık, %4’ünün üç

aylık, %1’inin altı aylık, %3’ünün ise yıllık ödemeyi tercih ettiği

2009 Yılında Ödenen

Aylık Ortalama Düzenli Katkı Payı Tutarı (TL)

34

Diğer

oluşturan “Bireysel Direkt Satış” kanalına ait sözleşmelere 2009

yılı içinde ödenen aylık ortalama düzenli katkı payı tutarı 150 TL,

2008 yılı içinde ödenen aylık ortalama düzenli katkı payı tutarı

ise 135 TL olarak gerçekleşmiştir.

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

Toplam Katkı Payının Aylık Ortalama Düzenli Katkı Payı

Aralıklarına Göre Dağılımı (TL)

50,01 - 100,00

1.246.816.485

%17,6

0,01 - 50,00

386.919.644

%5,4

G41

100,01 - 150,00

1.885.216.995

%26,5

150,01 - 250,00

1.501.644.172

%21,1

2009 sonu itibarı ile yürürlükteki sözleşmelere ödenen

7.102.007.561 TL katkı payı, sözleşme için ödenmesi

planlanan güncel “Aylık Ortalama Düzenli Katkı Payı

Aralıkları”na göre incelenmiştir.

250,01+

2.081.410.265

%29,3

Katkı Payının Ödeme Enstrümanına Göre Oransal Dağılımı (%)

G42

Kredi Kartı

%54

Havale/Nakit

%21

Otomatik Ödeme

%25

2009 sonu itibarı ile yürürlükteki sözleşmelerin 2009

yılı içinde ödedikleri toplam katkı payının, “Ödeme

Enstrümanı”na göre oransal dağılımıdır. İncelemede

“Ödeme Enstrümanı” bilgisi belli olan (%97,7) ödemeler,

2009 yılı toplam katkı payı verileri kullanılmıştır. Ödeme

enstrümanı çek/posta çeki olan katkı payı tutarı küçük

olması sebebiyle grafiğe dahil edilmemiştir.

35

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

BİREYSEL EMEKLİLİK SİSTEMİ VERİLERİ

G43

Yıllık Ortalama Düzenli Katkı Payının Değişimi (TL)

2004 yılı verilerinin yıl ortası enflasyonuyla artırılmış halidir.

Yıllık Ortalama Düzenli

Katkı Payı (TL)

1.200

1.000

800

600

400

200

0

2004

2005

2006

2007

2008

2009

İlgili yıl sonu itibarı ile yürürlükteki sözleşmelerin katılımcılarının ödedikleri yıllık ortalama düzenli katkı payı tutarlarıdır.

Yönetim Gideri Kesintisi Oranının Tarihsel Seyri (%)

6,0

Kesinti/Aktarım Dışı Tahsilat (%)

İlgili Aydaki Yönetim Gideri Kesintisi Oranı (%)

G44

Kümülatif Yönetim Gideri Kesintisi Oranı (%)

5,5

5,0

4,5

4,0

3,5

12.2009

08.2009

04.2009

12.2008

08.2008

04.2008

12.2007

08.2007

04.2007

12.2006

08.2006

04.2006

12.2005

08.2005

04.2005

12.2004

08.2004

04.2004

3,0

12.2003

36

Ay

2009 sonu itibarı ile sözleşmelerin aktarım tutarları dışındaki tahsilatlarından yapılan yönetim gideri kesintisinin, bu tür tahsilatlara

oranıdır. 2009 sonu itibarı ile kümülatif yönetim gideri kesintisi oranı %3,99 olarak hesaplanmıştır.

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

Kümülatif Kesintilerin Kesinti Tiplerine Göre Tarihsel Seyri

G45

%42

%32

Ara Verme Yönetim Gideri Kesintisi

1.200

%12

%14

%1 42%

Giriş Aidatı (Çıkışta Ödenen)

%38

Giriş Aidatı (Girişte Ödenen)

1.000

%34

Fon İşletim Gideri Kesintisi

%14

%12

Yönetim Gideri Kesintisi

%1

Tutar (Milyon TL)

800

%35

%38

%16

%10

600

%1

%30

%41

%20

400

%8

%1

12.2009

09.2009

03.2009

06.2009

12.2008

09.2008

06.2008

03.2008

09.2007

12.2007

06.2007

03.2007

12.2006

09.2006

06.2006

12.2005

03.2006

09.2005

06.2005

03.2005

12.2004

09.2004

03.2004

06.2004

10.2003

0

12.2003

200

Ay

2009 sonu itibarı ile sistemde gerçekleşen 1.082.518.489

TL kesintinin, “Kesinti Tipleri”ne göre gelişimi incelenmiştir.

31.12.2009 itibarıyla 533.991 TL tutarındaki “Diğer Kesintiler”

grafiğe dahil edilmemiştir. Yıl sonları itibarıyla yapılmış olan

kümülatif kesintilerin dağılımı pasta grafiklerde verilmiştir.

37

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

BİREYSEL EMEKLİLİK SİSTEMİ VERİLERİ

Kümülatif Stopaj Vergisi

G46

350

300

250

200

150

100

12.2009

09.2009

06.2009

03.2009

12.2008

09.2008

06.2008

03.2008

12.2007

09.2007

06.2007

03.2007

12.2006

09.2006

06.2006

03.2006

12.2005

09.2005

06.2005

03.2005

12.2004

09.2004

12.2003

0

06.2004

50

03.2004

Vergi Stopajı Tutarı (Milyon TL)

400

Ay

2009 sonu itibarı ile kendi isteğiyle sistemden çıkarak sonlanan sözleşmelerden yapılan stopaj vergisi kesinti tutarlarının kümülatif

gelişimi incelenmiştir.

G47

Ödenen Toplam Katkı Payının Yıllara Göre Değişimi

3.000

Toplam Katkı Payı (Milyon TL)

38

İlgili yıla ait verilerin yıl ortası enflasyonlarıyla

2009 yılına kadar artırılmış halidir.

2.500

2.000

1.500

1.000

500

0

2004

2005

2006

2007

2008

2009

2009 sonu itibarı ile yürürlükteki sözleşmelere ödenen toplam katkı payı ödeme yapılan yıl detayında incelenmiştir. Yıl içinde ödenen

katkı payları yıl ortası enflasyon oranları ile arttırılarak 2009 yılına çekilmiştir.

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

Ödeme Yeterliliğine Göre Sözleşmelerin Dağılımı (%)

G48

50

45

Ortalama Oran (%)

40

35

30

25

20

15

10

5

0

[0,6)

[6,12)

[12,18)

[18,24) [24,30)

[30,36) [36,42)

[42,48) [48,54)

[54,60)

[60,66)

[66,72)

[72,78) Ortalama

Sözleşmenin Kıdem Ayı

Ekim 2009 ve öncesinde yürürlüğe girmiş, 2009 sonu itibarı ile

hala sistemde olan ve katkı payı ödeme dönemi aylık olup en

az bir kez düzenli katkı payı tahsilatı yapılmış fakat en az üç

aydır vadesi açık olan sözleşmelerin oranı, sözleşmenin kıdem

ayı detayında incelenmiştir. Ödeme yapılmayan süre hesabında

son kapatılan vade tarihinden 31.12.2009’a kadar geçen süre

(ay) dikkate alınmıştır.

39

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

BİREYSEL EMEKLİLİK SİSTEMİ VERİLERİ

2.5

Emekliler

G49

Emeklilik Hakkı Kullanan Katılımcı Adedinin Tarihsel Değişimi

2.000

Emeklilik Hakkı Kullanan

Kümülatif Katılımcı Adedi

1.800

1.600

1.400

1.200

1.000

800

600

400

12.2009

11.2009

10.2009

09.2009

07.2009

08.2009

06.2009

05.2009

04.2009

03.2009

02.2009

01.2009

12.2008

11.2008

10.2008

09.2008

07.2008

08.2008

06.2008

04.2008

05.2008

03.2008

02.2008

01.2008

12.2007

11.2007

10.2007

0

09.2007

200

2009 sonuna kadar emeklilik hakkını kullanan katılımcı adedinin kümülatif gelişimi incelenmiştir. Emeklilik hakkı kullanan katılımcı adedi,

emekli olarak toplu para ile sistemden ayrılan katılımcıların yanı sıra, sistemde kalıp programlı geri ödeme tercih eden katılımcıları da

içermektedir.

Emekliliğe Hak Kazanacak Katılımcı Adedinin Gelişimi

G50

Emekliliğe Hak Kazanan (Kümülatif)

9.000

350.000

8.000

300.000

7.000

250.000

6.000

5.000

200.000

4.000

150.000

3.000

100.000

2.000

50.000

1.000

09.2019

03.2019

09.2018

03.2018

09.2017

03.2017

09.2016

03.2016

09.2015

03.2015

09.2014

03.2014

09.2013

03.2013

09.2012

03.2012

09.2011

03.2011

09.2010

0

03.2010

0

Emekliliğe Hak Kazanan Katılımcı Adedi

İlgili Ayda Emekliliğe Hak Kazanacak

İlgili Ayda Emekliliğe Hak Kazanacak

Katılımcı Adedi

40

2009 sonu itibarıyla emekliliğe hak kazanan fakat bu hakkını kullanmayan ve sözleşmesi yürürlükte olup emekliliğe hak kazanacak

katılımcı adedinin 2019 sonuna kadar tarihsel gelişimi incelenmiştir.

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

41

BES’te Emeklilik

Bireysel emeklilik sisteminde 31.12.2009 tarihine kadar 1.909 kişi emekli olarak

birikimlerini düzenli ödeme ya da toplu olarak almaya hak kazanmıştır. Bu kişiler,

şu anda emeklilik hakkını kazanmış kitlenin yaklaşık olarak %56’sını oluşturmakta,

%44’lük bir kesim de emeklilik hakkını elde etmesine rağmen sistemde birikim

yapmaya devam etmektedir.

Bilindiği gibi, bireysel emeklilik sisteminden emeklilik hakkını kazanabilmek için

kişinin 10 yıl düzenli katkı yaparak sistemde kalması ve 56 yaşını doldurması

gerekmektedir. İlk emekliler, birikimli hayat sigortalarından veya vakıf, sandık,

tüzel kişiliği haiz meslek kuruluşu veya sair ticaret şirketinden aktarım yapan

katılımcılardan oluşmaktadır.

Bu tür kuruluşlardan aktarılan ve daha sonra bireysel emeklilik sisteminde ödenen

toplam 46,5 milyon TL katkı, bireysel emeklilik sisteminde geçirdiği yaklaşık 3 yıllık

sürede, stopaj sonrası %35 getiri elde ederek 62,9 milyon TL’ye ulaşmıştır.

Kişilere yapılan ödeme tutarlarına bakıldığında, ortalama birikimin 33.000 TL

civarında ve ortanca birikimin de 21.500 TL civarında olduğu, emeklilerin %75’inin

15.600 TL veya üzerinde bir emeklilik ödemesi aldığı görülmektedir.

100

Kişi Başına Yapılan Ödeme

İlk ve Son Çeyrek ile Ortanca

90

8

80

7

70

6

60

50

5

40

4

12.2009

10.2009

08.2009

06.2009

04.2009

02.2009

12.2008

0

10.2008

0

08.2008

10

06.2008

1

04.2008

20

02.2008

2

12.2007

30

10.2007

3

Tutar (Bin TL)

9

Tutar (Milyon TL)

G51

Emeklilere Ödenen Toplam Tutar

10

Ödeme Tarihi

Emekliliğe Hak Kazanıp Sistemde Kalan Katılımcı Oranı

Emeklilik Hakkını

Kullananlar

%56

Emekliliğe Hak

Kazanıp Sistemde

Kalanlar

%44

G52

2009 sonu itibarı ile yürürlükteki sözleşmelerin

katılımcılarının “Emeklilik Hakkını Kullanma

Durumlarına” göre dağılımıdır. Emeklilik hakkı

kullanan katılımcı adedi, emekli olarak toplu

para ile sistemden ayrılan katılımcıların yanı

sıra sistemde kalıp programlı geri ödeme tercih

eden katılımcıları da içermektedir.

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

BİREYSEL EMEKLİLİK SİSTEMİ VERİLERİ

Emekli Olan Katılımcıların Ödedikleri Katkı Payı

ve Elde Ettikleri Net Getiri (TL)

Bireysel Emeklilik Sisteminden

Elde Edilen Net Getiri

60

G53

Ödenen Toplam

Katkı Payı Tutarı

Tutar (Milyon TL)

50

40

30

20

10

0

2007

2008

2009

Emekli Olunan Yıl

2009 sonu itibarıyla emekli olarak sistemden ayrılan katılımcıların,

emekli olurken aldıkları sonlanma ödemesine göre elde ettikleri

net getiri ve ödedikleri katkı payı incelenmiştir. Emekliliğe hak

kazanan katılımcılardan 56’sı 2007 yılında, 312’si 2008 yılında,

1.539’u ise 2009 yılında emekli olarak sistemden ayrılmıştır.

Emeklilik Hakkını Kullanan Katılımcıların Aldıkları

Ödemelere Göre Dağılımı

Emeklilere Ödenen

Toplam Tutar (TL)

G54

Emekli

Katılımcı Adedi

20

1.200

18

1.000

16

14

800

12

10

600

8

400

6

4

Emekli Katılımcı Adedi

Emeklilere Ödenen Toplam Tutar

(Milyon TL)

42

200

2

0

0

[0,25)

[25,50)

[50,75)

[75,100)

[100,250)

[250,1.020]

Emeklilik Ödemesi Tutarı Aralıkları (Bin TL)

2009 sonuna kadar emeklilik hakkını kullanan katılımcıların

aldıkları emeklilik ödemelerinin toplam tutarlarına göre

dağılımıdır. Emeklilik hakkı kullanan katılımcı adedi, emekli

olarak toplu para ile sistemden ayrılan katılımcıların yanı sıra

sistemde kalıp programlı geri ödeme tercih eden katılımcıları da

içermektedir.

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

Emeklilik Hakkını Kullanan Katılımcıların

Bireysel Emeklilik Sisteminde Geçirdikleri Süreye Göre Dağılımı

G55

Emekli Adedi

BES’te Geçirilen Süre (Ay)

0

100

200

300

400

500

600

700

800

900

36

38

40

42

44

46

48

50

52

54

56

58

60

62

64

Emeklilik hakkını kullanan, emekli olarak sistemden ayrılan

ya da sistemde kalarak programlı geri ödeme tercih eden

katılımcıların bireysel emeklilik sisteminde (BES) geçirdikleri

süreye göre dağılımı incelenmiştir. Birikimli hayat sigortalarından

ve vakıf, sandık, tüzel kişiliği haiz meslek kuruluşu veya

sair ticaret şirketinden aktarım yapan katılımcıların bireysel

emeklilik sisteminden emekli olabilmesi için, bireysel emeklilik

mevzuatındaki emekli olma ile ilgili koşulları sağlamış olsa bile

bireysel emeklilik sisteminde en az 36 ay kalması gerekmektedir.

Vakıf, sandık, tüzel kişiliği haiz meslek kuruluşu veya sair ticaret

şirketinden aktarımlarda emekliliğe hak kazanmak için gerekli

olan süre hesabı ilk aktarımın yapıldığı tarihten itibaren başlar.

43

Bireysel Emeklilik Sistemi 2009 Gelişim Raporu

BİREYSEL EMEKLİLİK SİSTEMİ VERİLERİ

2.6

Aracılar ve e-BEAS

Bireysel Emeklilik Aracıları Sınavı (e-BEAS), bireysel emeklilik

aracılarında aranan nitelikleri taşıyan kişilerin başvurabildiği,

mesleki bilgi ve becerileri ölçmek amacı ile düzenlenen ve

elektronik ortamda internet üzerinden gerçekleştirilen çoktan