Finansman Kaynaklarına

Erişim Zirvesi

Koray İNAN / Finansal Hizmetler Koordinatörü

SeedQube

SeedQube, start-up girişimcilere özel olarak dizayn edilmiş

butik bir inkübasyon merkezidir.

Tüm girişimciler için esnek ve terzi usulü yaklaşım sergiler.

Başvuru süreci kolay ve anlaşılır.

SeedQube hızlı karar alır ve alınan kararları hızlıca

uygulamaya geçirir.

Hızlı kararlar vermek ve doğru yatırımları hayata geçirmek

bizim için çok önemlidir.

Değerlendirme Süreci

Değerlendirme Süreci

SeedQube

Ana Hizmet Alanlarımız

Projelendirme

Altyapı ve operasyon

Mentorlük

Finans kaynaklarına erişim

Alternatif Finansman Kaynakları

Alternatif Finansman Teknikleri

Faktoring

KGF

KOBİ A.Ş.

Proje Finansmanı ve Yatırım Kredileri

Halka Açılmalar ve Gelişen İşletmeler Piyasası

GİP Kosgeb Desteği

Doğrudan Yabancı Sermaye ve Türkiye Uygulamaları

Stratejik Ortaklıklar ve Finansal Ortaklıklar

Alternatif Finansman Kaynakları

Faktoring Nedir?

Firmaların yurtiçi ve yurtdışı mal ve hizmet satışlarından

doğan vadeli alacaklarının faktoring şirketi tarafından

devralınarak finansman, garanti ve tahsilat hizmetlerinin bir

veya birkaçının sunulduğu finansal bir üründür.

Alternatif Finansman Kaynakları

Faktoringin Avantajları

Vadeli alacakların vadesini beklemek zorunda kalmazlar.

Alıcılara vade imkanı sağlayarak rekabeti artırabilir.

Bilançonun aktif tarafında bir harekete neden olur, alacak

devir hızları yükselir böylelikle bilanço likidite oranları artar.

İşletmeler gerekli finansmanı kendi ticari alacaklarını

kullanarak sağlamış olurlar böylelikle dış kaynak ihtiyacı

azalır.

Banka kredi limitleri kullanılmadan finansman sağlanır.

Yapılan istihbaratla alıcıların mali durumları öğrenilir.

Açık hesaplarda çek veya senet yaratılmadan da finansman

sağlanması imkanı vardır.

Alternatif Finansman Kaynakları

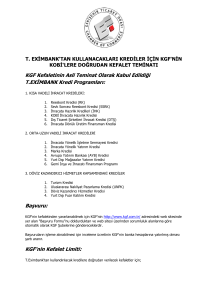

KGF Nedir?

KGF, küçük ve orta ölçekli işletmeler için sağladığı kefaletle

bu işletmelere destek vermekte, yatırımlarının ve

işletmelerinin finansmanında banka kredisi kullanmalarını

mümkün hale getirmektedir.

Alternatif Finansman Kaynakları

KGF Ortakları

TOBB

KOSGEB

TOSYÖV

Türkiye Esnaf ve Sanatkarlar Konfederasyonu

Özel ve Devlet Bankaları

Alternatif Finansman Kaynakları

KGF

Kimler Yararlanabilir?

Türkiye’nin bütün yörelerindeki KOBİ’ler, esnaf ve

sanatkarlar, tarımsal işletmeler ve çiftçiler, kadın ve genç

girişimciler KGF kefaleti için başvurabilirler.

Nasıl Başvurulur?

KGF teminatından yararlanabilmek için; bankanıza, KGF

kefaletinden yararlanmak istediğinizi bildirmeniz ve

dosyanızın KGF'na gönderilmesine muvafakat etmeniz

yeterli. Banka tarafından kredi başvurunuz uygun bulunduğu

takdirde bize iletilen kefalet talebiniz yaklaşık 2 hafta

içerisinde sonuçlandırılmaktadır.

Alternatif Finansman Kaynakları

KGF

Maliyet Nedir?

Talebin uygun bulunması ve kredinin KGF’nin kefaleti ile

kullanılması durumunda, kredi vadesi boyunca her yıl peşin

olarak, kefalet bakiyesi üzerinden, kefaletin nakdi, gayrinakdi veya diğer özelliğine göre, yıllık %1 ile %2 arasında

değişen oranlarda komisyon alınır.

Kefalet Limiti Ne kadardır?

Bir KOBİ için kefalet üst limiti 1.000.000.- TL, bu KOBİ’nin

doğrudan ya da dolaylı olarak risk grubu oluşturduğu

işletmeler için ise kefalet üst limiti 1.500.000.-TL'dir.

Alternatif Finansman Kaynakları

KGF

Riskin paylaşımı ilkesine göre çalışan Kredi Garanti Fonu,

kredinin en çok % 80’ine kadar kefalet vermektedir.

KGF, Bankalar

çalışmaktadır.

ve

Finansal

Kiralama

Şirketleri

ile

Alternatif Finansman Kaynakları

Kobi A.Ş. Nedir?

KOBİ Girişim Sermayesi Yatırım Ortaklığı A.Ş., şirketlere

sermaye desteği sağlayarak ortak olmaktadır.

KOBİ Girişim Sermayesi Yatırım Ortaklığı A.Ş., projelerin

sermaye ihtiyacına göre başlangıç aşamasındaki projeler

için ortalama 250 bin ABD Doları, mevcut kurulu bir şirketi

olan bilişim sektörü projeleri için en az 500 bin ABD Doları,

diğer sektörler için en az 1 milyon ABD Doları ve en fazla 5

milyon ABD Doları yatırım yapmaktadır.

Alternatif Finansman Kaynakları

Kobi A.Ş. Ortaklığı

Alternatif Finansman Kaynakları

Proje Finansmanı

Proje finansmanı, projenin hayata geçebilmesi için gereken

fon kaynaklarının bulunması sürecidir.

Kamu ve Özel sektörde süreç farklılıkları bulunmaktadır.

Alternatif Finansman Kaynakları

Proje Finansmanı

Bilanço yapılarını bozmadan mevcut yatırımları büyütme ve

farklı alanlarda yatırım imkanı sunar.

Ekonomik olarak ayrıştırılabilen projelerdir.

Şirketin değil projenin varlıkları teminat alınır.

Projenin yaratacağı nakit akışı temlik alınır.

Kredi değerliliğinde projenin yarattığı nakit akışı esas alınır.

Şirketin genel kredi ihtiyacı değil, projenin kredi ihtiyacına

odaklanılır.

Geri dönüş, proje fiziki bitimine kadar ya da kredi bitimine

kadar sürebilir.

Alternatif Finansman Kaynakları

Proje Finansmanı

Elektrik Üretim Santralleri

Doğalgaz Dağıtım Projeleri

Gayrimenkul Geliştirme Projeleri (AVM Projeleri)

Lojistik, Ulaşım (Liman ve Havaalanı Projeleri)

Çevre ve Enerji Verimliliğine Yönelik Projeler.

Altyapı Yatırımları

Madencilik

Telekomünikasyon

Petrokimya

Turizm ve Otel Yatırımları

Üretim

Alternatif Finansman Kaynakları

Proje Finansmanı

Başvuru ve ön değerlendirme

İstihbarat

Teknik değerlendirme (teknik etüt, teknolojik inceleme,

fizibilite, kapasite)

Yatırım tutarının hesaplanması (sabit yatırım tutarının ve

işletme sermayesinin hesaplanması)

Ekonomik değerlendirme (ürün özellikleri, Talep-Arz

koşulları)

Mali değerlendirme (Tüm Değerlemelerin Karması)

Alternatif Finansman Kaynakları

Halka Açılmalar ve Gelişen İşletmeler Piyasası

IMKB Piyasaları dört ana grupta teşkilatlanmıştır:

Hisse Senetleri Piyasası

Gelişen İşletmeler Piyasası

Tahvil ve Bono Piyasası

Yabancı Menkul Kıymetler Piyasası

Alternatif Finansman Kaynakları

Halka Açılmalar ve Gelişen İşletmeler Piyasası

Gelişen İşletmeler Piyasası Nedir?

Borsa kotasyon şartlarını sağlayamayan, gelişme ve büyüme

potansiyeline sahip şirketlerin menkul kıymetlerinin işlem

görebileceği piyasadır.

Alternatif Finansman Kaynakları

Halka Açılmalar ve Gelişen İşletmeler Piyasası

GİB’in Firmalara Sağladığı Fayda ve Avantajlar

Finansman kaynağı

Fiyat oluşumu ve likidite sağlama

Çıkış alternatifi sunma

Tanınılırlık ve kredibilite sağlama

Kurumsallaşma

Alternatif Finansman Kaynakları

SPK, KOSGEB, İMKB ve TSPAKB arasında 04.02.2011

tarihinde imzalanan işbirliği protokolü kapsamında, İMKB

Gelişen İşletmeler Piyasası’nda işlem görmek üzere, sermaye

piyasası araçlarını halka arz edecek KOBİ’lerin halka arza

ilişkin belirlenecek maliyetlerinin finansmanının sağlaması için

KOSGEB tarafından “Gelişen İşletmeler Piyasası KOBİ Destek

Programı” oluşturulmuştur.

KOSGEB, “Gelişen İşletmeler Piyasası KOBİ Destek

Programı” ile üst limiti toplam 100.000TL olmak üzere geri

ödemesiz destek sağlayacaktır.

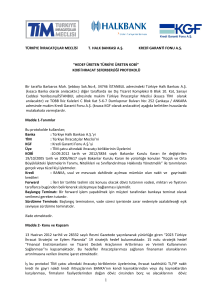

Alternatif Finansman Kaynakları

Destek Unsurları

Destek Ödemesi

Üst Limiti (TL)

Oranı (%)

Piyasa danışmanı danışmanlık

hizmet bedeli (azami 2 yıl)

60.000

75

Bağımsız denetim hizmeti bedeli

20.000

75

SPK kurul kaydına alma ücreti, İMKB

Gelişen İşletmeler Piyasası Listesine

10.000

kabul ücreti, Merkezi Kayıt Kuruluşu

masrafı

100

Aracı kuruluşa ödenecek aracılık

komisyonu

75

10.000

Alternatif Finansman Kaynakları

Doğrudan Yabancı Sermaye ve Uygulamaları

Doğrudan yabancı sermaye yatırımları firmaların durumlarına

göre finansal veya stratejik ortaklık şeklinde gerçekleşebilir.

Finansal ve stratejik ortaklık, şirket sermayesinin bir kısmının,

yatırımcıya satılması ile şirkete veya ortaklarına nakit girişi

sağlayan finansman yöntemidir.

Ortak alınan kurum aynı faaliyet kolunda ise stratejik ortaklık,

finans kurumu veya VC ise finansal ortaklık olarak

tanımlanabilir.

Teşekkürler…

Koray İNAN

Finansal Hizmetler Koordinatörü

www.kafdanismanlik.com

KAF / Etkin Proje İş Ortaklığı ile gerçekleştirilmiştir.