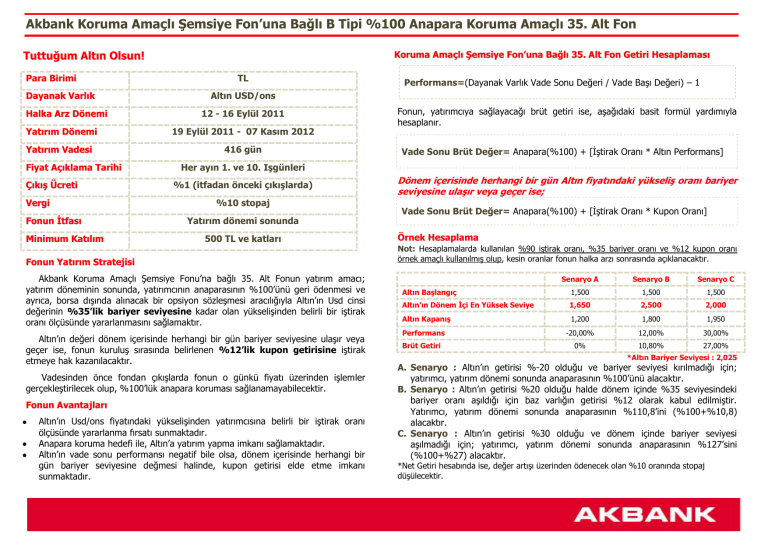

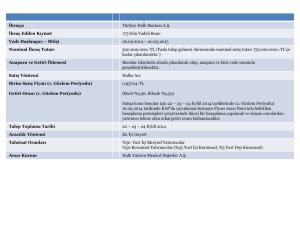

Akbank Koruma Amaçlı Şemsiye Fon’una Bağlı B Tipi %100 Anapara Koruma Amaçlı 35. Alt Fon

Tuttuğum Altın Olsun!

Para Birimi

Dayanak Varlık

Halka Arz Dönemi

Koruma Amaçlı Şemsiye Fon’una Bağlı 35. Alt Fon Getiri Hesaplaması

TL

Altın USD/ons

12 - 16 Eylül 2011

Yatırım Dönemi

19 Eylül 2011 - 07 Kasım 2012

Yatırım Vadesi

416 gün

Fiyat Açıklama Tarihi

Çıkış Ücreti

Vergi

Fonun İtfası

Minimum Katılım

Performans=(Dayanak Varlık Vade Sonu Değeri / Vade Başı Değeri) – 1

Fonun, yatırımcıya sağlayacağı brüt getiri ise, aşağıdaki basit formül yardımıyla

hesaplanır.

Vade Sonu Brüt Değer= Anapara(%100) + [İştirak Oranı * Altın Performans]

Her ayın 1. ve 10. Işgünleri

%1 (itfadan önceki çıkışlarda)

%10 stopaj

Yatırım dönemi sonunda

500 TL ve katları

Fonun Yatırım Stratejisi

Akbank Koruma Amaçlı Şemsiye Fonu’na bağlı 35. Alt Fonun yatırım amacı;

yatırım döneminin sonunda, yatırımcının anaparasının %100’ünü geri ödenmesi ve

ayrıca, borsa dışında alınacak bir opsiyon sözleşmesi aracılığıyla Altın’ın Usd cinsi

değerinin %35’lik bariyer seviyesine kadar olan yükselişinden belirli bir iştirak

oranı ölçüsünde yararlanmasını sağlamaktır.

Altın’ın değeri dönem içerisinde herhangi bir gün bariyer seviyesine ulaşır veya

geçer ise, fonun kuruluş sırasında belirlenen %12’lik kupon getirisine iştirak

etmeye hak kazanılacaktır.

Vadesinden önce fondan çıkışlarda fonun o günkü fiyatı üzerinden işlemler

gerçekleştirilecek olup, %100’lük anapara koruması sağlanamayabilecektir.

Fonun Avantajları

Altın’ın Usd/ons fiyatındaki yükselişinden yatırımcısına belirli bir iştirak oranı

ölçüsünde yararlanma fırsatı sunmaktadır.

Anapara koruma hedefi ile, Altın’a yatırım yapma imkanı sağlamaktadır.

Altın’ın vade sonu performansı negatif bile olsa, dönem içerisinde herhangi bir

gün bariyer seviyesine değmesi halinde, kupon getirisi elde etme imkanı

sunmaktadır.

Dönem içerisinde herhangi bir gün Altın fiyatındaki yükseliş oranı bariyer

seviyesine ulaşır veya geçer ise;

Vade Sonu Brüt Değer= Anapara(%100) + [İştirak Oranı * Kupon Oranı]

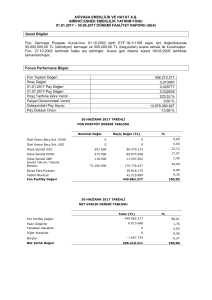

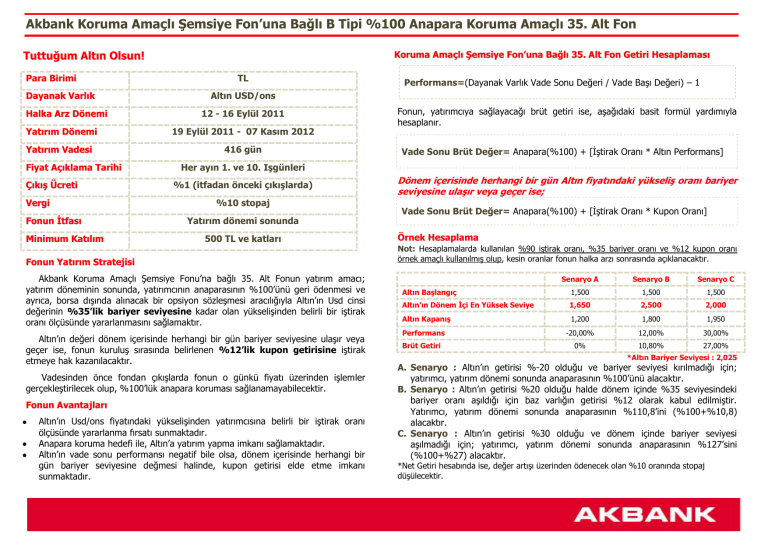

Örnek Hesaplama

Not: Hesaplamalarda kullanılan %90 iştirak oranı, %35 bariyer oranı ve %12 kupon oranı

örnek amaçlı kullanılmış olup, kesin oranlar fonun halka arzı sonrasında açıklanacaktır.

Senaryo A

Senaryo B

Senaryo C

Altın Başlangıç

1,500

1,500

1,500

Altın’ın Dönem İçi En Yüksek Seviye

1,650

2,500

2,000

Altın Kapanış

1,200

1,800

1,950

Performans

-20,00%

12,00%

30,00%

Brüt Getiri

0%

10,80%

27,00%

*Altın Bariyer Seviyesi : 2,025

A. Senaryo : Altın’ın getirisi %-20 olduğu ve bariyer seviyesi kırılmadığı için;

yatırımcı, yatırım dönemi sonunda anaparasının %100’ünü alacaktır.

B. Senaryo : Altın’ın getirisi %20 olduğu halde dönem içinde %35 seviyesindeki

bariyer oranı aşıldığı için baz varlığın getirisi %12 olarak kabul edilmiştir.

Yatırımcı, yatırım dönemi sonunda anaparasının %110,8’ini (%100+%10,8)

alacaktır.

C. Senaryo : Altın’ın getirisi %30 olduğu ve dönem içinde bariyer seviyesi

aşılmadığı için; yatırımcı, yatırım dönemi sonunda anaparasının %127’sini

(%100+%27) alacaktır.

*Net Getiri hesabında ise, değer artışı üzerinden ödenecek olan %10 oranında stopaj

düşülecektir.

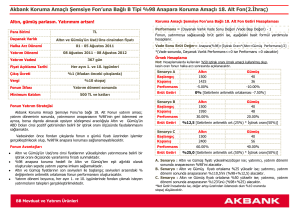

Akbank Koruma Amaçlı Şemsiye Fon’una Bağlı B Tipi %100 Anapara Koruma Amaçlı 35. Alt Fon

Anapara Koruma Amaçlı Fonlar?

Altın’ın Başlangıç ve Kapanış Seviyeleri Nasıl Belirlenir?

Başlangıç Seviyesi : Talep toplama dönemi son günü, açıklanan Altın’ın ABD

Doları cinsinden sabitlenmiş kapanış değeri başlangıç seviyesi olarak belirlenir.

Kapanış Seviyesi : Yatırım döneminin son günü dahil olmak üzere beş işgünü

önceki Altın’ın ABD Doları cinsinden sabitlenmiş kapanış değeri ise son seviye olarak

belirlenir.

Koruma Amaçlı Fon ile İlgili Önemli Hususlar

Yatırım vadesi sonunda fon, portföyünde bulunan sabit getirili menkul kıymetler

aracılığı ile anapara koruması sunarken, portföyde bulunan ve fonun yatırım

stratejisini oluşturan opsiyon aracılığı ile yatırımcılara iştirak oranına paralel olarak

getiri sağlayan fonlardır.

Anapara koruma hedefi, Devlet Tahvili, Hazine Bonosu ve Borsa dışı Ters Repo

yatırımları ile sağlanmaktadır.

Koruma Amaçlı Fonların Alımı : Koruma amaçlı fonlarda alım “Halka Arz” yoluyla

yapılır. Halka arz sonrasında yatırım dönemi sonuna kadar fon almak mümkün

olmayacaktır.

Halka arz süresince

değerlendirilmektedir.

toplanan

talepler

Akbank

B

Tipi

Likit

Fon

ile

Halka arzın son günü saat 12:30’a kadar verilen emirler iptal edilebilmektedir.

Ancak, bundan sonra iptal söz konusu olmayacaktır.

Fondan erken çıkışlarda bir ceza var mıdır?

Koruma Amaçlı Fonlarda Fiyat: Fonların içerisinde borsa dışında işlem gören

opisyon sözleşmeleri olmasından dolayı, koruma amaçlı fonlarımızın yatırım dönemi

içerisinde her ayın 1. ve 10. işgünü fon fiyatı ilan edilmektedir.

Fondan erken çıkışlar diğer yatırımcılar açısından olumsuz etki yaratacağı için %1

oranında erken çıkış komisyonu uygulanmaktadır. Çıkış komisyonu, satılan pay

adedine karşılık gelen değer üzerinden hesaplanmaktadır.

Fon fiyatlarını www.akbank.com ve tüm Akbank şubelerinden öğrenebilirsiniz.

Komisyonun tamamı alt fona gelir olarak yazılacak olup, paylarını yatırım dönemi

sonuna kadar elde tutanlardan komisyon alınmaz.

Koruma Amaçlı Fonlarda Satım (yatırım dönemi içerisinde) : Fon fiyatının

hesaplanacağı gün saat 10.30’a kadar girilen emirler, açıklanacak fiyat üzerinden

yatırımcı hesaplarına pay fiyatının hesaplandığı günden (T), 3 işgünü (T+3) sonra

aktarılır. Fiyat hesaplama günü saat 10:30’dan sonra girilen satım emirleri ise bir

sonraki fiyat açıklama tarihine kadar bekletilir.

Koruma Amaçlı Fonlarda İtfa : Yatırım dönemi sonunda, yatırımcıların

hesabındaki fonlar otomatik olarak bozularak net tutarlar mevduat hesaplarına

geçecektir.

Koruma Amaçlı Fon Değerleri : Kesinleşen portföy dağılımı, iştirak oranı,

dayanak varlık fiyat başlangıç seviyesi ve gerekli görülen diğer bilgiler en geç yatırım

dönemi başlangıç tarihini takip eden 2 işgünü içerisinde sirkülerin ilan edildiği

Türkiye çapında yayın yapan en az iki günlük gazetenin Türkiye baskısında yapılacak

ilan ve Kurucu tarafından uygun görülen diğer yöntemlerle (internet, elektronik

posta vb.) kamuya duyurulacaktır.

Yönetim ücreti ne kadardır? Varsa diğer masraflar anapara korumasını

etkileyebilir mi?

Fon yönetim ücreti yıllık %2’dir. Ayrıca kayda alım ücreti, denetim ücreti, saklama

ve diğer giderler adı altında %0,3’lük gider fon tarafından ödenir. Yatırımcıların bu

giderler sebebiyle anapara korumalarından yararlanmamaları sözkonusu

olmayacaktır. Portföy kurulması aşamasında bu giderler gözönünde bulundurularak

anapara koruması sağlanacak yapı kurulur.

İştirak oranı neye bağlıdır?

İştirak oranı, alınan opsiyonun fiyatına bağlıdır ve halka arz sonrası açıklanan oranın

değişmesi sözkonusu olmayacaktır.

Fon izahname, içtüzük ve sirkülerine nasıl ulaşılır?

Akbank T.A.Ş

edinebilirsiniz.

internet

sitesinden

www.akbank.com

ve

tüm

şubelerden