ŞİRKETLERDE HALKA AÇILMA, HALKA

ARZ VE SERMAYE PİYASASINA ETKİLERİ

19 Aralık 2012

Finansman Yöntemleri

Sermaye

Piyasası

Hisse Senedi

Borçlanma

Aracı

Bankacılık

Sektörü

Krediler

Diğer

Faktoring

Leasing

Diğer

2

Halka Arz Ne Demek?

Sermaye Piyasası Kanunu’nda “halka arz”;

sermaye piyasası araçlarının satın alınması için her

türlü yoldan halka çağrıda bulunulması;

halkın bir anonim ortaklığa katılmaya veya kurucu

olmaya davet edilmesi;

hisse senetlerinin borsalar veya teşkilatlanmış diğer

piyasalarda devamlı işlem görmesi;

halka açık anonim ortaklıkların sermaye artırımları

dolayısıyla paylarının veya hisse senetlerinin satışı,

olarak tanımlanmıştır.

3

Neden Halka Arz Düşünülüyor?

Şirketler açısından;

Finansman sağlama,

Diğer finansman kaynaklarına kolay erişim,

Kurumsallaşma,

Tanınma,

İtibar,

Sürdürülebilirlik,

Ortaklar açısından;

Şirketin değerinin belirlenmesi,

Şirketin önemli işlerinden zamanında haberdar olma,

Ortaklıktan daha kolay ayrılabilme,

4

Neden Halka Arz Düşünülmüyor?

Şirketler açısından;

SPK denetimine ve gözetimine girme,

Yasal yükümlülüklerin artması,

Halka açılma prosedürünün maliyetli olması,

Halka açılma prosedürünün zaman alıcı olması,

Yetersiz

arz-talepten

dolayı

pay

fiyatının

gerçekçi

belirlenememe riski,

Ortaklar açısından;

Yönetim kontrolünü kaybetme endişesi,

Piyasa dalgalanmaları sonucunda zarar etme ihtimali,

5

Halka Arza Karar Verme

Şirket yönetimi, şirketin

durumunu, finansman

kaynaklarını, hedeflerini ve

halka arzın faydalarını

değerlendirir.

Şirketin yasal durumu ve

tabi olunan mevzuat

dikkate alınır.

Faaliyet gösterilen pazarın

durumu ve büyüme

olanakları tespit edilir.

Çalışanlar halka arz

konusunda bilgilendirilir.

6

Halka Arza Hazırlık Süreci

Şirket içi

çalışma

grubu

kurulması

Aracı

kuruluşun

seçimi

Bağımsız

denetim

şirketi

seçimi

Hukuki

denetim

şirketi

seçimi

Esas

sözleşme

değişikliği

ve Genel

Kurul

kararı

7

Halka Arzda Aracı Kurum

Halka arzda aracı kurumlar;

Değerleme,

Fiyatlama,

Yapılandırma,

Pazarlama,

işlerinden sorumludurlar.

8

Halka Arzda Aracı Kurum

Değerleme,

Piyasa çarpanlarının belirlenmesi,

İndirgenmiş Nakit Akımları için tahminler,

Gelir,

Maliyet analizi,

İşletme sermayesi ihtiyacı,

Nakit akışlarının hesaplanması,

İndirgeme oranının belirlenmesi,

Fiyatlama,

Satış fiyatının ve halka arz iskontosunun belirlenmesi,

Yüklenim

Konsorsiyum üyeleri

Yatırımcılar

9

Halka Arzda Aracı Kurum

Yapılandırma,

Bireysel/kurumsal,

Yerli/yabancı yatırımcı dağılımının belirlenmesi.

Pazarlama,

Hazırlanan dokümanların kalitesi,

Konsorsiyuma davet edilen aracı kurumlara yapılan

analist sunumu,

Satış ağı,

Reklam.

10

Halka Arzda Durum Tespiti (Due Diligence)

Ticari durum tespiti:

Şirketin içerisinde bulunduğu sektörün dinamikleri,

Uluslararası rekabete açıksa global sektör dinamikleri,

Ciro, fiyat ve karlılık marjlarının sürdürülebilirliği,

Şirketin hali hazırdaki müşterileriyle ilişkileri,

Şirkete yapılacak yatırımın kazandıracağı kapasite,

yeni ürün, pazar konumundaki güçlenme,

gibi konuları irdeler.

11

Halka Arzda Durum Tespiti (Due Diligence)

Hukuki durum tespiti:

Şirketin tüm faaliyetlerinin hukuki boyutu değerlendirilir,

Kanun ve kurallara uyumu,

Vergi borçları,

Geçmiş ve süren davalar,

Şirketin faaliyet alanının yasal izne tabi olması halinde bu

izinlerin kontrol edilmesi.

amaçlanır.

12

Halka Arzda Bağımsız Denetim

Finansal durum tespiti:

finansal tabloların bağımsız denetimden geçirilmesini ve

ayrıntılı şekilde raporlanmasını içermektedir.

Halka arz sürecinde bağımsız denetim şirketi;

geçmiş 3 yıla ait yıllık finansal tabloların,

gerekmesi durumunda son ara dönem karşılaştırmalı

finansal tabloların,

halka arz izahnamesinde yer alan proforma finansal

bilgilerin ve, varsa, kar tahminlerinin uygunluğunun,

denetiminden sorumludur.

13

Halka Arzda Reklam ve Tanıtım

Yurtiçi/yurtdışı yatırımcıların karar vermeleri için gerekli

tüm bilgileri içeren çeşitli bilgilendirme ve tanıtım

raporlarının hazırlanması sürecidir.

Bu süreç halka arzın duyurulmasına kadar diğer işlemlerle

birlikte eşzamanlı olarak yürütülür.

Reklam ve tanıtım faaliyetleri, genelde, seçilen bir reklam

ajansı ile yürütülmektedir.

14

Halka Arzda Konsorsiyum

Şirket paylarının halka arzı için «lider aracı kurum» ile

aracılık sözleşmesi yapılması gerekmektedir. Halka arz

büyükse,

birden

fazla

aracı

kuruluşun

bulunduğu

konsorsiyum ile de aracılık sözleşmesi yapılabilir.

Lider aracı kurum diğer kurumlara şirket ve halka arzla ilgili

tüm bilgileri içeren konsorsiyum daveti gönderir.

Kabul eden kurumlarla konsorsiyum sözleşmesi yapılır.

Konsorsiyum sözleşmesinde aracıların ve şirketlerin hak ve

sorumluluklarının

yanı

sıra

aracılık

yüklenimi

olup

olmayacağı, yüklenimin ne şekilde yapılacağı, halka arz

yöntemi ve diğer unsurlara yer verilir.

15

Adım Adım Halka Arz

SPK, İMKB ve MKK’ya başvuru

İMKB ve SPK uzmanlarının şirket incelemesi

Hisse senetlerinin SPK kaydına alınması,

izahname ve sirkülerin ilanı

Hisse senetlerinin halka arz edilmesi ve satış

sonuçlarının açıklanması

Borsa Yönetim Kurulu kararı ile hisse

senetlerinin işlem görmeye başlaması

16

SPK ve İMKB’ye Başvuru

Şirketler tarafından gerekli evraklar hazırlandıktan sonra

SPK’ya kayda alınması için, İMKB’ye de ilgili pazarda

işlem görmesi için başvurulur.

Halka arz sürecinin kısalması açısından İMKB ve SPK

başvurusunun

eşzamanlı

olarak

yapılması

faydalı

olacaktır.

Başvuru şirket tarafından yapılabileceği gibi lider aracı

kuruluş tarafından da yapılabilir.

17

MKK’ya Başvuru

Menkul kıymet ihraç eden şirketlerin Merkezi Kayıt

Kuruluşuna (MKK) üye olmaları gerekmektedir.

MKK

üyeliği,

mevzuatta

belirtilen

şartları

taşıyan

kuruluşlar için yasal bir zorunluluktur.

MKK, menkul kıymetleri kendi sisteminde kayda alır,

ortakların ve hak sahiplerinin kayıtlarını tutar.

18

SPK ve İMKB Uzmanlarınca İnceleme

Kalitatif İncelemeler:

Şirket ve sektör hakkında genel bilgiler,

Şirketin hizmet ve üretim faaliyetleri,

Üretim prosesi, üretim tesisleri, iç ve dış satışlar,

Proje halindeki yatırımlar,

Yönetim ve çalışanlar,

Grup şirketleri ile ilişkiler, iştirak ve bağlı ortaklıklar,

Hukuki sorunlar, lisans, know-how vb. anlaşmalar, sahip

olunan markalar,

Alınması gereken izinler, ruhsatlar ve raporlar, şirketin

faaliyeti ile ilgili sözleşmeler,

Gayrimenkuller ve kiralama işlemleri.

19

SPK ve İMKB Uzmanlarınca İnceleme

Kantitatif İncelemeler:

şirketin bağımsız denetimden geçmiş mali tablo ve

dipnotları ile,

gerekli görülen kalemler için mizan ve muavin defterler

incelenmekte,

finansal durumunun tespiti için statik ve dinamik mali

analiz ve,

önemli rasyoların analizi yapılmaktadır.

20

Halka Arz İzahnamesi ve Sirküleri

Halka arz izahnamesinde;

ortaklığa ve halka arz edilecek menkul kıymetlere ilişkin

detaylı bilgiler,

halka arz işlemleri,

halka arzın ne şekilde gerçekleştirileceği,

finansal tablolar ve bağımsız denetim raporları,

yer alır.

Yatırımcıların sermaye piyasası araçlarını satın alma daveti

ise sirkülerle yapılır.

21

Halkbank Halka Arz İzahnamesi

22

Halka Arz Yöntemleri

Mevcut Payların Halka Arzı:

Şirket hissedarları, ellerinde bulundurdukları payların

bir kısmını halka arz edebilir. Payların satışından

mevcut hissedarlar gelir elde eder.

Sermaye Artırımı Yoluyla Halka Arz:

Şirketler, sermaye artırımı yoluyla yeni hisse senedi

ihraç ederek halka arz yapabilir. Payların satışından

elde edilen gelir şirkete kaynak sağlar.

23

Halka Arz Satış Yöntemleri

Talep Toplama Yöntemi; yatırımcıların satışa sunulan

sermaye piyasası araçlarına ilişkin taleplerinin toplanarak

bu taleplerin değerlendirilmesi sonucunda satışa sunulan

sermaye

piyasası

araçlarının

yatırımcılar

arasında

dağıtıma tabi tutulmasını,

Talep Toplanmaksızın Satış Yöntemi; sermaye piyasası

araçlarının bizzat ihraççı tarafından ya da aracı kuruluş

vasıtasıyla belirli bir fiyat tespit edilerek, yatırımcılardan

talep toplamaksızın , halka arz yoluyla satışını,

Borsada Satış Yöntemi; sermaye piyasası araçlarının

İMKB mevzuatı çerçevesinde İMKB’de satışa sunulmasını

ifade eder.

24

İMKB Pay Piyasaları

İMKB’de işlem görmek için başvuran bir şirketin payları

İMKB uzmanlarınca yapılacak incelemeler sonrasında

Borsa Yönetim Kurulu’nca verilecek kararla,

Ulusal Pazar

II. Ulusal Pazar

Kurumsal Ürünler Pazarı

Gelişen İşletmeler Piyasası

Serbest işlem Platformu

pazarlarından birinde işlem görür.

25

Ulusal Pazar Kotasyon Kriterleri

3 yıl faaliyette bulunma şartı,

Bağımsız denetim şartı,

Sağlıklı finansman yapısı,

Hukuki yapının uygun olması,

Tasfiye, konkordato, iflas durumlarının olmaması,

Sayısal kriterler.

26

Ulusal Pazar Sayısal Kriterler

Sayısal Kriterler

Grup 1

Grup 2

Grup 3

Halka Arz Edilen Hisse

Senetlerinin Piyasa

Değeri

Asgari

122.000.000 TL

Asgari

61.000.000 TL

Asgari

30.500.000 TL

Vergi Öncesi Kar

Son iki yıldan en

az birinde

Son iki yıldan en

az birinde

Son 2 yıl

-

Asgari %5

Asgari %25

Asgari

30.500.000 TL

Asgari

19.500.000 TL

Asgari

12.200.000 TL

Halka Arz Edilen Hisse

Senetlerinin

Sermayeye Oranı

Özsermaye

27

İkinci Ulusal Pazar Kotasyon Kriterleri

Ulusal

Pazar’da

kotasyon

koşullarını

sağlayamayan

ortaklıklar,

Küçük ve Orta Ölçekli İşletmeler (KOBİ),

Halka arz edilen payların piyasa değeri ve halka arz

oranının sırasıyla;

en az 6.100.000 TL ve %15 veya,

12.200.000 TL ve %5 olması,

Son 1 yıl içinde ortaklığın faaliyetlerine 3 aydan fazla ara

vermemiş olması.

28

Kurumsal Ürünler Pazarı

Kurumsal Ürünler Pazarında;

Menkul kıymet yatırım ortaklıkları

Gayrimenkul yatırım ortaklıkları,

Girişim sermayesi yatırım ortaklıkları,

Borsa yatırım fonları,

Varantlar,

Sertifikalar,

Diğer yapılandırılmış ürünler,

işlem görür.

29

Gelişen İşletmeler Piyasası

30

GİP Listesine Kabul ve İşlem Görme

Bağımsız Denetimden

Geçmiş Yıl Sonu

2

Bilançosu

Şirket

Şirketin Hukuki

Durumunun

Belgelenmesi

1

Piyasa

Danışmanı

Anlaşması

Piyasa

Danışmanı

Şirket Ana

Sözleşmesinin

Uygun Olması

3

8

4

Belgeler

Beyan

Taahhütname

SPK

Kayıt

Başvurusu

GİP Listesi

Kabul

Başvurusu

Yeni Pay Alma Hakları

Kısıtlanarak İhraç

5

Edilen Paylar

10

Borsa Kotu’na Alınma

Şartlarına Sahip

6

Olmamak

İnceleme

Değerlendirme

Hazırlık

7

PD’nin Olumlu

Raporu

9

31

Halka Arz Maliyetleri

Bağımsız

Denetim

Halka arz büyüklüğüne

göre, halka arz

hasılatının %3-5’i

arasında.

Aracı Kuruluşlar

Halka Arz

Maliyeti

yaklaşık

olarak satış

hasılatının

%4-7’si

oranında

olmaktadır.

Kota Alma Ücreti binde

bir (%0,1)

İMKB Kotasyon

SPK Kayıt

MKK Kayıt

Pazarlama ve

Reklam

Kotta Kalma Ücreti, Kota

Alma Ücretinin ¼’ü

Halka arz tutarı üzerinden

binde iki (%0,2) ve

sermayenin geriye kalan

kısmı için nominal tutar

üzerinden binde iki (%0,2).

Ödenmiş sermayenin binde

biri (%0,1). 2.000 TL’den az

50.000 TL’den fazla

olmamaktadır.

32

Halka Arz Maliyetleri - Örnek

Bizim Toptan (2011)

Halka Arz Büyüklüğü: 400.000.000 TL

Toplam Maliyet: 15.300.000 TL

Maliyetin Halka Arz Tutarına Oranı: %3,8

Pazarlama

Giderleri

8%

İMKB-MKK

0%

SPK

7%

Diğer

1%

Denetim

1%

Berkosan (2011)

Halka Arz Büyüklüğü: 8.160.000 TL

Toplam Maliyet: 82.680 TL

Maliyetin Halka Arz Tutarına Oranı: %1,0

Aracı

Kurum

12%

Bağımsız

Denetim

30%

Hukuk

Danışmanlı

ğı

11%

Aracı

Kurum

72%

Piyasa

Danışmanı

36%

TTSG Tescil

9%

SPK

3%

MKK

10%

Kaynak: Bizim Toptan, Berkosan

33

İMKB’de Menkul Kıymet Sayısı

Sertifika

66

Varant

BYF+MKYO

Diğer Şirketler

260

Şirket

175

34

22

21

23

23

28

22

242

251

256

2003

Kaynak: İMKB

2004

2005

37

26

41

27

43

33

43

34

259

259

250

248

2006

2007

2008

2009

22

43

44

38

74

116

263

2010

263

270

2011

2012/11

Şirketler: Ulusal Pazar, GYO ve Girişim Sermayesi şirketleri

Diğer Şirketler: İkinci Ulusal Pazar, Gözaltı Pazarı, Gelişen İşletmeler Piyasası ve Serbest İşlem Platformu şirketleri

34

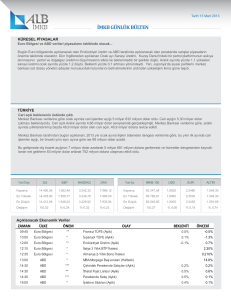

Halka Arzlar

Halka Arzlar*

İMKB'de İşlem Gören Şirketler

26

Halka Arz Sayısı

Tutar (mn. $)

25

250

Ana Pazar

200

17

KOBİ*

150

100

50

1

1,873

71

958

631

285

2008

2009

2010

2011

2012/11

0

2008

2009

2010

2011

2012/11

* İkinci Ulusal Paz., Gözaltı Paz., GİP, SİP

* Yatırım Ortaklıkları ve BYF'ler hariç

2010’dan itibaren 70 şirket halka açıldı.

2010’da ilk defa bir yabancı şirket İMKB’ye kote oldu.

KOBİ sayısı Kasım 2012 itibariyle 116’ya çıktı.

İlk 1.000 şirketin %85’i hala halka açık değil.

35

27/10/12

27/08/12

İMKB Halka Arz

27/06/12

27/04/12

27/02/12

Puan

27/12/11

27/10/11

27/08/11

27/06/11

27/04/11

27/02/11

27/12/10

27/10/10

27/08/10

27/06/10

27/04/10

Halka Arz Olan Şirketlerin Performansı

İMKB 100

105,000

90,000

75,000

60,000

45,000

30,000

15,000

0

36

Halka Arz Sonrası Şirketin Yükümlülükleri

Halka arz sonrasında şirketlerin yükümlülükleri;

Kamuyu Aydınlatma,

Bağımsız Denetim,

Temettü Ödeme,

Pay Sahipleri İle İlişkiler Birimi Kurma,

Lisanslı Personel Çalıştırma,

Denetim Komitesi Kurma,

olarak sıralanabilir.

37

Halka Arz Seferberliği

Ağustos 2008: Sermaye Piyasası Kurumları-TOBB İşbirliği

Protokolü

Şubat 2011: Sermaye Piyasası Kurumları-KOSGEB İşbirliği

Protokolü

Mayıs 2011: Sermaye Piyasası Kurumları-Türkiye İhracatçılar

Meclisi İşbirliği Protokolü.

38

Halka Arz Seferberliği

Düzenlemelerin Güncellenmesi

Halka arz süreçlerin iyileştirilmesi

Minimum halka açıklık oranı zorunluluğunun kaldırılması

KOBİ’lere Yönelik Faaliyetler

Maliyetler avantajları ve çeşitli teşvikler

Gelişen İşletmeler Piyasası (GİP)

Serbest İşlem Platformu (SİP)

Tanıtım Faaliyetleri

Odalarla yapılan işbirlikleri

Halka arz zirveleri ve seminerler

Halkla ilişkiler ve basında yer verilmesi

39

Halka Arz Seferberliği

Halka Arz Zirveleri

İstanbul

Bursa

İzmir

Halka Arz Seminerleri

Konya

Düzce

Samsun

Kocaeli

Eskişehir

Ankara

Trabzon

Kayseri

40

Tahvil ve Bono İhraçları

Şirketlerin,

ihraç

edecekleri

tahvilleri

SPK'ya

kaydettirmeleri zorunludur.

Genel ve katma bütçeli idareler ile TCMB tarafından ihraç

edilecek tahvillerin SPK'ya kaydı gerekmemektedir.

SPK'ya

kayıt

başvurusunda

izahname,

sirküler

gibi

belgelerin verilmesi gerekmektedir.

41

Tahvil Çeşitleri

Devlet Tahvilleri

Özel Sektör Tahvilleri

Sabit Faizli Tahviller

Değişken Faizli Tahviller

Endeksli Tahviller

Kara İştirakli Tahviller

Hisse Senetleriyle Değiştirilebilir Tahviller (HDT)

42

Borçlanma Araçları Arzında Aracı Kurum

Halka arz edilen borçlanma araçlarının satışının, bunlara

ilişkin anapara, faiz ödemesi ve benzeri yükümlülüklerin

aracı kuruluşlar vasıtasıyla yerine getirilmesi zorunludur.

Borçlanma

araçlarına

ilişkin

yükümlülüklerin

yerine

getirilme esaslarına izahname ve sirkülerde yer verilir.

43

Borçlanma Araçlarında İzahname ve Sirküler

İzahname ve sirkülerde;

İhraççı hakkında genel bilgiler,

İhraççının mali durumu ve riskleri,

Borçlanma araçlarının itfasına ilişkin temel varsayımlar,

İhraca ilişkin olarak mevzuatın öngördüğü bilgiler,

SPK tarafından gerekli görülen bilgiler,

Yatırımcıların kararlarına etki edebilecek hususlar,

yer alır.

İzahname

ve sirkülerde yer

alan bilgi ve açıklamaların

belgeye dayandırılması zorunludur.

44

Şekerbank Tahvil Halka Arz İzahnamesi

45

Tahvil ve Bono Arzında Kotasyon Kriterleri

3 yıl faaliyette bulunma şartı,

Bağımsız denetim şartı,

Esas sözleşmenin uygunluğu,

Hukuki yapının uygun olması,

1.950.000 TL özsermaye şartı,

1.220.000 TL minimum ihraç tutarı,

Son 2 yıl vergiden önce kar şartı.

46

Borçlanma Maliyetleri

Faiz

Teminat

Diğer Masraflar

Banka Kredisi

Tahvil İhracı

Var

Genellikle Var

Var

Bazen Var

*İpotek işlemlerine *Aracılık ve Mevzuat Uyum

yönelik maliyetler

Maliyetleri

*Sigorta, komisyon ve *SPK harcı, İMKB kotasyon

diğer dosya masrafları ücreti, saklama ücretleri

Faiz Oranını Belirleyen

Taraf

Banka

Piyasa ve Şirket

Ödeme Şeklini Belirleyen

Taraf

Banka

Şirket

UV Borçlanabilme İmkanı

Zor

Daha Kolay

Borç Alma Süresi

Hızlı

Zaman Alıcı

47

Tahvil İhraç Maliyeti - Örnek

Özel Sektör Tahvili İhraç Maliyetleri

Net Hazine Bonosu Faiz Oranı

Şirketin Risk Primi

Şirketin Ödeyeceği Brüt Faiz

10.00%

2.00%

12.00%

Aracılık ve Mevzuat Uyum Maliyetleri*

1.50%

SPK Harcı

0.20%

İMKB Kotasyon Ücreti

0.10%

Saklama Ücretleri

0.02%

İhraç Boyutu (TL)

Şirketin Ödediği Brüt Faiz

Aracılık ve Mevzuat Uyum Maliyetleri*

SPK Harcı

100,000,000

12,000,000

1,500,000

200,000

İMKB Kotasyon Ücreti

10,000

Saklama Ücretleri

15,000

Toplam

Borçlanma Maliyeti (%)

13,725,000

13.73%

*: Tahmini alınmıştır.

48

Akfen Holding Tahvil Halka Arz Maliyetleri

Yıl

Şirket

Nominal Değer

Vade

Kupon

Faiz

Ek Getiri

Toplam Maliyet

İhraç Maliyeti (%)

2011

Akfen Holding

50,000,000 TL

SPK

6%

İMKB

1%

MKK

0%

Takasbank

0%

2 Yıl

3 Ayda Bir

Değişken Faizli (Gösterge

Yıllık Bileşik Faiz Oranı)

4.00%

811,860 TL

1.62%

AracılıkHukuk

93%

Kaynak: Akfen Holding

49

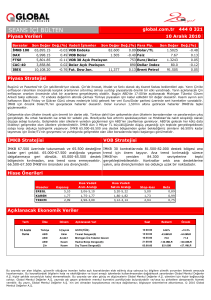

Kayda Alınan Özel Sektör Tahvilleri

133

İhraç Miktarı (Mn. $)

Özel Sektör Tahvili Sayısı

82

35

8

190

3

2008

289

2009

3,707

2010

15,910

20,486

2011

2012/08

Kaynak: SPK

50

Genel Değerlendirme

Şirketler, hisse senedi veya borçlanma aracı ihraç ederek

sermaye piyasasından kaynak sağlayabilir.

Halka arz prosedürleri basitleştirildi ve işlemler daha kısa

zamanda tamamlanıyor.

Hisse senedi ihracında yatırımcılar kararlara ve kâra ortak

oluyor.

• Halka arz sıfır maliyetli bir kaynak değil.

• Ancak, güçlü özkaynak şirketlerin büyümesi için önemli

bir avantaj, özellikle kriz zamanlarında sigorta.

Tahvil ihracında şirket yatırımcılara borçlu oluyor ama

borçlanma koşullarını kendisi belirliyor.

51

TEŞEKKÜRLER

Büyükdere Cad. No:173

1. Levent Plaza A Blok Kat:4

1. Levent 34394 İstanbul

Tel.: 212–280 85 67

Faks: 212–280 85 89

[email protected]

www.tspakb.org.tr