Günlük Bülten 26 Temmuz 2010 Pazartesi

Araştırma ve Kurumsal Finans Bölümü www.sekeryatirim.com.tr

• Hazine, 3 yıl

vadeli tahvil

ihalesi

düzenleyecek.

• ABD Haziran

ayı yeni konut

satışları verisi

(TSİ:17:00).

ayı dayanıklı

mal siparişleri

verisi

(TSİ:15:30).

• ABD,

Conference

Board Tüketici

Güveni Endeksi

(TSİ:17:00).

• Hazine, 357 gün

vadeli bono ve 7

yıl vadeli tahvil

ihraç edecek.

• Hazine 5.94

milyar TL iç

borç

ödemesinde

bulunacak.

işsizlik

başvuruları

(TSİ:15.30).

• TÜİK, 2Ç10

turizm

gelirlerini

açıklayacak.

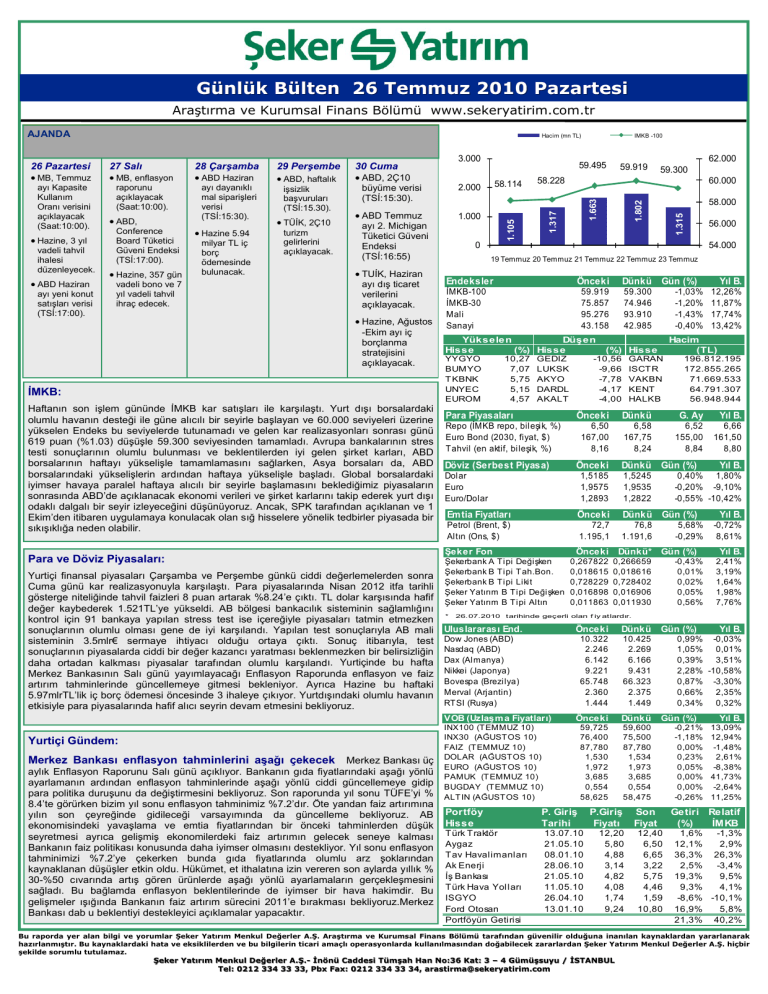

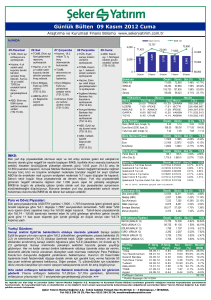

3.000

30 Cuma

• ABD, 2Ç10

büyüme verisi

(TSİ:15:30).

2.000

• ABD Temmuz

1.000

ayı 2. Michigan

Tüketici Güveni

Endeksi

(TSİ:16:55)

• TUİK, Haziran

ayı dış ticaret

verilerini

açıklayacak.

• Hazine, Ağustos

-Ekim ayı iç

borçlanma

stratejisini

açıklayacak.

İMKB:

Haftanın son işlem gününde İMKB kar satışları ile karşılaştı. Yurt dışı borsalardaki

olumlu havanın desteği ile güne alıcılı bir seyirle başlayan ve 60.000 seviyeleri üzerine

yükselen Endeks bu seviyelerde tutunamadı ve gelen kar realizasyonları sonrası günü

619 puan (%1.03) düşüşle 59.300 seviyesinden tamamladı. Avrupa bankalarının stres

testi sonuçlarının olumlu bulunması ve beklentilerden iyi gelen şirket karları, ABD

borsalarının haftayı yükselişle tamamlamasını sağlarken, Asya borsaları da, ABD

borsalarındaki yükselişlerin ardından haftaya yükselişle başladı. Global borsalardaki

iyimser havaya paralel haftaya alıcılı bir seyirle başlamasını beklediğimiz piyasaların

sonrasında ABD’de açıklanacak ekonomi verileri ve şirket karlarını takip ederek yurt dışı

odaklı dalgalı bir seyir izleyeceğini düşünüyoruz. Ancak, SPK tarafından açıklanan ve 1

Ekim’den itibaren uygulamaya konulacak olan sığ hisselere yönelik tedbirler piyasada bir

sıkışıklığa neden olabilir.

Para ve Döviz Piyasaları:

Yurtiçi finansal piyasaları Çarşamba ve Perşembe günkü ciddi değerlemelerden sonra

Cuma günü kar realizasyonuyla karşılaştı. Para piyasalarında Nisan 2012 itfa tarihli

gösterge niteliğinde tahvil faizleri 8 puan artarak %8.24’e çıktı. TL dolar karşısında hafif

değer kaybederek 1.521TL’ye yükseldi. AB bölgesi bankacılık sisteminin sağlamlığını

kontrol için 91 bankaya yapılan stress test ise içereğiyle piyasaları tatmin etmezken

sonuçlarının olumlu olması gene de iyi karşılandı. Yapılan test sonuçlarıyla AB mali

sisteminin 3.5mlr€ sermaye ihtiyacı olduğu ortaya çıktı. Sonuç itibarıyla, test

sonuçlarının piyasalarda ciddi bir değer kazancı yaratması beklenmezken bir belirsizliğin

daha ortadan kalkması piyasalar tarafından olumlu karşılandı. Yurtiçinde bu hafta

Merkez Bankasının Salı günü yayımlayacağı Enflasyon Raporunda enflasyon ve faiz

artırım tahminlerinde güncellemeye gitmesi bekleniyor. Ayrıca Hazine bu haftaki

5.97mlrTL’lik iç borç ödemesi öncesinde 3 ihaleye çıkıyor. Yurtdışındaki olumlu havanın

etkisiyle para piyasalarında hafif alıcı seyrin devam etmesini bekliyoruz.

59.495

58.114

0

Merkez Bankası enflasyon tahminlerini aşağı çekecek Merkez Bankası üç

aylık Enflasyon Raporunu Salı günü açıklıyor. Bankanın gıda fiyatlarındaki aşağı yönlü

ayarlamanın ardından enflasyon tahminlerinde aşağı yönlü ciddi güncellemeye gidip

para politika duruşunu da değiştirmesini bekliyoruz. Son raporunda yıl sonu TÜFE’yi %

8.4’te görürken bizim yıl sonu enflasyon tahminimiz %7.2’dır. Öte yandan faiz artırımına

yılın son çeyreğinde gidileceği varsayımında da güncelleme bekliyoruz. AB

ekonomisindeki yavaşlama ve emtia fiyatlarından bir önceki tahminlerden düşük

seyretmesi ayrıca gelişmiş ekonomilerdeki faiz artırımın gelecek seneye kalması

Bankanın faiz politikası konusunda daha iyimser olmasını destekliyor. Yıl sonu enflasyon

tahminimizi %7.2’ye çekerken bunda gıda fiyatlarında olumlu arz şoklarından

kaynaklanan düşüşler etkin oldu. Hükümet, et ithalatına izin vereren son aylarda yıllık %

30-%50 cıvarında artış gören ürünlerde aşağı yönlü ayarlamaların gerçekleşmesini

sağladı. Bu bağlamda enflasyon beklentilerinde de iyimser bir hava hakimdir. Bu

gelişmeler ışığında Bankanın faiz artırım sürecini 2011’e bırakması bekliyoruz.Merkez

Bankası dab u beklentiyi destekleyici açıklamalar yapacaktır.

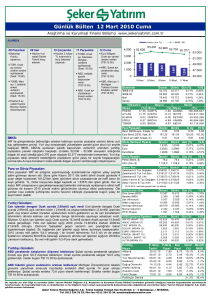

62.000

59.300

60.000

58.228

58.000

56.000

54.000

19 Temmuz 20 Temmuz 21 Temmuz 22 Temmuz 23 Temmuz

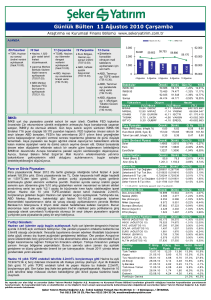

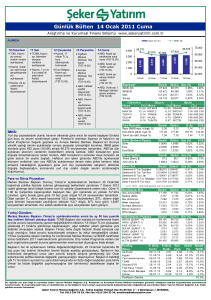

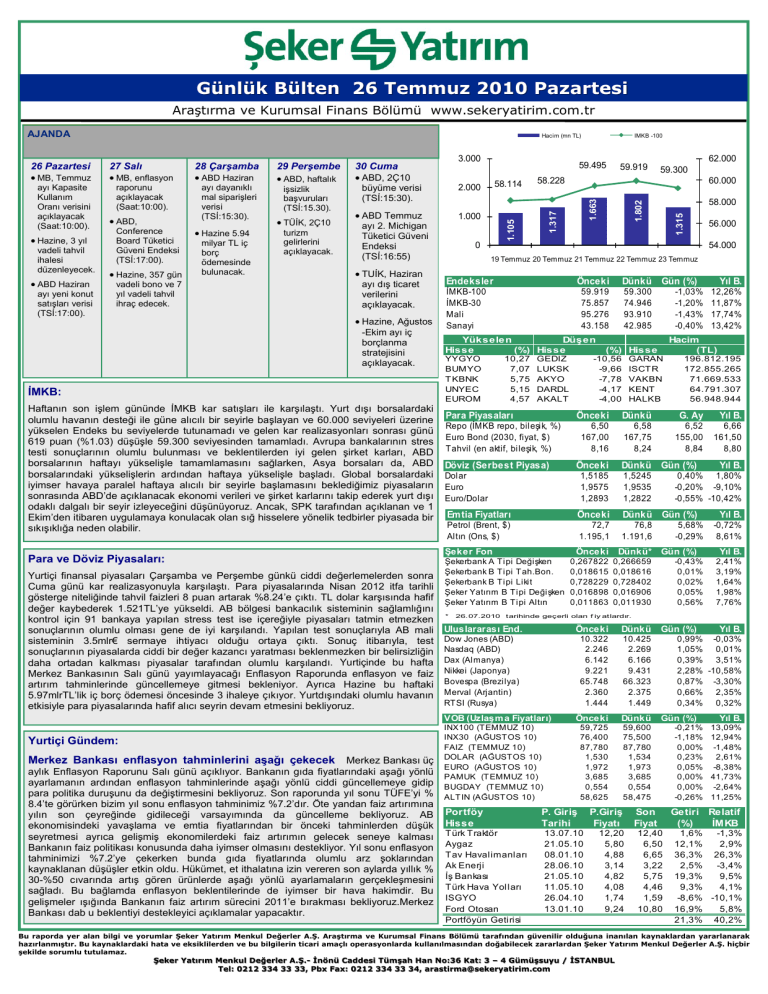

Endeksler

Önceki

İMKB-100

İMKB-30

Mali

Sanayi

Yükselen

Düşen

Hisse

(%) Hisse

YYGYO

BUMYO

T KBNK

UNYEC

EUROM

Dünkü Gün (%)

59.919

75.857

95.276

43.158

10,27

7,07

5,75

5,15

4,57

GEDIZ

LUKSK

AKYO

DARDL

AKALT

Para Piyasaları

Döviz (Serbest Piyasa)

59.300

74.946

93.910

42.985

-1,03%

-1,20%

-1,43%

-0,40%

GARAN

ISCT R

VAKBN

KENT

HALKB

196.812.195

172.855.265

71.669.533

64.791.307

56.948.944

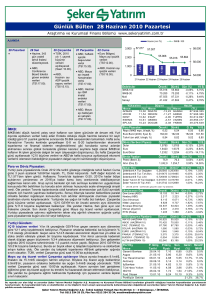

Önceki

Dünkü

G. Ay

Yıl B.

6,50

167,00

8,16

6,58

167,75

8,24

6,52

155,00

8,84

6,66

161,50

8,80

Önceki

Dolar

Euro

Euro/Dolar

Dünkü Gün (%)

1,5185

1,9575

1,2893

1,5245

1,9535

1,2822

Önceki

Dünkü Gün (%)

Petrol (Brent, $)

Altın (Ons, $)

72,7

1.195,1

76,8

1.191,6

*

26.07.2010

5,68%

-0,29%

Önceki Dünkü* Gün (%)

Şekerbank A Tipi Değişken

Şekerbank B Tipi Tah.Bon.

Şekerbank B Tipi Likit

Şeker Yatırım B Tipi Değişken

Şeker Yatırım B Tipi Altın

0,267822

0,018615

0,728229

0,016898

0,011863

Yıl B.

0,40% 1,80%

-0,20% -9,10%

-0,55% -10,42%

Em tia Fiyatları

Şeker Fon

Yıl B.

12,26%

11,87%

17,74%

13,42%

Hacim

(TL)

(%) Hisse

-10,56

-9,66

-7,78

-4,17

-4,00

Repo (İMKB repo, bileşik, %)

Euro Bond (2030, fiyat, $)

Tahvil (en aktif, bileşik, %)

0,266659

0,018616

0,728402

0,016906

0,011930

-0,43%

0,01%

0,02%

0,05%

0,56%

Yıl B.

-0,72%

8,61%

Yıl B.

2,41%

3,19%

1,64%

1,98%

7,76%

tarihinde geçerli olan f iy atlardır.

Uluslararası End.

Önceki

Dow Jones (ABD)

Nasdaq (ABD)

Dax (Almanya)

Nikkei (Japonya)

Bovespa (Brezilya)

Merval (Arjantin)

RTSI (Rusya)

10.322

2.246

6.142

9.221

65.748

2.360

1.444

10.425

2.269

6.166

9.431

66.323

2.375

1.449

Önceki

Dünkü

59,725

76,400

87,780

1,530

1,972

3,685

0,554

58,625

59,600

75,500

87,780

1,534

1,973

3,685

0,554

58,475

VOB (Uzlaşm a Fiyatları)

Yurtiçi Gündem:

59.919

1.802

raporunu

açıklayacak

(Saat:10:00).

29 Perşembe

• ABD, haftalık

1.663

28 Çarşamba

• ABD Haziran

IMKB -100

1.317

ayı Kapasite

Kullanım

Oranı verisini

açıklayacak

(Saat:10:00).

27 Salı

• MB, enflasyon

1.105

26 Pazartesi

• MB, Temmuz

Hacim (mn TL)

1.315

AJANDA

INX100 (TEMMUZ 10)

INX30 (AĞUSTOS 10)

FAIZ (TEMMUZ 10)

DOLAR (AĞUSTOS 10)

EURO (AĞUSTOS 10)

PAMUK (TEMMUZ 10)

BUGDAY (TEMMUZ 10)

ALTIN (AĞUSTOS 10)

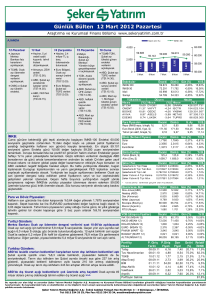

Portföy

Hisse

Türk Traktör

Aygaz

Tav Havalimanları

Ak Enerji

İş Bankası

Türk Hava Yolları

ISGYO

Ford Otosan

Portföyün Getirisi

P. Giriş

Tarihi

13.07.10

21.05.10

08.01.10

28.06.10

21.05.10

11.05.10

26.04.10

13.01.10

Dünkü Gün (%)

P.Giriş

Fiyatı

12,20

5,80

4,88

3,14

4,82

4,08

1,74

9,24

Yıl B.

0,99% -0,03%

1,05% 0,01%

0,39% 3,51%

2,28% -10,58%

0,87% -3,30%

0,66% 2,35%

0,34% 0,32%

Gün (%)

Son

Fiyat

12,40

6,50

6,65

3,22

5,75

4,46

1,59

10,80

-0,21%

-1,18%

0,00%

0,23%

0,05%

0,00%

0,00%

-0,26%

Yıl B.

13,09%

12,94%

-1,48%

2,61%

-8,38%

41,73%

-2,64%

11,25%

Getiri Relatif

(%)

İMKB

1,6%

-1,3%

12,1%

2,9%

36,3% 26,3%

2,5%

-3,4%

19,3%

9,5%

9,3%

4,1%

-8,6% -10,1%

16,9%

5,8%

21,3% 40,2%

Bu raporda yer alan bilgi ve yorumlar Şeker Yatırım Menkul Değerler A.Ş. Araştırma ve Kurumsal Finans Bölümü tarafından güvenilir olduğuna inanılan kaynaklardan yararlanarak

hazırlanmıştır. Bu kaynaklardaki hata ve eksiklilerden ve bu bilgilerin ticari amaçlı operasyonlarda kullanılmasından doğabilecek zararlardan Şeker Yatırım Menkul Değerler A.Ş. hiçbir

şekilde sorumlu tutulamaz.

Şeker Yatırım Menkul Değerler A.Ş.A.Ş.- İnönü Caddesi Tümşah Han No:36 Kat: 3 – 4 Gümüşsuyu / İSTANBUL

Tel: 0212 334 33 33, Pbx Fax: 0212 334 33 34, [email protected]

Günlük Bülten 26 Temmuz 2010 Pazartesi

Araştırma ve Kurumsal Finans Bölümü www.sekeryatirim.com.tr

Haziran ayı dış ticaret verileri Cuma açıklanıyor Haziran ayında ihracatın 9.6mlr$, ithalatın da 15.2mlr$ olacağını tahmin ediyoruz. Böylece dış ticaret

açığı beklentimiz 5.5mlr$’dır, piyasanın ortalama beklentisi henüz açıklanmadı. TÜİK verileri Cuma günü saat 10:00’da açıklıyor. Kasım ayında beri

genişleme eğilimine giren dış ticaret açığının bu trendini hız kazanarak devam etmesini bekliyoruz. Öte yandan bu genişleme eğilimi halıhazırda fiyatlandığı

için piyasanın verileri tepkisi sınırlı kalacaktır.

SPK, sığ hisseler için kriterler belirleyerek, çeşitli tedbirler aldı İMKB’de payları işlem gören şirketlerin paylarının alım satım esaslarının

farklılaştırılmasına yönelik olarak da paylar A, B, C olmak üzere üç gruba ayrıldı. Buna göre halka açık piyasa değeri 10 Milyon TL’nin ve dolaşımdaki pay

sayısı 10.000.000 adetin altında olan şirketlerin ve halka açık piyasa değeri 45 milyon TL ve fiili dolaşımdaki pay oranı % 5’in altında olan şirketlerin

paylarının B listesi kapsamında değerlendirilmesine, halka açık piyasa değeri için alt ve üst sınır belirlenmeksizin Gözaltı Pazarında işlem gören paylar ile

fiili dolaşımdaki pay sayısı 250 binin altında yer alan şirketlerin ile C listesi kapsamında değerlendirilmesine. Borsa fiyatı birim pay değerinin 1,5 katı ve

üzeri olan yatırım ortaklıklarının paylarının B listesi kapsamında değerlendirilmesine, borsa fiyatı birim pay değerinin 2 katı ve üzeri olan yatırım

ortaklıklarının paylarının ise C listesi kapsamında değerlendirilmesine. Yukarıda yer alan şirketler dışındaki şirketlerin A listesi kapsamında

değerlendirilmesine karar verilmiştir.

-C grubu tek fiyat sisteminde işlem görecek. İşlem saatleri İMKB tarafından belirlenecek.

-A ve B grubu sürekli müzayede sistemine göre işlem görecek.

-A grubu kredili işlem ve açığa satışa konu olurken, B ve C grubu olamayacak.

-A, B ve C grubunda yer alan hisse senetlerinin yatırımcılara duyurulma esasları İMKB tarafından belirlenecek.

-B ve C grubunda yer alan hisse senetlerinde işlem yapan yatırımcılara o hisse senedi ile ilgili ilk yatırımlarından önce ilgili hisse senedi ile risklerden

haberdar olduklarına dair, bir risk bildirimi uyarısı yapılacak.

Açıklanan tedbirler 1 Ekim’den itibaren yürürlüğe girecek.

Şirket Haberleri:

Akbank (AKBNK.IS), Türkiye Cumhuriyet Merkez Bankası ile, Malta Şubesi tarafından kullanılan sendikasyon kredileri ile ilgili olarak, TCMB nezdinde

tesis edilen zorunlu karşılıklara ilişkin görüş ayrılığının söz konusu olduğunu açıkladı. Akbank bu bağlamda, TCMB'nin konuyla ilgili talebinin iptaline ilişkin

yürütmenin durdurulması talepli dava açtığını belirtti.

Coca Cola İçecek (CCOLA.IS), Öz Gıda-İş Sendikası ile 01.04.2010 - 31.03.2012 dönemini kapsayan Toplu İş Sözleşmesinin anlaşma ile sonuçlandığını

açıkladı.

Çelebi Hava Servisi (CLEBI.IS) yurt içi ve yurt dışı proje ve yatırımlarının finansmanı için daha önce yurt dışındaki bir bankadan kullandığı uzun vadeli, 13

milyon Euro ve 9 milyon dolar tutarlarındaki kredilerinin, 3 milyon dolar tutarındaki kısmının geri ödemesi sonrasında kalan, 13 milyon Euro ve 6 milyon

dolar kredinin Türkiye'deki bir bankadan sağlanan ortalama 2 yıl vadeli aynı tutardaki krediler ile refinanse edildiğini belirtti.

Ihlas Holding (IHLAS.IS) iştiraki İhlas Pazarlama Yatırım Holidng’in, İhlas Ev Aletleri (IHEVA.IS) ile Kristal Kola (KRSTL.IS)’nin paylarını satın alması

sonucunda yönetim kontrolünde bir değişiklik omayacağından dolayı İhlas Pazarlama Yatırım Holidng’in çağrıdan muaf tutulması için SPK’ya

başvurduğunu açıkladı.

Reysaş Taşımacılık (RYSAS.IS) sermayesinin %90'ına sahip olduğu Reysaş Taşıt Muayene İstasyonları’nın sermayesinin 11.900.000 TL artırılarak

12.000.000 TL'ye yükseltilmesi işleminde, artırılan sermayenin 9.425.795 TL'sinin nakten, bakiye olan 1.903.004 TL'sinin üç yıl içerisinde ödeneceğini

bildirdi.

Sinpaş GYO (SNGYO.IS) şirket paylarının geri alım programı çerçevesinde, 300.000 adet SNGYO hissesini 1.7317 TL fiyattan toplam 519.500 TL karşılığı

satın aldığını, alımların sonrasında sahip olduğu payların şirket sermayesi içindeki payının %0.34’e yükseldiğini bildirdi.

Tofaş (TOASO.IS) CEO’su Ali Pandır elektrikli Doblo’nun seri üretimine 10 milyon Euro yatırımla 2011 yılı ortasında başlayacaklarını açıkladı. Pandır,

2010 yılı başında star verdikleri proje için 2 ayda 20’şer milyon Euro’dan iki prototip geliştirdiklerini belirtirken, elektrik motorunu ise Arçelik (ARCLK.IS) ile

birlikte geliştirme kararı aldıklarını söyledi.

İMKB’den yapılan açıklamaya göre, Reysaş Gayrimenkul Yatırım Ortaklığı (RYGYO.IS) hissesi 26.07.2010 tarihinden itibaren, İMKB Tüm, İMKB Tüm100, İMKB Mali ve İMKB Gayrimenkul Yat. Ort. endeksleri kapsamına dahil edilecek.

Türk Ekonomi Bankası (TEBNK.IS), Fortis Bank (FORTS.IS) ile birleşmesine ilişkin yürütülen müzakerelerin mutabakat ile sonuçlandığını açıkladı. Türk

Ekonomi Bankası, düzenleyici kurumlardan ve şirketlerin yetkili kurullarından gerekli izinlerin alınmasını takiben, TEB altında gerçekleştirilecek birleşme

sonrasında, TEB Mali Yatırımlar A.Ş.'de Çolakoğlu Grubu ile BNP Paribas Grubu'nun her birinin %50 hisse oranına sahip olmasının öngörüldüğü

hissedarlar anlaşmasının birleşmenin gerçekleşmesi tarihinde yürürlüğe gireceğini belirtti.

SPK Haftalık Bülteni'ne göre, Net Holding (NTHOL.IS) 129 milyon 442 bin TL, Net Turizm (NTTUR.IS) ise 43 milyon TL sermaye azaltımı için SPK’ya

başvurdu.

SPK Haftalık Bültenine göre Martı Gayrimenkul Yatırım Ortaklığı'nın halka açılma başvurusunu kayda alındı.

Bu raporda yer alan bilgi ve yorumlar Şeker Yatırım Menkul Değerler A.Ş. Araştırma ve Kurumsal Finans Bölümü tarafından güvenilir olduğuna inanılan kaynaklardan yararlanarak

hazırlanmıştır. Bu kaynaklardaki hata ve eksiklilerden ve bu bilgilerin ticari amaçlı operasyonlarda kullanılmasından doğabilecek zararlardan Şeker Yatırım Menkul Değerler A.Ş. hiçbir

şekilde sorumlu tutulamaz.

Şeker Yatırım Menkul Değerler A.Ş.A.Ş.- İnönü Caddesi Tümşah Han No:36 Kat: 3 – 4 Gümüşsuyu / İSTANBUL

Tel: 0212 334 33 33, Pbx Fax: 0212 334 33 34, [email protected]