DÖVİZ PİYASASI

DR. DİLEK SEYMEN

DR. ASLI SEDA BİLMAN

Döviz Nedir?

En genel ifadesiyle, yabancı ülke paralarına veya para yerine

geçen her türlü ödeme araçlarına döviz (foreign exchange)

denir.

Yabancı ulusal paralar nakit biçiminde olabileceği gibi banka

havaleleri, ödeme emirleri, döviz poliçeleri, mevduat

sertifikaları veya seyahat çekleri vs. biçiminde de olabilirler.

Bunların likiditesi de oldukça yüksektir. Özetle döviz

piyasalarında, bu iki tip ödeme aracı arasında bir ayırım

yapılır:

Doğrudan

nakit

şeklinde

olanlara

efektif;

nakde

dönüştürülebilen araçlar biçiminde olanlara da döviz

denmektedir.

2

Döviz Piyasası (FOREX)

Döviz piyasaları, yabancı paraların

alınıp satıldığı ya da bir ulusal paranın

başka bir paraya dönüştürülmesine

olanak veren kurumsal yapılardır.

Bir başka deyişle, döviz arz ve talebinin

karşılaştığı piyasaya döviz piyasası

denir.

3

Döviz Piyasasının İşlevleri

Satınalma Gücü Arabulucusu

Kredi Kolaylıkları

Riskten Korunma

4

Döviz Piyasasının Diğer Piyasalardan

Farkları (Döviz Piyasasının Özellikleri)

1 Döviz piyasaları alıcı ve satıcıların doğrudan

karşılaştıkları piyasalar değildir.

2 Döviz piyasaları belirli bir borsa biçiminde

örgütlenmiş piyasalar değildir.

3 Döviz piyasasının yapımcılığını büyük bankalar

üstlenmişlerdir.

4 Döviz piyasasında müşterilerin ihtiyaçlarına göre

sözleşme yapılabilmektedir.

5 Döviz piyasaları evrensel nitelikteki piyasalardır.

6 Döviz piyasaları yeryüzünde hiç kapanmayan bir

piyasa durumundadır.

7 Döviz piyasaları tam rekabet piyasalarına oldukça

yakın piyasalardır.

5

Döviz Piyasalarının

İşlemcileri

1 Bankalar ve Banka Dışı İşlemciler

2 Dış Ticaret ve Dış Yatırım İşlemleri Yapan

Kişiler ve Firmalar

3 Spekülatörler ve Arbitrajcılar

4 Merkez Bankaları ve Hazine

5 Döviz Brokerleri

6 Gelirlerini Enflasyona Karşı Korumaya

Çalışan İşlemciler

6

Döviz piyasasının iki önemli ayağı

vardır:

►İnterbank Piyasası/ Toptan Piyasa

Döviz pozisyonlarını denkleştirmek

için bankaların kendi aralarında yaptıkları

işlemlerden oluşur. Buna, bankalar arası

döviz piyasası veya döviz interbankı adı

verilir.

7

Bankaların döviz pozisyonları fazla veya

eksik pozisyon şeklinde olabilir. Eğer, bankanın

satın aldığı döviz miktarı satış tutarından fazla

ise döviz rezervlerinde bir artış olur. Bu

duruma bankanın ilgili yabancı para üzerinde

fazla(uzun) pozisyon alması denir.

Eğer, banka aynı para üzerinden satın

aldığından daha fazla döviz satışında

bulunmuş ise buna da eksik(kısa) pozisyon adı

verilir.

8

►Müşteriler Piyasası/Perakende Piyasa

Bankalar ve döviz ticareti yapan banka

dışı mali kurumlar ile müşteriler arasındaki

işlemlerden oluşur.

9

Döviz Piyasasında İşlem

Türleri

1 Anında Teslim İşlemleri (spot transactions)

Döviz piyasasının işlemlerin anında teslim-anında

ödeme esasına göre yapıldığı bölümüne günlük

döviz piyasası (spot exchange market) denir.

Alınıp satılan paraların ilke olarak anlaşmaya

varıldığı anda teslimi kaydıyla gerçekleştirilen

işlemlerdir.

10

2 Vadeli İşlemler

Döviz piyasasının gelecekte teslim-gelecekte ödeme

esasının geçerli oluğu bölümüne vadeli döviz piyasası

(forward exchange market) denir.

Gelecekte bir tarihte belirli miktar ulusal para

karşılığında

belirli

miktar

yabancı

paranın

devredilmesini gerektiren işlemlerdir.

11

3 Swaplar (Değiş-Tokuş)

Bir dövizin belirli miktarının iki farklı teslim tarihi

(valor) ile aynı anda hem alınması, hem de

satılması olayıdır.

Başka bir deyişle, bir parayı günlük piyasada

satan ve vadeli piyasada yeniden satın alan

işlemdir.

12

Döviz Kuru

En genel ifadesiyle, yabancı paraların fiyatına döviz kuru

veya döviz fiyatı denir. Bir başka deyişle, döviz kuru, bir

ulusal para ile yabancı para arasındaki değişim oranıdır.

Bir ülke parasının diğer ülke parası cinsinden fiyatına iki

taraflı nominal döviz kuru (bileteral nominal exchange

rate) denir.

- iki taraflı günlük döviz kuru

- iki taraflı vadeli döviz kuru

Günlük kurlar ile vadeli kurlar farklıdır. Vadeli döviz kuru

günlük döviz kurundan büyük ise aradaki pozitif farka

vade primi (forward premium); vadeli döviz kuru günlük

döviz kurundan küçük ise aradaki negatif farka vade

iskontosu (forward discount) adı verilir.

13

Vade Primi/İskontosu Nasıl Hesaplanır?

F e 360

f

*

* 100

e

M

F: vadeli döviz kuru

e: günlük döviz kuru

M: vade süresi

14

Dolaysız Kotasyon ve Dolaylı

Kotasyon

♦ Döviz kurunun yabancı para birimi başına ulusal

para miktarı olarak tanımlanmasına dolaysız

kotasyon(direct quotation), enserten (incertain)

tanımlama veya Avrupa yöntemi(European terms)

denir.

2,11 TL/ $ : dolar başına 2,11 TL gibi.

♦ Döviz kurunun bir birim ulusal para karşılığı olan

yabancı para miktarı biçiminde ifade edilmesine

ise, dolaylı kotasyon(indirect quotation), serten

(certain)

tanımlama

veya

Amerikan

yöntemi(American terms) denir.

1/ 2,11 $/TL: TL başına 1/ 2,11 dolar gibi.

15

Dolaylı-Dolaysız/Serten-Enserten Kur (31.08.2016)

1 USD = 2,9544 TL

1 EURO = 3.2910 TL

1 TL = 0,3384 USD

Dolaysız/Düz Kur

1 TL = 0,3038 EURO

1 EURO = 1,1139 USD =>

3.2910 / 2,9544 Çapraz Kur

1 USD = 0,8977 EURO =>

2,9544 / 3.2910

Serten ve Enserten Kurlardaki Değişme

1 USD = 2,9544 TL

1 TL = 1 / 2,9544 USD

1 USD = 3.9544 TL

1 TL = 1 / 3.9544 USD

Enserten Kurda

(3.9544 - 2,9544) / 2,9544 .100 = (+) % 33.84 USD değer kazandı

Serten Kurda

(2,9544 - 3.9544) / 3.9544 .100 = (-) % 25.28 TL değer kaybetti

Kaynak: TCMB.

16

Alış Kuru, Satış Kuru ve Kur Marjı

Döviz kurları, döviz alış kuru(bid rate) ve döviz

satış kuru(ask rate) olarak ayrı ayrı belirlenir. Alış

kuru, satış kurundan daha düşük olur ve aradaki

fark işlem giderleriyle bankanın karını kapsar.

Alış ve satış fiyatları arasındaki farka ise, kur

marjı(spread) adı verilir. Kur marjının, piyasadaki

oranlarla karşılaştırılabilmesi için yıllık ve yüzde

olarak ifade edilmesi gerekir.

Ps, bankanın satış kuru

Pa, bankanın alış kuru, olmak üzere kur marjı:

Kur Marjı (yıllık yüzde) = [ ( Ps – Pa) / Ps ] * 100

17

Kur Marjını Etkileyen Faktörler

► işlem hacmi,

► döviz piyasasının istikrarlı olup olmadığı

► efektif kurlarda marj dövize göre daha

geniştir,

► bankaların kendi aralarındaki işlemlerde

uyguladıkları kur ile bireysel müşterilerine

uyguladıkları kurlar farklıdır,

► kurumların mali pozisyonları,

► döviz piyasalarının dağınıklığı.

18

Nominal ve Reel Kurlar

Piyasada kullanılan kur tanımı nominal döviz kurudur. Yani, yabancı

para biriminin ulusal para ile ifade edilen karşılığıdır(veya tersi).

Nominal kurların( nominal exchange rates) belirli bir zaman süresi

içindeki dış enflasyon oranı ile yurt içi enflasyon oranına göre

düzeltilmesinden elde edilen kura reel kur adı verilir.

R, reel kur

e, nominal kur

P*, dış enflasyon oranı

P, yurt içi enflasyon oranı, olmak üzere reel kur şöyle hesaplanır:

eP

R

P

*

Bu eşitlik, ulusal para birimi

cinsinden nispi fiyatı temsil

etmektedir.

19

Reel Döviz Kurları

Gerçek

hayatta

çok

sayıda

mal

olduğundan reel döviz kuru, tek bir mal

itibariyle değil, belirli mallardan oluşan bir

sepet itibariyle hesaplanır:

R

YurtdışıFi yatEndeksi

* No min alDövizKur uEndeksi

YurtiçiFiy atEndeksi

Reel döviz kurunun yükselmesine reel değer kaybı (real

depreciation), reel döviz kurunun düşmesine ise reel değer

kazancı (real appreciation) denir.

Reel

döviz

kuru

bir

(competitiveness) yansıtır.

ülkenin

rekabet

gücünü

20

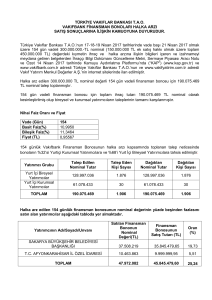

Reel Döviz Kurunun Hesaplanması

1

2

3

4

5

6

Dönem

e

ytl/$

Nominal

Döviz

Türkiye Üretici

ABD Üretici

Reel Döviz Kuru

Kuru

Endeksi

Fiyat Endeksi

Fiyat Endeksi

Endeksi, (3)x(5/4)

1

1,35

100

100

100

100

2

1,45

107

120

110

98

3

1,60

118

125

110

103

4

1,50

111

130

116

99

5

1,44

106

135

118

92

21

Reel Döviz Kurları

Reel değer kaybının-kazancının ne zaman ortaya çıkacağı

reel döviz kurundaki değişme itibariyle yazılarak

belirlenebilir:

R P

e

P

*

R

P

e

P

*

22

Efektif Döviz Kuru

Ülkenin dış ticaret hacminde önemli bir paya sahip olan

ülkelerin iki taraflı nominal döviz kurlarından-iki taraflı

reel döviz kurlarından oluşan bir döviz kuru sepeti

tanımlanır ve bu sepetin dış ticaretteki payla

ağırlıklandırılan ortalama fiyatı hesaplanır.

Ulusal paranın dış değerinde zaman içinde meydana

gelen nominal veya reel ortalama değişimi yansıtan bu

tür döviz kuruna nominal efektif döviz kuru (nominal

effective exchange rate)-reel efektif döviz kuru (real

effective exchange rate) denir.

23

Nominal Efektif

Döviz Kuru

Tüm

Ülkeler

Cari Yıl Nominal Döviz Kuru

*

Cari

Yılda

Toplam

Ticarettek

i

Pay

Temel Yıl Nominal Döviz Kuru

Endeksi

Nominal Efektif

Nominal Döviz Kuru Endeksi * Cari Yılda Toplam Ticarettek i Pay

Döviz Kuru

Tüm

Ülkeler

Endeksi

Reel Efektif

Döviz Kuru

Tüm

Ülkeler

Cari Yıl Reel Döviz Kuru

*

Cari

Yılda

Toplam

Ticarettek

i

Pay

Temel Yıl Reel Döviz Kuru

Endeksi

Reel Efektif

Döviz Kuru

Reel Döviz Kuru Endeksi * Cari Yılda

Tüm

Ülkeler

Endeksi

Toplam Ticarettek i Pay

24

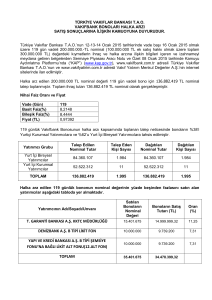

Efektif Reel Döviz Kurunun Hesaplanması

25

(98x0,40) + (93x0,60) = 39,2 + 55,8 = 95

(103x0,40) + (100x0,60) = 41,2 + 60 = 101,2

(99x0,40) + (102x0,60) = 39,6 + 61,2 = 100,8

26

Önemli Not !

TCMB, reel kuru yurtiçi fiyat düzeyinin

yurtdışı fiyat düzeyine oranı biçiminde

(R=P/eP*) tanımlamaktadır.

Bu nedenle merkez bankasınca açıklanan

reel döviz kuru endeksindeki artış, reel

değer kaybını değil; reel değer kazancını

ifade eder.

27

28

29

Döviz Piyasasında Arbitraj

Arbitraj, genel olarak, döviz, menkul değer, ticari mal veya üretim faktörü gibi

bir ekonomik varlığın aynı andaki fiyat farklılıklarından kar sağlamak üzere

eşanlı olarak alınıp satılması veya satılıp alınması biçimindeki işlemlerdir.

Dövizin aynı anda değişik piyasalardaki kur farklılıklarından kazanç elde

edilmesidir.

Parayı ucuz olduğu piyasadan alıp pahalı olduğu piyasada satarak kar elde

edilebilir. Buna yer arbitrajı (coğrafi arbitraj-iki noktalı arbitraj) denir.

İki döviz kurunun içerdiği kur, yani çapraz döviz kurları üzerinden yapılan

arbitraja ise üçlü arbitraj (üç noktalı arbitraj) adı verilir.

Kur marjlarının olduğu, yani alış ve satış marjlarının sıfırdan farklı olduğu bir

ortamdaki arbitraja ise alış ve satış marjları ile arbitraj denir.

30

Döviz Piyasasında Spekülasyon

Döviz kurundaki olası bir olumsuz değişmenin

yol açtığı kayba döviz kuru riski; döviz kuru

riskinin, döviz kurunda beklenen bir değişmeden

kar elde etmek amacıyla, üstlenilmesine

spekülasyon denir.

Spekülasyon işlemi yapanlara spekülatör, döviz

kurunun

yükselmesini

bekleyen

iyimser

spekülatörlere

boğalar

(bulls);

düşmesini

bekleyen kötümser spekülatörlere ise ayılar

(bears) denir.

31

İstikrar Sağlayıcı/Bozucu Spekülasyon

Döviz kuru düştüğünde döviz satın alınmasına

veya döviz kuru yükseldiğinde döviz satılmasına

istikrar sağlayıcı spekülasyon (stabilizing

speculation) denir.

Döviz kuru düştüğünde döviz kurunun daha da

düşeceği beklentisiyle döviz satılmasına veya

kur yüksek iken döviz kurunun daha da

yükseleceği beklentisiyle döviz satın alınmasına

ise istikrar bozucu spekülasyon (destabilizing

speculation) adı verilir.

32

Döviz Spekülasyonu ve Döviz Arbitrajı

Arasındaki Fark

Spekülatörler, tüm kazançlarını döviz

kurlarında bekledikleri değişmelerden elde

etmeye çalışırken; arbitrajcılar, dövizin aynı

anda

değişik

piyasalardaki

kur

farklılıklarından

kazanç

elde

etmeye

çalışırlar.

Spekülasyonda kur riski üstlenilirken;

arbitrajcının risk üstlenmesi konusu değildir.

33

Referanslar

Seyidoğlu, Halil, Uluslararası Finans, Güzem

Can Yayınları No:19, 4. Baskı, İstanbul, 2003.

Seyidoğlu, Halil, Uluslararası İktisat: Teori

Politika ve Uygulama, Güzem Can Yayınları No:

20, 15.Baskı, İstanbul, 2003.

Ünsal, Erdal, Uluslarararası

Yayınevi, Ankara, 2005.

Veri

Kaynağı:

[22.05.2014].

TCMB,

İktisat,

İmaj

www.tcmb.gov.tr,

34