Piyasalarda Bu Ay

Mayıs 2014

Şebnem Mermertaş

1

Neler oldu?

BIST nisan ayında %5,9 yükseldi. Yerel seçimlerin atlatılmasıyla başlayan rahatlama, ABD’de faizin

uzun bir süre düşük kalacağı açıklamaları, dolar/TL’deki düşüş, Ukrayna’ya ilişkin fiyatlamanın azalması ve

Merkez Bankası’ndan faiz indirimi sinyaliyle güçlendi. BIST diğer gelişen ülke borsalarından daha yüksek getiri

sağladı.

Tahvil faizi 1,57 puan geriledi. Yabancıların beş aydan sonra ilk kez alım yapmaları ve Merkez

Bankası’nın faiz indirim sinyali tahvil faizinin ocak başından beri ilk kez tek haneye inmesini sağladı.

Merkez Bankası politika faizini %10’da tuttu. Merkez Bankası açıklamasında enflasyon vurgusunu

azalttı, ancak enflasyonda belirgin bir iyileşme gözleninceye kadar para politikasında sıkı duruşun süreceğini

açıkladı. İyimserleşen tonlanma faiz indirim beklentisini güçlendirdi. Enflasyon raporunda yıl sonu enflasyon

tahminini %6,6’dan %7,6’ya yükseltti.

Sepet %1,7 geriledi. Yabancı

portföy girişleri, dış ticaret açığındaki

düşüşe paralel olarak cari açıkta gerileme

ve finansman sorununun çözüldüğü

beklentisi TL’yi değerlendirdi.

BIST 100

Tahvil

MB faizi

Dolar

Euro

Sepet

Nisan

sonu

73,871

9.12

10.00

2.1154

2.9252

2.5203

YBB: Yılbaşından Beri

2

Aylık

Değişim

5.9%

-1.57

0.0

-1.9%

-1.5%

-1.7%

YBB

Değişim

9.0%

-0.98

5.50

-0.7%

-0.3%

-0.5%

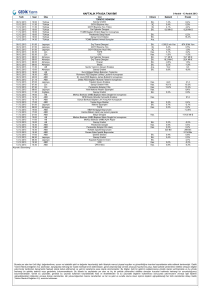

Sektörler

Performans

Fiyat

Son

30/04/2014

Bir ay

Yılbaşından Beri

16 Mayıs

2013'ten beri

2013

BIST 100

73,872

6%

9%

-20%

-13%

BIST 30

90,579

6%

10%

-21%

-16%

Bankacılık Endeksi

135,997

7%

12%

-31%

-25%

Sanayi Endeksi

66,629

7%

7%

-8%

-4%

BIST 100-30

95,914

7%

5%

-15%

-2%

215

8%

9%

-28%

-24%

Piyasa Değeri (milyar dolar)

3

30/04/14

20/04/14

10/04/14

31/03/14

21/03/14

XBANK

11/03/14

19/02/14

XUSIN

09/02/14

30/01/14

20/01/14

Nisan yükselişine bankaların yanısıra sanayi tarafının

da benzer desteği sağladığını izliyoruz. Genele yayılan bir

yükselişten bahsetmek mümkün.

10/01/14

BIST-100 endeksi nisandaki %6 yükselişiyle arka

arkaya 3. ayda da pozitif getiri sağladı.

31/12/13

XU100

120

110

100

90

80

70

60

50

01/03/14

BIST 100

Mayıs Gündemi

Mayıs ayında piyasaların rahat bir gündemi bulunuyor. 8 Mayıs’ta Avrupa Merkez Bankası’ndan gelecek

açıklamalar ve ilk çeyrek bilanço açıklamaları ve 23 Mayıs’ta S&P’nin Türkiye’nin kredi notunu gözden geçirmesi

öne çıkabilir.

Avrupa Merkez Bankası toplantısı 8 Mayıs’ta gerçekleşecek. Avrupa’da veriler ekonominin endişe veren

zayıflıktan çıktığını gösteriyor. Nisanda yıllık enflasyon %0,5’ten %0,7’ye yükseldi, işsizlik %11,8’de kaldı ve Euro

Bölgesinde son üç çeyrekte pozitif büyüme kaydedildi. Bu verilerle Fed’in dolarda gevşek para politikasını

azaltmasına rağmen değer kazanamayan dolara karşılık euro gücünü koruyor ve bu ay için herhangi bir gevşeme

sinyalinin fiyatlara yansımadığını gösteriyor. Güçlü euronun ekonomiye zarar vereceği endişesiyle politik olarak

yeni bir gevşeme sinyali gelirse, piyasalarda pozitif yönde dalgalanma oluşabilir.

Sanayi şirketlerinin ilk çeyrek net karlarının geçen yılın aynı dönemine göre %20 düşüş göstermesi

bekleniyor. Bu beklentinin tamamen fiyatlara yansıdığını, ikinci çeyrekteki kur düşüşünün karlara pozitif

yansıyacağı beklentilerinin fiyatlamalarda etkili olduğunu düşünüyoruz. İlk çeyrek sonuçları hisse bazında

performanslar üzerinde etkili olacaktır.

S&P’nin Türkiye’nin kredi notunu 23 Mayıs’ta

gözden geçirmesi bekleniyor.

S&P 7 Şubatta

Türkiye’nin not görünümünü durağandan negatife

Mayıs Takvimi

çekmişti. Bu indirime gerekçe olarak cari açığın

Tarih

Veri

finansmanı, düşük tasarruf oranı ve büyümede aşağı

8 Mayıs

Avrupa MB toplantısı

yönlü risklere vurgu yapmıştı. 2003 sonundan beri 10

12 Mayıs

Konsolide 1Ç sonuçları

değişim ile en fazla not ve görünüm değişiminin S&P

22 Mayıs

PPK toplantısı

tarafından yapıldığını izliyor, S&P’nin kısa vadeli

23 Mayıs S&P Türkiye'nin kredi notunu gözden geçirecek

gelişmelere çok hızlı bir refleksle tepki gösterdiğini

27 Mayıs

Milli Piyango ön yeterlilik son başvuru

29 Mayıs

Finansal İstikrar Raporu-I

düşünüyoruz. Cari açığın finansmanı sorununun kısa

vadede çözüldüğünü, iç tüketimi daraltmaya yönelik

önlemler alınmasını ve büyümede pozitif sinyaller

gelmesini not görünümü açısından yukarı yönlü

faktörler olarak görüyoruz.

4

Yabancıların Portföy Yatırımları

BIST'te Yabancı Payı (%)

68

66

63.50

64

62

60

Mevduat

26

27

1

Mart sonu

Nisan sonu

Fark

Bonoda Yabancı Payı

Bono

44

46

2

Toplam

129

137

8

2013

Kaynak: TCMB

5

2014

Nisan

2.3

2.2

2.1

2.0

1.9

1.8

1.7

1.6

Mart

Şubat

Ocak

Aralık

Kasım

Dolar/TL (aylık ort)

Ekim

Bono (mn $)

Eylül

Oca-08

May-08

Eyl-08

Oca-09

May-09

Eyl-09

Oca-10

May-10

Eyl-10

Oca-11

May-11

Eylül-11

Ocak-12

Mayıs-12

Eylül-12

Ocak-13

Mayıs-13

Eylül-13

Ocak-14

0%

Nisan

5%

Mart

10%

Şubat

15%

Hisse (mn $)

4,000

3,000

2,000

1,000

0

-1,000

-2,000

-3,000

Ağustos

23.8%

Ocak

20%

Hisse

58

63

5

Yabancı İşlemleri ve Dolar

25%

Temmuz

30%

Yabancı Portföyü (milyar $)

Haziran

56

Ara-08

Nis-09

Tem-09

Eki-09

Şub-10

May-10

Ağu-10

Ara-10

Mar-11

Tem-11

Eki-11

Oca-12

May-12

Ağu-12

Ara-12

Mar-13

Haz-13

Eki-13

Oca-14

58

Nisan 2014 sonu itibarıyla (geçici) yabancıların portföy yatırımları 289

milyar lira (137 milyar dolar) seviyesinde. Bu rakam 2013 sonunda 275 milyar

TL (129 milyar dolar) seviyesindeydi.

Merkez Bankası’nın değer değişiminden arındırılmış verilerine göre

yabancılar nisanda 795mn dolarlık hisse, 696mn dolarlık bono alımı yaptılar.

Yabancılar beş aydan sonra bonoda ilk kez alımdalar.

Değer değişimi dikkate alındığında hisse portföyünde 5 milyar dolarlık,

bono portföyünde 2 milyar dolarlık artış oldu.

Mayıs

70

İhale Programı

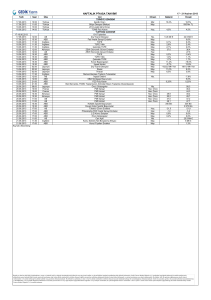

Mayıs İhale Programı

İhale tarihi Vade

20 Mayıs

2 yıl

20 Mayıs

5 yıl

20 Mayıs

10 yıl

26 Mayıs

14 ay

27 Mayıs

7 yıl

27 Mayıs

10 yıl

Senet

Sabit kuponlu 6 ayda

bir kupon ödemeli

Sabit kuponlu 6 ayda bir

kupon ödemeli

TÜFE'ye endeksli 6 ayda

bir kupon ödemeli

TL cinsi iskontolu

Değişken faizli 6 ayda bir

kupon ödemeli

Sabit kuponlu 6 ayda bir

kupon ödemeli

15

12

Kaynak: Hazine

İtfa tarihi

60

24 Şubat 2016

50

27 Mart 2019

40

Kasım

Ekim

Eylül

Ağustos

5

15 Temmuz 2015

19 Mayıs 2021

46.59

6

1

39.70

17.90

20

10

0

Mayıs-Temmuz

20 Mart 2024

16

Merkezi Yönetim İç Borç Geri Ödemeleri

(mlr TL)

30

8 Mayıs 2024

15

Mart

13

Şubat

12

Ocak

15

Aralık

17

Temmuz

Hazine itfasını karşılamak üzere ayın mayısta altı ihale

düzenliyor. Mayısta 24 Şubat 2016 vadeli gösterge tahvilin

dördüncü ihracının yanısıra, 8 Mayıs 2024 vadeli 10 yıllık

TÜFE’ye endeksli tahvil ile 19 Mayıs 2021 vadeli değişken faizli

tahvillerin ilk ihracı yapılacak. İhaleler mayısın ikinci yarısında

gerçekleşecek.

15

Haziran

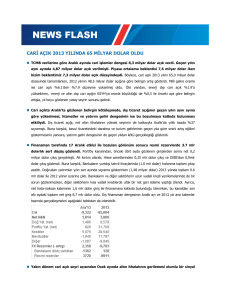

Mayıs ayında Hazinenin 14 milyar lirası piyasaya olmak

üzere toplam 15 milyar liralık itfası bulunuyor.

Merkezi Yönetim İç Borç Geri Ödemeleri (mlr TL)

35

30

25

20

15

10

5

0

Mayıs

Hazine üç aylık açıklamaya devam ettiği borçlanma

programına göre mayıs-haziran-temmuz döneminde 39 milyar

lirası piyasaya olmak üzere toplam 47 milyar liralık iç borç geri

ödemesi yapacak. Buna karşılık borçlanma hedefi 39,1 milyar

lira seviyesinde bulunuyor.

Ağustos-Ekim

Kasım-Ocak

Faiz

Merkez Bankası verilerine göre yabancılar nisanda

696mn dolarlık net alım yaptılar. Nisan öncesindeki beş

aylık dönemde 5,9 milyar dolarlık satış izlenmişti.

Nisanda enflasyon aylık 1,34 ile beklentileri aştı

ve yıllık enflasyon %9,38’e yükseldi. Beklenti 0,88’di.

Gıda fiyatları risk olarak görülürken, gıda fiyatlarına bağlı

yükselişlerin Merkez Bankası politikasında değişiklik

getirmeyeceğini düşünüyoruz. Faiz tarafında enflasyonda

hazirandan itibaren beklenen gerilemenin beklentileri

karşılayıp karşılamaması önemli olacak.

Bu endişe nedeniyle faiz tarafında düşüşün sınırlı

kalacağını, kısa vadede %9’un altına gerilemeyeceğini

tahmin ediyoruz. Yükseliş olmaması ise Merkez

Bankası’ndan ölçülü faiz indirimi beklentilerinin ve yabancı

alımlarının devam etmesine bağlı olacak. %9-9,60

bandında seyir oluşacağını tahmin ediyoruz.

7

11

Gösterge Tahvil Faizi (%, son bir ay)

10.5

10

9.5

9

8.5

8

3/31

4/1

4/2

4/3

4/4

4/7

4/8

4/9

4/10

4/11

4/14

4/15

4/16

4/17

4/18

4/21

4/22

4/24

4/25

4/26

4/28

4/29

4/30

5/2

5/5

Nisan ayı tahvil faizinde yılbaşı seviyelerine

dönüşün yaşandığı bir ay oldu. Erdem Başçı’nın 7

Nisan’da Kayseri konuşmasında ilk sinyalini verdiği faiz

indirimi beklentisinin 24 Nisan PPK ve 30 Nisan Enflasyon

Raporuyla güçlenmesi ve yabancıların 5 aydan sonra ilk kez

alıma geçmesi tahvil faizinin ay boyunca düşüş yönlü seyir

izlemesini sağladı. Nisana %10,79’da başlayan faiz ayı

%9,12’de tamamladı.

Global Borsalar

Ülke

Arjantin

Türkiye

Mısır

Filipinler

Norveç

İngiltere

Son

6,782

74,895

8,256

6,743

532

6,821

1 Ay

6.4%

5.9%

5.8%

4.3%

3.2%

2.8%

Yılbaşından Beri

25.8%

10.5%

21.7%

14.5%

5.6%

1.1%

MSCI EM

Brezilya

Fransa

AB

Romanya

İspanya

Dow Jones

Meksika

S&P

Rusya

Almanya

İtalya

Çek

İsviçre

Hindistan

Avusturya

Hong Kong

Çin

Nasdaq

Macaristan

Tayvan

Hollanda

Polonya

G. Kore

1,000

51,778

4,467

2,982

3,268

10,500

16,566

40,712

1,884

2,159

9,584

21,866

1,009

8,486

22,404

2,519

22,261

2,026

3,607

17,435

8,867

400

2,428

1,959

2.5%

2.4%

2.2%

2.1%

2.1%

1.2%

0.8%

0.6%

0.6%

0.6%

0.5%

0.4%

0.4%

0.3%

0.1%

0.1%

-0.1%

-0.3%

-0.4%

-0.5%

-0.7%

-0.7%

-1.0%

-1.2%

-0.2%

0.6%

4.0%

2.1%

-2.3%

5.9%

-0.1%

-4.7%

1.9%

-7.4%

0.3%

15.2%

2.0%

3.4%

5.8%

-1.1%

-4.5%

-4.2%

0.4%

-6.1%

3.0%

-0.5%

1.1%

-2.6%

Belçika

3,098

-1.3%

5.9%

Portekiz

7,514

-2.0%

14.6%

Japonya

14,458

-3.5%

-11.3%

Yunanistan

1,236

-7.8%

6.3%

8

Merkez Bankası-Ekonomik Ortam

Merkez Bankası senaryoları

1- Sermaye akımları güçlenirse:

Döviz rezervlerini güçlendirici adımlar

atılacak. Döviz satımları azaltılabilir ya

da ara verilebilir. Mayıs ayında ihracat

gelirlerinden (Eximbank kredileri) 2

milyar dolarlık, Haziranda 1,7 milyar

dolarlık dönüş olacak ve rezerv artışı

izlenecek.

2- Banka ve banka dışı firmaların

dış

finansman

koşullarında

sıkılaşma olursa ya da içerde faiz

indirimleri gecikirse ve sıkı

politika devam ederse: Bankacılık

sektörünü

destekleyici

araçlar

kullanılacak. Zorunlu karşılık oranları

ve

ödenebilecek

faiz

buradaki

araçlardır.

Yoğun Girişler

Yavaşlayan Girişler

Rezerv opsiyon katsayısı artışı

Rezerv opsiyon katsayısı indirimi

Faiz koridoru indirimi

Faiz koridoru artırımı

Zorunlu karşılık artırımı

Zorunlu karşılık indirimi

Likidite azaltımı

Likidite artışı

Kaynak: TCMB

9

Merkez Bankası-Politikalar

TCMB Tahminleri

Petrol ($)

Gıda Enflasyonu (%)

Ocak 2014

Nisan 2014

105

106

8

9

2014 TÜFE

Orta nokta: %6.6, Orta nokta: %7.6,

en düşük: %5.2,

en düşük: %6.4,

en yüksek: %8

en yüksek: %8.8

2015 TÜFE

Orta nokta: %5,0

en düşük: %3,1,

en yüksek: %6.9

Mayıs

Orta nokta: %5,0

en düşük: %3,2,

en yüksek: %6.8

Merkez Bankası politikalarında en önemli değişiklik

nisanda kuvvetli bir sinyal aldığımız faiz indirimi. Bu faiz indiriminin

kademeli ve ölçülü olarak ifade edilmesini, %10 olan politika

faizinin yaz aylarında %9,75-%9,50’ye düşürülebileceği şeklinde

yorumluyoruz.

Piyasa oyuncularının sorguladığı konu ise nisan sonunda

%9,38 ile %5 olan hedefin ve %7,6 olan tahminin çok üzerinde

olan enflasyonun bu politika öngörüsünde değişiklik yaratıp

yaratmayacağı. Zira piyasanın yıl sonu tahmini %8,12 seviyesinde.

Merkez Bankası Enflasyon Raporunda 2014 enflasyon

beklentisini %6,6’dan %7,6’ya yükseltti. Toplam 1 puanlık bu

revizyonun 0,1 puanı ithal ürün fiyatlarındaki yükselişten, 0,3 puanı

gıdadan, 0,3 puanı döviz kurundan ve 0,3 puanı fiyatlama

davranışlarındaki bozulmadan kaynaklandı.

Merkez Bankası enflasyonun mayısta tepe noktasına

ulaştıktan sonra düşüşe geçmesini bekliyor ve yandaki grafikte

görüldüğü gibi tahmin aralığının üst bandı %10’un üzerini

gösteriyor. Bu durumda mayısta enflasyon %10’a ulaşsa bile

Merkez Bankası’nın beklentilerine paralel olacağını düşünüyoruz.

Nisan enflasyonunun sinyali verilen faiz

politikasında değişiklik yaratmayacağını düşünüyoruz.

indirimi

Ancak mayıs sonrasında enflasyonun Merkez Bankası’nın

çizdiği patikadan yüksek olması durumunda muhtemel faiz

indiriminin finansal piyasalar için risk oluşturacağını düşünüyoruz.

10

Gelişmekte olan Ülkeler

Dolar/Kur değişimi

Faiz değişimi (puan)

Borsa değişimi

Nisan başından beri

YBB

Faiz seviyesi

(10y, %)

Nisan başından beri

Mart başından beri

Politika Faizi

(%)

Arjantin

0.0%

22.8%

10.581

-0.12

6%

9.5

Brezilya

1.3%

-5.6%

12.23

-0.65

7%

11.0

Endonezya

2.5%

-4.9%

8.03

0.08

0%

7.5

Güney Afrika

0.7%

0.7%

8.21

-0.20

1%

5.5

Hindistan

-0.1%

-2.8%

8.80

-0.15

0%

8.0

Macaristan

-0.6%

1.6%

5.42

-0.20

0%

2.6

Polonya

-0.2%

0.0%

3.97

-0.26

-3%

2.5

Rusya

-0.3%

7.7%

9.45

0.59

-3%

7.5

Türkiye

0.1%

-2.4%

8.89

-1.14

6%

10.0

Gelişmekte olan ülke piyasalarında normalleşme izleniyor.

Türkiye faiz ve borsa tarafında daha iyi bir performans

sergiledi.

11

BIST

BIST'te Nisan Ayları (%)

Mayıs ayı ralliler hariç hisse senetlerinde düzeltmelerin

Nisan

Mayıs

yaşandığı ay olarak görülebilir. 2002’den beri olan dönemde

mayıs ayında hisselerde ortalama %3 düşüş kaydedildi. 2005,

2007 ve 2009’da ralliler sırasında mayıslarda pozitif getiri

oluştu.

?

12

2014 T

2013

2012

2011

2010

2008

2007

2006

2005

2004

2009

F/K (Sınai)

20

F/K (100)

18

F/K (Banka)

15.60

16

14

12

10.99

10

8.68

8

6

4

2

01/05/2014

01/04/2014

01/03/2014

01/02/2014

01/01/2014

01/12/2013

01/11/2013

01/10/2013

01/09/2013

01/08/2013

01/07/2013

01/06/2013

01/05/2013

01/04/2013

01/03/2013

01/02/2013

01/01/2013

01/12/2012

0

01/11/2012

İkinci madde ise S&P’den gelebilecek not

değerlendirme açıklamaları. Nisanda BIST’in en çok

yükselen ikinci borsa olmasını bu yönde pozitif beklentiler

sağlamış olabilir. Bu durumda açıklamayı beklediğimiz 23

Mayıs’a kadar pozitif seyrin korunmasını bekleyebiliriz.

Beklentinin gerçekleşmesi ise kar realizasyonu getirebilir.

F/K (T)

01/10/2012

İlki Avrupa Merkez Bankası toplantısı. Euro/dolar’ın

1,3850’nin üzerinde kalmaya devam etmesi, herhangi bir

gevşeme beklentisini olmadığını gösteriyor. Sürpriz bir sinyal

gelirse, hisselere pozitif etki yapabilir.

2002

Piyasa gündeminin çok yoğun olmamasına rağmen,

iki maddenin yön değiştirebilecek kadar etkili olacağını

düşünüyoruz.

2003

Endeksin son üç ayda pozitif getiriyle kapanması,

ralli göstergesi olarak alınırsa, bu mayısta önceki

istatistiklerden farklı olarak pozitif getiri oluşabilir.

BIST

Endeks şubatta başladığı aylık bazdaki yükselişlerini nisanda 3. aya taşıdı.

Oluşan formasyon 2012 yılbaşındaki olağanüstü günlerin ardından gelen yükseliş trendinin başlangıcı

andırıyor. Buna göre yaklaşık üç ay sonra ciddi bir düzeltme yaşanmış olduğunu izliyoruz.

Bugüne uyarlarsak 70.000’lere doğru bir geri çekilme beklentisi oluşabilir. Ancak kısa vadede gücünü

koruyan endeks için düzeltmeyi getirecek bir gelişme olmaması bu beklentiyi öteleyebilir.

Bu geri çekilmenin 75.000-80.000 bandından gerçekleşebileceğini tahmin ediyoruz.

13

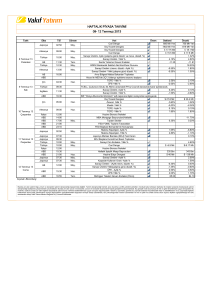

Makroekonomik göstergeler

Dönem

Büyüme

Büyüme

2013

GSYİH (mlr $)

2013

Kişi Başına gelir ($)

2013

Enflasyon

TÜFE (aylık)

Nisan

TÜFE (yıllık)

Nisan

Dış Ticaret

İhracat (aylık, mlr $)

Mart

İthalat (aylık, mlr $)

Mart

İhracat (yıllık, mlr $)

Mart

İthalat (yıllık, mlr $)

Mart

Dış Ticaret Açığı (aylık, mlr $)

Mart

Dış Ticaret Açığı (yıllık, mlr $)

Mart

Cari Açık

Cari açık (aylık, mlr $)

Şubat

Cari açık (yıllık, mlr $)

Şubat

Cari açık/GSYİH

Şubat

Bütçe

Bütçe dengesi (aylık, mlr TL)

Mart

Bütçe dengesi (yıllık, mlr TL)

Mart

Bütçe dengesi/GSYİH

Mart

Faiz

MB haftalık repo faizi

Nisan

Ağırlıklı fonlama maliyeti (aylık ortalama)

Nisan

İç Borçlanmanın ağırlıklı ortalama maliyeti

Mart

Reel Efektif Döviz Kuru

Mart

Borç

Merkezi Yönetim Borç Stoku (Brüt, mlr TL)

Mart

Borç stoku / GSYİH

Mart

Sanayi (Önceki yılın aynı ayına göre değişim)

Sanayi üretimi

Şubat

Elektrik üretimi

Mart

Otomotiv üretimi

Mart

İşsizlik

İşsizlik

Ocak

2014 Tahmin

TSKB

OVP

Değer

Önceki Dönem

Değer

4.05%

820

10,782

2012

2012

2012

2.13%

786

10,459

2.5%

850

1.34%

9.38%

Mart

Mart

1.13%

8.39%

0.33% (May)

8.7%

5.3%

14.7

19.9

155.1

250.4

-5.2

-95.3

Şubat

Şubat

Şubat

Şubat

Şubat

Şubat

13.2

18.3

153.5

251.0

-5.1

-97.5

170

266

167

262

96

96

-3.2

-62.2

7.6%

Ocak

Ocak

Ocak

-4.9

-64.1

7.8%

-55

-6.5%

-55.5

6.4%

-5.1

-19.1

-1.2%

Şubat

Şubat

Şubat

1.7

-19.4

-1.2%

-35.0

-2.0%

-33.2

-1.9%

10.00%

10.05%

11.1%

102.19

Mart

Mart

Şubat

Şubat

10.00%

10.20%

10.9%

102.08

598.2

38%

Şubat

Şubat

600.0

38%

4.9%

3.1%

-3.0%

Ocak

Şubat

Şubat

7.2%

5.4%

-11.0%

10.1%

Aralık

10.0%

14

4.0%

867

11,277

33.0%

9.4%

Göstergeler-Risk

Dolar endeksi (DXY)

90

88

86

84

82

80

78

76

74

72

70

Euro/Dolar

1.6

1.5

84

1.41

1.4

1.3

1.24

1.2

1.1

900

Turkey 10yr CDS

800

700

600

500

400

300

200

100

1/1/2008 1/1/2009 1/1/2010 1/1/2011 1/1/2012 1/1/2013 1/1/2014

15

M' 13

A' 13

E' 13

A' 13

M' 13

M' 13

O' 13

E' 12

A' 12

H' 12

N' 12

O' 12

E' 11

Turkey 5yr CDS

K' 11

1

N'14

Ş' 14

A' 13

E' 13

T' 13

M' 13

M' 13

A' 12

E' 12

A' 12

M' 12

M' 12

O' 12

E' 11

A' 11

H' 11

N' 11

74

Göstergeler-Emtia

Altın ($/ons)

Ham Petrol (varil, Brent)

2000

150

1800

1600

1200

110

1000

100

800

90

600

80

400

70

Sanayi Metalleri Endeksi

Emtia Endeksi

16

Ş'14

120

E'13

1400

M'13

130

A'12

N' 14

Ş' 14

M' 14

O' 14

A' 13

O' 14

E' 13

K' 13

E' 13

A' 13

T' 13

H' 13

N' 13

M' 13

M' 13

Ş' 13

O' 13

A' 12

140

200

Göstergeler – Euro Bölgesi

Euro Bölgesi Büyüme (Q/Q-1, %)

İşsizlik (%)

0.4

0.3

0.2

0.1

0

-0.1

-0.2

-0.3

-0.4

-0.5

-0.6

2.5

Enflasyon (HICP, M/M-12, %)

2

1.5

1

0.5

Nis-14

Mar-14

Şub-14

Oca-14

Ara-13

Kas-13

Eki-13

Eyl-13

Ağu-13

0

Tem-13

Mar-14

Şub-14

Ocak-14

Ara-13

Kas-13

Eki-13

Eyl-13

Ağu-13

Büyümeye dair beklentiler yükseltilse de

enflasyonun %2 hedefinden uzakta olması

deflasyon korkularını canlı tutuyor. ABD’nin faiz

artırımları konusunda beklentileri kontrol altında

tutabilmesi ve Euro Bölgesinde toparlanma

beklentileri euro/dolar’ın 1,40’a yakın seyir

izlemesini sağlıyor. Bu yükselişin politik olarak

gevşeme yönünde müdahale getirebileceğini

düşünüyoruz.

Hedef

Haz-13

Tem-13

Haz-13

4Ç2013

3Ç2013

2Ç2013

1Ç2013

4Ç2012

3Ç2012

2Ç2012

12.3

12.2

12.1

12

11.9

11.8

11.7

11.6

17

Bin

Göstergeler – ABD Ekonomisi

Tarım dışı istihdam değişimi

600

İşsizlik

11.5%

10.5%

400

9.5%

8.5%

200

7.5%

6.5%

0

5.5%

-200

4.5%

3.5%

-400

yıllık ortalama

2.5%

-600

-800

4Ç14T

3Ç14T

2Ç14T

1Ç14

4Ç13

3Ç13

2Ç13

1Ç13

4Ç12

3Ç12

2Ç12

1Ç12

4Ç11

3Ç11

2Ç11

1Ç11

0.0

Kaynak: US Department of Commerce, BMO Capital Markets

Kaynak: S&P Case Shiller

18

Oct-12

Aug-13

Dec-11

Feb-11

Apr-10

Jun-09

Aug-08

Oct-07

Dec-06

Feb-06

Apr-05

2.0

Oct-02

4.0

Feb-01

6.0

Dec-01

25%

20%

15%

10%

5%

0%

-5%

-10%

-15%

-20%

-25%

Jun-04

Konut Fiyatları (Yıllık değişim)

Büyüme (%)

Aug-03

8.0

Göstergeler-Faiz

ABD Faizleri (%)

0.6

0.5

3.5

Arjantin

Brezilya

Çin

Çek

Macaristan

Hindistan

Endonezya

İsrail

G. Kore

Meksika

Polonya

Rusya

Güney Afrika

Tayvan

Tayland

Türkiye

Avustralya

Kanada

Danimarka

Japonya

Norveç

İsveç

İsviçre

İngiltere

ABD

Avrupa

3

10 yıllık

(sağ)

2.5

0.4

2

0.3

1.5

1

0.2

2 yıllık (sol)

0

E'11

K'11

O'12

Ş'12

N'12

M'12

T'12

A'12

E'12

A'12

O'13

M'13

N'13

H'13

T'13

E'13

K'13

A'13

Ş'14

0.1

0.5

Son bir aylık dönemde ABD 2 yıllık faizi

%0,31’den %0,42’ye yükseldi ve 10

yıllık faizle farkı azaldı. Bu durum

ABD’de faiz artırım beklentilerinin

fiyatlanmaya başladığını gösteriyor .

19

Politika

Faizi

9.5

11.0

6.0

0.1

2.6

8.0

7.5

0.8

2.5

3.5

2.5

7.5

5.5

1.9

2.0

10.0

2.5

1.0

0.2

0.0

1.5

0.8

0.0

0.5

0.3

0.25

2014 Enflasyon

Beklentisi 10 Yıllık faiz

10.8

10.6

5.8

12.2

3.0

4.4

2.0

1.8

3.0

5.4

8.8

8.8

6.0

8.0

2.0

6.8

2.7

3.4

3.1

6.0

2.0

4.0

5.3

9.5

5.4

8.2

2.0

1.6

2.0

3.6

8.0

8.9

2.6

4.1

1.7

2.4

1.9

1.5

3.5

0.6

2.0

2.8

1.9

1.9

1.0

0.8

2.3

2.7

1.7

2.6

1.4

-

TSKB

Ekonomik Araştırmalar

[email protected]

MECLISI MEBUSAN CAD. NO 81

FINDIKLI ISTANBUL 34427, TÜRKİYE

(90) 212 334 50 50 faks: (90) 212 334 52 34

Ekonomik Araştırmalar

2014 Türkiye Sınai Kalkınma Bankası A.Ş. her hakkı mahfuzdur.

Bu doküman Türkiye Sınai Kalkınma Bankası A.Ş.’nin yatırım bankacılığı faaliyetleri kapsamında, kişisel kullanıma yönelik olarak ve

bilgi için hazırlanmıştır. Bu dokümana dayalı herhangi bir işlem yapılması tarafımızdan öngörülen bir husus değildir. Belirtilen görüşler

sadece bizim güncel görüşlerimizdir. Bu raporda yer alan bilgileri makul bir esasa dayalı olarak güncelleştirirken, bu konuda mevzuat,

uygunluk veya diğer başka nedenlerle amaca uygunluk tam olarak sağlanamamış olabilir.

Türkiye Sınai Kalkınma Bankası A.Ş. ve/veya bağlı kuruluşları veya çalışanları, burada belirtilen senetleri ihraç edenlere ait menkul

kıymetlerle ilgili olarak bir pozisyon almış olabilir veya alabilir; menkul kıymetler üzerinde opsiyonları olabilir veya ilgili diğer bir

yatırıma girebilir; bu menkul kıymetleri ihraç eden firmalara danışmanlık yapmış, hisselerinin halka arzına aracılık veya yüklenim

taahhüdünde bulunmuş olabilir.

Türkiye Sınai Kalkınma Bankası A.Ş. ve/veya bağlı kuruluşları bu raporda belirtilen herhangi bir şirket için yatırım bankacılığı da dahil

olmak üzere önemli tavsiyeler veya yatırım hizmetleri sağlıyor veya sağlamış olabilir.

Bu raporun ilgili olduğu yatırım fiyatı veya değeri, direkt veya dolaylı olarak, yatırımcıların menfaatlerine ters düşebilir. Döviz

kurlarındaki herhangi bir değişmenin yatırımın değeri veya fiyatı veya bu yatırımdan sağlanan gelir üzerinde olumsuz bir etkisi olabilir.

Geçmişteki performans her zaman gelecekteki performansın kılavuzu olacak demek değildir. Yatırım geliri dalgalanma gösterebilir.

Bu rapor kamuya açık bilgilere dayalıdır. Doğru veya tamam olmayan hiçbir beyan yapılmamıştır. Bu rapor söz konusu menkul

kıymetlerin alınması veya satılması için bir teklif, yorum ya da yatırım tavsiyesi değildir veya bu menkul kıymetlerin alınıp satılmasına

yönelik bir teklif için de bir istek veya zorlama değildir. Türkiye Sınai Kalkınma Bankası A.Ş. ve kendisiyle bağlantılı olan diğerleri

bahsedilen şirketlerin menkul kıymetleriyle ilgili pozisyon alabilirler veya bu menkul kıymetlerle ilgili işlem yapabilirler, ayrıca bu

şirketler için yatırım bankacılığı hizmetleri de verebilirler.

Herhangi bir yatırım kararı yatırımcının tamamıyla kendi kişisel seçimine dayanmalıdır. Bu rapordaki bilgiler herhangi bir yatırım tavsiyesi

olmayıp, raporda yer alan firmalara yatırım yapılmasından ötürü Türkiye Sınai Kalkınma Bankası A.Ş. hiç bir sorumluluk kabul etmez.