Anadolu Hayat Emeklilik Anonim Şirketi

Gelir Amaçlı Karma Borçlanma Araçları

Emeklilik Yatırım Fonu (Dolar)

31 Aralık 2011 Tarihinde Sona Eren

Hesap Dönemine Ait

Finansal Tablolar ve

Bağımsız Denetim Raporu

İçindekiler

Bağımsız Denetim Raporu

Ayrıntılı Bilanço

Ayrıntılı Gelir Tablosu

Fon Portföy Değeri Tablosu

Fon Toplam Değeri Tablosu

Finansal Tablolar Dipnotları

İç Kontrol Sisteminin Durumuna İlişkin Rapor

Varlıkların Saklanmasına İlişkin Rapor

Yatırım Performansı Konusunda Kamuya Açıklanan Bilgilere İlişkin Rapor

Anadolu Hayat Emeklilik Anonim Şirketi

Gelir Amaçlı Karma Borçlanma Araçları

Emeklilik Yatırım Fonu (Dolar)

31 Aralık 2011 Tarihinde Sona Eren Hesap Dönemine Ait

Finansal Tablolar Dipnotları

(Para Birimi: Aksi belirtilmedikçe Türk Lirası)

Fon Hakkında Genel Bilgiler

Anadolu Hayat Emeklilik Anonim Şirketi Gelir Amaçlı Karma Borçlanma Araçları Emeklilik

Yatırım Fonu (Dolar) (“Fon”) emeklilik yatırım fonudur. Fon, 13 Ağustos 2003 tarihinde

kurulmuştur.

1

Fon bilançosu dipnotları

1.1

Katılma belgesi, 31 Aralık 2011 tarihli birim pay değeri, fon toplam değeri ve

dolaşımdaki pay sayısı

31 Aralık 2011

Fon toplam değeri

İhraç edilen pay sayısı

Dolaşımdaki pay sayısı

Katılma belgesi birim pay değeri

1.2

89.161.793

54.488.670 TL

100.000.000.000

100.000.000.000 Pay

3.721.243.863

2.733.222.113 Pay

0,023960

0,019936 TL

Çıkarılmış katılma belgesi sayısı ve dönem içinde satılan ve geri alınan katılma

belgesi sayısı

Dönem başındaki dolaşımdaki pay sayısı

Dönem içinde;

Satılan pay sayısı

Geri dönen pay sayısı

Dönem sonundaki dolaşımdaki pay sayısı

1.3

:

:

:

:

31 Aralık 2010

:

:

:

:

31 Aralık 2011

2.733.222.113

31 Aralık 2010

2.311.064.666 Pay

2.114.381.594

1.544.738.114 Pay

(1.126.359.844)

(1.122.580.667) Pay

3.721.243.863

2.733.222.113 Pay

Fon süresi ve tutarı

Fon'un tutarı 1.000.000.000 TL’dir. Fon 100.000.000.000 (yüz milyar) paya bölünmüştür. Pay

sayısının artırılması ve artırılan tutarı temsil eden fon paylarının kayda alınmasına ilişkin karar

Anadolu Hayat Emeklilik Anonim Şirketi Yönetim Kurulu tarafından alınır. Fon süresiz olarak

kurulmuştur.

5

AH3

Anadolu Hayat Emeklilik Anonim Şirketi

Gelir Amaçlı Karma Borçlanma Araçları Emeklilik Yatırım Fonu (Dolar)

31 Aralık 2011 Tarihinde Sona Eren Hesap Dönemine Ait

Finansal Tablolar Dipnotları

(Para Birimi: Aksi belirtilmedikçe Türk Lirası)

1

Fon bilançosu dipnotları (devamı)

1.4

Fon portföyünün yönetimi

Fon’un, riskin dağıtılması ve inançlı mülkiyet esaslarına göre belge sahiplerinin haklarını koruyacak

şekilde yönetim, temsil ve varlıkların saklanmasından Sermaye Piyasası Kanunu uyarınca Anadolu

Hayat Emeklilik Anonim Şirketi (“Kurucu”) sorumludur. Fon portföyü, İş Portföy Yönetimi

Anonim Şirketi (“Yönetici”) tarafından, Sermaye Piyasası Kurulu (“SPK”) düzenlemelerine uygun

olarak yapılacak bir portföy yönetim sözleşmesi çerçevesinde hazırlanan içtüzük ve SPK’nın 28

Şubat 2002 tarih ve 24681 sayılı Resmi Gazete’de yayımlanan Emeklilik Yatırım Fonlarının

Kuruluş ve Faaliyetlerine İlişkin Esaslar Hakkında Yönetmelik (“Yönetmelik”) hükümleri dahilinde

yönetilir.

1.5

Menkul kıymetlerin sigorta tutarı

Fon'un menkul kıymetleri İstanbul Menkul Kıymetler Borsası (“İMKB”) Takas ve Saklama Bankası

Anonim Şirketi (“Takasbank”) tarafından muhafaza edilmekte olup, söz konusu kuruluşlar

tarafından sigortalanmaktadır. Ayrıca, Türk kamu ve özel sektörünün yurtdışında ihraç etmiş olduğu

menkul kıymetler Clearstream Banking AG nezdinde saklanmakta olup, bu kurum tarafından

sigortalanmaktadır.

1.6

Değerlemede uygulanan döviz kurları

Portföydeki yabancı para cinsinden menkul kıymetler, değerleme tarihi itibarıyla Türkiye

Cumhuriyet Merkez Bankası (“TCMB”) Amerikan Doları satış kuru olan 1,8980 TL (31 Aralık

2010: 1,5450 TL) ve Euro satış kuru olan 2,4556 TL (31 Aralık 2010: 2,0650 TL) ile değerlenmiştir.

1.7

Değerlemede esas alınan gelir ortaklığı senetleri fiyatları

Yoktur.

1.8

Açıklanması gerekli görülen diğer hususlar

1.8.1 Uygulanan belli başlı muhasebe prensipleri

a) Genel

SPK, Yönetmelik hükümleri ile emeklilik yatırım fonları tarafından finansal tablo ve raporların

hazırlanıp sunulmasına ilişkin ilke ve kuralları belirlemiştir. Finansal tablolar, Yönetmelik’e ve

SPK’nın 28 Şubat 1990 tarih ve 20447 sayılı Resmi Gazete’de yayımlanan XI/6 “Menkul Kıymet

Yatırım Fonları Mali Tabloları ve Raporlarına İlişkin İlke ve Kurallar Hakkında Tebliğ”

(“Tebliğ”)’de açıklanan Menkul Kıymetler Yatırım Fonları tarafından düzenlenecek finansal tablo

ve raporların hazırlanıp sunulmasına ilişkin ilke ve kurallara (bundan sonra "emeklilik yatırım

fonları için SPK tarafından yayımlanan genel kabul görmüş muhasebe ilkeleri" olarak anılacaktır)

göre hazırlanmıştır.

6

AH3

Anadolu Hayat Emeklilik Anonim Şirketi

Gelir Amaçlı Karma Borçlanma Araçları Emeklilik Yatırım Fonu (Dolar)

31 Aralık 2011 Tarihinde Sona Eren Hesap Dönemine Ait

Finansal Tablolar Dipnotları

(Para Birimi: Aksi belirtilmedikçe Türk Lirası)

1 Fon bilançosu dipnotları (devamı)

1.8

Açıklanması gerekli görülen diğer hususlar (devamı)

b) Gerçekleşen Değer Artışları ve Azalışları

Fon menkul kıymetlerinin her gün itibarıyla fon iç tüzüğü hükümlerine göre değerlemesi sonucunda

ortaya çıkan değerleme farkları, bilançodaki fon toplam değerinin içinde yer alan katılma belgeleri

değer artış/azalış hesabında muhasebeleştirilmektedir. Bu suretle, değerleme farkları, ancak ilgili

menkul kıymetin elden çıkarılarak gerçekleşmesi halinde gelir veya gider hesaplarına intikal

ettirilmektedir.

c) Katılma Belgeleri

Katılma paylarının alım satımında, beher pay için, fon toplam değerinin dolaşımdaki pay sayısına

bölünmesiyle bulunan değer esas alınmaktadır. Katılma payını içeren katılma belgelerinin satışından

elde edilen kaynaklar satış tutarı esas alınarak katılma belgeleri hesabında yansıtılmakta, geri alınan

belgeler ise alış tutarları esas alınarak bu hesaptan düşülmektedir. Yatırım fonu katılma belgeleri,

değerleme günü itibarıyla en son açıklanan fiyatlar esas alınarak değerlenir.

d) Menkul Kıymetlerin Değerlemesi

Fon’un iç tüzüğü menkul kıymetlerin değerlemesine ilişkin olarak aşağıdaki hükümleri

içermektedir:

1) Fon portföyündeki varlıkların değerlemesi her gün itibarıyla yapılır.

2) Portföydeki varlıkların değerlemesi Yönetmelik’te yer alan esaslar çerçevesinde yapılır. Fon

portföyü içinde yer alan ve organize bir piyasada işlem görmeyen “Türk Kamu ve Özel

Sektörü Borçlanma Araçları” veri dağıtım firmaları tarafından yayınlanan fiyatla değerlenir.

Menkul kıymetlerin değerlemesine ilişkin olarak bilanço tarihi itibarıyla geçerli olan emeklilik

yatırım fonları için SPK tarafından yayımlanan genel kabul görmüş muhasebe ilkeleri aşağıda

belirtilmektedir:

1) Portföye alınan varlıklar alım fiyatlarıyla kayda geçirilir. Yabancı para cinsinden varlıkların

alım fiyatı satın alma günündeki yabancı para cinsinden değerinin T.C. Merkez Bankası döviz

satış kuru ile çarpılması suretiyle bulunur,

2) Alış tarihinden başlamak üzere fon portföyünde yer alan;

a) Borsada işlem gören varlıklar değerleme gününde borsada oluşan en son seans ağırlıklı

ortalama fiyat veya oranlarla değerlenir.

b) Değerleme gününde borsada alım satıma konu olmayan hisse senetleri son işlem

tarihindeki borsa fiyatıyla, borçlanma araçları, ters repo ve repolar ile borsa para piyasası

işlemleri, son işlem günündeki günlük bileşik faiz oranı esas alınarak değerlenir.

c) Portföyde yer alan yabancı para birimine dayalı para ve sermaye piyasası araçları,

değerleme günü itibarıyla oluşan en son fiyatlarının ilgili oldukları yabancı paranın Türkiye

Cumhuriyet Merkez Bankası döviz satış kuru ile çarpılması suretiyle değerlenir.

3) Yatırım fonu katılma belgeleri, değerleme günü itibarıyla en son açıklanan fiyatları esas

alınarak değerlenir.

7

AH3

Anadolu Hayat Emeklilik Anonim Şirketi

Gelir Amaçlı Karma Borçlanma Araçları Emeklilik Yatırım Fonu (Dolar)

31 Aralık 2011 Tarihinde Sona Eren Hesap Dönemine Ait

Finansal Tablolar Dipnotları

(Para Birimi: Aksi belirtilmedikçe Türk Lirası)

1

Fon bilançosu dipnotları (devamı)

1.8

Açıklanması gerekli görülen diğer hususlar (devamı)

d) Menkul Kıymetlerin Değerlemesi (devamı)

4) Portföydeki vadeli mevduat, bileşik faiz oranı kullanılarak tahakkuk eden faizin anaparaya

eklenmesi suretiyle değerlenir.

Bunlar dışında kalan para ve sermaye piyasası araçları Fon’un izahnamesinde yer alan esaslar

çerçevesinde değerlenir.

Sermaye Piyasası Kurulu’nun Seri VII No:17 sayılı tebliği çerçevesinde Fon’da ileri fiyatlama

yöntemi uygulanmaktadır.

e) Fon Toplam Değerinin hesaplanması

“Fon Toplam Değeri” (“Net Varlık Değeri”), Fon portföy değerine varsa diğer varlıkların eklenmesi

ve borçların (kurucu tarafından kuruluş işlemleri için verilen avans hariç) düşülmesi suretiyle

bulunur.

Fon’un devamı süresince alınan bedelsiz hisse senetleri, temettü, faiz ve kar payları v.b. alındıkları

gün Fon’un toplam değerine dahil edilir.

f) Fon Pay Değerinin Hesaplanması ve İşlem Esasları

“Bir payın değeri”, fon toplam değerinin tedavüldeki katılma belgelerinin kapsadığı pay sayısına

bölünmesiyle elde edilir. İhraç edilen katılma belgelerinin tümü satılıncaya kadar, her payın değeri,

Fon toplam değerinin toplam pay sayısına bölünmesi ile bulunur. Bu dönem içinde geri satın alma

yoluyla fona geri dönmüş katılma belgelerinden halen fon bünyesinde bulunanların sayısı toplam

pay sayısından düşülür. Katılma belgelerinin satış ve geri alış fiyatı, belgedeki pay sayısı ile pay

değerinin çarpımı suretiyle bulunan tutardır.

1.8.2 Vergi

Fon, Türkiye’de kurulmuş emeklilik yatırım fonu olduğundan, ilgili mevzuat uyarınca Fon’un

portföy işletmeciliğinden doğan kazançları kurumlar vergisinden istisna edilmiştir.

1.8.3 Diğer Hususlar

Bilanço tarihi itibarıyla, finansal tablolarda yer alan 1.969.294 TL tutarındaki alacağın (31 Aralık

2010: Yoktur.) tamamı menkul kıymet satım alacaklarından oluşmaktadır.

Bilanço tarihi itibarıyla finansal tablolarda yer alan 3.522.817 TL tutarındaki borcun (31 Aralık

2010: 157.489 TL) 3,208,964 TL’si menkul kıymet alım borçlarından(31 Aralık 2010: Yoktur),

147.191 TL’si fon yönetim ücretlerinden (31 Aralık 2010: 92.953 TL), kalan 166.662 TL’si diğer

borçlardan oluşmaktadır (31 Aralık 2010: 64.536 TL). Diğer borçların 164.761 TL’lik kısmı

emeklilik sisteminden ve fondan çıkan üyelerden geri alınan paylar karşılığında oluşan borçlardır

(31 Aralık 2010: 62,740 TL).

8

AH3

Anadolu Hayat Emeklilik Anonim Şirketi

Gelir Amaçlı Karma Borçlanma Araçları Emeklilik Yatırım Fonu (Dolar)

31 Aralık 2011 Tarihinde Sona Eren Hesap Dönemine Ait

Finansal Tablolar Dipnotları

(Para Birimi: Aksi belirtilmedikçe Türk Lirası)

1

Fon bilançosu dipnotları (devamı)

1.9

Menkul kıymetlerin muhafazası

Fon portföyündeki varlıklar yapılacak bir sözleşme çerçevesinde İMKB Takasbank nezdinde

saklanır. Yabancı menkul kıymetlerin alım satım ve saklama işlemlerinde iletişim SWIFT, faks ve

teleks aracılığı ile yürütülmektedir. Saklama ile ilgili masraflar ve ücretler ülkelerin değişik

enstrümanlarına göre farklılık göstermektedir. Saklayıcılar aylık olarak doküman göndermektedir.

Fon portföyündeki altın ve kıymetli madenler İstanbul Altın Borsası nezdinde saklanır.

1.10 Bilanço tarihinden sonra ortaya çıkan ve açıklamayı gerektiren hususlar

Yoktur.

2

Fon gelir tablosu dipnotları

2.1

Alınan temettü tutarları

Yoktur.

2.2

Tahsil edilemeyen anapara, faiz ve temettü tutarları

Yoktur.

2.3

Yönetici bankadan alınan avans ve kredi faiz oranları

Yoktur.

2.4

Gelir ve gider hesaplarında bir önceki döneme göre %25’in üzerinde ortaya çıkan artış ve

azalışın nedenleri

2011 yılı içerisinde portföy büyüklüğünde artış gerçekleşmiş dolayısıyla birçok gelir-gider

kaleminde belirgin artışlar yaşanmıştır.

2.5

Açıklanması gerekli görülen diğer hususlar

2.5.1 Fon yönetim ücretleri

Kurucu’nun Fon'un yönetim ve temsili ile Fon'a tahsis ettiği donanım ve personel ile muhasebe

hizmetleri karşılığı olarak her gün için net varlık değeri üzerinden hesaplanan günlük %0,0055

(milyondaellibeş) oranında fon yönetim ücreti tahakkuk ettirilir ve bu ücret her ay sonunu izleyen

bir hafta içinde Kurucu’ya ödenir. Söz konusu ücret Kurucu ve Yönetici arasında paylaştırılabilir.

3

Fon portföy değeri tablosu dipnotları

3.1

İmtiyazlı hisse senetleri

Yoktur.

3.2

Alınan bedelsiz hisse senetleri

Yoktur.

3.3

İhraç edilen menkul kıymetin toplam tutarının %10’unu aşan kısmı

Yoktur.

9

AH3

Anadolu Hayat Emeklilik Anonim Şirketi

Gelir Amaçlı Karma Borçlanma Araçları Emeklilik Yatırım Fonu (Dolar)

31 Aralık 2011 Tarihinde Sona Eren Hesap Dönemine Ait

Finansal Tablolar Dipnotları

(Para Birimi: Aksi belirtilmedikçe Türk Lirası)

3

Fon portföy değeri tablosu dipnotları (devamı)

3.4

Menkul kıymetler borsalarına kote edilmemiş menkul kıymetler

Yoktur.

3.5

Verilen taahhütler

31 Aralık 2011 tarihi itibarıyla Fon’un ters repo işlemlerinden kaynaklanan 5.714.287 TL’lik (31

Aralık 2010: 177.024 TL) geri ödeme taahhüdü bulunmaktadır. Bu işlemlerin nominal karşılığı

5.711.000 TL’dir (31 Aralık 2010: 177.000 TL).

3.6

Açıklanması gerekli görülen diğer hususlar

3.6.1 Yatırım Politikası

Fon’un yatırım politikası aşağıdaki esasları içermektedir:

Fon portföyünün en az %80’i T.C. Hazinesi’nin ihraç ettiği ABD Doları cinsinden borçlanma

araçlarından oluşturulmaktadır.

Fon’un karşılaştırma ölçütü %90 KYD Türkiye Eurobond Endeksi (USD-TL) + %4 KYD O/N Repo

Endeksi (Brüt) + %5 KYD 91 Günlük Bono Endeksi + %1 Fon Kurulu kararıyla belirlenen beş

bankanın bir aylık brüt mevduat ortalama oranlarına göre hesaplanan endekstir. Fonun bu getiri

hedefine ulaşabilmesi amacıyla fon portföyü ağırlıklı olarak ABD Doları cinsinden Türk kamu

sektörü tarafından ihraç edilen borçlanma araçlarından oluşturulmaktadır.

Fon portföyü, T.C. Hazine Müsteşarlığı tarafından ihraç edilmiş, ABD Doları cinsinden devlet dış

borçlanma araçlarının ortalama vadesine uygun olarak yönetilmektedir.

Fon’un yatırım stratejisi bant aralıkları; %80–100 T.C. Hazinesi’nin ihraç ettiği ABD Doları

cinsinden dış borçlanma araçları, %0–20 devlet iç borçlanma senetleri, %0–20 ters repo, %0–20

borsa para piyasası işlemleri ve %0–20 vadeli mevduattır. Vadeli mevduat, ters repo ve borsa para

piyasası işlemleri yatırım stratejisi bant aralıkları toplamı %0–20 olacaktır.

Bununla birlikte, Yönetmelik’ in 21 inci maddesinin birinci fıkrasının (j) bendi 11 Haziran 2010

tarih ve 27608 sayılı Emeklilik Yatırım Fonlarının Kuruluş ve Faaliyetlerine İlişkin Esaslar

Hakkında Yönetmelikte Değişiklik Yapılmasına Dair Yönetmeliğin 6. maddesiyle aşağıdaki şekilde

değiştirilmiştir:

“Fon portföyünün en fazla %20’si bankalar nezdinde açılacak mevduat/katılma hesaplarında

değerlendirilebilir. Ancak tek bir bankada değerlendirilebilecek tutar fon portföyünün %4’ünü

aşamaz.”

10

AH3

Anadolu Hayat Emeklilik Anonim Şirketi

Gelir Amaçlı Karma Borçlanma Araçları Emeklilik Yatırım Fonu (Dolar)

31 Aralık 2011 Tarihinde Sona Eren Hesap Dönemine Ait

Finansal Tablolar Dipnotları

(Para Birimi: Aksi belirtilmedikçe Türk Lirası)

3

Fon portföy değeri tablosu dipnotları (devamı)

3.6

Açıklanması gerekli görülen diğer hususlar (devamı)

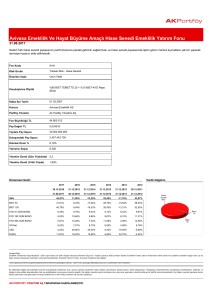

3.6.2 Fon Portföy Yapısı

31 Aralık 2011 tarihi itibarıyla, Fon portföyünün %80,44’ü Türkiye Cumhuriyeti Hazine

Müsteşarlığı tarafından ihraç edilen Eurobondlardan (31 Aralık 2010: %90,13), %7,74’ü devlet

tahvili ve hazine bonolarından (31 Aralık 2010: %1,27), %6,32’si ters repo işlemlerinden (31 Aralık

2010: %0,32) ve kalan %5,5’si ise vadeli mevduattan (31 Aralık 2010: %8,28) oluşmaktadır.

4

Fon toplam değeri tablosu dipnotları

4.1

Şüpheli alacakların tutarı

Yoktur.

4.2

Fon net varlık değerinin %5’inden fazla tutardaki diğer varlıkların ayrıntısı

Fon net varlık değerinin %5’inden fazla tutarda diğer varlık bulunmamaktadır.

4.3

Açıklanması gerekli görülen diğer bilgiler

Yoktur.

11

AH3