Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 1

İçindekiler

I.

BÖLÜM : Sunuş

Kurumsal Profil

Şirketin Tarihsel Gelişimi

İlkelerimiz, Amacımız

Hesap Dönemine ait Faaliyet Sonuçlarına İlişkin Özet Finansal Bilgiler

Şirketin Ortaklık Yapısı, Sermayede ve Ortaklık Yapısında Hesap Dönemi İçinde Meydana Gelen

Değişiklikler

Yönetim Kurulu Başkanı’nın ve Genel Müdür’ün Faaliyet Dönemine İlişkin Değerlendirmeleri ve Geleceğe

Yönelik Beklentileri

Hesap Dönemi İçindeki Ana Sözleşme Değişiklikleri

Personel Sayısı, Bölge Müdürlüğü Sayısı, Şirketin Faaliyet Türü ve Faaliyet Konuları ile Şirketin Sektördeki

Konumu

Yeni Hizmet ve Faaliyetlerle İlgili Olarak Araştırma ve Geliştirme Faaliyetleri

Yıllık Faaliyet Raporu Uygunluk Görüşü

II.

BÖLÜM : Yönetime ve Kurumsal Yönetim Uygulamalarına İlişkin Bilgiler

Yönetim Kurulu, Denetçiler, Üst Yönetim ve İç Denetim Sistemleri Kapsamındaki Birimlerin Yöneticileri

Organizasyon Şeması

İnsan Kaynakları Uygulamaları

Şirketin Dahil Olduğu Risk Grubu ile Yaptığı İşlemlere İlişkin Bilgiler

Olağan Genel Kurul Gündemi

Yönetim Kurulu Raporu

III. BÖLÜM : Finansal Bilgilerin ve Risk Yönetimine İlişkin Değerlendirmeler

Denetçi Raporu

İç Denetim Faaliyetleri Hakkında Bilgiler

Yıllık Faaliyet Raporu Uygunluk Beyanı

Bağımsız Denetim Raporu

Finansal Tablolar ve Finansal Tablolara İlişkin Dipnotlar

Mali Bünyeye İlişkin Bilgiler

Mali Durum, Karlılık ve Tazminat Ödeme Gücüne İlişkin Değerlendirme

Risk Türleri İtibariyle Uygulanan Risk Yönetimi Politikalarına İlişkin Bilgiler

Rapor Dönemi Dahil Beş Yıllık Döneme İlişikin Özet Finansal Bilgiler

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 2

I. BÖLÜM : Sunuş

Kurumsal Profil

Sigorta sektörünün en seçkin ekibiyle, 70 yıllık Harel Grup tecrübesini birleştirerek, Türkiye’de ilklere imza

atmayı hedefleyen bir yaklaşımın temellerini atıyoruz. İlkelerimizden ödün vermeden, paydaşları için değer

ve fark yaratacak olan Türk Nippon Sigorta’nın sigorta sektörüne yeni bir soluk getireceğine inancımız

tamdır. Öncelikli hedefimiz müşterilerimizin ihtiyaç ve beklentilerini en üst düzeyde karşılayacak kalitede

ürün ve hizmetler sunmaktır.

Faaliyete yeniden başladığımız 2009 yılında özellikle alt yapı çalışmalarına ve acente kuruluşlarına ağırlık

verildi. Bunun yanısıra 2009 yılında 4,2 Milyon TL prim üretimi gerçekleştirildi.

Şirketin Tarihsel Gelişimi

Türk Nippon Sigorta A.Ş. 1 Mayıs 1991 tarihinde 25 milyar TL sermaye ile Türkiye Kalkınma Bankası ve

Japonya’nın en büyük Sigorta Şirketi olan Nippon Fire & Marine ortaklığı ile kurulmuştur. 6 Ekim 1998

tarihinde Sümerbank tarafından %85,22 oranındaki hisselerin satın alınmasıyla, sermaye yapısında büyük

bir değişiklik gerçekleşen Türk Nippon Sigorta’nın diğer ortakları %10 hisse ile Türkiye Kalkınma Bankası ve

%4,78 hisse ile Nippon Fire & Marine olmuştur. 2000 yılında %96.24 hissesi Tasarrufu Mevduat Sigorta

Fonu'na geçen Türk Nippon Sigorta, 2001 yılının Ekim ayında HNS grup tarafından satın alınmış, 24 Ocak

2005 tarihinde ise Hazine Müsteşarlığı tarafından sigorta ve reasürans işlemi yapma yetkisi kaldırıştır.

Kasım 2008 tarihinde Türk Nippon Sigorta’nın çoğunluk hissesi Harel Insurance Investments and Financial

Services Ltd şirketi tarafından satın alınmış ve Hazine Müsteşarlığı’nın 06 Nisan 2009 tarih ve 14840 sayılı

yazısıyla yeniden sigorta ve reasürans yapma izni verilmiş olup halen hayat dışı branşlarda sigortacılık

faaliyetini sürdürmektedir.

İlkelerimiz

Dürüst ve güvenilirlik.

Müşterilerimiz için değer yaratan yeniliklerin yanında olmak.

Müşterilerimizin ihtiyaç ve beklentilerini en üst düzeyde karşılayacak kalitede ürün ve hizmet sunmak.

Kanunlara ve yasal düzenlemelere titizlikle uymak.

Verimli ekip çalışmasına inanmak.

İletişimde açıklık ve şeffaflık.

Ana değerlerimizin temel unsurunun insan olduğu bilinci ile çalışanlarımızın gelişimine sürekli katkıda

bulunmak.

Çevremize ve kaynakların verimli kullanımına karşı duyarlılık.

Amacımız

İlkelerimizden ödün vermeden fark yaratarak, en beğenilen ve paydaşları için değer yaratan sigorta şirketi

olmak.

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 3

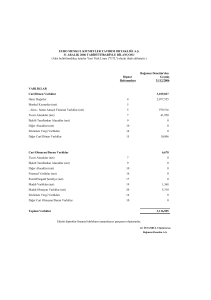

Hesap Dönemine ait Faaliyet Sonuçlarına İlişkin Özet Finansal Bilgiler

Finansal Göstergeler

Toplam Prim Üretimi

Toplam Aktif

Ödenen Hasarlar

Muallak Hasarlar

Nominal Sermaye

Ödenmiş Sermaye

Özkaynaklar

Dönem Karı / Zararı

4.189.983

15.879.117

558.397

2.883.118

28.710.000

25.912.312

8.694.061

-7.526.537

Sermaye Yeterliliğine İlişkin Oranlar

Yazılan Primler / Özkaynaklar

Özkaynaklar / Toplam Aktif

Özkaynaklar / Teknik Karşılıklar (Net)

0,48

0,55

1,84

Aktif Kalitesi ve Likiditeye İlişkin Oranlar

Likidite Oranı

Cari Oran

Prim ve Reasürans Alacakları / Toplam Aktif

Acente Alacakları / Özkaynaklar

1,81

1,94

0,09

0,15

Faaliyet Oranları

Prim Konservasyon Oranı

Tazminat Tediye Oranı

0,69

0,16

Karlılık Oranları

Hasar Prim Oranı

Hasar Prim Oranı (Net)

Teknik Kar / Alınan Primler

Vergi Öncesi Kar / Alınan Primler

Mali Kar / Alınan Primler

0,42

1,30

0,00

0,00

0,00

Şirketin Ortaklık Yapısı, Sermayede ve Ortaklık Yapısında Hesap Dönemi İçinde

Meydana Gelen Değişiklikler

Ortakların Adı

Harel Insurance Investments and Financial Services Ltd

Safa Gürkan

Sedat Gürkan

Nipponkoa Insurance Co.

Gentaş Genel Metal A.Ş.

Yenisan Yenileme Sanayi A.Ş.

Hüseyin Dernek

Toplam

Pay Miktarı (TL)

27.498.800

1.007.828

111.981

84.015

5.773

1.603

0

28.710.000

Sermaye Oranı

95,78%

3,51%

0,39%

0,29%

0,02%

0,01%

0,00%

100,00%

Türk Nippon Sigorta A.Ş.’nin nominal sermayesi 20.03.2009 tarihli olağan genel kurul kararıyla 8.000.000 TL

arttırılarak 19.710.000 TL’ye, 13.11.2009 tarihli olağanüstü genel kurul kararıyla da 9.000.000 TL arttırılarak

28.710.000 TL’ye çıkarılmıştır. 31.12.2009 tarihi itibariyle ortaklar tarfından ödenmemiş sermaye tutarı

2.797.688 TL’dir.

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 4

Yönetim Kurulu Başkanının ve Genel Müdür’ün

Değerlendirmeleri ve Geleceğe Yönelik Beklentileri

Faaliyet

Dönemine

İlişkin

2009 yılı Türk Nippon Sigorta için önümüzdeki yıllara bir hazırlık dönemi niteliği taşımaktaydı. Altyapısı güçlü

şirketlerin uzun dönemde daha etkin olacaklarını düşünürsek, Türk Nippon Sigorta için uzun bir hazırlık

dönemi yaşadığımızı söyleyebilirim. Altyapıdan kastım, bilgi-işlem, insan kaynağı, organizasyon ve tüm

acente-müşteri ilişkilerine dönük çalışmalardır. Bu konularda çok hassas ve detaylı çalışmalar yaparak,

şirketimizi uzun yıllar taşıyacak, acente ve müşteri ihtiyaçlarına duyarlı esnek bir altyapı oluşturduğumuzu

düşünüyorum. Sağlam bir altyapı olmadan yola çıkan ve üretimde çok büyük ivme yaşayan şirketlerin kısa

dönemde çok büyük zorluklar yaşayabileceğini tahmin etmek zor olmasa gerek.

2009 yılının özellikle son 4 aylık dönemi bizim üretim çalışmalarına yoğunlaştığımız bir dönem oldu. Bu

nedenle krizin üretimdeki ağır etkilerini hissetmedik. Beklentilerimizi karşılayan, hesaplarımızı doğru

çıkartan bir yılsonu yaşadık.

Sektör için 2009 yılının oldukça zor geçtiğini dönemsel sonuçlardan görebiliyoruz. Bu zorluğu sadece krize

bağlamak eksik bir değerlendirme olur. Sektörün yıllardır süregelen alışkanlıklarını bu kriz döneminde de

devam ettirmesi krizin olumsuz etkilerinin katlanmasına yol açtığı kanaatindeyim.

Türk Nippon Sigorta olarak 2010 yılındaki öncelikli hedefimiz bizi farklı kılacak ve beğenilen şirket durumuna

getirecek acentelerle çalışmaya devam etmektir. 2010 yılı sonunda bu amacımıza hitap edecek 150

acenteye ulaşmayı hedefliyoruz. Önceliğin üretim olduğu strateji yerine, farklı ve beğenilen olmayı

hedefliyoruz. Bu stratejinin uzun vadede bize istediğimiz sağlıklı üretimi ve pazar payını sağlayacağı

kanaatindeyiz.

Müşterilerimizin ihtiyaç ve beklentilerini en üst düzeyde karşılayacak ürün ve hizmetler sunmanın yanısıra,

ilkelerimizden ödün vermeden fark yaratarak, en beğenilen ve paydaşları için değer yaratan sigorta şirketi

olma konusunda kararlılıkla yürümeye devam edeceğiz.

Saygılarımızla,

Kenneth Muir DAVIDSON

Yönetim Kurulu Başkanı

Türk Nippon Sigorta A.Ş.

Yusuf Cemil SATOĞLU

Genel Müdür

Faaliyet Raporu 2009 | 5

Hesap Dönemi İçindeki Ana Sözleşme Değişiklikleri

Madde 8: Hisse Senetleri

Eski Metin: Hisse senetleri nama yazılı ve nakit karşılığı çıkarılmış olup, Menkul Kıymetler Borsalarına

kota edilecektir. Çıkarılacak hisse senetlerine ilişkin küpürlerin tespitine Yönetim Kurulu Yetkilidir.

Yeni Metin: Hisse senetleri nama yazılı ve nakit karşılığı çıkarılmış olup, Menkul Kıymetler Borsasına kota

edilebilecektir. Çıkarılacak hisse senetlerine ilişkin küpürlerin tespitine Yönetim Kurulu yetkilidir.

Madde 11 : Yönetim Kurulu

Eski Metin: Yönetim Kurulu Genel Kurul tarafından Ticaret Kanunu ve şirketin tabi olduğu ilgili Kanun,

Yönetmelik ve diğer mevzuat hükümleri çerçevesinde ortaklar arasında seçilecek 5 (beş) üyeden oluşur.

Yönetim Kurulu Üyeleri 3 (üç) yıl içinde seçilirler. Görev süresi sona eren üye aklanmak koşulu ile

yeniden seçilebilir. Genel Kurul uygun ve zorunlu gördüğü her zaman Yönetim Kurulu üyelerini

değiştirebilir. Herhangi bir nedenle üyelerin ayrılması halinde, T.T.K.’nun 315.maddesi uygulanır.

Yeni Metin: Yönetim Kurulu, kanun gereği Yönetim Kurulu üyesi olan genel müdür de dahil olmak üzere,

en az 5 (beş) en çok 11 (onbir) üyeden oluşur. Yönetim Kurulunun, kanun gereği üye olan genel müdür

haricinde kalan üyeleri Genel Kurulun göstereceği adaylar arasında seçilir. Şirket sermayesinin en az

yüzde onuna sahip her ortağın bir Yönetim Kurulu üyesi için aday gösterme hakkı vardır. Yönetim Kurulu

Üyeleri 3 (üç) yıl için seçilirler. Görev süresi sona eren üye yeniden seçilebilir. Genel Kurul uygun ve

zorunlu gördüğü her zaman Yönetim Kurulu Üyelerini değiştirebilir. Herhangi bir nedenle üyelerin

ayrılması halinde, T.T.K.’nun 315.maddesi uygulanır.

Madde 12 : Yönetim Kurulu Toplantıları

Eski Metin : Yönetim Kurulu her yıl veya seçildikleri süre boyunca görev yapmak üzere üyeleri arasından

bir başkan ve bulunmadığı zamanlarda ona vekalet etmek üzere bir başkan vekili seçer. Başkanın ve

vekilinin bulunmadığı toplantılarda, başkanlık etmek üzere üyelerden birisi o toplantıya mahsus olmak

üzere Yönetim Kurulu’na geçici başkanlığa seçilir. Yönetim Kurulu Başakanı, başkan

bulunmadığızamanlarda başkan vekili veya en az iki üyenin daveti üzerine toplanır. Ancak Yönetim

Kurulu’nca aksine karar verilmediğpi takdirde en az iki ayda bir toplanır. Yönetim Kurulu toplantılarında

en az 5 (beş) üyenin bulunması şarttır. Kararların geçerli olabilmesi için en az 4 (dört) üyenin kabulü

gereklidir.

Yeni Metin : Yönetim Kurulu her yıl veya seçildikleri süre boyunca görev yapmak üzere üyeleri arasından

bir başkan ve bulunmadığı zamanlarda ona vekalet etmek üzere bir başkan vekili seçer. Başkanın ve

vekilin bulunmadığı toplantılarda, başkanlık etmek üzere üyelerden birisi o toplantıya mahsus olmak

üzere Yönetim Kurulu’na geçici başkanlığa seçilir. Yönetim Kurulu, şirketin işlerinin gerektirdiği zaman

Yönetim Kurulu Başkanı, başkan bulunmadığı zamanlarda başkan vekili veya en az iki üyenin daveti

üzerine toplanır. Ancak Yönetim Kurulu’nca aksine karar verilmediği takdirde ez az ayda bir toplanır. Beş

üyeden oluşan Yönetim Kurulu için toplantı nisabı üç; yedi üyeden oluşan Yönetim Kurulu için toplantı

nisabı dört; dokuz üyeden oluşan Yönetim Kurulu için toplantı nisabı beş ve onbir üyeden oluşan

Yönetim Kurulu için toplantı nisabı altıdır. Altı üyeden oluşan Yönetim Kurulu için toplantı nisabı üç; sekiz

üyeden oluşan Yönetim Kurulu için toplantı nisabı dört ve on üyeden oluşan Yönetim Kurulu için toplantı

nisabı altıdır. Yönetim Kurulu toplantıları için karar nisabı toplantıya katılan üyelerin çoğunluğunun

olumlu oyudur. Yönetim Kurulu toplantıları, telekonferans veya tüm üyelerinin diğerlerinin duymalarını

ve diğerleri tarafından duyulmalarını sağlayacak başka bir yöntemle gerçekleştirilebilir ve bu şekilde

toplanan Yönetim Kurulu gerektiği ve usulünce toplanmış addedilecektir. Ancak bu şekilde toplanan

Yönetim Kurulu toplantısı sonucunda alınacak kararın yazılı olması ve tüm üyelerce imzalanması

gereklidir. Bu şekilde alınmış bir karar geçerli bir şekilde alınmış bir karar olacaktır. Yönetim Kurulu

toplantı tutanakları ve üyelere toplanıyla ilgili yapılacak bildirimler Türkçe ve İngilizce olacaktır. Tüm

üyelerin kararı imzalaması kaydıyla, toplantı yapmaksızın elden dolaştırma usulüyle karar alınması da

mümkündür.

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 6

Madde 15 : Genel Müdür

Eski Metin : Yönetim Kurulu, uygun gördüğü kurallar ve şartlarla kendi üyeleri arasından veya dışarıdan

bir genel müdür atayabilir. Yönetim Kurulu gerekli gördüğü yetkileri Genel Müdüre verebilir.

Yeni Metin : Yönetim Kurulu, uygun gördüğü kurallar ve şartlarla kendi üyeleri arasından veya dışarıdan

bir genel müdür atayabilir. Yönetim Kurulu gerekli gördüğü yetkileri Genel Müdüre verebilir ve söz

konusu yetkileri herhangi bir zamanda kaldırabilir.

Madde 17 : Denetçiler

Eski Metin : Genel Kurulca, ortaklar arasında veya dışarıdan 3 yıl için görev yapmak üzere 2 denetçi

seçilir. Görev süresi sona eren denetçi, aklanmak koşulu ile yeniden seçilebilir. Denetçiliğe ilişkin

konularda Türk Ticaret Kanununun 347, 353,357 ve 359. Maddeleri hükümleri uygulanır. Denetçilerin

ücretleri Genel Kurulca belirlenir.

Yeni Metin : Genel Kurulca, 1 yıl için görev yapmak üzere 2 denetçi seçilir. Genel Kurul denetçileri

süreleri dolmadan azledebilir. Görev süresi sona eren denetçi, yeniden seçilebilir. Denetçiliğe ilişkin

konularda Türk Ticaret Kanununun 347,353,357,359.maddeleri hükümleri uygulanır. Denetçilerin

ücretleri Genel Kurulca belirlenir.

Madde 18 : Yöneticiler ve Denetçilerin Nitelikleri

Eski Metin : Genel Müdür ve yardımcılarının hukuk, iktisat, işletmecilik, maliye, matematik, sigortacılık,

mühendislik-işletmecilik dallarında yüksek öğrenim görmüş olanları ve genel müdürlüğe atanacakların

en az 7 (yedi) yıl, genel müdür yardımcılığına atanacakların en az 5 (beş) yıl sigortacılık veya işletmecilir

dallarında çalışmış olmaları şarttır. Şube müdürlerinin Türkiye^de mukim olmaları ve genel müdürlerde

aranan niteliklere haiz olmaları gerekmektedir. Denetçilerin, genel müdürde aranan niteliklere hazi

olmaları gerekmektedir.

Yeni Metin : Genel Müdür, yardımcıları, şube müdürleri ve denetçilerin ilgili mevzuatta belirtilen şartları

haiz olmaları gerekir.

Madde 24 : Genel Kurul Toplantı ve Karar Nisabı

Eski Metin : Genel Kurul toplantıları Türk Ticaret Kanununun ve ilgili mevzuat hükümlerinin çerçevesinde

yapılır.

Yeni Metin : Genel Kurul toplantıları Türk icaret Kanununun ve ilgili mevzuat hükümlerinin çerçevesinde

yapılır. Kanunun daha yüksek bir nisabı zorunlu kıldığı durumlar haricinde, Genel Kurul, sermayenin en

az %50.1’ini temsil eden hisselerin maliki olan hissedarların hazır bulunması ile toplanır. Kanunun daha

yüksek bir nisabı zorunlu kıldığı durumlr haricinde, Genel Kurul toplantılarında karar nisabı, sermayenin

%25’inden fazlasını temsil eden hisselerin maliki olan hissedarların olumlu oyudur.

Madde 32 : Ana Sözleşme Tadili

Eski Metin : Bu ana sözleşmedeki bilimum değişikliklerin tekemmül ve tasdiki Sanayi ve Ticaret

Bakanlığının izinine bağlıdır. Bu husustaki değişiklikler usulüne uygun olarak tasdik ve ticaret siciline

tescil ettirdikten sonra ilan tarihinden itibaren geçerlidir.

Yeni Metin : Bu madde iptal edilmiştir.

Geçici Madde :

Eski Metin : Şirketin kuruluşuna ilişkin damga vergisi şirketin tescilini takip eden 3 (üç) ay içinde

ödenecektir.

Yeni Metin : Şirketin kuruluşuna ilişkin damga vergisi şirketin tescilini takip eden 3 (üç) ay içinde

ödenecektir.

Madde 7 : Sermaye

Eski Metin : Şirketin Sermayesi 11.710.000,-YTL (Onbirmilyonyediyüzonbin)’dir. Bu sermaye her biri 1

Ykr.(Bir) değerinde 1.171.000.000 (Birmilyaryüzyetmişbirmilyon) adet hisseye bölünmüştür. Şirketin eski

sermayesini teşkin eden 10.210.000,-YTL’si tamamen ödenmiştir. Bu defa artırılan 1.500.000,-YTL’sinin

500.000,-YTL’si 30.04.2006 tarihnde, 500.000,-YTL’si 30.06.2006 tarihinde, kalan 500.000,-YTL’si ihtiyaca

binaen Yönetim Kurulunun belirleyeceği kararlar dahilinde 3 yıl içerisinde nakden ödenecektir. Hisse

senetleri nama yazıulı olup, Yönetim Kurulu değişik küpürler halinde hisse senedi bastırmaya yetkilidir.

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 7

Yeni Metin : Şirketin Sermayesi 19.710.000,-TL (Ondokuzmilyonyediyüzonbin Türk Lirası)’dir. Bu sermaye

her biri 1 Kr.(Bir Kuruş) değerinde 1.971.000.000 (Birmilyardokuzyüzyetmişbirmilyon) adet hisseye

bölünmüştür. Şirketin eski sermayesini teşkin eden 11.710.000,-TL’si tamamen ödenmiştir. Bu defa

artırılan 8.000.000,-TL’nin 2.000.000 TL tutarındaki kısmı sermayeartırımına dair genel kurul kararının

ticaret sicilinde tescilinden itibaren 3 (üç) ay içerisinde ve kalan 6.000.000 TL tutarındaki kısım da bu

hususta alınacak yönetim kurulu kararları çerçevesinde sermaye artırımına dair genel kurul kararının

ticaret sicilinde tescilinden itibaren en geç 3 (üç) yıl içinde nakten ödenecektir. Hisse senetleri nama

yazılı olup, Yönetim Kurulu değişik küpürler halinde hisse senedi bastırmaya yetkilidir.

Madde 7 : Sermaye

Eski Metin : Şirketin Sermayesi 19.710.000,-TL (Ondokuzmilyonyediyüzonbin Türk Lirası)’dir. Bu sermaye

her biri 1 Kr.(Bir Kuruş) değerinde 1.971.000.000,-TL (Birmilyardokuzyüzyetmişbirmilyon) adet hisseye

bölünmüştür. Şirketin eski sermayesini teşkin eden 11.710.000,-TL’si tamamen ödenmiştir. Bu defa

artırılan 8.000.000,-TL’nin 2.000.000,-TL tutarındaki kısmı sermayeartırımına dair genel kurul kararının

ticaret sicilinde tescilinden itibaren 3 (üç) ay içerisinde ve kalan 6.000.000,- TL tutarındaki kısım da bu

hususta alınacak yönetim kurulu kararları çerçevesinde sermaye artırımına dair genel kurul kararının

ticaret sicilinde tescilinden itibaren en geç 3 (üç) yıl içinde nakten ödenecektir. Hisse senetleri nama

yazılı olup, Yönetim Kurulu değişik küpürler halinde hisse senedi bastırmaya yetkilidir.

Yeni Metin : Şirketin Sermayesi 28.710.000,-TL (Yirmisekizmilyonyediyüzonbin Türk Lirası)’dir. Bu

sermaye her biri 1 Kr.(Bir Kuruş) değerinde 2.871.000.000,-TL (İkimilyarsekizyüzyetmişbirmilyon) adet

hisseye bölünmüştür. Şirketin eski sermayesini teşkin eden 19.710.000,-TL’si tamamen ödenmiştir. Bu

defa artırılan 9.000.000,-TL’nin 2.250.000,-TL’si sermayeartırımına dair genel kurul kararının ticaret

sicilinde tescilinden itibaren 3 (üç) ay içerisinde, kalan 6.750.000,-TL’si en geç 31.12.2010 tarihine kadar

nakden ödenecektir. Hisse senetleri nama yazılı olup, Yönetim Kurulu değişik küpürler halinde hisse

senedi bastırmaya yetkilidir.

Personel Sayısı, Bölge Müdürlüğü Sayısı, Şirketin Faaliyet Türü ve Faaliyet Konuları

ile Şirketin Sektördeki Konumu

Hayat dışı sigortacılık alanında faaliyet gösteren Türk Nippon Sigorta, ilkelerimizden ödün vermeden,

fark yaratarak, en beğenilen ve paydaşları için değer yaratan sigorta şirketi olma yolunda kararlılıkla

yürümeye devam etmektedir.

31.12.2009 tarihi itibariyle 38 çalışanı ve Güney ve Doğu Anadolu Bölge Müdürlüğü, Ege Bölge

Müdürlüğü, İç Anadolu Bölge Müdürlüğü ve Ege Bölge Müdürlüğü olmak üzere toplam 4 bölge

müdürlüğüyle sigorta sektöründe faaliyetine devam etmektedir.

Yeni Hizmet ve Faaliyetlerle İlgili Olarak Araştırma ve Geliştirme Faaliyetleri

Hizmet kalitesinden ürün yapısının oluşturulmasına, iş süreçlerinin etkinliğinden operasyonel verimlilik

yapılarına kadar her konuda fark yaratmayı ana unsur olarak ele alan Türk Nippon Sigorta, yeni hizmet

ve faaliyetler ile ilgili periyodik olarak pazar araştırmaları yapmakta, sektöre yeni sağlayacağı hizmetler

ile ilgili geliştirme faaliyetlerinde bulunmaktadır.

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 8

Yıllık Faaliyet Raporu Uygunluk Görüşü

Türk Nippon Sigorta Anonim Şirketi

Genel Kurulu’na

Türk Nippon Sigorta Anonim Şirketi’nin (“Şirket”) 31 Aralık 2009 tarihi itibariyle hazırlanan yıllık faaliyet

raporunu denetlemekle görevlendirilmiş bulunuyoruz. Rapor konusu yıllık faaliyet raporu Şirket

yönetiminin sorumluluğundadır. Bağımsız denetimi yapan kuruluş olarak üzerimize düşen sorumluluk

yıllık faaliyet raporunda yer alan finansal bilgilerin bağımsız denetimden geçmiş finansal tablolar ve

açıklayıcı notlar ile uyumuna ilişkin olarak denetlenen yıllık faaliyet raporu üzerinde görüş bildirmektir.

Denetim, 5684 sayılı Sigortacılık Kanunu uyarınca yürürlüğe konulan yıllık faaliyet raporu hazırlanmasına

ve yayımlanmasına ilişkin usul ve esaslar ile bağımsız denetim ilkelerine ilişkin düzenlemelere uygun

olarak gerçekleştirilmiştir. Bu düzenlemeler yıllık faaliyet raporunda yer alan finansal bilgilerin bağımsız

denetimden geçmiş finansal tablolar ve açıklayıcı notlar ile uyumuna ilişkin önemli bir hatanın olup

olmadığı konusunda makul güvence sağlamak üzere planlanmasını ve yürütülmesini gerektirmektedir.

Gerçekleştirilen denetimin görüşümüzün oluşturulmasına makul ve yeterli bir dayanak oluşturduğuna

inanıyoruz.

Görüşümüze göre ilişikteki yıllık faaliyet raporunda yer alan finansal bilgiler bütün önemli taraflarıyla

Türk Nippon Sigorta Anonim Şirketi’nin 31 Aralık 2009 tarihi itibariyle sigortacılık mevzuatı gereğince

yürürlükte bulunan düzenlemelerde belirlenen usul ve esaslara uygun olarak Şirket’in finansal durumuna

ilişkin bilgileri doğru bir biçimde yansıtmakta ve özet Yönetim Kurulu raporu ile tarafımızca verilen

bağımsız denetçi görüşünü içermekte olup, bağımsız denetimden geçmiş finansal tablolar ve açıklayıcı

notlarda verilen bilgiler ile uyumludur.

Güney Bağımsız Denetim ve Serbest Muhasebeci Mali Müşavirlik Anonim Şirketi

A menber firm of Ernst&Young Global Limited

Selim Elhadef, SMMM

Sorumlu Ortak, Başdenetçi

12 Mart 2010

İstanbul, Türkiye

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 9

II. BÖLÜM : Yönetime ve Kurumsal Yönetim Uygulamalarına İlişkin Bilgiler

Yönetim Kurulu, Denetçiler , Üst Yönetim ve İç Denetim Sistemleri Kapsamındaki

Birimlerin Yöneticileri

Yönetim Kurulu

Adı ve Soyadı

Göreve

Atanma Tarihi

Ünvanı

Öğrenim

Durumu

Mesleki

Deneyimi

Kenneth Muir

DAVIDSON

13.11.2009

Yönetim Kurulu Başkanı

Lisans

10 yıl ve üzeri

Yona Yair

HAMBURGER

06.11.2008

Yönetim Kurulu Başkan Yardımcısı

Lisans

10 yıl ve üzeri

Moshe

ABRAMOVİTZ

06.11.2008

Yönetim Kurulu Üyesi

Lisans

10 yıl ve üzeri

Ben

HAMBURGER

06.11.2008

Yönetim Kurulu Üyesi

Lisans

10 yıl ve üzeri

Anat Eilon

GANOR

20.03.2009

Yönetim Kurulu Üyesi

Lisans

10 yıl ve üzeri

Sedat

GÜRKAN

20.03.2009

Yönetim Kurulu Üyesi

Lisans

10 yıl ve üzeri

Yusuf Cemil

SATOĞLU

06.11.2008

Yönetim Kurulu Üyesi / Genel Müdür

Lisansüstü

10 yıl ve üzeri

Adı ve Soyadı

Göreve

Atanma Tarihi

Ünvanı

Öğrenim

Durumu

Mesleki

Deneyimi

Ali ÖNDER

06.11.2008

Denetçi

Lisans

10 yıl ve üzeri

Satvat

MAHMUTOĞLU

13.01.2009

Denetçi

Lisans

10 yıl ve üzeri

Adı ve Soyadı

Göreve

Atanma Tarihi

Ünvanı

Öğrenim

Durumu

Mesleki

Deneyimi

Yusuf Cemil

SATOĞLU

06.11.2008

Genel Müdür

Lisansüstü

10 yıl ve üzeri

Ethem Baturalp

PAMUKÇU

06.11.2008

Genel Müdür Yardımcısı

(Teknik, Hasar, Bilgi Teknolojileri)

Doktora

10 yıl ve üzeri

Ela

KARAHÜSEYİN

06.11.2008

Genel Müdür Yardımcısı

(Satış ve Pazarlama)

Lisans

10 yıl ve üzeri

Zeren Meray

DENEÇLİ*

17.12.2008

Direktör

(Mali ve İdari İşler)

Lisans

10 yıl ve üzeri

Gökhan

ŞEN

06.11.2008

Direktör

(Bilgi Sistemleri ve Bilgi Teknolojileri)

Lisansüstü

10 yıl ve üzeri

Denetçiler

Üst Yönetim

* 23.02.2010 tarihinde yerine Cem EKİZ atanmıştır.

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 10

İç Denetim Sistemleri Kapsamındaki Birimlerin Yöneticileri

Adı ve Soyadı

Göreve

Atanma Tarihi

Ünvanı

Öğrenim

Durumu

Mesleki

Deneyimi

Aslı İSBİR

13.01.2010

İç Denetçi

Lisansüstü

5-10 yıl arası

Baturalp

PAMUKÇU

04.01.2010

İç Kontrol Sistemlerinden Sorumlu

Yönetici

Doktora

10 yıl ve üzeri

Zeren Meray

DENEÇLİ*

04.01.2010

Risk Yönetimi Sistemlerinden Sorumlu

Yönetici

Lisans

10 yıl ve üzeri

* 23.02.2010 tarihinde yerine Cem EKİZ atanmıştır.

Organizasyon Şeması

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 11

İnsan Kaynakları Uygulamaları

Türk Nippon Sigorta olarak başlıca amacımız; Şirketimizi ve Grubumuzu geleceğe taşıyacak Türk Nippon

Sigorta ilkelerine sahip, işe en uygun nitelikteki işgünü seçmek ve işe almayı gerçekleştirmektir. Ana

değerlerimizin temel unsurunun insan olduğu bilinci ile çalışanlarımızın gelişimine katkıda bulunmak temel

ilkelerimiz arasındadır.

Aramıza katılan ve ekibimizin bir parçası olan çalışanlarımızın, kişisel gelişimini desteklemek amacıyla sahip

oldukları mevcut yetkinliklerin yanı sıra, kariyerlerini geliştirmeleri için edinmeleri gereken bazı ek

yetkinlikler olduğu bilinciyle kendilerine eğitim fırsatları sağlanır.

Çalışanlarımız, belirlenen performans ölçütleri doğrultusunda belirli periyotlarda değerlendirilir. BU

değelendirmelerden elde edilen sonuçlar doğrultusunda çalışanlarımızın eğitim ihtiyaçları saptanır, kariyer

planlaması yapılır.

Çalışanlarımızın ücretleri, günün koşullarına ve performasa göre belirlenir. Ücretler her ayın son işgünü

peşin olarak verilmektedir. Ayrıca çalışanlarımıza yılda iki defa ikramiye verilmekte olup; günün koşullarına

uygun olarak da sosyal hak ve olanaklar sunulmaktadır.

İşe alımlar, iş başvuru havuzu, Türk Nippon Sigorta web sayfası iş başvuru avuzu, İK danışmanlık şirketi vb

şekillerde gerçekleştirilir. Başvurulan pozisyona göre farklılık göstermekle birlikte, adaylarda aranan genel

şartlar insan kaynakları yönetmeliğinde belirtilmektedir.

Şirketin Dahil Olduğu Risk Grubu ile Yaptığı İşlemlere İlişkin Bilgiler

Faaliyetleriyle ilgili, istenmeyen ve beklenmedik olayların olası etkilerini kabul edilebilir seviyeye indirmek

icin şirketimiz, bünyesinde sağlam bir Risk Yonetimi Sistemi kurmuştur. Yönetim Kurulu, Risk Yönetim

Sisteminin politikalarını ve genel çerçevesini belirlemiştir. Şirket'in risk yönetimi, Yönetim Kurulu tarafından

belirlenen çerçeve ve şirket Yönetimi tarafından belirlenen yöntem ve iş süreçleri doğrultusunda

gerçekleştirilmektedir.

Şirketimizde Risk Yönetim Sistemi, şirket genelinde risk bilincinin oluşturularak; sermaye yapısının

korunmasını, etkin ve verimli sermaye yönetiminin sağlanmasını, faaliyetlerin değer katma yeteneğinin

artırılmasını, karar alma sureçlerinin hızlandırılmasını, şirketin itibarının ve markasının korunmasını

amaçlamaktadır.

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 12

Olağan Genel Kurul Gündemi

Türk Nippon Sigorta A.Ş.

Olağan Genel Kurul Gündemi

23 Mart 2010

1. Başkanlık Divanının seçimi ve Toplantı Tutanağının imzası için Başkanlık Divanına yetki verilmesi,

2. 1 Ocak 2009 – 31 Aralık 2009 dönemine ilişkin Yönetim Kurulu ve Denetçi Raporlarının okunması ve

müzakere edilmesi,

3. 31.12.2009 tarihli bilanço ve 1 Ocak 2009 – 31 Aralık 2009 dönemine ilişkin kar/zarar cetvellerinin

okunarak tasdik edilmesi konusunda karar alınması,

4. Yönetim Kurulu Başkan, Başkan Yardımcısı ve Üyelerinin 1 Ocak 2009 – 31 Aralık 2009 dönemine ilişkin

muamele, fiil ve işlerinden ötürü ibra edilmeleri konusunda karar alınması,

5. Murakıpların 1 Ocak 2009 – 31 Aralık 2009 dönemine ilişkin yılı muamele, fiil ve işlerinden ötürü ibra

edilmeleri konusunda karar alınması,

6. Murakıpların seçimi, görev sürelerinin tespiti konusunda karar alınması,

7. Şirket’in 1 Ocak 2009 – 31 Aralık 2009 dönemine ilişkin faaliyetlerinden elde edilen karın hissedarlara

dağıtılması veya dağıtılmayıp ihtiyari yedek akçe olarak ayrılması konusunda karar alınması,

8. Yönetim Kurulu üyeleri ve denetçilerinin ücretlerinin belirlenmesinin görüşülmesi ve bu konuda karar

alınması,

9. Yönetim Kurulu Başkan, Başkan Vekili ve Üyelerine Türk Ticaret Kanunu’nun 334. ve 335. maddelerinde

belirtilen hususlarda faaliyetlerde bulunabilmesi için izin verilmesi,

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 13

Yönetim Kurulu Raporu

Sayın Ortaklarımız,

Ana ortağımız Harel Insurance Investments and Financial Services Ltd şirketi’nin şirketimizin çoğunluk

hissesini satın almasının ardından Şirketimiz, Hazine Müsteşarlığının 6 Nisan 2009 tarih ve 14840 sayılı

yazısıyla yeniden sigorta ve reasürans yapma izni almıştır.

Şirketimiz açısından 2009 yılı kuruluş ve alt yapı çalışmalara ağırlığın verildiği bir yıl olmuştur. Yıl içerisinde

bütün bu çalışmalar tamamlanmış olmasının yanısıra ve küresel krizin kendisini yoğun bir şekilde göstermiş

olmasına rağmen 4,2 Milyon TL’lik bir prim üretimi de gerçekleştirilmiştir.

İlkelerimizden ödün vermeden fark yaratarak, en beğenilen ve paydaşları için değer yaratan bir sigorta

şirketi olma amacıyla çıkmış olduğumuz yolculuğun başarıya ulaşacağı konusundaki inancımızın artarak

devam ettiğini belirtir; Şirketimizin 31.12.2009 tarihli bilançosunu ve 01.01.2009-31.12.2009 dönemine ait

gelir tablosunu inceleme ve onaylarınıza sunarız.

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 14

III.

BÖLÜM : Finansal Bilgilerin ve Risk Yönetimine İlişkin Değerlendirmeler

Denetçi Raporu

Türk Nippon Sigorta A.Ş. Yıllık Olağan Genel Kurulu’na

Ortaklığın;

Unvanı

Merkezi

Sermayesi

Faaliyet Konusu

Denetçiler

Süreleri

Şirket Ortağı veya Personeli Olup Olmadıkları

Toplantılara Katılmaları

: Türk Nippon Sigorta A.Ş.

: İstanbul

: 28.710.000.-TL

: Sigortacılık

: Ali Önder, Satvat Mahmutoğlu

: 1 Yıl süre ile seçilmişlerdir

: Şirket ortağı veya şirket personeli değildirler

: Yönetim Kurulu Toplantılarına katılınmamıştır

Şirket Faaliyetleri ile Denetim Süreleri

: Ortaklık hesapları, defter kayıtları ve bunların dayanağı belgeler

üçer aylık bilanço dönemlerinde ve 01.01.2009 – 31.03.2009 dönemi için 28.04.2009, 01.04.200930.06.2009 dönemi için 27.07.2009, 01.07.2009-30.09.2009 dönemi için 25.11.2009, 01.01.200931.12.2009 dönemi için 26.02.2010 tarihlerinde 4 defa denetlenmiştir. Türk Ticaret Kanunu’nun

353.Maddesi çerçevesinde bilanço dönemlerinin son gününde fiili 4 defa kasa sayımı yapılmış, mevcutların

kayıtlara uygunluğu tespit edilmiştir.

İntikal Eden Şikayet ve Yolsuzluklar ile Bunlar Hakkında Yapılan İşlemler : Kurulumuza TTK. 356.Madde

çerçevesinde herhangi bir şikayet yapılmamıştır ve bir yolsuzluk görülmemiştir.

Türk Nippon Sigorta Anonim Şirketi’nin 01.01.2009-31.12.2009 dönemi hesap ve işlemleri, Türk Ticaret

Kanunu, Şirket Ana Sözleşmesi, 5684 sayılı Sigortacılık Kanunu, bu kanunda çıkartılmış sigortacılık mevzuatı,

Vergi Yasaları, Sigortacılık Tek Düzen Hesap Planı ile genel kabul görmüş muhasebe ilke ve standartlarına

göre incelenmiş ve çalışmalarının uygun olarak yapıldığı incelemelerimizde görülmüştür.

Görüşümüze göre içeriğini benimsediğimiz ekli 31.12.2009 tarihi itibariyle düzenlenmiş Bilanço, ortaklığın

anılan tarihteki mali durumunu, 01.01.2009-31.12.2009 dönemine ait Gelir Tablosu, anılan döneme ait

faaliyet sonuçlarını gerçeğe uygun ve doğru olarak yansıtmaktadır.

Bilançonun ve Gelir Tablosunun onaylanmasını ve Yönetim Kurulunun aklanmasını onaylarınıza arz ederiz.

Tarih : 05.03.2010

Denetçi

Ali ÖNDER

Türk Nippon Sigorta A.Ş.

Denetçi

Satvat MAHMUTOĞLU

Faaliyet Raporu 2009 | 15

İç Denetim Faaliyetleri Hakkında Bilgiler

Şirketimizde iç denetim faaliyeti, “Sigorta ve Reasürans ile Emeklilik Şirketlerinin İç Sistemlerine İlişkin

Yönetmelik”uyarınca, Şirketimiz Yönetim Kurulu’na bağlı İç Denetim Birimi tarafından yürütülmektedir. İç

denetim faaliyetleri şirket birimlerinin tüm faaliyetlerinin sigortacılık ve ilgili sair mevzuat hükümlerinin

yanı sıra şirket politikalarına uygun yürütülmesi hata hile ve usulsüzlüklerin tespiti ve önlenmesine ilişkin

denetim süreçlerinden oluşmaktadır. Şirket bünyesindeki tüm bölge Müdürlükleri, Satış ofisleri,

Departmanlar ve acenteler iç denetim faaliyetlerinin kapsamı dahilindedir. Acentlerin denetimi şirketla

alakalı işlemlerle sınırlıdır. İç denetim Departmanı faaliyetlerini yıllık denetim programı dahilinde

yürütmektedir.

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 16

Yıllık Faaliyet Raporu Uygunluk Beyanı

Şirketimizin 2009 yılı faaliyet raporu, 7 Ağustos 2007 tarih ve 26606 sayılı Resmi Gazete’de yayımlanarak

yürürlüğe giren Sigorta ve Reasürans ile Emeklilik Şirketlerinin Mali Bünyelerine İlişkin Yönetmelikte

belirlenen usul ve esaslar çerçevesinde hazırlanmıştır.

Serkan İNCE

Cem EKİZ

Mali İşler Müdür Mali ve İdari İşler Direktörü

Türk Nippon Sigorta A.Ş.

Yusuf Cemil SATOĞLU Kenneth Muir DAVIDSON

Genel Müdür

Yönetim Kurulu Başkanı

Faaliyet Raporu 2009 | 17

Bağımsız Denetim Raporu

Türk Nippon Sigorta Anonim Şirketi Yönetim Kurulu’na:

1. Türk Nippon Sigorta Anonim Şirketi’nin (Şirket) 31 Aralık 2009 tarihi itibariyle hazırlanan ve ekte yer alan

bilançosunu, aynı tarihte sona eren yıla ait gelir tablosunu, özsermaye değişim tablosunu ve nakit akış

tablosunu, önemli muhasebe politikalarının özetini ve dipnotları denetlemiş bulunuyoruz.

Finansal tablolarla ilgili olarak Şirket yönetiminin sorumluluğu

2. Şirket yönetimi finansal tabloların sigortacılık mevzuatı gereği yürürlükte bulunan muhasebe ilke ve

standartlarına göre hazırlanması ve dürüst bir şekilde sunumundan sorumludur. Bu sorumluluk, finansal

tabloların hata ve/veya hile ve usulsüzlükten kaynaklanan önemli yanlışlıklar içermeyecek biçimde

hazırlanarak, gerçeği dürüst bir şekilde yansıtmasını sağlamak amacıyla gerekli iç sistemlerin tasarlanmasını,

uygulanmasını ve devam ettirilmesini, koşulların gerektirdiği muhasebe tahminlerinin yapılmasını ve uygun

muhasebe politikalarının seçilmesini ve uygulanmasını içermektedir.

Bağımsız denetim kuruluşunun sorumluluğu

3. Sorumluluğumuz, yaptığımız bağımsız denetime dayanarak bu finansal tablolar hakkında görüş

bildirmektir. Bağımsız denetimimiz, “Şartlı görüşün dayanağı” kısmında yer alan hususlar haricinde,

sigortacılık mevzuatı gereği yürürlükte bulunan bağımsız denetim ilkelerine ilişkin düzenlemelere uygun

olarak gerçekleştirilmiştir. Bu düzenlemeler, etik ilkelere uyulmasını ve bağımsız denetimin, finansal

tabloların gerçeği doğru ve dürüst bir biçimde yansıtıp yansıtmadığı konusunda makul bir güvenceyi

sağlamak üzere planlanarak yürütülmesini gerektirmektedir.

4. Bağımsız denetimimiz, finansal tablolardaki tutarlar ve dipnotlar ile ilgili bağımsız denetim kanıtı

toplamak amacıyla, bağımsız denetim tekniklerinin kullanılmasını içermektedir. Bağımsız denetim

tekniklerinin seçimi, finansal tabloların hata ve/veya hileden ve usulsüzlükten kaynaklanıp kaynaklanmadığı

hususu da dahil olmak üzere önemli yanlışlık içerip içermediğine dair risk değerlendirmesini de kapsayacak

şekilde, mesleki kanaatimize göre yapılmıştır. Bu risk değerlendirmesinde, Şirket’in iç sistemleri göz önünde

bulundurulmuştur. Ancak, amacımız iç sistemlerin etkinliği hakkında görüş vermek değil, bağımsız denetim

tekniklerini koşullara uygun olarak tasarlamak amacıyla, Şirket yönetimi tarafından hazırlanan finansal

tablolar ile iç sistemler arasındaki ilişkiyi ortaya koymaktır. Bağımsız denetimimiz, ayrıca Şirket yönetimi

tarafından benimsenen muhasebe politikaları ile yapılan önemli muhasebe tahminlerinin ve finansal

tabloların bir bütün olarak sunumunun uygunluğunun değerlendirilmesini içermektedir.

5. Bağımsız denetim sırasında temin ettiğimiz bağımsız denetim kanıtlarının, görüşümüzün oluşturulmasına

yeterli ve uygun bir dayanak oluşturduğuna inanıyoruz.

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 18

Şartlı görüşün dayanağı

6. Şirket’in 31 Aralık 2009 tarihi itibariyle brüt muallak hasar ve tazminat karşılığı 2,883,118 TL olup bu

tutarın 769,756 TL tutarındaki kısmı reasürans payı olarak gösterilmektedir. Şirket’in bu rakama istinaden

yapmış olduğu reasürans anlaşmalarının tamamına ulaşılamamış olup muallak hasar ve tazminat karşılığı

tutarının reasürans payı içerisindeki 234,634 TL tutarındaki bölüm doğrulanamamıştır.

Şartlı görüş

7. Görüşümüze göre, ilişikteki finansal tablolar, “Şartlı görüşün dayanağı” kısmında yer alan hususlar

nedeniyle ortaya çıkabilecek düzeltmeler haricinde Türk Nippon Sigorta Anonim Şirketi’nin 31 Aralık 2009

tarihi itibariyle finansal durumunu, aynı tarihte sona eren yıla ait finansal performansını ve nakit akışlarını,

sigortacılık mevzuatı gereği yürürlükte bulunan muhasebe ilke ve standartları (bkz. 2 no’lu dipnot)

çerçevesinde doğru ve dürüst bir biçimde yansıtmaktadır.

Görüşü etkilemeyen hususlar

8. Şirket’in 31 Aralık 2009 tarihi itibariyle hazırlanmış ilişikteki bilançosunda yansıtıldığı üzere Şirket 2009

yılında zarar etmiştir ve 31 Aralık 2009 tarihi itibariyle birikmiş zararları bulunmaktadır.1 no’lu dipnotta

belirtildiği üzere, 6 Kasım 2008 tarihi itibariyle Şirket’in hisselerinin %87.67‘si Harel Insurance Investments

and Financial Services Limited (Harel) tarafından satın alınmıştır ve Şirket 24 Ocak 2005 tarihinde kaldırılmış

olan poliçe düzenleme yetkisini 6 Nisan 2009 tarihinde geri alarak 15 Mayıs 2009 tarihinde yeniden poliçe

düzenlemeye başlamıştır. Ayrıca Harel, Şirket’in faaliyetlerini sürdürebilmesi için gerekli sermayeyi

sağlayacağını taahhüt etmiştir. Bu kapsamda, 2009 yılı içerisinde Şirket’in sermayesi 19,710,000 TL’den

28,710,000 TL’ye çıkarılmış ve 9,000,000 TL tutarındaki artışın 6,202,312 TL tutarındaki kısmı 31 Aralık 2009

tarihi itibariyle ödenmiştir.

9. Şirket’in 24 Ocak 2005 tarihinden itibaren kaldırılan sigorta ve reasürans sözleşmesi yapma yetkisi 6

Nisan 2009 tarihinde tekrar alınmış olup, Şirket, poliçe düzenleme faaliyetlerine 15 Mayıs 2009 tarihi

itibarıyla yeniden başlamıştır. Buna istinaden, Şirket ilişikteki finansal tablolarını ve dipnotlarını bir önceki yıl

ile karşılaştırmalı olarak sunmamıştır.

Güney Bağımsız Denetim ve Serbest Muhasebeci Mali Müşavirlik Anonim Şirketi

A member firm of Ernst & Young Global Limited

Selim Elhadef, SMMM

Sorumlu Ortak, Başdenetçi

12 Mart 2010

İstanbul, Türkiye

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 19

Finansal Tablolar ve Finansal Tablolara İlişkin Dipnotlar

Türk Nippon Sigorta Anonim Şirketi

31 Aralık 2009 Tarihi İtibariyle Ayrıntılı Bilanço

(Para birimi - Türk Lirası (TL)

Varlıklar

Dipnot

I- Cari varlıklar

A- Nakit ve nakit benzeri varlıklar

1- Kasa

2- Alınan çekler

3- Bankalar

4- Verilen çekler ve ödeme emirleri (-)

5- Diğer nakit ve nakit benzeri varlıklar

B- Finansal varlıklar ile riski sigortalılara ait finansal yatırımlar

1- Satılmaya hazır finansal varlıklar

2- Vadeye kadar elde tutulacak finansal varlıklar

3- Alım satım amaçlı finansal varlıklar

4- Krediler

5- Krediler karşılığı (-)

6- Riski hayat poliçesi sahiplerine ait finansal yatırımlar

7- Şirket hissesi

8- Finansal varlıklar değer düşüklüğü karşılığı (-)

C- Esas faaliyetlerden alacaklar

1- Sigortacılık faaliyetlerinden alacaklar

2- Sigortacılık faaliyetlerinden alacaklar karşılığı (-)

3- Reasürans faaliyetlerinden alacaklar

4- Reasürans faaliyetlerinden alacaklar karşılığı (-)

5- Sigorta ve reasürans şirketleri nezdindeki depolar

6- Sigortalılara krediler (ikrazlar)

7- Sigortalılara krediler (ikrazlar) karşılığı (-)

8- Emeklilik faaliyetlerinden alacaklar

9- Esas faaliyetlerden kaynaklanan şüpheli alacaklar

10- Esas faaliyetlerden kaynaklanan şüpheli alacaklar karşılığı (-)

D- İlişkili taraflardan alacaklar

1- Ortaklardan alacaklar

2- İştiraklerden alacaklar

3- Bağlı ortaklıklardan alacaklar

4- Müşterek yönetime tabi teşebbüslerden alacaklar

5- Personelden alacaklar

6- Diğer ilişkili taraflardan alacaklar

7- İlişkili taraflardan alacaklar reeskontu (-)

8- İlişkili taraflardan şüpheli alacaklar

9- İlişkili taraflardan şüpheli alacaklar karşılığı (-)

E- Diğer alacaklar

1- Finansal kiralama alacakları

2- Kazanılmamış finansal kiralama faiz gelirleri (-)

3- Verilen depozito ve teminatlar

4- Diğer çeşitli alacaklar

5- Diğer çeşitli alacaklar reeskontu (-)

6- Şüpheli diğer alacaklar

7- Şüpheli diğer alacaklar karşılığı (-)

F- Gelecek aylara ait giderler ve gelir tahakkukları

1- Gelecek aylara ait giderler

2- Tahakkuk etmiş faiz ve kira gelirleri

3- Gelir tahakkukları

4- Gelecek aylara ait diğer giderler ve gelir tahakkukları

G- Diğer cari varlıklar

1- Gelecek aylar ihtiyacı stoklar

2- Peşin ödenen vergiler ve fonlar

3- Ertelenmiş vergi varlıkları

4- İş avansları

5- Personele verilen avanslar

6- Sayım ve tesellüm noksanları

7- Diğer çeşitli cari varlıklar

8- Diğer cari varlıklar karşılığı (-)

I- Cari varlıklar toplamı

Türk Nippon Sigorta A.Ş.

2.12

2.12, 14

2.12, 47.1

11

12.1

12.1

12.1

12.1

12

47.1

12.1

12.1

12.1

12.1

Bağımsız

denetimden geçmiş

31 Aralık 2009

6,201,151

4,485,851

1,715,300

5,098,344

5,098,344

1,528,998

1,407,579

449,098

(327,679)

10,586

10,586

30,646

13,786

16,860

35,499

(35,499)

829,175

556,503

272,672

18,390

16,663

1,727

13,717,290

Faaliyet Raporu 2009 | 20

Varlıklar

Dipnot

II- Cari olmayan varlıklar

A- Esas faaliyetlerden alacaklar

1- Sigortacılık faaliyetlerinden alacaklar

2- Sigortacılık faaliyetlerinden alacaklar karşılığı (-)

3- Reasürans faaliyetlerinden alacaklar

4- Reasürans faaliyetlerinden alacaklar karşılığı (-)

5- Sigorta ve reasürans şirketleri nezdindeki depolar

6- Sigortalılara krediler (ikrazlar)

7- Sigortalılara krediler (ikrazlar) karşılığı (-)

8- Emeklilik faaliyetlerinden alacaklar

9-Esas faaliyetlerden kaynaklanan şüpheli alacaklar

10- Esas faaliyetlerden kaynaklanan şüpheli alacaklar karşılığı (-)

B- İlişkili taraflardan alacaklar

1- Ortaklardan alacaklar

2- İştiraklerden alacaklar

3- Bağlı ortaklıklardan alacaklar

4- Müşterek yönetime tabi teşebbüslerden alacaklar

5- Personelden alacaklar

6- Diğer ilişkili taraflardan alacaklar

7- İlişkili taraflardan alacaklar reeskontu (-)

8- İlişkili taraflardan şüpheli alacaklar

9- İlişkili taraflardan şüpheli alacaklar karşılığı (-)

C- Diğer alacaklar

1- Finansal kiralama alacakları

2- Kazanılmamış finansal kiralama faiz gelirleri (-)

3- Verilen depozito ve teminatlar

4- Diğer çeşitli alacaklar

5- Diğer çeşitli alacaklar reeskontu(-)

6- Şüpheli diğer alacaklar

7- Şüpheli diğer alacaklar karşılığı (-)

D- Finansal varlıklar

1- Bağlı menkul kıymetler

2- İştirakler

3- İştirakler sermaye taahhütleri (-)

4- Bağlı ortaklıklar

5- Bağlı ortaklıklar sermaye taahhütleri (-)

6- Müşterek yönetime tabi teşebbüsler

7- Müşterek yönetime tabi teşebbüsler sermaye taahhütleri (-)

8- Finansal varlıklar ve riski sigortalılara ait finansal yatırımlar

9- Diğer finansal varlıklar

10- Finansal varlıklar değer düşüklüğü karşılığı (-)

E- Maddi varlıklar

1- Yatırım amaçlı gayrimenkuller

2- Yatırım amaçlı gayrimenkuller değer düşüklüğü karşılığı (-)

3- Kullanım amaçlı gayrimenkuller

4- Makine ve teçhizatlar

5- Demirbaş ve tesisatlar

6- Motorlu taşıtlar

7- Diğer maddi varlıklar (özel maliyet bedelleri dahil)

8- Kiralama yoluyla edinilmiş maddi varlıklar

9- Birikmiş amortismanlar (-)

10- Maddi varlıklara ilişkin avanslar (yapılmakta olan yatırımlar dahil)

F- Maddi olmayan varlıklar

1- Haklar

2- Şerefiye

3- Faaliyet öncesi döneme ait giderler

4- Araştırma ve geliştirme giderleri

6- Diğer maddi olmayan varlıklar

7- Birikmiş itfalar (amortismanlar) (-)

8- Maddi olmayan varlıklara ilişkin avanslar

G-Gelecek yıllara ait giderler ve gelir tahakkukları

1- Gelecek yıllara ait giderler

2- Gelir tahakkukları

3- Gelecek yıllara ait diğer giderler ve gelir tahakkukları

H-Diğer cari olmayan varlıklar

1- Efektif yabancı para hesapları

2- Döviz hesapları

3- Gelecek yıllar ihtiyacı stoklar

4- Peşin ödenen vergiler ve fonlar

5- Ertelenmiş vergi varlıkları

6- Diğer çeşitli cari olmayan varlıklar

7- Diğer cari olmayan varlıklar amortismanı (-)

8- Diğer cari olmayan varlıklar karşılığı (-)

II- Cari olmayan varlıklar toplamı

Varlıklar toplamı

Türk Nippon Sigorta A.Ş.

6,7

7

6

6

6

8

8

Bağımsız

denetimden geçmiş

31 Aralık 2009

1,304,147

127,224

1,024,349

407,026

(254,452)

857,681

1,237,025

(379,344)

2,161,828

15,879,118

Faaliyet Raporu 2009 | 21

Yükümlülükler

Dipnot

III- Kısa vadeli yükümlülükler

A- Finansal borçlar

1- Kredi kuruluşlarına borçlar

2- Finansal kiralama işlemelerinden borçlar

3- Ertelenmiş finansal kiralama borçlanma maliyetleri (-)

4- Uzun vadeli kredilerin anapara taksitleri ve faizleri

5- Çıkarılmış tahviller(bonolar) anapara, taksit ve faizleri

6- Çıkarılmış diğer finansal varlıklar

7- Çıkarılmış diğer finansal varlıklar ihraç farkı (-)

8- Diğer finansal borçlar (yükümlülükler)

B- Esas faaliyetlerden borçlar

1- Sigortacılık faaliyetlerinden borçlar

2- Reasürans faaliyetlerinden borçlar

3- Sigorta ve reasürans şirketlerinden alınan depolar

4- Emeklilik faaliyetlerinden borçlar

5- Diğer esas faaliyetlerden borçlar

6- Diğer esas faaliyetlerden borçlar borç senetleri reeskontu (-)

C- İlişkili taraflara borçlar

1- Ortaklara borçlar

2- İştiraklere borçlar

3- Bağlı ortaklıklara borçlar

4- Müşterek yönetime tabi teşebbüslere borçlar

5- Personele borçlar

6- Diğer ilişkili taraflara borçlar

D- Diğer borçlar

1- Alınan depozito ve teminatlar

2- Diğer çeşitli borçlar

3- Diğer çeşitli borçlar reeskontu (-)

E- Sigortacılık teknik karşılıkları

1- Kazanılmamış primler karşılığı - net

2- Devam eden riskler karşılığı - net

3- Hayat matematik karşılığı - net

4- Muallak hasar ve tazminat karşılığı - net

5- İkramiye ve indirimler karşılığı - net

6- Yatırım riski hayat sigortası poliçe sahiplerine ait poliçeler için ayrılan karşılık - net

7- Diğer teknik karşılıklar - net

F- Ödenecek vergi ve benzeri diğer yükümlülükler ile karşılıkları

1- Ödenecek vergi ve fonlar

2- Ödenecek sosyal güvenlik kesintileri

3- Vadesi geçmiş, ertelenmiş veya taksitlendirilmiş vergi ve diğer yükümlülükler

4- Ödenecek diğer vergi ve benzeri yükümlülükler

5- Dönem karı vergi ve diğer yasal yükümlülük karşılıkları

6- Dönem karının peşin ödenen vergi ve diğer yükümlülükleri (-)

7- Diğer vergi ve benzeri yükümlülük karşılıkları

G- Diğer risklere ilişkin karşılıklar

1- Kıdem tazminatı karşılığı

2- Sosyal yardım sandığı varlık açıkları karşılığı

3- Maliyet giderleri karşılığı

H- Gelecek aylara ait gelirler ve gider tahakkukları

1- Gelecek aylara ait gelirler

2- Gider tahakkukları

3- Gelecek aylara ait diğer gelirler ve gider tahakkukları

I- Diğer kısa vadeli yükümlülükler

1- Ertelenmiş vergi yükümlüğü

2- Sayım ve tesellüm fazlalıkları

3- Diğer çeşitli kısa vadeli yükümlülükler

III - Kısa vadeli yükümlülükler toplamı

Türk Nippon Sigorta A.Ş.

19

19

12.2

19

19

19, 47.1

17.15

17.15

17.15

23.2, 47.1

Bağımsız denetimden

geçmiş

31 Aralık 2009

934,166

934,166

7,911

7,911

53,945

4,239

49,706

4,731,067

2,614,680

2,113,362

3,025

351,048

297,864

53,184

754,613

754,613

244,942

244,942

7,077,692

Faaliyet Raporu 2009 | 22

Yükümlülükler

Dipnot

IV- Uzun vadeli yükümlülükler

A- Finansal borçlar

1- Kredi kuruluşlarına borçlar

2- Finansal kiralama işlemlerinden borçlar

3- Ertelenmiş finansal kiralama borçlanma maliyetleri (-)

4- Çıkarılmış tahviller

5- Çıkarılmış diğer finansal varlıklar

6- Çıkarılmış diğer finansal varlıklar ihraç farkı (-)

7- Diğer finansal borçlar (yükümlülükler)

B- Esas faaliyetlerden borçlar

1- Sigortacılık faaliyetlerinden borçlar

2- Reasürans faaliyetlerinden borçlar

3- Sigorta ve reasürans şirketlerinden alınan depolar

4- Emeklilik faaliyetlerinden borçlar

5- Diğer esas faaliyetlerden borçlar

6- Diğer esas faaliyetlerden borçlar borç senetleri reeskontu (-)

C- İlişkili taraflara borçlar

1- Ortaklara borçlar

2- İştiraklere borçlar

3- Bağlı ortaklıklara borçlar

4- Müşterek yönetime tabi teşebbüslere borçlar

5- Personele borçlar

6- Diğer ilişkili taraflara borçlar

D- Diğer borçlar

1- Alınan depozito ve teminatlar

2- Diğer çeşitli borçlar

3- Diğer çeşitli borçlar reeskontu

E- Sigortacılık teknik karşılıkları

1- Kazanılmamış primler karşılığı – net

2- Devam eden riskler karşılığı - net

3- Hayat matematik karşılığı - net

4- Muallak hasar ve tazminat karşılığı - net

5- İkramiye ve indirimler karşılığı - net

6-Yatırım riski hayat sigortası poliçe sahiplerine ait poliçeler için ayrılan karşılık - net

7- Diğer teknik karşılıklar - net

F- Diğer yükümlülükler ve karşılıkları

1- Ödenecek diğer yükümlülükler

2- Vadesi geçmiş, ertelenmiş veya taksitlendirilmiş vergi ve diğer yükümlülükler

3-Diğer borç ve gider karşılıkları

G- Diğer risklere ilişkin karşılıklar

1- Kıdem tazminatı karşılığı

2- Sosyal yardım sandığı varlık açıkları karşılığı

H- Gelecek yıllara ait gelirler ve gider tahakkukları

1- Gelecek yıllara ait gelirler

2- Gider tahakkukları

3- Gelecek yıllara ait diğer gelirler ve gider tahakkukları

I- Diğer uzun vadeli yükümlülükler

1- Ertelenmiş vergi yükümlülüğü

2- Diğer uzun vadeli yükümlülükler

IV- Uzun vadeli yükümlülükler toplamı

Türk Nippon Sigorta A.Ş.

22, 23.1

Bağımsız denetimden

geçmiş

31 Aralık 2009

107,365

107,365

107,365

Faaliyet Raporu 2009 | 23

Özsermaye

Dipnot

V- Özsermaye

A- Ödenmiş sermaye

1- (Nominal) sermaye

2- Ödenmemiş sermaye (-)

3- Sermaye düzeltmesi olumlu farkları

4- Sermaye düzeltmesi olumsuz farkları (-)

5- Tescili beklenen sermaye

B- Sermaye yedekleri

1- Hisse senedi ihraç primleri

2- Hisse senedi iptal karları

3- Sermayeye eklenecek satış karları

4- Yabancı para çevirim farkları

5- Diğer sermaye yedekleri

C- Kar yedekleri

1- Yasal yedekler

2- Statü yedekleri

3- Olağanüstü yedekler

4- Özel fonlar (yedekler)

5- Finansal varlıkların değerlemesi

6- Diğer kar yedekleri

D- Geçmiş yıllar karları

1- Geçmiş yıllar karları

E- Geçmiş yıllar zararları (-)

1- Geçmiş yıllar zararları

F- Dönem net karı

1- Dönem net karı

2- Dönem net zararı (-)

Özsermaye toplamı

Yükümlülükler toplamı

Türk Nippon Sigorta A.Ş.

1.1, 2.13, 15.3

2.13

15.2

15.2

Bağımsız

denetimden geçmiş

31 Aralık 2009

25,912,312

28,710,000

(2,797,688)

416,690

27,406

370,585

18,699

(10,108,404)

(10,108,404)

(7,526,537)

(7,526,537)

8,694,061

15,879,118

Faaliyet Raporu 2009 | 24

Türk Nippon Sigorta Anonim Şirketi

31 Aralık 2009 Tarihinde Sona Eren Hesap Dönemine Ait Ayrıntılı Gelir Tablosu

(Para birimi - Türk Lirası (TL)

I-

Teknik Bölüm

Dipnot

A- Hayat dışı teknik gelir

1- Kazanılmış primler (reasürör payı düşülmüş olarak)

1.1- Yazılan primler (reasürör payı düşülmüş olarak)

1.1.1- Brüt yazılan primler (+)

1.1.2 -Reasüröre devredilen primler (-)

1.2- Kazanılmamış primler karşılığında değişim (reasürör payı ve devreden kısım düşülmüş olarak)(+/-)

1.2.1- Kazanılmamış primler karşılığı (-)

1.2.2- Kazanılmamış primler karşılığında reasürör payı (+)

1.3- Devam eden riskler karşılığında değişim (reasürör payı ve devreden kısım düşülmüş olarak)(+/-)

1.3.1- Devam eden riskler karşılığı (-)

1.3.2- Devam eden riskler karşılığında reasürör payı (+)

2- Teknik olmayan bölümden aktarılan yatırım gelirleri

3- Diğer teknik gelirler (reasürör payı düşülmüş olarak)

3.1- Brüt diğer teknik gelirler (+)

3.2- Brüt diğer teknik gelirlerde reasürör payı (-)

B- Hayat dışı teknik gider (-)

1- Gerçekleşen hasarlar (reasürör payı düşülmüş olarak)

1.1- Ödenen hasarlar (reasürör payı düşülmüş olarak)

1.1.1- Brüt ödenen hasarlar (-)

1.1.2- Ödenen hasarlarda reasürör payı (+)

1.2- Muallak hasarlar karşılığında değişim (reasürör payı ve devreden kısım düşülmüş olarak) (+/-)

1.2.1- Muallak hasarlar karşılığı (-)

1.2.2- Muallak hasarlar karşılığında reasürör payı (+)

2- İkramiye ve indirimler karşılığında değişim (reasürör payı ve devreden kısım düşülmüş olarak) (+/-)

2.1- İkramiye ve indirimler karşılığı (-)

2.2- İkramiye ve indirimler karşılığında reasürör payı (+)

3- Diğer teknik karşılıklarda değişim (reasürör payı ve devreden kısım düşülmüş olarak) (+/-)

4- Faaliyet giderleri (-)

C- Teknik bölüm dengesi - Hayat dışı (A - B)

D- Hayat teknik gelir

1- Kazanılmış primler (reasürör payı düşülmüş olarak)

1.1- Yazılan primler (reasürör payı düşülmüş olarak)

1.1.1- Brüt yazılan primler (+)

1.1.2- Reasüröre devredilen primler (-)

1.2- Kazanılmamış primler karşılığında değişim (reasürör payı ve devreden kısım düşülmüş olarak) (+/-)

1.2.1-Kazanılmamış primler karşılığı (-)

1.2.2- Kazanılmamış primler karşılığında reasürör payı (+)

1.3- Devam eden riskler karşılığında değişim (reasürör payı ve devreden kısım düşülmüş olarak) (+/-)

1.3.1- Devam eden riskler karşılığı (-)

1.3.2- Devam eden riskler karşılığında reasürör payı (+)

2- Hayat branşı yatırım geliri

3- Yatırımlardaki gerçekleşmemiş karlar

4- Diğer teknik gelirler (reasürör payı düşülmüş olarak)

E- Hayat teknik gider

1- Gerçekleşen hasarlar (reasürör payı düşülmüş olarak)

1.1- Ödenen tazminatlar (reasürör payı düşülmüş olarak)

1.1.1- Brüt ödenen tazminatlar (-)

1.1.2- Ödenen tazminatlarda reasürör payı (+)

1.2- Muallak tazminatlar karşılığında değişim (reasürör payı ve devreden kısım düşülmüş olarak) (+/-)

1.2.1- Muallak tazminatlar karşılığı (-)

1.2.2- Muallak hasarlar karşılığında reasürör payı (+)

2- İkramiye ve indirimler karşılığında değişim (reasürör payı ve devreden kısım düşülmüş olarak) (+/-)

2.1- İkramiye ve indirimler karşılığı (-)

2.2- İkramiye ve indirimler karşılığında reasürör payı (+)

3- Hayat matematik karşılığında değişim (reasürör payı ve devreden kısım düşülmüş olarak)(+/-)

3.1- Hayat matematik karşılığı (-)

3.2- Hayat matematik karşılığında reasürör payı (+)

4- Yatırım riski hayat sigortası poliçe sahiplerine ait poliçeler için ayrılan karşılıklarda değişim

(reasürör payı ve devreden kısım düşülmüş olarak)(+/-)

4.1- Yatırım riski hayat sigortası poliçe sahiplerine ait poliçeler için ayrılan karşılıklar(-)

4.2- Yatırım riski hayat sigortası poliçe sahiplerine ait poliçeler için ayrılan karşılıklarda reasürör payı (+)

5- Diğer teknik karşılıklarda değişim (reasürör payı ve devreden kısım düşülmüş olarak) (+/-)

6- Faaliyet giderleri (-)

7- Yatırım giderleri (-)

8- Yatırımlardaki gerçekleşmemiş zararlar (-)

9- Teknik olmayan bölüme aktarılan yatırım gelirleri (-)

F- Teknik bölüm dengesi - Hayat (D - E)

G- Emeklilik teknik gelir

1- Fon işletim gelirleri

2- Yönetim gideri kesintisi

3- Giriş aidatı gelirleri

4- Ara verme halinde yönetim gideri kesintisi

5- Özel hizmet gideri kesintisi

6- Sermaye tahsis avansı değer artış gelirleri

7- Diğer teknik gelirler

H- Emeklilik teknik gideri

1- Fon işletim giderleri (-)

2- Sermaye tahsis avansları değer azalış giderleri (-)

3- Faaliyet giderleri (-)

4- Diğer teknik giderler (-)

I- Teknik bölüm dengesi - Emeklilik (G - H)

Türk Nippon Sigorta A.Ş.

24

17.15

17.15

17.15

17.15

17.15

17.15

47.5, 17.15

17.15

17.15

17.15

32

Bağımsız

denetimden geçmiş

1 Ocak 31 Aralık 2009

345,933

(271,997)

2,886,677

4,189,983

(1,303,306)

(2,614,680)

(3,481,542)

866,862

73,936

73,936

(7,960,940)

(450,115)

(536,125)

(558,397)

22,272

86,010

246,732

(160,722)

(3,025)

(7,507,800)

(7,615,007)

-

Faaliyet Raporu 2009 | 25

II- Teknik Olmayan Bölüm

Dipnot

C- Teknik bölüm dengesi- Hayat dışı (A - B)

F- Teknik bölüm dengesi- Hayat (D - E)

I- Teknik bölüm dengesi- Emeklilik (G - H)

J- Genel teknik bölüm dengesi (C+F+I)

K- Yatırım gelirleri

1- Finansal yatırımlardan elde edilen gelirler

2-Finansal yatırımların nakde çevrilmesinden elde edilen karlar

3- Finansal yatırımların değerlemesi

4- Kambiyo karları

5- İştiraklerden gelirler

6- Bağlı ortaklıklar ve müşterek yönetime tabi teşebbüslerden gelirler

7- Arazi, arsa ile binalardan elde edilen gelirler

8- Türev ürünlerden elde edilen gelirler

9- Diğer yatırımlar

10- Hayat teknik bölümünden aktarılan yatırım gelirleri

L- Yatırım giderleri (-)

1- Yatırım yönetim giderleri – faiz dahil (-)

2- Yatırımlar değer azalışları (-)

3- Yatırımların nakde çevrilmesi sonucunda oluşan zararlar (-)

4- Hayat dışı teknik bölümüne aktarılan yatırım gelirleri (-)

5- Türev ürünler sonucunda oluşan zararlar (-)

6- Kambiyo zararları (-)

7- Amortisman giderleri (-)

8- Diğer yatırım giderleri (-)

M- Diğer faaliyetlerden ve olağandışı faaliyetlerden gelir ve karlar

ile gider ve zararlar (+/-)

1- Karşılıklar hesabı (+/-)

2- Reeskont hesabı (+/-)

3- Özellikli sigortalar hesabı (+/-)

4- Enflasyon düzeltmesi hesabı (+/-)

5- Ertelenmiş vergi varlığı hesabı (+/-)

6- Ertelenmiş vergi yükümlülüğü gideri (-)

7- Diğer gelir ve karlar

8- Diğer gider ve zararlar (-)

9- Önceki yıl gelir ve karları

10- Önceki yıl gider ve zararları(-)

N- Dönem net karı veya zararı

1- Dönem karı veya zararı

2- Dönem karı vergi ve diğer yasal yükümlülük karşılıkları (-)

3- Dönem net karı veya zararı

4- Enflasyon düzeltme hesabı

Türk Nippon Sigorta A.Ş.

26

26

26, 36

26

36

6, 8

47.5

Bağımsız

denetimden geçmiş

1 Ocak 31 Aralık 2009

(7,615,007)

(7,615,007)

920,954

910,003

8,322

2,629

(624,565)

(23,347)

(601,218)

(207,919)

(236,915)

16

(110,952)

139,932

(7,526,537)

(7,526,537)

(7,526,537)

-

Faaliyet Raporu 2009 | 26

Türk Nippon Sigorta Anonim Şirketi

31 Aralık 2009 Tarihinde Sona Eren Hesap Dönemine Ait Özsermaye DeğişimTablosu

(Para birimi - Türk Lirası (TL)

I- Önceki dönem sonu bakiyesi (31 Aralık 2008)

Bağımsız denetimden geçmiş

31 Aralık 2009

Özsermaye Değişim Tablosu (*)

Yabancı

para

çevrim

Yasal

Statü

farkları

yedekler

yedekleri

Sermaye

İşletmenin

ödenmemiş

sermayesi (-)

Varlıklarda

değer

artışı

Tescili

beklenen

sermaye

11,710,000

-

88,892

1,000,000

-

27,406

Diğer

yedekler ve

dağıtılmamış

karlar

Net

Dönem

karı/

(zararı)

Geçmiş

yıllar

karları/

(zararları)

Toplam

-

370,585

(2,028,670)

(8,079,734)

3,088,479

II- Muhasebe politikalarındaki değişiklikler (Not 2)

III- Yeni bakiye (I + II) (1 Ocak 2009 bağımsız denetimden geçmiş)

A- Sermaye artırımı (A1 + A2)

1- Nakit

2- İç kaynaklardan

3- Sermaye avansı

B- İşletmenin aldığı kendi hisse senetleri

C- Gelir tablosunda yer almayan kazanç ve kayıplar

D- Finansal varlıklarda değer artışı

E- Yabancı para çevrim farkları

F- Diğer kazanç ve kayıplar

G- Enflasyon düzeltme farkları

H- Dönem net karı (zararı)

I- Dağıtılan temettü

J- Geçmiş yıl karlarına (zararlarına) transfer

-

-

-

-

-

-

-

-

-

-

-

11,710,000

16,000,000

1,000,000

-

(2,797,688)

-

88,892

(70,193)

-

1,000,000

(1,000,000)

-

-

27,406

-

-

370,585

-

(2,028,670)

(7,526,537)

2,028,670

(8,079,734)

(2,028,670)

3,088,479

13,202,312

(70,193)

(7,526,537)

-

IV- Dönem sonu bakiyesi (31 Aralık 2009)

(III+ A+B+C+D+E+F+G+H+I+J)

28,710,000

(2,797,688)

18,699

-

-

27,406

-

370,585

(7,526,537)

(10,108,404)

8,694,061

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 27

Türk Nippon Sigorta Anonim Şirketi

31 Aralık 2009 Tarihinde Sona Eren Hesap Dönemine Ait Nakit Akış Tablosu

(Para birimi - Türk Lirası (TL)

Dipnot

A- Esas faaliyetlerden kaynaklanan nakit akımları

1- Sigortacılık faaliyetlerinden elde edilen nakit girişleri

2- Reasürans faaliyetlerinden elde edilen nakit girişleri

3- Emeklilik faaliyetlerinden elde edilen nakit girişleri

4- Sigortacılık faaliyetleri nedeniyle yapılan nakit çıkışı (-)

5- Reasürans faaliyetleri nedeniyle nakit çıkışı (-)

6- Emeklilik faaliyetleri nedeniyle nakit çıkışı (-)

7- Esas faaliyetler sonucu oluşan nakit (A1+A2+A3-A4-A5-A6)

8- Faiz ödemeleri (-)

9- Gelir vergisi ödemeleri (-)

10- Diğer nakit girişleri

11- Diğer nakit çıkışları (-)

12- Esas faaliyetlerden kaynaklanan net nakit

B- Yatırım faaliyetlerinden kaynaklanan nakit akımları

1- Maddi varlıkların satışı

2- Maddi varlıkların iktisabı (-)

3- Mali varlık iktisabı (-)

4- Mali varlıkların satışı

5- Alınan faizler

6- Alınan temettüler

7- Diğer nakit girişleri

8- Diğer nakit çıkışları (-)

9- Yatırım faaliyetlerinden kaynaklanan net nakit

C- Finansman faaliyetlerinden kaynaklanan nakit akımları

1- Hisse senedi ihracı

2- Kredilerle ilgili nakit girişleri

3- Finansal kiralama borçları ödemeleri (-)

4- Ödenen temettüler (-)

5- Diğer nakit girişleri

6- Diğer nakit çıkışları (-)

7- Finansman faaliyetlerinden kaynaklanan net nakit

D- Kur farklarının nakit ve nakit benzerlerine olan etkisi

E- Nakit ve nakit benzerlerinde meydana gelen net artış (A12+B9+C7+D)

F- Dönem başındaki nakit ve nakit benzerleri mevcudu

G- Dönem sonundaki nakit ve nakit benzerleri mevcudu (E+F)

Türk Nippon Sigorta A.Ş.

26

2.13

36

2.12

Bağımsız denetimden

geçmiş

1 Ocak 31 Aralık 2009

2,564,403

(8,747,710)

(6,183,307)

(16,663)

(6,199,970)

82,613

(1,695,234)

108,351

(1,504,270)

13,202,312

13,202,312

686

5,498,758

702,393

6,201,151

Faaliyet Raporu 2009 | 29

Türk Nippon Sigorta Anonim Şirketi

31 Aralık 2009 Tarihinde Sona Eren Hesap Dönemine Ait Finansal Tablolara İlişkin Dipnotlar

(Para birimi - Türk Lirası (TL)

1.

Genel bilgiler

1.1

Ana şirketin adı ve grubun son sahibi: 2 Nisan 1991 tarihinden itibaren faaliyet göstermekte olan

Türk Nippon Sigorta Anonim Şirketi (“Şirket” veya “Kuruluş”)’nin, nihai ortaklık yapısı aşağıda yer

almaktadır.

Ortaklar

Harel Insurance Investments and Financial Services Limited

Safa Gürkan

Sedat Gürkan

Nipponkoa Ins. Co

Gentaş Genel Metal A.Ş.

Yenisan Yenileme Sanayi A.Ş.

Tutar

26,949,108

1,468,024

163,114

122,378

5,773

1,603

28,710,000

Oranı (%)

93.87

5.11

0.57

0,42

0.02

0.01

100.00

1.2

Kuruluşun ikametgahı ve yasal yapısı, Şirket olarak oluştuğu ülke ve kayıtlı büronun adresi: Türk

Nippon Sigorta Anonim Şirketi, Altunizade Mahallesi Mahir İz Caddesi No: 24 Üsküdar 34662 İstanbul

(Eski adresi Altunizade Mahallesi Fahrettin Kerim Gökay Caddesi No:20 Üsküdar 34662 İstanbul)

adresinde faaliyet göstermekte olup, Türk Ticaret Kanunu (TTK) hükümlerine göre kurulmuş Anonim

Şirket statüsündedir. Şirket faaliyetlerini, 5684 sayılı Sigortacılık Kanunu’nda belirlenen esaslara göre

yürütmektedir.

1.3

İşletmenin fiili faaliyet konusu: Şirket’in fiili faaliyet konusu hayat dışı branşlarda sigortacılık faaliyeti

yürütmektir.

1.4

Kuruluşun faaliyetlerinin ve esas çalışma alanlarının niteliklerinin açıklaması: Faaliyet konularının

esasları, 5684 sayılı Sigortacılık Kanunu ve yürürlükte olan tebliğlerde belirtilen esas ve usuller

çerçevesinde belirlenmektedir. Türk Nippon Sigorta Anonim Şirketi (Şirket) 1991 yılında Sümerbank

Anonim Şirketi’nin bir iştiraki olarak kurulmuş olup, ana faaliyet alanı, hayat dışı sigorta alanında

Türkiye’de her türlü sigorta işlemlerini kapsamaktadır.

1999 yılında Şirket’in hisselerinin %96.24’üne Tasarruf Mevduatı Sigorta Fonu (TMSF) tarafından el

konulmuştur. Bu tarih itibariyle Şirket’in kalan hisseleri büyük ölçüde Nipponkoa Insurance

Company’ye ait bulunmaktaydı. 2001 yılının Ekim ayında TMSF hisselerini HNS (Hussein Nuaman

Soufraki) Holding’e ve Hussein Nuaman Soufraki’ye satmıştır. Daha sonra Hazine Müsteşarlığı 24 Ocak

2005 tarihinde Şirket’in poliçe düzenleme yetkisini kaldırmıştır.

6 Kasım 2008 tarihinde HNS Group ve Hussein Nuaman Soufraki, Türk Nippon Sigorta hisselerini,

Harel Insurance Investments and Financial Services Limited (%87.67), Safa Gürkan (%9.00) ve Sedat

Gürkan’a (%1.00) satmıştır ve 6 Kasım 2008 tarihi itibariyle Şirket’in ana ortağı Harel Insurance

Investments and Financial Services Limited (Harel) olmuştur. Şirket Hazine Müsteşarlığı’nın

denetiminin ardından ve onayından sonra poliçe düzenleme yetkisini 6 Nisan 2009 tarihinde geri

almış ve 15 Mayıs 2009 tarihinde yeniden poliçe düzenlemeye başlamıştır. 2009 yılı içerisinde Harel,

TMSF’den %1.57 oranında hisse satın almıştır. Ayrıca, Şirket 20 Mart 2009 tarihli Olağan Genel Kurul

Kararı neticesinde sermayesini 11,710,000 TL’den 19,710,000 TL’ye, 13 Kasım 2009 tarihli Olağanüstü

Genel Kurul Kararı neticesinde de sermayesini 19,710,000 TL’den 28,710,000 TL’ye yükseltmiş olup,

yapılmış olan bu sermaye artırımları ve 500,000 TL tutarındaki daha önceki ödenmemiş sermayenin

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 30

ödenmesine Harel dışında ortakların katılmaması neticesinde, Harel’in 31 Aralık 2009 tarihi itibariyle

sermayedeki payı %93.87’e çıkmıştır.

1.5

Kategorileri itibariyle yıl içinde çalışan personelin ortalama sayısı: Şirket’te 31 Aralık 2009 tarihi

itibariyle 5 üst düzey yönetici, 9 orta düzey yönetici, 17 uzman, 2 uzman yardımcısı ve 5 memur

olmak üzere toplam 38 kişi çalışmaktadır.

1.6

Yönetim kurulu başkan ve üyeleriyle genel müdür, genel koordinatör, genel müdür yardımcıları gibi

üst yöneticilere cari dönemde sağlanan ücret ve benzeri menfaatlerin toplam tutarı: Yönetim kurulu

başkan ve üyeleriyle genel müdür, genel müdür yardımcıları gibi üst yöneticilere cari dönemde

sağlanan ücret ve benzeri menfaatlerin toplamı 1 Ocak – 31 Aralık 2009 dönemi itibarıyla 1,401,759

TL’dir.

1.7

Finansal tablolarda; yatırım gelirlerinin ve faaliyet giderlerinin (personel, yönetim, araştırma

geliştirme, pazarlama ve satış, dışarıdan sağlanan fayda ve hizmetler ile diğer faaliyet giderleri)

dağıtımında kullanılan anahtarlar:

Teknik olmayan bölümden teknik bölüme aktarılan yatırım gelirleri

T.C. Başbakanlık Hazine Müsteşarlığı’nın, 4 Ocak 2008 tarihli ve 2008/1 numaralı “Sigortacılık Tek

Düzen Hesap Planı Çerçevesinde Hazırlanmakta Olan Finansal Tablolarda Kullanılan Anahtarların Usul

ve Esaslarına ilişkin Genelge” si çerçevesinde, teknik karşılıkları karşılayan varlıkların yatırıma

yönlendirilmesinden elde edilen tüm gelirler, teknik bölüme aktarılmaktadır. Teknik bölüme aktarılan

tutar, alt branşlara her bir branş için reasürör payı düşülmüş olarak hesaplanan net nakit akışı

tutarlarının toplam net nakit akışı tutarlarına bölünmesi yoluyla bulunan oranlar nispetinde

dağıtılmaktadır. Net nakit akışı, net yazılan primlerden, net ödenen hasarların düşülmesi yoluyla

bulunan tutardır.

Faaliyet giderlerinin dağıtımı

31 Aralık 2009 tarihi itibariyle, direkt dağılımı yapılamayan personel, yönetim, araştırma ve geliştirme,

pazarlama ve satış giderleri ile dışarıdan sağlanan fayda ve hizmetler ile diğer faaliyet giderleri T.C.

Başbakanlık Hazine Müsteşarlığı’nın yukarıdaki paragrafta belirtilen genelgesi çerçevesinde, her bir alt

branş için son üç yılda üretilen poliçe sayısı, brüt yazılan prim miktarı ile hasar ihbar adedinin sırasıyla

toplam üretilen poliçe sayısı, toplam brüt yazılan prim miktarı ve hasar ihbar adedine oranlanmasıyla

bulunan oranların ağırlıklı ortalamasına göre dağıtılmaktadır.

1.8

Finansal tabloların tek bir şirket mi yoksa şirketler grubunu mu içerdiği: Finansal tablolar tek bir

şirketi, Türk Nippon Sigorta Anonim Şirketi’ni, içermektedir.

1.9

Raporlayan işletmenin adı veya diğer kimlik bilgileri ve bu bilgide önceki bilanço tarihinden beri

olan değişiklikler:

Adı / Ticaret Ünvanı

Yönetim Merkezi Adresi

Telefon

Faks

İnternet Sayfası Adresi

Elektronik Posta Adresi

: Türk Nippon Sigorta Anonim Şirketi

: Altunizade Mahallesi Mahir İz Caddesi No:24 Üsküdar 34662 İstanbul

: 0216 554 11 00

: 0216 554 11 11

: www.turknippon.com

: [email protected]

Önceki bilanço tarihinden itibaren yukarıda yer alan kimlik bilgilerinde herhangi bir değişiklik

olmamıştır.

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 31

1.10 Bilanço tarihinden sonraki olaylar: Şirket’in 31 Aralık 2009 tarihi itibariyle düzenlenen finansal

tabloları, 12 Mart 2010 tarihinde Şirket Yönetimi tarafından onaylanmıştır. Genel Kurul’un ve ilgili

yasal kuruluşların finansal tabloların yayımlanmasının ardından değişiklik yapma yetkisi

bulunmaktadır.

Bilanço tarihinden sonraki olaylara 46 no’lu dipnotta yer verilmektedir.

2.

Önemli muhasebe politikalarının özeti

2.1

Hazırlık esasları

2.1.1 Finansal tabloların düzenlenmesinde kullanılan temeller ve kullanılan özel muhasebe politikalarıyla

ilgili bilgiler:

Şirket, finansal tablolarını T.C. Başbakanlık Hazine Müsteşarlığı’nın (Hazine Müsteşarlığı), 30 Aralık 2004

tarihli ve 25686 Sayılı Resmi Gazete’de yayımlanan ve 1 Ocak 2005 tarihinde yürürlüğe giren “Sigortacılık

Hesap Planı ve İzahnamesi Hakkında Tebliğ”’ (Hesap Planı Hakkında Tebliğ) kapsamında yer alan Sigortacılık

Hesap Planına göre Türk Lirası (TL) olarak düzenlemektedir.

Hazine Müsteşarlığı’nın 2 Mayıs 2008 tarihli ve 2008/20 numaralı duyurusuna istinaden Şirket, finansal

tablolarını Hazine Müsteşarlığı'nın sigorta ve reasürans şirketleri için öngördüğü esaslara ve 14 Haziran 2007

tarih ve 26552 sayılı Resmi Gazete’de yayımlanan 5684 sayılı Sigortacılık Kanunu (Sigortacılık Kanunu)

gereğince yürürlükte bulunan düzenlemelerde belirlenen muhasebe ilke ve standartlarına ve ilgili

yönetmeliklere göre hazırlamaktadır. Vergi Usul Kanunu’na göre tutulan muhasebe kayıtlarının, bir takım

düzeltme ve sınıflandırma değişikliklerine tabi tutulması suretiyle, finansal tablolar sigortacılık mevzuatı

gereği yürürlükte bulunan muhasebe ilke ve standartlarına uygun hale getirilmektedir.

Şirket, finansal tablolarının sunumunu, Hazine Müsteşarlığı’nın, Sigortacılık Kanunu ve 14 Temmuz 2007

tarihli ve 26582 Sayılı Resmi Gazete’de yayımlanan ve 1 Ocak 2008 tarihinden itibaren yürürlüğe giren

“Sigorta ve Reasürans Şirketleri ile Emeklilik Şirketlerinin Finansal Raporlama Hakkında Yönetmeliği”

(Finansal Raporlama Hakkında Yönetmelik) kapsamında düzenlenen 18 Nisan 2008 tarihli ve 26851 Sayılı

Resmi Gazete’de yayımlanan “Finansal Tabloların Sunumu Hakkında Tebliğ”i uyarınca yapmaktadır. Şirket

24 Ocak 2005 tarihinde kaldırılan poliçe düzenleme yetkisini Hazine Müsteşarlığı’nın denetiminin ardından

ve onayından sonra 6 Nisan 2009 tarihinde geri almış ve 15 Mayıs 2009 tarihinde yeniden poliçe

düzenlemeye başlamıştır. Dolayısıyla Şirket 31 Aralık 2009 tarihli finansal tablolarını ve dipnotlarını bir

önceki yıl ile karşılaştırmalı sunmamıştır.

Finansal Raporlama Hakkında Yönetmelik kapsamında, sigorta ve reasürans şirketleri ile emeklilik

şirketlerinin faaliyetlerinin Türkiye Muhasebe Standartları Kurulu (TMSK) tarafından açıklanan Türkiye

Muhasebe Standartları (TMS) ve Türkiye Finansal Raporlama Standartları (TFRS) çerçevesinde

muhasebeleştirilmesi esas olup, sigorta sözleşmeleri, bağlı ortaklık, birlikte kontrol edilen ortaklık ve

iştiraklerin muhasebeleştirilmesi ile konsolide finansal tablolar, kamuya açıklanacak finansal tablolar ve

bunlara ilişkin açıklama ve dipnotların düzenlenmesine ilişkin usul ve esasların Hazine Müsteşarlığı

tarafından belirleneceği hükme bağlanmıştır. Dolayısıyla Şirket faaliyetlerini TMS ve TFRS ile Hazine

Müsteşarlığı tarafından bu kapsamda yayımlanan diğer açıklamalar, yönetmelikler ve genelgeler

çerçevesinde finansal raporlarına yansıtmaktadır.

Şirket ayrıca sigortacılık teknik karşılıklarını “Sigorta ve Reasürans ile Emeklilik Şirketlerinin Teknik

Karşılıklarına ve Bu Karşılıkların Yatırılacağı Varlıklara İlişkin Yönetmelik” ve Hazine Müsteşarlığı tarafından

bu konuda yapılan çeşitli açıklamalar çerçevesinde hesaplayarak finansal tablolarına yansıtmıştır.

Türk Nippon Sigorta A.Ş.

Faaliyet Raporu 2009 | 32

2.1.2 Finansal tabloların anlaşılması için uygun olan diğer muhasebe politikaları:

Yüksek enflasyon dönemlerinde finansal tabloların düzeltilmesi

Hazine Müsteşarlığı’nın 4 Nisan 2005 tarihli ve 19387 numaralı yazısına istinaden, Şirket 31 Aralık 2004