HAFTALIK RAPOR

27 Haziran 2016

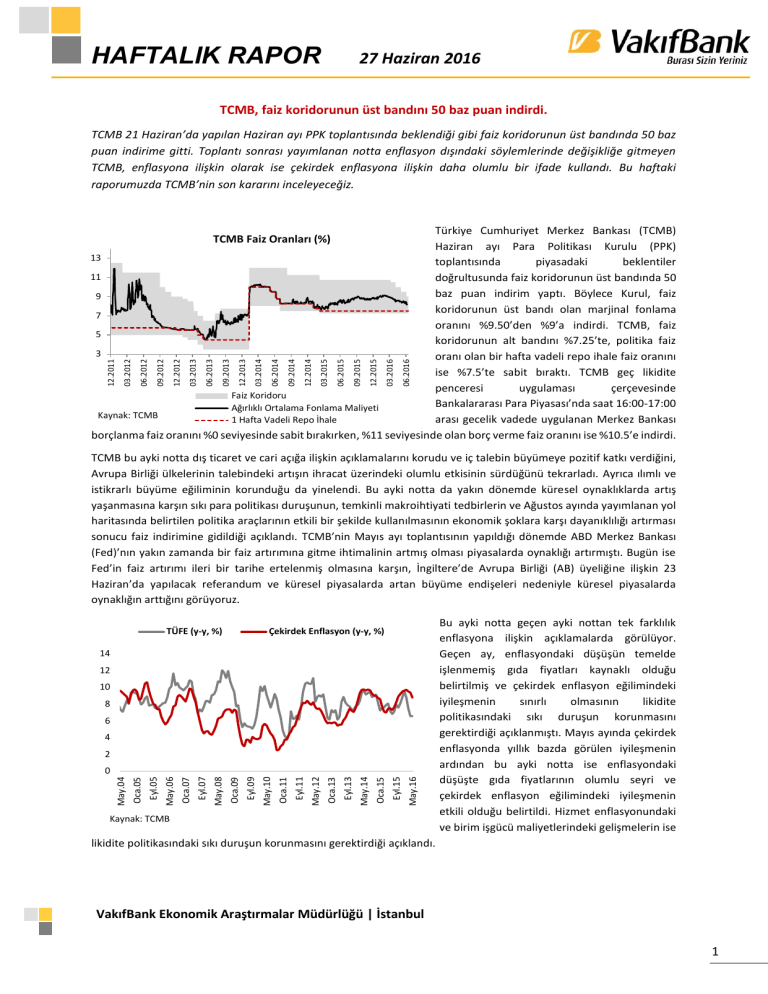

TCMB, faiz koridorunun üst bandını 50 baz puan indirdi.

TCMB 21 Haziran’da yapılan Haziran ayı PPK toplantısında beklendiği gibi faiz koridorunun üst bandında 50 baz

puan indirime gitti. Toplantı sonrası yayımlanan notta enflasyon dışındaki söylemlerinde değişikliğe gitmeyen

TCMB, enflasyona ilişkin olarak ise çekirdek enflasyona ilişkin daha olumlu bir ifade kullandı. Bu haftaki

raporumuzda TCMB’nin son kararını inceleyeceğiz.

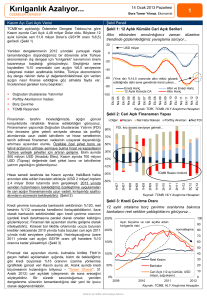

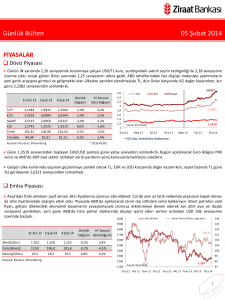

Türkiye Cumhuriyet Merkez Bankası (TCMB)

Haziran ayı Para Politikası Kurulu (PPK)

13

toplantısında

piyasadaki

beklentiler

11

doğrultusunda faiz koridorunun üst bandında 50

baz puan indirim yaptı. Böylece Kurul, faiz

9

koridorunun üst bandı olan marjinal fonlama

7

oranını %9.50’den %9’a indirdi. TCMB, faiz

5

koridorunun alt bandını %7.25’te, politika faiz

3

oranı olan bir hafta vadeli repo ihale faiz oranını

ise %7.5’te sabit bıraktı. TCMB geç likidite

penceresi

uygulaması

çerçevesinde

Faiz Koridoru

Bankalararası Para Piyasası’nda saat 16:00-17:00

Ağırlıklı Ortalama Fonlama Maliyeti

Kaynak: TCMB

arası gecelik vadede uygulanan Merkez Bankası

1 Hafta Vadeli Repo İhale

borçlanma faiz oranını %0 seviyesinde sabit bırakırken, %11 seviyesinde olan borç verme faiz oranını ise %10.5’e indirdi.

06.2016

03.2016

12.2015

09.2015

06.2015

03.2015

12.2014

09.2014

06.2014

03.2014

12.2013

09.2013

06.2013

03.2013

12.2012

09.2012

06.2012

03.2012

12.2011

TCMB Faiz Oranları (%)

TCMB bu ayki notta dış ticaret ve cari açığa ilişkin açıklamalarını korudu ve iç talebin büyümeye pozitif katkı verdiğini,

Avrupa Birliği ülkelerinin talebindeki artışın ihracat üzerindeki olumlu etkisinin sürdüğünü tekrarladı. Ayrıca ılımlı ve

istikrarlı büyüme eğiliminin korunduğu da yinelendi. Bu ayki notta da yakın dönemde küresel oynaklıklarda artış

yaşanmasına karşın sıkı para politikası duruşunun, temkinli makroihtiyati tedbirlerin ve Ağustos ayında yayımlanan yol

haritasında belirtilen politika araçlarının etkili bir şekilde kullanılmasının ekonomik şoklara karşı dayanıklılığı artırması

sonucu faiz indirimine gidildiği açıklandı. TCMB’nin Mayıs ayı toplantısının yapıldığı dönemde ABD Merkez Bankası

(Fed)’nın yakın zamanda bir faiz artırımına gitme ihtimalinin artmış olması piyasalarda oynaklığı artırmıştı. Bugün ise

Fed’in faiz artırımı ileri bir tarihe ertelenmiş olmasına karşın, İngiltere’de Avrupa Birliği (AB) üyeliğine ilişkin 23

Haziran’da yapılacak referandum ve küresel piyasalarda artan büyüme endişeleri nedeniyle küresel piyasalarda

oynaklığın arttığını görüyoruz.

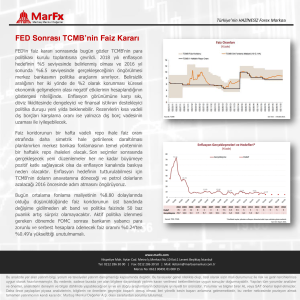

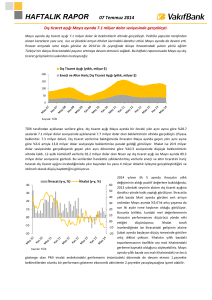

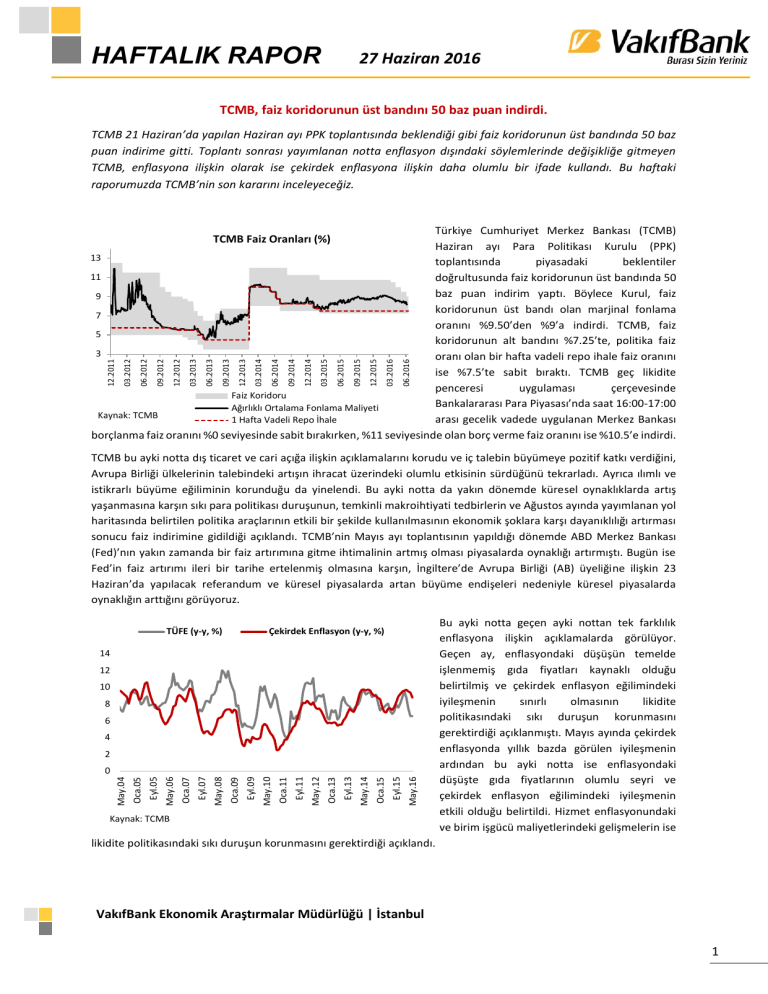

TÜFE (y-y, %)

Çekirdek Enflasyon (y-y, %)

14

12

10

8

6

4

2

May.16

Eyl.15

Oca.15

May.14

Eyl.13

Oca.13

May.12

Eyl.11

Oca.11

May.10

Eyl.09

Oca.09

May.08

Eyl.07

Oca.07

May.06

Eyl.05

Oca.05

May.04

0

Kaynak: TCMB

Bu ayki notta geçen ayki nottan tek farklılık

enflasyona ilişkin açıklamalarda görülüyor.

Geçen ay, enflasyondaki düşüşün temelde

işlenmemiş gıda fiyatları kaynaklı olduğu

belirtilmiş ve çekirdek enflasyon eğilimindeki

iyileşmenin

sınırlı

olmasının

likidite

politikasındaki sıkı duruşun korunmasını

gerektirdiği açıklanmıştı. Mayıs ayında çekirdek

enflasyonda yıllık bazda görülen iyileşmenin

ardından bu ayki notta ise enflasyondaki

düşüşte gıda fiyatlarının olumlu seyri ve

çekirdek enflasyon eğilimindeki iyileşmenin

etkili olduğu belirtildi. Hizmet enflasyonundaki

ve birim işgücü maliyetlerindeki gelişmelerin ise

likidite politikasındaki sıkı duruşun korunmasını gerektirdiği açıklandı.

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

1

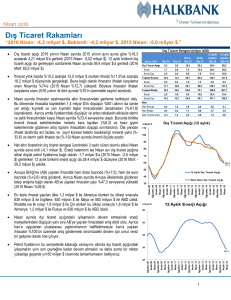

Sonuç olarak TCMB Haziran ayı toplantısında

faiz koridorunun üst bandında 50 baz puan

Marjinal Fonlama Oranı (%)

daha

indirime

giderek

sadeleştirme

Ticari Kredi Faiz Oranı (%) (Sağ Eksen)

politikasına

devam

etti.

Enflasyonun

Mayıs

Tüketici Kredisi Faiz Oranı (%) (Sağ Eksen)

ayında da beklentilerin altında kalarak yıllık

11.50

19

bazda son üç yılın en düşük seviyesine yakın

11.00

17

gerçekleşmiş olması ve Fed’in geçen haftaki

10.50

10.00

15

toplantısında faiz artırımı yapmaması

9.50

nedeniyle TCMB’nin faiz indirimlerine devam

13

9.00

etmesi

zaten

bekleniyordu.

Ayrıca

8.50

11

8.00

İngiltere’nin AB’den ayrılmasının oylanacağı

7.50

9

referandum öncesinde ayrılık kararı

çıkabileceği endişelerinin terse dönmesi ve

riskli varlıklara yeniden alım gelmeye

Kaynak: TCMB

başlaması da TCMB’nin 21 Haziran’daki

toplantıda elini rahatlatan gelişmelerden biri oldu. Ancak beklentilerin tersine TCMB toplantısından iki gün sonra

İngiltere’de yapılan referandumdan Avrupa Birliği’nden ayrılık kararı çıktı. Kararın beklenmiyor olmasının yanı sıra

İngiltere’nin Birlik’ten ayrılmasının hem İngiltere hem de Avrupa ekonomisini olumsuz etkileyebilecek olması ve bu

olumsuz sonuçların diğer ülkelere de yansıma ihtimalinin artırdığı belirsizlik sonucu piyasalar sert tepki verdi ve piyasa

oynaklığı yükseldi. Küresel piyasalarda riskten kaçış eğiliminin artmasıyla Türkiye gibi gelişmekte olan ülkelerden çıkış

yaşanırken, referandum kararının artırdığı resesyon endişeleri nedeniyle ABD Merkez Bankası (FED)’nın da faiz

artırımlarına devam etmeyeceği hatta yeniden faiz indirimine gideceği beklentileri oluştu. İngiltere’nin AB’den ayrılık

kararının piyasalar üzerinde oluşturduğu baskı, bir süre daha devam edecektir. Bu nedenle İngiltere’deki referandumun

sonucu, TCMB’nin önümüzdeki dönem faiz kararları açısından da belirleyici bir rol oynayacaktır. TCMB toplantı sonrası

yayımladığı notta küresel oynaklıklardaki artıştan bahsetti ancak sıkı para politikası duruşu, temkinli makroihtiyati

tedbirler ve Ağustos ayında yayımlanan yol haritasında belirtilen politika araçlarının etkili bir şekilde kullanılmasının

ekonomik şoklara karşı dayanıklılığı artırması sonucu sadeleştirme adımlarına devam edildiğini belirtti. Bununla birlikte

TCMB Mart ayından bu yana faiz koridorunun üst bandında indirime gitmesine karşın ağırlıklı ortalama fonlama

maliyetinin fazla düşmediğini ve hala %8.40’larda gerçekleştiğini görüyoruz. Söz konusu durum nedeniyle kredi

faizlerinde de beklenen düşüş yaşanmıyor. Buna rağmen üst bantta indirimin devam etmesi, önümüzdeki dönemde

herhangi bir nedenle kurda oynaklığın artması durumunda TCMB’nin müdahalesini geçmişe kıyasla sınırlayabilecektir.

Referandum öncesinde TCMB’nin sınırlı da olsa üst banttan indirime devam etme ihtimali bulunurken, İngiltere’nin

ayrılık kararı sonrasında ortaya çıkan riskler ve piyasalarda oynaklığın artmış olması nedeniyle TCMB’nin faiz

indirimlerine bir süre ara vermesi mümkün görünüyor.

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

06.2016

05.2016

04.2016

02.2016

03.2016

01.2016

12.2015

11.2015

10.2015

09.2015

08.2015

07.2015

06.2015

05.2015

04.2015

02.2015

03.2015

01.2015

Ağırlıklı Ortalama Fonlama Maliyeti (%)

2

Haftalık Veri Takvimi (27 Haziran – 01 Temmuz 2016)

Tarih

27.06.2016

28.06.2016

Ülke

ABD

Açıklanacak Veri

Hizmetler PMI (Haziran, öncül)

51.9

Dallas Fed İmalat Endeksi (Haziran)

-20.8

-15.0

Euro Bölgesi

M3 Para Arzı (Mayıs, y-y)

%4.6

%4.8

Türkiye

Konut Fiyat Endeksi (Nisan)

ABD

GSYH (1. çeyrek, ç-ç)

-%1.0

Çekirdek Kişisel Tüketim Harcamaları (1. çeyrek, ç-ç)

%2.1

%2.1

Case-Shiller Konut Fiyat Endeksi (Nisan)

184.5

186.71

92.6

93.4

-1

3

Fransa

Tüketici Güven Endeksi (Haziran)

98

97

İtalya

Tüketici Güven Endeksi (Haziran)

112.7

112.5

Türkiye

Ekonomik Güven Endeksi (Haziran)

82.3

--

ABD

Çekirdek Kişisel Tüketim Harcamaları (Mayıs, a-a)

%0.2

%0.2

Bekleyen Konut Satışları (Mayıs, a-a)

Almanya

%5.1

-%1.1

Tüketici Güven Endeksi (Haziran)

-7.3

-7.3

İş Dünyası Güven Endeksi (Haziran)

0.26

0.26

Tüketici Güven Endeksi (Temmuz)

9.8

9.8

%0.0

%0.2

TÜFE (Haziran, y-y, öncül)

İngiltere

M4 Para Arzı (Mayıs, y-y)

%1.0

--

Japonya

Perakende Satışlar (Mayıs, a-a)

-%0.1

%0.0

Türkiye

Dış Ticaret Dengesi (Mayıs)

ABD

Haftalık İşsizlik Maaşı Başvuruları

Chicago PMI Endeksi (Haziran)

267 Bin Kişi

51.0

%0.0

İşsizlik Oranı (Haziran)

%6.1

%6.1

Perakende Satışlar (Mayıs, a-a)

-%0.3

%0.6

TÜFE (Haziran, y-y, öncül)

%0.1

%0.3

ÜFE (Mayıs, y-y)

-%4.1

--

TÜFE (Haziran, y-y, öncül)

-%0.3

-%0.2

ÜFE (Mayıs, y-y)

-%4.5

--

-1

-2

%0.4

%0.4

Almanya

İngiltere

--

259 Bin Kişi

49.3

TÜFE (Haziran, y-y)

İtalya

-4.21 Milyar Dolar

-%0.1

Euro Bölgesi

Fransa

Tüketici Güven Endeksi (Haziran)

GSYH (1. çeyrek, ç-ç)

Cari İşlemler Dengesi (1. çeyrek)

01.07.2016

-%0.8

Richmond Fed İmalat Endeksi (Haziran)

Euro Bölgesi

30.06.2016

Beklenti

51.3

Tüketici Güven Endeksi (Haziran)

29.06.2016

Önceki

-32.7 Milyar £

-28.0 Milyar £

Japonya

Sanayi Üretimi (Mayıs, a-a, öncül)

%0.5

-%0.2

Türkiye

İmalat PMI (Haziran)

49.4

--

ABD

İmalat PMI (Haziran)

51.4

51.4

ISM İmalat Endeksi (Haziran)

51.3

51.4

İmalat PMI (Haziran)

52.6

52.6

İşsizlik Oranı (Mayıs)

%10.2

%10.1

Almanya

İmalat PMI (Haziran)

54.4

54.4

Fransa

İmalat PMI (Haziran)

47.9

47.9

İtalya

İmalat PMI (Haziran)

Euro Bölgesi

İşsizlik Oranı (Mayıs, öncül)

Bütçe Dengesi (Haziran)

52.4

52.3

%11.7

%11.7

-1.6 Milyar Euro

--

50.1

50.1

İngiltere

İmalat PMI (Haziran)

Japonya

İşsizlik Oranı (Mayıs)

%3.2

%3.2

TÜFE (Mayıs, y-y)

-%0.3

-%0.5

İmalat PMI (Haziran)

47.8

--

Tüketici Güven Endeksi (Haziran)

40.9

41.0

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

3

TÜRKİYE

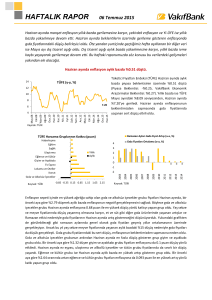

Türkiye Büyüme Oranı

Sektörel Büyüme Hızları (y-y, %)

Reel GSYH (y-y, %)

Sektörel Büyüme Hızları (y-y, %)

14

15

12

10

10

8

5

6

0

4

-5

2

0

-10

-2

-4

-20

-6

2005Ç3

2006Ç1

2006Ç3

2007Ç1

2007Ç3

2008Ç1

2008Ç3

2009Ç1

2009Ç3

2010Ç1

2010Ç3

2011Ç1

2011Ç3

2012Ç1

2012Ç3

2013Ç1

2013Ç3

2014Ç1

2014Ç3

2015Ç1

2015Ç3

2016Ç1

2011-III

2011-IV

2012-I

2012-II

2012-III

2012-IV

2013-I

2013-II

2013-III

2013-IV

2014-I

2014-II

2014-III

2014-IV

2015-I

2015-II

2015-III

2015-IV

2016-I

-15

Tarım

Kaynak:TÜİK

Kaynak:TÜİK

Sanayi

Ticaret

Ulaştırma

Sanayi Üretim Endeksi

Harcama Bileşenlerinin Büyüme Hızları (y-y, %)

Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (y-y, %)

Harcama Bileşenleri Büyüme Hızları (%)

35

30

25

20

15

10

5

0

-5

-10

İnşaat

Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim

Endeksi (a-a, %) (Sağ Eksen)

20

7

15

5

3

10

1

Nis.16

Ara.15

Ağu.15

Nis.15

Ara.14

İthalat

Ağu.14

İhracat

Nis.14

Yatırım

-5

Ara.13

Devlet

-3

-5

Ağu.13

Tüketim

-1

0

Nis.13

2011-II

2011-III

2011-IV

2012-I

2012-II

2012-III

2012-IV

2013-I

2013-II

2013-III

2013-IV

2014-I

2014-II

2014-III

2014-IV

2015-I

2015-II

2015-III

2015-IV

2016-I

5

Kaynak: TÜİK

Kaynak: TÜİK

Sanayi Ciro Endeksi

Toplam Otomobil Üretimi

May.03

Kas.03

May.04

Kas.04

May.05

Kas.05

May.06

Kas.06

May.07

Kas.07

May.08

Kas.08

May.09

Kas.09

May.10

Kas.10

May.11

Kas.11

May.12

Kas.12

May.13

Kas.13

May.14

Kas.14

May.15

Kas.15

May.16

80000

70000

60000

50000

40000

30000

20000

10000

0

Kaynak: OSD, VakıfBank

Aylık Sanayi Ciro Endeksi (2010=100)

230

210

190

170

150

130

110

90

70

Nis.11

Tem.11

Eki.11

Oca.12

Nis.12

Tem.12

Eki.12

Oca.13

Nis.13

Tem.13

Eki.13

Oca.14

Nis.14

Tem.14

Eki.14

Oca.15

Nis.15

Tem.15

Eki.15

Oca.16

Nis.16

Toplam Otomobil Üretimi (Adet)

(12 aylık Har. Ort.)

Kaynak:TÜİK

4

Beyaz Eşya Üretimi

Kapasite Kullanım Oranı

Kapasite Kullanım Oranı (%)

Beyaz Eşya Üretimi (Adet)

85

2700000

2500000

2300000

2100000

1900000

1700000

1500000

1300000

1100000

900000

700000

80

75

70

65

60

PMI Endeksi

PMI Imalat Endeksi

60

49.40

55

50

45

40

35

May.06

Kas.06

May.07

Kas.07

May.08

Kas.08

May.09

Kas.09

May.10

Kas.10

May.11

Kas.11

May.12

Kas.12

May.13

Kas.13

May.14

Kas.14

May.15

Kas.15

May.16

30

Kaynak:Reuters

5

Haz.16

Nis.15

Kaynak:TCMB

Kaynak:Hazine Müsteşarlığı

Kas.15

Eyl.14

Şub.14

Tem.13

Ara.12

Eki.11

May.12

Ağu.10

Mar.11

Oca.10

Kas.08

Haz.09

Nis.08

55

ENFLASYON GÖSTERGELERİ

TÜFE ve Çekirdek Enflasyon

ÜFE

TÜFE (y-y, %)

ÜFE (y-y, %)

Çekirdek-I Endeksi (y-y, %)

14

12

10

8

6

4

2

0

25.0

20.0

15.0

10.0

5.0

Kaynak: TCMB

May.05

Kas.05

May.06

Kas.06

May.07

Kas.07

May.08

Kas.08

May.09

Kas.09

May.10

Kas.10

May.11

Kas.11

May.12

Kas.12

May.13

Kas.13

May.14

Kas.14

May.15

Kas.15

May.16

May.05

Kas.05

May.06

Kas.06

May.07

Kas.07

May.08

Kas.08

May.09

Kas.09

May.10

Kas.10

May.11

Kas.11

May.12

Kas.12

May.13

Kas.13

May.14

Kas.14

May.15

Kas.15

May.16

0.0

-5.0

Kaynak: TCMB

Dünya Gıda ve Emtia Fiyat Endeksi

Gıda ve Enerji Enflasyonu (y-y, %)

Kas.15

May.16

Kas.14

May.15

Kas.13

May.14

-5

May.13

May.16

Eyl.15

Oca.15

May.14

Eyl.13

Oca.13

May.12

Eyl.11

Oca.11

May.10

0

Eyl.09

100

0

Kas.12

500

5

May.12

1000

150

TÜFE

10

Kas.11

1500

May.11

200

Enerji

15

May.10

2000

Kas.09

2500

May.09

250

Kaynak:Bloomberg

Gıda

20

Kas.10

BM Dünya Gıda Fiyat Endeksi

UBS Emtia Fiyat Endeksi (sağ eksen)

Kaynak: TCMB

Enflasyon Beklentileri

Reel Efektif Döviz Kuru

12 Ay Sonrasının Yıllık TÜFE Beklentisi (%)

Kaynak: TCMB

6

May.16

Kas.15

May.15

Kas.14

May.14

Kas.13

May.13

Kaynak: TCMB

Kas.12

5.5

99.14

May.12

6

Kas.11

6.5

May.11

7

Kas.10

7.5

135

130

125

120

115

110

105

100

95

90

May.10

24 Ay Sonrasının Yıllık TÜFE Beklentisi (%)

8

TÜFE Bazlı (2003=100)

İŞGÜCÜ GÖSTERGELERİ

İşsizlik Oranı

İşgücüne Katılım Oranı

Mevsimsellikten Arındırılmış İşsizlik Oranı (%)

İşgücüne Katılma Oranı (%)

İşsizlik Oranı (%)

14.0

İstihdam Oranı (%)

53

51

49

47

45

43

41

39

37

35

13.0

12.0

11.0

10.0

9.0

8.0

7.0

Kaynak: TÜİK

Kaynak: TÜİK

Kurulan-Kapanan Şirket Sayısı

Kurulan-Kapanan Şirket Sayısı (Adet)

7,000

6,000

5,000

4,000

3,000

2,000

1,000

0

Kaynak: TOBB

7

DIŞ TİCARET GÖSTERGELERİ

İthalat-İhracat

Dış Ticaret Dengesi

İhracat (milyon dolar)

Dış Ticaret Dengesi (milyon dolar)

İthalat (milyon dolar)

25000

0

20000

-2000

15000

-4000

-6000

10000

-8000

5000

-10000

Nis.04

May.04

Kas.04

Nis.05

May.05

Kas.05

Nis.06

May.06

Kas.06

Nis.07

May.07

Kas.07

Nis.08

May.08

Kas.08

Nis.09

May.09

Kas.09

Nis.10

May.10

Kas.10

Nis.11

May.11

Kas.11

Nis.12

May.12

Kas.12

Nis.13

May.13

Kas.13

Nis.14

May.14

Kas.14

Nis.15

May.15

Nis.16

Kas.15

Nis.04

Eki.04

Nis.05

Eki.05

Nis.06

Eki.06

Nis.07

Eki.07

Nis.08

Eki.08

Nis.09

Eki.09

Nis.10

Eki.10

Nis.11

Eki.11

Nis.12

Eki.12

Nis.13

Eki.13

Nis.14

Eki.14

Nis.15

Eki.15

Nis.16

-12000

0

Kaynak: TCMB

Kaynak: TCMB

Cari İşlemler Dengesi

Sermaye ve Finans Hesabı

6000

-4000

-14000

-24000

-34000

-44000

-54000

-64000

-74000

-84000

3000

1000

-1000

-3000

-5000

-7000

-9000

-11000

60000

50000

40000

30000

20000

10000

0

-10000

-20000

-30000

Cari İşlemler Dengesi (12 Aylık-milyon dolar)

Doğrudan Yatırımlar (12 aylık-milyon dolar)

Cari İşlemler Dengesi (milyon dolar-sağ eksen)

Portföy Yatırımları (12 aylık-milyon dolar)

Diğer Yatırımlar(12 aylık-milyon dolar)

Kaynak: TCMB

Kaynak: TCMB

TÜKETİM GÖSTERGELERİ

Tüketici Güveni ve Reel Kesim Güveni

Tüketici Güven Endeksi

Reel Kesim Güven Endeksi (sağ eksen)

105.0

140

95.0

120

85.0

100

75.0

80

65.0

60

55.0

40

Kaynak: TCMB

8

KAMU MALİYESİ GÖSTERGELERİ

Bütçe Dengesi

Faiz Dışı Denge

Faiz Dışı Denge (12 aylık-milyar TL)

Bütçe Dengesi (12 aylık toplam-milyar TL)

10000

57

0

47

-10000

37

-20000

May.16

Kaynak:TCMB

Kaynak: TCMB

Türkiye’nin Net Dış Borç Stoku

İç ve Dış Borç Stoku

Kaynak: Hazine Müsteşarlığı

Kaynak: Hazine Müsteşarlığı

9

2015

2014

2013

2012

60

2011

200

2010

110

2001

250

2009

160

2008

300

2007

210

350

35.3

2006

260

45

40

35

30

25

20

15

10

5

0

2005

400

310

2004

450

Türkiye'nin Net Dış Borç Stoku/GSYH (%)

2003

500

İç Borç Stoku (milyar TL)

Dış Borç Stoku (milyar TL-sağ eksen)

2002

Kas.15

Kas.14

May.15

May.14

Kas.13

May.13

Kas.12

-3

Kas.11

7

-60000

May.12

17

-50000

May.11

-40000

Kas.10

27

May.10

-30000

LİKİDİTE GÖSTERGELERİ

TCMB Faiz Oranı

Reel ve Nominal Faiz

Borç Alma Faiz Oranı (%)

Reel Faiz

Borç Verme Faiz Oranı (%)

20

20

15

15

10

10

5

5

0

0

-5

Ara.04

Haz.05

Ara.05

Haz.06

Ara.06

Haz.07

Ara.07

Haz.08

Ara.08

Haz.09

Ara.09

Haz.10

Ara.10

Haz.11

Ara.11

Haz.12

Ara.12

Haz.13

Ara.13

Haz.14

Ara.14

Haz.15

Ara.15

Haz.16

Haz.07

Ara.07

Haz.08

Ara.08

Haz.09

Ara.09

Haz.10

Ara.10

Haz.11

Ara.11

Haz.12

Ara.12

Haz.13

Ara.13

Haz.14

Ara.14

Haz.15

Ara.15

Haz.16

25

Nominal Faiz

Kaynak:TCMB, VakıfBank

Kaynak:TCMB

Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler

Reel Büyüme

(y-y,%)

Enflasyon (y-y,%)

Cari Denge/GSYH

(%)*

Merkez

Bankası Faiz

Oranı (%)

Tüketici

Güven

Endeksi

ABD

2

1

-2.70

0.50

92.6

Euro Bölgesi

1.7

-0.1

3.20

0.00

-7.30

Almanya

1.6

0.00

7.30**

0.00

97

Fransa

1.30

0.10

-0.13

0.00

-11.20

İtalya

1.11

-0.30

2.13

0.00

112.70

Macaristan

0.90

-0.20

2.26**

0.90

-19.20

Portekiz

0.90

0.40

0.45

0.00

-11.90

İspanya

3.40

-1.00

0.98**

0.00

-3.00

Yunanistan

-1.40

-0.20

-0.00

0.00

-71.90

İngiltere

2.10

0.30

-4.33

0.50

-1.00

Japonya

0.10

-0.30

3.33

-0.10

40.90

Çin

6.70

2.00

2.67

4.35

101.00

Rusya

-1.20

7.30

2.93**

10.50

--

Hindistan

5.30

5.86

-1.25

6.50

--

Brezilya

-5.42

9.32

-4.31**

14.25

105.20

G.Afrika

-0.20

6.10

-5.44**

7.00

-8.90

Türkiye

4.81

6.58

-5.40**

7.50

69.43

Kaynak: Bloomberg. *: Cari denge verileri IMF’den alınmaktadır ve 2015 yılı verileridir. ** 2014 verileri.

10

Türkiye Makro Ekonomik Görünüm

2014

2015

En Son Yayımlanan

2016

Yılsonu

Beklentimiz

Reel Ekonomi

GSYH (Cari Fiyatlarla, Milyon TL)

1 748 167

1 953 561

499 315

(2016 1Ç)

--

GSYH Büyüme Oranı (Sabit Fiyatlarla, y-y, %)

3.0

4.0

4.8

(2016 1Ç)

4.0

Sanayi Üretim Endeksi (y-y, %)(takvim etk.arnd)

2.6

4.6

0.7

(Nisan 2016)

--

Kapasite Kullanım Oranı (%)

74.6

75.8

76.1

(Haziran 2016)

--

İşsizlik Oranı (%)

9.9

10.3

10.1

(Mart 2016)

10.50

TÜFE (y-y, %)

8.17

8.81

6.58

(Mayıs 2016)

7.50

ÜFE (y-y, %)

6.36

5.71

3.25

(Mayıs 2016)

--

Fiyat Gelişmeleri

Parasal Göstergeler (Milyon TL)

M1

251,991

312,309

334,505

(17.06.2016)

--

M2

1,018,546

1,206,005

1,273,084

(17.06.2016)

--

M3

1,063,151

1,249,183

1,317,272

(17.06.2016)

--

Emisyon

77,420

94,464

103,118

(17.06.2016)

--

TCMB Brüt Döviz Rezervleri (Milyon $)

106,314

95,703

101,639

(17.06.2016)

--

Faiz Oranları

TCMB O/N (Borç Alma)

7.50

7.25

7.25

(24.06.2016)

--

TRLIBOR O/N

11.25

11.28

9.45

(24.06.2016)

--

Ödemeler Dengesi (Milyon $)

Cari İşlemler Dengesi

-43,552

-32,199

-2,956

(Nisan 2016)

-34,600

İthalat

242,177

207,207

16,190

(Nisan 2016)

--

İhracat

157,610

143,844

11,983

(Nisan 2016)

--

Dış Ticaret Dengesi

-84,567

-63,362

-4.207

(Nisan 2016)

-61,000

Borç Stoku Göstergeleri (Milyar TL)

Merkezi Yön. İç Borç Stoku

414.6

440.1

452.3

(Mayıs 2016)

--

Merkezi Yön. Dış Borç Stoku

197.5

237.5

248.1

(Mayıs 2016)

--

Kamu Net Borç Stoku

187.1

161.0

161.0

(2015)

--

Kamu Ekonomisi (Milyar TL)

2014 Mayıs

2015 Mayıs

Bütçe Gelirleri

37.56

41.75

49.52

(Mayıs 2016)

--

Bütçe Giderleri

36.08

40.11

45.85

(Mayıs 2016)

--

Bütçe Dengesi

1.48

1.64

3.66

(Mayıs 2016)

--

Faiz Dışı Denge

8.56

5.49

8.70

(Mayıs 2016)

--

11

Vakıfbank Ekonomik Araştırmalar

[email protected]

Cem Eroğlu

Müdür

[email protected]

0212-398 18 98

Fatma Özlem Kanbur

Uzman

[email protected]

0212-398 18 91

Bilge Pekçağlayan

Uzman

[email protected]

0212-398 19 02

Elif Engin

Uzman

[email protected]

0212-398 18 92

Sinem Ulusoy

Uzman Yardımcısı

[email protected]

0212-398 19 05

Ezgi Şiir Kıbrıs

Uzman Yardımcısı

[email protected]

0212-398 19 03

Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır.

Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin

kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi

vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer

alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir.

Vakıfbank Ekonomik Araştırmalar