Günlük Bülten

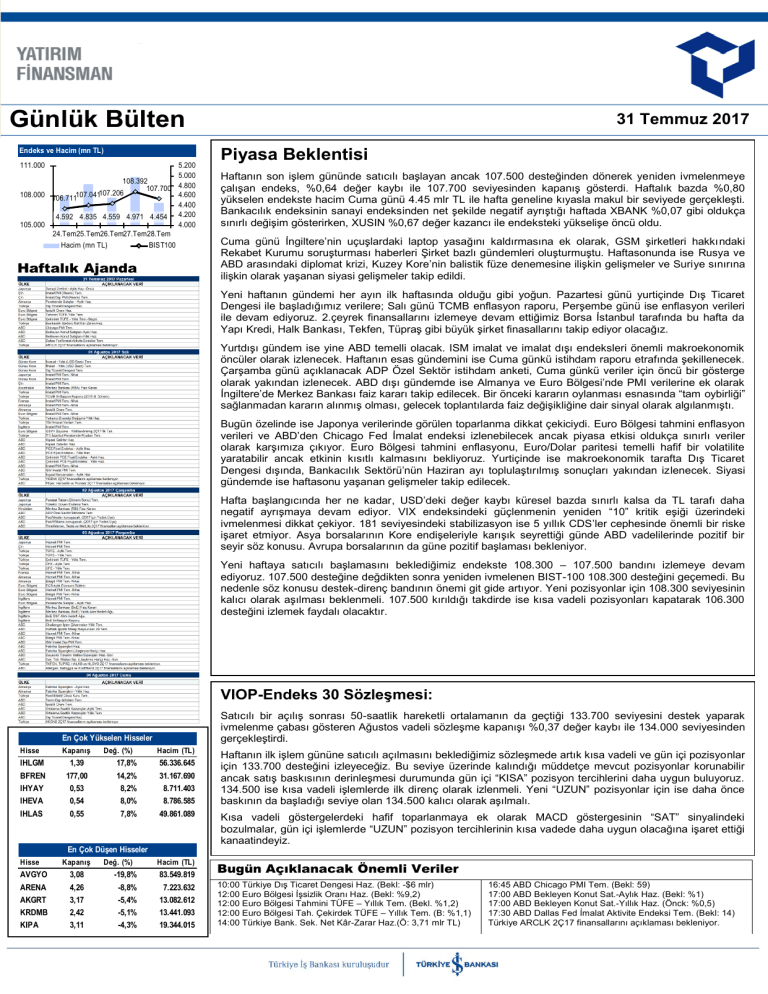

Endeks ve Hacim (mn TL)

111.000

5.200

5.000

108.392

107.700 4.800

108.000 106.711107.041107.206

4.600

4.400

4.592 4.835 4.559 4.971 4.454 4.200

105.000

4.000

24.Tem25.Tem26.Tem27.Tem28.Tem

Hacim (mn TL)

BIST100

Haftalık Ajanda

31 Temmuz 2017

Piyasa Beklentisi

Haftanın son işlem gününde satıcılı başlayan ancak 107.500 desteğinden dönerek yeniden ivmelenmeye

çalışan endeks, %0,64 değer kaybı ile 107.700 seviyesinden kapanış gösterdi. Haftalık bazda %0,80

yükselen endekste hacim Cuma günü 4.45 mlr TL ile hafta geneline kıyasla makul bir seviyede gerçekleşti.

Bankacılık endeksinin sanayi endeksinden net şekilde negatif ayrıştığı haftada XBANK %0,07 gibi oldukça

sınırlı değişim gösterirken, XUSIN %0,67 değer kazancı ile endeksteki yükselişe öncü oldu.

Cuma günü İngiltere’nin uçuşlardaki laptop yasağını kaldırmasına ek olarak, GSM şirketleri hakkındaki

Rekabet Kurumu soruşturması haberleri Şirket bazlı gündemleri oluşturmuştu. Haftasonunda ise Rusya ve

ABD arasındaki diplomat krizi, Kuzey Kore’nin balistik füze denemesine ilişkin gelişmeler ve Suriye sınırına

ilişkin olarak yaşanan siyasi gelişmeler takip edildi.

Yeni haftanın gündemi her ayın ilk haftasında olduğu gibi yoğun. Pazartesi günü yurtiçinde Dış Ticaret

Dengesi ile başladığımız verilere; Salı günü TCMB enflasyon raporu, Perşembe günü ise enflasyon verileri

ile devam ediyoruz. 2.çeyrek finansallarını izlemeye devam ettiğimiz Borsa İstanbul tarafında bu hafta da

Yapı Kredi, Halk Bankası, Tekfen, Tüpraş gibi büyük şirket finasallarını takip ediyor olacağız.

Yurtdışı gündem ise yine ABD temelli olacak. ISM imalat ve imalat dışı endeksleri önemli makroekonomik

öncüler olarak izlenecek. Haftanın esas gündemini ise Cuma günkü istihdam raporu etrafında şekillenecek.

Çarşamba günü açıklanacak ADP Özel Sektör istihdam anketi, Cuma günkü veriler için öncü bir gösterge

olarak yakından izlenecek. ABD dışı gündemde ise Almanya ve Euro Bölgesi’nde PMI verilerine ek olarak

İngiltere’de Merkez Bankası faiz kararı takip edilecek. Bir önceki kararın oylanması esnasında “tam oybirliği”

sağlanmadan kararın alınmış olması, gelecek toplantılarda faiz değişikliğine dair sinyal olarak algılanmıştı.

Bugün özelinde ise Japonya verilerinde görülen toparlanma dikkat çekiciydi. Euro Bölgesi tahmini enflasyon

verileri ve ABD’den Chicago Fed İmalat endeksi izlenebilecek ancak piyasa etkisi oldukça sınırlı veriler

olarak karşımıza çıkıyor. Euro Bölgesi tahmini enflasyonu, Euro/Dolar paritesi temelli hafif bir volatilite

yaratabilir ancak etkinin kısıtlı kalmasını bekliyoruz. Yurtiçinde ise makroekonomik tarafta Dış Ticaret

Dengesi dışında, Bankacılık Sektörü’nün Haziran ayı toplulaştırılmış sonuçları yakından izlenecek. Siyasi

gündemde ise haftasonu yaşanan gelişmeler takip edilecek.

Hafta başlangıcında her ne kadar, USD’deki değer kaybı küresel bazda sınırlı kalsa da TL tarafı daha

negatif ayrışmaya devam ediyor. VIX endeksindeki güçlenmenin yeniden “10” kritik eşiği üzerindeki

ivmelenmesi dikkat çekiyor. 181 seviyesindeki stabilizasyon ise 5 yıllık CDS’ler cephesinde önemli bir riske

işaret etmiyor. Asya borsalarının Kore endişeleriyle karışık seyrettiği günde ABD vadelilerinde pozitif bir

seyir söz konusu. Avrupa borsalarının da güne pozitif başlaması bekleniyor.

Yeni haftaya satıcılı başlamasını beklediğimiz endekste 108.300 – 107.500 bandını izlemeye devam

ediyoruz. 107.500 desteğine değdikten sonra yeniden ivmelenen BIST-100 108.300 desteğini geçemedi. Bu

nedenle söz konusu destek-direnç bandının önemi git gide artıyor. Yeni pozisyonlar için 108.300 seviyesinin

kalıcı olarak aşılması beklenmeli. 107.500 kırıldığı takdirde ise kısa vadeli pozisyonları kapatarak 106.300

desteğini izlemek faydalı olacaktır.

VIOP-Endeks 30 Sözleşmesi:

Satıcılı bir açılış sonrası 50-saatlik hareketli ortalamanın da geçtiği 133.700 seviyesini destek yaparak

ivmelenme çabası gösteren Ağustos vadeli sözleşme kapanışı %0,37 değer kaybı ile 134.000 seviyesinden

gerçekleştirdi.

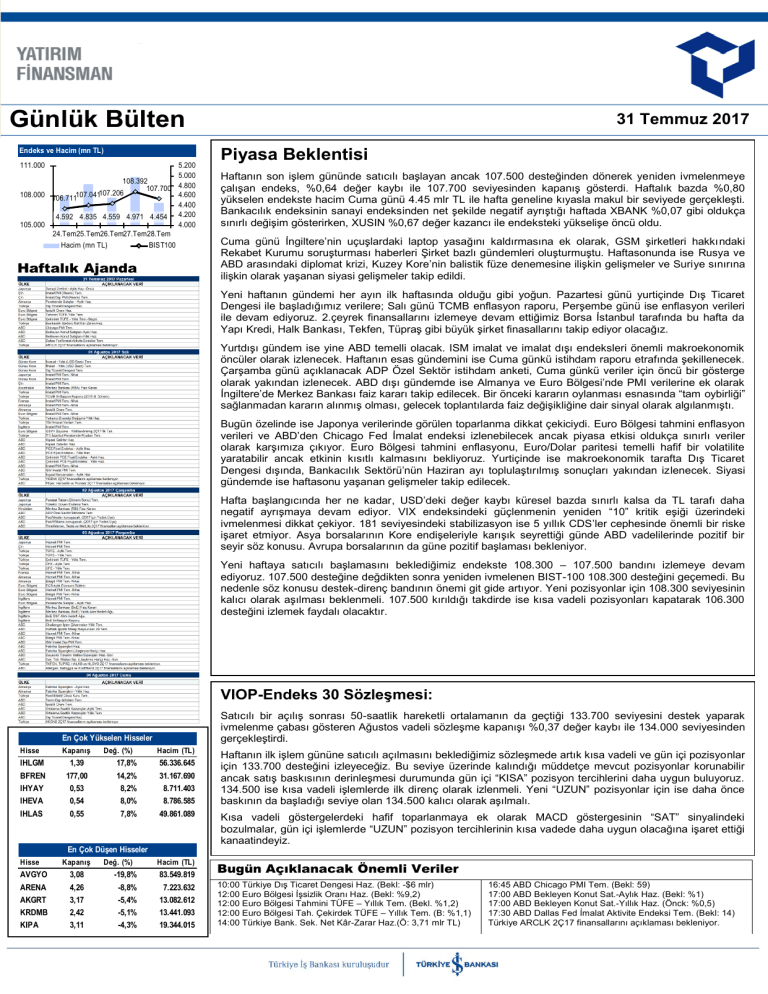

En Çok Yükselen Hisseler

Hisse

Kapanış

IHLGM

1,39

Değ. (%)

17,8%

Hacim (TL)

56.336.645

BFREN

177,00

14,2%

31.167.690

IHYAY

IHEVA

0,53

0,54

8,2%

8,0%

8.711.403

8.786.585

IHLAS

0,55

7,8%

49.861.089

Hisse

Kapanış

En Çok Düşen Hisseler

Değ. (%)

Hacim (TL)

AVGYO

ARENA

3,08

4,26

-19,8%

-8,8%

83.549.819

7.223.632

AKGRT

KRDMB

3,17

2,42

-5,4%

-5,1%

13.082.612

13.441.093

KIPA

3,11

-4,3%

19.344.015

Haftanın ilk işlem gününe satıcılı açılmasını beklediğimiz sözleşmede artık kısa vadeli ve gün içi pozisyonlar

için 133.700 desteğini izleyeceğiz. Bu seviye üzerinde kalındığı müddetçe mevcut pozisyonlar korunabilir

ancak satış baskısının derinleşmesi durumunda gün içi “KISA” pozisyon tercihlerini daha uygun buluyoruz.

134.500 ise kısa vadeli işlemlerde ilk direnç olarak izlenmeli. Yeni “UZUN” pozisyonlar için ise daha önce

baskının da başladığı seviye olan 134.500 kalıcı olarak aşılmalı.

Kısa vadeli göstergelerdeki hafif toparlanmaya ek olarak MACD göstergesinin “SAT” sinyalindeki

bozulmalar, gün içi işlemlerde “UZUN” pozisyon tercihlerinin kısa vadede daha uygun olacağına işaret ettiği

kanaatindeyiz.

Bugün Açıklanacak Önemli Veriler

10:00 Türkiye Dış Ticaret Dengesi Haz. (Bekl: -$6 mlr)

12:00 Euro Bölgesi İşsizlik Oranı Haz. (Bekl: %9,2)

12:00 Euro Bölgesi Tahmini TÜFE – Yıllık Tem. (Bekl. %1,2)

12:00 Euro Bölgesi Tah. Çekirdek TÜFE – Yıllık Tem. (B: %1,1)

14:00 Türkiye Bank. Sek. Net Kâr-Zarar Haz.(Ö: 3,71 mlr TL)

16:45 ABD Chicago PMI Tem. (Bekl: 59)

17:00 ABD Bekleyen Konut Sat.-Aylık Haz. (Bekl: %1)

17:00 ABD Bekleyen Konut Sat.-Yıllık Haz. (Önck: %0,5)

17:30 ABD Dallas Fed İmalat Aktivite Endeksi Tem. (Bekl: 14)

Türkiye ARCLK 2Ç17 finansallarını açıklaması bekleniyor.

31 Temmuz 2017

Uzun Vadeli Model Portföy Önerimiz

GÜNCELLENMİŞ MODEL PORTFÖY* - Araştırma

Hisse

AKSEN

BIMAS

BOLUC

GARAN

HLGYO

KORDS

TOASO

YKBNK

Kapanış

4,11

68,65

5,79

10,58

1,11

8,50

31,40

4,56

Önc.

Gün K.

4,13

68,60

5,75

10,68

1,12

8,53

31,50

4,59

Değ. (%)

Hedef

-0,48%

0,07%

0,70%

-0,9%

-0,89%

-0,35%

-0,32%

-0,65%

4,85

70,00

7,70

11,25

1,50

10,00

33,00

5,20

Getiri

Potans.(%)

18,0%

2,0%

33,0%

6,3%

35,1%

17,6%

5,1%

14,0%

* Model portföyümüzde yer alan şirketler, uzun vadeli temel analiz performansları

dikkate alınarak seçilmiştir. Yatırım kararları bu perspektife göre değerlendirilmelidir.

31 Temmuz 2017

Yatırım Finansman Menkul Değerler

Meclis-i Mebusan Cad. 81 Fındıklı 34427 Beyoğlu/İstanbul

Tel: +90 (212) 317 69 00

Faks: +90 (212) 282 15 50 - 51

UYARI NOTU:

Bu e-posta mesajı ve ekleri gönderildiği kişi ya da kuruma özeldir ve gizlidir. Hiçbir şekilde üçüncü kişilere açıklanamaz ya da yayınlanamaz. Yetkili

alıcılardan biri değilseniz, bu mesajın herhangi bir şekilde ifşa edilmesi, kullanılması, kopyalanması, yayılması veya mesajda yer alan hususlarla ilgili

olarak herhangi bir işlem yapılmasının kesinlikle yasak olduğunu bildiririz. Eğer mesajın alıcısı veya alıcısına iletmekten sorumlu kişi değilseniz lütfen

mesajı sisteminizden siliniz ve göndereni uyarınız. Gönderen ve Yatırım Finansman Menkul Değerler A.Ş., bu mesajın içerdiği bilgilerin doğruluğu,

güncelliği ve eksiksiz olduğu konusunda bir garanti vermemektedir, içerik Yatırım Finansman Menkul Değerler A.Ş. tarafından her zaman değiştirilebilir.

Bu e-posta yer alan bilgiler “Yatırım Finansman Menkul Değerler A.Ş.” tarafından genel bilgilendirme amacı ile her türlü veri, yorum ve değerlendirmeler

hazırlandığı tarih itibariyle mevcut piyasa koşulları ve güvenilirliğine inanılan kaynaklara dayanılarak hazırlanmıştır. Bu kaynakların kullanılması nedeni ile

ortaya çıkabilecek hatalardan Yatırım Finansman Menkul Değerler A.Ş sorumlu değildir. Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım

danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer

alan ve hiçbir şekilde yönlendirici nitelikte olmayan içerik, yorum ve tavsiyeler ise genel nitelikte olup, yorum ve tavsiyede bulunanların kişisel görüşlerine

dayanmaktadır. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak

yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Bu e-posta içeriğinde yer alan çeşitli bilgi ve görüşlere dayanılarak yapılacak

ileriye dönük yatırımlar ve ticari işlemlerin sonuçlarından ya da ortaya çıkabilecek zararlardan Yatırım Finansman Menkul Değerler A.Ş. sorumlu

tutulamaz. Mesajın içeriğinden, iletilmesinden, alınmasından, saklanmasından, gizliliğinin korunamamasından, virüs içermesinden ve sisteminizde

yaratabileceği zararlardan Yatırım Finansman Menkul Değerler A.Ş. sorumlu tutulamaz. Yatırım Finansman bu mesajın içeriği ve ekleri ile ilgili olarak

hukuki açıdan herhangi bir sorumluluk kabul etmemektedir. Teşekkür ederiz.

Levent Durusoy

Koordinatör

[email protected]

+90 (212) 334 98 33

Müdür

[email protected]

+90 (212) 334 98 39

[email protected]

[email protected]

[email protected]

+90 (212) 334 98 44

+90 (212) 334 98 70

+90 (212) 334 98 47

[email protected]

+90 (212) 334 98 61

Araştırma Bölümü

Mehmet Akif Daşıran

Yatırım Danışmanlığı Birimi

Göksel Tekiner

Kemal Ozan Sayın

Kamer Külek

MüdürYrd.

Yönetmen Yrd.

Uzman

Kurumsal Finansman Bölümü

Pervin Bakankuş

Hizmet Noktalarımız

Genel Müdürlük

Antalya

Bakırköy

Caddebostan

Samsun

Müdür

+90 (212) 317 69 00

+90 (242) 243 02 01

+90 (212) 543 05 04

+90 (216) 302 88 00

+90 (362) 431 46 71

Merkez

Ankara

Bursa

İzmir

Ulus

+90 (212) 334 98 00

+90 (312) 417 30 46

+90 (224) 224 47 47

+90 (232) 441 80 72

+90 (212) 263 00 24