Geleceğinizi

planlarken

yanınızdayız...

2011 Faaliyet Raporu

İçindekiler

Sunuş

1

2

3

5

5

6

8

10 15 17 24

Kurumsal Profil

Misyon, Vizyon, Kurumsal Amaç ve Stratejiler, Başlıca Rekabet Avantajları

Finans Emeklilik Tarihinden Satırbaşları

Özet Finansal Bilgiler

Şirket’in Ortaklık Yapısı

Şirket’in Tarihsel Gelişimi ve Hesap Dönemi İçinde Varsa Ana Sözleşmesinde

Yapılan Değişiklikler ile Nedenleri

Yönetim Kurulu Başkanı’nın Mesajı

Genel Müdür’ün Değerlendirmesi

2011 Yılında Dünya, Türkiye ve Sektörde Görünüm

Finans Emeklilik’in 2011 Yılı Faaliyetlerinin ve Sektördeki Konumunun Değerlendirilmesi

Yıllık Faaliyet Raporu Uygunluk Görüşü

Yönetim ve Kurumsal Yönetim Uygulamalarına İlişkin Bilgiler

26

26

28

30

31

33

34

Yönetim Kurulu

Üst Yönetim

Organizasyon Şeması

Genel Kurula Sunulan Özet Yönetim Kurulu Raporu

İnsan Kaynakları Uygulamalarına İlişkin Bilgiler

Şirket’in Dahil Olduğu Risk Grubu ile Yaptığı İşlemler

Şirket’in Vizyon, Misyon ve Stratejik Hedefleri

Finansal Bilgiler ve Risk Yönetimine İlişkin Değerlendirmeler

36 29/6/1956 Tarihli ve 6762 Sayılı Türk Ticaret Kanunu’nun 347’nci Maddesi Uyarınca Teşkil Olunan

Denetçiler Tarafından Hazırlanan Rapor

37 2011 Yılı Olağan Genel Kurul Gündemi

38 2011 Yılı Kâr Dağıtım Tablosu

39 İç Denetim Faaliyetleri Hakkında Bilgiler

40 Bağımsız Denetim Raporu

41 31 Aralık 2011 Tarihi İtibarıyla Hazırlanan Yıl Sonu Konsolide Olmayan Finansal Raporu

42 Ayrıntılı Bilanço

47 Ayrıntılı Gelir Tablosu

49 Ayrıntılı Özsermaye Değişim Tablosu

50 Nakit Akım Tablosu

51 Kâr Dağıtım Tablosu

52 31 Aralık 2011 Tarihinde Sona Eren Yıla Ait Finansal Tablolara İlişkin Dipnotlar

111 Mali Durum, Kârlılık ve Tazminat Ödeme Gücüne İlişkin Değerlendirme

113 Risk Türleri İtibarıyla Uygulanan Risk Yönetimi Politikalarına İlişkin Bilgiler

116 Reasürans Şirketleri ile ilgili Risklere İlişkin Yönetim Süreci

120 Rapor Dönemi Dahil Beş Yıllık Döneme İlişkin

120 Özet Finansal Bilgiler

124İletişim

Kurumsal Profil

Finans Emeklilik: Genç, dinamik, güvenilir...

Finans Emeklilik ve Hayat A.Ş. (Finans Emeklilik) bireysel emeklilik, hayat ve kaza sigortaları

branşlarında uluslararası standartlarda hizmet veren, dinamik, yenilikçi, rekabetçi özellikleriyle

sektörünün güçlü şirketlerinden biridir.

Kasım 2007 itibarıyla faaliyete geçen ve sektöre hızlı bir giriş yapan Finans Emeklilik, 2011 yılında

bireysel emeklilik ile hayat ve kaza sigortaları branşlarında ana ortağı ve dağıtım kanalı olan

Finansbank ile yarattığı sinerjiyi daha da artırarak sektördeki konumunu güçlendirmiştir.

Bankacılık sektöründe 25 yıldır faaliyet gösteren Finansbank’ın engin tecrübesi, yetkin insan

kaynağı, güçlü mali yapısı ve yaygın şube yapılanması, faaliyete geçtiği ilk günden bu yana Finans

Emeklilik müşterilerine kaliteli ve güvenilir hizmet sunumunda temel dayanağı teşkil etmektedir.

Finans Emeklilik - 2011 Faaliyet Raporu

Finans Emeklilik’in hedefi sektörde hızlı ve sürdürülebilir bir büyüme kaydeden, müşteri odaklı,

yenilikçi ve fark yaratan bir emeklilik ve hayat sigorta şirketi olarak müşterilerine en iyi hizmeti

sunmaya devam etmektir.

1

Misyon, Vizyon, Kurumsal Amaç ve Stratejiler, Başlıca

Rekabet Avantajları

Misyon

Müşterilerin beklentileri üzerinde hizmet sunan, hissedar ve çalışanlarının ortağı ve

mensubu olmaktan gurur ve mutluluk duydukları, güvenilir, kârlı, sosyal sorumluluğunun

bilincinde bir emeklilik ve hayat sigortası şirketi olmak.

Vizyon

Örnek alınan ve beğenilen bir emeklilik ve hayat sigortası şirketi olmak.

Kurumsal Amaç ve Stratejiler

Ana dağıtım kanalımız Finansbank’ın müşteri ihtiyaçları doğrultusunda yeni ve rekabetçi

ürünler geliştirerek Şirketimizin pazar payını artırmak,

Müşterilerimiz nezdinde kazanmış olduğumuz güven ve memnuniyeti devam ettirmek,

Finansbank’ın finans piyasasındaki itibarına ve güvenilirliğine yakışan bir yönetim anlayışı

ile, Şirket imajını ve kârlılığını gözeterek sektörde fark yaratan bir emeklilik şirketi olmaktır.

Başlıca Rekabet Avantajları

Ana dağıtım kanalı Finansbank’ın güçlü ve rekabetçi markası

Müşteri veri tabanı

Teknolojik altyapı

Güçlü sermaye yapısı

Yaygın dağıtım kanalı ve Finansbank ile birlikte yürütülen etkin satış ve

pazarlama faaliyeti

Finans Emeklilik Tarihinden Satırbaşları

2007

• T.C. Başbakanlık Hazine Müsteşarlığı’ndan kuruluş izni alınmasının ardından, hayat

ve kaza sigortaları ile bireysel emeklilik branşlarında faaliyet göstermek üzere 10

Temmuz 2007 tarihinde kuruldu.

• Kasım 2007’de hayat ve kaza sigortaları branşlarında faaliyete başladı.

• Emeklilik branşında faaliyet ruhsatı almak için Aralık 2007’de başvuruda bulundu.

2008

• T.C. Başbakanlık Hazine Müsteşarlığı, Sermaye Piyasası Kurulu ve Emeklilik Gözetim

Merkezi tarafından inceleme ve denetimlerin yapılmasından sonra, 11 Nisan 2008

tarihinde bireysel emeklilik branşında faaliyet ruhsatı aldı.

• 30 Kasım 2008 tarihinde ilk bireysel emeklilik sözleşmesini tanzim etti.

2009

• Ocak 2009 tarihi itibarıyla ferdi hayat sigortası ürünleri satışına başladı.

• Sermayenin 30.000.000 TL’ye çıkarılması kararı doğrultusunda, taahhüt edilen

10.000.000 TL ortaklar tarafından 5 Haziran 2009 tarihinde nakden ödendi.

• Sermaye itfa, evlilik/doğum ve yatırım fonlu sigortalar branşlarında sigortacılık

faaliyeti göstermek üzere ruhsat aldı.

2010

• 2010 yılında Şirketin sermayesi 30.000.000 TL’den 40.000.000 TL’ye artırıldı.

2011

• 2011 yılında Şirketin sermayesi 5.000.000 TL artışla 40.000.000 TL’den 45.000.000

TL’ye artırıldı. Artırılan 5.000.000TL sermaye Finansbank A.Ş. tarafından

muvazaadan ari şekilde tamamen taahhüt edildi. 31 Ekim 2011 tarihinde nakit olarak

karşılandı.

Finans Emeklilik, 2011 yılında 124,7 milyon TL

prim üretimine karşılık, 19,4 milyon TL sigorta

tazminatı ödemesi yapmıştır. Aynı dönemde

Şirket’in genel giderleri 29,1 milyon TL olarak

gerçekleşirken yatırım gelirleri 7,2 milyon TL olarak

gerçekleşmiştir. Şirket, beşinci faaliyet yılını %5,13

artışla 9,8 milyon TL net kârla kapatmıştır.

Özet Finansal Bilgiler

Finansal Göstergeler TL

BES Katkı Payı*

2011

2010

Değişim (TL)

Değişim (%)

107.366.116

50.969.912

56.396.204

%110,65

BES Toplam Fon Büyüklüğü

105.073.590

50.937.071

54.136.520

%106,28

Alınan Primler

124.684.896

85.491.290

39.193.607

%45,85

Ödenen Tazminatlar

19.376.314

13.481.927

5.894.387

%43,72

Genel Giderler**

29.086.862

22.107.819

6.979.043

%31,57

Teknik Kâr / Zarar

9.501.189

7.317.200

2.183.988

%29,85

Yatırım Gelirleri

7.222.786

7.787.726

(564.940)

(%7,25)

(1.847.818)

(1.672.174)

(175.644)

%10,50

9.800.920

9.322.740

478.180

%5,13

Yatırım Giderleri

Net Kâr / Zarar

(*) BES Katkı Payı kredi kartı blokede bekleyen tutarları da içermektedir.

(**) Genel giderler, sırasıyla ertelenmiş komisyon giderleri ve ertelenmiş komisyon gelirleri ile netleştirilmiş üretim komisyon

giderleri ve reasürans komisyon gelirleri hariç toplam faaliyet giderlerinden oluşmaktadır.

Ortağın Adı/Unvanı

Sermaye Payı(%)

Toplam Sermaye (TL)

%99,9999894

44.999.995,2332

2. FİNANS YATIRIM MENKUL DEĞERLER A.Ş.

%0,0000026

1,1917

3. FİNANS FİNANSAL KİRALAMA A.Ş.

%0,0000026

1,1917

4. FİNANS PORTFÖY YÖNETİMİ A.Ş.

%0,0000026

1,1917

5. IBTECH A.Ş.

%0,0000026

1,1917

%100

45.000.000

1. FİNANSBANK A.Ş.

TOPLAM

Şirket’in Sermayesinde ve Ortaklık Yapısında Hesap Dönemi İçinde Meydana Gelen

Değişikliklere, Nitelikli Paya Sahip Gerçek veya Tüzel Kişilerin Unvanları ve Paylarına İlişkin

Bilgiler

Şirket, 17 Ekim 2011 tarihli Olağanüstü Genel Kurul’da 40.000.000 TL olan nominal sermayesini

45.000.000 TL’ye çıkartma kararı almıştır. Artırılan sermaye, 26 Ekim 2011 tarihinde tescil edilmiş,

1 Kasım 2011 tarih ve 7933 sayılı Türkiye Ticaret Sicil Gazetesi’nde ilan edilmiştir. Finansbank A.Ş.

tarafından taahhüt edilen 5.000.000 TL tutarındaki sermaye taahhüdü, 31 Ekim 2011 tarihinde nakit

olarak karşılanmıştır.

Şirketin ortaklık yapısında nitelikli pay bulunmamaktadır.

Şirket’in Yönetim Kurulu Başkan ve Üyeleri ile Genel Müdür ve Yardımcılarının Varsa Sahip

Oldukları Paylara İlişkin Açıklamalar

Şirketin yönetim kurulu başkanı, yönetim kurulu üyeleri ile genel müdür ve yardımcılarının Şirket’te

ortaklık payları bulunmamaktadır.

Finans Emeklilik - 2011 Faaliyet Raporu

Şirket’in Ortaklık Yapısı

5

Şirket’in Tarihsel Gelişimi ve Hesap Dönemi İçinde Varsa

Ana Sözleşmesinde Yapılan Değişiklikler ile Nedenleri

Finans Emeklilik ve Hayat A.Ş.’nin kuruluş çalışmaları 2007 yılı başında başlatılarak gerekli hazırlıklar ve fizibilite çalışmaları

tamamlanmış ve kuruluş izni alınması için 20 Nisan 2007 tarihinde T.C. Başbakanlık Hazine Müsteşarlığı’na başvuru yapılmıştır.

Buna istinaden 5684 sayılı Sigortacılık Kanunu, 4632 Sayılı Bireysel Emeklilik Tasarruf ve Yatırım Sistemi Kanunu ve ilgili mevzuat

çerçevesinde T.C. Başbakanlık Hazine Müsteşarlığı tarafından yapılan değerlendirmeler sonucunda Şirket’e 9 Mayıs 2007 tarihinde

kuruluş izni verilmiştir.

Kuruluş çalışmalarının tamamlanmasını müteakip hayat ve kaza sigortaları ile bireysel emeklilik branşlarında faaliyet göstermek

üzere 4 Temmuz 2007 tarihinde Finans Emeklilik ve Hayat A.Ş. kurulmuştur.

Finans Emeklilik ve Hayat A.Ş., hayat ve kaza sigortaları branşlarında faaliyet ruhsatı almak için 20 Ağustos 2007 tarihinde

başvuruda bulunmuş ve T.C. Başbakanlık Hazine Müsteşarlığı tarafından yapılan inceleme ve değerlendirmeler neticesinde 21

Kasım 2007 tarihinde Şirket’e, hayat ve kaza branşlarında faaliyet ruhsatı verilmiştir. Şirket, 27 Kasım 2007 tarihinde hayat ve kaza

sigortaları branşlarında faaliyete başlamıştır.

Finans Emeklilik ve Hayat A.Ş. bireysel emeklilik branşında gerekli hazırlık çalışmalarını tamamladıktan sonra faaliyet ruhsatı almak

için 17 Aralık 2007 tarihinde T.C. Başbakanlık Hazine Müsteşarlığı’na müracaatta bulunmuştur. Faaliyet ruhsatı için gerekli inceleme

ve denetimlerin Sermaye Piyasası Kurulu ve Emeklilik Gözetim Merkezi tarafından yapılmasından sonra Şirket, 11 Nisan 2008

tarihinde bireysel emeklilik branşında faaliyet ruhsatı almış ve 30 Kasım 2008 tarihinde ilk bireysel emeklilik sözleşmesini tanzim

etmiştir.

Şirket, T.C. Başbakanlık Hazine Müsteşarlığı’nın 26 Ekim 2009 tarih ve B.02.1.HZN.0.10.04.01 numaralı kararı ile sermaye itfa, evlilik/

doğum ve yatırım fonlu sigortalar branşlarında sigortacılık faaliyeti göstermek üzere ruhsat almış bulunmaktadır. İlgili karar, 13 Kasım

2009 tarihli ve 7438 numaralı Türkiye Ticaret Sicili Gazetesi’nde ilan edilmiştir.

Finans Emeklilik - 2011 Faaliyet Raporu

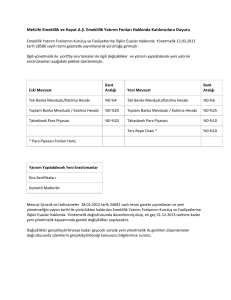

Şirket’in ana sözleşmesinin 6. maddesi 2011 faaliyet yılı içinde tadil edilmiştir.

6

Eski Şekil

Yeni Şekil

Sermaye

Sermaye

Madde 6- Şirketin sermayesi 10.000.000.- TL

(Onmilyon Türk Lirası) artışla 30.000.000.(Otuzmilyon Türk Lirası) TL’den 40.000.000.- TL

(Kırkmilyon Türk Lirası)’ye artırılmıştır. Sermaye,

her biri 1.-TL (Bir Türk Lirası) kıymetinde olan

40.000.000 adet hisseye ayrılmıştır.

Madde 6- Şirketin sermayesi 5.000.000.- TL

(Beşmilyon Türk Lirası) artışla 40.000.000.(Kırkmilyon Türk Lirası) TL’den 45.000.000.- TL

(Kırkbeşmilyon Türk Lirası)’ye artırılmıştır. Sermaye,

her biri 1.-TL (Bir Türk Lirası) kıymetinde olan

45.000.000 adet hisseye ayrılmıştır.

Önceki 30.000.000.-TL sermayenin tamamı

ortaklar tarafından nakden ve muvaazadan ari

olarak ödenmiştir.

Önceki 40.000.000.-TL sermayenin tamamı

ortaklar tarafından nakden ve muvaazadan ari

olarak ödenmiştir.

Bu defa artırılan 10.000.000 adet hisse karşılığı,

10.000.000.-TL sermayenin 5.750.000.-TL’si

Olağanüstü Yedeklerden karşılanacaktır, kalan

4.250.000.-TL ise, Finansbank A.Ş. tarafından

muvazaadan ari şekilde tamamen taahhüt

edilmiştir.

Bu defa artırılan 5.000.000 adet hisse karşılığı,

5.000.000.-TL sermaye Finansbank A.Ş tarafından

muvazaadan ari şekilde tamamen taahhüt

edilmiştir.

39.999.995 adet hisse karşılığı

39.999.995.- TL Finansbank A.Ş.

1 adet hisse karşılığı 1.- TL

Finans Yatırım Menkul Değerler A.Ş.

1 adet hisse karşılığı 1.-TL

Finans Finansal Kiralama A.Ş.

1 adet hisse karşılığı 1.-TL

Finans Portföy Yönetimi A.Ş

1 adet hisse karşılığı 1.-TL

IBTECH Uluslararası Bilişim ve İletişim Teknolojileri

Araştırma, Geliştirme, Danışmanlık, Destek San. ve

Tic. A.Ş.

Kalan 1 hisse için ortaklara hisseleri oranında kesir

belgesi düzenlenecektir.

Taahhüt edilen sermayenin ¼’ü tescil ve ilan

tarihinden itibaren en geç üç ay içerisinde, kalan

¾’ü ise Yönetim Kurulu tarafından tespit edilecek

esaslara göre üç yıl içinde nakden ve defaten

ödenecektir.

44.999.995 adet hisse karşılığı

44.999.995.- TL Finansbank A.Ş.

1 adet hisse karşılığı 1.- TL

Finans Yatırım Menkul Değerler A.Ş.

1 adet hisse karşılığı 1.-TL

Finans Finansal Kiralama A.Ş.

1 adet hisse karşılığı 1.-TL

Finans Portföy Yönetimi A.Ş

1 adet hisse karşılığı 1.-TL

IBTECH Uluslararası Bilişim ve İletişim Teknolojileri

Araştırma, Geliştirme, Danışmanlık, Destek San. ve

Tic. A.Ş.

Kalan 1 hisse için ortaklara hisseleri oranında kesir

belgesi düzenlenecektir.

Taahhüt edilen sermayenin ¼’ü tescil ve ilan

tarihinden itibaren en geç üç ay içerisinde, kalan

¾’ü ise Yönetim Kurulu tarafından tespit edilecek

esaslara göre üç yıl içinde nakden ve defaten

ödenecektir.

Finans Emeklilik - 2011 Faaliyet Raporu

Olağanüstü yedeklerden sermayeye ilave edilen

5.750.000.-TL karşılığındaki hisselerden ortaklara

hisseleri nispetinde bedelsiz hisse senedi

verilecektir. Söz konusu bedelsiz verilen hisseler

ile ilgili olarak ortakların sahip oldukları paylardan

doğan hakları saklıdır. 1.- TL’ye tamamlanamayan

paylar için kesir belgesi düzenlenecektir.

Sermaye artışından sonraki hisse dağılımı ve

sermaye tutarları aşağıdaki gibidir;

7

Yönetim Kurulu Başkanı’nın Mesajı

bir biçimde gerçekleşmiş, beklendiği

üzere emtia fiyatlarındaki tırmanma

gelişmekte olan ülkelerde ekonomik

büyümeye önemli katkıda bulunmuştur.

Değerli Hissedarlarımız,

Finans Emeklilik - 2011 Faaliyet Raporu

Küresel ekonomik krizin ardından

2010 yılında yeniden toparlanma

sürecine girilmiş ve küresel ve gelişmiş

ekonomiler genelinde belirli oranlarda

büyüme gerçekleşmiştir. Ancak belli

bir dönem boyunca etkisini sürdüren

büyüme, 2011 yılında aynı yükselişi

devam ettirememiş ve bir takım risk

faktörlerinin devreye girmesiyle başta

gelişmiş ülkeler olmak üzere küresel

düzeydeki ekonomik büyümede

hissedilir yavaşlama gözlenmiştir.

Ekonomik krizin etkilerinin hafifletilmesi

ve bu sürecin kısaltılması amacıyla alınan

mali önlemler bütçe açığı sorunlarının

gündeme gelmesine vesile olurken,

bu önlemler ile yaratılan etkin talebin

canlandırılması süreci beklenilenden

uzun sürmüştür.

8

Bunun yanı sıra 2011 yılında bazı AB

üye ülkelerince izlenmiş olan nispeten

daha az sıkı kamu maliye politikalarının

reel bir sonucu olarak ortaya çıkan

kamu borç stoku sorunları ve bunun

bankacılık sektörüne yansımaları Avro

Bölgesini olumsuz yönde etkilemiştir.

Bu gelişmelere ek olarak Japonya’da

yaşanan büyük deprem ve tsunami,

Orta-Doğu ve Kuzey Afrika’da ortaya

çıkan siyasi ve sosyal gelişmeler ile

petrol fiyatlarındaki yükseliş, yine

küresel bazda ekonomik konjonktüre

etki eden faktörlerden olmuştur.

Krizden daha derin biçimde etkilenmiş

olan merkezi ve Doğu Avrupa ülkeleri ile

Bağımsız Devletler Topluluğu ülkelerinde

ise ekonomik toparlanma daha hızlı

Özetle, 2011 yılının ekonomik süreçleri

gelişmiş ülkeler ve gelişmekte olan

ülkelerde farklı biçimde seyretmiştir.

Gelişmekte olan ekonomiler nispeten

daha hızlı büyüme oranlarını

yakalayabilirken küresel ekonomideki

toparlanmanın itici gücünü oluşturmuş,

gelişmiş ekonomilerdeki toparlanma

süreçleri ise beklentileri tam olarak

karşılayamamıştır.

Önümüzdeki dönemde para piyasaları,

başta ABD olmak üzere gelişmiş

ekonomilerdeki konjonktürü ve bunun

para politikaları üzerindeki etkilerini

izleyecektir. Bunun yanı sıra emtia

ve enerji fiyatlarındaki gelişmeler de

yakından takip edilecektir.

Türkiye Ekonomisi 2011 Yılında

Diğer Ülke Ekonomilerinden Ayrışma

Gösterdi

2011 yılında dünya genelinde ekonomik

dalgalanmaların etkileri hissedilirken,

Türkiye gelişimini devam ettirdiği bir yılı

daha geride bırakmıştır.

Küresel kriz ertesinde ekonomik

çevrelerde toparlanma sürecine girilmesi

ile birlikte ülkemizde gözlemlenen

büyüme 2011 yılının ilk üç çeyrek

döneminde de sürmüştür. Yılın ilk dokuz

aylık döneminde, ekonomik büyüme

önceki yılın aynı dönemine göre %9,6

olarak gerçekleşmiştir.

Gerçekleştirilen reformların

ve uygulamaya konulmuş olan

makroekonomik politika önlemlerinin de

desteğiyle ve uluslararası piyasalardaki

likiditenin katkısıyla küresel krizden

nispeten daha az etkilenen Türkiye

ekonomisi, son dönemde kayda değer

bir büyüme sergilemiştir. Tüm dünyada

küresel krizin en olumsuz etkileri

istihdam üzerinde gerçekleşirken,

2011 yılında Türkiye ekonomisi, yüksek

büyüme oranı, istihdam artışı, iyileşen

kamu finansman dengeleri ve güçlü

bankacılık yapısı ile birçok ülkeden

olumlu yönde farklılaşmış ve özellikle

istihdam konusunda da diğer ülkelerden

ayrışma göstererek işsizlik oranları

azalmıştır.

Bireysel Emeklilik Sistemi’nin

Gelişimi Memnuniyet Veriyor

Türkiye’de 9. faaliyet yılını tamamlayan

Bireysel Emeklilik Sistemi’nin 23

Aralık 2011 itibarıyla katılımcı sayısı

2.650.128’e ulaşırken, katılımcıların

toplam fon tutarı 14.308.663.087

TL’ye, toplam katkı payı tahsilatı

12.323.243.557 TL’ye, yatırıma

yönlendirilen toplam tutar ise

11.959.349.128 TL’ye yükselmiştir.

Türkiye’nin Bireysel Emeklilik Sistemi’ne

geç başlayan ülkelerden biri olmasına

rağmen özellikle demografik yapısı,

sistemin hızlı gelişimi açısından önemli

bir etken oluşturmuş, bugün itibarıyla

sektörün geldiği nokta bunun önemli

bir göstergesi olmuştur. Türkiye’de son

dönemlerde yaşanan memnuniyet verici

ekonomik gelişmeler, bireylere önemli

avantajlar sunan ve bu sayede sisteme

katılımı olumlu yönde etkileyen yasal

düzenlemelerin de etkisi ile sektördeki

hızlı büyümenin önümüzdeki yıllarda

da artan bir ivmeyle devam etmesini

sağlayacaktır. Bu gelişmeler, bugün

toplam fon büyüklüğünün Türkiye’nin

GSMH’sine göre %2 seviyesinde olan

oranının önümüzdeki 10 yıl içerisinde

beklenen seviyelere ulaşacağının da

sinyallerini vermektedir.

Hayat Sigortaları ile İlgili Bilinç Hızla

Artıyor

Hayat sigortalarının önemi, sosyal,

ekonomik, çevresel ve teknolojik

alanlarda yaşanan gelişmelerle de

paralel olarak artan olası yaşamsal

riskler ile birlikte daha dikkat çekici hale

gelmektedir. Geçmişten günümüze

hayat sigortacılığının gelişimi konusunda

önemli katkıları bulunan bankaların,

hayat sigortalarının özellikle bu

riskler kapsamında sağladığı fayda

açısından kamuoyuna tanıtılmasında ve

farkındalığın artırılmasında etkin bir rolü

Finans Emeklilik, müşterilerine ihtiyaçlarını karşılayan

hizmet ve ürünleri, kaliteli ve güvenilir bir hizmet

anlayışı çerçevesinde sunarak müşteri memnuniyetini

sürdürülebilir kılmayı kendine öncelikli prensip edinmiştir.

Finans Emeklilik Başarılı Bir Faaliyet

Yılını Daha Geride Bıraktı

2011 yılı, Finans Emeklilik açısından, gerek

satış-pazarlama, gerekse insan kaynakları

ile teknik altyapı ve operasyonel süreçlere

yapmış olduğumuz yatırımların olumlu

sonuçlarının alındığı bir yıl olmuştur. Hem

hayat sigortaları hem de bireysel emeklilik

branşlarında 2011 yılı için belirlenen tüm

hedeflere ulaşan Finans Emeklilik başarılı

bir faaliyet yılı geçirmiştir.

Etkin Banka Sigortacılığının Haklı

Başarısı

Finans Emeklilik’in ana ve tek dağıtım

kanalı, sermayedarı Finansbank’tır.

Sektörde banka sigortacılığının başarılı

örneklerinden birini teşkil eden Finans

Emeklilik, Finansbank ile yürütülen

üretken işbirliğinin etkisi ile 2011 yılında

ana faaliyet alanı olan hayat sigortaları

branşında %4,64 oranında bir pazar

payı elde ederek hayat sigortası prim

üretimine göre yılı 7. sırada tamamlamış

ve 2011 yılında dikkat çekici bir gelişim

sergilemiştir. Şirketimiz, yaygın olarak

faaliyetine 2009 yılının Şubat ayında

başladığı bireysel emeklilik branşında ise

2011 yılında sektördeki yeni katılımcıların

%6’sının sisteme dahil olmasını

sağlamıştır.

Hayat sigortaları ürün portföyü ağırlıklı

olarak bireysel bankacılık ürünlerine

bağlı olarak satılan hayat sigortası

ürünlerinden oluşan Finans Emeklilik,

2011 yılında ürün portföyünü geliştirdiği

yeni ferdi ürünler ile genişletmiş,

hayat ve kaza sigorta branşlarında

toplam 124.633.271 TL prim üretimi

gerçekleştirerek sektörde fark edilir bir

üretim gelişimi grafiği çizmiştir. Hayat

sigortaları branşındaki beşinci tam

faaliyet yılının sonunda Finans Emeklilik’in

hayat sigortası poliçe/sertifika sayısı

1.340.024 adete ulaşmıştır.

2011 yılında, 104.148.800 TL toplam

fon büyüklüğüne ulaşan Finans

Emeklilik, doğası gereği uzun vadeli bir

işleyişe sahip olan bireysel emeklilik

branşında 4 yıl gibi kısa bir süre zarfında

sözleşme adedine göre %2,3 oranında

pazar payı elde ederek sektördeki

konumunu güçlendirmiş, Finansbank

ile gerçekleştirdiği etkin işbirliğinin

bir yansıması olan uzun vadeli güven

ilişkisine dayalı satış ve iletişim

faaliyetleri ile sektörde atılım yapan ve

dikkat çeken şirketlerden biri olmuştur.

Müşterilerimizin Memnuniyeti Her

Zaman Değişmez Önceliğimiz…

Müşterilerinin beklentileri üzerinde

hizmet sunmak, hissedar ve çalışanlarının

ortağı ve mensubu olmaktan gurur

ve mutluluk duydukları, güvenilir,

sosyal sorumluluğunun bilincinde bir

emeklilik ve hayat sigortası şirketi

olmak misyonuyla hareket eden Finans

Emeklilik, müşterilerine ihtiyaçlarını

karşılayan hizmet ve ürünleri, kaliteli ve

güvenilir bir hizmet anlayışı çerçevesinde

sunarak müşteri memnuniyetini

sürdürülebilir kılmayı kendine öncelikli

prensip edinmiştir. Bundan hareketle,

toplam hizmet kalitesini ve operasyonel

verimliliği artırmak için teknolojik

alt yapısına, ana dağıtım kanalı olan

Finansbank ile oluşturulan entegrasyon

düzeyine ve etkin iş modellerine yönelik

başarılı proje çalışmalarını ve yatırımlarını

sürekli kılmış, 2011 yılında da bu konuda

önemli çalışmalar gerçekleştirmiştir.

2011 yılında elde edilen satış

performansının teknik kârlılık ve bilanço

rakamlarına yansımaları da ayrıca

memnuniyet verici olmuştur.

Finansbank ve Finans Emeklilik’in ortak

işbirliğinden doğan güç sayesinde,

Finansbank müşterilerinin ihtiyaçları

doğrultusunda yeni ve rekabetçi ürün

ve hizmetler geliştirerek, kendilerinin

nezdinde kazanmış olduğumuz güven

ve memnuniyeti 2012 yılında da devam

ettireceğiz.

Başarılarımıza vesile olan sevgili Finans

Emeklilik ve Finansbank ailesine,

bizleri tercih eden ve güvenen değerli

müşterilerimize teşekkür ederim.

Saygılarımla,

Dr. Mehmet Ömer Arif Aras

Yönetim Kurulu Başkanı Finans Emeklilik - 2011 Faaliyet Raporu

olmuştur. Bugün itibarıyla ferdi hayat

sigortalarının yaklaşık %25’inin, grup

hayat sigortalarının ise yaklaşık %85’inin

banka dağıtım kanalı aracılığıyla satılıyor

olması bunun önemli bir göstergesidir.

Finans Emeklilik, geçmiş faaliyet yıllarında

ağırlıklı olarak bankaların yaygın şekilde

satışını gerçekleştirdikleri bireysel

kredilerle bağlantılı hayat sigortası

ürünlerinin satışını gerçekleştirmiştir.

2011 yılı itibarıyla bireysel kredilerle

bağlantılı hayat sigortası ürünlerinin

yanında bireysel (ferdi) ihtiyaçlara

yönelik hayat sigortası ürünlerinin

satışına da odaklanmış, bu bağlamda

ürün ağına kattığı 2 farklı ferdi

hayat sigortası ürününü Finansbank

müşterilerinin kullanımına sunmaya

başlamıştır. Sektörde başarılı banka

sigortacılığı uygulamalarıyla örnek

olarak gösterilen Finans Emeklilik,

Finansbank ile gerçekleştirdiği uyumlu

işbirliği çerçevesinde hayat sigortalarının

öneminin kamuoyuna anlatıldığı

etkin bir faaliyet yılını daha geride

bırakmıştır. Dünya örneklerinin de açıkça

kıyaslanabildiği istatistiksel veriler,

hayat sigortası ürünlerine ilişkin bilincin

yüksek olduğu ülkelerde ürün kullanım

oranlarının da belirli seviyelerin üzerinde

olduğunu göstermektedir. Ülkemizde

de bu bilincin artması için özverili

şekilde hizmet veren Finans Emeklilik,

kamuoyunun farkındalığının artması ve

hayat sigortası ürünlerinin faydalarının

fark edilmesi anlamında sektöre önemli

bir katma değer sağlamaktadır.

9

Genel Müdür’ün Değerlendirmesi

sağlamaya devam etmiş, bu sayede

tüm görev tanımlarına göre oluşturulan

bağlantı noktalarında müşteri

memnuniyetine odaklı faaliyetlerini

eksiksiz bir şekilde sürdürmüştür.

Değerli Müşterilerimiz ve Mesai

Arkadaşlarım,

2011 yılı, sektör ve Finans Emeklilik

açısından olumlu gelişim çizgisinin devam

ettirildiği, beklentilerin ve hedeflerin

gerçekleştiği, geleceğe dair umut veren

ekonomik gelişmelerin yaşandığı verimli

bir üretim yılı olmuştur.

Finans Emeklilik - 2011 Faaliyet Raporu

Bireysel Emeklilik Sistemi 9. faaliyet

yılında toplam katılımcı sayısında %15,

toplam fon büyüklüğü tutarında ise

%18’lik bir büyüme ile tatminkâr bir

performans gösterirken, hayat sigortaları

prim üretiminde %23’lük önemli bir

büyüme sağlanmıştır. Bu rakamsal

veriler, emeklilik ve hayat sigortası

ile ilgili sistemlerin artık ülkemizde de

sağlam bir zemine oturduğunun ve

kamuoyunun bu sistemlere duyduğu

güvenin günden güne arttığının

memnuniyet verici göstergeleridir.

10

Genç, dinamik, müşterisini anlayan ve

yenilikçi yaklaşımıyla sektörde faaliyet

gösteren Finans Emeklilik 2011 yılında,

bireysel emeklilik ve hayat sigortaları

branşlarında artan prim ve katkı payı

üretiminin yanı sıra teknik ve mali

kârlılıklar açısından da şirkete katma

değer sağlayan tatminkâr sonuçlar elde

etmiştir.

Finans Emeklilik 2010 yılında, satış

öncesi ve sonrası hizmet kalitesinin

artırılması amacıyla yenilediği iş

süreçlerinin hayata geçirilmesiyle,

2011 yılında da genel müdürlük ve satış

kadrolarının tam koordinasyonunu

Hayat Sigortaları Branşında Ses

Getiren Başarı

2011, hayat sigortacılığı branşındaki

faaliyetlerimiz açısından sektör

genelinde hızlı ve dikkat çekici bir

gelişim gösterdiğimiz önemli bir yıl

olmuştur. Yıl boyunca etkin bir üretim

gerçekleştirilmiş ve 2011 sonunda net

prim tutarı 124.633.271 TL’ye ulaşmıştır.

Sektörün en genç oyuncularından biri

olan Finans Emeklilik bu anlamda 2011

yılında fark edilir bir başarıya imza atarak,

hayat sigortacılığı branşında %4,64

oranında bir pazar payını elde etmiş ve bu

branştaki 5. faaliyet yılını sektörde prim

üretimine göre 7. sırada tamamlamıştır.

Geçmiş faaliyet yıllarında, hayat

sigortaları ürün ağı ağırlıklı olarak bireysel

bankacılık ürünlerine bağlı olarak satılan

hayat sigortası ürünlerinden oluşan

Finans Emeklilik, 2011 yılında ürün ağına

müşteri riskine yönelik yeni ferdi hayat

sigortası ürünleri eklemiştir. Özellikle

son yıllarda oluşan ekonomik durum

ve piyasalardaki gelişmeler sonucunda

işsizlik teminatlı sigorta ürünlerinin

talep edilen ürünler haline gelmesiyle

birlikte, Şirketimiz geliştirdiği dikkat

çekici işsizlik teminatlı ürün çeşidi zengin

hayat sigortası ürünlerinin yanı sıra,

yeni ferdi hayat sigortası ürünleri ile de

müşteri ihtiyacını karşılamak anlamında

önemli bir atılım gerçekleştirmiştir.

Finans Emeklilik bu vesile ile 2011 yılında

müşterilerinin yaşamsal risklerini farklı

sigorta ürünleri ile teminat altına almış,

ihtiyaç, beklenti ve talepleri eksiksiz

şekilde karşılamıştır.

Hayat sigortacılığı branşında

tamamladığımız 5. faaliyet yılı sonunda

toplam hayat sigortası poliçesi /

sertifikası sayımız 1.340.024 adete

ulaşmıştır. Bu üretim verilerinin bir

sonucu olarak Finans Emeklilik 2011

yılında da teknik kârlılığını sürdürmüştür.

Hayat sigortacılığı branşında 11.086.338

TL teknik kâr elde edilirken, teknik kârlılık

oranı da %8,9 olarak gerçekleşmiştir.

Bireysel Emeklilik Branşında Emin

Adımlar ile Yola Devam

2011 yılında Finans Emeklilik, emeklilik

branşında sektör genelinde net

katılımcı sayısındaki artışın %6’sını

gerçekleştirmiştir. 23.12.2011 tarihinde

yayınlanan resmi EGM verilerine göre

Finans Emeklilik toplamda 67.062 adet

sözleşme ve 102.539.161 TL katkı payı

tahsilatı ile bireysel emeklilik branşındaki

4. faaliyet yılını sektörde 10. sırada

tamamlamıştır.

Ana sermayedarı ve dağıtım kanalı

olan Finansbank ile bağlı ortaklıkları

arasında oluşturduğu etkin iş birliği ve

sinerji sayesinde kısa zamanda hızlı ve

sağlıklı bir şekilde büyüyerek bugün

itibarıyla Türkiye’de sektörün önemli

oyuncularından biri haline gelen Finans

Emeklilik, 2011 yılını tatminkâr üretim

rakamları ile tamamlamış ve emeklilik

branşındaki 4. faaliyet yılı sonunda

da istikrarlı gelişim çizgisini koruyarak

sektördeki konumunu güçlendirmeye

devam etmiştir.

Sektör genelinde gelişimi yakından

takip edilen kurumsal katılımlar

kapsamında ise, 2011 yılında bir yandan

Şirket’in ana sermayedarı Finansbank

A.Ş. ve bağlı ortaklıklarında istihdam

edilen yaklaşık 13.000 çalışan ve

onların yakınlarının Bireysel Emeklilik

Sistemi’ne grup emeklilik sözleşmeleri

ile dahil olmalarına yönelik hizmet

vermeye devam edilirken, diğer yandan

Finansbank tüzel kişi müşterilerine

gruba bağlı bireysel emeklilik ve işveren

grup emeklilik sözleşmeleri satışının

gerçekleştirilmesine başlanmıştır.

Finans Emeklilik 2011 yılında, bireysel emeklilik ve

hayat sigortaları branşlarında artan prim ve katkı payı

üretiminin yanı sıra teknik ve mali kârlılıklar açısından da

şirkete katma değer sağlayan tatminkâr sonuçlar elde

etmiştir.

Başarımızın İtici Gücü; Etkin Banka

Sigortacılığı…

Başarımızın en önemli itici gücü, 25 yıllık

piyasa tecrübesi, engin bilgi birikimi ve

yaygın şube ağı üzerine inşa ettiği banka

sigortacılığı hizmet yapılanması, yetkin ve

deneyimli insan kaynağı ve sağlam mali

yapısıyla sektörde faaliyet göstermekte

olan ana sermayedarımız ve ana dağıtım

kanalımız Finansbank ile sürdürdüğümüz

sinerjiye dayalı verimli iş birliğimizdir.

Finansbank ile kurgulanan etkin iş

modelleri sayesinde sektörde banka

sigortacılığı uygulamalarında başarılı

örneklerinden birini teşkil eden Finans

Emeklilik, geçmiş faaliyet yıllarında

olduğu gibi 2011 yılında da güçlü

ve etkin dağıtım kanalı yönetimiperformans ilişkisinin sektördeki önemli

örneklerinden birini oluşturmaya

devam etmiştir. Bu sayede, Finansbank

müşterilerinin ihtiyaçlarına hitap eden

doğru bireysel emeklilik ve hayat sigortası

ürünleri, kaliteli ve güvenilir hizmet

anlayışı çerçevesinde sunulmuş ve

satış sonrası süreçlerde de operasyonel

verimlilik ve hız ölçütleri gözetilerek,

müşteri ihtiyaçları eksiksiz bir şekilde

karşılanmış ve müşteri memnuniyetinin

devamlılığı sağlanmıştır. Bu iş birliğinde,

nitelikli ve deneyimli Finans Emeklilik

satış ekipleri ve genel müdürlük

personelinin sağladığı katma değerin yanı

sıra, Finansbank şubelerinde görev alan

bireysel emeklilik aracılığı lisanslı şube

çalışanlarının gelişimi, performansları

ve satış yetkinlikleri de oldukça önem

arz etmektedir. Finans Emeklilik’in bu

konuya bakış açısı ve yaklaşımı, gerek

kendi satış ekiplerimizin gelişimini,

gerekse Finansbank şubelerinde görevli

personelin hizmet kalitesini olumlu yönde

etkilemiş, bu sayede ortak bir amaca

yönelik iş yapıyor olmanın sağladığı

işbirliğini daha da kuvvetlendirmiştir.

Bireysel emeklilik ve hayat sigortası

ürünlerimizin, Finansbank’ın müşteri

segmentasyonu, hedef kitlesi ve

belirlenen müşteri ihtiyaçları dikkate

alınarak makul ve rekabetçi maliyetlerde

tasarlanması 2011 yılında da

önceliklerimiz arasında olmuştur.

2011 yılında gerçekleşen

performansımızın memnuniyet verici

olmasında etkili olan diğer önemli

unsurlar arasında; ana dağıtım

kanalımızın güçlü yönetimi, müşteri

ihtiyaçlarının önceliklendirilmesi, satış

öncesi ve satış sonrası süreçlerin planlı ve

özenli bir şekilde takip edilmesi ve gerekli

görülen hallerde iyileştirici tedbirlerin

alınması, operasyonel süreçlerin ve teknik

altyapının doğru bir şekilde kurgulanması

ve Finansbank şube çalışanları ile Finans

Emeklilik çalışanları arasında doğru

ve etkin bilgi akışının sağlanması yer

almaktadır.

Farkındalığı Artıran Pazarlama ve

İletişim Faaliyetleri

Kurulduğu günden bu yana genç ve

yenilikçi yapısı, müşterisine yakın duran

ve anlayan, modern ve samimi tarzıyla

dikkat çeken Finans Emeklilik 2011 yılında

da sektörde müşterilerinin beklenti ve

taleplerini önceliklendiren pazarlama ve

iletişim stratejilerini hayata geçirmiştir.

Yeni ürün geliştirme çalışmalarını ve

pazarlama iletişimini, müşterilerinin

güvenine sahip, ihtiyaç ve beklentilerini

eksiksiz olarak karşılamak ilkesine dayalı

bir yaklaşımla devam ettiren Finans

Emeklilik, bu sayede uzun vadeli güven

esasına dayalı ilişkiler kuran ve müşterileri

tarafından “tercih edilen şirket” olma

kimliğini bir adım daha öteye taşımıştır.

Uzun vadeli ilişkiye dayanan işimizde,

müşterilerimizin ihtiyaçlarını saptamak

ve bu ihtiyaçlara uygun ürünleri temin

edebilmek bizim değişmez önceliğimizdir.

Yaşamlarının her evresinde bunu

müşterilerimize sağlayabilmenin ve

aynı zamanda yenilikçi ürün ve hizmet

geliştirme yetkinliklerimizi artırmanın

önemli bir rekabet eşiği olduğuna

inanıyor, tüm projelerimizi bunu

gözeterek kurguluyoruz. Stratejik olarak

satılmasını planladığımız ve bu kapsamda

tamamlamış olduğumuz bireysel

emeklilik ve hayat sigortası ürün ağımıza,

bireysel emeklilik branşında 2011 yılında

eklediğimiz Elit Emeklilik Planı ve Özel

Bankacılık Müşterileri Bireysel Emeklilik

Planı sayesinde, Finansbank’ın üst gelir

grubunda bulunan müşterilere hitap eden

farklı alternatif planlar sunma imkanı elde

ettik. Hayat sigortası branşında ise 2011

yılında ürün ağımıza eklediğimiz Güvenli

Yaşam Yıllık Hayat Sigortası ve Finans

Emeklilik Tehlikeli Hastalıklar Yıllık Hayat

Sigortası ürünleri ile birlikte, 4 adedi

işsizlik teminatı içeren toplam ferdi hayat

sigortası ürün adedimizi 12’ye çıkartırken,

müşterilerimize sahip olduğumuz geniş

ürün yelpazesi ile hizmet vermeye devam

ettik. Müşterilerimizin farklı ihtiyaçlarını

ve beklentilerini karşılayan yeni bireysel

emeklilik ve hayat sigortası ürün

geliştirme çalışmalarımızı 2012 yılında da

devam ettireceğiz.

2011 yılında pazarlama ve iletişim

projelerimizi ve faaliyetlerimizi kamuoyu

nezdinde bireysel emeklilik ve hayat

sigortaları ile ilgili farkındalığı artırmak,

sistem ve ürünlerin gereklilik ve

faydalarını Türk Halkı’na doğru şekilde

aktarmak amacını esas alarak kurguladık

ve hayata geçirdik. “Sakın Geç Kalma

Erken Gel” sloganıyla yola çıktığımız

Finans Emeklilik - 2011 Faaliyet Raporu

Özellikle yeni hak ediş uygulamasının

hayata geçmesi ile birlikte sektörde

daha da önemli bir yer edinmiş olan

işveren grup emeklilik sözleşmelerinin

satışına başlanmasının ardından Finans

Emeklilik sektöre yeni “Grup Kurucuları”

ve “Sponsor Kuruluşlar” kazandırmak

konusunda etkili bir performans

sergilemiştir. Bu başarılı gelişim çizgisi

2012 yılı için kurumsal satışlarda daha

yüksek adetlere ulaşmak ve bu anlamda

sektör gelişimine de katkı sağlamak adına

bizleri umutlandırmaktadır.

11

Genel Müdür’ün Değerlendirmesi

iletişim çalışmalarımızı 2011 yılında, BES

tarafında bu sistemin bireylerin emeklilik

dönemleri için bugünden birikim

yapmaları amacıyla kurgulandığını,

uzun vadeli bir yatırım sistemi olduğunu

ve önemli olanın emeklilik günleri

için bugünden tasarruf yapmak

olduğunu anlatan yazılı ve görsel

çalışmalar ile devam ettirdik. Hayat

sigortaları tarafında ise bireylerin olası

yaşamsal riskler karşısında kendilerini

ve sevdiklerini maddi güvence altına

almalarının önemini vurgulayan, bu gibi

istenmeyen durumlar ile karşılaşılması

halinde hayat sigortası ürünlerinin

sigortalılara ve yakınlarına sağladığı

faydaları anlatan çalışmalara ağırlık

verdik.

Finans Emeklilik - 2011 Faaliyet Raporu

Müşterilerimizin ihtiyaçlarını gözeten ve

kendilerine fayda sağlamayı amaçlayan,

öncelikli olarak memnuniyetlerine odaklı

yeni pazarlama ve iletişim faaliyetlerimiz

2012 yılında da devam edecektir.

12

“Müşteri Memnuniyeti” Değişmez

Kaidemiz

Finans Emeklilik, müşteri talep ve

ihtiyaçları karşısında, kaliteli, hızlı ve

kalıcı çözümler üreterek, gerek satış

süreçlerinin gerekse satış sonrası

hizmetler ve operasyonel süreçlerin

daha etkin bir şekilde yönetilmesine

ve bu sayede müşteri memnuniyetini

sürdürülebilir kılmaya yönelik

çalışmalarını 2011 yılında da yoğun

olarak devam ettirmiştir. Düzenli olarak

gerçekleştirilen kalite kontrol aramaları

sayesinde müşteriler, satış sonrasında

sistemin gereklilikleri ve ürünler

hakkında bir kere daha eksiksiz bir

şekilde bilgilendirilmiş, doğru müşteriye

ihtiyacı olan doğru ürünün satılması

uygulaması kuvvetlendirilmiştir. 444

0 984 numaralı çağrı merkezimize

özel olarak tasarlanan yeni ekranların

kullanıma geçmesiyle birlikte 2011

yılında da müşterilerimizin taleplerine

anında cevap verilebilmiş, ilgili taleplerin

elektronik ortamda karşılanabilmesine

imkan veren uygulamalar ile hızlı

ve kaliteli hizmet sunma anlayışı

pekiştirilmiştir. Operasyon ve satış

sonrası hizmet süreçlerini iyileştirmeye

ve geliştirmeye yönelik olarak yeniden

kurgulanan iş akışları ve ekranlar

sayesinde müşterilerimizin talep

ve şikâyetleri kayıt altına alınmış,

herhangi bir detayın atlanmasına

mahal verilmeden, belirli hedef

süreleri içerisinde müşterilerin soruları

yanıtlanmış, olası sorunları ise çözüme

kavuşturulmuştur. Müşterilerimize

ulaşma kabiliyetimizi artıran,

müşterilerimizin de Şirketimize erişimini

bir derece daha kolaylaştırmış olan bu

uygulamanın yaygın olarak kullanılması

sonucu aldığımız geri bildirimler ışığında,

değişmez kaidemiz olan “müşteri

memnuniyetini” artırıcı projelerimiz 2011

yılında da önemli gündem maddelerimizi

oluşturmuştur.

Müşteri sadakatini artırmada ve

şirket-müşteri arasında güven esasına

dayalı güçlü bağlar kurulması için

müşterilerle sürekli iletişim halinde

olan kanalların daha etkin olarak

kullanılmasında, müşteri ile temas

noktalarının geliştirilmesinin son

derece önemli olduğuna inanıyoruz.

Ürün farklılaştırmasının sınırlı olduğu

Bireysel Emeklilik Sistemi’nde özellikle

yeni müşterileri sisteme dahil etmek

kadar mevcut müşterilerin korunmasının

da giderek önem kazandığı günümüz

şartlarında, hizmet sunumu ve kalitesi ile

müşteri memnuniyetinin önemi daha da

ön plana çıkmaktadır. Operatörlerimizin

günlük faaliyetlerinde daha etkin

olmalarını sağlayan sistem ve alt yapı

revizyonları sayesinde, bugün tüm

ürün gruplarında müşteri taleplerinin

mevzuat çerçevesinde anında yerine

getirilebildiği bir operasyon merkezine

dönüşmüş olan çağrı merkezimiz bu

anlamda müşterilerimize son derece

kaliteli hizmet vermektedir.

Memnun Müşteri, Memnun Çalışan

ile Kazanılır

Kurulduğu günden bu yana müşteri

memnuniyeti odaklı iş yapış modelini

benimseyen ve yol haritalarını bu şekilde

oluşturan Finans Emeklilik, çalışan

memnuniyetine de aynı derecede

önem vermekte ve bu konuda özverili

çalışmalar gerçekleştirmektedir.

Memnun müşterinin kazanımında

ve korunmasında, yaptığı işi seven,

şirketine bağlı, özverili memnun

çalışanların önemli bir etken

oluşturduğuna inanan Finans Emeklilik,

bu sebeple Şirket bünyesinde görev

alan her çalışanını kendi yetenek ve

özelliklerine uygun pozisyonlarda

istihdam etmekte, performans ve

kariyer gelişimlerini ise yakından takip

etmektedir.

2011 yılı rekabetçi İnsan Kaynakları

uygulamalarımızın etkisiyle, Şirketimizde

nitelikli insan kaynağının istihdam

edilmesi, performans ölçümlemesinin

düzenli olarak yapılabilmesi ve çalışan

memnuniyetinin sağlanması gibi

süreçlerin geçmiş tüm faaliyet yıllarında

olduğu gibi etkin bir şekilde yürütüldüğü

bir yıl olmuştur. E-performans

uygulaması kapsamında, çalışanlarımızın

hedefleri elektronik ortamda atanmış,

kendilerine hedeflerini bu ortamdan

takip ederek değerlendirme aşamasında

mutabakatlarını sunabilme imkânı

sağlanmıştır. Çalışanlarımız için

planlanan ve kendileri ile paylaşılan

kariyer yolları ve kariyer aşamaları, bu

sayede performans değerlendirme

süreçlerinde göz önünde bulundurulmuş

ve gerekli aksiyonlar alınmıştır.

İnsan kaynakları uygulamalarında

kullanılan yeni teknolojik altyapılar

sayesinde, bir yandan kurumsal

süreçlerin çalışanlarımız açısından

hızlı bir şekilde ilerlemesi sağlanırken,

diğer yandan da insan kaynakları iş

süreçlerimiz hızlandırılmış ve bu sayede

daha verimli zaman ve süreç yönetimi

yapılabilmiştir.

Genç, dinamik, profesyonel ve yetkin Finans Emeklilik

ekibi, şirketimizi 5 yıl gibi kısa bir süre zarfında sektörün

etkili oyuncularından biri konumuna getirmiş olup,

güven ve kaliteli hizmetten oluşan yapı taşlarıyla örülmüş bu

sağlam konumu kalıcı ve sürdürülebilir kılmak için özveriyle

çalışmaya devam etmektedir.

2012 Yılı Öngörü ve Hedeflerimiz

2011 yılı itibarıyla 5. faaliyet yılını

tamamlayan Finans Emeklilik’in faaliyet

alanlarında kaydettiği gelişmeler ve

sektörde bugün edinmiş olduğu konum

memnuniyet vericidir. Şirketimizi bu

konuma taşıyan Finansbank Grubu

Yönetimi’nin desteğinin, banka dağıtım

kanalımızın gücünün, etkin işbirliğimizin

ve nitelikli insan kaynağımızın bizi çok

daha ileri noktalara taşıyacağına inancım

tamdır.

Finans Emeklilik olarak temel

yaklaşımımız, öncelikle ana dağıtım

kanalımız ve sermayedarımız olan

Finansbank’ın müşterilerine sunduğu

ürün yelpazesi içinde şirketimizin

bireysel emeklilik ve hayat sigortası

ürünlerini ön sıralara taşıyarak

Finansbank’ın toplam satış kültürü içinde

etkin bir şekilde yer almak olmuştur.

Bu amaçla Finans Emeklilik, ana

dağıtım kanalı ve ana sermayedarı olan

Finansbank’ın müşteri profiline uygun

makul maliyetli bireysel emeklilik planları

ve hayat sigortası ürünleri geliştirmiştir.

Bu sayede, gerek ürünlerin dağıtımında

gerekse satış sonrası hizmetlerin

sağlanmasında kaliteli ve güven esasına

dayalı bir faaliyet sergilemektedir. Bu

amaç doğrultusunda da Finansbank

ile iş birliğimiz çerçevesinde müşteri

segmentasyon çalışmaları yürütülerek,

doğru müşteriyle uygun dağıtım

kanalı aracılığıyla temas edilmekte,

doğru hizmet ve ürünleri sunmak

için müşteri ilişkileri etkin bir şekilde

yönetilmektedir. Gerek genel müdürlük

ve saha teşkilatındaki, gerekse banka

şubelerindeki lisanslı çalışanların

deneyim ve tecrübelerinden yola

çıkıp, bilgi birikimlerinden yararlanarak

kaynaklarımızı en etkili ve verimli şekilde

kullanmak her zaman önceliğimiz

olmuştur. Bu verimlilik ve kaynaklarımızın

etkin kullanımı sonucunda varmak

istediğimiz noktayı belirlerken, yapılan

işin tümünü bir “hizmet bütünü”

olarak kabul ederek, hizmet kalitemizi

geliştirmek ve müşteri memnuniyetini

değişmez kaidemiz haline getirmek

ile ilgili hedefimizi her zaman ilk sıraya

yerleştirdik. “Müşteri Memnuniyeti”

kavramının tanımını yaparken sadece

satış süreçlerini değil müşteri ile

doğrudan veya dolaylı etkileşimde

bulunan tüm tarafların dahil olduğu

büyük resmi görebildiğimiz bir süreci

işaret ettik. Bu sürecin en önemli itici

gücünün ise sahip olduğumuz güçlü

yönetim kabiliyetlerimiz ve nitelikli insan

kaynağımız olduğuna inanıyoruz. Çünkü

müşteri memnuniyetinin ancak, ortak bir

amaca hitap eden ekip ruhuyla ortaya

çıkarılabilecek bir hizmet bütünü ile

sağlandığına inanıyoruz.

Kurulduğu günden bu yana faaliyetlerini

geliştirmek ve çeşitlendirmek adına

yeni projeler üreten, yenilikçi bakış

açısıyla müşterilerini anlamaya odaklı,

hizmet kalitesini tüm süreçlerde

uygulamayı kendine esas ilke edinmiş,

sektörün genç oyuncularından

Finans Emeklilik sektörde kısa sürede

edindiği kalıcı ve güvenilir konumunu

her geçen gün kuvvetlendirmeye

devam etmektedir. Hizmet kalitemizi

geliştirmek ve sürekli bir adım daha

ileriye taşımak adına kurgulayacağımız

ve hayata geçireceğimiz projelerimiz

2012 yılında da devam edecektir.

Bunların yanı sıra 2012 yılı, iletişim

faaliyetlerimizde de müşterilerimizle

bire bir temasa geçebileceğimiz, müşteri

memnuniyetinin devamlılığının daha

yüksek oranlara çekilmesini amaçlayan

proje çalışmalarımızın daha yoğun şekilde

devam edeceği bir faaliyet yılı olacaktır.

Bu amaca hizmet etmek için başlanmış

olan segmentasyon projelerimizde

önemli aşamalar kaydedilmiştir.

Müşteri ihtiyaçlarına göre, tüm ürün

gruplarımızda mevcut ürün yelpazemizin

genişletileceği yeni ürün geliştirme

çalışmaları yine 2012 yılı iş planlarımızın

öncelikli maddelerindendir.

Teşekkürler...

Genç, dinamik, profesyonel ve yetkin

Finans Emeklilik ve Hayat ekibi,

şirketimizi 5 yıl gibi kısa bir süre zarfında

sektörün etkili oyuncularından biri

konumuna getirmiş olup, güven ve

kaliteli hizmetten oluşan yapı taşlarıyla

örülmüş bu sağlam konumu kalıcı ve

sürdürülebilir kılmak için özveriyle

çalışmaya devam etmektedir. Bu

amaçla sarf edilen gayret ve başarılı

çalışmalarından dolayı çalışanlarımıza,

yol gösterici ve çalışmalarımızı

destekleyici yaklaşımları için Yönetim

Kurulumuza teşekkür ederim. Ana

dağıtım kanalımız olan Finansbank ve

her biri bu işbirliğimizin ayrılmaz birer

parçası olan Finansbank Yönetimi ve

çalışanlarına sağladıkları katma değer

için teşekkür ediyorum. Sigortalılarımıza

ve katılımcılarımıza, bizlere duydukları

sürekli güven ve bağlılık için ayrıca

teşekkür ediyorum.

Saygılarımla,

Ajlan Sözütek

Genel Müdür

Finans Emeklilik - 2011 Faaliyet Raporu

Çalışanlarımızın iş dışında da ortak

hareketle sosyalleşmeleri ve

paylaşımlarının artırılması amacıyla

şirketimiz bünyesinde kurulmuş

olan Doğa Sporları Faaliyet Grubu ve

Tiyatro Faaliyet Grubu aracılığıyla

dağcılık, yürüyüş, dalış ve tiyatro gibi

faaliyetler gerçekleştirilmiştir. Şirket

içinde gönüllü katılım esasına dayanan

ve zaman zaman üst yönetimin de

iştirak ettiği bu aktivite gruplarının

etkisiyle çalışanlarımız arasındaki sinerji

ve ekip ruhu algısı kuvvetlendirilerek,

çalışan memnuniyetine katma değer

sağlanmıştır.

13

BES 2010 yılının ardından, 2011 yılını da tatminkâr bir

performans ile tamamlamıştır. 23 Aralık 2011 tarihinde

yayımlanan sektör verileri, toplam fon büyüklüğünün

14,3 milyar TL’yi aştığını, toplam katılımcı sayısının ise

2 milyon 650 bin kişinin üzerine çıktığını göstermektedir.

2011 Yılında Dünya, Türkiye ve

Sektörde Görünüm

Türkiye Ekonomisi

Genel

Dünyada 2010 yılında yeniden ekonomik

toparlanma sürecine girilmiş ve küresel

ekonomide %5,1 ve gelişmiş ekonomiler

genelinde de %3,1 oranında büyüme

gerçekleşmiştir. Ancak bu büyüme

sürdürülememiş ve bazıları önceden

tahmin edilen faktörlerin devreye

girmesiyle gelişmiş ülkeler başta olmak

üzere küresel düzeyde ekonomik

büyüme hissedilir biçimde yavaşlamıştır.

Bunların yanı sıra Japonya’da yaşanan

afetler, Orta-Doğu ve Kuzey Afrika’da

yaşanan siyasi ve sosyal huzursuzluklar

ile petrol fiyatlarındaki yükseliş küresel

anlamda ekonomik ortamı daha da

zorlaştıran etkenler olmuştur. Tüm

bu etkenlerin özellikle 2011 yılının

ikinci yarısında olmak üzere gelişmiş

ekonomilerde büyüme hızını %0,5

oranında gerilettiği tahmin edilmektedir.

Genel

Küresel ekonomide yaşanan gelişmelere

ilişkin endişeler, Türkiye’de de zaman

zaman piyasaları tedirgin etmesine

rağmen ülke ekonomisi, yüksek büyüme

oranı ve mali disiplinin devam etmesi

sonucu, özellikle gelişmekte olan ülkeler

ve Avrupa ekonomileri içinde ön plandaki

yerini korumuştur.

Uluslararası Para Fonunun (IMF) 24

Ocak 2012’de yayımlanan ”Dünya

Ekonomik Görünümü” güncelleme

raporunda büyüme hızında öngörülen

yavaşlamanın hem gelişmiş ülkelerdeki

ekonomik görünümün kötüleşmesini

hem bu grup ülkelerin önde gelenlerinin

bazılarında iç talebin zayıflamış

olduğunu yansıttığı belirtilmiştir. IMF

tarafından yapılan açıklamada Euro

Bölgesi için 2012 yılında ekonomik

küçülmenin 0,5 olarak gerçekleşmesinin

beklendiği bu çerçevede, İtalya’nın %2,2,

İspanya’nın ise %1,7 oranında küçüleceği

tahmininde bulunulmuştur.

BM tarafından yayımlanan “2012

Dünya Ekonomik Görünümü ve

Beklentileri Raporu”nda ise, iyimser

tahminlere göre dünya ekonomisinin

2012 yılında %2,6 oranında, 2013

yılında ise %3,2 oranında, kötümser

tahminlere göre ise 2012 yılında sadece

%0,5 oranında, 2013 yılında ise %2,2

oranında büyüyebileceği tahmininde

bulunulmuştur.

Yılın ilk iki çeyreğinde sırasıyla %11,6

ve %8,8 ile yüksek büyüme hızını

yakalayan Türkiye ekonomisi, 3. çeyrekte

de büyümede istikrarını sürdürmüş ve

3. çeyreği %8,2 oranında büyüyerek

kapatmıştır. Büyümede ivme yakalayan

Türkiye’de işsizlik oranı da düşüş eğilimi

göstermiş, 2011 Eylül ayında geçen yılın

aynı dönemine göre 2,5 puan düşerek,

%8,8’e gerilemiştir. 2011 yılı eylül

ayında işsiz sayısı 2 milyon 398 bin kişi,

istihdam ise 24 milyon 749 bin olarak

gerçekleşmiştir. Sanayi üretimi bu yılın

Ekim ayında, geçen yılın aynı ayına göre

%7,3 oranında artmıştır.

Parasal Göstergeler

Yıl içinde enflasyon rakamları yükseliş

göstermiştir. Enflasyon, bu yıl ÜFE’de

tekrar iki haneli rakamlara çıkmıştır. Yıllık

bazda ÜFE %13,33 TÜFE %10,45 olarak

gerçekleşmiştir.

2011 yılı sonu itibarıyla faiz dışı fazla

geçen yılın aynı dönemine göre, %201

oranında artarak, 24 milyar 772 milyon

TL olarak gerçekleşmiştir. Kamu

harcamalarının finansmanı da büyük

oranda vergi gelirleri ile sağlanırken,

2010 yılı sonu itibarıyla %86 olan vergi

gelirlerinin faiz hariç bütçe giderlerini

karşılama oranı, 2011 yılında %94 olarak

gerçekleşmiştir.

Dış Ticaret Bilançosu

İhracatta Türkiye’nin en önemli ihracat

pazarları olan Avrupa ülkelerinin

ekonomilerinde yaşanan sorunlara

rağmen, artış trendi sürmüştür.

Türkiye İhracatçılar Meclisi kayıtlarına

göre 2011 Ocak-Aralık döneminde

toplam 225 milyar TL tutarında

ihracat gerçekleştirilmiş, 2010 yıl sonu

verilerine göre %31,70 oranında artış

kaydedilmiştir.

Öte yandan, cari açık Türkiye

ekonomisinde risk unsuru olmaya

devam etmektedir. Cari açık 2011

yılında ekonomide en fazla konuşulan

konulardan biri olmuştur. Merkez

Bankası’nın açıkladığı ödemeler dengesi

bilançosuna göre, 2011 yılı cari işlemler

hesabı, 2010 yılına göre 30.446 milyon

ABD doları artarak 77.089 milyon ABD

doları açık kaydetmiştir. Bu gelişmede

dış ticaret açığının 32.973 milyon ABD

doları tutarında artarak 89.418 milyon

ABD dolarına ulaşması etkili olmuştur.

Yıl içinde TL’de yaşanan değer kaybı,

ihracatı olumlu etkilerken, ithalat

üzerindeki etkisi yapısal sorunlar

nedeniyle sınırlı kalmıştır.

Bireysel Emeklilik Sistemi

BES 2010 yılının ardından, 2011

yılını da tatminkâr bir performans ile

tamamlamıştır. Her geçen gün artan

tasarruf bilinci, sistemin daha iyi

tanıtılması, şeffaflığı ve kamuoyunun

sisteme duyduğu güven gibi önemli

faktörler sayesinde hızlı büyüme devam

etmektedir. Emeklilik Gözetim Merkezi

tarafından 23 Aralık 2011 tarihinde

yayımlanan sektör verileri, toplam fon

büyüklüğünün 14,3 milyar TL’yi aştığını,

toplam katılımcı sayısının ise 2 milyon

650 bin kişinin üzerine çıktığını

göstermektedir.

BES için mevcut vergi uygulamasında

katkı payı ödemeleri gelir vergisinden

istisna edilmek suretiyle teşvik

sağlanmaktadır. Doğrudan teşvik sistemi

ile beyannameye tabi olmayanlar ve

beyanname sınırının altında geliri

olan bireylerin de tasarruf etmeye

yönlendirilmesinin amaçlandığı mevzuat

düzenlemeleri gerçekleştiği takdirde,

2012’de Bireysel Emeklilik Sistemi hızlı

bir gelişme gösterebilecektir.

Finans Emeklilik - 2011 Faaliyet Raporu

Dünya Ekonomisi

15

Hayat sigortaları branşında pazar payını %0,73

oranında artırarak %4,64’e çıkartan ve hayat

sigortası prim üretimine göre 7. sırada yer alan Finans

Emeklilik toplamda 124.633.271 TL prim üretimi

gerçekleştirmiştir. Bireysel emeklilik branşında ise toplam

61.527 adet katılımcısıyla yeni katılımcı adedine göre %6

oranında bir pazar payına sahip olmuş ve sektörde 7. sırada

yer almıştır.

Finans Emeklilik’in 2011 Yılı Faaliyetlerinin ve Sektördeki

Konumunun Değerlendirilmesi

Aynı tarih ve kaynaklı verilere göre

Finans Emeklilik 67.062 adet emeklilik

sözleşmesi ile %2,3 oranında pazar

payına sahip olmuştur.

Türkiye Sigorta ve Reasürans Şirketler

Birliği (TSRŞB) Aralık 2011 sonu verilerine

göre, hayat sigortaları branşında

pazar payını %0,73 oranında artırarak

%4,64’e çıkartan ve hayat sigortası

prim üretimine göre 7. sırada yer alan

Finans Emeklilik toplamda 124.633.271

TL prim üretimi gerçekleştirmiştir. Aynı

tarih itibarıyla Finans Emeklilik hayat ve

kaza branşlarında 952.366 adet sigortalı

mevcuttur.

30 Kasım 2008 tarihinde ilk bireysel

emeklilik sözleşmesini tanzim eden

Finans Emeklilik’in hedefi, sektörde hızlı

ve sürdürülebilir bir büyüme kaydeden,

müşteri odaklı, yenilikçi, dinamik ve fark

yaratan bir emeklilik ve hayat sigorta

şirketi olarak müşterilerine en iyi hizmeti

sunmaya devam etmektir.

Alternatif Satış Kanalları ve Kurumsal

Satış Koordinasyon Faaliyetleri

Alternatif Satış Kanalları Faaliyetleri

• Finansbank Tele Satış Ekibi aracılığı

ile müşterilere sunulan “Kredi Ödeme

Güvencesi” ürünlerinin satışına

2011 yılı son çeyreğine kadar devam

edilmiştir. Kredi Ödeme Güvencesi

ürünlerinin yenileme aramaları

ise Finansbank Tele Satış Ekibi

tarafından gerçekleştirilmiştir.

• Mayıs 2010’da işbirliğine başlanan

Finansbank’ın anlaşmalı olduğu dış

kaynaklı çağrı merkezi aracılığıyla

gerçekleştirilen “CardFinans Ekstre

Güvencesi” hayat sigortası ürününün

satış faaliyetleri 2011 yılı boyunca da

devam ettirilmiştir.

> Finans Emeklilik, Finansbank ve

dış kaynaklı çağrı merkezinin ortak

bir platformda buluştuğu işbirliği

kapsamında, üçlü bir organizasyon

ve işleyiş yapısına geçilmiştir.

Buna paralel olarak yılın ikinci

yarısından itibaren üç şirketin satış

performansları ile ilgili sorumluluğu

paylaştığı bir iş modeli uygulanmaya

başlanmıştır.

> Bu işleyiş ile eş zamanlı olarak,

ürün performansını ve satış kalitesini

artırmak amacıyla ürün yapısında da

iyileştirmeler yapılmıştır.

> Motivasyonu artırmak ve satışları

olumlu yönde etkilemek amacı ile

2011 yılı son çeyreğinden itibaren, dış

kaynaklı çağrı merkezi satış ekibine

yönelik, satış artırıcı düzenli faaliyet

ve kampanyalar gerçekleştirilmiştir.

> “CardFinans Ekstre Güvencesi”

hayat sigortası ürünü dışında farklı

hayat sigortası ürünlerinin satışına

yönelik pilot çalışmalar yapılmaya

başlanmıştır.

• 2011 yılının dördüncü çeyreği

itibarıyla ürün yapısı yenilenen

“CardFinans Ekstre Güvencesi”

ürününün Finansbank Direkt

Satış Kanalı aracılığıyla da satışına

başlanmıştır. Bu kapsamda, satış

faaliyetleri koordine edilmiş, satış

ekiplerinin performans takibi

yapılarak satış kalitesi düzenli olarak

izlenmiş ve satış ekipleri için eğitimler

düzenlenmiştir.

• Kredi Ödeme Güvencesi hayat

sigortası ürünlerinin Finansbank

Kredi Kolay şubelerinden satılması ile

ilgili süreç düzenleme çalışmalarına

devam edilmiştir. Bu kapsamda, ürün

eğitimleri düzenlenerek, birebir satış

koçluğu yapılmış, satış ekiplerinin

performans takibi yapılarak satış

kalitesi düzenli olarak izlenmiştir.

• 2011 yılının Temmuz ayında yıllık

hayat sigortası “Toplu Provizyon

Uygulaması” hayata geçirilmiştir.

Bu sayede “CardFinans Ekstre

Güvencesi” hayat sigortası

ürünü dışında Alternatif Satış

Kanalları’ndan satılan yıllık hayat

sigortası ürünlerinde prim tahsilatları

kredi kartından taksitli olarak

gerçekleştirilmeye başlanmıştır.

• Banka Çağrı Merkezi, Internet

Bankacılığı, ATM gibi diğer alternatif

satış kanallarından, CardFinans

Ekstre Güvencesi hayat sigortası

ürünü ile ilgili talep toplamayı

teşvik eden düzenli kampanyalar

gerçekleştirilmiştir. Talepte bulunan

müşteriler ile, dış kaynaklı çağrı

merkezi aracılığıyla irtibata geçilmesi

sağlanarak, bu talepler satışa

dönüştürülmüştür.

• Tüm alternatif satış kanalları

ile satışı gerçekleştirilen hayat

sigortası ürünleri için ana dağıtım

kanalımız Finansbank ile iş birliği

içinde ürün iyileştirmesi, yeni ürün

planlaması, ürün performans takibi ve

geliştirilmesi sağlanmıştır. Bunun yanı

sıra ürün satış kalitesi düzenli olarak

ölçümlenmiş, saha ziyaretleri ile ürün

yöneticileri ve satış ekibi toplantıları

gerçekleştirilmiş, ürün eğitimleri

tasarlanarak satış ekiplerine eğitimler

verilmiş, satış artırıcı faaliyet ve

kampanyalar kurgulanıp hayata

geçirilmiş, müşteri memnuniyetinin

devamlılığının sağlanmasına yönelik

projeler geliştirilmiş ve uygulanmıştır.

Kurumsal Satış Koordinasyon

Faaliyetleri

Geçmiş faaliyet yıllarında Finansbank ve

bağlı ortaklıkları ile banka müşteri veri

tabanında yer alan hedef kitleye yönelik

ürün satışlarına ağırlık veren Finans

Emeklilik, 2011 yılında ana dağıtım kanalı

Finansbank’ın tüm tüzel kişi müşteri

potansiyelini barındıran kâr merkezlerine

yönelik ürün satışlarına ayrı ayrı ağırlık

vermeye devam etmiştir. Bu çerçevede,

tüzel kişi müşteri katılımlarını artırmak

ve bireysel emeklilik branşında gruba

bağlı bireysel emeklilik ve işveren grup

emeklilik sözleşmelerinde derinleşmek

için satış faaliyetleri ile hukuksal ve

teknolojik altyapı geliştirme çalışmaları

sürdürülmüş ve toplam 600’e yakın

gruba ulaşılması sağlanmıştır.

Hayat Sigortaları branşında da önemli

bir potansiyel taşıyan tüzel kişi müşteri

portföyü için ticari ve kurumsal kâr

merkezlerinin farkındalıklarının

artırılarak bu ürün grubuna yönelik

satış faaliyetlerine odaklanmaları

sağlanmıştır. Bu kapsamda, hayat

Finans Emeklilik - 2011 Faaliyet Raporu

Bireysel emeklilik sektörüne 2008 yılı

sonunda giriş yapan Finans Emeklilik

23.12.2011 tarihli Emeklilik Gözetim

Merkezi (EGM) verilerine göre toplam

61.527 adet katılımcısıyla bireysel

emeklilik branşında yeni katılımcı adedine

göre %6 oranında bir pazar payına sahip

olmuş ve sektörde 7. sırada yer almıştır.

17

Finans Emeklilik’in 2011 Yılı Faaliyetlerinin ve Sektördeki

Konumunun Değerlendirilmesi

sigortalarının satışını artırıcı faaliyetler

organize edilmiş ve hayat sigortası

prim üretiminde dikkat çekici bir ivme

yakalanmıştır.

• Kurumsal Satış Koordinasyon

faaliyetleri çerçevesinde, 2009

yılında Finans Emeklilik’in ana

sermayedarı Finansbank ve bağlı

ortaklıklarında istihdam edilen

yaklaşık 11.000 çalışanın ve

yakınlarının Bireysel Emeklilik Sistemi

katılımcısı yapılması amaçlanarak

geliştirilmiş olan Finansbank ve

Bağlı Ortaklıkları Gruba Bağlı Bireysel

Emeklilik Planı kapsamında, grup

emeklilik sözleşmesi satışları için

Finansbank ve bağlı ortaklıklarının

her birinde etkin koordinasyon

sağlanarak tanıtım ve satış

faaliyetlerine devam edilmiştir.

Finans Emeklilik - 2011 Faaliyet Raporu

Tüm gruba bağlı bireysel emeklilik

sözleşmesi (GBBES) sahibi Finansbank

ve bağlı ortaklıkları çalışanları ve

yakınlarına sunulan hizmet kalitesinin

sürdürülebilir kılınması ve müşteri

memnuniyetinin devamlılığının

sağlanması amacıyla satış sonrası

hizmetlerin eksiksiz bir şekilde

verilmesine özenle devam edilmiştir.

18

Bu özel grup emeklilik planı

kapsamındaki mevcut katılımcılar için

grup kurucuları ve şirket içinde diğer ilgili

birimler ile koordineli olarak katkı payı

artışı çalışmaları organize edilmiştir. Bu

sayede ürünün katılımcılara sağladığı

faydanın en üst seviyeye çıkartılmasına

çalışılmıştır.

• Gruba Bağlı Bireysel Emeklilik

Sözleşmeleri’nin (GBBES) satışının

yapıldığı Finansbank’ın öncelikli

maaş müşterileri ve maaş müşterisi

dışındaki diğer tüm tüzel kişi müşteri

portföyü bulunduran Finansbank

kâr merkezleri ile iş birliği yapılarak,

belirlenmiş olan satış stratejileri ve

iş akış süreçleri ile çok sayıdaki tüzel

kişi firmanın “Grup Kurucusu” olarak

sistemde tanımlanması sağlanmış

ve söz konusu firmaların çalışanları

ile yakınları gruba bağlı bireysel

emeklilik sözleşmeleri ile sisteme

dahil edilmiştir.

• Mevcut Gruba Bağlı Bireysel

Emeklilik Sözleşmesi katılımcıları

için; çağrı merkezi aramaları, kısa

mesaj gönderme, elektronik posta

gönderme, görsel tanıtım ve benzeri

pazarlama yöntemleri kullanılarak

satış artırıcı faaliyetler kapsamında

kampanya, katkı payı artırma,

grup doluluk oranlarının artırılması

çalışmaları organize edilmiş ve

yönetilmiştir. 2011 yılı sonunda

sayıları yaklaşık 440’a ulaşmış

olan mevcut Gruba Bağlı Bireysel

Emeklilik Sözleşmesi katılımcıları

için, hizmet kalitesinin sürdürülebilir

kılınması ve müşteri memnuniyetinin

devamlılığının sağlanması amacıyla

satış sonrası hizmetlerin eksiksiz

şekilde verilmesine özenle devam

edilmiştir.

• 2011 yılı başında sunulmaya

başlanan İşveren Grup Emeklilik

Sözleşmeleri’nin (IGES) satış

performansını artırmak için gerekli

satış faaliyetlerine yıl boyunca

devam edilmiştir. Bu emeklilik planları

sayesinde yine Finansbank’ın maaş

müşterileri ve bunun dışındaki tüm

tüzel kişi müşteri portföyüne sahip

Finansbank kâr merkezleri ile ortak

çalışmalar düzenlenmiş, KOBİ 1 ve

KOBİ 2 kâr merkezlerinin yanı sıra

ticari ve kurumsal kâr merkezleri

ile de yürütülen işbirliği sonucunda

2011 yılı sonunda İşveren Grup

Emeklilik Sözleşmeleri kapsamında

113 Sponsor Kuruluş ile işveren grup

emeklilik sözleşmesi imzalanmıştır.

• 2011 yılı başında Finansbank ile

ortaklaşa düzenlenen eğitimlerin

olumlu etkisiyle Finansbank ticari

kâr merkezi ile oluşturulan sinerji

sayesinde grup emeklilik planlarında

olduğu kadar, yine bu kâr merkezinin

tüzel kişi müşteri portföyüne

sunulabilecek olan hayat sigortası

ürünleri ile ilgili planlamalar ve

çalışmalar yapılmıştır.

• Özellikle yılın son çeyreğinde

gerçekleştirilen üç aylık satış

kampanyası ile hedeflenenden

daha büyük bir başarı elde edilerek,

Finansbank’ın en büyük tüzel kişi

müşteri portföyüne sahip olan ticari

kâr merkezi için de hayat sigortaları

branşında sürekli prim üretimi

gerçekleştirilmesi sağlanmıştır.

• Finansbank’ın ticari ve kurumsal kâr

merkezleri ile geliştirilen iş birliği

sayesinde, tüzel kişi müşterilere

en yüksek seviyede penetrasyon

sağlanması amacıyla; yıl içinde

başlanarak ileriye de dönük olacak

şekilde, ilgili segmentasyon ve

kullanılan bankacılık ürünlerine

yönelik mevcut ürün iyileştirmeleri,

yeni ürün planlaması, satış

hedeflerinin belirlenmesi,

performans takibi, raporlamalar

ve yeni satış artırıcı faaliyetler ile

ilgili ortak çalışmalar yürütülmüş ve

mutabakat sağlanmıştır.

Finans Emeklilik Bölge Satış

Temsilcilikleri’nin tüm kurumsal satış

hedeflerinin gerçekleştirilmesine

destek vermek amacı ile, satış

ekipleri içinde sadece kurumsal

ürünlerin satışına odaklanan

“Kurumsal Satış Yetkilileri (KSY)”nin

norm kadro sayısı artırılmıştır.

2011 yılı kurumsal ürün satış

hedeflerinin gerçekleştirilmesinde

önemli katma değer sağlamış olan

bu kadro için, Finans Emeklilik

bölge temsilciliklerinde kurumsal

hayat sigortası ürünlerinin satış

performansını artırmaları adına

gerekli altyapı çalışmaları yapılmıştır.

Satış ve Bilgi Geliştirme Faaliyetleri

Lisanslama Çalışmaları

Satış ve Bilgi Geliştirme Birimi, Finans

Emeklilik’in ana ve tek dağıtım kanalı

Finansbank şubelerinde görevli

personelin 2011 yılı içerisinde de bireysel

aracılık lisanslama işlemlerinin devam

ettirilmesini sağlamıştır.

Bu amaçla, sınava girecek personelin

katıldığı beş farklı e-öğrenme destekli

dörder günlük eğitim programı

düzenlenmiş ve bu eğitim programlarını

takiben beş adet sınav açılmıştır.

İlgili sınavlar sonucunda, 2011 yılı sonu

itibarıyla bireysel emeklilik aracılığı

lisansı bulunan personele sahip olan

Finansbank’ın yüksek gelir segmenti içinde yer alan

müşterileri için tasarlanan Elit Emeklilik Planı ve Özel

Bankacılık Müşterileri Bireysel Emeklilik Planı eklenmiş ve

bireysel emeklilik planı sayısı 7’ye yükseltilmiştir.

Yeni Hizmet ve Faaliyetlerle

İlgili Olarak Araştırma Geliştirme

Uygulamalarına İlişkin Bilgiler

Finans Emeklilik ve Finansbank’ın ortak

hedefi, 2012 yılı sonu itibarıyla her

Finansbank şubesinde en az bir tane

bireysel emeklilik aracılığı lisansına sahip

personelin görev almasını sağlamaktır.

Pazarlama Faaliyetleri

Satış Ekiplerinin Eğitimi

Satış ve Bilgi Geliştirme Birimi,

Finansbank şubelerinden sorumlu

satış ekiplerinin performansının

artmasına katkı sağlayacak, mesleki

bilgi ve becerilerini yükseltecek eğitim

programlarını, Eğitim Birimi ile birlikte

koordine ederek, 2011 yılı içinde 528

kişiye toplam 347 saat eğitim verilmesini

sağlamıştır.

Finansbank Şube Personelinin

Eğitimleri

Finansbank şube personeline verilen

sigorta ve bireysel emeklilik ürünleri

ile ilgili eğitimler Finansbank Eğitim

Birimi ile koordine edilmiş ve planlaması

yapılarak gerçekleştirilmiştir. 2011 yılı

içinde 38 ayrı grupta toplamda 819 şube

çalışanına eğitim verilmesi sağlanmıştır.

Satış Ekiplerinin Performansı

Satış ve Bilgi Geliştirme Birimi, 2011

yılında Finansbank şubelerinden sorumlu

satış ekiplerinin, bölge yapılanmalarını

ve Finansbank şubeleri ile bağlılıklarını

geliştirecek çalışmalar yapmış, ilgili

personelin, satış performanslarını takip

ederek gelişimlerini izlemiş ve satış

performansları ile motivasyonlarını

artıracak kampanyalar, yarışmalar

ve ödül mekanizmaları kurgulayarak

uygulamaya geçirmiştir. Satış ve Bilgi

Geliştirme Birimi ayrıca, satış ekiplerinin

genel müdürlük birimlerinden daha hızlı

ve kaliteli hizmet alması için gereken

düzenli takip ve destek mekanizmalarını

da kullanmıştır.

Ürün Geliştirme Faaliyetleri

Değişen ve gelişen müşteri ihtiyaçlarına

yönelik olarak yeni ürün geliştirme

çalışmalarına her zaman özel önem ve

öncelik veren Finans Emeklilik, 2011

yılında da hayat sigortası ve bireysel

emeklilik branşlarında yeni ürün

geliştirme çalışmalarını yoğun olarak

devam ettirmiştir.

Finans Emeklilik, ana dağıtım kanalı olan

Finansbank ile ortak yürütülen stratejik

iş birliği kapsamında, sektörde faaliyet

gösterdiği 5 yıl gibi kısa bir süre zarfında

Finansbank’ın farklı segmentlerindeki

müşterilerinin beklenti ve ihtiyaçlarını

karşılayacak bireysel emeklilik ve hayat

sigortası ürün çeşitliliğini oluşturmuştur.

Finans Emeklilik, emeklilik yatırım

fonlarının portföy yönetimi ve

operasyonel işlemleri konusunda ise

Finansbank grup şirketlerinden Finans

Portföy ve Finans Yatırım ile yakın bir iş

birliği içinde çalışmaktadır.

Hayat Sigortaları Kapsamında...

Finans Emeklilik hayat sigortaları

branşında istem dışı işsizlik teminatı da

içeren yeni yıllık grup hayat sigortası

ürünlerini çeşitli segmentlerdeki

Finansbank müşterilerinin kullanımına

sunarak mevcut ürün yelpazesini

genişletmiş ve Finansbank’ın bankacılık

ürünlerine birebir güvence sağlayan

hayat sigortası ürünlerinin sayısını

artırmıştır.

Özellikle son yıllarda meydana gelen

olumsuz ekonomik gelişmelere paralel

olarak artan işsizlik sigortası taleplerini,

zengin ürün ve teminat çeşitliliği

içeren işsizlik teminatlı yıllık grup hayat

sigortası ürünleri ile karşılamış olan

Finans Emeklilik, faaliyetine başladığı

günden bu yana sektörde önemli satış

adetleri elde etmiş ve bu alanda dikkat

çeken atılımlar yapan öncü şirketlerden

biri olmuştur.

Finans Emeklilik, 2011 yılında kredi

bağlantılı hayat sigortası ürünleri dışında

müşterilerine ferdi olarak sunduğu

mevcut ürün yelpazesine yeni ürünler

ekleyerek bu alandaki ürün çeşitliliğini de

artırmıştır.

Yeni geliştirilen bu ürünlerin kapsamına

ambulans hizmetinden Amerika Birleşik

Devletleri (ABD) bağlantılı yurt dışı ikinci

görüş hizmeti organizasyonuna kadar

birçok destek hizmeti dahil edilerek

sigortalıların bireysel destek hizmeti

ihtiyaçları karşılanmaktadır.

2011 yılında Finans Emeklilik’in hayat

sigortaları ürün yelpazesine aşağıdaki

yeni ürünler eklenmiştir;

• Sigortalılara, Vefat, Kaza Sonucu

Daimi Maluliyet, Kaza Sonucu Tedavi

Masrafları, Kaza veya Hastalık

Sonucu Gündelik Hastane Tazminatı

ve Kaza Sonucu Gündelik Tazminat

teminatlarını iki farklı paket halinde

ferdi ürün olarak sunan Güvenli

Yaşam Yıllık Hayat Sigortası.

• Günümüzde kişilerin en çok

çekindikleri 3 hastalık olan Kanser,

Hastalık Sonucu Oluşan İnme ve

Kalp Krizi risklerini maddi güvence

altına alan ve içerdiği 3 farklı paket

ile ferdi hayat sigortası ürünü olarak

sunulan Vefat ve Kaza Sonucu Daimi

Maluliyet teminatları ile Finans

Emeklilik Tehlikeli Hastalıklar Yıllık

Hayat Sigortası.

Bireysel Emeklilik Kapsamında...

Finans Emeklilik, yaygın olarak

faaliyetine 2009 yılının Şubat ayında

başladığı bireysel emeklilik branşında,

her biri ayrı strateji grubu altında, farklı

risk algılamasına sahip müşterileri için

tasarlanmış olan A, B, C Emeklilik Planları

ile Emeklilik Kolay ve başlangıç kapitali

ödemesi içeren Kapital Emeklilik Planı

bireysel emeklilik planlarının satışını

2011 yılında da etkin olarak devam

ettirmiştir.

2011 yılı içinde mevcut 5 adet emeklilik

planını içeren ürün yelpazesine

Finansbank’ın yüksek gelir segmenti

içinde yer alan müşterileri için tasarlanan

Finans Emeklilik - 2011 Faaliyet Raporu

Finansbank şubesi sayısı 381’e ulaşmış,

toplam lisanslı şube personeli sayısı ise

650’ye yükselmiştir.

19

Finans Emeklilik’in 2011 Yılı Faaliyetlerinin ve Sektördeki

Konumunun Değerlendirilmesi

Elit Emeklilik Planı ve Özel Bankacılık

Müşterileri Bireysel Emeklilik Planı

eklenmiş ve bireysel emeklilik planı sayısı

7’ye yükseltilmiştir.

2011 yılında Finans Emeklilik bireysel

emeklilik ürün yelpazesine aşağıdaki yeni

ürünler eklenmiştir:

• Gelir seviyesi orta ve üst grupta olup

mevcut toplu birikimlerini Bireysel

Emeklilik Sistemi’nde değerlendirmek

isteyen katılımcılar için tasarlanmış

Elit Emeklilik Planı.

• Gelir seviyesi üst grupta olup mevcut

toplu birikimlerini Bireysel Emeklilik

Sistemi’nde değerlendirmek isteyen

katılımcılar için tasarlanmış Özel

Bankacılık Müşterileri Bireysel

Emeklilik Planı.

İş Geliştirme Faaliyetleri

Finans Emeklilik - 2011 Faaliyet Raporu

Banka ile Etkin Koordinasyon ve

Entegrasyon Yapısının Artırılması

Finans Emeklilik, 2011 yılında da ana

ve tek dağıtım kanalı olan Finansbank

ile etkin koordinasyon kurgusu

çerçevesinde faaliyetlerine devam

etmiştir. Banka kanalı ile süregelen

bu etkin koordinasyon, kurumsal

stratejilerin Finansbank ile birlikte

belirlenmesi, yıllık bütçe ve yıllık

hedeflerin Finansbank’ın verileri ile

paralel olacak şekilde oluşturulması,