VERİ YORUMU - 1. Çeyrek GSYH ve Nisan Cari İşlemler Dengesi

11 Haziran 2013 Salı Sayı: 50 Sayfa: 1

Ekonomi ılımlı büyürken, ikinci çeyrek verileri toparlanmanın sürdüğünü gösteriyor

Türkiye ekonomisi yılın ilk çeyreğinde %2,2’lik piyasa beklentilerinin ve %2,5’lik tahminimizin üzerinde %3,0

oranında büyüdü. Kamu harcamalarındaki artış ve hizmet sektöründeki canlanmaya bağlı olarak, ilk çeyrek

büyüme tahminlerinde yukarı yönlü risk olduğunu önceki raporlarımızda bahsetmiştik.

Mevsim ve takvim etkisinden arındırıldığında, çeyreklik büyüme %1,6, yıllıklandırılmış büyüme ise %3,4 olarak

gerçekleşti. Böylece Türkiye ekonomisi ilk çeyrekte G20 ülkeleri içinde Çin ile birlikte en hızlı büyüyen ekonomi

oldu. Özellikle ana ticaret ortağı Avrupa Birliği’nin-%0,2 daraldığı ilk çeyrekte, %1,6’lık büyüme kaydedilmiş

olması önemli. Yılın geri kalanında Avrupa ekonomisindeki toparlanmanın boyutu, Türkiye ekonomisi açısından

da kritik olacak. Bu çerçevede mevcut koşullar itibarıyla, %4,6’lık büyüme tahminimizde ana riskin de Avrupa’daki zayıflık olduğunu düşünüyoruz.

Art arda altı çeyrektir büyümeye pozitif katkı yapan dış talep, baz etkisine de bağlı olarak büyümeye nötr etki

yaparken; büyüme iç talep ile sağlandı. İç talepte ise özel tüketim harcamaları büyümeyi %2,1 oranında yukarı

çekerken, özel yatırımlar aynı oranda aşağı çekti. Böylece ilk çeyrek büyümesinde kamu harcamaları ön plana

çıktı. İlk çeyrekte kamu tüketimi %7 artarken, kamu yatırımları %82 ile rekor artış kaydetti.

Hesaplamalarımıza göre, ilk çeyrekte cari açığın (dış tasarrufların) milli gelire oranı 2012 sonundaki %6,1’den %

5,9’a gerilerken, toplam tasarrufların milli gelire oranı da özel yatırımlardaki daralma nedeniyle %14,2’den %

13,8’e geriledi. Bu noktada petrol fiyatlarındaki ılımlı seyir cari açığı baskılarken, sağlıklı büyümeye odaklanmanın cari açıktaki kademeli artıştan daha önemli hale geldiğini düşünüyoruz. Merkez Bankası’nın 2012’nin ikinci

yarısından itibaren gevşettiği para politikasının gecikmeli etkisiyle iç talep yılsonundan itibaren toparlanıyor.

Bununla birlikte 2013 Görünümü raporunda da bahsettiğimiz üzere, finansal istikrarda sağlanan kazanımların

korunması için ekonomide en önemli zorluk iç talep ile birlikte dış talebi de büyütmekten, diğer bir söylemle

sağlıklı büyüme patikasının sürdürülmesinden geçiyor. Yatırım harcamalarındaki artışın tüketim harcamalarına

yakın seviyede artması olarak tanımlanabilecek “sağlıklı büyümeye” ulaşmak için, son dönemde ticari kredi

koşullarını iyileştirmeye yönelik atılan adımların sonuçları ve Avrupa’daki toparlanma sinyalleri önemli olacak.

2013 yılının ilk çeyreğine ilişkin öncü veriler, ekonomik aktivitedeki toparlanmanın sürdüğünü ve ikinci çeyrekte ekonominin %4 civarında büyüyebileceğine işaret ediyor. Yıllık bazda ilk çeyrekte %2,4 artan tüketim malı

üretimi Nisan’da %6,7 yükselirken, yatırım malı üretimindeki artış %1,0’den %1,7’ye sınırlı yükseldi. Bu arada

ilk çeyrekte -%6,5 daralan enerji üretiminin Nisan’da %1,2 yükselmesi de, ekonomideki toparlanmayı teyit ediyor. Geçen yılın aynı dönemine göre reel tüketim malı ithalatındaki artış ilk çeyrekteki %6,4’ten Nisan’da %

18,6’ya, reel yatırım malı ithalatındaki artış ise %0,1’den %14,4’e yükseldi. Ayrıca yıllık kredi artış oranı da ilk

çeyrekteki %19’dan son verilere göre %22’ye yükseldi.

Euro Bölgesi ekonomilerindeki zayıflık ve son dönemde yurtdışı ve yurtiçindeki gelişmelerin beklentiler kanalıyla aşağı yönlü risk oluşturmasına rağmen, şimdilik 2013 yılı için %4,6’lık büyüme tahminimizi koruyoruz.

Altın ithalatı cari açığı yukarı çekerken, petrol fiyatları baskılıyor

Bugün açıklanan Nisan ayı cari işlemler açığı piyasa beklentilerine ve tahminlerimize yakın seviyede 8,2 milyar

dolar oldu. Böylece 12 aylık cari açık Mart’taki 47,7 milyar dolardan Nisan sonunda 51,3 milyar dolara yükseldi.

Cari açıktaki hızlanmada esasen yüksek altın ithalatı etkili oldu. 2012 yılında 5,7 milyar dolar olan net altın ihracatı, Ocak-Nisan 2013 döneminde (Nisan’daki 2,5 milyar dolarlık altın ithalatının etkisiyle) 3,4 milyar dolar net

ithalata döndü. Ayrıca Mayıs’ta da 2,5 milyar dolar civarında altın ithalatı yapıldığını hesaplıyoruz. Bu çerçevede 2013 yılı için 59,7 milyar dolarlık cari açık tahminimizde de yüksek seyreden altın ithalatı yukarı yönlü risk

oluştururken, petrol fiyatlarındaki ılımlı seyir riskleri dengeliyor.

Nisan cari açık verileri, ikinci çeyrekte dış talebin büyümeye katkısının %1,5 civarında negatif katkı yapabileceğine işaret ediyor. Mal ve hizmet ihracatındaki yıllık artış yılın ilk çeyreğindeki %9,2’den Nisan’da %1,3’e gerilerken, mal ve hizmet ithalatındaki artış yüksek altın ithalatı ve iç talepteki canlanmayla %7’den %19’a çıktı.

Petrol fiyatlarındaki gerilemeyle iyileşen dış ticaret haddi ve ihracatın dış talep koşullarındaki zayıflığa rağmen

artışını sürdürmesi, 2012’de yeniden dengelenme ile sağlanan avantajların kısmen korunduğuna işaret ediyor.

Hesaplamalarımıza göre, Nisan’da net enerji ithalatı petrol fiyatlarındaki gerilemeye de bağlı olarak hız keserek, son 12 ayda Mart’taki 51,4 milyar dolardan 51,1 milyar dolara indi. Böylece net enerji hariç cari denge 0,2

VERİ YORUMU - 1. Çeyrek GSYH ve Nisan Cari İşlemler Dengesi

11 Haziran 2013 Salı Sayı: 50 Sayfa: 2

milyar dolar ile altı ay aradan sonra ilk kez açık verdi. İç talepteki canlanmanın belirginleşmesiyle net enerji

hariç cari dengenin açığa dönüşeceğini ve açığın 2013 yılı genelinde milli gelire oran olarak %0,5 civarında gerçekleşeceği tahmin ediyoruz. İç talepteki toparlanmaya rağmen, net enerji hariç cari açıktaki artışın sınırlı kalmasını beklememizde, mal ve hizmet ihracatının 2010 sonrası değişen dinamikler sayesinde artmaya devam

edeceğini öngörmemiz etkili oluyor. Nitekim Ocak-Nisan dönemi verileri de, bu beklentimizi destekliyor. Bu

dönemde iç talepteki toparlanma ile altın hariç dış ticaret açığı %4,7 oranında gerilerken, hizmetler dengesi

fazlası %9,5 arttı.

Nisan’da cari işlemler açığı; rezervlerin 7,3 milyar dolar artmasına karşın, 9,3 milyar dolarlık aylık bazda rekor

net portföy girişi, özel sektörün 4,4 milyar dolarlık borçlanması ve mevduatlardaki 2,6 milyar dolarlık artış ile

finanse edildi. Nisan’da 1,4 milyar dolarlık net hata ve noksan kaleminden çıkış olurken, ilk dört aydaki çıkışın

5,6 milyar dolara ulaşması dikkat çekici. Hesaplamalarımıza göre, Nisan’da son 12 aylık dönemde sıcak para

girişinin cari açıktaki payı %90 ile 27 ayın en yüksek seviyesine ulaşırken, son dönemde global likidite koşulları

nedeniyle sıcak para girişinin Mayıs ve Haziran aylarında azaldığı gözleniyor. Makroekonomik istikrarda gelinen

nokta itibarıyla, 2013 yılında borç çevirmede herhangi bir sorun öngörmüyoruz.

Altın ithalatının tek seferlik etkisi dışında cari açık tahminimizde risklerin dengeli olduğunu düşünüyoruz. Bu

çerçevede milli gelire oran olarak 2013 yılında cari açığın 2012’deki %6,0’dan %6,9’a yükseleceği yönündeki

tahminimizi koruyoruz.

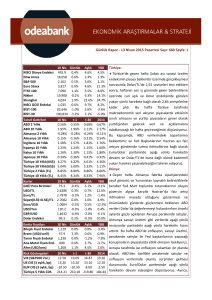

Grafik I: Yıllık Büyümeye Katkılar

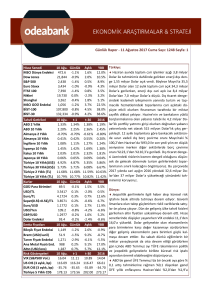

Grafik II: Enerji Hariç Cari Denge (2 Aylık, Mia US$)

20%

80

10%

60

Cari açık

70

Net enerji ithalatı

50

40

20

10

Nis.13

Ara.12

Nis.12

Ağu.12

Ara.11

Ağu.11

Nis.11

Ara.10

Nis.10

Ağu.10

Ara.09

Nis.09

Ağu.09

Ara.08

0

Nis.08

2013Ç1

Dış talep

İç talep

-30%

Yıllık büyüme

Kaynak: TÜİK ve Odeabank Ekonomik Araştırmalar

30

Ağu.08

-20%

2012Ç1

2011Ç1

2010Ç1

2009Ç1

2008Ç1

-10%

2007Ç1

0%

Kaynak: TCMB ve Odeabank Ekonomik Araştırmalar

Odeabank Ekonomik Araştırmalar ve Stratejik Planlama

Maslak Mahallesi Ahi Evran Caddesi No. 11 Olive Plaza Kat 9 34398 Şişli /İstanbul

Telefon: 0212 304 87 42 Faks: 0212 304 84 45

Serkan Özcan, Genel Müdür Yardımcısı

[email protected]

Ali Kırali, Stratejik Planlama Direktörü

[email protected]

Erkan Dernek, Stratejik Planlama Grup Müdürü [email protected]

İnanç A. Sözer, Ekonomik Araştırmalar Müdürü [email protected]

Burada belirtilen bilgiler, Odea Bankası A.Ş. tarafından, güvenilirliğine ve doğruluğuna inanılan kaynaklardan, okuyucuyu bilgilendirmek amacıyla derlenmiştir. Resmi kaynaklardan alınan bilgilere dayalı yapılan yorumlar ve tahminler, o tarihteki kanımızı yansıtmaktaysa da bu bilgiler, hiçbir şekilde yatırım danışmanlığı faaliyeti olarak değerlendirilemeyecektir. Söz konusu kaynaklardaki hata ve eksikliklerden ve bu bilgilerin kullanılmasından doğabilecek zararlardan dolayı, Odea Bankası A.Ş. hiçbir

sorumluluk kabul etmez. İşbu rapor içerisindeki bilgilere ait telif hakkı Bankamıza ait olup, üçüncü kişilerce izinsiz kullanılamaz, çoğaltılamaz veya kopyalanamaz.