Günlük Bülten

1 Kasım 2016

PİYASA GÖRÜŞÜ

Dış ticaret açığı Eylül ayında 4.4 milyar dolara yükseldi. TCMB, piyasaya ek

döviz likiditesi sağlamak amacı ile, ROM kapsamında döviz imkânının ikinci,

üçüncü ve dördüncü dilimlerinde katsayıları 0,2 puan azalttı. Yapılan bu

değişiklikle, ROM kullanım oranın aynı kalması halinde piyasaya 600 milyon

dolar likidite sağlanacak. Banka ayrıca zorunlu karşılıkların ortalama olarak

tesis edilebilecek kısmının üst sınırı 3 puandan 4 puana yükseltti. Bu

değişiklikle 2,9 milyar dolar tesis dönemi içerisinde bankaların kullanımına

açılmış oldu. Yurtdışı piyasalarda ise dün sert düşen petrol fiyatları küresel

hisse senedi piyasalarını olumsuz etkiledi. Bu sabah Çin’de açıklanan Ekim

ayı PMI verisinin 51.2 ile 50.4’lük beklentilerin üzerinde gerçekleşmesi ise

olumlu. Japon Merkez Bankası ise politika faizlerinde ve varlık alımlarında

bir değişikliğe gitmedi. Dün 78,000 destek seviyesi üzerinde seyir izleyen

BİST’de tekrar 79,500 direnç seviyelerinin test edilmesi beklenebilir.

GÜNDEM

1 Kasım 2016

GUSGR Sermaye artırımı: %80 Bedelli

ISCTR 3Ç16: (NK) PB: 955mnTL OYAK: 940mnTL

AÇIKLANAN 3.ÇEYREK KARLARI

ADANA : Adana Çimento yılın 3. çeyreğinde 29mn TL net kar kaydetti.

ADEL : Adel’in 3Ç net karı 7.2 milyon TL olarak gerçekleşti.

AYGAZ : Aygaz yılın üçüncü çeyreğinde 119 milyon TL net kar açıklarken bu

rakam piyasa beklentisi olan 105 milyon TL’yi aşmış oldu.

BOLUC : Bolu Çimento yılın 3. çeyreğinde 31mn TL net kar kaydetti.

BRISA : Brisa 3Ç 2016 döneminde 8 milyon TL net zarar açıkladı.

EKGYO : Emlak Konut, yılın 3. çeyreğinde 621mn TL olan piyasa beklentisini

aşarak 894mn TL net kar açıkladı.

HALKB : Banka 3. Çeyrekte 630 milyon TL net kar açıkladı.

HLGYO : Halk GYO üçüncü çeyrekte 7.4mn TL net kar açıkladı.

TKNSA : Teknosa’nın 3Ç16 cirosu yıllık bazda %15 gerileyerek beklentilerin

%12 altında gerçekleşmiştir.

TUPRS : Tüpraş yılın üçüncü çeyreğinde 581 milyon TL net kar açıklarken bu

rakam piyasa beklentisi olan 449 milyon TL’yi aşmış oldu.

ŞİRKET HABERLERİ

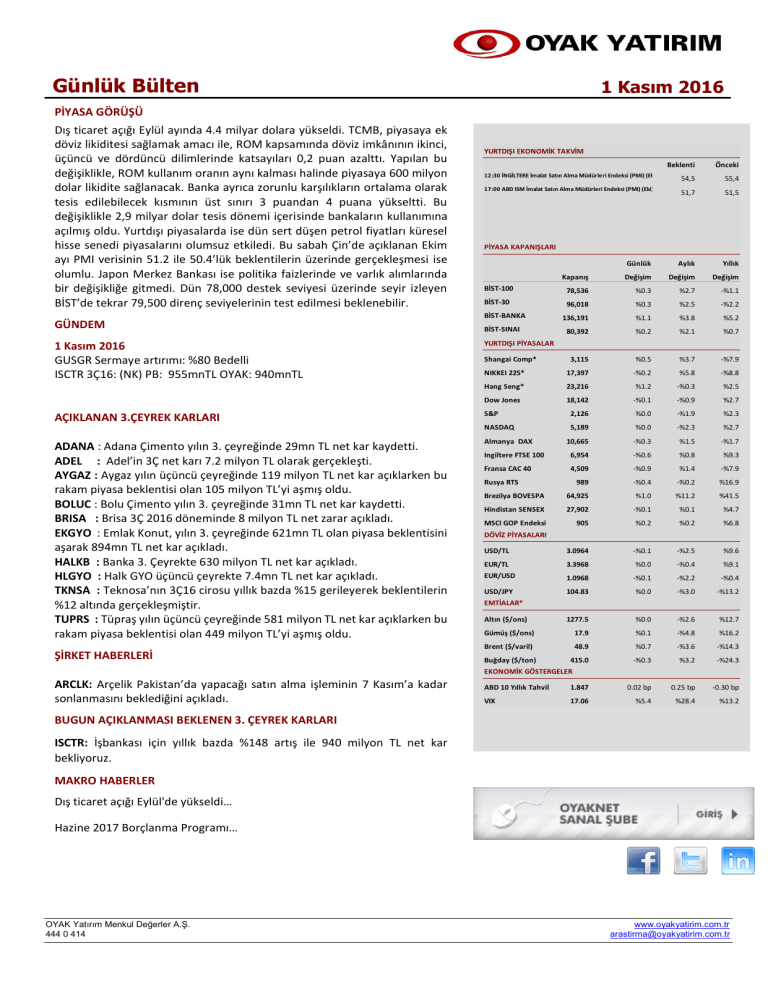

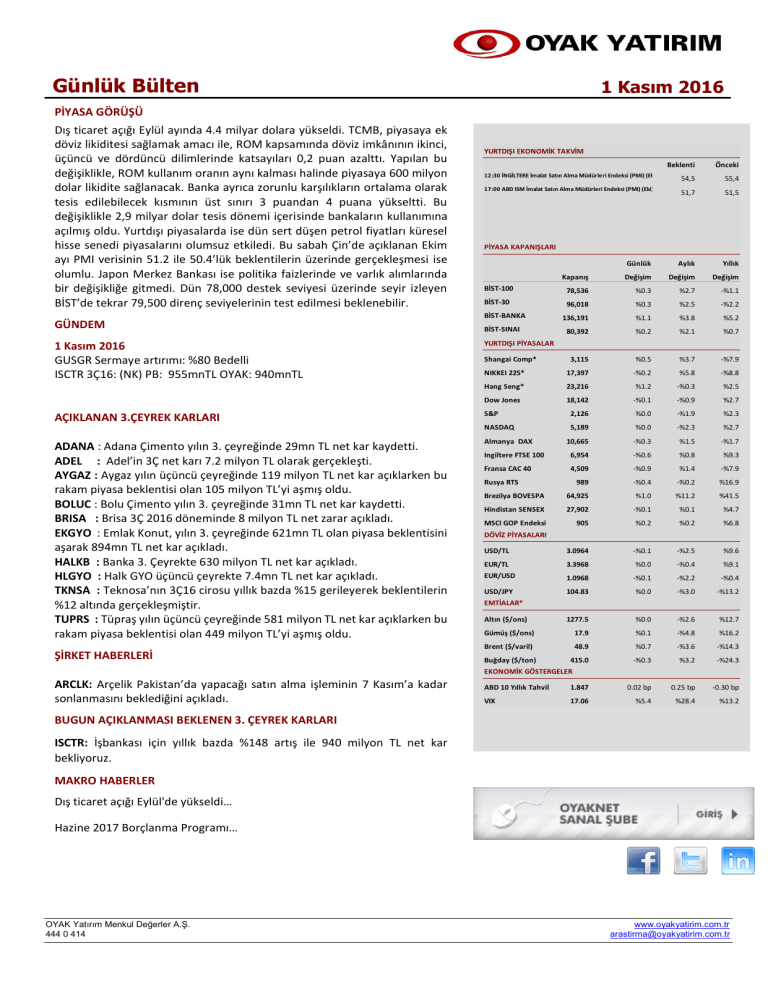

YURTDIŞI EKONOMİK TAKVİM

Beklenti

Önceki

12:30 İNGİLTERE İmalat Satın Alma Müdürleri Endeksi (PMI) (Eki)

54,5

55,4

17:00 ABD ISM İmalat Satın Alma Müdürleri Endeksi (PMI) (Eki)

51,7

51,5

PİYASA KAPANIŞLARI

Günlük

Aylık

Yıllık

Kapanış

Değişim

Değişim

Değişim

BİST-100

78,536

%0.3

%2.7

-%1.1

BİST-30

96,018

%0.3

%2.5

-%2.2

136,191

%1.1

%3.8

%5.2

80,392

%0.2

%2.1

%0.7

BİST-BANKA

BİST-SINAI

YURTDIŞI PİYASALAR

Shangai Comp*

3,115

%0.5

%3.7

-%7.9

NIKKEI 225*

17,397

-%0.2

%5.8

-%8.8

Hang Seng*

23,216

%1.2

-%0.3

%2.5

Dow Jones

18,142

-%0.1

-%0.9

%2.7

S&P

2,126

%0.0

-%1.9

%2.3

NASDAQ

5,189

%0.0

-%2.3

%2.7

10,665

-%0.3

%1.5

-%1.7

Ingiltere FTSE 100

6,954

-%0.6

%0.8

%9.3

Fransa CAC 40

4,509

-%0.9

%1.4

-%7.9

Almanya DAX

Rusya RTS

989

-%0.4

-%0.2

%16.9

Brezilya BOVESPA

64,925

%1.0

%11.2

%41.5

Hindistan SENSEX

27,902

-%0.1

%0.1

%4.7

MSCI GOP Endeksi

905

%0.2

%0.2

%6.8

USD/TL

3.0964

-%0.1

-%2.5

%9.6

EUR/TL

3.3968

%0.0

-%0.4

%9.1

EUR/USD

1.0968

-%0.1

-%2.2

-%0.4

USD/JPY

104.83

%0.0

-%3.0

-%13.2

%12.7

DÖVİZ PİYASALARI

EMTİALAR*

Altın ($/ons)

1277.5

%0.0

-%2.6

Gümüş ($/ons)

17.9

%0.1

-%4.8

%16.2

Brent ($/varil)

48.9

%0.7

-%3.6

-%14.3

Buğday ($/ton)

415.0

-%0.3

%3.2

-%24.3

EKONOMİK GÖSTERGELER

ARCLK: Arçelik Pakistan’da yapacağı satın alma işleminin 7 Kasım’a kadar

sonlanmasını beklediğini açıkladı.

ABD 10 Yıllık Tahvil

1.847

0.02 bp

0.25 bp

-0.30 bp

VIX

17.06

%5.4

%28.4

%13.2

BUGUN AÇIKLANMASI BEKLENEN 3. ÇEYREK KARLARI

ISCTR: İşbankası için yıllık bazda %148 artış ile 940 milyon TL net kar

bekliyoruz.

MAKRO HABERLER

Dış ticaret açığı Eylül'de yükseldi…

Hazine 2017 Borçlanma Programı…

OYAK Yatırım Menkul Değerler A.Ş.

444 0 414

www.oyakyatirim.com.tr

[email protected]

Günlük Bülten

1 Kasım 2016

BUGÜN AÇIKLANMASI BEKLENEN 3. ÇEYREK KARLARI

ISCTR: İşbankası için yıllık bazda %148 artış ile 940 milyon TL net kar bekliyoruz. Marjlardaki artış ve güçlü ücret ve

komisyon büyümesi karlılığı destekleyen ana unsurlardandır. Varlık kalitesi anlamında, yeni donuk kredi akışının azalması

ve provizyonlardaki gerileme ile bankanın iyi bir çeyrek geçirmiş olduğunu tahmin ediyoruz.

AÇIKLANAN 3. ÇEYREK KARLARI

ADANA: Adana Çimento yılın 3. çeyreğinde 29mn TL net kar kaydetti. Açıklanan kar piyasa beklentisi olan 27mn TL’nin

hafif üzerinde gerçekleşmesine rağmen geçen yılın aynı dönemine göre %10 gerileme kaydetti. Adana Çimento’nun

faaliyet gösterdiği bölgelerde çimento fiyatları kapasite fazlalığından dolayı diğer bölgelerin coğuna göre daha düşük

seviyelerde bulunmaktadır. Ayrıca, 15 Temmuz olayları dolayısıyla inşaat aktivitesinde görülen yavaşlama ve uzun dini

tatil sebebiyle iş dünü sayısının Eylül’de görece daha az olması satış hacmindeki zayıflığın arkasında yatan en önemli

etkenler olarak gösterilebilir. Önümüzdeki döneme ilişkin, ertelenmiş talep 4. çeyreğin satış gelirlerini destekleyecektir.

Diğer taraftan, çimento üretiminde üretim maliyetlerinin %25-30’unu oluşturan öncemli bir hammadde olan petrokok

fiyatlarının sene başına göre iki katından fazla artması 4. çeyrekten itibaren marjları baskılayacaktır. Bilançoya

baktığımızda ise, şirketin (Çimsa hisseleri dahil) net nakdi bir önceki çeyrekteki 110mn TL seviyesinden 119mn TL’ye

yükselmiştir. Şirketin 40mn Euro tutarında devam eden beyaz klinker hattı yatırımı önümüzdeki dönemde nakit miktarını

aşağı çekebilir. Adana Çimento’nun faaliyet gösterdiği bölgelerdeki zayıf fiyat/talep dinamikleri ve petrokok fiyatlarındaki

artışın marjları baskılayacak olması nedeniyle şirket için tavsiyemizi Endeksin Altında Getiri’ye düşürüyoruz. Hedef

fiyatımızı ise 6.6TL seviyesinde sabit tutuyoruz.

ADEL: Adel’in 3Ç net karı 7.2 milyon TL olarak gerçekleşti.

Adel Kalemcilik, 3Ç 2016 döneminde satış gelirlerini geçen seneye göre %12.5 artırarak 61 milyon TL olarak açıkladı.

Şirketin faaliyet karı da geçen seneye göre %38 artış kaydetti. Net karda ise geçen sene kaydedilen arsa satışından

kaynaklanan bir defaya mahsus gelir nedeniyle gerileme yaşandı. 9 aylık gerçekleşmeler bazında Adel’in sonuçlarının

2016 tahminlerimize paralel gerçekleştiğini söyleyebiliriz.

AYGAZ: Aygaz yılın üçüncü çeyreğinde 119 milyon TL net kar açıklarken bu rakam piyasa beklentisi olan 105 milyon TL’yi

aşmış oldu. Özellikle Tüpraş’ın karının beklentilerin üzerinde gelmesi Aygaz’ın karına da olumlu yansımış oldu. Şirketin

faaliyet karının ise beklentilere parallel olduğu görülüyor. Üçüncü çeyrek VAFÖK rakamı 106 milyon TL seviyesinde

açıklanırken piyasa beklentisi 105 milyon TL seviyesindeydi.

Fiyatların önceki çeyreğe göre çok fazla değişmediği görülüyor. Marjlar da buna paralel aynı seviyelerini korumuş

bulunuyor. Bunun yanında Doğalgaz segmentinin de katkı yapması VAFÖK rakamını destekledi.

Talep tarafına bakıldığında Temmuz ayındaki olayların etkisinin sınırlı kaldığı anlaşılıyor. Şirket toplam LPG satışlarını %1

seviyesinde artırırken ikinci çeyrek artış oranı %1.6 seviyesindeydi. Bu çeyrekte otogaz satışları %1.8 artarken tüpgaz

satış hacmi ise %0.5 daraldı. Aygaz’ın pazar payı ise otogazda %29.4 seviyesini korudu (Aralık 2015: %28.2).

Aygaz için tahminlerimizi üçüncü çeyrek gerçekleşmeleri sonrası ve Tüpraştaki değişiklikler paralelinde hafif revize ettik.

Şirket için belirlediğimiz 13.5TL’lik hedef fiyat %24’lük artış potansiyeline işaret ediyor. Aygaz için Endekse Paralel Getiri

tavsiyemizi koruyoruz.

BOLUC: Bolu Çimento yılın 3. çeyreğinde 31mn TL net kar kaydetti. Açıklanan kar piyasa beklentisi olan 31mn TL ile aynı

seviyede. Şirketin 3. çeyrek karı geçen yılın aynı dönemine göre %13 artış kaydetti. Faaliyet karı (FAVÖK) önceki

çeyreklerden gelen daha düşük maliyetli hammaddelerin kullanılmasından dolayı %42 ile rekor bir seviyede

gerçekleşirken, şirketin gelirleri geçen yılın aynı dönemine paralel fakat piyasa beklentisi olan 125mn TL’nin altında

115mn TL oldu. Satış gelirlerinin zayıf kalmasında en önemli etken olarak 15 Temmuz olayları dolayısıyla inşaat

aktivitesinde görülen yavaşlama ve uzun dini tatil sebebiyle iş dünü sayısının Eylül’de daha az olması gösterilebilir.

Önümüzdeki döneme ilişkin, ertelenmiş talep 4. çeyreğin satış gelirlerini destekleyecektir. Diğer taraftan, çimento

üretiminde üretim maliyetlerinin %25-30’unu oluşturan öncemli bir hammadde olan petrokok fiyatlarının sene başına

göre iki katından fazla artmış olması 4. çeyrekten itibaren faaliyet marjları baskılayacaktır. Bolu Çimento için Endeksin

Üzerinde Getiri tavsiyemizi devam ettirirken 8,3TL olan hedef fiyatımızı koruyoruz.

2

Lütfen uyarı metni için son sayfaya bakınız.

Günlük Bülten

1 Kasım 2016

BRİSA:Brisa 3Ç 2016 döneminde 8 milyon TL net zarar açıkladı.

3Ç için piyasa beklentisi 37 milyon TL net kar açıklanması yönündeydi. Brisa’nın net satışları bu çeyrekte %11 gerilerken,

zayıf satış performansı karlılığı da olumsuz etkileyerek şirketin zarar açıklamasına yol açtı. Satış adetleri hem yenileme

pazarında, hem de OE pazarında geçen seneye göre daralma kaydetti. Toplam satış adetlerindeki daralma %6 olarak

gerçekleşti. TL’de yaşanan değer kaybı ve zayıf fiyatlama nedeniyle, brüt kar marjı geçen seneye göre 7 puan düşüş

kaydetti. Bu sonuçlar sonrası piyasada hisse üzerinde satış baskısı oluşacaktır. Şirketin bugün analistler ile yapacağı

telekonferans sonrası tahminlerimizi güncellemeyi planlıyoruz.

EKGYO: Emlak Konut, yılın 3. çeyreğinde 621mn TL olan piyasa beklentisini aşarak 894mn TL net kar açıkladı. Devam

eden gelir paylaşımı projelerinde inşaatların hızlı ilerlemesi ve bu projelerde satışların da güçlü olması sayesinde

kaydedilen 1.79milyar TL gelirler, net karın piyasa beklentilerini aşmasındaki en önemli etken oldu. Her ne kadar şirketin

gelirleri ve net karı geçen yılın aynı dönemine göre sırasıyla yedi kat ve beş kat artış göstermiş olsa da, inşaatların

tamamlanma hızının çeyrekler arasında ciddi farklılıklar göstermesinden dolayı yatırımcıların yıllık karşılaştırmalara fazla

odaklanmaması gerektiğini düşünüyoruz. Şirket yönetimi daha önce 2016 için net kar beklentisini 1.5milyar TL’den

1.8milyar TL’ye yükseltmişti. Yeni kar beklentisi ve %40 temettü dağıtım oranı dikkate alındığında 2016 yılı karından

dağıtılacak temettü verimi %5’ten %6’ya çıkmaktadır. Şirketin hisse başına defter değeri 3. çeyrek sonu itibariyle geöen

yılın aynı dönemine göre %19 bir önceki çeyreğe göre de %9 artışla 2.76TL’ye yükseldi. 1.14x seviyesinde bulunan

fiyat/defter değeri çarpanı ise tarihsel ortalama olan 1.23x’e göre hafif iskonto içermektedir.

HALKB: Banka 3. Çeyrekte 630 milyon TL net kar açıkladı. Açıklanan kar piyasa beklentisi olan 693 milyon TL’nin altında

kalırken, bizim beklentimiz olan 625 milyon TL’ye paralel geldi. Bankanın karanın piyasa beklentisinin altında kalması,

beklentinin üstünde gelen karşılık giderleri. Net faiz marjının çeyreksel bazda 50bp artması ve enflasyon endeksli menkul

kıymetler gelirinin nerdeyse iki katına çıkarak 242 milyon TL’ye ulaşması sayesinde 1.881 milyon TL olarak gerçekleşen

net faiz geliri, çeyreksel bazda %20 büyümeye işaret ediyor. Mevduat maliyetleri 30bp gerilerken, kredi faizleri çeyreksel

bazda sabit kalmış. Kredi büyümesine baktığımızda banka %3.9 ile sektörün üzerinde büyüme getirmeyi başarmış, bunun

arkasında %2 büyüyen Türk Lirası krediler ve dolar bazında %4.2 büyüyen yabancı para krediler var. Yabancı para

mevduatlardaki çeyreksel bazda daralmaya rağmen, TL mevduatların %7.1 büyümesiyle kredi-mevduat rasyosu 1.1 puan

azalarak %105.1’e düştü. Ücret ve komisyon gelirlerindeki çeyreksel bazda %6.1 artış ve operasyonel giderlerdeki %2.4

düşüş gider-gelir rasyosunda 2.6 puan iyileşme sağladı. Yılbaşından buyana operasyonel giderler %8.4 arttı, bu rakam

bankanın 2016 için bütçelediği %15’in oldukça altında kalıyor.

HLGYO: Halk GYO üçüncü çeyrekte 7.4mn TL net kar açıkladı. Açıklanan kar geçen yılın aynı dönemine göre %38 aşağıda.

Net karda geçen yılın aynı dönemine göre görülen zayıflığın sebebi olarak dönem içerisinde 3.5mn TL seviyesindeki bağış

ve yardım giderleri gösterilebilir. Gelirler geçen yılın aynı dönemine göre %2 artış bir önceki çeyreğe göre ise %10 düşüş

göstererek 19mn TL olarak gerçekleşti. Her ne kadar kira gelirleri bir önceki çeyreğe göre 12mn TL seviyelerinde sabit

kalsa da devam eden konut projelerinde tamamlanan ünitelerin teslimlerinde yaşanan gecikmeler sebebiyle gelirler zayıf

seyretmektedir. Zayıf 3. Çeyrek karına piyasa tepkisi hafif olumusz olabilir. Diğer taraftan, Halk GYO önümüzdeki

günlerde İstanbul Finans Merkezi’nde yapacağı proje ile ilgili olarak yüklenici seçimini açıklayacaktır. İstanbul Finans

Merkezi ile ilgili haber akışı hisseyi olumlu etkileyebilir.

TKNSA: Teknosa’nın 3Ç16 cirosu yıllık bazda %15 gerileyerek beklentilerin %12 altında gerçekleşmiştir. Stok eritme

programı ve yeniden yapılandırma çalışmalarının da etkisiyle finansallarda ciddi baskı söz konusudur. Negatif FAVÖK

TL44mn’la (düzeltilmiş negatif FAVÖK TL10mn) beklenti olan negatif TL1mn’u aşmıştır. Net zarar TL123mn’la (düzeltilmiş

zarar TL26mn) piyasa zarar beklentisi olan TL27mn’un oldukça üzerindedir.Şirket 2016’ya ilişkin beklentilerini revize

etmiştir: satış alanı 125km2 (önceki beklenti 170), ciro TL3.1milyar (TL3.3milyar), FAVÖK marjı %0 (%3.5), yatırım TL3540mn (aynı). Tüketici güvenindeki jeopolitik kaygılar kaynaklı sıkıntılar, azalan ziyaretçi sayısı, rekabet, ürün miksi (artan

telco payı), satış amaçlı kaydedilmiş ortak hisseleri, SPK finansallarındaki negatif özsermaye, işletme sermayesi ihtiyacıyla

net nakitten net borca dönen finansallar negatif katalistlerdir. Şirket için hedef fiyatımızı TL7.10’dan TL 5.47’ye

çektik, Endekse Paralel Getiri tavsiyemizi koruyoruz. Negatif.

3

Lütfen uyarı metni için son sayfaya bakınız.

Günlük Bülten

1 Kasım 2016

TUPRS: Tüpraş yılın üçüncü çeyreğinde 581 milyon TL net kar açıklarken bu rakam piyasa beklentisi olan 449 milyon TL’yi

aşmış oldu. Özellikle 87 milyon TL’lik ertelenmiş vergi gelirinin net karı yukarıya çektiği görülüyor. Bunun yanında faaliyet

karının da beklentileri aşması net karı destekleyen bir diğer unsur oldu. Şirketin VAFÖK rakamı 807 milyon TL seviyesinde

gerçekleşirken piyasa beklentisi 783 milyon TL seviyesindeydi.

Üçüncü çeyrekte akdeniz marjlarının 3.2 dolar seviyesinden 3.8 dolar seviyesine çıkması Tüpraş’ın da karlılığını

destekleyen en önemli etken oldu. Ürün marjlarındaki daralmaya rağmen ağır petrollerin fiyatları ile Brent petrol

arasındaki farkın açılması karlılığı destekleyen en önemli unsur oldu. Bunun etkisiyle Tüpraş rafineri marjı ikinci

çeyrekteki 5.2 dolar seviyesinden üçüncü çeyrekte 5.8 seviyesine yükselmiş oldu.

Eylül ayı sonundan itibaren ise ürün marjlarının toparlanmaya başladığı görülüyor. Bu trendin devam etmesi özellikle

Tüpraş’ın dördüncü çeyrek karlılığına olumlu yansıyacaktır. Şirket üçüncü çeyrek rakamları sonrası beklentilerinde bir

değişikliğe gitmeyerek rafineri marjını 2016 için 4.5-5.0 dolar aralığında beklediğini açıkladı. Biz özellikle son çeyrekte

artmaya başlayan ürün marjlarının katkısı ile rafineri marjının 2016 yılı için 5.1 dolar seviyesini yakalayabileceğini

düşünüyoruz. Şirketin temettü dağıtımı için baz teşkil edecek olan vergi öncesi karın 1.7 milyar dolar seviyelerinde

gerçekleşebileceğini düşünüyoruz. Bu da Tüpraş’ın temettü veriminin cari fiyatlarla %9’a yaklaşabileceğine işaret ediyor.

Şirketin net borcu ise üçüncü çeyrekte iyileşme ile 6.9 milyar TL seviyesinden 5.2 milyar TL seviyesine gelmiş bulunuyor.

Bunda özellikle ticari borçlardaki artan ödeme günü etkili oldu. Ağır petrollerdeki rekabetin şirketin bu yönde pazarlık

gücünü artırdığı görülüyor.

Üçüncü çeyrek finansalları sonrasında Tüpraş için beklentilerimizi revize ettik. Bu revizyon sonrasında hedef fiyatımızı

70TL seviyesinden 73 TL seviyesine yükseltirken %16 artış potansiyeli ile Endekse Paralel Getiri tavsiyemizi koruyoruz.

ŞİRKET HABERLERİ

ARCLK: Arçelik Pakistan’da yapacağı satın alma işleminin 7 Kasım’a kadar sonlanmasını beklediğini açıkladı.

Arçelik tarafından yapılan açıklamada, Dawlance satın almasına yönelik son işlemlerin yapıldığı ve işlemin 7 Kasım

tarihine kadar tamamlanmasının beklendiği belirtildi. Arçelik son düzeltmeler sonrası bu satın alma için 243 milyon ABD

doları ödeyecek.

4

Lütfen uyarı metni için son sayfaya bakınız.

Günlük Bülten

1 Kasım 2016

MAKRO HABERLER

Dış ticaret açığı Eylül'de yükseldi…

TÜİK, Eylül dış ticaret verilerini açıkladı. Buna göre:

·

Dış ticaret açığı Eylül: %14 artışla USD 4.4 milyar

·

Dış ticaret açığı Ocak-Eylül: %15 düşüşle USD42 milyar

·

İhracat Eylül: %6 azalarak USD10.9 milyar, Ocak-Eylül: %3 azalarak USD104 milyar

·

İthalat Eylül: %0.7 azalarak USD15.3 milyar, Ocak-Eylül: %7 azalarak USD146 milyar

İhracat tarafında, Eylül ayında altın ihracatı geçen yılın aynı ayına göre %37 gerilemiştir. Altın hariç tutulduğunda ihracattaki gerileme

%3 düzeyindedir. İlk sekiz ayda %13 olan otomotiv ihracat artışı da Eylül’de %1’e gerilemiştir. Demir-çelik ihracatı 9A16’da yıllık %14

gerilemiştir. Tekstil ve konfeksiyonda ise bu dönemde yıllık %3 ve %2 düzeyinde ılımlı artışlar mevcuttur.

Önemli dış pazarlardan Irak’a ihracat 2015’te %21 gerilemişti. 9A16’da da bu ülkeye ihracat yıllık %18 gerilemiştir. Rusya’ya ihracat

da 2015’te yıllık %40 gerilemişti. 9A16’da da bu ülkeye ihracat %60 gerilemiştir. Ambargonun ortadan kalkması, bu açıdan olumlu

etki yapabilecektir. Öte yandan, Brexit nedeniyle GBP’de görülen zayıflık nedeniyle, İngiltere’ye yapılan ihracatta Eylül’de %18 düşüş

dikkat çekmektedir.

İthalat ise, Eylül ayında yıllık bazda yataya yakın seyretmiş, ancak ilk dokuz ayda hammadde fiyatlarındaki düşüşün süren etkileriyle

%7 gerilemiştir. Bu durumda, Ağustos’ta USD55.7 milyar ile Temmuz 2010’dan beri en düşük düzeye gerileyen 12 ay birikimli dış

ticaret açığı da Eylül’de USD56.2 milyara yükselmiştir. İhracat/İthalat karşılama oranı ilk dokuz ayda %71 düzeyindedir. 2016 için Cari

Açık/GSYH beklentimiz %4.8 düzeyindedir.

Hazine 2017 Borçlanma Programı…

Hazine 2016 yılı gelişmeleri ve 2017 yılına ilişkin borçlanma programını açıkladı. Buna göre;

·

2017 yılında 80 milyar TL anapara ve 53 milyar TL faiz olmak üzere toplam 133 milyar TL tutarında borç servisi

gerçekleştirilmesi, 98 milyar TL iç borç, 35 milyar TL dış borç servisi yapılması öngörülmekte.

·

2017 yılındaki finansman ihtiyacının 16 milyar TL'lik kısmının, nakit bazlı faiz dışı denge, özelleştirme gelirleri, 2/B satış

gelirleri, Tasarruf Mevduatı Sigorta Fonundan aktarılacak kaynaklar ile devirli ve garantili borç geri dönüşleri ve kasa/banka

kullanımı sonucu elde edilecek borçlanma dışı kaynaklarla karşılanması beklenmekte.

·

2017 yılında geleneksel Eurobond ihraçları yoluyla uluslararası sermaye piyasalarından 6 milyar dolar finansman sağlanması

öngörülmektedir. Uluslararası finansman kuruluşlarından sağlanacak program kredileri ile birlikte toplam 6.7 milyar dolar

dış finansman hedeflenmektedir.

·

Bu öngörüler doğrultusunda, 2017 yılında 96 milyar TL tutarında iç borçlanma, 21 milyar TL tutarında dış borçlanma

yapılması öngörülmektedir.

·

2017 yılında, 2, 5 ve 10 yıl vadeli TL cinsinden sabit kuponlu tahvillerin gösterge tahvil olarak ihracına devam edilecek.

·

5 yıl vadeli TL cinsinden sabit kuponlu gösterge tahviller her ay ihraç edilecektir. 2017 yılı itfa profili çerçevesinde, 5 yıl

vadeli TL cinsinden sabit kuponlu tahvillerle birlikte 2 yıl ve/veya 10 yıl vadeli TL cinsinden sabit kuponlu gösterge tahvillerin

ihracı gerçekleştirilecek

·

TL cinsinden kuponsuz bonolar ve tahviller, 7 yıl vadeli ihalelere endeksli değişken kuponlu tahviller, 5 ve 10 yıl vadeli

enflasyona endeksli tahviller itfa takvimine ve piyasa koşullarına bağlı olarak ihraç edilebilecek.

5

Lütfen uyarı metni için son sayfaya bakınız.

Günlük Bülten

1 Kasım 2016

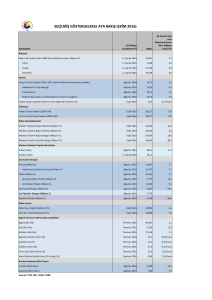

BIST – Bilanço Açıklama Son Tarihleri

3Ç16

Bankalar Konsolide Olmayan

Bankalar Konsolide

Konsolide Olmayan

Konsolide

4Ç16

09-Kas-16

21-Kas-16

31-Eki-16

09-Kas-16

01-Mar-17

13-Mar-17

01-Mar-17

13-Mar-17

Genel Kurul Tarihleri

Kod

Şirket

GARAN

TÜRKİYE GARANTİ BANKASI

03 Kasım 16

UTPYA

UTOPYA TURİZM

07 Kasım 16

PGSUS

PEGASUS HAVAYOLLARI

11 Kasım 16

RHEAG

RHEA GİRİŞİM

16 Kasım 16

MAALT

MARMARİS ALTINYUNUS

17 Kasım 16

RAYSG

RAY SİGORTA AŞ.

18 Kasım 16

FROTO

FORD OTOMOTİV

18 Kasım 16

BISAS

BİSAŞ TEKSTİL

18 Kasım 16

UZERB

UZERTAŞ BOYA

24 Kasım 16

Tarih

Kaynak: BİST

Temettü Ödemeleri

Hisse

Hisse Başına

Brüt Nakit Temmettü

BIMAS

FROTO

ALCAR

HEKTS

ASELS

ULUSE

AKGUV

0.500

0.890

4.120

0.272

0.014

0.172

0.171

Tarih

Temettü Getirisi (%)

Hisse Fiyatı TL

7 Kasım 16

22 Kasım 16

30 Kasım 16

30 Kasım 16

1 Aralık 16

15 Aralık 16

1.0%

2.7%

9.6%

7.3%

0.1%

2.3%

6.0%

51.40

32.50

43.10

3.71

9.53

7.47

2.84

Kaynak: BİST

Sermaye Arttırımı

Hisse

ECILC

ECZYT

KLMNA

GNPWR

GUSGR

MAKTK

ORMA

TRNSK

Bedelli %

Bedelsiz %

Tarih

25.00%

50.00%

212.50%

13.00%

80.00%

100.00%

27.40%

100.00%

1 Kasım 16

71.51%

Kaynak: BİST

6

Lütfen uyarı metni için son sayfaya bakınız.

Sermaye

Azaltımı %

Baz Fiyat

Günlük Bülten

1 Kasım 2016

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti,

yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum

ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle,

sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir

Bu raporda yer alan bilgiler OYAK Yatırım Menkul Değerler A.Ş.'nin Araştırma Bölümü tarafından bilgi verme amacıyla

hazırlanmış olup herhangi bir hisse senedinin alım satımına ilişkin bir teklif içermemektedir. Veriler, güvenilir olduğuna

inanılan kaynaklardan alınmıştır. Bu kaynaklardaki hata ve eksikliklerden ve bu bilgilerin ticari amaçlı kullanılmasından

doğabilecek zararlardan OYAK Yatırım Menkul Değerler A.Ş. hiçbir şekilde sorumlu tutulamaz. İşbu rapordaki tüm görüş ve

tahminler, söz konusu rapor tarihiyle OYAK Yatırım Menkul Değerler A.Ş. Araştırma Bölümü’ne ait olup diğer OYAK Grubu

şirketlerinin görüş ve tahminlerini temsil etmemektedir. Bu rapordaki tüm görüş ve bilgiler önceden haber verilmeksizin

değiştirilebilir. OYAK Yatırım ve diğer grup şirketleri bu raporda adı geçen şirketlerin hisselerinde pozisyon sahibi olabilir veya

işlem yapabilir. Ayrıca, yatırımcılar bu raporda adı geçen şirketlerle OYAK Yatırım ve diğer grup şirketlerinin yatırım

bankacılığı ve/veya diğer iş ilişkileri içinde olabileceğini veya bu tür iş fırsatları arayışında olabileceğini kabul ederler.