31.08.2015

GÜNLÜK BÜLTEN

ABD Merkez Bankası’nın (Fed) Eylül ayında faiz artırabileceğine

yönelik beklentilerin yeniden güçlenmesi küresel piyasalar

üzerinde baskı oluştururken €/$ paritesi 1.12 seviyesinin

üzerinde işlem görüyor.

Yurtiçinde dış ticaret rakamlarının takip edileceği günde BIST

100 güne alıcılı başlarken $/TL 2.92’nin üzerini test ediyor.

ABD hisse senedi piyasaları haftayı karışık bir seyirle tamamladı. ABD 10 yıllık tahvil

faizleri ise haftayı %2.18 seviyesinden sonlandırdı. Cuma günü ABD’de açıklanan verilere

göre Michigan Üniversitesi tüketici güven endeksi Ağustos ayında nihai olarak 91.9 düzeyine

gerileyerek beklentilerin ve 92.9 olan öncü verinin altında kaldı. Ayrıca kişisel gelirler

Temmuz'da %0.4, çekirdek kişisel tüketim harcamaları da (PCE) %0.1 artarak beklentilere

paralel gerçekleşti. Fed’in enflasyon göstergesi olarak takip ettiği PCE deflatörü yıllık bazda

%0.3 düzeyinde sabit kaldı. Öte yandan Jackson Hole sempozyumunda konuşan Fed

Başkan Yardımcısı S.Fischer “Fed’in Eylül’de faiz artırımı yapıp yapmayacağını konuşmak

için erken olduğunu” söylerken Fischer’ın açıklamaları genel olarak şahin olarak algılandı.

Avrupa hisse senedi piyasaları, haftanın son gününü hafif alıcılı tamamladı.

Asya borsalarında Japonya ve Çin hariç alıcılı seyir hakim. Japonya Nikkei endeksi

haftanın ilk gününü olumsuz gelen sanayi üretimi rakamları sonrası %1.3 kayıpla kapattı. Çin

Şanghay endeksi de Çin hükümetinin büyük montanlı alımlarla hisse senedi piyasalarını

destekleme politikasını sonlandıracağına yönelik spekülasyonlarla %1 satıcılı seyrediyor.

BIST 100 endeksi, Cuma gününü %0.2’lik hafif düşüşle 74.642 puandan tamamladı.

Geçtiğimiz hafta Çin kaynaklı küresel büyüme endişeleriyle 70.000’in altını gören BIST 100

endeksi ilerleyen günlerde kayıplarını telafi ederek haftalık bazda %1.1 değer kazandı.

Haftalık bazda %1.8 gerileyen €/$ paritesi, Cuma gününü 1.1185 seviyesinden

sonlandırdı. Sabah itibariyle ise 1.12 seviyesinin üzerinde işlem gören paritede aşağıda

1.1170, yukarıda 1.13 önemli olabilir.

Geçtiğimiz hafta dalgalı bir seyir izleyen $/TL, Cuma gününü %0.5 artışla 2.9237

seviyesinden tamamladı.Diğer taraftan TCMB, Cumartesi günü Para Piyasalarındaki

Normalleşme Sürecinde açıkladığı yol haritasına yönelik bir takım açıklamalarda bulundu.

TCMB, TL cinsinden tesis edilen zorunlu karşılıklara ödenen faiz oranlarına üç ayda toplam

150 baz puan artış yapacak. Ayrıca TCMB, çekirdek dışı yükümlülüklerde üç yıldan uzun

vadeyi teşvik etmek amacıyla mevduat/katılım fonu dışı yabancı para yükümlülükler için

zorunlu karşılık oranlarını değiştirdi. Bu çerçevede, yabancı para yükümlülükler için

uygulanacak zorunlu karşılık oranı 1 yıla kadar yükümlülüklerde %20'den %25'e; 2 yıla kadar

olanlarda %14'ten %20'ye; 3 yıla kadar olanlarda %8'den %15'e çıkarıldı. 5 yıldan uzun

vadeler için ise söz konusu oran %6'dan % 5'e indirildi. 3-5 yıl arası vadelerde ise bir

değişiklik yapılmadı.TCMB, döviz likiditesinin desteklenmesi amacıyla, bankaların TCMB

nezdindeki döviz ve efektif piyasalarında işlem yapma limitlerini 1 Eylül'den itibaren yaklaşık

%130 artırarak 50 milyar dolara yükseltti. Sabah itibariyle 2.92 seviyesinde tutunmaya

çalışan $/TL’de aşağıda 2.9070, yukarıda 2.9510 seviyesi önemli olabilir.

14.06.2017 vadeli gösterge tahvil, günü spotta %10.92 bileşik seviyesinden

tamamlarken valörlüde işlem geçmedi. 12.03.2025 vadeli 10 yıllık gösterge tahvil ise günü

spotta %10.21, valörlüde %10.26 bileşik seviyesinden tamamladı.

ABD ekonomik verilerindeki güçlü seyre paralel haftalık bazda %10’un üzerinde

yükselen Brent petrol, Cuma gününü 50.1 $/varil’den sonlandırırken sabah itibariyle 49

$/varil’in altına geriledi. Petrol fiyatlarında sabah gözlenen düşüşte ABD sondaj kulelerinin

Mayıs ayından bu yana en yüksek seviyelere gelmesi etkili oldu. Baker Hughes şirketinin

açıkladığı verilere göre ABD’de aktif petrol kule sayısı 675’e yükseldi.

Beklentilerin üzerinde artış kaydeden ABD verilerine bağlı olarak haftalık bazda %2.3

değer kaybeden altın, Cuma gününü 1.134 $/ons’tan tamamlarken sabah itibariyle de

1.134 $/ons seviyelerinde işlem görüyor.

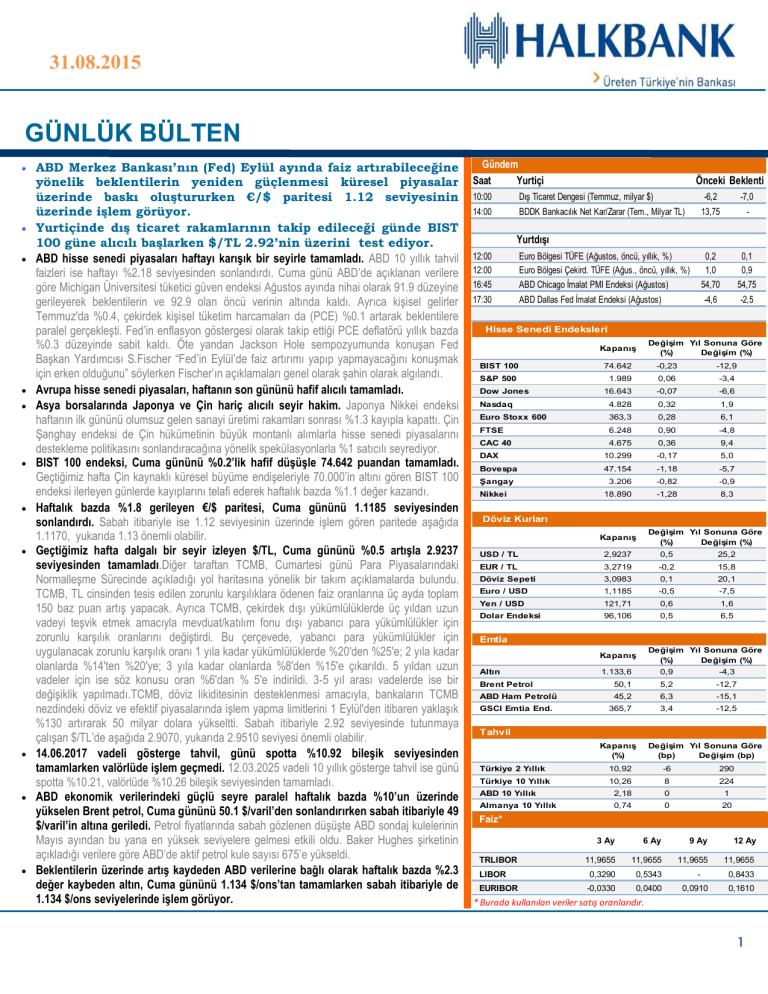

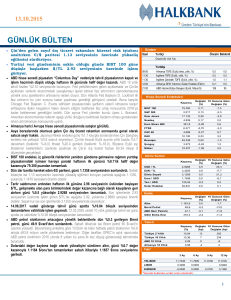

Gündem

Saat

Yurtiçi

Önceki Beklenti

10:00

Dış Ticaret Dengesi (Temmuz, milyar $)

-6,2

-7,0

14:00

BDDK Bankacılık Net Kar/Zarar (Tem., Milyar TL)

13,75

-

Yurtdışı

12:00

12:00

16:45

Euro Bölgesi TÜFE (Ağustos, öncü, yıllık, %)

Euro Bölgesi Çekird. TÜFE (Ağus., öncü, yıllık, %)

ABD Chicago İmalat PMI Endeksi (Ağustos)

0,2

1,0

54,70

0,1

0,9

54,75

17:30

ABD Dallas Fed İmalat Endeksi (Ağustos)

-4,6

-2,5

Hisse Senedi Endeksleri

Değişim Yıl Sonuna Göre

(%)

Değişim (%)

Kapanış

BIST 100

74.642

-0,23

-12,9

S&P 500

1.989

0,06

-3,4

16.643

-0,07

-6,6

Nasdaq

4.828

0,32

1,9

Euro Stoxx 600

363,3

0,28

6,1

FTSE

6.248

0,90

-4,8

9,4

Dow Jones

CAC 40

4.675

0,36

DAX

10.299

-0,17

5,0

Bovespa

47.154

-1,18

-5,7

3.206

-0,82

-0,9

18.890

-1,28

8,3

Şangay

Nikkei

Döviz Kurları

Değişim Yıl Sonuna Göre

(%)

Değişim (%)

Kapanış

USD / TL

2,9237

0,5

25,2

EUR / TL

3,2719

-0,2

15,8

Döviz Sepeti

3,0983

0,1

20,1

Euro / USD

1,1185

-0,5

-7,5

Yen / USD

121,71

0,6

1,6

Dolar Endeksi

96,106

0,5

6,5

Emtia

Değişim Yıl Sonuna Göre

(%)

Değişim (%)

Kapanış

Altın

Brent Petrol

ABD Ham Petrolü

GSCI Emtia End.

1.133,6

0,9

-4,3

50,1

5,2

-12,7

45,2

6,3

-15,1

365,7

3,4

-12,5

Tahvil

Kapanış

(%)

Değişim Yıl Sonuna Göre

(bp)

Değişim (bp)

Türkiye 2 Yıllık

10,92

-6

290

Türkiye 10 Yıllık

10,26

8

224

ABD 10 Yıllık

2,18

0

1

Almanya 10 Yıllık

0,74

0

20

Faiz*

TRLIBOR

LIBOR

EURIBOR

3 Ay

6 Ay

9 Ay

12 Ay

11,9655

11,9655

11,9655

11,9655

0,3290

0,5343

-0,0330

0,0400

0,0910

0,8433

0,1610

* Burada kullanılan veriler satış oranlarıdır.

1

Hazine Yönetimi Araştırma Bölümü

[email protected]

Mustafa Can BASMACI

0216 503 5348

Muharrem BAYKARA

0216 503 5394

Cihangir DİNÇER

0216 503 5826

UYARI: Türkiye Halk Bankası A.Ş. Hazine Yönetimi, bilgilendirme amacıyla sunulan bu yayının hazırlanmasında

gerekli özen ve dikkat gösterilmesine rağmen oluşabilecek hata ve eksikliklerden ve yayının ticari amaçlı

kullanımından doğabilecek zararlardan sorumlu tutulamaz. Burada yer alan yorum ve tavsiyeler genel

niteliktedir. Sunulan bilgi, görüş ve veriler herhangi bir yatırım aracını alım veya satım önerisi olarak kabul

edilemez. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize de uygun olmayabilir. Bu nedenle,

sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar

doğurmayabilir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul

etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde

sunulmaktadır.

2