FİBA EMEKLiLiK VE HAYAT A.Ş.

LİKİT ESNEK EMEKLiLiK YATIRIM FONU

FAALİYET RAPORU

30.06.2016

I - Fon Bilgileri

İçtüzük Ticaret Siciline Tescil Tarihi : 25.09.2013

İzahname Ticaret Sicili Tescil Tarihi : 18 12.2013

Halka Arz Tarihi

: 19.12.2013

Fon’un Türü

: Para Piyasası Fonu – Likit Fon Esnek

Faaliyeti

: Portföy İşletmeciliği

Kayda Alınmış Nominal Fon Tutarı

: 1.000.000.000 -TL

Risk Grubu

: Muhafazakar

Portföy Yöneticisi

: Fiba Portföy Yönetimi A.Ş.

Fon Kurulu Üyeleri

: Fon Kurulu Başkanı

Üye

Üye

Üye

Fon Denetçisi

: Erman ELTUT

Telefon No / Faks No

: (216) 665 28 00

E-mail Adresi

:[email protected]

Web Adresi

:www.fibaemeklilik.com.tr

Ömer MERT

Emre ERGUN

Hakan Basri AVCI

Erol ÖZTÜRKOĞLU

/

(216) 665 28 01

Tanım

Emeklilik Yatırım Fonu, Emeklilik Şirketleri tarafından emeklilik sözleşmesi çerçevesinde

alınan ve katılımcılar adına bireysel emeklilik hesaplarında izlenen katkıların, riskin

dağıtılması ve inançlı mülkiyet esaslarına göre işletilmesi amacıyla oluşturulan malvarlığıdır.

Süresiz olarak kurulan fonun tüzel kişiliği yoktur. Fon, Fiba Emeklilik ve Hayat A.Ş. emeklilik

planları kapsamında katılımcılara sunulur.

Fonun Amacı

Fon devamlı olarak portföyünde vadesine en fazla 184 gün kalmış likiditesi yüksek para ve

sermaye piyasası araçlarına yer verir. Fon portföyü, portföyün ağırlıklı ortalama vadesi en

fazla 45 gün olacak ve portföyün en az %80’i borçlanma araçları, kira sertifikaları ve ters

repodan oluşacak şekilde, Takasbank para piyasası işlemleri dahil para piyasası fonu

tanımında yer alan vade yapısına sahip para ve sermaye piyasası araçlarında değerlendirilir.

Fonun amacı portföyünde yer verdiği araçlar vasıtasıyla faiz geliri elde etmektir.

Yatırım Stratejisi

Fon yönetiminde ilgili Yönetmelik hükümleri saklı kalmak üzere aşağıdaki sınırlamalara

uyulur.

VARLIK TÜRÜ

EN AZ

%

0

EN ÇOK

%

100

Türk Özel Sektör Borçlanma Araçları

0

100

Ters Repo

0

100

Repo

0

10

Vadeli Mevduat (TL-Döviz) / Katılma Hesabı (TL-Döviz)

0

20

Takasbank Para Piyasası İşlemleri

0

10

Varlığa Dayalı Menkul Kıymetler

0

20

Kamu Kira Sertifikaları

0

100

Özel Sektör Kira Sertifikaları

0

100

Gelire Endeksli Senetler (TL-Döviz)

0

20

Girişim Sermayesi Yatırım Ortaklıkları Tarafından İhraç

Edilen Sermaye Piyasası Araçları

Gelir Ortaklığı Senetleri (TL-Döviz)

0

20

0

20

Aracı Kuruluş ve Ortaklık Varantı

0

15

Kamu İç Borçlanma Araçları

Menkul kıymet seçiminde likidite riski göz önünde bulundurulurken, portföydeki kamu ve özel

sektör borçlanma aracı, kira sertifikaları, ters repo vb. para ve sermaye piyasası araçlarının

dağılımına faiz riski göz önünde bulundurularak karar verilir.

Fonun karşılaştırma ölçütü:

% 30 KYD TL Bono Endeksi 91 Gün, % 58 KYD O/N Repo Endeksi (brüt) % 1 KYD 1 Aylık

Gösterge Mevduat Endeksi (TL), % 10 KYD ÖST Endeksi (sabit), % 1 KYD ÖST Endeksi

(değişken),

Fonda yatırım stratejisi bant aralığı belirlenmemiştir.

Fon Kuruluş Bilgileri

Sermaye Piyasası Kurulu’ndan alınan 18.09.2013 tarih, 12233903-310.01.01-924 sayılı izinle

kuruluşuna izin verilen Fon’un içtüzüğü 25.09.2013 tarihinde İstanbul Ticaret Sicili

Memurluğu tarafından 354696-2013 sayı ile tescil edilmiş olup 01.10.2013 tarih, 8416 sayılı

Ticaret Sicili Gazetesi’nde ilan edilmiştir.

13.12.2013 tarihinde Sermaye Piyasası tarafından EYF 12233903.310.03.1130 sayılı belge

ile kayda alınan Fon, Zincirlikuyu Vergi Dairesi’nin mükellefidir.

Katılımcıları bilgilendirme amaçlı fon izahnamesi 18.12.2013 tarihinde İstanbul Ticaret Sicili

Memurluğu tarafından tescil edilmiş ve 24.12.2013 tarih, 8471 sayılı Türkiye Ticaret Sicili

Gazetesinde ilan edilmiştir. 19.12.2013 tarihinden itibaren Fiba Emeklilik ve Hayat A.Ş.

emeklilik planları içerisinde katılımcılara sunulmaya başlanmıştır.

Dönem İçinde Meydana Gelen Değişiklikler

Dönem içinde herhangi bir değişiklik işlemi yapılmamıştır.

Döneme Ait Genel Değerlendirme

Türkiye ekonomisi 2016 yılın ilk çeyreğinde bir önceki yılın aynı çeyreğine gore %4,8’lik bir

büyüme gerçekleştirdi. 2015 yılını da %4 ile kapayan ekonomi, büyümenin sınırlı kaldığı

global şartlar altında tatminkar bir performans göstermiştir. Enflasyon tarafında tüketici

fiyatları %8,8’lik bir artışla kapadığı 2015’den sonra Mayıs ayı itibarı ile yıllık bazda %6,58’e

kadar geriledi. TCMB faiz bandının üst seviyesini Mayıs ayında yaptığı 50 baz puanlık

indirmle birlikte %9,50’ye kadar düşürmüş durumda. Başkan değişikliği sonrasında

sadeleştirme çalışmasına hız veren bankanın Haziran ayında da faiz indirimlerine devam

etmesi olası görülürken Haziran anketinde yıl sonu büyüme beklentisi %3,7, enflasyon

beklentisi ise %7,64 oldu.

Hisse Senedi Piyasası: Yılın en yüksek seviyesini 18 Nisan 2016 ’da 86.343 puandan

kapanarak gören BİST-100 endeksi, bu tarihten sonar iç ve dış gelişmelerin etkisiyle yönünü

aşağı çevirerek Haziran ortası itibarıyla 75.000 puanı denedi. Endeksteki gerilemede etkili

olan en önemli nedenler arasında yurtdışında FED’in Haziran ya da Temmuz ayında faiz

artıracağı yönündeki beklentilerin tekrar canlanması ve yurtiçinde hükümet değişim süreci

oldu.

Tahvil Bono Piyasası: Enflasyondaki gerileme ve faiz indirimlerinin sürmesi ile birlikte kısa

vadeli gösterge tahvil faizleri, yılın başında eriştiği %11,3’lük seviyeden hızlı bir gerileme

gerçekleştirdi. Global piyasalarda düzeltmenin başladığı Nisan sonlarından sonra da digger

piyasalara gore daha az etkilenen gösterge bono faizleri %9-10 arasındaki bantta

dalgalanmaya devam etti. Faizlerde döviz sepetinin Mayıs başındaki yukarı hareketinden

olumsuz etkilenen uzun vadeli bölgede etki daha güçlü olurken Mayıs sonunda görülen

%10,50’lik seviye, yılbaşına gore düşüş traendini bozacak büyüklüğe ulaşmadan tekrar

%9,75 bölgesi denendi.

Uluslararası Piyasalar: Yılın ilk aylarında FED’in faiz artırımlarını beklendiği kadar hızlı

yapamayacağı sinyali ile birlikte alım yönünde hareket eden global piyasalar, daha sonra

FED başkanlarından yaz aylarında bir artırım daha yapılabileceği uyarılarının gelmesiyle

satış moduna geçti. Petrol fiyatlarındaki artışın herşeye rağmen devam ettiği bu dönemde

Euro Dolara karşı gücünü muhafaza etmeye çalışırken Japon Yeninin gittikçe güç kazanması

ekonomik toparlanmayı tetiklemeye çalışan bu ülkenin işini zorlaştırdı. Haziran ayı ile birlikte

piyasalarda İngiltere’nin AB’den çıkışı ile ilgili oylamadan çıkış yönünde bir sonuç çıkacağı

endişesinin artması ek bir baskıya neden oldu.

Döneme Ait Fon İşlemleri

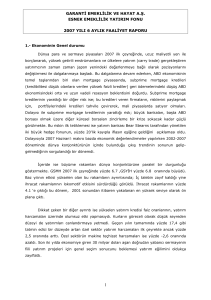

01 Ocak 2016 - 30 Haziran 2016 döneminde fon portföyünün ortalama dağılımı aşağıdaki

gibi gerçekleşmiştir.

AYLIK

Ocak

Şubat

Mart

Nisan

Mayıs

Haziran

Tahvil / Bono

3,36

0,00

0,00

0,00

5,13

6,20

Ters Repo

35,31

30,63

19,92

31,17

31,14

32,57

Özel Sektör

41,66

51,17

60,80

48,76

46,35

47,11

BPP

9,28

6,15

4,14

0,00

3,29

0,00

Vadeli Mevduat

10,39

12,05

15,14

20,07

14,09

14,12

Fon Varlık Dağılımı Grafigi:

Fon’un tahvil/bono ve repo işlemleri Finans Yatırım Menkul Değerler A.Ş. aracılığı ile

yapılmıştır. Fon’a ait kıymetler Takasbank’daki fon deposunda saklanmaktadır. Fon nakdi ve

nakit hareketleri Finasbank A.Ş. Kurumsal Merkez Şubesi’ndeki fon hesabında izlenmektedir.

Fon’un nakit ve varlık takas işlemleri Finans Yatırım Menkul Değerler A.Ş. Fon Operasyon

Birimi, ve Fiba Emeklilik ve Hayat A.Ş Fon Yönetimi Birim koordinasyonunda Takasbank

uzaktan erişim sistemi, ve yazılı talimatlar aracılığıyla gerçekleştirilmektedir.

Fon fiyatı, portföy yapısı ve fon performansı ile ilgili bilgiler www.fibaemeklilik.com.tr sitesinde

hergün yayınlanmaktadır.

Fonun Performansına İlişkin Bilgiler

Fon portföyü, 08.11.2013 tarihinde Kurucu tarafından tahsis edilen 750.000 TL avans ile

oluşturulmuş olup Fon 19.12.2013 tarihinde halka arz edilmiştir.

01.01.2016 - 30.06.2016 döneminde;

Fon’un Birim Pay Fiyatı

%5.18

Oranında net artış göstermiştir.

Erol ÖZTÜRKOĞLU

Fon Kurulu Üyesi

Fon’un Karşılaştırma Ölçütü % 5.09

Ömer MERT

Fon Kurulu Başkanı