2

2015

2 Temmuz

Aralık 2015

Strateji Raporu

ARAŞTIRMA

Mali Piyasalar Stratejisi - 2016

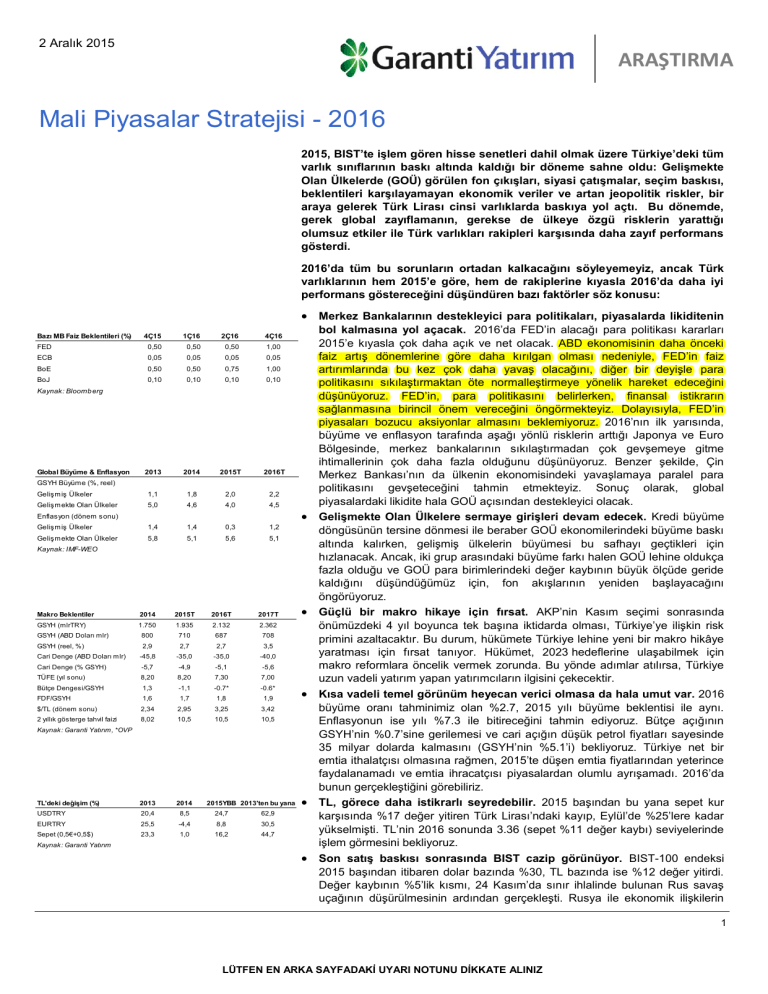

2015, BIST’te işlem gören hisse senetleri dahil olmak üzere Türkiye’deki tüm

varlık sınıflarının baskı altında kaldığı bir döneme sahne oldu: Gelişmekte

Olan Ülkelerde (GOÜ) görülen fon çıkışları, siyasi çatışmalar, seçim baskısı,

beklentileri karşılayamayan ekonomik veriler ve artan jeopolitik riskler, bir

araya gelerek Türk Lirası cinsi varlıklarda baskıya yol açtı. Bu dönemde,

gerek global zayıflamanın, gerekse de ülkeye özgü risklerin yarattığı

olumsuz etkiler ile Türk varlıkları rakipleri karşısında daha zayıf performans

gösterdi.

2016’da tüm bu sorunların ortadan kalkacağını söyleyemeyiz, ancak Türk

varlıklarının hem 2015’e göre, hem de rakiplerine kıyasla 2016’da daha iyi

performans göstereceğini düşündüren bazı faktörler söz konusu:

Merkez Bankalarının destekleyici para politikaları, piyasalarda likiditenin

Bazı MB Faiz Beklentileri (%)

4Ç15

1Ç16

2Ç16

4Ç16

FED

0,50

0,50

0,50

1,00

ECB

0,05

0,05

0,05

0,05

BoE

0,50

0,50

0,75

1,00

BoJ

0,10

0,10

0,10

0,10

2013

2014

2015T

2016T

Gelişmiş Ülkeler

1,1

1,8

2,0

2,2

Gelişmekte Olan Ülkeler

5,0

4,6

4,0

4,5

Gelişmiş Ülkeler

1,4

1,4

0,3

1,2

Gelişmekte Olan Ülkeler

5,8

5,1

5,6

5,1

Kaynak: Bloomb erg

Global Büyüme & Enflasyon

GSYH Büyüme (%, reel)

Enflasyon (dönem sonu)

Kaynak: IMF-WEO

Makro Beklentiler

2014

2015T

2016T

2017T

GSYH (mlrTRY)

1.750

1.935

2.132

2.362

GSYH (ABD Doları mlr)

800

710

687

708

GSYH (reel, %)

2,9

2,7

2,7

3,5

-45,8

-35,0

-35,0

-40,0

Cari Denge (ABD Doları mlr)

Cari Denge (% GSYH)

-5,7

-4,9

-5,1

-5,6

TÜFE (yıl sonu)

8,20

8,20

7,30

7,00

Bütçe Dengesi/GSYH

1,3

-1,1

-0.7*

-0.6*

FDF/GSYH

1,6

1,7

1,8

1,9

$/TL (dönem sonu)

2,34

2,95

3,25

3,42

2 yıllık gösterge tahvil faizi

8,02

10,5

10,5

10,5

TL'deki değişim (%)

2013

2014

USDTRY

20,4

8,5

EURTRY

25,5

Sepet (0,5€+0,5$)

23,3

Kaynak: Garanti Yatırım, *OVP

2015YBB 2013'ten bu yana

24,7

62,9

-4,4

8,8

30,5

1,0

16,2

44,7

Kaynak: Garanti Yatırım

bol kalmasına yol açacak. 2016’da FED’in alacağı para politikası kararları

2015’e kıyasla çok daha açık ve net olacak. ABD ekonomisinin daha önceki

faiz artış dönemlerine göre daha kırılgan olması nedeniyle, FED’in faiz

artırımlarında bu kez çok daha yavaş olacağını, diğer bir deyişle para

politikasını sıkılaştırmaktan öte normalleştirmeye yönelik hareket edeceğini

düşünüyoruz. FED’in, para politikasını belirlerken, finansal istikrarın

sağlanmasına birincil önem vereceğini öngörmekteyiz. Dolayısıyla, FED’in

piyasaları bozucu aksiyonlar almasını beklemiyoruz. 2016’nın ilk yarısında,

büyüme ve enflasyon tarafında aşağı yönlü risklerin arttığı Japonya ve Euro

Bölgesinde, merkez bankalarının sıkılaştırmadan çok gevşemeye gitme

ihtimallerinin çok daha fazla olduğunu düşünüyoruz. Benzer şekilde, Çin

Merkez Bankası’nın da ülkenin ekonomisindeki yavaşlamaya paralel para

politikasını gevşeteceğini tahmin etmekteyiz. Sonuç olarak, global

piyasalardaki likidite hala GOÜ açısından destekleyici olacak.

Gelişmekte Olan Ülkelere sermaye girişleri devam edecek. Kredi büyüme

döngüsünün tersine dönmesi ile beraber GOÜ ekonomilerindeki büyüme baskı

altında kalırken, gelişmiş ülkelerin büyümesi bu safhayı geçtikleri için

hızlanacak. Ancak, iki grup arasındaki büyüme farkı halen GOÜ lehine oldukça

fazla olduğu ve GOÜ para birimlerindeki değer kaybının büyük ölçüde geride

kaldığını düşündüğümüz için, fon akışlarının yeniden başlayacağını

öngörüyoruz.

Güçlü bir makro hikaye için fırsat. AKP’nin Kasım seçimi sonrasında

önümüzdeki 4 yıl boyunca tek başına iktidarda olması, Türkiye’ye ilişkin risk

primini azaltacaktır. Bu durum, hükümete Türkiye lehine yeni bir makro hikâye

yaratması için fırsat tanıyor. Hükümet, 2023 hedeflerine ulaşabilmek için

makro reformlara öncelik vermek zorunda. Bu yönde adımlar atılırsa, Türkiye

uzun vadeli yatırım yapan yatırımcıların ilgisini çekecektir.

Kısa vadeli temel görünüm heyecan verici olmasa da hala umut var. 2016

büyüme oranı tahminimiz olan %2.7, 2015 yılı büyüme beklentisi ile aynı.

Enflasyonun ise yılı %7.3 ile bitireceğini tahmin ediyoruz. Bütçe açığının

GSYH’nin %0.7’sine gerilemesi ve cari açığın düşük petrol fiyatları sayesinde

35 milyar dolarda kalmasını (GSYH’nin %5.1’i) bekliyoruz. Türkiye net bir

emtia ithalatçısı olmasına rağmen, 2015’te düşen emtia fiyatlarından yeterince

faydalanamadı ve emtia ihracatçısı piyasalardan olumlu ayrışamadı. 2016’da

bunun gerçekleştiğini görebiliriz.

TL, görece daha istikrarlı seyredebilir. 2015 başından bu yana sepet kur

karşısında %17 değer yitiren Türk Lirası’ndaki kayıp, Eylül’de %25’lere kadar

yükselmişti. TL’nin 2016 sonunda 3.36 (sepet %11 değer kaybı) seviyelerinde

işlem görmesini bekliyoruz.

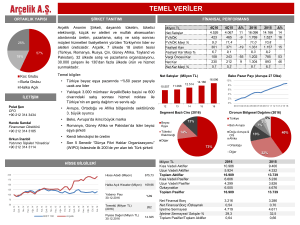

Son satış baskısı sonrasında BIST cazip görünüyor. BIST-100 endeksi

2015 başından itibaren dolar bazında %30, TL bazında ise %12 değer yitirdi.

Değer kaybının %5’lik kısmı, 24 Kasım’da sınır ihlalinde bulunan Rus savaş

uçağının düşürülmesinin ardından gerçekleşti. Rusya ile ekonomik ilişkilerin

1

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

2015 yılı borsa getirileri (ABD$)

Macaristan

Rusya

Çin

Amerika

Fransa

Almanya

Avusturya

MSCI Gelısmıs

İsviçre

İngiltere

Hong Kong

Çek Cumhuriyeti

İsveç

Meksika

Hindistan

İspanya

İtalya

MSCI EM

MSCI CEEMEA

Güney Afrika

Polonya

Türkiye

Mısır

Brezilya

-40%

-20%

0%

20%

40%

uzun vadede bundan ne kadar zarar göreceğine dair tahminde bulunmak için

henüz erken olup, krizin büyüyüp büyümeyeceğine dair öngörüde bulunmak da

zor. Araştırma kapsamımızdaki şirketler için %15 özsermaye maliyeti ve

güncel tahminlerimizle ulaştığımız 12 aylık BIST-100 hedefi 92,000

seviyesi, 27 Kasım itibariyle %22 getiri potansiyeline işaret etmektedir.

Araştırma kapsamımızdaki şirketler için 2016 yılında %22 kar büyüme

beklentimiz ile BIST-100 9.1x F/K oranı ile MSCI GOÜ’ye göre daha cazip

işlem görmektedir. MSCI GOÜ aynı kriterlerle değerlendirildiğinde, 2016T F/K

oranı 10.85x seviyesinde olup, kar büyüme beklentisi %12’dir.

Diğer tüm riskleri gölgeleyen bir faktör mevcut; jeopolitik risk: Yukarıda

yer alan genel öngörülerimize dair, yukarı ve aşağı yönlü bir çok risk sayılabilir.

Ancak, Suriye’deki güncel gelişmeler, Rusya ile ilgili ilişkilerde yükselen

tansiyon ve IŞİD’in oluşturduğu global tehdit, en büyük aşağı yönlü riskler

olmayı sürdürmektedir. Suriye’ye dair anlaşmazlıkların Türkiye için negatif

sonuçlar doğurabilecek olması, Türk varlıkları için negatif risk primi oluşturmayı

sürdürebilir.

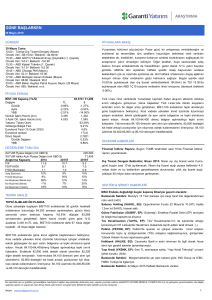

Model Hisse Portföyümüzde seçici olmaya devam ediyoruz; portföyümüz

güçlü temel yapıları ve büyüme hikayeleriyle öne çıkan hisseleri

içermektedir. Bu raporda Model Portföyümüze Petkim ve Sabancı Holding’i

ekliyoruz. Model Portföyümüzdeki hisseler:

Kaynak: Bloomberg

3-ay

Getiri

ort.işlem

Potansiyeli hacmi

(mn TL)

Hisse

Yatırım Özeti

(mn TL)

TL

12A

Hedef

(TL)

AKBNK

Güçlü sermaye yapısı, aktif kalitesi, fonlama yapısı ve verimlilik yönünde

attığı adımlar Akbank’ı piyasada volatilitenin güçlü olduğu zamanlarda ön

plana çıkarıyor.

27,600

6.90

8.50

23%

197

AKSEN

Şirket yakın zamanda tam kapasite çalışmaya başlayacak olan Göynük

santrali ve Gana’da yapılacak santral ile hem FVAÖK üretimini artıracak hem

de döviz riskini azaltacaktır.

1,643

2.68

3.70

38%

7

AYGAZ

Aygaz’ın defansif iş modeli, nakit yaratma kapasitesi ve Tüpraş’ta sahip

olduğu %10’luk endirekt payı hisse için 2016 yılında da destekleyici olmaya

devam edecek.

3,210

10.70

13.00

21%

4

CCOLA

2016’da tüketici güvenindeki iyileşmeyle iç pazarda büyümenin olumlu

seyretmesini, CCI’in yurtdışında faaliyet gösterdiği pazarlarda da zorlu makro

-ekonomik koşullara rağmen, görece toparlanmasını öngörüyoruz.

9,781

38.45

49.40

28%

16

EKGYO

Şirket geniş arazi bankası ile karlı büyümesine devam ederken NAD’ine göre

yüksek iskonto sunmaktadır.

10,792

2.84

3.65

29%

75

HALKB

Politik istikrarın ardından Halkbank’ın önü büyüme anlamında daha da

açılmıştır, önümüzdeki dönemde sigorta birimi satışı ve katılım bankasının

kurulması gibi stratejik adımlar tekrardan gündeme gelecek.

13,875

11.10

13.00

17%

283

ISCTR

Son dönemde karlılık artışı adımlarının ve güçlü aktif kalitesinin fiyatlara

yansımadığını düşünüyoruz.

21,330

4.74

5.80

22%

187

PETKM

Petkim’ in 2016 yılında oynaklıklara karşı dirençli olmasını bekliyoruz. Nafta/

etilen spread’inin de düşük hammadde fiyatlarından olumlu etkilenerek güçlü

karlılık getirmesini bekliyoruz. Petlim limanının da 1Ç16’da devreye girecek

olması finansallara olumlu yansıyacaktır.

4,300

4.30

5.80

35%

27

SAHOL

SAHOL NAD’ine göre 2 yıllık tarihi iskontosu %31’in üzerinde %35 iskonto ile

işlem görmektedir. Holding’in banka-dışı segmentlerindeki olumlu beklentiler

ile hissedeki iskontonun tarihi ortalamaya gerilemesini bekliyoruz.

16,854

8.26

10.80

31%

51

THYAO

Büyüme planları göz önüne alındığında, görece düşük maliyet yapısının karlı

büyümeyi sağlayacağını düşünüyoruz.

10,805

7.83

11.30

44%

280

TOASO

2016 yılında yeni lansmanı yapılan Egea’nın tam yıl etkisini görebileceğiz.

2016 yılında lansmanı yapılacak olan hatchback ve station-wagon modelleri

için de Tofaş yılın ilk çeyreğinde 3. vardiyaya geçecek. Her üç binek aracın

da Al-ya da Öde anlaşmalarının olması şirketin karlılığını koruması açısından

önemlidir.

9,650

19.30

23.34

21%

22

27.11.2015

P. Değ.

Kapanış

Kaynak: Garanti Yatırım Tahminleri, BIST

2

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

İçindekiler

Yatırım Özeti

Sayfa

1

Türkiye Ekonomisi

4

Sabit Getirili Piyasalar

24

TL

26

BIST

28

Model Hisse Portföyü

39

Tahminlerde ve Hedef Fiyatlarda Revizyonlar

49

Sektörler

52

Bankacılık Sektörü

Beyaz Eşya Sektörü

53

Bireysel Emeklilik ve Hayat Sigortası

63

Cam

65

Çimento

69

Demir Çelik

73

Elektrik

77

Gıda ve İçecek Sektörü

79

GYO

82

Gübre

86

Havacılık

89

Holdingler

94

Otomotiv

97

Perakende

100

Petrol

103

Petrokimya

105

Telekom

106

Traktör

108

Diğer

111

Uyarı Notu

113

61

3

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

TÜRKİYE EKONOMİSİ

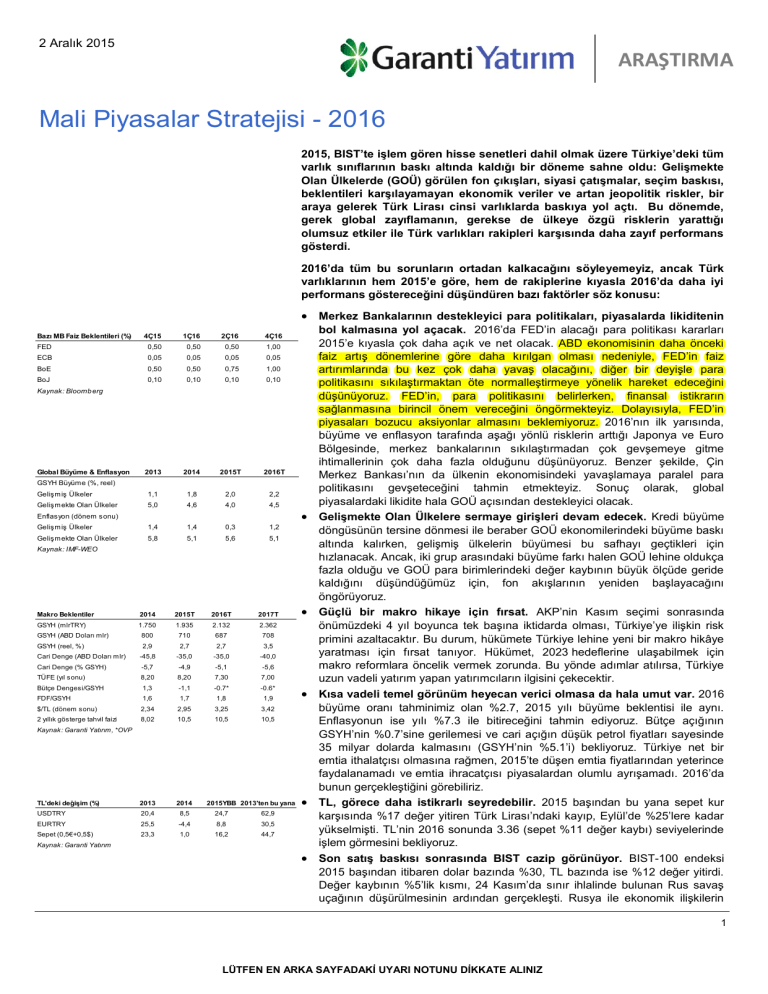

Türkiye son 2.5 yıldır içinde bulunduğu seçim döngüsünü 1 Kasım seçimleri

ardından tek parti hükümetinin devam edecek olmasıyla tamamlamış gözüküyor.

Uzun vadede bir anayasa değişikliği ve referandum gündemde olsa da kısa

vadede politikaya dair ajandanın hafiflemesi hem piyasalar hem de makroekonomi

açısından olumlu. Bundan sonraki süreçte gözler ekonomiye dair atılacak olan

adımlarda olacaktır. 2016 yılında da 2015’e kıyasla temel makro hikaye

değişmiyor olacak. Güçlü yanlarımız kamu bilançosu ve banka bilançosu olurken,

zayıf taraf enflasyon ve büyüme olmaya devam edecek. Hem enflasyonda hem de

büyümede yapısal bir bozulma olduğunu görüyoruz. Bu da reform ihtiyacını

zorunlu kılmakta. Özellikle, verimlilik oranlarının zayıf seyri ve sermayeye dayalı

büyüme modelimiz sürdürülebilir gözükmüyor. Dış finansman tarafında ise

avantajlı durumdayız. Düşük petrol fiyatları ve iç talebin çok güçlü olmaması daha

düşük finansman ihtiyacına işaret ediyor. Dış kırılganlık oranlarımız da 2014

sonuna kıyasla bir miktar daha iyi. Özel sektörün yüksek kaldıraç oranlarının ve

döviz pozisyonunun uzun vadede olumsuz olduğunu düşünsek de kısa vadede

burada piyasaları rahatsız edecek bir risk bulunmuyor.

2016 yılında, 2015’e kıyasla, özellikle politik belirsizliğin ortadan kalkmasıyla

sermaye girişinin daha destekleyici olmasını bekliyoruz. 2014’te %2.9 büyüyen

ekonominin, 2015’i %2.7, 2016’yı da benzer yine %2.7 büyüme ile bitireceğini

hesaplıyoruz. Enflasyon tarafında asgari ücret, elektrik zammı gibi konular

gündemi meşgul edecektir. Kurdaki geçişkenliğin azalması ile 2015 sonunda %8.2

hesapladığımız enflasyonun 2016 sonunda %7.3’e gerilemesini bekliyoruz. Cari

açık tarafında 2015 sonu beklentimiz 35 milyar dolar (%4.9 GSYH) ile 2016 ise

yine benzer 35 milyar dolar (%5.1 GSYH). 2016 yılında yaklaşık 200 milyar

dolarlık dış finansman ihtiyacımızı karşılamada bir zorluk beklemiyoruz. Bütçe

tarafında sorun yok, öngörüldüğü gibi bu yılı GSYH’nin %1.1’i kadar bir açıkla

tamamlıyoruz, 2016 yılı içinse de OVP’de geçici olarak GSYH’nin %0.7’si gibi

iyimser bir rakam öngörülmüştü. OVP muhtemelen yıl sonuna kadar revize ediliyor

olacak. Burada 24 milyarlık ek teşvik paketinin de yer bulacağını düşünüyoruz.

Hesaplarımıza göre 2016 yılında bütçe açığı GSYH oranının %1.5-2.0 aralığına

yükselmesi olası.

Makroekonomik Beklentiler

Garanti Yatırım

GSYH (milyar TL)

GSYH (milyar dolar)

OVP

IMF

S&P

2014

2015T

2016T

2017T

2015T

2016T

2017T

2015T

2016T

1,750

1,935

2,132

2,362

1,928

2,141

2,376

1,985

2,199

731.9

722

800

710

687

708

705.8

693.9

2015T

2016T

2017T

2,414

1,943

2,117

2,301

721

761

709

706

742

2.9

3.7

3.1

2.8

3.0

2.9

2.7

2.7

3.5

3.0

4.0

4.5

3.0

Cari Denge (milyar dolar)

-45.8

-35.0

-35.0

-40.0

-36.7

-34.0

-34.4

-32.6

-34.1

-39.3

-34.0

-34.6

-31.2

Cari Denge (GSYH %)

-5.7

-4.9

-5.1

-5.6

-5.2

-4.9

-4.7

-4.5

-4.7

-5.2

-4.8

-4.9

-4.2

TÜFE (yıl sonu)*

8.20

8.20

7.30

7.00

7.6

6.5

5.5

7.4

7

6.5

7.5

6.8

6.4

Bütçe Dengesi / GSYH

1.3

-1.1

-0.7**

-0.6**

-1.3

-0.7

-0.6

-1.95

-1.51

-1.43

-1.5

-1.7

-2.5

Faiz Dışı Fazla/GSYH

1.6

1.7

1.8

1.9

1.5

1.8

1.9

1.34

1.4

1.34

1.1

1

0.2

GSYH (reel, %)

Kaynak: IMF, S&P; TCMB, Hazine, Maliye, Garanti Yatırım

*: S&P Enflasyon rakamı o yılın ortalama enflasyon rakamını gösterir.

**: OVP Beklentileri

4

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

2016 yılında Türkiye’ye olan sermaye akışını şekillendirecek hikaye ne?

2016 yılında gelişen ülkelere olan sermaye akışında hem FED hem de

ECB ve BoJ kararları etkili olacak. Global görünüme dair temel

varsayımımız FED’in yakın zamanda ilk faiz artışının ardından bir süre

beklemede kalacağı yönünde. Aynı dönemde ECB ve BoJ’un destekleyici

para politikaları da devam edecektir. Bu çerçevede FED belirsizliğinin

ortadan kalkmasının GOÜ’lere olumlu yansıması ve sermaye akışını

desteklemesini bekliyoruz.

Bu global çerçevede sermaye akımları gelişen ülkeler lehine döndüğünde,

Türkiye’nin olabildiğince çok sermaye çekebilmesi için destekleyici bir

hikayeye ihtiyacı var. Bu dönemde, hem para politikasında hem de maliye

politikasında kredibilitenin artıyor olması gerekli. TCMB’nin bağımsızlığı,

para politikasının yeteri düzeyde sıkı olması ve en güçlü kalemimiz olan

maliye politikasından ödün verilmemesi gibi konular belirleyici olacaktır.

Orta uzun vadede ekonomide yatırımcıları en cezbedecek hikaye makro

reformların oluşturulması ve piyasaları ikna eden güçlü bir paketle geliniyor

olması.

Bu üç ana madde kapsamında, asgari ücret uygulamasının nasıl

şekilleneceği, 24 milyar TL’lik teşvik paketi içinde nelerin olacağı, bunun

bütçe üzerinde etkisi, OVP’nin yeniden yayınlanması, TCMB’nin FED ile

beraber politikasında nasıl bir değişikliğe gideceği, jeopolitik tarafta

Suriye’deki gelişmeler ve Nisan’da süresi dolacak olan TCMB Başkanı’nı

yerine gelecek isimler gibi gündem maddeleri gelecektir.

Makro Çerçeve

Büyüme

GSYH (milyar TL)

GSYH (milyar dolar)

GSYH (reel, %)

Cari Denge

Cari Denge (milyar dolar)

Cari Denge (GSYH %)

Enflasyon

TÜFE (yıllık ort., %)

TÜFE (yıl sonu)

Bütçe (Hükümet Tahmini, OVP)

Bütçe Dengesi / GSYH

Faiz Dışı Fazla/GSYH

AB Tanımlı Kamu Borç Stoğu

Faiz

Gösterge Faizi (dönem-sonu, bşk)

Politika Faizi (dönem-sonu)*

Döviz

$/TL (dönem-sonu)

$/TL (ortalama)

€/TL (dönem-sonu)

€/TL (ortalama)

2012

2013

2014

2015T

2016T

2017T

1417

789

2.2

1,562

823

4.2

1,750

800

2.9

1,935

710

2.7

2,132

687

2.7

2,132

687

3.5

-47.7

-6.1

-65.0

-7.9

-45.8

-5.7

-35.0

-4.9

-35.0

-5.1

-35.0

-5.1

8.9

6.2

7.50

7.40

8.90

8.20

7.60

8.20

7.30

7.30

7.00

7.00

-2.0

1.4

36.5

-1.2

2.0

36.1

1.3

1.6

33.5

-1.1

1.7

34.0

-0.7

1.8

32.8

-0.6

1.9

31.3

5.9

5.5

10.10

4.50

8.02

8.25

10.50

8,8*

10.50

9.50

10.50

10.00

1.78

1.79

1.78

1.80

2.14

1.90

2.94

2.53

2.34

2.19

2.83

2.91

2.95

2.72

3.09

3.08

3.25

3.10

3.48

3.29

3.42

3.33

3.92

3.70

Kaynak: TUİK, TCMB, Garanti Yatırım, Orta Vadeli Mali Plan 2016-2018

T: GY Tahmin

*: Fonlama Maliyeti

5

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

Global görünümde temel varsayımımız ne?

GOÜ Özel Sektör Borç/GSYH (%)

2016’daki en önemli gündem maddesi FED olmaya devam edecek. FED’in

bir sıkılaşma döngüsüne mi girdiği yoksa sadece normalleşme adımı mı

atacağı, gelişen piyasalara olan sermaye girişini belirleyecek.

FED’in yüksek ihtimalle Aralık’ta ilk faiz artırımını yapmasıyla, 2008-2009

krizi sonrasında gördüğümüz farklı fazlara sonuncusu eklenecek—çıkış

aşaması ve normalleşme. ABD ekonomisi verileri de ekonominin bu ilk

adıma yeterince hazır olduğunu gösteriyor.

Çin

Türkiye

Şili

Brezilya

Hindistan

Peru

Tayland

Meksika

G. Kore

Filipinler

Emdonezy

Kolombiya

Malezya

Arjantin

Rusya

Polonya

G. Afrika

Romanya

Bulgarista

Macarista

(http://www.garantiyatirim.com.tr/arastirma/GlobalPiyasalar.Kasım.pdf )

Bu noktada karşımıza FED’e dair iki seçenek çıkıyor; FED bir sıkılaşma

döngüsüne mi giriyor – yani 2016’da 3-4 tane faiz artışı mı görüyor

olacağız, yoksa bir normalleşme döngüsüne mi. İlk adımın ardından uzun

bir süre misal 6 ay kadar bekliyor ve ekonomiyi test ediyor mu olacak.

Kaynak: IMF, Garanti Yatırım

FED bir sıkılaşmaya değil sadece faizde normalleşmeye adım atıyorsa,

gelişen piyasalarda bir rahatlama görmemiz olası. Fakat bir sıkılaştırma

Gelişen Ekonomiler: Özel Sektör Borç/GSYH

döngüsüne giriyorsak, bu finansal sıkılaşma demektir ve halihazırda

yavaşlamaya başlayan gelişen piyasaları daha da zora sokabilir.

2016 yılında global tarafta temel varsayımımız FED’in faiz artışlarını son

derece yavaş yapması. Böylece ABD faizleri düşük kalırken, vade primi

dar seyredecek ve tam anlamıyla bir sıkılaştırma dönemine girmiyor

olacağız.

ABD ekonomisi para politikasında normalleşmeye izin verecek kadar iyi

toparlıyor, fakat ekonomi henüz arka arkaya faiz artırımı/sıkılaşma gibi bir

duruma hazır değil. Bundan daha önemlisi 2008 Global kriz sonrası gelişen

ekonomilere olan sermaye akışı ve akabinde borçluluk oranlarının

(corporate debt and leverage) çok hızla artması sonucu yüksek büyümeler

gördük.

Kaynak: IMF, Garanti Yatırım

FED'in Aralık’ta Faiz Arttırma Olasılığı (%)

Gelişen piyasalarda özel sektör borçluluk oranları ve kaldıraç bu denli

yüksekken, FED’in finansal koşulları hızla sıkılaştırması bu ülkelerde de

finansal maliyetlerin artması demek. Bu tarz bir finansal sıkılaşma adım

80

atıldığı

takdir

de

gelişen

piyasalarda

sistemik

olarak

ani

duruş

gerçekleşebilir. Global ekonomi özellikle gelişen piyasalar bu noktadayken,

FED’in bu riski göze alarak bir sıkılaşma döngüsüne girmesini olası

60

bulmuyoruz.

40

20

11.15

10.15

09.15

08.15

07.15

06.15

05.15

04.15

03.15

02.15

01.15

0

Kaynak: Bloomberg, Garanti Yatırım

6

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

IMF Tahminleri

GSYH Büyüm e

ECB ve BoJ parasal desteği ve belirgin gevşek para politikalarını devam

ettiriyor olacaklar.

Enflasyon

Avrupa tarafında bir süredir toparlanan ekonomin tekrar kısmi bir zayıfla-

2015

2016

2015

2016

ABD

2.6

2.8

1.0

1.1

AB

1.5

1.6

0.2

1.0

Japonya

0.6

1.0

0.7

0.4

İngiltere

2.5

2.2

0.1

1.5

risklerin arttığının altın çizen ECB’nin Aralık ayındaki toplantısında, varlık

Çin

6.8

6.3

1.5

1.8

alım programını genişletmesi (programın Eylül 2016’nın ötesinde de de-

Hindistan

7.3

7.5

5.4

5.0

vam etmesi, aylık 60 milyar dolarlık varlık alımının arttırılması ve alınan

Türkiye

3.0

2.9

7.4

7.0

Rusya

-3.8

-0.6

15.8

8.6

maya girdiğine dair sinyaller gelirken, bir yandan da enflasyon görünümünde riskler artmış durumda. Hem %0 civarında seyreden manşet enflasyon hem de %0.9 civarındaki çekirdek enflasyon, %2’lik enflasyon hedefinin oldukça altında. Son haftalarda, enflasyon ve büyüme görünümünde

varlıkların ağırlığının değiştirilmesi) ve bankaların -%0.2 faiz aldığı mevduat faizi kanalında, 10 baz puanlık indirim yapması bekleniyor.

Kaynak: IMF, Garanti Yatırım

Manşet enflasyon düşük enerji fiyatları ve baz etkisiyle %0 civarında seyrederken, çekirdek enflasyon %2 hedefinden uzak olsa da yükselişini sür-

GOÜ’lere Hisse & Tahvil Akışları

(mlr ABD$, 12 aylık)

60

dürüyor. Diğer bir taraftan, Japon ekonomisi için önemli olan ihracat rakamları ise dünya ekonomisi üzerindeki baskılar ile yavaşlarken, bu durum

imalat sanayi için bir risk unsuru. BoJ tutanaklarında da üyelerin Çin’deki

Hisse Senedine Giriş

Bono Piyasasına Giriş

30

Japonya ekonomisi yılın 2. ve 3. çeyreğinde ivme kaybetmiş durumda.

ekonomik yavaşlamanın ekonomiyi etkilemesinden endişeli olduğu gözlemleniyor. İlerleyen vadede ekonomide benzer görünüm devam ettiği takdirde

0

Japonya’dan da parasal genişleme programının devamını görebiliriz.

-30

Çin ekonomisinde süregelen yavaşlama ve bunun emtia piyasası ile küresel ticaret üzerindeki etkileri gelişmekte olan ülkelerin büyüme görünümünü

-60

olumsuz etkilemeye devam ediyor. Çin’deki yavaşlamanın devam etmesi

ve buna paralel olarak ithalatının daha da zayıflaması durumunda, emtia

-90

fiyatlarının düşüşü ve küresel ticaretteki yavaşlama devam edecek ve bu

durum küresel büyüme görünümünün bir müddet daha zayıf seyretmesine

10.15

07.15

04.15

01.15

10.14

07.14

04.14

01.14

10.13

07.13

04.13

01.13

-120

Kaynak: TCMB, EPRF, Garanti Yatırım

neden olacaktır.

Özetle düşük global büyüme ve düşük faiz ortamı 2016 yılında da sürüyor

olacak. Bu görünümde de FED’in hızlı bir parasal sıkılaştırmaya girerek

gelişen piyasaları daha da risk altına sokacak bir para politikasına hızlı

geçiş yapmasını beklemiyoruz.

Türkiye’ye Hisse & Tahvil Akışları

(mlr ABD$, 12 aylık)

GOÜ’lere Sermaye Girişi

10

Hisse Senedi Giriş

Bono Piyasası Giriş

8

GOÜ GSYH Büyüme ve Toplam Sermaye Girişi

%, çeyreklik, mevs. arınd. ortalama büyüme

GSY4Ç

H Büy

üme

GOÜ GSY HGOÜ

Büy üme

Birikimli

4Ç Birikimli

6

mily ar USD

IIF Beklentisi

Beklentisi

4

2

Sermay e Girişi 4Ç Birikimli

0

Sermaye Girişi 4Ç Birikimli

Kaynak: TCMB, EPRF, Garanti Yatırım

11.15

08.15

05.15

02.15

11.14

08.14

05.14

02.14

11.13

08.13

05.13

02.13

-2

Kaynak: IIF, IMF, Garanti Yatırım

7

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

Büyüme

Büyüme’ye Katkı (puan, yıllık)

2016 yılında büyüme hikayemizi ne belirleyecek? 2016 yılında 2015 yılı

2015T 2016T tahminimize benzer %2.7 büyüme bekliyoruz. (2014 GSYH Büyüme %2.9)

2013

2014

İç Talep (puan)

5.2

1.1

4.2

2.7

Stok Değişimi (puan)

1.6

0.0

-1.0

0.5

-2.6

1.8

-0.5

-0.5

4.2

2.9

2.7

2.7

Dış Talep (puan)

GSYH (%)

2016 yılında büyüme hikayemizi 2 temel faktör etkileyecek;

2015 yılında TL’de gördüğümüz değer kaybının öncelikle yatırımcı/

tüketici güveni üzerindeki olumsuz etkisi ve bunun gecikmeli olarak iç

talebe yansıması (negatif)

FED sonrasında 2016 boyunca GOÜ’lere ve Türkiye’ye olan para

girişinin seyri (pozitif)

Kaynak: TCMB, TÜİK, Garanti Yatırım

2015 yılında TL’de yaşanan zayıflığın iç talep üzerinde oluşturacağı

olumsuz baskının, sermaye girişi ile bir miktar telafi edilmesini bekliyoruz.

2015 yılını yaklaşık %2.7 büyüme ile tamamlayacağımızı hesaplıyoruz.

Büyüme Oranları (%, yıllık)

2016 tahminimizde benzer %2.7 seviyesinde. Kompozisyonda ise

farklılaşma var.

8

6

2015 yılında katkı bazında iç talep 4.2 puan sağlarken, stoklar büyümeden

1 puan, dış talep de 0.5 puan eksiltiyor. 2016 yılında ise iç talep katkısı 2.7

4

puana gerilerken, stokların katkısı + 0.5 puan. Dış talep ise büyümeden 0.5

2

puan eksiltiyor. 2016 yılında 2015’e kıyasla daha düşük bir iç talep katkısı

0

ile çalışmamızın temel sebebi TL’de sepete karşı yaşanan %30’luk değer

kaybı. Bunun da iç talep üzerindeki baskılayıcı etkisini

-2

2-3 çeyrek

gecikmeli görüyor olacağız. Öte yandan 2016 yılında yukarıda değindiğimiz

-4

global senaryo kapsamında, gelişen piyasalara ve Türkiye’ye olan sermaye

Çin

Hindistan

Polonya

Kaynak: The Economist, Garanti Yatırım

Endonezya

Çek C.

Türkiye

ABD

G. Kore

AB

G. Afrika

Japonya

Rusya

Brezilya

-6

girişinde bir miktar hızlanma bekliyoruz. Bu da ister istemez TL’de yaşanan

değer kaybının iç talep üzerindeki olumsuz etkisini bir miktar bertaraf

edecektir.

GSYH Büyüme (katkı cinsinden, puan)

14

10

6

2

(2)

(6)

Stok Değ

Dış Talep

İç Talep

GSYH

(10)

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015T 2016T

Kaynak: TUİK, TCMB, Garanti Yatırım

T: GY Tahmin

8

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

Uzun vadeli büyüme hikayemizde ise değişiklik yok, zayıflama sürmekte.

2003-2011 döneminde yıllık ortalama %5.5 büyüme kaydeden Türkiye

ekonomisi 2012 yılından bu yana belirgin şekilde yavaşlamaya başlamış ve

son dört yılda ortalama %3 büyümüştür.

İç talepte görülen belirgin yavaşlamanın temel sebebi, yatırımlardaki

görülen ani düşüştür. 2003-2011 döneminde yıllık ortalama %6.6 olan iç

talep büyümesi, 2012 sonrasında %2.5’a kadar geriledi. Büyüme

dinamiklerine baktığımızda, manşet rakamda %3’ler civarında büyüme

görsek de, verinin alt detaylarında bozulma var.

Verimlilik Göstergeleri (%, yıllık)

Saat Başına Verimlilik

İşçi Başına Verimlilik

2003-2011 döneminde hane halkı tüketimi yıllık ortalama %5.7

büyürken, 2012-2015 döneminde %2.5’a yavaşlıyor.

20

15

Özel sektör yatırımlarındaki ivme kaybı ise daha dikkat çekici. 20032011 döneminde %14’lük yıllık ortalama büyüme 2012 sonrasında

10

yerini %0’a bırakmıştır

5

Büyümede yaşanan potansiyel kaybının 2 temel sebebi var. Bunlardan ilki

0

global büyümenin de yavaşlıyor olması, diğeri ise Türkiye’nin sermaye

-5

girişine bağlı olan büyüme modeli. Son 3-4 yıldır içeriye olan sermaye

-10

akımının yavaşlaması ve TL’de 2012 başından bu yana dolar karşısında

yaşanan %60’lık değer kaybı, hem tüketici hem yatırımcı güvenindeki

-15

2006Ç1

2006Ç3

2007Ç1

2007Ç3

2008Ç1

2008Ç3

2009Ç1

2009Ç3

2010Ç1

2010Ç3

2011Ç1

2011Ç3

2012Ç1

2012Ç3

2013Ç1

2013Ç3

2014Ç1

2014Ç3

2015Ç1

kayıplar büyümenin yavaşlamasında rol oynamıştır. Öte yandan sermaye

maliyetleri artarken, eş zamanlı olarak üretimin artmaması verimlilik

oranlarında düşüşe sebep olmuş ve ekonomin potansiyel büyümesinde

Kaynak: TCMB, Garanti Yatırım

kalıcı kayıplara yol açmıştır. Var olan modelin sürdürülebilirliği içeriye olan

sermaye akımlarına bağlı kalmıştır. Özel sektörün dış borçlanmasının hızla

arttığı bu son dört yılda, ekonomi %3 büyümüş olsa da, daha kırılgan bir

Reel Kredi Büyümesi ve İç Talep (%, yıllık)

40

Kredi Büyümesi (reel)

İç Talep (sağ eksen)

yapıya dönüşmüştür. 2016’da da içeriye sermaye girişinin devam etmesini

ve bu yapının süreceğini öngörsek de, sistemi sağlıklı ve sürdürülebilir

20

görmüyoruz.

Bu

sebepten

de

her

yıl

büyümenin

ivmesinde

ve

potansiyelinde kayıplar yaşanmakta. Yeni ekonomi yönetiminin öncelikle

30

bu konuya eğilmesi ve reform yapması gerekiyor.

10

GSYH Büyüme (katkı cinsinden, puan)

20

0

10

2003-2011

2011-2Ç15

15

-10

0

13

11

9

-20

09.06

06.07

03.08

12.08

09.09

06.10

03.11

12.11

09.12

06.13

03.14

12.14

09.15

-10

Kaynak: TCMB, Garanti Yatırım

7

5

3

1

-1

Yerleşik Hanehalklarının

Tüketimi (%, yıllık)

Özel Sektör (%, yıllık)

Gayri Safi Yurtiçi Hasıla

(%, yıllık)

Kaynak: TUİK, TCMB, Garanti Yatırım

T: GY Tahmin

9

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

İç Talep Göstergeleri (%, yıllık)

Sanayi Üretimi (yıllık, %)

Reel Kesim Güven Endeksi

Makina ve Teçhizat İmalatı

1Ç'de yükselen sanayi üretimi, sonraki çeyreklerde düşmeye başladı. Seçim sonrası hızlı bir yükseliş

120

30

60

Önemli bir yatırım göstergesi - zayıflık artıyor

25

50

115

20

15

40

30

110

10

20

105

5

10

0

0

100

-20

95

Tüketici Güven Endeksi (TUIK)

Tüketici Kredileri ve Kredi Kartları ( yıllık, %, reel)

Seçim sonra bir toparlanma gözleniyor

Tüketici Kredilerinde büyüme durdu

85

80

02.10

05.10

08.10

11.10

02.11

05.11

08.11

11.11

02.12

05.12

08.12

11.12

02.13

05.13

08.13

11.13

02.14

05.14

08.14

11.14

02.15

05.15

08.15

03.10

06.10

09.10

12.10

03.11

06.11

09.11

12.11

03.12

06.12

09.12

12.12

03.13

06.13

09.13

12.13

03.14

06.14

09.14

12.14

03.15

06.15

09.15

-10

-10

03.10

06.10

09.10

12.10

03.11

06.11

09.11

12.11

03.12

06.12

09.12

12.12

03.13

06.13

09.13

12.13

03.14

06.14

09.14

12.14

03.15

06.15

09.15

-5

Toplam Krediler (yıllık, %,reel)

Benzer olumsuz görünüm toplam krediler için de geçerli

35

35

30

30

25

25

75

20

20

70

15

15

10

10

5

5

65

0

55

-5

0

-5

Tüketim Vergileri ( (yıllık, %, reel)

03.10

06.10

09.10

12.10

03.11

06.11

09.11

12.11

03.12

06.12

09.12

12.12

03.13

06.13

09.13

12.13

03.14

06.14

09.14

12.14

03.15

06.15

09.15

03.10

06.10

09.10

12.10

03.11

06.11

09.11

12.11

03.12

06.12

09.12

12.12

03.13

06.13

09.13

12.13

03.14

06.14

09.14

12.14

03.15

06.15

09.15

03.10

06.10

09.10

12.10

03.11

06.11

09.11

12.11

03.12

06.12

09.12

12.12

03.13

06.13

09.13

12.13

03.14

06.14

09.14

60

Otomobil Satışları (yıllık, %)

3Ç'de kısmen bir toparlanma var

80

70

60

50

40

30

20

10

0

-10

-20

...daralma olmasa da yine reel

bazda hızlı yavaşlama var.

Tüketim Malları İthalat Hacmi (yıllık, %)

Daralma sürüyor

250

Önemli bir tüketim göstergesi ve büyüme zayıf

200

35

150

25

45

15

100

5

-5

0

-15

-50

-25

01.11

04.11

07.11

10.11

01.12

04.12

07.12

10.12

01.13

04.13

07.13

10.13

01.14

04.14

07.14

10.14

01.15

04.15

07.15

10.15

02.10

05.10

08.10

11.10

02.11

05.11

08.11

11.11

02.12

05.12

08.12

11.12

02.13

05.13

08.13

11.13

02.14

05.14

08.14

11.14

02.15

05.15

08.15

02.10

05.10

08.10

11.10

02.11

05.11

08.11

11.11

02.12

05.12

08.12

11.12

02.13

05.13

08.13

11.13

02.14

05.14

08.14

11.14

02.15

05.15

08.15

50

Kaynak: TDM, Garanti Yatırım

Sepet Kur ve Özel Sektör Yatırım (%, yıllık, 4Ç birikimli)

Sepet Kur ve Hanehalkı Tüketimi (%, yıllık, 4Ç birikimli)

Sepet Kur

40

Hanehalkı Tüketimi (sağ eks)

30

20

15

40

10

30

5

Sepet Kur

40

Yatırımlar (sağ eks)

30

20

20

10

10

10

0

-5

Kaynak: TCMB, Garanti Yatırım

09.15

12.14

03.14

06.13

09.12

12.11

03.11

06.10

09.09

12.08

03.08

06.07

09.06

-30

12.05

-10 -20

03.05

-20

06.04

09.15

12.14

03.14

06.13

09.12

12.11

03.11

06.10

09.09

12.08

03.08

06.07

09.06

12.05

03.05

06.04

09.03

12.02

-20

-10

-10

09.03

-10

0

0

12.02

0

Kaynak: TCMB, Garanti Yatırım

10

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

Enflasyon

2015’i %8.2 yıllık enflasyonla tamamlayacağımızı hesaplıyoruz. 2016

beklentimiz ise %7.3.

Enflasyonda kısa vadede üç konu karşımıza çıkıyor

Asgari ücret artışı ve elektrik zammı ihtimali

Kurdaki geçişkenlik

%7-7.5 seviyesindeki yapışkanlık

Asgari Ücret: TCMB verilerine göre çalışan nüfusun %35’i asgari veya daha altı

maaş alıyor. Personel maliyetinin toplam maliyetler içindeki payının büyük

şirketlerde %20, KOBİ’lerde ise kabaca %10-15 civarı olduğu kabul edilirse çok

kaba bir hesapla (%20’nin %35’i asgari ücrete tabi kabul edersek), %30’luk asgari

ücret artışı şirketlere %1.5-2.5 oranında ek maliyet getirecektir. Burada 3 seçenek

çıkıyor karşımıza;

Enflasyona katkı (yıllık, puan)

bir ekonomide çok ihtimal vermiyoruz – enflasyon üzerinde baskı oluşturur

0.1

0.2

0.2

0.3

0.4

0.4

0.5

0.6

0.8

1.0

1.0

fakat enflasyonu 1.5-2 puan yükseltmesini olası bulmuyoruz.

Ya da bir kısmı enflasyona bir kısmı da kar marjlarına yansıyor olur

Buradan çıkan en net sonuç enflasyonun ilerleyen vadede de %7-8

Elektrik zammında ise henüz netleşmemekle beraber %10-15 civarında yıl içinde

bir yükseliş görme ihtimalimiz var. %10’luk bir zam enflasyona 0.3 puan etki eder.

2016 sonunda %7.3 enflasyon beklentimizde elektrik zammı dahil değil. Zam

2.0

3.0

olduğu takdirde enflasyon beklentimizi 0.3-0.5 puan arasında yukarı revize

etmemiz gerekir.

Enflasyon (yıllık, %)

14%

Enflasyon

GY Tahmini

12%

10%

8%

6%

4%

12.17

06.17

12.16

06.16

12.15

06.15

12.14

06.14

12.13

06.13

12.12

06.12

12.11

06.11

12.10

06.10

12.09

06.09

12.08

2%

12.07

Kaynak: TCMB, Garanti Yatırım

1.0

Firmalar maliyetlerine enflasyona yansıtamaz ve kar marjları azalır

bandının altına kalıcı olarak gelme olasılığının azaldığıdır.

2.1

0.0

06.08

Haberleşme

Eğitim

Sağlık

Alkollü içecekler ve tütün

Eğlence ve kültür

Giyim ve ayakkabı

Çeşitli mal ve hizmetler

Ulaştırma

Ev eşyası

Konut

Lokanta ve oteller

Kabaca hesapladığımız bu rakam birebir enflasyona yansır - ki yavaşlayan

Kaynak: TCMB, Garanti Yatırım

11

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

Kurda geçişkenliğin sonuna geldik mi? Yılın ilk 9 ayında TL’nin sepete karşı

nominal değer kaybı %25’e yakın. Eylül sonrasında ise %10’luk bir değer kazancı

Enflasyon Beklentileri (%, yıllık)

var. Kur geçişkenliğinin %8 olduğu hesaba katılırsa, yaklaşık 2 puan civarında bir

10

24 ay

geçişkenlik yaşanmalı. Özellikle çekirdek enflasyonun Mayıs’tan bu yana %

7’lerden %9’a çıkmasının ardından çekirdek enflasyon tarafında geçişkenliğin

tamamlandığını

8

düşünüyoruz.

Manşet

enflasyonda

ise

bir

miktar

daha

geçişkenliğin devamı olası; enflasyonun Ocak Şubat aylarında %8.2’lere geldikten

sonra yeniden gerilemeye başlayacağını hesaplıyoruz. Varsayımımız TL’nin daha

7

fazla değer kaybetmeyeceği yönünde, dolayısıyla kurda geçişkenliğin görece

sonuna gelmiş durumdayız. Fakat hem elektrik zammı hem asgari ücret gibi

6

konular enflasyonun önümüzdeki yıl da %7’nin altına kalıcı olarak gelmesine

5

imkan tanımıyor.

Enflasyona dair bir diğer konu yapısal yapışkanlığın da artmış olması. %7’ler

04.08

10.08

04.09

10.09

04.10

10.10

04.11

10.11

04.12

10.12

04.13

10.13

04.14

10.14

04.15

10.15

4

yaşanan değer kaybı, hem bozulan enflasyon beklentileri, hem de özellikle hizmet

enflasyonunun yükselmeye devam ediyor olması, kısa vadede enflasyon tarafında

iyimser beklentileri engelliyor. Yıllık ortalama enflasyon 2008 krizinden bu yana %

8.1 ile %5 olan enflasyon hedefinin oldukça yukarısında kalıyor. Benzer sorun

enflasyon beklentileri için de geçerli. 12 aylık 24 aylık beklentiler %7.3 ve %6.9

seviyesinde, %5 olan enflasyon hedefinden oldukça uzakta.

Enflasyon ve Sepet Kur

4.0

Sepet Kur (sol eksen)

12%

Çekirdek Enflasyon (%, yıllık)

3.5

10%

3.0

8%

2.5

6%

2.0

4%

1.5

Mal Enflasyonu (%, yıllık)

14

10.15

04.15

10.14

04.14

10.13

04.13

10.12

04.12

10.11

04.11

10.10

04.10

10.09

04.09

10.08

2%

04.08

1.0

Hizmet Enflasyonu (%, yıllık)

12

10

8

6

4

10.15

04.15

10.14

04.14

10.13

04.13

10.12

04.12

10.11

04.11

10.10

04.10

04.09

10.08

2

04.08

Kaynak: TCMB, Garanti Yatırım

civarındaki yapışkanlık %7.5’lere yükselmiş gözüküyor. Hem TL’de son 3-4 yıldır

10.09

9

12 ay

Kaynak: TCMB, Garanti Yatırım

12

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

Para politikasında sadeleşme dönemi

TCMB politikaları bu noktada enflasyon beklentilerini yönetmede yeterli

olamıyor. Öte yandan büyüme hızındaki yavaşlama da bankanın daha sıkı

bir para politikasına geçmesini engelliyor.

Özellikle

TL’de

rahatlama

ve

içeriye

sermaye

girişi

gördüğümüz

dönemlerde TCMB’nin gevşeme eğilimi olduğunu görüyoruz.

2016 yılında para politikasında belirgin bir farklılaşma ve sadeleşme

bekliyoruz.

FED’in para politikasında normalleşmeye geçmesi ile beraber TCMB de

daha önce duyurduğu şekilde tek faiz politikasına kayıyor olacaktır.

Öncelikle şu an %8.7 olan ortalama fonlama maliyetinin bir miktar daha, %

9.5’lere doğru yükselmesini bekleriz.

Ardından fonlama kompozisyonunda sadeleşme göreceğiz; şu an 95

milyar TL olan haftalık fonlamanın %61’i %7.5 olan haftalıktan gerisi de %

10.75 olan koridorun üst bandından gerçekleşmekte.

FED’in ardından öncelikle koridorda daralma, ardından da tek faize yani 1

haftalık fonlamaya geçilmesini bekliyoruz. Şu aşama gecelik faizin

piyasada %10.75’ten geçtiğini de göz önünde bulundurursak, para

politikasında bir gevşemeye mahal vermeden atılacak olan adım

sonucunda gelinmesini beklediğimiz politika faizi %9.5’lar seviyesindedir.

Koridor faizinin ise %9.5 öngördüğümüz politika faizi etrafında daha

simetrik hale gelmesini olası buluyoruz. Beklentimiz %8.25-10.75 bandı.

TCMB Faiz Koridoru ve Faizleri (%)

Ortalama Fon. Maliyeti

13

Haftalık Repo

Alt Bant

Üst Bant

Gecelik Faiz

Politika faizi %7.5

Fonlama %8.7

Koridor %7.25-10.75

11

9

7

5

10.15

07.15

04.15

01.15

10.14

07.14

04.14

01.14

10.13

07.13

04.13

01.13

10.12

07.12

04.12

01.12

10.11

3

Kaynak: TCMB, Bloomberg, Garanti Yatırım

13

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

KUTU 1. Reformlar—Yapısal ve Ekonomik Reformlar

Reformlar

Detaylar

Anayasa

Anayasal reformun sivil, demktratik ve

insan hakları odaklı olması

AB Üyeliği

AB üyeliği için fasıllar yeniden gündeme

getirilmeli ve yürütmenin önceliği olması

Yargı Sistemi

Yargı reformunun amacı yargının devlet ve

diğer kurumlardan bağımısızlığını

güçlendirmek üzerine olması

Bağımsız Kurumlar

Kurumlar idari, mali ve hukuki çerçevede

bağımsız hale getirilmeli ve yürütmeden

bağımsızlıkları güçlendirilmeli

Eğitim

Vergi

Bütçe

Sosyal Güvenlik

Kayıt Dışı

Yerli Üretime Destek

Eğitim kurumlarının odağı eğitimin analitik

ve bilimsel bir bakış açısıyla icra edilmesi

üzerine olmalı

Dolaylı vergi gelirleri üzerine kurulu olan ve

ekonomik eşitsizliği kuvvetlendiren

sistemin direkt vergilere bağlı yeniden

yapılandırılması

Tek seferlik gelirlere bağlı olan bütçenin

sürdürülebilir bir sisteme dayalı yeniden

yapılandırılması

Sosyal güvenlik sisteminin eldeki

ekonomik gücümüze göre ve giderleri

karşılayacak bir sistem içine alınması

Kuruluşların denetiminin sıkılaştırılması ve

kayıt dışı işlemlerin önüne geçilmek

amacıyla cezai hukukun düzenlenmesi

Yerli üretime destek amacıyla iç talep

odaklı ürünlerin üretimine teşviki ve dolaylı

yoldan ulusal tasarrufların arttırılması

Tarım ve Hayvancılık

Ülkenin tarım ve hayvancılık üretiminin

kendi ihtiyaçlarını karışılar seviyede olması

Enerji

Enerji üretiminde sürdürülebilir enerji

üretim kapasitesinin arttırılması ve teşviki rüzgar, güneş vs.

14

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

Dünya’da Politika Faizleri ve Enflasyon (%, yıllık)

20%

Politika Faizi

Enflasyon

15%

10%

5%

0%

İtalya

Birleşik Krallık

Fransa

Euro. B.

Almanya

Japonya

ABD

Kanada

G. Kore

Suudi Arabistan

Avustralya

Meksika

Çin

G. Afrika

Hindistan

Türkiye

Endonezya

Rusya

Brezilya

Arjantin

-5%

Kaynak: TCMB, Garanti Yatırım

Fonlama Maliyeti (95 mlr TL)

1 Haftalık Repo

Haftalık Fonlamanın Toplam

İçindeki Payı

Ortalama Fonlama Faizi

Gecelik Piyasa Faizi

10.75

7.5

63%

8.8

10.75

10.75

7.5

30%

9.7

10.75

10.75

7.5

22%

10.0

10.75

10.75

8.5

35%

10.0

10.75

10.75

9.5

65%

10.0

10.75

10.75

10.0

100%

10.0

10.75

Marjinal Fonlama

1. Step - Sıkılaşma

Şu anki fonlama kompozisyonu

Beklentimiz, sıkılaşma

adımında, kademeli olarak

%7.5’tan yapılan

fonlamanın azaltılması ve

fonlama maliyetinin %9.5’a

doğru çıkması….

… nihai olarak ise %10.75

olan üst bandın pasif hale

gelmesi ve politika faizinin

fonlama içindeki payı

artırılarak o anki

fonlamaya yaklaştırılması.

Gün sonunda tüm

fonlamanın politika

faizinden yapılıyor olması.

2. Aşama - Sadeleşme

Kaynak: TCMB, Garanti Yatırım

%10.75 pasif hale geliyor,

fonlamanın tamamı o anki

politika faizinden yapılıyor.

15

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

Cari Denge

Eylül itibariyle 12 aylık cari açığımız 40.6 milyar dolar (GSYH %5.1). 2015 ve

2016 beklentimiz ise aynı 35 milyar dolar seviyesinde (GSYH %4.9 ve GSYH

%5.1)

Türkiye’nin Eylül 2015 sonu itibariyle 150 milyar dolar ihracatı, 220 milyar

dolar ithalatı ve yaklaşık 70 milyar dolara yakın dış ticaret açığı bulunuyor.

Bu yıl hem ihracat hem ithalat performansımızda gerileme var. Yıllık bazda

ihracatımız %7 düşerken, ithalatımız da %10 daralıyor. Temel sebep enerji

fiyatlarındaki gerileme. İhracat tarafında ise dominant faktör zayıf seyreden

Rusya ve Irak talebi ve kısmen fiyat etkisi, paritedeki düşüş.

2015

yılını

yaklaşık

35

milyar

dolar

cari

açıkla

kapatacağımızı

hesaplıyoruz.

2016 yılında da benzer 35 milyar dolar cari açık öngörüyoruz.

2015 yılında yılbaşından bu yana ortalama 55 dolar olan petrol fiyatının

2016 yılında da benzer seviyede kalmasını bekliyoruz (EIA). Enerji

fiyatlarında yaşanan düşüş Türkiye’nin döviz ihtiyacını azaltıyor olsa da,

dış finansman koşullarını global sermayenin yönü belirliyor olacak.

2015 yılında sermaye akımlarında gördüğümüz yavaşlama sonucunda

TCMB rezervlerinde yaklaşık 7 milyar dolar erime var (18 milyar dolar altın

rezervi + 101 milyar dolar döviz rezervi - 30 milyar doları net rezerv)

2015’in aksine, global varsayımlarımız kapsamında Türkiye’nin 2016’da

ihtiyacı olan yaklaşık 200 milyar dolarlık döviz ihtiyacını karşılamada sorun

yaşamayacağını hesaplıyoruz. 2016 yılında 35 milyar dolar cari açık, 43

milyar dolar dış borç servisi ve 130 milyar dolar da kısa vadeli dış

borcumuz bulunuyor.

Cari Denge (yıllık, mlr US$)

Cari Denge/GSYH (%, 2015T)

8

20

6

0

4

2

-20

0

-2

-40

-4

-60

Kaynak: TCMB, Garanti Yatırım

Cari Denge (yıllık, enerji dışı)

-80

03.05

09.05

03.06

09.06

03.07

09.07

03.08

09.08

03.09

09.09

03.10

09.10

03.11

09.11

03.12

09.12

03.13

09.13

03.14

09.14

03.15

09.15

G. Kore

Rusya

Çin

Japonya

AB

Çek C.

Hindistan

Polonya

Endonezya

ABD

Brezilya

G. Afrika

Türkiye

-6

Cari Denge (yıllık)

Kaynak: TCMB, Garanti Yatırım

16

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

Dış

finansmana

dair

2

faktör

önemli,

bunlardan

biri

kırılganlık

göstergelerinin gelişimi, diğeri ise özel sektör döviz açık pozisyonu ve dış

borç çevirme kabiliyeti.

TCMB Rezerv ve Brüt Rezervler

120

rasyolarımızda bir kötüleşme olmadığını görüyoruz.

Net Döviz Rezervi

Özel sektör dış borç çevirme oranımız da Eylül sonu itibariyle %200 (banka

dışı ise %140).

Brüt Döviz Rezervi

100

2Ç15 rakamlarına baktığımızda 2014 sonuna kıyasla dış kırılganlık

80

Banka-dışı özel sektörün net döviz pozisyonu 177 milyar dolar seviyesinde.

Kısa vadeli net döviz pozisyonumuz ise yaklaşık 6 milyar dolar artıda. Özel

sektörün net döviz pozisyonundaki artış özellikle banka dışı kesimin yurtiçi

60

bankalardan sağladığı döviz kredilerinden kaynaklanmakta. Bu rakam

2009 yılında 14 milyar dolarken 2015 yılında 116 milyar dolara yükselmiş

40

durumda. Özel sektörün döviz borçlanmasındaki bu hızlı artış rahatsız

20

edici olmakla beraber bu borcun çevrilmesinde şu aşamada bir sıkıntı

yaşanmadığını görmekteyiz.

04.05

10.05

04.06

10.06

04.07

10.07

04.08

10.08

04.09

10.09

04.10

10.10

04.11

10.11

04.12

10.12

04.13

10.13

04.14

10.14

04.15

10.15

0

2009 krizi sonrasında, gelişen ülkelerde gördüğümüz ana tema yükselen

özel sektör borcu ve bunun büyüme üzerinde yarattığı baskı. 2016 yılında

Kaynak: TCMB, Garanti Yatırım

da global tarafta özellikle gelişen ülkeler kaynaklı düşük büyüme ortamının

devamını bekliyoruz. Bu da ister istemez düşük faiz ortamının devamını

zorunlu kılıyor. Benzer durum Türkiye ekonomisi için de geçerli. Bu

sebeple her ne kadar piyasa enflasyona bakarak daha sıkı bir para

politikasına işaret etse de, TCMB’nin de bu şartlar altında finansal koşulları

belirgin şekilde sıkılaştırması için çok da fazla yeri kalmadığı görüşündeyiz.

Net Sermaye Girişi (mlr US$, 12 aylık)

Özel Sektör Dış Borç Çevirme Oranı

100

250%

80

200%

60

150%

40

100%

09.15

03.15

09.14

03.14

09.13

03.13

09.12

03.12

09.11

03.11

09.10

03.10

09.09

03.09

50%

09.08

09.15

03.15

09.14

03.14

09.13

03.13

09.12

03.12

09.11

03.11

09.10

03.10

09.09

03.09

0

03.08

20

Kaynak: TCMB, Garanti Yatırım

17

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

Dış Finansman (mlr US$)

2012

2013

2014

2015 -9 mts

2015E

2016E

92.1

111.3

85.7

53.6

68.5

77.5

Cari Açık

47.7

64.9

45.8

25.6

35.0

35.0

Borç Servisi

44.4

46.4

39.8

28.1

33.5

42.5

Kamu

9.4

7.3

8.5

5.3

5.5

5.5

35.0

39.1

31.3

22.7

28.0

37.0

112.6

120.3

85.2

49.9

59.5

80.0

8.0

Sermaye Çıkışı (1)

Özel

Sermaye Girişi (2)

Doğrudan Yatırımlar

8.3

9.8

5.5

8.7

10.0

Portföy Yatırımları

19.1

15.0

15.4

-6.0

-6.0

8.0

Borçlanma

63.7

59.1

53.7

48.9

55.5

78.0

Kamu (bono/eurobond)

26.4

12.6

9.9

-1.8

-1.5

8.0

Özel

39.5

46.5

44.2

50.7

57.0

70.0

9.9

17.8

15.6

28.8

29.5

28.7

28.6

21.9

1.5

3.4

2.4

13.4

15.0

0.0

20.0

33.1

8.1

-15.2

-15.0

-14.0

20.5

9.0

-0.5

-3.7

-9.0

2.5

113%

119%

140%

223%

204%

189%

Banka

Banka Dışı

Net Hata Noksan

Diğer

Rezerv Artışı (2-1)

Özel Sektör Dış Borç Çevirme Oranı

Kaynak: TCMB, Garanti Yatırım

Dış Kırılganlık Rasyoları (GSYH %)

2010

2011

2012

2013

2014

2Ç15

-6.2

-9.7

-6.2

-7.9

-5.7

-5.7

7.9

8.3

8.8

8.7

5.4

5.3

1.0

1.8

1.2

1.1

0.7

0.9

40.9

44.3

42.6

53.1

53.6

52.5

sak: Özel Sektör

26.8

29.2

28.7

36.6

37.6

37.2

Kısa Vade

10.8

11.9

12.6

17.8

17.7

14.3

Toplam borç stokuna % oran olarak

26.5

26.8

29.6

33.5

33.0

27.2

Toplam TCMB brüt rezervlerine % oran

95.8

104.2

99.9

116.5

125.6

110.3

35.7

28.8

26.8

27.9

23.3

29.8

-50.7

-45.9

-53.2

-53.7

-57.4

-52.1

80,696

78,330

100,320

112,002

106,314

100.0

4.6

3.5

4.6

4.8

4.7

5.3

164.2

176.8

231.6

262.7

232.0

220.6

Cari Denge

Sermaye Dengesi

sak: Doğrudan Yatırımlar

Dış Borç Stoku

Dış Borç Servisi (ihracata oran olarak)

Net Uluslarası Yatırım Pozisyonu

TCMB Brüt Rezervler (mn USD)

İthalat yapılan ay bazında

Para tabanına % oran olarak

Kaynak: TCMB, Garanti Yatırım

18

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

Finansal Kesim Dışındaki Firmaların Döviz Varlık ve Yükümlülükleri (mln US$)

2009

2010

2011

2012

2013

2014

Ağu.15

VARLIKLAR

80.385

87.379

82.183

89.402

94.060

102.003

108.619

Mevduat

57.301

62.150

54.755

61.298

63.872

67.340

72.470

Menkul Kıymetler

1.116

1.288

929

843

349

277

211

İhracat Alacakları

9.310

10.526

10.945

11.693

13.175

12.167

10.828

12.658

13.415

15.554

15.568

16.664

22.219

25.110

YÜKÜMLÜLÜKLER

147.164

176.301

200.248

224.899

264.125

280.471

285.125

Nakdi Krediler

131.922

158.201

179.807

202.399

235.961

252.404

256.682

Yurt İçinden Sağlanan Krediler

50.333

81.887

102.292

121.842

155.164

171.705

174.798

Bankalar

41.155

73.015

92.608

111.158

144.041

160.099

163.447

28.897

57.268

74.522

90.209

116.762

133.748

138.640

14.340

17.927

18.277

19.300

21.021

23.932

21.947

14.557

39.341

56.245

70.909

95.741

109.816

116.693

12.258

15.747

18.086

20.949

27.279

26.351

24.807

7.320

6.739

7.312

8.293

9.709

10.223

10.033

81.589

76.314

77.515

80.557

80.797

80.699

81.884

561

837

865

1.059

1.407

1.633

1.435

81.028

75.477

76.650

79.498

79.390

79.066

80.449

Vadeye kalan süre 1 yıldan az

22.246

19.639

22.149

21.162

14.819

10.203

13.102

Vadeye kalan süre 1 yıldan fazla

58.782

55.837

54.500

58.336

64.571

68.863

67.347

15.242

18.100

20.441

22.500

28.164

28.067

28.443

-66.779

-88.922

-118.065

-135.497

-170.065

-178.468

-176.506

Kısa Vadeli Varlıklar

67.727

73.964

66.629

73.834

77.396

79.784

83.509

Kısa Vadeli Yükümlülükler

57.472

63.958

70.377

74.375

80.770

78.608

77.298

Kısa Vadeli Net Döviz Pozisyonu

10.255

10.006

-3.748

-541

-3.374

1.176

6.211

Yurtdışına Doğrudan Sermaye Yatırımları

Döviz Kredileri

Kısa Vadeli

Uzun Vadeli

2

Dövize Endeksli Krediler

3

Banka Dışı Finansal Kuruluşlar

Yurt Dışından Sağlanan Krediler

Kısa Vadeli

Uzun Vadeli

İthalat Borçları

Net Döviz Pozisyonu

Kısa Vadeli Net Döviz Pozisyonu :

Kaynak: TCMB, Garanti Yatırım

Kısa Vadeli Varlıklar

= Mevduat + Menkul Kıymetler + İhracat Alacakları

Kısa Vadeli Yükümlülükler

= Yurt İçi Bankalardan Sağl.K.V.Nakdi Döviz Kredileri+K.V. Dövize Endeksli Krediler+Faktoring Şirketlerine Borçlar+Tüketici Finansman Şirketlerinden Sağl. Krediler+Yurdışından Sağl.

19

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

KUTU 2. Rusya – Ekonomik Maliyetler

Kasım sonunda TSK’nin sınır ihlali üzerine, Suriye sınırımızda bir Rus uçağını

düşürmesinin ardından bölgedeki jeopolitik risklerin arttığını görüyoruz. Rusya ile

4 temel alanda sorun yaşama riskimiz var.

Türkiye doğal gaz ithalatının ülkelere göre dağılımında Rusya % 55’lik

oran ile birinci sırada. Yıllık ithalatımız 22 milyar dolar seviyesinde ve

toplam ithalatımızın %10’unu oluşturuyor. Bunun yaklaşık yarısı - 12 milyar

dolara yakın kısmı doğalgaz ithalatı. Ayrıca, Türkiye Almanya’dan sonra

Rusya’nın en önemli 2. doğalgaz müşterisi. Çift taraflı bir ticaret söz

konusu olduğundan Rusya’nın doğalgaz sevkiyatına şu aşamada ani bir

kararla müdahalesi çok olası gözükmüyor.

Rusya Türkiye’nin en önemli 7. ihracat partneri. Rusya’nın toplam

ihracatımızdaki payı yaklaşık

%3 ve yıllık ihracatımız 4 milyar dolar

seviyesinde. Rusya’ya olan ihracatımız bir süredir, özellikle 2014

sonrasında hali hazırda ivme kaybediyor. İhracatımızda daha fazla

gerileme riski mevcut.

Rusya turizm gelirlimiz içinde önemli paya sahip. Türkiye’nin toplam

turizm geliri 28 milyar dolar seviyesinde bunun 3 milyar doları Rusya’dan

geliyor. Toplam turist sayımız 36 mn’a yakın ve bunun %13’ü yani 4.5

milyon Rus turist.

Bazı tur operatörleri ise Türkiye’ye olan tur

organizasyonlarında iptale gideceklerini belirttiler. Türkiye'ye en çok turist

gönderen ülkelerden olan Rusya’nın Türkiye rezervasyonlarında iptaller

olası.

Rusya Türkiye’nin önde gelen müteahhitlik şirketleri için önemli bir

pazar. Rusya Türkiye’nin yurtdışında en fazla proje üstlendiği ülke.

Türkiye’nin. Rusya’dan son beş yıldır aldığı müteahhitlik işlerinin toplamı

yaklaşık 22.5 milyar dolar. Buradaki maliyeti hesaplamak şu aşamada bir

miktar zor gözükse de rakamın büyüklüğü, kaybın da yüksek olabileceği

ihtimalini doğuruyor.

Bu aşamada yaşanan gelişmelerin Türkiye’nin ekonomisi açısından nasıl bir

fatura doğuracağını, 2016 büyümesini nasıl etkileyeceğini tahmin etmek güç

ancak bu dört temel alandan olumsuz etkilerin gelebileceğini düşünüyoruz.

20

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

Rusya Türkiye İlişkileri

Rusya'dan İthalat (milyar dolar)

Rusya'ya İhracat (milyar dolar)

Toplam ithalata oranı (%, sağ eksen)

Toplam İhracata oranı (%, sağ eksen)

60

6

Eylül 2015*

2011

2007

Eylül 2015*

5

Rusya'ya ihracatımız (12 ay birikimli, yıllık, %)

2014

0

2013

0

2012

0

2010

0

2009

2

2008

2

2006

5

2005

10

2014

3

2013

4

2012

10

2011

20

2010

5

2009

6

2008

15

2007

30

2006

20

2005

40

8

15%

Rus Turist sayısı (milyon)

Toplam yabancı turist sayısına oranı (%, sağ eksen)

1

5%

3%

Doğalgaz İthalatı

55%

2012

2010

Rusya

10%

İran

30%

İran

9%

Petrol İthalatı

6%

Rusya

17%

Ocak-Eylül

2015

-60

2014

8%

2013

2

2011

-30

2009

10%

2008

3

2007

0

2006

13%

2005

4

01.03

07.03

01.04

07.04

01.05

07.05

01.06

07.06

01.07

07.07

01.08

07.08

01.09

07.09

01.10

07.10

01.11

07.11

01.12

07.12

01.13

07.13

01.14

07.14

01.15

07.15

30

9%

S. Arabistan

Irak

Azerbaycan

Kazakistan

19%

11%

31%

Spot LNG

Nijerya

Diğer

Rusya Doğalgaz İhracatı (milyar m3)

SSCB dışı toplam doğalgaz ihracatına oranı (%, sağ eksen)

50

30%

40

20%

30

20

10%

10

0

0%

Fransa

Birleşik

Krallık

İtalya

Türkiye

Almanya

Diğer

Kaynak: TÜİK, TÜRSAB, Gazprom, Garanti Yatırım Eylül 2015*: 12 ay birikimli

21

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

Bütçe Açığı/GSYH (%, 2015T)

Bütçe

8

2016’da Bütçe açığı/GSYH %0.7 öngörülürken, faiz dışı fazla/GSYH ‘nin %1.1

6

olması bekleniyor (OVP 206-2018)

4

Bütçe dinamikleri ve kamu borcu Türkiye’nin en sağlam kalemi olmaya

devam ediyor. Fakat 2016 yılında daha yakından takip etmekde fayda var.

2

2015 yarıyıl rakamlarına göre bütçe açığı/GSYH ve FDF/GSYH oranımız

0

%1 ve %1.9 seviyesinde. 2015 sonu rakamlarının yakalanmasında sorun

olmayacaktır. 2015 yılında bütçe açığının GSYH’nin %1.3’ü (24.5 milyar

-2

TL) ve faiz dışı fazlanın da GSYH’nin %1,5’i (29.5 milyar TL) olması

-4

bekleniyor.

Rusya

Çin

Japonya

AB

Çek C.

Hindistan

Polonya

Endonezya

ABD

Brezilya

G. Afrika

Türkiye

-6

2016-2018

OVP’ye

göre

ise

bütçe

açığı/GSYH’nin

%0.7

olması

öngörülmekteydi fakat seçim sonrası içinde bulunduğumuz dönemde

revize OVP rakamları görüyor olacağız. Seçim vaatlerinde bahsi geçen 24

milyar TL’lik paketin bütçeye yükü yaklaşık GSYH %1.1 kadar. Ayrıca

asgari ücret konusunun da netleşmesi gerekmekte. Kamu borcu/GSYH

Kaynak: The Economist, Garanti Yatırım

oranımız ise 1Y15 sonunda %36 seviyesinde, 2014 ile benzer.

Emsallerimize kıyasla ise iyi performans göstermekteyiz.

Asgari ücret konusu bütçeye nasıl yansır? Asgari ücrette öngörülen %30 artış

uygulandığında, bir taraftan işverenin ödeyeceği vergi, devlete katkı sağlıyor

olacak ki bu rakam yaklaşık 3-3.5 milyar TL olarak hesaplanıyor. Bir taraftan da

maliyet artışından dolayı kurumlar vergisi düşerken, devletin de taşeron olarak

çalıştırdığı ücretlilere ödediği asgari ücret artışı bütçeye yaklaşık 2 milyar TL ek

yük getiriyor olacak. Burada yapılan hesaplara göre de, gelir/gider, başa baş

gelmesi bekleniyor. Dolayısıyla bütçeye ek yük olması beklenmiyor.

O noktada karşımıza çıkan soru ise; bu yükün tamamen özel sektörde kalması.

Bunun çok makul olduğunu düşünmüyoruz. Bu sebepten de muhtemelen

maliyetlerin bir kısmının devlet tarafından yüklenildiği ve dolayısıyla da bütçeye

yansıdığı bir durumla karşılaşma ihtimalimiz var. Daha netleşen bir tabloyu revize

OVP rakamlarında görmeyi bekliyoruz.

Bütçe Dengeleri (%)

AB-tanımlı Kamu Dış Borç Stoğu/GSYH (%)

52

50

Bütçe Açığı/GSYH

6

46

45

2

42

39

40

FDF/GSYH

4

45

40

40

0

37 36.2

33.5 34.0 32.8

35

31.3

30

-2

30

-4

2018P

2017P

2016P

2015P

2014

2013

2012

2011

2010

2009

2008

2007

2018P

2017P

2016P

2015P

2014

2013

2012

2011

2010

2009

2008

2007

2006

2005

2006

-6

25

2005

55

Kaynak: TCMB, Garanti Yatırım

22

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

Seçimlerin geride kalması ve FED sonrası dönemde, sermaye akımlarının

gelişen ülkeler lehine dönmesini beklediğimizden bahsetmiştik. Bu zaman

zarfında maliye politikasında bundan sonra yabancı yatırımcıların daha

dikkatle izlemesini bekliyoruz.

Bütçe şu an ekonomide en sağlam olan kalem gibi gözükse de; var olan

diğer zayıflıklarımızdan dolayı daha da güçlü bir maliye politikası izlememiz

gereken bir döneme giriyoruz. Özellikle faiz dışı fazla tarafında daha

yüksek rakamlar görmemiz gereken bir dönemdeyiz. Bu, maliye politikasını

daha da sıkılaştırmak demek; fakat burada artan kredi Türkiye’ye ye

sermaye girişi olarak geri dönecek ve o sıkılaşmanın büyüme üzerindeki

olası olumsuz etkisini bertaraf edecektir.

Türkiye’nin kamu bilançosu şu anda oldukça güçlü ve ekonominin şoklara

daha esnek cevap vermesine olanak sağlıyor. Fakat 2016 yılında gündeme

gelen teşvikler bütçe üzerinde baskı yaratabilir. Özel sektör bilançolarında

kur kaynaklı baskılar daha da belirginleşmeye başladığında, yabancı

yatırımcılar daha güçlü bir kamu bilançosu arayacaktır.

Bu sebeplerden dolayı maliye politikasında atılacak adımlarda fayda/zarar

analizinin daha dikkatli yapılıyor olması gerekir.

Bütçe Gerçekleşmeleri

Gerçekleşen

2015

2014

Reel

Büyüme

(%)

425.8

398.0

347.7

3.3

478.5

525.4

571.4

Vergi Gelirler

352.4

333.3

286.6

4.3

405.8

444.1

490.1

Vergi Dışı Gelirler

73.3

64.6

61.1

-3.0

72.8

81.3

81.3

448.4

404.2

362.6

12.3

503.0

540.9

586.2

Faiz Dışı Harcamalar

398.5

356.8

317.3

10.3

449.0

485.9

527.2

Faiz Harcamaları

49.9

47.4

45.3

27.5

54.0

55.0

59.0

Bütçe Dengesi

-22.7

-6.2

-14.9

-65.9

-24.5

-15.4

-14.8

Faiz Dışı Denge

27.2

41.2

30.3

28.2

29.5

39.6

44.2

2014

Gelirler

Harcamalar

10A15

2015

2016

2017

Bütçe

Bütçe

Bütçe

Memo:

Bütçe Dengesi / GSYH

-1.3

-1.3

-0.7

-0.6

Faiz Dışı Denge / GSYH

1.5

1.5

1.8

1.9

Kaynak: TCMB, Garanti Yatırım

23

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

SABİT GETİRİLİ PİYASALAR

Verim Eğrisi Değişimi ve Tahmini (%, bileşik)

Faiz

ABD’de FED’in faiz artışlarına başlayacak olması, Türk tahvillerinde bir

ölçüde fiyatlanmış olsa da, ilk faiz artışını takiben diğer gelişen ülkelerle

birlikte Türk tahvil faizlerinde de bir miktar yükseliş bekliyoruz. Ancak FED

faiz artırım hızına bağlı olarak, yılın ikinci yarısında faizlerde düşüş

görüleceğini tahmin ediyor ve faiz yükselişlerinde alım yönünde olunmasını

öneriyoruz. Ayrıca 2016 yılı genelinde TÜFE’ye endeksli tahvillerin daha

cazip olacağını düşünüyor ve %7 enflasyon başabaş seviyesinden alım

öneriyoruz.

Tahvil piyasasında 2016 yılı için en önemli risk ABD faiz artışı olacak.

ABD’den 2015 sonunda ya da 2016 yıl içerisinde gelebilecek faiz artışının her ne

kadar tahvil piyasasında bir ölçüde fiyatlandığını düşünsek de, ilk aşamada

gelişen ülke tahvillerinde baskı görebiliriz. Bu nedenle, FED’in yol haritası

netleşene ve TCMB’nin alacağı aksiyonlar yatırımcılar tarafından sindirilene dek,

yurtiçi tahvil piyasasında dengenin çift haneli faiz seviyelerinde oluşacağını

düşünüyoruz.

Kaynak: Bloomberg, BIST

T: Garanti Yatırım Tahmini

TCMB’nin FED faiz artışını takiben atacağı normalleşme adımları ile politika

faizindeki artış, faizlerde düşüşü zorlaştırıyor. Bu durumda, halen %8.70-%

8.80 seviyelerinde bulunan ortalama fonlama maliyeti de artacak. Fonlama

maliyetinin yükselmesi ile özellikle kısa vadeli tahvil faizlerinde yükseliş görmeyi

bekliyoruz.

Hazine İç Borç Çevirme Oranı

2016’da enflasyon yine önemli bir risk. Son yıllarda TCMB hedeflerinin

üzerinde seyreden enflasyon, 2016 içinde de yüksek kalacak. Ayrıca asgari ücret

artışının enflasyona yansıyacağını, bunun da genel faiz seviyesi için olumsuz

olduğunu hatırlatalım. Benzer şekilde, TL’de beklentimizin ötesinde bir değer

kaybı görmemiz durumunda, fonlama maliyetinin yükselmesi ve bunun da genel

tahvil piyasası üzerinde ek bir baskı yaratması mümkün. Ayrıca son dönemde

Rusya ile yaşanan gelişmelerin 2016 yılında sonlanmaması durumunda, TL’deki

oynaklığa takiben faizlerde de risk priminin arttığı görülebilir.

Kaynak: Hazine

Yabancı Yatırımcıların DİBS Payı (2015)

Faizleri destekleyen en önemli faktör küresel likiditenin bol kalmaya devam

edecek olması ve azalan arz. ABD’de ilk faiz artışının ardından faiz artışlarına

ara verilme ihtimali oluşması, Avrupa Merkez Bankası’nın ek parasal genişleme

kararı alması ve diğer Merkez Bankalarının genişlemeci para politikasını

sürdürmeleri durumunda, faizlerde düşüş görebiliriz. Bu bankaların parasal

genişlemeye devam etmesi ile getiri arayışının yeniden ön plana çıktığı bir ortam

oluşacak. Bu da halen %21.40 seviyelerinde olan yabancı yatırımcı payının

2016’da artması anlamına gelecek.

Hazine’nin iç borç çevirme oranını 2015’e göre daha da düşürerek %80

seviyesinde tutmayı planlaması da tahvil piyasasını destekleyecek bir başka

unsur. 2016’da yaklaşık 3 milyar USD’lik giriş olması halinde, yabancı yatırımcı

payı 2015 yılı ortalaması olan %23.70 seviyelerine yükselebilir.

Kaynak: TCMB

Bu şartlar altında ana senaryomuz, 2016’ya başlarken faizlerin yükselmesi,

sonraki dönemde ise sınırlı bir düşüş yaşanması. Gösterge tahvil için 2016 yıl

sonu beklentimiz %10.50 seviyesi... Fonlama maliyetindeki yükseliş ile birlikte,

2015 yılında olduğu gibi, uzun vadeli tahvillerin kısa vadeli tahvillere göre daha iyi

performans göstermesini bekliyoruz. Buna ek olarak beklentileri aşma olasılığı

bulunan enflasyon nedeniyle, TÜFE’ye endeksli tahvillerde de alım yönünde

olunması gerektiğini düşünüyoruz. Bu tahvillerin enflasyon başabaş seviyelerinin

%7 seviyesi civarına gerilemesi durumunda alım yapılabilir.

24

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2 Aralık 2015

Strateji Raporu

ARAŞTIRMA

Mevduat

TCMB’nin, TL’nin değer kaybı sonrasında uyguladığı sıkı para politikası, kısa

vadeli tahvil faizleri ile beraber mevduat faizlerinin de yükselmesine yol açtı. 3

aylık mevduat faizi yılın ortasında %10.00 seviyelerinin üzerine yükselirken, 2016

yılında ABD’deki faiz artışlarını takiben, fonlama maliyetinde oluşacak yükseliş

halen %11 seviyesinin üzerinde olan mevduat faizlerinin de artmaya devam

etmesine yol açacaktır. Buna ek olarak, bankacılık sisteminin ana fonlama

kaynağı olan mevduatta rekabetin etkili olacağını ve özellikle bilanço

dönemlerinde mevduat faizlerinin hızlı şekilde yükselebileceğini de hatırlatalım.

Almanya ve Türkiye EUR Cinsi Tahvil Faizleri

(%)

Önümüzdeki dönemde, tahvil faizlerinde risk almak istemeyen yatırımcılar

yine mevduatı tercih etmeli.