Ege University

Working Papers in Economics 2006

http://www.iibf.ege.edu.tr/economics/tartisma

DARALTICI DEVALÜASYON HİPOTEZİ: TÜRKİYE

ÜZERİNE BİR UYGULAMA

A. Nazif Çatık

Working Paper No: 06 / 09

November 2006

Department of Economics

Ege University

DARALTICI DEVALÜASYON HİPOTEZİ: TÜRKİYE ÜZERİNE BİR UYGULAMA

A. Nazif Çatık∗

ÖZET

Bu çalışmada Türkiye’de daraltıcı devalüasyon hipotezinin geçerliliği Bernanke (1986) tarafından

geliştirilen yapısal VAR modeli yardımı ile ampirik olarak analiz edilmiştir. Çalışmada kullanılan

model geleneksel görüşün aksine devalüasyonun daraltıcı etkilerinin olduğunu göstermektedir. Reel

devalüasyonlar Türkiye’de yüksek enflasyona ve ekonomik daralmaya neden olmaktadır. Bu nedenle

incelenen dönemde reel döviz kurunun sürekli devalüe edilerek ihracat potansiyelinin arttırılmasına

dayalı bir dış ticaret politikasının etkin olmayabileceği sonucuna ulaşılmıştır. Varyans ayrıştırma ve

etki tepki fonksiyonları döviz kurundan fiyatlara güçlü bir geçiş etkisinin olduğunu ima etmektedir.

Söz konusu bulgu döviz kurunun rekabetçi bir düzeyde tutulmasının oldukça riskli olduğuna işaret

etmektedir. Sonuç olarak, sürekli reel devalüasyon uygun para ve maliye politikaları ile

desteklenmedikçe başarılı olmayacaktır.

Anahtar Kelimeler: Daraltıcı Devalüasyon, Büyüme, Yapısal VAR.

JEL Sınıflamaları: F41, F31

CONTRACTIONARY DEVALUATION HYPOTHESIS: AN APPLICATION TO

TURKEY

ABSTRACT

In this paper we have empirically investigated the validity of the contractionary devaluation

hypothesis in Turkey by using the Structural VAR methodology developed by Bernanke (1986). The

model used in this study shows that, contrary to conventional wisdom, real depreciations have

contractionary effects on output. Persistent devaluations have led to high inflation and economic

contraction in Turkey. For that reason we have reached the conclusion that foreign trade policy based

on the persistent devaluation of real exchange rate will not be efficient to increase export potential of

Turkey. Evidences obtained from variance decompositions and impulse response functions imply that

there is a very strong pass-through from real exchange rate to inflation. This finding also point out the

substantial risks to keep the exchange rate at a competitive level.

As a result permanent real

devaluation may not be successful unless it is accompanied by appropriate monetary and fiscal

policies.

Keywords: Contractıonary Devaluation, Growth, Stuctural VAR.

JEL Classifications: F41, F31

∗

Araştırma Görevlisi, Ege Üniversitesi, İktisadi ve İdari Bilimler Fakültesi, [email protected].

1

1. Giriş

1990’lı yıllarda başta Latin Amerika Ülkeleri olmak üzere gelişmekte olan ülkelerin

yaşadığı ekonomik krizler döviz kuruna dayalı istikrar programlarına duyulan güveni

sarsmıştır. Devalüasyonların yapılmasından önce söz konusu döviz kuru politikalarını

destekleyenler, ulusal paraların dolar karşısında değerlenmesini verimlilikteki artış,

enflasyondaki düşme ve olumlu beklentiler nedeniyle ekonominin iyiye gittiğini gösteren bir

işaret olarak görmüşlerdir. Bu nedenle yerli paranın değerlenmesinin büyümeyi sınırlayıcı

etkisi olduğunu savunan görüş tamamen bir kenara itilmiştir. Ancak Meksika ve diğer Latin

Amerika ülkelerinde yaşanan krizlerden sonra döviz kurunun nominal çapa olarak

kullanıldığı, bu tür sabit kur uygulamalarının yerine yönetimli dalgalanan veya serbest kur

sistemi benimsenmiştir.

Geleneksel yaklaşımlar reel döviz kurunun devalüe edilmesinin ekonomi üzerinde

genişletici etkileri olduğunu savunmaktadır. Buna göre, reel değer kaybı bir yandan yurtiçinde

üretilen malları yurtdışına göre ucuzlatarak ihracatın artmasına, ithalatın azalmasına neden

olacak ve dış ticaret dengesinin iyileşmesine olumlu katkıda bulunacaktır. Bunun yanında,

ihracat sektörü döviz kurunun devalüe edilmesi suretiyle teşvik edilerek ülke ekonomisinin

dış dünyaya entegre hale gelmesi kolaylaştırılacaktır. Dışa dönük bir sanayileşme stratejisinin

benimsenmesi yabancı sermaye girişini arttırarak ülkenin sürdürülebilir kalkınma yoluna

girmesini sağlayacaktır. Bu durum gelişmekte olan ülkeleri yaşaması muhtemel istikrarı

bozucu finansal krizlerin meydana gelmesini engelleyecektir.

Reel devalüasyonun1 yukarıda öne sürüldüğü gibi büyümeyi uyarıcı etkisi teorik

anlamda aşikar olmasına rağmen, son dönemde yapılan ampirik çalışmalarda bu görüşün bazı

ülkeler için tam olarak geçerli olmadığı sonucuna ulaşılmıştır. Devalüasyonun büyümeyi

arttırıcı etkilerinin olmaması ile ilgili iktisatçılar tarafından çeşitli görüşler öne sürülmüştür.

İlk olarak hemen her ekonomist döviz kurunun devamlı surette devalüe edilmesinin

enflasyonist etkileri olduğu konusunda bir görüş birliği içerisindedir. Buna göre reel döviz

kurunun uluslararası ticarette rekabetçi avantaj sağlamak amacıyla sürekli denge değerinin

1

Literatürde döviz kurunun değer kaybı veya kazancına uygulanan döviz kuru sistemine göre farklı isimler

verilmektedir. Sabit kur sisteminde merkez bankası veya diğer para otoritelerince ilan edilen döviz kurunun

değerinin düşürülmesine devalüasyon, arttırılmasına revalüasyon adı verilirken, esnek kur sisteminde döviz

kurunun değerinin düşmesine değer kaybı, artmasına değer kazancı adı verilmektedir. Ancak ilk olarak Krugman

(1978) tarafından esnek veya sabit kur sisteminde reel döviz kurundaki artışın büyüme üzerindeki daraltıcı

etkisini belirtmek amacıyla kullanılan daraltıcı devalüasyon (contractionary devaluation) kavramı bu çalışmada

da esnek veya sabit kur ayrımı gözetmeden kullanılacaktır.

2

altında tutulması enflasyonun yükselmesine, dolayısıyla döviz kuru hedefinin terk edilmesine

neden olacaktır. İkinci olarak, enflasyonist etkilere yol açmadan reel devalüasyona devam

edilse bile bunun büyümeyi olumlu yönde etkileyip etkilemeyeceği tam olarak belli değildir.

Diğer gelişmekte olan ülkelerde olduğu gibi Türkiye’de de reel değer kaybının

büyümeyi arttırıcı etkisi hakkında tam bir çıkarımda bulunmak mümkün değildir. 24 Ocak

1980 kararları ile birlikte dışa dönük bir kalkınma anlayışının yansıması olarak Türkiye’de

ihracata yönelik üretimin yapıldığı sektörler düzenli devalüasyonlarla desteklenmiştir. Bunun

sonucunda hızlı büyüme oranları yakalanmasına rağmen bu ortam kalıcı olamamış, bu

politikalar sayesinde yaratılan suni büyüme ortamı, ancak 1980’lerin sonlarına kadar devam

edebilmiştir.

15

12

10

10

8

6

5

4

0

2005

2004

2003

2002

2001

2000

1999

1998

1997

1996

1995

1994

1993

1992

1991

1990

-5

2

0

-2

-10

-4

-6

-15

-8

-20

-10

Reel Döviz Kuru Yıllık Yüzde Değişim

Büyüme

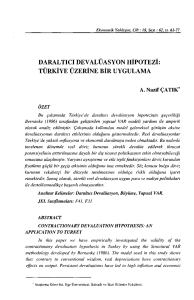

Şekil 1: Türkiye'de Reel Değer Kaybı ve Büyüme: 1990–2005

Şekil 1’de 1995=100 olarak alındığı UFE bazlı Reel Efektif Döviz Kuru Endeksinin

yıllık yüzde değişiminin alınması ile hesaplanan reel değer kaybı ile Reel GSYİH’deki yıllık

yüzde değişim olarak tanımlanan büyüme oranı, her iki değişken arasında bir karşılaştırmanın

yapılması amacıyla verilmiştir. Şekilden de görüldüğü üzere döviz kurunun devalüe edildiği

1994 ve Şubat 2001’de büyümede önemli düşüşler yaşanmıştır2. Büyüme ancak belirli bir

süre sonunda pozitife dönmüştür. Her iki değişkenin arasındaki ilişkinin ve yönü ve

derecesini daha da belirginleştirmek amacıyla yapılan korelasyon katsayısı hesaplamasında

2

Reel efektif döviz kuru endeksindeki artış TL'nin reel değer kazancını ifade etmektedir.

3

ise sözü edilen negatif yönlü ilişkiyi bir ölçüde destekleyen %77,3 gibi bir değer elde

edilmiştir.

Yukarıdaki şekilde ve korelasyon katsayısında görülen ters yönlü ilişki Türkiye’de reel

devalüasyonun büyümeyi engellediğini tam anlamıyla gösterememektedir. Bu iki değişken

arasındaki ilişkinin belirlenmesinde birtakım unsurlar önem arz etmektedir. İlk olarak her iki

değişken arasındaki nedenselliğin yönü belirlenmelidir, reel döviz kurundan büyümeye doğru

bir nedensellik ilişkisi olabileceği gibi tam tersi bir durum da söz konusu olabilir. İkinci

olarak çıktı ve reel döviz kuru arasındaki korelasyon, sözü edilen iki makroekonomik

büyüklüğün yurtdışı fiyat düzeyi, uluslararası faiz oranları ve sermaye hareketleri gibi diğer

değişkenlerden de etkilendiği hesaba katılırsa gerçeği yansıtmayabilir yani bir düzmece

korelasyon durumu söz konusu olabilir. Son olarak, yapılan devalüasyonun çıktı üzerindeki

daraltıcı etkisi geçici olabilir, diğer bir deyişle sürekli devalüasyon ancak uzun dönemde

büyümede bir artışa neden olabilir.

Bu çerçevede çalışmanın amacı Türkiye’de öngörülenin aksine döviz kurunun reel

değer kaybı ile büyüme arasında gözlemlenen negatif yönlü ilişkiyi yukarıdaki unsurları

dikkate alarak incelemektir. Bu ana amacın yanı sıra Türkiye’nin ve diğer gelişmekte olan

ülkelerin karşı karşıya olduğu döviz kuru politikalarına ışık tutmak diğer yardımcı bir amaçtır.

Ancak belirtilmelidir ki reel devalüasyonun büyümeyi olumlu yönde etkileyebileceği gibi bir

sonuç, reel döviz kurunu uzun dönem denge değerinin devamlı olarak altında tutmanın

enflasyonist süreçlere yol açması nedeniyle, döviz kurunun sabitlenmesi gerektiği anlamına

gelmemektedir. Aynı şekilde reel devalüasyonun daraltıcı etkiye sahip olduğu gibi bir sonuç,

ödemeler dengesi üzerindeki olumsuz etkileri nedeniyle, reel döviz kurunun değerlenmesine

müsaade edilmesi anlamına gelmemektedir.

Çalışmanın ikinci bölümünde çıktı ile döviz kuru arasında gözlemlenen negatif yönlü

ilişkinin olası kaynaklarına değinilecektir. Bu konu ile ilgili literatürde yer alan ampirik

çalışmalara üçüncü bölümde yer verilecektir. Dördüncü bölümde çalışmada kullanılacak

ekonometrik modelin teorik çerçevesine değinilecektir. Kullanılacak veri seti ve ekonometrik

yönteme ait bilgiler ve tahmin sonuçları beşinci bölümde yer alacaktır. Çalışmanın sonuç

kısmında ise tüm analizlerden elde edilen sonuçlar bir araya getirilerek çeşitli politika

önerilerinde bulunulacaktır.

4

2. Çıktı ve Döviz Kuru Arasındaki İlişkilerin Kaynağı

Kamin ve Rogers (2000), literatürde daraltıcı devalüasyon (contractionary

devaluation) olarak da nitelendirilen, reel döviz kurunun değer kaybının çıktı üzerindeki

daraltıcı etkisinin nedenleri olarak çeşitli unsurlar üzerinde durmuşlardır. Aşağıda bu

unsurlardan en önemlileri verilmektedir.

2.1. Düzmece Korelasyon İlişkisi

Gelişmekte olan ülkelerde yapılan devalüasyonlara bakıldığında bunların, ticaret

hadlerindeki gerileme, uluslararası faiz oranlarındaki artış, döviz kurunun aşırı değerlenmesi,

cari işlemler dengesinin sürdürülemez derecede açık vermesi gibi sorunlar sonucunda

yapıldığı görülmektedir. Sözü edilen problemler zaten devalüasyon söz konusu olmasa bile

sürdürülebilir iktisadi faaliyetleri kısıtlayıcı etkilere sahiptir. Bu görüş Kamin (1988) ve

Edwards (1989)’un da aralarında bulunduğu çalışmalar tarafından devalüasyonun sözkonusu

olmadığı bir ortamda bile çıktıda bir düşmenin meydana gelebileceğini gösteren çalışmalarla

desteklenmiştir. Dolayısıyla çıktı ve devalüasyon arasındaki ters yönlü ilişkinin ortaya

çıkmasında sermaye hareketleri, uluslararası faiz oranları, kamu borç stoku ve petrol fiyatları

gibi çeşitli unsurlar rol oynamış olabilir.

2.2 Çıktıdan Reel Döviz Kuruna Doğru Nedensellik İlişkisi (Tersine Nedensellik)

Şekil 1’de de görüldüğü üzere 1980’den bu yana Türkiye’de devalüasyonların

yaşandığı dönemlerde büyümede önemli düşmeler meydana gelmiştir. Aynı zamanda 2002

yılından bu yana daha da belirgin görülen şey, reel döviz kurundaki değerlenmenin de

ekonominin genişleme dönemlerine denk gelmesidir. Enflasyonu düşürme programları ile

birlikte ortaya çıkan toplam talepteki genişleme ticarete konu olmayan malların fiyatlarının

yükselmesi yönünde baskı yaratırken, ticarete konu malların fiyatları uygulanan sabit kur

sistemi nedeniyle sabitlendiği için bu durum reel döviz kurunun değerlenmesine neden

olabilmektedir (Kiguel ve Liviathan, 1992: 43). Kamin (1996) Meksika için yapmış olduğu

çalışmasında nominal döviz kurunun belirli bir düzeyde istikrar kazanmasından sonra yurtiçi

talepteki artışın reel kurundaki değerlenmenin önemli nedenlerinden biri olduğunu

göstermiştir.

5

2.3 Reel Döviz Kurundan Çıktıya Doğru Nedensellik İlişkisi

Devalüasyonlar çoğunlukla ticarete konu olan üretimini arttırarak olumlu katkıda

bulunurlar. Ancak üretimdeki artışın çıktı üzerindeki etkisi özellikle kısa dönemde yavaş

olabilir. Devalüasyonun ticarete konu olmayan mallara olan talebi düşürmesi nedeniyle

ticarete konu olan malların üretimindeki artış büyümeye yansımayabilir. Özellikle nominal

döviz kurunda yaşanan sürekli değer kaybının uzun dönemde döviz kurundan fiyatlara geçiş

etkisinin çok yüksek olmasından ötürü fiyat düzeyinin aynı oranda yükselmesine neden

olması, reel döviz kurunun aynı kalması, yapılan devalüasyonların olumlu etkilerinin sınırlı

kalmasına ve

hatta çıktı üzerinde olumsuz

etkilere neden olabilmektedir (Lizondo ve

Montiel, 1989: 41). Kısa süreli devalüasyonların söz konusu olduğu bir ekonomide döviz

kurundan çıktıya doğru nedensellik ilişkisinin açıklanmasında iktisatçılar tarafından çeşitli

etkiler öne sürülmüştür. Bunlar Kamin ve Rogers (2000: 91) tarafından aşağıdaki gibi

özetlenmiştir.

2.3.1 Nominal katılıklar

Devalüasyonlar ticarete konu olan malların yerli para cinsinden değerlerinin artması

ile fiyat düzeyinin yükselmesine neden olurlar. Krugman ve Taylor (1978) nominal ücretler

ve para arzının, fiyat düzeyindeki değişmeye anında uyum sağlayamaması durumunda toplam

talepte niyayetinde büyümede bir düşmenin söz konusu olabileceğini göstermiştir.

2.3.2 Değişim Hızlarındaki Artış

Fiyatların bir devalüasyon sonucunda durağan durum düzeylerine anında uyum

sağlayamaması beklenen enflasyon, döviz kurunun beklenen değer kaybı ve faiz oranının

yükselmesine neden olabilir. Bu burum Copelman ve Werner (1996)’nın da belirttiği gibi

kamuoyunda güvenin azalmasına, borç yükünün artmasına, bankaların kredi arzında bir

daralmaya neden olacak mevduatlardaki bir düşmeye yol açabilir.

2.3.3 Diğer İktisadi Politikalar

Ülkelerde dış ticaret dengesinin iyileştirilmesi için yapılan devalüasyonlar uzun

dönemdeki enflasyonist etkilerinin telafi edilmesi amacıyla genellikle daraltıcı politikalarla

birlikte uygulanmaktadır. Örneğin Türkiye’de iki büyük devalüasyonun yaşandığı 1994 ve

2001 yıllarında hükümetler dış ödemeler dengesini düzeltmek amacıyla devalüasyona

6

giderken, söz konusu devalüasyonun net ihracat ve toplam talepte yaratacağı genişletici

etkinin telafi edilmesi amacıyla da sıkı para ve maliye politikaları izlemişlerdir.

2.3.4 Bilanço Etkisi (Balance Sheet Effects)

Devalüasyonlar, ülkedeki iktisadi ajanların yabancı para cinsinden yükümlülüklerinin

yerli para cinsinden değerinin yükselmesine, açık pozisyonlarda artışa neden olabilmektedir.

Bu durum yerli para cinsinden varlıkların tutulmasından kaynaklanan reel servet kaybı

nedeniyle toplam talebin dolayısıyla çıktının daralmasına yol açar.

2.3.5 Uluslararası Sermaye Piyasalarına Erişim

Devalüasyonlar sermaye çıkışlarının hızlanmasına ve bu nedenle ülkelerin uluslararası

sermaye piyasasıdan borçlanma imkanını sınırlandırırlar. Sermaye çıkışındaki artış ve

borçlanma kısıtı, toplam talebin daralmasına ve yatırımcıların gelecekle ilgili bekleyişlerinin

kötüleşmesine neden olur.

2.4 Devamlı Devalüasyonun Etkileri

Uzun dönemde sadece bir kere yapılan devalüasyonun çıktı üzerinde herhengi bir

etkisinin olmaması beklenir. Ancak nominal döviz kurunun, reel döviz kurunun denge

değerinin altında tutulması amacıyla devamlı olarak devalüe edilmesi durumunda iki önemli

etkinin ortaya çıkması mümkündür:

•

Devamlı devalüasyonlar ticarete konu olan malların üretilmesini teşvik ederek bu

sektöre yönelik yatırımların artmasına neden olabilir.

•

Ancak reel döviz kurunun uzun dönem denge değerinin altında tutulması enflasyona

yol açabilir (Edwards, 1989; Kamin,1996). Enflasyon ile büyüme arasındaki ilişkiyi

inceleyen çalışmalar yüksek enflasyonun çıktı üzerinde daraltıcı etkileri olduğunu

göstermektedir, ancak büyüme ve enflasyon arasında tam tersine pozitif bir ilişkinin

söz konusu olduğunu öne süren çalışmalara da rastlamak mümkündür.

3. Literatür Taraması

Bu konu ile ilgili yapılan çalışmalar devalüasyonun daraltıcı etkilere sahip

olabileceğini göstermektedir.3. Cooper (1971) çalışmasında devalüasyon sonrasında çıktıda

bir düşmenin meydana geldiğini bulmuştur. Kamin (1988) ve Edwards (1989) devalüasyonun

çıktıda ve büyüme hızında bir azalmaya neden olduğunu doğrulamışlardır. Reel döviz kuru ve

3

Bu görüşü ilk olarak ortaya atanlar Krugman ve Taylor (1978), Lizondo ve Montiel (1989).

7

çıktının yanında diğer değişkenlerin de kullanıldığı çalışmalarda da, Edwards (1989) ve

Morley (1992), devalüasyonun daraltıcı etkilere sahip olabileceği sonucuna ulaşılmıştır.

Devalüasyonun etkilerinin VAR (Vector Auto Regression) modelleri kullanılarak

analiz edildiği çalışmaların en önemlileri Rogers ve Wang (1995), Copelman ve Werner

(1996) ile Kamin ve Rogers (2000)’ın Meksika için yapmış oldukları çalışmalardır. Rogers ve

Wang (1995), çıktı, hükümet harcamaları, enflasyon, reel döviz kuru, para arzının büyüme

haddini kullanıldığı VAR modelinde reel döviz kuruna verilen pozitif şokun, yani

devalüasyonun çıktının azalmasına neden olduğunu bulmuştur. Benzer bir çalışmada

Copelman ve Werner (1996) çıktı, reel döviz kurunun değer kaybı, reel faiz oranı, reel para

arzını kullandıkları VAR modelinde reel döviz kurundaki değişmenin çıktı üzerinde daraltıcı

etkilere sahip olduğunu göstermiştir. Kamin ve Rogers (2000) Amerikan Faiz oranı, reel

döviz kuru, enflasyon oranı, reel GSYİH, hükümet harcamaları, reel para arzı, sermaye

hesabı, petrol fiyatları gibi değişkenlerden Meksika ekonomisi için oluşturdukları VAR

modellerinde reel devalüasyonun enflasyona ve iktisadi daralmaya yol açtığını destekleyen

sonuçlara ulaşmıştır.

Literatürde daraltıcı devalüasyon ile ilgili başta Latin Amerika ülkeleri olmak üzere

birçok önemli çalışma yer almasına ve Türkiye’de reel döviz kurunun dış ticaret üzerindeki

etkilerini inceleyen birçok çalışma yapılmasına rağmen, döviz kurunun reel değer kaybı ile

büyüme arasındaki ilişkiyi ve bunları etkileyen diğer makroekonomik büyüklükleri dikkate

alan sadece Domaç (1997) dışında herhangi bir çalışmaya rastlanmamıştır4. Domaç (1997)

reel döviz kuru, reel petrol fiyatları, reel hükümet harcamcaları, M2, yurtiçi faiz oranı gibi

değişkenlerden oluşturduğu modeller yardımı ile 1960-1990 döneminde Türkiye’deki reel

devalüasyonların daraltıcı etkiye sahip olup olmadığını incelemiştir. EKK yönteminin

kulanıldığı çalışmada beklenmeyen devalüasyonların çıktı üzerinde pozitif bir etkiye sahip

olduğunu, beklenen devalüasyonların ise çıktı üzerinde herhangi bir etkisinin olmadığını,

dolayısıyla daraltıcı devalüasyon hipotezinin Türkiye için geçerli olmadığını bulmuştur.

Ancak yapılan literatür taramasında Türkiye’de

reel değer kaybı ile büyüme

arasındaki ilişkiyi ve bunları etkileyen diğer makroekonomik büyüklükler arasındaki karşılıklı

etkileşimin belirlenmesine izin veren yapısal VAR modellerinin kullanıldığı bir çalışmanın

4

Bu konu üzerine yapılmış çalışmalar için bkz. Aydın, Çıplak ve Yücel (2004)

8

şimdiye dek yapılmadığı görülmüştür. Bu çalışmanın amacı ise literatürdeki söz konusu

boşluğu doldurmaktır.

4. Data

1992:01-2005:12 dönemini kapsayan aylık zaman serileri kullanıldığı çalışmada tüm

veriler IFS On-line Veri Tabanı’ndan temin edilmiştir. Büyüme ve reel değer kaybı arasındaki

ilişkinin ortaya konulması amacıyla modelin teorik çerçevesi dikkate alınarak aşağıdaki

değişkenler kullanılmıştır:

IUS: Üç aylık ABD hazine bonosu faiz oranı,

REER: 1995 yılının temel yıl olarak alındığı TEFE bazlı Reel Efektif Döviz Kuru Endeksi’nin

tersi5,

WPI: Toptan Eşya Fiyat Endeksi 1987=100,

RGDP: 1987 sabit fiyatları ile üretim yöntemine göre hesaplanmış reel GSYİH (BinYTL).

Üç aylık ABD hazine bonosu faiz oranı hariç (IUS) tüm değişkenler doğal logaritmaları

alınarak analizde kullanılmıştır.

5. Modelin Teorik Çerçevesi

Modelin teorik çerçevesinin ortaya konması amacı ile Kamin ve Rogers (2000)’ın

çıktı ile devalüasyon arasındaki aktarım mekanizmasını gösterdiği model dikkate alınacaktır.

Bu amaçla Kamin Rogers (2000) ilk olarak reel GSYİH’nın yurtiçi talep ve net ihracattan

oluştuğu aşağıdaki gelir özdeşliğinden hareket etmiştir.

Y=DD+NX

(1)

Net ihracat fonksiyonu reel gelirin ters, marshall-lerner koşulunun sağlandığı

varsayımı altında, reel döviz kurunun aynı yönlü bir fonksiyonudur.

NX=a 21RER-a 22 Y

(2)

Literatürde yurtiçi talebe etki eden aşağıdaki denklem (3)’te gösterilmiş olan, nominal

faiz oranı, mali açıklar FISCDEF, bankaların reel kredi stoku RCREDIT, enflasyon π , ve reel

döviz kuru RER gibi bir çok değişken bulunmaktadır.

DD= a 31FISCDEF+a 32 RCREDIT-a 33i-a 34π -a 35 RER

(3)

Bankaların kredi arzı RCREDIT, ise reel para stoku RM ve KA ile temsil edilen net

sermaye girişleri aynı yönlü bir ilişki içerisindedir.

5

Reel döviz kurundaki artışın reel değer kaybı olarak yorumlanabilmesi için TEFE bazlı Reel Efektif Döviz

Kuru Endeksi’nin tersi alınmıştır.

9

(4)

RCREDIT=a 41RM+a 42 KA

Reel para stoku para piyasasındaki denge durumunda reel para talebine eşit

olacağından RM’yi aşağıdaki gibi yazmak mümkündür.

RM=a 51Y-a 52i

(5)

Nominal faiz oranı ise enflasyon, çıktı ve sermaye girişlerine dayanan merkez bankası

bankası reaksiyon fonksiyonu tarafından belirlenmektedir.

i=a 61π +a 62 Y-a 63 KA

(6)

Enflasyon oranı π , reel döviz kuru, çıktı ve nominal döviz kurunun reel değer kaybı

E, tarafından belirlenmektedir.

π =a 71RER+a 72 Y+a 73E

(7)

Net sermaye girişleri KA, faiz oranı paritesi koşulu tarafından belirlenmektedir.

Buradaki i* yurtdışı faiz oranını i ise yerli faiz oranını temsil etmektedir.

KA = a 81i-a 82 E- a 83i*

(8)

Hükümet reel döviz kurunu ödemeler dengesindeki gelişmelere göre ayarlamaktadır.

RER=-a 91 NX-a 92 KA

(9)

Faiz dışı açık, çıktıdaki artışın vergi gelirlerini yükseltmesi sonucu düşer, sermaye

girişlerindeki artışın ise hükümete dış dünyadan daha fazla borçlanma imkanı tanımasından

ötürü bütçe açığını arttırması beklenir.

FISCDEF=-a101Y+a102 KA-a103π

(10)

Yukarıdaki 10 adet denklemle tanımlanan modeli, dışsal değişkenlerin gerek net

ihracat gerekse yurtiçi talep üzerindeki etkileri dahil edildiğinde aşağıdaki gibi 4 denklemli

temel bir modele indirgemek mümkündür.

i* =i*

(11a)

RER=α 31i* +α 32π +α 33 Y

(11b)

π =α 21RER+α 22 Y

(11c)

*

Y =-α11π +α12 RER-α13i

(11d)

Çalışmanın bundan sonraki kısmında reel değer kaybının büyüme üzerindeki

etkilerinin ortaya konması amacıyla yukarıdaki 4 eşanlı denklem sisteminden oluşan yapısal

bir VAR modeli oluşturulacaktır.

10

6. Metodoloji ve Tahmin Sonuçları

Çalışmanın bu kısmında kullanılacak ekonometrik yöntemle ilgili bilgi verilecektir.

Daha sonra da yukarıdaki (11) no’lu denklemler yardımı ile tanımlanan teorik modeli

kapsayan, reel değer kaybının büyüme üzerindeki etkisini gösteren, yapısal bir VAR modeli

oluşturulacaktır.

Bu çalışmada modeldeki tanımlama kısıtlarının konulmasında Bernanke (1986)’nin

yapısal VAR yaklaşımı kullanılacaktır. Bu yöntemin temel özelliği anlık nedensel ilişkiler

üzerine iktisadi teoriye uygun kısıtlar getirilmesine izin vermesidir. Bu açıdan değişkenlerinm

nedensel olarak sıralanmasını içeren Sims (1980)’in yaklaşımından farklılaşmaktadır.

Bernanke’nin momentler yöntemi tekniği sadece anlık geri besleme etkilerini değil tüm

gecikmelerin etkilerini hesaba kattığından bu çalışmada tercih edilmiştir.

6.1 Metodoloji

İktisadi değişkenler arasındaki karşılıklı etkileşimin gösterilmesi amacıyla aşağıdaki

VAR modeli verilmiştir:

n

Yt = ∑ BiYt −i + Aut

(12)

i =0

Y burada (nx1) boyutundaki iktisadi değişkenlerden (i*, RER, π , Y) oluşan vektörü,

Bi (nxn) katsayılar matrisini,

ut (nx1) boyutundaki yapısal artıklar vektörünü (vector of

structural disturbances), ve A ise Y katsayılar vektörü ile artıklar arasındaki ilişkiyi gösteren

katsayılar matrisidir.

Yukarıdaki VAR modelini indirgenmiş biçim olarak aşağıdaki gibi yazmak mümkündür:

n

Yt = ∑ CiYt −i + yt

(13)

i =1

Burada C=(I-B0)-1Ai’dir, yt ise aralarında otokorelasyonun olmadığı indirgenmiş

biçime ait artıklar vektörüdür. Yapısal ve indirgenmiş biçim artıkları arasındaki ilişkiyi

aşağıdaki gibi göstermek mümkündür.

yt = B0 yt + Aut

(14)

Yukarıdaki ilişkiden yapısal artıklar aşağıdaki gibi elde edilir:

ut = A−1 ( I − B0 ) yt

(15)

11

A’nın birim matris olması durumunda yapısal şokların hesaplanabilmesi için, B0

matrisinin sıfır olmayan elemanlarının ve n bilinmeyenli yapısal şoklara ait vektörün tahmin

edilmesi gerekmektedir. Bunun için A0’ın sıfır olmayan elemanları sıralama koşulu (Order

Condition) gereğince (n2-n)/2’yi aşmamalıdır.

Denklem (16)’in her iki tarafını yapısal şoklara ait varyans kovaryans matrisinin elde edilmesi

amacıyla sağdan çarpılırsa,

ut ut' = A−1 ( I − B0 ) yt yt' ( I − B0 )' ( A−1 )'

bulunur. M=

(16)

1

yt yt' ’nin de birinci aşamadaki VAR modeline ait varyans kovaryans

∑

T

matrisi, örneklem momenti ve populasyon momenti birbirine eşitlenerek tahmin edilirse

aşağıdaki yapısal şoklara ait varyans kovaryans matrisi elde edilir.

∧

∧ −1

∧

∧

∧ −1

∑ = A ( I − B) M ( I − B)' ( A )'

(17)

^

^

^

^

Dolayısıyla (17), sistemin tanımlı olması durumunda Γ = ( A, B, Σ) ’ın

tahminini

^

içermektedir. Bireysel parametreler ( Γ ’nin sıfır olmayan elemanları) ancak iki koşul

sağlandığı takdirde sistem tanımlı olacaktır: İlk olarak tahmin edilen parametre sayısı M

örneklem varyans kovaryans matrisindeki farklı kovaryans sayısını geçmemelidir. Bu matriste

n(n+1)/2 tane farklı kovaryans bulunmaktadır. Böylelikle (4x4) bir modelde 10 adet, 4 adet

∑ matrisinin

köşegen,

A

ve

B

matrisinin

ise

6

adet

sıfır

olmayan

elemanı

tanımlanabilmektedir. Dolayısıyla tam tanımlanmış bir sistemde B matrisine konulan sıfır

olmayan eleman kısıtı, sıralama koşulu (Order Condition) gereğince, (n2-n)/2’yi aşmamalıdır.

(14)’te yer alan yapısal VAR modelinin tahmininden önce,

yapısal şoklar ile

indirgenmiş biçimdeki şoklar arasındaki ilişkiyi gösteren (15)’da ut = A−1 ( I − B0 ) yt yer alan

( I − B0 ) matrisinin formu, A matrisinin birim matris olduğu kabul edilirse, (11) nolu

denklemler sistemini yansıtacak şekilde aşağıdaki gibi gösterilebilir.

12

u ius

u reer

u in f

u

y

1

b

= 21

0

b41

0

1

0

b23

b32

b42

1

b43

0 y ius

b 2 4 y r e e r

b 3 4 y in f

1 yy

(18)

Yukarıdaki modele göre yabancı faiz oranı dışsaldır, yabancı faiz oranındaki şoklar

cari dönemde sadece kendisinden kaynaklanmaktadır.

Reel döviz kurundaki şoklar

kendisinden kaynaklanan şokun yanı sıra yabancı faiz oranı, enflasyon ve reel gelirdeki

şokların bir fonksiyonudur.

Enflasyondaki değişmelerin kendisi dışındaki en önemli

kaynağını reel döviz kuru ve reel gelir düzeyindeki değişmeler belirlemektedir. Reel gelir

düzeyindeki şoklar ise modeldeki tüm değişkenlere ait şokların bir fonksiyonudur.Yukarıdaki

modelin B matrisindeki sıfır olmayan parametre kısıtının (n2-n)/2’yi geçmemesi koşulundan

ötürü yukarıdaki gibi tahmin edilmesi mümkün değildir. Bu nedenle şoklar ile ilgili bazı

varsayımların yapılması gerekmektedir. Türkiye’de özellikle 1980’lerden sonra reel döviz

kuru sadece enflasyon ve dış ticaretteki gelişmelere göre belirlenmiştir. 1994 ve 2000 yılı para

programlarında nominal döviz kurunun değeri üzerinde baskı kurulması yoluyla

enflasyondaki ataleti kırmaya çalışan yarı sabit kur sistemi benimsenmiş, ancak bunun reel

değerlenmeye bağlı olarak dış ticaret üzerinde yarattığı olumsuz etki 1994 ve 2000-2001

yıllarında yaşanan krizlerin önemli nedenlerinden biri olmuştur. Söz konusu gerçekten

hareketle bu çalışmada reel döviz kurunun cari dönemde kendisi dışında enflasyon

şoklarından etkilendiği varsayılacaktır yani yukarıdaki ( I − B0 ) matrisinde (b21=b24=0)

olduğu kabul edilmiştir.

6.2 Tahmin Sonuçları

Yapısal VAR modelinden önce reel döviz kuru ve çıktı arasındaki ilişkinin ortaya

konması amacıyla Granger nedensellik testi yapılmış ve Tablo 1’de yer alan sonuçlar elde

edilmiştir.

Granger nedensellik testinde değişkenler arasındaki nedensellik ilişkisinin

belirlenmesinde gecikme sayısının belirlenmesi önemli bir sorundur. Bu nedenle nedensellik

testi değişkenlerin 1’den 6’ya kadar gecikmeli değerlerinin yer aldığı her model için ayrı ayrı

yapılmıştır.

13

Tablo 1: Granger Nedensellik Testi

LNREER

LNRGDP’nin

Granger nedeni

değildir.

LNRGDP

LNREER’in Granger

nedeni değildir.

Boş Hipotez

Gecikme Sayısı

1

2

F istatistiği

0.03504

Olasılık

0.85177

1.11719

0.32996

3

1.80459

0.14899

4

2.98551

0.02109

5

2.65953

0.02501

6

1

2.45245

6.36692

0.02779

0.01267

2

9.52994

0.00013

3

7.12234

0.00017

4

5.79688

0.00024

5

4.74744

0.00049

6

3.92661

0.00120

Tablo 1’den de görüldüğü üzere ilk gecikmede %5 anlamlılık düzeyinde reel döviz

kuru reel GDP’nin Granger nedeni iken, reel döviz kurundan reel GDP’ye herhangi bir

nedensellik ilişkisi söz konusu değildir. Her gecikme sayısında reel döviz kurundan reel

GDP’ye doğru herhangibir nedensellik ilişkisinin olması, reel GDP’nin reel döviz kurunun

granger nedenseli olduğu boş hipotezin ise ancak 4, 5 ve 6. gecikmede reddedilmesi söz

konusu değişkenler arasındaki nedenselliğin, daha önce de belirtildiği üzere, tersine işlediğini

ima etmektedir, dolayısıyla Granger nedensellik testinden elde edilen bilgiler her iki değişken

arasındaki ilişkinin tespit edilmesinde yeterli değildir.

Granger nedensellik testinden sonra denklem (18) A ve B matrislerine yukarıda

tanımlanan kısıtların konmasından sonra momentler yöntemi ile tahmin edilmiş ve tahmin

edilen yapısal artıklara ait kovaryans matrisi üzerinden varyans ayrıştırma ve etki tepki

analizleri yapılmıştır. Ancak söz konusu analizlerden önce serilerin birim kök içermesinden

ötürü tüm seriler birinci farkları alınarak analize dahil edilmiştir (Bkz. Ek Tablo 1).

Yapısal VAR modeline ait varyans ayrıştırma sonuçları Tablo 2’de verilmiştir. Büyümedeki

(DlnRGDP), öngörü hatalarındaki değişmelerin asıl kaynağını yine kendisi oluşturmaktadır.

24 aylık dönemde büyümedeki değişmelerin yaklaşık %65.5’lik kısmını kendisinden

kaynaklanan değişmeler açıklamaktadır. Reel döviz kurundaki yüzde değişim (DlnREER),

ise %28.1 ile büyümedeki değişmelerin ikinci önemli kaynağını teşkil etmektedir. Diğer

değişkenlerden enflasyon oranı (DlnWPI) ve yabancı faiz oranının farkının (DIUS) ise

büyümedeki değişmeleri açıklama gücü oldukça düşüktür.

14

Tablo 2: Varyans Ayrıştırma Sonuçları

Dönem

DIUS

DlnRGDP'nin Varyans Ayrıştırması

1

0.103

6

1.532

9

1.533

12

1.533

24

1.533

DlnWPI'ın Varyans Ayrıştırması

1

0.237

6

0.498

9

0.498

12

0.498

24

0.498

DlnREER'in Varyans Ayrıştırması

1

6

9

12

24

0.014

0.077

0.077

0.077

0.077

DlnREER

DlnWPI

DlnRGDP

28.974

28.172

28.172

28.172

28.172

0.121

4.801

4.801

4.801

4.801

70.802

65.495

65.495

65.495

65.495

46.578

56.107

56.117

56.117

56.117

48.360

34.279

34.270

34.270

34.270

4.825

9.116

9.114

9.114

9.114

90.587

85.980

85.978

85.978

85.978

0.016

2.576

2.578

2.578

2.578

9.383

11.367

11.367

11.367

11.367

Enflasyon oranının varyans ayrıştırması, reel döviz kurundaki yüzde değişmelerin

enflasyon oranın kendisinden de fazla kısmını açıklayabildiği göstermaktedir. Enflasyonun

varyans ayrıştırmasında, enflasyondaki değişimlerin en önemli kaynağını 24 aylık dönemde

%56,1’lik pay ile en önemli kısmını reel döviz kurundaki yüzde değişim açıklamakta,

enflasyon

oranı

ise

kendisinden

kaynaklanan

değişmelerin

yaklaşık

%34,3’ünü

açıklayabilmektedir. Dolayısıyla, Varyans ayrıştırma sonuçları, reel döviz kurundan fiyatlara

geçiş etkisinin oldukça yüksek olduğunu göstermektedir.

Reel döviz kurunun logaritmik farkındaki değişimlerin en önemli kısmını kendisi

açıklarken, büyümenin söz konusu değişimleri açıklama gücü 24 aylık dönemde yaklaşık

%11,4’tür.

Bu oran reel döviz kurunun reel GDP’deki değişmeleri açıklama gücü ile

karşılaştırıldığında oldukça düşük kalmaktadır ve Granger nedensellik testindeki tersine

nedensellik ilişkisini desteklemektedir.

Yapısal VAR modelinden elde edilen ve değişkenlerin verilen yapısal şoklara

tepkilerinin incelendiği birikimli etki-tepki fonksiyonları sonuçları Tablo 3’te verilmiştir.

Etki-tepki fonksiyonlarından da görüldüğü üzere reel döviz kuruna verilen bir standart

15

sapmalık pozitif şokun büyüme üzerindeki birikimli etkisi negatiftir. Bu durum daraltıcı

devalüasyon hipotezinin varlığını desteklemektedir. Amerikan faiz oranındaki artışın büyüme

üzerinde oldukça zayıf ve negatif bir birikimli etkisi olmuştur. Enflasyona verilen bir standart

sapmalık şokun da reel döviz kurundaki değişim üzerindeki etkisi oldukça sınırlı kalmıştır.

Reel döviz kurundaki değişimin kendisinden kaynaklanan şoklar dışındaki değişmelere

tepkisinin çok düşük olduğu görülmektedir. Bu durum ele alınan dönemde döviz kurunun

piyasanın kendisi tarafından değil, dış ticaret ve enflasyona karşı uygulanan politikalar

çerçevesinde yönlendirildiği görüşünü desteklemektedir.

Tablo 3: : DlnRGDP, DlnWPI ve DlnREER'in Birikimli Etki-Tepki Fonksiyonları

Dönem

DIUS

DLNRGDP'nin Birikimli Tepkisi

1

-0.001

6

-0.001

9

-0.001

12

-0.001

24

-0.001

DlnWPI'ın Birikimli Tepkisi

DlnREER

DlnWPI

DlnRGDP

-0.006

-0.013

-0.013

-0.013

-0.013

-0.002

0.004

0.004

0.004

0.004

0.023

0.021

0.021

0.021

0.021

1

-0.001

6

-0.003

9

-0.003

12

-0.003

24

-0.003

DlnREER'in Birikimli Tepkisi

1

-0.001

6

-0.002

9

-0.002

12

-0.002

24

-0.002

0.014

0.042

0.043

0.043

0.043

0.022

0.034

0.034

0.034

0.034

0.000

0.002

0.002

0.002

0.002

0.047

0.078

0.079

0.079

0.079

0.010

0.005

0.004

0.004

0.004

0.000

-0.005

-0.005

-0.005

-0.005

Reel döviz kurunun hata terimine verilen bir birimlik pozitif yapısal şok, enflasyonun

birikimli olarak yaklaşık %4,3 artmasına neden olmuştur. Bu durum varyans ayrıştırma

analizinde de görüldüğü gibi reel döviz kurundaki değişmelerin enflasyon üzerinde pozitif ve

anlamlı bir etkisi olduğunu göstermektedir. Elde edilen çarpıcı sonuçlardan biri, enflasyonist

şokların çıktı üzerinde zayıf da olsa genişletici bir etkiye sahip olmasıdır. Kamin ve Rogers

(2000) Meksika için yapmış oldukları çalışmada da aynı sonuca ulaşmışlardır. Yazarlar bunun

en önemli nedeninin kurulan modellerin enflasyonist arz şoklarını yeterince yansıtmaması

16

olarak açıklamış, tahmin edilen enflasyonist etkilerin gerçekte toplam talepteki şokları

yansıttığını, dolayısıyla söz konusu etkinin pozitif olabileceğini savunmuşlardır.

7.Sonuç ve Değerlendirme

Bu çalışmada literatürde daraltıcı devalüasyon olarak da bilinen reel döviz kurundaki

değişmenin büyüme üzerindeki daraltıcı etkisinin Türkiye için geçerli olup olmadığı ampirik

olarak sınanmıştır. Bu amaçla iki değişken arasındaki nedenselliğin yönünün belirlenmesi

amacıyla Granger nedensellik testi yapılmıştır. Granger nedensellik testi her iki değişken

arasındaki ilişkinin reel döviz kurundan çıktıya doğru olduğunu ima etmektedir. Reel döviz

kurundaki değişim ile büyüme arasındaki ilişkide etkili olan diğer faktörlerin belirlenmesi

amacıyla varyans ayrıştırma ve etki-tepki analizleri yapılmıştır. Sözü edilen analizlerden elde

edilen sonuçlar, Türkiye’de reel döviz kurunun devamlı surette denge değerinin altında

tutulmasının uzun dönemde çıktı üzerinde daraltıcı etkileri olduğunu, yani daraltıcı

devalüasyon hipotezinin Türkiye için de geçerli olduğunu göstermektedir. Enflasyon

değişkenin yapısal VAR analizinin döviz kurundan fiyatlara geçiş etkisinin halen çok yüksek

olduğunu göstermesi çalışmadan elde edilen diğer önemli bir bulgudur. Elde edilen söz

konusu bulgular Türkiye’de uygulanmakta olan para, döviz kuru ve dış ticaret politikaları

açısından büyük önem arz etmektedir.

Ampirik sonuçların Merkez Bankası tarafından uygulanan para ve döviz kuru

politikaları açısından anlamı reel döviz kurunun sabitlenmesine yönelik bir politikanın, döviz

kurundan fiyatlara geçiş etkisinin yüksek olması nedeniyle, enflasyonu düşürmede önemli

katkılar sağlayabileceği ile ilgilidir. Ancak bu noktada reel döviz kurunun gerçek denge

değerinin ne olduğu sorusu karşımıza çıkmaktadır. Reel döviz kurunun denge değerinin ne

olması gerektiği ve hesaplanma yöntemleri ile ilgili literatürde halihazırda bir fikir birliği

bulunmamaktadır6. Söz konusu tartışmalar da dikkate alınırsa, Merkez Bankası uygulamakta

olduğu Enflasyon hedeflemesi stratejisinde kuru tamamen serbest bırakmak yerine, bunun

6

Kriz dönemlerinde döviz kurunun aşırı veya eksik değerlendiğinin ortaya konulması amacıyla çeşitli

çalışmalar yapılmıştır. Bunlardan satın alma gücü paritesinin yaklaşımının kullanıldığı Civcir (2003),

çeşitli zaman serisi yöntemleri ile döviz kurunun denge değerinden sapmasını (Real Exchange Rate

Misalingment) hesaplamıştır. Söz konusu hesaplamalara göre 2001 krizi öncesinde TEFE’ye dayalı

reel döviz kurunun eksik değerli, TUFE’ye dayalı reel döviz kuru ve Ticarete göre ağırlıklandırılmış

TEFE’ye dayalı reel döviz kurunun ise TL’nin eksik değerli olduğunu bulmuştur.

17

uzun dönemde enflasyon üzerindeki etkisini de dikkate alarak, döviz kurundaki yukarı yönlü

ani hareketleri önleyici politikalar benimsemelidir.

Öte yandan yapısal VAR analizinde Reel döviz kuruna verilen pozitif şokun büyüme

üzerindeki daraltıcı etkisi, dolaylı olarak reel değer kaybının net ihracatı arttırmadığını ima

etmektedir. Diğer bir deyişle reel değer kaybı bir taraftan yurtiçinde üretilen malların

fiyatlarının düşmesi yoluyla ihracatın artmasını teşvik ederken, diğer taraftan da ithal edilen

girdilerin fiyatlarının yükselmesi nedeniyle ihracat yapmanın maliyetini arttırmaktadır7.

İhracatın arttırılabilmesi için her seferinde ithalatın da artırılmak zorunda olması

ekonomideki dış ticaret açığının artmasına neden olmakta, bu da ödemeler dengesine olumsuz

yansımaktadır. Bu durumdan kaçınılabilmesi için Türkiye’de ihracat sektörünü ithalata

bağımlılıktan kurtaracak, büyümenin sermaye girişlerinden ziyade daha sağlam kaynaklarla

finanse edilmesini sağlayacak yapısal reformların yapılması şarttır.

EK Tablo 1: ADF Testi Sonuçları

Değişkenler

Düzey

Birinci Fark

-0,2213 (2)

-7,796* (1)

lnREER

US

-2,3953 (6)

-3.9760**(2)

i

-13,0271 (0)

-1,4432(0)

lnRGDP

0,57845(1)

-7,7288*(0)

lnWPI

*

: yüzde 1 düzeyinde anlamlı

**

: yüzde 5 düzeyinde anlamlı

*** : yüzde 10 düzeyinde anlamlı

(---): Gecikme sayısı, Akaike bilgi kriterine göre belirlenmiştir.

Not: ADF testinde trendli ve sabitli model kullanılmıştır.

7

Türkiye’de ara malı ithalatının toplam ithalat içindeki payı 2006 yılının 3. çeyreği itibariyle %72,7 iken,

ihracatın en önemli kısmını %45,6 ve %43,6’lık pay ile sırasıyla ara malı ve tüketim malı ihracatı

oluşturmaktadır. Katma değeri yüksek sermaye yoğun malların ihracatının toplam ihracata oranı ise sadece

%10,2’dir. Bu durum dış ticaretin sermaye yoğun ihracat yapısına sahip gelişmiş ülkelere göre daha yoğun bir

rekabetle karşı karşıya olduğunu gösterir.

18

Kaynakça

Aydın, M. Faruk, Uğur Çıplak ve M. E. Yücel (2004), “Export Supply and Import Demand Models for the

Turkish Economy”, Research Department Working Paper No: 04/09, The Central Bank of the Repuclic of

Turkey.

Bernanke, Ben S., (1986) “Alternative Explanations of the Money-Income Correlation”, NBER Working Papers,

No 1842.

Civcir, İrfan (2003) “ Before the fall was the Turkish Lira Overvalued?”, Forthcoming in Eastern European

Economics, March-April 2003.

Cooper, R.N., (1971) Currency Devaluation in Developing Countries, (Der: Ranis, G.), Government and

Economic Development içinde,Yale University Press, New Haven.

Copelman, M. ve Werner, A.M., (1996) “The monetary transmission mechanism in Mexico”, Working paper,

Federal Reserve Board.

Domaç, İ., (1997) “Are Devaluations Contractionary? Evidence from Turkey”, Journal of Economic

Development, C. 22, No 2.

International Financial Statistics Veritabanı, http://ifs.apdi.net/imf/logon.aspx ( Erişim Tarihi:10.5.2006).

Kamin, Steven B., ve John H. Rogers (1997) “Output and the Real Exchange Rate in Developing Countries: An

Application to Mexico” International Finance Discussion Paper, No. 580. Washington, D.C.: Federal Reserve

Board.

Kamin, S.B., (1988) “Devaluation, external balance, and macroeconomic performance in developing countries: a

look at the numbers”, Princeton Essays in International Finance, No. 62.

Edwards, S., (1989), Real Exchange Rates, Devaluation, and Adjustment, MIT Press, Cambridge, MA.

Kiguel, M.and Liviatan, N., (1992) “The business cycle associated with exchange rate based stabilization”,

World Bank Economic Review, 6, 279–305.

Krugman, P., Taylor, L., (1978) “Contractionary effects of devaluation”, Journal of International Economics, 8,

445–456.

Lizondo, S., Montiel, P.J., (1989) “Contractionary devaluation in developing countries: an analytical overview”,

IMF Staff Papers, 36, 182–227.

Morley, S.A., (1992) “On the effect of devaluation during stabilization programs in LDCs”, Review of

Economics and Statistics, LXXIV, 21–27.

Rogers, John H., ve Ping Wang, (1995) “Output, Inflation and Stabilization in a Small Open Economy: Evidence

from Mexico.” Journal of Development Economics, 46, no. 2: 271-93.

Sims, Christopher A. (1980), “Macroeconomics and Reality”, Econometrica, 48, No. 1: 1–48.

19