Sayı: 2016-16 / 13 Mayıs 2016

EKONOMİ NOTLARI

Türkiye’de İç Borç Stokunun Arz ve Talep Kompozisyonunun Dönüşümüne Bir

Bakış1

Erdal YILMAZ

Özet:

Bu çalışmada, 2004-2015 yılları arası iç borç stokunun arz ve talep tarafının kompozisyonu Türkiye

için analiz edilmiştir. Bahsi geçen dönemde, iç borç stokunun hem talep hem de arz kompozisyonunda dikkat

çekici dönüşümler gözlenmiştir. İç borç stokunun talep tarafında yabancı yatırımcı, tüzel kişi ve özel bankaların

payı artarken kamu bankaları ve hane halkının payının azaldığı saptanmıştır. Arz tarafında ise döviz cinsi ile döviz

kuru ve faize endeksli borçlanma araçlarının payı azalırken enflasyona endeksli ve sabit kuponlu tahvillerin payı

artmıştır. Arz tarafında gözlenen diğer önemli bir değişim ise borçlanmanın vadesinin uzamasıdır. Bu dönüşümler,

faiz oranı ve döviz kurundaki şoklara karşı borç stokunu sağlamlaştırırken enflasyona endeksli borçlanma

araçlarının payının artması da maliye ve para politikası arasındaki uyumun önemine işaret etmektedir. Yabancı

yatırımcı payının artması ise olumsuz şoklar karşısında faiz oranlarının artması ve kamu borcunun yeniden

finansmanı konusunda riskleri artırırken tüzel kişilerin payının yüksek olması bu riskleri dengelemektedir.

Abstract:In this study, the composition of supply and demand side of the domestic debt stock for Turkey

is analyzed for 2004-2015 period. In this period, a significant shift is observed in the composition of domestic debt

stock on both demand and supply side. On the demand side, while the shares of foreign investors, domestic

institutional investors and private banks increased, the shares of public banks and households decreased. On the

supply side, the share of inflation-indexed bonds and fixed coupon bonds increased, whilst the share of foreign

currency debt instruments and debt instruments indexed to foreign currency and debt instruments indexed to

interest rate decreased. Another important transformation observed in the supply side is the lengthening of debt

maturity. These supply side shifts reduce the impact of the shocks related to the interest rate and exchange rate

on debt stock. Furthermore, the increase in inflation-indexed bonds implies an advancing in the degree of

harmony between monetary and fiscal policy. The high share of foreign investors may cause an increase in

interest rates in the event of adverse shocks and affect the refinancing risk of the public debt. While, the high

share of domestic institutional investors can balance these risks.

1

Bu çalışmaya katkılarından dolayı Editör ve çalışmanın hakemine teşekkür ederim. Ayrıca çalışma boyunca sundukları

katkılarından dolayı Tuba Yılmaz, Ali A. Çulha, S. Tolga Tiryaki’ye teşekkür ederim.

Ekonomi Notları

1

Sayı: 2016-16 / 13 Mayıs 2016

1. Giriş

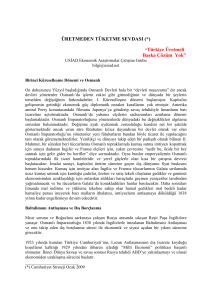

Gelişmekte olan ülkelerde kamu iç borç stokunda yabancı yatırımcıların yerel para birimi

cinsinden payı dikkat çekici bir biçimde artmıştır (Grafik 1). Küresel kriz öncesinde

dönüşmeye başlayan bu yapı, küresel kriz sonrası, gelişmekte olan ülkelerde uygulanan

geleneksel sıfır faiz oranı politikası ve geleneksel olmayan

parasal genişleme para

2

politikalarıyla önemli ölçüde hız kazanmıştır. Kuşkusuz bu dönüşümlerde gelişmekte olan

ülkelerin 1990’lı ve 2000’li yıllarda yaşadıkları krizler sonrasında uyguladıkları politikalar

sonucu elde ettikleri makro istikrarın ve reformların katkısı yadsınamayacak bir faktördür.3

Gelişmekte olan ülkelerde yaşanan talep tarafındaki bu dönüşüm, kamu borçlanmasının arz

tarafında da dönüşümünü beraberinde getirmiştir. Yabancı yatırımcıların yerel para birimi

cinsinden uzun vadeli borçlanma araçlarına yönelik artan talebi, iç borçlanmada döviz cinsi

4

ile döviz endeksli borçlanma araçlarının payının azalmasına yol açmıştır. Bu notun amacı,

gelişmekte olan ülkelerde borçlanma araçlarında ve yatırımcı tabanında gözlenen bu

dönüşümün, Türkiye üzerine odaklanarak iç borç stokuna nasıl yansıdığına cevap aramak ve

iç borç stokunun yapısında gözlenen bu değişimin ortaya çıkardığı risk ve fırsatları analiz

etmektir. Buna ek olarak, Amerikan Merkez Bankası’nın (FED) uyguladığı para politikasının

iç borç stokunun dönüşümüne etkileri de değerlendirilmektedir.

Grafik 1: İç Borç Stokunda Yabancı Yatırımcıların Yerel Para Birimi Cinsinden Payı

45%

40%

35%

30%

25%

20%

15%

10%

5%

0%

Rusya

Güney Afrika

Brezilya

Türkiye

Hindistan

Endonezya

Kaynak: IMF, Gelişmekte olan piyasalar için borç stoku yatırımcı tabanı veri seti

2

Sienaert (2012) ve Du ve Schreger (2015).

Makro istikrar, düşük enflasyon oranı ve borç stoku, yüksek büyüme oranı ve sağlam finansal yapıyı ima etmektedir.

4

Detaylı bilgi için bakınız: Anderson ve diğ. (2010), Burger ve diğ (2012), Arslanalp ve Tsuda (2014), Miyajima ve diğ. (2015)

3

Ekonomi Notları

2

Sayı: 2016-16 / 13 Mayıs 2016

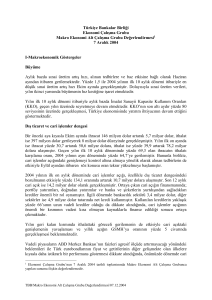

2. İç Borç Stokunun Talep Tarafındaki Dönüşüm

İç borç stokunu talep eden yatırımcı tabanının genişliğinin yanı sıra bu talebin kimler

tarafından hangi oranda karşılandığı önemli bir noktadır. Yatırımcı tabanının iç borç stokunu

dengeli bir dağılımla tutması yeniden finansman riskini azaltırken yatırımcılardan birine gelen

şokun ekonomide yaratacağı etkiyi de sınırlamaktadır.5 Türkiye’de iç borcun talep yapısına

baktığımızda yabancı yatırımcılar, yerel ticari ve kamu bankaları ile tüzel kişiler gibi alıcıların

her birisi son yıllarda ortalama yüzde 20 civarında iç borç stokunu talep etmektedir (Grafik 2).

Bu çerçevede, Türkiye için iç borç stokunun talep yapısının göreli dengeli dağıldığı, diğer bir

deyişle talep tarafında ağırlıkta tek bir taşıyıcının olmadığı söylenebilir. Ayrıca, menkul

kıymetler yatırım fonu, katılım ve yabancı banklar ise düşük bir oranda iç borcu tutmaktadır.

Borç stokunun talep kompozisyonunda incelenen dönem içerisinde önemli değişiklikler

göze çarpmaktadır (Grafik 2). 2004 yılı başında iç borç stokunun yüzde 7’si yabancı

yatırımcılar ve yüzde 93’ü yerli yatırımcılar tarafından tutulurken, 2015 yılı sonu itibarıyla bu

oran yabancılar için yüzde 17,4, yerli yatırımcılar için yüzde 82,6 olmuştur. Yabancı payında

görülen yüzde 10’luk bu artışta, iten faktörler (gelişmiş ülkelerde faiz oranının düşüklüğü ve

yüksek parasal genişleme), çeken faktörler (1990’lı yıllara göre Türkiye’de düşük enflasyon

oranı ve oynaklığı, sağlam maliye ve güvenilir para politikası) ve yabancı yatırımcıların yerel

para birimi cinsi borçlanma araçlarına yönelik tercihleri rol oynamıştır.6 Peiris (2010) yabancı

yatırımcıların, yerel bono piyasasının gelişmesi, yatırımcı tabanında çeşitliliğe yol açması,

gelişmekte olan ülkelerin borçlanma araçlarına önemli miktarda talep yaratması ve piyasa

likiditesini artırması yoluyla katalizör görevi gördüğünü belirtmiştir. Bu çerçevede, Türkiye’de

yabancı payının artması iç borçlanma faiz oranının düşmesini ve borçlanma vadesinin

uzamasını sağlayarak iç borç stoku için avantajlar sunmaktadır. Ancak, yabancı yatırımcının

bono taleplerini keskin bir şekilde düşürmesi durumunda ise, iç borç stokunun yeniden

finanse edilme riski ortaya çıkmaktadır.

Yerli yatırımcıların oluşturduğu yatırımcı tabanına baktığımızda; bankalar ve İşsizlik

Sigorta Fonu’nun (İSF) yer aldığı tüzel kişiler ile menkul kıymetler yatırım fonunun aktif rol

oynadığı görülmektedir.7 Yerli yatırımcı tabanındaki bu çeşitlilik yabancıların taleplerini

düşürmesi durumunda iç borç stokunun yeniden finanse edilme riskini dengelemektedir.

5

IMF (2014).

Burger ve Warnock (2007) gelişmekte olan ülkelerin bono piyasasına yabancı yatırımcıların katılımının iyileştirilmesinde

makroekonomik istikrarsızlığın azaltılmasının önemine vurgu yapmıştır. Türkiye’de 2001 krizi sonrası uygulanan politikalarla

sağlanan istikrarın yabancı yatırımcı katılımındaki rolü de unutulmamalıdır.

7

Tüzel kişiler, işsizlik sigorta fonu dışında, tabanı oldukça farklı yatırımcıların oluşturduğu çeşitlilik barındırmaktadır.

6

Ekonomi Notları

3

Sayı: 2016-16 / 13 Mayıs 2016

Grafik 2: İç Borç Stokunun Talep Kompozisyonu (%)

100

90

80

70

60

50

40

30

20

10

0

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

Kamu Bankaları

Özel Bankalar

Yabancı Bankalar

Kalkınma ve Yatırım Bankaları

Gerçek Kişiler

Tüzel Kişiler

Menkul Kıymet Yatırım Fonları

TCMB

Yurt Dışı Yerleşikler

2015

Kaynak: TCMB, T.C. Hazine Müsteşarlığı.

İç borç stokunun talep tarafında dikkat çeken bir diğer nokta ise tüzel kişilerin payının

yüzde 19’lardan yüzde 25’lere ulaşmış olmasıdır (Ek Grafik 1). Bu artışın en önemli

sürükleyicisi İSF olmuştur. Özellikle ekonomide sağlanan istikrarla birlikte azalan işsizlik

oranı ile artan denetimlerin etkisiyle sağlanan kayıt dışı işsizlikteki düşüş, İSF’nin payının

artmasında önemli rol oynamıştır. Ek Grafik 1’den gözlendiği üzere, tüzel kişilerde İSF’nin

payındaki artış küresel kriz sonrasına denk gelmektedir. Bu çerçevede, Türkiye için kayıt dışı

işsizlikte görülen dramatik düşüş eğilimi (Ek Grafik 2) işsizlik sigorta fonunun gelirini artırarak

iç borç için güçlü yatırımcı tabanı yaratmış ve borcun yeniden finanse edilme riskini de

azaltarak faizlerin düşmesine destek olan diğer önemli bir faktör olmuştur.

İç borç stokunun talep tarafında göze çarpan diğer önemli bir gelişme ise hane halkının

2004 yılında yüzde 14,4 olan payının zaman içinde azalarak 2010 yılında yüzde 1 seviyesine

gerilemesi ve bu düşük seviyenin 2015 yılına kadar sürmesidir. Hane halkının son yıllarda

borçlanma senetlerine ilgi göstermemesinin bir nedeni de bu senetleri doğrudan talep etmek

yerine bireysel emeklilik sistemi fonları aracılığıyla talep etmesi olabilir.

Kamu

bankalarının

iç

borç

stoku

içindeki

payının

FED

niceliksel

genişleme

politikalarındaki değişikliğe denk gelen 2013 yılından itibaren kısmen azalması dikkat

çekmektedir. Bu durum, kamu bankalarının iç borç stokuna olan talebini azaltarak özel

kesime kredi vermeye yönelmiş olabileceğine işaret etmektedir. Özel bankalar ise küresel

kriz dönemlerinde iç borç stokuna olan taleplerini artırmış, kriz sonrası dönemde ise

azaltmıştır Özel bankaların iç borç stoku talebindeki bu değişiklik, özel kesime kredi açma

Ekonomi Notları

4

Sayı: 2016-16 / 13 Mayıs 2016

yoluna gitmiş olabileceklerini düşündürmektedir. Ancak, özel bankalar kamu bankalarına

göre iç borç talep etmede son yılarda daha istikrarlı davranmaktadır.

Son olarak, iç borç stokunun talep tarafında TCMB payının 2004 yılına göre düştüğü

görülmektedir. 2001 krizi nedeniyle TCMB’nin devlet iç borçlanma senetleri karşılığı

bankaların yapısını güçlendirmek amacıyla enjekte ettiği likiditeden dolayı artan payı zaman

içerisinde azalarak ihmal edilebilir bir seviyeye gerilemiştir.

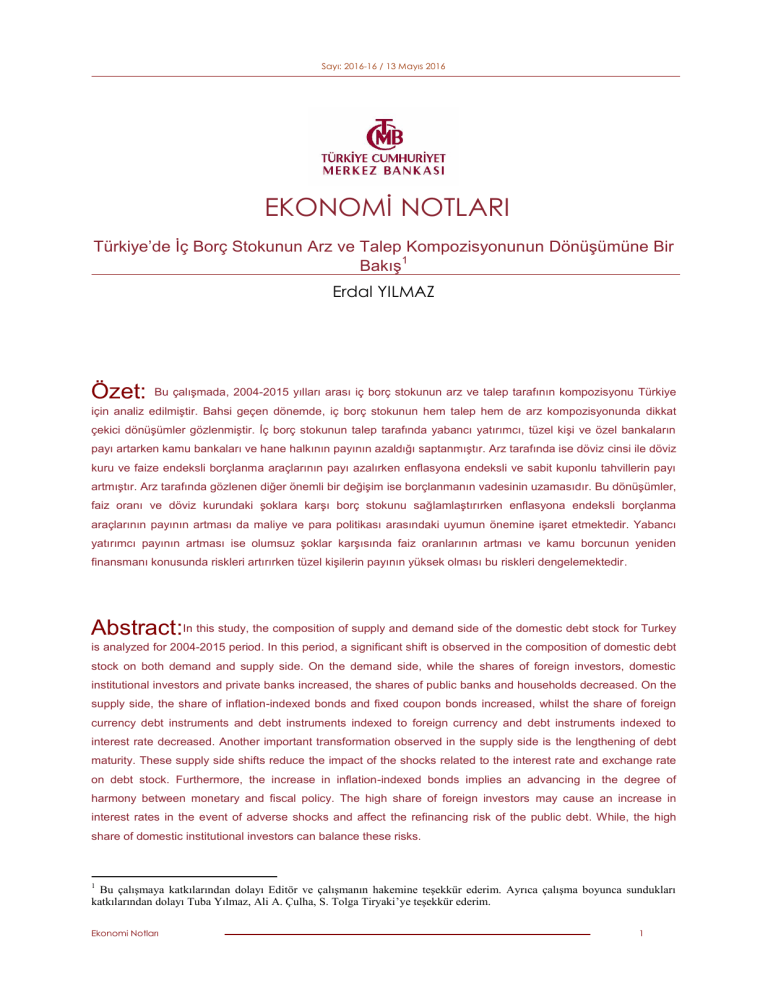

3. İç Borç Stokunun Arz Tarafındaki Dönüşüm

Kriz öncesi başlayan ve kriz sonrasında da gözlenen talep kompozisyonundaki dönüşüm

iç borç stokunun arz tarafında da dönüşümlere yol açmıştır. İç borç stokunun arz tarafına

baktığımızda, değişken faizli ve döviz cinsi ya da endeksli borçlanma araçlarının payının

zaman içerisinde azaldığını görmekteyiz. Hatta 2011 yılından sonra döviz cinsi borçlanma

araçlarının iç borç stoku içerisindeki payı sıfırlanmıştır. Bu durum iç borç stokunu kur

şoklarına karşı duyarsız hale getirmiş ve daha sağlıklı bir yapının oluşmasına katkı

sunmuştur.8 Değişken faizli ve dövize endeksli borçlanma araçlarındaki bu azalma, daha çok

uzun vadeli sabit kupon ödemeli ve enflasyona endeksli borçlanma araçlarındaki artışla

karşılanmıştır (Grafik 3). Nitekim 2004 yılında, değişken faizli TL cinsi borçlanma araçlarının

toplam iç borç içindeki payı yüzde 32’den 2015 yılında yüzde 19 seviyesine gerilemiştir. Aynı

dönemde, sabit getirili TL borçlanma araçlarının toplam iç borç stoku içindeki payı 23 puan

artışla yüzde 58,3 seviyesine ulaşmıştır. TÜFE’ye endeksli kâğıtların payı ise yaklaşık 13

puan artışla 2015 yılında yüzde 22,6 oranına ulaşmıştır.

TÜFE’ye endeksli borçlanma araçlarının payının dramatik bir şeklide artmasında İSF ve

son yıllarda tasarrufları teşvik etmek için kurulan bireysel emeklilik fonuna devlet katkısının

olmasıyla birlikte sigorta şirketlerinin varlıklarının artması etkili olmuştur. Diğer taraftan

bankaların kendilerini enflasyon riskine karşı korumak amacıyla bu araçları talep etikleri

düşünülebilir. İç borç stokunda 2011 yılından sonra döviz cinsi veya dövize endeksli

borçlanma araçlarının olmamasına karşın, döviz kurundan enflasyona geçişkenliğin yüksek

olması sebebiyle bankaların kısmen döviz hareketlerine karşı koruma sağlama isteği bu

tercihlerinde rol oynamış olabilir.

Küresel krizden hemen sonra sabit faiz kupon ödemeli TL cinsi tahvillerin payı artmıştır

(Grafik 3). Bu borçlanma araçlarına olan talepteki artışın yabancı yatırımcı payının arttığı bir

döneme denk gelmesi, yabancı yatırımcıların ağırlıkla bu borçlanma aracını talep ettiklerine

işaret etmektedir. Bu çerçevede, yabancı yatırımcı tabanındaki artışın Türkiye için iç borç

vadesinin uzamasında önemli rol oynadığı söylenebilir.

8

Benzer bir eğilim diğer gelişmekte olan ülkelerde de gözlenmiştir. Bilgi için bknz. Anderson ve diğ. (2010).

Ekonomi Notları

5

Sayı: 2016-16 / 13 Mayıs 2016

Grafik 3: İç Borç Stokunun Arz Kompozisyonu (%)

70

60

50

40

30

20

10

0

2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015

TL Sabit Faizli

Döviz Değiken Faizli

TL-Değişken Faizli

TÜFE'ye Endeksli

Döviz Sabit Faizli

Kaynak: T.C. Hazine Müsteşarlığı.

Uzun vadeli TÜFE’ye endeksli ve değişken faizli tahvillerin iç borç stokundaki payının

yüksek olması (2015 sonu itibarıyla yüzde 41,7) enflasyon oranındaki değişimlerin Fisher

ilişkisi nedeniyle nominal faiz üzerinde etkili olmasına neden olmaktadır. Bu nedenle,

enflasyon oranının yükselmesi, borç yükünü artırmaktadır. Borç stokunun arz tarafında

ortaya çıkan bu dönüşüm, enflasyonun istikrarlı ve düşük bir seviyede tutulması için maliye

ve para politikasının arasındaki uyumun daha da artması gerektiğine işaret etmektedir.

Yabancı yatırımcılar, iç borç stokunun yatırımcı tabanında değişime yol açmanın yanı

sıra, iç borç stokunun arz tarafını da etkilemektedir.9 Yabancı yatırımcıların iç borç stokunun

arz tarafına yönelik etkisi iç borçlanma faiz oranı, vade ve borçlanma araçları üzerinde

olmaktadır. Peiris (2010) Türkiye’nin de içinde yer aldığı gelişmekte olan ülkeler için yabancı

payındaki yüzde 1 puanlık artışın borçlanma faiz oranını 6 baz puan, Ebeke ve Lu (2014) ise

7-9 baz puan düşürdüğünü bulgulamışlardır.

artmasının

borçlanma

vadesini

uzattığını

10

Du ve Schreger (2015) yabancı payının

göstermiştir.

Türkiye

için

borçlanmanın

maliyetindeki düşüş ve vadesindeki uzamanın özellikle yabancı payındaki artışın hız

kazandığı küresel kriz sonrası döneme denk gelmesi dikkat çekmektedir (Ek Grafik 3 ve 4).

Bu durum, diğer faktörlere ek olarak yabancı yatırımcının iç borçlanma faiz oranı ve vadesi

üzerinde etkili olduğuna dair güçlü bir ipucu sunmakta ve yazını desteklemektedir. Yabancı

yatırımcının, iyi zamanlarda, iç borçlanma tabanındaki payını artırması bankacılık kesiminin

9

İç borç stokunun arz ve talep tarafına ilişkin detaylı bilgi için bknz. Arslanalp ve Tsuda ( 2014).

10

Ebeke ve Lu (2014) yabancı yatırımcıların payı ile faiz oranı arasındaki nedensellik ilişkisinin iki yönlü olabileceğini dile

getirmişlerdir.

Ekonomi Notları

6

Sayı: 2016-16 / 13 Mayıs 2016

özel kesime daha rahat kredi açmasına olanak tanımaktadır.

11

Bu etkiler bir arada

değerlendirildiğinde, yabancı yatırımcı payının artmasının, büyüme performansına olumlu

katkı sağlayarak iç borç stokunun düşüşünde oldukça önemli rol oynadığı görülmektedir.

Özetle, iç borç stokunun hem arz hem talep tarafında gözlenen bu dönüşümde yabancı

payının artmasının öncülük ettiği söylenebilmektedir.

4. İç Borç Stokunun Talep ve Arz Kompozisyonu: Olası Riskler ve Fırsatlar

Türkiye

için,

karşılaştırıldığında

kriz

iç

öncesi

borç

(2004-2007)

stokunun

ve

kriz

sonrası

kompozisyonunda

(2010-2015)

çarpıcı

dönem

değişiklikler

göze

çarpmaktadır (Grafik 4). İç borcun arz tarafında TÜFE’ye endeksli ve uzun vadeli sabit faizli

tahvillerin iç borç stoku içindeki payında sırasıyla 12,6 ve 9,7 puanlık artışlar olurken, döviz

kuru ve faiz oranına endeksli borçlanma araçlarının payında ise sırasıyla 8,9 ve 8,5 puanlık

düşüşler olmuştur. Dövize endeksli sabit faizli borçlanma araçlarının payında ise 4,9 puanlık

düşüş gerçekleşmiştir. 2011 yılından beri ise iç borç stokunda döviz cinsi borçlanma aracı

kalmamıştır. Arz tarafında gözlenen bu eğilim ayrıca faiz oranı ve döviz kuru gibi finansal

şoklara karşı borç stokunu daha dayanıklı hale getirirken borçlanma vadelerinin uzaması da

borcu yeniden finanse etme riskini azaltmıştır. Arz tarafında küresel kriz öncesinde başlayan

ancak küresel krizle birlikte ivmelenen dönüşüm eğilimi diğer gelişmekte olan ülkeler için de

gözlenmiştir. Anderson ve diğ. (2010) kriz öncesi dönemde gelişmekte olan ülkelerde iç borç

stokunun arz tarafında değişken ve döviz kuruna endeksli borçlanma araçlarının payının

azaldığını ve borçlanma vadesinin uzadığını ortaya koymuştur. Borç stokunda görülen bu

değişimin, küresel krizin gelişmekte olan ülkelerin borç stoku üzerindeki olumsuz etkilerini

sınırladığını ileri sürmüştür.

FED’in 2013 yılında miktarsal parasal genişleme konusunda değişikliğe gitmesi, faiz

artırımına ilişkin belirsizliklerin artması ve yılsonunda da faiz artırımına gitmesiyle gelişmekte

olan ülkelerde olduğu gibi Türkiye’de de Türk lirası ciddi oranda değer kaybetmiştir (Ek Tablo

1). Döviz kurlarındaki değer kayıplarına karşın faiz oranı ve borç stoku artışının sınırlı

düzeyde olmasında borç stoku içerisinde döviz kuru ve dövize endeksli borçlanma

araçlarının son yıllarda yer almaması ön plana çıkmaktadır. Kriz öncesi dönemde döviz

kurundaki artışlar, kamu iç borç stoku ve risk priminin artması yoluyla borcun

sürdürülebilirliğine dair endişeler yaratırken, kriz sonrası döviz kurundaki artışların risk primi

ve bu tarz endişeler üzerine etkisi göreli olarak sınırlı olmuştur. Bu çerçevede, kriz sonrası iç

borç stokunun arz tarafında gözlenen bu dönüşümün, kamu iç borcu için risk primi ve

borçlanma faizi üzerine geçmişe kıyasla olumlu etki yaptığı söylenebilir.

11

Başçı (2006), kamu iç borç stokunun düşmesi ve kamu kesimi borçlanma gereğindeki ciddi azalmalar Türkiye’de kredi arzının

büyümesinde en önemli sürükleyici güç olduğunu belirtmiştir. Bruner ve diğ. (2014), kötü zamanlarda yabancı yatırımcıların iç

borç stokunda payının azaldığı ve azalan bu payın yerli yatırımcılar tarafından doldurulduğunu ve bu durumunda kötü

zamanlarda ekonomideki daralmayı daha da olumsuz etkilediğini ileri sürmüştür.

Ekonomi Notları

7

Sayı: 2016-16 / 13 Mayıs 2016

Grafik 4: İç Borç Stokunun Arz Tarafındaki Dönüşüm (% Fark)

Küresel Kriz Öncesi (2004-07, ortalaması) ile Küresel Kriz Sonrası (2010-15,

ortalaması) Arasındaki Fark, Yüzde Puan

TÜFE'ye Endeksli

12,6

Döviz Değiken Faizli

-8,9

Döviz Sabit Faizli

-4,9

TL-Değişken Faizli

-8,5

9,7

TL Sabit Faizli

-15

-10

-5

0

5

10

15

Kaynak: TCMB, TC. Hazine Müsteşarlığı.

Grafik 5: İç Borç Stokunun Talep Tarafındaki Dönüşüm (% Fark)

Küresel Kriz Öncesi (2004-07, ortalaması) ile Küresel Kriz Sonrası (2010-15,

ortalaması) Arasındaki Fark, Yüzde Puan

Yurt dışı yerleşikler

7,8

-4,8

TCMB

Menkul Kıymet Yatırım Fonları

-1,1

Tüzel Kişiler

2,6

-9,0

Gerçek Kişiler

Kalkınma ve Yatırım Bankaları

0,4

Yabancı Bankalar

3,1

3,9

Özel Bankalar

Kamu Bankaları

-2,8

-10

-5

0

5

10

Kaynak TCMB, TC. Hazine Müsteşarlığı.

İç borç stokunun talep tarafında ön plana çıkan dönüşümlerden biri İSF’nin öncülük ettiği

(Ek grafik 1) tüzel kişilerin payının artmasıdır. Bireysel emeklilik fonu ve sigorta şirketleri de

tüzel kişiler içerisinde yer almaktadır. Bireysel emekliliği teşvik etmek için devlet katkı payının

verilmesiyle iç borç stoku içerisindeki payı artma eğilimde olan sigorta şirketlerinin, iç borç

stokuna olan taleplerini sürdüreceği düşünülmektedir. İSF ve sigorta şirketlerinin içinde yer

alan tüzel kişiler, 2015 yılı sonu itibarıyla, iç borç stokunun yaklaşık yüzde 25’ini

Ekonomi Notları

8

Sayı: 2016-16 / 13 Mayıs 2016

oluşturmaktadır. İç borç stoku yatırımcı tabanı içinde istikrarlı bir talep bileşeni ve önemli

ağırlığa sahip olan tüzel kişilerin, yeniden borçlanma riskine gelen şoku hafifletmesi

beklenebilir. Diğer taraftan, kurumsal yerel yatırımcıyı oluşturan bu bileşenlerin payının

yüksek olmasının borçlanma faizlerine gelecek şoku yumuşatmaya da katkı yapma olasılığı

yüksektir.12

Kriz sonrası dönemde Merkez Bankasının makro ihtiyati politika aracı olarak uyguladığı

mevduat munzam karşılığını artırması sonucunda bankalar artan likidite ihtiyacını karşılamak

için Merkez Bankası’ndan fon sağlamaktadırlar. Buna ek olarak bankalar, Merkez Bankası ile

diğer işlemleri için de teminat olarak kullanmak üzere Devlet İç Borçlanma Senetlerine

(DİBS)’lere talep yaratmaktadırlar. Son olarak da bankalar, birincil DİBS piyasasında piyasa

yapıcısıdırlar. Piyasa yapıcıları birincil piyasadan Hazine’nin finansman ihtiyacını karşılamak

için belli bir miktarda DİBS satın almak durumundadırlar. Bütün bunlar göz önüne alındığında

bankaların da iç borç talebi için istikrar unsuru olduğu söylenebilir. Nitekim kriz sonrası

dönemde özel ve yabancı bankaların iç borç stoku içerisindeki payı önemli oranda artmıştır.

Ancak aynı durum kamu bankaları için geçerli değildir.

Yabancı yatırımcıların diğer bölümde de değinildiği üzere kriz sonrası payı önemli oranda

artmıştır. Ancak, yabancı yatırımcılar iç borç stoku içerisinde en istikrarsız talep bileşenidir.

Küresel krizin ortaya çıktığı 2008 ve bir yıl sonrasına bakıldığında yabancı yatırımcıların iç

borç stoku içerindeki payının azaldığı gözlenmektedir. Yabancı yatırımcılar aynı eğilimlerini,

2013 yılında FED’in parasal genişlemeye yönelik yaptığı değişiklik ve sonrasında faiz artırımı

sürecindeki belirsizlik sırasında da sürdürmüşlerdir. Bu çerçevede, yabancı yatırımcıların

olumsuz bir şok karşısında, iç borç stokuna olan taleplerini azaltması gerek borçlanma faizi

gerekse büyüme üzerinde olumsuz etki yaparak ekonomideki oynaklığı artırabilmektedir.

Not etmek gerekir ki yabancı yatırımcının, iç borç stokuna olan talebinin azalmasının

büyüme üzerine etkisi, iç borç stokunun hangi talep bileşeniyle karşılanacağına bağlı

olmaktadır. 2008-09 küresel krizinde yabancı yatırımcı payını azaltırken ağırlıkla özel

bankalar olmak üzere paylarını artırmış ve bu durum da özel sektöre açılacak kredi miktarını

azaltmıştır. Bu da büyümeyi olumsuz etkilemiştir. Ancak 2013 ve 2015 yıllarında FED’in

aldığı kararlar karşısında yabancıların azalan talebini ağırlıkta tüzel kişiler telafi etmiş ve

büyüme olumsuz etkilenmemiştir. Özetle yabancıların iç borç stokuna olan taleplerindeki

azalmayı Türkiye’de istikrarlı talep bileşeni olan tüzel kişiler ya da bankacılık sektörü telafi

etmiştir. Bu durum, borcun yeniden finansmanı riskini sınırlarken büyüme üzerine etkisi ise

borcu hangi talep bileşeninin karşıladığına bağlı olmaktadır.

5. Sonuç

İç borç stokundaki ortaya çıkan dönüşümle birlikte arz tarafında döviz cinsi borçlanma

araçlarının bulunmaması, kur artışlarının iç borç stoku ve risk primi üzerindeki etkisini

12

Yatırımcı tabanın kompozisyonu ve faiz oranı arasındaki ilişki için bkz. Anderson ve diğ. (2010) ve Andrizky (2012)

Ekonomi Notları

9

Sayı: 2016-16 / 13 Mayıs 2016

sınırlayarak pozitif katkı sağlamaktadır. İç borç stokunun arz tarafında ortaya çıkan diğer

önemli bir dönüşüm de, faiz oranına duyarlı değişken faizli borç stokunun payı azalırken

enflasyona endeksli iç borç stokunun payının artmış olmasıdır. Bu nedenle, iç borç stokunun,

dolaylı olarak faize olan duyarlılığı azalırken enflasyona olan duyarlılığı artırmıştır. Borç

stokunun arz tarafında ortaya çıkan bu dönüşüm, enflasyonun istikrarlı ve düşük bir seviyede

tutulması için maliye ve para politikasının uyumlu bir şekilde oluşturulmasının gerektiğine

işaret etmektedir.

İç borç stokunun talep tarafında yabancıların payı, küresel parasal genişlemeyle birlikte

artmış ancak küresel parasal genişlemenin son bulması ve FED faiz kararındaki belirsizlikle

ciddi oranda azalmıştır. Yabancı yatırımcıların bu tür şoklar karşısında iç borç stokuna olan

taleplerini azaltması gerek borçlanma faizi gerekse büyüme üzerinde olumsuz etki

yapmaktadır. Son yıllarda yabancıların iç borç stokuna olan taleplerindeki azalma, genel

olarak, Türkiye’de istikrarlı talep bileşeni olan tüzel kişiler ya da bankacılık sektörü

aracılığıyla telafi edilmiştir. Bu durum, borcun yeniden finansmanı riskini sınırlarken büyüme

üzerine etkisi ise hangi talep bileşeninin karşıladığına bağlı olmaktadır. Yabancıların

payındaki düşüşün banka talebi ile karşılandığı durumda kredi kanalıyla büyüme

yavaşlarken, bu boşluğu tüzel kişilerin doldurması durumunda büyüme etkisi daha sınırlı

olmaktadır.

Kaynakça

Anderson, Phillip RD, Anderson Caputo Silva, and Antonio Velandia-Rubiano. "Public debt

management in emerging market economies: Has this time been different?." World

Bank Policy Research Working Paper Series, Vol (2010).

Andritzky, Mr Jochen R. “Government bonds and their investors: What are the facts and do

they matter?. “ No. 12-158. International Monetary Fund, (2012).

Arslanalp, Serkan, and Takahiro Tsuda. "Tracking global demand for advanced economy

sovereign debt." IMF Economic Review 62.3 (2014): 430-464.

Başcı, E. “Credit growth in Turkey: drivers and challenges “ BIS Papers No 28 363, 2006

Broner, Fernando, et al. "Sovereign debt markets in turbulent times: Creditor discrimination

and crowding-out effects." Journal of Monetary Economics 61 (2014): 114-142.

Burger, John D., and Francis E. Warnock. "Foreign participation in local currency bond

markets." Review of Financial Economics 16.3 (2007): 291-304.

Burger, John D., Francis E. Warnock, and Veronica Cacdac Warnock. "Emerging local

currency bond markets." Financial Analysts Journal 68.4 (2012): 73-93.

Du, Wenxin, and Jesse Schreger. "Sovereign Risk, Currency Risk, and Corporate Balance

Sheets." Harvard, Department of Economics Working Paper (2015).

Ebeke, Christian, and Yinqiu Lu. "Emerging market local currency bond yields and foreign

holdings in the post-Lehman period: A fortune or misfortune?." (2014).

IMF

Policy Paper: “Revised Guidlines for Public Debt

https://www.imf.org/external/np/pp/eng/2014/040114.pdf

Management”,

2014.

Miyajima, Ken, Madhusudan S. Mohanty, and Tracy Chan. "Emerging market local currency

bonds: diversification and stability." Emerging Markets Review 22 (2015): 126-139.

Ekonomi Notları

10

Sayı: 2016-16 / 13 Mayıs 2016

Peiris, Shanaka J. "Foreign participation in emerging markets’ local currency bond markets."

IMF Working Papers (2010): 1-19.

Sienaert, Alex. "Foreign investment in local currency bonds--considerations for emerging

market public debt managers." World bank Policy Research Working Paper 6284

(2012).

Ek

Grafik Ek.1 İç Borç Stokunu Tutan Tüzel Kişilerin Dağılımı (%)

100

90

80

70

60

50

Diğer

40

İŞF

30

20

10

0

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

*İŞF: İşsizlik Sigorta Fonu

Kaynak: TCMB

Grafik Ek.2: İşsizlik Sigorta Fonu’nun İç Borç Stoku İçindeki Payı ve Kayıt

Dışı İstihdam (%)

80

50

70

45

60

40

50

35

40

30

30

25

2006

2007

2008

İSF

2009

2010

2011

2012

2013

2014

Kayıtdışı İstihdam (sağ eksen)

*İŞF: İşsizlik Sigorta Fonu

Kaynak TCMB

Ekonomi Notları

11

Sayı: 2016-16 / 13 Mayıs 2016

Grafik Ek.3: İç Borçlanma Faiz Oranı* (%)

70

60

50

40

30

20

10

01.03

07.03

01.04

07.04

01.05

07.05

01.06

07.06

01.07

07.07

01.08

07.08

01.09

07.09

01.10

07.10

01.11

07.11

01.12

07.12

01.13

07.13

01.14

07.14

01.15

07.15

0

*Nakit borçlanmanın ortalama maliyeti

Kaynak: TC. Hazine Müsteşarlığı.

Grafik Ek.4: İç Borç Stoku ve Nakit İç Borçlanmanın Ortalama Vadesi (Ay)

80

Nakit İç Borçlanmanın Ortalama Vadesi

60

İç Borç Stokunun Ortalama Vadesi

40

20

2015

2014

2013

2012

2011

2010

2009

2008

2007

2006

2005

2004

2003

2002

2001

2000

0

Kaynak TC. Hazine Müsteşarlığı.

Tablo Ek.1 Bazı Gelişmekte Olan Ülkelerin Döviz Kuru, Faiz Oranı ve CDS

Değişimi (2015-2014, Birikimli, %)

Brezilya

Endonezya

Güney Afrika

Türkiye

Döviz kuru

44,11

16,72

15,00

28,11

Faiz oranı*

2,03

1,18

0,53

2,91

70,26

47,92

85,62

CDS

175,20

*2 yıl vadeli DİBS

Kaynak: Bloomberg, yazarın kendi hesaplamaları.

Ekonomi Notları, ekonomik gelişmelere dair tartışmalara zamanlı bir katkıda bulunmak ve TCMB bünyesinde Türkiye

ekonomisi ve para politikası üzerine yapılan çalışmaların sonuçlarını kamuoyuyla paylaşmak amacıyla hazırlanan bir

yayındır. Burada sunulan görüşler tamamıyla yazarlara aittir, dolayısıyla TCMB’nin ya da çalışanlarının görüşlerini temsil

etmeyebilir. Burada yer alan metnin tamamının başka bir yerde yayımlanabilmesi için TCMB’den yazılı izin alınması

gerekmektedir. Görüş ve öneriler için:

Editör, Ekonomi Notları, TCMB İdare Merkezi, Anafartalar Mah. İstiklal Cad, No: 10, Kat:15, 06050, Ulus/Ankara/Türkiye.

E-mail: [email protected]

Ekonomi Notları

12