Gelişmiş Ülkelerde Maliye Politikası Kurallarının İhlaline İlişkin Başlıca Yaptırımlar

Gelişmiş Ülkelerde Maliye Politikası

Kurallarının İhlaline İlişkin Başlıca

Yaptırımlar

Ahmet AYSU*

Özet

Maliye politikası kuralları, gelişmiş ve gelişmekte olan ülkelerde mali

problemleri gidermede bir politika aracı olarak yaygın bir şekilde kullanılmaktadır.

Kurallı maliye politikası amaçlarını gerçekleştirmek için mali kuralların iyi bir

şekilde tanımlanması ve bu kuralların ihlalinde uygulanacak yaptırımların net bir

şekilde belirlenmesi gerekmektedir. Bu çalışmada, öncelikle gelişmiş ülkelerdeki

kurallı maliye politikası düzenlemeleri, daha sonra da bunların ihlaline ilişkin

yaptırımlar incelenmiştir. Sonuç olarak, birçok gelişmiş ülkede mali kuralların yer

aldığı, fakat bu kuralların yeterli yaptırımlar ile desteklenmediği ortaya

çıkmaktadır. Kurallı politika tasarımında politik tutumların etkisinde olmadan

yaptırımların dikkate alınması gerekmektedir.

Anahtar Kelimeler: Kurallı Maliye Politikası, Yaptırımlar, Gelişmiş Ülkeler

Main Sanctions for Violation of Fiscal Policy Rules in Developed Countries

Abstract

Fiscal policy rules have been used widely as policy tool in developed and

developing countries to combat fiscal problems. Fiscal policy rules should be well

defined and its sanctions in a condition of violation should be determined clearly. It

is important to achieve rule-based fiscal policy objectives successfully. In this study

firstly examined the rule-based fiscal policy arrangements in developed countries

and afterwards the sanctions analysed when the fiscal rules not realise.

Consequently, many developed countries has determined many fiscal rules, but these

rules are not adequately supported by sanctions. So the sanctions should take into

account in rule based policy designing without political stance.

*

Arş.Gör., DEÜ, İİBF, Maliye Bölümü, [email protected]

464

Maliye Dergisi Sayı 158 Ocak-Haziran 2010

A. AYSU

Key Words: Rule-Based Fiscal Policy, Sanctions, Developed Countries

JEL Classification Code: E62-Fiscal Policy

Giriş

1929 Dünya Buhranı’ndan sonra ekonomik durgunlukla mücadele için ihtiyari

maliye politikası uygulamaları yaygınlaşmıştır. Hemen hemen her ülke, ekonomik

daralma sürecinden çıkmak için kamu politikalarına büyük ağırlık vermiştir.

Klasiklerin tarafsız maliye politikası anlayışı söz konusu süreçte terk edilmiş,

Keynesyen Teori’ye dayanan müdahaleci politikalar uygulanmıştır. Kamu

harcamalarının ihtiyari bir şekilde kullanılması ise bütçe açıklarının, borç ve vergi

yükünün artmasına neden olmuştur. Bu uygulamalar sonucunda ise ülkeler

makroekonomik istikrarın en önemli unsurundan biri olan mali disiplini sağlamada

sorunlar yaşamıştır. Bu sorunlar 20. yüzyılda giderek ağırlaşmıştır.

Yukarıda belirtilmiş olan bu tür sorunlar iktisat teorisinde kuralların ve

kurumların önemine dikkat çeken yeni gelişmeleri ortaya çıkarmıştır. Bu gelişmeler

çerçevesinde özellikle, 1930 ve 1940’lı yıllarda temelleri Almanya’da atılmış olan

Freiburg Okulu; ekonomik düzenin mutlaka kural ve kurumlara dayalı olması

gerektiğini ve bunun yapıcı rasyonalizm çerçevesinde oluşturulması gerektiğini

savunmuşlardır. Ayrıca aynı dönemde Buchanan ve Tullock’un önderliğinde gelişen

Kamu Tercihi ve Anayasal Politik İktisat; siyasal süreçte yer alan aktörlerin bireysel

çıkarları doğrultusunda hareket ettiklerini ve bu durumun kamu ekonomisinde

ekonomik ve siyasi yozlaşmaları ortaya çıkardığını öne sürmüş ve netice itibarıyla

devletin yetkilerinin yasal-anayasal düzeyde sınırlandırılması gerekliliğini

savunmuşlardır (Aktan, 2004).

Diğer bir gelişme ise 1990’lı yıllarda parasalcı yaklaşımın enflasyon olgusunu

sadece para arzı ile açıklamasına karşılık, temelleri Woodford ve Sims’in

çalışmalarıyla ortaya çıkan fiyat düzeyinin maliye teorisidir (fiscal theory of the

price level). Fiyat düzeyinin maliye teorisine göre, belirli varsayımlar altında, uzun

dönemde fiyatlar genel düzeyini belirleyen para miktarı değil, bütçe açıkları ve bu

açıkların yol açtığı kamu borç stokudur. Para politikası ve bağımsız bir merkez

bankası, enflasyonu kontrol etmek için yeterli değildir. Teoriye göre enflasyonun

kontrol edilmesinde faiz politikasının önemli fakat bunun gerçekleşmesinde mali

dengenin gerekli önkoşul olduğu kabul edilmektedir. Bundan hareketle de başta AB

olmak üzere birçok ülke bütçe açıkları ve borçlanma üzerine yasal sınırlamalar

getirmiştir (Uygur, 2001:11).

Birçok ülke, hazırladıkları kanunlarda (Denk Bütçe Kanunu, Mali İstikrar

Kanunu, Yapısal Reform Kanunu vb.) veya anayasalarında birtakım vergi ve

harcama sınırlandırmalarına yer vermiştir. Bu kuralların gereksinimleri karşılayacak

şekilde oluşturulması ve uygulanması, kurala dayalı maliye politikasından beklenen

faydalara ulaşmada önemli bir faktördür. Özellikle bu kuralların kimler tarafından

uygulanacağı, sorumlulukların açık ve kesin bir biçimde belirlenmesi, kuralların

ihlal edilmesinde ne tür yaptırımların uygulanacağı ve bu yaptırımların kimin

tarafından uygulanacağı tespit edilmelidir. Uygulamada, maliye politikası

kurallarının ihlalinde uygulanacak yaptırımlar konusunda özellikle AB’nin

düzenlemeleri dikkat çekmektedir. Birliğe üye ülkelerin belirlenen mali kuralları

ihlal etmeleri halinde ne tür bir yaptırım mekanizmasının işleyeceği AB

Maliye Dergisi Sayı 158 Ocak-Haziran 2010

465

Gelişmiş Ülkelerde Maliye Politikası Kurallarının İhlaline İlişkin Başlıca Yaptırımlar

müktesebatında yer almıştır. Ancak söz konusu mekanizmanın işleyişi konusunda

zaman zaman sorunlar yaşanmıştır.

Bu çalışmada maliye politikası kurallarının uygulanabilirlik ve güvenilirliği

açısından büyük bir önem taşıyan kuralların ihlaline ilişkin yaptırımlar gelişmiş

ülkeler açısından ortaya konulacaktır. Bu doğrultuda, çalışmanın birinci bölümünde

maliye politikasına yönelik kurallar ve ikinci bölümünde ise bu kuralların ihlaline

ilişkin yaptırımlar ele alınmıştır.

1. Kurallı Maliye Politikası

Son yirmi yılda birçok ülkede görülen borç ve bütçe açığı artışları mali disiplinin

sağlanmasını zorlaştırmıştır. Avrupa Komisyonunun 2005 yılı raporuna göre

sürdürülemez bütçe pozisyonları makroekonomik istikrarı tehdit eden önemli bir

sorundur. 1990’lı yıllara kadar bazı Avrupa ülkelerinde yaşanan gevşek maliye

politikası deneyimleri göstermiştir ki, yüksek kamu açıkları ve borç seviyesinin

artması, ekonomik büyüme ve istikrarı olumsuz etkilemektedir. Yüksek açıklar ve

borç seviyeleri, fiyatları ve faiz oranlarını artırmakta, kaynakların tahsisini bozmakta

ve ekonominin üretim kapasitesini olumsuz yönde etkilemektedir (European

Comission, 2005:72). Özellikle artan kamu harcamalarının kontrolü mali

sürdürülebilirliğin korunması için önemli bir faktör olarak ortaya çıkmıştır. Yaşanan

ekonomik sorunlar nedeniyle ulusal maliye politikası kurallarına karşı artan bir ilgi

meydana gelmiştir. Bu artan ilginin oluşmasında AB parasal birlik çalışmaları, AB

İstikrar ve Büyüme Paktı gibi ekonomi politikalarını uyumlaştırma çabaları ve

Amerika’da Denk Bütçe Kuralı uygulamaları etkili olmuştur.

Mali kurallar genel olarak makroekonomik anlamda bütçe dengesi, kamu

borçları, kamu harcamaları ve vergi oranları gibi mali performans göstergelerine

birtakım sınırlamalar getiren düzenlemeler olarak tanımlanabilir. Mali kuralların en

önemli işlevi mali disiplinin sağlanması ve bunun sürdürülebilir bir amaç haline

getirilmesiyle makroekonomik istikrarın ve ekonomik büyümenin sağlanmasıdır

(Maliye Bakanlığı, 2008:59-60). Mali kurallar ayrıca hükümet politikalarının

güvenilirliğini sağlamak, negatif dışsallıklardan sakınmak ve diğer finansal

politikaları desteklemek amaçlarına da hizmet etmektedir (Şimşek ve Bekâr,

2008:289-290).

Ekonomi biliminde, maliye politikası kuralları çeşitli bakış açılarından

tartışılmaktadır. Politik Ekonomi Teorileri olarak da bilinen Buchanan ve

Tullock’un katkılarıyla geliştirilen Kamu Tercihi Teorisi; rant kollama, politik

miyopluk, mali asimetri, oy ticareti gibi nedenlerden dolayı siyasi karar alma

sürecinin kamu harcamalarında aşırı büyümeye yol açacağını savunmaktadır. Bu

risk, güçlü ekonomilerde, gelirdeki artışın harcama artışına dönüştürülmesi kolay

olduğu için daha büyüktür. Aynı zamanda, güçlü ekonomilerde uzun dönemli

sorunlar için hazırlanan önemli yapısal reformlara girişilmesine yönelik güdüler

yeterli düzeyde mevcut değildir. İhtiyari maliye politikası uygulamaları karşısında,

maliye politikası kurallarının potansiyel yararları, bütçe disiplinine dair güvenilir

yükümlülüklerden kaynaklanmaktadır (Finland Ministry of Finance, 2007:35).

Mali kurallar, genellikle kamu harcamaları, vergiler ve bütçe denkliği ile ilgili

birtakım sayısal sınırlandırmaları içermektedir. Kopits ve Symansky’ye göre iyi bir

mali kural; iyi tasarlanmış (açıkça tanımlanmış, basit, şeffaf, tutarlı ve esnek) olmalı,

planlanan ve gerçekleşen hedeflerin uyumuna ve etkili bir izleme mekanizması

466

Maliye Dergisi Sayı 158 Ocak-Haziran 2010

A. AYSU

aracılığıyla etkin uygulamalara imkân tanımalıdır. Ayrıca maliye politikası

kurallarına ilişkin kararlar daha sonraları düzeltilebilir ve yaptırımlarla birlikte

uygulanabilir olmalıdır (Buti ve Noord, 2004:9).

Aşağıdaki Tabloda gelişmiş ülkelerde uygulanan maliye politikası kuralları

gösterilmektedir. Ülkelerin özellikle 1990’lı yılların sonlarından itibaren birtakım

(bütçe açığı sınırlamaları, harcama sınırlamaları) mali kurallar uyguladıkları

görülmektedir.

Tablo 1: Gelişmiş Ülkelerde Maliye Politikası Kuralları

Ülke

Avustralya

Düzenlenme

Yılı

1998

Avusturya

2000

Belçika

1999-2002

Kanada

1991-1996

Almanya

1998

2002

Japonya

1997-1998

2002

Hollanda

1994

Yeni

Zelanda

Norveç

1994

Polonya

1999

İspanya

2003

İsveç

1996

İsviçre

1998

2001

2001

İngiltere

1997

Mali Kural

Kanunlarla belirlenmiş rakamsal kurallar yoktur. Hükümet

amaç ve hedeflerini açıklar.

Her bir yönetim düzeyi için bütçe dengesine ilişkin

kısıtlamalar.

Federal hükümet+sosyal güvenlik açıklarına ve yerel

yönetimlerin açıklarına ilişkin sınırlama.

Harcama programları sınırlandırması, izleyen iki yılda

kapatılmak üzere aşırı harcamalara izin verilmesi.

Denk Bütçe Kuralı.

Altın kural: Federal hükümetin bütçe açıkları federal yatırım

harcamalarını aşamaz.

2003 yılına kadar bütçe açıklarının GSYİH’ye oranının %3’e

düşürülmesi.

Açık finansmanı araçlarının 2003 yılında kadar

çıkarılmaması.

2010 yılından önce birincil bütçe fazlası vermek.

Kamu hacminin 2006 yılına kadar aynı seviyede tutulması ya

da daha da düşürülmesi.

Merkezi hükümet, sağlık ve sosyal güvenlik harcamaları için

tavan sınırlar belirlenmesi.

Borçların makul düzeyde tutulması ve bu amaçla iktidar

partisinin rakamsal hedef belirlemesi.

Hükümet bütçe açıkları (petrol gelirleri olmaksızın) kamu

petrol fonunun %4’üne eşit olmalıdır.

Toplam

kamu

borcunun

GSYİH’nin

%60’ı

ile

sınırlandırılması.

Tüm yönetim düzeylerinde hesaplar denk ya da fazla verecek

şekilde olmalı.

İzleyen üç yıl için nominal harcama sınırları.

Bütçe fazlalığını GSYİH’nin %2’si seviyesinde korumak.

2001 yılına kadar federal açıklar için tavan sınır gelirlerin

%2’si ya da GSYİH’nin %0,25’i olarak belirlenmiş.

Borç artışlarını azaltmak amacıyla toplam gelirlere eşit olan

tavan harcamanın sınırlaması.

Altın Kural: Hükümet sadece yatırımlar için borçlanabilir cari

Maliye Dergisi Sayı 158 Ocak-Haziran 2010

467

Gelişmiş Ülkelerde Maliye Politikası Kurallarının İhlaline İlişkin Başlıca Yaptırımlar

Amerika

1990-2002

AB ülkeleri

1992, 1997

harcamalar için değil.

Sürdürülebilir Yatırım Kuralı: Borçların GSYİH’ye oranı

konjonktür dönemi süresince makul bir seviyede (GSYİH’nin

%40’ı) sabit tutulmalıdır.

İhtiyari harcama sınırlandırmaları, gelirler ya da harcama

programlarındaki kanuni değişiklikler (gelecek 5 yıl için)

bütçe denkliğini bozmamalı.

Bütçe açıklarının GSYİH’nin %3’ünü, kamu borcunun ise

%60’ını aşmaması.

Bütçeler denk olmalı ya da fazla vermeli..

Kaynak: OECD, 2002:132-134.

ABD ve Kanada’da vergi ve harcama sınırlamaları şeklindeki mali kurallar diğer

gelişmiş ülkelerde de yaygın bir şekilde kullanılmıştır. Özellikle federal yapıya sahip

ülkelerde uygulama alanı bulan vergi ve harcama sınırlamaları, AB gibi uluslarüstü

kuruluşların programlarında da yer almıştır (Aktan, Çoban ve Demir, 2007:171).

2. Maliye Politikası Kurallarının İhlaline İlişkin Yaptırımlar

21. yüzyılın başlarında ülkeler, yeniden vergi ve harcama sınırlamalarının

etkinliği ve yapısıyla daha fazla ilgilenmeye başlamışlardır. Bu mali mekanizmalar,

hükümet bütçelerindeki artışı vergiler açısından ya da harcamalar açısından ya da

her ikisi bakımından kısıtlayan, katı sınırlamalar getirmektedir. Harcama, borçlanma

ya da denk bütçe gibi mali kuralların tam anlamıyla uygulanabilmesi için bu

kurallara uyulmaması halinde ne tür yaptırımların veya cezaların uygulanacağı

önemlidir.

Ülke deneyimleri incelendiğinde son yıllarda hem gelişmiş hem de gelişmekte

olan ülkelerde mali sorunların çözümü için mali kurallara dayalı politikaların

yaygınlaştığı görülmektedir. Gelişmiş ülkelerde uygulanan bu kurallar, ağırlıklı

olarak; bütçe açığı, harcama, borç sınırlaması ve saydamlık kurallarından

oluşmaktadır. Örneğin 1998 yılında İngiltere’de “Mali İstikrar Kanunu” ile iki mali

kural uygulanmaya başlamıştır. Bunlardan birincisi Altın Kural, diğeri ise

Sürdürülebilir Yatırım Kuralıdır. Altın Kural, ekonomik konjonktür süresince,

hükümetin cari harcamaların finansmanı için değil, sadece yatırım yapmak için

borçlanmasını ifade etmektedir. Sürdürülebilir yatırım kuralı ise, kamunun net

borçlarının GSYİH’ye oranını ekonomik konjonktür boyunca sabit tutmayı

gerektirmektedir (Kell, 2001:3).

AB ülkelerinde (Aşırı Açık Prosedürü nedeniyle), Polonya ve Amerika’da açık

bir şekilde yaptırımlar tespit edilmişken; Japonya, İngiltere, İsviçre gibi ülkelerde

kesin bir şekilde oluşturulmuş yaptırım mekanizması bulunmamaktadır. Bazı

ülkelerde ise (Kanada, Japonya, İsviçre gibi) bazı durumlarda bu kurallara

uyulmamasını meşrulaştıran kaçış hükümleri bulunmaktadır. Gelişmiş ülkelerde

uygulanan mali kural çeşitleri Tablo 2’de özetlenmiştir.

468

Maliye Dergisi Sayı 158 Ocak-Haziran 2010

A. AYSU

Tablo 2: Mali Kural Türlerine Göre Ülkeler

Mali Kural Türleri

Denk bütçe politikası

Bütçe açığı sınırlaması

Harcama sınırlaması

Borç sınırlaması

Yaptırımlar

Açık bir yaptırım olmayan

ülkeler

Saydamlık

Kaçış hükmü

Kaynak: OECD, 2002:132-134.

Ülkeler

Kanada, Japonya, AB ülkeleri, Yeni Zelanda

Japonya, Norveç, Polonya, İsviçre

Amerika, Japonya, İsviçre

İngiltere, AB ülkeleri, Yeni Zelanda, İsviçre

AB ülkeleri, Polonya, Amerika

Avustralya, Japonya, Kanada, İsviçre, İngiltere, Yeni

Zelanda

Avustralya, AB ülkeleri,Yeni Zelanda, İngiltere

Kanada, Japonya, İsviçre, AB ülkeleri, Amerika

Maliye politikası kurallarının ihlalinde uygulanacak yaptırımlar konusunda

ülkeler arasında temel bir kriter mevcut değildir. Bu yaptırımlar, bazı ülkelerde para

cezası şeklinde uygulanmakta iken, bazı ülkelerde yargısal yaptırımlar şeklinde

uygulanmaktadır.

Yargısal yaptırımlarda, sorumlu olan kişilerin tespiti genellikle zordur. Özellikle

yaptırımların belirlenmesi konusunda bütçe sonuçlarının referans değere nerede

ulaşacağını tahmin etmek güçtür. Aslında, bütçe sonuçlarına verilen önem,

hükümetin amaçlara gayri meşru yollardan ulaşmasını teşvik eder. Bazı durumlarda

da yargısal yaptırımlara maruz kalan kişilerin ya da partilerin kamuoyuna

duyurulması, bunların itibarlarını zedelemekte ve böylece iktidardaki partinin tekrar

seçilme şansını azaltmaktadır (Premchand, 2004:820).

Uygulanabilecek başka bir yaptırım şekli de, özellikle uluslararası entegrasyonlar

çerçevesinde yapılan anlaşmalarla mali kural ihlali yapan ülkelere karşı grup baskısı

şeklindeki yaptırımlar ya da ülkenin (sorumluların) kamuoyuna duyurulması (itibari)

gibi yaptırımlardır. Amerika, İsviçre, Almanya gibi ülkelerde yargısal yaptırımlar,

Yeni Zelanda’da itibari yaptırımlar, AB ülkelerinde ise parasal cezalar mevcuttur

(Kopits, 2001:18).

2.1. ABD’de Maliye Politikası Kuralları ve Kuralların İhlalinde

Yaptırımlar

Ocak 2007 tarihi itibarıyla ABD’de 30 eyalet, vergi ya da harcama sınırlaması

uygulamaktadır. Son zamanlarda vergi ve harcama sınırlamalarını uygulayan

eyaletlerden birisi Ohio’dur. Ohio’da 2006 yılında yapılan meclis toplantısında

kanuni harcama sınırının, nüfus artış hızı ile enflasyon artış hızının toplamı kadar ya

da %3,5 olması kararlaştırılmıştır. Bu oranlardan hangisi yüksekse onun

uygulanması benimsenmiştir. Maine ve Ohio gibi bazı eyaletlerde yasal harcama ve

vergi sınırlaması mekanizması mevcutken, Colorado ve Arizona gibi eyaletlerde

vergi ve harcama sınırlandırmaları anayasa ile düzenlenmiştir. ABD’de 23 eyalette

harcama sınırlaması, dört eyalette vergi sınırlaması ve üç eyalette de her iki tür

sınırlama bulunmaktadır. Bu sınırlamaların yaklaşık yarısı anayasal düzeyde, diğer

yarısı ise yasal düzeydedir. Şu an mevcut olan vergi ve harcama sınırlamaları içeren

uygulamaların çoğu 1970’lerin sonlarında ve 1990’lı yılların başlarında olmak üzere

iki dönem itibarıyla düzenlenmiştir (NCSL, 2007).

ABD’de 1929 yılında yaşanan Büyük Buhran ve ardından Keynesyen politikalar

sonucunda durgunluktan kurtulmak için uygulanan açığa dayalı harcama politikaları,

Maliye Dergisi Sayı 158 Ocak-Haziran 2010

469

Gelişmiş Ülkelerde Maliye Politikası Kurallarının İhlaline İlişkin Başlıca Yaptırımlar

federal bütçe açıklarının artmasına neden olmuştur. II. Dünya Savaşı’ndan sonraki

dönemde de söz konusu açıklar devam etmiştir. Bütçe açıkları 1950-1974

döneminde GSYİH’nin ortalama olarak %0,7’sini oluşturmakta iken 1975-1979

döneminde artarak ortalama %3 seviyesinde gerçekleşmiştir. 1974 yılında Kongre

tarafından çıkarılan “Bütçe ve Askıya Alma Kanunu” (Budget and Impoundment

Act) açıkları azaltmada çok etkili olamamış ve 1970’lerin sonlarında bütçe açığının

GSYİH içerisindeki payı %1,7 seviyesinde kalmıştır. 1981 yılında Reagan

döneminde ekonomide iyileşmeyi sağlamak amacıyla çıkarılan ve vergi indirimlerini

içeren kanundan sonra, bütçe açıklarındaki artış daha çok hızlanmış ve 1983 yılında

federal bütçe açığı %6,3’lük oranla zirve yapmıştır (Poterba, 1996:13-14).

1985 yılında açık hedefleri aracılığıyla bütçe açıklarını kontrol altına almayı

amaçlayan ve Gramm-Rudman-Hollings (GRH) olarak adlandırılan Denk Bütçe

Kanunu kabul edilmiştir. Bu Kanuna göre eğer açık hedefleri tutturulamazsa, aşırı

harcamaların bloke edilmesi (sequestration) ya da herkese eşit mali yük getiren

(across-the-board) kesintiler yapılması kararlaştırılmıştır. Daha sonra Kanunun

anayasaya uygun bulunmaması nedeniyle Kanun 1987 yılında yeniden

düzenlenmiştir. Fakat bu yeni düzenlemeye göre açık hedefinin tutturulabilmesi için

getirilen kesintiler kabul edilemeyecek düzeyde büyük ve güvenilir olmadığı

yönünde eleştirilmiştir (Simmons, 1998:2).

1985 yılında yaygın olarak bilinen adıyla Gram-Rudman-Hollings Kanunu ile ilk

defa kurulan bloke etme süreci başlangıçta (Kanunla belirlenen tarihte bütçe açığının

kapatılması amacıyla), yıllık maksimum açık hedefine bağlanmıştır. Eğer bütçe açığı

bu hedef değerleri (bazı yıllarda hedef değerlere hata payı da eklemiştir) aşarsa,

otomatik olarak herkesi kapsayan harcama kesintileri devreye girecekti. Fakat bu

süreç, Kongre ve Başkanın açıkları otomatik kesintilerle karşılamak yerine, yasama

faaliyeti ile gidermek konusunda çeşitli eğilimlere yönelmesine neden oldu. 1985

yılındaki Kanunda 1987, 1990, 1993 ve 1997 yılında değişiklikler yapıldı. Özellikle

1990 yılındaki Bütçe Uygulama Kanunu, bloke etme sürecinin odak noktasını

değiştirdi. 1990’da yürürlüğe giren Kanunla maksimum açık hedefi yerine, bloke

etme (el koyma), yeni yasal harcama limitlerine ve PAYGO1 (pay as you go)

kurallarına bağlanmıştır. Bu değişiklikle Kongre ve Başkan ekonomik büyüme,

enflasyon ve demografik değişiklikler gibi doğrudan kendi kontrolleri dışındaki

faktörler tarafından etkilenen açık seviyesinden ziyade, hedeflenen bütçe

sonuçlarından sorumlu tutulmuştur (Heniff, 2001:1).

ABD’de şu an iki ayrı bloke etme prosedürü vardır. Bunlardan birincisi, yıllık

ödeneklerle finanse edilen ihtiyari harcamalarda bloke etme süreci, ikincisi ise

doğrudan harcamalara ve gelirlere uygulanan PAYGO sürecidir.

İhtiyari harcama (discretionary spending) limitinin ihlali, sadece ihtiyari harcama

programlarının azaltılması ile telafi edilirken, PAYGO koşulunun ihlali sadece

doğrudan harcama programlarındaki indirimlerle giderilmektedir (Keith, 2001:5).

ABD’de doğrudan harcamalar, kamu idareleri tarafından ya hükümet

programları ya da faaliyetleri için yapılan harcamaları kapsamaktadır. İhtiyari

harcamalar ise, Bütçe Tahsis Kurulu (Appropriations Committee) tarafından kontrol

1

PAYGO kuralı, federal bütçe açıklarına vergi ve harcama değişikliklerinin eklenmemesini

gerektirmektedir. Yeni öneriler, bütçe denkliğini bozmamalı ya da mevcut fonlardan tasarruf edilerek

karşılanmalıdır: http://www.c-span.org/guide/congress/glossary/paygo.htm.

470

Maliye Dergisi Sayı 158 Ocak-Haziran 2010

A. AYSU

edilen harcamalardan oluşmaktadır. İhtiyari harcamalar; savunma, uluslararası (dış

ekonomik ve askeri yardımlar, uluslararası finans programlarını kapsamaktadır) ve

yurt içi (hükümetin eğitim, taşımacılık, sağlık ve barınma aktivitelerinden

oluşmaktadır) şeklinde üçlü bir sınıflandırmaya tabidir.

Amerika’da her yıl ihtiyari harcamalar için bir sınır belirlenmektedir. Örneğin

2002 mali yılı için bu sınır 700 milyar $ olarak belirlenmiştir. İhtiyari harcama

limitlerinde muhtelif zamanlarda Yönetim ve Bütçe Ofisi (Office of Management

and Budget) tarafından ayarlamalar yapılmaktadır. Ayarlamalar, kanunda yer alan

çeşitli faktörlere göre yapılmaktadır: Bütçe sistemindeki değişiklikler, acil durumlar

için Kongre ve Başkan tarafından düzenlenen harcama kanunları, uluslararası

borçlar gibi (Keith, 2001:5).

2.2. AB’de Maliye Politikası Kuralları ve Kuralların İhlalinde Yaptırımlar

Avrupa’nın Ekonomik ve Parasal Birliği güçlü bir mali alt yapı temeline

dayanmaktadır. Avro bölgesindeki üyelerin bütçesel özerklikleri Maastricht

Anlaşması, İstikrar ve Büyüme Paktı ile rakamsal kısıtlamalara maruz kalmıştır.

Yapılan birçok tartışma, mali kuralların Avrupa Birliği için önemli olduğunu ortaya

koymuştur. Mali kurallar, işlem maliyetleri ve politikanın zaman tutarsızlığı

problemlerinden kaynaklanan politik başarısızlıkları ortadan kaldırmaya yardımcı

olur. Avrupa Parasal Birliği (EMU)’nin kurucuları, Avrupa Birliği tarihinde 1970 ve

1980’lerde yaşanan savurganlıktan hareketle birtakım mali kuralların, bir parasal

birlik için çok önemli olduğunu kabul etmişlerdir. Bundan hareketle de, Maastricht

Anlaşması ile daha sonra da İstikrar ve Büyüme Paktı ile genişletilmiş birtakım mali

kurallar kabul edilmiştir.

Maastricht Anlaşması ile AB üyesi bir ülkenin parasal birliğe girebilmesi için

gerekli mali ve parasal kuralların çerçevesi belirlenmiştir. Bu kuralların temel

unsurunu etkili bir gözetim süreci oluşturmaktadır. Daha da önemlisi, ülkelerin

bütçe açığı ve borçlara ilişkin belirlenen eşik değerleri aşmaktan kaçınmaları

kararlaştırılmıştır. Bu eşik değerler bütçe açığı/GSYİH’de %3, kamu

borcu/GSYİH’de %60’tır. Belirlenen eşik değerleri aşan üye ülkelere ise “aşırı açık

prosedürü” (excessive deficit prosedure) kapsamında nihai olarak parasal yaptırım

uygulanmaktadır (Schuknecht, 2004:11).

Uzun vadeli ekonomik istikrar, etkin bir bütçe disiplinini zorunlu kılmaktadır.

Avrupa Para Birliği kapsamında bütçe disiplininin kontrol altına alınmasını

amaçlayan İstikrar ve Büyüme Paktı’nın temel prensipleri, 13-14 Aralık 1996

tarihlerinde gerçekleştirilen Dublin Zirvesi’nde kabul edilmiştir. İstikrar ve Büyüme

Paktı, ekonomik ve parasal birlik içerisinde ulusal maliye politikalarının

koordinasyonunu sağlamaya yönelik kurala dayalı bir çerçeve sunmaktadır. Üye

ülkeler, parasal birlik sonrasında, İstikrar ve Büyüme Paktı ile maliye politikalarının

birbiriyle uyumunu sağlayarak, parasal birliğin uyum içinde işlemesini garanti altına

almışlardır. İstikrar ve Büyüme Paktı 1997 yılında Amsterdam’da yapılan Avrupa

Konseyi’nde birtakım değişikliklerle nihai şekline kavuşmuştur (Buti, Franco ve

Ongena, 1998:84).

İstikrar ve Büyüme Paktı, parasal birlik içerisinde bulunan ülkelerin kamu

maliyesindeki bozulmayı önlemek amacıyla, iki mali kuralı vurgulamaktadır.

Kurallardan birincisi, bütçe açığının GSYİH’nin %3’ünü geçmesini yasaklarken;

ikincisi, üye ülkelerin orta vadede denk bir bütçeye ya da bütçe fazlasına sahip

olmasını teşvik etmektedir. Eğer bir üye ülke, orta vadede bütçe açığını

Maliye Dergisi Sayı 158 Ocak-Haziran 2010

471

Gelişmiş Ülkelerde Maliye Politikası Kurallarının İhlaline İlişkin Başlıca Yaptırımlar

gideremezse, Avrupa Birliği Maliye Bakanları Konseyi (ECOFIN), üye ülkeye

birtakım düzenleyici önlemler almasına yönelik tavsiyelerde bulunur. Üye ülkenin

bu tavsiye niteliğindeki önlemleri uygulamaması ve bütçe açığını azaltmaması

durumunda yaptırımlar uygulanmaktadır. İlk aşamada bu yaptırım, topluluğa

verilecek bir vadesiz mevduat (non-interest bearing deposits) iken, verilen süre

içerisinde açığın kapatılmaması durumunda para cezası olarak uygulanmaktadır

(Hodson ve Maher, 2004: 799).

1997 yılında uygulamaya konulan İstikrar ve Büyüme Paktı’nda bütçe açığının

GSYİH’nin %3’ünü geçmesi durumunda yaptırım uygulanacağı belirtilmekle

birlikte birtakım kaçış hükümlerine de yer verilmiştir. Örneğin, üye ülkenin kendi

kontrolü dışında gerçekleşen ve mali durumunda büyük etkiler meydana getiren

olağanüstü bir durumda ya da reel GSYİH’de en az %2’lik bir düşüşün meydana

geldiği ekonomik daralma sürecinde bu yaptırımlar uygulanmamaktadır. Yaptırımlar

iki türlüdür. Bunlar adlandırma ve utandırma (naming and shaming) yani üye ülkeye

yapılacak grup baskısı ve parasal cezalardır (Buiter, 2006:689).

2005 yılında İstikrar ve Büyüme Paktı kurallarında değişiklik yapılmıştır. Bu

değişikliklerde, Almanya ve Fransa’nın 2002 yılında GSYİH’nin %3’ü olarak

belirlenen açık limitini aşmaları ve bu ülkelere karşı ceza mekanizmasının

işletilmemesi etkili olmuştur. Bu düzenlemelerle birlikte İstikrar ve Büyüme

Paktı’nın yeni hali şu şekildedir (Payzanoğlu ve Tekkaya, 2005:1):

− %3’lük bütçe açığı ve %60’lık borç oranı kriteri aynen korunmuştur.

− Temel olarak, ülkeler her yıl yapısal bütçe açıklarını GSYİH’nin %0,5’i

oranında azaltacaklardır. Ancak, potansiyelin üzerinde ve hızlanan bir büyüme

eğilimi bulunduğunda, üye ülkeler o yıl %0,5’ten daha fazla mali disiplin

uygulayacaktır. Potansiyelin altında ve yavaşlayarak büyüyenler ise %0,5’ten daha

az kısıntıya gideceklerdir.

− Yeni getirilen kurallar uyarınca %3 limitini aşan ülkeler, aşağıdaki

durumlarda cezai mekanizmadan muaf tutulacaklardır:

%3 limitinin “geçici” ve “limite yakın” olması şartıyla aşılabilmesine izin

verilmektedir.

Sınırı aşan her ülkenin, sınır aşımının gerekçelerini içeren bir rapor

hazırlaması kararlaştırılmıştır. Daha sonra, gerekçelerin meşruiyetini tartışacak olan

AB Konseyi, gerekli görürse, söz konusu ülkeye mali yaptırım uygulayabilecektir.

Limiti aşan ülkelerin %3’ün altına inmeleri için verilen süre ise bir yıldan iki

yıla çıkarılmıştır. Bu süre, olağandışı durumlarda iki yıl daha uzatılabilecektir.

İstikrar ve Büyüme Paktı uygulamaya konulduktan sonra birtakım sorunlara yol

açmış ve çeşitli açılardan eleştirilmiştir. Bu eleştirileri aşağıdaki gibi sıralamak

mümkündür (Buti, Eijffinger ve Franco, 2003:13-14):

İstikrar ve Büyüme Paktı bütçe esnekliğini azaltmaktadır: Pakt’ta bütçe açığının

GSMH’ye oranına %3’lük bir tavan sınırlandırması getirilmiş, bu sınırın sadece

istisnai durumlarda ve kısıtlı bir zaman için ihlal edilebileceği kabul edilmiştir.

Parasal alan için yapılan çalışmalar göstermiştir ki, ulusal para bağımsızlığının

olmadığı bir ortamda yaşanacak spesifik şokları gidermede yüksek bütçe esnekliği

gereklidir.

İstikrar ve Büyüme Paktı asimetrik bir şekilde işlemektedir: Pakt, konjonktür

periyotlarına uygun vergi kesintilerine ya da harcama artışlarına yönelik hükümet

eğilimlerini engelleyememektedir. Pakt’ta ülkelerin, güçlü büyüme periyodu

472

Maliye Dergisi Sayı 158 Ocak-Haziran 2010

A. AYSU

boyunca, harcama artırımlarını ya da vergi indirimlerini önleyen herhangi bir

mekanizma yoktur.

İstikrar ve Büyüme Paktı kamu yatırımlarını engellemektedir: Bütçe denkliğinin

korunması ya da bütçe fazlalığının hedeflenmesi, sermaye harcamalarının cari

gelirlerle finanse edilmesini ima etmektedir. Bu yüzden, yatırım projesinin

maliyetlerini, projeden fayda sağlayacak olan gelecek kuşaklara aktarma imkânı

ortadan kalkmaktadır.

İstikrar ve Büyüme Paktı toplam mali tutumu (fiscal stance) ihmal etmektedir:

Pakt’ta, her ülke kendi ulusal maliye politikasından sorumludur. Bununla birlikte,

ulusal olarak belirlenen maliye politikaları Avro Bölgesi’ndeki optimal mali tutum

ile sonuçlanmamaktadır. Örneğin, birkaç ülkede bütçe fazlasından bütçe dengesine

doğru aynı anda meydana gelen bir kayma, Pakt sınırlamalarına uyan ülkelere

rağmen aşırı genişletici (over-expansionary) bir mali tutuma yol açmaktadır.

İstikrar ve Büyüme Paktı kısa vadeli taahhütlere odaklanmakta ve yapısal

reformları ihmal etmektedir: Pakt, hemen hemen sadece bütçe açıkları için kısa

dönemli amaçlara odaklanmaktadır. Ayrıca, orta ve uzun vadede sürdürülebilirliği

güçlendirecek, kısa dönemde ise bütçe açıklarını olumsuz etkileyecek emeklilik

reformu gibi çeşitli politikaların uygulanmasını engellemektedir.

AB’de aşırı açık prosedürü, üye ülkenin planlanan ya da gerçek açık/GSYİH

oranı %3 olarak belirlenmiş referans değerini aştığı zaman başlatılmaktadır. Buna ek

olarak, aşırı açık prosedürü borç/GSYİH oranının %60’ın üzerinde olduğu ve bu

oran yeterli düzeyde bir azalış hızı göstererek referans değerine yaklaşmadığı sürece

uygulanmaktadır. Avrupa Topluluğu Anlaşması’nın 104. maddesinde düzenlenen

aşırı açık prosedürünün aşamaları şu şekildedir (Morris, Ongena ve Schuknecht;

2006:13-15):

Aşırı açığın tanımlanması (Madde 104(3)-(6)): Prosedürün ilk aşaması, üye

ülkenin bütçe açığı ve ekonomik durumu ile ilgili Komisyon raporunun

hazırlanmasıdır. Bu rapor, ülkenin referans değerlerini ihlal etmesinin, ülkenin

kontrolü dışında olan olağanüstü bir durumdan mı, yoksa geçici olarak mı meydana

gelip gelmediğini inceler. Ekonomik ve Mali Komite ile Komisyon, aşırı açığın olup

olmadığına dair görüş bildirir. Komisyon raporu ve söz konusu görüşler

doğrultusunda Ekonomik ve Mali İşler Bakanlar Konseyi aşırı açığın olup olmadığı

konusunda karar verir.

Konsey tavsiyesi (Madde 104(7)): Konseyin aşırı açık kararı vermesinden sonra,

üye ülkeye, açığı giderecek önlemler alması konusunda birtakım baskılar yapılır. İlk

aşama, Konsey tavsiyelerinin yayınlanmasından oluşur ve daha sonra bunu aşırı

açığın bulunduğuna dair Konsey kararının yayınlanması takip eder. Tavsiye

kararlarında, aşırı açığın giderilmesi için belirli bir süre verilmektedir. Ayrıca, aşırı

açığı gidermek amacıyla etkili eylemlerin başlatılması için de belirli bir süre

tanınmaktadır.

Aşırı açığın olduğuna karar verildikten sonra Konsey, o ülkeye açığı gidermeye

yönelik tavsiyelerde bulunur. Ülke söz konusu tavsiyeler doğrultusunda dört ay

içerisinde açığı gidermeye yönelik etkin uygulamalara başlamalıdır. Eğer üye ülke,

Konsey kararlarına ilişkin uygulamalarda başarısız olursa, aşırı açığın

mevcudiyetine ilişkin verileri içeren raporun yayınlanmasından itibaren en geç 10 ay

içerisinde Konsey yaptırım uygulamaya karar verebilir.

Maliye Dergisi Sayı 158 Ocak-Haziran 2010

473

Gelişmiş Ülkelerde Maliye Politikası Kurallarının İhlaline İlişkin Başlıca Yaptırımlar

Konsey ilanı (Madde 104(9)): Eğer üye ülke verilen süre içerisinde açığı

kapatmak amacıyla Konsey kararları doğrultusunda mali önlemler alırsa, prosedür

askıya alınır ve Komisyon ile Konsey, ülkedeki önlemleri ve bunların etkilerini

gözlemler. Aksine ülke, etkin bir faaliyete girişmezse ya da alınan önlemler açığı

gidermede yetersiz kalırsa, Konsey ülkenin durumunu kamuoyuna açıklama

konusunda karar alır.

Yaptırım (Madde 104(11)): Eğer ülke etkili bir eylemde bulunmazsa ya da alınan

önlemler yetersiz kalırsa, Konsey yaptırım uygular. Yaptırımlar, GSYİH’nin

%0,2’sine eşit bir sabit unsurdan ve açığın referans değeri üzerindeki kısmının

1/10’una denk gelen değişken unsurdan oluşan vadesiz mevduat alınmasıdır. Ayrıca

bu mevduat için GSYİH’nin %0,5’i şeklinde bir tavan belirlenmiştir. Aşırı açık

giderilmediği sürece açığın referans değerin üzerindeki kısmının 1/10’una eşit, ek

mevduatlar alınmaktadır (belirtilen tavan sınırına kadar). İki yıl sonra ise bu

mevduat para cezasına dönüştürülmektedir.

İptal (Madde 104(12)): Aşırı açık prosedürü, Konseyin üye ülkenin aşırı açığını

giderdiği hakkındaki görüşü ile sona erer ve aşırı açık kararı iptal edilir.

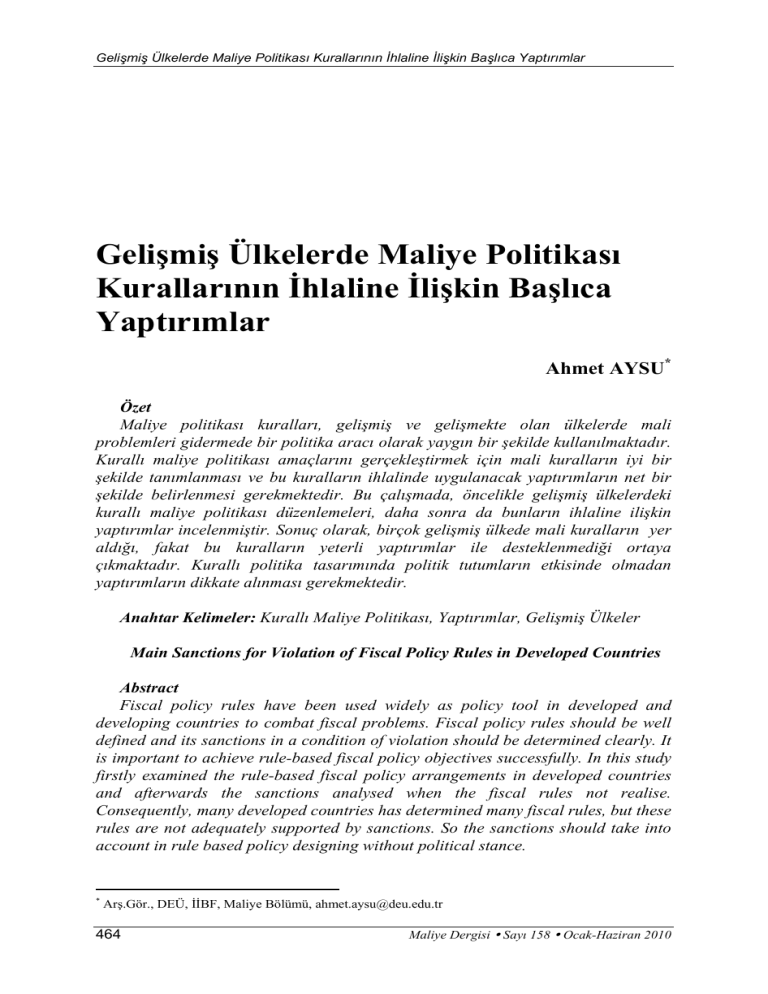

Aşağıdaki şekilde söz konusu süreç özetlenmiştir.

Açık ve Borç Raporu

Madde 104 (5)

Komisyon Görüşü

Madde 104 (3)

Komisyon Raporu

Madde 104 (4)

Ekonomik ve Mali Komite

Madde 104 (6)

Karar

Etkin faaliyet

Önlemlerin uygulanmaması / yetersiz

Yürürlükte olmama ve

Gözlemleme

Verilen süre içerisinde aşırı açığın

Etkin faaliyet

Önlemlerin uygulanmaması / yetersiz

Aşırı açığın

giderilmesi

Madde 104 (7)

Tavsiye

Etkin faaliyet

Madde 104yok

(8)

Karar

Etkin faaliyet

yok

Madde 104 (9)

İlan

Etkin faaliyet

yok

Madde 104 (11)

Yaptırım

Aşırı açığın

giderilmesi

Madde 104 (12)

İptal

Kaynak: Morris, Ongena ve Schuknecht; 2006:14.

Şekil 1: AB Aşırı Açık Prosedürü’nün Temel Aşamaları

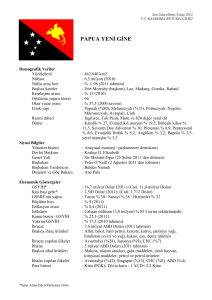

AB’de son dönemde Fransa, Yunanistan, İrlanda, İspanya ve İngiltere için aşırı

açık prosedürü başlatılmıştır. Bu beş ülkenin 2008 yılındaki bütçe açığının

474

Maliye Dergisi Sayı 158 Ocak-Haziran 2010

A. AYSU

GSYİH’ye oranı sırasıyla; -3,4; -5,0; -7,1; -3,8; -5,4 olarak gerçekleşmiştir.

Komisyon, İrlanda için 2013, Fransa ve İspanya için 2012, Yunanistan için 2010 ve

İngiltere için de 2013-2014 yılına kadar bütçe açıklarını kontrol altına almalarını

istemiştir. Komisyon, İngiltere’nin parasal birlik içerisinde olmamasından dolayı bu

kuralların İngiltere için bağlayıcı bir niteliğe sahip olmadığını, fakat söz konusu

kurallara uymaya çalışması gerektiğini belirtmiştir (EC, 2009).

Tablo 3’te, AB mali kurallarının ideal mali kurallar açısından bir

değerlendirilmesi sunulmuştur. AB mali kuralları uygulanabilirlik açısında vasat bir

görünüme sahiptir. Bunda en önemli etken AB içerisinde egemen olan ülkelere karşı

yaptırımların uygulanması hakkındaki inandırıcılığın düşük olmasıdır. Bu durumu

artıran faktör ise nihai kararın Konsey tarafından verilmesi ve partizan

uygulamaların bulunma riskidir.

Tablo 3: AB Mali Kurallarının Çeşitli Kriterler İtibarıyla Değerlendirilmesi

İdeal Mali Kural

AB Mali Kuralları

1. İyi Tanımlanmış

++

2. Şeffaf

++

3. Basit

+++

4. Esnek

++

5. Nihai amaç uygun

++

6. Uygulanabilir

+

7. Tutarlı

++

8. Yapısal reformlarla desteklenme

+

Kaynak: Buti, Eijffinger ve Franco, 2003:7.

Değerlendirme kriterleri: +++ = ‘çok iyi’, ++ = ‘iyi’, + = ‘vasat’

Mali kurallar ihlal edildiğinde, önemli yaptırımların uygulanması gerekmektedir.

Cezalar uygulanabilir ve yeterli büyüklükte olmalıdır. İstikrar ve Büyüme Paktı’nda,

mali kuralların ihlaline ilişkin yaptırımlar (vadesiz mevduat ve daha sonra para

cezası uygulanması) oldukça yüksek miktarlarda ve katıdır. Ancak bunların

uygulaması Konsey tarafından çeşitli siyasi kararlara bağlı olan, oldukça uzun bir

süreçtir. Ülkelere uygulanacak yaptırımlara ilişkin karar, Avrupa Birliği Maliye

Bakanları Konseyi tarafından verilmektedir. Konsey, politikacılardan oluşmakta ve

bunlar kendi akranlarının karşı karşıya olduğu sorunlara karşı müsamahakâr ve

anlayışlı olabilmektedir.

Yaptırımların uygulanmasına dair karar, hem teknik hem de siyasi bir karaktere

sahiptir. Bu kararın sadece Komisyona bırakılması imkânsızdır. Çözüm,

yaptırımların uygulamasındaki partizan eğilimleri azaltacak bir karar alma

mekanizmasının geliştirilmesidir (Eijffinger, 2002:8).

AB’de uygulanan aşırı açık prosedüründen başka, AB’ye üye bazı ülkeler kendi

ulusal kanunlarında çeşitli mali kurallar ve bunların ihlali durumunda uygulanacak

birtakım yaptırımlar belirlemiştir. Ülkeler Maastricht Anlaşması ve İstikrar ve

Büyüme Paktı çerçevesinde belirlenen mali kurallara ilişkin taahhütlerini ortaya

koymak ve taahhütte bulundukları hedefleri desteklemek amacıyla ulusal

Maliye Dergisi Sayı 158 Ocak-Haziran 2010

475

Gelişmiş Ülkelerde Maliye Politikası Kurallarının İhlaline İlişkin Başlıca Yaptırımlar

düzenlemelere başvurmaktadırlar. Bunlar içerisinde Polonya ve Avusturya’nın

ulusal düzenlemelerindeki yaptırımlar dikkat çekmektedir.

2.2.1. Polonya

Polonya’da uygulanan mali saydamlık uygulamaları ve mali kurallar, bütçe açığı

eğilimlerini azaltmada büyük katkılar sağlamıştır. Mali saydamlığın önemi

konusunda, IMF (Mali Saydamlık İyi Uygulamalar Kodu, 1998) ve OECD (Bütçe

Saydamlığı İçin En İyi Uygulamalar, 2000) gibi uluslararası kuruluşlar tarafından

çalışmalar yapılmaktadır. Bu uygulamalar aynı zamanda Avrupa Birliği

müktesebatında da açık bir şekilde formüle edilmiştir. Tüm bu organizasyonlar, iyi

yönetişimin ve mali sürdürülebilirliğin bir ön koşulu olarak mali saydamlığın rolü

üzerinde durmaktadır. Saydamlık, mali kurallarla yaygın bir biçimde

desteklenmektedir. Bu kurallar, Avrupa Birliği Maastricht Kriterleri ile İstikrar ve

Büyüme Paktı’nda yer alan bağlayıcı kısıtlamalarla getirilmiştir. Bununla birlikte,

maliye politikası kurallarından beklenen faydaların gerçekleşebilmesi için politika

yapıcıların daha çok sorumluluk sahibi olmaları gerekmektedir (Benecki, Hölscher

ve Jarmuzek, 2006:2).

2004 yılında Avrupa Birliğine üye olan Polonya’da, maliye politikası

kurallarının etkileyici örnekleri mevcuttur. Polonya Anayasası ve Kamu Maliyesi

Kanunu ile borç ve bütçe açığı kuralları düzenlenmiştir. Aynı zamanda, bu kurallara

benzer şekilde Avrupa Birliğine üyelikten kaynaklanan birtakım dış

yükümlülüklerle, çeşitli sınırlandırmalar bulunmaktadır. Harcamalar üzerinde ise,

Maliye Bakanı tarafından “Belka Kuralı” olarak bilinen birtakım geçici (at hoc)

harcama sınırlamalarının uygulandığı görülmektedir (Benecki, Hölscher ve

Jarmuzek, 2006:16).

Kamu Borcu Kuralı: Polonya’da borç kuralı en etkili ve katı mali kuraldır.

Borçlanma kuralı Anayasanın 216. maddesi ile düzenlenmiştir. Buna göre kamu

borçlarının GSYİH’nin 3/5’ini yani %60’ını geçemeyeceği anayasa ile güvence

altına alınmıştır. Yıllık GSYİH’nin ve kamu borcunun hesaplanma yöntemlerinin ise

kanunla belirleneceği hüküm altına alınmıştır.

Borçlara ilişkin ikinci kural ise Kamu Maliyesi Kanunu’nda yer almaktadır. Bu

düzenleme ile hükümet, kamu borçlarını belirlenen üç eşik değer düzeyinde

tutmakla sorumludur. Kamu borcunun GSİYH’ye oranının önceden belirlenen

değerleri aşması durumunda, oluşacak borç artışlarını durdurmak amacıyla eşik

değerler belirlenmiştir. Bu sınırlayıcı eşik değerlerden birincisi, kamu borç stokunun

GSYİH’ye oranının %50 olmasıdır. Eğer borç/GSYİH oranı %50 olan eşik değeri

aşarsa, hem merkezi hükümet, hem de yerel yönetimler bütçe açığı/bütçe gelirleri

oranını bir sonraki yıl bir önceki yıla göre aynı oranda tutmak zorundadır. İkinci

sınırlayıcı hüküm, eğer kamu borcu GSYİH’nin %55’ini geçerse, hükümet gelecek

yıl bütçesini borç-GSYİH oranını azaltacak şekilde denk olarak hazırlamak

zorundadır. Ayrıca hükümet, parlamentoya borç-GSYİH oranını azaltmayı

amaçlayan mali konsolidasyon programını sunmakla sorumludur. Borçlara ilişkin

son eşik değer ise, anayasal sınırlamaya eşit olan kamu borcunun GSYİH oranının

%60 olmasıdır. Bu değer aynı zamanda Maastricht Kriteri ile de uyumludur. Eğer

kamu borcu bu seviyeye yaklaşır veya bu seviyeyi aşarsa, gelecek yıl için

hazırlanacak merkezi ve yerel yönetim bütçeleri mutlaka denk hazırlanmalıdır. Buna

ek olarak, kamu idareleri tarafından çıkarılan hazine kefaletine ve garantisine sahip

borçlanma araçları yasaklanmıştır. Aynı zamanda hükümet, kamu borcu/GSYİH

476

Maliye Dergisi Sayı 158 Ocak-Haziran 2010

A. AYSU

oranını azaltmayı amaçlayan mali konsolidasyon programını parlamentoya sunmakla

yükümlüdür (Benecki, Hölscher ve Jarmuzek, 2006:17).

Bütçe Açığı Kuralı: Polonya’da, Avrupa Birliğine üye olduktan sonra, bütçe

açıklarına ilişkin Büyüme ve İstikrar Paktı’yla belirlenen sınırlama uygulanmaktadır.

İstikrar ve Büyüme Paktı’nda, merkezi hükümet bütçe açığının GSYİH’nin %3’ünü

aşamayacağı karara bağlanmıştır. Eğer bu seviye, üye ülkeler tarafında ihlal edilirse,

ülke “aşırı bütçe açığı prosedürü’’ne tabi tutulmaktadır.

Harcama Kuralı: Polonya’da son yıllarda maliye politikası uygulamaları,

harcama kurallarının iyi bir örneğini teşkil etmektedir. 2002 yılındaki Maliye Bakanı

Belka tarafından harcamalara ilişkin bir sınırlandırma getirilmiştir. Bu kurala göre,

merkezi hükümet harcamalarındaki artışın en fazla enflasyon oranından %1 fazla

olabileceği belirtilmiş ve bütçelerin bu esasa göre hazırlanması gerektiği

vurgulanmıştır. Bu kural daha sonraki yıllarda merkez bankası ve finansal piyasalar

tarafından olumlu bir şekilde karşılanmıştır. Bununla birlikte bu kuralın avantajları,

güvenilirliğine bağlıdır. Son yıllardaki tecrübeler, harcama kuralının daha az

bağlayıcı olduğunu ve Belka’dan sonra gelen Maliye Bakanları tarafından

uygulamanın terk edildiği göstermektedir (Benecki, Hölscher ve Jarmuzek,

2006:18).

2.2.2. Avusturya

Avusturya’da mali kuralları içeren düzenleme “Yurtiçi İstikrar Paktı” (Domestic

Stability Pact)’tır. Buna göre, federal hükümet, eyaletler ve belediyeler olmak üzere

üç yönetim birimi, denk bütçe kuralı ve buna ilişkin yaptırımlar konusunda

anlaşmaya varmışlardır. 2005-2008 dönemi için yapılan anlaşmada, federal hükümet

için, 2005 yılındaki %2,4’lük bütçe açığı tavanının ve 2008 yılında %1,2’ye

düşürülmesi kararlaştırılmıştır. Eyaletlerin ise 2005 ve 2006 yılında GSYİH’nin

%0,6’sı, 2007 ve 2008 yılında da GSYİH’nin %0,7’si oranında bütçe fazlası vermesi

kararlaştırılmıştır. Dokuz eyaletin her birinde uygulanan spesifik fazlalık hedefleri

geniş ölçüde nüfusa bağlıdır. Bununla birlikte daha az zengin eyaletlerin biraz daha

küçük fazla verme imkânı mevcuttur (Andres, Wurzel, Wörgötter, 2006:24).

Belediyeler ise dört yıllık dönem süresince, denk bütçeye sahip olmalıdırlar.

Denk bütçe hedefi, her bir belediye için ayrı ayrı uygulanmak yerine, her bir eyalette

bulunan belediyelerin toplamına uygulanmaktadır. Eyaletteki tüm belediyeler

tarafından Açık Kuralının aşılması herhangi bir yaptırım içermemektedir. Denk

bütçe gereksinimi, yapısal dengenin ölçülmesinden ziyade, fiili denge tarafından

belirlenmektedir. Bununla birlikte İstikrar Paktı birtakım esneklikler de

tanımaktadır. Federal hükümete, eyalet yönetimine, belediyelere GSYİH’nin

sırasıyla söz konusu sınırlamaların %0,25, %0,15 ve %0,1’ini geçici süreyle

aşmalarına izin verilmiştir. Bu esneklik hükmü 2007 ve 2008 yıllarını

kapsamaktadır. Yaptırım mekanizması aynı zamanda konjonktürel açıklar için kaçış

hükmüne de yer vermektedir.

Hükümetler, İstikrar Paktı süresince söz konusu hedeflere ulaşmada ortalama

olarak başarısız olursa, tavan sınırına kadar hedeflenen dengenin mutlak miktarının

%8’inden oluşan sabit para cezası ile açığın %15’inden oluşan değişken para cezası

toplamından oluşan para cezası uygulanmaktadır. Belediyeler, sabit para cezasından

sorumlu olmadıkları için ne fazla ne de açık verme gereksinimi duymazlar.

Maastricht Anlaşması’nda belirlenen %3’lük açık sınırının ihlalinden doğan

yaptırımlar yerel yönetimler arasında paylaştırılmaktadır. İstikrar Paktı’nda aynı

Maliye Dergisi Sayı 158 Ocak-Haziran 2010

477

Gelişmiş Ülkelerde Maliye Politikası Kurallarının İhlaline İlişkin Başlıca Yaptırımlar

zamanda önemli bir ekonomik resesyon nedeniyle açık hedeflerine ulaşılamaması

durumunda herhangi bir yaptırımın uygulanmayacağı ifade edilmiştir (Andres,

Wurzel, Wörgötter, 2006:24).

AB üyesi olmayan gelişmiş ülkelerden Kanada ve Japonya’da da belirlenmiş

birtakım mali kurallar yer almaktadır. Japonya’ya kıyasla mali kuralların daha

yaygın olduğu Kanada’da bu kuralların ihlaline ilişkin yaptırımlar daha açık bir

şekilde ortaya konulmuştur.

2.3. Kanada’da Maliye Politikası Kuralları ve Kuralların İhlalinde

Yaptırımlar

Kanada’nın eyaletlerinde çoğunlukla Denk Bütçe Kanunu kabul edilmiş

olmasından dolayı etkin bir vergi ve harcama sınırlandırması (Manitoba ve Ontario

eyaletleri hariç) bulunmamaktadır. Son yıllarda Kanada ile ilgili yapılan ampirik

çalışmalar, Denk Bütçe Kanunu’nun, kamu harcamalarındaki artışı az miktarda

sınırlandırdığı ancak mali dengeyi kolaylaştırdığı yönündeki argümanları

desteklemektedir. 1990’lı yıllarda Kanada eyaletlerinin sekizinde Denk Bütçe

Kanunu uygulanırken, iki eyalette (Prince Edward Island ve Newfoundland &

Labrador) uygulanmamaktadır (Clemens vd:9). Bütçe kanunlarında ise Denk Bütçe

Kuralının ihlal edilmesi durumunda kabine üyelerinin maaşlarından kesintiler ya da

seçime gitmeyi içeren yaptırımlar bulunmaktadır (OECD, 2002:132).

2.4. Japonya’da Maliye Politikası Kuralları ve Kuralların İhlalinde

Yaptırımlar

Japonya’da 1980 yılında Maliye Bakanı ve iktidardaki Liberal Demokrat Parti

arasındaki müzakereler sonucunda kabul edilen Mali Konsolidasyon Anlaşması

kamu kesimi reform girişimlerinin bir parçası olmuştur. Bu anlaşmanın tüm amacı,

1990 yılına kadar açıkları kapatmak için devlet borçlanma araçlarının

çıkarılmamasıdır. Amacı gerçekleştirmek için Maliye Bakanı 1982 yılında tüm

kamu idarelerinin bütçeleri için sıfır artış oranını içeren bütçe hazırlama rehberi

yayınlamıştır. Bu uygulama 1980’li yıllar boyunca nominal genel gider hesaplarında

düşüşlere yol açmıştır. Fakat, sıfır artış tavanı uygulanması, sadece genel hesap

içerisinde yer alan bakanlıklarda ve bunlara bağlı devlet dairelerinde uygulanmıştır.

Yerel yönetimlere yapılan genel hesap transferleri bu artış tavanından muaf

tutulmuştur. Ayrıca, artış tavanı çok sayıdaki özel hesapları (special accounts)

kapsamamıştır. Dolayısıyla bu mali kural sadece kısmi bir etkiye sahip olmuştur

(Hagen, 2005:3).

Japonya’da mali kurallar genellikle söz konusu yıl için belirlenen mali hedefler

doğrultusunda düzenlenmiştir. Örneğin 1984-1987 döneminde cari harcamalarda

maksimum %10’luk, yatırım harcamalarında da maksimum %5’lik bir azalış

hedeflenmiştir. 1988-1990 döneminde ise, bir önceki dönemdeki cari harcama azalış

hedefi korunmuş, yatırım harcamaları artış hızı %0 olarak belirlenmiştir. 1991-2003

yılları arasında cari harcamalar, genel yönetim harcamaları ve sosyal güvenlik

harcamaları için çeşitli azalış oranları, yatırım harcamaları, bilim ve teknoloji

harcamaları için ise çeşitli artış oranları hedeflenmiştir.

1997 yılında kabul edilen Mali Yapı Reform Kanunu (Fiscal Structure Reform

Act) ile bütçe açığının GSYİH’ye oranının %3 değerinin altına indirilmesi ve 2005

yılından sonra açıklanan finansman politikasının sonlandırılması ve bunun için yeni

finansal araçların piyasaya sürülmemesi kararlaştırılmıştır. (Hagen, 2005:4).

478

Maliye Dergisi Sayı 158 Ocak-Haziran 2010

A. AYSU

Japonya’da bağlayıcı bir mali kural bulunmamaktadır. Kamu Maliyesi Kanunu,

merkezi hükümetin borçlanmasını sadece yatırım amaçları için kullanılması

konusunda teşvik etmektedir. Ancak bu kural, cari harcama açıklarının finansmanı

(1991-93 dönemi hariç) için istisnai tahvil (exceptional bonds) çıkarımının başladığı

1965 yılından beri uygulanamamaktadır (OECD, 2006:89).

Sonuç

20. yüzyılın sonlarına doğru yoğun bir şekilde kullanılmaya başlayan mali

kurallara dayalı maliye politikası uygulamalarına karşı ilgi her geçen gün

artmaktadır. Söz konusu mali kuralların tespit ediliş amaçlarına göre uygulanması ve

bu konuda dikkat gösterilmesi bu kuralların ihlali durumunda uygulanacak

yaptırımlar ile desteklenmesine bağlıdır.

Gelişmiş ülkeler bazında maliye politikası kurallarının ihlaline ilişkin

yaptırımlara baktığımızda, mali kurallar kadar, bu yaptırımların yaygın olmadığını

görmekteyiz. Yaptırımlar özellikle, Amerika ve AB ülkelerinde (İstikrar ve Büyüme

Paktı ile) uygulanmaktadır. AB’de İstikrar ve Büyüme Paktı gereğince belirlenen

referans değerlerini aşan ülke için ilk önce itibari bir yaptırım (ülkenin kamuoyuna

duyurulması), daha sonra ise ülkeden bir miktar paranın vadesiz mevduat olarak

alınması, son olarak da söz konusu mevduatın para cezasına çevrilmesi

uygulanmaktadır. Amerika’da belirlenen değerlerin aşılması durumunda harcama

kesintilerine gidilmekte, Polonya’da borçlar için belirlenen eşik değerlerin aşılması

durumunda hükümet yeni bir mali konsolidasyon programı hazırlamakta ve meclise

sunmaktadır.

İhtiyari maliye politikası uygulamalarının sakıncalarının giderilmesi amacıyla

uygulamaya konan mali kurallar tam anlamıyla uygulanabilir nitelikte olmalıdır.

Özellikle ortaya konan mali kurallara ilişkin düzenlemeye paralel olarak mali

saydamlıkla ilgili düzenlemelerin yapılması gerekmektedir. Uygulama sonuçlarının

değerlendirilmesi, kamu hesaplarının doğru ve uluslararası düzeyde karşılaştırılabilir

şekilde tutulması ve bunlara her kesimin ulaşması gerekmektedir.

Kaynakça

Aktan, C. C. (2004), “Kamu Tercihi Teorisi ve Anayasal Politik İktisat”, iç.

Anayasal İktisat, (ed. Aktan C. C.), Siyasal Kitabevi, 3-34.

Aktan, C.C., Çoban, H. ve Demir, İ. C. (2007), “Kurumsal Maliye Politikası

Perspektifinden Vergi ve Harcama Sınırlamaları”, iç. Kurumsal Maliye

Politikaları, (ed. Aktan, C.C., Dileyici, D. ve Vural, İ. Y.), Seçkin Kitabevi, 167189.

Buiter, W. H. (2006), “The ‘Sense and Nonsense of Maastricht’ Revisited: What

Have we Learnt About Stabilization in EMU?”, Journal of Common Market

Studies, 44(4), 687-710.

Buti, M., Franco, D. ve Ongena, H. (1998), “Fiscal Discipline and Flexibility in

EMU: The Implementation of the Stability and Growth Pact”, Oxford Review of

Economic Policy, 14(3), 81-97.

Benecki, R., Hölsche, J. ve Jarmuzek, M. (2006), “Fiscal Transparency and Policy

Rules in Poland”, Centre for the Study of Economic & Social Change in Europe,

Economics Working Paper No. 65, London, 1-31.

Maliye Dergisi Sayı 158 Ocak-Haziran 2010

479

Gelişmiş Ülkelerde Maliye Politikası Kurallarının İhlaline İlişkin Başlıca Yaptırımlar

Buti, M., Eijffinger, S. ve Franco, D. (2003), “Revisiting the Stability and Growth

Pact: Grand Design or Internal Adjustment”, CEPR Discussion Paper, No. 3692,

1-36.

Buti, M. ve Noord van den P. (2004), “Fiscal Policy in EMU: Rules, Discretion and

Political Incentives”, European Economy, European Commission Directorate

General for Economic and Financial Affairs Economic Papers, No. 206,

http://europa.eu.int/comm/economy_finance, (25/10/2007).

Clemens, J., Fox, T., Karabegovic, A., Leroy, S. ve Veldhuis, N. (2007), Tax and

Expenditure Limitations: The Next Step in Fiscal Discipline, the Fraser Institute,

http://www.fraserinstitute.org/COMMERCE.WEB/product_files/TaxExpendLim

ts.pdf, (11/11/2007).

EC (2009), European Commission, http://ec.europa.eu/news/economy/090324_1_

en.htm, (10/04/2009).

Eijffinger, S. C. W. (2002), “How can the Stability and Growth Pact Be Improved to

Achieve Both Stronger Discipline and Higher Flexibility”, Briefing Paper on the

Conduct Of Monetary Policy And An Evaluation of The Economic Situation In

Europe - 4th Quarter 2002.

European Commission (2005), Public Finance in EMU 2005, Directorate-General

For Economic and Financial Affairs, Brussels.

Finland Ministry of Finance (2007), “Fiscal Policy Rules and the Reform of

Spending Limits in Finland”, Ministry of Finance Budget Department, Helsinki.

Fuentes, A., Wurzel, E. ve Wörgötter, A. (2006), “Reforming Federal Fiscal

Relations in Austria”, OECD Economic Department Working Papers, No. 474,

1- 34.

Hagen, von J. (2005), “Fiscal Rules and Fiscal Performance in the EU and Japan”,

Imes Discussion Paper Series, Discussion Paper No. 2005-E-5, Tokyo, 1- 44.

Heniff, B. (2001), “The Sequestration Process”, CRS Report for Congress,

Congressional Research Service.

Hodson, D. ve Maher, I. (2004), “Soft Law and Sanctions: Economic Policy Coordination and Reform of the Stability and Growth Pact”, Journal of European

Public Policy, 11(5), 798–813.

Keith, R. (2001), “Sequestration Procedures Under the 1985 Balanced Budget Act”,

CRS Report for Congress, Congressional Research Service.

Kell, Michael (2001), “An Assessments of Fiscal Rules in the United Kingdom”,

IMF Working Paper, WP/01/91, 1-36.

Kopits, G. (2001), “Fiscal Rules: Useful Policy Framework or Unnecessary

Ornament”, IMF Working Paper, WP/01/145, 1-24.

Maliye Bakanlığı (2008), Yıllık Ekonomik Rapor 2008.

Morris, R., Ongena, H. ve Schuknecht, L. (2006), “The Reform and Implementation

of the Stability and Growth Pact”, European Central Bank Occasional Paper

Series, No. 47, Germany, 1-51.

NCSL (2007), State Tax and Expenditure Limits 2007, http://www.ncsl.org/

programs/fiscal /tels2007.htm, (11/12/2007).

OECD (2002), Economic Outlook, No. 72, Paris.

OECD (2006), Economic Surveys: Japan, Volume 2006, Issue 13.

Payzanoğlu, D. ve Tekkaya, A. (2005), “Euro Bölgesi İzleme Raporu”, TCMB Dış

İlişkiler Genel Müdürlüğü, 1-14.

480

Maliye Dergisi Sayı 158 Ocak-Haziran 2010

A. AYSU

Poterba, J. M. (1996), “Do Budget Rules Work”, NBER Working Paper Series,

Working Paper 5550, 1-61.

Premchand, A. (2004), “Ethical Dimensions of Public Expenditure Management”,

Economic and Political Weekly, February 21, 813-822.

Schuknecht, L. (2004), “EU Fiscal Rules Issues and Lessons From Political

Economy”, European Central Bank Working Paper Series, No. 421, Germany,

1-38.

Simmons, R. T. (2007), Constitutional Limits Versus Statutory Rules,

http://www.limitedgovernment.org/limiting_leviathan/chapter5.pdf,

(03/12/2007).

Şimşek, H. A. ve Bekâr, A. G. (2008), “Kurallı Maliye Politikası: Seçilmiş Ülke

Örnekleri”, iç. Yönetim ve Ekonomi Bilimleri Konferansı, Kamu Maliyesi ve

Kamu Ekonomisi, (ed. Dileyici, D., Özkıvrak, Ö. ve Vural, T.), 11-12 Eylül

2008, 289-304.

Uygur, E. (2001), “Enflasyon, Para ve Mali Baskı: İktisat Politikasında Geri

Kalmışlık”, İktisat, İşletme ve Finans, 16 (189), 7-23.

Maliye Dergisi Sayı 158 Ocak-Haziran 2010

481