A. OKTAYER

Türkiye’de Bütçe Açığı, Para Arzı ve

Enflasyon İlişkisi

Asuman OKTAYER*

Özet

Geleneksel yaklaşıma göre enflasyon her zaman ve her yerde parasal bir

olgudur. Bununla birlikte yapılan araştırmaların çok bir kısmı, fiyat istikrarının

sağlanmasında para politikasının tek başına yeterli olmadığını ve uygun maliye

politikaları ile bir arada yürütülmesi gerektiğini ileri sürmektedir. Geleneksel

yaklaşımın tersine fiyat düzeyinin mali teorisi (FTPL), maliye politikalarının,

özellikle de bütçe açıklarının, enflasyonun belirleyicileri olduğunu iddia etmektedir.

Bu çalışmada Türkiye’de 1987-2009 döneminde bütçe açıkları, para arzı artışı ve

enflasyon arasındaki ilişki, eşbütünleşme teknikleri kullanılarak araştırılmaktadır.

Elde edilen bulgular Türkiye’de olası bir FTPL yaklaşımını uzun dönemde destekler

nitelikte olabilir.

Anahtar Kelimeler: Bütçe Açıkları, Para Arzı Artışı, Enflasyon, FTPL, Türkiye

Budget Deficits, Monetary Growth and Inflation Relationship in Turkey

Abstract

According to conventional approach, inflation is purely and entirely a monetary

phenomenon. The great majority of researches, however, assert that monetary

policy is not sufficient for price stability by itself and need to be supported by

compatible fiscal policies. Contrary to the traditional approach, fiscal theory of

price levels claims that fiscal policy especially budget deficits are the determinants

of inflation. This paper investigates the long-run relationships between budget

deficits, monetary growth and inflation in Turkey for the period 1987-2009 by using

cointegration techniques. The findings of the evidence may indicate a possible fiscal

theory of price levels in Turkey in the long run.

Key Words: Budget Deficits, Monetary Growth, Inflation, FTPL, Turkey

JEL Classification Codes: E31, E42, E63

*

Öğr.Gör.Dr., Yıldız Teknik Üniversitesi, İİBF, İktisat Bölümü, [email protected]

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

431

Türkiye’de Bütçe Açığı, Para Arzı ve Enflasyon İlişkisi

Giriş

Bütçe açıkları, para arzı artışı ve fiyat düzeyi ilişkisi, özellikle yüksek enflasyon

oranlarının deneyimlendiği gelişmekte olan ülkelere ilişkin en önemli inceleme

konularından biri olarak karşımıza çıkmaktadır.

Fiyat düzeyinin belirlenmesinde geleneksel makro ekonomik teorilere

bakıldığında, para politikalarının tersine, maliye politikalarına önem verilmediği

görülmektedir. Bunun bir nedeni, temeli miktar teorisine dayanan bu modellerin,

enflasyonun sadece parasal bir olgu olduğunu kabul etmeleridir. Diğer yandan

geleneksel modellerde Ricardocu Denklik Teoremi bağlamında, bireylerin rasyonel

beklentilere sahip olduğu varsayılır ve bu varsayımın bir sonucu maliye politikasının

toplam talep ve dolayısıyla fiyatlar üzerinde herhangi bir etkisi olmayacağıdır.

Ricardocu denklik teoremi, kamu harcamalarının finansmanında borçlanmanın,

vergilemeden farksız sonuçlar doğuracağını ileri sürer. Bu görüşün temelinde

rasyonel birey varsayımı vardır. Rasyonel birey, devlet bütçesinde meydana gelen

bugünkü değişikliklerin gelecekteki sonuçlarını doğru biçimde algılayacak, devletin

bugün borçlanması durumunda, bütçe açıklarının gelecek dönemde vergi artışları ile

finanse edileceğini görecektir. Parasal görüşteki rasyonel birey varsayımı nedeniyle

servet etkisi ortaya çıkmayacağından, maliye politikalarının tercih edilmesi

durumunda ekonomide talep artışı gerçekleşmeyecektir (Barro, 1974).

Fiyat istikrarının sağlanmasına ilişkin literatürde, bütçe açıkları ve fiyat düzeyi

arasındaki ilişkiyi açıklayan çeşitli teoriler mevcuttur. Sözü edilen teorilerden biri

olan standart parasalcı yaklaşım bütçe açıklarının, parasallaşma, bir diğer ifadeyle

senyoraj geliri elde etme yoluyla finanse edilmesinin, fiyatlar genel düzeyinde

artışa/enflasyona neden olacağını ileri sürer. Bu doğrultuda bütçe açıkları yalnızca

parasallaştığı ölçüde enflasyonisttir. Merkez bankasının göreli para arzını arttırması

durumunda fiyat artışları meydana gelecektir. Friedman (1968)’a göre para politikası

reel çıktı düzeyini, işsizliği ve kıymetli kağıtların reel getirilerini sürekli olarak

etkileyemez, ancak bununla birlikte, merkez bankası, özellikle uzun dönemde

enflasyon haddi üzerinde hemen hemen tam kontrole sahiptir.

Fiyat artışları yaşanmasının en önemli sebebi olarak görülen para politikası

uygulamaları, özellikle 1980’li yıllardan itibaren sorgulanmaya ve bu çerçevede

Sargent ve Wallace’in 1981 yılında yayınladıkları makale tartışılmaya başlanmıştır.

Sargent ve Wallace (1981), para ve maliye politikaları arasındaki ilişkinin fiyat

istikrarı açısından taşıdığı önemi ortaya koydukları çalışmalarında, standart parasalcı

görüşün ileri sürdüğü savın yanıltıcı olabileceğini belirtmektedir. Çünkü standart

parasalcı

görüş,

hükümetlerin

dönemler

arası

bütçeleri

tarafından

sınırlandırılacakları gerçeğini göz ardı etmektedir. Sıkı para politikası, sürdürülemez

borç finansman sürecine ve böylece uzun dönemde daha yüksek enflasyona neden

olabilir. Bu çerçevede enflasyon, mali güdümlü parasal bir olgudur. Para arzındaki

artış, bütçe kısıtını yerine getirmek için dışsal olarak verilen bütçe açığını finanse

etme ihtiyacı tarafından içsel olarak belirlenir.

Sargent ve Wallace (1981), parasal bir ekonomide bazı koşullarda merkez

bankasının enflasyon üzerindeki kontrolünün çok sınırlı olduğunu ileri sürerler.

Israrcı bütçe açıkları söz konusu olduğunda, bu açıkların iç borçlanma yoluyla

finansmanı uzun dönemde parasal finansmandan daha enflasyonist sonuçlar

yaratabilecektir. Bugün uygulanan sıkı para politikası, cari dönemde enflasyonu

düşürebilecek ancak gelecekte daha yüksek enflasyon oranlarına yol açabilecektir.

432

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

A. OKTAYER

Zira, sürekli bütçe açıklarının devam ettiği bir ekonomide para politikası bu

açıkların baskısı altındadır. Borçlanma tıkandığında veya tıkanma ihtimali

olduğunda para politikası çöker ve hem parasal genişleme hem de enflasyon patlama

noktasına gelir. Çünkü bütçe açıkları borçlanmak veya para basmak suretiyle finanse

edilecektir.

Enflasyonun nedenlerini araştıran teorilerden bir diğeri, Woodford (1994, 1995,

1996), Sims (1994, 1998), Canzoneri vd. (2001) tarafından ortaya atılan “Fiyat

Düzeyinin Mali Teorisi” (The Fiscal Theory of the Price Level Determination,

FTPL) yaklaşımıdır. Bu yaklaşımın temelinde, kamu sektörünün bugünkü değer

bütçe kısıtını denge koşulu olarak alması yatmakta, ısrarcı bütçe açıkları ve

finansman yöntemleri, zamanlar arası bütçe kısıtı yardımıyla incelenmektedir. Bu

kısıt denge koşulu olarak alındığı durumda, hükümet tarafından basılan borçlanma

senetlerinin reel değeri, cari ve gelecekteki birincil fazlanın beklenen bugünkü

değerine eşit olmalıdır. Bu eşitlik maliye politikası tarafından sağlanmazsa, fiyat

düzeyi bunu yapacaktır. Diğer bir ifadeyle fiyat düzeyi, cari kamu

yükümlülüklerinin reel değerini, cari ve gelecekteki fazlaların bugünkü değerine

eşitleyecektir.

Ekonomilerin Ricardocu yaklaşıma sahip olmasının oldukça az görülen bir

durum olduğunu ifade eden Woodford (1995), çoğu ülke ekonomisinde genellikle

Ricardocu olmayan yaklaşımın geçerli olduğunu iddia eder. Maliye politikası

Ricardocu olmadığında, birincil fazla, bugünkü değer bütçe kısıtını sağlayacak

şekilde uyarlanmaz. Fiyat düzeyi bugünkü değer bütçe kısıtı tarafından belirlenir. Bu

durumda mali gelişmeler, denge fiyat düzeyini yükseltecektir, çünkü servet etkisi

kanalıyla bireyler tüketimlerini arttırmışlardır. Fiyatlar, arz ile talep arasındaki denge

yeniden sağlanıncaya kadar artacaktır.

Woodford (1996), kamu bütçesindeki değişimlerin, makro ekonomik

istikrarsızlığın en önemli kaynağı olabileceğini ve ayrıca merkez bankasının, kamu

borcunu dikkate almadan para politikası uygulaması durumunda istikrarsızlığı

önleyemeyeceğini ileri sürmektedir. Hoş Olmayan Monetarist Aritmetik

yaklaşımında, birincil açığın enflasyona yol açma nedeni, merkez bankasının,

sonunda bu açığı monetize etmeye zorlanması olarak ifade edilmektedir. FTPL ile

ortaya konulan analizde ise birincil açığın enflasyonist etkisi, merkez bankasının bu

açığı monetize etmesinden değil, maliye politikasının servet etkisi kanalı ile özel

kesimin harcamalarını etkilemesinden kaynaklanmaktadır. Dolayısıyla fiyatlar genel

seviyesinde istikrarın sağlanabilmesi için merkez bankasının bağımsız olması da

yeterli değildir. Etkin bir ekonomi politikası uygulaması için yapılması gereken,

para ve maliye politikalarının birbiriyle uyumlu bir biçimde yürütülmesidir.

Bu çalışmada, literatürde sıkça tartışılan yukarıdaki görüşler doğrultusunda, ilk

olarak, 1980 sonrası dönemde Türkiye ekonomisindeki gelişmeler ele alınacaktır.

Yine bu dönemde Türkiye’de fiyatlar genel düzeyinde istikrar sağlamaya yönelik

uygulanan para ve maliye politikalarına yer verilecektir. Ardından, Türkiye’de 19872009 döneminde fiyat seviyesinin, bütçe açığı ve para arzı ile ilişkisi ekonometrik

yöntemler kullanılarak test edilecektir.

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

433

Türkiye’de Bütçe Açığı, Para Arzı ve Enflasyon İlişkisi

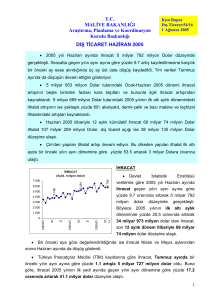

1. 1980’den Günümüze Türkiye Ekonomisindeki Gelişmeler

1980 sonrası dönem, Türkiye ekonomisinde önemli bir yön değişikliğinin

gerçekleştiği dönemdir. Bu tarihten itibaren liberalleşme ve dışa açıklık, iktisadi

alanda yeni strateji anlayışının temelini oluşturmuştur. Türkiye’de 1980’lerden

itibaren egemen olan dışa açılma ve liberalleşme çabaları gerek ülke ekonomisinin

kendi yapısal dinamiklerinin gerekse dünya ekonomisinde meydana gelen

gelişmelerin bileşiminin sonucudur. Bu dönemde, Türk lirasının aşırı değerlenmesi,

dış ticaret politikalarındaki korumacı yapı, iç piyasada gerekli önlemleri almadan,

ithalat yapabilmek için benimsenen kısa vadeli dış borçlanma stratejileri ve petrol

krizinin etkisiyle, ödemeler dengesi alanında ciddi sorunlar ortaya çıkmıştır. Yığılan

kısa vadeli borçlar 1977 yılı sonunda ödenemez duruma geldiğinde, 1978 yılında

ekonomik krizle karşı karşıya kalınmış ve neticede IMF önerileri ile çözüm arayışına

gidilmiştir (Kazgan, 2005:173). Alınan önlemlerin yetersiz kalması, ekonomik

anlamda yeni bir dönemi başlatan 24 Ocak kararlarının temelini oluşturmuştur.

24 Ocak 1980 tarihinde yürürlüğe konulan ekonomik istikrar programı ile

ithalatın serbestleştirilmesi, Türk lirasının devalüe edilmesi, esnek döviz kuru

rejiminin benimsenmesi, yabancı sermaye ve ihracatın teşvik edilmesi, fiyat

kontrollerinin kaldırılması, KİT ürünlerine zam yapılması ve ekonomide sıkı maliye

politikası uygulaması öngörülmüştür.

Programın ilk üç yılına ilişkin uygulama sonuçları kısa vadeli hedeflerin büyük

ölçüde gerçekleştirildiğini göstermektedir. Özellikle, 1980-1983 döneminde büyüme

oranında başarı elde edilememekle birlikte, uluslararası piyasalardan sağlanan

krediler sayesinde acil dış finansman sorunları aşılmış, döviz darboğazlarından

çıkılmış, ödemeler bilançosu açıkları küçültülmüş ve enflasyon gerileme sürecine

girmiştir (Şahin, 2006:199-200).

Bu dönemde maliye politikaları alanındaki gelişmelere baktığımızda, mali alanda

da kayda değer bir disiplin sağlandığı görülmektedir. Taban fiyatları ve destekleme

alımlarının kapsamı daraltılmış, kamu harcamaları kısılmış, bütçe dengesi ve parasal

göstergeler hassasiyetle takip edilmiştir. Özellikle enflasyon baskısının kırılmasında

mali alanda alınan bu tedbirlerin payı oldukça büyüktür.

Ancak 1980 kararları ile birlikte uygulamaya başlanan ve enflasyonist direnci

kırmada büyük rol oynayan daraltıcı maliye politikalarının, 1983 yılından sonra

giderek terk edildiği görülmektedir. IMF ile yapılan stand-by anlaşmasının 1986

yılında sona ermesi iktidara daha gevşek politikalar uygulama olanağı sağlamıştır.

1980’li yılların ortalarından itibaren sıkı maliye politikalarından vazgeçilmesi ve

özellikle kamu yatırımlarının artırılması, enflasyon üzerinde olumsuz etkilere neden

olmuştur.

Bu dönemde, serbest piyasa ekonomisinin bir gereği olarak kaynak dağılımında

piyasa fiyatı belirleyici olmuştur. Dolayısıyla, ihracata dayalı büyüme stratejisine

bağlı olarak, mal ve hizmet ihracatını artırabilmek için, TL’nin değerinin düşük

tutularak ihracat fiyatı desteklenmeye çalışılmıştır (Yeldan, 2003:48-49). Bu çabalar

neticesinde, 1983-1987 döneminde yıllık ortalama büyüme hızı %6,5 düzeyinde

gerçekleşmiş ancak bu performansa bağlı olarak enflasyon oranı da artma eğilimine

girmiştir. Gerek büyüme hızındaki artışa paralel olarak gerekse sıkı maliye

politikalarından vazgeçilmesi neticesinde, 1980 yılında %115,6 düzeyinde olan

enflasyon oranı, 1982 yılında %21,9 gibi bir seviyeye düşüş gösterse de 1988 yılında

yeniden %73,7 seviyesine yükselmiştir.

434

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

A. OKTAYER

1989-1994 dönemi, Türkiye ekonomisinde finansal liberalizasyonun ivme

kazandığı dönemdir. 1988 sonlarında bozulan makroekonomik dinamikler, 1989

yılında sermaye hareketlerinin serbestleştirilmesi ile yeniden canlandırılmaya

çalışılmıştır (Yeldan, 2003:60). Ancak gerekli altyapı sağlanmadan gerçekleştirilen

bu serbestleştirme hareketleri, ekonomiyi spekülatif para hareketlerine açık hale

getirmiştir. Bu dönemde spekülatif sermaye girişi ile yerli para aşırı değerlenmiş,

faiz oranları yükselmiş ve artan ithalata bağlı olarak iç talep yükselmiştir (Yentürk,

2005:62-65). Uyarılan kısa vadeli spekülatif yabancı sermaye akımları, bir yandan

ekonominin dış açıklarını finanse ederken, diğer yandan da tüketim ve ithalat

hacmini genişletmiştir. Bir diğer ifade ile, Türk lirasının aşırı değerlenmesi sonucu

oluşan cari işlemler açıkları, yüksek faiz nedeniyle gelen kısa vadeli sermaye

girişleri ile finanse edilmiştir (Kazgan, 2006:149). 1990 yılında Körfez krizinin

ortaya çıkması ve 1991 yılındaki erken seçimler para politikasında gevşemeye yol

açmıştır. Yine bu dönemde destekleme alımlarında ürün yelpazesinin genişletilmesi

ve kamu kesimi işçi ücretlerinde yapılan artışlar ekonomik dengelerin kötüleşmesine

büyük katkı sağlamıştır. Türkiye 1993 yılına kadar döviz kuru ile faiz arasında

dengeye dayalı politikaları başarıyla uygulamış ve bunun sonucunda uluslararası

para piyasalarından sağlanan kaynaklarla bütçe açıklarını finanse edebilmiştir.

Ancak 1989 yılından itibaren uygulanan, yüksek faiz ve aşırı değerli kur ortamında,

kısa vadeli sermaye girişine dayanan finansman politikası 1993 yılında sınıra

dayanmış, döviz kurunda ve mali piyasalarda ortaya çıkan belirsizlik ekonomiyi yeni

bir krizin eşiğine getirmiştir.

Türkiye ekonomisi, 1994 yılına gelindiğinde tarihindeki en büyük cari açık ve

kamu açığı ile karşı karşıya kalmıştır (Ülgen, 2005:84). Bu dönemde ortaya çıkan

yüksek cari açık iktisadi birimlerde devalüasyon beklentisini artırmış bu durum

ekonomide döviz talebini daha da yükseltmiştir. Dönemin en önemli özelliği, bir

yandan döviz kurunun artmasını önlemek diğer yandan ise kamu açığını gidermek

amacıyla yoğun bir biçimde iç borçlanmaya gidilmesi olmuştur. Devlet, döviz

talebini kısmak ve kısa vadeli devlet borçlarını ödeyebilmek için Mayıs 1994’te

%400’lere varan faizle borç kağıtlarını piyasaya sürmüştür (Kepenek ve Yentürk,

2001:484-485).

1994 yılında makroekonomik dengelerde ortaya çıkan bozulma 5 Nisan kararları

ile aşılmaya çalışılmıştır. Söz konusu kararlar çerçevesinde alınan tedbirlerle,

enflasyonu düşürerek ekonominin hızla istikrara kavuşturulması ve istikrarı sürekli

kılacak yapısal reformların gerçekleştirilmesi hedeflenmiştir. Getirilen önlemler

neticesinde 1994 ve 1995 yıllarında bazı olumlu gelişmeler sağlanmıştır. Bu

dönemde, devalüasyon nedeniyle ihracatın ithalatı karşılama oranında düzelme

yaşanmış, cari harcamaların düşürülmesi nedeniyle kamu açıklarında azalma

gerçekleşmiş ve yine kısa vadeli sermaye girişi de düşüş eğilimine girmiştir

(Yentürk, 2005:67). Ancak 1994 yılında yürürlüğe konulan istikrar programının

kalıcı bir başarısı olamamış ve ulusal ekonomi, 1998 Asya ve Rusya krizlerinden de

olumsuz etkilenerek yeni bir daralma sürecine girmiştir (Yeldan, 2003:159). 1998

yılı sonrasında yurt içi talepteki daralma, Rusya kaynaklı ihracat talebinin azalması,

artan güvensizlik ortamı nedeniyle sıcak paranın girişinin düşmesi ve siyasal

belirsizlikler ülkeyi yeni bir kriz ortamına sokmuştur. 1994 yılı sonrasında yapay

tedbirlerle bastırılan makroekonomik dengesizlikler yeniden belirmiş ve 1999 yılı

sonunda, yaşanan dışsal şokların ve 1990’lar boyunca sürdürülen politikaların

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

435

Türkiye’de Bütçe Açığı, Para Arzı ve Enflasyon İlişkisi

etkisiyle ülke ekonomisinde “topyekun reform” ihtiyacı kaçınılmaz olmuştur

(Yentürk, 2005:68, Yeldan, 2003:160).

Aralık 1999 tarihinde, IMF ile stand-by anlaşması düzenlenerek yeni bir çıkış

yolu oluşturulmaya çalışılmıştır. Üç yıllık zaman süresini kapsayan “Enflasyonu

Düşürme Programı” ile ekonomide enflasyonla mücadele hedefi ön plana

çıkarılmıştır. Bu çerçevede enflasyonu düşürme odaklı maliye politikasının yanı sıra,

para ve kur politikasına ilişkin tedbirler de öngörülmüş, yapısal reformların önemi

vurgulanmıştır. Döviz kuru çıpasına dayalı enflasyonu düşürme programında,

enflasyon oranının 2000 yılı sonunda %25, 2001 yılı sonunda %12 ve 2002 yılı

sonunda %7’ye indirilmesi hedeflenmiş, bunun yanı sıra reel faiz oranlarının makul

düzeylere çekilmesi, ekonomik büyüme potansiyelinin artırılması, ülke

kaynaklarının daha etkin ve daha adil dağılımının sağlanması temel amaçlar olarak

ifade edilmiştir. Program 2000 yılı Kasım ayına kadar başarı ile uygulanmıştır. Bu

dönemde iç talep artmış, üretim canlanmış, kamu maliyesi alanında hükümetin

program hedeflerine ciddiyetle uyması ve mali disiplini sağlaması sonucunda kamu

sektörünün faiz dışı fazla hedefi aşılmıştır (Yay, Yay ve Yılmaz, 2001:44-45). Tüm

bu olumlu gelişmelerin yanı sıra Program nihai hedeflerine ulaşamamıştır. 2000

yılında TÜFE %67’den %38’e düşmekle beraber, yine de hedefin üzerinde

gerçekleşmiştir. Neticede, hedef enflasyona göre ayarlanan döviz kuru oranı TL’yi

aşırı değerli hale getirmiş, bunun sonucunda ihracat olumsuz etkilenmiştir. Cari

işlemler açığındaki hızlı yükseliş devalüasyon beklentilerini de beraberinde

getirmiştir. Makro ekonomik alandaki bu dengesizliklere ilaveten, bankacılık

sektöründe yaşanan olumsuz gelişmeler, finansal kesime, kamuya ve programa

duyulan güveni zayıflatmış ve neticede tüm bu gelişmeler ülke ekonomisini Kasım

2000 ve Şubat 2001’de yaşanacak olan iki yeni krizin eşiğine sürüklemiştir.

2000’lerin başında yaşanan iki büyük krizin ardından, 2002 yılında “Güçlü

Ekonomiye Geçiş Programı” olarak adlandırılan yeni bir program ile para, kur ve

maliye politikaları yeni bir çerçeveye oturtulmuştur. Bankacılık sektörüne yönelik

olarak gerçekleştirilecek ciddi bir yeniden yapılandırma, kontrollü kur yerine serbest

kur rejimi, başlangıçta “örtük” ancak 2006 yılından itibaren “açık” enflasyon

hedeflemesi uygulaması, disiplinli maliye politikası ve zamana yayılı olarak

gerçekleştirilecek yapısal reformlar programın temel taşlarını oluşturmuştur. 2008

yılında dünya ekonomisinde baş gösteren daralmaya kadarki süreçte ekonomik

gelişmelere bakıldığında, programın büyük ölçüde başarılı olduğu görülmektedir.

2004 yılında enflasyon oranı yıllar sonra ilk defa %10’un altına gerileyerek tek

haneli seviyeye inmiştir. Enflasyondaki düşüş, programın ilk üç yılındaki kadar

yüksek olmasa da, 2004 yılı sonrasında da devam etmiştir. Para politikasının

ihtiyatlı duruşu, kamu gelirleri ve harcamalar bakımından sağlanan bütçe

disiplininin sürmesi ve gerçekleşen enflasyonun hedefle uyumlu olması sonucunda,

enflasyon bekleyişleri olumlu seyrini devam ettirmiştir (TCMB, 2006).

Görüldüğü gibi 1980 yılında başlatılan serbestleşme ve dışa açılma hareketinin

ardından ulusal ekonomi gerek kendi dinamiklerinden kaynaklanan gerekse yurt dışı

odaklı nedenlerle kriz dalgaları yaşamış ve uygulanan çeşitli istikrar programları ile

çıkış yolları aranmıştır. Makro ekonomik ve yapısal nitelikli sorunlar, spekülatif

sermaye girişleri ve liberalleşmenin yarattığı sorunlar, bankacılık ve finans kesimine

ilişkin sorunlar, sabit kura dayalı istikrar programlarının getirdiği ve dışsal etkenlerle

de artan riskler, çok defa hedeflenen ancak kararlılıkla uygulanamayan yapısal

436

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

A. OKTAYER

reformlar ve politik istikrarsızlıklar söz konusu krizlerin temelini teşkil etmiştir

(Yay, Yay ve Yılmaz, 2001:51-55). Ancak, 1980 sonrası dönemde özellikle, artan

bütçe açıkları ve yüksek düzeyde seyreden kronik enflasyon, makro ekonomik

dengesizliğin iki temel unsuru olarak karşımıza çıkmaktadır.

2. 1980 Sonrası Dönemde Dünyada ve Türkiye’de Para ve Maliye Politikası

Uygulamaları

1980’lerin başlarında dünyada ve Türkiye’de yaygın olan kanı, kamu açıklarının,

parasal genişleme yolu ile finanse edilmesi durumunda enflasyonun hızla

yükseleceği, borçlanma ile finansmanın ise enflasyon üzerinde olumsuz bir etki

yaratmayacağı şeklinde idi. Söz konusu anlayış Friedman’ın “enflasyon her zaman

ve her yerde parasal bir olgudur” önermesinin bir uzantısı idi. 1970’lerin ikinci

yarısından itibaren Batı dünyasında enflasyonla mücadelede para programları yoğun

bir biçimde uygulanırken, 1980’lerin başlarında, parasal genişleme ile enflasyon

arasındaki ilişkinin vurgulandığı kadar güçlü olmadığı görüşü yaygınlık kazanmaya

başlamıştır. Kanada Merkez Bankası, para artışı-enflasyon ilişkisinin zayıflığını ileri

sürerek, para hedeflemesini 1982 yılında bırakan ilk banka olarak karşımıza

çıkmakta, bunu 1986 yılında İngiltere Merkez Bankası, daha sonra da Yeni Zelanda

izlemektedir (Uygur, 2001:9).

1980’li yıllarda para ve maliye politikaları açısından Türkiye’nin durumuna

bakıldığında, enflasyonun parasal bir olgu olduğu önermesinin dönem boyunca

geçerliliğini koruduğu görülmektedir. Para politikaları açısından konuya

baktığımızda, 1986 yılında getirilen düzenlemeler, para politikaları açısından bir

dönüm noktası olarak kabul edilmektedir. 1986 yılında getirilen yeni sistemle,

toplam para ve kredi arzının, toplam rezervlerin kontrolü yoluyla

yönlendirilebileceği bir para politikası uygulamasına geçilmiştir. Söz konusu yeni

para politikası rejiminin uygulanabilmesi, kamu açıkları finansmanının doğrudan

Merkez Bankası kaynaklarından karşılanmasının engellenmesini gerektirmiş, bu

doğrultuda finansman ihtiyacının sağlanabilmesi için kurumsal alanda bir dizi

düzenlemeye gidilmiştir. Bu çerçevede, ihaleli bono ve tahvil satışına başlanmış,

munzam karşılık ve disponibilite uygulamalarında değişiklik yapılmış, Merkez

Bankası bünyesinde bankalararası para piyasaları kurulmuş ve açık piyasa işlemleri

uygulaması başlatılmıştır (Kesriyeli, 1997:31-32).

1986 yılında para politikasında yapılan düzenlemelerin yanı sıra, maliye

politikası açısından da yeni bir döneme girildiği görülmektedir. Bu dönemde,

ekonomideki açık finansmanının Merkez Bankası kaynaklarından karşılanmasına

ilişkin olarak getirilen kısıtlama neticesinde, giderek yükselen mali açıklar, özellikle

iç borçlanma yolu ile karşılanmaya çalışılmıştır.

Mali açıkların finansman yöntemi olarak özellikle 1990 sonrası dönemde yoğun

bir biçimde başvurulan iç borçlanma, başlangıçta monetizasyon dışında mucizevi ve

enflasyon yaratmayacak bir alet gibi görünse de, ekonomik ve politik

belirsizliklerden dolayı giderek kısa vadeli ve daha yüksek faizli borçlanmaya yol

açmış ve bu da bütçe açıklarını besleyerek enflasyonist sürece büyük katkı

sağlamıştır (Yay, Yay ve Yılmaz, 2001:51).

1990’lı yıllarda, fiyat istikrarının sağlanmasında para ve maliye politikalarının

etkinliği tartışmalarına FTPL yaklaşımının damgasını vurduğu görülmektedir. Bu

yaklaşım çerçevesinde; i- bazı varsayımlar altında, uzun dönem fiyat düzeyini ve

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

437

Türkiye’de Bütçe Açığı, Para Arzı ve Enflasyon İlişkisi

enflasyonu belirleyen ana unsurun para miktarı değil mali açıklar ve bu açıkların

getirdiği kamu borç stoku olduğu, ii- bu durumda enflasyonu kontrol etmek için para

politikasının ve Merkez Bankası bağımsızlığının yeterli olmadığı, hatta bazı

koşullarda bu durumun sorunları dahi artırabileceği, iii- enflasyonun kontrol

edilmesinde özellikle faiz politikasının önemli olduğu, ancak mali dengenin bu

bakımdan bir ön koşul niteliğinde olduğu ifade edilmiştir. 1990’lardaki bu

tartışmalar çerçevesinde, birçok Batı ülkesinde uygulamada olan döviz kuru

hedeflemesi terk edilerek enflasyon hedeflemesine geçilmiştir (Uygur, 2001:11-12).

Batı ülkelerinde mali açıklara ve borçlanmaya yönelik sınırlamalar 1990’lı

yıllarda artarken, bu dönem, Türkiye’de kamu açıklarının ve borçlanmanın süratle

yükseldiği yıllar olmuştur. Mali açıkların finansmanında iç ve dış borçlanmanın

sınıra varması neticesinde 1994 krizi kendini göstermiş ancak bu şartlarda bile

parasal genişlemenin krizin oluşumunda etken olduğu görüşlerine yer verilmiştir.

1994 yılı sonrasında Hazinenin Merkez Bankası kaynaklarına başvurması ciddi bir

biçimde sınırlandırılarak Merkez Bankasının bağımsızlığı ön plana çıkarılmıştır.

Merkez Bankası Kanunu’nda yapılan düzenleme ile Hazineye kullandırılan %15

düzeyindeki kısa vadeli avans kullanım oranı 1996’da %10, 1997’de %6 ve 1998’de

%3 düzeyine çekilmiştir. Hazinenin Merkez Bankasından kısa vadeli avans yoluyla

borçlanma sınırının aşağıya çekilmesi, açıkların finansmanında iç borçlanma

miktarını artırıcı bir etki yaratmıştır.

2001 yılı, makro ekonomik istikrarsızlıklarla mücadelede para ve maliye

politikaları uygulamaları bakımından adeta bir dönüm noktası niteliğindedir. Güçlü

Ekonomiye Geçiş Programı çerçevesinde getirilip bu dönemde uygulamaya konulan

ve kararlılıkla uygulanan hedeflerden biri faiz dışı bütçe fazlası hedefidir. Kısmi bir

mali kural niteliğinde değerlendirilebilecek olan söz konusu hedef, kamu mali

disiplininin sağlanmasının en önemli ayaklarından birini teşkil etmiştir. Aynı

dönemde getirilen bir diğer düzenleme de Merkez Bankası Kanunu’na ilişkin olarak

gerçekleştirilmiştir. Merkez Bankasına politika araçlarını seçme ve uygulama

konusunda bağımsızlık tanınarak para politikaları açısından yeni bir açılım

sağlanmıştır. Söz konusu dönemde para ve maliye politikalarında eş-anlı olarak

gerçekleştirilen bu düzenlemeler, bu iki politika arasındaki koordinasyona ilişkin

2001 yılına kadar görülmemiş bir iradeyi ortaya koymaktadır.

2001 yılı sonrasında yaşanan bu gelişmelerin ardından, Türkiye ekonomisinde,

fiyat istikrarının sağlanması bakımından para ve maliye politikalarının etkinliği

konusunda yeni bir kilometre taşı daha katedilmiştir. 2010 yılı Haziran ayında kabul

edilen “Mali Kural Kanun Tasarısı” ile kurala bağlı maliye politikası uygulaması

gündeme gelmiştir. Kurala bağlı maliye politikası, kamu kesiminin gelir, gider,

borçlanma ve finansal yükümlülük altına girme ve benzeri konularında orta ve uzun

dönemde izleyeceği politikaların esneklik limitlerinin belirli kurallara bağlanması

olarak tanımlanmaktadır.

Mali kural uygulaması ile “ekonomide güven ve istikrarın güçlendirilmesi, mali

disiplin anlayışının kalıcı hale getirilmesi, ekonomi politikalarına uzun vadeli

perspektif getirilerek, mevduat ve kredi vadelerinin uzamasının sağlanması,

kamunun uzun vadede finansman ihtiyacını netleştirerek özel sektörün daha uzun

vadede ve daha düşük maliyetle kaynaklara ulaşmasının sağlanması"

amaçlanmaktadır.

438

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

A. OKTAYER

İki bileşenden oluşan mali kuralın birinci bileşeni büyüme hızı, ikinci bileşeni ise

bütçe açıklarına ilişkin oranlar olarak şekillendirilmiştir. Öngörülen mali kural

çerçevesinde, Gayrisafi Milli Hasılanın %1’i oranında bütçe açığına izin verilirken,

eşik büyüme oranı %5 olarak belirlenmiştir.

Kamu maliyesi politikalarına uzun vadeli öngörülebilirlik getiren ve uzun vadeli

kamu mali disiplinin sağlanması bakımından son derece önemli olan mali kural

uygulamasının, para politikaları ile birlikte, Türkiye’nin makro ekonomik dengeler

bakımından kalıcı istikrara kavuşmasında büyük rol oynaması beklenmektedir.

3. Bütçe Açıkları ve Fiyat Artışları İlişkisinin Eşbütünleşme Analizi ile

Sınanması

Çalışmamızın bu kısmında Türkiye’de bütçe açıkları ile fiyat artışları arasında

herhangi bir ilişki olup olmadığı ekonometrik yöntemler kullanılarak araştırılacaktır.

Bütçe açıkları ile fiyat artışları arasındaki ilişkinin ele alındığı ampirik literatür,

gelişmiş ve gelişmekte olan birçok ülkeye ilişkin çok sayıda çalışmayı içermektedir.

Bu çalışmalarda çeşitli ekonometrik yöntemler, değişkenler ve gözlem dönemlerine

ilişkin veri setleri kullanılarak, belirtilen iki olgu arasında farklı sonuçlar elde

edilmiştir. Türkiye’ye ilişkin olarak da bu konuda yapılmış çalışmalar

bulunmaktadır. Aşağıda büyük ölçüde Türkiye örneğini ele alan çalışmalar kısaca

özetlenmektedir.

Çetintaş (2005) yaptığı çalışmada 1985-2003 dönemini ele almış ve iki ve çok

değişkenli modeller kullanarak Türkiye’de enflasyon ve bütçe açıkları arasındaki

ilişkiyi incelemiştir. Çetintaş (2005)’ın kullandığı her iki modelin bulgusu da, bütçe

açıkları ile enflasyon arasında çift yönlü bir nedensellik ilişkisinin olduğuna işaret

etmektedir. Türkiye’de enflasyonu azaltabilmek için mutlaka bütçe açıklarının

azaltılması gerekmektedir.

Neyaptı (2003) panel veri yöntemi kullanarak 54 adet gelişmiş ve az gelişmiş

ülkeyi incelediği çalışmasında 1970-1989 dönemini ele almıştır. Söz konusu

çalışmanın temel hipotezi bütçe açıklarının, özellikle, merkez bankasının bağımsız

olmadığı ve finansal piyasaların yeterince gelişmemiş olduğu ekonomilerde

enflasyonist etkiler yaratacağı yönündedir.

Koru ve Özmen (2003) en geniş (M2Y) ve en dar (dolaşımdaki para) para

tanımlarının yer aldığı iki model ele almışlardır. Uyguladıkları ampirik metotlar

sonucunda elde ettikleri bulgu, Türkiye’de enflasyonun temelinde bütçe açıklarının

yattığı yönündedir. Bu açıkların finanse edilme şeklinin değişerek monetizasyonun

kaldırılmış olması, bütçe açıkları ile enflasyon ilişkisinin varlığını ortadan

kaldırmamaktadır.

Telatar (2002) 1985-1997 dönemini ele alarak Türkiye’de birincil fazla ve

toplam kamu yükümlülükleri verilerinden yola çıkarak, bütçe açıklarının

finansmanında para ve maliye otoritesi davranışları açısından, hangi rejimin geçerli

olduğunu ortaya koymaya çalışmaktadır. Çalışmanın sonunda Telatar (2002),

incelenen dönemde maliye politikası baskın rejimin geçerli olduğunu, dolayısıyla

fiyat seviyesinin, maliye otoritesinin davranışları doğrultusunda belirlendiği

görüşünü ortaya koymaktadır.

Akçay vd. (2001) Türkiye’de kamu açıklarını ve bu bağlamda borçların

sürdürülebilirliğini tartıştıkları çalışmalarında 1970-2000 dönemini ele almışlardır.

Çalışmalarının sonunda Akçay vd. (2001) konsolide bütçe açığının enflasyon

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

439

Türkiye’de Bütçe Açığı, Para Arzı ve Enflasyon İlişkisi

üzerinde kalıcı bir etkisi olmamakla birlikte, kamu kesimi borçlanma gereğinin

enflasyon ile eşbütünleşik olduğu ve enflasyon üzerinde kalıcı etkiler yarattığı

sonuçlarına ulaşmaktadır.

3.1. Yöntem

Çalışmamızın bu kısmında Türkiye’de fiyat artışının/enflasyonun bütçe açıkları

ve para arzı ile arasındaki ilişki ekonometrik yöntemler kullanılarak analiz

edilecektir. Değişkenlerimizin tamamının durağan nitelikte olmaması nedeniyle

ampirik sınama, Johansen eşbütünleşme yöntemi kullanılarak gerçekleştirilecektir.

3.1.1. Birim Kök Testi

Türkiye’de enflasyon, bütçe açığı ve para arzı arasında uzun dönemli bir ilişki

olup olmadığını ortaya koyabilmek için çalışmamızda eşbütünleşme yöntemi

kullanılacaktır. Ancak bu yöntemin kullanılabilmesi için ilk olarak, kullanılacak olan

serilerin durağan olup olmadıkları kontrol edilmelidir. Çalışmamızda serilerin

durağanlığının sınanması, Genişletilmiş Dickey ve Fuller (ADF) testi kullanılarak

yapılacaktır.

Bir serinin durağan olması, ele alınan dönem içerisinde, serinin sabit ortalama ve

varyansa sahip olması anlamına gelmektedir.

p

∆Yt = µ + β Yt −1 − ∑ α t ∆Yt − j + ε t

(1)

j =1

Y, durağan olup olmadığı sınanan değişkeni,

Yukarıdaki denklemde

ε , hata terimini temsil etmektedir.

Yt değişkeninin ortalama etrafında durağan olduğu alternatif

hipotezine ( H1 : β < 0) karşın, birim kökünün olduğu temel hipotezi ( H 0 : β = 0)

test edilmektedir. Hesaplanan değer kritik değerden büyük ise, β ’nın sıfıra eşit

olduğu birim kök temel hipotezi reddedilemez ve Y değişkeninin durağan olmadığı

ifade edilir. Temel hipotezin kabul edilmediği durumda değişkenin durağan olduğu

söylenir (Enders, 2004:225).

3.1.2. Eşbütünleşme Testi

Durağan olmayan zaman serilerinde stokastik trendi kaldırmanın klasik yöntemi,

değişkenlerin farkını almaktır. Ancak çoğu ekonometrik değişkenin seviyeleri değil,

fakat doğrusal kombinasyonları durağan, bir diğer deyişle eşbütünleşiktir.

Bu çalışmada Johansen (1991) ve Johansen ve Juselius (1990) tarafından ortaya

konulan maksimum olabilirliğe sahip çok değişkenli eşbütünleşme yöntemi

kullanılmıştır. Bu yöntemin dayandığı vektör otoregresif (VAR) modellerde bir

değişken kendisinin ve modelde yer alan diğer değişkenlerin gecikmeli değerleri ile

ifade edilmektedir. VAR, bütün değişkenlerin bağımlı kabul edildiği, eşanlı bir

denklem sistemidir (Gujarati, 1999: 752):

p boyutlu bir vektör otoregresif model,

p

X t = µ + ∑ Φ j X t− j + ε t

(2)

j =1

şeklindedir. Yukarıdaki eşitlikte X t , mx1 boyutunda I(1) değişkenler vektörü,

mx1 boyutunda sabit terimler vektörü, Φ j (j=1,…,p) , mxm boyutunda bir

parametreler matrisi ve ε t , bağımsız ve eşit olasılıkla dağıldığı varsayılan, sıfır

ortalamalı ve eşanlı bağlantılı (comtemporaneously correlated), mx1 boyutunda bir

beyaz gürültü vektörüdür.

µ,

440

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

A. OKTAYER

(2) no’lu model, vektör hata düzeltme modeli şeklinde aşağıdaki gibi yazılabilir:

p −1

∆X t = µ + ΠX t −1 + ∑ Π j ∆X t − j + ε t

(3)

j =1

(3) no’lu eşitlikte Π j matrisleri sistemin kısa vadeli etkilerini yakalar. Π

katsayı matrisi ise modelin uzun dönemli denge ilişkisi hakkında bilgi içerir. Π

matrisinin rankına ilişkin ortaya çıkabilecek üç sonuçtan söz edilebilir (Enders,

2004: 360):

1. rankΠ = 0. Bu durumda Π matrisinin determinantı sıfıra eşittir ve değişkenler

arasında eşbütünleşme yoktur. Bir diğer ifadeyle değişkenlerin hiçbiri diğer

değişkenlerin doğrusal kombinasyonu olarak ifade edilemez. Bunun anlamı, bu

seriler arasında uzun dönemli bir ilişki bulunmamasıdır.

2. 0 < rankΠ < m. Bu durumda eşbütünleşik vektörün(lerin), yani değişkenler

arasında uzun dönemli bir ilişkinin varlığından söz edilir. Rank bire eşit ise bir tane

eşbütünleşme ilişkisi, eğer birden büyükse çoklu eşbütünleşme ilişkisi vardır.

3. rankΠ = m. Tam rank durumunun söz konusu olduğu bu durumda rank,

değişken sayısına (m) eşittir ve otoregresif vektör durağandır. Böyle bir durumda

sahte regresyon sorunu bulunmaz ve değişkenlerin kendileri kullanılarak model

çözülebilir.

Johansen (1991) çalışmasında rankΠ = r < m iken Π ’nin rankının, değişkenler,

X t , arasında kaç eşbütünleşme ilişkisi, r, belirttiğini göstermiştir. Bu durumda

Π = αβ ′ denklemi ele alınmaktadır. α

ve β ′ , mxr boyutunda matrislerdir. β ′ matrisinin satırları (r), X t sisteminin r

eşbütünleşmenin varlığını belirlemek için

adet durağan eşbütünleşik vektörü olduğu şeklinde yorumlanabilir. Johansen ve

Juselius (1990)’a göre α , istikrarlı uzun dönemli denge durumuna uyarlanma hızı

olarak yorumlanabilir.

Eşbütünleşen vektörün rankını belirleyebilmek için Johansen (1991), artık

vektöründen elde edilen iki olabilirlik oranı test istatistiği önermiştir. Bu test

istatistikleri trace istatistiği ve en büyük özdeğer istatistiğidir. Trace istatistiği, “en

fazla r adet eşbütünleşen vektör vardır” şeklindeki Ho hipotezine karşı, “en fazla m

adet eşbütünleşen vektör vardır” şeklindeki alternatif hipotezi test etmektedir. Trace

istatistiği aşağıdaki şekilde tanımlanmaktadır (Enders, 2004:352):

QTRACE = −T

Burada

m

∑ ln(1 − λ )

i = r +1

λi , X t −1

düzelttikten sonra

i

(4)

doğrusal kombinasyonunun, kısa dönem dinamiklerini

∆X t sisteminin durağan kısmıyla olan ilişkisinin gücünü ölçer.

En büyük özdeğer test istatistiği, “en fazla r adet eşbütünleşen vektör vardır”

şeklindeki Ho hipotezini, “en fazla r+1 eşbütünleşen vektör vardır” şeklindeki

alternatif hipoteze karşı sınamak için kullanılmaktadır. En büyük özdeğer test

istatistiği şu şekilde tanımlanır (Enders, 2004: 353):

QÖZDEĞER = −T ln(1 − λ r +1 )

(5)

Her iki test de r=0 şeklindeki sıfır hipoteziyle başlar. Eğer bu hipotez

reddedilemezse, değişkenler arasında eşbütünleşme olmadığı sonucuna ulaşılır.

Temel hipotez reddedilirse eşbütünleşen kaç vektör olduğunu belirlemek üzere

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

441

Türkiye’de Bütçe Açığı, Para Arzı ve Enflasyon İlişkisi

alternatif hipotezler sıralanmaya devam eder. Hesaplanan test istatistikleri kritik

değerden büyük ise hipotezler reddedilerek daha fazla sayıda eşbütünleşme vektörü

olup olmadığı araştırılır (Enders, 2004:353,354).

3.2. Veri

Çalışmamızda yukarıdaki metodoloji çerçevesinde, 1987-2009 dönemine ilişkin

üçer aylık veriler kullanılarak, Türkiye’de enflasyon, bütçe açığı ve para arzı

arasındaki ilişki incelenmeye çalışılmıştır. Belirtilen değişkenler arasındaki ilişkiyi

incelemek üzere iki model kurulmuştur. Birinci modelde kullanılan değişkenler;

TEFE (toptan eşya fiyat endeksinin logaritması), M1 (M1para arzının logaritması)

ve BAC (bütçe açığının gayri safi yurt içi hasılaya oranı) şeklindedir. İkinci modelde

kullanılan değişkenler ise TEFE (toptan eşya fiyat endeksinin logaritması), M2Y

(M2Y para arzının logaritması) ve BAC (bütçe açığının gayri safi yurt içi hasılaya

oranı) şeklindedir. Verilerin tamamı Türkiye Cumhuriyet Merkez Bankasının

elektronik veri dağıtım sisteminden (EVDS) elde edilmiştir.

3.3.Uygulama

3.2.1. Birim Kök Test Sonuçları

Türkiye’de enflasyon, bütçe açığı ve para arzı arasındaki ilişkiyi incelemede ilk

olarak her iki modelde kullanılan değişkenlere ilişkin verilerin durağan olup

olmadıklarının belirlenmesi gerekmektedir. Bu amaçla ilgili verilere Genişletilmiş

Dickey-Fuller Testi uygulanmıştır.

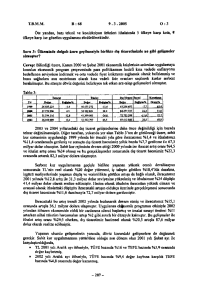

Tablo 1’den izlenebileceği üzere, çalışmamızda ele alınan değişkenlerin

seviyelerinde durağan olmadıkları görülmektedir. Bir başka deyişle tüm değişkenler

birim köke sahiptirler. Öte yandan Tablo 2’den görüldüğü gibi birinci dereceden

farkları alındığında, değişkenlerin durağan hale geldiği gözlenmektedir. Bu durumda

değişkenlerin I(1), bir diğer ifadeyle birinci dereceden durağan oldukları

anlaşılmaktadır.

Tablo 1: Birim Kök Test Sonuçları (Seviye)

Değişkenler

TEFE

M1

M2Y

BAC

Genişletilmiş Dickey Fuller Testi (ADF)

Seviye

Seviye

Seviye

Sabit Terim

Sabit Terim ve Trend

Sabitsiz ve Trendsiz

-2.571

-0.927

-0.188

(2)

(2)

(7)

-2.440

2.095

-0.318

(8)

(2)

(8)

-2.385

-1.941

-0.935

(10)

(10)

(10)

-1.521

-1.418

-0.821

(4)

(4)

(4)

Kritik değerler

1%

-3.506

-4.065

-2.593

5%

-2.894

-3.461

-1.945

Tabloda yer alan parantez içindeki değerler, Akaike Bilgi Kriterine göre hesaplanan gecikme

değerleridir.

442

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

A. OKTAYER

Tablo 2: Birim Kök Test Sonuçları (Birinci Fark)

Genişletilmiş Dickey Fuller Testi (ADF)

Değişkenler

Birinci Fark

Sabit Terim

Birinci Fark

Sabit Terim ve Trend

Birinci Fark

Sabitsiz ve Trendsiz

-2.993

(1)

-3.001

(5)

-2.911

(6)

-8.650

(3)

-4.250

(1)

-3.788

(5)

-4.478

(0)

-8.681

(3)

-0.991

(6)

-2.00

(7)

-2.931

(6)

-8.700

(3)

1%

-3.505

-4.064

-2.596

%5

-2.898

-3.469

-1.945

TEFE

M1

M2Y

BAC

Kritik değerler

Tabloda yer alan parantez içindeki değerler, Akaike Bilgi Kriterine göre hesaplanan gecikme

değerleridir.

Bir sonraki aşama, I(1) olduğu belirlenen değişkenler arasında olası bir

eşbütünleşim ilişkisinin sınanmasıdır.

3.2.2. Johansen Eşbütünleşme Test Sonuçları

Değişkenlerin birinci dereceden durağan oldukları ortaya konduktan sonra

yapılması gereken, incelenen modellerde değişkenler arasında herhangi bir

eşbütünleşim ilişkisinin var olup olmadığını test etmektir. Söz konusu sınama önce

birinci model için, ardından ise ikinci model için yapılacaktır. Her iki modelde

bağımlı değişken, TEFE (toptan eşya fiyatlarının logaritması) değişkenidir. Yine her

iki modelde mevsimsel etkiyi göstermek için DUM1, DUM2 ve DUM3 merkezi

mevsimsel kukla değişkenleri kullanılmıştır.

M1, BAC ve TEFE değişkenleri arasında eşbütünleşim ilişkisinin var olup

olmadığı test edilirken kullanılması gereken gecikme uzunluğu, son tahmin hata

kriterine ve Akaike, Schwarz ve Hannan-Quinn bilgi kriterlerine göre “yedi”dir. Bu

gecikme uzunluğuna göre yapılan trace testine ve en büyük özdeğer testine ait

sonuçlar Tablo 3’ten izlenebilmektedir. Tablo 3’ten görüldüğü üzere trace ve en

büyük özdeğer test istatistiklerine dayanarak yapılan eşbütünleşim analizi

sonuçlarına göre, M1, BAC ve TEFE değişkenleri arasında bir eşbütünleşim ilişkisi

olmadığını ileri süren Ho hipotezi reddedilmelidir. Bir diğer deyişle M1, BAC ve

TEFE değişkenleri arasında uzun dönemli bir ilişki mevcuttur.

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

443

Türkiye’de Bütçe Açığı, Para Arzı ve Enflasyon İlişkisi

Tablo 3: M1- BAC- TEFE Değişkenlerine İlişkin Johansen Eşbütünleşme

Test Sonuçları (1987.1-2009.4)

M1- BAC-TEFE

Temel Hipotez

Alternatif Hipotez

İstatistik

%5 Kritik Değeri

38.845

29.797

Trace Testi

r=0

r

1

r 1

r=2

11.778

15.494

r=0

r=1

27.067

21.131

r 1

r=2

6.666

14.264

En Büyük

Özdeğer Testi

%10 kritik değeri Trace Testi için 27.066, En Büyük Özdeğer Testi için ise 18.892’dir.

M2Y, BAC ve TEFE değişkenleri arasında eşbütünleşim ilişkisinin var olup

olmadığı test edilirken kullanılması gereken gecikme uzunluğunun Akaike ve

Hannan-Quinn bilgi kriterleri “sekiz” olması gerektiğine işaret etmektedir. Bu

gecikme uzunluğuna göre yapılan trace testine ve en büyük özdeğer testine ait

sonuçlar Tablo 4’ten izlenebilmektedir. Tablo 4’ten görüldüğü üzere trace ve en

büyük özdeğer test istatistiklerine dayanarak yapılan eşbütünleşim analizi sonuçları

M2Y, BAC ve TEFE değişkenleri arasında, sınanan ilk modelde olduğu gibi bir

eşbütünleşim ilişkisi olmadığını ileri süren Ho hipotezinin reddedilmesi gerektiğini

belirtmektedir. Diğer bir ifadeyle durağan olmayan M2Y, BAC ve TEFE

değişkenleri, uzun dönemde birlikte hareket etmektedir.

Tablo 4: M2Y-BAC-TEFE Değişkenlerine İlişkin Johansen Eşbütünleşme

Test Sonuçları (1987.1-2009.4)

M2Y – BAC TEFE

Temel Hipotez

Alternatif Hipotez

İstatistik

%5 Kritik Değeri

49.515

29.797

Trace Testi

r=0

r

1

r 1

r=2

15.399

15.494

r=0

r=1

34.116

21.131

r 1

r=2

9.340

14.264

En Büyük

Özdeğer Testi

%10 kritik değeri Trace Testi için 27.066, En Büyük Özdeğer Testi için ise 18.892’dir.

Johansen eşbütünleşme testi incelediğimiz her iki model için de anlamlı sonuçlar

vermiştir. Buna göre ilk modelimizde kullandığımız M1, BAC ve TEFE değişkenleri

arasında bulunan uzun dönemli ilişki, ikinci modelimizde yer alan M2Y, BAC ve

444

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

A. OKTAYER

TEFE değişkenleri için de geçerlidir. Bu doğrultuda her iki modelin de uzun dönem

denge noktasına sahip olduğu söylenebilir. Elde edilen bu sonuçlar uzun dönemde

Türkiye ekonomisinin, fiyat düzeyinin mali teorisini destekler nitelikte olabileceğini

ifade edebilir. Bu ise uzun dönemde bütçe açıklarının enflasyon üzerinde doğrudan

etkili olabileceğinin bir ifadesidir.

Sonuç

Fiyatlar genel seviyesindeki değişikliğin kabul edilebilir bir oranda süreklilik

kazanması şeklinde ifade edilen fiyat istikrarı, günümüz ekonomilerinin çoğunun

temel ekonomik hedeflerinden biridir. Söz konusu istikrarı sağlamada, para ve

maliye politikaları, devletlerin ellerinde bulundurdukları iki temel politika aracıdır.

Literatürde, geçmişten günümüze, bu politika araçlarının etkinliğine ilişkin çeşitli

tartışmalar ve farklı görüşler süregelmiştir. Parasalcı yaklaşım çerçevesinde, para

arzındaki artışın fiyatlar genel düzeyi üzerinde doğrudan etkili olduğu ve bağımsız

bir merkez bankasının fiyat istikrarını sağlamada en önemli unsur olduğu ifade

edilirken, maliyeci yaklaşım olarak da adlandırılan FTPL yaklaşımı çerçevesinde,

maliye politikalarının fiyatlar genel düzeyi üzerindeki belirleyici rolü üzerinde

durulmuştur. Bu yaklaşım çerçevesinde makro anlamda fiyat düzeyini belirleyen

temel unsurun para miktarı olmadığı, kamunun borç stoku ile bütçe dengesini

ilişkilendiren bütçe kısıtının bu alanda önemli rol oynadığı ifade edilmiştir.

1980 yılına kadarki dönemde gerek dünyada gerekse ülkemizde parasalcı

yaklaşımın ağır bastığı görülmektedir. Parasal genişlemeyi önlemeye yönelik para

programları, Batı ülkelerinin çoğunda ve Türkiye’de benimsenen hakim strateji

olmuştur. Ancak 1980’lerin başlarında parasal genişleme ile enflasyon arasındaki

ilişkinin ifade edildiği kadar güçlü olmadığı görüşü yaygınlık kazanmaya

başlamıştır. Bu inanış çerçevesinde Kanada, İngiltere ve Yeni Zelanda başta olmak

üzere Batı ülkeleri para hedeflemesini terketmeye başlamışlardır. Türkiye’de ise,

enflasyonla mücadelede, 2001 yılına kadar para politikası ağırlıklı tedbirler ön

planda tutulmuş, istikrar programlarına eklenen mali tedbirler gereken ciddiyetle

uygulama alanı bulamamıştır. 2001 dönemi sonrasında ise bu alanda önemli bir

dönüşüm yaşanmış ve istikrar programı hedefleri arasında yer alan mali disiplin

kararlılıkla uygulanmıştır. Para ve maliye politikalarının etkileşimi sonucunda

enflasyon oranı yıllar sonra ilk defa 2004 yılında tek haneli rakamlara

indirilebilmiştir. 2001 yılından bu yana gerek fiyatlar genel seviyesi gerekse diğer

makro ekonomik göstergelerdeki düzelme, para ve maliye politikaları

koordinasyonunun önemini, bir diğer ifade ile FTPL yaklaşımının geçerliliğini

ortaya koymaktadır. Nitekim çalışmamızda Türkiye’de 1987-2009 dönemine ilişkin

bütçe açığı, parasal genişleme ve enflasyon ilişkisine dair yaptığımız ampirik

sınama, uzun dönemde Türkiye ekonomisinin, fiyat düzeyinin mali teorisini

destekler nitelikte olabileceğini ifade etmektedir. Bu ise uzun dönemde bütçe

açıklarının enflasyon üzerinde doğrudan etkili olabileceğinin bir ifadesidir.

Türkiye ekonomisinde son dönemde gündeme gelen “mali kural” uygulaması,

para ve maliye politikaları koordinasyonu alanında yeni bir aşama olarak

değerlendirilmektedir. Kurallara dayalı maliye politikasının, para politikası ile

birlikte, ekonomik istikrarı sağlamada önemli bir rol oynaması ve bu yolla

ekonomide uzun vadeli istikrarın güvence altına alınması beklenmektedir. Ancak

mali kuralın başarı şartı, belirlenen hedeflere uyulup uyulmadığının bağımsız

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

445

Türkiye’de Bütçe Açığı, Para Arzı ve Enflasyon İlişkisi

otoritelerce denetlenmesine ve bu denetim neticesinde kuraldan aykırılık saptanırsa

bunun yaptırıma tabi olmasına bağlıdır.

Kaynakça

Akçay, O. C. vd. (2001), “Budget Deficit, Inflation and Debt Sustainability:

Evidence From Turkey (1970-2000)”, Bogaziçi University Institute of Social

Sciences Working Paper, 90-112.

Barro, R. J. (1974), “Are Government Bonds Net Wealth?” Journal of Political

Economy, 82 (6),1095–1117.

Canzoneri, M., Cumby, R. ve Diba, B. (2001), “Is the Price Level Determined by the

Needs of Fiscal Solvency?" American Economic Review, Vol.91 (5, Dec),12211238.

Çetintas, H. (2005), “Türkiye’de Bütçe Açıkları Enflasyonun Nedeni midir?”, İktisat

İşletme ve Finans Dergisi, S. 229, 115-127.

Enders, W. (2004), Applied Econometric Time Series, Canada: John Wiley and Sons

Inc.

Engle, R. F. ve Granger, C. W. J. (1987), “Cointegration and Error-Correction:

Representation, Estimation and Testing”, Econometrica, 55, 251-76.

Friedman, M. (1968), “The Role of Monetary Policy”, The American Economic

Review, 58, 1-17.

Gujarati, D. N. (1999), Temel Ekonometri, çev. Ümit Şenesen, Gülay G. Şenesen. 3.

bs. İstanbul: Literatür Yayıncılık.

Johansen, S. (1991), “Estimation and Hypothesis Testing of Cointegration Vectors

in Gaussian Vector Autoregressive Models”, Econometrica, 59, 1551-1580.

Johansen, S. ve Juselius, K. (1990), “Maximum Likelihood Estimation and

Inference on Cointegration-With Applications to the Demand for Money”,

Oxford Bulletin of Economics and Statistics, Vol. 52, 169-210.

Kazgan, G. (2005), Türkiye Ekonomisinde Krizler (1929-2001): Ekonomi Politika

Açısından Bir İrdeleme, İstanbul Bilgi Üniversitesi Yayınları, İstanbul.

Kazgan, G. (2006), Tanzimat’tan 21. Yüzyıla Türkiye Ekonomisi, İstanbul Bilgi

Üniversitesi Yayınları, İstanbul.

Kepenek, Y. ve Nurhan, Y. (2001), Türkiye Ekonomisi, Remzi Kitabevi, İstanbul.

Kesriyeli, M. (1997), 1980’li Yıllardan Günümüze Para Politikası Gelişmeleri, T.C.

Merkez Bankası Araştırma Genel Müdürlüğü, Yayın No: 97/4, Ankara.

Koru, A. T. ve Özmen, E. (2003), “Budget Deficits, Money Growth and Inflation:

The Turkish Evidence”, Applied Economics, Vol. 35, No. 5, 591-596.

Neyaptı, B. (2003), “Budget Deficits and Inflation: The Roles of Central Bank

Independence and Financial Market Development”, Contemporary Economic

Policy, Vol. 21, No. 4, 458-475.

Sargent, T. ve Wallace, N. (1981), “Some Unpleasant Monetarist Arithmetic”,

Federal Reserve Bank of Minneapolis Quarterly Review, Fall, 1-17.

Sims, C. A. (1994), “A Simple Model for the Study of the Determination of the

Price Level and the Interaction of Monetary and Fiscal Policy," Economic

Theory, 4, 63, 381-399.

Sims, C. A. (1998), “Econometric Implications of the Government Budget

Constraint," Journal of Econometrics, 83, 9-19.

Şahin, H. (2006), Türkiye Ekonomisi, Ezgi Kitabevi, Bursa.

446

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

A. OKTAYER

Telatar, E. (2002), “Para ve Maliye Politikası Dominant Rejimlerde Fiyat

Belirlenemezlik Problemi ve Merkez Bankası Bagımsızlıgı”, Ekonomik Yaklaşım

Dergisi, C. 10, S. 35, 5–20.

TCMB (2006), Finansal İstikrar Raporu, Ankara, Haziran 2006.

Uygur, E. (2001), “Enflasyon, Para ve Mali Baskı: İktisat Politikasında Geri

Kalmışlık”, İktisat, İşletme ve Finans, Yıl: 16, Sayı. 189, Aralık 2001.

Ülgen, G. (2005), Türkiye’de Piyasa Ekonomisine Geçiş ve Sürdürülebilirliği, Derin

Yayınları, İstanbul.

Woodford, M. (1994), “Monetary Policy and Price-Level Determinacy in a Cash-inAdvance Economy," Economic Theory 4, 345-380.

Woodford, M. (1995), Price-level Determinacy Without Control of a Monetary

Aggregate, Carnegie-Rochester Conference Series on Public Policy 43, 1-46.

Woodford, M. (1996), Control of the Public Debt: A Requirement for Price

Stability? NBER Working Paper No. 5684, July.

Woodford, M. (2001), “Fiscal Requirements for Price Stability”, Journal of Money,

Credit, and Banking, 33(3), August.

Yeldan, E. (2003), Küreselleşme Sürecinde Türkiye Ekonomisi, İletişim Yayınları,

İstanbul.

Yentürk, N. (2005), Körlerin Yürüyüşü: Türkiye Ekonomisi ve 1990 Sonrası Krizler,

İstanbul Bilgi Üniversitesi Yayınları, İstanbul.

Yay, Turan, Yay, G. ve Yılmaz, E. (2001), Küreselleşme Sürecinde Finansal Krizler

ve Finansal Düzenlemeler, İstanbul Ticaret Odası Yayınları, Yayın No: 2001-47,

İstanbul.

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

447