11 Mayıs 2017

Cari İşlemler Dengesi (Mart) Banka ve reel sektör borçlanma oranlarında belirgin düşüş var

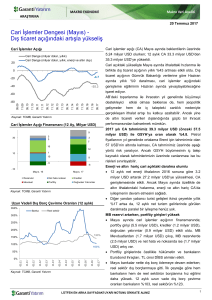

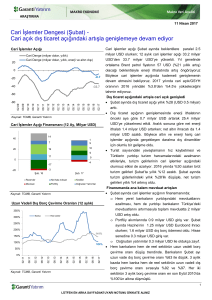

Cari işlemler açığı (CA) Mart ayında beklentilerin sınırlı

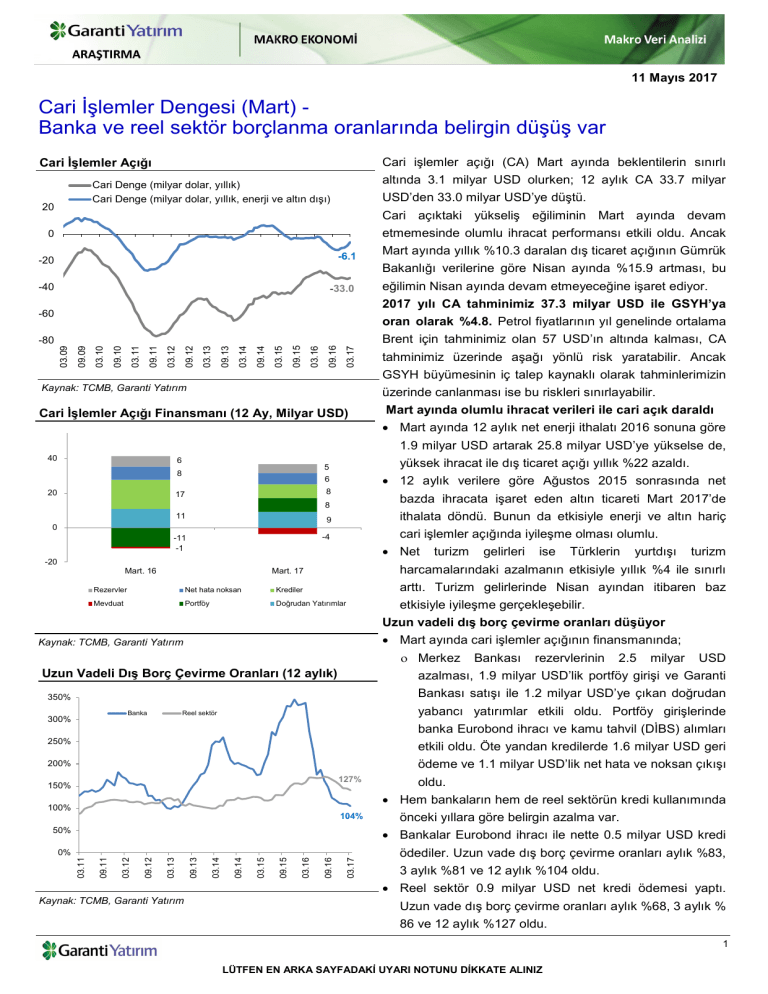

Cari İşlemler Açığı

altında 3.1 milyar USD olurken; 12 aylık CA 33.7 milyar

Cari Denge (milyar dolar, yıllık)

Cari Denge (milyar dolar, yıllık, enerji ve altın dışı)

20

USD’den 33.0 milyar USD’ye düştü.

Cari açıktaki yükseliş eğiliminin Mart ayında devam

etmemesinde olumlu ihracat performansı etkili oldu. Ancak

0

-20

-6.1

-40

-33.0

Mart ayında yıllık %10.3 daralan dış ticaret açığının Gümrük

Bakanlığı verilerine göre Nisan ayında %15.9 artması, bu

eğilimin Nisan ayında devam etmeyeceğine işaret ediyor.

2017 yılı CA tahminimiz 37.3 milyar USD ile GSYH’ya

-60

oran olarak %4.8. Petrol fiyatlarının yıl genelinde ortalama

Brent için tahminimiz olan 57 USD’ın altında kalması, CA

03.17

09.16

03.16

09.15

03.15

09.14

03.14

09.13

03.13

09.12

03.12

09.11

03.11

09.10

03.10

09.09

03.09

-80

tahminimiz üzerinde aşağı yönlü risk yaratabilir. Ancak

GSYH büyümesinin iç talep kaynaklı olarak tahminlerimizin

Kaynak: TCMB, Garanti Yatırım

üzerinde canlanması ise bu riskleri sınırlayabilir.

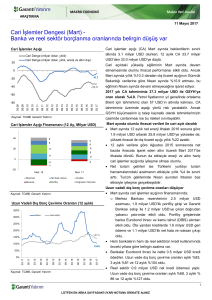

Cari İşlemler Açığı Finansmanı (12 Ay, Milyar USD)

Mart ayında olumlu ihracat verileri ile cari açık daraldı

Mart ayında 12 aylık net enerji ithalatı 2016 sonuna göre

1.9 milyar USD artarak 25.8 milyar USD’ye yükselse de,

40

6

20

yüksek ihracat ile dış ticaret açığı yıllık %22 azaldı.

12 aylık verilere göre Ağustos 2015 sonrasında net

5

6

8

8

17

bazda ihracata işaret eden altın ticareti Mart 2017’de

8

11

9

-11

-1

-4

0

ithalata döndü. Bunun da etkisiyle enerji ve altın hariç

cari işlemler açığında iyileşme olması olumlu.

Net turizm gelirleri ise Türklerin yurtdışı

-20

Mart. 16

turizm

Mart. 17

harcamalarındaki azalmanın etkisiyle yıllık %4 ile sınırlı

Rezervler

Net hata noksan

Krediler

arttı. Turizm gelirlerinde Nisan ayından itibaren baz

Mevduat

Portföy

Doğrudan Yatırımlar

etkisiyle iyileşme gerçekleşebilir.

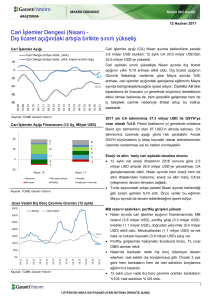

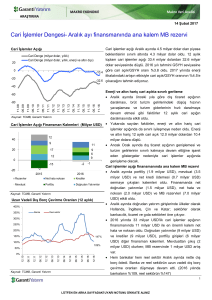

Uzun vadeli dış borç çevirme oranları düşüyor

Mart ayında cari işlemler açığının finansmanında;

Kaynak: TCMB, Garanti Yatırım

Merkez

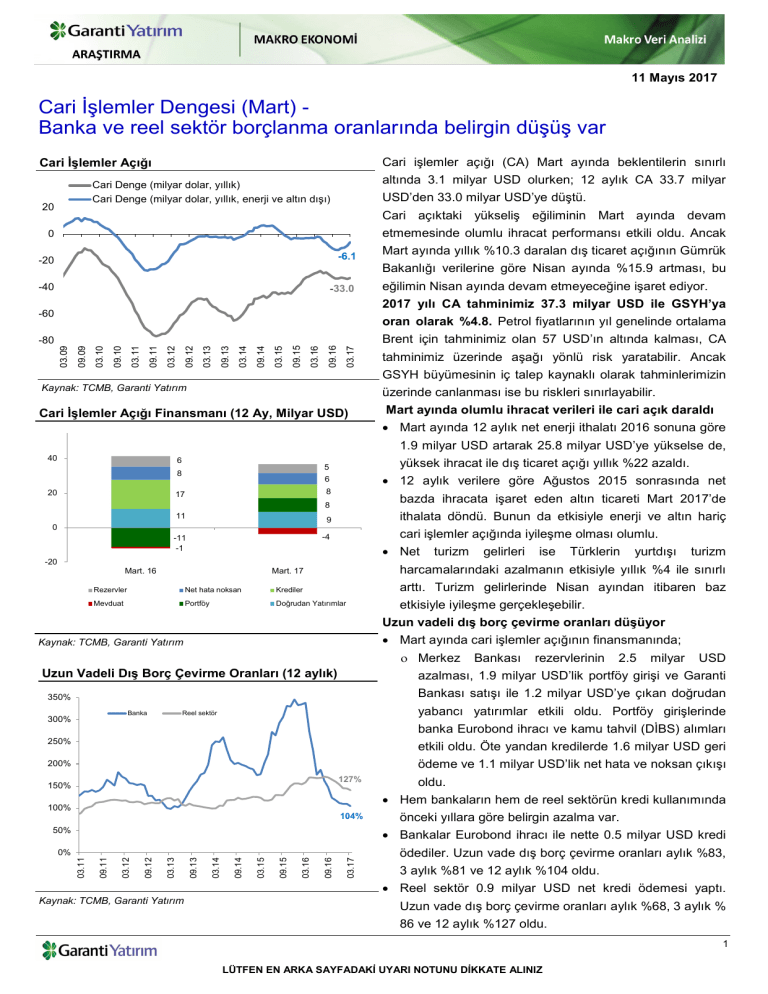

Uzun Vadeli Dış Borç Çevirme Oranları (12 aylık)

Bankası

rezervlerinin

2.5

milyar

USD

azalması, 1.9 milyar USD’lik portföy girişi ve Garanti

Bankası satışı ile 1.2 milyar USD’ye çıkan doğrudan

350%

Banka

300%

yabancı yatırımlar etkili oldu. Portföy girişlerinde

Reel sektör

banka Eurobond ihracı ve kamu tahvil (DİBS) alımları

250%

etkili oldu. Öte yandan kredilerde 1.6 milyar USD geri

ödeme ve 1.1 milyar USD’lik net hata ve noksan çıkışı

200%

oldu.

Hem bankaların hem de reel sektörün kredi kullanımında

104%

50%

önceki yıllara göre belirgin azalma var.

Bankalar Eurobond ihracı ile nette 0.5 milyar USD kredi

0%

ödediler. Uzun vade dış borç çevirme oranları aylık %83,

150%

Kaynak: TCMB, Garanti Yatırım

09.16

03.16

09.15

03.15

09.14

03.14

09.13

03.13

09.12

03.12

09.11

03.11

100%

03.17

127%

3 aylık %81 ve 12 aylık %104 oldu.

Reel sektör 0.9 milyar USD net kredi ödemesi yaptı.

Uzun vade dış borç çevirme oranları aylık %68, 3 aylık %

86 ve 12 aylık %127 oldu.

1

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

11 Mayıs 2017

Cari Denge Detaylar

Milyar Dolar

CARİ İŞLEMLER HESABI

DIŞ TİCARET DENGESİ

Toplam Mal İhracatı

Toplam Mal İthalatı

HİZMETLER DENGESİ

Net Turizm Gelirleri

TOPLAM GELİR DENGESİ

SERMAYE VE FİNANS HESAPLARI

Doğrudan Yatırımlar (- giriş)

Yurtdışında

Yurtiçinde

Gayrimenkul (Net)

Portföy Yatırımları (- giriş)

Varlıklar

Yükümlülükler

Hisse Senetleri

Hazine Bono ve Tahvilleri

Hükümet'in Eurobond İhracı (Net)

Bankaların Toplam Tahvil İhracı

Diğer Yatırımlar (- giriş)

Efektif ve Mevduatlar

Varlıklar

Yükümlülükler

Krediler

Bankalar

Uzun Vade (Net)

Kısa Vade (Net)

Diğer Sektörler

Uzun Vade (Net)

Kısa Vade (Net)

Ticari Krediler

Rezerv Varlıklar

NET HATA NOKSAN

2016

-3.7

-3.6

13.5

17.1

0.6

0.7

-0.7

-2.6

-0.9

0.2

1.1

0.4

-2.7

0.1

2.8

1.0

1.8

0.7

-0.1

-0.5

-0.3

0.9

1.3

0.4

-1.6

-0.2

-1.5

1.7

1.7

0.0

-0.5

1.5

1.1

Mart (aylık)

2017

Değişim

-3.1

-18%

-2.8

-22%

15.4

14%

18.2

6%

0.7

6%

0.7

4%

-0.9

23%

-4.2

60%

-1.2

25%

0.4

87%

1.6

37%

0.4

-3%

-1.9

-29%

0.3

2.2

-20%

0.0

2.3

27%

0.0

-100%

1.3

1.4

-0.2

-47%

-0.7

-0.5

1.5

-0.5

-71%

-0.6

0.2

-0.9

-0.7

-0.3

0.1

-2.5

-1.1

12 aylık kümüle

2016

2017

Değişim

-29.6

-33.0

12%

-31.1

-34.7

12%

-22.1

-25.5

16%

-44.9

-40.9

-9%

149.8

153.7

3%

194.7

194.6

0%

-47.6

-40.0

-16%

143.6

146.2

2%

141.5

145.7

3%

5.6

5.5

-2%

-3.5

-5.0

44%

191.2

186.2

-3%

201.7

202.2

0%

-9.2

-9.2

0%

-1.3

-6.8

0.1

0.1

7%

2.6

-1.1

6.1

7.4

21%

3.5

8.5

22.9

15.4

-33%

45.4

36.4

-20%

22.5

21.0

-7%

0.0

0.0

0.1

0.1

-14%

0.1

0.1

-47%

-0.3

-0.3

-18%

0.0

0.1

0.4

0.4

8%

6.1

4.7

-23%

14.2

12.8

-10%

8.1

8.1

0%

-1.3

-1.5

13%

3.3

3.4

1%

Kaynak: TCMB, Garanti Yatırım

2

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

ARAŞTIRMA

Nihan Ziya Erdem

Melis Öztürk

Baş Ekonomist

Direkt Tel :+90 212 384 11 31

Tel :+90 212 384 10 10

Faks :+90 212 352 42 40

[email protected]

Uzman

Direkt Tel :+90 212 384 11 21

Tel :+90 212 384 10 10

Faks :+90 212 352 42 40

[email protected]

UYARI NOTU

Model Portföy hisseleri, Araştırma Bölümü’nün Endeks Üzeri (EÜ) ve Endekse Paralel (EP) tavsiyesi

verdiği hisseler arasından; şirketlerin uzun dönemli mali verilerine dayalı olarak yapılan temel analiz ve

kısa vadeli beklentiler bir arada değerlendirilerek oluşturulmuştur. Tercih etmediğimiz hisseler ise

benzer analizler ile, Araştırma Bölümü’nün Endekse Paralel (EP) ve Endeks Altı (EA) tavsiyesi verdiği

hisseler arasından seçilir. Model Portföy değişiklik raporunda, hissenin portföye giriş ya da çıkış

gerekçesi belirtilir. Bir hissenin Model Portföy’e girmesi ya da çıkması uzun vadeli temel tavsiyesinin

değiştiği anlamına gelmemektedir. Model Portföy, sanal bir portföy olup; piyasa beklentimiz ve de

içerisinde yer alan hisselerin beklentileri doğrultusunda ağırlıklandırılarak kümülatif performansı ile

değerlendirilmektedir. Dolayısıyla Model Portföy ve Model Portföy kapsamında yapılan değişimler,

yatırımcının risk ve getiri tercihleri ile birebir örtüşmeyebilir.

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım

danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye

özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali

durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan

bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar

sadece GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.’nin görüşünü yansıtmaktadır. Bu bilgiler

ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde

sorumlu tutulamaz. Ayrıca, Garanti Yatırım Menkul Kıymetler A.Ş.'nin yazılı izni olmadıkça içeriği

kısmen ya da tamamen üçüncü kişilerce hiç bir şekil ve ortamda yayınlanamaz, iktisap edilemez, alıntı

yapılamaz, kullanılamaz. İleti, gönderilen kişiye özel ve münhasırdır. İlave olarak, bu raporun

gönderildiği ve yukarıdaki açıklamalarımız doğrultusunda kullanıldığı ülkelerdeki yasal düzenlemelerden

kaynaklı tüm talep ve dava haklarımız saklıdır.

Garanti Yatırım

Etiler Mahallesi Tepecik Yolu Demirkent Sokak

No.1 34337 Beşiktaş, İstanbul

Telefon: 212 384 11 21

Faks: 212 352 42 40

E-mail: [email protected]