14 Şubat 2017

Cari İşlemler Dengesi- Aralık ayı finansmanında ana kalem MB rezervi

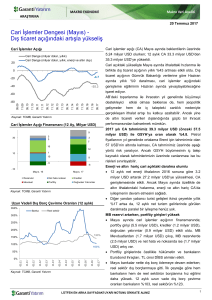

Cari işlemler açığı Aralık ayında 4.5 milyar dolar olan piyasa

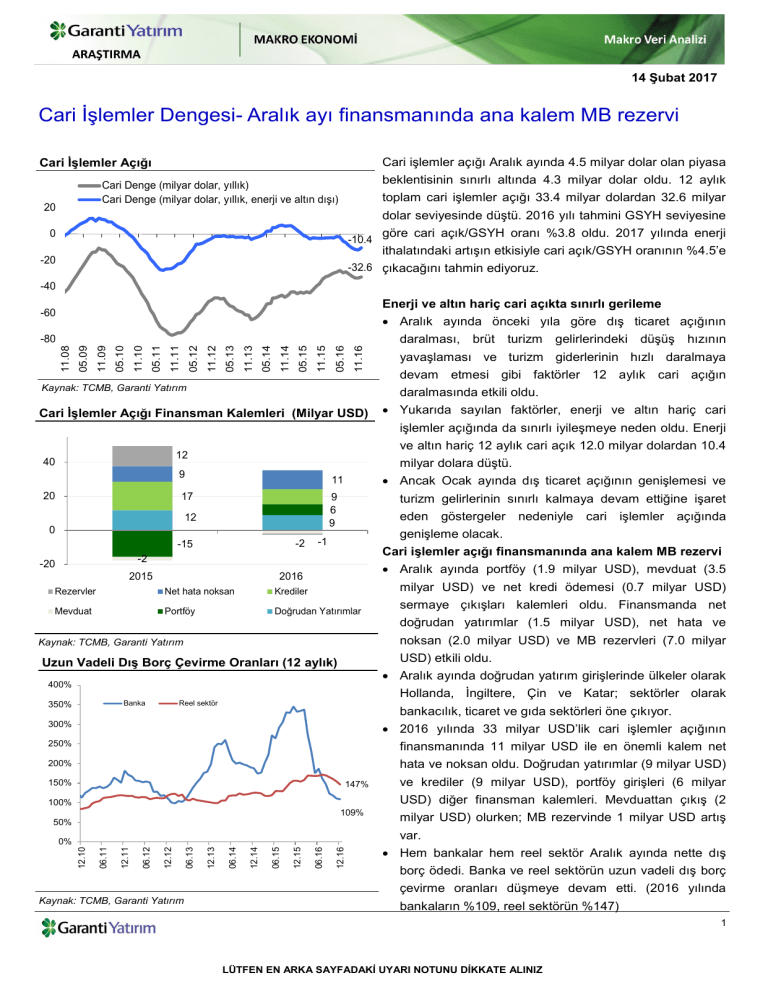

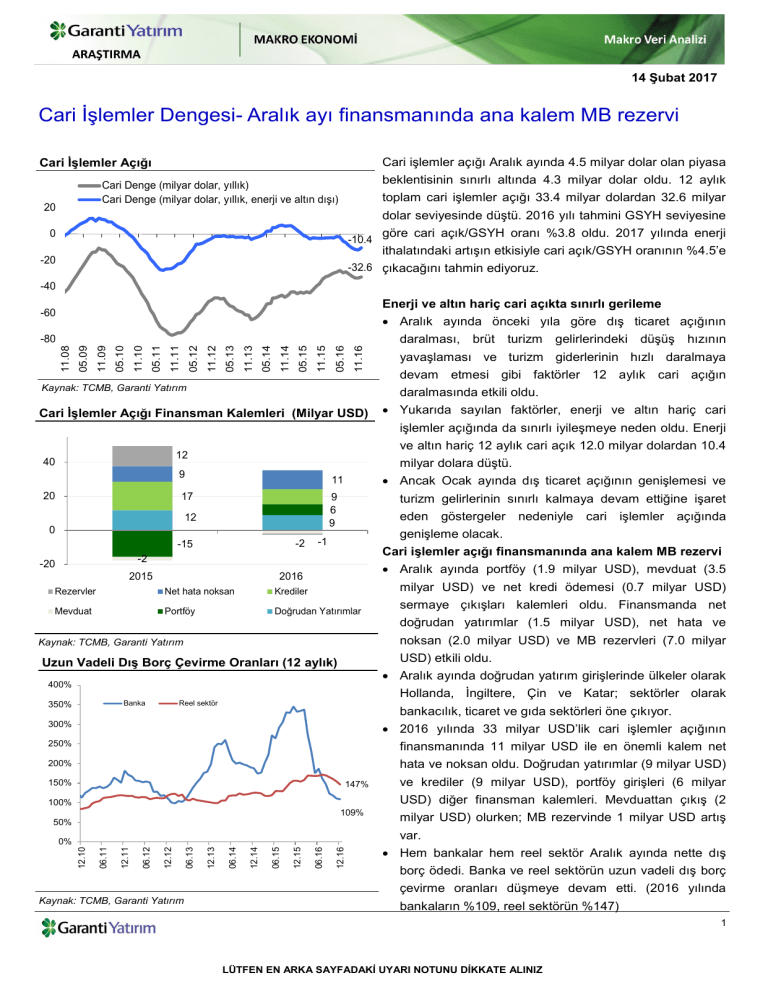

Cari İşlemler Açığı

beklentisinin sınırlı altında 4.3 milyar dolar oldu. 12 aylık

Cari Denge (milyar dolar, yıllık)

Cari Denge (milyar dolar, yıllık, enerji ve altın dışı)

20

toplam cari işlemler açığı 33.4 milyar dolardan 32.6 milyar

dolar seviyesinde düştü. 2016 yılı tahmini GSYH seviyesine

0

-10.4

-20

göre cari açık/GSYH oranı %3.8 oldu. 2017 yılında enerji

ithalatındaki artışın etkisiyle cari açık/GSYH oranının %4.5’e

-32.6 çıkacağını tahmin ediyoruz.

-40

Enerji ve altın hariç cari açıkta sınırlı gerileme

Aralık ayında önceki yıla göre dış ticaret açığının

-60

daralması, brüt turizm

11.16

05.16

11.15

05.15

11.14

05.14

11.13

05.13

11.12

05.12

11.11

05.11

11.10

05.10

11.09

05.09

11.08

-80

Kaynak: TCMB, Garanti Yatırım

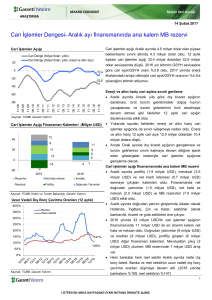

Cari İşlemler Açığı Finansman Kalemleri (Milyar USD)

gelirlerindeki düşüş hızının

yavaşlaması ve turizm giderlerinin hızlı daralmaya

devam etmesi gibi faktörler 12 aylık cari açığın

daralmasında etkili oldu.

Yukarıda sayılan faktörler, enerji ve altın hariç cari

işlemler açığında da sınırlı iyileşmeye neden oldu. Enerji

ve altın hariç 12 aylık cari açık 12.0 milyar dolardan 10.4

12

40

9

20

milyar dolara düştü.

Ancak Ocak ayında dış ticaret açığının genişlemesi ve

11

17

9

6

9

12

0

-2

-15

turizm gelirlerinin sınırlı kalmaya devam ettiğine işaret

eden göstergeler nedeniyle cari işlemler açığında

genişleme olacak.

-1

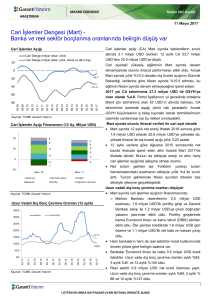

Cari işlemler açığı finansmanında ana kalem MB rezervi

Aralık ayında portföy (1.9 milyar USD), mevduat (3.5

-2

-20

2015

2016

milyar USD) ve net kredi ödemesi (0.7 milyar USD)

Rezervler

Net hata noksan

Krediler

Mevduat

Portföy

Doğrudan Yatırımlar

USD) etkili oldu.

Aralık ayında doğrudan yatırım girişlerinde ülkeler olarak

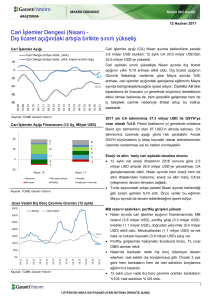

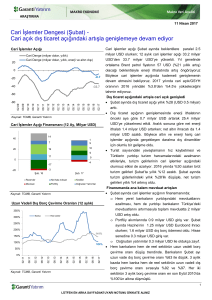

Uzun Vadeli Dış Borç Çevirme Oranları (12 aylık)

400%

Banka

doğrudan yatırımlar (1.5 milyar USD), net hata ve

noksan (2.0 milyar USD) ve MB rezervleri (7.0 milyar

Kaynak: TCMB, Garanti Yatırım

350%

sermaye çıkışları kalemleri oldu. Finansmanda net

Hollanda, İngiltere, Çin ve Katar; sektörler olarak

Reel sektör

300%

bankacılık, ticaret ve gıda sektörleri öne çıkıyor.

2016 yılında 33 milyar USD’lik cari işlemler açığının

250%

finansmanında 11 milyar USD ile en önemli kalem net

200%

hata ve noksan oldu. Doğrudan yatırımlar (9 milyar USD)

150%

147%

ve krediler (9 milyar USD), portföy girişleri (6 milyar

USD) diğer finansman kalemleri. Mevduattan çıkış (2

100%

109%

50%

12.16

06.16

12.15

06.15

12.14

06.14

12.13

06.13

12.12

06.12

12.11

06.11

12.10

0%

milyar USD) olurken; MB rezervinde 1 milyar USD artış

var.

Hem bankalar hem reel sektör Aralık ayında nette dış

borç ödedi. Banka ve reel sektörün uzun vadeli dış borç

çevirme oranları düşmeye devam etti. (2016 yılında

Kaynak: TCMB, Garanti Yatırım

bankaların %109, reel sektörün %147)

1

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

14 Şubat 2017

Cari Denge Detaylar

Milyar Dolar

2015

CARİ İŞLEMLER HESABI

-5.1

DIŞ TİCARET DENGESİ

-5.0

Toplam Mal İhracatı

12.3

Toplam Mal İthalatı

17.4

HİZMETLER DENGESİ

0.6

Net Turizm Gelirleri

0.7

TOPLAM GELİR DENGESİ

-0.6

SERMAYE VE FİNANS HESAPLARI

-7.4

Doğrudan Yatırımlar (- giriş)

-1.4

Yurtdışında

0.4

Yurtiçinde

1.8

Gayrimenkul (Net)

0.3

Portföy Yatırımları (- giriş)

1.0

Varlıklar

-0.9

Yükümlülükler

-1.9

Hisse Senetleri

-0.4

Hazine Bono ve Tahvilleri

-1.4

Hükümet'in Eurobond İhracı (Net) 0.0

Bankaların Toplam Tahvil İhracı

-0.4

Diğer Yatırımlar (- giriş)

-0.3

Efektif ve Mevduatlar

0.8

Varlıklar

0.8

Yükümlülükler

0.1

Krediler

0.6

Bankalar

-0.1

Uzun Vade (Net)

0.6

Kısa Vade (Net)

-0.7

Diğer Sektörler

0.3

Uzun Vade (Net)

0.9

Kısa Vade (Net)

-0.6

Ticari Krediler

-1.7

Rezerv Varlıklar

-6.6

NET HATA NOKSAN

-2.3

Aralık

2016 Değişim

-4.3

-16%

-4.2

-17%

13.5

10%

17.7

2%

0.6

4%

0.7

1%

-0.7

9%

-2.3

-69%

-1.5

9%

0.4

3%

2.0

7%

0.2

-20%

1.9

95%

1.5

-0.5

-76%

0.1

-0.6

-60%

0.0

-0.1

-69%

4.3

3.5

2.6

-0.9

1.8

-0.6

0.2

-75%

-0.7

0%

-1.0

-0.2

-0.8

33%

-1.1

-35%

-7.0

5%

2.0

12 aylık kümüle

2015

2016

Değişim

-32.3

-32.6

1%

-48.1

-40.7

-15%

152.0

150.2

-1%

200.1

191.0

-5%

24.2

15.4

-36%

21.2

14.0

-34%

-8.3

-7.3

-13%

-23.0

-21.5

-6%

-12.0

-9.0

-25%

5.1

3.1

-39%

17.1

12.1

-29%

4.2

3.9

-6%

15.7

-6.4

6.1

1.4

-76%

-9.6

7.9

-2.4

0.8

-7.2

7.0

0.3

2.7

-0.9

2.1

-14.9

-6.9

-53%

2.3

1.8

-19%

15.1

5.4

-64%

12.9

3.6

-72%

-13.9

-5.5

-60%

5.3

-3.0

26.6

3.0

-89%

-21.3

-6.0

-72%

10.6

9.7

-9%

10.6

8.9

-16%

0.0

0.8

-2.9

-3.3

12%

-11.8

0.8

9.3

11.1

19%

Kaynak: TCMB, Garanti Yatırım

2

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

ARAŞTIRMA

Nihan Ziya Erdem

Melis Öztürk

Baş Ekonomist

Direkt Tel :+90 212 384 11 31

Tel :+90 212 384 10 10

Faks :+90 212 352 42 40

[email protected]

Uzman

Direkt Tel :+90 212 384 11 21

Tel :+90 212 384 10 10

Faks :+90 212 352 42 40

[email protected]

UYARI NOTU

Model Portföy hisseleri, Araştırma Bölümü’nün Endeks Üzeri (EÜ) ve Endekse Paralel (EP) tavsiyesi

verdiği hisseler arasından; şirketlerin uzun dönemli mali verilerine dayalı olarak yapılan temel analiz ve

kısa vadeli beklentiler bir arada değerlendirilerek oluşturulmuştur. Tercih etmediğimiz hisseler ise

benzer analizler ile, Araştırma Bölümü’nün Endekse Paralel (EP) ve Endeks Altı (EA) tavsiyesi verdiği

hisseler arasından seçilir. Model Portföy değişiklik raporunda, hissenin portföye giriş ya da çıkış

gerekçesi belirtilir. Bir hissenin Model Portföy’e girmesi ya da çıkması uzun vadeli temel tavsiyesinin

değiştiği anlamına gelmemektedir. Model Portföy, sanal bir portföy olup; piyasa beklentimiz ve de

içerisinde yer alan hisselerin beklentileri doğrultusunda ağırlıklandırılarak kümülatif performansı ile

değerlendirilmektedir. Dolayısıyla Model Portföy ve Model Portföy kapsamında yapılan değişimler,

yatırımcının risk ve getiri tercihleri ile birebir örtüşmeyebilir.

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım

danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye

özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali

durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan

bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar

sadece GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.’nin görüşünü yansıtmaktadır. Bu bilgiler

ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde

sorumlu tutulamaz. Ayrıca, Garanti Yatırım Menkul Kıymetler A.Ş.'nin yazılı izni olmadıkça içeriği

kısmen ya da tamamen üçüncü kişilerce hiç bir şekil ve ortamda yayınlanamaz, iktisap edilemez, alıntı

yapılamaz, kullanılamaz. İleti, gönderilen kişiye özel ve münhasırdır. İlave olarak, bu raporun

gönderildiği ve yukarıdaki açıklamalarımız doğrultusunda kullanıldığı ülkelerdeki yasal düzenlemelerden

kaynaklı tüm talep ve dava haklarımız saklıdır.

Garanti Yatırım

Etiler Mahallesi Tepecik Yolu Demirkent Sokak

No.1 34337 Beşiktaş, İstanbul

Telefon: 212 384 11 21

Faks: 212 352 42 40

E-mail: [email protected]