EURO SĐGORTA ANONĐM ŞĐRKETĐ

1 OCAK – 31 ARALIK 2012 DÖNEMĐNE AĐT

FĐNANSAL TABLOLAR VE

BAĞIMSIZ DENETĐM RAPORU

EURO SĐGORTA ANONĐM ŞĐRKETĐ

1 OCAK - 31 ARALIK 2012 HESAP DÖNEMĐNE AĐT

BAĞIMSIZ DENETĐM RAPORU

Euro Sigorta Anonim Şirketi

Yönetim Kurulu Başkanlığı’na

Euro Sigorta Anonim Şirketi’nin 31 Aralık 2012 tarihi itibarıyla hazırlanan bilançosu ile aynı tarihte sona eren döneme

ait gelir tablosu, nakit akış tablosu ve özsermaye değişim tablosunu, önemli muhasebe politikalarının özetini ve

dipnotları denetlemiş bulunuyoruz.

Finansal Tablolarla Đlgili Olarak Şirket Yönetiminin Sorumluluğu

Şirket yönetimi finansal tabloların sigortacılık mevzuatı gereği yürürlükte bulunan muhasebe ilke ve standartlarına göre

hazırlanması ve dürüst bir şekilde sunumundan sorumludur. Bu sorumluluk, finansal tabloların hata ve/veya hile ve

usulsüzlükten kaynaklanan önemli yanlışlıklar içermeyecek biçimde hazırlanarak, gerçeği dürüst bir şekilde

yansıtmasını sağlamak amacıyla gerekli iç kontrol sisteminin tasarlanmasını, uygulanmasını ve devam ettirilmesini,

koşulların gerektirdiği muhasebe tahminlerinin yapılmasını ve uygun muhasebe politikalarının seçilmesini içermektedir.

Bağımsız Denetim Kuruluşunun Sorumluluğu

Sorumluluğumuz, yaptığımız bağımsız denetime dayanarak bu finansal tablolar hakkında görüş bildirmektir. Bağımsız

denetimimiz, sigortacılık mevzuatı gereği yürürlükte bulunan bağımsız denetim ilkelerine ilişkin düzenlemelere uygun

olarak gerçekleştirilmiştir. Bu düzenlemeler, etik ilkelere uyulmasını ve bağımsız denetimin, finansal tabloların gerçeği

doğru ve dürüst bir biçimde yansıtıp yansıtmadığı konusunda makul bir güvenceyi sağlamak üzere planlanarak

yürütülmesini gerektirmektedir.

Bağımsız denetimimiz, finansal tablolardaki tutarlar ve dipnotlar ile ilgili bağımsız denetim kanıtı toplamak amacıyla,

bağımsız denetim tekniklerinin kullanılmasını içermektedir. Bağımsız denetim tekniklerinin seçimi, finansal tabloların

hata ve/veya hileden ve usulsüzlükten kaynaklanıp kaynaklanmadığı hususu da dahil olmak üzere önemli yanlışlık

içerip içermediğine dair risk değerlendirmesini de kapsayacak şekilde, mesleki kanaatimize göre yapılmıştır. Bu risk

değerlendirmesinde, Şirketin iç kontrol sistemi göz önünde bulundurulmuştur. Ancak amacımız iç kontrol sisteminin

etkinliği hakkında görüş vermek değil, bağımsız denetim tekniklerini koşullara uygun olarak tasarlamak amacıyla şirket

yönetimi tarafından hazırlanan finansal tablolar ile iç kontrol sistemi arasındaki ilişkiyi ortaya koymaktır. Bağımsız

denetimimiz, ayrıca şirket yönetimi tarafından benimsenen muhasebe politikaları ile yapılan önemli muhasebe

tahminlerinin ve finansal tabloların bir bütün olarak sunumunun uygunluğunun değerlendirilmesini içermektedir.

Bağımsız denetim sırasında temin ettiğimiz bağımsız denetim kanıtlarının, görüşümüzün oluşturulmasına yeterli ve

uygun bir dayanak oluşturduğuna inanıyoruz.

Görüş

Görüşümüze göre, ilişikteki finansal tablolar, Euro Sigorta A.Ş.’nin 31 Aralık 2012 tarihi itibariyle finansal durumunu,

aynı tarihte sona eren yıla ait finansal performansını ve nakit akışlarını sigortacılık mevzuatı gereği yürürlükte bulunan

muhasebe ilke ve standartları(bkz. 2 no’lu dipnot) çerçevesinde doğru ve dürüst bir biçimde yansıtmaktadır.

Görüşümüzü etkilememekle birlikte aşağıdaki hususa dikkat çekmek isteriz:

Vergi mevzuatına göre mali zararlar 5 yılı aşmamak kaydıyla dönem kurum kazancından indirilebilirler. 31 Aralık 2012

tarihi itibariyle, Şirket’in Vergi Usul Kanunu’nca 9.552.608 TL tutarında birikmiş mali zararı bulunmaktadır. Şirket

yönetimi, yapmış olduğu projeksiyonlar sonucu, gelecekte oluşacak mali karların indirim sürelerini de dikkate alarak,

birikmiş mali zararların tamamının gelecekte oluşacak mali karların indiriminde kullanılabileceğinin muhtemel olduğunu

sonucuna varmıştır. Bu nedenle, söz konusu mali zarar tutarlarının tamamı için 2012 yılı içerisinde ertelenmiş vergi

varlığı hesaplanmıştır.

Đstanbul, 13 Mart 2013

KAPĐTAL KARDEN

BAĞIMSIZ DENETĐM VE YMM A.Ş.

Member Firm of RSM International

Celal Pamukçu

Sorumlu Ortak Başdenetçi

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

1.

Genel Bilgiler

1.1.

Ana şirketin adı ve grubun son sahibi

Euro Sigorta Anonim Şirketi (“Şirket”), Euro Yatırım Menkul Değerler A.Ş.’nin bağlı ortaklığıdır.

1.2.

Kuruluşun ikametgahı ve yasal yapısı, şirket olarak oluştuğu ülke ve kayıtlı büronun adresi (veya eğer

kayıtlı büronun olduğu yerden farklıysa, faaliyetin sürdürüldüğü esas yer)

Euro Sigorta A.Ş. Yıldız Posta Cad. No: 17 Cerrahoğulları Đş Merkezi Kat:3 Esentepe, Đstanbul adresinde

faaliyet göstermekte olup, TTK hükümlerine göre kurulmuş Anonim Şirket statüsündedir.

1.3.

Đşletmenin fiili faaliyet konusu

Şirket, 5684 sayılı Sigortacılık Kanunu ve 4632 sayılı Bireysel Emeklilik Tasarruf ve Yatırım Sistemi Kanunu ile

söz konusu kanunlarla ilgili resmi bildirileri doğrultusunda faaliyetlerini sürdürmektedir. Şirket’in faaliyet

gösterdiği branşlar; Yangın, Hastalık, Kara Araçları, Raylı Araçlar, Hava Araçları, Su Araçları, Nakliyat, Yangın

ve Doğal Afetler, Genel Zararlar, Kara Araç Sorumlulukları, Hava Araç Sorumlulukları, Su Araç Sorumlulukları

ve Diğer Finansal Kayıplar branşlarıdır.

1.4.

Kuruluşun faaliyetlerinin ve esas çalışma alanlarının niteliklerinin açıklaması

Şirket, sigortacılık faaliyetlerini, 5684 sayılı Sigortacılık Kanunu ve yürürlükte olan tebliğlerde belirtilen esas ve

usuller çerçevesinde yürütmektedir.

1.5.

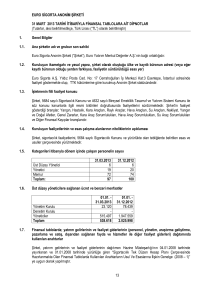

Kategorileri itibarıyla dönem içinde çalışan personelin sayısı

Üst Düzey Yönetici

Yönetici

Memur

Toplam:

1.6.

31.12.2011

2

9

67

78

Üst düzey yöneticilere sağlanan ücret ve benzeri menfaatler

Yönetim Kurulu

Denetim Kurulu

Yöneticiler

Toplam

1.7.

31.12.2012

6

20

74

100

01.01. 31.12.2012

78.439

1.947.559

2.025.998

01.01. 31.12.2011

79.850

710.723

790.573

Finansal tablolarda; yatırım gelirlerinin ve faaliyet giderlerinin (personel, yönetim, araştırma geliştirme,

pazarlama ve satış, dışarıdan sağlanan fayda ve hizmetler ile diğer faaliyet giderleri) dağıtımında

kullanılan anahtarlar

Şirket, yatırım gelirlerinin ve faaliyet giderlerinin dağıtımını Hazine Müsteşarlığı’nın 04.01.2008 tarihinde

yayınlanan ve 01.01.2008 tarihinde yürürlüğe giren “Sigortacılık Tek Düzen Hesap Planı Çerçevesinde

Hazırlanmakta Olan Finansal Tablolarda Kullanılan Anahtarların Usul Ve Esaslarına Đlişkin Genelge (2008 – 1)”

ye uygun olarak yapılmıştır.

13

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

1.8.

Finansal tabloların tek bir şirketi mi yoksa şirketler grubunu mu içerdiği

Finansal tablolar yalnızca Euro Sigorta A.Ş. hakkındaki mali bilgileri içermektedir.

1.9.

Raporlayan işletmenin adı veya diğer kimlik bilgileri ve bu bilgide önceki bilanço tarihinden

beri olan değişiklikler

Adı / Ticari Unvanı

Yönetim Merkezi Adresi

Telefon

Faks

Đnternet Sayfası Adresi

Elektronik Posta Adresi

Euro Sigorta A.Ş.

Yıldız Posta Cad. No: 17 Cerahoğulları Đş Merkezi Kat:3

Esentepe /ĐSTANBUL

+90(212) 274 10 10 – 288 38 68

+90(212) 347 41 09

www.eurosigorta.com.tr

[email protected]

Önceki bilanço tarihinden itibaren yukarıda yer alan kimlik bilgilerinde herhangi bir değişiklik olmamıştır.

1.10.

TMS 10 Bilanço Tarihinden Sonraki Olaylar

Bilanço tarihinden sonraki olaylar, bilanço tarihi ile bilançonun yayınlanması için yetkilendirme tarihi arasında,

Şirket lehine veya aleyhine ortaya çıkan olayları ifade eder.

Đlişikteki mali tablolarda, bilanço tarihinden sonraki düzeltme gerektiren olaylar kayda alınmıştır ve bilanço

sonrası düzeltme gerektirmeyen olaylar dipnotlarda gösterilmiştir.

2.

Önemli Muhasebe Politikalarının Özeti

2.1

Hazırlık Esasları

2.1.1

Finansal tabloların düzenlenmesinde kullanılan temeller ve kullanılan özel muhasebe

politikalarıyla ilgili bilgiler

Uygulanan Muhasebe Đlkeleri

Şirket finansal tablolarını, 5684 sayılı Sigortacılık Kanunu ile T.C. Başbakanlık Hazine Müsteşarlığı’nın (“Hazine

Müsteşarlığı”) sigorta ve reasürans şirketleri için öngördüğü esaslara göre hazırlamaktadır.

Finansal tablolar Hazine Müsteşarlığı tarafından, 30 Aralık 2004 tarih ve 25686 sayılı Resmi Gazete’de

yayımlanan Sigortacılık Hesap Planı ve Đzahnamesi Hakkında Tebliğ(Sigortacılık Muhasebe Sistemi Tebliğ

No:1) içerisinde yer alan Sigortacılık Hesap Planı uyarınca düzenlenmektedir. Düzenlenen finansal tabloların

biçim ve içerikleri ile bunların açıklama ve dipnotları 14 Temmuz 2007 tarihli 26582 sayılı Resmi Gazete’de

yayınlanarak 1 Ocak 2008 tarihinde yürürlüğe giren “ Sigorta ve Reasürans şirketleri ile Emeklilik Şirketlerinin

Finansal Raporlamaları hakkında yönetmelik ve 18 Nisan 2008 tarihli 26851 sayılı Resmi Gazete’de

yayımlanarak yürürlüğe giren “Finansal Tabloların Sunumu Hakkında Tebliğ” uyarınca belirlenmektedir.

14

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.1.1.

Finansal tabloların düzenlenmesinde kullanılan temeller ve kullanılan özel muhasebe

politikalarıyla ilgili bilgiler (Devamı)

Şirket 1 Ocak 2008 tarihinden itibaren faaliyetlerini, 14 Temmuz 2007 tarihinde yayımlanan ve 1 Ocak 2008

tarihinde yürürlüğe giren “Sigorta ve Reasürans Şirketleri ile Emeklilik Şirketlerinin Finansal Raporlamaları

Hakkında Yönetmelik” doğrultusunda, söz konusu yönetmelik ve Türkiye Muhasebe Standartları Kurulu

(“TMSK”) tarafından açıklanan Türkiye Muhasebe Standartları(“TMS”) ve Türkiye Finansal Raporlama

Standartları(“TFRS”) ile Hazine Müsteşarlığı tarafından muhasebe ve finansal raporlama esaslarına ilişkin

yayımlanan diğer yönetmelik, açıklama ve genelgeler çerçevesinde muhasebeleştirmektedir.

Yüksek Enflasyon Dönemlerinde Mali Tabloların Düzeltilmesi

Geçerli para birimi yüksek enflasyonlu bir ekonominin para birimi olan işletmelerin, konsolide finansal tabloları

da dahil olmak üzere, tüm temel finansal tablolarında uygulanan Yüksek Enflasyonlu Ekonomilerde Finansal

Raporlamada yüksek enflasyon, bir ülkenin, aşağıdakileri de içeren (bunlarla sınırlı kalmamak üzere) ekonomik

özelliklerince belirlenir:

- Nüfusun çoğunluğu servetini parasal olmayan varlıklarda ya da nispeten istikrarlı bir yabancı para biriminde

tutmayı tercih eder. Elde tutulan yerel para, satın alma gücünü korumak üzere hemen yatırıma dönüştürme vb

suretiyle değerlendirilir.

- Nüfusun çoğunluğu parasal tutarları yerel para biriminden değil, nispeten istikrarlı bir döviz cinsinden dikkate

alır. Fiyatlar da bu döviz cinsinden belirlenebilir.

- Kredili satış ve satın almalardaki fiyatlar; süre kısa bile olsa, kredi süresi boyunca satın alma gücünde

beklenen zararları karşılayacak şekilde belirlenir.

- Faiz oranları, ücretler ve fiyatlar bir ‘fiyat endeksi’ne bağlıdır.

- Son üç yılın kümülatif enflasyon oranı %100’e yaklaşmakta ya da aşmaktadır.

T.C. Başbakanlık Hazine Müsteşarlığı’nın 4 Nisan 2005 tarihli ve 19387 numaralı yazısına istinaden, 31 Aralık

2004 tarihli mali tabloların, Sermaye Piyasası Kurulu’nun 15 Kasım 2003 tarihli Mükerrer 25290 sayılı Resmi

Gazete’de yayımlanarak yürürlüğe giren Seri XI No: 25 Sayılı “Sermaye Piyasasında Muhasebe Standartları

Hakkında Tebliğ”inde yer alan “Yüksek Enflasyon Dönemlerinde Mali Tabloların Düzeltilmesi” ile ilgili kısımdaki

hükümlere göre düzeltilerek 2005 yılı açılışları yapılmıştır. T.C. Başbakanlık Hazine Müsteşarlığı’nın aynı

yazısına istinaden 2005 yılında mali tabloların enflasyona göre düzeltilmesi uygulamasına son verilmiştir.

2.1.2.

Finansal Tabloların Anlaşılması Đçin Uygun Olan Diğer Muhasebe Politikaları

Teknik Karşılıklar:

Mali tablolarda teknik sigorta hesapları arasında yer alan kazanılmamış primler karşılığı, muallak hasar

karşılıkları ve bu karşılıkların reasürör payları 14 Haziran 2007 tarihi itibariyle yürürlüğe girmiş bulunan

Sigortacılık Kanunu ile T.C. Başbakanlık Hazine Müsteşarlığının 7 Ağustos 2007 tarihli “Sigorta ve Reasürans

ile Emeklilik Şirketlerinin Teknik Karşılıklarına ve Bu Karşılıkların Yaratacağı Varlıklara Đlişkin Yönetmelik

hükümlerine (18.10.2007 tarih ve 26664 sayılı Resmi Gazete yayımlanan “Sigorta ve Reasürans ile Emeklilik

Şirketlerinin Teknik Karşılıklarına ve Bu Karşılıkların Yaratacağı Varlıklara Đlişkin Yönetmelikte Değişiklik

Yapılmasına Dair Yönetmelik ile 28.07.2010 tarih ve 27655 sayılı Resmi Gazete yayımlanan “Sigorta ve

Reasürans ile Emeklilik Şirketlerinin Teknik Karşılıklarına ve Bu Karşılıkların Yaratacağı Varlıklara Đlişkin

Yönetmelikte Değişiklik Yapılmasına Dair Yönetmelik ) uygun olarak aşağıda belirtilen esaslara göre kayıtlara

intikal ettirilmiştir.

15

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.1.2.

Finansal Tabloların Anlaşılması Đçin Uygun Olan Diğer Muhasebe Politikaları (Devamı)

- Kazanılmamış Primler Karşılığı (Cari Rizikolar Karşılığı)

Şirketler matematik karşılık ayrılan sigorta sözleşmeleri hariç diğer sözleşmeler için kazanılmamış primler

karşılığı ayırmak zorundadır. Yıllık veya bir yıldan kısa süreli aralıklarla yenilenen sigorta teminatı içeren bir

yıldan uzun süreli sigorta sözleşmelerinin yıllık sigorta teminatına karşılık gelen primleri için de kazanılmamış

primler karşılığı ayrılır.

Ölüm, yaşama ve her ikisinin kapsandığı hem ölüm hem de yaşama ihtimallerine bağlı teminatlar ile bu

teminatlara ek olarak verilen teminatlara ilişkin sözleşmeler hayat sigortası sözleşmesi sayılır ve bunlara ait

primler hayat sigortası primi olarak kabul edilir.

Ek teminatların hayat sigortası sözleşmesi ile beraber paket sözleşme olarak verildiği hallerde, bu teminatlar

birlikte verildiği hayat sigortası sözleşmelerinden tamamıyla bağımsız olarak değerlendirilir.

Kazanılmamış primler karşılığı, yürürlükte bulunan sigorta sözleşmeleri için tahakkuk etmiş primlerin herhangi

bir komisyon veya diğer bir indirim yapılmaksızın brüt olarak, gün esasına göre ertesi hesap dönemi veya hesap

dönemlerine sarkan kısmından oluşur. Yürürlükte bulunan yıllık hayat sigortaları ile süresi bir yılı aşan birikim

priminin de alındığı hayat sigortalarında ise yazılan brüt primlerden varsa birikime ayrılan kısım düşüldükten

sonra kalan tutarın takip eden dönem veya dönemlere sarkan kısmından oluşur.

Kazanılmamış primler karşılığının hesaplanması sırasında, sigorta teminatının başladığı gün ile bitiş günü yarım

gün olarak dikkate alınır ve buna göre hesaplama yapılır.

Bu maddenin birinci fıkrasında belirtilen sözleşmeler için; üretime bağlı olarak tahakkukunun yapılması kaydıyla

aracılara ödenen komisyonlar, reasüröre devredilen primler nedeniyle alınan komisyonlar, bölüşmesiz

reasürans anlaşmaları için ödenen tutarlar ile tarifelerin ve sigorta sözleşmelerinin hazırlanması ve satışı için

yapılan değişken üretim giderleri ve destek hizmetlerine ilişkin ödemelerin gelecek dönem veya dönemlere

isabet eden kısmı ertelenmiş gelirler ve ertelenmiş giderler hesapları ile diğer ilgili hesaplar altında

muhasebeleştirilir. Bir yıldan uzun süreli sigorta sözleşmeleri için gelir ve giderlerin ertelenmesine ilişkin usul ve

esaslar Müsteşarlıkça ayrıca belirlenir. Her ne ad altında olursa olsun; sözleşmeye bağlı olarak verilmeyen ve

sözleşmenin yürürlükten kalkmasına bağlı olarak iadeye konu olmayan teşvik, kârlılık ve benzeri komisyonlar ile

giderler ertelenmiş gelir ve gider hesaplamalarında dikkate alınmaz.

Gün veya 1/24 esasına göre hesaplama yapılması mümkün olmayan reasürans ve retrosesyon işlemlerinde,

kazanılmamış primler karşılığı 1/8 esasına göre ayrılabilir.

Belirli bir bitiş tarihi olmayan emtea nakliyat sigortası sözleşmelerinde, istatistiki verilere göre tahmini bitiş

tarihlerinin tespit edilmesi ve buna göre kazanılmamış primler karşılığı ayrılması gerekmektedir. Bu hesabın

yapılamaması durumunda, son üç ayda tahakkuk etmiş primlerin % 50'si kazanılmamış primler karşılığı olarak

ayrılır.

Kazanılmamış primler karşılığı reasürör payı tutarının hesabında yürürlükte bulunan veya ilgili reasürans

anlaşmalarının şartları dikkate alınır.

Net primin hesaplanmasında, bölüşmesiz reasürans anlaşmaları için ödenen tutarların ilgili döneme tekabül

eden kısmı devredilen prim olarak telakki edilir.

16

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.1.2. Finansal Tabloların Anlaşılması Đçin Uygun Olan Diğer Muhasebe Politikaları (Devamı)

- Kazanılmamış Primler Karşılığı (Cari Rizikolar Karşılığı)

Dövize endeksli sigorta sözleşmelerine ilişkin kazanılmamış primler karşılığının hesabı sırasında, sigorta

sözleşmesinde ayrıca bir kur belirtilmemişse ilgili primin tahakkuk tarihindeki Türkiye Cumhuriyet Merkez

Bankasının Resmî Gazete’de ilan ettiği döviz satış kurları dikkate alınır.

Đlgili hesap yılı içerisinde; cari hesap dönemi itibarıyla finansal tablolar düzenlenirken Devreden Kazanılmamış

Primler Karşılığı rakamı olarak, bir önceki hesap yılı sonunun finansal tablolarında yer alan Kazanılmamış

Primler Karşılığı rakamı yazılmalı, dönem Kazanılmamış Primler Karşılığı olarak ise finansal tabloların

düzenlendiği tarih itibarıyla yürürlükte olan sigorta sözleşme primlerinin gün esasına göre hesaplanarak bulunan

kazanılmamış kısımları toplamı alınmalıdır.

- Muallak Tazminat Karşılığı

Şirketler, tahakkuk etmiş ve hesaben tespit edilmiş ancak daha önceki hesap dönemlerinde veya cari hesap

döneminde fiilen ödenmemiş tazminat bedelleri veya bu bedel hesaplanamamış ise tahmini bedelleri ile

gerçekleşmiş ancak rapor edilmemiş tazminat bedelleri için muallak tazminat karşılığı ayırmak zorundadır.

Tahakkuk etmiş ve hesaben tespit edilmiş muallak tazminat karşılığının hesaplanması sırasında; hesaplanmış

veya tahmin edilmiş eksper, bilirkişi, danışman, dava ve haberleşme giderleri de dahil olmak üzere tazminat

dosyalarının tekemmülü için gerekli tüm gider payları dikkate alınır ve ilgili hesaplamalarda rücu, sovtaj ve

benzeri gelir kalemleri tenzil edilemez. Halefiyet hakkının kazanılmış olması şartı ile uygulama esasları

Müsteşarlıkça belirlenecek olan tahakkuk etmiş rücu, sovtaj ve benzeri gelir kalemleri bilançonun aktif

tarafındaki ilgili alacak hesabının altında gösterilerek dönem geliri ile ilişkisi kurulur.

Hayat branşı hariç olmak üzere, tahakkuk etmiş ve hesaben tespit edilmiş muallak tazminat karşılığı ile içeriği

ve uygulama esasları Müsteşarlıkça belirlenen aktüeryal zincirleme merdiven yöntemleri kullanılarak bulunan

tutar arasındaki fark gerçekleşmiş ancak rapor edilmemiş tazminat bedelidir. Reasürans şirketlerinin özel

şartları dikkate alınarak, bu şirketlerin kullanacakları aktüeryal zincirleme merdiven yönteminin içeriği ve

hesaplanma aralığı ile ilgili olarak Müsteşarlık tarafından farklılaştırma yapılabilir.

Müsteşarlık, branşlar veya şirketler itibariyle belirleyeceği aktüeryal zincirleme merdiven yönteminin

uygulanmasını isteyebilir. Şirketler her bir branş itibariyle kullanmakta oldukları aktüeryal zincirleme merdiven

yöntemini finansal tablolarının dipnotlarında açıklar.

Hayat branşına ilişkin gerçekleşmiş ancak rapor edilmemiş muallak tazminat karşılığına ilişkin hesaplama

esasları bu branşa ilişkin teminat tutarları dikkate alınacak şekilde Müsteşarlık tarafından belirlenir.

17

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.1.2.

Finansal Tabloların Anlaşılması Đçin Uygun Olan Diğer Muhasebe Politikaları (Devamı)

- Muallak Tazminat Karşılığı (Devamı)

Dövize endeksli sigorta sözleşmelerine ilişkin tazminatlar öncelikle sözleşmede yazılı olan kurdan değerlenir.

Sözleşmede ayrıca bir kur belirtilmemişse, tazminatlar finansal tabloların düzenlendiği tarih itibariyle Türkiye

Cumhuriyet Merkez Bankasının Resmî Gazete’de ilan ettiği döviz satış kurlarına göre değerlenir.

Sigorta şirketinin anlaşmalı olduğu tamirhane ve servise sigorta şirketince ödeme yapılması suretiyle araçların

tamir ettirilmesi durumunda, araç tamir edilerek tazminat alacaklısına karşı yükümlülük yerine getirilmiş

olduğundan, bu durumdaki dosyalar sigortalıya ibraname imzalatılmasından veya aracın sigortalıya teslimine

dair belge verilmesinden sonra muallak tazminat karşılıklarından çıkarılarak ödenen tazminatlar hesabına dahil

edilir. Tamire ilişkin bedeller; tamirhane veya servise ödeninceye kadar, ödenen tazminatlar hesabı karşılığında

bilançonun pasif tarafındaki ayrı bir hesabın altında ilgili tamirhane veya servis hesabında izlenir. Ayrıca ilgili

tamirhanenin veya servisin hesaplarında borçların hangi hesaplardan kaynaklandığı da gösterilir.

Sigortalıların, sigorta şirketinin anlaşmalı olduğu sağlık kuruluşlarında bedeli sağlık kuruluşuna sigorta şirketince

ödenmek suretiyle tedavi ettirilmesi durumunda, sigorta şirketi sigortalıya yükümlülüğünü yerine getirmiş

olduğundan, tedavi giderlerinin sigorta şirketince ödenmesi beklenmeden bu durumdaki dosyalar sigortalıya

ibraname imzalatılmasından veya fatura tutarına provizyon verilmesinden sonra muallak tazminat karşılığından

çıkarılarak ödenen tazminatlar hesabına dahil edilmelidir. Tedavi bedelleri, sağlık kuruluşuna ödeninceye kadar,

ödenen tazminatlar hesabı karşılığında bilançonun pasif tarafındaki ayrı bir hesabın altında ilgili sağlık kuruluşu

hesabında izlenir. Ayrıca ilgili sağlık kuruluşunun hesaplarında borçların hangi hesaplardan kaynaklandığı da

gösterilir.

Kazanma ve kaybetme ihtimali değerlendirilmeksizin, dava aşamasında olan hasarlar için muallak tazminat

karşılık rakamı olarak öncelikle dava değeri esas alınır. Ancak, sigortalı tarafından talep edilen gecikme faizi,

mahkeme masrafı ve avukatlık ücreti gibi masraf kalemleri haricindeki tazminatın sigorta sözleşmesi teminat

limitlerini aşması durumunda, şirketler aşan kısmı muallak tazminat tutarlarından indirmelidir. Dava değerine

rağmen bilirkişi raporu veya bilirkişi atanana kadar eksperin hazırlamış olduğu rapor, fatura gibi kesin kanıtlara

dayanılarak tespit edilen tazminat tutarına dönem sonuna kadar işlemiş gecikme faizi, avukatlık ücreti gibi

masrafları da ilave ederek muallak tazminat karşılık tutarı belirlenir.

Tazminat ödemesine konu olmayan ve tazminat alacaklıları tarafından da takip edilmeyen hasarlar,

zamanaşımı süresinin dolmasını takiben muallak tazminatlar arasından çıkarılarak gelir kaydedilmelidir.

Tahakkuk etmiş ve hesaben tespit edilmiş muallak tazminat karşılığı ile içeriği ve uygulama esasları 30 Eylül

2010 tarihinden itibaren geçerli olan 20 Eylül 2010 tarih ve 2010/12 sayılı “Aktüeryal Zincirleme Merdiven

Metoduna Đlişkin Genelge” (“Genelge”) ve ilgili düzenlemeler çerçevesinde belirlenmiş olan aktüeryal zincirleme

merdiven yöntemleri kullanılarak bulunan tutar arasındaki fark gerçekleşmiş ancak rapor edilmemiş tazminat

bedeli olarak muhasebeleştirilmektedir.

18

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.1.2.

Finansal Tabloların Anlaşılması Đçin Uygun Olan Diğer Muhasebe Politikaları (Devamı)

- Muallak Tazminat Karşılığı (Devamı)

30 Eylül 2010 tarihinden itibaren yürürlüğe girmiş olan Genelge’ye göre sigorta Şirketleri her branş için

uygulama esasları değiştirilmiş olan aktüeryal zincirleme merdiven metodu (“Yeni AZMM”) hesaplamalarını

Genelge’de öngörülmüş olan 5 ayrı yöntemi dikkate alarak ve gerçekleşen hasarlar (muallak ve ödenen

hasarlar toplamı) üzerinden yapmaları gerekmektedir. Sigorta Şirketlerine, 30 Eylül 2010 itibarıyla ilk defa

yapılacak olan Yeni AZMM hesaplamaları sonucunda her branş için söz konusu beş yöntemden kendi

belirleyecekleri yöntemi seçme hakkı tanınmıştır. 30 Eylül 2010 tarihi itibarıyla yapılan Yeni AZMM

hesaplamaları sonucunda, sigorta şirketleri her branş için kendi portföy yapılarına en uygun yöntemin hangisi

olduğunu değerlendirerek 31 Aralık 2010 itibarıyla her branş için kullanacakları nihai yöntemi belirleyecek ve

söz konusu yöntemi 3 yıl boyunca değiştirmeyeceklerdir. Söz konusu AZMM hesaplamaları yapılırken daha

homojen bir veri setiyle hesaplama yapılabilmesini teminen büyük hasar olarak nitelendirilen uç hasarlar ayrı bir

dosyada Genelge’de öngörülmüş olan istatistiki yöntemlerle elimine edilmiştir. Ayrıca söz konusu AZMM

hesaplamaları brüt olarak yapılmakta ve Şirket’in yürürlükte bulunan veya ilgili reasürans anlaşmalarına bağlı

olarak net tutarlar belirlenmektedir. Şirket, 30 Eylül 2010 tarihi itibariyle Zorunlu Trafik branşında tercih ettiği

Münih Zinciri Yöntemini, (2011/18) sayılı genelgenin 13.üncü maddesi gereğince 31.12.2011 tarihi itibariyle üç

yıl boyunca kullanmak üzere Standart yöntemine geçilmiştir. Diğer branşlarda ise 30 Eylül 2010 tarihi itibariyle

Standart Yöntemini tercih etmiştir. Şirket, AZMM tablosunda, Zorunlu Trafik branşında 20 Eylül 2010 tarihli

genelgede belirtildiği şekilde (Box Plot yöntemi ile) büyük hasar eliminasyonu yapmıştır.

Hazine Müsteşarlığı tarafından 17 Temmuz 2012 tarihinde yayınlanan Sigorta ve Reasürans ile Emeklilik

Şirketlerinin Teknik Karşılıklarına ve Bu Karşılıkların Yatırıldığı Varlıklara Đlişkin Yönetmelikte Değişiklik

Yapılmasına Dair Yönetmelik Çerçevesinde 30 Haziran 2012 tarihinde yürürlüğe giren düzenleme ile Test IBNR

yürürlükten kalkmıştır ve buna göre şirket tarafından Test IBNR hesaplaması yapılmamıştır.

Şirket, bilanço tarihi itibarıyla AZMM hesaplaması sonucunda hesaplanan ek karşılığın %100 ü dikkate alınarak

bulunan 9.558.791.-TL net tutarı finansal tablolarına yansıtmıştır. Net IBNR tutarının hesaplaması branş

bazında ve branşa özgü yapılmıştır. Yürürlükte bulunan reasürans anlaşmaları dikkate alınarak aktüeryal

metotlar yardımıyla net IBNR tutarı hesaplanmıştır.

2.1.2.

Finansal Tabloların Anlaşılması Đçin Uygun Olan Diğer Muhasebe Politikaları (Devamı)

- Devam Eden Riskler Karşılığı:

Sigorta sözleşmesinin süresi boyunca üstlenilen risk düzeyi ile kazanılan primlerin zamana bağlı dağılımının

uyumlu olmadığı kabul edilen sigorta branşlarında, ayrıca kazanılmamış primler karşılığının şirketin taşıdığı risk

ve beklenen masraf düzeyine göre yetersiz kalması halinde ayrılır.

Şirketler devam eden riskler karşılığı ayırırken, yürürlükte bulunan ve kazanılmamış primler karşılığı ayrılan

sigorta sözleşmeleri dolayısıyla ortaya çıkabilecek tazminatların ilgili sözleşmeler için ayrılmış kazanılmamış

primler karşılığından fazla olma ihtimaline karşı, her hesap dönemi itibarıyla, son 12 ayı kapsayacak şekilde

yeterlilik testi yapmak zorundadır.

19

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.12. Finansal Tabloların Anlaşılması Đçin Uygun Olan Diğer Muhasebe Politikaları (Devamı)

- Devam Eden Riskler Karşılığı:

Bu test yapılırken, net kazanılmamış primler karşılığının beklenen net hasar prim oranı ile çarpılması

gerekmektedir. Beklenen net hasar prim oranı, gerçekleşmiş hasarların (muallak tazminatlar (net) + ödenen

tazminatlar (net) - devreden muallak tazminatlar (net)) kazanılmış prime (yazılan primler (net) + devreden

kazanılmamış primler karşılığı (net)- kazanılmamış primler karşılığı (net)) bölünmesi suretiyle bulunur.

Müsteşarlıkça belirlenecek branşlar için beklenen hasar prim oranının % 95’in üzerinde olması halinde, % 95’i

aşan oranın net kazanılmamış primler karşılığı ile çarpılması sonucunda bulunan tutar net devam eden riskler

karşılığı, %95’i aşan oranın brüt kazanılmamış primler karşılığı ile çarpılması sonucunda bulunan tutar brüt

devam eden riskler karşılığı olarak finansal tablolarda yer alır. Brüt tutar ile net tutar arasındaki fark ise reasürör

payı olarak dikkate alınır. Bölüşmesiz reasürans anlaşmaları için ödenen tutarların ilgili döneme tekabül eden

kısmı net prim hesabında devredilen prim olarak kabul edilir.

Devam eden riskler karşılığının hesabı sırasında kullanılan muallak tazminat karşılıklarının; tahakkuk etmiş ve

hesaben tespit edilmiş ve gerçekleşmiş ancak rapor edilmemiş muallak tazminatlar ile gider paylarını ve gerekli

durumlarda muallak tazminat yeterlilik farkını içermesi gerekmektedir.

Şirketler kendi tarifelerini hazırlama ve bu tarifeleri güncelleme aşamasında devam eden riskler karşılığı tutarını

dikkate almak zorundadır.

Yeni faaliyete başlanılan branşlarda devam eden riskler karşılığı, faaliyete başlanılmasını takip eden on ikinci

ayın sonundan itibaren hesaplanır.

Devam riskler karşılığının hesaplamasının değiştirilen muallak tazminat karşılığı hesaplama yönteminin

yaratacağı yanıltıcı etkiden arındırılmasını teminen, bir önceki dönemin muallak tazminat karşılığı’ da yeni

yöntemle hesaplanmış ve devam eden riskler karşılığı hesaplanmasında yeni yönteme göre hesaplanmış

devreden muallak tazminat karşılığı kullanılmıştır.

Hazine Müsteşarlığı Sigortacılık Genel Müdürlüğü tarafından yayınlanan 2012/15 sayılı DEVAM EDEN

RĐSKLER KARŞILIĞI HESAPLAMASINDA YAPILAN DEĞĐŞĐKLĐK HAKKINDA GENELGE ile 2007/21 sayılı

Devam Eden Riskler Karşılığı ve Dengeleme Karşılığına Đlişkin Genelgenin ikinci paragrafında yer alan “Bu

kapsamda, Devam Eden Riskler Karşılığının hesaplanmasında; 5684 sayılı Sigortacılık Kanunu çerçevesinde

Müsteşarlıkça belirlenmiş olan Sigortacılık Tek Düzen Hesap Planında yer alan tüm alt branşların esas alınması

uygun bulunmuştur.” cümlesi 31.12.2012 tarihi itibarıyla geçerli olmak üzere aşağıdaki şekilde değiştirilmiştir:

“Bu kapsamda, Devam Eden Riskler Karşılığının hesaplanmasında; 5684 sayılı Sigortacılık Kanunu

çerçevesinde Müsteşarlıkça belirlenmiş olan Sigortacılık Tek Düzen Hesap Planında yer alan tüm ana

branşların esas alınması uygun bulunmuştur

20

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.1.2.

Finansal Tabloların Anlaşılması Đçin Uygun Olan Diğer Muhasebe Politikaları (Devamı)

- Dengeleme Karşılığı:

Takip eden hesap dönemlerinde meydana gelebilecek tazminat oranlarındaki dalgalanmaları dengelemek ve

katastrofik riskleri karşılamak üzere ek teminatlar da dahil olmak üzere tüm branşlarda verilen kredi ve deprem

teminatları için ayrılan karşılıktır.

Bu karşılık her bir yıla tekabül eden deprem ve kredi net primlerinin %12’si oranında hesaplanır. Net primin

hesaplanmasında, bölüşmesiz reasürans anlaşmaları için ödenen tutarlar devredilen prim olarak telakki edilir.

Birden fazla branşı kapsayan bölüşmesiz reasürans anlaşmalarında devredilen prim tutarının deprem ve kredi

branşlarına isabet eden kısmı, şirket tarafından başka bir hesaplama yöntemi öngörülmemişse, bu branşların

toplam prim tutarı içerisindeki ağırlıkları dikkate alınarak belirlenir.

Reasürans şirketlerinin bölüşmeli ve bölüşmesiz esasta kabul ettikleri işlerde dengeleme karşılığı, her bir yıla

tekabül eden deprem ve kredi net primlerinin % 12’si oranında hesaplanır. Reasürans şirketleri tarafından

bölüşmesiz esasta kabul edilen işlerden sağlanan prim içindeki deprem ve kredi primi payı, bölüşmeli esasta

kabul edilen işlerdeki deprem ve kredi prim payı nispetinde hesaplanır.

Karşılık ayrılmasına son beş finansal yılda yazılan net primlerin en yüksek tutarının %150’sine ulaşılıncaya

kadar devam edilir. Beşinci yılın geçmesini müteakiben prim üretimi rakamına bağlı olarak karşılık rakamının

bir önceki yılki bilançoda yer alan karşılık tutarına göre daha düşük çıkması durumunda aradaki fark özsermaye

altında diğer kar yedekleri içerisinde gösterilir. Özsermayeye aktarılan bu tutar yedek olarak tutulabileceği gibi

sermaye artırımına konu olabilir veya tazminat ödemelerinde kullanılabilir.

Vefat teminatının verildiği hayat sigortalarında dengeleme karşılığının hesabı sırasında şirketler kendi istatistik

verilerini kullanacaklardır. Gerekli hesaplamayı yapabilecek veri seti bulunmayan şirketler vefat net priminin

%11’ini deprem primi kabul edecek ve bu tutarların %12’si oranında karşılık ayıracaklardır.

Depremin meydana gelmesi veya kredi branşında ilgili finansal yılda teknik zarar gerçekleşmesi durumunda,

kredi ve deprem teminatları için ayrılan karşılıklar tazminat ödemelerinde kullanılabilir. Hasarın meydana

gelmesi durumunda, reasüröre isabet eden miktarlar ile sözleşmede belirtilen muafiyet limitinin altında kalan

miktarlar dengeleme karşılıklarından indirilemez.

Prim Geliri ve Hasarlar

Prim geliri yıl içinde tanzim edilen poliçe gelirlerinden oluşmaktadır. Kazanılmamış primler karşılığı, bilanço

tarihinde yürürlükte bulunan poliçeler üzerinden gün esası dikkate alınarak hesaplanmıştır.

Hasarlar ödendikçe gider yazılmaktadır. Dönem sonunda rapor edilip henüz fiilen ödenmemiş hasarlar ile

gerçekleşmiş ancak rapor edilmemiş hasarlar için muallak hasarlar karşılığı ayrılmaktadır. Muallak ve ödenen

hasarların reasürör payları bu karşılıklar içerisinde netleştirilmektedir.

21

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.1.2.

Finansal Tabloların Anlaşılması Đçin Uygun Olan Diğer Muhasebe Politikaları (Devamı)

Rücü ve Sovtaj Gelirleri :

Şirket, Hazine Müsteşarlığı tarafından yayınlanan, 20 Eylül 2010 tarih ve 2010/13 sayılı “Rücu ve Sovtaj

Gelirlerine Đlişkin Genelge”ye istinaden tazminat ödemesini gerçekleştirerek sigortalılarından ibraname veya

ödemenin yapıldığına dair belgenin alınmış olunması ve karşı sigorta şirketine ya da 3. şahıslara bildirim

yapılması kaydıyla, borçlu sigorta şirketinin teminat limitine kadar olan rücu alacağı tahakkuk ettirmektedir. Söz

konusu tutarın tazminat ödemesini takip eden altı ay içerisinde karşı sigorta şirketinden veya dört ay içerisinde

3. şahıslardan tahsil edilememesi durumlarında bu alacaklar için alacak karşılığı ayrılmaktadır.

31 Aralık 2009 tarihi itibariyle Şirket, Hazine Müsteşarlığı’nın Türkiye Sigorta ve Reasürans Şirketleri Birliği’ne

gönderdiği 18.01.2005 tarih ve 3534 sayılı yazısı ile 03.02.2005 tarih ve 2005/315 sayılı yazısına istinaden,

oluşan hasarlarla ilgili olarak rücu gelirlerini tahakkuk esasına göre muhasebeleştirmektedir. Söz konusu

tutarların dışında oluşmuş rücu alacakları ise nazım hesaplarda gösterilmektedir. Ancak önceki yıllarda yapılan

rücu tahakkuku tahsilat yapıldıkça iptal edilecektir. Sovtaj gelirleri ise tahsil edildikleri dönemde faaliyet

sonuçlarına yansıtılmaktadır.

Sigortacılık Faaliyetlerinden Alacaklar

T.C. Başbakanlık Hazine Müsteşarlığı’nca 26 Aralık 1994 tarihli ve 22153 no’lu Resmi Gazete’de yayımlanarak

1 Ocak 1995 tarihinden itibaren yürürlüğe giren Sigorta ve Reasürans Şirketleri’nin Kuruluş ve Çalışma Esasları

Yönetmeliği’nin 27. maddesi uyarınca sigorta şirketleri, sigorta acenteleri ve sigortalılar nezdindeki prim

alacaklarından muaccel olup da, iki ay içerisinde tahsil edilemeyen kısmının tamamı kadar prim alacak karşılığı

ayırmaktaydı. 14 Haziran 2007 tarihi itibarıyla yürürlüğe giren 5684 sayılı Sigortacılık Kanunu hükümleri

arasında yer almaması nedeniyle prim alacak karşılığı ayrılması uygulamasına son verilmiştir. Cari ve geçmiş

dönem itibarıyla ayrılmış olan karşılıkların kullanımı, T.C. Başbakanlık Hazine Müsteşarlığı’nın 4 Temmuz 2007

tarihli “Sigorta ve Reasürans ile Emeklilik Şirketlerinin Karşılıklarının 5684 Sayılı Sigortacılık Kanunu

Hükümlerine Uyumunun Sağlanmasına Đlişkin Genelgesi” ile sigorta şirketlerinin inisiyatifine bırakılmıştır.

Şirket, şüpheli alacaklar için alacağın değerini ve niteliğini göz önünde bulundurarak idari ve kanuni takipteki

alacaklar için karşılık ayırmaktadır.

Finansal Kiralama Đşlemleri

Kiralama - kiracı durumunda Şirket

Mülkiyete ait risk ve kazanımların önemli bir kısmının kiracıya ait olduğu kiralama işlemleri, finansal kiralama

olarak sınıflandırılırken diğer kiralamalar faaliyet kiralaması olarak sınıflandırılır.

Finansal kiralamayla elde edilen varlıklar, kiralama tarihindeki varlığın makul değeri, ya da asgari kira

ödemelerinin bugünkü değerinden düşük olanı kullanılarak aktifleştirilir. Kiralayana karşı olan yükümlülük,

bilançoda finansal kiralama yükümlülüğü olarak gösterilir. Finansal kiralama ödemeleri, finansman gideri ve

finansal kiralama yükümlülüğündeki azalışı sağlayan anapara ödemesi olarak ayrılır ve böylelikle borcun geri

kalan anapara bakiyesi üzerinden sabit bir oranda faiz hesaplanmasını sağlar. Finansal giderler, Şirket’in

yukarıda ayrıntılarına yer verilen genel borçlanma politikası kapsamında gelir tablosuna kaydedilir.

Faaliyet kiralamaları için yapılan ödemeler, kira dönemi boyunca doğrusal yöntem ile gelir tablosuna kaydedilir.

22

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.1.2

Finansal Tabloların Anlaşılması Đçin Uygun Olan Diğer Muhasebe Politikaları (Devamı)

Kur Değişiminin Etkileri

Şirket, yabancı para cinsinden varlıklarını bilanço tarihinde geçerli olan kurlarla değerlemektedir. Bu işlemlerden

doğan kur farkı gelir ve giderleri, gelir tablosuna dahil edilmektedir. Yabancı para prim alacakları poliçe

başlangıç tarihindeki döviz kuruyla değerlenmekte, kur farkı gelir veya gideri, tahsilat gerçekleştiğinde finansal

tablolara yansıtılmaktadır.

Alacak ve Borç Reeskont Karşılığı

Alacak ve borçlar reeskonta tabi tutulmuştur. Bilanço tarihi itibariyle Türk Lirası senetli ve senetsiz alacak ve

borçların reeskont edilmesinde kullanılan oran yılsonu 31 Aralık tarihli TRLĐBOR oranlarıdır. Yabancı para ile

temsil edilen senetli ve senetsiz alacak ve borçların reeskont edilmesinde 31 Aralık tarihli LĐBOR oranları

kullanılır ve bu oranlar yabancı para cinsine göre değişmektedir.

2.1.3.

Kullanılan para birimi

Şirket’in finansal tabloları faaliyette bulundukları temel ekonomik çevrede geçerli olan para birimi (fonksiyonel

para birimi) ile sunulmuştur. Đlişikte sunulan finansal tablolarda ve dipnotlarda yer alan tutarlar Türk Lirası (“TL”)

olarak ifade edilmiştir.

2.1.4.

Finansal tabloda sunulan tutarların yuvarlanma derecesi

Finansal tablolarda tutarlar TL tam sayı olarak gösterilmişlerdir.

2.1.5.

Finansal tabloların düzenlenmesinde kullanılan ölçüm temeli (veya temelleri)

Finansal tabloların hazırlanmasında izlenen muhasebe politikaları ve kullanılan değerleme esasları, aşağıda yer

alan 2.4 ila 2.23 arası dipnotlarda açıklanmaktadır.

23

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.1.6.

Yeni ve Revize Edilmiş Uluslararası Finansal Raporlama Standartları:

31 Aralık 2012 tarihi itibarıyla sona eren hesap dönemine ait finansal tabloların hazırlanmasında esas alınan

muhasebe politikaları aşağıda özetlenen 1 Ocak 2012 tarihi itibarıyla geçerli yeni ve değiştirilmiş standartlar ve

UFRYK yorumları dışında önceki yılda kullanılanlar ile tutarlı olarak uygulanmıştır. Bu standartların ve

yorumların Şirket’in finansal durumu ve performansı üzerindeki etkileri ilgili paragraflarda açıklanmıştır.

a) Şirket’in sunum ve dipnot açıklamalarını etkileyen yeni ve revize edilmiş standartlar:

Bulunmamaktadır.

b) Şirket’in finansal performansını ve/veya bilançosunu etkileyen yeni ve revize edilmiş standartlar:

Bulunmamaktadır.

c) 1 Ocak 2012 tarihinden itibaren geçerli olan yeni standart, değişiklik ve yorumlar aşağıdaki gibidir:

UMS 12 Gelir Vergileri – Esas Alınan Varlıkların Geri Kazanımı (Değişiklik)

UMS 12'de yapılan değişiklikler, 1 Ocak 2012 tarihinde veya bu tarih sonrasında başlayan yıllık hesap

dönemleri için geçerlidir. UMS 12 uyarınca varlığın defter değerinin kullanımı ya da satışı sonucu geri kazanılıp,

kazanılmamasına bağlı olarak varlıkla ilişkilendirilen ertelenmiş vergisini hesaplaması gerekmektedir. Varlığın

UMS 40 Yatırım Amaçlı Gayrimenkuller standardında belirtilen gerçeğe uygun değer yöntemi kullanılarak

kayıtlara alındığı durumlarda, defter değerinin geri kazanılması işlemi varlığın kullanımı ya da satışı ile olup

olmadığının belirlenmesi zorlu ve subjektif bir karar olabilir. Standarda yapılan değişiklik, bu durumlarda varlığın

geri kazanılmasının satış yoluyla olacağı tahmininin seçilmesini söyleyerek pratik bir çözüm getirmiştir.

Değişikliğin Şirket’in finansal durumunu veya performansı üzerinde hiçbir etkisi olmamıştır.

UFRS 7 (Değişiklikler) Sunum – Finansal Varlıkların Transferi

UFRS 7`de yapılan değişiklikler, 1 Temmuz 2011 tarihinde veya bu tarih sonrasında başlayan yıllık hesap

dönemleri için geçerlidir. UFRS 7’de yapılan değişiklikler finansal varlıkların transferini içeren işlemlere ilişkin ek

dipnot yükümlülükleri getirmektedir. Bu değişiklikler bir finansal varlık transfer edildiği halde transfer edenin hala

o varlık üzerinde etkisini sürdürdüğünde maruz kalınan riskleri daha şeffaf olarak ortaya koyabilmek adına

düzenlenmiştir. Bu değişiklikler ayrıca finansal varlık transferlerinin döneme eşit olarak yayılmadığı durumlarda

ek açıklamalar gerektirmektedir. UFRS 7’de yapılan bu değişiklikler Şirket’in dipnotları üzerinde önemli bir etkisi

olmamıştır. Fakat gelecek dönemlerde Şirket diğer türlerde finansal varlık transferi işlemleri yaparsa, bu

transferlere ilişkin verilecek dipnotlar etkilenebilecektir.

d) Yayınlanan ama yürürlüğe girmemiş ve erken uygulamaya konulmayan standartlar aşağıdaki gibidir:

Finansal tabloların onaylanma tarihi itibarıyla yayımlanmış fakat cari raporlama dönemi için henüz yürürlüğe

girmemiş ve Şirket tarafından erken uygulanmaya başlanmamış yeni standartlar, yorumlar ve değişiklikler

aşağıdaki gibidir. Şirket aksi belirtilmedikçe yeni standart ve yorumların yürürlüğe girmesinden sonra finansal

tablolarını ve dipnotlarını etkileyecek gerekli değişiklikleri yapacaktır.

24

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.1.6. Yeni ve Revize Edilmiş Uluslararası Finansal Raporlama Standartları (Devamı)

UFRS’deki iyileştirmeler

UMSK, mevcut standartlarda değişiklikler içeren 2009 – 2011 dönemi Yıllık UFRS iyileştirmelerini yayınlamıştır.

Yıllık iyileştirmeler kapsamında gerekli ama acil olmayan değişiklikler yapılmaktadır. Değişikliklerin geçerlilik

tarihi 1 Ocak 2013 ve sonrasında başlayan yıllık hesap dönemleridir. Gerekli açıklamalar verildiği sürece,

erken uygulamaya izin verilmektedir. Şirket, projenin finansal durumu ve performansı üzerine etkilerini

değerlendirmektedir.

• UFRS 1 Uluslararası Finansal Raporlama Standartlarının Đlk Uygulaması:

UFRS 1 Tekrarlanan uygulamaya izin verilmesi ve belirli özelllikli varlıklara ilişkin borçlanma maliyetlerinin

muhasebeleştirilmesi konusuna açıklık getirilmiştir.

• UMS 1 Finansal Tabloların Sunuşu:

Karşılaştırmalı finansal tablo bilgilerine ait yükümlülüklere açıklık getirilmiştir.

• UMS 16 Maddi Duran Varlıklar:

Maddi duran varlık tanımına uyan yedek parça ve bakım ekipmanlarının stok olmadığı konusuna açıklık

getirilmiştir.

• UMS 32 Finansal Araçlar - Sunum:

Hisse senedi sahiplerine yapılan dağıtımların vergi etkisinin UMS 12 kapsamında muhasebeleştirilmesi

gerektiğine açıklık getirilmiştir. Değişiklik, UMS 32’de bulun mevcut yükümlülükleri ortadan kaldırıp şirketlerin

hisse senedi sahiplerine yaptığı dağıtımlardan doğan her türlü gelir vergisinin UMS 12 hükümleri çerçevesinde

muhasebeleştirmesini gerektirmektedir.

• UMS 34 Ara Dönem Finansal Raporlama:

UFRS 8 Faaliyet Bölümleri standartında yer alan gerekliliklerle tutarlı olacak şekilde, ara dönemlerde toplam

varlıklar için yapılacak bölümlere göre raporlamaya açıklık getirilmiştir.

UMS 1 Finansal Tabloların Sunumu – Diğer Kapsamlı Gelir Tablosu Unsurlarının Sunumu (Değişiklik)

1 Temmuz 2012 tarihinde veya bu tarih sonrasında başlayan yıllık hesap dönemleri için geçerlidir ve erken

uygulamaya izin verilmiştir. Yapılan değişiklikler diğer kapsamlı gelir tablosunda gösterilen kalemlerin

sadece gruplamasını değiştirmektedir. UMS 1'de yapılan değişiklikler uyarınca diğer kapsamlı gelir kalemleri iki

gruba ayrılır: (a) sonradan kar veya zarara yeniden sınıflandırılmayacak kalemler ve (b) bazı özel koşullar

sağlandığında sonradan kar veya zarara yeniden sınıflandırılacak kalemler. Diğer kapsamlı gelir kalemlerine

ilişkin vergiler de aynı şekilde dağıtılacak olup söz konusu değişiklikler, diğer kapsamlı gelir kalemlerinin vergi

öncesi ya da vergi düşüldükten sonra sunumu ile ilgili açıklamaları değiştirmemiştir. Bu değişiklikler geriye

dönük olarak uygulanabilir. Yukarıda bahsi geçen sunum ile ilgili değişiklikler haricinde, UMS 1'deki

değişikliklerin uygulanmasının kar veya zarar, diğer kapsamlı gelir ve toplam kapsamlı gelir üzerinde herhangi

bir etkisi bulunmamaktadır.Değişiklik sadece sunum esaslarını etkilemektedir ve Şirket’in finansal durumunu

veya performansı üzerinde hiç bir etkisi olmayacağı beklenmektedir.

25

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.1.6. Yeni ve Revize Edilmiş Uluslararası Finansal Raporlama Standartları (Devamı)

UMS 19 Çalışanlara Sağlanan Faydalar (Değişiklik)

Standart 1 Ocak 2013 ve sonrasında başlayan yıllık hesap dönemleri için geçerlidir ve erken uygulamaya izin

verilmiştir. Bazı istisnalar dışında uygulama geriye dönük olarak yapılacaktır. Standartta yapılan değişiklik

kapsamında birçok konuya açıklık getirilmiş veya uygulamada değişiklik yapılmıştır. Yapılan birçok değişiklikten

en önemlileri tazminat yükümlülüğü aralığı mekanizması uygulamasının kaldırılması ve kısa ve uzun vadeli

personel sosyal hakları ayrımının artık personelin hak etmesi prensibine göre değil de yükümlülüğün tahmini

ödeme tarihine göre belirlenmesidir. Şirket, düzeltilmiş standardın finansal durumu ve performansı üzerine

etkilerini değerlendirmektedir.

UMS 27 Bireysel Finansal Tablolar (Değişiklik)

Standart 1 Ocak 2013 ve sonrasında başlayan yıllık hesap dönemleri için geçerlidir ve erken uygulamaya izin

verilmiştir. UFRS 10’nun ve UFRS 12’nin yayınlanmasının sonucu olarak, UMSK UMS 27’de de değişiklikler

yapmıştır. Yapılan değişiklikler sonucunda, artık UMS 27 sadece bağlı ortaklık, müştereken kontrol edilen

işletmeler ve iştiraklerin bireysel finansal tablolarda muhasebeleştirilmesi konularını içermektedir. Bu

değişikliklerin geçiş hükümleri UFRS 10 ile aynıdır. Söz konusu değişikliğin Şirket’in finansal durumu veya

performansı üzerinde hiçbir etkisinin olmayacağı beklenmektedir.

UMS 28 Đştiraklerdeki ve Đş Ortaklıklarındaki Yatırımlar (Değişiklik)

Standart 1 Ocak 2013 ve sonrasında başlayan yıllık hesap dönemleri için geçerlidir ve erken uygulamaya izin

verilmiştir. UFRS 11’in ve UFRS 12’nin yayınlanmasının sonucu olarak, UMSK UMS 28’de de değişiklikler

yapmış ve standardın ismini UMS 28 Đştiraklerdeki ve Đş Ortaklıklarındaki Yatırımlar olarak değiştirmiştir.

Yapılan değişiklikler ile iştiraklerin yanı sıra, iş ortaklıklarında da özkaynak yöntemi ile muhasebeleştirme

getirilmiştir. Bu değişikliklerin geçiş hükümleri UFRS 11 ile aynıdır. Söz konusu standardın Şirket’in finansal

durumu veya performansı üzerinde hiçbir etkisinin olmayacağı beklenmektedir.

UMS 32 Finansal Araçlar: Sunum - Finansal Varlık ve Borçların Netleştirilmesi (Değişiklik)

Değişiklik “muhasebeleştirilen tutarları netleştirme konusunda mevcut yasal bir hakkının bulunması” ifadesinin

anlamına açıklık getirmekte ve UMS 32 netleştirme prensibinin eş zamanlı olarak gerçekleşmeyen ve brüt

ödeme yapılan hesaplaşma (takas büroları gibi) sistemlerindeki uygulama alanına açıklık getirmektedir.

Değişiklikler 1 Ocak 2014 ve sonrasında başlayan yıllık hesap dönemleri için geçerlidir ve erken uygulamaya

izin verilmiştir. Söz konusu standardın Şirket’in finansal durumunu veya performansı üzerinde önemli bir

etkisinin olması beklenmektedir.

UFRS 7 Finansal Araçlar: Açıklamalar - Finansal Varlık ve Borçların Netleştirilmesi (Değişiklik)

Getirilen açıklamalar finansal tablo kullanıcılarına;

i) Netleştirilen işlemlerin şirketin finansal durumuna etkilerinin ve muhtemel etkilerinin değerlendirilmesi için ve

ii) UFRS’ye göre ve diğer genel kabul görmüş muhasebe ilkelerine göre hazırlanmış finansal tabloların

karşılaştırılması ve analiz edilmesi için faydalı bilgiler sunmaktadır. Değişiklikler geriye dönük olarak 1 Ocak

2013 ve sonrasında başlayan yıllık hesap dönemleri ve bu hesap dönemlerindeki ara dönemler için geçerlidir.

Değişiklik sadece açıklama esaslarını etkilemektedir ve Şirket’in finansal durumunu veya performansı üzerinde

bir etkisi olmayacağı beklenmektedir.

26

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.1.6. Yeni ve Revize Edilmiş Uluslararası Finansal Raporlama Standartları (Devamı)

UFRS 9 Finansal Araçlar – Sınıflandırma ve Açıklama

Aralık 2011’de yapılan değişiklikle yeni standart, 1 Ocak 2015 tarihi ve sonrasında başlayan yıllık hesap

dönemleri için geçerli olacaktır. Standardın erken uygulanmasına izin verilmektedir. UFRS 9 Finansal Araçlar

standardının ilk safhası finansal varlıkların ve yükümlülüklerin ölçülmesi ve sınıflandırılmasına ilişkin yeni

hükümler getirmektedir. UFRS 9’a yapılan değişiklikler esas olarak finansal varlıkların sınıflama ve ölçümünü ve

gerçeğe uygun değer farkı kar veya zarara yansıtılarak ölçülen olarak sınıflandırılan finansal yükümlülüklerin

ölçümünü etkileyecektir ve bu tür finansal yükümlülüklerin gerçeğe uygun değer değişikliklerinin kredi riskine

ilişkin olan kısmının diğer kapsamlı gelir tablosunda sunumunu gerektirmektedir. Şirket, standardın finansal

durumu ve performansı üzerine etkilerini değerlendirmektedir.

UFRS 10 Konsolide Finansal Tablolar

Standart 1 Ocak 2014 ve sonrasında sona eren yıllık hesap dönemleri için geçerlidir ve değişiklikler bazı farklı

düzenlemelerle geriye dönük olarak uygulanacaktır. UFRS 11 Müşterek Düzenlemeler ve UFRS 12 Diğer

Đşletmelerdeki Yatırımların Açıklamaları standartlarının da aynı anda uygulanması şartı ile erken uygulamaya

izin verilmiştir.

UMS 27 Konsolide ve Bireysel Finansal Tablolar Standardının konsolidasyona ilişkin kısmının yerini almıştır.

Finansal tablo hazırlayıcılarına karar vermeleri için daha fazla alan bırakan, ilke bazlı bir standarttır. Hangi

şirketlerin konsolide edileceğini belirlemede kullanılacak yeni bir “kontrol” tanımı yapılmıştır. UFRS 10'a göre

konsolidasyon için tek bir esas vardır, kontrol. Ayrıca UFRS 10, üç unsuru içerecek şekilde kontrolü yeniden

tanımlamaktadır: (a) yatırım yaptığı işletme üzerinde güce sahip olması (b) yatırım yaptığı işletmeyle olan

ilişkisinden dolayı değişken getirilere maruz kalması veya bu getirilerde hak sahibi olması (c) elde edeceği

getirilerin miktarını etkileyebilmek için yatırım yaptığı işletme üzerindeki gücünü kullanma imkânına sahip

olması. Söz konusu standardın Şirket’in finansal durumunu veya performansı üzerinde hiçbir etkisinin

olmayacağı beklenmektedir.

UFRS 11 Müşterek Düzenlemeler

Standart 1 Ocak 2013 ve sonrasında sona eren yıllık hesap dönemleri için geçerlidir ve değişiklikler bazı

düzenlemelerle geriye dönük olarak uygulanacaktır. UFRS 10 Konsolide Finansal Tablolar ve UFRS 12 Diğer

Đşletmelerdeki Yatırımların Açıklamaları standartlarının da aynı anda uygulanması şartı ile erken uygulamaya

izin verilmiştir. UFRS 11, UMS 31 Đş Ortaklıklarındaki Paylar standardının yerine getirilmiştir. UFRS 11, iki veya

daha fazla tarafın müşterek kontrolü olduğu müşterek anlaşmaların nasıl sınıflanması gerektiğini

açıklamaktadır. UFRS 11'in yayımlanması ile UFRYK 13 Müştereken Kontrol Edilen Đşletmeler - Ortak

Girişimcilerin Parasal Olmayan Katılım Payları yorumu yürürlükten kaldırılmıştır. UFRS 11 kapsamında

müşterek anlaşmalar, tarafların anlaşma üzerinde sahip oldukları hak ve yükümlülüklerine bağlı olarak müşterek

faaliyet veya iş ortaklığı şeklinde sınıflandırılır. Buna karşın UMS 31 kapsamında üç çeşit müşterek anlaşma

bulunmaktadır: müştereken kontrol edilen işletmeler, müştereken kontrol edilen varlıklar, müştereken kontrol

edilen faaliyetler. Buna ek olarak, UFRS 11 kapsamındaki iş ortaklıklarının özkaynak yöntemi kullanılarak

muhasebeleştirilmesi gerekirken, UMS 31 kapsamındaki birlikte kontrol edilen ortaklıklar ya özkaynak

yöntemiyle ya da oransal konsolidasyon yöntemiyle muhasebeleştirilebilmektedir. Söz konusu standardın

Şirket’in finansal durumunu veya performansı üzerinde hiçbir etkisinin olmayacağı beklenmektedir.

27

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.1.6. Yeni ve Revize Edilmiş Uluslararası Finansal Raporlama Standartları (Devamı)

UFRS 12 Diğer Đşletmelerdeki Yatırımların Açıklamaları

Standart 1 Ocak 2013 ve sonrasında sona eren yıllık hesap dönemleri için geçerlidir ve değişiklikler bazı

düzenlemelerle geriye dönük olarak uygulanacaktır. UFRS 10 Konsolide Finansal Tablolar ve UFRS 11

Müşterek Düzenlemeler standartlarının da aynı anda uygulanması şartı ile erken uygulamaya izin verilmiştir.

UFRS 12 daha önce UMS 27 Konsolide ve Bireysel Finansal Tablolar Standardında yer alan Özet konsolide

finansal tablolara ilişkin tüm açıklamalar ile daha önce UMS 31 Đş Ortaklıklarındaki Paylar ve UMS 28

Đştiraklerdeki Yatırımlar’da yer alan iştirakler, iş ortaklıkları, bağlı ortaklıklar ve yapısal işletmelere ilişkin

verilmesi gereken tüm dipnot açıklamalarını içermektedir. Yeni standart genel olarak yürürlülükteki standartlara

göre diğer işletmelerdeki yatırımlara ilişkin daha fazla dipnot açıklaması içermektedir. Söz konusu standardın

Şirket’in finansal durumunu veya performansı üzerinde hiçbir etkisinin olmayacağı beklenmektedir.

UFRS 13 Gerçeğe Uygun Değerin Ölçümü

Standart 1 Ocak 2013 ve sonrasında sona eren yıllık hesap dönemleri için geçerlidir ve uygulama ileriye doğru

uygulanacaktır. Erken uygulamaya izin verilmektedir. Yeni standart gerçeğe uygun değerin UFRS kapsamında

nasıl ölçüleceğini açıklamakla beraber, gerçeğe uygun değerin ne zaman kullanılabileceği ve/veya kullanılması

gerektiği konusunda bir değişiklik getirmemektedir. Tüm gerçeğe uygun değer ölçümleri için rehber

niteliğindedir. Yeni standart ayrıca, gerçeğe uygun değer ölçümleri ile ilgili ek açıklama yükümlülükleri

getirmektedir. Yeni açıklamaların sadece UFRS 13’ün uygulamaya başlandığı dönemden itibaren verilmesi

gerekmektedir – yani önceki dönemlerle karşılaştırmalı açıklama gerekmemektedir. Şirket, standardın finansal

durumu ve performansı üzerinde önemli bir etkisi olmasını beklememektedir ancak yeni standardın

uygulanmasının finansal tablolarla ilgili daha kapsamlı dipnotların verilmesine neden olacağı tahmin etmektedir.

2.1.7.

Muhasebe politikaları, muhasebe tahminlerinde değişiklikler ve hatalar

Muhasebe politikalarında yapılan önemli değişiklikler geriye dönük olarak uygulanır ve önceki dönem mali

tabloları yeniden düzenlenir.

Finansal tabloların UMS’na göre hazırlanmasında Şirket yönetiminin, bilanço tarihi itibariyle, raporlanan varlık

ve yükümlülük tutarlarını, vukuu muhtemel yükümlülük ve taahhütlerini ve raporlama dönemi itibariyle gelir ve

gider tutarlarını etkileyecek varsayımlar ve tahminler yapması gerekmektedir. Buna bağlı olarak gerçekleşmiş

sonuçlar tahminlerden farklı olabilir. Tahminler düzenli olarak gözden geçirilmekte, gerekli düzeltmeler

yapılmakta ve gerçekleştikleri dönem gelir tablosunda raporlanmaktadır. Kullanılan tahminler, başlıca varlıkların

değer düşüklüğü, maddi ve maddi olmayan varlıkların ekonomik ömürleri ve karşılıklar ile ilgilidir.

Şirket arazi arsaları ile binalarını geçmiş dönemlerde yeniden değerleme (ekspertiz değerleri) modeline göre

değerlemiş, bu dönemde ise maliyet yöntemi kullanılmıştır.

Muhasebe hataları geriye dönük olarak uygulanır ve önceki dönem mali tabloları yeniden düzenlenir. Muhasebe

tahminlerindeki değişiklikler, yalnızca bir döneme ilişkin ise, değişikliğin yapıldığı cari dönemde, gelecek

dönemlere ilişkin ise, hem değişikliğin yapıldığı dönemde hem de gelecek dönemde, ileriye yönelik olarak

uygulanır.

28

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.2

Konsolidasyon

Hazine Müsteşarlığı (“Müsteşarlık”) tarafından yayınlanan 2007/26 sayılı Bağlı Ortaklık, Birlikte Kontrol Edilen

Ortaklık ve Đştiraklerin Muhasebeleştirilmesine Đlişkin Genelge ile bağlı ortaklık, birlikte kontrol edilen ortaklık ve

iştiraklerin muhasebeleştirilmesine ilişkin olarak Müsteşarlık tarafından tebliğ çıkarılıncaya kadar, bağlı ortaklık,

birlikte kontrol edilen ortaklık ve iştiraklerin muhasebeleştirilmesinin Türkiye Muhasebe Standartları Kurulunun

ilgili düzenlemeleri çerçevesinde yapılması öngörülmüştür. Ayrıca, Müsteşarlık’ın 2008/33 sayılı Sigorta ve

Reasürans ile Emeklilik Şirketlerinin TMS ve TFRS Uygulamalarına Đlişkin Sektör Duyurusunun üçüncü

maddesinde ise kullanılacak standardın TMS 28 – Đştiraklerdeki Yatırımlar standardı olduğu belirtilmektedir.

Diğer taraftan, 2008/9 sayılı Finansal Raporlama Kapsamında Müsteşarlık tarafından Hazırlanacak Tebliğlere

Đlişkin Sektör Duyurusu’nun üçüncü maddesinde TMS 27 - Konsolide ve Bireysel Finansal Tablolar standardının

uygulanmayacağı ifade edilmektedir. Bunlara ek olarak Müsteşarlık’ın 12 Ağustos 2008 tarihli 2008/37 sayılı

Sigorta Ve Reasürans Đle Emeklilik Şirketlerinin Bağlı Ortaklık, Birlikte Kontrol Edilen Ortaklık Ve Đştiraklerdeki

Yatırımlarının Bireysel Finansal Tablolarına Yansıtılmasına Đlişkin Sektör Duyurusu’nda “TMS 28 kapsamında,

bağlı ortaklık, birlikte kontrol edilen ortaklık ve iştiraklerdeki yatırımların şirketlerin finansal tablolarına

yansıtılmasında özkaynak yönteminin kullanılması esas olmakla birlikte, 2008/9 sayılı sektör duyurusunda ifade

edildiği üzere, şirketler TMS 27’den muaf tutulmuş olmasına rağmen, bireysel finansal tablo hazırlanması

sırasında bağlı ortaklık, birlikte kontrol edilen ortaklık ve iştiraklerdeki yatırımların TMS 27’nin 37’nci

paragrafında belirtilen maliyet yöntemine veya TMS 39 Finansal Araçlar: Muhasebeleştirme ve Ölçme

standardına uygun olarak muhasebeleştirilmesi mümkün bulunmaktadır.” ifadesi yer almaktadır. Yukarıda

belirtilen duyurulara paralel olarak, Şirket bilanço tarihi itibarıyla iştirakini maliyet yöntemine göre

muhasebeleştirmiştir.

2.3

Bölüm Raporlaması

Faaliyet alanı:

Đşletmenin tek bir ürün veya hizmet ya da birbiriyle ilişkili bir ürün veya hizmet grubu sunumunda faaliyetinde

bulunan ve risk ve getiri açısından diğer faaliyet alanlarından farklı özellikler taşıyan, ayırt edilebilir bölümüdür.

Coğrafi bölüm:

Đşletmenin, belirli bir ekonomik çevrede ürün veya hizmet sunumu faaliyetinde bulunan ve başka bir

ekonomik çevre içerisinde faaliyet gösteren bölümlerden farklı risk ve getiri özelliklerine sahip ayırt edilebilir

bölümüdür.

Raporlanabilir bölüm:

Bölüm bilgileri açıklanması gerekli olan faaliyet alanı veya coğrafi bölümdür.

Şirket yangın, nakliyat, kaza, kara araçları, hava araçları, su araçları, genel zararlar, kara araçları sorumluluk ve

genel sorumluluk branşlarında faaliyet göstermektedir. Söz konusu branşların risk ve getirileri farklı özellikler

taşımaktadır. Branşlara ait bilgiler 5 no.lu Bölüm Bilgileri dipnotunda sunulmuştur.

29

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.4

Yabancı Para Karşılıkları

Şirket’in finansal tabloları faaliyette bulundukları temel ekonomik çevrede geçerli olan para birimi (fonksiyonel

para birimi) ile sunulmuştur. Şirket mali tabloları, Şirket’in geçerli para birimi olan TL cinsinden ifade edilmiştir.

Şirket’in finansal tablolarının hazırlanması sırasında, yabancı para cinsinden (TL dışındaki para birimleri)

gerçekleşen işlemler, işlem tarihindeki kurlar esas alınmak suretiyle kaydedilmektedir. Bilançoda yer alan

dövize endeksli ve döviz parasal varlıklar ve yükümlülükler bilanço tarihinde geçerli olan kurlar kullanılarak Türk

Lirası’na çevrilmektedir. Gerçeğe uygun değeri ile izlenmekte olan parasal olmayan kalemlerden yabancı para

cinsinden kaydedilmiş olanlar, gerçeğe uygun değerin belirlendiği tarihteki kurlar esas alınmak suretiyle TL’ye

çevrilmektedir.

2.5

Maddi Duran Varlıklar

Maddi duran varlıklar; mal veya hizmet üretimi veya arzında kullanılmak, veya idari amaçlar çerçevesinde

kullanılmak üzere elde tutulan ve bir dönemden daha fazla kullanımı öngörülen fiziki kalemlerdir.

Maddi duran varlığın maliyet değeri; bir varlığın edinimi veya inşa edilmesi sırasında ödenen nakit veya nakit

benzerlerinin tutarını veya bunlar dışındaki diğer ödemelerin gerçeğe uygun değerini ya da uygulanmasının

mümkün olması durumunda ilk muhasebeleştirme sırasında ilgili varlığa atfedilen bedeli ifade eder.

Bir maddi duran varlık kaleminin maliyeti, bu kalemle ilgili gelecekteki ekonomik yararların işletmeye

aktarılmasının muhtemel olması ve ilgili kalemin maliyetinin güvenilir bir şekilde ölçülebilmesi durumunda varlık

olarak finansal tablolara yansıtılır.

Maddi duran varlıklarda muhasebe politikası olarak maliyet modeli veya yeniden değerleme modeli seçilir ve

bu politika ilgili maddi duran varlık sınıfının tamamına uygular.

Şirket maddi duran varlıklarda maliyet modelini seçmiştir.

1 Ocak 2005 tarihinden önce satın alınan maddi varlıklar, UMS 29’a göre endekslenmiş tarihi satın alım

maliyetlerinden ve bu tarihten sonra satın alınan maddi varlıklar, satın alım maliyeti değerinden, birikmiş

amortisman ile kalıcı değer kayıpları düşülmüş olarak gösterilir.

Arazi ve yapılmakta olan yatırımlar dışında, maddi varlıkların, maliyet veya değerlenmiş tutarları, beklenen

faydalı ömürlerine göre doğrusal amortisman yöntemi kullanılarak amortismana tabi tutulur. Beklenen faydalı

ömür, kalıntı değer ve amortisman yöntemi, tahminlerde ortaya çıkan değişikliklerin olası etkilerini ileriye dönük

olarak tespit etmek amacıyla her yıl gözden geçirilir.

Finansal kiralama ile alınan varlıklar, beklenen faydalı ömrünün veya söz konusu kiralama süresinin kısa olanı

ile sahip olunan maddi varlıklarla aynı şekilde amortismana tabi tutulur.

Maddi varlıkların elden çıkartılması ya da bir maddi varlığın hizmetten alınması sonucu oluşan kar veya zarar

satış hasılatı ile varlığın defter değeri arasındaki fark olarak belirlenerek, gelir tablosuna dahil edilir.

30

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.6

Yatırım Amaçlı Gayrimenkuller

Mal ve hizmetlerin üretiminde yada tedarikinde veya idari amaçla kullanılmak veya işlerin normal seyri

esnasında satılmak yerine, kira geliri veya değer artış kazancı ya da her ikisini birden elde etmek amacıyla

(sahibi veya finansal kiralama sözleşmesine göre kiracı tarafından) elde tutulan arsa veya bina ya da binanın bir

kısmı veya her ikisi yatırım amaçlı gayrimenkuller olarak sınıflandırılır.

Yatırım amaçlı bir gayrimenkul, gayrimenkulle ilgili gelecekteki ekonomik yararların işletmeye girişinin muhtemel

olması ve yatırım amaçlı gayrimenkulün maliyetinin güvenilir bir şekilde ölçülebilir olması durumunda bir varlık

olarak muhasebeleştirilir.

Muhasebeleştirme sırasında ölçme

Yatırım amaçlı gayrimenkuller başlangıçta maliyeti ile ölçülür. Đşlem maliyetleri de başlangıç ölçümüne dahil

edilir.

Yatırım amaçlı gayrimenkuller muhasebeleştirme sonrasında gerçeğe uygun değer yöntemi veya maliyet

yöntemi ile ölçülür. Seçilen yöntem tüm yatırım amaçlı gayrimenkullere uygulanır.

Gerçeğe Uygun Değer Yöntemi:

Yatırım amaçlı bir gayrimenkulün gerçeğe uygun değeri; karşılıklı pazarlık ortamında, bilgili ve istekli gruplar

arasında bir varlığın el değiştirmesi ya da bir borcun ödenmesi durumunda ortaya çıkması gereken tutardır.

Yatırım amaçlı gayrimenkulün gerçeğe uygun değerindeki değişimden kaynaklanan kazanç veya kayıp,

oluştuğu dönemde kâr veya zarara dahil edilir.

Maliyet Yöntemi:

Yatırım amaçlı bir gayrimenkulün maliyet değeri; bir varlığın edinimi veya inşa edilmesi sırasında ödenen nakit

veya nakit benzerlerinin tutarını veya bunlar dışındaki diğer ödemelerin gerçeğe uygun değerini ya da

uygulanmasının mümkün olması durumunda ilk muhasebeleştirme sırasında ilgili varlığa atfedilen bedeli ifade

eder.

Maliyet yönteminde maliyet modeli veya yeniden değerleme modeli seçilir ve seçilen model tüm yatırım amaçlı

gayrimenkullere uygulanır.

Maliyet modelinde bir maddi duran varlık kalemi varlık olarak muhasebeleştirildikten sonra, finansal tablolarda

maliyetinden birikmiş amortisman ve varsa birikmiş değer düşüklüğü zararları indirildikten sonraki değeri ile

gösterilir.

Yeniden değerleme modelinde; gerçeğe uygun değeri güvenilir olarak ölçülebilen bir maddi duran varlık kalemi,

varlık olarak muhasebeleştirildikten sonra, yeniden değerlenmiş tutarı üzerinden gösterilir. Yeniden değerlenmiş

tutar, yeniden değerleme tarihindeki gerçeğe uygun değerinden, müteakip birikmiş amortisman ve müteakip

birikmiş değer düşüklüğü zararlarının indirilmesi suretiyle bulunan değerdir.

Şirket Yatırım amaçlı gayrimenkullerde maliyet modelini seçmiştir.

31

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.7

Maddi Olmayan Duran Varlıklar

Maddi olmayan duran varlıklar; fiziksel niteliği olmayan tanımlanabilir parasal olmayan varlıktır.

Maddi olmayan duran varlık, varlıkla ilişkilendirilen beklenilen gelecekteki ekonomik yararların işletme için

gerçekleşmesinin muhtemel olması ve varlığın maliyetinin güvenilir bir şekilde ölçülebilmesi durumunda

muhasebeleştirilir.

Bir maddi olmayan duran varlık ilk muhasebeleştirilmesi sırasında maliyet bedeliyle ölçülür.

Maddi olmayan duran varlıklarda muhasebe politikası olarak maliyet yöntemi veya yeniden değerleme yöntemi

seçilir. Bir maddi olmayan duran varlığın yeniden değerleme yöntemine göre muhasebeleştirilmesi durumunda,

sınıfındaki diğer tüm varlıklar da, aktif bir piyasalarının bulunmaması durumu söz konusu olmadığı sürece, yine

aynı yönteme göre muhasebeleştirilir.

Şirket maddi olmayan duran varlıklarda maliyet yöntemini seçmiştir.

Maddi olmayan duran varlıklar 1 Ocak 2005 tarihinden önce satın alınan kalemler UMS 29’a göre endekslenmiş

tarihi satın alım maliyetlerinden ve bu tarihten sonra satın alınan kalemler satın alım maliyeti değerinden,

birikmiş itfa ve tükenme payları ile kalıcı değer kayıpları düşülmüş olarak gösterilir.

Satın alınan maddi olmayan duran varlıklar, özellikle yazılımlar, beş yıllık faydalı ömürleri üzerinden doğrusal

amortisman yöntemi kullanılarak itfa edilir. UMS 38’e göre, araştırma giderleri oluştuğu anda giderleştirilir.

Gelecekteki ürünlerle ilgili ve işletme bünyesinde oluşturulan maddi olmayan duran varlıklar, Şirket’e gelecekte

ekonomik fayda sağlamasının mümkün olduğu durumlarda maliyet değerinden aktifleştirilmektedir. Aktifleştirme

için gerekli koşullar sağlanamadığında, geliştirme maliyetleri oluştukları dönemde gelir tablosuna gider olarak

kaydedilmektedir. Maliyet tutarı geliştirme için yapılan bütün direk maliyetleri ve geliştirme ile ilgili genel

giderlerin uygun bir kısmını içermektedir. Geliştirme maliyetleri doğrusal amortisman yöntemi kullanılarak on

yılda, üretimin başlangıcından modelin ve geliştirilen ünitenin parçalarının kullanım ömrü süresince itfa edilir.

2.8

Finansal Varlıklar

Finansal yatırımlar, gerçeğe uygun değer farkı kâr veya zarara yansıtılan ve gerçeğe uygun değerinden

kayıtlara alınan finansal varlıklar haricinde, gerçeğe uygun piyasa değerinden alım işlemiyle doğrudan

ilişkilendirilebilen harcamalar düşüldükten sonra kalan tutar üzerinden muhasebeleştirilir. Yatırımlar, yatırım

araçlarının ilgili piyasa tarafından belirlenen süreye uygun olarak teslimatı koşulunu taşıyan bir kontrata bağlı

olan işlem tarihinde kayıtlara alınır veya kayıtlardan çıkarılır.

Finansal varlıklar “gerçeğe uygun değer farkı kâr veya zarara yansıtılan finansal varlıklar”, “vadesine kadar

elde tutulacak yatırımlar”, “satılmaya hazır finansal varlıklar” ve “kredi ve alacaklar” olarak sınıflandırılır.

32

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.8

Finansal Varlıklar (devamı)

Etkin faiz yöntemi

Etkin faiz yöntemi, finansal varlığın itfa edilmiş maliyet ile değerlenmesi ve ilgili faiz gelirinin ilişkili olduğu

döneme dağıtılması yöntemidir. Etkin faiz oranı; finansal aracın beklenen ömrü boyunca veya uygun olması

durumunda daha kısa bir zaman dilimi süresince tahsil edilecek tahmini nakit toplamının, ilgili finansal varlığın

tam olarak net bugünkü değerine indirgeyen orandır.

Gerçeğe uygun değer farkı kâr veya zarara yansıtılan finansal varlıklar dışında sınıflandırılan finansal

varlıklar ile ilgili gelirler etkin faiz yöntemi kullanmak suretiyle hesaplanmaktadır.

Gerçeğe uygun değer farkı kâr veya zarara yansıtılan finansal varlıklar

Gerçeğe uygun değer farkı gelir tablosuna yansıtılan finansal varlıklar; alım-satım amacıyla elde tutulan

finansal varlıklardır. Bir finansal varlık kısa vadede elden çıkarılması amacıyla edinildiği zaman söz konusu

kategoride sınıflandırılır. Finansal riske karşı etkili bir koruma aracı olarak belirlenmemiş olan türev ürünleri

teşkil eden bahse konu finansal varlıklar da gerçeğe uygun değer farkı kâr veya zarara yansıtılan finansal

varlıklar olarak sınıflandırılır.

Vadesine kadar elde tutulan finansal varlıklar

Şirket’in vadesine kadar elde tutma olanağı ve niyeti olduğu, sabit veya belirlenebilir bir ödeme planına sahip,

sabit vadeli borçlanma araçları, vadesine kadar elde tutulacak yatırımlar olarak sınıflandırılır. Vadesine kadar

elde tutulacak yatırımlar etkin faiz yöntemine göre itfa edilmiş maliyet bedelinden değer düşüklüğü tutarı

düşülerek kayıtlara alınır ve ilgili gelirler etkin faiz yöntemi kullanılmak suretiyle hesaplanır.

Satılmaya hazır finansal varlıklar

Satılmaya hazır finansal varlıklar (a) vadesine kadar elde tutulacak finansal varlık olmayan veya (b) alım

satım amaçlı finansal varlık olmayan finansal varlıklardan oluşmaktadır. Satılmaya hazır finansal varlıklar

kayıtlara alındıktan sonra güvenilir bir şekilde ölçülebiliyor olması koşuluyla gerçeğe uygun değerleriyle

değerlenmektedir. Gerçeğe uygun değeri güvenilir bir şekilde ölçülemeyen ve aktif bir piyasası olmayan

menkul kıymetler maliyet değeriyle gösterilmektedir. Satılmaya hazır finansal varlıklara ilişkin kar veya

zararlara ilgili dönemin gelir tablosunda yer verilmektedir. Bu tür varlıkların makul değerinde meydana gelen

değişiklikler özkaynak hesapları içinde gösterilmektedir. Đlgili varlığın elden çıkarılması veya değer düşüklüğü

olması durumunda özkaynak hesaplarındaki tutar kar / zarar olarak gelir tablosuna transfer edilir. Satılmaya

hazır finansal varlık olarak sınıflandırılan özkaynak araçlarına yönelik yatırımlardan kaynaklanan ve gelir

tablosunda muhasebeleştirilen değer düşüş karşılıkları, sonraki dönemlerde gelir tablosundan iptal edilemez.

Satılmaya hazır olarak sınıflandırılan özkaynak araçları haricinde, değer düşüklüğü zararı sonraki dönemde

azalırsa ve azalış değer düşüklüğü zararının muhasebeleştirilmesi sonrasında meydana gelen bir olayla

ilişkilendirilebiliyorsa, önceden muhasebeleştirilen değer düşüklüğü zararı gelir tablosunda iptal edilebilir.

33

EURO SĐGORTA ANONĐM ŞĐRKETĐ

31 ARALIK 2012 TARĐHĐ ĐTĐBARĐYLA FĐNANSAL TABLOLARA AĐT DĐPNOTLAR

(Tutarlar, aksi belirtilmedikçe, Türk Lirası (“TL”) olarak belirtilmiştir)

2.8

Finansal Varlıklar (devamı)

Riski Hayat Poliçesi Sahiplerine Ait Finansal Varlıklar

Bu varlıklar satılmaya hazır ve vadeye kadar elde tutulacak finansal varlıklar olarak sınıflandırılmaktadır.

Satılmaya hazır sınıfında yer alan varlıklar rayiç değerle değerlenmekte; iskonto edilmiş değerden kaynaklanan

değerleme farkı gelir tablosunda, rayiç değer ile iskonto edilmiş değer arasındaki farkın %5’i özsermaye altında,

sigortalılara ait olan %95’i Sigortacılık Teknik Karşılıkları - Hayat Matematik Karşılığı hesabında

muhasebeleştirilmektedir. Rayiç değeri bulunmayan varlıklar etkin faiz oranı kullanılarak iskonto edilmiş

değerleriyle izlenmektedir.

Krediler ve alacaklar

Sabit ve belirlenebilir ödemeleri olan, piyasada işlem görmeyen ticari ve diğer alacaklar ve krediler bu

kategoride sınıflandırılır. Krediler ve alacaklar etkin faiz yöntemi kullanılarak iskonto edilmiş maliyeti

üzerinden değer düşüklüğü düşülerek gösterilir.

Đştirakler

Sermaye payı dikkate alınmaksızın sahip olunan oy hakkı veya yönetime katılma hakkının en az %20 oranında

olduğu hisse senetlerinden oluşmaktadır. Bu kıymetlerin, kayıtlı değerleri ile güvenilir bir şekilde ölçülebiliyor

olması koşuluyla rayiç değerleri arasındaki farklar özkaynak kalemlerine intikal ettirilmekte, piyasa rayici olan

kıymetler aktifte piyasa rayiçleri ile, diğerleri ise kayıtlı değerleri ile gösterilmektedir.

2.9.

Varlıklarda Değer Düşüklüğü

Finansal olmayan varlıklarda değer düşüklüğü

Şirket, her bilanço tarihinde maddi ve maddi olmayan varlıklarının, maliyet değerinden birikmiş amortismanlar

ve itfa payları düşülerek bulunan defter değerine ilişkin değer kaybının olduğuna dair herhangi bir gösterge olup

olmadığını değerlendirir. Eğer böyle bir gösterge mevcutsa, değer düşüklüğü tutarını belirleyebilmek için o

varlığın geri kazanılabilir tutarı tahmin edilir. Varlığın tek başına geri kazanılabilir tutarının hesaplanmasının

mümkün olmadığı durumlarda, o varlığın ait olduğu nakit üreten biriminin geri kazanılabilir tutarı hesaplanır.

Makul ve tutarlı bir dağılımın mümkün olduğu durumlarda, Şirket’in merkezi varlıkları nakit üreten bağımsız

birimlere dağıtılır ya da makul ve tutarlı bir dağılımın mümkün olabileceği nakit üreten birimlerinin en küçük

sınıfına tahsis edilir.

Geri kazanılabilir tutar, satış maliyetleri düşüldükten sonra elde edilen gerçeğe uygun değer veya kullanımdaki

değerin büyük olanıdır. Kullanımdaki değer hesaplanırken, geleceğe ait tahmini nakit akımları, paranın zaman

değeri ve varlığa özgü riskleri yansıtan vergi öncesi bir iskonto oranı kullanılarak bugünkü değerine indirilir.

Varlığın (veya nakit üreten birimin) geri kazanılabilir tutarının, defter değerinden daha az olması durumunda,

varlığın (veya nakit üreten birimin) defter değeri, geri kazanılabilir tutarına indirilir. Bu durumda oluşan değer