21 Şubat 2014

TÜRKİYE’DE BU HAFTA

Son

ekonomik

gelişmeler...

İşsizlik oranında 2013 yılının Kasım döneminde (Ekim-Kasım-Aralık) bir önceki

yıla ve önceki döneme göre artış devam etti. İşsizlik oranındaki artışta mevsimsel

etkilerin yanısıra geçen yılın son çeyreği itibariyle büyümedeki durgunluk etkili

olmakta. 2013 yılının son çeyreğinde işsizlik oranı %9.9, tarım dışı işsizlik ise

%12 olarak gerçekleşti. İşsizlik oranı bir önceki yılın aynı döneminde %9.4, tarım

dışı işsizlik ise %11.7’ydi. Bir önceki dönemdeki işsizlik oranı %9.7 düzeyindeydi.

Mevsimsel etkilerden arındırılmış verilerle bakıldığında geçen yılın aynı

döneminde işsizlik oranının %9.5; bir önceki dönemde ise %9.9 olduğu

görülmekte.

Ocak ayında merkezi yönetim bütçesi vergi gelirlerindeki artışın etkisiyle 1.9

milyar lira fazla verirken, özelleştirme gelirlerinin katkısı olan geçen yılki Ocak

ayının oldukça altında kaldı. Bütçe, geçen yıl Ocak ayında özelleştirme gelirlerinin

etkisiyle 5.9 milyar TL fazla vermiş, faiz dışı fazla (FDF) 11.2 milyar TL olmuştu.

Bu yıl Ocak ayında FDF 6.9 milyar lira olarak gerçekleşti. Ocak ayında bütçe

gelirleri bir önceki yılın aynı ayına göre yüzde 2.8 artarak 37.9 milyar lira, giderler

ise yüzde 16.4 artarak 36 milyar lira oldu. Ocak ayında vergi gelirleri ise yüzde 15

artışla 32.7 milyar lira olurken, vergi dışı gelirler yüzde 45.2 azalarak 4.2 milyar

lirada kaldı. Ocak ayında faiz giderleri yüzde 4 azalarak 5 milyar lira, faiz hariç

bütçe giderleri de yüzde 20.5 artarak 31 milyar lira oldu. Bu yılın bütçesinde açık

33.3 milyar lira, FDF ise 18.7 milyar lira olarak öngörülüyor.

Merkezi yönetim brüt borç stoku Ocak sonu itibariyle 602.5 milyar lira oldu.

Hazine verilerine göre borç stokunun 406.3 milyar TL tutarındaki kısmı TL cinsi,

196.2 milyar TL tutarındaki kısmı döviz cinsi borçlardan oluştu. Hazine verilerine

göre 2013 sonu itibarıyla borç stoku 585.8 milyar TL idi.

Özel sektörün yurtdışından sağladığı uzun vadeli kredi borcu, Aralık 2013 sonu

itibarıyla 2012 yıl sonuna göre 17.1 milyar dolar artarak 155.6 milyar dolar

düzeyinde gerçekleşti. TCMB verilerine göre, bir önceki yıl sonuna göre

bankaların kredi biçimindeki borçlanmalarının 8.2 milyar dolar, tahvil ihracı

biçimindeki borçlanmalarının 5.6 milyar dolar arttığı gözlendi. Aynı dönemde,

bankacılık dışı finansal kuruluşların kredi biçimindeki borçlanmaları 365

milyon dolar artarken, tahvil ihracı biçimindeki borçlanmaları ise 1.5 milyar

dolar seviyesinde gerçekleşti. Söz konusu dönemde, finansal olmayan

kuruluşların kredi biçimindeki borçlanmaları 295 milyon dolar azalırken, tahvil

stoku ise 1.9 milyar dolar artışla 3.3 milyar dolara ulaştı. Aralık sonu itibarıyla,

özel sektörün yurtdışından sağladığı kısa vadeli kredi borcu (ticari krediler hariç),

2012 yıl sonuna göre 10.2 milyar dolar artarak 41.2 milyar dolar olarak

gerçekleşti. Borçluya göre dağılım incelendiğinde 2012 yıl sonuna göre bankaların

kredi biçimindeki borçlanmaları 7.3 milyar dolar, finansal olmayan kuruluşların

kredi biçimindeki borçlanmaları ise 1 milyar dolar artış gösterdi. Özel sektörün

yurtdışından sağladığı toplam kredi borcu, Aralık sonu itibarıyla kalan vadeye

göre incelendiğinde, 1 yıl içinde gerçekleştirilecek olan anapara geri ödemelerinin

toplam 71.7 milyar dolar tutarında olduğu gözlendi.

Kısa vadeli dış borç stoku, 2013 sonu itibariyle 2012 yılı sonuna göre yüzde

28.4 artışla 129.1 milyar dolar olarak gerçekleşti. TCMB verilerine göre, bu

dönemde, bankalar kaynaklı kısa vadeli dış borç stoku yüzde 31.5 artarak 89.6

milyar dolar olurken, diğer sektörlerin kısa vadeli dış borç stoku yüzde 23.4

1

artarak 38.6 milyar dolar düzeyinde gerçekleşti.

Merkez

Bankası Merkez Bankası bu hafta gerçekleştirdiği Para Politikası Kurulu (PPK) toplantısında iki yıl

yeni

bir

adım aradan sonra ilk kez 28 Ocak'ta yapılan ara toplantıda aldığı sert faiz artışı kararlarının

atmadı...

etkisini görmeyi tercih ederek beklendiği gibi yeni bir adım atmadı. Enflasyon görünümü

ve beklentilerdeki bozulmanın dikkatle takip edildiğini ve 28 Ocak'ta enflasyon

beklentilerindeki ve fiyatlama davranışlarındaki bozulmanın kontrol altına alınması için

güçlü ve önden yüklemeli bir parasal sıkılaştırmaya gittiğini hatırlatan TCMB, "Enflasyon

görünümünde belirgin bir iyileşme sağlanana kadar para politikasındaki sıkı duruş

sürdürülecektir" dedi. PPK'da yüzde 10'a çıkarılan bir hafta vadeli repo faiz oranı bu

seviyede korunurken, gecelik borçlanma faiz oranı yüzde 8'de, gecelik marjinal fonlama

oranını yüzde 12'de, açık piyasa işlemleri çerçevesinde piyasa yapıcısı bankalara repo

işlemleri yoluyla tanınan borçlanma imkanı faiz oranı yüzde 11.5'te sabit bırakıldı. TCMB

yurtdışı talepteki toparlanmanın da etkisiyle net ihracatın büyümeye yaptığı olumlu

katkının artacağını bu gelişmeler sonucunda 2014 yılında cari işlemler açığında belirgin

bir iyileşme gözleneceğini belirtti.

Türkiye’nin

kara

para

ile

mücadelede

eksikleri sürüyor...

OECD bünyesinde karapara ile mücadele için kurulan Mali Eylem Görev Gücü (FATF)

Genel Kurulu Paris'te yaptığı toplantıda Türkiye'nin kara para ile mücadelede

eksikliklerinin sürdüğüne karar verdi. Üye ülkelerin terörizmin finansmanı ve karaparayla

mücadele konusundaki eksikliklerinin değerlendirildiği kurulda Türkiye kara listeye

girmedi, ancak kaydettiği iyileşmeye rağmen gri liste olarak nitelenen "işbirliği yapmayan"

ülkeler arasında yer aldı. FATF, Türkiye'ye teröre destek veren kişilerin banka

hesaplarının dondurulmasına ilişkin yasal düzenlemeyi uygulamaya geçirme çağrısı

yaptı. Kenya ve Tanzanya ise Paris'teki genel kurulda gri listeden çıkan iki ülke oldu.

S&P’ye göre, Türk

bankalarının aktif

kalitesi

ekonomideki olası

yavaşlamalara

karşı hassas...

Kredi derecelendirme kuruluşu Standard&Poor's (S&P) son yıllardaki hızlı kredi büyümesi

nedeniyle Türk bankalarının aktif kalitesinin ekonomideki olası bir yavaşlama karşısında

kırılgan olduğunu belirtti. S&P tarafından hazırlanan bankacılık raporunda, bankaların

aktif kalitesi, kârlılık ve sermaye yapısının görece güçlü olduğuna dikkat çekilmesine

rağmen, "Bu güçlü tarafların son yıllardaki hızlı kredi büyümesi sebebiyle baskı altında

kalmaya başladığına inanıyoruz" denildi. Bankaların faaliyet ortamının "Artan iç siyasi risk

ve Fed'in tahvil alımlarını azaltmasının etkileri ve ekonomideki büyüme nedeniyle

bozulduğu" ifade edildi. Geçen dört yıldaki kredi büyümesi sonucu kredilerin gayrı safi

yurtiçi hasılaya oranının 20 puanın üzerinde artarak yüzde 60'a yaklaştığı belirtilen

raporda, yavaşlayarak devam etmesi beklenen kredi büyümesi nedeniyle Türk

bankalarının olası bir ekonomik yavaşlama karşısında her zamankinden daha hassas

olduğuna dikkat çekildi. S&P'nin büyüme tahminini bu yıl ve gelecek yıl ortalama yüzde

3.4'ten yüzde 2.2'ye indirdiğine dikkat çekilen raporda, "Bu durumun bankaların aktif

kalitesine asgari etkide bulunmasını ve bankaların kârlılıklarını orta derece etkilemesini

bekliyoruz. Bankaların güçlü faiz marjları ve sermayeleri göz önüne alındığında mali

yapısı belirgin derecede etkilenmeyecek" denildi. Türk bankalarının 2001 yılındaki

reformların ardından daha dayanıklı ve güçlü finansal göstergelere sahip olduklarını

kanıtladığına dikkat çekilirken, ticari gayrimenkul alanındaki büyüme nedeniyle balon

oluşması olasılığı bulunduğu ancak konut alanında böyle bir risk görülmediği ifade edildi.

Raporda geçen yılın ortasından bu yana değer kaybeden TL'nin bankaların döviz cinsi

borçlanma ve borç vermede direncini test ettiği ve bu durumun bu yıl da devam etmesi

beklendiği ifade edildi.

2

Bankacılık sektörü

kredileri 7 Şubat

itibariyle haftalık

bazda

%0.88

azaldı...

Bankacılık sektörü kredileri 7 Şubat itibarıyla bir önceki haftaya göre yüzde 0.88 azalış

kaydederek, 1.085 trilyon lira oldu. Bankacılık Düzenleme ve Denetleme Kurumu (BDDK)

verilerine göre, krediler geçen yılın aynı dönemindeki 814.6 milyar liraya göre yüzde

33.22 arttı.

DÜNYA’DA BU HAFTA

Dünya

ekonomisinde

gelişmeler...

ABD

ekonomisinde

gelişmeler...

IMF, gelişmekte olan ülke piyasalarında uzayan çalkantı ve Euro Bölgesi'ndeki

deflasyon risklerinin, dünyanın ilerleme kaydetmiş ekonomik beklentilerini tehdit

ettiğini söyledi. G-20 Maliye Bakanları ve Merkez Bankacıları'nın 22-23 Şubat'ta

Sidney'de yapacağı toplantı için hazırladığı bir bildiride toparlanmanın zayıflığına

ve ciddi aşağı yönlü risklerin devam ettiğine vurgu yapan IMF, Ocak'ta yüzde 3'ten

yüzde 3.7'ye yükseltilen küresel büyüme tahmininin, Türkiye'den Brezilya'ya

birçok ülke piyasasındaki volatiliteye bağlı olduğunu ifade etti. Gelişen

ekonomilerde yaşanan sermaye çıkışları, yüksek faiz oranları ve keskin para

birimi düşüşlerinin asıl endişe olmayı sürdürdüğü belirtilen raporda, yeni bir risk

olarak da, "Euro Bölgesi'nde enflasyonun çok düşük olmasıyla uzun vadede

enflasyon beklentilerinin düşebilme ihtimalinin, deflasyon riskini artırması"

gösterildi.

IMF Başkanı Christine Lagarde G-20'nin uygulayacağı politikaların küresel

büyümeyi artırabileceğini açıkladı. Fed'in tahvil alımını azaltması gerektiğini

söyleyen Lagarde iyi iletişimin sürmesi gerektiğini de vurguladı. Lagarde Çin'de

ekonominin sert şekilde yavaşlama ihtimalinin olmadığını belirtti. Merkez

bankalarının Fed'in tahvil alımı azaltımına karşı dikkatli davranmaları gerektiğinin

altını çizen Lagarde, son olarak daha yüksek küresel büyüme hedefi

belirlenmesinin yerinde olduğunu ifade etti.

ABD Merkez Bankası'nın (Fed) birçok üyesi, bu yıl ekonomide büyük bir sürpriz

olmadığı takdirde tahvil alımlarının azaltılmasında öngörülebilir bir biçimde

aylık 10 milyar dolarlık adımlarla ilerlenmesi görüşünü vurgulamak istedi.

Fed'in Ocak'taki para politikası kurulu toplantısının tutanakları, Fed yetkililerinin

faiz oranlarının bir süre daha düşük tutulacağı sözünün, bu vaadin taşıdığı

finansal istikrar endişelerini de kapsayacak şekilde nasıl yeniden düzenleneceği

konusunda karara yaklaştıklarını da gösterdi. Fed yetkilileri varlık fiyatlarında

balon oluşması gibi bazı finansal piyasa risklerinin ne zaman politika

sıkılaştırılması gerektiğine dair verilecek kararda daha büyük rol oynayabileceği

ihtimaline de dikkat çektiler. Ben Bernanke'nin başkanlığında gerçekleştirilen son

toplantı olan 28-29 Ocak toplantılarında da Fed tahvil alımlarının ikinci kez ayda

10 milyar dolar daha azaltılarak 65 milyar dolara düşürülmesine karar vermişti.

Fed bu kararı, gelişmekte olan pazarlarda o sırada yaşanan dalgalanmaya

rağmen almıştı. Fed tutanaklarında, "Birçok üye, ekonomik görünümde belirgin bir

değişikliğin olmaması halinde, tahvil alımlarının her para politikası toplantısında

10 milyar dolar azaltılmasına devam edilmesinden yana net bir kabul olması

gerektiği şeklinde görüş bildirdi" denildi.

Fed Açık Piyasa Komitesi'nin Ocak ayı toplantı tutanaklarına göre, Fed politika

yapıcıları işsizlik oranının faiz oranında artırıma gidilmesi planlanan seviyelere

gerilemesi ile, işsizlik oranı eşiğini yakın zamanda değiştirmeyi planlıyor.

3

Bernanke'nin son kez başkanlık yaptığı Ocak ayı toplantısının tutanaklarında,

"Üyeler, işsizlik oranının yüzde 6.5'e yaklaşması ile, Komite'nin bu oran aşıldıktan

sonra federal fon oranına yönelik kararlar hakkında bilgi vermek amacıyla yakın

zamanda sözlü yönlendirmesini değiştirmesinin uygun olacağı konusunda

hemfikir" ifadeleri yer aldı. Fed yetkilileri, işsizlik oranının yüzde 6.6 ile beş yıldan

uzun bir sürenin en düşüğüne kadar gerilemesinin ardından, düşük faiz oranları

ve tahvil alımlarının azaltılması gibi ekonomiyi destekleme açısından önemli

planları netleştirmenin yolunu arıyorlar. Tutanaklar ayrıca, Fed üyelerinin sözlü

yönlendirmenin nasıl netleştirileceği konusunda bölünmeler yaşadıklarını

gösteriyor. Bazı üyeler finansal istikrara yönelik risklerin açıklamalara dahil

edilmesini önerirken, bazı üyeler ise sözlü yönlendirmenin enflasyonun ısrarcı bir

şekilde yüzde 2'nin altında seyretmesi durumunda faiz oranının düşük

tutulacağının katı bir şekilde vurgulanması gerektiğini düşünüyor.

Fed'in tahvil alımlarını azaltım kararlarında gelişen piyasaları düşünmediği

argümanlarına karşılık, Fed'in 28-29 Ocak toplantısı tutanakları, merkez

bankasının gelişen piyasaları da yakından izlediğini gösterdi. Birçok gelişmiş

ekonomide enflasyonun hedeflerin altında, gelişmekte olan ekonomilerde ise

genel olarak ılımlı seviyelerde seyrettiği belirtilen tutanaklarda, Brezilya,

Hindistan ve Türkiye'nin, toplantılar arası dönemde enflasyon ve para

birimlerindeki zayıflamadan ötürü para politikalarını yeniden sıkılaştırdığına dikkat

çekildi. Fed başkanları, özellikle Türkiye'de, birkaç hafta boyunca finansal

piyasalardaki baskıların artmasının ardından, toplantı arası dönemin sonuna

doğru atılan sıkılaştırma hamlesinin keskin olduğunu, bazı diğer gelişen piyasa

ekonomilerinde de benzer finansal baskıların bulunduğunu vurguladı. Gelişen

piyasalardaki finansal gelişmelerde Fed etkisinin görüldüğü not düşünülen

tutanaklarda, gelişen piyasalardaki hisse senedi borsalarının çoğunun düştüğü

belirtildi. Brezilya, Güney Afrika ve Türkiye gibi gelişen piyasa ekonomilerinde

yerel para birimi faizlerindeki artışa değinilen tutanaklarda, doların yabancı para

değerinin en çok Arjantin pesosu ve Türk Lirası karşısında arttığına dikkat çekildi.

St. Louis Fed, San Francisco Fed ve Atlanta Fed'in başkanları tarafından

yapılan açıklamalar da tutanaklarda dikkat çekilen mesajı tazeleyen nitelikteydi.

St. Louis Fed Başkanı James Bullard Washington'daki konuşmasının ardından

yaptığı açıklamada, "Bu zayıflığın büyük bölümünün daha iyi hava koşullarına

geçilmesiyle sona ereceğini düşünüyorum" dedi. San Francisco Fed Başkanı

John Williams ise New York'ta yaptığı konuşmada, ekonominin "sağlıklı ve daha

güçlü bir yolda" olduğunu ve Fed'in planını değiştirmesi için çok büyük bir gelişme

olması gerektiğini belirtti. Atlanta Fed Başkanı Dennis Lockhart da

"Ekonomideki görünüm sağlam kalmaya devam ettiği ve izlediği yoldan belirgin

şekilde sapmadığı sürece" Fed'in tahvil alım programını son çeyrek itibarıyla

sonlandırabileceğini söyledi.

Fed, yabancı bankaların, ABD'de en yüksek sermaye oranlarını tutmalarını

gerektirecek yeni sermaye standartlarını onaylayarak, yerel finans sistemleri

etrafına duvarlar ören diğer ülkelerin arasına girdi. Kural, ABD'de 50 milyar

doların üzerinde olan bankaların, -10 milyardan 50 milyar dolar üzerindekiler

olarak revize edilmiş- yeni standartlara uymasını öngörüyor. Merkez bankası,

hâlen üzerinde çalışıldığı ve geliştirilmekte olduğunu söylediği 2 tartışmalı noktayı

şimdilik onaylamadı. Yeni standartlar, düzenlemenin onayının 1 yıl ertelenmesinin

ardından ilk teklif edilen zamanın 1 yıl sonrası olan Temmuz 2016'da devreye

girecek. Teklifin, bankaların tek taraflı riskler toplamlarına ilişkin sınırlamalar ile

ilgili kısmı, Fed'in bunu ABD'deki şirketler için nasıl tanımlayacağı üzerinde hâlâ

çalışmakta olmasından ötürü düzenlemede yer almadı. Düzenlemeye henüz

alınmamış olan diğer bir değişiklik ise, standart zorunluluklarını üzerinden ek

4

sermaye tamponları istenmesi ile ilgili olan noktaydı.

ABD'nin New York eyaletindeki üretim büyümesi verisi Şubat'ta 4.48'e

gerileyerek beklentilerin altında açıklandı. Endeksin 9 seviyesinde açıklanması

bekleniyordu.

ABD'de yeni konut inşaatları Ocak'ta 880,000 adet ile, inşaat ruhsatları ise

937,000 adet ile beklentilerin altında açıklandı. Ocak'ta yeni konut inşaatlarının

950,000; ruhsat sayısının 980,000 olması tahmin ediliyordu. Daha önce Aralık'ta

999,000 adet olarak açıklanan yeni konut inşaatları 1,048,000'e revize edilirken;

991,000 olarak açıklanan inşaat ruhsatlarında revizyon yapılmadı.

Üretici fiyatları Ocak'ta yüzde 0.2 artarken, gıda ve enerji fiyatlarını içermeyen

çekirdek endekste de yine yüzde 0.2 yükseliş gözlendi. Üretici fiyatları Aralık'ta

yüzde 0.1 artmış, çekirdek endekste değişim gerçekleşmediği açıklanmıştı. Daha

önce 'nihai ürün üretici fiyat endeksi' olarak adlandırılan endeksin resmi adı

hizmetler ve inşaat sektörlerinin de dahil edilmesinin ardından 'nihai talep üretici

fiyat endeksi' olarak değiştirildi.

ABD Hazine Bakanlığı verilerine göre, yabancı sermaye giriş ve çıkışı

göstergesine göre, Aralık ayında Şubat 2009'dan bu yana en büyük net yabancı

sermaye çıkışı gerçekleşti. Hazine tahvilleri ve hisse swapları gibi kısa vadeli

varlıkları içeren toplam sermaye çıkışı, Aralık ayında 119.6 milyar dolar olurken,

Kasım ayı rakamları revize edilerek 13 milyar dolar oldu. Uzun vadeli tahvillerin

net satışları ise toplam 45.9 milyar dolara yükselirken, Kasım ayında 28 milyar

dolar seviyesindeydi. Çin, bir önceki ayda rekor seviyeye çıkardığı ABD Hazine

tahvili varlıklarını, 47.8 milyar dolar, yani yüzde 3.6 azaltarak 1.27 trilyon dolara

düşürdü.

New York Fed raporuna göre, ABD'de vatandaşların konut ve araç satın almak

için ve eğitim amacıyla borçlanmasıyla, tüketici borçları geçtiğimiz çeyrekte altı

yıldan uzun bir sürenin en büyük artışını gerçekleştirdi. Hanehalkı borçları 241

milyar dolar, yani yüzde 2.1 artarak 11.52 trilyon dolara ulaştı ve 2007 üçüncü

çeyrekten bu yana en büyük yükselişi kaydetti. Bir önceki çeyrekte borçlar bir

önceki yıla göre 180 milyar dolar fazlaydı. ABD'de hanehalkı harcamaları

dördüncü çeyrekte yüzde 3.2 artmış ve son üç yılın en büyük artışını kaydederek

ekonomik büyümeye önemli katkıda bulunmuştu. Mortgage dengesi tüketici

borçlanmasındaki artışa öncülük ederken, yüzde 1.9, yani 152 milyar dolar

yükselerek 8.05 trilyon dolara ulaştı.

ABD'de tüketici fiyatları endeksi Ocak'ta yüzde 0.1 ile, enerji ile gıda

fiyatlarındaki değişimleri içermeyen çekirdek endeks de yine yüzde 0.1 ile

beklentiler seviyesinde artış kaydetti.

ABD'de işsizlik maaşı başvuruları 15 Şubat'ta sona eren haftada 336,000 ile

beklentilerin hafif üzerinde açıklandı. İşsizlik maaşı başvurularının 335,000 olması

bekleniyordu.

ABD'nin Philadelphia Fed endeksi Şubat'ta büyüme beklentilerinin aksine eksi

6.3 değerini alarak beklentilerin altında açıklandı. Ocak'ta 9.4 değerini alan

endeksin 8 değerini alması bekleniyordu.

ABD'de öncü göstergeler endeksi Ocak ayında yükselerek, ekonominin 2014

yılında yavaşlamasına neden olan kış fırtınaları sonrasında toparlanacağına işaret

etti. Conference Board tarafından gelecek üç-altı aylık döneme yönelik görünümü

ortaya koyan öncü göstergeler, yüzde 0.3 yükselirken, bir önceki ayda değişiklik

göstermemişti.

5

AB

ekonomilerinde

gelişmeler...

AB:

Euro bölgesinde öncü verilere göre Şubat'ta imalat PMI ve hizmetler PMI

beklentilerin altında değerler aldı. Euro bölgesi imalat sanayi satın alma

yöneticisi endeksi (PMI) Şubat'ta 53 seviyesinde açıklandı. Endeks, Ocak'ta

nihai 54 değerini almıştı. Euro bölgesi imalat PMI endeksinin Şubat'ta 54

seviyesinde açıklanması bekleniyordu. Euro bölgesi hizmetler PMI ise Şubat'ta

51.7 değerini aldı. Ocak'ta 51.6 seviyesinde açıklanan hizmetler PMI'ın Şubat'ta

51.9 seviyesinde geleceği tahmin ediliyordu.

Avrupa Merkez Bankası Yönetim Konseyi üyesi Ewald Nowotny politika

yapıcıların faiz oranlarını uzun süre düşük tutacağına dair sinyaller verdi.

Nowotny, "Enflasyon oranı uzun bir süre yüzde 2'nin üstünde olmadığı sürece,

faiz oranlarını şu anki seviyede veya daha düşük tutabiliriz," şeklinde görüş

bildirdi. Nowotny, "belki de bu tahminden 2016'da dahi yüzde 2'nin altında

olacağımız ortaya çıkabilir," dedi. Euro Bölgesi enflasyonu Ocak ayında yüzde

0.7'ye yavaşlayıp Ekim'deki 4 senenin en düşük seviyesiyle aynı seyretti.

Almanya:

Alman yatırımcıların ülke ekonomisinin görünümüne ilişkin eğilimlerini gösteren

ZEW endeksi Şubat'ta 55.7 ile beklentilerin altında açıklandı. Endeksin 61.7

değerini alması bekleniyordu. Eğilim endeksi Ocak'ta 61.7 değerini almıştı.

Almanya'da açıklanan öncü verilere göre, Şubat'ta imalat PMI 54.7 ile

beklentilerin altında, hizmetler PMI ise 55.4 ile beklentilerin üzerinde bir değer

aldı. Ocak'ta 56.5 nihai değerini alan imalat sanayi PMI endeksinin Şubat'ta 56.3

seviyesinde olması bekleniyordu. Ocak'ta nihai 53.1 seviyesinde açıklanan

hizmetler PMI'ın ise, Şubat'ta 53.4 değerini alacağı tahmin ediliyordu.

İngiltere:

İngiltere'de tüketici fiyatlarındaki artış Ocak'ta yıllık bazda yüzde 1.9 ile

beklentilerin altında açıklandı. Tüketici fiyatlarında aylık bazda ise yüzde 0.6 ile

beklentilerin üzerinde düşüş gerçekleşti. Ocak'ta tüketici fiyatlarında yıllık bazda

yüzde 2 artış, aylık bazda yüzde 0.5 düşüş açıklanması bekleniyordu. İngiltere'de

tüketici fiyatları Aralık'ta yıllık bazda yüzde 2, bir önceki aya göre ise yüzde 0.4

artmıştı.

Ülkede işsizlik oranı 4. çeyrekte beklenmedik bir şekilde yükselerek, istihdam

piyasasındaki son zamanlardaki iyileşmenin ivme kaybettiği sinyallerini verdi.

Uluslararası İstihdam Organizasyonu (ILO) metodlarıyla ölçülen işsizlik oranı

Kasım'a kadarki üç aylık dönemde yüzde 7.1'den yüzde 7.2'ye çıktı. Ocak ayında

işsizlik başvuruları 27,600 geriledi. Sözlü yönlendirmenin yapıldığı Ağustos ayında

ekonominin yetkililerin beklentilerinden hızlı büyümesinden sonra, İngiltere

Merkez Bankası geçen hafta işsizlik oranı yüzde 7'nin üstünde olduğu sürece faizi

yükseltmeyi düşünmeme kararlılığından vazgeçtiğini belirtti.

İngiltere'de perakende satışlar Ocak'ta yüzde 1.5 ile beklentilerin üzerinde azaldı

ve Nisan 2012'den bu yana görülen en büyük düşüş gerçekleşti. Perakende

satışlarda yıllık bazdaki artış ise yüzde 4.3 ile beklentilerin altında gerçekleşti.

Perakende satışların aylık bazda yüzde 1 azalması, yıllık bazda ise yüzde 5

artması bekleniyordu.

İtalya:

İtalya'da Cumhurbaşkanı Giorgio Napolitano, geçen hafta istifa eden Enrico Letta'nın

yerine yeni hükümeti kurma görevini merkez sol siyasetçi Matteo Renzi'ye verdi.

Napolitano ile görüşmesinden sonra basına açıklama yapan Renzi, yeni hükümeti kurma

6

konusundaki temaslarına başlayacağını açıkladı. Renzi, Şubat sonuna kadar seçim

yasası ve siyasi kurumlar, Mart'ta çalışma hayatı, Nisan ayında kamu yönetimi ve

Mayıs'ta da vergi reformu yapacağını söyledi. Merkez sağ eğilimli küçük NCD partisiyle

bir koalisyon sözleşmesi imzalayarak iktidar olmak için gerekli çoğunluğu elde etmesi

gereken Renzi'nin, bu hafta içinde parlamentodan güven oyu istemesi bekleniyor.

Macaristan:

Macaristan Merkez Bankası politika faizini 15 baz puan indirerek yüzde 2.7'ye çekti.

Yunanistan:

Eurogrup Başkanı ve Hollanda Maliye Bakanı Jeroen Dijsselbloem, Yunanistan'a

yeni kurtarma paketini sonbaharda görüşebileceklerini söyledi. Dijsselbloem, "Eğer

mevcut program uygulanırsa yeni kredi dilimleri Mayıs gibi serbest bırakılırsa, bu

Yunanistan'ı Ağustos sonuna kadar götürür" ifadesini kullandı. Euro Grubu başkanı, AB

Komisyonu, Avrupa Merkez Bankası ve Uluslararası Para Fonu yetkililerinden oluşan

Troyka heyetinin bu hafta içinde gözden geçirme için Atina'ya döneceğini söyledi. Yunan

hükümetinin taahhüt ettiği reformları yerine getirmemesi nedeniyle Troyka ile görüşmeler

en az 2 aydır askıdaydı. Uluslararası kreditörlerin taleplerine karşı çıkan ve son kamuoyu

yoklamalarında ilk sırada görünen aşırı sol blok Syriza partisinin Mayıs ayındaki Avrupa

Parlamentosu seçimlerinde zafer kazanma ihtimali karşısında Yunanistan Başbakanı

Antonis Samaras, acilen yeni bir paket için AB'ye baskı yapıyordu. Yunanistan borç

krizinin başından bu yana yaklaşık 240 milyar euroluk yardım paketi aldı.

Diğer

ekonomilerde

gelişmeler...

Japonya:

Japonya ekonomisi geçen yılın dördüncü çeyreğinde beklentilerin altında

büyüme kaydederken, veri hükümetin sağladığı yoğun teşviklere rağmen tüketim

ve ihracatın belirgin şekilde hız kazanmadığını gösterdi. Japonya'da açıklanan

veriye göre, Japonya ekonomisi son çeyrekte yüzde 0.3 ile beklentilerin altında

büyüdü. Japonya'da GSYH'nin son çeyrekte yüzde 0.7 büyüme kaydetmesi

bekleniyordu.

Japonya Merkez Bankası (BOJ) ekonominin yavaşladığına işaret eden son

verilere

rağmen

ekonominin

güçlendiği

yolundaki

değerlendirmesini

değiştirmeyerek para politikasını kısa vadede daha fazla gevşetmeyeceğinin

sinyalini verdi. BOJ para politikasına gösterge olan para arzını beklendiği gibi

yıllık 60 ile 70 trilyon yen (589-687 milyar dolar) düzeyinde tuttu. Merkez bankası,

ekonominin

ılımlı

düzeyde

toparlandığı

şeklindeki

değerlendirmesini

değiştirmeyerek, ekonominin Nisan ayında başlayacak vergi artışının etkilerinin

üstesinden gelebileceğine güvendiğini gösterdi. BOJ ayrıca 2010 ile 2012 yılları

arasında bankacılık sektörünü kredi vermeye teşvik etmek için başlatılan bazı

kredi imkanlarının geçerlilik süresini bir yıl uzattı. Bankaları, nakit parayı elde

tutmak yerine, kredi vermeye teşvik eden söz konusu imkanların bütçesi iki

katına çıkarıldı.

Japonya rekor düzeyde dış ticaret açığı verdi. Japonya'nın dış ticaret açığı

Ocak'ta 2.79 trilyon yen oldu ve beklenti olan 2.49 trilyon yenin üzerinde geldi.

İthalat yıllık bazda yüzde 25 artarken, ihracat yüzde 9.5 arttı. Ülkenin, Çin ile

arasındaki dış ticaret açığı, 1979'dan bu yana en yüksek düzeye yükseldi.

Çin:

Çin Merkez Bankası (PBOC) Ocak ayına ait güçlü kredi büyümesi verisinin

ardından parasal yönetim stratejisinin güçlendirilmesi kapsamında piyasadan fon

çekti. PBOC Haziran'dan beri ilk defa ters repo operasyonuyla piyasadan 48

milyar yuan (7.92 milyar dolar) likidite çekti. PBOC'nin bu girişimi beklentilerin

7

üzerindeki kredi büyümesi verisini izledi. Verinin ardından gösterge nitelikteki yedi

günlük repo faizi yüzde 3.84 ile Kasım'dan beri en düşük seviyeyi gördü. Merkez

Bankası verilerine göre Çin'de bankalar Ocak'ta 1.32 trilyon yuan ile, 1.1 trilyon

yuan olan beklentilerin üzerinde yeni kredi sağladı. Bu, son dört yılda bir ay içinde

sağlanan en yüksek kredi miktarı.

Çin Merkez Bankası, para biriminin konvertibilitesini artırmaya yönelmesi ile

birlikte, yuanın işlem bandını bu yıl düzenli bir şekilde genişletmeyi planlıyor.

Çin Merkez Bankası ayrıca, 17-18 Şubat'taki konferansın ardından resmi internet

sitesinde yaptığı açıklamaya göre, yuanın sınır ötesi kullanımını da genişletecek.

Banka Başkanı Zhou Xiaochuan, Kasım ayında yaptığı açıklamada, bir zaman

çerçevesi çizmeden, merkez bankasının bandı genişleteceğini söyledi.

Şanghay'da spot kur mevcut durumda, merkez bankası tarafından fiks edilen

seviyenin her iki tarafından en fazla yüzde 1 dalgalanabiliyor. İşlem bandı en son

Nisan 2012'de yüzde 0.5'ten yüzde 1'e genişletildi. Bant daha önce ise, Mayıs

2007'den yüzde 0.3'ten yüzde 0.5'e artırılmıştı. Yuanın kovertibilitesinin ve

faizlerin liberalizasyonun hızlandırılması, Çin'i yöneten Komünist Parti'nin Kasım

ayındaki toplantısında kararlaştırılan kilit reform önerileri arasında yer alıyordu.

Parti ardından, bu hedefleri 2020'ye kadar gerçekleştirmeyi amaçladığını kaydetti.

Fed'in tahvil alımlarını azaltma planlarını açıklamasının ardından ABD'nin en

büyük yabancı kreditörü Çin, Aralık'ta elindeki ABD Hazine tahvillerinde 2 yılın

en büyük azaltımına gitti. Çin, ABD hükümet tahvillerindeki pozisyonunu 47.8

milyar dolar ile toplam ABD tahvilleri varlıklarının yüzde 3.6 oranında azaltarak

1.27 trilyon dolara indirdi ve Aralık 2011'den bu yanaki en büyük azaltımını

gerçekleştirdi. ABD Hazine Bakanlığı'nın verilerine göre Çin'in tahvilleri azalttığı

dönemde yabancı yatırımcılar ellerindeki ABD hükümet tahvillerini Aralık'ta yüzde

1.4 (78 milyar dolar) artırdı ve ABD'nin yabancıların elindeki tahvilleri 5.79 trilyon

dolara çıktı.

Çin'de açıklanan öncü veriye göre, fabrikalardaki faaliyetler Şubat'ta da

gerilerken, veri ekonomide yavaşlamaya dair endişeleri artırıp piyasalarda da

kaygıya neden oldu. Çin'de Markit/HSBC imalat PMI Şubat'ta 48.3 ile yedi ayın en

düşük seviyesine geriledi. Markit/HSBC PMI Ocak'ta 49.5 nihai seviyesinde

açıklanmıştı.

Rusya:

Rusya Maliye Bakanlığı yapılacak haftalık OFZ hazine tahvili ihalesini talep yetersizliği

nedeniyle iptal ettiğini açıkladı. Maliye Bakanlığının bu kararı ülkenin volatilite yaşanan

finansal piyasalarında durumun daha da kötüleştiğine işaret etti. Bakanlık emirlerin

yetersiz olduğunu belirtti. İptal kararı alınmış olmasaydı 2020 ve 2028 vadeli iki ayrı

ihalede 20 milyar ruble (561 milyon dolar) tutarında borçlanma gerçekleştirilecekti. Rus

rublesi euro karşısında rekor düşük seviyeye gerilerken, borsa endeksinde de kayıplar

görüldü.

Hindistan:

Uluslararası Para Fonu (IMF) bir rapor hazırlayarak, Hindistan'a, Fed'in teşvikleri

azaltmasından ötürü döviz piyasalarında oluşabilecek volatiliteye karşı rupiyi korumak

için bir plan hazırlaması gerektiğini söyledi. Hindistan'ın parasal durumu geçtiğimiz

yıldan bu yana ilerleme kaydetmiş olsa da, sermaye bilançosundaki baskı ihtimaline karşı

koordine bir planın gerektiğini söyleyen IMF, planın, ana savunma aracının rupinin

esnekliğine yönelik olması ve gösterge faizin artırılması, nakit kısıtlamaları, forex

swap pencereleri açılması ve dizel yakıt fiyatlarının yükseltilmesi gibi tedbirleri

içermesi gerektiğini belirtti. Hindistan'daki temel riskin, küresel likiditeki sıkılaştırmanın

etkilerinin, ülke içindeki kırılganlıklarla birleşmesi olduğunun altını çizen IMF,

8

Hindistan'daki baskıları, dış finansman ihtiyacının borçlanma maliyetlerini artırabilecek

olması, fon çıkışları ve kurdaki "düzensiz ayarlamalar" şeklinde saydı.

Ukrayna:

Göstericiler ve güvenlik güçleri arasındaki çatışmalarda 77 kişinin öldüğü

Ukrayna'da Cumhurbaşkanı Viktor Yanukovich muhalefet ile görüşmelerin

sonucunda Ukrayna'da erken cumhurbaşkanlığı seçimleri yapılacağı, 2004

anayasasına dönüleceği ve cumhurbaşkanlığı yetkilerinin daraltılacağı açıklandı.

Görüşmelerde ulusal birlik hükümeti kurulması sürecinin de başlatılacağı

açıklandı. Bu arada Avrupa Birliği hükümetleri, başkent Kiev'deki protestoların

en kanlı gününün ardından Ukraynalı yetkililere, banka hesaplarını dondurma,

seyahat vizelerini reddetme, toplumsal olaylara müdahale ekipmanları ihracatını

durdurma gibi uygulamaları içeren yaptırım kararı aldı. Ölü sayısının

tırmanmasıyla, Almanya, Fransa ve Polonya dışişleri bakanları Yanukoviç ve

muhalefet liderleriyle buluşarak, AB'nin yıl ortasında anayasa düzenlemesi ve

2014 sonuna doğru meclis ve cumhurbaşkanlığı seçimleri içeren planlarını

paylaştılar. Yanukoviç'in isteği üzerine Rusya Cumhurbaşkanı Vladimir Putin

muhalefet ile görüşmeler için Ukrayna'ya bir heyet gönderecek.

Uluslararası kredi derecelendirme kuruluşu Standard & Poor's Ukrayna'nın kredi

notunu üç hafta içinde ikinci kez düşürerek CCC+'dan CCC'ye indirdi. Ukrayna

için temerrüt riski uyarısında bulunan S&P görünümü de negatif olarak açıkladı.

Ukrayna'nın beş yıl vadeli borcunu iflasa karşı sigortalamanın maliyeti,

başkent Kiev'de şiddet olaylarının iyice artmasıyla bu hafta 2009'dan beri en

yüksek seviyeyi gördü. Ukrayna'nın beş yıllık kredi iflas takas (CDS) primi 1,271

baz puana ulaştı.

Ukrayna beş yıl vadeli 2 milyar dolar tutarında eurobond ihracını iptal ettiğini

açıkladı. İflas etmemek için Rusya'dan mali yardım almaya çalışan Ukrayna, ihraç

edeceği eurobondun Rusya tarafından satın alınacağını umuyordu.

Tayland:

Tayland'ın başkenti Bangkok'ta bu hafta güvenlik güçleri ile göstericiler arasında çıkan

çatışmada 1'i polis 4 kişi hayatını kaybederken, 64 kişi de yaralandı. Başkent

Bangkok'ta protesto gösterilerinin yapıldığı Ratchadamnoen Caddesi üzerinde bulunan

Pan Fah köprüsünde güvenlik güçleri ile hükümet karşıtları arasında çatışma çıktı.

Silahında kullandığı olaylarda 1'i polis 4 kişi öldü, 64 kişi de yaralandı. Ülkede son

zamanlarda artan şiddet olaylarında 11 kişinin öldüğü 618 kişinin de yaralandığı belirtildi.

Venezuela:

Venezuela'da geçen hafta başlayan hükümet karşıtı gösterilerde 5 kişi yaşamını

yitirdi, yaklaşık 25 kişi yaralandı. Yönetim karşıtı gösterilerin devam ettiği Venezuela'da

güvenlik güçleri ile göstericiler arasında çıkan çatışmalarda bir güzellik kraliçesinin

öldüğü bildirildi. Carmona, geçen hafta başlayan yönetim karşıtı gösterilerde yaşamını

yitiren beşinci kişi oldu. Devlet Başkanı Nicolas Maduro, ABD Konsolosluğu'nda görevli

üç yetkiliyi sınır dışı etme kararı aldı. Sınır dışı edilecek Amerikalı konsolosluk

yetkililerinin isimlerini söylemeyen Maduro, ABD'nin Venezuela hükümetini devirmek için

muhalefetle işbirliği yaptığını ileri sürdü. ABD ise Maduro'nun iddialarını yalanladı. Eski

Devlet Başkanı Hugo Chavez'in yaşamını yitirmesinin ardından 15 Nisan 2013'te yapılan

seçimde iktidara gelen Maduro, uyguladığı politikalar, yüksek enflasyon ve artan şiddet

olayları nedeniyle eleştiriliyor.

9

BU HAFTA PİYASALAR

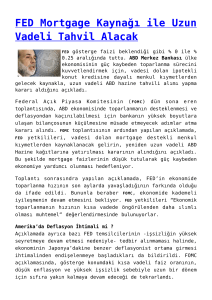

Kur ve faiz hafif ABD'nin Başkan Günü nedeniyle tatil olduğu hafta başında olumlu havanın sürdüğü

yükseldi...

piyasalar genel olarak sakin bir seyir izledi. Dolar/TL haftaya 2.18 düzeylerinde

başlarken; sepet bazında TL’de 2.58 civarında seyretti. Tahvil-bono piyasasında 7 Ekim

2015 itfalı gösterge faizin bileşik faizi %10.80 olurken; 27 Eylül 2023 itfalı 10 yıllık tahvilin

bileşik faizi ise spot kapanışta %10.20 seviyesindeydi. Merkez Bankası PPK toplantısının

ise piyasaya fazla etkisi olmadı. Hafta içinde ise Ukrayna'daki gerginlik başta olmak üzere

gelişmekte olan ülkelere yönelik artan endişeler kurda yukarı yönlü harekete neden oldu.

20 Şubat’ta Ukrayna, Tayland ve Venezuela’da siyasi risklerin gelişmekte olan

piyasalarda neden olduğu olumsuz havanın Fed tutanakları ve Çin'den gelen olumsuz

PMI verisi sonrası artmasıyla dolar/TL 2.22 seviyesinin üzerini test etti. Gelişmekte olan

piyasalardaki olumsuz havanın yanı sıra Hazine'nin önümüzdeki iki hafta

gerçekleştireceği yüklü ihaleler öncesi iki ve 10 yıllık gösterge tahvillerin faizi yükseldi. 7

Ekim 2015 itfalı gösterge faizin bileşik faizi %11’I aştı. 27 Eylül 2023 itfalı 10 yıllık tahvilin

bileşik faizi ise %10.53’ü geçti. Haftanın son gününde gelişmekte olan piyasalardaki

olumsuz havanın devam etmesiyle dolar/TL 2.20'li seviyelerde işlem görmeyi sürdürdü.

Riskten kaçışla yükselen kur, TCMB'nin likiditeyi kısarak ortalama fonlama maliyetini

yükseltmesi sonrası kayıpların büyük bir kısmını geri aldı. TCMB Perşembe günü repo

ihalesiyle sağladığı likiditeyi kıstı. Bankalar PY repo imkanından 5.347 milyar TL tutarında

yararlandı. TCMB'nin ortalama fonlama maliyeti önceki günkü %10.04'ten %10.15'e

yükseldi. Tahvil-bono piyasasında ise risk iştahında azalmanın yanı sıra Hazine'nin

önümüzdeki iki haftada gerçekleştireceği yüklü ihaleler de baskı yaratmayı sürdürüyor;

yine de faizlerde hafif gerileme oldu.

Hazine, bu hafta düzenlediği kuponsuz

tahvil ihracı ile yoğun Şubat ayı

%

borçlanma programına başladı. Hazine,

25

yeni gösterge olacak 2 ve 10 yıllık

22

tahviller dahil gelecek hafta ve Mart'ın ilk

19

haftasında 10 ihale düzenleyecek. Bu

16

dönemde aynı kağıtları ikişer kez ihraç

13

edecek olan Hazine'nin önümüzdeki iki

10

haftada yaklaşık 30.8 milyar TL'lik itfası

7

bulunuyor. Hazine'nin 26 Şubat'ta 12

4

milyar TL'si piyasaya yaklaşık 14 milyar

TL, 5 Mart'ta ise 14.2 milyar TL'si

piyasaya 16.6 milyar TL itfası bulunuyor.

Hazine bu hafta düzenlediği 25 Mart

2015 itfalı kuponsuz tahvil ihalesinde 176.7 milyon TL'si ROT'ta, 850.9 milyon TL'si

ihalede olmak üzere piyasadan 1,027.6 milyon TL borçlanma gerçekleştirdi. ROT'ta

kamuya satış yapılmadı. İhraçta bileşik faiz %11 olan beklentilerin üzerinde %11.19,

nominal teklif ise 2,726.4 milyon TL oldu.

02.01.2006

03.03.2006

28.04.2006

26.06.2006

21.08.2006

17.10.2006

15.12.2006

14.02.2007

11.04.2007

08.06.2007

03.08.2007

01.10.2007

28.11.2007

28.01.2008

24.03.2008

21.05.2008

16.07.2008

10.09.2008

11.11.2008

13.01.2009

10.03.2009

07.05.2009

03.07.2009

28.08.2009

27.10.2009

25.12.2009

19.02.2010

14.04.2010

11.06.2010

05.08.2010

05.10.2010

07.12.2010

01.02.2011

28.03.2011

23.05.2011

18.07.2011

15.09.2011

15.11.2011

10.01.2012

06.03.2012

03.05.2012

28.06.2012

27.08.2012

23.10.2012

21.12.2012

18.02.2013

15.04.2013

13.06.2013

13.08.2013

09.10.2013

11.12.2013

06.02.2014

Tahvil/bono piyasası gösterge faiz oranları

(07.10.15 tahvili, % bileşik)

Sonuçta 14 Şubat’ta

Merkez Bankası kurlarıyla 2.1884 olan dolar/TL paritesi, 21

Şubat’ta 2.2012 TL’ye çıktı; 2.9974 TL düzeyinde olan euro/TL paritesi ise 3.0174 TL’ye

yükseldi. 14 Şubat’ta %10.75 olan gösterge tahvilin ortalama bileşik faizi ise bu haftanın

son günü %10.89 oldu.

10

Döviz, petrol

altın fiyatları...

ve Döviz:

ABD doları ABD'de açıklanan zayıf ekonomik verilerin ardından hafta başında para

birimleri sepeti karşısında altı haftanın en düşük seviyesinde işlem gördü. Euro/dolar

paritesi 1.3720’nin üzerine çıktı. Dolar yen karşısında ise Japonya'da açıklanan

beklentilerin altındaki GSYH verisinin ardından 101.60'a geriledi. Ancak Japon yeni, daha

sonra BOJ'un para politikasında değişiklik yapmaması ve ekonomiye destek için özel

kredi programını uzatmasının ardından önde gelen para birimleri karşısında düştü. Euro

hafta içinde dolar karşısında yükselirken, ABD'de açıklanan zayıf ekonomik veriler ve

yabancı yatırımcıların ABD varlıklarında yoğun satış yaptığı yönündeki haber doları

olumsuz etkiledi. Fed tutanaklarının ardından dolar karşısında euro bir ara yaklaşık yedi

haftanın en yükseği olan 1.3773'ü gördü, daha sonra hafif geriledi. Dolar/yen paritesi ise

hafta içinde 102’nin üzerine çıktı daha sonra tekrar geriledi. Haftanın son gününde ise

dolar, ABD'de açıklanan olumlu verinin bu ülkenin ekonomisindeki iyileşmenin devam

ettiği görüşünü desteklemesiyle para birimleri sepeti karşısında yatay seyir izledi.

Euro/dolar paritesi 1.37’nin üzerinde; dolar/yen paritesi ise 102.50’nin üzerinde seyretti.

Cuma günü itibariyle Euro/dolar paritesi 1.3710; Dolar/yen paritesi 102.70

düzeyindedir.

Petrol:

Brent ham petrolünün varil fiyatı, ABD'de açıklanan zayıf ekonomik verilerin bu ülkeden

gelecek talebe dair endişeleri artırmasıyla hafta başında 109 dolara doğru geriledi. ABD

hafif petrolü ise hafta başına 100 doların üzerinde başladı. Soğuk hava nedeniyle ısınma

yakıtındaki güçlü tüketim ise kayıpların sınırlı kalmasını sağladı. Brent ham petrolünün

varil fiyatı hafta içinde Kuzey Amerika'da ısınma yakıtına olan güçlü talep ve dolardaki

zayıflığın, olumsuz ABD verilerine dair endişeleri bastırmasıyla 109 doların üzerinde seyir

izledi. Daha sonra ise Afrika ve Venezuela'ya ilişkin jeopolitik endişelerin sağladığı

destekle Brent petrolünün varili 110 doların üzerine yükseldi. ABD ham petrolü ise, soğuk

havaya bağlı güçlü talebin etkisiyle yaklaşık dört ayın en yüksek seviyesinde işlem gördü

ve 103 dolara çıktı. Güney Sudan ve Libya'daki iç çekişmeler petrol arzına olumsuz

yansırken, Venezuela'daki protestolar da endişeye neden oluyor. Çin’de açıklnanan

olumsuz veriler ise petroldeki çıkış baskıladı. Haftanın son gününde ise Brent ham

petrolünün varil fiyatı Afrika'da petrol arzıyla ilgili sıkıntıların sağladığı destekle 110

doların üzerinde işlem gördü. ABD ham petrolünün varil fiyatı ise arzdaki düşüş ve Kuzey

Amerika'da ısınma yakıtı tarafında görülen güçlü taleple yüksek seyretmeye devam etti.

Cuma günü itibariyle Brent ham petrolünün varili 110.15 dolar düzeyinde; ABD hafif

ham petrolünün varili 102.55 dolar civarında seyretmektedir.

Altın:

Altın, ABD'deki ekonomik büyümeye dair kaygılar ve dolardaki düşüşün ardından hafta

başında 3.5 ayın en yüksek seviyesini gördü ve altının ons fiyatı 1326 doları aştı. Altın

fiyatları hafta içinde yatırımcıların kâr satışı yapmaları ve fiziki alımların azalmasıyla

geriledi ve 1320 doların altına düştü. Fed tutanakları sonrası dolarda görülen toparlanma

da altını olumsuz etkiledi ve fiyatlar 1309 dolara kadar indi. Ancak haftanın son gününde

fiyatlarda tekrar bir toparlanma oldu ve altının fiyatı tekrar 1320 doları gördü. Cuma günü

itibariyle altının spot fiyatı ons başına 1322 dolar civarındadır.

11

ABD doları/TL*

Euro/TL*

Döviz Sepeti **

Euro-dolar

paritesi

DÖVİZ KURLARINDAKİ GELİŞMELER

(1)

(2)

(3)

(2)/(1)

31.12.13

31.01.14

21.02.14

%

değişim

2,1343

2,2737

2,2012

6,5

2,9397

3,0782

3,0174

4,7

2,5370

2,6760

2,6093

5,5

1,3774

1,3538

1,3708

(2)/(1)

reel %

değişim

4,5

2,7

3,4

(3)/(2)

%

değişim

-3,2

-2,0

-2,5

-

1,3

-1,7

* TCMB döviz satış kuru. ** 0,5 dolar + 0.5 euro. *** Reel % değişim için tüketici fiyat endeksi kullanılmıştır.

PARA PİYASALARINDA GELECEK HAFTA

G-20

toplantıları

ve gelişmekte olan

ülkelerdeki

çalkantılar

izlenecek..

Bu hafta gözler tekrar gelişmekte olan ülkeler üzerindeydi. Bu ülkelerdeki ekonomik

sıkıntıların yanısıra siyasi karışıklık ve çatışmalar da küresel piyasaları olumsuz etkiledi.

Özellikle Ukrayna, Tayland ve Venezuela’da olaylar iç çatışmaya doğru sürüklendi. Bu

nedenle gelişmekte olan ülke para birimleri tekrar değer kaybına uğradı; borsalar geriledi.

Ayrıca Çin’den gelen verilerin yavaşlama sinyallerini yoğunlaştırması da küresel

ekonomideki toparlanma eğiliminin sorgulanmasına yol açmakta. Rusya ekonomisi de

olaylardan olumsuz etkilendi. Küresel piyasalar bir yandan da bu hafta sonu toplanacak

olan G-20 maliye bakanları toplantısından gelecek açıklamaları izleyecek. Burada

Hindistan ve Brezilya gibi Fed politikalarından en çok etkilenen ülkelerin ABD’nin

ekonomi politikalarını eleştirmesi beklenmekte. ABD’de açıklanan son Fed tutanakları ise,

Fed’in tahvil alım programının azaltımı konusunda kararlı olduğunu göstermekte; bu

ülkeden gelen son ekonomik verilerdeki olumsuzluk ise daha çok kış koşullarına

bağlanmakta. AB tarafında ise İtalya’da Matteo Renzi’nin hükümet kurma çalışmaları

devam etmekte, eurodaki güçlü seyir de sürmekte. Öte yandan, Japonya’daki büyüme

göstergeleri ise tatmin edici olmaktan uzak ve Başbakan Abe’nin gelecekteki

politikalarının başarısı konusunda kuşkulara neden olmakta. Bu hafta petrol ve altın

fiyatları yine yükseldi. Euro/dolar paritesi 1.3710 civarında seyrederken; dolar/yen paritesi

102.70 dolaylarında. Altının onsu 1322 dolar düzeyinde. Brent ham petrolünün varili

110.15 dolar; ABD hafif ham petrolünün varili ise 102.55 dolar civarında.

Türkiye’de ise Merkez Bankası PPK toplantısında beklendiği gibi yeni bir karar almadı.

Türk Lirası’nın gelişmekte olan ülkelerdeki duruma göre yön aldığını söyleyebiliriz. Hafta

ortasına kadar diğer ülke para birimlerine göre pozitif ayrışmayı başaran TL’nin,

gelişmekte olan ülkelere yönelik risk iştahındaki son düşüşten sonra dolara karşı değer

kaybettiği izlenmekte. Ancak Merkez Bankası’nın piyasaya verdiği likiditeyi kısıtlaması bu

kaybı sınırladı. Faiz oranlarında da benzer şekilde artış vardı. Öte yandan, açıklanan

2013’ün son çeyreğe ait işsizlik oranları oldukça olumsuzdu ve 2013’ün tümünde işsizlik

oranının %10’a yakın çıkacağını işaret etti. Büyümenin düşmesi varsayımı altında

işsizliğin içinde bulunduğumuz yıl daha da yükselmesi şaşırtıcı olmamalı. Ocak ayı bütçe

verileri ise bütçedeki olumlu performansın devam ettiğini göstermekte; ancak önümüzdeki

aylarda bütçe açığının artış eğilimine girereceğini tahmin ediyoruz. Haftaya Şubat ayı

imalat sanayi kapasite kullanım oranları ve Ocak ayı dış ticaret verileri açıklanacak.

Önümüzdeki hafta küresel piyasalarda G-20 maliye bakanlarının Sydney’de yapacakları

toplantının sonuçları izlenecek. Ukrayna ve diğer bazı gelişmekte olan ülkelerdeki iç

çatışmaların sürmesi veya ağırlaşması piyasaları olumsuz etkileyebilir. Yurtiçinde ise

12

Hazine’nin iç borç ihalelerinin faizler üzerinde baskı yaratmaya devam edeceğini

öngörüyoruz. Bu çerçevede, dolar/TL paritesinin 2.17-2.22 arasında hareket etmeye

devam edeceğini tahmin etmekteyiz; gösterge tahvilin bileşik faizinin ise %10.80-11.20

aralığında seyretmesini beklemekteyiz.

Daha fazla bilgi için:

Dr. M.Veyis Fertekligil,

Baş Ekonomist

e-posta: [email protected]

Tel: 0212 – 368 35 20

UYARI NOTU: Bu rapor Turkland Bank A.Ş. (T-Bank) tarafından güvenilir olduğuna inanılan kamuya açık kaynaklardan elde edilen bilgiler

kullanılmak suretiyle, sadece bilgilendirme amacıyla hazırlanmış olup, hiçbir şekilde finansal enstrümanların alım veya satımı konusunda tavsiye

veya finansal danışmanlık hizmeti sağlanması olarak yorumlanmamalıdır. T-Bank bu raporda yer alan bilgilerin doğru ve tam olması konusunda

herhangi bir şekilde garanti vermemektedir. T-Bank bu raporda yer alan bilgilerde herhangi bir bildirimde bulunmaksızın değişiklik yapma hakkına

sahiptir. Bu rapor ve içindeki bilgilerin kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan T-Bank hiçbir şekilde sorumluluk

kabul etmemektedir.

13