(Ayl\375k Rapor \(Aral\375k 2011\).xls)

advertisement

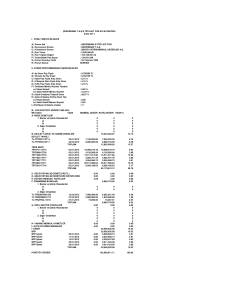

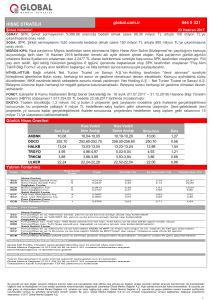

ŞEKER YATIRIM MEN. DEĞ. A.Ş. B TİPİ ALTIN FONU AYLIK RAPORU Aralık 2011 I - FONU TANITICI BİLGİLER A-) Fonun Adı B-) Kurucunun Ünvanı C-) Yöneticinin Ünvanı D-) Fon Tutarı E-) Fon Toplam Değeri F-) Tedavüldeki Pay Sayısı G-) Fonun Kuruluş Tarihi H-) Fonun Süresi : ŞEKER YATIRIM B TİPİ ALTIN FONU : ŞEKER YATIRIM MENKUL DEĞERLER A.Ş. : ŞEKER YATIRIM MENKUL DEĞERLER A.Ş. : 50.000.000,00 : 6.400.823,15 : 360.965.870 : 10 Kasım 2008 SÜRESİZ II- FONUN PERFORMANSINA İLİŞKİN BİLGİLER A-) Ay Sonu Pay Fiyatı B-) Önceki Ay Pay Fiyatı C-) Aylık Pay Fiyatı Artış Oranı D-) Yılbaşına Göre Fiyat Artış Oranı E-) Yıllık Pay Fiyatı Artış Oranı F-) Ortalama Menkul Kıymet Yüzdesi a-) Hisse Senedi b-) Sabit Getirili Menkul Kıymet G-) Aylık Ortalama Tedavül Oranı H-) Aylık Ortalama Porföy Devir Hızı a-) Hisse Senedi b-) Sabit Getirili Menkul Kıymet I-) Portföyün Ortalama Vadesi : 0,017732 TL : 0,018726 TL : -5,31 % : 28,53 % : 28,53 % : 0,00 % : 0,00 % : 7,69 % : 0,00 : :0 III- FON PORTFÖY DEĞERİ TABLOSU MK KODU VADE NOMİNAL DEĞER RAYİÇ DEĞERİ ORAN % A- HİSSE SENETLERİ 0 0 1. Banka ve İştirak Hissedarları 0 0 a) 0 0 b) 0 0 2. Diğer Ortaklıklar 0 0 a) 0 0 b) 0 0 B- DEVLET TAHVİLİ VE HAZİNE BONOLARI TERS REPO TRT060121T16 02.01.2012 113,078.95 113,078.95 TRT240118T19 02.01.2012 500,410.96 500,410.96 TOPLAM 613,489.91 C- GELİR ORTAKLIĞI SENETLERİ (TL) 0.00 0.00 D- GELİR ORTAKLIĞI SENETLERİ (DÖVİZE ENDEKSLİ)) 0.00 0.00 E- DÖVİZE ENDEKSLİ TAHVİLLER 0.00 0.00 F- FİNANSMAN BONOLARI 0.00 0.00 1. Banka ve İştirak Hissedarları 0 0 a) 0 0 b) 0 0 2. Diğer Ortaklıklar 0 0 a) 0 0 b) 0 0 G- ÖZEL SEKTÖR TAHVİLLERİ 0.00 0.00 1. Banka ve İştirak Hissedarları 0 0 a) 0 0 b) 0 0 2. Diğer Ortaklıklar 0 0 a) 0 0 b) 0 0 H- YABANCI MENKUL KIYMETLER 0.00 0.00 I- ALTIN VE DİĞER MADENLER ALTIN61,000.00 5,811,348.38 TOPLAM 5,811,348.38 İ- DİĞER 0.00 0.00 PORTFÖY DEĞERİ 6,424,838.29 0 0 0 0 0 0 0 1.76 7.79 9.55 0.00 0.00 0.00 0.00 0 0 0 0 0 0 0.00 0 0 0 0 0 0 0.00 90.45 90.45 0.00 100.00 IV- FON TOPLAM DEĞERİ TABLOSU AÇIKLAMA A-) FON PORTFÖY DEĞERİ B-) HAZIR DEĞERLER C-) ALACAKLAR D-) DİĞER VARLIKLAR E-) BORÇLAR 1) Yönetim Ücreti 2) Takasa Borçlar 3) Denetim Ücreti 4) Komisyon Ücreti 5) Diğer FON TOPLAM DEĞERİ V- AY İÇİNDE YAPILAN GİDERLER AÇIKLAMA Aracılık Komisyonları Giderleri Denetim ücretleri Fon yönetim ücretleri Katılma belgesi kayda alma giderleri Noter harç ve tasdik ücretleri Sigorta ücretleri Vergi, resim, harç vb. Giderler Saklama komisyonları İhraç izini ücretleri İlan Giderleri Diğer TOPLAM TUTAR Oran % 6,424,838.29 1002.2 0 0 -25,017.34 -22,287.05 0.00 -2,364.00 0.00 -366.29 6,400,823.15 TUTAR 100.38 0.02 0.00 0.00 -0.39 -0.35 0.00 -0.04 0.00 -0.01 100.00 Oran % 239.71 2,364.00 21,646.97 320.06 376.30 0.00 19.90 663.24 0.00 0.00 0.00 25,630.18 0.94 9.22 84.46 1.25 1.47 0.00 0.08 2.59 0.00 0.00 0.00 100.00 VI -A- GEÇEN AY İÇİNDE RÜÇHAN HAKKI KULLANIMI , BEDELSİZ HİSSE SENEDİ ALIMI, TEMETTÜ VE ANAPARA TAHSİL B- GEÇEN AY İÇİNDE YATIRIM FONLARINA İLİŞKİN MEVZUATTA MEYDANA GELEN DEĞİŞME VE HUKUKİ İHTİLAFLARLA İLGİLİ AÇIKLAMALAR Sermaye Piyasasası Kurulu'nun 29.12.2011 tarih ve 44/1174 sayılı Kararı : Türkiye Kurumsal Yatırımcı Yöneticileri Derneği (TKYD) tarafından hazırlanan ve Kurulumuzca uygun bulunan “Yatırım Fonlarının Sınıflandırılması Kriterleri” aşağıda yer almaktadır. Bu sınıflandırma, mevcut düzenlemelerimizde yer alan fonu türleri (hisse senedi fonu, tahvil ve bono fonu, değişken fon, likit fon vs.) ve tiplerinde (A Tipi ve B Tipi) herhangi bir değişikliğe gidilmeksizin, yatırım fonlarının yatırım stratejilerinin yatırımcılar tarafından daha iyi anlaşılabilmesi ve benzer yatırım stratejisine sahip fonların getirilerinin ve giderlerinin daha etkin bir şekilde karşılaştırmasının yapılabilmesi açısından faydalı olacağı ve böylelikle yatırım fonu sektöründe rekabeti artırabileceği düşüncesiyle yapılmaktadır. Ayrıca fonların hangi sınıfa girdiği bilgisinin belirli bir standartta kamuya sunulmasının, bağımsız kurumlar tarafından fonların derecelendirilmesi uygulamasını da yaygınlaştırması beklenmektedir. Bu sınıflandırma kapsamında, fon içtüzük ve izahnamelerinde herhangi bir değişiklik yapılmasına gerek bulunmamakta olup sınıflandırmanın takibi TKYD tarafından yapılacaktır. TKYD tarafından fonların sınıflarının tespit edilebilmesi için: i) Mevcut yatırım fonlarının karşılaştırma ölçütlerinin 06.01.2012 tarihine kadar, ii) Mevcut yatırım fonlarının karşılaştırma ölçütlerinde yapılacak değişiklikler ile paylarını ilk defa ihraç edilecek fonların karşılaştırma ölçütlerinin izahnamenin tescilini takip eden 5 iş günü içerisinde TKYDye bildirilmesi gerekmektedir. YATIRIM FONLARININ SINIFLANDIRILMASI KRİTERLERİ 1. PARA PİYASASI FONLARI: Karşılaştırma ölçütünde ağırlıklı olarak 0 - 90 gün vadeli kıymet ve işlemlere ilişkin endeksler olan fonlar 1.1 LİKİT FONLAR: Karşılaştırma ölçütünün ağırlıklı vadesi 0 - 45 gün olan fonlar 1.2 KISA VADELİ BONO FONLARI: Karşılaştırma ölçütünün ağırlıklı vadesi 45 - 90 gün olan fonlar 2. TAHVİL – BONO FONLARI: Karşılaştırma ölçütünde en az %80 ağırlığında tahvil-bono endeksleri olan fonlar 2.1 TAHVİL-BONO FONLARI: Karşılaştırma ölçütünün ağırlıklı vadesi 90 - 365 gün olan fonlar 2.2 UZUN VADELİ TAHVİL-BONO FONLARI: Karşılaştırma ölçütünün ağırlıklı vadesi 365 günden uzun olan fonlar 2.3 ENDEKSLİ TAHVİL-BONO FONLARI: Bir endeksi takip eden fonlar 2.4 ÖZEL SEKTÖR TAHVİL-BONO FONLARI: Karşılaştırma ölçütünde en az %51 ağırlığında özel sektör borçlanma araçlarına ilişkin endeksler olan fonlar 3. KARMA FONLAR: Karşılaştırma ölçütünde en fazla %74.99 ağırlığında hisse senedi endeksleri olan fonlar 3.1 DENGELİ KARMA FONLAR: Hisse senedi endeksi ağırlığı % 20.01 - 50 arasında olan fonlar 3.2 HİSSE KARMA FONLAR: Hisse senedi endeksi ağırlığı % 50.01 - 74,99 arasında olan fonlar 4. HİSSE SENEDİ YOĞUN FONLAR: Karşılaştırma ölçütünde en az %75 ağırlığında hisse senedi endeksi olan fonlar 4.1 ENDEKSLİ HİSSE SENEDİ FONLARI: Bir endeksi takip eden fonlar 4.2 UZMANLAŞMIŞ HİSSE SENEDİ FONLARI: Belirli bir sektörü takip eden fonlar 4.3 AGRESİF HİSSE SENEDİ FONLARI: Portföyünde en az %100 hisse pozisyonu bulunan fonlar 4.4 HİSSE SENEDİ FONLARI: Yukarıdakilerden hiçbirine girmeyen fonlar 5. ULUSLARARASI FONLAR: Karşılaştırma ölçütünde en az %51 ağırlığında döviz cinsinden varlık endeksleri olan fonlar 5.1 ULUSLARARASI HİSSE FONLAR: Karşılaştırma ölçütü ağırlığında en az %75 yabancı hisse senedi endeksi olan fonlar 5.2 ULUSLARARASI TAHVİL BONO FONLARI: Karşılaştırma ölçütünde yabancı hisse senedi endeksi olmayan fonlar 5.3 ULUSLARARASI KARMA FONLAR: Karşılaştırma ölçütünde hem yabancı hisse senedi endeksleri hem de döviz cinsinden diğer varlıklara ilişkin endeksler bulunduran fonlar 6. ESNEK FONLAR: Herhangi bir karşılaştırma ölçütü olmayan veya karşılaştırma ölçütünü fon portföyünden bağımsız olarak belirleyen (ters pozisyon alan fonlar için geçerlidir) tüm fonlar 7. ÖZEL FONLAR: Belirli kişi ya da kurumlar için kurulan fonlar 8. FON SEPETİ: Diğer fonlara yatırım yapan fonlar 9. EMTİA FONLARI: Karşılaştırma ölçütünde en az %51 ağırlığında altın ve benzeri emtia endeksleri olan fonlar Sermaye Piyasasası Kurulu'nun 29.12.2011 tarih ve 44/1185 sayılı kararı: Sermaye Piyasası Kanunu ve Kurulumuzun çeşitli tebliğlerinde yer alan yeniden değerlemeye tabi tutarlar 01.01.2012 tarihinden geçerli olmak üzere aşağıdaki şekilde belirlenmiştir. YATIRIM FONLARI İlgili Düzenleme Maddedeki Rakam 1.1.2010-31.12.2010 Yeniden Değerleme Oranı: %2,2 1.1.2011-31.12.2011 Yeniden Değerleme Oranı: %7,7 2009 Yatırım Fonu Asgari Başlangıç Tutarı VII - PORTFÖYDEN SATIŞLAR KIYMET - Seri:VII, No:10 Tebliği md. 20 100.00 TL 4.050.000 TL 1.1.2012-31.12.2012 Yeniden Değerleme Oranı: %10,26 2010 2011 4.360.000 TL 4.807.000 TL VADE - İŞLEM TARİHİ - FİYAT - İŞLEM DEĞERİ - NOMİNAL DEĞERİ VADE - İŞLEM TARİHİ - FİYAT - İŞLEM DEĞERİ - NOMİNAL DEĞERİ VIII -İTFALAR IX- PORTFÖYE ALIŞLAR KIYMET -