7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Hisse Senetleri

Altın-Emtia

Medya - Gündem

Veriler

TL’de toparlanma başlıyor mu?

Borsa İstanbul’da global gelişmeler etkili

TL’de son bir haftada güçlü tepki alımları gözlendi. USD/TL 2,04’lerden 1,99’lara kadar

çekilmiş durumda. Yurtiçinde olumlu gelen veriler TL’nin risk algısı desteklerken, ABD’de

borç limiti endişeleri ve makro toparlanmanın ivme kaybettiği algısı gelişen ülke para

birimleri açısından pozitif algılanıyor.

BİST-100’de 75.000’lerde yataylaşma eğilimi dikkat çekiyor. Son açıklanan dış ticaret,

sanayi üretimi, PMI gibi verilerde olumlu sürprizler izlenmesi makro görünümde, likidite

koşullarında bozulmaya bağlı, kötümser senaryoları kısmen gündemden düşürdü.

Mevcut koşullarda reel efektif kur endeksinin son 2 yılın dip seviyeleri 108,3’e indiği de

dikkate alındığında TL’de kırılganlığın azaldığını düşünüyoruz. USD/TL’de aşağı yönde

1,95-1,97 destek bölgesi öne çıkarken, yukarıda 2,02 direncinin etkili olması beklenebilir.

Mevcut koşullarda, global risk iştahında dalgalanma nedeniyle hisse senetlerinde

kararsız bir seyir izlenebilir. Ancak TL’nin kısmen istikrar kazanmasıyla beraber BİST

100 endeksinde orta vadeli pozitif beklentilerimizi sürdürüyor, mevcut koşullarda kısa

vadede 73.000 desteğinin korunmasını olası buluyoruz.

Faizlerde yatay seyir bekliyoruz

Altını etkileyen faktörler dengeli

Gösterge faizde %8,50 çevresinde dengelenme eğilimi öne çıkıyor. Mevcut koşullarda,

global faiz düzeylerinde yukarı trendin yerini yataylaşma eğilimine bırakması ve gelişen

ülke piyasalarından fon çıkışlarının durması; kısmi girişler gözlenmesi faizlerde mevcut

sakin görünümün sürmesini mümkün kılıyor.

Altında son bir haftada yaşanan dalgalanmaya karşın 1.300$ desteğinin büyük ölçüde

korunduğu izlendi. ABD’de hükümetin kapanmasıyla (‘shutdown’) öne çıkan borç

tavanı tartışmaları ve ertelenen makro verilerin Fed’in politika duruşu konusunda

yarattığı belirsizlik de altın fiyatlarını destekleyici faktörler.

Gösterge faizde %8,60 kısa vadeli direnç seviyesi olabilir. Aşağı yönde ise enflasyonda

yaşanan kısmi yükseliş nedeniyle %7,70 desteğinin kırılması şimdilik güç görünüyor.

Teknik anlamda ise, altın fiyatlarında 1.270-1.370$ yatay bandı öne çıkarken TL/gram

cinsi fiyatlarda 82,5TL desteğinin etkili olması mümkün görünüyor.

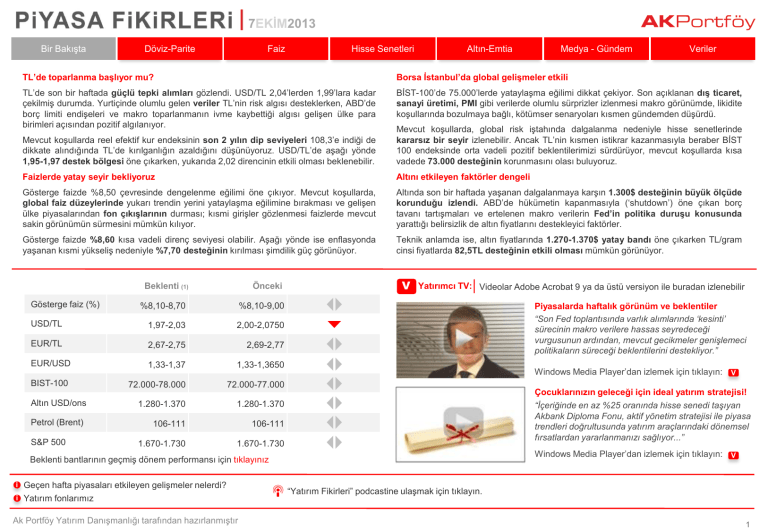

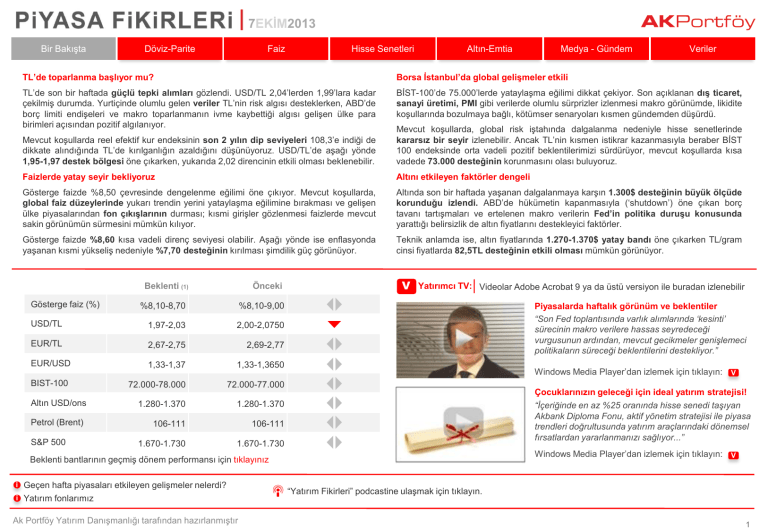

Beklenti (1)

Gösterge faiz (%)

Önceki

%8,10-8,70

%8,10-9,00

USD/TL

1,97-2,03

2,00-2,0750

EUR/TL

2,67-2,75

2,69-2,77

EUR/USD

1,33-1,37

1,33-1,3650

BIST-100

72.000-78.000

72.000-77.000

1.280-1.370

1.280-1.370

106-111

106-111

1.670-1.730

1.670-1.730

Altın USD/ons

Petrol (Brent)

S&P 500

V Yatırımcı TV: Videolar Adobe Acrobat 9 ya da üstü versiyon ile buradan izlenebilir

Piyasalarda haftalık görünüm ve beklentiler

“Son Fed toplantısında varlık alımlarında ‘kesinti’

sürecinin makro verilere hassas seyredeceği

vurgusunun ardından, mevcut gecikmeler genişlemeci

politikaların süreceği beklentilerini destekliyor.”

Windows Media Player’dan izlemek için tıklayın: V

Çocuklarınızın geleceği için ideal yatırım stratejisi!

“İçeriğinde en az %25 oranında hisse senedi taşıyan

Akbank Diploma Fonu, aktif yönetim stratejisi ile piyasa

trendleri doğrultusunda yatırım araçlarındaki dönemsel

fırsatlardan yararlanmanızı sağlıyor...”

Windows Media Player’dan izlemek için tıklayın: V

Beklenti bantlarının geçmiş dönem performansı için tıklayınız

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

1

7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Hisse Senetleri

Dolar global anlamda zayıflarken...

2,40

ABD’de öne çıkan borç limiti tartışmaları ve hükümet faaliyetlerinin kesintiye uğraması

dolara global anlamda zayıflama getirirken gelişen ülke para birimlerinde toparlanma

izlendi. Mevcutta doların diğer 6 gelişmiş para birimine karşı gücünü ölçen dolar endeksi

Temmuz ayında bulunduğu 84 düzeylerinden yıl içi dip seviyeleri 79’lara inmiş durumda.

Bu konjonktürde, Brezilya reali ve Hint rupisi haftalık %2 değer kazanırken diğer gelişen

ülke para birimlerinde %1 civarında yükselişler dikkat çekti. Gözlenen alımlarla söz

konusu para biriminde aylık toparlanmanın %6’lara ulaştığı gözleniyor.

TL global gelişmelerle istikrar kazandı

Eylül sonunda risk iştahında bozulma nedeniyle bir kez daha satış baskısında kalan

TL’de son bir haftada güçlü tepki alımları gözleniyor. USD/TL 2,04’lerden 1,99’lara

kadar geri çekilirken sepet kurda 2,36’lara sınırlı gerileme izlendi.

TL’yi destekleyen faktörler öne çıkıyor

Altın-Emtia

Medya - Gündem

Veriler

2,10

Sepet Kur

USD/TL (sağ eksen)

2,30

2,00

2,20

1,90

2,10

1,80

2,00

Oca.13

1,70

Mar.13

May.13

Tem.13

Eyl.13

Fed’in parasal genişleme adımlarında kesintiye gideceği beklentileri yıl ortasından

itibaren TL’ye zayıflama getirmiş yurtiçi tarafta ise TCMB’nin TL’de kontrolü azalttığı

algısı kur üzerinde ek baskı yaratan bir faktör olmuştu.

Ancak son verilerle ABD ekonomisinde toparlanmanın ivme kaybettiği hissedilirken borç

limiti krizinin büyüme üzerinde yaratacağı muhtemel etki parasal genişleme adımlarında

‘kesinti’ sürecinin ertelenmesine neden olabilir. Yurtiçi tarafta ise beklentilerden olumlu

gelen dış ticaret açığı, PMI gibi veriler TL’nin risk algısı açısından pozitif...

1,35

Mevcut koşullarda reel efektif kur endeksinin son 2 yılın dip seviyeleri 108,3’e indiği

dikkate alındığında TL’de kırılganlığın azaldığını düşünüyoruz. USD/TL’de aşağı yönde

1,97 desteği öne çıkarken, yukarıda 2,02 direncinin şimdilik korunması beklenebilir.

1,33

Euroda beklentimiz paralelinde yukarı eğilim sürüyor

1,31

Son 3 aydır Avrupa’da öne çıkan borç krizinden çıkış temasıyla 1,28’li seviyelerden

toparlanan euroda pozitif görünüm devam ediyor. Son bir haftada iyimser bir tablo çizen

PMI verileri ve ECB’nin herhangi bir likidite adımı atmamasının da desteğiyle

EUR/USD paritesi yıl içi zirve seviyeleri 1,3650’lere tırmanmış durumda.

EUR/USD’da sert yükseliş sonrası sınırlı kar realizasyonu gözlenebilir. Ancak ABD’de

ekonomik toparlanmanın ivme kaybettiği, buna karşın Avrupa’da makro koşulların iyimser

bir tablo çizdiği algısıyla euroda güçlü görünümün sürmesini olası buluyoruz.

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

EUR/USD

1,37

1,29

1,27

Oca.13

Mar.13

May.13

Tem.13

Eyl.13

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

2

7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Faiz piyasası sakin...

%10,5

18 Eylül’deki Fed kararının katkısıyla %7,70’leri test eden sonrasında ise yukarı yönlü bir

hareket izleyen gösterge tahvil faizinde dengelenme eğilimi öne çıkıyor. Gösterge faiz

son bir haftada büyük ölçüde %8,30-8,50 bandında yatay bir görünüm sergiledi. Benzer

şekilde 1 yıl ve çevresi kısa vadeli faizlerde de %8 çevresinde yatay seyir izleniyor.

Orta-uzun vadeli tahvil faizlerinde güçlü bir görünüm hakim. 10 yıllık faiz %9’un altında

kalıcı olma eğilimi gösterirken 5 yıllık faiz %8,70’lere tutunmuş durumda. Son bir haftada

faizlerde gözlenen kısmen güçlü seyirde, global gelişmeler ve 18 haftadır devam eden

(gelişen ülke tahvillerinden) fon çıkışlarının durması; kısmi girişler gözlenmesi etkili oldu.

Global likite koşullarında eğilim ne yönde?

Bilindiği üzere ABD ekonomisinde güçlenme eğilimin öne çıkması ve Fed’in parasal

genişleme adımlarında kesintiye gideceğini duyurması global likidite temasına zarar

vermiş ve ardından yaşanan süreçte gelişen ülke aktiflerini baskı altına almıştı.

Son dönemde ise Fed’in 18 Eylül’deki politika kararında ‘kesinti’ sürecine başlamaması

tansiyonu kısmen düşürürken ABD’den son gelen özellikle istihdam ve konut verilerinde

bozulma ekonomik toparlanmanın yavaşladığı algısını öne çıkarıyor. Ayrıca mevcut borç

limiti tartışmaları ve hükümet faaliyetlerinin askıya alınması (‘shutdown’) Fed’in bu ayki

toplantısında olası kesinti kararını bir kez daha erteletebilecek bir diğer gelişme.

Mevcut koşullarda, global faiz düzeylerinde ABD’den gelecek ekonomik veriler kaynaklı

oynaklık izlenebilir ancak “kesinti” adımlarının ertelenebileceği algısı kırılganlıkları

sınırlayabilecek bir faktör olarak giderek daha fazla zemin kazanıyor.

%6,5

%5,5

%4,5

Oca.13

10,00

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

Mar.13

son

1 hafta önce

1 ay önce

9,50

8,50

i Yatırım fonlarımız

Gösterge Faiz

%7,5

Geçen hafta açıklanan Eylül ayı enflasyonunda TÜFE’nin aylık %0,77 artışla beklentilerin

üzerinde gerçekleşmesinin yanısıra çekirdek enflasyonun yıllık %6,96’ya ulaşması

enflasyondaki yükselişin kalıcı olabileceğine işaret ediyor. Mevcutta dövizin geçişkenlik

etkisiyle enflasyonun önemli bir risk faktörü olmaya devam ettiğini düşünüyoruz.

May.13

7,50

Kaynak:Bloomberg

3 Ay

1 Yıl

Tem.13

Eyl.13

Tahvil Bono Verim Eğrisi

8,00

Mevcut koşullarda global faiz düzeylerinde yukarı trendin yerini yataylaşma eğilimine

bırakması ve ve gelişen ülke piyasalarına sınırlı girişlerin katkısıyla faizlerde mevcut

sakin görünümün sürmesi olası. Gösterge faizde %8,60 düzeyleri kısa vadeli direnç

seviyesi olabilir. Aşağı yönde ise %7,70 desteğinin kırılması şimdilik güç görünüyor.

Veriler

%8,5

9,00

Faizlerde yatay seyir bekliyoruz

Medya - Gündem

%9,5

Enflasyonda kur etkisi hissedildi

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

Altın-Emtia

Hisse Senetleri

3 Yıl

Kıymet

Son

1 hafta önce

11 Haz.14

8,09

8,61

13 May.15

8,42

8,55

14.Şub.18

8,59

8,87

8 Mar.23

9,07

9,16

5 Yıl

8 Yıl

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

3

7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Altın-Emtia

Hisse Senetleri

1

Gelişen ülke borsaları beklemede...

BİST 100

95.000

90.000

Son bir haftada Moody’s’in Brezilya’nın not görünümünü indirmesi nedeniyle Bovespa

endeksi %2,5 gerilese de diğer gelişen ülke borsaları dar bir bantta yatay hareket etti.

80.000

Borsa İstanbul’da global gelişmeler etkili

75.000

Türkiye ekonomisinde korkulan olmayacak?

Veriler

2

Son bir ayda büyük ölçüde yukarı yönlü bir eğilim izleyen gelişen ülke borsalarında

‘yataylaşma’ öne çıkıyor. Piyasaların başlıca gündemi; ABD’de borç limiti tartışmalarına

ilişkin sürecin henüz çözüme kavuşmaması risk iştahını olumsuz etkilese de gelişen ülke

para birimlerindeki toparlanma hisse senetlerinde kırılganlıkları azaltan bir etken oldu.

Ağustos sonunda test ettiği yıl içi dip seviyelerinden %15 civarında toparlanan BİST100

endeksinde 75.000 çevresinde yataylaşma eğilimi izleniyor. Olumlu makro verilerin de

etkisiyle geçen hafta başında %3 civarında yükselen endeks, ardından geçen süreçte

(global risk iştahında bozulma ile) kazançlarını geri vererek haftayı yatay tamamladı.

Medya - Gündem

85.000

70.000

65.000

Oca.13

Mar.13

May.13

Tem.13

Eyl.13

2013 ortasından itibaren global likidite koşullarında bozulma nedeniyle Türkiye

ekonomisinin risk algısı kısmen olumsuz etkilenmiş, ‘yavaşlama’ senaryoları öne

çıkmış, bu durum hisse senetlerinde baskı yaratan önemli bir faktör olmuştu.

Ancak son açıklanan dış ticaret dengesi verilerinin beklentilerden olumlu gelmesinin

yanısıra gerek sanayi üretimi gerekse PMI verilerinde yukarı yönlü sürprizler izlenmesi

yurtiçi makro görünüme ilişkin kötümser senaryoları kısmen gündemden düşürüyor.

125

Ocak 2013=100

115

Döviz ve faizdeki düşüş henüz Borsa’da karşılık bulmadı

Borsa İstanbul ile TL’nin değeri arasında Haziran başından itibaren ön planda olan

yüksek korelasyonun son bir haftada azaldığı gözlendi. Bilindiği üzere geçtiğimiz

dönemde döviz ve faizlerde yaşanan sert yükseliş yurtiçi hisse senetlerine düşüş getiren

temel unsurdu. Ancak son bir haftada döviz ve faizde yaşanan kısmi geri çekilmeye

karşın hisse senetlerinde henüz bu durumun fiyatlanmadığı gözleniyor

Kısa vadede belirsizlik sürse de Borsa’da orta vadeli tema pozitif

Mevcut koşullarda, özellikle ABD kaynaklı belirsizlikler ve risk iştahında dalgalanma

nedeniyle hisse senetlerinde kararsız bir seyir izlenebilir. Ancak gerek yurtiçi makro

görünüm gerekse TL’nin kısmen istikrar kazanması Borsa’yı destekleyebilecek önemli

unsurlar. BİST 100 endeksinde yukarı yönde 77.000-80.000 bandı kısa vadede güçlü bir

direnç bölgesi. Aşağı yönde ise 73.000 desteğinin şimdilik korunması mümkün.

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

105

95

85

75

Oca.13

Bankacılık

Sanayi

Hizmet

Mar.13

May.13

Tem.13

Eyl.13

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

4

7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Hisse Senetleri

1

Hükümet kapandı, gözler borç tavanında

Küresel piyasalarda son bir haftada takip edilen başlıca gelişme ABD’de süregelen bütçe

ve borç tavanı tartışmaları oldu. Ekim başı itibariyle yeni bir bütçe anlaşmasına

varılamamasıyla hükümet harcamaları kapanırken 17 Ekim’de aşılması beklenen borç

tavanı endişeleri küresel bir riskten kaçış temasına zemin hazırlıyor.

Öte yandan, mevcut kapanma durumunda tarım dışı istihdam, işsizlik, fabrika siparişleri

gibi ekonominin gidişatına ilişkin kritik ekonomik verilerin açıklanamaması Fed’in

varlık alımında kesintiye gitmesinin erteleneceği beklentileri doğuruyor.

Gelişmiş ülke hisse senetlerinde son bir haftada mevcut riskten kaçış temasıyla önemli

değer kayıpları (MSCI Dünya: -%0,5) gözlenirken, gelişmekte olan ülkeler açısından

Mayıs’tan bu yana fiyatlanan ‘kesinti’ sürecinde yaşanan aksaklıkların daha ağır

bastığı gözleniyor. (MSCI Gelişen Ülkeler: %0,8)

ABD’de düzeltme sürüyor

Altın-Emtia

Medya - Gündem

Veriler

2

1.750

2.500

1.700

2.400

1.650

2.300

1.600

2.200

1.550

2.100

1.500

2.000

1.450

Oca.13

Shanghai Kompozit (sağ eksen)

S&P 500

Mar.13

May.13

Tem.13

1.900

Eyl.13

S&P-500 endeksinde Eylül ortasında başlayan düzeltme hareketi, son bir haftada

kapanma ve borç tavanı tartışmalarıyla hızını korudu. Haftalık bazda %0,1 gerileyen

endeks mevcutta 1.670 desteği üzerinde tutunma eğiliminde.

Kritik Fed toplantısında mevcut varlık alımında kesinti beklentileri ertelense de ekonomik

toparlanmaya ilişkin aşağı yönlü risklere yapılan vurgu hisse senedi piyasalarında ön

plana çıkmıştı. Nitekim, geçtiğimiz hafta gelen ADP istihdam raporu, üretim dışı ISM

gibi bazı önemli makro verilerde beklentilerin ötesinde zayıflama gözlendi.

Değerlemelere bakıldığında, birçok önemli çarpan açısından son on yılın

ortalamalarında seyreden endekste kısa vadede düzeltmenin sürmesi söz konusu

olabilir. Teknik anlamda ise 1.670 ve 1.625 destekleri öne çıkarken, olası bir çözüm

durumunda önceki zirve 1.725 direncinin test edilmesi söz konusu olabilir.

Avrupa’da politik riskler halen ön planda

İtalya’da eski başbakan Berlusconi’nin mahkumiyet cezasının ardından başlayan politik

krizde, mevcut hükümetin güvenoyu almasıyla beraber risklerin azaldığı söylenebilir.

Ancak, gerek İtalya’da Berlusconi’nin politika mahrumiyeti oylaması, gerekse

Almanya’da uzayan koalisyon süreci bir süre daha politik riskler ön planda kalabilir.

8.800

4.400

4.200

8.400

4.000

8.000

3.800

7.600

7.200

Oca.13

3.600

DAX

Mar.13

May.13

CAC (sağ eksen)

Tem.13

3.400

Eyl.13

Ayrıca, son ECB toplantısında yeni bir önlem pakedi açıklanmamasıyla beraber ihracatçı

çekirdek Avrupa ülkelerinde yüksek kur endişeleri de bir risk unsuru olarak öne çıkabilir.

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

5

7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Hisse Senetleri

Altın-Emtia

1

Altın 1.300$ desteğinde

1.550

Bütçe tartışmalarından altına iki yönlü destek

1.450

Mevcut borç tavanı tartışmalarının hükümetin kapanması sürecine varması ve

çözümsüzlük ortamının sürüyor olmasıyla son bir haftada dolar küresel anlamda değer

kaybetti, piyasalarda ABD’nin iflası riski kısmen fiyatlandı.

1.350

Kapanma sürecinin bir parçası olarak ABD’de işsizlik - tarım dışı istihdam dahil olmak

üzere birçok kritik ekonomik veri ertelendi. Son Fed toplantısında ‘kesinti’ sürecinin

makro verilere hassas seyredeceği vurgusunun ardından, mevcut gecikmeler

genişlemeci politikaların süreceği beklentilerini destekliyor.

Borç tavanının aşılacağı 17 Ekim’den önce bir anlaşmaya varılması durumunda dahi

kapanma süresince yaşanan ekonomik zarar ve gelecek olası bütçe sıkılaştırma

kararlarının ekonomiye etkisini ölçmek isteyen Fed’in daha ihtiyatlı davranması olası.

1.250

1.150

Oca.13

Gelişen ülke para birimlerinde, son borç tavanı tartışmaları ve Fed’in uzun süre daha

genişlemeci politikalara başvuracağı algısıyla yaşanan rahatlama, yerel para birimi

cinsinden fiyatları cazip seviyelere çekerek fiziki talep beklentilerini güçlendiriyor.

85

Teknik anlamda ise, altın fiyatlarında 1.270-1.370$ bandı öne çıkarken kısa vadede

1.300$’ın üzerinde dengelenme yaşanması olası. TL/gram cinsi fiyatlarda ise 82,5TL

desteğinin öne çıktığı görülüyor.

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

May.13

Tem.13

Eyl.13

Tem.13

Eyl.13

Altın (TL / gram)

95

90

Ancak, borç tavanı krizine bağlı olarak fiyatlara kısa vadede destek sağlayan birçok

gelişmenin, olası bir çözüm durumunda aşağı yönlü risk olarak öne çıktığı söylenebilir.

Ülkede ertelenen birçok verinin, zayıflatıcı bir çözüm haberiyle eş zamanlı yaratacağı

olası negatif haber akışı önümüzdeki dönemde sert dalgalanma riskini getiriyor.

Mar.13

100

Ertelenen veriler fiyatlar açısından risk oluşturuyor

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

Altın (Dolar / Ons)

1.650

TL cinsinden fiyatlarda ise, gelişen ülke para birimleri genelinde yaşanan geri

çekilmeye paralel değer kaybı %4,1 düzeyinde gerçekleşti.

Ancak, yaşanan küresel riskten kaçış ortamı ve dolar cinsi varlıklara yaşanan güven

kaybı ile güçlü ‘güvenli liman’ talebi gören altın fiyatları açısından mevcut krizin

destekleyici bir başka boyutu daha bulunuyor.

Veriler

2

1.750

ABD’de hükümetin kapanmasıyla (‘shutdown’) hız kazanan borç tavanı tartışmalarının

desteklediği altın fiyatlarında mevcutta 1.300$ desteği korunuyor. Haftalık bazda değer

kaybı %1,9 seviyesinde.

Medya - Gündem

80

75

70

Oca.13

Mar.13

May.13

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

6

7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Altın-Emtia

Hisse Senetleri

Veriler

2

1

Petrol karışık sinyallerle yatay

Medya - Gündem

112

116

108

113

104

110

100

107

96

104

Yaz aylarından başlayarak Avrupa ve Çin’de öncü Satınalma Yöneticisi Endeksleri’nde

(PMI) yaşanan güçlenme ile finansal kriz sonrası ilk kez bir ‘küresel büyüme’ teması

gözlenmiş, gelişmiş ekonomilerin büyümeye güçlü katkı sağlayacağı algısı öne çıkmıştı.

92

101

Geçtiğimiz hafta açıklanan Eylül ayı PMI üretim ve hizmet anketlerine baktığımızda ise,

mevcut ekonomik toparlanmanın hız kazanarak sürdüğü gözleniyor. ABD’de 56,2 ile

son 2 yılın zirvesi gözlenirken Avrupa’da açıklanan öncü rakamlara gelen yukarı

revizyonlar sorunlu çevre ülkelerin görünümünün toparlanmasını sağladı.

84

Oca.13

Son bir haftada güçlü ekonomik veriler ile ABD’de yaşanan borç tavanı

tartışmalarının birbirini dengelemesiyle petrol fiyatları büyük ölçüde yatay seyretti. Brent

petrol haftalık bazda %0,8 değer kazancı ile 109,5$ sınırına yükslirken ABD ham petrolü

(WTI) %0,9 yükselişle 104$ seviyesine yükseldi.

İki petrol fiyatı arası fark ise Orta Doğu’da jeopolitik koşullarda yaşanan kısmi

rahatlamaya rağmen 5,5$ seviyesinde yatay seyrediyor.

PMI anketleri güçlü kalmaya devam ediyor

Borç tavanı belirsizlikleri artırıyor

Petrol fiyatlarında son dönemde etkili olan bir diğer kritik gelişme ise hükümet kapanması

ve borç tavanı tartışmaları oldu. ABD’de bütçe konusunda anlaşmaya varılamaması ile

Ekim başı itibariyle kamu harcamalarında sert kesintiye gidilmesi hem ekonomik güven

hem de kamu petrol talebi üzerinden fiyatlarda önemli baskıya neden oluyor.

115

Ayrıca, 17 Ekim itibariyle borç tavanının aşılacağı beklentileri ile olası bir ABD devlet

iflasının da sınırlı olsa da fiyatlara girdiği söylenebilir. Bu tarihe kadar gelecek bir

çözümün, fiyatlarda tekrar 110$ ve üzeri seviyelere doğru bir düzeltme tetiklemesi olası.

95

Öte yandan, borç tavanı süresince ertelenen birçok ABD makroekonomik verisinin üst

üste yaratacağı güçlü haber akışı çözüm sonrası görünüme ilişkin belirsizlikleri artırıyor.

Teknik anlamda 110$ psikolojik sınırının altında seyreden fiyatlarda güçlü 107,5$

desteğinin etkili olduğu gözleniyor. Hem orta (~6 ay) hem de kısa vadeli (~3 ay) yukarı

trendin de mevcutta korunuyor olması toparlanma beklentilerini destekliyor.

WTI petrolde ise açıklanan son ham petrol stok verilerinin beklentilerin bir hayli

üzerinde yükseliş kaydetmesiyle görece zayıf hareket yaşanabilir. Mevcutta 102,5$

desteğinde olan fiyatlarda olası düşüşlerde 99-100$ bandı öne çıkabilir.

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

ABD ham petrol

88

98

Brent petrol (sağ eksen)

Mar.13

95

May.13

Tem.13

Eyl.13

Ocak 2013=100

105

85

75

65

Oca.13

Endüstriyel Metaller

Enerji

Tarımsal Emtialar

Değerli Madenler

Mar.13

May.13

Tem.13

Eyl.13

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

7

7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Hisse Senetleri

Altın-Emtia

Medya - Gündem

Veriler

Hazine'den 1,25 milyar dolarlık sukuk ihracı i

ABD hükümeti "kapandı“ i

Hazine Müsteşarlığı'nın kira sertifikası ihracında, ihraç tutarı 1,25 milyar ABD doları ve

kira oranı yüzde 4,557 olarak gerçekleşti.

ABD hükümeti, Kongre'nin partiler arasındaki bütçe anlaşmazlığını çözememesinin

ardından, 17 yılda ilk kez kısmen kapandı

Reel efektif döviz kuru geriledi i

"Boehner borç limiti konusunda esneklik gösterecek“ i

Reel efektif döviz kuru endeksi 2013 yılı Eylül ayında bir önceki aya göre TÜFE bazında

değer kaybederek 111,55'den 108,31'e geriledi.

ABD Temsilciler Meclisi Başkanı John Boehner'in Cumhuriyetçi meslektaşlarına, ABD'nin

temerrüde düşmesine izin vermeyeceğini söylediği belirtildi.

Enflasyon beklenenden yüksek çıktı i

Fed/Rosengren: QE azaltılmadı çünkü büyüme yeterli değil i

TÜİK, Eylül ayında Tüketici Fiyatları Endeksi'nin (TÜFE) aylık yüzde 0,77, Üretici

Fiyatları Endeksi'nin (ÜFE) yüzde 0,88 oranında arttığını açıkladı.

Boston Fed Başkanı Eric Rosengren, Fed'in tahvil alımlarını azaltmadığını, çünkü

büyümenin beklentilerin altında kaldığını söyledi

TCMB: Enflasyonda düşüş sürecek i

Fed/Lockhart: Kapanma, QE'nin azaltılmama kararını haklı çıkardı i

TCMB yayımladığı aylık fiyat gelişmeleri raporunda Türk Lirası'ndaki değer kaybının

yansımaları ile temel enflasyon göstergelerinin yükseldiğini açıkladı.

Atlanta Fed Başkanı Lockhart, ABD hükümetinin kapanmasının, Fed'in tahvil alımlarını

azaltmama kararını haklı çıkardığını söyledi.

SPK 3 yeni tebliğ taslağı yayımladı i

Lew: Başka sıradışı tedbir kalmadı i

SPK, payları borsada işlem görmeyen ortaklıkların kar payını nakden dağıtmalarına

ilişkin tebliğ yayımladı.

Amerikan Hazine Bakanı Jacob J. Lew, "Kongre'nin Salı günü, borçlanma kapasitesi

yaratacak son adımları attığımı anlaması gerekiyor. Başka sıradışı tedbirim yok" dedi.

Yıldız: Doğal gaz sıkıntısı söz konusu değil i

İtalya'da Letta'ya güvenoyu çıktı i

Enerji bakanı Yıldız, "Doğal gaz sıkıntımız söz konusu değil. Herkes rahatlıkla israf

etmeden istediği kadar doğal gaz kullanabilir" dedi.

İtalya Başbakanı Enrico Letta bugün gerçekleştirilen oylamada parlamentodan güvenoyu

almayı başardı ve 5 aylık hükümetini devam ettirme şansını elde etti.

Benzine indirim i

Moody's Brezilya'nın kredi notunun görünümünü düşürdü i

Benzin fiyatlarında yapılan 11 kuruşluk zammın bir gün sonrasında bu kez indirime

gidildi. Benzinin litresinde bu geceden itibaren 7 kuruşluk indirim yapılacak

Kredi derecelendirme kuruluşu Moody's, bozulan borç ve yatırım oranlarını gerekçe

göstererek Brezilya'nın kredi notunun görünümünü 'pozitif'ten 'durağan'a çevirdi.

Suriye Tezkeresi kabul edildi i

Japonya yeni teşvik önlemleri alıyor i

Meclis Genel Kurulu'nda Suriye'ye ilişkin Başbakanlık tezkeresi’nin bir yıl daha

uzatılması oy birliği ile kabul edildi.

Japonya Başbakanı Shinzo Abe ekonomiyi canlandırmaya devam etmek adına yeni

teşvik önlemleri alıyor.

IMF: Para politikası sıkılaştırılmalı i

Twitter halka açılmaya hazırlanıyor i

IMF, enflasyon hedefinin tutturulması ve yeterli bir nominal çıpa ortaya konulması için

para politikasının sıkılaştırılmasına ihtiyaç bulunduğu kaydetti.

Popüler mikroblog sitesi halka açılmaya hazırlanırken, değerinin yaklaşık 12.8 milyar

dolar olduğu tahmin ediliyor

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

8

7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Altın-Emtia

Hisse Senetleri

Medya - Gündem

Veriler

P

Son

Haf. %

1 Ay %

3 Ay %

6 Ay %

1 Yıl %

USD/TL

2,000

-0,9

-1,3

2,7

11,9

10,4

Euro/TL

2,715

-0,6

1,1

8,4

16,8

15,6

Sterlin/TL

3,207

-1,8

0,9

10,2

17,7

10,5

Isviçre. Fr./TL

2,212

-0,9

1,8

9,5

15,8

14,0

Yen/TL

2,062

0,4

1,4

7,0

14,7

-10,8

Dolar Endeksi

80,016

-0,3

-2,6

-5,2

-3,0

0,9

EUR/USD

1,358

0,4

2,4

5,5

4,4

4,7

GBP/USD

1,604

-0,9

2,2

7,3

5,1

0,1

USD/JPY

97,0

-1,3

-2,6

-4,0

-2,4

23,8

USD/CHF

0,904

-0,1

-3,0

-6,2

-3,3

-3,1

EUR/JPY

131,6

1,0

0,3

-1,3

-1,8

-22,8

USD/CAD

1,032

0,1

-0,5

-2,3

1,5

5,6

EUR/CAD

1,401

-0,5

-1,9

-3,0

-5,6

-9,6

-1,8

-6,3

-1,6

9,8

9,5

BRIC Ülkeleri Para Birimleri

2,212

USD/RUB

H

E

Ocak 2013=100

104

100

96

Gelişmiş Ülke Para Birimleri

USD/BRL

108

F

92

88

84

Oca.13

120

-2,7

3,3

3,7

115

-5,4

1,9

13,1

17,3

110

0,0

-0,2

-1,3

-2,6

105

32,3

-0,3

-2,6

USD/INR

61,7

-1,4

USD/CNY

6,121

0,0

Diğer Bazı Gelişen Ülke Para Birimleri

1.072

-0,3

-1,4

-7,0

-6,0

-3,6

USD/ARS

5,812

0,4

1,9

7,7

13,2

23,6

95

90

USD/IDR

11.370

-0,3

-0,1

14,2

16,6

18,4

3,102

-0,6

-3,7

-7,5

-2,1

-1,2

USD/ZAR

10,039

0,1

0,8

-1,3

11,7

12,9

JPM EMC Endeksi*

90,754

1,0

3,6

0,7

-4,4

-5,7

*JP Morgan Gelişen Ülke para birimleri endeksi

Mar.13

JPM EMC Endeksi

Dolar Endeksi

May.13

Tem.13

Eyl.13

May.13

Tem.13

Eyl.13

Ocak 2013=100

USD/TL

EUR/TL

JPY/TL

100

USD/KRW

USD/PLN

TL/USD

85

80

Oca.13

Mar.13

** 07.10.2013 saat 10 itibariyle

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

9

7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Hisse Senetleri

Altın-Emtia

Medya - Gündem

Veriler

P

Tahvil Getirileri*

ABD

Almanya

Fransa

İtalya

İspanya

Portekiz

Yunanistan

Türkiye

Son

1 Hafta Önce 1 Ay Önce 3 Ay Önce 6 Ay Önce 1 Yıl Önce

Türkiye 2 ve 10 Yıllık Faiz

%11,0

2 Yıllık

0,32

0,32

0,45

0,39

0,23

0,26

5 Yıllık

1,37

1,38

1,76

1,61

0,69

0,67

%10,0

10 Yıllık

2 Yıllık

2,62

2,61

2,93

2,74

1,71

1,74

%9,0

2 Yıllık

0,16

0,17

0,27

0,11

0,01

0,06

10 Yıllık

5 Yıllık

0,83

0,79

1,02

0,64

0,29

0,57

10 Yıllık

1,81

1,78

1,95

1,72

1,21

1,52

2 Yıllık

0,37

0,37

0,48

0,34

0,14

0,18

5 Yıllık

1,24

1,20

1,44

1,20

0,69

0,95

10 Yıllık

2,34

2,32

2,55

2,30

1,75

2,29

%5,0

2 Yıllık

1,64

1,89

2,04

1,59

1,50

2,21

5 Yıllık

2,99

3,25

3,37

3,23

3,13

3,76

%4,0

Oca.13

10 Yıllık

4,29

4,43

4,50

4,42

4,38

5,05

2 Yıllık

1,35

1,51

1,77

1,96

2,06

3,05

5 Yıllık

3,08

3,16

3,47

3,40

3,44

4,27

10 Yıllık

4,20

4,30

4,53

4,66

4,75

5,69

2 Yıllık

4,64

5,20

5,32

5,29

2,97

3,95

5 Yıllık

5,71

6,04

6,63

6,48

4,99

6,08

10 Yıllık

6,38

6,68

7,11

7,13

6,36

8,22

2 Yıllık

7,89

8,03

8,62

9,21

9,26

12,95

5 Yıllık

9,98

10,25

11,03

11,51

12,10

18,25

10 Yıllık

9,10

9,32

10,46

11,31

12,15

18,47

2 Yıllık

8,42

8,55

9,46

7,79

6,09

7,54

5 Yıllık

8,59

9,00

9,78

8,19

6,65

7,98

10 Yıllık

9,07

9,16

9,94

8,93

6,99

8,37

*Getiri Değerleri, ilgili ülkelerin, ilgili vadeli Bloomberg güncel Tahvilleri kullanılarak hazırlanmıştır.

F

H

E

1

2

%8,0

%7,0

%6,0

Mar.13

Tem.13

Eyl.13

ABD ve Almanya Faizleri

%3,0

%2,6

May.13

ABD 10 Yıllık

Almanya 10 Yıllık

%2,2

%1,8

%1,4

%1,0

Oca.13

Mar.13

May.13

Tem.13

Eyl.13

** 07.10.2013 saat 10 itibariyle

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

10

7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Altın-Emtia

Hisse Senetleri

Medya - Gündem

Veriler

P

F

H

E

1

2

Bazı ülkelerin Rating* ve CDS** seviyeleri

S&P

Moodys

Fitch

CDS Son

Geçen Haf.

Geçen Ay

3 Ay Önce

6 Ay Önce

Geçen Yıl

Almanya

AAAu

Aaa

AAA

24

24

28

32

34

50

Fransa

AA+u

Aa1

AA+

67

68

69

80

73

101

İtalya

BBBu

Baa2

BBB+

237

268

250

275

276

310

İspanya

BBB-

Baa3

BBB

211

228

240

278

273

349

Ba3

WD

443

495

542

473

428

459

B-

C

B-

4.484

4.583

4.217

7.809

17.325

5.269

Brezilya

BBB

Baa2

BBB

167

177

188

208

124

110

Rusya

BBB

Baa1

BBB

170

173

193

196

144

141

Çin

AA-

Aa3

A+

86

86

111

127

72

83

Güney Afrika

BBB

Baa1

BBB

194

197

232

229

164

167

Polonya

A-

A2

A-

87

86

92

94

87

104

Güney Kore

A+

Aa3

AA-

78

85

88

93

87

83

Macaristan

BB

Ba1

BB+

276

278

309

303

325

345

BB+u

Baa3

BBB-

210

214

234

196

134

153

Portekiz

Yunanistan

Türkiye

BB

*-

* Ülkelerin yalnız "Foreign Currency Long Term Debt Rating" seviyeleri eklenmiştir.

"Minimum Investment Grade" S&P için BBB-, Moodys için Baa3, Fitch için BBB- dir.

** Ülkelerin CMA New york, RBS veya HSBC tarafından kote edilen 5 yıllık CDS seviyeleri incelenmiştir.

*** 07.10.2013 saat 10 itibariyle

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

11

7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Altın-Emtia

Hisse Senetleri

Medya - Gündem

Veriler

P

Gelişmiş Ülkeler

Son

Haf. %

1 Ay %

3 Ay %

6 Ay %

1 Yıl %

Dow Jones

ABD

15.073

-1,2

1,0

-0,4

3,5

10,7

S&P 500

ABD

1.691

-0,1

2,1

3,6

8,8

15,7

FTSE 100

İngiltere

6.427

-0,5

-1,8

0,8

2,8

9,5

Nikkei 225

Japonya

13.853

-4,2

-0,1

-3,2

7,9

56,3

Euro STOXX 50 Avro Bölgesi

2.908

0,5

3,7

12,0

12,5

14,9

DAX

Almanya

8.561

-0,4

3,4

9,7

11,8

15,7

CAC 40

Fransa

4.135

-0,2

2,1

10,2

12,9

19,6

F

H

E

1

2

1.600

1.550

1.100

1.050

1.500

1.000

1.450

950

1.400

PIGS

FTSEMIB

İtalya

18.214

4,5

6,8

17,3

19,4

14,7

IBEX 35

İspanya

9.378

2,1

8,4

19,2

20,3

17,9

PSI 20

Portekiz

5.984

0,5

0,1

10,7

6,2

11,1

ASE

Yunanistan

1.068

5,3

13,7

27,0

29,8

28,7

1.350

900

MSCI Dünya

1.300

Oca.13

MSCI Gelişen Ülkeler (sağ eksen)

Mar.13

May.13

850

Tem.13

Eyl.13

BRIC

MSCI BRIC

BRIC Endeksi

280,4

2,1

5,5

13,0

0,2

-1,1

BOVESPA

Brezilya

52.849

-1,7

-1,7

16,9

-4,0

-9,8

RTSI

Rusya

1.433

0,7

6,5

12,9

1,5

-5,0

SENSEX 30

Hindistan

19.717

-0,1

2,3

1,1

6,9

4,1

SHANGAI

Çin

2.175

-2,1

3,6

9,0

-2,7

4,2

Diğer Gelişen Ülkeler

150

Ocak 2013=100

140

130

S&P 500

DAX

Nikkei 225

120

MERVAL

Arjantin

4.855

2,6

16,1

58,5

46,6

95,3

KOSPI

G.Kore

1.994

-0,9

2,0

8,8

3,5

0,0

PRAG

Çek C.

966

0,8

1,9

10,6

2,0

-2,0

WIG

Polonya

50.477

0,3

8,0

11,9

13,2

13,4

BUX

Macaristan

18.411

-1,3

2,2

-2,6

2,0

-3,7

JSE TOP 40

G.Afrika

39.006

-1,1

1,5

12,5

15,0

20,5

BIST 100

Türkiye

75.765

1,7

12,7

3,6

-7,7

12,4

110

100

90

Oca.13

Mar.13

May.13

Tem.13

Eyl.13

* 07.10.2013 saat 10 itibariyle

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

12

7EKİM2013

Bir Bakışta

Fiyat/Kazanç Oranı*

MSCI World

Döviz-Parite

Faiz

Altın-Emtia

Hisse Senetleri

1 yıl önce

6 ay önce

3 ay önce

13,3

13,6

14,1

14,6

15,1

Medya - Gündem

Son

5 yıl ort.

14,9

14,9

13,4

-10%

1 ay önce 2 haf. önce 1 haf. önce

FK Potansiyeli**

S&P 500

ABD

13,9

14,1

14,8

15,0

15,4

15,3

15,2

13,9

-9%

FTSE 100

İngiltere

11,5

11,6

11,8

12,6

13,1

12,9

12,8

11,1

-13%

Nikkei 225

Japonya

13,6

16,7

18,0

17,7

18,5

18,2

17,5

22,3

28%

DAX

Almanya

11,0

11,7

11,5

12,3

13,0

12,9

12,5

11,5

-8%

CAC 40

Fransa

10,6

11,3

11,9

12,6

13,4

13,3

13,3

10,6

-20%

FTSEMIB

İtalya

10,8

10,8

12,1

13,8

14,9

14,6

15,0

11,0

-27%

IBEX 35

İspanya

15,7

11,3

12,3

14,0

15,1

15,1

15,5

11,0

-29%

PSI 20

Portekiz

20,9

20,0

24,7

40,3

43,6

48,1

45,0

16,3

-64%

ASE

Yunanistan

26,6

19,1

201,0

45,4

42,6

42,7

44,8

33,4

-26%

MSCI BRIC

BRIC Endeksi

9,3

9,1

8,4

9,1

9,7

9,5

9,7

10,3

7%

BOVESPA

Brezilya

12,6

14,0

11,5

12,5

13,3

13,0

13,1

11,6

-12%

RTSI

Rusya

SENSEX 30

Hindistan

SHANGAI

Çin

6,2

5,7

5,1

5,1

4,9

4,8

4,8

7,6

57%

15,3

13,9

14,3

15,0

14,8

14,6

14,8

15,4

4%

9,6

9,5

8,7

9,3

9,7

9,5

9,5

13,8

45%

MSCI EM

Gelişen Ülkeler

11,2

10,7

10,2

10,8

11,4

11,2

11,4

11,4

-1%

MEXBOL

Meksika

17,1

16,8

16,3

17,1

17,7

17,3

17,6

15,7

-11%

WIG

Polonya

11,2

12,2

12,9

14,0

14,3

14,3

14,4

11,9

-17%

JSE TOP 40

G.Afrika

12,8

12,9

12,6

14,1

14,9

14,7

14,5

12,0

-17%

IMKB 100

Türkiye

10,8

11,3

9,8

9,2

10,6

10,3

10,5

9,8

-7%

Veriler

P

F

H

E

1

2

* Fiyat/kazanç oranları 1 year Bloomberg estimation verileri kullanılarak hazırlanmıştır. Oranlar hesaplanırken endekslerin 1 yıl

sonraki analist beklenti değerleri kullanılmıştır.

** FK Potansiyeli, ilgili endeksin Fiyat Kazanç oranının 5 yıllık ortalamasının ne kadar altında olduğunu ifade eder.

*** 07.10.2013 saat 10 itibariyle

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

13

7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Altın-Emtia

Hisse Senetleri

Medya - Gündem

Veriler

P

Son

Haf. %

1 Ay %

3 Ay %

6 Ay %

1 Yıl %

DJ UBS Emtia Endeksi

127,0

-0,1

-2,9

1,2

-5,3

-14,1

DJ UBS Değerli Madenler En.

193,4

-0,8

-6,3

9,8

-17,9

-29,7

Altın Londra Fix

1.310

-2,3

-5,8

4,6

-15,3

-26,9

Altın Future

1.315

-0,9

-5,2

8,4

-16,6

-26,1

Gümüş

2.165

0,2

-8,7

10,6

-19,2

-38,1

105

Platin

1.386

-1,8

-7,5

4,5

-9,5

-19,0

100

DJ UBS Enerji Endeksi

89,4

-0,1

-4,8

-1,7

-3,7

-4,9

ABD Ham Petrolü

103,0

0,7

-6,8

-0,2

11,1

14,6

Brent Petrolü

108,6

0,2

-6,5

0,8

4,3

-3,0

Doğal Gaz

3,54

-0,7

0,1

-2,3

-14,3

4,1

130,7

-1,4

-0,3

3,4

-6,1

-18,1

7.235

-0,7

1,9

4,0

-2,5

-12,8

birim /USD

DJ UBS End. Metaller En.

Bakır

Alüminyum

1.804

0,0

3,1

1,7

-3,1

-13,7

Çinko

1.839

-2,1

-0,1

0,1

-1,1

-9,7

Nikel

13.981

0,4

2,7

1,6

-12,8

-24,9

2.021

-2,8

-4,9

-2,2

-1,5

-11,5

73,5

0,9

-0,9

0,0

-3,1

-16,8

Buğday

688,5

1,5

8,4

5,0

-1,5

-19,7

Mısır

442,8

0,3

-9,9

-35,3

-29,6

-40,8

Soya Yağı

40,0

-3,7

-8,2

-15,3

-17,6

-21,6

Pamuk

85,8

0,2

3,6

1,7

-2,8

21,9

Kurşun

DJ UBS Tarım Endeksi

Pirinç

15,0

-1,2

-3,2

-1,5

-3,5

-1,0

Baltık Kuru Yük Endeksi

2084,0

1,9

71,5

88,9

140,6

146,6

Baltık Capesize Endeksi

3.943

-0,6

40,9

104,4

224,5

104,1

* 07.10.2013 saat 10 itibariyle

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

120

F

H

E

Ocak 2013=100

DJUBS Emtia Endeksi

115

MSCI Dünya Endeksi

110

95

90

85

Oca.13

110

Mar.13

May.13

Tem.13

Eyl.13

DJUBS Emtia Endeksi

Ocak 2013=100

Dolar Endeksi

105

100

95

90

85

Oca.13

Mar.13

May.13

Tem.13

Eyl.13

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

14

7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Hisse Senetleri

Altın-Emtia

Medya - Gündem

Veriler

1

Fon Adı

Para Piyasası Fonu

Akbank B Tipi Likit Fon

Düşük

ALE

i

Akbank B Tipi Kısa Vadeli

Tahvil Ve Bono Fonu

Akbank B Tipi Premium

Tahvil Ve Bono Fonu

Akbank B Tipi Özel Sektör

Tahvil Ve Bono Fonu

Yatırım Stratejisi

Kodu Risk Düzeyi

Düşük

AVT

i

Fon; yatırımcının nakit yönetimi aracıdır. Portföyünde devamlı olarak, vadesine en fazla 180 gün kalmış

likiditesi yüksek sermaye piyasası araçları yer alır. Portföyün ağırlıklı ortalama vadesi en fazla 45 gün

olabilir.

Fon; alternatif bir nakit yönetim aracıdır. Portföyünün en az %51’ini devamlı olarak kamu ve/veya özel

sektör borçlanma araçlarına yatırır, portföyünün aylık ağırlıklı ortalama vadesi en az 25 en fazla 90

gündür. Fon yönetiminde yatırım yapılacak sermaye piyasası araçlarının seçiminde nakte dönüşümü

kolay ve riski az olanlar tercih edilir.

Fon; yatırımcısına yaklaşık bir yıl çevresindeki bir vade ile tahvil yatırımı yapma olanağı sunar. Fon, orta

Düşük/Orta vadeli Hazine ve Özel Sektör Borçlanma Enstrümanları'na yatırım yapar ve enflasyonun üzerinde uzun

APT

vadeli getiri sağlamayı hedefler. Gelecekte düzenli ve sürekli gelir akımlarının yaratılması amacıyla

i

oluşturulmuş bir fondur.

i

Fon, Devlet Tahvillerinin üzerinde bir getiri elde etmeyi hedefleyen yatırımcılara olanak sunar. Ağırlıklı

olarak kısa vadeli sabit faizli ve uzun vadeli değişken faizli özel sektör tahvillerine yatırım yapar. Kısa

vadeli ve değişken faizli tahvillerin ağırlığı sayesinde fon düşük miktarda faiz riskine sahiptir.

i

Fon; yatırımcısına orta ve uzun vadeli bir tahvil yatırım olanağı sunar. Orta-uzun vadeli Hazine ve Özel

Sektör Borçlanma Enstrümanları'na yatırım yapar ve enflasyonun üzerinde uzun vadeli getiri sağlamayı

hedefler.

Orta

AYR

Portföy Dağılımı

2

3

4

Aylık

3 Aylık

Yıllık

Yılbaşı

0,37%

1,32%

-

-

0,51%

1,38%

-

-

1,33%

1,56%

6,29%

3,52%

0,86%

0,76%

5,07%

3,09%

2,75%

2,03%

3,91%

0,66%

2,01%

0,63%

-

-

Diğer

Repo

Bono

Diğer

Repo

ÖST

Diğer

ÖST

Bono

Diğer

Bono

ÖST

Repo

Akbank B Tipi Uzun Vadeli

Tahvil Ve Bono Fonu

Orta

AK2

Kira Sertifikaları

Akbank B Tipi Kira

Sertifikaları Fonu

Orta

AIS

i

Fon; faizsiz sermaye piyasası araçları olan, Hazine veya Özel Sektör şirketleri tarafından ihraç edilen Kira

Sertifikalarına yatırım yapar. Enflasyonun üzerinde uzun vadeli getiri sağlayarak düzenli ve sürekli gelir

akımlarının yaratılmasını hedefler.

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

ÖST

Bono

Kira

Sertifikası

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

15

7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Hisse Senetleri

Altın-Emtia

Medya - Gündem

Veriler

1

Fon Adı

Akbank B Tipi Değişken Fon

Yatırım Stratejisi

Kodu Risk Düzeyi

Orta

ADE

i

Orta

Fon; tahvil ağırlığı ile dengeli bir risk yapısı sunmakla birlikte dönemsel olarak diğer varlık sınıflarındaki

fırsatları değerlendirme olanağı sunar. Ağırlıklı olarak orta-uzun vadeli devlet ve özel sektör tahvillerine

yatırım yapar. Fon ayrıca, hisse senetleri, altın, döviz cinsi enstrümanlar gibi farklı varlık sınıflarındaki

fırsatlarından yararlanmak amacı ile, strateji bant aralıklarının sınırları içerisinde yatırım yapabilir.

Fon, yatırımcısına çok geniş bir yatırım evreni sunar. Ağırlıklı olarak kamu veya özel sektör borçlanma

enstrümanlarına yatırım yaparak enflasyonun aşındırıcı etkisinden korunma sağlamayı hedeflerken,

piyasanın uygun olduğu durumlarda hisse senedi, eurobond, kıymetli maden ile bunlara dayalı

enstrümanlara yatırım yaparak değer artışı yaratmayı amaçlar.

Akbank B Tipi Birebir

Bankacılık Değişken Fon

ABU

Akbank A Tipi Diploma

Değişken Fonu

Fon, ağırlıklı olarak sabit ve değişken getirili devlet iç borçlanma senetleri ve özel sektör tahvilleri ile hisse

senetleri arasında ideal yatırım dengesini sağlayarak getiriyi optimize etmeyi hedefler. İçeriğinde en az

Orta/Yüksek

ALD

%25 oranında hisse senedi taşıyan fon, "aktif yönetim stratejisi" ile piyasadaki trendler, beklentiler

i

doğrultusunda varlık dağılımını değiştirerek yatırım araçlarındaki dönemsel fırsatlardan yararlanmayı

sağlar.

Akbank B Tipi Altın Fonu

AFO

i

Yüksek

i

Akbank B Tipi Birleşik Emtia

Fon Sepeti Fonu

Yüksek

AES

i

Fon; portföyüne altın dahil etmek isteyen yatırımcılara yönelik bir alternatiftir. Fon, sürekli olarak

portföyünde en az %51 oranında altın taşımakla birlikte, bu oran genellikle %90'ın üzerindedir. Fon getirisi

altın fiyatlarındaki ve döviz kurlarındaki dalgalanmalardan etkilenir.

Fon; portföyünde bir emtia sepetine yer vermek isteyen yatırımcılara imkan sağlar. Ağırlıklı olarak

gelişmiş ülke borsalarında işlem gören Borsa Yatırım Fonları'na yatırım yapar. Dünyaca kabul gören Dow

Jones UBS Commodity Index’ini takip ederek yatırımcının emtia piyasalarındaki fiyat hareketlerinden

yararlanmasını sağlar. Fon, kısa vadeli dalgalanmaları ön planda tutmaksızın, uzun vadede getiri ve

büyümeyi amaçlar.

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

Portföy Dağılımı

Repo

2

3

4

Aylık

3 Aylık

Yıllık

Yılbaşı

2,44%

1,43%

5,98%

2,96%

1,82%

1,01%

-

-

7,30%

-

-

-

-7,05%

7,13%

-5,31%

4,68%

Diğer

ÖST

Bono

Diğer

ÖST

Bono

Diğer

Repo

Bono

Hisse

Altın

Emtia

-19,90% -12,44%

-0,83%

5,36%

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

16

7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Hisse Senetleri

Altın-Emtia

Medya - Gündem

Veriler

1

Fon Adı

Akbank A Tipi Premium

Hisse Senedi Fonu

Akbank A Tipi Hisse Senedi

Fonu

Akbank A Tipi İMKB 30

Endeksi Hisse Senedi Fonu

Akbank A Tipi BİST Temettü

25 Endeksi Fonu

Yatırım Stratejisi

Kodu Risk Düzeyi

Yüksek

ADP

i

Yüksek

AK3

i

Yüksek

AKU

i

Yüksek

ALC

i

Fon, portföyüne hisse senetlerini dahil etmek isteyen yatırımcılara, Akportföy uzmanlığıyla seçilen hisse

senetlerine yatırım yapma olanağı sunar. Bu yolla hisse senedi piyasasındaki fırsatlardan yararlanarak

uzun vadede tasarrufların büyümesi hedeflenir. Fon, minimum %51 oranında hisse senedi yatırımı

yaparak kısa vadeli dalgalanmaları ön planda tutmaksızın, uzun vadeli getiri ve büyümeyi amaçlar.

Fon, portföyüne bir varlık sınıfı olarak hisse senetlerini dahil etmek isteyen yatırımcılara, Akportföy

uzmanlığıyla seçilen hisse senetlerine yatırım yapma olanağı sunar. Ağırlıklı olarak yüksek piyasa değerli

şirketlerin hisse senetlerine yatırım yapar. Fon, minimum %51 oranında hisse senedi yatırımı yaparak,

kısa vadeli piyasa dalgalanmalarını ön planda tutmaksızın, uzun vadede tasarrufların büyümesi hedefler.

Portföy Dağılımı

Yılbaşı

12,49%

-0,69%

13,54%

-2,82%

12,45%

1,43%

17,12%

1,22%

12,45%

1,34%

15,96%

-0,51%

11,50%

-

-

-

Repo Diğer Bono

Hisse

Fon, orta-uzun vadeli bir bakış açısıyla, portföyüne yüksek kar payı potansiyeli olan hisse senetleri

eklemek ve yatırımlarını çeşitlendirerek potansiyel getirisini yükseltmek isteyen yatırımcılara bir alternatif

sunar. Temettü verimi yüksek hisse senetlerinden oluşan BİST Temettü 25 endeksine paralel bir getiri

sağlamayı hedefleyen fon, sağladığı temettü getirisinin yanısıra, borsadaki değer artış kazancını da

yatırımcılarına yansıtır.

Diğer

Repo

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

4

Yıllık

Hisse

Repo

i Yatırım fonlarımız

3

3 Aylık

Diğer

Repo

Bono

Fon, portföyünün bir kısmını hisse senetlerinde değerlendirmek isteyen ve Ulusal 30 endeksine paralel

bir getiriyi hedefleyen yatırımcılarımız için oluşturulmuştur. BİST 30 hisse senetlerine, endeksteki payları

oranında yatırım yapar. Yatırımcı pek çok hisse senedi ile tek tek ilgilenmek yerine, satın alacağı fon

katılım pay belgesi ile söz konusu hisse senetleri getirisinin tümüne ortak olabilecektir.

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

2

Aylık

Hisse

Hisse

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

17

7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Hisse Senetleri

Altın-Emtia

Medya - Gündem

Veriler

1

Fon Adı

Akbank Özel Bankacılık B

Tipi Tahvil Ve Bono (Usd

Eurobond) Fonu

Akbank Özel Bankacılık B

Tipi Dengeli Yabancı Menkul

Kıymetler Fonu

Akbank - Franklin Templeton

B Tipi B.R.I.C. Ülkeleri

Yabancı M.K. Fonu

Yatırım Stratejisi

Kodu Risk Düzeyi

Fon; Türkiye Eurobond'larına yapmak isteyenlere imkan sağlar. Portföyünün en az %51'i ile USD

Orta/Yüksek cinsinden Türk Eurobond'lara; çok belirgin fırsatlarda da Euro cinsi Türk Eurobond'lara yatırım yapar.

AKE

Fonun stratejisi, belirlenecek vade aralığındaki Eurobond'ların iç verimini fona yansıtmaktır. Ayrıca fon,

i

döviz cinsi menkul kıymet ağırlığı sebebiyle kurlarda yaşanan hareketlerden de etkilenmektedir.

Yüksek

AOY

i

AFA

Akbank - Franklin Templeton

B Tipi Avrupa Yabancı M.K.

Fonu

AFV

Akbank - Franklin Templeton

B Tipi Latin Amerika Yabancı

M.K. Fonu

AFY

Akbank - Franklin Templeton

B Tipi Asya Yabancı

M.K.Fonu

AFS

4

Yıllık

Yılbaşı

0,78%

0,43%

5,64%

3,37%

1,25%

16,93%

36,79%

29,77%

Bono

Diğer

Eurobond

Diğer

Hisse

Yabancı

Hisse

0,59%

15,39%

3,59%

3,36%

Fon; portföyüne ABD hisse senetlerini dahil etmek isteyen yatırımcılara yöneliktir. Amerika Birleşik

Devletleri'nde artan büyüme ve karlılığa sahip olan, genel ekonominin üzerinde büyüme potansiyeline

sahip olan küçük, orta ve büyük ölçekli sermaye şirketlerine yatırım yaparak uzun vadeli getiri ve büyümeyi

hedefler.

Yabancı

Hisse

0,18%

11,90%

32,81%

37,68%

Fon; portföyüne Avrupa hisse senetlerini dahil etmek isteyen yatırımcılara yöneliktir. Avrupa ülkelerinde

kurulmuş ve faaliyetlerinin büyük kısmını bu ülkelerde yürüten şirketlerin ihraç ettikleri ve bu ülke

borsalarında işlem gören menkul kıymetlere yatırım yaparak uzun vadeli getiri ve büyümeyi hedefler.

Yabancı

Hisse

0,98%

16,50%

46,95%

40,36%

Yüksek

Fon; portföyüne Latin Amerika ülkelerinin hisse senetlerini dahil etmek isteyen yatırımcılara yöneliktir. Fon

Latin Amerika bölgesinin kanunlarına göre kurulmuş olan veya gelirlerinin büyük kısmını bu ülkelerden

elde eden ve G20, Singapur veya OECD ülkelerinde kurulmuş olan şirketlere yatırım yaparak uzun vadeli

getiriyi ve büyümeyi hedefler.

Yabancı

Hisse

-0,04%

8,32%

-1,44%

-5,57%

Yüksek

Fon Asya bölgesinin kanunlarına göre kurulmuş olan veya gelirlerinin büyük kısmını bu ülkelerden elde

eden ve Latin Amerika, G20, Singapur veya OECD ülkelerinde kurulmuş olan şirketlere yatırım yaparak

uzun vadeli getiriyi ve büyümeyi hedefler.

Yabancı

Hisse

-0,15%

5,09%

7,36%

2,85%

Yüksek

i

Yüksek

i

i

i

3

3 Aylık

Yabancı

Hisse

i

Akbank - Franklin Templeton

B Tipi Amerika Yabancı

M.K.Fonu

2

Aylık

Fon; portföyüne gelişen ülkelerin öne çıkan hisse senetlerini dahil etmek isteyen yatırımcılara yöneliktir.

Ağırlıklı olarak BRIC (Brezilya, Rusya, Hindistan, Çin) ülke borsalarında işlem gören şirketlere yatırım

yapar. Hisse senetlerindeki fırsatlardan yararlanılarak uzun vadede tasarrufların büyümesi hedeflenir. Fon

kısa vadeli piyasa dalgalanmalarını ön planda tutmaksızın, uzun vadeli getiri ve büyümeyi amaçlar.

Yüksek

AFT

Fon; portföyüne global hisse senetleri eklemek isteyen yatırımcılara olanak sunar. Portföyünün en az

%51’i ile devamlı olarak yabancı menkul kıymetlere yatırım yapan fon, Amerika, Avrupa ağırlıklı olmak

üzere küresel hisse senedi piyasalarındaki fırsatlara odaklanımayı amaçlar. Fon ayrıca, yabancı menkul

kıymet ağırlığı sebebiyle döviz kurlarında yaşanan aşağı veya yukarı hareketlerden de etkilenmektedir.

Portföy Dağılımı

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

18

7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Hisse Senetleri

Altın-Emtia

Medya - Gündem

Veriler

Beklenti Bantlarının Geçmiş Performansı

2,10

95.000

USD/TL

İMKB-100

90.000

2,00

85.000

1,90

80.000

75.000

1,80

70.000

Kaynak:Bloomberg

1,70

Eki.12

Ara.12

Şub.13

11,0

Nis.13

Haz.13

Ağu.13

Eki.13

Kaynak:Bloomberg

65.000

Eki.12

Ara.12

Şub.13

1.850

Gösterge Faiz (%)

10,0

1.750

9,0

1.650

8,0

1.550

7,0

1.450

6,0

1.350

5,0

Nis.13

Haz.13

Ağu.13

Eki.13

Haz.13

Ağu.13

Eki.13

Altın Ons/Dolar

1.250

Kaynak:Bloomberg

4,0

Eki.12

Ara.12

Şub.13

Nis.13

Haz.13

Ağu.13

Eki.13

1.150 Kaynak:Bloomberg

Eki.12

Ara.12

Şub.13

Nis.13

Anasayfaya geri dönmek için tıklayınız

i Geçen hafta piyasaları etkileyen gelişmeler nelerdi?

i Yatırım fonlarımız

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

“Yatırım Fikirleri” podcastine ulaşmak için tıklayın.

19

7EKİM2013

Bir Bakışta

Döviz-Parite

Faiz

Hisse Senetleri

Altın-Emtia

Medya - Gündem

Ak Portföy Yönetimi A.Ş.

Yatırım Danışmanlığı

Mustafa Demirel

Kıdemli Uzman

[email protected]

Emir Cem Bilge

Uzman

[email protected]

Ak Portföy Yönetimi A.Ş.

Yatırım Danışmanlığı Satış / Yatırım Fonları Satış ve Pazarlama

Ali Emrah Ustacı

Müdür

[email protected]

Derya Dağlı

Uzman

[email protected]

Erhan Can İşeri

Uzman Yrd.

[email protected]

Veriler

Açıklama ve Dipnotlar:

Beklenti (1) :Mevcut koşullar ve fiyatlanan gelişmeler paralelinde kısa vadeli beklentimizi ifade eder. (sayfa1) Değinilen yatırım ürünlerine ilişkin bant aralıkları

belirlenirken, piyasa görüşü ile birlikte, ilgili ürünlerin son 10 yıllık, (ayrık) aylık standart sapmalarının, güncelden geriye doğru 1/3 katsayılı geometrik

dizi ile ağırlıklandırılmış ortalaması referans alınmıştır.

:Yön işaretleri beklentinin bir öncekine oranla hangi yönde değiştiğini belirtir. %2’ye kadar yapılan değişikliklerde yatay yön korunur. (Sayfa:1)

İşareti

:İlgili konuyla ilgili daha geniş bilgi içeren bir kaynağa link sağlar.

YASAL UYARI: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri,

mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve

tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere

dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Bu rapor ve yorumlardaki yazılar, bilgiler ve grafikler, ulaşılabilen ilk kaynaklardan iyi niyetle ve doğruluğu, geçerliliği, etkinliği velhasıl her ne şekil , suret ve nam altında olursa olsun

herhangi bir karara dayanak oluşturması hususunda herhangi bir teminat, garanti oluşturmadan, yalnızca bilgi edinilmesi amacıyla derlenmiştir. İş bu raporlardaki yorumlardan; eksik bilgi

ve/veya güncellenme gibi konularda ortaya çıkabilecek zararlardan Akbank TAŞ, Ak Yatırım AŞ, Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu değildir. Akbank TAŞ,Ak Yatırım AŞ, Ak

Portföy Yönetimi A.Ş. her an, hiçbir şekil ve surette ön ihbara ve/veya ihtara gerek kalmaksızın söz konusu bilgileri, tavsiyeleri değiştirebilir ve/veya ortadan kaldırabilir. Genel anlamda

bilgi vermek amacıyla hazırlanmış olan iş bu rapor ve yorumlar, kapsamı bilgiler, tavsiyeler hiçbir şekil ve surette Akbank TAŞ, Ak Yatırım AŞ ve Ak Portföy Yönetimi A.Ş. ’nin herhangi

bir taahhüdünü tazammum etmediğinden, bu bilgilere istinaden her türlü özel ve/veya tüzel kişiler tarafından alınacak kararlar, varılacak sonuçlar, gerçekleştirilecek işlemler ve

oluşabilecek her türlü riskler bizatihi bu kişilere ait ve raci olacaktır. Hiçbir şekil ve surette ve her ne nam altında olursa olsun, her türlü gerçek ve/veya tüzel kişinin, gerek doğrudan gerek

dolayısı ile ve bu sebeplerle uğrayabileceği her türlü doğrudan ve/veya dolayısıyla oluşacak maddi ve manevi zarar, kar mahrumiyeti, velhasıl her ne nam altında olursa olsun

uğrayabileceği zararlardan hiçbir şekil ve surette Akbank TAŞ, Ak Yatırım AŞ, Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu tutulamayacak ve hiçbir şekil ve surette her ne nam altında

olursa olsun Akbank TAŞ, Ak Yatırım AŞ ve Ak Portföy Yönetimi A.Ş. çalışanlarından talepte bulunulmayacaktır.

Bu döküman önemli internet yönlendirmeleri içerdiğinden internete bağlı bir bilgisayar üzerinden okunmak üzere tasarlanmıştır

Ak Portföy Yatırım Danışmanlığı tarafından hazırlanmıştır

20