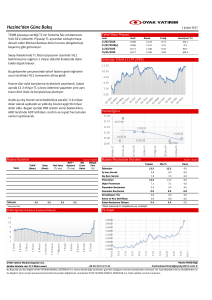

OYAK YATIRIM

Kar Raporu

BİM

7 Kasım 2016

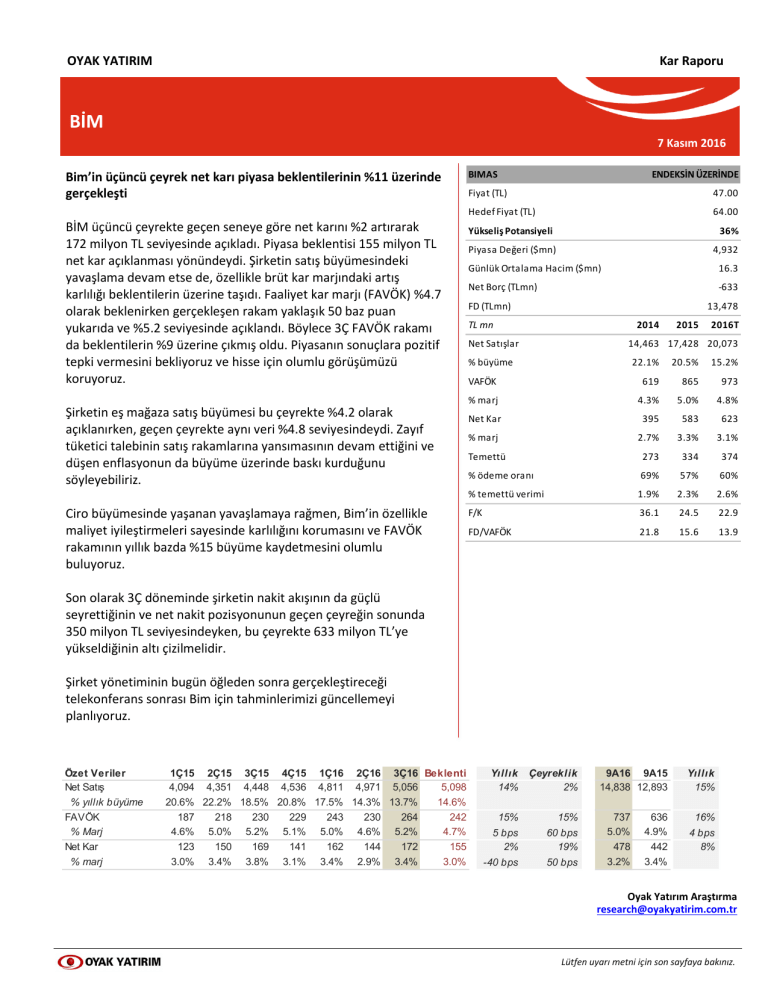

Bim’in üçüncü çeyrek net karı piyasa beklentilerinin %11 üzerinde

gerçekleşti

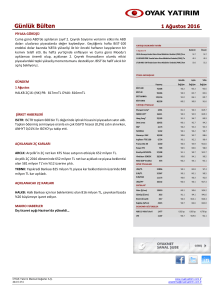

BİM üçüncü çeyrekte geçen seneye göre net karını %2 artırarak

172 milyon TL seviyesinde açıkladı. Piyasa beklentisi 155 milyon TL

net kar açıklanması yönündeydi. Şirketin satış büyümesindeki

yavaşlama devam etse de, özellikle brüt kar marjındaki artış

karlılığı beklentilerin üzerine taşıdı. Faaliyet kar marjı (FAVÖK) %4.7

olarak beklenirken gerçekleşen rakam yaklaşık 50 baz puan

yukarıda ve %5.2 seviyesinde açıklandı. Böylece 3Ç FAVÖK rakamı

da beklentilerin %9 üzerine çıkmış oldu. Piyasanın sonuçlara pozitif

tepki vermesini bekliyoruz ve hisse için olumlu görüşümüzü

koruyoruz.

Şirketin eş mağaza satış büyümesi bu çeyrekte %4.2 olarak

açıklanırken, geçen çeyrekte aynı veri %4.8 seviyesindeydi. Zayıf

tüketici talebinin satış rakamlarına yansımasının devam ettiğini ve

düşen enflasyonun da büyüme üzerinde baskı kurduğunu

söyleyebiliriz.

Ciro büyümesinde yaşanan yavaşlamaya rağmen, Bim’in özellikle

maliyet iyileştirmeleri sayesinde karlılığını korumasını ve FAVÖK

rakamının yıllık bazda %15 büyüme kaydetmesini olumlu

buluyoruz.

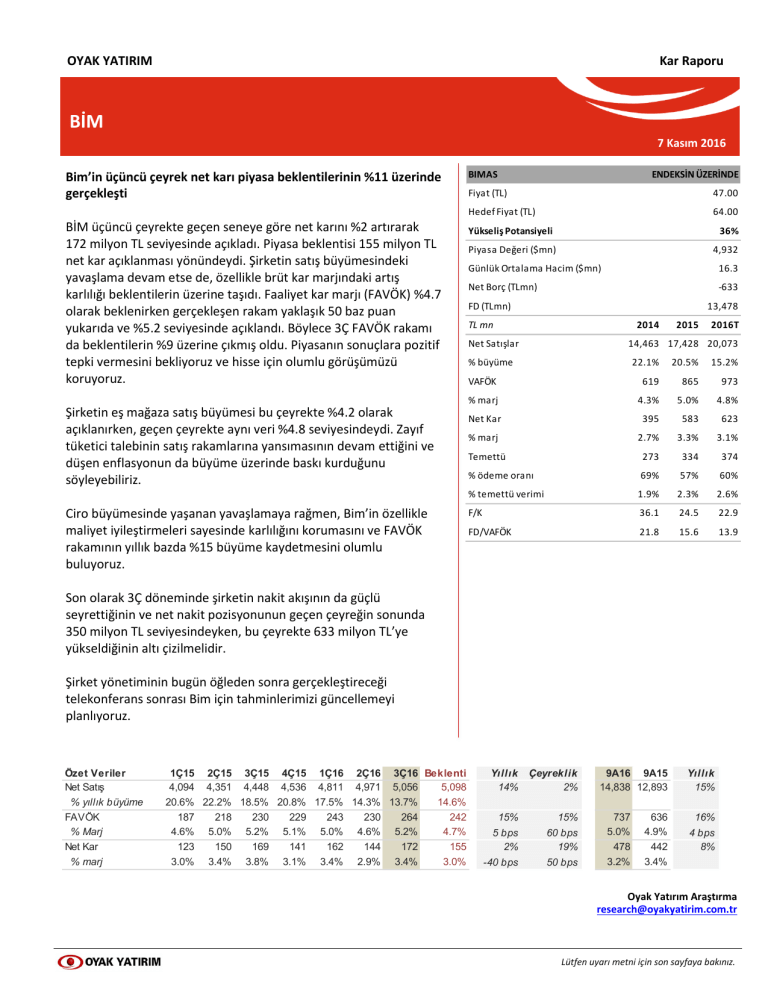

BIMAS

ENDEKSİN ÜZERİNDE

Fiyat (TL)

47.00

Hedef Fiyat (TL)

64.00

Yükseliş Potansiyeli

36%

Piyasa Değeri ($mn)

4,932

Günlük Ortalama Hacim ($mn)

16.3

Net Borç (TLmn)

-633

FD (TLmn)

13,478

TL mn

2014

Net Satışlar

2015

2016T

14,463 17,428 20,073

% büyüme

22.1%

20.5%

15.2%

VAFÖK

619

865

973

% marj

4.3%

5.0%

4.8%

Net Kar

395

583

623

% marj

2.7%

3.3%

3.1%

Temettü

273

334

374

% ödeme oranı

69%

57%

60%

% temettü verimi

1.9%

2.3%

2.6%

F/K

36.1

24.5

22.9

FD/VAFÖK

21.8

15.6

13.9

Son olarak 3Ç döneminde şirketin nakit akışının da güçlü

seyrettiğinin ve net nakit pozisyonunun geçen çeyreğin sonunda

350 milyon TL seviyesindeyken, bu çeyrekte 633 milyon TL’ye

yükseldiğinin altı çizilmelidir.

Şirket yönetiminin bugün öğleden sonra gerçekleştireceği

telekonferans sonrası Bim için tahminlerimizi güncellemeyi

planlıyoruz.

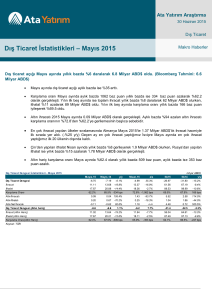

Özet Veriler

Net Satış

% yıllık büyüme

FAVÖK

% Marj

Net Kar

% marj

1Ç15 2Ç15 3Ç15 4Ç15 1Ç16 2Ç16 3Ç16 Beklenti

4,094 4,351 4,448 4,536 4,811 4,971 5,056

5,098

20.6% 22.2% 18.5% 20.8% 17.5% 14.3% 13.7%

14.6%

187

218

230

229

243

230

264

242

4.6% 5.0% 5.2% 5.1% 5.0% 4.6% 5.2%

4.7%

123

150

169

141

162

144

172

155

3.0% 3.4% 3.8% 3.1% 3.4% 2.9% 3.4%

3.0%

Yıllık

14%

Çeyreklik

2%

15%

15%

5 bps

2%

60 bps

19%

-40 bps

50 bps

9A16 9A15

14,838 12,893

737

5.0%

478

3.2%

636

4.9%

442

3.4%

Yıllık

15%

16%

4 bps

8%

Oyak Yatırım Araştırma

[email protected]

Lütfen uyarı metni için son sayfaya bakınız.

Özet Finansallar

GELİR TABLOSU (Milyon TL)

1ç15

2ç15

3ç15

4ç15

1ç16

2ç16

3ç16

Yıllık

Çeyreklik

Satışlar

Satışların Maliyeti

Brüt Kar

Faaliyet Giderleri

Faaliyet Karı

Amortisman

FAVÖK

Diğer Faaliyet Gelirleri

Yarırım Gelirleri

Finansal Gelir/Giderler

İştiraklerden Elde Edilen Kar

Vergi Öncesi Kar

Vergi Gideri

Net Kar

Azınlık Payları

Net Kar (Ana Ortaklık Payları)

4,094

-3,460

634

-486

149

38

187

3

1

6

0

158

-35

123

0

123

4,351

-3,641

710

-533

177

42

218

6

0

9

0

192

-42

150

0

150

4,448

-3,716

732

-545

187

44

230

4

0

27

0

218

-49

169

0

169

4,536

-3,795

740

-556

185

44

229

8

0

-12

0

181

-40

141

0

141

4,811

-4,014

797

-603

194

49

243

1

5

6

0

206

-44

162

0

162

4,971

-4,153

818

-639

179

52

230

7

2

-5

0

183

-39

144

0

144

5,056

-4,188

868

-658

210

55

264

2

0

7

0

220

-48

172

0

172

14%

13%

19%

21%

12%

25%

15%

2%

1%

6%

3%

17%

6%

15%

2%

-11%

Satış Büyümesi (yıllık)

Brüt Kar Marjı

Faaliyet Giderleri (Ciroya Oran)

FAVÖK Marjı

Net Kar Marjı

Efektif Vergi Oranı

20.6%

15.5%

-11.9%

4.6%

3.0%

-22%

22.2%

16.3%

-12.3%

5.0%

3.4%

-22%

18.5%

16.4%

-12.2%

5.2%

3.8%

-22%

20.8%

16.3%

-12.2%

5.1%

3.1%

-22%

17.5%

16.6%

-12.5%

5.0%

3.4%

-21%

14.3%

16.5%

-12.9%

4.6%

2.9%

-21%

13.7%

17.2%

-13.0%

5.2%

3.4%

-22%

71 bps

-77 bps

5 bps

-40 bps

71 bps

-16 bps

60 bps

50 bps

BİLANÇO (Milyon TL)

1ç15

2ç15

3ç15

4ç15

1ç16

2ç16

3ç16

Yıllık

Çeyreklik

Dönen Varlıklar

Nakit ve Benzerleri

Ticari Alacaklar

Stoklar

Diğer

Duran Varlıklar

Maddi Duran Varlıklar

Maddi Olmayan Duran Varlıklar

Diğer

Toplam Varlıklar

1,969

390

480

866

232

1,492

1,304

5

183

3,461

2,178

268

534

1,128

247

1,581

1,391

5

186

3,760

2,246

500

499

982

265

1,657

1,468

5

184

3,902

2,161

349

526

975

311

2,007

1,785

5

217

4,168

2,300

473

554

1,015

258

2,085

1,853

7

225

4,385

2,548

373

605

1,309

262

2,201

1,965

7

229

4,750

2,567

657

559

1,135

216

2,266

2,029

7

230

4,833

14%

31%

12%

16%

-18%

37%

38%

40%

25%

24%

1%

76%

-8%

-13%

-17%

3%

3%

1%

0%

2%

Kısa Vadeli Yükümlülükler

Finansal Borç

Ticari Borç

Diğer

Uzun Vadeli Yükümlülükler

Finansal Borç

Diğer

Azınlık Payları

Özsermaye

Toplam Yükümlülükler

2,140

19

1,984

137

68

0

68

0

1,252

3,461

2,443

21

2,223

199

68

0

68

0

1,249

3,760

2,400

48

2,106

245

68

0

68

0

1,435

3,902

2,399

20

2,109

270

98

0

98

0

1,670

4,168

2,464

22

2,274

169

106

0

106

0

1,815

4,385

3,017

22

2,556

439

96

0

96

0

1,637

4,750

2,953

23

2,475

455

96

0

96

0

1,783

4,833

23%

-51%

17%

85%

42%

-2%

5%

-3%

4%

1%

42%

1%

24%

24%

9%

2%

Net Broç

Net Borç / FAVÖK

İşletme Sermayesi (Ciroya Oran)

-372

-0.58

-4.2%

-248

-0.34

-3.5%

-452

-0.58

-3.8%

-329

-0.38

-3.5%

-451

-0.49

-3.9%

-350

-0.38

-3.4%

-633

-0.66

-4.0%

Lütfen uyarı metni için son sayfaya bakınız.

2

Değerleme Yaklaşımı

Değerleme yöntemi olarak çoğunlukla İndirgenmiş Nakit Akımı (İNA) ve Uluslararası Eş Grup Karşılaştırması yöntemleri

kullanılırken, Temettü Verimi, Gordon Büyüme Modeli ve Yenileme Değeri metodu da uygun olan durumlarda

kullanılmaktadır. Oyak Yatırım Menkul Değerler A.Ş.’nin Araştırma Bölümü analistleri, değerlemelerinde tek bir

yönteme bağlı kalabilecekleri gibi; kendi yorumlarına göre, çeşitli ağırlıklandırmalar yaparak birden çok değerleme

yöntemini de bir arada kullanabilmektedirler. İMKB-100’ün “Beklenen Piyasa Getirisi”, araştırma kapsamındaki

şirketlerin, halka açıklık oranlarına karşılık gelen piyasa değerleri üzerinden bulunan hedef getirilere göre

hesaplanmaktadır. Oyak Yatırım Menkul Değerler A.Ş.’nin araştırma kapsamındaki şirketlerin piyasa değeri, yaklaşık

olarak İMKB’nin toplam piyasa değerinin %80’ine karşılık gelmektedir.

Derecelendirme Metodolojisi

Oyak Yatırım Menkul Değerler A.Ş, araştırma kapsamındaki her şirketi aşağıdaki kriterlere göre derecelendirmektedir:

Bir hissenin hedef değeri, performans dönemimiz olan 12 aylık süre sonunda, analistin ulaşmasını beklediği değeri

ifade eder. Hedef getirisi, 12 aylık dönem sonundaki “Beklenen Piyasa Getirisi”nin en az %10 üzerinde olan hisselere

ENDEKSİN ÜZERİNDE GETİRİ tavsiyesi verilir. Hedef getirisi “Beklenen Piyasa Getirisi”nin %10’unundan az olan

hisselere ENDEKSİN ALTINDA GETİRİ tavsiyesi verilirken; ENDEKSE PARALEL tavsiyesi ise, hedef getirisi ile Beklenen

Piyasa Getirisi arasında +/- %10’luk bant içerisinde kalan hisselere verilen öneridir.

Oyak Yatırım Menkul Değerler A.Ş. analistleri, şirketlerle ilgili gelişmelere paralel olarak değerlemelerini gözden geçirir

ve gerekli görüldüğü anlarda hisselerle ilgili tavsiyelerini değiştirebilirler. Bununla beraber, bazı zamanlarda, bir

hissenin hedef getirisi, fiyatlardaki dalgalanmalara bağlı olarak, öngördüğümüz derecelendirme aralıklarının dışına

çıkabilir. Bu gibi durumlarda, analist tavsiyesini değiştirmeyebilir.

Uyarı Metni

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı

hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada

yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun

olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun

sonuçlar doğurmayabilir

Bu raporda yer alan bilgiler OYAK Yatırım Menkul Değerler A.Ş.'nin Araştırma Bölümü tarafından bilgi verme amacıyla

hazırlanmış olup herhangi bir hisse senedinin alım satımına ilişkin bir teklif içermemektedir. Veriler, güvenilir olduğuna

inanılan kaynaklardan alınmıştır. Bu kaynaklardaki hata ve eksikliklerden ve bu bilgilerin ticari amaçlı kullanılmasından

doğabilecek zararlardan OYAK Yatırım Menkul Değerler A.Ş. hiçbir şekilde sorumlu tutulamaz. İşbu rapordaki tüm

görüş ve tahminler, söz konusu rapor tarihiyle OYAK Yatırım Menkul Değerler A.Ş. Araştırma Bölümü’ne ait olup diğer

OYAK Grubu şirketlerinin görüş ve tahminlerini temsil etmemektedir. Bu rapordaki tüm görüş ve bilgiler önceden haber

verilmeksizin değiştirilebilir. OYAK Yatırım ve diğer grup şirketleri bu raporda adı geçen şirketlerin hisselerinde

pozisyon sahibi olabilir veya işlem yapabilir. Ayrıca, yatırımcılar bu raporda adı geçen şirketlerle OYAK Yatırım ve diğer

grup şirketlerinin yatırım bankacılığı ve/veya diğer iş ilişkileri içinde olabileceğini veya bu tür iş fırsatları arayışında

olabileceğini kabul ederler.