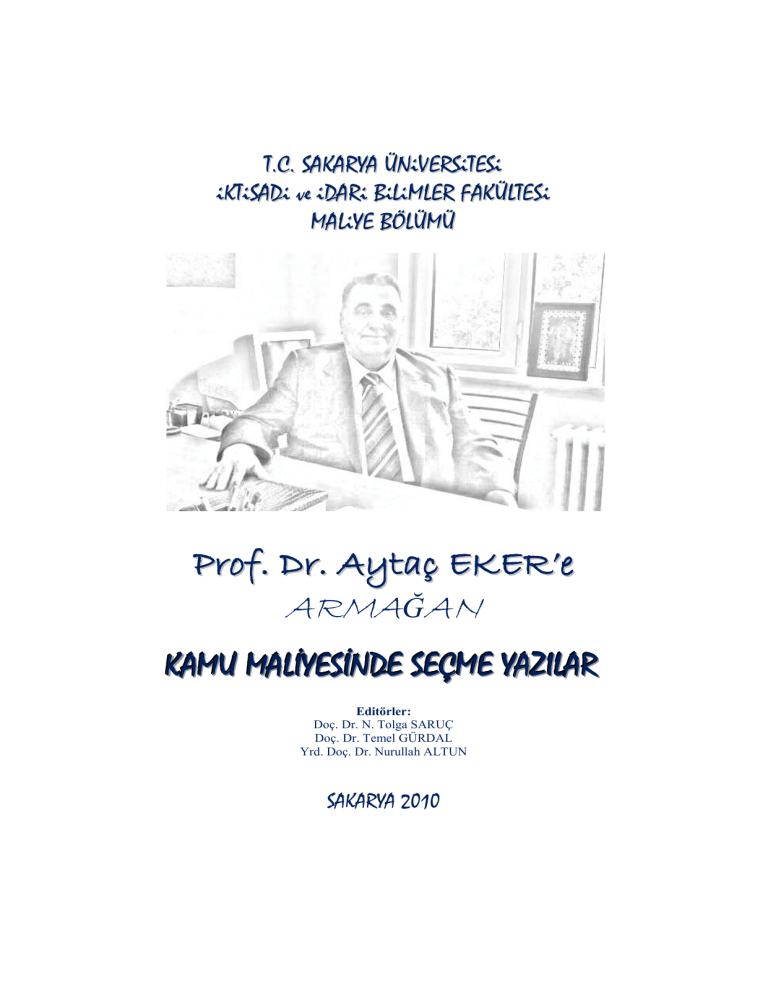

T.C. SAKARYA ÜNiVERSiTESi

iKTiSADi ve iDARi BiLiMLER FAKÜLTESi

MALiYE BÖLÜMÜ

Prof. Dr. Aytaç EKER’e

ARMAĞAN

KAMU MALİYESİNDE SEÇME YAZILAR

Editörler:

Doç. Dr. N. Tolga SARUÇ

Doç. Dr. Temel GÜRDAL

Yrd. Doç. Dr. Nurullah ALTUN

SAKARYA 2010

SAKARYA ÜNİVERSİTESİ YAYINLARI

1. Baskı 2010 SAKARYA

Prof. Dr. Aytaç Eker’e Armağan, Kamu Maliyesinde Seçme

Yazılar

ISBN:

Editörler:

Doç. Dr. N. Tolga SARUÇ

Doç. Dr. Temel GÜRDAL

Yrd. Doç. Dr. Nurullah ALTUN

Sakarya: Sakarya Üniversitesi: İktisadi ve İdari Bilimler

Fakültesi

Kapak Tasarım ve Dizgi: Fatih YARDIMCIOĞLU

Bu kitabın yayın hakları Sakarya Üniverstesine aittir.

5846 ve 2936 sayılı fikir ve sanat eserleri yasası hükümleri

gereğince “Bu kitap hiç bir yöntemle çoğaltılamaz. Resim,

şekil, şema, grafik ve herhangi bir bölümü yayınevinin izni

olmadan kopya edilemez.“ Her hakkı Sakarya

Üniversitesine ve editörüne aittir.

Kamu Maliyesinde Seçme Yazılar

i

T.C. SAKARYA ÜNiVERSiTESi

iKTiSADi ve iDARi BiLiMLER FAKÜLTESi

MALiYE BÖLÜMÜ

Prof. Dr. Aytaç EKER’e

ARMAĞAN

KAMU MALİYESİNDE SEÇME YAZILAR

Editörler:

Doç. Dr. N. Tolga SARUÇ

Doç. Dr. Temel GÜRDAL

Yrd. Doç. Dr. Nurullah ALTUN

Arş. Gör. Fatih YARDIMCIOĞLU

SAKARYA 2010

Kamu Maliyesinde Seçme Yazılar

iii

(1943 - ……)

Prof. Dr. Aytaç EKER 1943 yılında Ayvalık'ta doğmuştur. İlk

öğrenimini Ayvalık, orta öğrenimini Burhaniye ve İzmir'de

tamamlamıştır. Yüksek öğrenimini İzmir İktisadi ve Ticari İlimler

Akademisi'nde yapmıştır. 1970 yılında aynı fakültede asistanlığa

başlayarak, 1973 yılında doktor, 1979 yılında Doçent, 1988 yılında

Profesör olmuştur.

1974 yılında Fransız hükümetinin sağladığı CIES bursunu

kazanarak Grenoble ve Clermont - Ferrand Üniversiteleri’nde, daha

sonra Paris Üniversitesi II, Merkez Bankası, İstatistik Enstitüsü ve

Maliye Bakanlıklarında çalışmalar yapmıştır.

1980 yılında üç aylık süre ile AET ülkelerinde bilimsel

çalışmalarda bulunmuştur. IV. Beş Yıllık Kalkınma Planı Özel İhtisas

Komisyonlarında, Türk-İş eğitim seminerlerinde görev almıştır.

1992 yılında bir yıl süre ile Azerbaycan Milli Eğitim Bakanı

Danışmanı olarak yeni eğitim Kanununun hazırlık çalışmalarında

bulunan Prof. Dr. Aytaç EKER Azerbaycan'a gelen Türk

öğrencilerinin sorunları ile ilgili çalışmalar yapmıştır.

iv

Prof. Dr. Aytaç EKER’e Armağan

Prof. Dr. Aytaç EKER, Dokuz Eylül Üniversitesi ve Sakarya

Üniversitesi, İktisadi ve İdari Bilimler Fakültelerinde Maliye Bölümü

Başkanlığı, Fakülte Kurulu ve Yönetim Kurulu Üyeliği görevleri ile

İzmir Büyükşehir Belediyesi'nde Belediye Başkanı danışmanı,

Bayındırlık ve İskan Bakanlığı’nda ise Bakan danışmanı görevlerinde

bulunmuştur. Bunların yanı sıra Almanya'da faaliyet gösteren TürkAlman İşadamları Dernekleri Federasyonu (TİDAF)'nun Türkiye

temsilciliği görevini uzun süre yürütmüştür. KOSGEB Başkan Baş

Danışmaı olarak görev yapmıştır ve halen Türkiye Yağlı tohumlar

Merkez Birliği Genel Koordinatörlüğü görevini sürdürmektedir.

Prof.Dr. Aytaç EKER'in; Kamu Maliyesine Giriş, Devlet

Borçları (Kamu Kredisi), Maliye Politikası (Teori, İlkeler,

Yöntemler), Türkiye Ekonomisi Gerçeği, Avrupa Birliği'nde ve

Türkiye'de Teşvik Sistemleri ve Teşvik Politikaları adlarını taşıyan

kitapları ve editörlüğünü yaptığı Kamu Ekonomisinin Genişlemesi ve

Özelleştirme, Politik Yozlaşma ve Rant Kollama, Kamu Tercihi ve

Anayasal İktisat adlı yayınları bulunmaktadır. Bunların yanında

iktisadi ve mali konular üzerinde pek çok yayınlanmış makale,

araştırma ve tebliği mevcuttur.

Prof.Dr. Aytaç EKER evli ve bir çocuk babasıdır.

Kamu Maliyesinde Seçme Yazılar

v

ÖNSÖZ

Değerli hocamız Prof. Dr. Aytaç EKER’ in anısına.

Bu armağanı kendisi hayattayken çıkarabilme fırsatı bulduğum

için mutluyum. Hizmet ve kabiliyetleriyle temayüz etmiş insanlarının

değerlerinin sağlıklarında takdir edilmesi, kendisine duyulan saygı ve

sevginin açıklanabilmesinin daha anlamlı olduğu konusundaki

inancımı uygulama fırsatını, bu vesileyle bulduğumuz için daha da

mutluyum.

Özellikle öğretim üyeliği sürecinde gerek öğrenciler gerek

mesai arkadaşları arasında geliştirdiği izler, bilgi, sevgi ve saygıdan

oluşan bir sentez olarak değerlendirilen hocamız Dokuz Eylül

Üniversitesi İktisadi ve İdari Bilimler Fakültesi Maliye Bölümü’ndeki

öğretim üyeliği, Bölüm Başkanlığı, Fakülte Kurulu ve Fakülte

Yönetim Kurulu üyeliklerindeki görev ve hizmetleri, İzmir

Büyükşehir Belediyesi’nde Belediye Başkanı danışmanlığı,

Almanya’da faaliyet gösteren Türk-Alman İşadamları Dernekleri

Federasyonu (TİDAF)‘nun Türkiye Temsilciliği görevi ve nihayet

KOSGEB Başkanı Danışmanlığı gibi seçkin görevleri yanında, bir yıl

süre ile Azerbaycan Milli Eğitim Bakanı Danışmanı olarak kardeş bir

ülkenin eğitim kanununun hazırlık çalışmalarındaki görevi ile kendisi

hakkında edinilen kanaati haklı çıkaracak bir performans sergilemiş

olduğu açıktır.

Hocamızın takdirle değerlendirdiğimiz bu performansının,

üniversitemizin ” Evrensel nitelikte bilgi ve teknoloji üreten,

araştırmacı, katılımcı, paylaşımcı, özgün ve estetik değerlere sahip,

çağdaş ve bilimsel kültürü oluşturmak ve mesleki açıdan yetkin,

toplumsal değerlere saygılı bireyler yetiştirmek” şeklinde

tanımladığımız misyonuna ve bu misyonu gerçekleştirmek amacıyla

belirlediğimiz “ Eğitim, öğretim ve araştırma kalitesi ile Türkiye ve

Dünya’ da tercih edilen”, “ Takım çalışmasını teşvik eden, katılımcı

ve paylaşımcı bir yönetime sahip” vizyonuna katkı yapması ve

değerlendirilmesi amacıyla Üniversitemizin İktisadi ve İdari Bilimler

Fakültemizin Maliye Bölümü Başkanlığı görevini kendisine tevdi

ettik.

İlerlemiş yaşına rağmen, kendisinin zaten yürütmekte olduğu

danışmanlık görev ve hizmetleri yanında kardeş Türk Devletleri’ndeki

Üniversitemizden gelen taleplerle devam ettirdiği etkin hizmetlerden

vi

Prof. Dr. Aytaç EKER’e Armağan

vazgeçmeden, usanmadan, Maliye Bölüm Başkanlığı görevinde de

seri şekilde başlattığı kitap çalışmaları ile Türkiye’nin gündeminde

özellikle Kamunun yeniden yapılandırılması sürecinde hızla

parlamentodan çıkarılan 5018 Sayılı Kamu Mali Yönetimi ve Kontrol

Kanunu ve buna bağlı olarak Genel Yönetim Muhasebe Yönetmeliği,

Merkezi Yönetim Harcama Belgeleri Yönetmeliği, Taşınır Mal

Yönetmeliği gibi maliye alanındaki radikal uygulama değişikliklerine

derhal nüfuz eden iki önemli yayına, özellikle ekip çalışmasıyla

yapmış olduğu öncülük ve katkı, Üniversitemizin misyonu ve

vizyonuna kendisinden beklediğimiz katkıyı sağlaması hususunda

oldukça anlamlı bir teyit ve örnektir.

Bunlara ilave olarak, gerek bölümündeki gerek Fakültedeki

diğer bölümlerde görevli öğretim elemanlarına akademik

gelişmelerine katkı yapmak amacıyla verdiği maddi ve manevi

destekler de takdirle anılmaktadır.

Bu değerlendirmelerin ışığında, üniversitemizden emekli

olarak ayrılan Hocamızın, Üniversitemizin kalite, eğitim ve araştırma,

insan kaynakları, çevre ve tanıtım politikalarına yaptığı katkılar

nedeniyle kendisine en içten duygularımla teşekkür ediyor, kendisine,

eşine ve aile bireylerinin her birine sağlık, afiyet ve mutluluk dolu

yıllar diliyorum.

Bu vesileyle, Prof. Dr. Aytaç EKER’e Armağan kitabına yazı

göndererek hocamızın bu şekilde anılmasına katkıda bulunan bilim

adamlarına da teşekkür ediyorum. Ayrıca, yazımın girişinde de ifade

ettiğim mutluluğumun gerçekleştirilmesini sağlayan Maliye Bölümü

Öğretim Elemanlarımıza başta Bölüm Başkanı Doç. Dr. N. Tolga

SARUÇ’ a, Doç. Dr Temel GÜRDAL ve Yrd. Doç. Dr Nurullah

ALTUN’ a teşekkür ediyorum.

Bu duygularla bu armağanın okuyuculara yararlı ve değerli

hocamızın sonsuza kadar hatırlanmasına vesile olmasını diliyorum.

Prof. Dr. Mehmet DURMAN

Sakarya Üniversitesi Rektörü

Kamu Maliyesinde Seçme Yazılar

vii

ÖNSÖZ

Değerli Hocamız Prof. Dr. Aytaç EKER’in onuruna hazırlanan bu

kitabın maliye literatürüne faydalı olmasını temenni ediyorum. Son

yıllarda fakültemizde önemli katkıları olan ve fakültemizde hizmet

verdiği süre boyunca yardımlarını kimseden esirgemeyen hocamızın

emekli olarak fakültemizden ayrılması bizler için ayrı bir kıvanç

kaynağı olmuştur.

Yoğun meslek hayatında Ankara, İzmir ve Sakarya arasında mekik

dokuyan ve hatta yurtdışı faaliyetlere de yoğun bir şekilde katılan

Prof. Dr. Aytaç EKER, fakültemize de önemli katkılar sağlamıştır.

Fakültemizde hizmet verdiği süre boyunca, birçok öğrencinin ve

bölüm öğretim elemanlarının yetişmesinde emeği olan bu değerli

bilim adamımızı, sevgi ve saygıya dayalı bilimsel disiplin ve ilkeleri

ile hatırlayacağız.

İşte bu duygularla hocamız Prof. Dr. Aytaç EKER’in emeklilik

sonrası yaşamında başta sağlıklı ve mutlu aynı zamanda da bundan

sonraki çalışmalarında başarılı bir hayat geçirmesini diliyorum.

Prof. Dr. Engin YILDIRIM

İktisadi ve İdari Bilimler Fakültesi Dekanı

Kamu Maliyesinde Seçme Yazılar

ix

İÇİNDEKİLER

Bütçe Uygulamalarında Saydamlık ve Türkiye Açısından

Değerlendirilmesi………………………………………………...

1

The First Step Of Strategic Management In Turkey To The

Public Financial Management: Transition To The Performance

Based

Budgeting

System

Based

On

Strategic

Planning………………………………………………...……....

16

Avrupa Birliği’nde Nüfus ve İstihdam Hareketleri Üzerinde

Genel Bir Değerlendirme (İstihdam Politikalarının Performansı

ve Nüfus-İstihdam Matrisi)…………………………………….

41

Küresel Krizin Ortasinda Stratejik Yönetimi Yeniden

Düşünmek………………………………………………….…….

63

Prof.Dr. Kâmil TÜĞEN

Arş.Gör.Dr. Ahmet ÖZEN

Prof. Dr. Kamil TÜĞEN

Assist. Prof. Dr. Esra DEMİRCAN

Prof. Dr. Ahmet Burçin YERELİ

Dr. Hasan CANPOLAT

Doç. Dr. Ahmet KESİK

Avrupa

Birliği

Bütçesi’ne

Yönelik

Değişim

Çabalari……………......................................................................

83

Mali Sürdürülebilirlik ve Kamu Borç Yönetimi…………….…..

93

Maliye Politikası ve Makro Ekonomi Yönetimi: Temel

Kavramlar ve İlişkiler……………………….…………………...

161

Türk

Hukuku’nda

Vergi

Kanunlarının

Anayasaya

Uygunluğunun Denetiminde Kullanılan Ölçü Normlar………….

225

Yrd.Doç.Dr. Metin MERİÇ

Doç.Dr. Mustafa SAKAL

Yrd.DoçDr. Hakan AY

Yrd.Doç.Dr. Hayal Ayça ŞIMŞEK

Yrd.Doç.Dr. Nevzat ŞİMŞEK

Yrd.Doç.Dr. Abdullah TEKBAŞ

x

Prof. Dr. Aytaç EKER’e Armağan

Türkiye’de Orta Vadeli Harcama Programının Çok Yıllı

Bütçeleme Sistemi Çerçevesinde Değerlendirilmesi…………….

239

Yrd.Doç.Dr. Duran BÜLBÜL

Türkiye’de Ekonomik Faktörlerin Seçmen Davranışı

Üzerindeki Etkisi (Effects Of Economic Factors On Voting

Behaviour In Turkey)……………………..…………...…...........

253

Askerî İş Kavramı ve Dünyada Askerî İş Uygulamaları…….....

273

Yrd. Doç. Dr. Şennur SEZGİN

Arş. Gör. Elvan CENİKLİ

Oğuz OKTAR

Global Mali Krizin Temel Makro Ekonomik Değişkenler ve

Vergi Gelirleri Üzerindeki Etkileri……………………….……..

Yrd. Doç. Dr. Kamil GÜNGÖR

289

Türkiye’de Özelleştirme Uygulamaları ve Ekonomik Etkilerinin

Değerlendirilmesi……….…………………………….…….…...

309

Küresel Kriz Ve Bütçe Açıkları: Yürütmenin Sınırlandırılması

ve Anayasal Bütçe Çözüm Olabilir Mi?........................................

351

Yrd. Doç. Dr. Selim İNANÇLI

Arş. Gör. Fatih YARDIMCIOĞLU

Yrd. Doç. Dr. Hakkı ODABAŞ

Yrd. Doç. Dr. Kamil GÜNGÖR

İktisat Teorisi Açısından Kamu Girişimciliği Ve Özel

Girişimcilik: Karşılaştırmalı Bir Analiz…..……………………… 367

Yrd. Doç. Dr. Orhan Çakmak

Birleşmiş Milletlerin Küresel Kamu Mali Yönetimindeki Rolü...

417

Krizin Türkiye Ekonomisindeki Görünümü……………….…….

Arş. Gör. Işıl Fulya Orkunoğlu

433

Arş. Gör. Selin ERTÜRK ATABEY

Kamu Maliyesinde Seçme Yazılar

Türk Vergi Sisteminin Avrupa Birliği Vergi Sistemine Uyum

Sürecinin Değerlendirilmesi…………………………….……….

xi

445

Doç. Dr. Habib YILDIZ

İktisat Teorisindeki Değişimlerin Kamu Yönetimi ve Mali Yapı

Üzerindeki Etkileri………………….…………………………...

465

Yrd. Doç. Dr. Nurullah ALTUN

Barış KENAR

Faktör Gelirlerinin Toplumsal Vergi Yükü…….………………..

493

Doç. Dr. Temel GÜRDAL

Yrd. Doç. Dr. Nurullah ALTUN

Öğr. Gör. Metin KÜÇÜK

Arş. Gör. Cahit ŞANVER

The Relationship Between The Perceived Audit Probability And

Tax Evasion: An Empirical Analysis………………….…………

Assoc. Prof. Dr. N. Tolga Saruç

523

Kamu Maliyesinde Seçme Yazılar

1

BÜTÇE UYGULAMALARINDA SAYDAMLIK VE TÜRKİYE

AÇISINDAN DEĞERLENDİRİLMESİ

Prof.Dr.Kâmil TÜĞEN

Dokuz Eylül Üniversitesi

İktisadi ve İdari Bilimler Fakültesi

Arş.Gör.Dr.Ahmet ÖZEN

Dokuz Eylül Üniversitesi

İktisadi ve İdari Bilimler Fakültesi

GİRİŞ

Dünyada kamu yönetimi anlayışında yaşanmakta olan dönüşüm,

birçok ülkede gerek idari gerekse mali alanda bir dizi reform

çalışmasını gerekli kılmaktadır. Reform çalışmaları temelde Yeni

Kamu Yönetimi Anlayışına uygun bir şekilde ilerlemekte ve özel

sektöre has yönetim teknikleri kamu yönetimine uyarlanmaya

çalışılmaktadır. Esnek bir yönetimi esas alan yeni kamu yönetimi,

önemli bazı ilkelerin kamu yönetiminde geçerli olmasını zorunlu

kılmaktadır. Bu ilkeler arasında hesap verebilirlik, performansa dayalı

ücretlendirme, toplam kalite yönetimi ve mali saydamlık kavramları

dikkat çekmektedir. Bu kavramlar genelde özel sektörde uzun yıllardır

geçerliliğini korumakta ve kâr amacı güden işletmeler açısından

büyük öneme sahiptir.

Artan kamusal ihtiyaçlar karşısında aynı hızda artmayan

kamusal kaynaklar ülkeleri etkin kaynak kullanımı konusunda baskı

altına almakta ve kamu yönetimleri yeni ilkelerin dikkate alınması

konusunda arayışlara girmektedirler. İşte bu noktada özel sektörde

sıkça kullanılan hesap verebilirlik ve saydamlık gibi kavramlar kamu

sektörü açısından da esas alınmaya başlanmaktadır. Bu yöndeki

dönüşüm özellikle gelişmiş ekonomilerin kendi iç dinamiklerinden

kaynaklanmakta iken, gelişmekte olan ya da az gelişmiş ülkelerin

çoğunda ise uluslararası kuruluşların yönlendirmesiyle mümkün hale

gelmektedir. Uluslararası planda önemli rol oynayan kuruluşlar ise

Uluslararası Para Fonu (IMF) ve Dünya Bankası (WB)’dır. Bu

kuruluşlar yanında çeşitli uluslararası sivil toplum kuruluşları da bu

yönde faaliyette bulunmaktadır. Bu kuruluşlardan biri de Uluslararası

2

Prof. Dr. Aytaç EKER’e Armağan

Bütçe Ortaklığı (International Budget Partnership) Merkezi’dir. Bu

merkez tarafından periyodik olarak çıkarılmakta olan mali

saydamlıkla ilgili raporlar dünya kamuoyunun ilgisini çekmektedir.

Bu çalışmada mali saydamlık kavramı açıklanarak uluslararası

kuruluşların bu konudaki rolleri hakkında bilgi verilecektir. Bu

bağlamda Uluslararası Bütçe Ortaklığı Merkezi’nin kuruluşuna,

amaçlarına ve faaliyetlerine değinilerek Saydam Bütçe Araştırmaları

Raporları hakkında değerlendirmeler yapılmaya çalışılacaktır.

1.MALİ SAYDAMLIK KAVRAMI VE ULUSLARARASI

KURULUŞLARIN ROLÜ

Özel sektör yönetim tekniklerinin kamuya uyarlanması şeklinde

ifade edilebilecek Yeni Kamu Yönetimi anlayışı, mali sisteme yeni

kavramların yerleşmesini hedeflemektedir. Hesap verebilirlik,

performans değerlemesi ve toplam kalite yönetimi gibi bu yeni

kavramlardan biri de mali saydamlıktır.

Mali saydamlık kavramı, siyasi gücü elinde bulunduran ve mali

kaynakları kullanmakla yetkilendirilmiş hükümetin uygulamalarının

kamuoyunun bilgisi dahilinde gerçekleşmesini ifade etmektedir.

Şüphesiz mali alanda kamusal faaliyetlerin çeşitliliği ve boyutu

ülkeden ülkeye değişmektedir. Fakat demokratik yönetime sahip ve

gücünü toplumdan alan parlamenter sistemde kamusal gücü elinde

bulunduranların topluma hesap verebilir olması gereklidir. Hesap

verebilirliğin temel göstergesi ise kamusal gelir ve gider olarak

nitelendirilebilecek her türlü faaliyetin kamuoyunun kavrayabileceği

şekilde sürekli, anlaşılabilir, ulaşılabilir, analiz edilebilir, tutarlı,

yeterli ve güvenilir nitelikte olabilmesidir. Mali saydamlık ilkesi bu

özellikleri kapsayan ortak bir payda durumundadır.

Mali saydamlık kavramının çeşitli tanımları yapılmıştır:

• IMF’nin mali saydamlık ile ilgili ilk çalışmaları 1994’deki

Meksika Tekila Krizi ve 1997-98 yıllarındaki Asya Krizi’nden sonra

başlamıştır (Dawson, 2003). Uluslararası Parasal ve Finansal Sistemin

güçlendirilmesi amacıyla Nisan 1998 tarihinde IMF bünyesinde bir

Komite kurulmuş ve bu Komite tarafından Mali Saydamlık İyi

Uygulamalar Tüzüğü (Code Of Good Practices in Fiscal

Transparency) hazırlanmıştır. Bu tüzükte mali saydamlıkla ilgili

Kamu Maliyesinde Seçme Yazılar

3

önemli bir tanım yapılmıştır. Buna göre mali saydamlık; parasal ve

finansal politikalarla ilgili veri ve bilgilerin, politik kararlar ile

gerekçelerinin, politik hedefler ile yasal, kurumsal, ekonomik yapının

kurumlar tarafından kamuoyuna anlaşılabilir, ulaşılabilir ve tam

zamanlı şekilde hesap verebilmelerini sağlayacak biçimde sunulması

anlamına

gelmektedir

(IMF,http://www.imf.org/external/np/mae/mft/code/index.htm#Intro).

• Barry Potter’a göre mali saydamlık; hükümetin yapısının,

fonksiyonlarının, hesaplarının ve projelerinin kamuoyuna açık

olmasıdır (Potter, 1999).

• İzak Atiyas ve Şerif Sayın’a göre mali saydamlık ise devletin

hedefleri ile bunlara yönelik uygulanan politikaları ve sonuçlarını

izlemek için ihtiyaç duyulan bilginin düzenli, tutarlı, anlaşılabilir ve

güvenilir biçimde sunulmasıdır (Atiyas ve Sayın, 2000: 28).

Bu tanımlar doğrultusunda mali saydamlığı, kamusal gelir ve

gider hareketlerinin gerek geçmişteki sonuçlarının gerekse gelecekteki

beklentilerin tüm ilgililer tarafından net olarak kavranabildiği bir bilgi

akışı süreci şeklinde özetlemek mümkündür. Mali saydamlık ile

verilere zamanında ulaşılabilmesi, verilerin kapsamlı ve anlaşılır

olması ve devlet faaliyetlerinin uluslararası düzeyde karşılaştırılabilir

hale gelmesi söz konusudur (Kızıltaş, 2001: 7). Böylece iyi bir mali

yönetim imajı ortaya konularak hükümet faaliyetlerinin etkinliği

arttırılmakta ve güçlü bir kamu mali sisteminin oluşturulmasına

katkıda bulunulmaktadır (Egeli ve Özen, 2005: 163).

Mali saydamlığa yönelik uygulamalar ele alındığında ulusal ve

uluslararası düzeyde kamu ve özel sektör kuruluşları tarafından

kamusal alanda mali saydamlık ilkesinin yerleştirilmesine yönelik

çalışmaların yürütülmekte olduğu ve bu bağlamda çeşitli raporların

hazırlandığı görülmektedir. Bu tür kuruluşlar arasında birçok ülkeye

yönelik faaliyetler yürütmekte olan IMF ve Dünya Bankası gibi

uluslararası kuruluşlar ön plana çıkmaktadır. Bu kuruluşlar, mali

saydamlığa ilişkin üye ülkeler için tavsiye niteliğinde bir takım ilkeler

geliştirmişlerdir. Dünya Bankası ile IMF’nin ilkelerinin genelde

birbiriyle örtüştüğü görülmektedir. Öyle ki Dünya Bankası’nca

belirlenen

esneklik,

meşruiyet

(yasallık),

öngörülebilirlik,

değerlendirilebilirlik, doğruluk ve mali sorumluluk gibi ilkeler,

4

Prof. Dr. Aytaç EKER’e Armağan

IMF’nin Mali Saydamlık İyi Uygulamalar Tüzüğü’nde açıklanan

kamu mali yönetiminde kurumlar arasında yetki ve sorumlulukların

belirlenerek rollerin ve sorumlulukların açık olması; devlet

hesaplarına ve uygulamalarına ait bilgilere erişilebilirlik, bilginin

kamuoyuna açık olması; devlet bütçesinin kamuoyuna açık bir şekilde

hazırlanması, uygulanması, denetimin ve istatistiki veri yayınlamanın

bağımsız olması; verilerin nitelikli ve güvenilir olmasını sağlayacak

kurumsal düzenlemelerin yapılarak kamu hesaplarının bağımsız dış

denetime tabi tutulması ilkeleri ile benzerlik arz etmektedir (Egeli ve

Özen, 2005: 164-165).

IMF ve Dünya Bankası dışında, yukarda sözünü ettiğimiz gibi,

uluslararası bazı sivil toplum kuruluşlarının da mali saydamlık

ilkesine yönelik önemli faaliyetler yürüttükleri ve belirli sürelerle

raporlar hazırladıkları gözlenmektedir. Bu raporların düzenlenebilmesi

için özel sektör analistleri ile sivil toplum kuruluşları tarafından mali

saydamlığın analizine yönelik çeşitli anketler hazırlanmaktadır. Bu

sivil toplum kuruluşlarından biri de Uluslararası Bütçe Ortaklığı

(International Budget Partnership) Merkezi’dir. Bu merkez tarafından

Saydam Bütçe Araştırmaları (Open Budget Survey) Raporu

hazırlanmakta ve anket sonuçlarının yer aldığı periyodik bir rapor

kamuoyunun bilgisine sunulmaktadır. Çalışmamızda bu merkez

hakkında bazı bilgiler verilerek iki yılda bir hazırlamakta olduğu

Saydam Bütçe Endeksi (Open Budget Index) ana hatlarıyla ele

alınacaktır.

2. ULUSLARARASI BÜTÇE ORTAKLIĞI MERKEZİ’NİN

KURULUŞU, AMAÇLARI VE FAALİYETLERİ

Uluslararası Bütçe Ortaklığı uluslararası nitelikte bir merkez

olarak 1981 yılında Washington DC.’de (Amerika Birleşik Devletleri)

Bütçe ve Politika Öncelikleri Merkezi (Center on Budget and Policy

Priorities)’nde kurulmuştur. Merkez, politika yapıcılar tarafından

alınmış olan kararların düşük ve orta gelirli kesimleri nasıl etkilediği

üzerinde araştırmalar yürütmektedir. Bu doğrultuda belirli dönemlerde

kamu personeli, sivil toplum kuruluşları ve medya tarafından elde

edilebilir nitelikte hem bütçe hem de vergi politikalarına yönelik

raporlar düzenlemektedir. Amerika Birleşik Devletleri’nde gerek

federal düzeyde gerekse eyaletler düzeyinde çeşitli politika raporları

da bu merkez tarafından hazırlanmaktadır (http://www.internationalbu

dget.org/about/cbpp.htm).

Kamu Maliyesinde Seçme Yazılar

5

Söz konusu merkezin finansörleri arasında önemli bazı

kuruluşlar vardır. Bu kuruluşlar; Bill-Melinda Gates Vakfı ( Bill and

Melinda Gates Foundation), Ford Vakfı (Ford Foundation), Açık

Toplum Enstitüsü (Open Society Institute), İsveç Uluslararası

Kalkınma ve İşbirliği Ajansı (Swedish International Development

Cooperation Agency), William ve Flora Hewlett Fonu (William and

Flora Hewlett Foundation) ve Birleşik Krallık Uluslararası Kalkınma

Departmanı (UK Department For InternationalDevelopment)’dır

(http://www.internationalbudget.org/about/staff.htm#WarrenKrafch

ik).

Merkez, beş ana grupta faaliyet yürütmektedir. Bunlar; teknik

danışmanlık ve eğitim hizmetleri sunma; bütçelemeye katılım ile

saydamlığı ölçme ve teşvik etme; sivil toplumun bütçeye yönelik

çalışmalarını destekleme; sivil toplumun bütçeye yönelik

çalışmalarında bilgi merkezi görevini üstlenme ve uluslararasıbölgesel

bütçe

bilgi

ağını

oluşturmadır

(http://www.internationalbudget.org/about/activity.htm).

Yürütmekte olduğu bu faaliyetlere bakılarak Uluslararası Bütçe

Ortaklığı’nın dünyada sivil toplum kuruluşları arasında kamu mali

yönetimi açısından önemli izleme, değerleme ve geribildirim merkezi

olduğu söylenebilir.

Uluslararası Bütçe Ortaklığı, yukarıda belirtilen beş amacın

gerçekleştirilmesi ve çeşitli ülkelerdeki bütçe uygulamalarına

saydamlığın yerleştirilmesi amacıyla ilki 2006 yılında olmak üzere her

iki yılda bir Saydam Bütçe Araştırmaları adlı rapor yayınlamayı

kararlaştırmıştır. Raporda Merkez tarafından çeşitli ülkelerdeki bütçe

bilgilerine kamuoyunun erişim imkanı ve ulusal düzeyde bütçeleme

sürecine katılım hususları değerlendirilmekte ve ülkelere bütçeleme

sürecinde yer alan bilgileri kamuoyuna sunup sunmadıkları yönünde

puan verilmektedir. Raporda yer alan ülkelere ilişkin gerekli verilerin

elde edilmesi için toplam 85 ülkedeki sivil araştırmacılar ve

kuruluşlardan

destek

alınmaktadır

(http://www.openbudgetindex.org/index.cfm?fa=about).

6

Prof. Dr. Aytaç EKER’e Armağan

3. 2006 VE 2008 YILI SAYDAM BÜTÇE ARAŞTIRMALARI

RAPORLARININ DEĞERLENDİRİLMESİ

Uluslararası Bütçe Ortaklığı Merkezi tarafından 2006 ve 2008

yıllarında iki Saydam Bütçe Araştırmaları Raporu yayınlanmış ve

çeşitli ülkelerdeki bütçeleme süreçleri mali saydamlık kapsamında

puana tabi tutulmuştur. Her iki raporun hazırlanması için birer anket

formu düzenlenmiştir.

2006 yılındaki rapor incelendiğinde, bu raporun hazırlanması

için düzenlenmiş olan anket formunun; sivil toplum kuruluşlarının

bütçe saydamlığı ile ilgili araştırmalarına destek olma ve çeşitli

ülkelerde bütçe saydamlığı konularında çalışanlar arasında

koordinasyon sağlama şeklinde iki temel amacının söz konusu olduğu

söylenebilir. Yine bu anketle bütçe üzerine çalışma yapmakta olan

gruplara bütçelemeye ilişkin hangi bilgilerin kamuoyuna açık olduğu

konusunda katkıda bulunulması hedeflenmiş, ancak kamu harcama

yönetiminin idari ve yasal yapısının incelenmesi gibi bir amaç

üzerinde durulmamıştır.

2006 yılı raporunun hazırlanması için düzenlenen anketin üç

kısımdan oluştuğu görülmektedir. Anketin ilk kısımda bir ülkenin

temel bütçe belgelerinin yayınlanması ve erişilebilirliğinin ölçümüne

yönelik dört tablo yer almıştır. İkinci ve üçüncü kısım ise toplam 122

sorudan oluşmuştur. İkinci kısımda Hükümetin Bütçe Tasarısının

oluşumu için gerekli olan çeşitli bilgilere kamuoyunun ulaşım düzeyi

analiz edilmiştir. Üçüncü kısımda ise bütçeleme sürecinde yer alan

dört aşamanın (bu aşamalar; bütçe tasarısının oluşturulması,

Parlamento tarafından onaylanması, uygulanması, değerlendirilmesi

ve denetimidir) açıklığı hususu değerlendirmeye alınmıştır. Ayrıca

anketin resmi görevi olmayan araştırmacılar veya araştırma grupları

tarafından doldurulması koşulu getirilmiştir. Diğer yandan sadece

merkezi hükümetin faaliyetlerine ilişkin soruların yeraldığı dolayısıyla

federe devletler ve yerel yönetimlere yönelik sorgulamaların olmadığı

ankette bütçelemeye yönelik yasaların ne gerektirdiğinden ziyade

uygulamanın ne şekilde gerçekleştiği hususları araştırma konusu

yapılmıştır (International Budget Project, 2005: 3-5).

59 ülkenin değerlendirmeye alındığı raporda her ülkeye farklı

kategorilerde 0–100 arası puan verilmiştir. 5 kategoride

değerlendirilen puanlar incelendiğinde 0–20 arası hiç ya da neredeyse

yok denecek kadar bilginin kamuoyuna açık olduğu, 21–40 arası çok

Kamu Maliyesinde Seçme Yazılar

7

az, 41–60 arası ortalama düzeyde, 61–80 arası önemli derecede ve 81–

100 arası ise kapsamlı bilginin kamuoyuna açık olduğu durumu

yansıtmaktadır. Değerlendirmeye alınan ülkeler arasında bütçe

belgesinin toplumu bilgilendirme yönünde uygunluğu konusunda 6

ülkenin kapsamlı bilgi sağladığı sonucuna ulaşılmıştır. Bu ülkeler

dışında 9 ülkenin ise önemli derecede bilgiye elverişli bütçelere sahip

olduğu sonucu elde edilmiştir. Öte yandan Türkiye’nin de içinde

bulunduğu toplam 21 ülkede ise ortalama düzeyde bütçe bilgisinin

kamuoyuna sağlanabildiği görülmüştür. Ayrıca 13 ülkenin çok az ve

10 ülkenin ise neredeyse hiç bütçe bilgisini kamuoyuna sunamadıkları

sonucuna ulaşılmıştır (International Budget Partnership, 2006: 8).

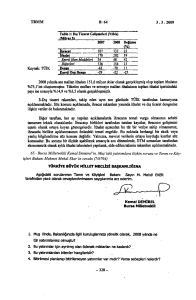

Tablo 3.1’de 59 ülkeden seçilmiş 14 tanesine ait verilere yer

verilmektedir. Bu ülkeler seçilirken hem en iyi ya da düşük puana hem

de bize yakın sosyo-ekonomik özelliklere sahip olup olmadıkları göz

önünde bulundurulmuştur. 2006 raporuna göre ilk üç sırayı paylaşan

ülkeler Fransa, İngiltere ve Yeni Zelanda’dır. Bu üç ülkenin genel

olarak kapsamlı bütçeleme bilgisini kamuoyu ile paylaştıkları sonucu

elde edilmiştir. Bütçe Tasarısı, faaliyet raporu ve denetçi raporu gibi

daha dar uygulamalar açısından da benzer verilere ulaşılmış ve bu üç

ülke topluma kapsamlı bilgi sunan ülkeler olarak ön plana çıkmıştır.

Bilindiği gibi, Fransa’nın uzun bir geçmişe dayalı ve örnek alınmış bir

yönetim yapısı vardır. İngiltere ve Yeni Zelanda ise performans esaslı

bütçeleme sistemi uygulamaları açısından dikkat çeken ve model

olarak alınan ülkelerdir.

Raporda en alt iki sırayı ise Angola ve Vietnam’ın aldığı

görülmektedir. Bu iki ülkenin gerek siyasi gerekse sosyo-ekonomik

durumları itibarıyla bu düzeyde olmaları beklentilere uygun

düşmektedir. Bu sonuç bu ülkelerin mali sistemde saydamlığın

yerleştirilmesi için katetmeleri gereken uzun bir mesafe olduğunu

göstermektedir.

Türkiye’nin sonuçları ele alındığında ise ülkemizin 100

üzerinden 41 gibi ortalama bir not aldığı görülmektedir. Ülkemiz

Malavi ve Endonezya ile aynı puanları almıştır. Mali saydamlık

konusunda önemli bir adımın 2003 yılı sonu itibarıyla yasalaşmış ve

2006 yılı başında yürürlüğe girmiş olan 5018 sayılı Kamu Mali

Yönetimi ve Kontrol Kanunu ile atıldığı dikkate alındığında 2006

raporunda ülkemizin aldığı puan normal kabul edilebilir.

Prof. Dr. Aytaç EKER’e Armağan

8

100

89

100

0

67

44

0

0

78

0

0

0

0

0

96

89

96

100

89

89

15

0

100

67

0

70

0

0

92

92

92

0

67

0

0

83

0

0

0

17

0

0

97

87

80

63

50

17

0

53

0

27

0

57

23

7

Denetçi

Raporug

Faaliyet

Raporuf

86

95

89

45

34

43

64

45

44

45

48

0

0

0

Yıl Ortası

İncelemesie

89

88

86

47

47

43

41

41

41

39

30

18

4

2

Bütçe

Öncesi

Yapıc

Yıl içi

Uygulama

Raporlarıd

Hükümet

Bütçe

Tasarısıb

Fransa

İngiltere

Yeni Zelanda

Bulgaristan

Rusya

Kazakistan

Malavi

Endonezya

Türkiye

Arjantin

Azerbaycan

Mısır

Angola

Vietnam

Endeks

Puanıa

Ülkeler

Sıralaması

Tablo 3.1: Çeşitli Ülkelerin 2006 Yılı Saydam Bütçe

Araştırmaları Raporu Puanları

92

92

100

17

83

67

0

58

25

0

0

0

0

0

1-55, 61, 67, 68, 69, 72-74, 84-91, 93-96, 102-114, 116, 120-122. soruların

ortalaması

b

1-55. soruların ortalaması

c

72-74. soruların ortalaması

d

84-92. soruların ortalaması

e

93-96. soruların ortalaması

f

102-111. soruların ortalaması

g

112-114. ve 116. soruların ortalaması

Kaynak: International Budget Partnership; “Open Budget Initiative 2006 – More

Public Information Needed To Hold Governments To Account”, ss.30-33,

http://openbudgetindex.org/files/Summary Report.pdf. (Erişim:12.06.2009).

a

2008 yılında yayınlanmış olan Saydam Bütçe Araştırmaları

Raporu incelendiğinde ise raporun hazırlanması için 2006 yılına ait

rapordaki ankete benzer bir anketin kullanıldığı anlaşılmaktadır. Bu

anket de öncekinde olduğu gibi üç kısımdan meydana gelmiştir. İlk

kısımda bir ülkenin temel bütçe belgelerinin yayınlanması ve bunlara

erişebilirlik düzeyi dört tabloda ölçülmüştür. Bu kısımda

araştırmacının bir ülkedeki bütçeleme sürecinde yer alan dört

aşamanın her birinde yayınlanan ya da yayınlanmayan temel bütçe

belgelerini tanımlaması istenmiştir. Bu belgeler anketin ikinci ve

üçüncü kısmındaki soruların cevaplanması için kullanılmıştır. Toplam

123 sorudan oluşan ikinci ve üçüncü kısım ise Hükümetin Bütçe

Tasarısı ve Bütçeleme Süreci olarak iki temel kategoriye

Kamu Maliyesinde Seçme Yazılar

9

ayrılmaktadır. İkinci kısımda Hükümetin Bütçe Tasarısından elde

edilen bilgilerin türleri değerlendirilmiş ve bütçedeki bilgileri izleme

ve analiz edebilmek için ek bilgilerin olup olmadığı araştırılmıştır.

Üçüncü kısımda da dört aşamadan oluşan bütçeleme sürecinin açıklığı

konusu her aşamadaki belgelerin kamuoyunun bilgisine sunulup

sunulmadığı noktasında değerlendirilmiştir. Yine bu aşamada Yasama

ve Yürütmenin bütçeleme sürecinde daha hesap verebilir kılınmaları

için ne tür çalışmalar yürüttükleri sorgulanmıştır. Bununla birlikte

ankette önemli hususlar olmakla birlikte ne kamu harcama

yönetiminin yasal ve idari yapısı ne de hükümetin farklı düzeylerinde

hesap verebilirlik hususları incelenmiştir. Zira bu iki hususun farklı

bütçe sistemleri uygulandığında değerlendirilmesi çok zordur

(International Budget Partnership, 2007: 3-5).

2006 yılında 59 ülke değerlendirmeye alınmışken 2008 yılında

toplam ülke sayısı 85’e çıkmış ve ülkemizdeki anket çalışmalarının

sorumluluğunu Türkiye Ekonomik ve Sosyal Etüdler Vakfı (TESEV)

üstlenmiştir. Rapor ele alındığında Fransa, Yeni Zelanda, Güney

Afrika, İngiltere ve Amerika Birleşik Devletleri’nden oluşan toplam 5

ülkenin genel kabul görmüş kamu mali yönetim uygulamalarına

uygun seviyede kapsamlı bilgiyi kamuoyuna sundukları

görülmektedir. Bu 5 ülke dışındaki diğer 12 ülke önemli ölçüde bilgiyi

kamuoyu ile paylaşmıştır. Öte yandan 68 ülke toplumla bilgi

paylaşımı konusunda yetersiz düzeyde kalmıştır. 23 ülkede ise

kamuoyu Hükümetin Bütçe Tasarısı hakkında Yasama tarafından

kabul edilmeden önce hiçbir şekilde bilgi edinememektedir

(International Budget Partnership, 2008: 3).

Günümüzde internetin yaygınlaşmasıyla birçok ülkede mali

saydamlıkla ilgili çeşitli bilgilerin internet ortamında toplumun

bilgisine sunulduğu bilinmektedir. Raporda buna ilişkin tespitler de

bulunmaktadır. Bu bağlamda 27 ülkede Bütçe Öncesi Yapı 1* (Pre

Budget Statement)’nın, 49 ülkede Hükümetin Bütçe Tasarısının, 13

Bütçe Öncesi Yapı ile ifade edilen husus, Bütçe Öncesi Rapor (Pre Budget

Report)’un hazırlanması olup, ilgili rapor kapsamında o güne kadar ekonomi ve

kamu maliyesi alanında nelerin başarıldığı ve gelecek yıl bütçesi için hükümet

politikalarının belirlenmesine yönelik ilkeler ortaya konulmaktadır (http://www.hmtreasury.gov.uk/prebud_index.htm, Erişim:02.07.2009).

*

10

Prof. Dr. Aytaç EKER’e Armağan

ülkede Vatandaş Bütçesi ** (Citizens’ Budget)’nin, 68 ülkede

yasalaşmış bütçenin, 63 ülkede yıl içi raporların, 18 ülkede yıl ortası

incelemesinin, 50 ülkede faaliyet raporunun ve 50 ülkede ise denetim

raporunun internet ortamında yayınlandığı sonucuna ulaşılmıştır

(International Budget Partnership, 2008: 39).

Tablo 3.2’de 85 ülkeden daha önceki raporda seçilmiş 14

ülkenin puanları yer almaktadır. 2008 yılı raporunda da ilk raporla

benzer sonuçlar ortaya çıkmıştır. Yine bütçede mali saydamlığın

yerleştirilmesi konusunda İngiltere, Fransa ve Yeni Zelanda ilk

sıralarda bulunmaktadır. Ülke sayısı 85’e çıkmakla birlikte Angola ve

Vietnam’ın durumunda pek değişiklik olmamış ve yine son sıraları

rapora yeni dahil edilen bazı az gelişmiş ülkelerle paylaşmışlardır.

Rapor, Türkiye açısından ele alındığında endeks puanının 2006

yılındaki rapora göre 2 puan artarak 43’e ulaştığı görülmektedir.

Bununla birlikte hâlâ uygulamada hükümetin topluma mali yıl

boyunca finansal faaliyetler ve merkezi hükümet bütçesine yönelik

bilgiler açısından eksik ve sınırlı bilgi sunduğu ortaya çıkmıştır. Bu

sonuç, hükümetin kamusal kaynakları kullanırken hesap verebilirliğini

güçleştirmektedir (Turkey, http://openbudgetindex.org/files/cs_turkey

.pdf).

Vatandaş bütçesi; ulusal bütçenin toplumun geniş kesimleri tarafından daha

anlaşılır ve ulaşılabilir şekilde olmasını sağlamak amacıyla hükümet bütçesine ek bir

belge niteliğindedir. Örneğin Güney Afrika’da “Güney Afrika Bütçesine Yönelik

Toplumun Rehberi” ve Yeni Zelanda’da “Vergi Ödeyenler İçin Temel Gerçekler”

bu yönde çıkarılan ek belgelerden bazılarıdır (http://www.openbudgetindex.

org/cms/index.cfm?fa=view&id=2493&hd=1, Erişim:02.09.2009)

**

Kamu Maliyesinde Seçme Yazılar

11

Bütçe Öncesi Yapıc

100

100

89

100

100

100

92

0

77

100

92

92

86

89

67

100

100

92

80

100

58

57

56

54

43

43

34

29

37

9

3

56

54

61

47

53

48

30

44

50

0

0

100

0

0

0

0

0

0

0

0

0

33

89

100

0

89

0

55

0

0

0

0

0

96

100

88

63

88

96

88

0

0

54

0

0

0

0

100

0

0

0

0

25

0

0

27

73

53

60

0

3

20

0

33

10

13

83

17

25

67

0

25

42

58

0

17

0

Denetçi Raporug

95

88

Faaliyet Raporuf

Yıl Ortası

İncelemesie

Rusya

Bulgaristan

Arjantin

Endonezya

Mısır

Türkiye

Kazakistan

Malavi

Azerbaycan

Vietnam

Angola

Vatandaş Bütçesib

Yıl içi Uygulama

Raporlarıd

İngiltere

Fransa

Yeni Zelanda

Hükümet Bütçe

Tasarısıa

88

87

Endeks Puanı

Ülkeler Sıralaması

Tablo 3.2: Çeşitli Ülkelerin 2008 Yılı Saydam Bütçe

Araştırmaları Raporu Puanları

1-55, 66-68. soruların ortalaması

61. soru

c

71-73. soruların ortalaması

d

82, 83, 85-90, soruların ortalaması

e

92-95. soruların ortalaması

f

101-110. soruların ortalaması

g

111-113, 115, 121-123. soruların ortalaması

Kaynak: http://openbudgetindex.org/files/FinalDatabaseByQuestion08-NUMERICRevised032309.xls. (Erişim:28.06.2009).

a

b

2006 ve 2008 raporları birlikte değerlendirildiğinde, özellikle 8

ülkede mali saydamlık yönünde belirgin gelişmeler olduğu dikkat

çekmektedir. Örneğin 25 puanlık artışla 43 puana ulaşan Mısır en

belirgin ilerlemenin kaydedildiği ülkedir. Bu artışın temel sebebi,

Hükümetin Bütçe Tasarısının yayınlanmaya başlamasıdır. Mısır’ın

ardından 20 puanlık artışla 53 puana ulaşan Gürcistan gelmektedir. Bu

ülkenin ilerlemesinde ise çok yıllı bütçelemeye geçiş, vatandaş

bütçesinin yayınlanmaya başlanması ve fonların tasfiyesi etkili

olmuştur. Üçüncü sırada yer alan Hırvatistan ve Sri Lanka’da ise 17

12

Prof. Dr. Aytaç EKER’e Armağan

puanlık artış söz konusudur. Toplamda 59 puana ulaşan Hırvatistan’da

çok yıllı bütçeleme tahminlerine başlanması ve vatandaş bütçesinin

yayınlanması puan artışlarında önemli rol oynamıştır. Sri Lanka’da ise

10 yıllık uygulama planına geçiş ve 3 yıllık bütçe tahminlemelerine

başlanması bu ülkenin toplamda 64 puana ulaşmasını sağlamıştır. 9

puanlık artışla Papua Yeni Gine ve Kenya belirgin ilerleme yapan

ülkeler arasında 6. ve 7. sırayı almışlardır. 60 puana ulaşan Papua

Yeni Gine’de yıl ortası incelemenin hazırlanması ve yayınlanması,

faaliyet raporunun yayınlanması ve internet ortamında daha fazla

bilginin topluma sunulması puan artışının temel nedenleri olmuştur.

57 puana ulaşan Kenya’da da dış denetimin yaygınlaştırılmasının ve

bütçeleme sürecine vatandaş katılımının arttırılmasının puan

artışlarında etkisi vardır. 10 puanlık artışla 57 puana ulaşan

Bulgaristan’da ise program bütçeye geçilmesi ve internet ortamında

daha fazla bilginin erişime açılması gibi faktörler ön plana çıkmıştır. 7

puanlık artışla 43 puana ulaşan Nepal’e gelince bu ülkede 2002 siyasi

krizinden sonra parlamentonun yeniden oluşturulması ülke puanını

etkilemiştir. İlginç olan, Nepal’in Türkiye gibi 43 puana sahip olması

ve bu puanı özellikle parlamentosunu yeniden kurmakla elde etmiş

olmasıdır (International Budget Partnership, 2008: 36). Ülkemizle

ilgili sonuçtan; mali saydamlığın sağlanmasına yönelik örneğin

bütçeleme süreciyle ilgili belgelerin (bütçe gerekçelerinin, kurumların

faaliyet raporlarının, istatistiklerin vb.) kamuoyuna duyurulması,

performans esaslı bütçelemeye, çok yıllı bütçelemeye geçilmesi ve

bütçe denetiminin güçlendirilmesi için çok önemli düzenlemeler

getiren 5018 sayılı kanun yaklaşık iki yıldır yürürlükte olsa da mali

saydamlık adına ülkemizde uygulamaya daha çok yansıması gereken

hususların olduğu yorumu yapılabilir.

Uluslararası

Bütçe

Ortaklığı’nın

mali

saydamlığın

geliştirilmesine yönelik önerileri de bulunmaktadır. Bunların

bazılarını şu şekilde belirtmek mümkündür (International Budget

Partnership, 2008: 43-44):

• Hükümetler öncelikle temel bütçe belgelerini internet

ortamında yayınlamalıdırlar.

• Toplum, hükümet tarafından kamuoyuna duyurulmayan

temel bütçe belgeleri ile ilgili açıklama talep etmelidir.

• Bütçeyle ilgili bilgilerin geniş kitlelere ulaştırılması için

medya kullanılmalıdır.

Kamu Maliyesinde Seçme Yazılar

13

• Medyaya bütçeleme süreci hakkında daha fazla bilgiye yer

vermesi için imkân sağlanmalıdır.

• Bütçeleme sürecine toplumun katılımını sağlamak için

kurumsal mekanizma kurulmalıdır.

• Yasamanın ve Üst Denetim Kurumu (Sayıştay)’nun

kapasitesini ve bağımsızlığını arttırmak için reform çalışmaları

yapılmalıdır.

•

Etkili kamu mali bilgi sistemi oluşturulmalıdır.

• Mali yardımların saydamlığı arttırılmalı ve bütçe dışı fonlar

önlenmelidir.

SONUÇ

Günümüzde hesap verebilir devlet anlayışının temel araçlarından

biri olan mali saydamlık kavramı birçok ülkede teorik çerçevede

uygulanabilir, ancak uygulamada birçok zorluklarla karşı karşıyadır.

Teorik çerçevede mali saydamlığın sağlanması için çeşitli yasal

düzenlemelerin yapılması mümkündür. Ancak süreç uygulama

aşamasına geldiğinde sonuç beklendiği gibi olmayabilmektedir.

Uluslararası Bütçe Ortaklığı Merkezi’nin 2006 ve 2008

yıllarında yayınlamış olduğu Saydam Bütçe Araştırmaları

Raporlarında ülkelerin yasal altyapıları dikkate alınmadan sadece

mevcut uygulamaları değerlendirilmiştir. Bu raporlarda ilk sıraları

paylaşan ülkeler hem ekonomik gelişmişlik düzeyi hem de kurumsal

kültür açısından dünyada ön plana çıkmış ülkelerdir. Diğer yandan

endeks puanı sıralamasında son sıraları paylaşan ülkeler de genelde az

gelişmiş ülkelerdir. Ülkemizin ise ekonomik gelişmişlik düzeyi ve

kurumsal kültür yönünden kendisinden geride olan bazı ülkelerin

altında yer aldığı görülmektedir. Elbette ki ankete dayalı verilerden

oluşan bu iki rapor çeşitli açılardan tartışmaya açıktır. Ancak

yayınlanan her iki rapor dünya kamuoyunda yankı uyandırmıştır.

Diğer bazı uluslararası kuruluşlar (örneğin IMF) tarafından yapılan

çeşitli çalışmalarda da benzer sonuçlara ulaşıldığı göz önünde

bulundurulmalıdır.

Prof. Dr. Aytaç EKER’e Armağan

14

Bu çalışmada ana hatlarıyla değerlendirmeye alınan Uluslararası

Bütçe Ortaklığı Merkezi’nin iki raporundan hareketle, ülkemizin,

mali saydamlığın yerleştirilmesi ve açık bütçe uygulamaları

konusunda daha fazla çaba harcaması gerektiği sonucuna ulaşılabilir.

KAYNAKÇA

ATİYAS, İ. ve SAYIN Ş., 2000, “Devletin Mali ve Performans

Saydamlığı”, Kamu Maliyesinde Saydamlık (Koordinatörler: İ.

Atiyas – Ş. Sayın), TESEV, İstanbul.

DAWSON, T. C., 2003,; “Transparency and The IMF”, Prepared text

for remarks to Nordic and Baltic Monetary and Financial

Committee,

Tallinn,

2003,

http://www.imf.org/external/np/speeches/2003/031703.htm,

(Erişim:10.05.2009).

EGELİ, H. ve ÖZEN A., 2005, “Türk Bütçe Sürecinin Mali

Saydamlık ve 5018 Sayılı Kamu Mali Yönetimi ve Kontrol

Kanunu Çerçevesinde Değerlendirilmesi”, Vergi Sorunları,

Sayı:197, Şubat, ss.161-188.

KIZILTAŞ, E., 2001, IMF Tarafından Belirlenen Mali Saydamlık

Standartları Bu Standartların Türkiye'de Uygulanabilirliği Ve

Bu Konuda Yapılması Gereken Düzenlemelere İlişkin Öneriler,

Devlet Bütçe Uzmanlığı Araştırma Raporu, Ankara, ss.1-283.

POTTER, B., 1999, “The IMF Transparency Code”, Cape

Town,http://www.internationalbudget.org/conference/2nd/imf.ht

m, (Erişim:18.05.2009).

IMF, “Code Of Good Practices On Transparency In Monetary and

Financial

policies:

Declaration

Of

Principles”,

http://www.imf.org/external/np/mae/m ft/code/index.htm#Intro,

(Erişim:16.05.2009).

International Budget Project, 2005, Guide To The Open Budget

Questionnaire: An Explanation Of The Questions And The

Response

Options”,

Washington

DC,

http://openbudgetindex.org/files/OpenBudgetQuestionnaireGuid

e2005.pdf. (Erişim:12.06.2009).

International Budget Partnership, 2006, “Open Budget Initiative 2006

– More Public Information Needed To Hold Governments To

Kamu Maliyesinde Seçme Yazılar

Account”, http://openbudgetindex.org/files/Sum

.pdf. (Erişim:12.06.2009).

15

maryReport

International Budget Partnership, 2007, Guide To The Open Budget

Questionnaire: An Explanation Of The Questions And The

Response

Options”,

Washington

DC,

2007,

http://openbudgetindex.org/files/GuideToTheOpenBudgetQues

tionnaire2008English.pdf. (Erişim:28.06.2009)

International Budget Partnership, 2008, Open Budgets. Transform

Lives.

The

Open

Budget

Survey

2008,

http://openbudgetindex.org/files/FinalFullRep ortEnglish1.pdf.

(Erişim:28.06.2009).

Open Budget Initiative, About The Open Budget Initiative,

http://www.openbudgetindex.org/index.cfm?fa=about,

(Erişim:18.05.2009).

Open

Budget

Initiative;

http://openbudgetindex.org/files/cs_turkey.pdf

(Erişim:28.06.2009).

Turkey,

http://www.internationalbudget.org/about/cbpp.htm,

(Erişim:23.06.2009).

http://www.internationalbudget.org/about/staff.htm#WarrenKrafchik

(Erişim:23.06.2009).

http://www.internationalbudget.org/about/activity.htm,

(Erişim:23.06.2009).

http://openbudgetindex.org/files/FinalDatabaseByQuestion08NUMERIC-Revised032309.xls, (Erişim:28.06.2009

http://www.openbudgetindex.org/cms/index.cfm?fa=view&id=2493&

hd=1, (Erişim:02.09.2009).

http://www.hm-treasury.gov.uk/prebud_index.htm,

(Erişim:02.07.2009).

Prof. Dr. Aytaç EKER’e Armağan

16

THE FIRST STEP OF STRATEGIC MANAGEMENT IN

TURKEY TO THE PUBLIC FINANCIAL MANAGEMENT:

TRANSITION TO THE PERFORMANCE BASED

BUDGETING SYSTEM BASED ON STRATEGIC PLANNING

Prof. Dr. Kamil TÜĞEN

Dokuz Eylül University

Faculty of Economics and Administrative Sciences

Assist. Prof. Dr. Esra DEMİRCAN

Çanakale Onsekiz Mart University

Biga Faculty of Economics and Administrative Sciences

INTRODUCTION

Today in the 21st century which we are in, in parallel to the

developments in the comprehension of government, the functions, the

roles and the responsibilities of the government in financial areas have

changed and the foundation of the new economic system has begun to

form. After 1980’s especially the economic doctrins and the economic

entegration movements played an important role in determining the

government’s economic role. New economic system has closely

affected all the economic formations and newly shaped policies in this

process. One of the elements that new economic system and the new

government comprehension affects is the budgetting systems.

After 1980 as a result of the rapidly increasing globalisation

process limited sovereign government adopted limited-controlled and

program focused budget. In this context, budgetting systems that are

used to achieve the targets envisaged in the budget policies have also

changed and nearly all over the world performance based budgetting

according to the strategical planning is accepted. Performance based

budgetting based approach started in developed countries and has also

been practiced in most of the developing countries or taken into the

agenda of the reform process. Today most of the OECD countries are

practicing performance based budgetting system and are including

performance logic to their budget reports in some way.

In the new economic system because of the globalisation period,

new developments in the public financial management affected the

budget systems closely performance based budgetting system thats

Kamu Maliyesinde Seçme Yazılar

17

especially applied firstly in OECD countries and after 1990’s in the

developed countries, caused a new approach in public financial

management comprehension. This system puts forward the balance

between the aimed services of the public institutions and

establishments and the sources and it also describes whether the

targets are achieved or not. It focused on providing efficiency in

public services by including the concepts like strategical planning,

evaluation, and testing, input-output and efficiency for the first time.

Performance based budgetting system is a system that aims to

achieve the determined goals in direction of determining the

performance indicators in spending units and so it is a result–focused

budgetting system in public economy and evaluates the accesibility of

macro economic targets with practices like strategical plans and

function analyses.

According to the performance based budgetting guide written by

Ministry of Finance in 2004 performance based budgetting is a kind of

bugdetting system that determines the main functions of public

management, the aims and targets as a result of the application of

these functions and in direction with these aims and targets it provides

the use of the sources and evalutes whether these targets are achieved

or not by making performance measurements and reports the results.

One of the most important tools that enables the government to

practice its economic functions is budget formation. In the regulation

and manipulation of the economy the practice of the economy policy

the budget systems that form classification techique of the items in the

budget play an important role. Because of this, as a result of the

globalisation process in our era here is a new economic system and in

public affairs the acceptance and the application of the Performance

Based Budgetting Acording To The Strategical Planning is a very

important step. With this system, in public finance management for

the first time strategical planning process period has started. So the

practice of the plans and programs prepared in macro level in public

institutions is possible to apply by making strategical planning via

budget.

In this way now Turkey took its first steps with the 5018 numbered

law of Public Financial Management and Control and started to

18

Prof. Dr. Aytaç EKER’e Armağan

practice performance based budgetting according to the strategical

planning in public organisations.

In this process reconstruction of the Turkish public finance

management and the efficiency in public services practised but on the

other hand there are some problems about the harmony of the system.

Performance based budgetting according to the strategical planning

process is a kind of budgetting system that is based on result evalution

indicating whether the aims determined by the public sources are

achieved. From this point of view we can easily see how much the

government expenditure and with which aims it expenditure. In

Turkish public financial management with Law of Public Financial

Management And Control the application of performance based

budgetting according to the strategical planning and performance

indicators in public institutions are envisaged. And budget as well as

being a financial plan it is also considered as an economic tool.

The application of performance based budgetting system according

to the strategical planning in Turkey enables to practice the financial

discipline to form budget-plan relationship, to get the access to the

medium dated spending system, to provide the performance

management and instruction to provide the financial transparency. As

well as this the problems in the practise process, the need of time for

the harmonization and the success of the system in public organisation

should also be taken into consideration.

The economic and political cyclical developments in our era of the

21st century and the erosion of social expectations affected closely the

concept of management. Strategic management is one of these

concepts that has been mentioned in this process. Strategic

management is the long term process of the management concept that

is expressed as the efficient and effective use of the production

sources in order to realise the objectives of an enterprise or an

organisation.

In the period of after 1980 with the globalisation process the

perspective of the public financial management has changed. In this

context, both in developed and developing countries strategic

management concept in public financial management began to be

accepted. Strategic management is a process that was envisaged to

provide efficiency and effectiveness in the public services and public

Kamu Maliyesinde Seçme Yazılar

19

financial management process. In this process the concept of strategic

planning which is an important element of the strategic management is

included with the budgeting system that implemented in the public

financial management. Turkey also took part in this process and put ıts

fırst step to strategic planning in public financial management with the

Law of Public Financial Management and Control that was adopted in

2003.

In this study after mentioning the theoretical side of the strategic

management and strategic planning concept, the strategic management

in public financial management and strategic planning which is one of

the phases of the strategic management will be presented. In the final

part of the study the practice of the strategic management and strategic

planning in Turkey’s public financial management will be evaluated.

In this part the conceptual frame of the performance based budgeting

system which is the practice tool of the strategic planning will be

studied. The method used in this study is based on theoretical

description.

1. THE CONCEPTUAL FRAME OF THE STRATEGIC

MANAGEMENT AND STRATEGIC PLANNING

Strategic management is the process of using the production

sources (natural sources, human resources, capital, raw material,

machines etc.) of an enterprise or organisation efficiently and

effectively in order to realise the objectives of the enterprise or the

organisation (Ülgen and Mirze, 2004:25). With this definition

strategic management isn’t related with the daily and usual activities

management of enterprise organisation, it is related with the long term

activities that will provide the survival and competetive atmosphere

and also profit over average income fort his enterprise. In this context,

strategic management concentrates on the subjects that will increase

the life-long process of the enterprise in long term period and will

improve competetive skills (Ülgen and Mirze, 2004:25-26).

As mentioned above, strategic management is an approach that

includes the competetive based activities for enterprise and the total

arrangement of the economic approaches that the managers use in the

process. The strategy of the enterprise is the ‘game plan’of the

enterprise to achieve a good place in the target market to compete

20

Prof. Dr. Aytaç EKER’e Armağan

successfully and to have a good performance for the customers. From

this aspect of the view, the strategy provides a road map to function

the activities as well as being an action plan to have sustainable

competetive advantage over the rivals and provide customer

satisfaction (Yılmaz, 2003:69).

Strategic management is evaluated as a process in enterprises and

organisations. In this context it is possible to describe the strategic

management process as the total of the collection of information,

analyse, selection, desicion, and process activities of the enterprise to

provide a long term life and sustainable competetive advantage (Ülgen

ve Mirze, 2004:31).

Strategic planning provides the improvement of activities in source

allowance and short term planning and enables the efficiency in the

enterprises activities. The main elements of the strategic planning is

top managers, the mission and objectives of the organisation, the

environmantal factors and sources. The implementation of the

strategic thinking ‘strategic management process’ can be evaluated

strategy production that the strategies formed (formation of vision,

formation of mision, far environmental analyse, close environmental

analyse, swot analyse etc.) strategy implementation phase that the

strategies practiced (documantation, supplies, preparation, education,

etc.) and strategic learning phase that helps to form new strategies by

applying the information and experiments (strategy monitoring,

evaluation and analyse) (Güçlü, 2003:75-77).

As a result strategic management can be described as the series of

future forwarded activities series and the application of the decisions

in order to achieve the objectives of the organisations. Because of this,

strategic management can be described as a management process that

must be followed by all kinds of organisations (Yılmaz, 2003:71).

One of the elements of the strategic management is strategic

planning. As it can easily be understood from the figure 1.1., strategic

management is a multi dimensional process including the strategic

planning. Strategic planning which is based on the long term planning

understanding that was begun to be implemented in the enterprises

after Second World War and is a process that all the elements of the

external environment is evaluated with a strategic analyse analytically

(Ülgen ve Mirze, 2004:36-37).

Kamu Maliyesinde Seçme Yazılar

21

Figure 1.1.: The Process of Strategic Management Analysis

Source: S., J., Black and L., W., Porter, Management Meeting New

Challenges, Prentice Hall, New Jersey, 2000, s.197.

Although strategic management often is discussed as an extension

of strategic planning, and the two terms often are confused and used

interchangeably, they are by no means synonymous. Strategic

planning has been defined as “a disciplined efford to produce

fundamental decisions and actions that shape and guide what an

organization is, what it does, and why it does it” (Bryson, 1988:5; in

Poister and Streib, 1999:309). Strategic management shares these

same attributes, but it is a much more encompassing process that is

concerned with managing an organization in a strategic manner on a

continuing basis. Strategic planning is a principal element but not the

essence of strategic management, which also involves resource

management, implementation and control and evaluation (Halachmi,

Hardy, & Rhoades, 1993:165; Steiss, 1985:9; in Poister and Streib,

1999:309, 310).

Strategic planning is the processes to develop a group strategy in a

wider perspective. Strategical planning is the total activities that

sytemitazes the processes of an organisation to achive its goals and

objectives (Tapinos vd, 2005).

Strategic planning had its birth in the l950’s and reached maturity

stage in the l980’s. The size, scope and complexity of the modern

business world stresses the need to extend the planning and budgeting

horizon beyond the twelve month operating period (Webster et al.,

Prof. Dr. Aytaç EKER’e Armağan

22

1989). Strategic planning techniques can be broadly classified into

five main schools of thought based on style or focus (Taylor, 1984).

These are planning as a central control system, a framework for

innovation, an organizational change process, a political activity and

way of exploring future.

Strategic planning is the set of processes undertaken in order to

develop a range of strategies that will contribute to achieving the

organizational direction. A great variety of definitions of strategic

planning have been expressed in the literature. Grant (2003) provides

an extensive review of strategic planning’s history from “long range

planning” until the current debates between “strategic management”

and “strategic thinking”. A very inclusive definition is “strategic

planning attempts to systematise the processes that enable an

organization to attain its goals and objectives. There are five general

steps in the strategic planning process: goal/objective setting, situation

analysis, alternative consideration, implementation and evaluation”

(Crittenden and Crittenden, 2000).

Strategic planning process consists of generally five consequent

steps (Tapinos vd, 2005);

* Goal / objective determination,

* Situation analysis,

* Alternative considerations and factors,

* İmplementation,

* Evaluation.

Bryson identifies seven stages in the process of strategic planning

also (Bryson, 1988:46):

* Initiating and agreeing on a strategic planning process,

* Identifying organizational mandates,

* Clarifying organizational mission and values,

* Assessing the external environment: opportunities and

threats,

* Assessing

weaknesses,

the

internal

environment:

strengths

and

Kamu Maliyesinde Seçme Yazılar

23

* Identifying strategic issues,

* Formulating strategies to manage these issues.

There is also an important role of the performance measurements

to achieve the determined objectives with strategic planning Neely et

al. (1994) claim that performance measurement:

* Helps managers to identify good performance,

* Makes explicit the trade-offs between profit and investment,

* Provides a means of introducing individual strategic stretch

targets, and

* Ensures that corporate management knows when to intervene

if business performance is deteriorating.

The questions concerning the strategic planning process were

structured according to the elements of the Strategic Development

Process model and were grouped under eight sections (See: Figure

1.2.);

“Organizational

direction

development”,

“Strategic

initiatives/options

development”,

“Strategy

selection”,

“Implementation”, “Feedback and strategic control”, “Performance

measurement”, “Assessment of uncertainty” and “Evaluation of

strategic planning”. The last section consisted of a series of more

general questions concerning strategic planning process; this section

contained also a set of five questions assessing the effectiveness of the

strategic planning process. In addition, a list of established

management techniques was provided and the responders were asked

to mark which management techniques were used in the strategic

planning process in their own organizations.

The degree of the realisation of the determined objectives with

strategic planning is closely related with the success of the strategic

planning. The evaluation of the strategic planning process is a vital

need for strategists, and therefore a research field attracting the

interest of academics (see, for example, Moroney, 1999) 2. The survey

questionnaire included five variables that have been used as

2

See; Moroney, M. (1999), “Strategy Evaluation: Towards an Updated Paradigm”,

Journal of Irish Academy of Management, Vol. 21 No. 1, pp. 103-30.

Prof. Dr. Aytaç EKER’e Armağan

24

assessments of the strategic planning process. These variables

examine whether the strategic planning process:

* Supports the achievement of the organization’s goals,

* Is efficient,

* Is effective;

* Leads to the adoption of successful strategies; and

* Is considered a successful process

Strategic management that’s the long term management of

enterprise or organisations and one of the elements of the strategic

management; strategic planning is having new dimensions and

broader aspects because of the rapidly changing environment and

competetive conditions (Ülgen and Mirze, 2004:37). Within this

context, the concept of strategic management and strategic planning

are taking their place in the literature as a public management concept

today.

Figure 1.2.: Strategic Development Process Model

Source: Dyson and O’Brien (1998), Strategic Development: Methods and

Kamu Maliyesinde Seçme Yazılar

25

Models, Wiley, Washington, DC; ın Tapinos, E. Dyson, R.G. and Meadows, M.,

(2005), “The Impact of Performance Measurement in Strategic Planning”,

International Journal of Productivity and Performance Management,

Volume:54, No: 5/6, pp:370-384.

2.

STRATEGIC

PLANNING

AND

STRATEGIC

MANAGEMENT IN PUBLIC FINANCIAL MANAGEMENT

Strategic management is started to be evaluated as a total concept

related to modern public management that aims at constant

development and change. Strategic management includes the main

elements of the administration and the reciprocal relations of the tools,

and the social and economic objectives. In this context, strategic

management desribes common intelligence and the collective

structure of this intelligence (Aydemir, 2005:24).

Strategic management has been addressed in the public

administration literature (Koteen, 1989; Nutt & Backoff, 1992; Rabin,

Miller & Hildreth, 1989; Steiss, 1985) 3 but by no means as

extensively as has its most critical component, strategic planning, or

other management approaches such as total quality management.

However, a more recent article by Vinzant and Vinzant 4, 1996; goes a

long way toward refocusing appropriate attention on the role of

strategic management in the public sector and discussing

implementation issues and strategies in an instructive manner (Poister

and Streib, 1999:308).

Strategic management is not a linear process of planning,

implementation and evaluation. Rather, it entails managing a public

agency from a strategic perspective on an ongoing basis to ensure that

strategic plans are kept current and that they are effectively driving

3

See; Koteen, J., (1989), Strategic Management in Public and Nonprofit

Organizations, Praeger, New York, Nutt, P.C. and Backoff, R. W., (1992),

Strategic Management of Public and Third Organizations: A Handbook for

Leaders, Jossey Bass, San Francisco, Rabin, J., Miller, G.J. and Hildreth, W. B.,

(1989), Handbook of Strategic Management, Marcel Dekker, New York, Steiss,

A. W., (1985), Strategic Management and Organizational Decision-Making,

MA: D.C. Heath, Lexington.

4

See; Vinzant, J.C., and Vinzant, D.H., (1996), “Strategic Management and Total

Quality Management: Challenges and Choices”, Public Administration Quarterly.

26

Prof. Dr. Aytaç EKER’e Armağan

other management processes. Strategic management requires the

following (Poister and Streib, 1999:311);

* Continual monitoring of the “fit” between the organization

and its environment and tracking external trends and forces that are

likely to affect the governmental jurisdiction or agency,

* Shaping and communicating to both internal and external

audiences a clear vision of the type of organization the governmental

unit is striving to became,

* Creating strategic agendas at various levels, and in all parts

of the organization, and ensuring that they become the driving force in

all other decision making, and

* Guiding all other management processes in an integrated

manner to support and enhance these strategic agendas.

Figure 2.1. presents a model of strategic management that might be

useful for many public managers. At its core are the underlying values

that are most important to the agency, its mission within the

governmental system and the communities or constituencies it serves,

and a vision of what the agency should look like in the future. For

strategic management to be successful, there must be a shared

commitment to the values, mission, and vision both vithin the

governmental unit or agency (including elected officials or appointed

executives, professional managers, and employees) and among the

elevant external stakeholders. Thus, an important part of strategic

management entails developing and refining a clear sense of values,

mission, and vision and working to build and maintain widespread

ownership of them (Poister and Streib, 1999:312).

The strategic management task for the general purpose government

agency involves not only the development of strategies for

implementing policy and for the internal and external management of

the agency, but also for the establishment of organizational purpose

and character. The available strategies and forms of action are

restricted at the general purpose government agency level by various

factors including constitutional arrangements, legislative and judicial

mandates, governmentwide rules and regulations, jurisdictional

boundaries, resource constraints, political climate factors, and client

Kamu Maliyesinde Seçme Yazılar

27

and constituent interest 5. In this context, strategic choice and action

taking by individual agencies is highyl dependent on external

influences and environmental forces. Since the primary goal of

strategic management in public organizations is to provide direction

for the organization through the coalignment of internal and external

strategic variables, strategic management at the agency level involves

the joining together of external demands, constraints, and mandates

with agency-specific goals, objectives, and operational procedures

(Wechsler and Backoff, 1986:321-322)

Figure 2.1. A Proposed Strategic Management Model

5

That these factors might constrain the strategies of general purpose government

agencies is consistent with much of the literature related to public bureaucracy and

management. See, for example, Laurence E. Lynn, Jr., Managing the Public’s

Business (New York: Basic Books, Inc., 1981); Francis E. Rourke, Bureaucracy,

Politics, and Public Policy, 3d ed. (Boston: Little, Brown and Company, 1984); and

Donald P. Warwick, A Theory of Public Bureaucracy (Cambridge: Harvard

University, 1978).

28

Prof. Dr. Aytaç EKER’e Armağan

Source: Poister, T.H. and Streib, G., D., (1999), “Strategic Management in the

Public Sector: Concepts, Models, and Processes”, Public Productivity &

Management Review, Vol. 22, No. 3. (Mar., 1999), p.312.

Strategic mananegement has been implemented in all of the

organısatıons functıonıng in private sector, public sector and third

sector (volunteer non profit sector or non-governmental organization)

in todays world and is a management technique which is very

important in determinatıon and realisation of the future objectıves of

the enterprises and organısatıons and also the complexity of the

globalized public life and the increase of the expectatıons in the state

and public administratons, makes this technıque more important day

by day. This is a fact that the legitimacy of the state and public

administratıon should answer the differentıated expectations and take

into consideration the happiness of the employee and citizens (Saraç,

2005:75)

Strategic planning phase that forms an element of the strategic

management and makes the communication and participation easy and

provides the analythic desicion making, is an ımportant process whıch

must be implemented in public admınıstratıon. In this process the

advantages of the strategic planning over public can be listed as

(Yılmaz, 2003:78-79);

* It helps the enforcement of the of the plan program and budget

relation,

* It forms a starting point in constructing an efficient management

and expenditure system in public sector,

* It enables the organisations to have a long term concrate based

planning understanding instead of short term planning focused on spot

actions that is not forwarded to any objective,

* Constant improvement with vision evaluation enables the

understanding of renovation according to new developments, increase

of the service, quality, efficiency and diversity,

* Because of the necessity of the formation of the performance

indications, all kinds of the planning and implementing activities

should be shaped efficiently, participantly, transparently and

responsibility of accountability,

* It makes the monitoring and inspection of the progress easy by

entegrating them,

Kamu Maliyesinde Seçme Yazılar

29

* It enables to collect data and analyse the results,

* It develops the participatory administration in organisations.

Strategic planning aimed with strategic management includes

the activities, desicions and implementations to develop practical and

efficient strategies for developing countries in sectoral level and micro

level. While planning the future activities after a definite phase to

make a budget and to implement these according to the budget details

is a main management principle with no doubt. From this aspect of the

view, strategic planning is important as a technical tool to control the

changes in public administration production, finance, marketing and

advertisement, efficiency, workforce policies, organisational structure

and product development in a competetive and rapidly developing

atmosphere (Bircan, 2002:18).

In our era of globalisation process, in order to use science and

technology, it is compulsary to make some changes in organisational

structures and all level organisations. In this formation process states

opened their doors to competetions and started to implement new

perspective that will enable efficiency in services. Within this context,

the increase of quality in services, services focused on citizens, public

financial management based on efficient source use has been

important. Changing government perspective started to use strategic

management and strategic planning as a tool to achieve the determined

objectives.

30

Prof. Dr. Aytaç EKER’e Armağan

3.

THE

FIRST

STEP

OF

THE

STRATEGIC

MANAGEMENT AND PLANNING IN TURKEY’S PUBLIC

FINANCIAL MANAGEMENT: LAW OF 5018

In direction with the current waves in the world, important steps

have been put forward to strategic management approach and strategic

thinking in our public administration. Answering the questions, giving

importance to performance measurement, participation, the use of

medium and long term approaches and focusing on results rather than