V. Anadolu International Conference in Economics,

May 11-13, 2017, Eskişehir, Turkey.

Türkiye için “S Eğrisi” Analizi

Yrd.Doç.Dr. Burcu BERKE

Ömer Halisdemir Üniversitesi, İİBF, İktisat Bölümü

[email protected]

Arş.Gör.Dr. Gülsüm AKARSU

Ondokuz Mayıs Üniversitesi, İİBF, Siyaset Bilimi ve Kamu Yönetimi Bölümü

[email protected]

ÖZET

Ekonomide kısa dönemde dış ticaret dengesinin döviz kurundaki değişmelere olan tepkisiyle

ilgili iki temel kavram vardır: J ve S eğrileri. Her iki kavram, ulusal para değer kaybettiğinde

dış ticaret dengesinin böyle bir duruma anlık olarak uyum sağlamayabileceği (veya

iyileşemeyeceği) fikri üzerine kurulmuştur. Bu çalışmada üzerinde durulan S eğrisi kavramı

dış ticaret dengesi ve dış ticaret hadleri veya reel döviz kuru arasındaki ilişkiye dayanmaktadır

(Backus vd., 1992). Bu hipotezde, cari reel döviz kuru ve dış ticaret dengesinin gelecek

değerleri arasındaki korelasyon pozitif olabilirken, cari reel döviz kuru ve dış ticaret

dengesinin geçmiş değerleri arasındaki korelasyon ise negatif olabilmektedir. Bunun nedeni,

geçmiş dış ticaret dengesi değerlerinin artmasının (yani, dış ticaret fazlalarının) bugün ulusal

paranın değerlenmesine yol açabilmesidir (Bahmani-Oskooe ve Zhang, 2014). Bu çalışmada,

Türkiye için cari ve gelecek dış ticaret dengesi değerleri ile cari reel döviz kuru arasındaki

“korelasyonu” inceleyen “S eğrisi” hipotezi analiz edilecektir.

Anahtar Kelimeler: Dış Ticaret Dengesi, Reel Döviz Kuru, S eğrisi, Türkiye

Jel Kodları: F14, F31, C80

1

V. Anadolu International Conference in Economics,

May 11-13, 2017, Eskişehir, Turkey.

“S Curve” Analysis for Turkey

ABSTRACT

There are two basic concepts in economics related to how foreign trade balance reacts to short

term fluctuations in exchange rates. These are the J and S Curves. Both concepts are based on

the idea that foreign trade balance might not instantaneously adapt (or improve) to loss in the

value of national currency. The S-curve concept that is elaborated in this study is based on the

relation between foreign trade balance and real exchange rates (Backus et al., 1992).

According to this hypothesis the correlation between the future values of current real

exchange rates and foreign trade balance can be positive while the correlation between the

past values of current real exchange rates and foreign trade balance can be negative. This is

because an increase in past trade balance values (or otherwise, foreign trade surplus) can

cause an increase in national currency in the present term (Bahmani-Oskooe and Zhang,

2014). In this study the “S-curve” hypothesis, which examines the “correlation” between the

current and future foreign trade balance and current real exchange rates, will be analysed for

Turkey.

Key Words: Foreign Trade Balance, Real Exchange Rate, S Curve, Turkey

Jel Codes: F14, F31, C80

2

V. Anadolu International Conference in Economics,

May 11-13, 2017, Eskişehir, Turkey.

Giriş:

Literatürde, Bretton Woods sisteminin çöküşünün ardından ulusal paraların değerindeki

büyük dalgalanmalar nedeniyle (Gagnon ve Knetter, 1995: 289) bu paraların değerlenmesi

veya değer kaybetmesinin dış ticaret akımlarına olan etkileri yoğun biçimde tartışılmıştır

(Bahmani-Oskooee ve Hegerty, 2010: 580). Ticaret hadleri ve dış ticaret dengesi ve/veya cari

hesap arasındaki ilişkinin varlığı ise Laursen ve Metzler (1950) ve Harberger (1950)’den

itibaren çalışılmaya başlanmıştır. Bu değişkenlerden dış ticaret dengesinin net döviz

gelirlerini ve ticaret hadlerinin ise oldukça oynak (volatilite) olup bu dövizlerin satın alma

gücünü belirlediği söylenirken, aslında bunlar özellikle gelişmekte olan ülkelerde önemli

makro göstergelerden sayılmaktadır (Senhadji, 1998: 106).

Literatürde ulusal paranın değer kaybının dış ticaret dengesini ilk başta kötüleştirip daha

sonra da iyileştirdiğinin ileri sürüldüğü iki kavram vardır: bunlar J ve S eğrileri olup S eğrisi

analizinde bir ülkenin döviz kurundaki değişme öncesi ve sonrasında dış ticaret dengesinin

değişimi incelenmektedir (Bahmani-Oskooee ve Hegerty, 2010: 580). Literatürde S eğrisi

kavramı ilk olarak Backus vd. (1992) tarafından ele alınmıştır ve onlar dış ticaret dengesinin

döviz kurunun hem geçmiş hem de gelecek hareketlerden etkilendiğini belirtmişlerdir. Daha

açık olarak, ekonomide dış ticaret açığı mevcut iken bir devalüasyon olabilmekte (negatif

korelasyonun varlığı); diğer yandan, bir dış ticaret fazlası mevcut iken ise dış ticaret dengesi

ve döviz kurları arasında pozitif bir korelasyon gelişebilmektedir. Literatürde S eğrisinin

pozitif kısmı bir J eğrisini andırırken, diğer kısmı ise dış ticaret dengesi iyileştikçe tersine

dönmektedir (Bahmani-Oskooee ve Hegerty, 2010: 586).

Bu çalışmada 1998:Q1-2016Q2 döneminde Türkiye’nin toplam düzeyde dış ticaret

dengesinin 37 OECD ülke grubu karşısında bir S eğrisi kalıbı izleyip izlemediği üç farklı reel

efektif döviz kuru kullanılarak incelenmektedir.

1. S Eğrisinin Teorik ve Ampirik Yönleri:

3

V. Anadolu International Conference in Economics,

May 11-13, 2017, Eskişehir, Turkey.

Literatürde belirtildiği gibi dış ticaret dengesi ve dış ticaret hadleri veya reel döviz kuru

arasındaki kısa dönemli ilişkinin analizinde kullanılan iki temel kavram vardır: bunlar J ve S

eğrileri şeklindedir (Bahmani-Oskooee, Gelan ve Ratha, 2008: 335). Bunlardan S eğrisi

analizi devalüasyon öncesi ve sonrasında dış ticaret dengesi ve döviz kuru arasındaki

korelasyonları ortaya koymaktadır (Bahmani-Oskooee ve Hegerty, 2010: 581).

Bu kavram ilk olarak Backus vd. (1992: 1) tarafından ele alınmış olup çalışmalarında dış

ticaret dengesinin geçmiş değeri ile döviz kurunun cari değeri arasındaki çapraz korelasyon

negatif iken, dış ticaret dengesinin gelecek değeri ve döviz kurunun cari değeri arasındaki

korelasyonun pozitif olduğunu bularak, bu korelasyon fonksiyonunu S harfine benzetmişlerdir

(Bahmani-Oskooee ve Ratha, 2007b: 430; Bahmani-Oskooee ve Ratha, 2008: 142; BahmaniOskooee, Gelan ve Ratha, 2008: 335; Bahmani-Oskooee ve Ratha, 2009: 1). Bir diğer

ifadeyle, “dalgalı kur rejiminde, ulusal paranın değer kaybı bazı intibak gecikmelerinin

ardından gelecekte dış ticaret dengesini iyileştirirken, bir dış ticaret açığı da gelecekte bir

değer kaybı yaratabilmektedir”(Bahmani-Oskooee ve Fariditavana, 2014: 165).

S eğrisi ile ilgili ampirik çalışmalar toplam düzeyde (bir ülke ve dünyanın geri kalanı

arasındaki dış ticaret dengesinin incelenmesi), çift taraflı (iki ülke arasında S eğrisinin

incelenmesi) ve endüstri spesifik (iki ülke arasındaki çift taraflı veri setinin kullanılması,

ancak, mallara göre ayrıştırılmış bir analizin yapılması) şeklinde üç kategoriye ayrılır

(Bahmani-Oskooee ve Hegerty, 2010). Literatürde ilk olarak, Backus vd. (1992)’nin 11

sanayileşmiş ülkenin dış ticaret dengesinin bir S eğrisi izlediğine ilişkin çalışmasının ardından

Senhadji (1998), 1960-1993 döneminde 30 az gelişmiş ülke için bu eğrinin varlığını

araştırdığı çalışmasında, ticaret hadleri ve dış ticaret dengesinin davranışında böyle bir eğrinin

varlığını ortaya koymuştur. Hem Backus vd. (1992) hem de Senhadji (1998) toplam düzeyde

bir analiz yapmışlardır. Ayrıca, Bahmani-Oskooee ve Fariditavana (2014) Backus vd.

(1992)’nin kullandığı 11 sanayileşmiş ülkeyi yeniden ele alarak yaptıkları S eğrisi analizinde,

döviz kuru değişmelerinin dış ticaret dengesinde asimetrik etkilere sahip olduğunu ve böylece

bir S eğrisinin varlığını tespit etmişlerdir.

Çift taraflı analizlere bakıldığında, Bahmani-Oskooee ve Ratha (2007a), 1973-2005

döneminde Japonya ve onun ticaret partnerleri arasında dış ticaret verisini ayrıştırarak ticaret

partnerlerinin bir çoğu karşısında bir S eğrisi kalıbının olduğunu dile getirmişlerdir. BahmaniOskooee ve Ratha (2007b), ABD ve onun ticaret partnerleri arasında dış ticaret verisini

4

V. Anadolu International Conference in Economics,

May 11-13, 2017, Eskişehir, Turkey.

ayrıştırarak hem toplam hem de endüstri spesifik düzeyde dış ticaret dengesi ve dış ticaret

hadleri arasındaki çapraz-korelasyon fonksiyonlarını araştırmışlar ve S eğrisinin varlığı için

özellikle toplam düzeyden çok çift taraflı analizde daha güçlü kanıtlar bulmuşlardır. BahmaniOskooee, Gelan ve Ratha (2008), 1971-2004 döneminde bir grup Afrika ülkesi için ülkeler

arasında dış ticaret dengesinin döviz kuruna tepkisinin simetrik olmadığını da vurgulayarak S

eğrisinin varlığını bulmuşlardır.

Endüstri spesifik düzeyde analizlere bakıldığında ise Bahmani-Oskooee ve Ratha (2008),

1960-2003 döneminde UK’den ihraç ve ithal edilen 52 mala ilişkin ABD yıllık verisini

kullanarak hem toplam hem de endüstri spesifik düzeylerde S eğrisi analizlerini yapmışlar ve

toplam düzeyde bu eğriye yönelik herhangi bir destek bulamazlarken, endüstri spesifik

analizin çoğunda ise S eğrisinin varlığını dile getirmişlerdir. Bahmani-Oskooee ve Ratha

(2009) 1962-2004 döneminde ABD ve Kanada arasında endüstri spesifik düzeyde bir analiz

yaparak 41 endüstri için çift taraflı dış ticaret dengesi çerçevesinde S eğrisinin kanıtını

bulurlarken, S eğrisinin olmadığı 19 endüstri için ise döviz kuru değişmelerinin yansıma

(pass-through) etkilerinin gerçekleşmediğini belirtmişlerdir. Bahmani-Oskooee ve Ratha

(2010), Çin için S eğrisinin varlığını araştırdıkları çalışmalarında, toplam düzeyde böyle bir

eğri söz konusu değil iken endüstri spesifik düzeyde ise endüstrilerin yaklaşık olarak

yarısında (özellikle büyük endüstrilerde) S eğrisinin olduğunu söylemişlerdir. BahmaniOskooee ve Xu (2010), 1978-2006 döneminde ABD ve Hong-Kong arasında dış ticaret yapan

104 endüstrinin 34’ünde (küçük ve büyük) S eğrisinin varlığını kanıtlamışlardır. Ghosh

(2012), 1989Q1-2010:Q4 döneminde ABD’nin dış ticaret dengesi ve ticaret hadleri arasındaki

S eğrisi ilişkisini hem toplam hem de ayrıştırılmış düzeylerde araştırmış ve her iki düzeyde de

(özellikle 20 endüstriden 15’inde) S eğrisinin varlığını tespit etmiştir. Son olarak, BahmaniOskooee ve Xi (2015), Brezilya için toplam düzeyde yapılan diğer çalışmalardan farklı olarak

endüstri spesifik olarak S eğrisinin olup olmadığını araştırdıkları çalışmalarında 95

endüstriden 52’si için bu eğrinin varlığını bulmuşlardır.

Türkiye için yapılan çalışmalara bakıldığında S eğrisi etkisinin varlığına ilişkin farklı

sonuçlara ulaştıkları görülmektedir. Çalışmalar, endüstri spesifik ve toplam düzeyde S

eğrisinin varlığını test etmeye odaklanmaktadır. Bunlardan Küçükaksoy ve Çiftçi (2014),

2003:01-2014:04 döneminde Türkiye için bir S eğrisi etkisinin geçerli olduğu sonucuna

ulaşmışlardır. Bekar ve Terzi (2016), 2002:01-2014:12 döneminde endüstri spesifik bir analiz

5

V. Anadolu International Conference in Economics,

May 11-13, 2017, Eskişehir, Turkey.

yaparak, 8 endüstriden 5’inde S eğrisi etkisinin geçerli olduğunu gösterirken, Korkmaz ve

Bilman (2016), 2003:Q1-2011:Q4 döneminde 9 endüstriden sadece 1 endüstri için S eğrisinin

varlığını bularak, toplam düzeyde bir S eğrisi etkisinin geçersiz olduğunu da dile

getirmişlerdir. Benzer olarak, Akkay (2015) 2003:Q1-2012:Q4 döneminde toplam düzeyde

bir analiz yaparak, gelişmiş ülkeler ve ikili dış ticaret dikkate alındığında, Türkiye’nin dış

ticaretinde önemli paya sahip 20 ülkeden 14’ünde S eğrisi etkisini bulmuştur.

2. Türkiye’de S Eğrisi: Yöntem, Veri Seti ve Analiz Sonuçları:

Çalışmadaki verilerin tamamı Hodrick-Prescott (HP) filtresi ile trendlerinden arındırıldıktan1

sonra dış ticaret hadleri veya reel döviz kurları ve dış ticaret dengesi arasındaki çapraz

korelasyonlar çeşitli gecikmeler ve öncüller için hesaplanarak, bunlara karşılık gelen

gecikmeler karşısında grafiği çizilir. Bulunan çapraz korelasyon fonksiyonları asimetrik iken

veya bir diğer ifadeyle, katsayılar pozitif gecikmeler için pozitif ve negatif gecikmeler için

negatif iken ekonomide bir S eğrisi var demektir. İlave olarak, eş zamanlı (contemporaneous)

korelasyon (j=0 iken her iki değişken arasındaki korelasyondur) pozitif veya negatif olabilir,

eğer bu korelasyon negatif ise ekonomide bir Harberger-Larsen-Metzler (HLM) etkisinden

söz edilmektedir (Bahmani-Oskooee ve Ratha, 2007a: 484; Bahmani-Oskooee ve Ratha,

2008: 144; Bahmani-Oskooee, Gelan ve Ratha, 2008: 337).

2.1. Yöntem:

Yöntem olarak, S eğrisi, reel döviz kurları ve dış ticaret dengesinin gelecek ve geçmiş

değerleri arasındaki korelasyonları (1) no.lu eşitlik şeklinde hesaplanarak elde edilmektedir

(Bahmani-Oskooee ve Hegerty, 2010: 586; Bahmani-Oskooee ve Xi, 2015: 81):

Korelasyon

( RD RD)(T D

t j

t

TD)

(1)

( RDt RD) (T Dt j TD) 2

2

(1) nolu eşitlikte RD ve TD, reel döviz kuru ve dış ticaret dengesini; RD ve TD ise belirtilen

değişkenlerin ortalamalarını göstermekte olup j ise [-5, 5] aralığında değerler alabilen

gecikme ve öncülleri temsil etmektedir. Bir diğer ifadeyle, j; -5, -4, -3, -2 ve -1 gibi negatif

değerler aldığında, cari reel döviz kuru ve dış ticaret dengesinin geçmiş değerleri arasındaki

1

Tüm veri setinin trendlerinden ayrıştırılması, kısa dönemli dalgalanmaların değişkenlerdeki uzun dönemli

hareketlerden ayrılmasını mümkün kılmaktadır (Ghosh, 2012: 328).

6

V. Anadolu International Conference in Economics,

May 11-13, 2017, Eskişehir, Turkey.

korelasyon katsayıları hesaplanırken, j; 1, 2, 3, 4, ve 5 gibi pozitif değerler aldığında ise cari

reel döviz kuru ve dış ticaret dengesinin gelecek değerleri arasındaki aynı korelasyon

hesaplaması yapılır (Bahmani-Oskooee ve Xi, 2015: 81). Dolayısıyla, j negatif değerler

aldığında, reel döviz kurunun geçmiş dış ticaret dengesiyle korelasyonu hesaplanırken, pozitif

değerler aldığında ise reel döviz kurunun gelecek dış ticaret dengesi ile korelasyonu

görülmektedir.

Örneğin, j=0 iken her iki değişken arasındaki eş zamanlı korelasyona

ulaşılırken, j=1 iken reel döviz kuru ve dış ticaret dengesinin bir dönem ileri veya gelecek

değeri (TDt+1) arasındaki korelasyon hesaplanır. Bu şekilde öncüller devam ederken, benzer

olarak j=-1 iken ise reel döviz kuru ve dış ticaret dengesinin bir dönem gecikmeli veya

geçmiş değeri arasındaki korelasyon hesaplanarak bütün gecikmeler bu şekilde gitmektedir. S

eğrisi analizinde her iki değişken uzun dönemli trendden sapmalar şeklinde ölçüldüğü için

şeklin pozitif unsuru “aşırı” büyük dış ticaret fazlasının bir devalüasyonla korelasyonlu

olduğunu; negatif unsuru ise dış ticaret açığının devalüasyonla ilişkili olduğunu gösterir. Bir

başka nokta ise j’nin pozitif değeri gelecek fazlalar veya açıkların cari devalüasyonla

korelasyonlu olduğunu; j’nin negatif değerleri ise cari devalüasyonun geçmiş bir fazla veya

açıkla korelasyonlu olduğunu ortaya koymaktadır. S eğrisinin varlığı için sadece devalüasyon

sonrası J eğrisinin ortaya çıkması değil aynı zamanda zıt ilişkinin de devalüasyon öncesi

varlığı gerekmektedir. Kısaca, S eğrisi, dış ticaret dengesi ve dış ticaret hadleri arasındaki

dinamik ilişkiyi göstererek, dış ticaret dengesinin dış ticaret hadlerindeki veya reel döviz

kurundaki geçmiş hareketlerle pozitif ilişkili iken, cari ve gelecek hareketlerle negatif ilişkili

olduğunu söylemektedir (Bahmani-Oskooee ve Hegerty, 2010: 586, 590).

S eğrisi, belirtildiği gibi korelasyonlar bulunduktan sonra korelasyon katsayılarına karşılık

gelen gecikme ve öncüllere göre çizilerek elde edilmektedir (Bahmani-Oskooee ve Xi, 2015:

81). Korelasyon katsayılarının istatistiksel anlamlılığını test etmek için aşağıdaki (2) no.lu

denklemde verilen Sm istatistiği kullanılmaktadır (Haugh, 1976: 382):

5

Sm N * Korelasyon(k )2

k 5

2

2 M 1

eğer M N/10

Burada, N toplam gözlem sayısını, M ise gecikme ve öncüllerin sayısını göstermektedir.

2.2. Veri Seti:

7

(2)

V. Anadolu International Conference in Economics,

May 11-13, 2017, Eskişehir, Turkey.

Çalışmada, Türkiye için 1998:Q1-2016:Q2 döneminde “üç farklı reel döviz kuru endeksinin

dış ticaret dengesinde bir S eğrisi etkisi yaratıp yaratmadığı” analiz edilmektedir. Veri setine

bakıldığında, mevsimsellikten arındırılmış nominal mal ihracatı (milyon ABD Doları), ve

nominal mal ithalatı (milyon ABD Doları), Gayrisafi Yurtiçi Hasıla (GSYİH) (milyon ABD

Doları, cari fiyatlarla hesaplanmış, yani, nominal) ve ayrıca, 37 ticaret ortağı karşısında

tüketici fiyat endeksi (TÜFE), birim işgücü maliyeti (BİM) ve ihracat fiyatları (İF) deflatörleri

olmak üzere üç farklı deflatör kullanılarak hesaplanan 2005 baz yıllı üç farklı reel efektif

döviz kuru endeksleri yer almaktadır. Mal ihracatı, mal ithalatı ve GSYİH, OECD.stats’dan

alınırken, reel efektif döviz kurları ise eurostat’dan elde edilmiştir. Dış ticaret dengesi, mal

ihracatı ile mal ithalatı arasındaki farkın GSYİH’a oranlanmasıyla bulunmuştur. Ayrıca,

veriler, belirtildiği gibi HP filtresi kullanılarak trendlerinden arındırılmıştır. Tanım gereği her

bir reel efektif döviz kuru endeksinin artışının, TL’nin değerlenmesini göstermesi nedeniyle

reel döviz kurları ve dış ticaret dengesi arasındaki eş zamanlı korelasyon katsayısının negatif

olması beklenmektedir (Bahmani-Oskooee ve Xi, 2015: 82).

2.3. Analiz Sonuçları:

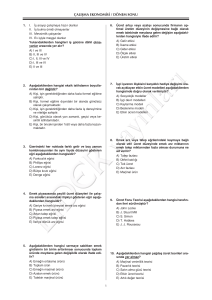

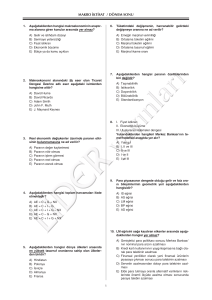

Şekil 1 üç farklı reel efektif döviz kuru endeksleri kullanılarak toplam düzeyde Türkiye’nin

37 OECD ülke grubu karşısında elde edilen S eğrilerini göstermektedir. Daha detaylı olarak

bakıldığında, ihracat fiyatları bazlı reel döviz kuru endeksinin (RD_İF) j=1 civarında

negatiften pozitife değiştiği görülürken, bu durum, dış ticaret dengesinin veya net ihracatların

cari ve gelecek ticaret hadleri (veya reel döviz kuru) ile negatif biçimde değiştiği ve de geçmiş

ticaret hadleri ile pozitif biçimde ilişkili olduğu şeklinde yorumlanabilir (Senhadji, 1998).

Diğer endekslere bakıldığında ise örneğin tüketici fiyat endeksi bazlı reel döviz kuru endeksi

(RD_TÜFE) ve birim işgücü maliyetleri bazlı reel döviz kuru endeksinin (RD_BİM) sırasıyla

j=3 ve j=4 civarında negatiften pozitife döndüğü dikkati çekmektedir. Aslında gerçek

anlamda bir S eğrisi etkisinin sadece ihracat fiyatları bazlı reel döviz kuru endeksinde

(RD_İF) olduğu da görülmektedir.

8

V. Anadolu International Conference in Economics,

May 11-13, 2017, Eskişehir, Turkey.

Şekil 1. Üç farklı reel efektif döviz kuru endeksleriyle hesaplanan “S eğri”leri

Not: RD_TÜFE, RD_İF ve RD_BİM; TÜFE, İF ve BİM deflatörleri kullanılarak hesaplanmış olan reel efektif

döviz kuru endekslerini göstermektedir.

Şekil 1’de bir başka nokta j=0 iken dış ticaret dengesi ve ticaret hadleri veya her bir reel

efektif döviz kuru endeksi arasındaki eş zamanlı korelasyonun negatif olmasıdır, bu negatif

korelasyon ise RD_TÜFE’de en güçlüdür. Dolayısıyla, Türkiye ekonomisi için bir HarbergerLaursen- Metzler (HLM) etkisi vardır. Bu etki Keynesyen bir çerçevede negatif korelasyonla

kendisini göstermekte ve tüketimin marjinal eğilimi birden küçük olduğundan dış ticaret

hadlerinin kötüleşmesi, gelirleri düşürerek tüketimin ve tasarrufların yanı sıra net ihracatların

azalması ile sonuçlanmaktadır (Senhadji, 1998: 108). Bir diğer ifadeyle, eş zamanlı

korelasyon pozitif olsaydı, ulusal paranın değer kaybının dış ticaret dengesini iyileştirmesi

gerekirdi (Bahmani-Oskooee ve Fariditavana, 2014: 167). O halde Türkiye ekonomisi için

ulusal paranın değer kaybının veya devalüasyonun net ihracatları arttırmadığı ve dolayısıyla,

dış ticaret dengesini kötüleştirdiği sonucuna varılabilmektedir.

Ayrıca, Sm istatistiği sırasıyla, 51,79; 50,37 ve 17,41 olarak bulunduğundan, bu sonuç

korelasyon

katsayılarının

%10

seviyesinde

istatistiksel

olarak

göstermektedir. Buradan, S eğrisinin geçerli olduğu sonucuna ulaşılabilir.

9

anlamlı

olduğunu

V. Anadolu International Conference in Economics,

May 11-13, 2017, Eskişehir, Turkey.

Sonuç:

Dış ticaret dengesinin devalüasyon veya ulusal paranın değer kaybına kısa dönemli tepkisinin

J eğrisinin yanı sıra bir başka ifadesi olan S eğrisinin (Bahmani-Oskooee ve Hegerty, 2010:

591) incelendiği bu çalışmada, üç farklı reel efektif döviz kuru endeksinin dış ticaret

dengesinin davranışına olan etkileri incelenmiştir. Bunlardan özellikle ihracat fiyatları bazlı

reel efektif döviz kuru ve dış ticaret dengesi arasında bir S eğrisinin varlığı ve her bir endeks

için bir HLM etkisinin mevcut olduğu tespit edilmiştir.

Dış ticaret dengesinin döviz kuru değişmelerine tepkisinin her bir reel efektif döviz kuru

endeksinde farklı olabilmesinin bir nedeni, mali, parasal ve dış ticaret politikalarının varlığı

olup S eğrisi analizinin bu politika değişkenlerini içerememesidir (Bahmani-Oskooee, Gelan

ve Ratha, 2008: 338). Politika sonuçları açısından bakıldığında ise özellikle ihracat fiyatları

bazlı reel efektif döviz kurundaki değişmelerin Türkiye’nin incelenen dönem boyunca dış

ticaret dengesi ve rekabetçi yapıyı iyileştirdiği, ancak, diğer iki endeksin ise dış ticaret

dengesini kötüleştirdiği söylenebilmektedir (Ghosh, 2012: 330).

10

V. Anadolu International Conference in Economics,

May 11-13, 2017, Eskişehir, Turkey.

Kaynakça:

Akkay, R. C. (2015), “S-Curve Dynamics of Trade Between Turkey and Her Trading

Partner", International Journal Of Economic And Administrative Studies, 15(8), pp. 180-192.

Backus, D. K., P. J. Kehoe & F. E. Kydland (1992), “Dynamics of the Trade Balance and the

Terms of Trade: The S Curve”, NBER Working Paper Series, No: 4242, pp.1-47.

Backus, D. K., P. J. Kehoe, & F. E. Kydland, (1994), “Dynamics of the Trade Balance and the

Terms of Trade: The J-Curve?,” The American Economic Review, 84, pp. 84-103.

Bahmani-Oskooee, M. & A. Ratha (2007a), “Bilateral S Curve Between Japan and Her

Trading Partners”, Japan and the World Economy, Vol: 19, No:4, pp.483-489.

Bahmani-Oskooee, M. & A. Ratha (2007b), “The S Curve Dynamics of U.S. Bilateral Trade”,

Review of International Economics, Vol: 15, No: 2, pp.430-439.

Bahmani-Oskooee, M. & A. Ratha (2008), “S Curve at the Industry Level: Evidence from

US-UK Commodity Trade”, Empirical Economics, Vol: 35, No:1, pp.141-152.

Bahmani-Oskooee, M., A. Gelan & A. Ratha (2008), “S Curve Dynamics of Trade in

Africa”, African Development Bank, Vol:20, No:2, 335-342.

Bahmani-Oskooee, M. & A. Ratha (2009), “S Curve Dynamics of Trade: Evidence from U.S.Canada Commodity Trade”, Economic Issues, Vol: 14, No:1, pp. 1-16.

Bahmani-Oskooee, M. & S.W. Hegerty (2010), “The J and S Curves: A Survey of the Recent

Literature”, Journal of Economic Studies, Vol: 37, No: 6, pp. 580-596.

Bahmani-Oskooee, M. & A. Ratha (2010), “S Curve Dynamics of Trade Between U.S. and

China”, China Economic Review, Vol: 21, No:2, pp.212-223.

Bahmani-Oskooee, M. & J. Xu (2010), “The S Curve Dynamics of US-Hong-Kong

Commodity Trade”, Global Economic Review, Vol: 39, No: 2, pp. 117-128.

11

V. Anadolu International Conference in Economics,

May 11-13, 2017, Eskişehir, Turkey.

Bahmani-Oskooee, M. & H. Fariditavana (2014), “Do Exchange Rate Changes Have

Symmetric Effect on the S-Curve?”, Economics Bulletin, Vol: 34, No: 1, pp. 164-173.

Bahmani-Oskooee, M. & R. Zhang, (2014), “ Korean Trade Flows and the S-Curve,” Korean

and the World Economy, Vol: 15, No: 1, pp.1-16.

Bahmani-Oskooee M. & D. Xi (2015), “A Note on the S Curve Dynamics of Commodity

Trade Between Brazil and the United States”, Latin American Journal of Economics, Vol: 52,

No:1, pp.70-94.

Bekar, S. A. & Terzi, H. (2016), “Dış Ticaret Haddi’nin Dış Ticaret Dengesine Etkisi:

Türkiye’deki Endüstriler İçin “S Eğrisi Yaklaşımı”nın Geçerliliği”, Dokuz Eylül Üniversitesi

İktisadi ve İdari Bilimler Fakültesi Dergisi, Cilt:31, Sayı:2, Yıl:2016, ss. 95-114.

Gagnon, J. E. & M.M. Knetter (1995), “Markup Adjustment and Exchange Rate Fluctuations:

Evidence from Panel Data on Automobile Exports”, Journal of International Money and

Finance, Vol: 14, No: 2, pp.289-310.

Ghosh, A. (2012), “Is There an S Curve Relationship Between U.S. Trade Balance and Terms

of Trade?” An Analysis Across Industries and Countries”, Economics Bulletin, Vol: 32, No:

1, pp. 325-337.

Harberger, A. C. (1950), “Currency Depreciation Income and the Balance of Trade”, Journal

of Political Economy, Vol: 58, No: 1, pp. 47-60.

Haugh, Larry D. (1976), “Checking the Independence of Two Covariance-Stationary Time

Series: A Univariate Residual Cross-Correlation Approach”, Journal of the American

Statistical Association, Vol: 71, No: 354, pp. 378-385.

Korkmaz, A. & M. E. Bilman (2016), "The S-curve Behaviour of the Trade Balance",

Foreign Trade Review, Vol: 52, No: 1, pp. 1-14.

Küçükaksoy, İ. & İ. Çifçi (2014), “Dış Ticaret Hadlerinin Dış Ticaret Dengesine Etkisi:

Harberger-Laursen-Metzler Hipotezinin Türkiye Uygulaması”, Optimum Ekonomi Ve

Yönetim Bilimleri Dergisi, Vol: 1, No: 2, ss. 103-129.

Laursen, S. & L. A. Metzler (1950), “Flexible Exchange Rate and the Theory of

Employment”, the Review of Economics and Statistics, Vol: 32, No: 4, pp. 281-299.

12

V. Anadolu International Conference in Economics,

May 11-13, 2017, Eskişehir, Turkey.

Senhadji, A. S. (1998), “Dynamics of the Trade Balance and the Terms of Trade in LDCs:

The S-Curve”, Journal of International Economics, Vol: 46, No:1, pp.105-131.

Yusoff, M. B. (2007), “The Malaysian Real Trade Balance and the Real Exchange Rate”,

International Review of Applied Economics, Vol: 21, No: 5, pp.655-667.

13