TÜRKİYE’DE CARİ AÇIĞIN YAPISAL VE

DÖNEMSEL BELİRLEYİCİLERİ

Süleyman CANIDEMİR1, Rahmet USLU2, Derya EKİCİ3, Murat YARAT4 Özet5 Türkiye’de cari açığın yapısal ve dönemsel belirleyicileri ve tahminini analiz eden

çalışmamızda amaç, 2005 yılından itibaren Türkiye’de yükselen cari işlemler dengesi

belirleyen etkenlerin ortaya konmasıdır. 1989-2010 yılları arası çeyreklik verilerin

kullanıldığı çalışmada tamamen uyarlanmış en küçük kareler metoduna göre, beklentilerle

uyumlu olarak genel bütçe açığındaki, ithalattaki ve reel kurdaki artış Türkiye’de cari açığı

artırırken ihracat ve faiz oranındaki artış cari açığı azaltmaktadır. Faiz oranlarındaki artışın

cari açığı azaltıcı etkisi yüksek ihtimalle artan faiz oranlarının yatırımları ve tüketimi

azaltmasının bir sonucudur. Hata düzeltme modeline göre ise, cari dengenin kendisine gelen

bir şok, uzun süre pozitif yönde etkili olmaktadır; bir başka deyişle, cari açık da cari fazla da

sonraki dönemlerde kalıcı olma eğilimine sahiptir. Buna karşılık özel tüketim harcamaları ve

sermaye girişlerindeki artışlar cari açığı artırıcı yönde etkide bulunmaktadır; özel tüketim

harcamalarının etkisi daha küçüktür. Bu durum, özellikle 2010 yılında çok gündemde olan,

2011 yılının büyük kısmında da geçerli olan, sermaye girişlerinden beslenen cari açık

tartışmalarının haklılık payının yüksek olduğu gözlemlenmektedir. Devletin tüketim

harcamaları, beklentilerin aksine, cari dengeyi ikinci çeyrekten itibaren pozitif yönde ve yine

uzun süreli olarak etkilemektedir. Ancak bu sonuç, FMOLS denkleminde ulaşılan bütçe

açığının cari açığı artırıcı etkisi ile beraber değerlendirilmelidir. Devletin açık yaratmayan

tüketim harcamalarının cari denge üzerindeki pozitif katkısının daha önemli olduğunu

söyleyebiliriz. Diğer taraftan, fiziki sermayede yaşanan şokların etkisi sıfıra yakındır.

Anahtar Kelimeler: Cari Açık, FMOLS, VEC JEL Kodları: F13, C22 1

Ekonomi Bakanlığı, Dış Ticaret Uzmanı (irtibat yazarı) Adres: Ekonomi Bakanlığı, 17. Kat, Emek, Ankara. Tel: (0312) 2047999 E‐posta: [email protected] 2

Ekonomi Bakanlığı, Dış Ticaret Uzman Yrd. 3

Ekonomi Bakanlığı, Dış Ticaret Uzman Yrd. 4

Ekonomi Bakanlığı, Dış Ticaret Uzman Yrd. 5

Yazarlar Sn. Doç. Dr. Bülent Güloğlu’na katkılarından dolayı teşekkür ederler. 1

1. GİRİŞ

Uluslararası piyasalarda, başta enerji olmak üzere, temel mal fiyatlarındaki yükselme, ekonomideki canlanma, rekabet gücündeki zayıflama ve uluslararası likidite bolluğunun finansman imkânlarını artırması, 2005 yılından itibaren Türkiye’de cari işlemler dengesi açığının yükselmesine neden olmuştur. 1997‐2010 döneminde sürekli cari açık veren Türkiye’de genişleme dönemlerinde cari açığın yükseldiği, daralma dönemlerinde ise cari açığın azaldığı görülmektedir. 2003 yılından bu yana (kriz yılı olan 2009 yılı hariç) istikrarlı bir şekilde yüksek oranda artan cari açık 2010 yılında Türkiye GSYH’sının %6,6’sına denk gelen 48,4 milyar dolar olarak gerçekleşmiştir ve bu rakam OECD tahminlerine göre 2011 yılında %9,8’e ve 2012 yılında %8’e ulaşacaktır. Cari açığın yıllar itibariyle finansmanına bakıldığında Türkiye ekonomisinin 1990’lı yılların başından itibaren Ertuğrul ve Selçuk (2001)'a göre "artan oranda kısa vadeli sermaye girişlerine", Ercan (2000)'ın tanımıyla "sıcak para akımlarına" bağımlı, Özmen (2005)'e göre "cari açık‐sıcak para‐reel kur değerlenmesi‐cari açık döngüsüne gebe", Telatar (2003)'a göre ise "dışsal şoklara daha açık ve hassas" hale geldiği görülmektedir. Özatay (2006) paranın değerinin düşük tutulması yoluyla ihracatın artırılmasının aslında "evdeki pislikleri halının altına süpürmekten" farklı olmadığını, uzun vadeli çözümün "verimlilik ve rekabet gücü artışı" ile mümkün olduğunu vurgulamaktadır. Cari açığın finansmanında ön plana çıkan, uluslararası döviz rezervlerinin büyüklüğünün önemini vurgulayan Erkılıç (2006), ülke ekonomisi için dış borcun özellikle de kısa vadeli borcun milli gelire oranının ve beraberinde ülkenin uluslararası piyasalardan borçlanırken ödemek zorunda kalacağı yükselen risk priminin sürdürülebilir bir ekonomi politikası çerçevesinde ülke ekonomisi üzerinde olumsuz etki gösterebileceğini belirtmektedir. Türkiye’de 2009 yılında cari açığın %60,1'i doğrudan yabancı yatırımlarla finanse edilirken, 2010 yılında cari açığın en risksiz finansman şekli olduğu değerlendirilen doğrudan yabancı yatırımların cari açığın finansmanındaki payının %18,3'e inmesi ve 2011’in ilk çeyreği itibariyle kullanılan toplam dış kaynağın yüzde 80’inin kısa vadeli kaynaklardan oluşması olumsuz bir gelişme olarak değerlendirilmektedir (Kalkan (2011)). 2008 yılı sonlarında başlayan küresel krizin etkilerinin hafifletilmesi için ABD başta olmak üzere bazı ülkelerin 2

parasal genişlemeyi (quantitative easing‐QE) para politikası aracı olarak kullanılması, ABD’nin parasal genişlemesi sonucu artan doların gelişmekte olan ülke piyasalarına sıcak para olarak girmesi sonucunda birçok gelişmekte olan ülkenin yerel paralarının değerlenmesinin beraberinde ükeler tarafından çeşitli korumacı tedbirlere başvurulması söz konusudur. Bu noktada pek çok gelişmiş ve gelişmekte olan ülkenin 2011 yılında krizden çıkması ve bu ülkelerde enflasyon endişelerinin baş göstermesi sonucunda para politikalarında sıkılaştırma başlatmasıyla birlikte ortaya çıkan fazla likiditenin dünya çapında artırdığı kısa vadeli sermaye akımlarının yakın gelecekte devam etmeyeceği beklentisi Türkiye’nin yakın dönemde cari açığını finanse etmek için bu kadar rahat imkân bulamayabileceği endişesini ön plana çıkmaktadır. Bu çalışmamızda, önce cari açığı belirleyen etmenlere ve cari açığın sürdürülebilirliğine ilişkin detaylı bir literatür taramasına yer verilecek, sonrasında, 1989‐2010 arası dönemde Türkiye’de cari açığın yapısal ve dönemsel belirleyicileri hem “geleneksel yaklaşımlar” hem de “dönemler arası yaklaşım” çerçevesinde incelenecektir. 2. LİTERATÜR TARAMASI Türkiye’nin önemli sorunlarından biri olan cari açık literatürde çok sayıda çalışmaya konu olmuştur. Bu bölümde konu hakkında uluslararası çalışmaların ve Türkiye’yi inceleyen çalışmaların bir özeti yapılmaktadır. Yükseler (2011) tarafından yayınlanan, 1997‐2010 döneminde Türkiye’nin dış ticaret ve cari işlemler dengesindeki gelişmelerin ticari ilişkilerinin olduğu 15 ülkeyle karşılaştırmalı olarak ele alındığı çalışmada 1997‐2010 döneminde Türkiye’nin büyüme ve cari açık performansı incelendiğinde, Türkiye’de yurtiçi talebe dayalı olarak büyüyen ülkelerin özelliklerinin hakim olduğu görülmektedir. Türkiye’nin 1997–2010 dönemi yatırım ve tasarruf oranları incelendiğinde, cari işlemler dengesindeki bozulmanın arka planında, büyük ölçüde tasarruf oranındaki gerilemenin etkili olduğu görülmektedir. 1997–2010 döneminde, dış ticaret hadlerinin Türkiye aleyhine geliştiği, Türkiye’nin, enerjide dışa bağımlılığın artması nedeniyle enerji fiyatlarındaki yükselişten, diğer ülkelere göre daha olumsuz etkilendiği belirtilmektedir. 3

2010 yılında Türkiye’nin mal ve hizmet dengesi, bütçe dengesi ve özel tasarruf dengesi arasındaki ilişkiye bakıldığında, cari açığın büyük kısmının bütçe tasarruf yatırım açığından ve daha küçük bir kısmının ise özel sektörün tasarruf yatırım açığından kaynaklandığı ve Türkiye’de cari açığın en önemli sebeplerinden birisinin tasarruf‐yatırım açığı olduğu görülmektedir. İktisat literatüründe “üçüz açıklar” olarak adlandırılan, cari açık veren bir ekonomide genellikle bütçe açığı ve özel sektörün tasarruf‐yatırım açığının bulunması durumu, ülkemiz için de geçerlidir (Kalkan (2011)). Hem ülkeler arası hem de ülke içinde tasarruf ve yatırım arasında pozitif korelasyon olduğunu çalışmalarında ortaya koyan Ventura (2002) tarafından, Türkiye de dahil 21 sanayileşmiş ülkenin 1966‐97 dönemi tasarruf‐yatırım‐cari denge GSMH oranlarını dönemler arası yaklaşım çerçevesinde inceleyen çalışmada tasarruf artışının, kısa dönemde "portföy yeniden uyarlaması", uzun dönemde ise "portföy büyümesi" mekanizması ile cari dengeyi bire‐bir pozitif etkilediği ortaya konmaktadır. Hervey ve Merkel (2000) ise ABD'nin artan cari açığının nedenini kişisel tasarruf oranının yaklaşık sıfıra düştüğü, tüketimin arttığı, ithalat artışıyla ticaret dengesinin daha da bozulduğu "tüketim patlaması" ile açıklamaktadır. Literatürdeki birçok çalışmada (Ventura (2002), Hervey ve Merkel (2000), Bussiére, Fratzscher ve Müller (2004), Nason ve Rogers (1999) gibi) cari dengeyi açıklayıcı değişken olarak yatırımlar kullanılmaktadır. Ventura (2002)’ya göre ülkelerin gelirinin herhangi bir nedenle iyileşmesi durumunda tasarrufta meydana gelen artışın büyük bir kısmı, tüketimin dönemlerarası farklarının giderilmesi amacıyla, kısa vadede yabancı varlık portföyüne yönelecek ve zamanla bu yabancı varlık portföyünün yerli sermayeye dönüşmesi nedeniyle tasarruf oranı önceki ortalama seviyesine yaklaşırken cari denge az da olsa pozitif etkilenecektir. Erkılıç’ın (2006) çalışmasında uzun vadede net borçlu ülkelerin toplam tasarruf artışının toplam yatırımları bire‐bir'den fazla artırıp cari dengeyi bozarken, net alacaklı ülke için yatırım artış etkisinin bire‐bir'den az olup tasarruf artışının cari dengeyi iyileştireceği belirtilmiştir. Cari açığın yapısal ve dönemsel belirleyicilerine ilişkin yapılan ampirik çalışmalarda Razin (1995), Howard (1989),Karunaratne (1988), Nason ve Rogers (1999), Özmen (2005) 4

tarafından bir dönem önceki cari açık açıklayıcı değişken olarak kullanılmaktadır. Calderon vd. (2002) bir dönem önceki cari açığın toplam harcanabilir milli gelire (GNDI) oranı olarak tanımladıkları katsayının yaklaşık 0.36 bulunmasının cari açığın katılığını gösterdiği belirtilmektedir. Aristovnik (2008) tarafından cari açığın kısa dönem belirleyicilerinin tespit edilmesi amacıyla yapılan çalışmada, Doğu Avrupa ve Eski Sovyet Sosyalist Cumhuriyetler Birliği ülkelerinin, 1992‐2003 yıllarına ait verileri, panel data analizine tabi tutulmuştur. En Küçük Kareler Kukla Değişkenler (LSDV), Uygulanabilir Genelleştirilmiş En Küçük Kareler (FGLS), Parks‐Kmenta ve Beck‐Katz panel ilintili standart hata kullanılan En Küçük Kareler (OLS–PCSE) ve Genelleştirilmiş Momentler ‐ Araç Değişkenler (GMM‐IV) yöntemleri kullanılmıştır.Bağımlı değişken olarak cari açığın gayri safi yurtiçi hasılaya oranının yer aldığı modellerde cari açığın gayri safi yurtiçi hasılaya oranının bir dönem gecikmesi, dış ticarette açıklığın gayri safi yurtiçi hasılaya oranı, bağıl milli gelir (modele dahil edilen ülkelerdeki kişi başına milli gelirin, AB‐15 ülkelerindeki kişi başına milli gelire oranı), reel ekonomik büyüme hızı, genel bütçe dengesi, dış borcun gayri safi yurtiçi hasılaya oranı ve AB‐15 ekonomilerinin reel büyüme hızı açıklayıcı değişkenlerdir. İkinci modelde ise cari açığın gayri safi yurtiçi hasılaya oranının bir dönem gecikmesi, reel efektif döviz kuru, dış ticaret hadleri, genel bütçe dengesi ve 15 yaş altı nüfus ile 65 yaş üstü nüfus toplamının nüfusa oranının örneklem ortalaması ile karşılaştırılması sonucu elde edilen yaş bağımlılık oranı bağımsız değişkenler olarak modele dahil edilmiştir. Analizler sonucunda, cari açığın kendi gecikmeli değerlerinden ılımlı bir seviyede etkilendiği, ekonomik büyümenin cari açığı artırıcı yönde etki yaptığı, bütçe şoklarının cari dengeyi bozduğu ve bu durumun ikiz açık hipotezini modelde yer alan ülkeler için doğrular nitelikte olduğu, dış ticarette açıklık değişkeninin cari dengeyi negatif ve zayıf bir şekilde etkilediği, dış borç stoğunun cari açığı artırdığı, AB‐15 ekonomilerinin reel büyüme hızının cari denge üzerinde güçlü bir etkisi olduğu, demografik değişkenin ise istatistiksel olarak anlamlı ve cari açığı artırıcı yönde etkisi olduğu sonucuna ulaşılmıştır. Literatürdeki Bagnai ve Manzocchi (1999), Calderon ve diğerleri (2002), Kandil ve Greene (2002),Karunaratne (1988), Chinn ve Prasad (2000), Freund (2000), Hooper ve Tryon (1984), Calderon ve diğerleri (2002),Bussiére, Fratzscher ve Müller (2004), Yücel (2003), Eken (1990), Erkılıç (2006) tarafından yapılan ampirik çalışmalarda yurt içi üretim artışı cari açığı 5

açıklayan diğer bir değişken olarak kullanılmaktadır. Yurtiçi üretim (GSYH) artışına tasarruf oranındaki artışa kıyasla daha yüksek bir yatırım oranı artışının da eşlik etmesi nedeniyle cari açığın yükseldiği değerlendirmesiyle çalışmaların çoğunda büyüme ve cari açık arasında önemli ve anlamlı ilişki tespit edilmiştir. Ülke bazlı ve global verimilik değişiklikleri değişkeni ele alındığında Hervey ve Merkel (2000)'in çalışmasında ABD ekonomisinin geçirdiği teknolojik dönüşümün yani pozitif teknoloji şokunun ekonominin verimliliği ve uzun dönemli potansiyel üretim düzeyini artırması nedeniyle cari açığının uzun vadede sorun oluşturmayacağı yargısına varılmaktadır. Bu bulgu, cari açığın nedenlerini açıklamakta kullanılan tezlerden "teknolojik değişim" tezini desteklemektedir. Fakat aynı zamanda Lee ve Chinn (1998)’in çalışmasında sürekli verimlilik şokunun, reel döviz kurunun sürekli değerlenmesine neden olurken, cari denge üzerinde etkisinin istatiksel olarak anlamlı bulunmadığı belirtilmektedir. Razin (1995)'e göre ise, geçici ve sürekli global verimlilik değişiklikleri ülkelerin dış dengelerini ülke bazlı farklılıklar ve gelişmişlik düzeyi gibi faktörler nedeniyle aynı oranda etkilememekte ve uzun dönemde etkisi zayıf olup istatistiksel açıdan anlamlı bir etkisi bulunmamaktadır. Karunaratne (1988), Freund (2000), Kandil ve Greene (2002), Razin (1995)’in çalışmalarında cari dengeyi açıklayıcı değişken olarak kullanılan reel faiz oranındaki artış veya azalışın, genelde reel büyüme ile bağlantılı olup, cari dengenin dönemselliği görüşünü destekler nitelikte olduğu, özellikle cari açıkta artış veya kötüleşme gözlemlenen dönemde faiz oranlarının yükseldiği, iyileşme döneminde ise azaldığı Erkılıç (2006)’ın çalışmasında ortaya konmuştur. Cari açığı etkileyen bütçe fazlasında azalış veya bütçe açığında artış şeklinde olabilecek bütçe dengesindeki bozulma literatürdeki çalışmalarda (Bagnai ve Manzocchi (1999), Freund (2000), Hooper ve Tryon (1984), Kandil ve Greene (2002), Howard (1989), Zanghieri (2004), Enders ve Lee (1990),Chinn ve Prasad (2000), Khan ve Knight (1983), Glick ve Rogoff (1995), Bussiére, Fratzscher ve Müller (2004), Karunaratne (1988)) cari açığı açıklayan değişken olarak değerlendirilmektedir. Akbostancı ve Tunç’un çalışmasında (2002)) özellikle bütçe açığının uzun‐dönemde cari dengeyi negatif etkilediği, bütçe açığı ve dış ticaret açığı olarak seçilen ikiz açık arasında uzun dönemli bir ilişki olduğu belirtilmektedir. Sever ve Demir 6

(2007)’in çalışmasında, 1987‐2006 yılları için Türkiye’de cari açık ve bütçe açığı arasındaki ilişki, cari dengenin GSYH’ya oranı, kamu kesimi borçlanma gereğinin GSYH’ya oranı, TÜFE bazlı reel döviz kuru endeksi ve devlet iç borçlanma senetleri faiz oranı değişkenleri ele alınarak Granger nedensellik testi ve VEC yöntemleri kullanılarak analiz edilmiştir. Analiz bulgularına göre; kamu kesimi borç miktarındaki artışın, faiz oranlarında artışa, söz konusu artışın ise yurtiçindeki menkul kıymetlere talebi artırarak Türk Lirasının değerlenmesine neden olduğu ve cari açığı artırıcı yönde etki yaptığı sonucuna ulaşılmıştır. Cheung vd. (2010) çalışmasında, gelişmekte olan ve yükselen ekonomilerdeki yüksek sosyal harcamaların sigorta etkisi ile tasarruf oranlarını düşürerek cari dengeyi olumsuz etkilediği fakat nispeten düşük kamu sağlık ve sosyal güvenlik harcamalarının Çin ve yükselen Asya’da ihtiyati amaçlı yapılan tasarrufu açıkladığı belirtilmektedir. Yaşam döngüsü hipotezinde de ele alındığı üzere demografik geçişlerin ülkelerin tasarrufunu etkilediği, gençlikte daha çok verimliliğe bağlı olarak tasarruf oranının yüksek olduğu, yaşlılıkta ise harcama ve borçlanmanın daha yüksek düzeyde gerçekleşmesi nedeniyle genç ya da yaşlı bağımlılığının cari açığı açıklayan değişkenler arasında yer aldığı da diğer bulgular arasındadır. Ticaret haddi, Razin (1995), Bagnai ve Manzocchi (1999),Yücel (2003), Karunaratne (1988), Hoque (1995), Khan ve Knight (1983), Calderon, Chong, ve Loayza (2002) ve Freund (2000)’un çalışmalarında cari dengeye olan farklı etkileriyle ele alınmaktadır. Obstfeld ve Rogoff (1995)’un çalışmasında reel döviz kuru ile ticaret dengesi arasında pozitif ama zayıf, dış ticaret haddi şokları arasında ise zayıf korelasyon olduğu tespit edilmiştir. Razin’in (1995) çalışmasında ise, ticaret dengesinin cari dengeyi etkileyen en önemli kalemlerden biri olduğu göz önünde tutularak dış ticaret haddindeki kötüleşmenin cari dengeyi olumsuz etkilediği belirtilmektedir. Baharumshah vd. (2002), dört ASEAN ülkesinde (Endonezya, Malezya, Tayland ve Filipinler) dönemler arası bütçe kısıtı modelinden yola çıkarak cari açığın ana kalemleri olan ihracat ve ithalat arasındaki uzun dönem ilişkisini eşbütünleşme testleri ve Dinamik En Küçük Kareler (DOLS) yöntemi aracılığıyla inceleyerek, cari açığın bu ülkelerde 1997 öncesi ve sonrası dönemde sürdürülebilirliğini araştırmışlardır. Çalışmanın sonunda, cari açığın kriz öncesi dönemde, Malezya hariç, diğer ülkelerde uzun dönem dengesinden uzak olduğu, dolayısıyla sürdürülebilir olmadığı ancak, 1997 Asya Krizinin bu ülkelerin 7

makroekonomik performansları önemli ölçüde etkilediği vurgulanılarak, kriz sonrası dönemde Malezya hariç diğer ülkelerin sürdürülebilir bir cari hesap patikasını yakaladıkları belirtilmektedir (Baharumshah vd., 2002, 17) Thirwall ve Hussain (1982), gelişmekte olan ülkelerin büyüme oranları üzerindeki dış ticaretin kısıtlayıcı etkilerini, 1980 öncesi çeşitli dönemlere ait verilerden yararlanarak, basit Harrod ticaret çarpanı ile genişletilmiş Harrod ticaret çarpanı aracılığıyla tahmin etmeye çalışmışlardır. Çalışmanın sonunda gelişmekte olan ülkelerde gerçekleşen büyüme oranları ile Harrod çarpanı ile tahmin edilen büyüme oranları karşılaştırılarak, ticaret haddindeki değişikliklerin gelişmekte olan ülkelerin ekonomik büyümesini yıllık %0,6 sınırladığı ancak, sermaye akımlarının ekonomik büyümeyi yıllık %0,5 kadar hızlandırdığı tespit edilmiştir (Thirlwall ve Hussain, 1982). Dışa açıklık oranının yüksek olmasının avantajları arasında, ülkenin dış borç servisini ihracat gelirleri veya sermaye girişi ile göreli olarak rahat ödeyebilmesinin ve ithalat ve yurtiçi üretimdeki şokların etkisinin daha düşük olabilmesinin, dezavantajları arasında ise ülkenin ihracat hacminin ve değerinin düşük olması durumunda dış şoklardan daha olumsuz etkilenmesinin yer aldığı belirtilmektedir (Erkılıç, 2006). Özmen (2005)’in çalışmasında da, dış şoklar karşısında döviz kuru uyarlamasını ekonomiye daha az maliyetle gerçekleştirebilme esnekliği avantaj olarak, ülkenin dış şoklar ve krizlere daha açık hale gelmesi ise dezavantaj olarak beliritlmekte, genel olarak cari açık ile dışa açıklık düzeyi arasında anılan dezavantajlara bağlı olarak negatif ilişki bulunduğu sonucuna ulaşılmaktadır. Kandil ve Greene (2002)’de enerji fiyatlarının petrol kullanımının yoğunluğunun ve bağımlılığının ülkenin petrol ihracatçısı ve ithalatçısı olmasına bağlı olarak petrol fiyatlarının değişmesi nedeniyle cari işlemler dengesini etkilediği belirtilmektedir. Cheung vd. (2010)’un çalışmasında ise, düşük sermaye‐emek oranı olan gelişmekte olan ekonomilerin gelişmiş olan ekonomilerden ithal ettiği sermayenin ülkenin cari açığına sebep olduğuna dair neo‐klasik yaklaşımın aksine son dönemde tersine durumun söz konusu olduğu belirtilmektedir. Finansal gelişme ve entegrasyon düzeyi bağlamında gelişmiş ekonomilerde finansal aracılık hizmetine bağlı olarak borçlanma kısıtlarının azaldığı, ihtiyati tasarruf ihtiyacının azaldığı, bu durumun işlem maliyetlerini düşürerek ve kolaylaştırarak 8

tasarrufu teşvik etme yoluyla cari dengeyi olumlu etkilediği, düzenleyici kurumların kalitesinin finansal piyasaların başarısını etkilediği vurgulanmaktadır. Sermaye kontrolleri, Chinn ve Prasad (2000), Calderon, Chong, ve Loayza (2002)’nın çalışmalarında cari açığı açıklayan değişkenlerden biri olarak kullanılmaktadır. Chinn ve Prasad (2000)’ın çalışmasında sermaye kontrolleri ile cari denge arasında bulunan ilişki kapsamında sermaye kontrolü uygulayan ülkelerin uluslararası sermaye piyasalarına erişiminin göreli olarak kısıtlı olması nedeniyle daha az cari açık vereceği, sermaye hareketlerine kısıt getirme politikasının, kronik cari açıkların sonucu alınmış olabileceği yer almaktadır. Calderon ve diğerleri (2002)’nin çalışmasında ise döviz kontrolü ile cari açık üzerinde doğrudan ve anlamlı bir ilişkisi bulunamamıştır. Yücel’in çalışmasında (2003), Türkiye’nin ihraç pazarı olan ülkelerin büyümesi ile cari denge arasındaki ilişki pozitif ve anlamlı olduğu bulunmuştur. Gelişmiş ülkelerin büyüme oranı değişkeni Yücel (2003), Kandil ve Greene (2002), Karunaratne (1988), Khan ve Knight (1983), Calderon ve diğerleri (2002), Hooper ve Tryon (1984)’un çalışmalarında cari dengeyi açıklayan değişken olarak kullanılmıştır. Ülkenin borçlanması üzerinde kısıt oluşturan dünya faiz oranı Bagnai ve Manzocchi (1999), Yücel (2003), Khan ve Knight (1983), Calderon ve diğerleri (2002), Hervey ve Merkel (2000)’in çalışmalarında cari açığı açıklayan değişken olarak anlamlı bulunmuştr. Yücel (2003)’in çalışmasının sonuçlarına göre, kısa ve orta vadede ülkenin mevcut borçları için yapacağı faiz ödemelerindeki artışın cari dengeyi olumsuz etkilediği, uluslararası faiz oranlarında olası bir artışın, borçlu ülke için açığın finansmanı açısından kısıt oluşturacağı varsayımıyla cari açığı azaltıcı yönde etkilemesinin beklendiği belirtilmektedir. Cari açığın sürdürülebilmesine ilişkin gerçekleştirilen çalışmalarda ülkenin bütçe kısıtının ve borç ödeme kapasitesi değişkenlerinin önemli olduğu tespit edilmiştir. Yol vd. (2008) çalışmasında üç Kuzey Afrika ülkesinde (Mısır, Tunus ve Fas) dönemler arası bütçe kısıtı yaklaşımı ile cari açığın sürdürülebilirliği incelenmiştir. Yazarlar, ihracat ile ithalat arasındaki uzun dönemli ilişkiyi 1977‐2005 dönemi yıllık verilerini kullanarak ARDL analizi (auto regressive distributed lag model ‐ gecikmesi dağıtılmış oto regressiv model) ve sınır testi 9

(bound test) ile test etmiştir. Çalışmanın sonucunda uzun dönemde bütçe kısıtlarına uymayan ülkelerin eninde sonunda ekonomik krizle ya kur krizi şeklinde ya da borç temerrütü şeklinde karşılaşacakları belirtilmekte ve Mısır ve Fas’ta uzun dönemde ithalat artışı aynı oranda ihracat artışını getirmediği için cari açığın sürdürülemez olduğu yorumuna ulaşılmaktadır. Oguz ve Sohrajbiv (2008), 1992‐2004 yılları için Türkiye’nin cari işlemler hesabının optimalitesini ve sürdürülebilirliğini incelemiştir. Cari açığın optimalliğini dönemler arası borç ödeme kapasitesine dayandıran çalışmada dönemler arası öğrenme modeli (IBM‐

Intertemporal Benchmark Model) kullanılmıştır. İncelenen dönemde Türkiye’nin cari açığının optimal ve sürdürülebilir olmadığı sonucuna ulaşılmıştır. Cari açığın sürdürülebilirliğinin, her bölgeden gelişmiş ve gelişmekte olan, Türkiye dahil, 79 ülkenin yatay kesit verisi kullanılarak En Küçük Kareler Yöntemi (EKK) ve Genelleştirilmiş Araç Değişkenler yöntemi (GIVE) ile analiz edildiği Özmen (2005)’in çalışmasında ülkelerin uluslararası piyasada kendi paraları cinsinden ne oranda borçlanabildiklerini ifade eden temel günah (original sin) ve likit yükümlülüklerin gayrisafi yurtiçi hasılaya oranı açıklayıcı değişkenler olarak kullanılmıştır. Özmen (2005)’in kullandığı diğer değişkenler, Kaufman vd. (2003) tarafından oluşturulan hukukun üstünlüğü ve iyi yönetim değişkeni endeksi, ekonominin büyüklüğü değişkeni için IMF (2003) kotalarının logaritması, döviz kuru rejimi, para politikasının kredibilitesininin göstergesi olarak enflasyon oranının logaritmasının toplamaya göre tersi, ithalat ve ihracat değerleri toplamının gayri safi yurtiçi hasılaya oranı olan dış ticarette açıklık değişkeni olarak sıralanmaktadır. Para politikasının kredibilitesi ve finansal gelişmişlik dışındaki değişkenler istatistiksel olarak anlamlı bulunmuştur. Berke (2009)’nin çalışmasında Türkiye’de cari açığın sürdürülebilirliği, 1989:Q1‐2006:Q2 örneklem dönemi için eşbütünleşme ve parçalı eşbütünleşme yöntemleri kullanılarak analiz edilmiştir. Zamanlararası bütçe kısıtı uygulanan ve reel ihracat ve reel ithalatın analizde açıklayıcı değişkenler olarak yer aldığı analizde seriler arasında uzun vadeli denge ilişkisinin varlığına, cari açığın sürdürülebilir ve cari hesaptaki dengesizliklerin kısa dönemli olduğu sonucuna ulaşılmıştır. 10

Yamak ve Korkmaz (2007) Türkiye’nin cari açığının sürdürülebilirliğini, 2001:04‐2005:09 dönemi aylık verilerini kullanarak dönemler arası model yaklaşımıyla test etmiştir. tahmin yöntemi olarak ARDL (auto regressive distributed lag model ‐ gecikmesi dağıtılmış oto regressiv model) ve sınır testi kullanılmıştır. Çalışmanın sonuçlarına göre incelenen dönemde Türkiye ekonomisinde ihracat ve ithalat arasında eşbütünleşme ilişkisi mevcuttur. Ancak, uzun dönemde, ihracat, ithalatın tamamını karşılayamadığından, Türkiye’de cari işlemler açığının zayıf formda sürdürülebilir olduğunu sonucuna ulaşılmaktadır. 3. Veriler ve Yöntem Türkiye Ekonomisi’ nde özellikle son yıllarda sıkça gündeme gelen ve en çok tartışılan konuların başında yar alan cari açık sorununu etkileyen iç ve dış ekonomik göstergelerin ve/veya şokların etkilerinin yönünün ve boyutunun modellenmesi, ekonometrik olarak incelenmesi büyük önem taşımaktadır. Cari dengeyi modellemeye yönelik iki farklı yaklaşım bulunmaktadır: geleneksel yaklaşım ve dönemler arası yaklaşım. Geleneksel yaklaşım, "esneklikler", "toplam harcama" ve "parasal" olarak üçe ayrılmaktadır. Bu makalede geleneksel yaklaşım ve son dönemde sıklıkla kullanılan dönemler arası yaklaşım çerçevesinde Türkiye’de cari açığın belirleyicileri incelenecektir. Geleneksel yaklaşımın dayandığı varsayımlar arasında ekonomideki dış dengesizliğin yurtiçi politikaların bir sonucu olması nedeniyle çözümün uygun döviz kuru, para ve maliye politikası kombinasyonu ile mümkün olduğu görüşü yer almaktadır. Geleneksel yaklaşım kapsamında yer alan esneklikler yaklaşımı, dış ticaret dengesini ele almakta, göreli uluslararası fiyatların cari dengeyi belirleyen en temel açıklayıcı değişken olduğunu, devalüasyonun bir ülkenin dış ticaret dengesini düzeltici etki yaptığını varsaymaktadır. Anılan yaklaşımın sadece dış ticaret dengesini ele alması nedeniyle konuyu kısmi olarak değerlendirdiği ve reel döviz kuru tanımında ticarete‐konu olmayan malların rolüne ilişkin açık bir bilgi vermemesi nedeniyle yetersiz olduğu değerlendirilmektedir. Toplam harcama yaklaşımı devalüasyon politikasının harcama değiştirici ve harcama kısıcı yönde iki farklı yönden oluşturduğu gelir etkisini ele aldığı, cari dengesizliğin mal ve hizmet harcamalarının kompozisyonunda oluşacak değişiklik suretiyle giderileceğini savunduğu, 11

anılan yaklaşımın ise devalüasyonun sadece gelir etkisi açıklanırken fiyat etkisinin nasıl olduğuna dair politika önermesinde bulunmaması ve cari tüketimin cari gelirle bağlantısını açıklamaya yönelik dönemler arası kavrama da yer vermemesiyle nedeniyle yetersiz olduğu düşünülmektedir. Parasalcı yaklaşımın para piyasalarındaki dengesizliğin aynı şekilde ödemeler dengesindeki cari açık veya fazla şeklindeki dengesizlikle bağlantılı olduğunu değerlendirdiği, fakat politika kararlarının cari işlemler dengesi üzerindeki stok ve akım değişkenlerinin uzun vadedeki etkileşiminden kaynaklanan etkileri göz ardı ettiği için yalnızca kısa vadedeki etkiyi açıklaması ve reel döviz kuru, dış ticaret hadleri gibi değişkenlerin rolünü açıklamakta yetersiz kalmasıyla nedeniyle eleştirildiği belirtilmektedir. Dönemlerarası yaklaşımın ise, cari dengeyi, üretim, verimlilik artışı, hükümet harcamaları ile nominal değişkenler; döviz kuru, fiyatlar düzeyi, parasal şoklar hakkında oluşturulan geleceğe dönük beklentiler doğrultusunda optimal dinamik tasarruf ve yatırım kararlarının bir sonucu olarak değerlendirildiği, cari işlemler dengesinin ana rolünün geçici olduğu düşünülen verimlilik veya talep şoklarına karşı “tampon görevi” görmek olduğu belirtilmektedir.(Erkılıç, (2006); Babaoğlu, (2005)) Çalışmamızda 1989‐2010 dönemi arasındaki çeyreklik veriler kullanılarak Türkiye’de cari açığın yapısal ve dönemsel belirleyicileri hem geleneksel yaklaşımlar hem de dönemler arası yaklaşım çerçevesinde incelenecektir. Cari açık üzerinde etkili olabileceği düşünülen birçok değişken ele alınmıştır. Söz konusu modeller çerçevesinde üzerinde çalışılan makroekonomik değişkenler; genel bütçe mali dengesi, ihracat, ithalat, reel efektif döviz kuru, enflasyon, petrol fiyatları, üç ay vadeli ağırlıklandırılmış mevduat faiz oranı, fiziksel sermaye, sermaye hesabı dengesi, özel nihai tüketim, kamu nihai tüketimi, sabit sermaye oluşumu, bütçe harcaması, GSYH, GSYH büyümesi, mevduat, özel sektör kredi miktarı, ticaret hacmi, sermaye malı ithalatı, sermaye malı ihracatı, finansal açıklık endeksi, IMKB100 endeksi, iç borç stoku ve dış borç stoku olarak belirlenmiştir. Ekonometrik modellerde, düzeyde durağan olmayan değişkenler arasında eşbütünleşme ilişkisi olmaması durumunda “Sahte regresyon” (spurious regression) sorunu ortaya

çıkmaktadır. Çalışmada, söz konusu sorununun önlenmesi için denkleme giren bütün

kullanılması olası görülen tüm değişkenlerin ADF, PP ve KPSS birim kök test yöntemleri ile 12

durağanlıkları test edilmiş olup, testlerin sonuçları Tablo 1’de verilmiştir. Tablo 1’de ayrıca veri kaynakları da yer almaktadır. Sınırlı sayıda değişkende test sonuçları birbirini doğrulamaz iken, değişkenlerin çoğunda testler birbirleri ile uyumlu sonuçlar vermiştir. Tablo’da da görüldüğü üzere, sermaye hesabı (caa) ile GSYH büyüme oranı değişkenleri hariç diğer değişkenlerin birinci farkları durağandır. Ancak GSYH’nın ADF testine göre ikinci farkı durağan iken, PP testine göre düzeyde ve KPSS testine göre ise birinci farkı durağan çıkmıştır. Ayrıca sermaye hesabı da ADF ve PP testlerine göre düzeyde durağan çıkar iken, KPSS testine göre birinci farkı durağandır. ADF ve PP testlerinin trend‐durağan serilerini açıklama güçleri düşüktür (DeJong vd, 1992). Dolayısıyla ortalama durağan (mean stationary) testi olan KPSS testini baz aldığımızda GSYH ile sermaye hesabının birinci farkı durağan çıkmaktadır. 13

Tablo 1: Cari açığı etkileneceği düşünülen değişkenlerin birim kök testleri Augmented

Dickey-Fuller Test

KPSS- [tablo

değeri (%5)=

0.463000

Phillips-Perron Test

fark

I()

Değişken Adı

0 cari açık (ca)

Veri Kaynağı

TCMB (EVDS)

1

Test İstat,

Prob,

Test İstat,

Prob,

Test İstat,

0.318779

0.97800

-1.452900

0.5527

-5.787842

0.00000

-1.315394

0.0001

2

genel bütçe dengesinin GSYIH'ya

0 oranı(gbd)

TCMB (EVDS)

TÜİK

1

0 enflasyon (enf)

TCMB (EVDS)

1

0 reel döviz kuru (rer)

TCMB (EVDS)

1

0 bütçe harcaması (bh)

TCMB (EVDS)

1

0 fiziksel sermaye (fs)

TCMB (EVDS)

1

0 fiziksel sermaye/GDP (fs_gdp)

-2.023149

0.27660

-5.00921

0.00010

-0.450054

-4.544097

0.0004

0.523171

0.89430

-2.610678

0.0947

0.916798

-3.264954

0.02000

-19.126620

0.0001

0.171809

-0.94333

0.76960

-3.699804

0.0057

1.076831

-9.662055

0.00000

-1.41426

0.57180

-1.306281

0.6237

1.058409

-9.495855

0.00000

-10.291190

0.0000

0.06841

-0.452487

0.89410

-26.360880

0.0001

1.147975

-5.885318

0.00000

-0.287577

0.92110

-1.445353

0.5564

0.975192

0.086586

0.14592

0.081226

-3.269375

0.01970

-14.219340

0.0001

0.248943

TCMB (EVDS)

-2.177471

0.21600

-4.730714

0.0002

0.725872

-4.08174

0.00180

TCMB (EVDS)

4.493471

1.00000

0.287416

0.9983

1.030376

-6.355243

0.00000

-6.331914

0.0000

1.015681

1.769232

0.99970

2.806465

1

0.877646

-3.46742

0.01120

-3.372184

0.0147

0.654147

0.933887

0.99550

-3.661573

0.0064

1.269452

-5.867155

0.0000

1.299461

1

0 mevduat (mev)

1

0.133654

2

0 özel sektör kredi (kos)

0.228648

TCMB (EVDS)

1

2

0 özel sektör nihai tüketim (cp)

0.28819

TCMB (EVDS)

1

0 devlet nihai tüketim (cg)

TCMB (EVDS)

1

gayri safi milli hasıla (1987 sabit

0 fiyatları) (gdp87)

TCMB (EVDS)

-3.366456

0.01520

0.71289

0.99180

-6.83495

0.00000

0.218299

0.9722

1

-2.712587

0.0764

2

-8.683823

0.0000

-3.932948

0.00280

0 büyüme oranı (g)

TCMB (EVDS)

0 ihracat (ex)

Ekonomi Bakanlığı

1

0 ithalat (im)

Ekonomi Bakanlığı

1

0 hacim (vol)

Ekonomi Bakanlığı

1

0 sermaye malı ithalatı (smi)

TCMB (EVDS)

1

0.075998

0.138713

-3.652897

0.0065

1

0 aramalı ithalatı

TCMB (EVDS)

1

0 IMKB 100 endeksi (imkb)

TCMB (EVDS)

1

0 iç borç

TCMB (EVDS)

1

0.0005

0 dış borç stoku (extdebt)

TCMB (EVDS)

1

0.605619

0.9891

0.733257

0.9923

1.027764

-6387273

0.0000

-9.302216

0.0000

0.289654

0.543138

0.9872

1.074718

0.9970

1.032347

-4.781913

0.0002

-7.452211

0.0000

0.311423

0.347734

0.9795

1.029726

0.9966

1.031819

-7936160

0.0000

-7.835540

0.0000

0.310548

0.347734

0.9795

0.585020

0.9886

1.042955

-7.93616

0.0000

-1.279784

0.0001

0.500000

4.731686

1.00000

-1.052731

0.7311

1.122805

-7.458412

0.0000

-1.308215

0.0001

0.256367

0.117936

0.9654

0.603703

0.9891

1.01536

-8.013373

0.0000

-6.932879

0.0000

0.288016

0.520736

0.9866

1.047589

0.9968

1.062658

-5.849374

0.0000

-5.828442

0.0000

0.313372

0.800604

0.9936

1.872443

0.9998

1.087382

-3.521228

0.0096

-3.400128

0.0136

1.087382

-1.33068

0.6122

-1.349376

0.6033

0.336337

-9.166675

0.0000

-9.166675

0.0000

0.282911

1.216836

0.9981

1.774845

0.9997

1.086095

-5.796066

0.0000

-5.725954

0.0000

0.518272

2

3 ay vadeli ağırlıklandırılmış faiz

0 oranları (i)

0.443498

TCMB (EVDS)

1

0 petrol fiyatları (Petrolfiy)

1

-1.891

0.3351

-8.652496

UNCTAD

1

0 sermaye hesabı (caa)

0.139134

0.113948

1

TCMB (EVDS)

1

1

1

1

1

1

1

1

1

1

1

-4.418486

2

0 finansal açıklık endeksi (finop)

1

1.311798

0.247547

TCMB (EVDS)

1

0.057739

2

0 sermaye malı ihracatı (smex)

0.5000

0.156889

1

0 sabit sermaye oluşumu (sso)

0.979535

-1.455284

0.5515

0.902854

-11.464810

0.0001

0.202237

1.050051

-0.554907

0.87390

-0.468339

0.8913

-8.814919

0.00000

-7.705414

0.0000

0.23659

-3.620256

0.0072

-3.352123

0.0155

0.793886

0.190881

0

1

1

1

1

1

1

1

1

1

1

1

1

0

14

3.1.

Geleneksel Model Literatür taraması kısmında ayrıntıları bahsedilen geleneksel model çerçevesinde, aşağıdaki uzun vadeli denklem tahmin edilmiştir. CA = β0+ β1*GBD + β2*IM + β3*EX + β4*RER + β5*ENF + β6*PETROLFIY + β7*I + ε

CA: cari açık, GBD: genel bütçe dengesi, IM: ithalat, EX: ihracat, RER: reel döviz kuru, ENF: enflasyon, PETROLFIY: petrol fiyatları Tablo‐4’te Johansen Eşbütünleşme testi sonuçları verilmektedir. Tablodan da takip edilebileceği üzere, denklemde yer alan değişkenler arasında 2 tane eşbütünleşme denklemi bulunduğu görülmektedir. Değişkenler arasındaki eşbütünleşme ilişkisi bir eşbütünleşme tahmin modeli olan Tamamen Uyarlanmış En Küçük Kareler Yöntemi (FMOLS) ile tahmin edilmiştir. Sonuçlar Tablo‐5’te yer almaktadır. Tablo 4: Johansen Eşbütünleşme Testi Sonuçları Örneklem (adjusted): 1990Q1 2010Q4

Gözlem sayısı: 84 (ayarlamalardan sonra)

Trend Varsayımı: Lineer deterministik trend

Seriler: CA ENF EX I IM GBD RER PETROLFIY

Gecikme (birinci farkta): 1 to 2

Sınırlanmamış Eşbütünleşme Rank Testi (Trace-İz)

Hipotez

No. of CE(s)

Özdeğer

İz

İstatistiği

0.05

Kritik Değerler

Prob.**

Sıfır *

En fazla 1*

En fazla 2

En fazla 3

En fazla 4

En fazla 5

En fazla 6

En fazla 7

0.501938

0.440954

0.299401

0.208799

0.193439

0.094100

0.034739

0.004636

186.6802

128.1296

79.28160

49.39270

29.71961

11.66164

3.360258

0.390289

159.5297

125.6154

95.75366

69.81889

47.85613

29.79707

15.49471

3.841466

0.0007

0.0348

0.3889

0.6639

0.7332

0.9429

0.9482

0.5321

İz testi 2 adet eşbütünleşme denkleminin varlığını göstermektedir (0.05 önem düzeyinde)

* hipotezin (0.05 önem düzeyinde) reddedilmesini gösterir

**MacKinnon-Haug-Michelis (1999) p-değerleri

15

Tablo 5: FMOLS Tahmin Sonuçları Bağımlı Değişken: CA

Metod: Tamamen Değiştirilmiş EKK (FMOLS)

Örneklem (uyarlanmış): 1989Q3 2010Q4

İçerilen gözlemler: 86 (uyarlamalardan sonra)

Cointegrating equation deterministics: C

Long-run covariance estimate (Prewhitening with lags = 0 from SIC

maxlags = 4, Bartlett kernel, Newey-West fixed bandwidth = 4.0000)

Katsayı

Std. hatta

t-İstatistiği P değeri.

İTHALAT

İHRACAT

REEL KUR

ENFLASYON

PETROLFIY

FAİZ

SABİT

-0.039881

-0.478001

0.605358

-39.39492

-89.95388

-47.43105

47.26658

2504.215

0.011745

0.075850

0.104134

19.62023

33.44899

22.59140

10.35695

1969.164

-3.395521

-6.301937

5.813243

-2.007873

-2.689286

-2.099518

4.563756

1.271715

0.0011

0.0000

0.0000

0.0481

0.0088

0.0390

0.0000

0.2073

R-Kare

Uyarlanmış R-kare

Regresyon Std. Hatası

Durbin-Watson istatistiği

0.835322

0.820543

1756.368

1.983214

Ortalama Bağımlı Değişken

Bağımlı Değ. St. Sapması

Kalıntı Kareleri Toplamı

Uzun Dönem Varyansı

-2830.244

4146.061

2.41E+08

1430200.

Değişken

GENEL BÜTÇE D. Yukarıdaki regresyon sonucuna göre, genel bütçe açığındaki 1 milyon TL’lik artış Türkiye cari açığını yaklaşık 0,03 milyon dolar; ithalattaki 1 milyon dolarlık artış cari açığı 0,47 milyon dolar; reel döviz kuru endeksindeki 1 birimlik artış cari açığı 39,3 milyon dolar; petrol fiyatlarındaki bir dolarlık artış ise cari açığı 47,43 milyon dolar artırmaktadır. Diğer yandan, ihracattaki 1 milyon dolarlık artış cari açığı 0,60 milyon dolar; faiz oranındaki %1 oranındaki artış Türkiye cari açığını 47,2 milyon dolar azaltmaktadır. Regresyon sonucunda elde edilen kalıntılar durağanlık testine tabi tutulmuş ve test sonuçları Tablo 6’da gösterilmiştir. Kalıntılar, ADF, PP ve KPSS testlerine göre %5 anlamlılık seviyesinde düzeyde durağandır. Tablo 6: Kalıntıların durağanlık test sonuçları

Augmented Dicky‐Fuller Test Test İstat Prob

Kalıntılar

‐4.180434

0.0013

Phillips‐Perron Test

Test İstat

‐10.64255

Prob

KPSS

Birim kök

Test İstat Tablo Değ (%5)

0.0001 0.336101

0.463000

0 Avrupa Birliği(27) imalat sanayi endeksi, OECD bileşik öncü göstergeler gibi dış talep verileri de analize dahil edilmiş olup istatistiksel olarak anlamsız sonuçlar verdiğinden modelden çıkarılmıştır. 16

3.2.

Dönemler Arası Model Dönemler arası yaklaşımla cari açığı belirleyen faktörler arasındaki uzun dönemli dinamik ilişki ortaya konmaya çalışılmaktadır. Değişkenlerin arasındaki dinamik nedensellik ilişkilerini belirleyebilmek için sırasıyla sermaye hesabı dengesi (CAA), özel nihai tüketim (CP), devletin nihai tüketim harcaması (CG), fiziksel sermaye (FS) ve cari açık (CA) değişkenlerinin yer aldığı Hata Düzeltme Modeli (Vector Error Correction‐VEC) kurulmuştur. Değişkenler arasındaki eş bütünleşme ilişkisi sayısı Johansen Eşbütünleşme Testi ile belirlenmiştir; test sonucuna göre 2 adet eş bütünleşme ilişkisinin varlığı gözlemlenmektedir. Tablo 7: Johansen Eşbütünleşme Testi Sonuçları

Örneklem (adjusted): 1989Q4 2010Q4

Gözlem sayısı: 85 (ayarlamalardan sonra)

Trend Varsayımı: Lineer deterministik trend

Seriler: CA CP FS CG CAA

Gecikme (birinci farkta): 1 to 2

Sınırlanmamış Eşbütünleşme Rank Testi (Trace-İz)

Hipotez

No. of CE(s)

Özdeğer

İz

İstatistiği

0.05

Kritik Değerler

Prob.**

Sıfır *

En fazla 1*

En fazla 2

En fazla 3

En fazla 4

0.467728

0.336706

0.118784

0.071708

0.000171

105.5845

51.98345

17.08776

6.339281

0.014520

69.81889

47.85613

29.79707

15.49471

3.841466

0.0000

0.0195

0.6336

0.6554

0.9039

İz testi 2 adet eşbütünleşme denkleminin varlığını göstermektedir (0.05 önem düzeyinde)

* hipotezin (0.05 önem düzeyinde) reddedilmesini gösterir

**MacKinnon-Haug-Michelis (1999) p-değerleri

İki adet eşbütünleşme denklemine dayanarak hesaplanan VEC modelinin sonuçları ekte yer almaktadır. Değişkenler arasındaki nedensellik ilişkisi Granger Nedensellik/Block Exogeneity Wald Testlerle sınanmış ve bütün değişkenlerin Granger anlamında birbirine neden olduğu, dolayısıyla zayıf dışsal değişken bulunmadığı gözlemlenmiştir.

Değişkenlere ilişkin etki tepki analizlerine izleyen tablolarda yer verilmektedir. Her bir değişkenin diğer değişkenlerdeki Cholesky bir standart sapma şoklarına verdiği cevaplar incelenmiştir. Cholesky dönüşümü, kalıntılar arasındaki olası korelasyonları göz önünde bulundurduğundan sıklıkla tercih edilmektedir. 17

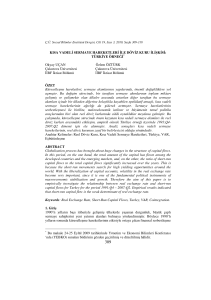

Değişkenlerde yaşanan bir Cholesky standart sapmalık şokun cari denge üzerindeki etkisine Grafik 1’de yer verilmektedir. Cari dengenin kendisine gelen bir şok, uzun süre pozitif yönde etkili olmaktadır. Devletin tüketim harcamaları, beklentilerin aksine, cari dengeyi ikinci çeyrekten itibaren pozitif yönde ve yine uzun süreli olarak etkilemektedir. Buna karşılık özel tüketim harcamaları ve sermaye girişleri cari açığı artırıcı yönde 10. çeyreğe kadar etkide bulunmaktadır; özel tüketim harcamalarının etkisi daha küçüktür. Diğer taraftan, fiziki sermayede yaşanan şokların etkisi sıfıra yakındır. Grafik 1: Şokların Cari Açık üzerindeki etkisi Response to CholeskyOne S.D.Innovations

Response of CA to CAA

Response of CA to CP

Response of CA to CG

2,000

2,000

2,000

1,000

1,000

1,000

0

0

0

-1,000

-1,000

-1,000

-2,000

-2,000

1

2

3

4

5

6

7

8

9

10

-2,000

1

2

3

4

5

6

7

8

9

10

1

2

3

4

5

6

7

8

9

10

Response of CA to CA

Response of CA to FS

2,000

2,000

1,000

1,000

0

0

-1,000

-1,000

-2,000

-2,000

1

2

3

4

5

6

7

8

9

1

10

2

3

4

5

6

7

8

9

10

Grafik 2: Şokların Sermaye Hesabı üzerindeki etkisi Response to CholeskyOne S.D. Innovations

Response of CAA to CAA

Response of CAA to CP

Response of CAA to CG

4,000

4,000

4,000

3,000

3,000

3,000

2,000

2,000

2,000

1,000

1,000

1,000

0

0

0

-1,000

-1,000

-1,000

-2,000

-2,000

1

2

3

4

5

6

7

8

9

10

-2,000

1

2

3

4

5

6

7

8

9

Response of CAA to FS

4,000

4,000

3,000

3,000

2,000

2,000

1,000

1,000

0

0

-1,000

-1,000

-2,000

1

2

3

4

5

6

7

10

1

2

3

4

5

6

7

8

9

8

9

10

-2,000

1

2

3

4

5

6

7

8

9

10

10

Response of CAA to CA

18

Şokların sermaye hesabı üzerindeki etkisi incelendiğinde (Grafik 2), sermaye hesabında meydana gelen bir Cholesky standart sapmalık şok kendi üzerinde 10 çeyrek boyunca etkili olduğu görülmektedir. Özel nihai tüketim değişkeninde ortaya çıkan bir şok ise fiziksel sermaye değişkeninde ortaya çıkan şok gibi sermaye girişlerini artırıcı yönde bir dönem gecikmeli olarak etkisini göstermektedir. Devlet nihai tüketiminde yaşanan şok sermaye girişlerini azaltma yönündeki en yüksek etkisini 2.‐5. çeyrekler arasında gösterirken, cari açıkta meydana gelen bir şok ise sermaye hesabını azaltıcı etkisini en çok ikinci dönemde göstermekte; sonrasında etkiler azalmaktadır. Grafik 3’te özel nihai tüketim verilerinin etki‐tepki grafikleri yer almaktadır. Özel nihai tüketim değişkeni kendinden ve sermaye hesabı değişkeninden kaynaklanan şoklardan 10 çeyrek boyunca pozitif yönde etkilenmektedir. Cari açık değişkeninde yaşanan şokların özel nihai tüketim değişkeni üzerindeki etkisi sıfıra yakınken, özel nihai tüketim harcamaları fiziki sermaye yatırımlarındaki şoklardan pozitif ve devlet harcamalarındaki şoklardan negatif etkilenmektedir. Grafik 3: Şokların Özel Nihai Tüketim üzerindeki etkisi Response to CholeskyOne S.D. Innovations

Response of CP to CAA

Response of CP to CP

Response of CP to CG

1,000

1,000

1,000

500

500

500

0

0

0

-500

-500

-500

-1,000

-1,000

1

2

3

4

5

6

7

8

9

10

-1,000

1

2

3

4

5

6

7

8

9

10

Response of CP to FS

1,000

1,000

500

500

0

0

-500

-500

-1,000

1

2

3

4

5

6

7

1

2

3

4

5

6

7

8

9

10

Response of CP to CA

8

9

10

-1,000

1

2

3

4

5

6

7

8

9

10

19

Grafik 4: Şokların Devlet Nihai Tüketimi üzerindeki etkisi Response to CholeskyOne S.D. Innovations

Response of CG to CAA

Response of CG to CP

Response of CG to CG

200

200

200

150

150

150

100

100

100

50

50

50

0

0

0

-50

-50

-50

-100

-100

-100

1

2

3

4

5

6

7

8

9

10

1

2

3

4

5

6

7

8

9

10

Response of CG to FS

200

200

150

150

100

100

50

50

0

0

-50

-50

-100

1

2

3

4

5

6

1

2

3

4

5

6

7

8

9

10

Response of CG to CA

7

8

9

-100

10

1

2

3

4

5

6

7

8

9

10

Sermaye hesaplarındaki şokların devletin nihai tüketimi üzerindeki etkisi küçük olup, dört çeyrekten sonra kaybolmaktadır (Grafik 4). Fiziki sermayeye gelen şokların devletin nihai tüketim harcamalarını negatif yönde etkilediği, buna karşılık, özel tüketim, cari denge ve devlet nihai tüketim harcamalarının kendisine gelen şokların etkilerinin pozitif olduğu, iniş çıkışlarla uzun dönemde etkili olduğu tespit edilmektedir. Grafik 5: Şokların Fiziksel Sermaye üzerindeki etkisi Response to CholeskyOne S.D. Innovations

Response of FS to CAA

Response of FS to CP

Response of FS to CG

400,000

400,000

400,000

200,000

200,000

200,000

0

0

0

-200,000

-200,000

-200,000

-400,000

-400,000

-400,000

1

2

3

4

5

6

7

8

9

10

1

2

3

4

5

6

7

8

9

1

10

Response of FS to FS

400,000

400,000

200,000

200,000

0

0

-200,000

-200,000

-400,000

3

4

5

6

7

8

9

10

-400,000

1

2

Response of FS to CA

2

3

4

5

6

7

8

9

10

1

2

3

4

5

6

7

8

9

10

20

Grafik 3’te gösterildiği üzere, fiziksel sermaye, sermaye hesabında gözlemlenen sermaye girişleri ve özel nihai tüketimde meydana gelen bir şok fiziksel sermaye üzerinde pozitif olarak 10 çeyrek etkili olmaktadır. Diğer taraftan, devlet nihai tüketimi bir dönem gecikmeli olarak fiziksel sermayeyi azaltıcı yönde etki yapmaya başlamakta ve etki 10. çeyreğe kadar neredeyse azalmadan sürmektedir. Ayrıca, cari açık şokları fiziki sermayeyi etkilememektedir. 4. Sonuç ve Politika Önerileri Tamamen uyarlanmış en küçük kareler metoduna göre, beklentilerle uyumlu olarak genel bütçe açığındaki, ithalattaki ve reel kurdaki artış (TL’nin değerlenmesi) Türkiye’de cari açığı artırırken ihracat ve faiz oranındaki artış cari açığı azaltmaktadır. Faiz oranlarındaki artışın cari açığı azaltıcı etkisi yüksek ihtimalle artan faiz oranlarının yatırımları ve tüketimi azaltmasının bir sonucudur. Hata düzeltme modeline göre ise, cari dengenin kendisine gelen bir şok, uzun süre pozitif yönde etkili olmaktadır; bir başka deyişle, cari açık da cari fazla da sonraki dönemlerde kalıcı olma eğilimine sahiptir. Buna karşılık özel tüketim harcamaları ve sermaye girişlerindeki artışlar cari açığı artırıcı yönde etkide bulunmaktadır; sermaye girişlerinin etkisi daha büyüktür. Bu durum, özellikle 2010 yılında çok gündemde olan, 2011 yılının büyük kısmında da geçerli olan, sermaye girişlerinden beslenen cari açık tartışmalarının haklılık payının yüksek olduğu göstermektedir. Devletin tüketim harcamaları, beklentilerin aksine, cari dengeyi ikinci çeyrekten itibaren pozitif yönde ve yine uzun süreli olarak etkilemektedir. Ancak bu sonuç, FMOLS denkleminde ulaşılan bütçe açığının cari açığı artırıcı etkisi ile beraber değerlendirilmelidir. Devletin açık yaratmayan tüketim harcamalarının cari denge üzerindeki pozitif katkısının daha önemli olduğunu söyleyebiliriz. Diğer taraftan, fiziki sermayede yaşanan şokların cari denge üzerindeki etkisi sıfıra yakındır. Cari açığın azaltılmasına yönelik olarak ihracatta yakalanan yükseliş eğiliminin devam ettirilmesi çok önemlidir. Son yıllarda ihracatçı firmaların verimliliklerinin artmış olması alternatif pazar bulmadaki başarıları ve Avrupa’da kriz olmasına rağmen AB’ye ihracatımızda artış yaşanmış olması önemli gelişmelerdir. Bir diğer politika önerisi üretimi azaltmadan ithalatı azaltmak olabilir. Bu da ancak, Türkiye’de üretimin ithal girdi bağımlılığının azaltılmasına yönelik çalışmaların devam ettirilmesiyle mümkün olabilir. Bu konuda Orta 21

Vadeli Programda da belirtilen ve Ekonomi Bakanlığı tarafından yapılan GİTES (Girdi Tedarik Stratejisi) gibi mikroekonomi politikaları örnek verilebilir. Birçok ülkede benzerleri mevcut olan GİTES çalışması ile sanayinin ihtiyaç duyduğu girdilerin tedarikinde sürekliliğin sağlanması, ihracatta rekabet gücünün iyileştirilmesi, etkinliğin ve verimliliğin artırılması Ekonomi Bakanlığı tarafından amaçlanmaktadır. Bu çalışma ile dünya girdi kaynaklarındaki belirsizliklerin, girdi tedarik kaynaklarında ülke/bölge bazlı bağımlılık gibi dengesizliklerin, girdi niteliğindeki doğal kaynakların geleceğine dair kaygıların, emtia piyasalarındaki gelişmelerin girdi fiyatları üzerinde oluşturacağı dalgalanmaların yaratacağı riskleri minimize etmeye ve ayrıca ülke ihracatının gelecek vizyonunda önemli yer tutacak yeni ürün ve teknolojilerin getireceği sürdürülebilir girdi tedarik ihtiyacının belirlenmesi ve güvenceye alınmasını sağlamaya yönelik eylem planlarının geliştirilmesi ve bunların uygun politika araçlarıyla uygulamaya aktarılması hedeflenmektedir. Bu çerçevede 1)kimya, 2)demir çelik ve demir dışı metaller, 3)Makine ve otomotiv, 4)Tekstil ve 5)Tarım sektörlerinde firmalarla yüz yüze görüşmeler gerçekleştirilmiş, detaylı analizler yapılmış ve önemli sonuçlara ulaşılmıştır. Ulaşılan bu sonuçlara yönelik sektörel eylem planlarının uygulanmasına devam edilmektedir. 22

5. Kaynakça

Akbostancı, E. ve Tunç, G. İ. (Mayıs 2002). ‘‘Turkish Twin Deficits: An Error Correction Model of

Trade Balance’’. METU-ERC Working Papers in Economics, 01/06.

Aristovnik A., (2008), “Short Term Determinants of Current Account Deficits: Evidence from Eastern

Europe and the Former Soviet Union”, Eastern European Economics, 46/1, 24-42.

Babaoğlu, B. (Haziran 2005). Türkiye'de Cari İşlemler Dengesi Sürdürülebilirliği. T.C Merkez

Bankası Uzmanlık Yeterlilik Tezi, Ankara.

Bagnai, A. ve Manzocchi S. (1999). Current-Account Reversals in Developing Countries: The Role of

Fundemantals. Open Economic Review, 10, 143-163

Baharumshah, A. Z. vd. (2002), “On the Sustainability of Current Account Deficits: Evidence from

four ASEAN Countries,” National University of Ireland, Department of Economics, Working Paper

No. 62

Berke B., (2009),”Türkiye’de Cari Açığın Sürdürülebilirliği: Parçalı Eşbütünleşme Analizi”, Akdeniz

İ.İ.B.F. Dergisi, 18, sf.117-145.

Boratav, K. (14 Ocak 2004). Dış Açık, Dış Fazla. Cumhuriyet Gazetesi, s.10.

Bussiére, M., Fratzscher M. ve Müller G. J. (2004). ‘‘Current Account Dynamics in OECD and AB

Acceding Countries - An Intertemporal Approach’’. ECB Working Paper Series, 311

Calderon, C.A., Chong A.ve Vloayza N. (2002). Determinants of Current Account Deficits in

Developing Countries. Contributions to Macroeconomics, II,1.

Calista Cheung, Davide Furceri ve Elena Rusticelli, (2010), Structural And Cyclical Factors Behind

Current-Account Balances, OECD Economics Department Working Paper No.775

Chinn, M. D. ve Prasad E. S. (Mart 2000). ‘‘Medium-Term Determinants of Current Accounts in

Industrial and Developing Countries: An Empirical Eploration’’. IMF Working Paper, 2000/46, 23.

DeJong, D.N., Nankervis, J.C., Savin, N.E. ve Whiteman, C.H. (1992). “ Integration versus Trend

Stationary in Time Series”, Econometrica, Vol. 60, No.2. pp.423-433

Eichengreen, B., Hausmann, R.ve Panizza, U. (2003), “Currency Mismatches, Debt Intolerance and

Original Sin: Why They are not the Same and Why It Matters”,NBER Working Paper No. 10036.

Eken, A. (1990). Cari İşlemler Dengesi Üzerine Model Çalışması. Türkiye Cumhuriyet Merkez

Bankası Ekonomik Araştırmalar Dergisi, I, 2, 73-87.

Enders, W. ve Lee B.S. (Ağustos 1990). Current Account and Budget Deficits: Twins or Distant

Cousins?. Review of Economics and Statistics, 72/3, 373-381

Ercan, H. (2000). Açık Ekonomi, İstikrar Tedbirleri ve Sıcak Para: Türkiye. Ankara: Milli rodüktivite

Yayınları, Yayın No:642.

Erkılıç, S. (2006) Türkiye’de Cari açığın Belirleyicileri, Uzmanlık yeterlilik Tezi,T.C.M.B.,Ankara

Ertuğrul, A ve Selçuk, F. (2001) “A Brief Account of the Turkısh Economy: 1980-2000”, Russian and

East European Finance and Trade, Vol. 37 No 6, s. 6-7 23

Freund, C. L. (Aralık 2000). Current Account Adjustment in Industrial Countries. WB - Development

Economics Research Group (DECRG) FRB International Finance Discussion Paper, 692.

Glick, R. and Rogoff K. (1995). Global versus Country-Specific Productivity Shocks and the Current

Account. Journal of Monetary Economics, 35, 159-192.

Jack L. Hervey and Loula S. Merkel, 2000. "A record current account deficit: causes and

implications," Economic Perspectives, Federal Reserve Bank of Chicago, issue Q IV, 2-13.

Hooper, P. ve Tyron R. (Ocak 1984). The Current Account of the United States, Japan, and Germany:

A Cyclical Analysis. Board of Governors International Finance Discussion Papers, 236, 39.

Hoque, A. (Nisan 1995). Co-integrating Relationship between Terms of Trade and Current Account

Deficit: The Australian Evidence. Applied Economics Letters, II, 4, 130-33.

Howard, D. H. (Güz 1989). Implications of the U.S. Current Account Deficit. Journal of Economic

Perspectives, III, 4, 153-65.

IMF (2003), “IMF Quotas: A Factsheet”, IMF, Washington,DC.

Kalkan, S. (2011), “Cari Açığın Sebebini Merak Eden Bütçeye Baksın”, TEPAV Politika Notu,

201139.

Kandil, M. ve Greene J. (Mart 2002). ‘‘The Impact of Cyclical Factors on the U.S. Balance of

Payments’’. IMF Working Paper, 02/05

Karunaratne, N. D. (1988). Macro-economic Determinants of Australia's Current Account, 1977-1986.

Weltwirtschaftliches Archiv, 124/4, 713-728.

Kaufmann, D., Kraay, A. ve M. Mastruzzi (2003), “Governance Matters III: Governance Indicators for

1996–2002”, World Bank Policy Research Department Working Paper.

Khan, M. S. ve Knight M. D. (1983). Determinants of Current Account Balances of Non-Oil

Developing Countries in the 1970s. IMF Staff Papers, IV, 30, 819-842.

Lee, J. ve Chinn M. D. (Nisan 1998). ‘‘The Current Account and The Real Echange Rate: A Structural

VAR Analysis Of Major Currencies’’. NBER Working Papers, 6495

Nason, J. M. ve Rogers J.H. (Ekim 1999). Investment and the Current Account in the Short Run and

the Long Run. Board of Governors of the Federal Reserve System International Finance Discussion

Papers, 236

Obstfeld, M. and Rogoff K. (1995). The Intertemporal Approach to the Current Account. (Editör: G.

Grossman ve K. Rogoff). Handbook of International Economics, III.

Oguz A, Sohrabji N, (2008), “On the Optimality and Sustainability of Turkey’s Current Account”

Empir Econ (2008) Vol 35:543-568

Özatay, F. (31 Temmuz 2006). Verimlilik Artışı Sağlanmadan Bu İş Yürümez. Radikal Gazetesi, s.6.

Özmen E., (2005), “Macroeconomic and Institutional Determinants of Current Account Deficits”,

Applied Economics Letters, 12, sf.557-560.

Razin, A. (1995). Understanding Interdependence, The Macroeconomics of the Open Economy.

(Editör: P. Kenen). New Jersey: Princeton.

24

Reinhart, C. M. and Rogoff, K. S. (2004), “The Modern History of Exchange Rate Arrangements: A

Reinterpretation”, Quarterly Journal of Economics, 119, 1–48.

Sever E. ve Demir M., (2007), “Türkiye’de Bütçe Açığı ile Cari Açık Arasındaki İlişkilerin VAR

Analizi ile İncelenmesi”, Eskişehir Osmangazi Üniversitesi İ.İ.B.F. Dergisi, 2(1), sf.47-63.

Telatar, E. ve Telatar, F. (2003). The Relationship Between Inflation and Different Sources of

Inflation Uncertainty in Turkey. Applied Economics Letters, 10(7): 431-435.

Thirlwall A. P. ve Hussain, M. N. (1982), “Balance of Payments Constraint, Capital Flows and

Growth Rate Differences Between Developing Countries” Oxford Economic Papers, New Series, Vol

34, No. 3, pp 498-510

Ventura, J. (2002). ‘‘Towards a Theory of Current Accounts’’. NBER Working Papers, 9163.

Yol M.A. (2008), “Testing The Sustainability of Current Account Deficit In Developing Economies:

Evidence From Egypt, Morocco, and Tunisia” University of Juba, Sudan & University of Putra

Malaysia, Malaysia

Yücel, Y. (6-9 Eylül 2003). Dynamics of the Current Account Of Balance of Payments In Turkey.

7.İktisat Kongresi, ODTÜ, Ankara.

Yükseler Z.(2011), Türkiye’nin karşılaştırmalı Cari İşlemler Dengesi ve Rekabet Gcü Performansı

(1997-2010), T.C.M.B.

Zanghieri, P. (Temmuz 2004). ‘‘Current Account Dynamics in New EU Members: Sustainability and

Policy Issues’’. D'Etudes Prospectives Et D'Informations Internationales (CEPII) Working Papers,

2004-07.

Yamak, R. Ve Korkmaz, A. (2007), “Türk Cari İşlemler Açığı Sürdürülebilir mi? Ekonometrik Bir

Yaklaşım”, Bankacılar Dergisi, 60, 17-32.

25

EK Tablo 8: VEC modeli sonuçları Örneklem (uyarlanmış): 1989Q4 2010Q4

İçerilen gözlemler: 85(uyarlamalardan sonra)

Standart sapma ( ) & t istatistiği [ ]

Eşbütünleşme Denklemi:

EşbütDenk1

EşbütDenk 2

CAA(-1)

1.000000

0.000000

CP(-1)

0.000000

1.000000

CG(-1)

1.653117

(0.69725)

[ 2.37090]

-4.963243

(0.27152)

[-18.2796]

FS(-1)

-0.001624

(0.00048)

[-3.39528]

-0.001464

(0.00019)

[-7.86290]

CA(-1)

0.761265

(0.15028)

[ 5.06577]

0.154363

(0.05852)

[ 2.63782]

C

1718.984

-2242.326

Hata Düzeltme:

D(CAA)

D(CP)

D(CG)

D(FS)

D(CA)

EşbütDenk 1

-0.744497

(0.28902)

[-2.57589]

0.025017

(0.07910)

[ 0.31626]

0.031182

(0.01504)

[ 2.07338]

73.09508

(27.7500)

[ 2.63406]

-0.298030

(0.13271)

[-2.24565]

EşbütDenk 2

2.128298

(0.71904)

[ 2.95993]

-0.188067

(0.19679)

[-0.95566]

0.179094

(0.03741)

[ 4.78673]

251.3286

(69.0364)

[ 3.64052]

-0.886624

(0.33017)

[-2.68538]

D(CAA(-1))

-0.059281

(0.21892)

[-0.27079]

0.005869

(0.05992)

[ 0.09796]

-0.028241

(0.01139)

[-2.47921]

-41.97484

(21.0186)

[-1.99703]

0.093169

(0.10052)

[ 0.92686]

D(CAA(-2))

-0.139449

(0.15644)

[-0.89141]

0.015583

(0.04282)

[ 0.36395]

-0.006928

(0.00814)

[-0.85109]

-14.19519

(15.0198)

[-0.94510]

0.042137

(0.07183)

[ 0.58661]

D(CP(-1))

-1.797940

(0.70616)

[-2.54609]

-0.377289

(0.19327)

[-1.95215]

0.041798

(0.03674)

[ 1.13753]

-190.2265

(67.7998)

[-2.80571]

0.798599

(0.32425)

[ 2.46289]

D(CP(-2))

-0.700272

(0.57016)

[-1.22821]

-0.246634

(0.15605)

[-1.58051]

-0.009245

(0.02967)

[-0.31163]

-134.3229

(54.7422)

[-2.45374]

0.648008

(0.26180)

[ 2.47516]

D(CG(-1))

7.302439

(3.09178)

[ 2.36189]

-2.385789

(0.84619)

[-2.81944]

-0.223048

(0.16088)

[-1.38643]

285.6813

(296.850)

[ 0.96238]

-3.992620

(1.41968)

[-2.81233]

D(CG(-2))

1.804290

(1.45809)

[ 1.23743]

-3.140409

(0.39907)

[-7.86938]

-0.181146

(0.07587)

[-2.38755]

95.62680

(139.995)

[ 0.68307]

-2.227403

(0.66953)

[-3.32683]

26

D(FS(-1))

0.002032

(0.00186)

[ 1.09129]

0.001352

(0.00051)

[ 2.65198]

6.07E-05

(9.7E-05)

[ 0.62667]

0.472598

(0.17881)

[ 2.64301]

-0.001483

(0.00086)

[-1.73437]

D(FS(-2))

0.002845

(0.00182)

[ 1.56603]

-0.000192

(0.00050)

[-0.38538]

3.87E-05

(9.5E-05)

[ 0.40901]

0.064478

(0.17442)

[ 0.36967]

-0.001936

(0.00083)

[-2.32033]

D(CA(-1))

-1.066361

(0.34408)

[-3.09914]

-0.009559

(0.09417)

[-0.10150]

0.002325

(0.01790)

[ 0.12986]

-55.59527

(33.0362)

[-1.68286]

0.009073

(0.15800)

[ 0.05743]

D(CA(-2))

-0.155247

(0.32061)

[-0.48423]

0.013067

(0.08775)

[ 0.14891]

-0.004733

(0.01668)

[-0.28371]

-30.50284

(30.7823)

[-0.99092]

-0.137003

(0.14722)

[-0.93062]

C

238.7084

(426.731)

[ 0.55939]

372.9417

(116.792)

[ 3.19320]

35.64192

(22.2048)

[ 1.60515]

91206.94

(40971.5)

[ 2.22611]

-270.7444

(195.946)

[-1.38173]

R-Kare

Uyarlanmış R-kare

Regresyon Std. Hatası

Std. Hata Denklemi

F-istatistiği

Log likelihood

Akaike AIC

Schwarz SC

Ort. Bağımlı Değişken

Bağımlı Değ. St. Sapması

0.456159

0.365519

1.03E+09

3774.948

5.032636

-813.6275

19.45006

19.82364

225.5176

4739.163

0.905692

0.889974

76855660

1033.170

57.62111

-703.4883

16.85855

17.23213

177.6964

3114.751

0.950021

0.941692

2778048.

196.4281

114.0513

-562.3806

13.53837

13.91195

35.32061

813.4634

0.689023

0.637194

9.46E+12

362442.0

13.29404

-1201.608

28.57901

28.95260

57531.19

601729.1

0.570890

0.499371

2.16E+08

1733.380

7.982421

-747.4708

17.89343

18.26701

-209.7294

2449.830

Determinant resid covariance (dof adj.)

Determinant resid covariance

Log likelihood

Akaike information criterion

Schwarz criterion

4.32E+34

1.88E+34

-3957.215

94.87565

97.03093

27