DERS 4

TÜREV ARAÇ PİYASALARI

GELECEK (FUTURE) PİYASALARI

•

Futures sözleşmesi, sözleşmenin taraflarını, belirlenen ileri bir tarihte, üzerinde

anlaşılan fiyattan, standartlaştırılmış miktar ve kalitede olan bir malı veya kıymeti

teslim alma veya teslim etme yükümlülüğü altına sokan sözleşmelerdir.

•

Sözleşmeyi satan taraf kısa pozisyon sahibi, sözleşmeyi alan taraf ise uzun pozisyon

sahibi olarak tanımlanmaktadır.

•

Futures sözleşmeleri, organize olmuş borsalarda işlem görmektedir. Organize

borsalarda işlem görmeleri dolayısıyla futures sözleşmelerinin ikincil piyasası

bulunmaktadır. Bu bakımdan futures sözleşmelerinin vadesinden önce el

değiştirmesi mümkündür.

•

Sözleşmeye konu olan malın cinsi, kalitesi, özelliği, miktarı, sözleşmenin vadesi ve

teslimat tarihi açısından standart sözleşmelerdir.

• Sözleşmenin tarafları arasında güveni arasında güveni sağlayan

takas odası ve teminat sistemi bulunmaktadır. Takas odası her iki

taraftan da sözleşme tutarının %10 - %20’si kadar tutarı başlangıç

teminatı olarak almaktadır.

• Pozisyon açılırken, muhakkak “başlangıç teminatı”nın taraflarca

ödenmesi gerekmektedir.

• Maksimum günlük fiyat değişikliği söz konusudur. Fiyat değişikliğinin

bahsedilen maksimum sınırı aşması halinde o gün işlemler

sonlandırılır.

• Futures sözleşmeler, vadesinden önce ters işlem yapılarak kapatılabilir.

• Ters işlem, sözleşme taraflarının aldıkları mevcut pozisyonun ters

pozisyonunu almak suretiyle gerçekleşmektedir.

Futures Piyasalarında Taraflar

• Bir piyasanın oluşabilmesi ve varlığını sürdürmesi etkileşimde bulunan

birden fazla tarafın varlığı ile mümkündür. Bu bakımdan vadeli işlem

borsalarında faaliyet gösteren tarafları aşağıdaki gibi sıralamak

mümkündür.

• Borsa

• Aracı Kurumlar

• Takas Kurumu

• Piyasa Katılımcıları

• Denetleyici Kurumlar

Gelecek Piyasalarında Alınan Pozisyonlar ve Pozisyon Güncelleştirmesi İşlemi

• Pozisyon, VİOP’ta yatırımcıların yaptığı alım ve satım işlemleri sonucunda tuttukları

net kontrat miktarıdır. Gelecek sözleşmelerinin işlem gördüğü piyasalarda

yatırımcılar, fiyattaki değişim beklentilerine göre iki farklı pozisyon almaktadırlar.

Kısa Pozisyon (Short Position)

• Gelecek piyasasında sözleşmeyi satan taraf kısa pozisyona sahip olur.

• Sözleşmeyi satan tarafın fiyatlardaki değişim beklentisi ise düşüş yönündedir.

Uzun Pozisyon (Long Position)

• Gelecek piyasasında sözleşmeyi alan taraf uzun pozisyona sahip olur.

• Sözleşmeyi alan tarafın fiyatlardaki değişim beklentisi ise yükselme yönündedir.

Örneğin, Faizlerin düşeceğini düşünen bir yatırımcı VİOP’ta uzun pozisyon alırken,

faizlerin yükseleceğini düşünen yatırımcı ise VİOP’ta kısa pozisyon almalıdır.

•

VİOP’ta işlem yapan yatırımcıların aldıkları pozisyonların her işlem günü sonunda

belirlenen uzlaşma fiyatı baz alınarak yeniden değerlendirilmesi işlemine “pozisyon

güncelleştirme” işlemi adı verilmektedir.

•

Pozisyon güncelleştirme işlemi sonrasında ortaya çıkacak olan kar-zarar tutarı

belirlenerek hesaplara yatırılmaktadır.

Gelecek Piyasalarında Teminatlandırma

•

Gelecek sözleşmelerinde sözleşmenin tarafları işlem yapabilmek ve sistemin

güvenle çalışabilmesini garanti altına almak amacıyla Takas Odası’na belirli bir

miktarda para yatırmak zorundadırlar.

•

Başlangıç Teminatı: Herhangi bir vadeli işlem sözleşmesinde pozisyon alabilmek

amacıyla sözleşmede öngörülen miktar veya oranda başlangıçta yatırılması gereken

minimum tutara başlangıç teminatı adı verilmektedir. Takasbank, piyasada her

hesap için portföy bazlı teminatlandırma yöntemini kullanmaktadır.

•

Bulunması Gereken Teminat: Bulunması gereken teminat, başlangıç teminatı ile

fiziki teslimat teminatının toplamıdır. Fiziki teslimat teminatı ise fiziki teslimata

konu dayanak varlık sayısı ile dayanak varlığın fiyat değişim aralığının çarpımına

eşittir. VİOP’ta fiziki teslimat pay sözleşmelerinde mevcuttur.

Forward (Alivre) İşlemler

• İleri bir tarihte satıcısının belli bir ürünü, başta anlaşılan fiyat,

vade, miktar ve kalite üzerinden alıcısına teslim etmesini

öngören sözleşmelerdir.

• Sözleşme şartları satıcı ve alıcı arasında belirlenerek

oluşmaktadır.

• Taraflar arasında serbestçe yapılması nedeniyle güvene dayalı

bir ilişkinin de sağlanması gerekir.

• Kredi riski bulunması nedeniyle taraflardan birinin sözleşmeden

doğan yükümlülüğünü yerine getirememesi sonunda doğacak

risk garanti altına alınmış değildir.

• Piyasadaki diğer katılımcıların bilgisine açık değildir. Bu

bakımdan, kesin şekilde gelecekte oluşacak fiyatlar için bir

referans olma özelliği taşımazlar.

• Alıcı ve satıcı olma durumlarına göre “kısa pozisyon” ve “uzun

pozisyon” olarak kategorize etmek mümkündür.

• Forward (Alivre) sözleşmelerin, sözleşmede eğer özel bir madde

bulunmuyorsa bir başkasına devredilmesi söz konusu değildir.

Sözleşmenin devri hukuken mümkün olsa dahi alivre

sözleşmelerinin kendilerine mahsus hükümler taşımaları nedeniyle

devredilemezler.

• Tarafların pozisyonlarını kapatmaları için vade sonunu beklemeleri

gerekmektedir. Bu açıdan pozisyonların kapatılması ancak

sözleşmenin iptali ile mümkün olmaktadır.

• Sözleşmenin vadesinden önce sonuçlandırılması, orijinal

sözleşmenin kalan vadesine eşdeğer olan aksi yönde bir forward

işleme girilmesiyle mümkündür. Ancak, bunun için mevcut

koşullarda böyle bir forward kontrata girmek isteyen bir karşı tarafın

bulunması gerekmektedir.

Forward İşlemlerin Özellikleri

• Vadeli işlemlerde bankalar, çift taraflı alış ve satış olarak kotasyon vererek alış ve

satış fiyatlarını açıklarlar.

• İşlemler telefon aracılığıyla yapılabilmektedir.

• Sözleşmeler banka ve müşteri arasında yapılır.

• Taraflar birbirini tanımaktadır. İşlemin yapılmasıyla taraflar arasında karşı tarafın

riskinin kabul edildiği anlaşılır.

• Genellikle bir emniyet marjı teminat, pay akçesi veya kapora talep edilemez. Eğer

bankamüşteriye fazla güven duymuyorsa veya spekülasyona yönelik bir belirti varsa

bu durumda müşteriden güvence istenebilir. Güvence payı, yapılan sözleşme tutarı

üzerinden bir yüzde olarak belirlenmektedir. Emniyet marjı olan güvence, müşterinin

sözleşmeden doğan yükümlülüğünü yerine getirmemesi halinde sözleşmenin sona

erdiği günde oluşacak zararı karşılamak amacıyla kullanılmaktadır.

• Sözleşmelerin çoğu, karşılıklı olarak yükümlülüklerin yerine

getirilmesi, dövizin teslimi ve karşılığında bedelinin ödenmesi ile

sonuçlanmaktadır.

• Sözleşmede vade ve tutar esnektir. Bazı durumlarda sözleşme için

asgari bir tutar belirlenebilir. Genellikle vade, futures sözleşmelerinden

daha uzundur.

• Forward sözleşmeleri çeşitli para birimleri ve faiz oranları üzerinden

yapılabilir. Dolayısıyla vadeli sözleşmeler farklı döviz cinsleri üzerinden

yapılabilmektedir.

• Kar veya zararın oluşması için vade sonu beklenir. Ancak

muhasebenin “ihtiyatlılık” kavramı gereğince fiyatların sözleşme

taraflarından birisinin aleyhinde gelişmesi sonucunda o gün için

oluşacak zarar tutarında karşılık ayrılabilir.

• Vadeli Sözleşmeler İle Gelecek Sözleşmeleri

Arasındaki Farklar:

Gelecek Sözleşmeleri

Organize borsalarda işlem görür

Vadeli Sözleşmeleri

Standart Sözleşmeler bulunur

Tezgahüstü piyasalarda işlem görür

Sözleşmeler, tarafların ihtiyaçlarına göre

düzenlenir

İkincil piyasası var

İkincil piyasası yok

Takas odası var

Takas odası yok

Teminat sistemi var

Teminat sistemi yok

Maksimum fiyat değişikliği sınırı var

Maksimum fiyat değişikliği sınırı yok

TİK (Minimum fiyat aralığı uygulaması) var TİK (Minimum fiyat aralığı uygulaması) yok

Günlük hesaplaşma var

Günlük hesaplaşma yok

Ters işlemle pozisyon kapatma var

Vade sonunda teslimle sonuçlanma var

Arz ve talebe göre fiyat oluşur

Taraflar arasındaki pazarlığa göre fiyat oluşur

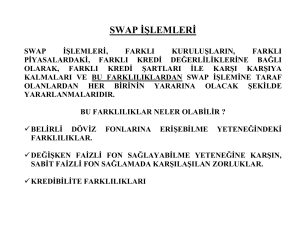

SWAP

•

Swap takas anlamına gelmektedir.

•

Swap işlemi, iki tarafın belirli bir zaman diliminde ödemelerinin karşılıklı değişimi

üzerinde anlaştıkları bir finansal işlemdir.

•

Değişim; anapara, faiz veya anapara ve faiz üzerinden yapılabilir.

•

Swap işlemini belirli bir miktar ve nitelikteki para, döviz, altın, mali araç, alacak, mal

gibi varlıklarla; yükümlülüklerin, önceden belirlenen fiyat ve koşullara göre,

gelecekteki bir tarihte ve banka şeklinde organize olan bir piyasada değiş-tokuşunu

kapsamına alan vadeli bir işlem olarak tanımlamak mümkündür.

•

Swap işlemlerinin yapılmasındaki temel amaç, kur ve faiz risklerini minimize

etmektir.

•

Swap sözleşmesiyle maliyet üstünlüğüne sahip olan taraf diğer işletmenin de bu

üstünlük seviyesine ulaşmasına imkan verir. Kısacası swap tekniği, dış ticaretteki

karşılaştırmalı (mukayeseli) üstünlükler teorisinin finans piyasasına uygulanmasıdır.

Swap tekniğine temel oluşturan birtakım farklılıklar bulunmaktadır. ,

•

Tarafların farklı finans pazarlarından, farklı kredibiliteye sahip olmaları,

•

Değişken faizle fon bulunmasına karşın, sabit faizli fonların bulunmasında

karşılaşılan güçlükler,

•

Belirli döviz fonlarına erişim güçlüğü, yani belirli para birimi cinsinden fon bulma

imkanına karşı belirli para birimi cinsinden kaynak bulmada karşılaşılan sorunlar,

•

Dış satım ve hizmetlerin belirli döviz birimi cinsinden kaynak bulunmasına karşın

ihtiyaç duyulan döviz türlerinin farklı olması,

•

Belirli döviz cinsi üzerinden kredi sağlama olanağına karşın, farklı döviz cinslerinden

fon temin edilmesi zorunluluğu,

•

Piyasada birincil borçlanma için, gerekli likiditenin yeterli düzeyde olmaması,

•

Bazı piyasalarda ulaşılabilen vadelerin kısa olması, uzun vadede borçlanma

imkanlarının yetersiz olması.

Amaçları

•

•

•

•

•

Farklı pazarlardaki fiyat farklarından yararlanma (Arbitraj),

Varlıkların getiri oranını arttırmak,

Risk yönetimi,

Kaynak maliyetlerini azaltma,

Alım-satım işlemleri ile kazanç sağlanmasıdır.

Swap piyasalarının hızlı şekilde gelişmesinde etkili olan faktörler:

• Vadeli döviz işlemlerin sadece belli para birimleri ile sınırlı kalması,

• Vadeli piyasaların istenen düzeyde çalışmaması,

• Kurlarda meydana gelen dalgalanmalar,

• Faiz oranlarında meydana gelen artışlar.

Piyasanın Gelişimi

• Swap piyasasının asıl gelişimi, 1970’li yıllardan sonra olmuştur. Bu gelişimi

hızlandıran olay 1973 yılında Bretton Woods sisteminin çökmesidir.

• 1973 yılında sabit kur sisteminin ortadan kalkmasıyla serbest veya dalgalı kur

sistemine geçilmesi, vadeli döviz işlemlerinde döviz kuru riskini ortaya çıkartmıştır.

Bu riski ortadan kaldırmak için swap işlemleri kullanılmıştır.

• Swap işlemlerinin geliştiren bir diğer işlem 1982’de Dünya Bankası ile IBM arasında

yapılan swap işlemidir. Bu işlemde banka Alman Markı ve İsviçre Frangı kaynak

bulmak istemiş ancak çok iyi tanındığı Amerikan piyasasından Dolar borçlanmış ve

borçlandığı bu dolarları IBM’e vererek IBM’in çıkardığı Alman Markı ve İsviçre

Frangı tahvillerden gelen parayı almıştır. Bu uygulama faiz swapının gelişimine çok

büyük katkıda bulunmuştur.

• İlk resmi olmayan faiz swap işlemi 1981 yılında bir para swap’ının içinde

gerçekleşmiştir. Bu swap işleminden sonra ilk resmi faiz swap işlemi Deutsche Bank

Luxembourg ile Merrill Lynch & Credit Suisse First Boston arasında yapılmış ve

Deutsche Bank tarafından sabit faizli Euro-tahvil ihracı gerçekleştirilmiştir.

• Bu gelişmelerden sonra swap piyasası, 1987’de Uluslar arası Swap Aracıları

Birliği’nin (International Swap Dealers Association- ISDA) kurulmasıyla yeni bir

biçim almıştır. Swap birliğinin kurulmasıyla birlikte, swap işlemleri standart hale

getirilerek, standart belgeler kullanılmaya başlanmıştır.

Swap Sözleşmesinin Unsurları:

1. Anapara

• Swap tekniği, tarafların karşılıklı ödeme akımlarını ortaya çıkaran bir

işlemdir.

• Ödeme akımlarının ana unsurunu “farazi anapara” oluşturmaktadır.

• Varsayıma dayalı olarak gerçekleşen bu anapara türü, swap tekniği

sonucunda ortaya çıkan ödeme akımlarını hesaplayabilmek amacıyla

dikkate alınmaktadır.

• Anaparanın swap tekniğine konu olan temel işlemdeki parasal büyüklükler

ile bağlantısı olan bir tutar olması mümkündür.

• Örnek olarak, tahvili sabit faiz üzerinden ihracını gerçekleştiren bir

firmanın faizlerin düşüşte olduğu bir piyasada değişken faiz oranına

geçebilmek için başvurduğu swap işlemindeki anapara miktarı ile ihracı

gerçekleşen tahvil miktarının birbirine eşit veya farklı olmaları

mümkündür.

2. Faiz Oranı

• Swap işleminde faiz oranlarından kasıt, anapara ile ilişki kurulan sabit veya

değişken nitelikteki oranlardır.

• Eğer swap işlemi sabitten sabite doğru kurulmuşsa faiz oranı

değişmediğinden, faiz tutarı da vade bitimine kadar aynı kalacaktır.

• Değişken faiz oranı söz konusu ise, piyasadaki faiz oranlarındaki değişiklik,

değişken faiz oranı etkileyeceğinden dönem itibariyle faiz ödemeleri vade

süresince değişim gösterecektir.

3. Sözleşmenin Ana İşlemden Bağımsız Olması

• Swap tekniği, tarafların daha önce gerçekleştirdikleri ekonomik işlemlere

dayanarak yapılmaktadır. Bahsedilen ekonomik işlemler sonucunda ortaya

çıkan riskleri azaltabilmek veya ortadan kaldırabilmek maksadıyla swap

işlemine başvurulmaktadır.

• Ana işlem ile swap sözleşmesi arasında ekonomik manada bir ilişki

bulunmaktadır. Ancak sözleşmeler ile temel işlemler arasında bir hukuki

ilişki bulunmamaktadır.

4. Vade

• Sözleşmede belirtilen vade gününe kadar anapara daima sabittir.

• Ancak bazı swap türlerinde (itfa edilebilir swap, eksiltmeli swap)

anaparanın kontratta belirtilen sürelerde belirtilen oranlar üzerinden

azaltımı söz konusu olabilir.

5. Süre ve Nakit Akım Değişimi

• Süre, swap işlemi tarafları arasında yapılan sözleşmenin geçerli olduğu

zamanı belirtmektedir.

• Bu tür sözleşmelerde standart bir süre bulunmamakta ve taraflar arasında

serbestçe belirlenebilmektedir.

• Ancak, swap sözleşmelerinin süresinin 1 yıldan daha az olmaması

gereğidir.

• Genelde maksimum sözleşme süresi 5’yıldır.

• Swap sözleşmelerinde yükümlülüklerin yerine getirileceği zamanı gösteren

bir süre de bulunmaktadır. Belirtilen sürelerde nakit değişiminin yapılması

gerekmektedir.

Swap İşleminin Gerçekleşmesi Koşulları

1. Taraflar

• Swap işlemlerine taraf olanlar arasında firmalar, finansal kuruluşlar veya

aracılar, uluslar arası kuruluşlar, devletler ve devlet kurumları

bulunmaktadır.

2. Tutar

• Swap işlemleri, çoğunlukla büyük meblağdaki para tutarları üzerinden

yapılır.

3. Para Birimleri

• Swap işlemleri, güçlü para birimleri üzerinden yapılabilmektedir. En fazla

kullanılan para birimleri; Doları, Sterlin, Euro, İsviçre Frangı ve Yen’dir.

4. Vade

• Swap işlemleri, orta vadeli işlemler olarak kabul görmektedir. Genellikle

vade 3-10 yıl olarak belirle

5. Yenileme

• Swap işlemleri genelde sabit bir vadede geri ödemesi olan anapara

tutarlarını kapsamaktadır. Fakat, birden fazla swap işleminin yapılması ile

yenilemenin sağlanması mümkün olmaktadır.

6. Fiyatlama

• Faiz swapı fiyatlaması, sabit faizle borçlanma maliyeti, değişken maliyetle

borçlanma maliyeti

• ve kredi değerliliği ile ilgili piyasa şartlarına bağlı olarak değişmektedir.

• Para swapı fiyatlamasında ise, bu unsurlar taraflarca görüşülerek belirlenmektedir.

7. Gelecekteki Zorunluluklar

• Para swapı işleminde taraflar, daha önceden hesaplanmış borç tutarlarının

satılmasını kabul ederler.

• Faiz swapı işlemlerinde ise taraflar, sabit veya değişken faiz oranıyla hesaplanmış

tutarların satılmasını ya da her iki faiz tutarının da koşullu olarak üçüncü tarafa

satılması üzerinde anlaşırlar.

8. Komisyon ve Diğer Masraflar

• Tarafların kredi değerlilikleri, komisyon oranını belirleyen en önemli etkendir.

• Komisyonu alış ve satış fiyatları arasındaki fark olarak da tanımlamak mümkündür. ,

• Swap işlemini düzenleyen taraf, komisyon ve diğer tüm masrafları swap işleminin

taraflarından tahsil etmektedir.

9. Yasal Düzenlemeler

• Yasal düzenlemeler, işlemi gerçekleştirecek olan tarafların ikamet ettikleri ülkelerin

yasalarına göre belirlenmektedir.

•

•

Swap İşlemlerinde Risk:

Riskler dört gruba ayrılmaktadır.

•

Birinci risk durumu, sözleşmenin taraflarının yükümlülüklerini yerine

getirmemelerinden kaynaklanmaktadır. Bu risk aracı üzerinde kalmakta ve

dolayısıyla tarafların risklerini minimize etmektedir.

•

İkinci risk durumu ise, sözleşme taraflarının ödemelerini zamanında yapmamaları

halinde ortaya çıkan “teslim riski” dir. Teslim riskinde ödemenin yapılmaması değil,

ödemenin geç yapılması sonucunda ortaya çıkan risk söz konusudur.

•

Üçüncü risk, taraf bulamama riskidir. İşlemin gerçekleşmesi için karşı tarafın

bulunmaması halinde risk, aracılık yapan taraf için söz konusu olmakla birlikte,

aracı kuruluş maliyetiyle karşılaşmaktadır.

•

Dördüncü risk ise pozisyon riskidir. Diğer risk grupları arasında etkisi en fazla olan

risktir. Uzun vadeli bir işlem olan swap işlemlerinde, faiz oranları ve döviz

kurlarında beklentilerin tersi durumun gerçekleşmesi halinde tarafların

katlanacakları maliyetlerin artması ve iflasların oluşması söz konusu olabilir.

OPSİYON SÖZLEŞMELERİ:

• Opsiyon sözleşmeleri, gelecekte belirli bir tarihte veya bu tarih süresince,

bugünden belirlenen bir fiyat üzerinden alıcısına bir varlığın satın alma

veya satma hakkını veren bir finansal enstrümandır.

• Tanımda yer alan ve underlying asset (opsiyonun dayandığı varlık) olarak

adlandırılan bu varlık; emtia, para (döviz), bono veya hisse senedi

olabilmektedir.

• Alıcı vade bitiminde şartların lehine oluşması durumunda hakkını

kullanırken, şartların aleyhte olması halinde hakkını kullanmayabilir.

• Opsiyon, sözleşmeleri taraflardan birine seçim hakkı tanırken, karşı tarafa

da yükümlülük getirmektedir.

• Hak sahibi olan tarafın seçim hakkını kullanabilmesi için bir “prim”

ödemesi gerekmektedir. Yükümlülük altına giren taraf ise prim karşılığında

riske girmektedir.

Opsiyon primini etkileyen birçok faktör bulunmaktadır.

• Opsiyon türünün alım mı ya da satım mı olduğu,

• Kullanım fiyatı ile opsiyon sözleşmesine dayanak olan varlığın

fiyatı arasındaki farkın olması,

• Opsiyon sözleşmesinin vadesine kalan gün sayısı,

• Sözleşmeye konu olan varlığın veya göstergenin dalgalanması,

• Risksiz faiz oranı.

Opsiyonlarla İlgili Temel Kavramlar

•

Kullanım Fiyatı: Opsiyon sözleşmelerine dayanak olan varlığın sözleşmede

belirlenen ve alım ya da satımına konu olacak fiyatıdır.

•

Başka opsiyonların da bir varlıkla ilgili çok sayıda kullanım fiyatı verilmekte ve

fiyatlar belirli aralıklarla cari değerin üzerinde ya da altında olabilmektedir.

Bunun temel nedeni, opsiyon yazanların beklentilerinin farklı olmasından

kaynaklanmaktadır. Kullanım fiyatına bağlı olarak prim de değişmektedir.

•

Vade: Opsiyonun uygulanabileceği son günü işlem gününü ifade eder. Bu hisse

senedi opsiyonlarında vade ayının 3. Cuma’sını izleyen Cumartesi günü olarak

belirlenmiştir.

•

Amerikan opsiyonlarının, vade bitiminden önce herhangi bir tarihte kullanılma

imkânı bulunurken, Avrupa tipi opsiyonlar sadece vade sonlarında

kullanılmaktadır. Bermuda opsiyonları ise, vade bitiminden önce belirli

tarihlerde alıcı tarafından uygulanabilmektedir.

•

Tezgahüstü piyasalarda vade tarihi, taraflar arasında belirlenirken, organize

opsiyon piyasalarında ise işlem tarihi belirli vadelere ayrılmıştır.

•

Opsiyon Fiyatı: Opsiyon sözleşmesinin sağladığı hakları satın alma fiyatı olup alıcı prim karşılığı

hakkı elde ederken, satıcı yükümlülük altına girer. Kullanım fiyatı ve piyasa fiyatı arasındaki farka

opsiyon fiyatı denir.

•

Sözleşme Büyüklüğü: Borsada işlem görmekte olan bir opsiyon sözleşmesinde 100 opsiyon

bulunmaktadır. Dolayısıyla bir yatırımcı bir opsiyon sözleşmesi aldığı zaman bu sözleşme, 100 adet

hisse senedini içermektedir.

•

Gerçek Değer – Zaman Değeri: Opsiyon alıcısının hakkını hemen kullanması halinde elde edeceği

kazanç gerçek değer (içsel değer) olarak adlandırılırken, opsiyon primi ile gerçek değer arasındaki

fark ise zaman değeri olarak adlandırılmaktadır. Bu iki değer, opsiyon primini oluşturan unsurlardır.

•

Satınalma opsiyonunda sözleşmeye dayanak olan varlığın cari değeri eğer opsiyonun kullanım

fiyatından yüksek ve satma opsiyonunda düşük ise bu durumda opsiyon değeri, gerçek değere

ulaşmış olur. Gerçek değer, aşağıdaki gibi formülize edilebilir.

•

Gerçek Değer = Varlığın Cari Değeri – Kullanım Fiyatı

•

Opsiyon sözleşmesinde dayanak varlığın cari değeri ile ilgili beklentileri de içeren zaman değeri

aşağıdaki gibi formülize edilebilir.

•

Zaman Değeri = Opsiyon Fiyatı – Gerçek Değer

•

Kar veya zararda gözüken opsiyonların zaman değeri düşük olup, başabaş opsiyonlarda ise yüksektir.

Ancak vade sonuna doğru gelindiğinde giderek düşmektedir.

•

Opsiyon Sözleşmesinin Yararları

•

1. Spekülasyon: Spekülatörler, opsiyonun yazıldığı varlığın fiyat değişmelerinden kar etmek

amacıyla opsiyonlara yatırım yapmaktadırlar.

•

2. Başlangıç Maliyetinin Düşük Olması: Opsiyon primi, opsiyonun yazıldığı dayanak varlığın

fiyatından daha düşüktür.

•

3. Daha Yüksek Getiri Potansiyeli: Opsiyon fiyatları, varlık fiyatlarından daha değişken bir özelliğe

sahiptir. Bu değişkenlik özelliği, kazanç potansiyelini arttırmaktadır.

•

4. Risk – Getiri Dengesini Düzenlemek: Opsiyonlar, büyük hisse senedi portföyü işleten kurumsal

yatırımcılar tarafından çok ilgi görmektedir. Hisse senetleri portföylerinin artırıp

azaltabilmektedirler. Opsiyon fiyatlar hisse senetleri fiyatlarından daha değişken özelliktedir. Bu

bakımdan opsiyon sözleşmeleri daha riskli yapıdadır. Şayet kurumsal nitelikteki yatırımcılar sahip

oldukları hisse senetleri ile ilişkili olarak opsiyonlara yatırım yaparlarsa riskleri azaltırlar. Fakat sahip

olunmayan hisse senetleri için opsiyon yazarlarsa bu durumda riskleri yüksek miktarda artar.

•

5. Opsiyonlara Yatırım Yapma Kolaylığı: Yatırımcılar işlem maliyetlerinden tasarruf sağlayabilmek ve

hisse senedi borsalarının bazı sınırlamalarından kaçınabilmek amacıyla opsiyon sözleşmelerini

tercih ederler.

•

6. Yasal Düzenlemeler: Opsiyon piyasaları ve hisse senedi piyasaları farklı yasal dayanaklara sahiptir.

Bazı durumlarda bahsedilen farklılıklar opsiyon sözleşmeleri lehine sonuçlanabilmektedir.

•

7. Kaldıraç Etkisi: Bir kişi ya da kuruluş, opsiyon alarak direkt olarak varlık almaya karşı çok daha

fazla varlığı kontrol etme olanağını elde etmektedir.

Opsiyon Türleri

• Opsiyon işlemlerinde temel alınan iki tür opsiyon bulunmaktadır. Bunlar, alım

opsiyonu (Call Option) ve satım opsiyonu (Put Option) olarak adlandırılmaktadır.

•

•

Alım Opsiyonu (Call Option)

Alım opsiyonu türü alan yatırımcı belli bir vadeye kadar veya vadede opsiyon

sözleşmesine dayanak oluşturan belli miktardaki malı, finansal ürünü, sermaye

piyasası aracını veya ekonomik göstergeyi opsiyonu satan yatırımcıya ödediği bir

prim karşılığında belli bir fiyattan satın alma hakkına sahip olması durumudur. Alım

opsiyonunu satan yatırımcı ise belli bir vadeye kadar ya da vadede opsiyona

dayanak oluşturan belli miktardaki malın finansal ürünü, sermaye piyasası aracını

veya ekonomik göstergeyi alım opsiyonu alan yatırımcının talebi halinde belli bir

fiyat üzerinden satmakla yükümlü olur.

•

•

Satma Opsiyonu (Put Option)

Bu opsiyonu alan bir yatırımcının belli bir vadeye kadar ya da vadede opsiyona

dayanak oluşturan belli bir miktardaki malı, finansal ürünü, sermaye piyasası

aracını veya ekonomik göstergeyi opsiyonu satan yatırımcıya ödeyerek belirlenen

prim karşılığında belli bir fiyat üzerinden satma hakkına sahip olmasıdır. Satım

opsiyonunu satan yatırımcı ise belli bir vadeye kadar ya da vadede opsiyona

dayanak oluşturan belli miktardaki malın finansal ürünü, sermaye piyasası aracını

veya ekonomik göstergeyi alım opsiyonu alan yatırımcının talebi halinde belli bir

fiyat üzerinden satınalmakla yükümlü olmaktadır.

•

Avrupa ve Amerikan Tipi Opsiyonlar

•

Dünya borsalarında “Avrupa Tipi Opsiyonlar” ve “Amerikan Tipi Opsiyonlar” olmak üzere iki tür

opsiyon bulunmaktadır.

•

İki opsiyon arasındaki en önemli fark, Avrupa tipi opsiyonlarda lehdar sözleşmeden doğan hakkını

vade bitiminde kullanırken, Amerikan tipi borsalarda lehdar hakkını vade bitiminden önce istediği

zaman kullanabilmektedir. Avrupa tipi opsiyonlar, vadeye kadar beklenmesi nedeniyle daha ucuzdur.

•

Kullanım fiyatının başlangıçta belirlenmediği ve vade süresince oluşacak ortalama spot fiyatın

belirlendiği sözleşmeler “Asya Tipi Opsiyon”ları ifade ederken, vadesinden önce belirli tarihlerde

yerine getirilebilen opsiyon türüne “Bermuda Opsiyonu” adı verilir.

•

Asli Değerli Opsiyon

•

Alım opsiyonları açısından asli değerli opsiyon, alım opsiyonu sözleşmesinin kullanım fiyatı,opsiyona

konu olan dayanak varlık fiyatından düşük olması halinde söz konusudur.

•

Dayanak Varlık Fiyatı > Kullanım Fiyatı

•

Satım opsiyonları açısından asli değerli opsiyon, satım opsiyonu sözleşmesinin kullanım fiyatının

opsiyona konu olan dayanak varlık fiyatından yüksek olması durumunda ortaya çıkmaktadır.

•

Dayanak Varlık Fiyatı < Kullanım Fiyatı

•

•

Başa Baş Opsiyonu

Alım opsiyonları açısından başa baş opsiyonu, alım opsiyonu sözleşmesinin

kullanım fiyatının opsiyona konu olan dayanak varlığa eşit olması halinde ortaya

çıkmaktadır.

•

Çünkü opsiyonun lehdarı opsiyonu kullanmak istediği zaman dayanak varlığı ancak

piyasa fiyatından satın alabilir.

•

•

Dayanak Varlık Fiyatı = Kullanım Fiyatı

•

Satım opsiyonları açısından satım opsiyonu sözleşmesinin kullanım fiyatının

opsiyona konu olan dayanak varlığın fiyatına eşit olması halinde ortaya çıkmaktadır.

•

Çünkü opsiyonun lehdarı opsiyonu kullanmak istediği zaman dayanak varlığı ancak

piyasa fiyatından satabilir.

•

Dayanak Varlık Fiyatı = Kullanım Fiyatı

•

Başabaş opsiyonlar, zaman değerinin opsiyon primine en fazla katkı sağlayan

opsiyon türüdür.

•

Asli Değersiz Opsiyon

•

Alım opsiyonları açısından asli değersiz opsiyon, vade sonu itibariyle alım opsiyonu

sözleşmesinin kullanım fiyatının opsiyona konu olan dayanak varlığın fiyatından

yüksek olması halinde ortaya çıkmaktadır.

•

Bu durumda opsiyon lehdarına bir fayda sağlamayacağından bu opsiyonu

kullanmak rasyonel değildir. Bu da lehdarın elindeki opsiyonu vade bitiminde

değersiz kılacaktır. Ancak burada önemli olan husus, opsiyonun vadesine kadar

olan bir zaman diliminde, opsiyon asli değersiz bile olsa zaman değerinin olması

nedeniyle opsiyon primi söz konusu olabilir.

•

Dayanak Varlık Fiyatı < Kullanım Fiyatı

•

Satım opsiyonları açısından asli değersiz opsiyon, satım opsiyonu sözleşmesinin

kullanım fiyatının opsiyona konu olan dayanak varlığından düşük olması halinde

ortaya çıkmaktadır.

•

Bu durum, opsiyon lehdarına bir fayda yaratmayacağından bu opsiyonu

kullanmanın rasyonel bir tarafı olmayacaktır. Dolayısıyla lehdarın elindeki opsiyon

da değersiz olur.

•

Dayanak Varlık Fiyatı > Kullanım Fiyatı

•

Kar ve Zarar Opsiyonu

•

Cari fiyatlar ile kıyaslandığında bazı opsiyon kullanım fiyatlarının satın alan

açısından avantajı veya dezavantajı söz konusudur. Avantajlı olması halinde

opsiyonun karda, dezavantajı olması halinde zararda olduğu söz konusudur.

•

Banka ve Borsa Opsiyonları

•

Banka opsiyonları, borsa dışında alınıp satılan ve kendine özgü özelliklere sahip

olan opsiyonlardır. Banka opsiyonları, standartlaşmanın bulunmadığı ve tarafların

istekleri doğrultusunda belirlenen opsiyon türüdür. Bu tür opsiyonlarda takas

merkezi gibi bir aracı kurum bulunmamaktadır. Bu bakımdan, tarafların

yükümlülüklerini yerine getirip getirmemeleri hususu yine tarafları

ilgilendirmektedir. Tahvil piyasalarında iki tür banka opsiyonları bulunmaktadır. Bu

opsiyon türleri;

•

Kısa vadeli faiz oranı opsiyonları ve

•

Uzun vadeli faiz oranı opsiyonlarıdır.

•

Borsa opsiyonları ise, organize borsalarda işlem görmektedir. Bu işlemler ülkemizde

VİOP’ta gerçekleştirilmektedir.