T.C. ANADOLU ÜNİVERSİTESİ YAYINI NO: 2776

AÇIKÖĞRETİM FAKÜLTESİ YAYINI NO: 1734

EKONOMİK ANALİZ

Yazarlar

Prof.Dr. Erol KUTLU (Ünite 1, 6)

Yrd.Doç.Dr. Resul YAZICI (Ünite 2)

Yrd.Doç.Dr. Hasan İSLATİNCE (Ünite 3, 5)

Yrd.Doç.Dr. Zeynep ERDİNÇ (Ünite 4)

Prof.Dr. Bülent GÜNSOY (Ünite 7, 8)

Editör

Prof.Dr. Muharrem AFŞAR

ANADOLU ÜNİVERSİTESİ

i

www.hedefaof.com

Bu kitabın basım, yayım ve satış hakları Anadolu Üniversitesine aittir.

“Uzaktan Öğretim” tekniğine uygun olarak hazırlanan bu kitabın bütün hakları saklıdır.

İlgili kuruluştan izin almadan kitabın tümü ya da bölümleri mekanik, elektronik, fotokopi, manyetik kayıt

veya başka şekillerde çoğaltılamaz, basılamaz ve dağıtılamaz.

Copyright © 2013 by Anadolu University

All rights reserved

No part of this book may be reproduced or stored in a retrieval system, or transmitted

in any form or by any means mechanical, electronic, photocopy, magnetic tape or otherwise, without

permission in writing from the University.

UZAKTAN ÖĞRETİM TASARIM BİRİMİ

Genel Koordinatör

Doç.Dr. Müjgan Bozkaya

Genel Koordinatör Yardımcısı

Doç.Dr. Hasan Çalışkan

Öğretim Tasarımcıları

Yrd.Doç.Dr. Seçil Banar

Öğr.Gör.Dr. Mediha Tezcan

Grafik Tasarım Yönetmenleri

Prof. Tevfik Fikret Uçar

Öğr.Gör. Cemalettin Yıldız

Öğr.Gör. Nilgün Salur

Kitap Koordinasyon Birimi

Uzm. Nermin Özgür

Kapak Düzeni

Prof. Tevfik Fikret Uçar

Öğr.Gör. Cemalettin Yıldız

Grafikerler

Gülşah Karabulut

Özlem Ceylan

Dizgi

Açıköğretim Fakültesi Dizgi Ekibi

Ekonomik Analiz

ISBN

978-975-06-1450-7

1. Baskı

Bu kitap ANADOLU ÜNİVERSİTESİ Web-Ofset Tesislerinde 3.000 adet basılmıştır.

ESKİŞEHİR, Ocak 2013

ii

www.hedefaof.com

İçindekiler

Önsöz

....

iv

1. Temel Ekonomik Kavramlar

..

2

2. Ekonominin İşleyiş Süreci

.

20

.............

48

.

68

....................

84

6. Döviz Piyasası ve Döviz Kuru........................................................................................

110

7. Ekonomik Konjoktür ve Yorumlanması........................................................................

130

8. Ekonominin Kamusal Boyutu........................................................................................

158

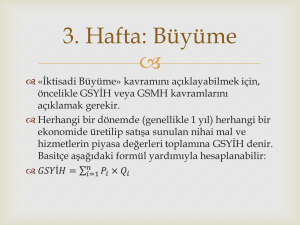

3. Milli Gelir Kavramları

4. Enflasyon ve Fiyat Endeksleri

5. Para ve Bankacılık

iii

www.hedefaof.com

Önsöz

Öncelikle iktisat ve ekonominin farklı dillerde ancak aynı anlama gelen iki kelime olduğunu

belirtmeliyim. Normal 4 yıllık lisans eğitiminde, olağan müfredat içinde eğitim alan bir iktisat öğrencisi

teorik ve pratik olarak ifade edilen yoğun bir eğitim sürecinden geçer. Bu eğitimin sonunda “İktisatçı”

(ekonomist) unvanını alır. Teorik eğitim; ekonomik olguları anlamamıza ve bu olguları açıklamakta pek

çok farklı bakış açısı olduğunu görmemizi sağlar. Pratik eğitim ise, teorik bilgimiz ışığında ekonomik

sorunlara çözüm yolları bulabilmemize yardımcı olur. Peki, burada şu soruyu soralım? Ekonomi sadece

iktisat ya da ekonomi öğrencilerini veya bu bağlamda sadece iktisatçıları mı ilgilendir? Sorunun

yanıtlanmasına ekonominin tanımını vererek başlayalım.

Ekonomi bir sosyal bilimdir. Bu bağlamda insanların ve toplumların ihtiyaçlarının karşılanmasını konu

almış bir bilim dalıdır. Ekonomi kıt kaynaklar ile sonsuz insan ihtiyaçlarını uyumlaştırmaya çalışan bir

bilim dalıdır. Bunun gibi birçok tanım yapılabilir. Fakat bunlar incelendiğinde ekonomiyle ilgili ortak

bazı özellikleri şu şekilde sıralayabiliriz: Ekonomi toplum halinde yaşayan insanların ekonomik

faaliyetlerini ve bu yöndeki davranışlarını konu alan sosyal bir bilim dalıdır. İnsanların sınırsız kabul

edilen maddi ihtiyaçlarının karşılanması amacına yöneliktir. İnsanların ihtiyaçlarını karşılayan mal ve

hizmetler, sınırlı durumdaki üretim kaynaklarıyla üretilirler. Amaç kıt kaynakların kullanılmasından en

yüksek faydanın elde edilmesidir. Mevcut kaynak arzının artırılması bu kaynakların mal ve hizmet

üretiminde etkinliğinin artırılması ve kaynakların mülkiyetinin toplumda çeşitli kesimler arasında

dağılımında denge sağlanması amaçlar arasındadır.

Yukarıdaki özelliklerden anlaşılacağı gibi, ekonomi biliminin kapsamı oldukça geniştir. Hatta günümüzde

ekonomiyle ilişkisi bulunmayan insan ve toplum yoktur. Çünkü hepimiz bir ekonomik sistemin içinde

bulunuyoruz. Sabah kalkıp ise gidiyoruz, gazete sayfalarındaki iş ilanlarına başvuruyoruz. Akşam eve

giderken kendimiz ya da ailemiz için yiyecek bir şeyler satın alıyoruz. Ülkemizdeki işsizlik oranı

hepimizi etkiliyor, korkuyoruz ve beklide artık alışveriş merkezinde gördüğümüz o pahalı LCD TV’nin

pek de cazip olmadığını hissediyoruz. Bunun yanında enflasyon oranı yüksekse bu hepimizi etkiliyor.

Belki de kredi oranlarının düşmesi, ev satın alma planlarımızı öne çekiyor. Bunlar ve benzerleri doğrudan

ya da dolaylı ekonomi ile ilgili eylemlerdir. Ekonomi ülkemizdeki ve dünyadaki politik ve toplumsal

gelişmeleri kavramamızı ve fakirlik, azgelişmişlik, çevre gibi konulara duyarlı olmamızı sağlar. Ekonomi

sayesinde, hükümetlerin izlediği politikaları daha iyi anlarız.

Bilindiği gibi gerçekliğin kavramlar ve kavramların sistemli bir biçimde bir araya getirilmesi demek olan

teori aracılığıyla anlaşılabilmesi için, kullanılan kavramların içeriğini, oluşum sürecini bilmeye

ihtiyacımız var. Elinizdeki çalışma, ön lisansın belli bir alanında eğitim alan öğrencilere yönelik ve bu

anlamda bilinen “ekonomik analiz” kitaplarından içerik olarak farklı hazırlanmış bir kitaptır. Buradaki

amacımız öğrencilere ekonominin temel olarak ilgi alanının ne olduğunu vermek, günlük yaşamımızda

karşılaşılan temel ekonomik kavramların nasıl algılanması ve bazı ekonomik değişkenlerin nasıl

yorumlanması gerektiğini anlatmaktır. Bunun için temel ekonomi kavramlar ile tanımlar ve olgular ele

alınacaktır. Bu yönüyle ekonomik politikası uygulamalarının pratik hayatımıza etkilerinin daha iyi

algılanması hedeflenmektedir. Bununla birlikte siyasi ve ekonomik parametrelerin ışığında Türkiye

ekonomisini daha iyi yorumlanması sağlanacaktır. Bu bağlamda öğrencilere; ekonomik kavramları

öğrenmeleri, ekonominin mevcut durumunu analiz etmeye ve doğru kavramaya dönük birikimlerini

artırmaları hedeflenmektedir.

Elinizdeki kitap, yazımından tasarımına, grafikten, test araştırmasına ve dizgiye kadar uzun bir sürecin

sonunda oluşmuştur. Bu bağlamda birçok kişinin emeği bulunmaktadır. Öncelikle kitabın yazılması

olanağını sunan Anadolu Üniversitesi Rektörü Sayın Prof. Dr. Davut Aydın’a teşekkürü borç bilirim.

Ayrıca kitabın yazılmasındaki üstün çabalarından dolayı yazar arkadaşlarıma çok teşekkür ediyorum.

Bunun dışında süreç içinde yer alan bütün emeği geçenlere de teşekkürü borç bilirim. Başlangıcından

sonuna kadar bir çaba, özveri ve heyecanın ürünü olan kitabın bütün öğrencilerimize yararlı olmasını

diliyorum.

Editör

Prof.Dr. Muharrem AFŞAR

iv

www.hedefaof.com

www.hedefaof.com

1

Amaçlarımız

Bu üniteyi tamamladıktan sonra;

İhtiyaç, mal ve hizmet, fayda, değer, üretim, üretim faktörlerini açıklayabilecek,

Ekonomik etkinlik, işbölümü, uzmanlaşma ve değişim, verimlilik, karlılık, kıtlık gibi kavramları

tanımlayabilecek,

Fırsat maliyeti, üretim imkânları sınırı ve ekonomik birimleri yorumlayabilecek

bilgi ve becerilere sahip olabilirsiniz.

Anahtar Kavramlar

Ekonomi

Üretim

Fayda

İşbölümü

Fırsat Maliyeti

Değişim

Tüketim

Tercih

Mal

Uzmanlaşma

İçindekiler

Giriş

İhtiyaç

Mal ve Hizmet

Fayda

Değer

Üretim

Tüketim

Ekonomik Etkinlik

İşbölümü ve Uzmanlaşma

Verimlilik

Karlılık

Kıtlık

Tercih ve Fırsat Maliyeti

Üretim İmkânları Sınırı

Ekonomik Birimler

2

www.hedefaof.com

Temel Ekonomik Kavramlar

GİRİŞ

Ekonomi ya da iktisat değişik iktisatçılarca, farklı zamanlarda farklı şekillerde tanımlanmıştır. Fakat tüm

tanımların temel dayanak noktası kıtlık ve seçim kavramlarıdır. Ekonomi insanların sınırsız isteklerini

sınırlı kaynaklarla en iyi nasıl tatmin edileceğini inceleyen bir sosyal bilim dalıdır. Tüm ekonomik

sorunlar kıt kaynaklardan dolayı bütün istekleri karşılayamamaktan doğar. Ekonomi bilimi bireylerin,

şirketlerin, hükümetlerin kıtlık sorunuyla uğraşırken yaptıkları tercihleri inceler. Günlük hayatımızda

karşılaştığımız olayların tümünün ekonomik temelleri vardır. Örneğin sabah kahvaltı masamıza gelen

ekmeğin üretilmesi, dağıtılması, satın alınması, tüketilmesi ayrı ayrı incelenmesi gereken ekonomik

olaylardır. Yani ekonomi bilimi hayatla iç içedir. Bu nedenle ekonomi biliminde kullanılan kavramların

çoğu günlük konuşma dilinde de kullanılmaktadır. Fakat ekonomi biliminde kullanılan kavramlar bazen

günlük konuşma dilindeki anlamlarından farklı olabilir. Bu nedenle bu bölümde, temel bazı iktisadi ya da

ekonomik kavramların başlangıçta öğrenilmesi sağlanarak, ileriki ünitelerin daha kolay kıvranılması

sağlanacaktır.

İHTİYAÇ

Daha öncede ifade edildiği gibi, ekonomik faaliyetin temel nedeni kıtlıktır. İnsanlar ekonomik faaliyette

bulunurlarken bu kıtlığı yenmeyi amaçlarlar. Bu savaşın arkasında insanların ihtiyaç sahibi olması

gerçeği yatar. İnsanların bütün faaliyetleri, ihtiyaçlarını gidermek için harcadığı çabalardır. Çünkü

ihtiyaç; karşılandığı zaman insanlara haz, karşılanmadığı zaman acı veren duygulardır. Günlük yaşamda

kullanılan ihtiyaç kavramı ile ekonomi biliminde kullanılan ihtiyaç kavramı farklıdır. Örneğin hasta bir

kişinin ilaç ihtiyacı herkes tarafında ihtiyaç olarak kabul edilirken, zengin bir kişinin spor araba ihtiyacı

pek çok kişi için ihtiyaç olarak değerlendirilmez. Oysa ekonomi teorisinde bunların ikisi de ihtiyaçtır.

Kısacası bir toplumu oluşturan insanların her birinin ve herhangi birinin ihtiyaç saydığı her şey ekonomi

teorisinde ihtiyaç olarak kabul edilir.

İhtiyaçların Özellikleri

Tanımı yukarıdaki gibi yapılan ihtiyaçların, genel kabul görmüş çeşitli özellikleri bulunmaktadır. Bu

özellikleri başlıklar altında aşağıdaki gibi ortaya koyabiliriz:

•

İhtiyaçların şiddeti birbirinden farklılık gösterir: İnsanların bazı ihtiyaçlarının şiddeti diğer

ihtiyaçlarına oranla daha fazladır. Genel olarak zorunlu ihtiyaçların şiddeti zorunlu olmayanlara

göre daha fazladır. Örneğin beslenme ihtiyacı, müzik dinleme ihtiyacından genel olarak daha

şiddetlidir. İhtiyaçların şiddet açısından farklılık göstermesi insanları rasyonel davranmaya

zorlar. Bütün ihtiyaçların şiddeti aynı olsaydı insanlar sınırlı kaynaklarıyla hangisini önce

karşılayacaklarını bilemezlerdi. Şiddetlerin farklı olması nedeniyle insanlar ihtiyaçlarını

karşılarken bir tercih ve sıralama yaparlar.

•

İhtiyaçlar sonsuzdur: İnsanların gidermek istedikleri pek çok ihtiyaç vardır.Hayat standardının

yükselmesiyle birlikte, kültürel, yaşamsal ve lüks ihtiyaçlar olarak adlandırılan ihtiyaçlar her

geçen gün değişmekte ve artmaktadır. Toplumların sosyal ve ekonomik gelişmeleri, teknolojik

ilerlemeleri, insanların zevk ve tercihlerinin değişmesi ihtiyaçları sürekli artırmaktadır. 10 yıl

önce olmayan cep telefonu ve bilgisayarlar günümüzde en önemli ihtiyaçlardan bazılarıdır.

3

www.hedefaof.com

Benzer olarak gelecek toplumlar da bugün bizim hayal edemediğimiz tipte ve çeşitte yeni

ihtiyaçlarla tanışacaklardır.

•

İhtiyaçlar giderildikçe şiddeti azalır: Bir ihtiyaç giderildiğinde doğal olarak şiddeti azalır.

Örneğin çok susamış bir kişi için su içmek en şiddetli ihtiyaçtır. Bir ya da iki bardak su içip bu

ihtiyacı giderildikten sonra diğer ihtiyaçlar su ihtiyacının önüne geçer. Örneğin yemek ve

barınma gibi ihtiyaçlar daha önemli hale gelir.

•

İhtiyaçlar ve onları gideren araçlar birbirinin yerine ikame edilebilir: İhtiyaçlar çoğu zaman

birbirinin yerine geçebilir. Özellikle zorunlu olmayan ihtiyaçlarda bu durum görülür. Örneğin

kişi konser biletini pahalı bulursa, bu ihtiyacını müzik CD’si alarak karşılayabilir.

•

Alışkanlık ihtiyacın şiddetini artırır: İktisat bilimi açısından, bir mal kullanıldığında haz,

kullanılmadığında acı veriyorsa ihtiyaç olarak değerlendirilir. Yaratılan alışkanlık, önceleri

sürekli ve zorunlu olmayan bir ihtiyacı zamanla zorunlu hale getirebilir.

İhtiyaçlar ne gibi özellikler arz eder?

İhtiyaçların Gruplandırılması

İhtiyaçları ekonomik açıdan üç gruba ayırabiliriz. Bunlar yaşamsal ihtiyaçlar, kültürel ihtiyaçlar ve lüks

ihtiyaçlardır. Yaşamsal ihtiyaçlar insanların yaşamlarını sürdürmek için karşılamak zorunda oldukları

ihtiyaçlardır. Yemek, içmek, giyinme, barınma gibi ihtiyaçları bu gruba örnek olarak gösterebiliriz.

Kültürel ihtiyaçlar ise insanların zorunlu ihtiyaçlarını karşıladıktan sonra gerçekleştirmek istedikleri

ihtiyaçlardır. Sinema, spor, tatil gibi ihtiyaçlar bu gruba örnek olarak verilebilir. Lüks ihtiyaçlar ise,

modaya göre giyinme, havyarla beslenme, yurt dışında eğitim görme gibidir.

İhtiyaçları yaşamsal ve yaşamsal olmayan diye kesin olarak ayırmak güçtür. Çünkü ihtiyaçların çeşidi

yaşanan topluma, statüye, sosyal ve ekonomik konuma göre değişmektedir. Örneğin küçük bir köyde

yaşayan çiftçi için cep telefonu zorunlu bir ihtiyaç değilken değişik bölgelerde yatırımları olan bir holding

patronu için zorunlu ihtiyaç olarak kabul edilebilir. Aynı ülkede bile daha önce lüks sayılan ihtiyaçlar

zamanla zorunlu ihtiyaç haline dönüşebilmektedir. Örneğin ilk çıktığı yıllarda çok az evde bulunabilen

televizyon günümüzde dağ başındaki kulübede bile bulunmaktadır. Bu açıdan beslenme, giyinme,

barınma ve eğitim gibi ihtiyaçlar, hem yaşamsal, hem kültürel hem de lüks olabilmektedir.

Çevrenizde ulaşabildiğiniz İktisada giriş kitaplarında ihtiyaçlar konusunu okur musunuz?

MAL VE HİZMET

Genel olarak ihtiyaçları gideren araçlara mal denir. İnsan ihtiyaçlarını dolaylı ya da dolaysız olarak

karşılamaya elverişli ve bu amaç için kullanılmaya hazır her şeye mal denir. İhtiyaçları karşılamasına

rağmen fiziksel varlık özelliği taşımayan şeylere de hizmet denir. Bir berberin saç kesmesi, doktorun

hastasını muayene etmesi, garsonun servis yapması, devlet memurlarının yaptığı görevler hizmetlere

verilebilecek örneklerdendir.

Malların Sınıflandırılması

Mallar özelliklerine göre çeşitli sınıflara ayrılabilirler. Bu sınıflandırmayı gruplar halinde aşağıdaki gibi

ortaya koyabiliriz:

•

Ekonomik mal - Serbest mal: Herkese yetecek kadar bol olmayan, elde edilebilmesi için mut

laka belirli bir çaba harcanması ya da bir bedel ödenmesi gereken mallara ekonomik mal denir.

Doğada bütün insanların ihtiyaçlarını karşılayacak kadar bol olan ve hiçbir çaba harcamadan ya

da bedel ödemeden elde edilebilen mallara ise serbest mal denir. Bir pınarın suyu ya da

soluduğumuz hava serbest mal niteliğindedir. Serbest malların üretiminde kıt kaynaklar

4

www.hedefaof.com

kullanılmadığından maliyeti sıfırdır. Ayrıca bir serbest malın üretimini arttırmak için diğer bir

malın üretimini azaltmamız gerekmez. Ekonomik mallarda ise kaynaklar kıt olduğundan bir

malın üretimini arttırmak için diğerinin üretimini azaltmamız gerekir. Bir malın serbest ya da

ekonomik mal olma özelliği zamanla değişebilir. Örneğin bir pınardaki su başlangıçta serbest

mal niteliğindeyken, şişelendikten sonra ekonomik mala dönüşebilir. Bir malın ekonomik mal

özelliği taşıyabilmesi için üç temel şart vardır. Bunlar faydalı olması, kıt bulunması ve

devredilebilir olmalısıdır.

•

Tüketim malları - Üretim malları: Tüketim malları insanların ihtiyaçlarını doğrudan karşılayan

mallardır. Bu mallara aynı zamanda dolaysız ya da nihai mallarda denir. Üretim malları ise

başka mallarının üretiminde kullanılarak ihtiyaçları dolaylı olarak karşılamış olurlar. Dolaylı

mallar ya da ara mallarda denilen üretim mallarının birikimi teknik sermayeyi oluşturduğundan

ekonomik kalkınma açısından çok önemlidirler. Bir makine, makinenin çalışmasında kullanılan

yakıt, fabrika binası üretim malı niteliğindedir.

•

Dayanıklı mallar - Dayanıksız mallar: Elde edildikten sonra uzun süre fayda sağlayan mallara

dayanıklı mal denir (televizyon, torna tezgâhı, masa gibi). Bu mallar kullanılırken tüketilmez,

onların faydasından yararlanılır. Dayanıksız malların ise bir defa kullanıldıklarında ömürleri

sona erer (kömür, kaynak elektrotu, kâğıt gibi). Yani bunlar fayda sağlandıktan sonra biten

mallardır. İktisat literatüründeki dayanıksız mal kavramı ile günlük hayatta kullanılan dayanıksız

mal kavramı birbirine karıştırılmamalıdır. Çok çabuk yırtılan bir elbise günlük hayatta

dayanıksız mal olarak kabul edilmesine rağmen ekonomi literatürüne göre dayanıklı maldır.

•

Özel mallar – Kamusal mallar: Piyasa sisteminde alınıp satılan mallar özel mallardır. Özel

firmalar tarafından üretilen mallar iki önemli özelliğe sahiptir. Özel sektör tarafından üretilen bir

mal bir tüketici tarafından kullanılınca, diğer tüketicilerin o maldan kullanacakları miktar azalır.

Örneğin bir kişi bir mağazadan bir çift ayakkabı satın alınca, diğer kişilerin satın alabilecekleri

ayakkabı miktarı azalır. Bu özellik kısaca tüketimde rakiplilik diye nitelendirilir. Ayrıca özel

sektör tarafından üretilen bir maldan sadece o malı satın alan kişi kullanabilir. Bir başka deyişle,

özel sektör tarafından üretilen bir malın satın alan kişi dışındaki kişiler tarafından kullanılması

önlenebilir. Örneğin bir çift ayakkabıyı sadece onu satın alan kişi kullanır. Bu özellik kısaca

dışarıda tutulabilme diye nitelendirilir. Bu bağlamda rakiplilik ve dışarıda tutulabilme

özelliklerine sahip olan mallara özel mallar denir. Kamusal mallar ise tamamen piyasa sistemi

içinde üretilip satılmazlar. Ekonomistler tarafından kullanılan kamusal mal terimi, malın kamu

tarafından sağlanmasını gerektirmez. Bunun yerine mala ait iki özelliğe göre kamusal mal tanımı

yapılır. Bu iki özellik; Tüketimde rakip olmaması ve kimsenin dışarıda tutulamamasıdır. Belli

bir üretim seviyesinde, malın bir kişi tarafından tüketilmesi, diğerlerinin tüketim miktarını

azaltmıyorsa tüketimde rakipsizdir. Bu tanım biraz değişik gibi görünse de bu tür mallar vardır.

Düşman saldırılarının olasılığını azaltan bir nükleer denizaltı düşünelim. Bir kişinin elde ettiği

korunma diğerlerinin korunmasını azaltmayacaktır. Kamusal malların diğer özelliği kimsenin

dışlanamamasıdır. Dışlayamamak demek malın faydasının sadece seçilen belli kişilere olmasının

imkânsızlığı veya çok masraflı olmasıdır. Yani kişi para ödese de, ödemese de üretilen üründen

faydalanabilir.

•

İkame (rakip) mallar – Tamamlayıcı mallar: Birbirinin yerine kullanılabilen mallara ikame mal

lar denir (reçel-bal, portakal-mandalina gibi). Yalnız başına ihtiyacı karşılamadığından bir başka

malla birlikte kullanılan mallara tamamlayıcı mal denir (otomobil-benzin, kalem-mürekkep,

tebeşir-yazı tahtası gibi).

•

Bölünür mallar – Bölünmez mallar: Bölünür mallar küçük birimlere ayrılıp satılabilir. Bölün

mez malları ise bütün olarak almak gerekir.

•

Çoğaltılabilen mallar – Çoğaltılamayan mallar: Miktarlarının üretimle arttırılması mümkün

olan mallara çoğaltılabilen mallar denir (masa, sandalye, ayakkabı gibi). Çoğaltılamayan mallar

ise üretim yapılarak miktarlarının arttırılması imkansız olan mallardır (antika eşyalar, tarihi

eserler bu tür mallara örnektir).

İkame ve tamamlayıcı malları tanımlayıp, örnek veriniz.

5

www.hedefaof.com

FAYDA

Mal ve hizmet tüketimi sonucu elde edilen tatmine fayda denir. Örneğin açlık bir ihtiyaç, açlığı giderecek

olan yemek ise, bu ihtiyacı karşıladığı için faydaya sahiptir. Fayda kavramı subjektiftir, yani kişiden

kişiye değişebilir. Örneğin bir makasın faydası bir terzi için herhangi bir insana göre daha fazladır. Hatta

bir malın faydası aynı kişi için değişik zamanlarda farklı olabilir. Örneğin kişi çok susamış olduğu zaman

bir bardak suyun faydası diğer zamanlara göre daha fazla olacaktır. Bir malın faydasından

bahsedebilmemiz için öncelikle o mala ihtiyaç duyulması gerekir. Eğer mala ihtiyaç duyulmuyorsa onun

faydasından söz edilemez.

İktisadi anlamda kullandığımız fayda kavramı günlük yaşamda kullandığımız fayda kavramından

farklılık gösterebilir. Bir şeyin faydalı olabilmesi için ahlak ve yasalara uygun olması gerekmez.

İnsanların ihtiyaçlarını karşıladığı sürece kullanılan şey faydalıdır. Bir malın tüketilen tüm birimlerinin

sağladığı faydaların toplamına toplam fayda, bir malın tüketim miktarı bir birim artırıldığında toplam

fayda da meydana gelen değişmeye marjinal fayda, bir malın tüketilen miktarı artırıldığında, marjinal

faydanın giderek azalmasına da azalan marjinal fayda ilkesi adı verilir. Bu bilgiler ışığında şunları

söyleyebiliriz;

•

Toplam fayda maksimum iken marjinal fayda sıfırdır.

•

Toplam fayda artarken marjinal fayda azalır.

•

Toplam fayda azalırken marjinal fayda negatiftir.

DEĞER

Değer ekonomik mal ve hizmetlere verilen göreceli önemdir. Faydanın mutlak bir büyüklük olmasına

karşın, değer göreceli bir büyüklük ifade eder. Örneğin bir kişiye göre A malı B malından daha değerli

olabilir. Eğer dünyada tek bir mal olsaydı onun faydasından bahsedilebilir, fakat başka bir mal ile

karşılaştırılması mümkün olmadığından değerinden söz edilemezdi. Çünkü bir mal arz edenin gözünde

başka, talep edenin gözünde başka nedenlere dayanılarak değerlendirilmektedir.Bir malın bir başka mal

ile birçok açıdan karşılaştırılması yapılabilir. Fakat iktisatçıları ilgilendiren nokta, malların kişilere

sağladığı fayda ve malların elde edilmesi için katlanılan fedakarlık ya da maliyettir.

Değer Tanımlamaları

Değer, kullanım ve değişim değeri olarak iki başlık altında incelenebilir.

Kullanım Değeri: Bir malın kişiye sağladığı faydanın bir başka malın sağladığı fayda ile

karşılaştırılması sonucunda, mala verilen göreceli önemdir. Kullanım değeri kişinin malı kullanması

sonucunda ortaya çıktığından kişisel bir değerlendirmedir. Kullanım sonucunda elde ettiği faydaya göre

kullanım değeri değişir. Örneğin bir öğretmen için tebeşirin kullanım değeri bir aşçıya göre daha fazladır.

Aynı şekilde bir tencere de aşçıya daha faydalı olacağından, kullanım değeri öğretmene göre daha fazla

olacaktır.

Değişim Değeri: Bir mal veya hizmetin başka bir mal veya hizmetle değiştirilebilme oranıdır. Burada

söz konusu olan mal veya hizmetin fırsat maliyetidir. Örneğin bir buzdolabının fiyatı (1.500) bir fırının

fiyatının (500) üç katı ise bir buzdolabı ile üç tane fırın satın alınabilecektir. Yani buzdolabının değişim

değeri üç fırın olacaktır. Değişim değeri, kullanım değeri gibi kişiden kişiye değişmez. Herkes için aynı

olan bir büyüklüktür.

Değer Çelişkisi (Paradoksu)

Bir malın değerini o malın bir yandan talep ediliyor olması, diğer yandan da o malın azlığı ya da çokluğu

belirler. Bir mal hem talep ediliyor hem de kıtsa o mal başka mallara göre daha değerli olacaktır.

Yaşamımız için vazgeçilmez olmasına karşın, suyun bir elmas parçasından çok daha az değer taşıması

değer çelişkisini (paradoksunu) yaratır.

6

www.hedefaof.com

Bir mal marjinal faydası çok düşük olmasına rağmen, çok yüksek toplam faydaya sahip olabilir.

Yaşam için zorunlu mallar, toplam faydalarının büyüklüğüne rağmen düşük fiyatla satılırken, elmas gibi

zorunlu olmayan mallar çok yüksek fiyatlardan alıcı bulabilmektedir. Eğer elmas da su kadar bol

bulunsaydı, marjinal faydası azalacağından fiyatı düşük olurdu. Kısaca suyun fayda değeri başka mallarla

karşılaştırılmayacak kadar yüksektir; ama değişim değeri, yani fiyatı da tam tersine çok düşüktür. Diğer

yandan çok daha düşük faydaya sahip elmasın çok yüksek bir değişim değeri, yani yüksek bir fiyatı

vardır.

ÜRETİM

Üretim, insanlara doğrudan ya da dolaylı olarak fayda sağlayan malların yaratılması faaliyetidir. Diğer bir

deyişle; insanların gereksinimlerini karşılayan mal ve hizmetlerin ortaya çıkarılması, miktar ve

faydalarının arttırılarak malların kıtlığının azaltılması yönündeki faaliyetlerdir. Yani üretim sadece

malların miktarının arttırılması değildir. Mal ve hizmetlerin miktarının yanında faydalarının arttırılması

yönündeki çabalar da ekonomide üretim faaliyeti olarak değerlendirilir. Bu tür faydaları şu şekilde

açıklayabiliriz:

•

Şekil faydası: Üretilmiş bazı malların şekillerinin değiştirilerek ihtiyaçları daha iyi karşılayacak

hale getirilmesidir. Örneğin bir miktar kumaş, elbise haline getiriliyorsa burada bir üretim

faaliyeti vardır. Bu sayede kumaş daha faydalı hale gelmiş olur.

•

Yer faydası: Mallar üretildikleri yerlerden, onlardan yararlanacak olan tüketicilerin bulunduğu

yerlere taşınarak faydaları arttırılabilir. Örneğin bir malın bol bulunduğu yerden kıt bulunduğu

yere taşınarak tüketicilerin gereksinimleri daha iyi karşılanabilir. Böyle bir işlemde malın

miktarı artmasa da maldan elde edilen fayda artmaktadır. Örneğin; Afyon ilinde üretilen

patatesin Eskişehir halkına faydalı olabilmesi için pazarlardaki tezgâhlara bu patatesin

getirilmesi gerekir.

•

Zaman faydası: Mallar üretildikleri anda hemen tüketilmezler. İhtiyaç duyulduğu zaman

tüketilebilmeleri için malların saklanması ya da stok yapılması gerekir. Mallar bol iken stoklanıp

kıt olduğu dönemlerde piyasaya sürülerek tüketiciler için bir fayda yaratılmış olur.

•

Mülkiyet faydası: Üretilmiş olan malların, onlara en fazla ihtiyaç duyanların eline geçmesine

aracılık edenlerin yaptıkları iş malların mülkiyet faydasını arttırmaktadır.

Üretimin tanımını yapınız.

Üretim Faktörleri

İhtiyaçların giderilmesine yönelik mal ve hizmetlerin elde edilmesinde kullanılması gereken kaynaklara

üretim faktörleri denir. Temel üretim faktörleri emek, doğal kaynaklar, sermaye ve girişimcilik olmak

üzere dört başlık altında sıralanmaktadır.

•

Emek: Üretimin en önemli unsuru olan emek, beşeri sermaye olarak da adlandırılır. Emek,

ihtiyaçların giderilmesine yönelik, insana özgü bedensel ya da zihinsel çabadır. İşgücü olarak da

adlandırılır. Örneğin bir inşaat işçisinin kol gücünden yararlanılırken, bir inşaat mühendisinin

beyin gücünden yararlanılır. Bu tanımdan emek ya da işgücünün sadece gelir elde etmeye

yönelik bir çaba harcaması gerektiğini anlamamız gerekmektedir. Emeğin üretime katılması

karşılığında elde elde ettiği getiriye ücret denir.

•

Doğal kaynaklar: Hava, su, toprak, madenler ve ormanlar gibi doğanın insanlara sağladığı

olanaklardır. Üretim faktörleri sayılırken doğal kaynaklar arasında ilk akla gelen toprak

olmaktadır. Bu alışkanlık eskiden toprağa dayalı üretimin yaygın olmasından

kaynaklanmaktadır. Günümüzde ise madenler, petrol gibi diğer doğal kaynakların önemi

artmıştır. Doğal kaynakların üretime katılmaları karşılığında elde ettikleri getiriye rant denir.

•

Sermaye: Sermayeyi, parayla ifade edilen ve üretimde kullanılan üretim araçları olarak

tanımlayabiliriz. Üretim sürecinde emeğin verimliliğinin arttırılmasına katkıda bulunan her çeşit

alet, makine, teçhizat, bina gibi daha önceden insanlar tarafından üretilmiş üretim araçlarıdır.

7

www.hedefaof.com

Sermayenin kullanılması emeğin verimini arttırır. Halk dilinde sermaye denildiğinde akla para,

tahvil, hisse senedi gibi finansal enstrumanlar gelmektedir. Oysa ekonomi dilinde sermaye reel

değer olup, fiziksel özelliğe sahip ve emek tarafından üretilen araçlardır. Para, tahvil gibi

finansal değerlere ise finansal sermaye adı verilir. Paranın kendisi bizzat üretimde

kullanılamayacağı için üretim faktörü anlamında sermaye değildir. Sermayenin üretime

katılması sonucunda elde ettiği getiriye faiz denir.

•

Girişimcilik: Emek, doğal kaynaklar ve sermayenin organize edilip, mal ve hizmet üretimini

gerçekleştirme çabasıdır. Bu çabayı gösteren kişiye ise girişimci adı verilir. Girişimci diğer

kaynakları kullanma karşılığı ücret, faiz ve rant ödemesi yaptıktan sonra kalan parayı geliri

olarak tutar. Bu paraya kar denir. Kar, girişimcinin risk alma, üretken kaynakları organize etme

ve yeni buluşlar ortaya çıkarma karşılığında aldığı bir ödüldür.

TÜKETİM

İhtiyaçların giderilmesi ya da hafifletilmesi için mal ve hizmetlerin kullanılmasına tüketim adı verilir.

İktisadi faaliyetin nihai amacı tüketimdir. İnsanların hayat standardının yükselmesinin en önemli

göstergesi daha yüksek tüketim düzeyine ulaşmalarıdır. Tüketimin söz konusu olabilmesi için mal ve

hizmetlerden faydalanmanın dolaysız olması gerekir. Örneğin evde yemek yapmak için doğalgaz

kullanmak, elektrik kullanmak gibi. Eğer doğalgaz ve elektrik bir fabrikada üretim sürecinde

kullanılıyorsa bu tüketim olarak değerlendirilmez, ara kullanım olarak adlandırılır.

Tüketim harcanabilir gelire bağlıdır. Harcanabilir gelir ile tüketim arasındaki ilişkiye tüketim

fonksiyonu denir. Gelir sıfır dahi olsa yapılan tüketime zorunlu tüketim denir. Gelirdeki bir birimlik

değişmenin ne kadarının tüketime gittiğini gösteren kavrama marjinal tüketim eğilimi denir. Marjinal

tüketim eğilimi, tüketimdeki değişmenin gelirdeki değişmeye oranıdır. Belli bir gelir düzeyinde tüketimin

gelire oranına ortalama tüketim eğilimi denir.

EKONOMİK ETKİNLİK

Kıt kaynakların tümünü çalışır duruma getiren bir ülke, bu kaynaklarla toplumun tercihlerine uygun bir

mal ve hizmet demetinin üretilmesini de başarmış ve bu arada üretimini en verimli, en ekonomik üretim

teknikleriyle en düşük maliyetlerle gerçekleştirebilmiş ise, o ülkede üretimin fiziksel sınırlarına ulaşılmış

demektir. Başka bir deyişle kaynakların tam kullanımıyla hangi malları, ne kadar ve hangi üretim

yöntemleriyle üretileceği sorunlarının çözümlenmesiyle, ülke, mevcut teknolojik bilgi ve faktör

donanımının izin verdiği maksimum fiziki hasılayı elde etmiş olacaktır. Buna üretimde etkinliğin

sağlanması diyoruz.

Kıt kaynakların toplum refahını maksimize edecek şekilde üretim sürecine katılması ve üretilen mal

ve hizmetlerin bireyler arasında adaletli olarak dağıtımının yapılması durumu ekonomik etkinliği sağlar.

Ekonomide etkinliği, üretimde ve bölüşümde etkinlik olmak üzere iki başlık altında ele alabiliriz.

Üretimde Etkinlik

Mevcut kaynaklarla en yüksek üretim düzeyine ulaşmayı ifade eder. Aynı çıktı miktarını daha az girdi

kullanarak elde etme seçeneği kalmadığında üretimde etkinlik sağlanmış olur. Belirli bir çıktıyı, girdilerin

biri ya da birkaçından daha az kullanarak üretme fırsatı varsa üretimde etkinsizlik var demektir.

Bölüşümde Etkinlik

Üretilen mal ve hizmetlerin üretime katılanlar arasında adaletli bir şekilde dağıtılmasıdır. Bir ekonomide

üretilen toplam çıktıyı, sosyal gruplardan birinin refah düzeyini kayda değer ölçüde azaltmaksızın, bir

başka grubun refah düzeyini yükseltecek biçimde yeniden bölüştürme seçeneği bulunmadığında

bölüşümde etkinlik sağlanmış olur. Bölüşümde etkinlik gelir dağılımı ile ilgilidir. Bir ülkede gelir

dağılımı adaletsiz ise bölüşümde etkinlik sağlanamamış demektir.

Ekonomik etkinlik nasıl sağlanır?

8

www.hedefaof.com

İŞ BÖLÜMÜ VE UZMANLAŞMA

Gerek işletme, gerekse ulusal ekonomi açısından iş yapabilme gücü ve dolayısıyla verimlilik, iş bölümü

sayesinde artar. Hiç kimse ihtiyaç duyduğu tüm ürünleri tek başına üretemez. Bu nedenle yapılan

işbölümü sonucunda herkes en başarılı olduğu alanda uzmanlaşmalı ve sadece o alanda çalışmalıdır. Daha

sonra ürettiklerini diğer alanlarda uzmanlaşan kişilerin ürünleri ile değiştirerek tüm ihtiyaçlarını

karşılamış olur.

Adam Smith’in ünlü toplu iğne örneğini hatırlarsak, bir kişi 1770 li yıllarda o zamanın teknolojisini ve

aletlerini kullanarak günde en fazla 20 toplu iğne üretebilir. Fakat toplu iğne üretim işini bölümlere ayırır

ve her bölümde bir kişiyi görevlendirirsek kurulan toplu iğne üretim tesisinde günde 48.000.000 tane

toplu iğne üretilebilir. Üretimdeki bu artış işbölümü ve uzmanlaşma sayesinde gerçekleşmektedir. Üretim

sürecinde çalışan işçilerden her biri belli bir alanda uzmanlaşır. Bir tanesi çeliği ince şeritler haline getirir,

diğeri küçük parçalara böler, bir başkası ucuna topları takar, diğeri paketlemesini yapar ve nihayet pazara

sunulur.

İşbölümü mesleki ve teknik işbölümü olarak ikiye ayrılabilir. Mesleki işbölümü, bireylerin herhangi

bir meslekte uzmanlaşmasıdır. Manav, berber, mühendis gibi. Teknik işbölümü ise işletmelerin bir malın

çeşitli üretim aşamalarının birinde uzmanlaşmasını ifade eder. Örneğin kumaşı ele alırsak, ipliğin

bükülmesi, kumaşın dokunması, boyanması, farklı işletmeler tarafından gerçekleştirilir.

İşbölümü ve uzmanlaşmanın ekonomiye birçok katkısı vardır. Yeteneğe göre çalışma, uzmanlaşma

sonucu zaman tasarrufu sağlama, malzeme tasarrufu, rasyonalizasyon, teknik buluşlar, verimliliği artışı,

ölçek ekonomilerinin gerçekleştirilmesine katkı, değişim ekonomisinin gerçekleşmesine yardımcı olma

bu katkılardan bazılarıdır.

VERİMLİLİK

Belli bir süre içinde elde edilen çıktının bunu sağlayan girdiye oranıdır ve teknik üretim sonucunun

(çıktının, ürünün) belirli bir büyüklüğe (işgücü sayısı, işgücü saati, makine saati) bölünmesiyle sayısal bir

değer olarak ifade edilir. Bu ifadeyi basit bir formüle dönüştürmek istersek :

Verimlilik = Üretim Miktarı Girdi Miktarı

Yukarıdaki formülle toplam verimlilik hesaplanır. Bunun yanında emek verimliliği ya da sermaye

verimliliği gibi kısmi verimlilikler de hesaplanabilir. Bu durumda üretim faktörlerinden sadece birisinin

dikkate alınması gerekir. Üretimde kullanılan girdiler ve sonuçta elde edilen üretim, miktar yönüyle

dikkate alınırsa fiziki verimlilik, üretimde kullanılan girdilerin ve üretimin parasal değerleri dikkate

alınırsa parasal verimlilik hesaplanmış olur.

Kullanılan faktör birimi başına üretim miktarını arttıran her şey verimliliğin artmasını sağlar. Örneğin

teknolojideki ilerlemeler sonucunda bir birim sermayeden daha fazla ürün elde edilmeye başlanmışsa

verimliliğin arttığını söyleyebiliriz. Ya da eğitim sonucunda işçilerin bilgi ve becerileri arttırılarak emek

birimi başına daha fazla ürün elde edilebilir. Bu durumda da verimlilik artışı gerçekleşmiş olur.

KARLILIK

Teknik verimliliğin işletme açısından yararlı olması; yani piyasanın üretim ve arzı artan ürüne, maliyet

masraflarını ve girişimciye kalacak karı karşılayacak bir fiyat ödemesi halinde, elde edilen karın derecesi,

karlılık aracılığıyla ölçülür. Karlılık, girişimcinin koyduğu öz sermayeye oranla net kar ya da girişimin

toplam sermayesine oranla net kar + yabancı sermaye faizidir. Bu tanımlama aşağıdaki formülasyonlar

aracılığıyla da ifade edilebilir.

•

Girişimci karlılığı: Net kar x 100 / Öz sermaye

Ya da

•

Girişim karlılığı: (Net kar + yabancı sermaye faizi ) x 100 / Toplam sermaye

9

www.hedefaof.com

KITLIK

Kaynakların miktarının tüm arzuları karşılamaya yetersiz olduğu duruma kıtlık denir. İnsanoğlunun

istekleri sınırsız, buna karşılık istekleri karşılamaya yönelik kaynaklar sınırlı olduğu için kıtlık sorunu

ortaya çıkmaktadır. Zaten ekonomi biliminin amacı sınırsız tüketim isteklerinin kıt kaynaklarla nasıl

tatmin edileceğini incelemektir. Kıtlık sorunu ekonomik faaliyetlerin açıklanmasını sağlar. Tüm

ekonomik birimlerin kıtlıkla mücadele etme eylemleri ekonomik faaliyet olarak tanımlanır. İktisadi

faaliyetler isteklerle kaynaklar arasındaki dengesizliği azaltarak, insanların refahını arttırmaya yöneliktir.

Sınırsız İstekler

İnsanların istekleri sonsuz denebilecek kadar çoktur. Bunu iki temel nedene bağlayabiliriz. Birincisi

insanların hayatlarını sürdürebilmeleri için karşılamak zorunda oldukları biyolojik ihtiyaçlardır. Gıda ve

beslenme ihtiyacı, giyinme ihtiyacı, barınma ihtiyacı temel biyolojik ihtiyaçlardır. İkinci neden ise

insanların doğası gereği elindeki ile yetinmeyip yaşamak için gerekli olan asgari ihtiyaçlarından daha

fazlasını istemeleridir. Örneğin yaşamını sürdürmek için bir tabak yemek yeterli iken değişik yemek

türlerini tatmak isterler. Örtünme ihtiyacını karşılamak için bir elbise yeterli iken gardıroplarını elbise ile

doldururlar. Yani insanlar hayatlarını daha mutlu kılacak mal ve hizmetleri isterler. Ayrıca isteklerden

biri karşılanınca, istekler bitmez aksine onun yerine başkaları geçer. Örneğin arabası olmayan birisi araba

sahibi olduktan sonra bir de yat sahibi olsam demeye başlar. Yani istekler sonsuzdur. İsteklerin sayısının

artmasının bir nedeni de her gün yeni ürünlerin piyasaya çıkıyor olmasıdır. Sonuç olarak insanlar

isteklerine sınır koyamamaktadır.

Kıtlık Kanunu ve Ekonomi Bilimi

İnsanların ihtiyaçları sonsuzdur dedik. Buna karşılık bu ihtiyaçları karşılamakta kullanılan mal ve

hizmetler sınırlıdır. Yeni tesisler inşa edilerek üretim kapasiteleri devamlı arttırılsa da, her gün yeni

ürünler piyasaya çıkarılsa da bunun bir sınırı vardır. Bu sınır üretim faktörleri ile belirlenmektedir.

Üretimde kullanılan emek, sermaye ve doğal kaynakların miktarı bellidir. Yani üretilecek mal ve

hizmetler çok olsa bile sınırsız değildir.

İhtiyaçlar ile kaynaklar arasındaki dengesizlik toplumun yapısıyla, ekonomik durumuyla ya da

ekonomik sistemle ilgili bir sorun değildir. İster az gelişmiş olsun ister gelişmiş olsun tüm toplumlarda bu

sorun görülmektedir. İhtiyaçlar ile kaynaklar arasındaki bu dengesizlik kıtlık kanunu olarak adlandırılır.

Burada kıtlık ile bir kaynağın yokluğu değil, toplumun ihtiyaçlarına cevap verecek kadar fazla olmaması

anlatılmaktadır.

Kaynakların sınırlı, insan ihtiyaçlarının sınırsız olması ve kıt kaynakların farklı amaçlarla kullanma

olanağının var olması ortaya tercih yapma zorunluluğunu çıkarmaktadır. Kıt kaynakları kullanırken bir

ihtiyacı erteleyip, önce başka bir ihtiyacı karşılamaya karar vermek, seçme yapmak ya da tercih kararı

almak demektir. İşte bu tür tercih kararlarının alındığı her yerde mutlaka bir ekonomik sorun vardır ve

dolayısıyla bu kararların etkilerini inceleyen, onların sistemli ve tutarlı bir biçimde açıklamaya çalışan bir

ekonomi bilimine gerek vardır.

İhtiyaçların karşılanmasında kullanılan kaynaklar kıt olmasaydı, kaynakların bir fiyatı olmazdı. Bu

durumda hangi kaynakların hangi mal ve hizmetin üretiminde kullanılacağı, üretimden elde edilen gelirin

faktör sahiplerine nasıl dağıtılacağı, faktör sahiplerinin gelirlerini nasıl kullanacağı, yapılan

düzenlemelerle toplum refahının nasıl arttırılacağı gibi sorunlar olmaz, dolayısıyla ekonomi bilimine

gerek kalmazdı. Fakat kaynaklar kıt olduğundan tüm bu sorunlar çözüm beklemekte, hangi kaynakların

kullanılacağı sorusu bizi bir tercih yapmaya zorlamaktadır. Bu yönüyle ekonomi bir tercihler bilimi

olarak karşımıza çıkmaktadır.

Aslında tüm kaynaklarda var olan kıtlık, insanların arzuladıklarından daha az mal ve hizmete sahip

olacakları sonucunu doğurmaktadır. Elde edilmek istenen şeylerden sadece bazılarına sahip olma imkânı

söz konusudur. Bu nedenle insanlar seçim yapmak zorunluluğu ile karşı karşıyadırlar. Kıtlık sorunu

insanları seçenekler arasında bir tercih yapmaya zorlar. Kişinin kaynağı tüm ihtiyaçlarını karşılamaya

yetmiyorsa, ihtiyaçları arasında en acil olanını tercih edip diğerlerinden vazgeçmek zorundadır.

10

www.hedefaof.com

TERCİH VE FIRSAT MALİYETİ

Tüm isteklerimizi karşılamadaki güçlük, bizi sınırlı kaynaklarımızı en iyi şekilde nasıl kullanabileceğimiz

konusunda seçim yapmaya zorlamaktadır. Kıt kaynakların nasıl kullanılacağı konusunda akılcı seçimlerin

yapılması ekonominin temel konusunu oluşturmaktadır.

Kıtlığın seçme zorunluluğu getirmesi gibi, seçme gereği de bir ekonomik maliyetin varlığını gösterir.

Beğendiğimiz bir şeyi elde etmek istediğimizde ya da bir şey yapmak istediğimizde alternatif başka bir

şeye sahip olmaktan ya da başka bir şey yapmaktan vazgeçmemiz gerekir. Belirli bir tercih ya da davranış

için vazgeçmek zorunda kaldığımız en değerli alternatif bu seçimin ya da davranışın fırsat maliyetidir. Kıt

kaynakların kullanımıyla ilgili alınan her kararda, seçilen alternatifin maliyeti, seçimden vazgeçilen

alternatiftir. Bu nedenle kaçırılan fırsatlar anlamında fırsat maliyeti ya da alternatif maliyet denmektedir.

Örneğin bir tatil gününde sinemaya gitmek, maça gitmek ya da hafta içindeki sınav için çalışmak

alternatifleri arasında karar vermek durumunda olan bir öğrenciyi düşünelim. Zaman sınırlı olduğundan

tüm aktiviteleri gerçekleştiremeyecek ve alternatifler arasından seçim yapmak durumunda kalacaktır.

Eğer ders çalışmayı seçerse maça ya da sinemaya gitmekten fedakârlık etmek zorundadır. Ders

çalışmanın alternatif maliyeti vazgeçilen maç ya da sinemaya gitme alternatifidir.

Alternatif maliyet sadece bireyler için söz konusu değildir. Kıt kaynakları olan ve seçim yapmak

zorunda kalan her ekonomik birim alternatif maliyetle karşılaşacaktır. Hangi malı tüketeceğine karar

veren tüketiciler, hangi malın üretileceğine karar veren işletmeler ve harcamaların nasıl bölüştürüleceğine

karar veren devlet için alınan kararların alternatif maliyeti olacaktır.

ÜRETİM İMKANLARI SINIRI

Her çalışma gününde binlerce fabrikada, atölyede, ofislerde çeşit çeşit mal ve hizmetler üretilmektedir.

Fakat üretebileceğimiz mal ve hizmetlerin miktarı sahip olduğumuz kaynaklar ve teknoloji düzeyi ile

sınırlıdır. Bir malın üretilen miktarını arttırmak için başka bir malın üretimini azaltmak zorundayız. Yani

bir seçim yapmak durumundayız.

Üretim imkânları eğrisi belli bir süre içerisinde, mevcut tüm kaynaklar ve teknoloji ile üretilebilecek,

nihai mal ve hizmetlerin alternatif bileşimlerini gösterir. Bir ekonomide binlerce mal ve hizmetin

üretildiğini düşünürsek bir model kurmak için bazı varsayımlar yapmamız gerekecektir. Üretim imkânları

sınırını gösterebilmek için belli bir zamanda sadece iki malın üretildiğini kabul edip diğer mal ve hizmet

üretimlerini sabit kabul edeceğiz. Yani iki malın üretimi dışındaki her şeyin sabit olduğu bir ekonomik

model oluşturacağız.

Konuyu daha iyi açıklayabilmek için buğday ve bilgisayar gibi iki örnek mal ele alalım. Üretim

imkânları eğrisi bilgisayar ve buğday üretiminde kullanacağımız kaynaklar veri iken, bu iki maldan

üretebileceğimiz alternatif bileşimleri gösterir. Aşağıdaki tablo bir ay içerisinde mevcut kaynaklarla

üretilebilecek buğday ve bilgisayar kombinasyonlarını göstermektedir.

Gözlemler

Buğday (Ton)

Bilgisayar (Adet)

A

0

15

B

1

14

C

2

12

D

3

9

E

4

5

F

5

0

Aşağıdaki şekilde ise tabloda verilen üretim alternatifleri gösterilmiştir. X ekseninde üretilen buğday

miktarı, y ekseninde ise üretilen bilgisayar miktarı gösterilmiştir. Üretim imkânları sınırı eldeki

kaynaklarla gerçekleştirilebilecek maksimum miktarları gösterdiğinden, eğrinin dışındaki noktalara

11

www.hedefaof.com

ulaşamayız. Bu noktalar karşılanamayan istekleri göstermektedir. Üretim imkânları sınırının üzerinde ya

da iç bölgesinde herhangi bir yerde üretim gerçekleştirebiliriz. Bu noktalar ulaşabildiğimiz noktalardır.

Örneğin bir ayda 4 ton buğday ve 5 bilgisayar üretebildiğimizi düşünelim. Yukarıdaki şekilde bu

alternatif E noktasında gösterilmektedir. Şekilde diğer üretim alternatifleri de gösterilmektedir. Örneğin

buğday üretimini bırakıp tüm üretim faktörlerini bilgisayar üretimine yönlendirirsek şekil üzerindeki A

noktasına gelmiş oluruz. Bu durumda hiç buğday üretmeden 15 adet bilgisayar üretebiliriz. Ya da

bilgisayar üretimini bırakıp tüm faktörleri buğday üretiminde kullanırsak bir ayda 5 ton buğday

üretebiliriz. Bu olasılık da şekil üzerinde F noktasında gösterilmektedir.

Bilgisayar

Bu iki uç durumun dışında B, C, D, E gibi noktalarda her iki üründen de üretilmektedir. Eldeki

kaynaklar ve teknoloji düzeyi ile eğrinin dışındaki noktalara ulaşılamaz. Eğrinin içindeki noktalara

ulaşılmakla birlikte etkin üretim gerçekleştirilemez.

Şekil 1.1: Üretim İmkanları Sınırı

Bu bağlamda başka bir malın üretimini kısmadan bir malın üretimini arttıramıyorsak üretimde

etkinliğe ulaşmış oluruz. Eğer üretimde etkinlik sağlamışsa üretim imkânları sınırı üzerinde bir

noktadayız demektir. Eğer üretim imkanları sınırları içerisinde Z gibi bir noktadaysak, üretim etkin

değildir. Çünkü ya kullanmadığımız kaynaklar vardır, ya kaynakların dağılımını yanlış yapmışızdır ya da

her ikisi de geçerlidir. Örneğin bilgisayar mühendislerini buğdayları biçmeye gönderirsek kaynak

dağılımını yanlış gerçekleştirmiş oluruz.

Eğer üretim imkânları sınırları içinde Z gibi bir noktadaysak, kaynakları daha etkin kullanarak, daha

fazla buğday, daha fazla bilgisayar ya da her iki üründen de daha fazla üretim gerçekleştirebiliriz. Fakat

üretim imkânları sınırı üzerinde bir noktadaysak bir maldan daha fazla üretmek için diğer maldan daha az

üretmek zorundayız; yani bir seçim yapmak zorunda kalırız.

Yaptığımız seçimlerin ise bir maliyeti olur. Bir şeyden daha fazla elde etmek için diğer şeyden

vazgeçmek zorundayız. Örneğimize dönersek, daha fazla bilgisayar üretmek için buğdaydan vazgeçmek

zorundayız, ya da daha fazla buğday üretmek için bilgisayardan vazgeçmek zorundayız.

Fırsat Maliyeti, bir kararın fırsat maliyeti vazgeçilen en değerli alternatiftir. Üretim olanakları sınırı

fırsat maliyeti kavramamıza ve hesaplamamıza yardımcı olur. Üretim imkânları sınırı üzerinde sadece iki

mal vardır. Dolayısıyla bir malın üretimini arttırmak için vazgeçeceğimiz alternatif tektir. O da diğer

malın miktarıdır. Eldeki kaynaklar ve veri teknoloji düzeyi ile daha fazla buğday üretmemiz sadece daha

az bilgisayar üretirsek mümkün olmaktadır. İlave buğday üretiminin fırsat maliyeti üretiminden

vazgeçmek zorunda olduğumuz bilgisayar sayısıdır. Benzer şekilde, İlave bilgisayar üretiminin alternatif

maliyeti de üretiminde vazgeçmek zorunda olduğumuz buğday miktarıdır. Örneğin C noktasında, D

12

www.hedefaof.com

noktasına göre daha az buğday, daha fazla bilgisayar üretiriz. Eğer D noktasını C noktasına tercih

edersek, ilave edilen bir ton buğdayın maliyeti 3 bilgisayar olacaktır. Şekilde C noktasını D noktasına

tercih etmenin alternatif maliyetini de hesaplayabiliriz. D noktasından C noktasına doğru hareket edersek,

üretilen bilgisayar miktarı 3 artacak, üretilen buğday miktarı 1 ton azalacaktır. Yani C noktasını D

noktasına tercih edersek, ilave edilen 3 uçağın maliyeti 1 ton buğday olacaktır. Bir uçağın maliyeti ise 1/3

ton buğday olur.

Fırsat maliyeti bir orandır. Bir malın üretim miktarındaki azalmanın diğer malın üretim miktarındaki

artışa oranı bize fırsat maliyetini verir. Örneğimize göre ürettiğimiz bilgisayar sayısını bir adet arttırmanın

fırsat maliyeti, ilave bir ton buğday üretmenin fırsat maliyetinin tersidir. Üretim imkânları sınırı üzerinde

C noktasından D noktasına hareket edersek, bir ton buğday üretmenin alternatif maliyeti 3 tane

bilgisayardır. 3 ün tersi ise 1/3 tür. Yani D noktasından C noktasına doğru hareket edip buğday üretimini

azaltır ve bilgisayar üretimini arttırırsak bir uçağın fırsat maliyetinin 1/3 ton buğday olması gerekir.

Bunun doğru olduğunu şekle bakarak söyleyebiliriz. D noktasından D noktasına hareket edersek, 3 tane

fazla bilgisayar üretiriz ve buğday üretimini 1 ton azaltırız. 3 bilgisayarın maliyeti 1 ton buğday

olduğundan, 1 bilgisayarın fırsat maliyeti 1/3 ton buğday olacaktır.

Artan Fırsat maliyeti, bir maldan daha fazla üretilmesi için diğer maldan artan miktarlarda

vazgeçilmesi gereken durum olarak tanımlanır. Bir ton buğdayın fırsat maliyeti üretilen buğday miktarı

arttıkça artmaktadır. Aynı zamanda bir uçağın fırsat maliyeti de bilgisayar üretimi arttıkça artmaktadır.

Artan fırsat maliyetleri nedeniyle üretim imkânları sınırı orijine göre içbükey çizilmiştir.

A ve B noktaları arasında, üretilen bilgisayar miktarı çok ve buğday miktarı azken, eğrinin eğimi

düşüktür. Bu nedenle buğday miktarındaki artışın maliyeti bilgisayar miktarındaki küçük bir azalma

olacaktır. Yani bir ton buğdayın fırsat maliyeti düşük miktardaki bilgisayar olacaktır.

E ve F noktaları arasında olduğu gibi üretilen buğday miktarı çok ve bilgisayar miktarı azsa, üretim

imkânları eğrisi daha dik olacaktır. Buğday miktarındaki artışın maliyeti bilgisayar üretiminde daha

büyük bir düşüşe neden olur. Yani bir ton buğdayın fırsat maliyeti daha fazla bilgisayar olacaktır.

Buradan çıkan sonuç buğday üretmenin fırsat maliyetinin bilgisayar üretimi cinsinden sürekli arttığıdır.

Aynı şekilde bilgisayar üretmenin fırsat maliyeti de buğday üretimi cinsinden artmaktadır.

Şimdi de artan fırsat maliyetlerinin altında yatan temel mantığı açıklayalım. Var olan sınırlı

kaynaklardan bazıları buğday üretimi için uygun olurken, bazıları da bilgisayar üretimi için uygun nitelik

taşımaktadır. Örneğin, buğday üretiminde oldukça iyi olan işgücünün büyük bir bölümü bilgisayar

üretiminde iyi olmayabilir. Böyle bir durumda daha fazla bilgisayar üretimi gerçekleştirilmek

istendiğinde, giderek bilgisayar üretimi için uygun olmayan sadece tarımla ilgili kişiler ve kaynaklar da

bilgisayar üretimine kaydırılacaktır. Sonuçta verim düşüklüğü gözlenecek ve aynı sayıdaki bilgisayar

üretimindeki artış için giderek daha fazla miktarda buğday üretiminden vazgeçilecektir. Yani çiftçileri,

ziraat mühendislerini, gereğinden fazla toprağı bilgisayar üretimine kanalize ederseniz, bunun buğday

üretimi açısından çok maliyetli olacağını ve bilgisayar üretimine de çok az katkı yapacağını

söyleyebiliriz.

EKONOMİK BİRİMLER

Ekonomide ekonomik birimler hanehalkı, firmalar ve devlet olmak üzere üç gruba ayrılır. Bu üç gruba ek

olarak uluslararası ticaretin söz konusu olduğu ortamda diğer ülkelerdeki ev halkı, firmalar ve devleti

içeren bir dış dünya dördüncü aktör olarak sayılabilir.

Hane Halkı

Aynı evde yaşayan ve ortak finansal kararlar alan tüm insanlara hanehalkı denir. Hanehalkı kavramı içine

tüketiciler, üreticiler ile bina ve arazilerin sahipleri girer. Tüketici olarak hanehalkı firmalar tarafından

üretilen mal ve hizmetleri satın alır. Bir tüketici olarak hanehalkı belli bir satın alma gücüne sahip olarak

harcadığı her liradan mümkün olan en yüksek faydayı sağlamaya çalışır. Kaynak sahibi olarak hanehalkı

sahip olduğu kaynakları ya da faktörleri firmalara satarak üretim faaliyetlerine katılır.

13

www.hedefaof.com

Firmalar

Üretime katkı yapan, kaynakları kullanan ve ne üretileceğine karar veren, çeşitli özel firmalardan devlete

kadar uzanan tüm üretici birimleri içeren kuruluşlara firma denir. Firmalar üretim faktörlerini kullanarak

ürettikleri mal ve hizmetleri, hanehalkına, diğer firmalara ve devlete satarlar. Firmanın fonksiyonu

üretim, amacı ise üretim faaliyetinden maksimum kar elde etmektir.

Devlet

Hane halkı gelirinin bir kısmını vergi olarak toplayıp firmaların ürettikleri mal ve hizmetlerin bir

bölümünü satın alır. Devlet ayrıca özel bir firma gibi bazı mal ve hizmetlerin üretimini kendisi

gerçekleştirir. Bunlardan daha önemli işlevleri ise mülkiyet haklarının düzenlenmesi, firmaların

çalıştıkları piyasaların temizlenip gerekli düzenlemelerin yapılması, piyasa kurallarına uyumun

denetlenmesi, üretim ve rekabet için uygun ortamın hazırlanması, piyasaya işlerlik kazandırılmasıdır.

Böylece firmalar, tüketiciler ve kaynak sahipleri arasındaki ilişkilerin serbest piyasa koşulları

çerçevesinde gelişmesine katkıda bulunur.

Dış Dünya

Bir ülkenin ticaret yaptığı bütün ülkeleri ve dolayısıyla o ülkelerdeki ev halkını, firmaları ve hükümetleri

kapsar.

14

www.hedefaof.com

Özet

İhtiyaç; karşılandığı zaman insanlara haz, karşı

lanmadığı zaman acı veren duygulardır. Aşağı

daki özellikleri gösterirler; İhtiyaçların şiddeti

birbirinden

farklılık

gösterir,

İhtiyaçlar

sonsuzdur, İhtiyaçlar giderildikçe şiddeti azalır,

İhtiyaçlar ve onları gideren araçlar birbirinin

yerine ikame edilebilir, Alışkanlık ihtiyacın

şiddetini artırır. Ayrıca, İhtiyaçları ekonomik

açıdan üç gruba ayırabiliriz. Bunlar yaşamsal

ihtiyaçlar, kültürel ihtiyaçlar ve lüks ihtiyaçlardır.

Üretim, insanlara doğrudan ya da dolaylı olarak

fayda sağlayan malların yaratılması, diğer bir

deyişle; insanların gereksinimlerini karşılayan

mal ve hizmetlerin ortaya çıkarılması, miktar ve

faydalarının arttırılarak malların kıtlığının

azaltılması yönündeki faaliyetlerdir. Yani üretim

sadece malların miktarının arttırılması değildir.

Mal ve hizmetlerin miktarının yanında fayda

larının arttırılması yönündeki çabalar da ekono

mide üretim faaliyeti olarak değerlendirilir.

Genel olarak ihtiyaçları gideren araçlara mal

denir. İnsan ihtiyaçlarını dolaylı ya da dolaysız

olarak karşılamaya elverişli ve bu amaç için

kullanılmaya hazır her şeye mal denir. İhtiyaçları

karşılamasına rağmen fiziksel varlık özelliği

taşımayan şeylere de hizmet denir. Mallar

özelliklerine göre çeşitli sınıflara ayrılabilirler;

İktisadi mal-Serbest mal, Tüketim malları-Üretim

malları, Dayanıklı mallar-Dayanıksız mallar,

Özel mallar–Kamusal mallar, İkame(rakip)

mallar–Tamamlayıcı mallar, Bölünür mallar–

Bölünmez mallar, Çoğaltılabilen mallar– Çoğaltı

lamayan mallar

İhtiyaçların giderilmesi ya da hafifletilmesi için

faydalı mal ve hizmetlerin kullanılmasına tüketim

adı verilir. İktisadi faaliyetin nihai amacı

tüketimdir. İnsanların hayat standardının yüksel

mesinin en önemli göstergesi daha yüksek tüke

tim düzeyine ulaşmalarıdır.

Kaynakların miktarının tüm arzuları karşılamaya

yetersiz olduğu duruma kıtlık denir. İnsan

oğlunun istekleri sınırsız, buna karşılık istekleri

karşılamaya yönelik kaynaklar sınırlı olduğu için

kıtlık sorunu ortaya çıkmaktadır. Zaten ekonomi

biliminin amacı sınırsız tüketim isteklerinin kıt

kaynaklarla nasıl tatmin edileceğini incelemektir.

Mal ve hizmet tüketimi sonucu elde edilen

tatmine fayda denir. Bir malın tüketilen tüm

birimlerinin sağladığı faydaların toplamına

toplam fayda, bir malın tüketim miktarı bir birim

artırıldığında toplam fayda da meydana gelen

değişmeye marjinal fayda, bir malın tüketilen

miktarı artırıldığında, marjinal faydanın giderek

azalmasına da azalan marjinal fayda ilkesi adı

verilir. Bu bilgiler ışığında şunları diye biliriz;

Toplam fayda maksimum iken marjinal fayda

sıfırdır. Toplam fayda artarken marjinal fayda

azalır. Toplam fayda azalırken marjinal fayda

negatiftir.

15

www.hedefaof.com

Kendimizi Sınayalım

1. Kullanıldığında haz, kullanılmadığında acı veren maddelere ekonomi biliminde ne ad verilir?

6. Doğal kaynakların üretime katılmaları karşı

lığında elde ettikleri getiriye ne ad verilir?

a. İkame mal

a. Rant

b. Tamamlayıcı mal

b. Faiz

c. Düşük mal

c. Ücret

d. İhtiyaç

d. Ödül

e. Lüks mal

e. Borç

2. Bir malın bir kişi tarafından tüketilmesi,

diğerlerinin tüketim miktarını azaltmıyorsa, yani

tüketimde rakipsizse ve kimse dışarıda tutula-mıyorsa bu tür mallara ekonomide ne ad verilir?

7. Üretim imkânları sınırının dışındaki bir nokta

için aşağıdakilerden hangisi söylenebilir?

a. Ulaşılamaz

a. Kamusal mallar

b. Kullanılmayan kaynaklar vardır

b. Serbest mallar

c. Fiyatlar düşerse ulaşılabilir

c. İkame mallar

d. Fiyatlar yükselirse ulaşılabilir

d. Ortak mallar

e. İthalat artarsa ulaşılabilir

e. Dayanıklı mallar

8. Alternatif maliyet aşağıdakilerden hangisidir?

3. Aşağıdakilerden hangisi bir üretim faktörü

değildir?

a. Yapılabilecek en iyi seçimdir

b. Vazgeçilen en iyi alternatiftir

a. Sermaye

c. Parasal maliyettir

b. Emek

d. Dolaylı maliyettir

c. Doğal kaynaklar

e. Direk maliyettir

d. Girişimcilik

9. Üretim imkânları sınırının genişlemesi nasıl

değerlendirilmelidir?

e. Bilgi ve beceri

4. Verimlilik kavramı aşağıdaki seçeneklerin

hangisinde en iyi ifade edilmektedir?

a. Ekonomik büyümedir

b. Kıtlığın bağlayıcı

ispatıdır

a. Üretimde kullanılan bir birim girdi başına

düşen mal ve hizmet miktarını

kısıt

olmadığının

c. Doğanın insanlığa bir armağanıdır

b. Tüm kaynakların kullanımı

d. Tarihte çok ender rastlanan bir durumdur

c. Üretim seviyesinin her sene artması

e. Enflasyonist ortamda fiyatların etkisidir

d. Kaynakların israf edilmemesi

10. “Üretime katkı yapan, kaynakları kullanan

ve ne üretileceğine karar veren, özel ya da

devlete ait tüm üretici birimleri içeren kuruluşlara

……….. denir”

e. Girdilerin idareli kullanılması

5. Üretilen mal ve hizmetlerin üretime katılanlar

arasında adaletli bir şekilde dağıtılması sonucun

da ulaşılan nedir?

Yukarıdaki cümlede noktalı yere aşağıdakilerden

hangisi gelmelidir?

a. Üretimde etkinlik

a. Devlet

b. Bölüşümde etkinlik

b. Hane halkı

c. Tüketimde etkinlik

c. Firma

d. Verimlilik

d. Dış dünya

e. Liberalizm

e. Birey

16

bir

www.hedefaof.com

Kendimizi Sınayalım Yanıt

Anahtarı

faydalarının arttırılarak malların kıtlığının

azaltılması yönündeki faaliyetlerdir. Yani üretim

sadece malların miktarının arttırılması değildir.

Mal ve hizmetlerin miktarının yanında

faydalarının arttırılması yönündeki çabalar da

ekonomide üretim faaliyeti olarak değerlendirilir.

1. d Yanıtınız yanlış ise “İhtiyaç” başlıklı konuyu

yeniden gözden geçiriniz.

2. b Yanıtınız yanlış ise “Mal ve Hizmet” başlıklı

konuyu yeniden gözden geçiriniz.

3. e Yanıtınız yanlış ise “Üretim” başlıklı konuyu

yeniden gözden geçiriniz.

Sıra Sizde 4

Kıt kaynakların toplum refahını maksimize

edecek şekilde üretim sürecine katılması ve

üretilen mal ve hizmetlerin bireyler arasında

adaletli olarak dağıtımının yapılması durumu

ekonomik etkinliği sağlar.

4. a Yanıtınız yanlış ise “Verimlilik” başlıklı ko

nuyu yeniden gözden geçiriniz.

5. b Yanıtınız yanlış ise “Etkinlik” başlıklı konuyu yeniden gözden geçiriniz.

6. a Yanıtınız yanlış ise “Üretim Faktörleri” başlıklı konuyu yeniden gözden geçiriniz.

7. a Yanıtınız yanlış ise “Üretim İmkânları” başlıklı konuyu yeniden gözden geçiriniz.

Yararlanılan Kaynaklar

8. b Yanıtınız yanlış ise “Tercih ve Fırsat Maliyeti” başlıklı konuyu yeniden gözden

_________ (2003). İktisada Giriş, Eskişehir:

A.Ö.F. Yayınları.

9. a Yanıtınız yanlış ise “Üretim İmkânları” başlıklı konuyu yeniden gözden geçiriniz.

Begg D.,Fıscher S., Dornbush R. (2001).

Mikroiktisat (Çeviri),İstanbul:Alkim Yayınları.

10. c Yanıtınız yanlış ise “Ekonomik Birimler”

başlıklı konuyu yeniden gözden geçiriniz.

Bocutoğlu E., Berber, M., Çelik, K. (2000).

İktisada Giriş, Trabzon: Akademi Yayınevi, 2.

Baskı.

Çolak, Ö. F. (2007). İktisada Giriş, Ankara:

Gazi Kitabevi.

Sıra Sizde Yanıt Anahtarı

Sıra Sizde 1

Dinler, Z. (1996). Mikro İktisat, Bursa: Ekin

Kitabevi.

İhtiyaçların temel özellikleri; İhtiyaçların şiddeti

birbirinden

farklılık

gösterir,

İhtiyaçlar

sonsuzdur, İhtiyaçlar giderildikçe şiddeti azalır,

İhtiyaçlar ve onları gideren araçlar birbirinin

yerine ikame edilebilir, Alışkanlık ihtiyacın

şiddetini artırır şeklinde belirtilebilir.

Dinler, Z. (2000). İktisada Giriş, Bursa: Ekin

Kitabevi.

Dirimtekin, H. (1989). Genel İktisat Teorisi II,

İstanbul: Bilim Teknik Yayınevi.

Ertek, T. (2003). Mikroekonomiye

İstanbul: Beta Basım.

Sıra Sizde 2

Han, E. (2002). İktisada Giriş I, İktisada Giriş

II, Eskişehir:AnadoluÜnv.yay.

Birbirinin yerine kullanılabilen mallara ikame

mallar denir (reçel-bal, portakal-mandalina gibi).

Yalnız başına ihtiyacı karşılamadığından bir

başka malla birlikte kullanılan mallara

tamamlayıcı mal denir (otomobil-benzin, kalemmürekkep, tebeşir-yazı tahtası gibi).

Han, E., Kaya, A.(2002). Kalkınma Ekonomisi,

Eskişehir:Etam A.Ş.

Parasız,İ. (1998). İktisada Giriş, Bursa: Ezgi

Kitabevi, 5. Baskı.

Sıra Sizde 3

Parasız, İ. (2007). İktisadın Abc’si, Ezgi

Kitabevi, 10. Baskı,

Üretim, insanlara doğrudan ya da dolaylı olarak

fayda sağlayan malların yaratılması, diğer bir

deyişle; insanların gereksinimlerini karşılayan

mal ve hizmetlerin ortaya çıkarılması, miktar ve

Parasız, İ., Yıldırım, K. (1994). Uluslararası

Finansman, Bursa: Ezgi Kitabevi.

17

Giriş,

www.hedefaof.com

Parkın M. (2003). Economics, PearsonEducation

Inc., 6. Baskı.

Türkay, O. (1991). İktisat Teorisine Giriş,

Ankara: Adım Yayıncılık.

Türkay, O. (2001). Mikro İktisat Teorisi,

Ankara: İmaj Yayıncılık.

Unay, C. (1997). Genel İktisat, Bursa:Ekin

Kitabevi.

Ünsal, E. (1988). Mikro İktisat, Ankara:Kutsan

Matbaacılık.

Ünsal, E. (2005) Uluslararası İktisat, Ankara:

İmaj Yayıncılık.

Üstünel, B. (1988). Ekonominin Temelleri,

Ankara.

Yıldırım K., Şıklar, İ., Bakırtaş, İ. (2003). Mikro

İktisada Giriş, Bursa: Ekim Kitabevi.

Yıldırım, K., Karaman, D. (2001). Makro

Ekonomi, Eskişehir:Esbav.

18

www.hedefaof.com

www.hedefaof.com

2

Amaçlarımız

Bu üniteyi tamamladıktan sonra;

Ekonomik sistem ve türleri ile farklı yapılardaki ekonomik sistemlerin işleyiş sürecini ve

farklılıklarını ayırt edebilecek,

Ekonomide farklı analiz yöntemlerini ve bunlara niçin gerek duyulduğunu açıklayabilecek,

Ekonominin işleyiş sürecinde yer alan tarafların davranışlarını ve gerçekleştirdikleri ekonomik

faaliyetlerin döngüsel akımlarının oluş şekillerini açıklayabilecek,

Günümüz piyasa ekonomilerinin işleyiş sürecine ait bilgilerle piyasaları yorumlayabilecek

bilgi ve becerilere sahip olabilirsiniz.

Anahtar Kavramlar

Ekonomik Sistem

Piyasa

Kapalı Ekonomi

Mikroekonomi

Açık Ekonomi

Makroekonomi

Mübadele Ekonomisi

Ceterisparibus

Kapitalizm

Hanehalkı

Sosyalizm

Girişimci

Karma Ekonomik Sistem

İthalat

Yeni Ekonomi

İhracat

Finansal Sistem

Tasarruf Paradoksu

İçindekiler

Giriş

Ekonomik Sistem ve Türleri

Ekonominin Analiz Yöntemleri

Ekonomik Faaliyetlerin Döngüsel Akımı

Günümüz Piyasa Ekonomilerinin İşleyiş Süreci

20

www.hedefaof.com

Ekonominin İşleyiş Süreci

GİRİŞ

Ekonomi bilimi, hem bireysel hem de toplumsal düzeyde gerçekleşen iktisadi ilişkiler sistemini bir bütün

olarak inceleyen bir disiplindir. Bir ekonomik sistemde gerçekleşen işlemler için bazen herhangi bir birim

ya da kişi görevlendirilmemiş ve işleyiş piyasa ekonomisine bırakılmıştır. Bazen de düzenin işleyişi için

çok farklı mekanizmaların kurulması ve işletilmesi gerekmiştir. Çünkü ekonomik sistemin çözmek

zorunda olduğu ekonomik sorunlar çeşitlenmiş, karmaşık bir duruma gelmiştir. Böyle bir durum da

iktisatçıları, “aynı şartlar altında” veya “diğer durumlar sabit kalmak şartıyla” şeklinde basitleştirici

varsayımlarla analiz yapmaya sürüklemektedir.

Fakat bu basitleştirici koşullar bile; küreselleşme olgusuyla daha da karmaşıklaşan, farklı şekillerde

ortaya çıkabilen ekonomik sorunlara çözüm bulabilme, ekonomiyi analiz edebilme işinin zorluğunu

aşamamaktadır. Bu da iktisatçıların, seçimle başa gelen hükümetlerin, çözmek zorunda oldukları

sorunlarda gerekli kararları alma işini daha da zorlaştırmaktadır. Çünkü hükümetlerin başarılı olabilmesi

aynı zamanda vatandaşlarının ekonomik refahının artırılabilmesi için aşağıdaki ekonomik sorunları

çözmeleri gerekir. Bunlar:

•

Gelir ve istihdam düzeyinin artırılması,

•

Fiyatlar düzeyinde istikrarın sağlanması,

•

Ekonomik büyümede sürekliliğin gerçekleştirilmesi,

•

Bütçe açıklarının kontrolü ve finansmanının sağlanması,

•

Dış açıkların yönetilebilmesini sağlamak, olarak sıralanmaktadır.

Ekonominin işleyişi, çözüm bekleyen bu sorunlar hakkında öğrenilmesi gerekenlerin öğrenilmemesi,

zamanında alınması gereken kararların alınmaması, bireylerin veya toplumların katlandığı maliyeti

artırmaktadır. Bugün dünyada kimi ülkelerin yoksulluk yaşamalarının, kimilerinin ekonomik sorunlarla

karşı karşıya kalmalarının temel nedenleri; ekonomik sistemin işleyiş sürecine zamanında verilmesi

gereken desteklerin verilmemesi veya sisteme yapılan yanlış müdahaleler olmuştur.

Bu gelişmeleri ve ekonomiyi anlamak için öncelikle ekonomik sistemin tanımı ve ana türleri

verilerek; ekonominin dışa kapalı veya açık olması veya devletin de ekonomik sistemde yer alması gibi

durumlarda bir ekonomik sistemin işleyiş süreci ve farklılıkları anlamak gereklidir.

EKONOMİK SİSTEM VE TÜRLERİ

Sistem sözcüğü, bir sonuç elde etmeye yarayan yöntemler düzenini veya farklı görev ve fonksiyonları

yüklenen çeşitli parçaların birlikte bir sonuç üretmeye çalışmasıyla ortaya çıkan bir bütünü ifade eder.

Ekonomik sistem de, ulusal ekonomideki ihtiyaçlarla üretim arasındaki dengeyi en etkin şekilde, çok

farklı yapılarla sağlamaya çalışan bütünleşik bir mekanizmadır. Bu mekanizmada belirleyici faktör olan

insan davranışlarının önemi, ekonomiyi sosyal bir bilim dalı yapmaktadır. Bu yüzden ekonomi, sınırlı

kaynakların nasıl kullanılacağını incelerken insan davranışlarını da dikkate almak zorundadır. Çünkü

21

www.hedefaof.com

insanlar için de temel sorun, sınırlı gelirini ihtiyacı olan mal ve hizmetlere maksimum tatmini sağlayacak

şekilde dağıtmaktır.

Toplu halde yaşayan insanların sahip oldukları üretim faktörleri ve aldıkları eğitim gibi özellikleriyle;

mal ve hizmet üretiminde görev almalarıyla oluşan sosyal organizasyona-iş bölümüne ekonomik sistem

(iktisadi sistem) denilmektedir. Bu sistemin temel amacı, toplumun maksimum refah düzeyine ulaşması

için gerekli yolları göstermek yani ulusal ekonomideki ihtiyaçlar (talep) ile üretim (arz) arasında dengeyi

en iyi şekilde sağlamaktır.

Tüm ekonomilerin arz ve talep arasında dengenin sağlanabilmesi için yanıt aradığı üç temel soru;

neler üretilecek, nasıl üretilecek ve bunlar nasıl paylaşılacaktır? Bu soruların sorulmasının temel sebebi,

üretim faktörlerinin kıtlığı nedeniyle kaynakların etkin kullanımının gerekliliğidir. Bu yüzden her toplum

kıt kaynakları ile neler üreteceğine karar verirken tercih yapmak zorundadır. Örneğin:

•

Ne kadar tüketim malı ne kadar yatırım malı üretilecektir?

•

Kim veya kimler üretecektir yani devlet ne kadar, özel sektör ne kadar üretecektir?

•

Bu mal ve hizmetler nasıl üretilecektir, yani emek yoğun veya sermaye yoğun teknoloji mi

kullanılacaktır?

•

Toplumun ürettiği mal ve hizmetler nasıl paylaşılacaktır? Karne ile herkese eşit mi

paylaştırılacaktır? Yoksa parayı veren mi düdüğü çalacaktır?

•

Çalışamayacak durumda olanlar veya çalışmak istemeyenlere ne kadar pay verilecektir?

•

Bu gibi soruların yanıtlarını, kararlarını kim verecektir?

Tüm bu soruların farklı karşılıklarına göre uygulamada değişik ekonomik sistem türleri ortaya

çıkmaktadır. Bu yüzden iktisadi sistemler çeşitli şekillerde bölümlenebilir. Genel bir sınıflama ile; kapalı

ekonomi sistemleri ve mübadele (değişim) ekonomisi sistemleri olarak iki ana grupta toplamak

mümkündür.

Tarihte kalmış kapalı ekonomi sisteminde aileler (üreticiler) yalnız kendi ihtiyaçları için üretimde

bulunurlar. İhtiyaçlar basit olduğundan üretim yöntemi de karmaşık değildir. Arz-talep dengesi, dışa

kapalı grup içinde kurulur yani; dışarıdan mal almak veya dışarıya mal satmak yoktur. Hiyerarşik bir

sosyal yapıya sahip olan kapalı ekonomilerde; üretim faaliyetini ve ürünlerin dağılımını, iktidarın tek

sahibi olan reis, şef, senyör, kont, ağa vb. kişiler ayarlar. Güvende olma duygusunu sağlayan, garanti eden

iktidar sahibine tam itaat, bağımsızlık hissinden önce gelir.

Mübadele (değişim) ekonomisi sistemlerinin ilk uygulamalarında yani paranın olmadığı dönemlerde

(takas ekonomisi); her birey kendi ihtiyacından fazlasını üretir ve fazla olan kısmı, kendisinin üretemediği

diğer mallarla değiştirirdi. Bu ilk iş bölüşümü ve uzmanlaşma örnekleri sayesinde üretim artışı da ortaya

çıkmıştır. İş bölümü ve uzmanlaşma kadar ekonomik sistemin işleyişinin gelişiminde önemli bir unsur da

değişim araçlarının kullanımı olmuştur.

İş bölümü, uzmanlaşma ve mübadele kavramları birlikte ele alınır. Bunun nedeni aralarında birinin

diğerinin nedeni ya da sonucu olma gibi yakın bir ilişkinin olmasıdır. Bir bireyin ihtiyaç duyduğu bütün

malları üreterek ihtiyacını karşılaması mümkün değildir. İlkel toplumlardan itibaren her birey yeteneği

doğrultusunda mal üretmiş, kendi ihtiyacından fazlasını başka mallarla değiştirme yolunu seçmiştir. Bu

şekildeki davranış biçimi iş bölümünü ortaya çıkarmıştır. İş bölümü, belirli işi yapan kişilerin zamanla o

alanda uzmanlaşmasına neden olur. Yani uzmanlaşma, iş bölümünün bir sonucudur.

Mal ve hizmetlerdeki uzmanlaşmanın ve onların sahip olduğu (birbirlerine göre) göreceli değeri

değişimin nasıl olacağı sorusunu sordurmuştur. Şöyle ki: İnsanoğlu, sahip olduğu - ürettiği her şeyin bir

değeri olduğunu fark etmesinden itibaren trampa (takas) ekonomisinin yarattığı sorunlardan

kurtulabilmek için, nadir olan yani en fazla değer verilen çeşitli nesneleri (malları) para niyetine

kullanarak mübadele sistemini oluşturmaya çalışmıştır. Tarihteki mal paradaki gelişimin son aşamasında

altın ve gümüşün para olarak kullanımı sonrasında, temsili paranın ve günümüzdeki (cebimizde olan

fiyat) paranın, banka parasının ve kredi kartlarının kullanımı da ekonomik işleyişi olumlu şekilde

22

www.hedefaof.com

değiştirmiştir. Çünkü para: Herkes tarafından kabul edilen bir alış-veriş (değişim) aracı olma; ortak değer

ölçüsü olma; değer saklama ve borç ödeme işlevleri sayesinde mübadele ekonomilerinin işleyişini de

geliştirmiştir.

Mübadele ekonomilerinde kullanılan üretim araçlarının sahipliği bakımından, bugüne kadar

uygulanabilmiş veya uygulaması süren başlıca iki ekonomik sistem: Kapitalizm (liberalizm, piyasa

ekonomisi) ve Sosyalizmdir (kumanda ekonomileri). İlkinde makine ve teçhizatın mülkiyeti sermaye

sınıfında yani kapitalist denilen kesime ait, ikincisinde ise mülkiyet işçi-kamu adına devlete aittir.

Ekonomilerin işleyişiyle ilgili bu iki sistem uç uygulamaları içerir. Yani bir uçta piyasa ekonomileri,

diğer uçta kumanda ekonomileri yer almaktadır. Bu iki uç sistem dışında her iki sistemin bir kısım

yönlerini kabul eden uygulamalar, karma ekonomik sistem olarak adlandırılmakta ve her ülkede farklı

şekilde uygulanmaktadır.

Tablo 2.1: Çeşitlenmiş Bir Ekonomi Tablosu

MÜBADELELER

EMEK KARŞILIĞI

GİRİŞİM

Piyasada

Ücretlendirilmiş

Kapitalist

Alternatif Piyasa

Alternatif Ücretlendirilmiş

Alternatif Kapitalist

Kamu teşekkülü (Kamu İktisadi

Teşebbüsü)

Kamu mallarının satışı

Serbest çalışma

Etik “adil ticaret” piyasaları

Kooperatif

Yerel mübadele sistemleri

Senede bağlama

Alternatif para birimleri

Karşılıklı emek

Yer altı piyasası

Ayni Ödeme

Kooperatifler arası

mübadele

Sosyal yardım işi

Yeşil kapitalist

Toplumsal sorumluluk taşıyan şirket

Kâr amacı gütmeme

Değiş tokuş

Kayıt dışı piyasa

Piyasa Dışında

Ücretlendirilmemiş

Kapitalist Olmayan

Hane içi akışlar

Ev işi

Komünal (kolektif yaşam biçimi)

Armağan

Aile bakımı

Bağımsız

Yerliler arası mübadele

Mahalle çalışması

Feodal

Devlet ödenekleri

Gönüllülük

Köle

İstimlâkler

(Kamulaştırmalar)

Boğaz tokluğuna

Köle emeği

Hasat sonu başak toplama

Avlanma, balık tutma,

toplama

Hırsızlık, kaçak av

Kaynak: Gibson-Graham J.K. (2010). (Bildiğimiz) Kapitalizmin Sonu Siyasal İktisadın Feminist Eleştirisi, Metis

Yayınları, s.16, İstanbul.

Tablo 2,1’de, kapalı ve açık ekonomilere ait çeşitli sistemlerdeki piyasa ve piyasa dışında, farklı

mübadele şekillerinin oluş örnekleri verilmektedir. Bu tabloyu sağdan sola değil, yukarıdan aşağıya doğru

örneğin, mübadeleler piyasada & piyasa dışında; girişim kapitalist& kapitalist olmayan şeklinde

okuyunuz. Tablonun ilk iki satırını birlikte sağdan başlayarak okuyalım: Kapitalist girişimci,

ücretlendirilmiş emeği alır, ürettiği mal ve hizmetlerin mübadelesi piyasada gerçekleşir. Tablonun sağ

sütunundaki Alternatif Kapitalist girişimler, kapitalist şirketlerden, kendilerini kamusal içerikli (çevre

dostu-toplumsal anlamda sorumluluk taşıyan) hizmetler sunma konusunda gittikçe daha fazla ayrıştırırlar.

23

www.hedefaof.com

Kamu İktisadi Teşebbüsü de, piyasa koşullarında ücretlendirilmiş emek kullanır; kar elde eder;

sermayebirikimi sağlar. Fakat kamusal fayda dağıtma imkânları, piyasaları disipline etmesi politik gücü

sayesinde yüksektir. Bölüm sonunda bu tablonun tekrar gözden geçirilmesi bakış açınızı değiştirecektir.

Piyasa, gerek üretim faktörlerinin, gerekse üretilen mal ve hizmetlerin alıcı ve satıcılarının karşı

karşıya gelmesini ve ekonomik kararların verilmesini sağlayan ortamlardır. Bu ortamların kesinlikle

belirli bir mekân olması şart değildir. Çünkü bilgi teknolojilerinin değişen boyutu piyasalarda mekân

kavramını da değiştirmektedir. Bu değişim ile piyasa, bir mal ve hizmetin alıcı ve satıcılarını bir araya

getiren semt pazarları, alışveriş merkezleri, fuarlar gibi belirli bir mekânda oluşabileceği gibi tarafların

cismen bir araya gelmemeleriyle de oluşabilir. Örneğin: teleks, telefon, faks, elektronik posta, elektronik

ticaret gibi sanal ortamlar da pazarın-piyasanın oluşmasını sağlar. Buradaki piyasa ekonomileri terimi ise

arz ve talebin karşı karşıya geldiği mekân kavramı dışında; alıcıları ve satıcıları bir araya getiren

kolaylıkları, piyasalara kolay erişim imkânlarını da ifade etmektedir.

Piyasa Ekonomileri Sistemi

Piyasa ekonomileri sisteminde, üretimi gerçekleştirmede kullanılan sermayenin (üretim araçlarının)

sahipliği özel mülkiyete aittir. Bu sistemde iktisadi denge yani; ne, nasıl ve kimler için üretilecek

sorularının cevapları piyasa mekanizması yoluyla kendiliğinden gerçekleşir. Bu duruma bazen

görünmeyen elin gücü de denir.

Serbest piyasanın kendi halinde işleyişini ifade eden görünmeyen el mekanizması kavramı, iktisadın

kurucusu Adam Smith tarafından ortaya atılmıştır. Görünmeyen el (fiyat mekanizması) mekanizması;

iktisadi hayatın temel sorunları olan hangi malların, nasıl, kimler için, ne miktarda üretileceği gibi temel

ekonomik sorunları çözümler. Bu yüzden hükümetler ekonomik hayata müdahale etmemelidir. Çünkü bu

mekanizma sayesinde ekonomide arz veya talep fazlalığı oluşmaz.

Her piyasa ekonomisindeki bu işlemlerin, temelde piyasada nasıl gerçekleştiğini; öncelikle piyasaların

özelliklerini vererek Şekil 2,1 aracılığıyla görelim. Açıklamaları, şekildeki taraflar arasındaki döngüsel

(sürekli tekrarlanan) hareketleri takip ederek daha kolay ilişkilendirebiliriz.

Piyasa ekonomilerinde bu ekonomik faaliyetler aşağıda görülen üç alt piyasada gerçekleşir.

Ekonominin işleyişini, piyasa ekonomilerinde üretim araçlarının sahibi olan girişimci-firmalar, piyasada

oluşan fiyatlar aracılığıyla organize ederler. Girişimciler, bu organizasyonda üretimi gerçekleştirirken

gerekli olan üretim faktörlerini, hane halklarının arzını oluşturduğu girdi (faktör) piyasalarından üretim

faktörü ödemeleri karşılığında satın alırlar. Girişimciler bu ödemeleri ya kendi kaynaklarından ya da

finans sisteminden finanse ederler. Girişimciler üretim faktörlerini kullanarak ürettiği mal ve hizmetleri,

hane halklarına-tüketicilere mal ve hizmet piyasalarında arz ederler.

•