HAFTAYA BAKIŞ

10 Temmuz 2015

Geride bırakmak üzere olduğumuz haftaya finansal piyasalar riskten kaçış eğilimi ile

başladılar. Bunda en önemli etken Yunanistan’da referandumda halkın Troyka’nın

önerilerine “Hayır” demeleri olarak görüldü. Öte yandan Çin’de bir süredir görülen

satışların derinleşerek sürmesi finansal piyasalardaki risk iştahını daha da baskı altına

aldı. Sonraki günlere Çin’de alınan tedbirler ve Yunanistan’ın Troyka’ya yeni bir plan

sunarak bu hafta sonu bir anlaşma sağlanabileceğine yönelik beklentiler finansal

piyasaların bir miktar toparlanmasını sağlıyor. Hafta sonu gözler yine Yunanistan ile

ilgili gelişmelerde olacak. Ayrıca ECB toplantısı, Yellen’ın konuşmaları ve ABD verileri

küresel piyasalardaki önemli gelişmeler olarak görülebilir. Yurtiçinde ise Hazine’nin

borçlanma ihraçları ve TCMB beklenti anketinin sonuçları takip edilecektir. Yeni haftada

Başbakan Ahmet Davutoğlu koalisyon görüşmelerinin ilk turu için siyasi partileri ziyaret

edecek. İlk turda bir sonuç alınması beklenmese de verilecek mesajlar yurtiçi finansal

varlıkların küresel eğilimlerden pozitif veya negatif ayrışmasına neden olabilecektir.

Şakir Turan

[email protected]

+90 212 393 10 43

Bankaya Özel / Internal Use

Genel Görünüm ve Makroekonomik Gelişmeler

Geride bırakmak üzere olduğumuz haftaya finansal piyasalar riskten kaçış eğilimi ile başladılar. Bunda

en önemli etken Yunanistan’da referandumda halkın Troyka’nın önerilerine “Hayır” demeleri olarak

görüldü. Öte yandan Çin’de bir süredir görülen satışların derinleşerek sürmesi finansal piyasalardaki

risk iştahını daha da baskı altına aldı. Sonraki günlere Çin’de alınan tedbirler ve Yunanistan’ın Troyka’ya

yeni bir plan sunarak bu hafta sonu bir anlaşma sağlanabileceğine yönelik beklentiler finansal

piyasaların bir miktar toparlanmasını sağlıyor.

Hafta genelinde gelişmiş ekonomilerde veri akışı nispeten sınırlı iken Fed tutanakları ilk faiz artırımının

Eylül sonrasına da kalabileceği beklentilerini destekledi. Bu da risk iştahını sınırlı da olsa destekleyen

bir faktör oldu. Avrupa ve Çin’deki sorunlar ABD ekonomisini de olumsuz etkileyebilecek bir derinlik

kazanırsa bu ihtimalin daha da güçlenmesi beklenebilir. Almanya’da dış ticaret fazlası Mayıs’ta

tahminlerin altında kalırken sanayi sektörünün performansı zayıf kaldı. Gerek Yunanistan’daki

sorunların beklenenden uzun sürmesi gerekse küresel ekonomideki yavaş büyüme Almanya’daki ivme

kaybının bir süre daha devam etmesini olası kılıyor. BoE para politikası duruşunu korurken sanayi

üretimi beklentilerden güçlü artış kaydetti. Ancak öncü veriler önceki hafta Haziran’da İngiltere’de

sanayinin kıta Avrupa’sındaki ve küresel ekonomideki yavaşlamadan olumsuz etkilenebileceğine işaret

etmişti. Japonya ekonomisi ise zayıf Yen sayesinde Mayıs’ta tahminlerin üzerinde cari fazla verdi. Çin’de

TÜFE Haziran’da beklentilerin üzerinde gelse de büyümeye ilişkin kaygılar hafta boyunca sürdü.

Öte yandan, Uluslararası Para Fonu (IMF) bu yıl için büyüme tahminini %3,5 olan büyüme

tahminini %3,5’ten %3,3’e revize ederken gelecek yıl için tahminini %3,8’de değiştirmedi. 2015’te

gelişmiş ekonomilerin kademeli bir toparlanma kaydedeceğini öngören IMF, gelişmekte olan

ekonomilerde ise büyümenin ivme kaybettiğini vurguladı. Küresel ekonomiye yönelik risklerin aşağı

yönde olduğuna dikkat çekilirken kısa vadeli riskler olarak finansal piyasalarda artan volatilite ve varlık

fiyatlarında olabilecek bir bozulma gösterildi. IMF, potansiyelin altında büyümeyi hem gelişmiş hem de

gelişmekte olan ekonomilerde en önemli orta vadeli risk olarak görürken yapısal reformların ekonomi

politikalarında öncelikli olarak görülmesi gerektiğine dikkat çekti.

Türkiye’de ise sanayi üretimi Mayıs’ta zayıf bir görünüm çizerken cari açık beklentileri aştı. Sanayi

sektöründeki ivme kaybında Mayıs ayında otomotiv sektöründeki grevler ve dış talepteki zayıf seyir

etkili oldu. Mayıs ayında beklentilerin üzerinde gelen veriler cari işlemler açığının tahminlerden daha

yavaş azalacağı yorumlarına neden oldu. Düşük enerji fiyatlarına rağmen iç talepteki canlanma,

Euro/Dolar paritesinin baskı altında kalması ve dış ticaret ortaklarımızdaki zayıf seyir bu

değerlendirmelerin temelini oluşturuyor. Öte yandan haftanın ilk günlerinde politikacılardan gelen

açıklamalar koalisyon olasılıklarını zayıflatırken erken seçim beklentilerini güçlendirdi. Ancak sonraki

günlerde gelen mesajlar gelecek haftaki görüşmeler öncesinde iyimserliğe neden oluyor.

Bu hafta sonu Yunanistan ile ilgili önemli gelişmeler yaşanabilecek. Cumartesi Euro Bölgesi Maliye

Bakanları (Eurogroup), Pazar günü ise Euro Bölgesi Liderler Zirvesi ve AB Liderler Zirvesi yapılacak.

Yunanistan’ın son sunduğu teklif kabul görmez ise yeni haftaya küresel piyasalarda risk iştahı zayıf bir

başlangıç yapabilir. Anlaşma sağlanır ise son günlerdeki iyimserlik bir süre daha devam edebilir. Hafta

içinde Avrupa Merkez Bankası’nın (ECB) toplantısı ve ECB Başkanı Mario Draghi’nin yapacağı basın

toplantısı da daha bir önem kazandı. Yunanistan ile Troyka anlaşamazsa ECB Yunanistan’ın Euro’dan

çıkışı (Grexit) için hazırlıklara başlayabilecekken bunun olumsuz etkilerini önlemek üzere aksiyon almak

zorunda kalabilir. Anlaşma sağlanır ise mevcut para politikası duruşunu bir süre daha koruyabilir.

Bankaya Özel / Internal Use

ABD Merkez Bankası (Fed) Başkanı Janet Yellen Kongre ve Senato’da geleneksel konuşmalarını gelecek

hafta yapacak. Yellen’ın küresel ekonomideki sorunlar ve politikalarına olası etkileri konusunda

verebileceği mesajlar yakından izlenecektir. Ayrıca ABD’den Haziran ayı sanayi üretimi, konut

başlangıçları ve inşaat izinleri ile enflasyon gibi önemli veriler yayınlanacak.

Yurtiçinde ise Hazine’nin borçlanma ihraçları ve TCMB beklenti anketinin sonuçları takip edilecektir.

Yeni haftada Başbakan Ahmet Davutoğlu koalisyon görüşmelerinin ilk turu için siyasi partileri ziyaret

edecek. İlk turda bir sonuç alınması beklenmese de verilecek mesajlar yurtiçi finansal varlıkların küresel

eğilimlerden pozitif veya negatif ayrışmasına neden olabilecektir.

Fed tutanakları ilk faiz artırımının Eylül sonrasına da kalabileceği beklentilerini destekliyor

ABD Merkez Bankası’nın (Fed) 16-17 Haziran tarihli toplantısına ait tutanaklara göre üyeler faiz artırımına

yönelik temkinli bir yaklaşım benimserken bazıları artırım için yeterli koşulların oluştuğunu veya kısa bir

süreye oluşabileceğini belirttiler. Çin ve Yunanistan kaynaklı küresel ekonomik kaygıların üyelerin bazılarının

temkinli olmasında etkili olurken artırıma başlamak için daha çok kanıtın gerektiği düşünülüyor. Ülkede

Haziran ayında hizmet sektörü ISM 55,7’den 56,4 olan tahminlerin altında kalarak 56’ya yükselebildi.

ABD’nin Mayıs dış ticaret dengesi 42,7 milyar Dolar’lık tahminlerin hafif altında 41,9 milyar Dolar oldu.

Geçen hafta sonu Troyka’nın önerilerinin reddeden Yunanistan yeni planı sundu

Geçen hafta sonu yapılan referandumda Yunan halkı IMF, AB ve Avrupa Merkez Bankası’ndan (ECB)

oluşan Troyka’nın reform paketini %61’e %39 ile reddetti. Yunanistan hükümeti hafta içindeki Euro

Bölgesi Maliye Bakanları (Eurogroup) ve Euro Bölgesi Liderler Zirvesi’ne bir plan sunamadı. Ancak dün

akşam bugün Yunanistan parlamentosunda, yarın Eurogroup toplantısında ve Pazar günü de AB

Liderler Zirvesi’nde karara bağlanmak üzere yeni bir reform planı önerdi. Vergi indirimlerinin kademeli

olarak azaltılması, emeklilik yaşının yükseltilmesi, bazı kamu varlıklarının özelleştirilmesi gibi tedbirlerle

birlikte önümüzdeki üç yılda 53,5 milyar Euro mali desteği içeren planın geçen hafta reddedilene oldukça

benzer olduğu belirtiliyor. Buna rağmen finansal piyasalar bu gelişmeleri haftanın son günü olumlu karşıladı.

Almanya’da dış ticaret fazlası Mayıs’ta tahminlerin altında kalırken sanayinin performansı zayıftı

Almanya’da Mayıs ayında fabrika siparişleri bir önceki aya göre %0,4 olan tahminlerin altında %0,2 azalırken

yıllık bazda %4,7 artışa işaret etti. Mayıs ayında sanayi üretimi bir önceki aya göre %0,1 artacağı tahminlerine

karşın yatay kalırken yıllık bazda sanayi üretimindeki artış %2,1 oldu. Nisan ayına yönelik veriler ise aşağı

yönlü güncellendiler. Ülkenin dış ticaret dengesi Mayıs ayında 20,5 milyar Euro olan beklentilerin altında

19,5 milyar Euro fazla verirken cari işlemler fazlası 11,1 milyar Euro oldu. İhracat Mayıs’ta bir önceki aya

göre %0,8 azalış tahminlerine karşın %1,7 artarken ithalat %0,1’lik beklentilerin üzerinde %0,4 artış kaydetti.

BoE para politikası duruşunu korurken sanayi üretimi beklentilerden güçlü artış kaydetti

İngiltere Merkez Bankası (BoE) %0,50 olan politika faizini, 375 milyar Sterlin olan varlık alım programı

hedefini beklentiler dahilinde sabit tuttu. Mayıs ayında sanayi üretimi bir önceki aya göre %0,2 azalış

beklentilerine karşın %0,4 arttı. Sanayi üretiminin yıllık büyüme hızı ise %1,2’den %2,1’e yükseldi. Ülke Mayıs

ayında 2 milyar 150 milyon Sterlin olan tahminlerin altında 393 milyon Sterlin dış ticaret açığı verdi.

Japonya Mayıs’ta tahminlerin üzerinde cari fazla verdi

Japonya’da Mayıs ayında cari işlemler dengesi 1,57 trilyon Yen olan beklentilerin üzerinde 1,88 trilyon fazla

verirken dış ticaret açığı 283,8 milyar Yen’lik tahminlerin altında 47,3 milyar Yen seviyesinde gerçekleşti.

Ülkede Mayıs ayında makine siparişleri bir önceki aya göre %4,9 azalacağı tahminlerine karşın %0,6 artarken

yıllık bazda siparişlerde %19,3 artış görüldü.

Bankaya Özel / Internal Use

Çin’de TÜFE Haziran’da beklentilerin üzerinde gelse de büyümeye ilişkin kaygılar sürüyor

Çin’de Haziran’da yıllık TÜFE enflasyonu %1,2’den %1,3 olan tahminleri aşarak %1,4’e yükselirken yıllık ÜFE

enflasyonu -%4,6’da sabit kalacağı beklentilerine karşın -%4,8’e geriledi. Öte yandan ülke hisse senetleri

piyasalarında görülen sert satışların ardından ülkenin sermaye piyasası düzenleyici otoritesi hisse senetleri

piyasasında istikrarı sağlamak için bir dizi tedbir alırken Çin Merkez Bankası (PBoC) da piyasaları

desteklemek üzere likidite vereceğini açıkladı.

Türkiye’de sanayi üretimi Mayıs’ta zayıf bir görünüm çizerken cari açık beklentileri aştı

Türkiye’de takvim etkisinden arındırılmış sanayi üretimi Mayıs ayında geçen yılın aynı dönemine

göre %2,2’lik tahminlerin üzerinde %2,4 büyüdü. Arındırılmamış verilerde büyüme oranı %0,5 seviyesinde

kaldı. Takvim ve mevsim etkilerinden arındırılmış verilere göre ise üretim aylık bazda %2 azaldı. Mayıs ayında

cari işlemler açığı 3,99 milyar Dolar ile 3,6 milyar Dolar seviyesindeki beklentilerin üzerinde geldi. Böylece

ilk beş ayda cari açık geçen yılın aynı dönemine göre %9 azalarak 18,5 milyar Dolar oldu. 12 aylık toplamlara

göre ise toplam cari açık Mayıs’ta 44,3 milyar Dolar’dan 44,7 milyar Dolar’a yükselirken enerji dışı denge

265 milyon Dolar fazladan 1 milyar 45 milyon Dolar açığı döndü. Mayıs’ta 2,5 milyar Dolar’lık portföy çıkışı

olurken uzun vadeli dış borçlanma net hata noksan kaleminde görülen 1,8 milyar Dolar seviyesindeki giriş

cari açığın finansmanında önemli oldu. 12 aylık toplamlara göre bankacılık sektöründe %219,5’ten %269,3’e,

diğer sektörlerde ise %121,2’den %122,9’a yükseldi.

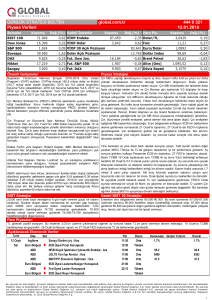

Finansal Piyasalarda Gelişmeler

ABD ve Almanya 10 Yıl Vadeli Tahvil Getirileri

Yunanistan referandumunda Troyka planına “Hayır” sonucu çıktığı için haftaya riskten kaçış eğilimi ile

başlanması ve sonrasında Çin’e yönelik kaygılar güvenli limanların tahvillerine olan talebi artırdı. ABD

10 yıllık tahvilinin bileşik getirisi %2,38’den %2,19’a kadar inerken Almanya 10 yıllık tahvilinin bileşik

getirisi %0,79’dan %0,64’a düştü. Ayrıca Fed tutanaklarının ilk faiz artırımının Eylül sonuna kalabileceği

beklentilerini desteklemesi de getirilerde düşüşü destekledi. Sonrasında ise Yunanistan ile Troyka

arasında yeni bir anlaşma sağlanabileceğine yönelik iyimserlik güvenli liman tahvil getirilerinde

yükselişe neden oldu. Böylece bugün 10 yıllık tahvil getirileri ABD’de %2,37’ye, Almanya’da da %0,84’e

kadar yükseldi. Gelecek haftaya ise yine Yunanistan ile ilgili gelişmelere ve hafta içerisinde ABD’den

verileri, ECB ve Fed Başkanı Janet Yellen’den gelecek mesajlar getirilerin seyrini etkileyebilecektir.

Bankaya Özel / Internal Use

Türkiye İki ve 10 Yıl Vadeli Tahvil Getirileri

Güvenli limanlarda getiriler haftaya düşüşle başlarken Türkiye’de gerileme sınırlı kaldı. Bunda küresel

riskten kaçışın gelişmekte olan ekonomilerde yol açtığı satış baskısının yanında hafta başında yurtiçi

politik gelişmelerin etkili olduğu düşünülüyordu. Haftanın ilerleyen günlerinde politik gerilimi azaltan

mesajlar yurtiçi finansal varlıklarda pozitif seyre yol açtı. Geçen haftayı %9,68’den tamamlayan

gösterge tahvilin bileşik getirisi Cuma günü %9,65’ten işlem görürken 10 yıllık tahvilin bileşik getirisi

aynı dönemde %9,42’den %9,38’e geriledi. Yeni haftada ise yurtdışı gelişmelerin yanında yurtiçinde

koalisyon görüşmeleri ve Hazine borçlanma ihaleleri tahvil getirilerinin seyrini belirleyebilecektir.

MSCI Dünya ve Gelişmekte Olan Ekonomiler Endeksleri

Yunanistan kaygıları ile hisse senetlerinde görülen satışlar Çin’e yönelik kaygılarla derinleşti. İlk üç

günde MSCI dünya %2,2, MSCI gelişmekte olan ekonomiler ise %6,2 oranında gerilemişti. Sonrasında

ise gerek Çin’de alınan tedbirlerle kaydedilen toparlanma gerekse Yunanistan konusundaki iyimser

beklentiler hisse senetlerinde sınırlı bir toparlanma sağlıyor. Avrupa’da birçok piyasa haftayı kazançla

tamamlamaya çalışırken gelişmekte olan ekonomilerde endeksler geçen haftaki kapanış seviyelerinin

halen altındalar. ABD’deki endeksler ise Perşembe kapanışları itibarıyla Cuma günkü seviyelerinin %1

altındalardı. Türkiye’de ise hisse senetleri piyasaları haftayı %3’e yakın yukarıda tamamlamak üzereler.

Yeni haftada yine Yunanistan, Çin ve gelişmiş ekonomilerdeki veriler piyasalarda yönü belirleyebilir.

Bankaya Özel / Internal Use

Euro/Dolar

Yeni haftaya Troyka planının reddedilmesi ile çözümsüzlüğün sürmesi ve Çin endişelerinin neden

olduğu riskten kaçış eğilimi ile Euro/Dolar 1,0916’ya kadar inmişti. Sonrasında ise risk iştahındaki

toparlanma ve Yunanistan konusundaki iyimserlikle parite Cuma günü 1,1216’ya kadar yükselerek

geçen haftaki kapanışının da üzerine çıktı. Haftayı bu iyimserlikle kayıpsız kapayabilecek gibi görünün

parite, hafta sonu Yunanistan ile Troyka anlaşamazsa yeni haftaya da geçen Pazartesi günkü gibi bir

başlangıç yapabilir. İlerleyen günlerde ise ECB toplantısı ve Draghi’nin basın toplantısı ile ABD ve Euro

Bölgesi’nden gelecek veriler parite üzerinde etkili olabilir. Yeni haftada Euro/Dolar’da 1,0950, 1,08 ve

1,0650 destekler, 1,1280, 1,1470 ve 1,1680 dirençler olarak görülebilir.

Dolar/TL

Riskten kaçış eğilimi ile haftaya hızlı yükselişle başlayan Dolar/TL sonrasında geriledi. Yurtiçi politik

belirsizliklerin devam etmesi erken seçim ihtimalinin arttığı yorumları Dolar/TL’de yukarı yönlü kısa

vadeli bir eğilime neden olsa da Perşembe ve Cuma günü genel olarak aşağı yönlü bir eğilim gözlendi.

Bunda küresel gelişmelerin yanında yurtiçinde gelecek haftaki koalisyon görüşmelerine yönelik olumlu

açıklamalar etkili oldu. Önceki haftayı 2,69’un üzerinde tamamlayan Dolar/TL bu hafta içinde 2,6592’ye

kadar geriledi. Gelecek hafta ise yurtiçi ve yurtdışı gelişmelerle yön bulabilecek Dolar/TL için yeni

2,6550, 2,6250 ve 2,60 destekler, 2,6920, 2,7250 ve 2,75 dirençler olarak karşımıza çıkabilir.

Bankaya Özel / Internal Use

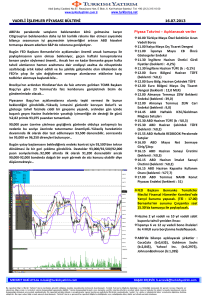

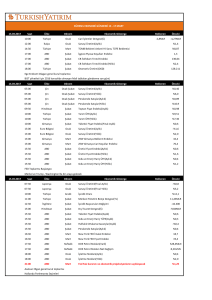

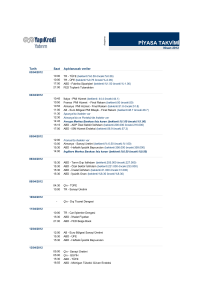

Tarih

11/07/2015

12/07/2015

13/07/2015

13/07/2015

14/07/2015

14/07/2015

14/07/2015

14/07/2015

14/07/2015

14/07/2015

14/07/2015

15/07/2015

15/07/2015

15/07/2015

15/07/2015

15/07/2015

15/07/2015

15/07/2015

15/07/2015

15/07/2015

15/07/2015

15/07/2015

15/07/2015

15/07/2015

15/07/2015

15/07/2015

15/07/2015

16/07/2015

16/07/2015

16/07/2015

16/07/2015

16/07/2015

16/07/2015

17/07/2015

17/07/2015

17/07/2015

17/07/2015

17/07/2015

Ekonomi

Euro Bölgesi

Euro Bölgesi

Çin

Türkiye

İngiltere

İngiltere

İngiltere

Euro Bölgesi

Almanya

Türkiye

ABD

Çin

Çin

Çin

Çin

Japonya

Türkiye

Türkiye

İngiltere

İngiltere

Türkiye

ABD

ABD

ABD

Kanada

ABD

ABD

Euro Bölgesi

Euro Bölgesi

Euro Bölgesi

Euro Bölgesi

Euro Bölgesi

Euro Bölgesi

ABD

ABD

ABD

ABD

ABD

Haftalık Veri Akışı ve Gelişmeler

Veri ve Gelişmeler

Eurogroup Toplantısı

Euro Bölgesi ve AB Liderler Zirvesi

Dış Ticaret Dengesi (Milyar Dolar)

2020 Vadeli Tahvil İhracı

TÜFE (Aylık Değişim)

TÜFE (Yıllık Değişim)

Çekirdek TÜFE (Yıllık Değişim)

Sanayi Üretimi (Aylık Değişim)

ZEW (Yatırımcı Güven Endeksi)

2017 ve 2025 Vadeli Tahvil İhraçları

Perakende Satışlar (Aylık Değişim)

Perakende Satışlar (Yıllık Değişim)

Sanayi Üretimi (Yıllık Değişim)

GSYH (Yıllık Değişim)

GSYH (Çeyreklik Değişim)

BoJ Toplantısı (Para Tabanı Yıllık Artışı, Trilyon Yen)

İşsizlik Oranı

Merkezi Yönetim Bütçe Dengesi (Milyar TL)

İşsizlik Oranı

İstihdam (Aylık Değişim, Bin Kişi)

TCMB Beklenti Anketi

ÜFE (Aylık Değişim)

ÜFE (Yıllık Değişim)

Sanayi Üretimi (Aylık Değişim)

BoC Toplantısı ve Politika Faiz Kararı

Fed Başkanı Yellen'ın Kongre'deki Konuşması

Beige Book

Dış Ticaret Dengesi (Milyar Euro)

TÜFE (Aylık Değişim)

TÜFE (Yıllık Değişim)

Çekirdek TÜFE (Yıllık Değişim)

ECB Toplantısı ve Politika Faiz Kararı

ECB Başkanı Draghi'nin Basın Toplantısı

Konut Başlangıçları (Aylık Değişim)

İnşaat İzinleri (Aylık Değişim)

TÜFE (Aylık Değişim)

Çekirdek TÜFE (Aylık Değişim)

Michigan Üniversitesi Tüketici Güven Endeksi

Dönem

Beklenti

Önceki

Haziran

56.7

59.49

Haziran

Haziran

Haziran

Mayıs

Temmuz

0.1%

0.0%

0.9%

0.2%

60.0

0.2%

0.1%

0.9%

0.1%

62.9

Haziran

Haziran

Haziran

II. Çeyrek

II. Çeyrek

15-Tem

Nisan

Haziran

Mayıs

Mayıs

0.3%

10.2%

6.0%

6.8%

1.6%

80

10.0%

5.5%

35

1.2%

10.1%

6.1%

7.0%

1.3%

80

10.6%

1.64

5.5%

114

Haziran

Haziran

Haziran

15-Tem

0.3%

0.1%

0.2%

0.75%

0.5%

0.1%

-0.2%

0.75%

Mayıs

Haziran

Haziran

Haziran

16-Tem

22.0

0.0%

0.2%

0.8%

0.05%

24.3

0.2%

0.2%

0.8%

0.05%

Haziran

Haziran

Haziran

Haziran

Temmuz

8.1%

-8.0%

0.3%

0.2%

96.5

-11.1%

9.6%

0.4%

0.1%

96.1

Yasal Uyarı: Bu rapor Türkiye Finans Katılım Bankası A.Ş. ekonomisti tarafından güvenilir olduğuna inanılan kamuya açık kaynaklardan elde

edilen bilgiler kullanılmak suretiyle, sadece bilgilendirme amacıyla hazırlanmıştır ve hiçbir şekilde finansal enstrümanların alım veya satımı

konusunda tavsiye veya finansal danışmanlık hizmeti sağlanması olarak yorumlanmamalıdır. Yer verilen görüş, değerlendirme ve analizler

hiçbir şekilde Türkiye Finans Katılım Bankası A.Ş.’nin kurumsal yaklaşımını yansıtmamakta olup, raporu kaleme alan ekonomistin kişisel görüş

ve değerlendirmeleridir. Raporda yer alan bilgi, görüş ve değerlendirmelerin doğru, değişmez ve eksiksiz olması konusunda herhangi bir

şekilde garanti verilmemektedir. Türkiye Finans Katılım Bankası A.Ş. bu raporda yer alan bilgilerde herhangi bir bildirimde bulunmaksızın

değişiklik yapma hakkına sahiptir ve içindeki bilgilerin kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan hiçbir şekilde

sorumluluk kabul etmemektedir. Bu rapor kısmen veya tamamen çoğaltılamaz, basılamaz ve/veya dağıtılamaz. Tüm hakları saklıdır.

Bankaya Özel / Internal Use