Makalenin Başlığı: Finansal Sermayenin Kaynakları ve Finansal Krizler

(Financial Capital Resources and Financial Crisis)

Yazar: Yar. Doç.Dr. Oğuz Bal

Görev Yeri: Kocaeli Üniversitesi

GSM.(+9)05052690018

e-mail: [email protected]

1

Financial Capital Resources and Financial Crisis

Finansal Sermayenin Kaynakları ve Finansal Krizler

ABSTRACT

Formation and accumulation of capital is one of the main problems of all economies.

Factor differences in the country's, capital accumulation, growth, development, and create

obstacles for the development moves. To investment financing, own source equity or external

resources might need to. Of course, the type and the maturity, in order to provide the planned

investment or to renew factors, are important. This issue, of course, is the subject of

financing. Source of financing for long-and short-term investments, respectively, from capital

markets and money markets can be achieved. For source of funding the investments of

inventory, there is more maneuver area for state.

Today; in the majority of the world's economies liberal policies are applied, and may

accepted vulnerable to global economies. A financial event; either, could be the result of a

financial event, or occurs the cause of other the financial event.

This working is the six chapter. Definitions of the concept of capital was in the first

chapter. In the second chapter; the sources of monetary capital, and production function were

discussed. In the third chapter; focused on the relationship between monetary foreign capital,

and Turkey. The fourth section, the global financial crisis, and the policies against to

relationships with financial institutions were discussed. The fifth chapter; on the structure of

borrowing, and the current account deficit were studied. The sixth chapter, conclusions and

recommendations took place.

Sources: TC Central Bank, Turkey Statistical Institute, Treasury data.

Keywords: Capital, crisis, financial, markets, Turkey

ÖZET

Sermayenin oluşumu ve birikimi tüm ekonomilerin temel sorunlarından biridir.

Ülkelerdeki faktör farklılıkları; sermaye birikimi, büyüme, kalkınma ve gelişme hamlelerine

engel olabilecek bir unsurdur. Tür ve vade, yapılacak yatırımda yetersiz faktörleri sağlamak

veya yenilemek için, önemlidir.

Yatırımın finansmanında ya öz kaynaklar veya dış

2

kaynaklara başvurulmalıdır.

Bu durum bir finansman konusudur.

Uzun ve kısa vadeli

yatırımların finansman kaynağı sırasıyla sermaye piyasalarından ve para piyasalarından

sağlanabilir. Devlet, stok yatırımlarının finansman kaynağı için, daha fazla manevra alanına

sahiptir.

Günümüzde dünya ekonomilerinin büyük bölümü liberal politikaların uygulandığı

global etkilere açık ekonomilerdir. Finansal bir olay, bir diğer finansal olayın da nedeni ya da

sonucu olarak ortaya çıkmaktadır. Yapısal sorunlardan kaynaklanan farklılıklar, ülkelerin dış

borçlarına yansımakta ve ekonomi politikalarını etkilemektedir. Yani; Parasal sermaye kıtlığı

bir finansman sorunudur. Parasal sermayedeki sorunlar reel sermayeyi etkileyerek üretim,

tüketim, yatırım ve tasarruf fonksiyonlarını etkilemektedir.

Çalışma altı bölümdür. Birinci bölümde sermaye kavramının tanımları yapıldı.

“Sermaye” kelimesi ile oluşturulan tamlamalar üzerinde duruldu. Parasal sermayenin reel

sermayeye akış şeması gösterildi. İkinci bölümde Parasal sermaye kaynakları ve üretim

fonksiyonu konusu ele alındı Üçüncü Bölümde; Üretimi için kaynak sorununda 2000-2010

yılları arası Türkiye örneği verildi. Parasal yabancı sermaye ve Türkiye ilişkisi üzerinde

duruldu. Dördüncü Bölümde; Finansmanın sorununun Türkiye açısından yapısal özelliği,

sorunların global finans kurumları ile ilişkileri ve finansal krizlere karşı politikalar ele alındı.

Beşinci bölümde; borçlanma ve cari açık ve kaynakları üzerinde çalışıldı. Altıncı Bölümde;

sonuç ve öneriler yer aldı.

Makalede kullanılan kaynaklar; T.C Merkez Bankası, Türkiye İstatistik Kurumu,

Hazine Müsteşarlığı Verileri kullanılmıştır.

Anahtar kelimeler: Sermaye, parasal, krizler, piyasalar, Türkiye,

1 Giriş

İçinde yaşanılan çağımızda bağımsız bir ekonomisinden söz etmek hemen hemen

imkânsızdır.

etkilemektedir.

Globalleşmenin sağladığı kazançlar ve zararlar tüm ulusal ekonomileri

Dünyanın herhangi bir yerinde oluşan bir finansal kriz kısa sürede bir

“domino etkisi “ ile yayılmaktadır.

Reel alanda gerçekleşen bir oluşumun beraberinde

finansal alandaki oluşumları da beraberinde getirmektedir.

3

Temelde ekonomiyi iki yarı

alanda düşünmek doğru olmasa bile etkileri bakımından farklılıklar göstermektedir. Finansal

alanda meydana gelen bir bunalım, etkisini kısa zamanda reel alanda göstermektedir.

Ülkeler finansal alanda güçlü yapıda olmadığında IMF’nin güdümüne girmektedir.

Yaşanılan krizlerde buna şahit olunmaktadır. Mali yapı sorununu çözemeyen ülkelerde sosyal

patlamalar da kaçınılmazdır.

Finansal kaynakların kıtlığı üretimi, tüketimi, yatırımı ve

tasarrufları doğrudan etkileyen temel bir sorundur.

Bu çalışmada; sorunun temelinin sermaye yetersizliği olduğu ifade edilmiştir. Sermaye,

anılan şekilde iki ana dala ayrılmıştır. Reel sermayesinin finansal sermayeye bağımlı olduğu

belirtilmiştir.

Finansal sermayedeki yetersizliğin reel sermayedeki etkileri verilerle

gösterilmiştir. Sorunun çözümüne dair öneriler ülkelerin dünya ile entegrasyonu bağlamında

ele alınmıştır.

Özellikle, Türkiye’deki reel alandaki sığlık sorunlarının, finansal yapı

özelliklerinden kaynaklandığı ifade edilmiştir.

Öncelikle teoride geçen «sermaye»nin teknik anlamları üzerinde duruldu.

Finansal

sermayenin oluşumunda en temel kaynakların neler olduğu açıklandı. Finansal ilişkilerin

Globalleşme bağlamında nasıl cereyan ettiği hususu ele alındı. Parasal sermayenin reel alana

yansımasında teorik varsayımlar üzerinde çalışıldı.

İkinci olarak, parasal sermaye kaynakları üzerinde duruldu.

Üretim fonksiyonu

bileşenlerinin uyumu üzerinde çalışıldı. Üçüncü olarak parasal sermayenin transferi üzerinde

yoğunlaşıldı. Dördüncü bölümde; Finansman sorununun Türkiye açısından yapısal

özelliği(2000-2011)üzerinde çalışmalar ve yorumlamalar yapıldı. Beşinci bölümde;

borçlanma ve cari açık yapısı ve kaynakları üzerinde çalışıldı. Altıncı bölümde de sonuç ve

öneriler yer almaktadır. Çalışmada, Türkiye Cumhuriyeti Merkez Bankası, Türkiye İstatistik

Kurumu, Devlet Planlama Teşkilatı, Euro Stat, IMF, Dünya Bankası, OECD, TC. Hazine

Müsteşarlığı resmi verileri kullanılmıştır.

2 Sermaye Kavramı Ve Tanımlar

Sermaye; bir ticari işin kurulması, yürütülmesi için gereken anapara ve paraya çevrilebilir

malların tamamıdır. İktisat biliminde sermaye, gündelik hayatta kullanılan "para" anlamından

farklıdır. Sermaye; üretimde emeğin verimini artıran, daha önce insanlar tarafından üretilmiş

olan üretim araçları ve üretim faktörlerinden birisidir. İşletme bilimine göre sermaye;

işletmenin sahip olduğu tüm maddi ve manevi varlıkların tamamıdır. Muhasebeleştirmede öz

sermaye kalemi olarak kayıt edilir. Farklı bilim dallarında veya disiplinlerde ayrı anlamlarda

4

kullanılmış olsa bile, genelde «kaynak» anlamında kullanılır. Bu kavram bazı ön sözcüklerle,

anlamları değişen söz guruplarını oluşturur.

Örneğin; sosyal sermaye, beşeri sermaye,

entellektüel sermaye, yabancı sermaye, girişim sermayesi vb. Şirketlerde, finansman

olanaklarını ve onun likiditesini kapsamaktadır.

Sermayenin ne kadarının dışsal, ne

kadarının öz sermayeye ait olduğu önemlidir.

2.1 Sermaye Birikimi

Anamalın, aktiflerin tamamı ya da özsermayenin çoğalması anlamına gelir.

faktörlerinden olan sermayenin çoğalması çeşitli yollarla olmaktadır.

Üretim

Saf iktisat bilimi

açısından; büyümeyle artan gelirden sağlanan tasarrufların yatırımlara dönüşmesinden

meydana gelmektedir. İşçiler arasındaki rekabetin patronun sermayesini çoğaltması gibi,

küçük firmaların rekabeti sonucu büyük firmalarca yutulması gibi, geri kalmış ülkelerin

gelişmiş ülkelerce kaynaklarının sömürülmesi sonucunda da sermaye birikmiş olur.

2.2 Sermayenin küreselleşmesi

Sermayenin bu bağlamında firma, dışsal sermayeden bağımsız düşünülemez. Aslında bu

kavram; merkantilizm dönemlerine kadar uzanır.

Önceki yüzyıllarda da uzun mesafe

kervanlarıyla gerçekleştirilen küresel ticaret ağından söz edilebilir. Günümüzde sermayenin

transferi,

elektronik

ortamlar

vasıtasıyla

mal,

hizmet

ve

fon transferi

şeklinde

gerçekleşmektedir. Şöyleki; sermaye mala dönüştürülmekte ve mal, mal ile takas

edilmektedir. Mal paraya dönüştürülmekte, vadeli transferlerde Swap, Futures, Forward gibi

teknikler kullanılarak fonlar dünyanın en uzak yöresinde offshore bankalarındaki hesaplara

kaydedilmektedir. Bu hız ve transfer, kârlılıktan öte bir kavramı gerektirmektedir.

2.3 Sermaye transferinin gerçekleştirilmesi

Dışa açık bir ekonominin en önemli özelliklerinden biri de; sermaye transferinin mümkün

olmasıdır. Bu transfer;

a- Yabancı yatırımcıların (örneğin; Türkiye'deki) faaliyet ve işlemlerinden doğan net kâr,

temettü, satış, tasfiye ve tazminat bedelleri, lisans, yönetim ve benzeri anlaşmalar karşılığında

ödenecek meblağlarının transferi şeklinde gerçekleşir,

b- Makine, teçhizat, alet ve bu kapsamdaki mallar, makine aksamı, yedek parçalar ve

malzeme ile diğer gerekli mallar,

c- Lisanslar, patent hakları ve marka gibi fikri haklar ve hizmetler,

d-Yeniden yatırılmak suretiyle sermayeye dönüştürülen kârlar şeklinde gerçekleştirilir.

Faiz oranı; sermayenin transferi için en önemli unsurdur. Faiz oranlarının düşük kalması

5

ekonomiyi canlandırıcı etki yapar. Parasal genişleme politikası enflasyonu artırır. Tasarruf

sahiplerinden sermaye transferi sağlayabilir. Çokuluslu bir şirket, yabancı bir ülkede

genişlemek için, bağlı şirketine ve dolayısıyla, o ülkeye kaynak transferi yapar. Buna karşılık,

bağlı şirketin bulunduğu ülkede yer alan, bir başka çokuluslu şirket de, diğer çokuluslu

şirketin bulunduğu ülkedeki bağlı şirketine sermaye transfer etmek kaydıyla genişleme yoluna

gidebilir, böylece ülkeler arasında kaynak transferi yapmış olur

Yabancı ülke yatırımcıları finansal alanlarda ellerindeki fonlar için reel getirilerinin

yüksek olduğu ülkeleri seçerler. Reel kazançların yüksek olması için de seçtikleri ülkelerde

enflasyon oranının düşük ve nominal faiz oranının yüksek olması gerekir.

Dolaylı yabancı

sermayenin giriş nedeni ve sorunun kaynağı da budur. Türkiye’de 24 Ocak 1980 istikrar

tedbirleri ile yabancı sermaye girişi teşvik edilmiş ve böylece yabancı sermaye yatırımlarında

artışlar görülmüştür.

devret"

modelinin

Sermaye transferi üzerindeki kısıtlamaların kaldırılması, "yap-işletkabulü,

"Joint-Venture"

şeklindeki

ortak

yatırım

girişimlerini

hızlandırmıştır.

2.4 Reel sermaye

Reel Sermaye; üretilmiş üretim araçlarıdır. Buna fiziksel sermaye de denilebilir. Reel

sermayede üretken faktör emektir. Firmalar reel sermaye için gerekli olan parasal sermayeyi

öz sermaye ya da kredi sağlayarak bulundurmak durumundadır. Öz sermaye de tasarruflarla

oluşturulur. Tasarrufların üretime aktarılması; reel kâr marjı ile paranın reel faiz getirisine

bağlıdır.

Tasarruflar üretime aktarılmadığı sürece üretken değildir.

Şu hale üretim

fonksiyonu sınırlı zamanla, parasal sermaye, emek değişkenlerinden oluşmaktadır.

Reel

sermayeyi bağımlı değişken olarak ele aldığımızda, bağımsız değişkenleri olan mekânın

getirisi rantı, paranın getirisi faizi, işgücünün bedeli ise ücretiifade eder.

Reel sermayeyi

oluşturan girişimcinin kazancı ise kârı oluşturmaktadır. Şu halde kâr, bağımlı değişken, faiz,

ücret, rant da bağımsız değişken olarak kabul edilebilir.

2.5 Parasal sermaye

Parasal sermaye; üretim faktörlerini bir araya getirerek üretimi gerçekleştiren firmalarca

faiz karşılığında talep edilen fonlara denir. Bunlar, akışkan fonlar halinde mali piyasalar

arasında hareket eden kısa vadeli fonlardır.(Kazgan, 1994: 161) Parasal sermaye MB’larının

paralarından oluştuğu gibi bazen, kişilerin sahip oldukları hisse senetleri, tahviller gibi

değerler de olur.

Finansman tekniklerinde kullanılan mal ya da hizmet mübadelesinde

6

kullanılabilecek para yerine geçen kıymetli evrak da bu sermayeye dâhildir. Parasal sermaye;

alım, satım, hibe, vakıf, rehin, kira, mevduat gibi diğer iş ve işlemler için kullanılması

açısından da özel mülkiyetin konusu içerindedir.

Ulusal para değerindeki değişmeler

karşısında, nominal değerleri aynı kalan ancak satın alma güçleri fiyat hareketlerine göre

ters yönde değişen kıymetler Parasal Sermaye’yi oluşturur.( VUK Mük.298, 338 Tebliğ)

Bir firmanın kârlılığı, parasal sermayesi ile ölçülür ve bu alan her türlü spekülâtif eylemlere

açıktır.

Sermaye piyasasının ayırıcı özelliği orta ve uzun vadeli fonlardan oluşmasıdır.

Sermaye piyasasından sağlanan krediler genellikle, işletmelerin duran varlıklarının

finansmanında kullanılarak reel sermayeye intikal eder.

Gerek fon arzı, gerekse fon talebi,

para piyasasından sermaye piyasasına ya da sermaye piyasasından para piyasasına kolayca

kayabilir. İki piyasa arasındaki fon akımını ayarlayan düzenleyici unsur faiz haddidir.

3 Parasal Sermayenin Reel Alana Yansıması

YATIRIMLARIN

FİNANSMANI

PARASAL

SERMAYE

REEL

SERMAYE

YAPISINDAKİ

DEĞİŞİMLER

SERMAYE

İŞLETME

SERMAYESİ

GEREKSİNİMLERİ

PARASAL SERMAYENİN REEL SERMAYEYE GEÇİŞ

KANALLARI

3.1 Parasal Sermaye Hareketleri

Finansal alanda uzmanlaşmanın sağlanması, sermaye yoğun teknolojinin kullanılarak

maliyetlerin düşürülüp verimliliğin arttırılması, rekabetin sağlanarak, tasarrufların uygun

değer dağılımının sağlanması ile yerli, gerçek ve tüzel kişilerin uluslararası finansal araçları

ellerinde bulundurmalarına izin verilir. Finansal risklerin dağıtılması, ülke içinde oluşacak ani

şoklardan daha az etkilenmesi ve ulusal paranın konvertibiletisinin sağlanabilmesi için

sermaye hareketleri üzerindeki tüm kısıtlamaların kaldırılması gerekmektedir

7

Finansal alanda uzmanlaşma; kaynakların toplanması ve etkin bir şekilde dağıtılmasını

küresel piyasalarla entegre ve bünyesinde çeşitli alt sektörleri bulunduran, katma değeri

yüksek ürün veya hizmet üretme kapasitesine sahip olmayı mümkün kılar.

Finansal

piyasalarla etkileşim içinde olma da fon tedarikinde kolaylıklar sağlar. Fon tedarikleri gerçek

veya tüzel kişilerin yapacakları tasarrufa, tasarruflar da harcama isteğine, gelire ve faiz

oranlarına bağlıdır.

Dolayısıyla aşağıda ifade edilen iki sonuca ulaşmamız mümkündür:

a)Parasal sermaye hareketlerinin uzman kişi ya da kurumlar aracılığıyla izlenmesi zorunludur.

b)Şirketlere finansman sağlama açısından borsada işlem görmenin yararları, hisse sentlerine

likidite yaratarak onlara olan talebin artırılmasını sağlamaktır.

1980’li yıllarda yoğun olarak, finansal piyasalar arasındaki karşılıklı transferler bilgi

ve iletişim teknolojisindeki gelişmeler, liberalleşmeyle birlikte, piyasalar derinleşmeyi

sağlamış ve gelişmiş ülkelerdeki fonlar dünya ölçeğinde hareket imkânına kavuşmuştur.

Gelişmekte olan ve tasarruf noksanlığına sahip olan bir ülke, kaynak ihtiyacını faiz oranını

yükselterek, tasarruf fazlası olan ülkelerden fon transferini sağlar.

oranlarının yüksek olmasını gerektirmektedir.

Bu durum reel faiz

Reel yatırımlarla gerçekleşmeyen para

hareketleri genel olarak “sıcak para” olarak bilinmektedir.

3.2 Parasal Sermaye Oluşumunun Kaynakları ve Petrol Fiyatları İlişkisi

Parasal sermayenin elde edilmesi konusunda gözden kaçırılmaması gereken önemli nokta

da; parasal sermayenin gerçekleşmesi için Kapitalist bir ekonomik düzenin var olması şartıdır.

Kapitalist sistemin de en belirgin özelliği, özel girişim özgürlüğü ile özel mülkiyete

dayanması, tüm üretimin pazar için ve «maliyet + kâr» ilkesine göre yapılmasıdır. Sermaye

ister parasal ister reel olsun bunun oluşum ve birikiminde bir takım dayanakların olması

gerekmektedir.

Sermayedarın elinde bulunduracağı ve finansal kaynağa dönüştüreceği

varlıkların mülkiyetine sahip olması gerekmektedir.

Finansal yapıları güçlü olan

ekonomilerin gerekli şartı, reel ekonomilerinin de güçlü olmasıdır. Bu bölümde bu

dayanakların nasıl sağlandığı açıklanmaya çalışılacaktır.

Bunlar (1) üretim artışları,(2) yabancı sermaye, (3)transferler,(4)dış borçlanma yapısı ve

ihtiyacı gibi alt başlıklarla sıralanabilir. Bu maddeler sırasıyla ele alınıp incelenecektir.

Üretim; insan ihtiyaçlarını gideren mal ve hizmet elde etmeye yönelik çabalardır.

Üretilen mal ve hizmetler, iç ve dış pazarlarda arz edilmektedir. Üretim; bir anlamda üretim

faktörlerini etkin kullanarak dönüştürmek şeklinde de ifade edilebilir. Gerçekleşen üretim

kaynakların sınırlılığıyla doğru orantılıdır.

Dışa açık, serbest ekonomi modeli, rekabet

8

kavramıyla birlikte anlam kazanır ki: bu kavram aynı zamanda kapitalist ekonomik düzenin

en temel unsurlarındandır.

Dışa açıklığın en belirgin özelliği olan Enformasyon ve

ulaşımdaki gelişmeler, rekabetin boyutlarını artırmıştır. Konuya Türkiye açısından

bakıldığında olursa; Dünya Ekonomik Forumu (WEF) tarafından her yıl yayınlanan “Küresel

Rekabetçilik Raporu”nda;

2009-2010’da, 133 ülke arasında 61. sırada yer almış, 2010-

2011’de, bu kez 139 ülke içinde yine 61. olarak yerini korumuştur, 2011-2012’de ise 142 ülke

arasında 59. sıraya yükselmiştir.

Uluslararası rekabet ile üretim faktörlerinin yanısıra maliyet, kalite, teslim hızı ve

güvenilirliği gibi sorunlar, üretimi sınırlamaktadır. Rekabetçiliği sınırlayan; maliyetteki

artıştır. Maliyet artışı nedenlerinin başında enerji maliyetleri gelmektedir. Türkiye, elektrik

enerjisinin % 55 ini doğal gaz ile üretmektedir. Pahalı ve kalorisi düşük gaz, dış ticaret açığını

sürekli yükselten unsurdur, ham petrol, doğal gaz, kömür gibi temel enerji hammaddelerinin

hepsinde net ithalatçı durumundadır.

2000 yılı sonrasında izlenen sıcak para rüzgârıyla

yaşanan hızlı büyüme, enerji ithalatını da kamçıladı. Yatırımlar geride kalırken, ithalat

hızlandı.

Neo-Liberal ekonomi politikalar gereği, kamu sektörü enerji yatırımlarından

uzaklaştırılırken; özel girişimcilerin enerji yatırımları düşük bir düzeyde gerçekleşti. Sonuç

olarak; sınırlı kaynaklarla üretim için enerji, gelişmekte olan ekonomilerin temel problemidir.

Ekonomide yavaşlama, büyüme hızlarının düşmesi, enerji fiyatlarına bağlıdır.

Şimdilik dünya ekonomisinde enerji kaynağı, yaygın olarak (enerji pastasının %37si

düzeyinde)petroldür.

Petrol arzı arttıkça üretim fiyatları gerilemektedir. Pahalı petrol,

ülkelerin büyüme trendlerini olumsuz yönde etkilemektedir.

Küresel enerji ve emtia

fiyatlarına bağlı olarak enflasyon yükselir, tüketici güven endeksi de gerileme gösterir. Petrol

fiyatlarındaki artış cari açığın ve enflasyondaki artışın nedenlerindendir. Bu, cari işlemler

açığı yüksek ülkelerden biri olan Türkiye’yi de yakından ilgilendirmektedir. Bu açığı, enerji

fiyatlarının sürekli artması nedeniyle kısa vadede kontrol etmesi de elinde değildir.

Türkiye’nin yıllık petrol faturası; 2010 yılında ham petrol varil fiyatları ortalama 75, 2011

yılında ortalama 95 Dolar mertebesindeydi. 2012 başı itibariyle 125 Dolar seviyesinde, eğer,

petrol fiyatları bugünkü haliyle 122 Dolar seviyesinde kalırsa, 2012'de en az 10 milyar Dolar

yansıması

olacak

(www.haberler.com).

ve

Türkiye'nin

petrol

faturası

65

milyar

dolara

çıkacaktır

Petrol fiyatları arttıkça gıda fiyatları da artacağı için enflasyon 2012

yılında hedeflenen enflasyon oranını olan yüzde 5 rakamının çok üstünde çıkabilir

(www.csgb.gov.tr).

Bu nedenle MB Para Politikası Kurulu (PPK) Petrol fiyatlarına dair

9

belirsizliklerin enflasyon görünümü üzerinde yukarı yönlü riskleri canlı tuttuğu belirtilerek

maliyet unsurlarında gözlenen gelişmelerin beklentiler üzerindeki etkisini önlemek amacıyla,

MB ek parasal sıkılaştırmaya gitmiştir ( www.sondakika.com).

Bunun alternatifi ise faiz

oranlarını artırmak olacaktır. MB’nin sıkılaştırıcı hamleleri kısa vadeli faizleri artırsa da diğer

taraftan düzelme eğiliminde olan beklentileri piyasada orta vadeli kıymetlerin faizlerinin

yükselmesini engellemektedir.

Piyasalarda tahvil faizi %10,80 lerdedir. Enerji ve gıda

fiyatlarındaki artışın devam etmesi sebebiyle enflasyonda artışın sürebileceği endişesi

borsalarda satış yönünde kullanılır. Yükselen petrol fiyatları, petrol ithalatı/gsmh oranının

yüksek olduğu ekonomilerde maliyet enflasyonu baskısı yaratmaktadır. Petrol ihraç eden

ülkelerde dış ödeme fazlaları yaratırken, ithalatçısı ülkelerde büyük açıklar üretmektedir.

YILLAR

GSYİH

BÜYÜME

ELEKTRİK

ÜRETİMİ

HIZI %

(sanayi%)

HAM PETROL

SANAYİ SEKTÖRÜ

İTHALATI

DEĞİŞİM HIZI %

(TON)

2000

6,8

57,4

21.894.858

5.6

2001

-5,7

56,0

24.839.130

-7.5

2002

6,2

52,6

23.707.589

9.4

2003

5,3

57,4

24.028.667

7.8

2004

9,4

56,9

23.917.019

9.4

2005

8,4

55,6

23.389.647

6.5

2006

6,9

54,8

23.786.875

7.4

2007

4,7

54,5

23.445.764

0.9

2008

0,7

53,8

21.833.471

-0.6

2009

-4,7

46,1

22.612.000

-9.9

2010

8,9

45,4

20.332.467

13.1

Tablo:1 KAYNAK: TÜİK, DPT

Enerji Bileşenleri Tablosu. Tabloya göre; petrol faturası yükseldikçe

sanayi sektörü düşme trendindedir.

Enerji ve altın ithalatı ülkemizde GSYİH oranı olarak 2003 yılındaki yüzde 5,35 oranından

2006 yılında yüzde 7,4 oranına yükselmiş. Bu da aynı dönemde ticaret açığının GSYİH oranı

olarak yüzde 5,9 düzeyinden yüzde 9,8 düzeyine zıplamasını getirmiş. Bu da cari denge

açığının 2003 yılında GSYİH oranı olarak yüzde 4,4 düzeyinden 2006 yılında yüzde 7,4

düzeyine yükselmesine neden oluyor. Türkiye, 2007 yılında petrol ve doğalgaz için yurt

dışına yaklaşık 40 milyar dolar ödedi. Önümüzdeki 15 yıldaki toplam fatura ise 460 milyar

dolar olarak hesaplanıyor. Bu durum ülkenin enerjide acil olarak yeni çözümler üretmesi

gerektiğini ortaya koyuyor.

Türkiye'de ham petrol üretimi yurtiçi ve yurt dışı toplamına

bakıldığında 19,3 milyon varil olup, tüketim dikkate alındığında dışa bağımlılık oranımız %93

seviyesindedir. (Kaynak:www.alternaturk.org/Türkiye-enerji-raporu.php)

10

Türkiye'de Petrol Üretimi

Grafik:1 Kaynak: Enerji ve Tabii Kaynaklar Bakanlığı

Firmalar için üretim artışı hem sistematik hem de sistematik olmayan risk altındadır. Eğer

firma; uzun vadeli bir yatırımı tasarlıyorsa uzun vadeli finansal kaynaklara, kısa vadeli

yatırımı tasarlıyorsa kısa vadeli finansal kaynaklara başvuracaktır. Üretimde başarılıysa bu,

finansal kaynağın sağlamlığına ve güçlü olmasına bağlıdır. Bu kaynaklar sermaye

piyasalarından gerçekleşmektedir. Sermaye piyasalarının faaliyetleriyse özellikle Anonim

şirketlerin(A.Ş) ihraç ettikleri hisse senedi, tahvil veya diğer menkul kıymetlere

dayanmaktadır.

Menkul kıymetlerin alıcı ve satıcılarının çok olması, şirketlerin ilgi

alanlarındaki başarılarıyla doğru orantılıdır. İşlem gördükleri borsadan önemli miktarlarda

fon temini böylece sağlarlar.

3.3 Üretim Fonksiyonu1 ve Bileşenlerindeki Uyum

Üretim artışları, ülke ekonomisinin temel dayanaklarındandır. Üretim fonksiyonunda

üretim faktörleri birer bağımsız değişken olarak ele alınmaktadır. Üretim artışı; emeğin

niceliğinden çok niteliğini, sermaye birikiminin yeterliliğini, doğal kaynakların ve

1

Üretim Fonksiyonu tanımı; üretim faktörleri miktarları ile elde edilen ürün miktarları arasındaki

ilişkinin matematiksel bir gösterimi olarak tanımlanır. Bu konuda A.Smith,K.Marx,Cobb-Dougles,,Leontief,

Solow, Schumpeter,Lucas üretim fonksiyonunda bazı ekleme ve değişikliklerle ele almışlardır.A.Smith göre

bilgi ve teknolojiyi üretim fonksiyonuna içsel bir değişken olarak dahil edilmiştir. Lucas; üretim fonksiyonuna

beşeri sermayeyi eklemiştir. En tanınmış üretim fonksiyonlarından biri Cobb-Dougles üretim fonksiyonudur. Y

= AK L olarak yazılır. Burada Y üretim miktarı, K sermaye miktarı ve L de emek miktarıdır. Üretimin

sermayeye göre elastikiyetini, emeğe göre elastikiyetini ifade eder. A sabit bir katsayıdır.

11

teknolojinin yaygın ve etkin kullanımını gerektirir. Sayılan bu bileşenlerin ayrı birimler

halinde düşünülmesi, büyümenin sosyal yönünü ihmal etmek olur ki; bu durumda

dengesizlikler kaçınılmazdır. Günümüzde gelişen ekonomiler tarımdan sanayi alanına kaymış

olan ekonomilerdir. Verilere göre(bkz: tablo 1); sanayi üretimindeki artış hızı gerilediğinde,

milli gelirin büyüme hızı da aynı yönde gerileme gösteriyor. Ekonomideki makroekonomik

hedefler belirlenirken, sanayideki üretim artış trendinin dikkate alınması gerekir. Milli gelirin

artışı, üretim artışının bir sonucu olurken, bu yolla, ekonomideki karar birimlerinin reel alana

parasal sermaye aktarımı da artacaktır. ( http://www.porttakal.com/haberleri/sanayi).

Gelişmiş ülkelerde faal olan birçok firma, hissedarlarına her yıl aynı tutarda temettü

dağıtmayı bir politika olarak benimsemişlerdir. Bu durum yatırımcılara güven vermektedir.

Ancak; enflasyonun yüksek olduğu ülkelerde bu, söz konusu değildir. Çünkü bu tip ülkelerde

firmaların sabit ve değişken giderleri sürekli olarak değişiklik göstermektedir.

Üretim artışlarının sağlanmasıyla pazar için üretim imkânları da artar.

Uluslararası

ekonomik faaliyetler ve rekabet alanları geliştikçe ihracatta potansiyel artma gerçekleşecek,

ithalatın finansmanı da kolaylaşacaktır. Çünkü uluslararası rekabet, fiyat oluşumlarını ve

yatırımları belirler. Ülkelerin rekabet gücünü belirleyenlerden biri de döviz kuru ilişkileridir.

Ulusal döviz kuru değer kaybettikçe ülkenin ihracatı kolaylaşır, döviz gelirleri artarken

ithalatı pahalılaşacağı için maliyetleri de artacaktır.

Ulusal döviz değerinin artması ise

ihracatı zorlaştırarak ihracata dayalı sanayileri zarar görecektir.

4 Parasal Yabancı Sermaye Tanımı ve Özellikleri

Parasal yabancı sermaye; bir teşebbüsün verimli bir şekilde kurulması, tevsii veya

yeniden faaliyete geçirilmesi için dışarıda yerleşik kişi ve kuruluşların, Hazine

Müsteşarlığınca izin ve/veya teşvik belgelerinde yazılı olan ve buna uygun olarak Türkiye

Ticaret Sicili Gazetesinde ilan edilen Ana Sözleşmelerinde belirtilen konularla sınırlı olmak

kaydıyla, bir başka ülkeden ithal edilen yabancı para şeklindeki sermayedir.

Parasal yabancı sermayenin diğer bir adı olan Portföy yatırımı; «bir yabancı firmanın

veya yurt dışında yerleşik bir kişinin, bir ülkenin borsasında işlem gören şirket hisse

senetlerini, yatırım fonlarını, şirket tahvillerini ve devlet garantili bono tahvillerini satın

alması şeklinde ortaya çıkan mali bir işlem» olarak tanımlanmaktadır.

Parasal sermaye

akımlarının nedeni olarak ulusal ekonomideki faiz oranının, dünya faiz oranlarından yüksek

12

olmasıdır. Gerek bireysel ve gerekse kurumsal yatırımcılar reel gelirlerini artırmayı

hedeflediğinden nominal faiz oranlarının enflasyon düzeyinden yüksek olduğu ortamlar çekici

aksi durumlarda da iticidir. Bu durumda spekülatif bir alan olması söz konusudur

Dolaysız yabancı yatırımlar esasen çokuluslu şirketler arasında cereyan etmektedir. Nakit

yabancı sermaye yurt dışından bankalar aracılığıyla döviz olarak transfer edilir veya efektif

olarak getirilen dövizler bankalarca satın alınır.

Getirilen yabancı sermaye TL’ye

çevrilmeden bankalarda, kurulacak şirket hesabında tutulur. Ülkeye giren net uluslar arası

sermaye, ülkelerin tasarruf - yatırım dengesizliğinin yol açtığı ödemeler dengesi açıklarını

finanse etmektedir. Bu hareketlerin çoğu, bağlı krediler, program ve proje kredileri olarak

sağlanmaktadır.

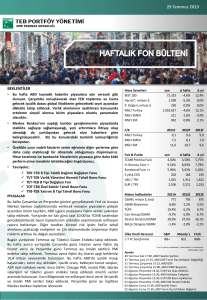

Sıcak Para Hareketleri-Yıllara Göre Yabancı Sermaye Hacmi(Milyar dolar)

YILLAR

İMKB

DİBS

MEVDUAT

TOPLAM

2002

3,5

3,6

1,8

8,9

2003

8,7

5,2

3

16,9

2004

15,4

13,7

3,7

32,8

2005

33,8

20,4

3,9

58,1

2006

35,1

26,2

4,2

65,5

2007

70,3

31,8

5

107,1

2008

27,5

19,9

6,1

53,5

2009

55,6

20,7

7,1

83,4

2010

73,9

31,8

9,7

115,6

Tablo:2 Kaynak: MB, MKK, TSPK

Uygulanmakta olan Neo-Liberal politikaların bir sonucu olarak; Türkiye’ye 1989 yılından

bu yana yoğun sıcak para-giriş

2

çıkışları yaşanmaktadır. TCMB’nın verilerine göre;

Türkiye’ye gelen sıcak para üç finansal alana gidiyor (I) İMKB’de işlem gören hisse

senetlerine;,

Türkiye’deki sıcak paranın büyük bölümü İMKB’deki hisse senetlerinde

tutuluyor. (II) DİBS’e; Yabancı yatırımcılar, risksiz olan devlet iç borçlanma senetlerine de

yatırım yapmaktadırlar.(III) Mevduatta: Yabancıların açtığı döviz tevdiat hesaplarıdır ki;

2

Ülkelerarasındaki faiz oranlarındaki ve döviz kurlarındaki değişmeleri yakından izleyerek spekülatif amaçlı

portföy yatırımlarında bulunulması “sıcak para” olarak adlandırılır. Sıcak para akımları, başlangıçta paranın

aktığı ülkede ödemeler bilançosu üzerinde olumlu etkide bulunmakta, fakat zamanla aşırı nakit girişleri, ulusal

paranın aşırı değerlenmesine neden olmaktadır. Göreli olarak ucuzlayan ithalat mallarına talep artmaktadır.

Sıcak para girişi olan ve yüksek faiz haddi olan ülkelerde ekonomik kırılganlık yüksektir. Bu çareye başvurarak

cari açığını finanse etmekte olan ülkelerde, sıcak paranın doğrudan yabancı yatırıma dönüşmesini sağlamak

birincil hedef olmalıdır. Sıcak para çıkışı, bu tür ülkeler için bir risk olsa da ve dışa bağımlılığı artırsa da, ithalata

dayalı ihracat yapan, iç tüketim fazla olduğu ekonomilerde başka da iktisadi çare bulunmamaktadır. (www.itü

sözlük.com. Erişim tarihi: 03 kasım 2012)

13

bankaların üç ay vadeli mevduata uyguladıkları faiz oranından yararlanmak amacıyla gelen

paralardır. ( ATO, sıcak para, Türkiye Ekonomisi) ( TCMB, 2011)

Dolar başına düşen Türk Lirası

Grafik-2; KAYNAK:turkeyexposed.wordpress.com/tag/turk-lirası-değer-kaybı

Yabancı paranın değerlenmesi yerli malların rekabet yeteneğini artırmaktadır. Rekabetçi bir

ortamda gerçekleştirilen üretim artışları sayesinde elde edilebilecek kâr ve kazançlar, reel

ekonomiye katkı sağlayacak ancak, reel alana yansımayan yatırım faaliyetleri de reel

ekonominin daralması sonucunu doğuracaktır. Diğer taraftan; ithalat hacminde bir azalma,

cari işlemler bilançosunda fazlaya ve servet artışına neden olur. Bu durumda yurt içi

yatırımcıları, daha fazla yurt içi finansal varlık tutmak isteyeceklerdir. Portföy dengesini

sağlamak için yurt dışı varlıklar elden çıkarılacak, yabancı para hacmi aşırı artacak ve ulusal

paranın değerlenmesine neden olacaktır.(Krueger;1983,88) Gelen yabancı yatırımların reel

alana yönelmesi bu açıdan önemlidir. Küresel ekonomideki krizler nedeniyle Türkiye'ye

sermaye akımlarının yavaşlamasının etkisiyle TL, döviz karşısında değer yitirmiştir.(Grafik2)

Bu durum, spekülatörlerin paralarının nakitte kalma ve uzun vadeli tahvilleri tercih

etmelerine, verilen faiz oranına, yerleşik döviz mevduat sahiplerinin döviz alma eğilimlerine

bağlıdır.

Sonuçta; TL, reel olarak değer yitirmiş, yabancı sermaye akışı azalmıştır. Alınan

önlemler sonucu diğer ülkelere göre TL'deki değer kaybının daha düşük olduğu

görülmektedir. Reel efektif kur endeks değerinin yükselmesi, TL'nin reel olarak değer

kazandığını, düşmesi ise bunun tersini gösteriyor.

14

5. Borçlanma

Borçlanmada tür ve hacimce artışın nedeni, iktisadi büyümenin hız ve boyut kazanması

kadar refah seviyesinin de yükselmesidir. İktisadi büyümenin arzu edilir seviyeye

çıkartılabilmesi için tasarrufların arttırılması, borçlanma yolları ve teknikleri ile yatırımlar

haline getirilmesi gerekmektedir.

birimler farklıdır.

Tasarrufta bulunanlar ile tasarrufa ihtiyacı olan iktisadi

İktisadi hayatta, tasarruf ve yatırım faaliyetleri uzmanlaşmanın doğal

sonucudur. Borç stoku ve artan borç ödemeleri, gelişmekte olan ekonomiler için temel bir

sorundur. Borç yükü, yatırımları ve sermaye birikimini kısıtlamakta ve ekonomik büyümeyi

olumsuz yönde etkilemekte, ihracattan sağlanan fonlar, borç ödemelerine kullanılmaktadır.

Bu,

özel sektör yatırımlarını caydırmaktadır ve yabancı sermaye akışına güven

vermemektedir.

Ekonomik ve siyasi krizlerle patlayan petrol krizleri, Türkiye gibi ülkelerde borç

sarmalına yol açmıştır. 70 li yıllardaki Petrol kriziyle borçların ödenmesi sorunu zorlaşmış,

ekonomide yapısal değişikliğe neden olmuştur. Bu, 80 yıllarda borçların sürdürülebilirliği

anlayışını kapsamaktadır. Bütçe açıkları ve Neo Liberal politikaların tedbirsizce uygulanması

krizlere zemin hazırlanmıştır. 90 lı yılların sonu ve 2000 yılların başında ortaya çıkan likidite

krizleri, en büyük IMF borçlanmasına neden olmuştur.

(Milyon ABD

Doları)

YILLAR

TÜRKİYE

TÜRKİYE

BRÜT DIŞ

BRÜT DIŞ

BORÇ

BORÇ STOKU

STOKU

/ GSYH (%)

2002

129.592

56,2

2003

144.087

47,3

2004

161.008

41,2

2005

170.571

35,4

2006

208.407

39,6

2007

250.422

38,6

2008

281.403

37,9

2009

269.618

43,7

2010

292.281

39,9

Tablo-3. Kaynak: HM, TCMB, TÜİK Türkiye’nin Borçlanma Yapısı

15

5.1 Finansmanın sorununun Türkiye açısından yapısal özelliği(2000-2011)

Ülkemizin finans yapısını incelemeye başladığımızda bunu a) Merkez bankası rezervleri b)

Cari açık c) İşsizlik d) Enerji politikamız e) Para politikaları f)- enflasyonla gibi altı başlıkta

ele almak mümkündür.

Merkez Bankası’nca uluslararası piyasalarda yatırıma tabi tutulmak suretiyle yönetimi

gerçekleştirilen kısım döviz rezervini ifade etmektedir. Rezervin artması TCMB açık piyasa

işlemleriyle sağlanmış olur MB 2008 küresel krize karşı MB döviz piyasasında bazı tedbirler

almıştı.

Küresel krizde döviz rezervlerini öncelikli olarak, bankacılık sisteminin döviz

likiditesini desteklemek amaçlanmıştır.

Yabancı yatırımcıların toplam hisse ve tahvil

yatırımlarının 2002- 2010 yılları tutarı 118,4 milyar dolar olmuştur. Bu akımlar da döviz

rezervlerini artıcı bir diğer unsurdur. MB, döviz rezervi işlemleri doğrultusunda piyasalarda

bankaların işlem limitlerini yükseltme, MB’ndan alabilecekleri dövizlerin vadesini uzatma,

borç verme faiz oranları düşürme ve ayrıca, döviz zorunlu karşılık oranı düşürerek rezervlere

imkân sağlamaktadır.

Döviz rezervlerinin asgari üç aylık ithalat tutarını karşılaması

gerekliliği kabul görmektedir. Döviz rezervlerinin kısa vadeli dış borçlara oranının en az 1

olması arzu edilmektedir. Türkiye’de bu oran 1,1’dir. Net döviz pozisyonunun kısa vadeli dış

borca oranı ise 0.67’dir. Son verilere(Eylül 2011 verileri) göre sıcak para stoku 106,5 milyar

dolardır. Brüt rezervlerin sıcak para stokuna oranı 0.82, net döviz pozisyonunun oranı

0.49’dur.

Bunlar gösteriyor ki, Merkez Bankası’nın döviz rezervleri uluslararası kabul

görmüş ölçütlere göre “sınırda sayılacak/fakat şimdilik yeterli” büyüklüktedir. Buna göre,

döviz borçluları kaleminin altında konvertibl olan efektif deposu ve muhabir hesapları toplamı

Merkez Bankası’nın uluslararası döviz rezervini oluşturmaktadır.(bknz: Tablo:4;Grafik;3 )

DÖVİZ REZERVLERİ(MİLYAR $)

2000

2001

2002

2003

2004

2005

25.097

18.892

27.006

33.724

36.006

48.320

2006

2007

2008

2009

2010

2011

58.332

71.568

96.715

70.689

80.696

77.756

Tablo:4. KAYNAK: M.B. evds TC MERKEZ BANKASI

16

Grafik: 3. Kaynak: TCMB evds

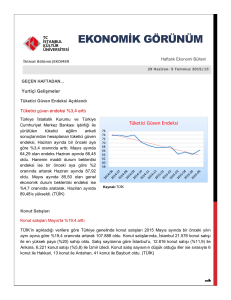

5.2 Cari Açık Sorunu

Son yıllarda ekonomik tartışmaların odağında cari açık ve muhtemel sonuçları yer almıştır.

Ülkenin cari işlemlerden elde ettiği gelirler, cari işlemlere yapılan giderlerden daha büyükse

bu durum cari fazla (cari işlemler fazlası); daha küçükse cari açık (cari işlemler açığı) olarak

nitelendirilmektedir. (Peker ve Hotunluoğlu,2009:222) Cari açığın diğer bir tanımı da

tasarruf-yatırım farkı olmasıdır. Yurtiçi tasarrufların mevcut düzeyi, ülkemizdeki yatırımların

finansmanını karşılamaya yetmemektedir.

Dünyada

cari

açık

sorunu

olan

diğer

ülkeler

karşılaştırmalı

olarak

bakılacak

olursa(bkz:tablo5); ABD yıllardır cari açık veriyor ve 2005 yılı cari açığı 730 milyar dolar, Cari

açık/GSMH oranı ise %6,2 civarında. 2005 yılı itibariyle Portekiz’in cari açığı %7’lerde, İspanya

%6’larda, Yeni Zelanda %7’lerde, Yunanistan %4’lerdedir. Avusturya yıllardır %5’ler düzeyindeki

cari açığı ile % 4’ler düzeyindeki büyümesini birlikte yürütüyor.

17

Sıra

Ülke

Cari açık /GSMH

FRANSA

Cari açık

milyar dolar

493,9

76,5

1

2

3

4

ABD

İTALYA

İSPANYA

73,5

71,0

%-3,4

% -4,8

TÜRKİYE

64,1

%-8,0

BREZİLYA

HİNDİSTAN

BİRLEŞİK KRALLIK

KANADA

YUNANİSTAN

62,6

62,5

60,1

49,1

25,3

% -2,6

5

6

7

8

9

10

Tablo:5

%-3,7

%-2,8

% -3,7

%-2,4

% -2,8

% -8,2

2011 Yılında Dünyada En Fazla Cari Açık Veren 10 Ülke

KAYNAK: IMF, World Economic Outlook, 2011,TCMB

Ülkemizde bu sorunun temeli TL’nin aşırı değerlenmesidir. Kurdaki değerlenme, ülkelerin

tüm makro değişkenlerini etkilemektedir. Liberalleşme çerçevesinde kur rejimi tartışmalarını

da anlamsızlaştırmıştır.

Sorun kurun hareketlerinin gelecekte ne olacağı ve muhtemel

krizlerin önlenmesidir. Muhtemel krizin reel ekonomiye yansıması GSMH yı geriletecektir.

Seçilmiş olan dalgalı kur rejimiyle cari hesap dengesinin sağlanması ve açığın önlenmesi

mümkün görünmemektedir. Çünkü TL aşırı değerlendikçe ithalat patlaması, ona bağlı olarak

cari açık büyümesi sürecektir. Cari açık, sıcak parayla finanse edilirse kırılganlık artacaktır.

Dövizin ucuz olması nedeniyle ithal edilen mallar üreticiyi üretmekten caydırmıştır. TL nin

aşırı değerlenmesi; alınan borçlar ve yabancı portföy yatırımları ile gelen sıcak paralarla

oluşan döviz arzının bolluğundan kaynaklanıyor.

CARİ AÇIK

CARİ İŞLEMLER

MİLYAR

DENGESİ /

YILLAR

$

GSYH (Yüzde)

2000

9,920

-3,7

2001

3,720

1,9

2002

-626

-0,3

2003

-7,515

-2,5

2004

-14,431

-3,7

2005

-22,309

-4,6

2006

-32,249

-6,1

2007

-38,434

-5,9

2008

-41,524

-5,7

2009

-13,370

-2,3

2010

-46643

-6,4

2011

-64,136

-8,2

Tablo-5- Cari İşlemler Açığı Tehlike İşaretleri Veriyor KAYNAK: DPT, TCMB

18

5.3. İşsizlik Sorunu

Ekonomik büyüme ile istihdam arasında doğrusal bir ilişki olmadığını söylemek yersiz

değildir. Gelişmiş ülkelerde teknolojik yenilenmeler, emek gücünün yerine ikame edilecek

bir süreci başlatmakta, rekabet ortamında maliyetleri düşürmek için çok sayıda işçi

çalıştırmak yerine az sayıda işçi ile aynı üretimi gerçekleştirmeyi ön plana çıkarmaktadır.

Yeni üretim biçimlerinin işsizliği azaltmadığı görülmektedir.

Ancak bu husus Ülkeden

ülkeye değişmekte ülkelerde yüzde 10 ile 15 arasında değişen bir işsizliğe yol açmıştır.

Neo-klasiklere göre; ücretlerdeki bir azalma, istihdam düzeyini artıracak, cari ücretten iş

bulamayan kimse kalmayacaktır. Günümüzde de geçerli bu görüş, reel ücretin düşmesine

dayandırılmıştır. Reel ücret düştükçe istihdam hacim olarak artacak ancak ücret yetersiz

kalmaya devam edecektir.

Bu durum ücretlinin lehine değildir. Bu aşamada sendikalar

etkinliğini göstermek durumundadır. Kapitalist düzende Neo Klasik düşünce tarzı ile işsizlik

nedenleri; teknolojinin üretime girmesi, büyüme, deflâsyon ortamının yaşanması, IMF

politikaları, cinsiyet farklılığı, özelleştirmeler, tarım istihdamı, sendikalaşma oranı, birim

işgücü maliyetleri artışı, vergi ve SSK oranları, verimlilik-ücret dengesizliği ve asgari ücret

politikalarıdır. Önlemler ve gerekli alt yapı hazırlıklar yapılmadan uygulanan bu politikalar

birer kriz nedenidir. Krizlerin ardından düzenli geliri olan, olmayan her branşta ve düzeyde

bireyler işsiz kalmıştır. Bu bakımdan, ekonomik krizlerin sosyo-ekonomik sonuçları, ülkemiz

için de son derece olumsuz bir durumdur. İşsizlik durumu yıllara göre; 2005;%9,2, 2006

;%8.7,2007;8.8,2008;9.7,2009;12,5 ve 2010;10,7 düzeyinde gerçekleşmiştir.(Kaynak: Eurostat)

5.4 Krizler ve Neo-Liberal Politikalar:2000-2010

1999 yılından intikal eden IMF destekli enflasyon mücadelesi sürdürülüyordu. 2000

yılında Bankacılık sektöründeki likidite sıkışması yabancı sermayeyi kaçırmış, finansal

sektörde likidite krizi yaşanmıştı.

Türkiye’ye 2000 yılındaki borçlanma; Neo-Liberal

politikaların sonucudur. Neo-Liberal Politikalarda taktik, önce borçlandırma sonra

özelleştirmedir. 2001 krizi sonrasında dış piyasalardan ucuz kredi sağlandı.

Dış borç hızla

yükseldi. 2003 yılından itibaren büyüme 2002 yılında GSMH de %7,5, 2003 yılının ilk

yarısında ise %5,4 oranında artmıştır. 2003 ün sonuna doğru, enflasyon düşerken, borçlar

uzun vadeye yayılmış, özelleştirme yavaşlamıştır. TL deki değerlenme ve cari işlemler açığı

19

önemli sorundur. Yatırımlar yeterli değildir. Reel sektörün kaynak sıkıntısı ve yüksek enerji

maliyeti sürmektedir. 2004 yılı gerçekleşen büyüme hızının 9,9 olmasına karşın işsizlik, borç,

cari açık sürmüştür. Enerji fiyatlardaki artışlar, ABD nin faiz artırımı, piyasalar üzerinde

olumsuz beklenti ve yüksek cari açık, mali dalgalanmalara neden olmuş, büyüme süreci, dış

kaynak giriş-çıkışlarına bağımlıdır. 2005 yılında 45 milyar dolar dış kaynak girişi

sağlanmıştır. (TCMB, 2006-Haziran) 2006 yılında büyüme % 9,7 ye gerilemiştir. Brüt kamu

borç stokunun milli gelire oranı 2006 yılında yüzde 63,3’e düşmüştür. 2006 yılında cari

işlemler açığının GSMH içindeki payı % 8,2 ile rekor kırmıştır. Cari açığın finansmanı

önemli bir sorundur. Kısa vadeli sermaye akımlarının payı 2006 yılında % 12 ye düşerken,

uzun vadeli sermaye hareketlerinin payı % 8den % 54e yükselmiştir. Doğrudan yabancı

sermaye yatırımlarındaki artışlar, özelleştirilmeden kaynaklanmıştır. (Hazine Müsteşarlığı,

2007:6-14)

2006 Ağustos’tan itibaren ABD’deki mortgage sorunları, krizin belirtileriydi. TL dolar

karsısında 2006 sonundaki 1,41den 2007 sonunda 1,16 seviyesinde değer kazanmıştır. Reel

kur endeksine göre de yıl boyunca % 19 luk bir değerlenme göstermiştir. Krizin küresel

likiditeyi olumsuz etkilemesi ile kur, faiz ve borsa eğilimleri tersine dönmüştür.( Dünya

Ekonomik Görünümü IMF,01,2011)

yükselmiştir.

Krize rağmen, Türkiye’de borsa 2007 Aralık sonuna kadar

2008 yılının son çeyreğinde Lehman Brothers’ın iflası ile kriz doruğa

ulaşmıştır. Türkiye'ye yansımaları 2008’in son aylarında reel sektörde belirginleşmiştir.

Dünya ihracatı, 2008 yılında %-0,1 e düşmüştür. Ham petrol varil fiyatı 2008 yılında 97,3

dolara çıkmıştır. Gelişmiş ekonomilerde ortalama enflasyon %3,4 e yükselmiş, gelişmekte

olan ülkelerde ise enflasyon oranı 2008 yılında %9,3 e yükselmiştir. Türkiye’de de İMKB

bileşik endeksi Aralık 2007-Eylül 2008 e kadar yaklaşık %35 değer kaybetmiştir. Cari açık

2008 de 41,69 milyar dolara yükselmiştir. ( Maliye Bakanlığı, Yıllık Ekonomik Rapor 2009)

Türkiye’nin GSYİH 2009 yılında, %4,7 oranında daralmıştır. Bütçe Açığı/GSYH oranı

2009 yılında (% 5,5) olmuştur. Türkiye’de sanayi üretimi 2009 da %20 küçülmüş, ihracat

102 milyar $ a gerilemiştir. Ekim 2008 den 2009 ikinci yarısına kadar 20 milyar $ kayıt dışı

girişler olmuştur. 2009 yılının tümünde ve kriz sürecinde daralan ithalat, dış ticaret açığının

düşmesine neden oldu. Türkiye ekonomisi 2010'da % 8,9 büyüdü. 2010 yılında Bütçe

açığının/GSYĠH %-3,7 oldu, toplam borcunun, harcanabilir gelirine oranı 2010 yılında %

41,2 ye ulaşmıştır, Cari işlemler /GSMH (%)-6,6 dır.

Dünya ekonomisinde 2010 yılı

boyunca batmakta olan bankalara çok büyük miktarda likidite sağlanmaya devam edildi.

20

Merkez bankaları parasal genişlemeye devam ettiler. 2010 yılının Mart ayından itibaren

Yunanistan ve kimi devletlerin kredibilitesi sorgulanmaya başlandı.

6 SONUÇ ve ÖNERİLER

Sonuçlar: Çalışmalardan elde edilen sonuçlar ve ortaya çıkan problemlerin çözümü için bazı

öneriler maddeler halinde sunulmuştur:

1-

Sermaye kapsam ve kavram olarak Reel sermaye ve Parasal(=Finansal) Sermaye

olarak ayrılabilir.

Ülke ekonomisi reel olarak büyüdükçe büyüme kalkınma ve gelişme

aşamalarını sağlar.

2-

Reel alandaki gelişmelerin temel dayanağı parasal alandaki başarıyla başat olarak

gelişme göstermektedir. Dünya ekonomisine bakıldığında reel alanda başarılı olan ülkeler,

aynı zamanda da parasal(=finansal) alanda güçlü olan ülkelerdir.

3-

Gelişmekte olan ekonomide yavaşlama, büyüme hızlarının düşmesi, enerji fiyatlarına

bağlıdır. Bugün için geçerli olan enerji kaynağı petroldür. Petrol fiyatlarındaki artış cari

açığın ve enflasyondaki artışın nedenlerindendir.

4-

Ekonomik sistem entegre bir oluşum içindedir. Globalleşen dünya ekonomisinde

meydana gelecek olan bir kriz her yerde kendini hissettirmektedir.

5-

Finansal ve reel sektör için cari açık ve borç sarmalı en önemli sorun. Sorunun

kaynağı ise Neo- Liberal politikalardır. Bu bağlamda deregülasyon olumlu bir sonuç

vermemiştir.

6-

Ülke ekonomilerindeki sorunların çözümünde deterministik anlayış geçersizdir.

Öneriler:

7-

Enerji tüketimlerini sübvanse etmek sorunu çözmez. Hem zenginler hem de

yoksullar, mümkün olduğu sürece, enerji kullanımının marjinal sosyal maliyetlerini bütünüyle

kendileri üstlenmelidir.

8-

Varlıklı ülkelerden kalkınmakta olan ülkelere yardımların artırılması, prensipte

sorunun azaltılmasına yardımcı olabilir.

9-

Büyümeye devam ederken ithalatı azaltıcı, özellikle ara malı üretimini arttırıcı

politikalar uygulanmalı. Serbest kur sistemi uygundur ancak, karşılıklılık ilkesi olmalıdır.

21

10-

Sistem hem bireyler arası hem de uluslar arası ilişkilerde rasyonellik, karşılıklılık

çerçevesinde gerçeklemektedir. Beklentilerdeki belirsizlikler kesin çizgilerle bir ekonomik

kuralın uygulanmasını gerektirmemektedir.

11-

Çok kutuplu dünya düzeninin oluşması yeni denge alanları ortaya çıkaracaktır.

12-

Türkiye,

ülke

olarak

Avrupa

Birliğindeki

Maastrich

ekonomik

ölçütlerine

uydurmalıdır.

KAYNAKLAR

Kitaplar

1-KAZGAN, Gülten, Yeni Ekonomik Düzende Türkiye’nin Yeri, Altın Kitaplar Yayınevi,

1. Basım, Ağustos,

1994.

2- KRUEGER,Anne O.;Exchange Rate Determination, Camridge Univ. Press,USA.1982

Dergiler

3- PEKER, Osman ve Hakan Hotunluoğlu. “Türkiye’de Cari Açığın Nedenlerinin

Ekonometrik Analizi”, Atatürk Üniversitesi İktisadi ve İdari Bilimler Dergisi. 23:3, 2009,

221-237.

4-Ankara Ticaret Odası, ATO, sıcak para, Türkiye Ekonomisi

5- Maliye Bakanlığı, Yıllık Ekonomik Rapor 2009, s.12

6- Dünya Ekonomik Görünümü IMF,01,2011

4- T.C. Hazine Müsteşarlığı, 2007:6-14

5- Ekonomist, Türkiye Ekonomi Politikaları Araştırma Vakfı

6- TCMB, 2006-Haziran Raporu

Diğer Kaynaklar

7-< http://evds.tcmb.gov.tr,> (19/01/2011)

8- http://www.atimes.com/atimes/Middle_East/MH10Ak01.html

9- VUK Mük.298, 338 Tebliğ, Sirküler 11,Geçici Madde 25

10- PETEDER(www. petder. org. tr/default. asp? path=editör&id=150)

11-< www.haberler.com/petrol-faturası> (8 Mart 2012)

12-< www.csgb.gov.tr/csgbPortal/csgb.portal?page=haber&id>(10.Mart.2012>

13-<www.son dakika.com>/haber-merkez-bankası-para-politikası-kurulu toplantısı

14- Enerji ve Tabii Kaynaklar Bakanlığı, www.alternaturk.org/Türkiye-enerji-raporu.php

22

15- TCMB, 2011 Yılında Para ve Kur Politikası, Basın Duyurusu, (21 Aralık),< http://

www.tcmb.gov.tr>/yeni/duyuru/2010/Başkan_ParaPol11.pdf, ( 05/01/2011), s. 14

16- http://www.atimes.com/atimes/Middle_East/MH10Ak01.html

18-Merkezi Kayıt Kuruluşu(MKK)

23