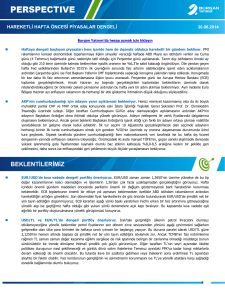

€/$: EUR pozisyonların 1.4700 stop-loss olmak üzere korunmasını öneriyoruz

$/TL: Mevcut USD-short pozisyonumuzu 1.5270 stop-loss olmak üzere koruyoruz

Faiz: 2 yıldan kısa vadelerde satış öneriyoruz

Eurobond: 2040-2041’de trade amaçlı alım öneriyoruz

•

•

•

€/$ paritesi Perşembe günü yapılacak ECB toplantısı öncesi 1.4750-1.4900 aralığında dalgalanıyor. AB ve ECB yetkililerinden gelen bazı açıklamalar da

yükselişlerde gelen kar satışlarında etkili. Ancak aşağıdaki grafikte kırmızı ile gösterdiğimiz EUR-long vadeli sözleşme sayısı hala son 3 yılın zirvesine

yakın, bu yüzden de her şeye rağmen EUR’da satışlar çok sınırlı kalıyor.

Piyasada ECB’nin Haziran ya da Temmuz’da bir kez daha faiz artıracağı beklentisi oldukça güçlenmiş durumda. Perşembe bunun teyit edilmesi

durumunda paritedeki yükseliş de 1.51’e doğru sürecektir.

Mevcut EUR pozisyonların 1.4700 stop-loss olmak üzere korunmasını ve gün içi gerilemelerde yeni EUR pozisyon açılmasını öneriyoruz. Parite için

destekler 1.4750-1.4700, dirençler ise 1.4870-1.4930 seviyeleridir.

•

•

•

•

•

Yurtiçi döviz piyasasında dün diğer piyasalardaki olumlu havaya rağmen TL’de değer kazancı çok sınırlı kaldı. Döviz işlemlerinin çok büyük bir

bölümünün geçtiği Londra’nın kapalı olmasına rağmen, bir miktar yabancı talebi gözlendi. Bu da düşük hacimli işlemlerde $/TL kurunun 1.52 altında

zorlanmasına ve €/TL’de yükselişe neden oldu.

Bugün açıklanacak Nisan ayı enflasyon rakamı, döviz piyasasında ilk tepkiler dışında kalıcı bir etki yaratmayacaktır. Bunun yerine yabancı yatırımcıların

tavırları ve paritenin seyri daha önemli olabilir.

Geçen hafta yaptığımız USD satış önerimizi ve mevcut pozisyonumuzu 1.5270 stop-loss olmak üzere koruyoruz. Benzer şekilde €/TL kurunda da 2.25

üzerinde satış öneriyoruz.

Tahvil piyasasında dün çok düşük bir işlem hacmi görülürken faiz de yatay seyretti. Bu sıkıcı seyrin nedeni ise hem bir süredir tahvil piyasasında ağırlığı

oldukça artmış bulunan yabancı yatırımcıların tatil nedeniyle yokluğu hem de bugünkü enflasyon verisi öncesi yeni risk almama eğilimi idi.

Bugün açıklanacak veri için piyasa beklentisi TÜFE’nin Nisan ayında %0.8-1.2 aralığında artış gösterdiği yönünde. Veri beklentilerin çok üzerinde

gelmediği sürece piyasada önemli bir rahatsızlık yaratmayacaktır. Yüksek bir enflasyon rakamı ise iskontolu tahvillerde satışa, TÜFE’ye endeksli

•

•

•

•

tahvillerde ise alışa neden olacaktır. Beklenenden düşük bir veri ise gösterge tahvilde yeniden %8.2 bileşiğe doğru düşüş görmemize neden

olacaktır.

Dün açıklanan 22 Nisan tarihli BDDK verilerine göre yıllık kredi artış hızı geçen hafta ile aynı kalarak %35.7 oldu. Mart ayında yapılan ortalama 400 baz

puanlık munzam karşılık artışının ardından, bu haftaki veride bir düşüş görülmesi olasılığı yüksek idi. Ancak veriler, kredi hacim artışının, alınan tüm

önlemlere rağmen hala %35’ler civarında olduğunu ve arzu edilen seviyelere (%20-25) gerileyemediğini gösteriyor. Nisan ayında da TCMB 100 baz

puanlık munzam karşılık artışı yapmıştı, ancak bu kadar düşük bir artışın krediler üzerinde etkili olması beklenmemeli. Bu durumda TCMB’nin Mayıs

ayında da munzam karşılıklarda artışa gitmesi olasılığı çok yükselmiş durumda. Bu da tahvil piyasası için olumsuz olacaktır.

2 yıldan kısa vadelerin getirilerinin mevduatın altında olması ve yabancı girişlerinin kesilmesi durumunda bir düzeltme görülmesi olasılığı bulunması

nedeniyle satılmasını öneriyoruz. Daha uzun vadeli tahvillerde ise gün içi yükselişler alım yönünde izlenebilir.

Eurobond piyasasında önemli bir değişim olmazken, dün gün içinde 146 bps seviyesini gören CDS primi de fiyatlarda bir tepki yaratmadı. Dün de

belirttiğimiz üzere piyasalardaki risk iştahının hala oldukça yüksek olması, kısa vadede fiyatlarda bir miktar yükseliş görüleceğini düşündürtüyor.

Mevduata alternatif arayan yatırımcılara USD cinsi tahvillerde 2016-2021 arası vadeleri, EUR cinsi tahvillerde ise 2017’yi öneriyoruz. Trade amaçlı

alımlarda ise 2040-2041 vadeler düşünülebilir.

Saygılarımızla,

Garanti Yatırım Araştırma

www.garantiyatirim.com.tr

Bu rapordaki veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlemiş olup, yapılan yorumlar sadece GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.‘nin görüşünü yansıtmaktadır.

Bu bilgiler ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz.