TOASO

TOFAŞ

22,40 TL – ENDEKSE PARALEL GETİRİ

2Ç2016 Mali Tabloları

Son Gelişmeler Hedef Fiyat Güncelleme

Güçlü Satış Büyümesi & Düşen Marjlar…

Tofaş’ın 2016 yılının ilk yarısında yurtiçi satışları %12,6 oranında

azalarak 50.504 adet olarak gerçekleşmiştir. İhracat ise aynı dönemde

katalizör görevi görmüş ve %52,9 oranında artarak 134.325 adete

yükselmiştir. Böylece şirket net satışları yılın ilk yarısı itibariyle önceki

yılın aynı dönemine göre nominal %36 oranında artarak 6,4 milyar TL

olarak gerçekleşmiştir.

Şirket, yılın ikinci çeyreğinde 239 milyon TL net kar açıklamış olup söz

konusu rakam piyasa beklentisi olan 278 milyon TL’nin %14 altında yer

almaktadır. Piyasa beklentisinin üzerinde finansman gideri açıklanmış

olması farklılığın en temel sebebi olarak görülmektedir. Çeyreklik bazda

Şirket 338 milyon TL FAVÖK açıklamış olup piyasa beklentisi olan 357

milyon TL’ye paralel bir sonuç elde edilmiş gözükmektedir. Açıklanan

operasyonel verilerin 2016 yılsonu beklentisi için önemli bir risk unsuru

olmadığını düşünmekteyiz.

Şirket, yılın ilk yarısı itibariyle 517 milyon TL yatırım gerçekleştirmiş

olup yılın tamamında toplam yatırım tutarının 350-400 milyon avro

olarak meydana gelmesi beklenmektedir. Şirket, 7 Nisan itibariyle

yatırımcılarına

365

milyon

TL

nakit

temettü

ödemesini

gerçekleştirmiştir.

Likidite rasyolarının (cari oran ve likidite oranı) yılsonuna göre hafif

bozulduğu gözlemlense de söz konusu oranlar referans verilere göre

oldukça iyi bir konumda yer almaktadır. 2016/06 itibariyle alacak gün

süresinin arttığı ve ticari borç ödeme gün süresinin azaldığı

görülmektedir. İşletme sermayesinde hafif bozulma gözlemlense de

nakit akımında kayda değer oranda bir değişim beklenmemektedir.

Şirketin 2016/06 itibariyle borçluluk oranlarının hafif yükseldiğini

görmekteyiz. Ancak anahtar rasyolar olan FAVÖK/Finansman Gid.

ve Net Borç/FAVÖK rasyolarının kritik seviyelerden uzakta olduğu

ve önemli bir risk unsurunun bulunmadığı düşünülmektedir.

Çeyreksel anlamda brüt kar marjı, FAVÖK marjı ve net kar marjının

hafif bozulduğu görülmektedir. Bu durum hem konjonktürel olarak

değerlendirilmekte hem de şirketin ulaştığı büyüklük nedeniyle verimlilik

rasyolarının doğal olarak törpülenmesi olarak görülmektedir. Şirketin

çeyreksel anlamda net satışlarını %43 artırması söz konusu dönemde

en dikkat çekici rasyo olarak görülebilir. Bununla birlikte FAVÖK ve net

dönem karı çeyreksel olarak sırasıyla %21 ve %24 gibi önemli oranlarda

artışlar göstermiştir. Yıllıklandırılmış net dönem karına göre şirketin

özkaynak karlılığının tahvil getirisinin oldukça üzerinde yer aldığı

ve

sermayenin

verimli

kullanılmaya

devam

edildiği

gözlemlenmektedir. Dupont analizine göre özkaynak karlılığının net

satışlardaki verimlilik ve borçlanma ile elde edilen kaldıraçtan

kaynaklandığı görülmektedir. EVA’nın pozitif olması şirketin

alternatif getiriye göre önemli bir başarı elde ettiğine işaret ederken

Altman Z skor modeline göre şirketin finansal gücünde hafif artış

yaşanmıştır.

Açıklanan veriler genel olarak TOFAŞ Oto için beklentilerimizde önemli

bir değişiklik yapacak boyutta yer almamaktadır. Şirket için özellikle

3.çeyrek verileri fiyat güncellemesi için kritik öneme sahip olabilir. Son 1

yılda endekse göre görece oldukça pozitif bir seyir izleyen Tofaş Oto için

gelecek dönemde piyasa üzerinde bir getiri öngörmemekteyiz.

1

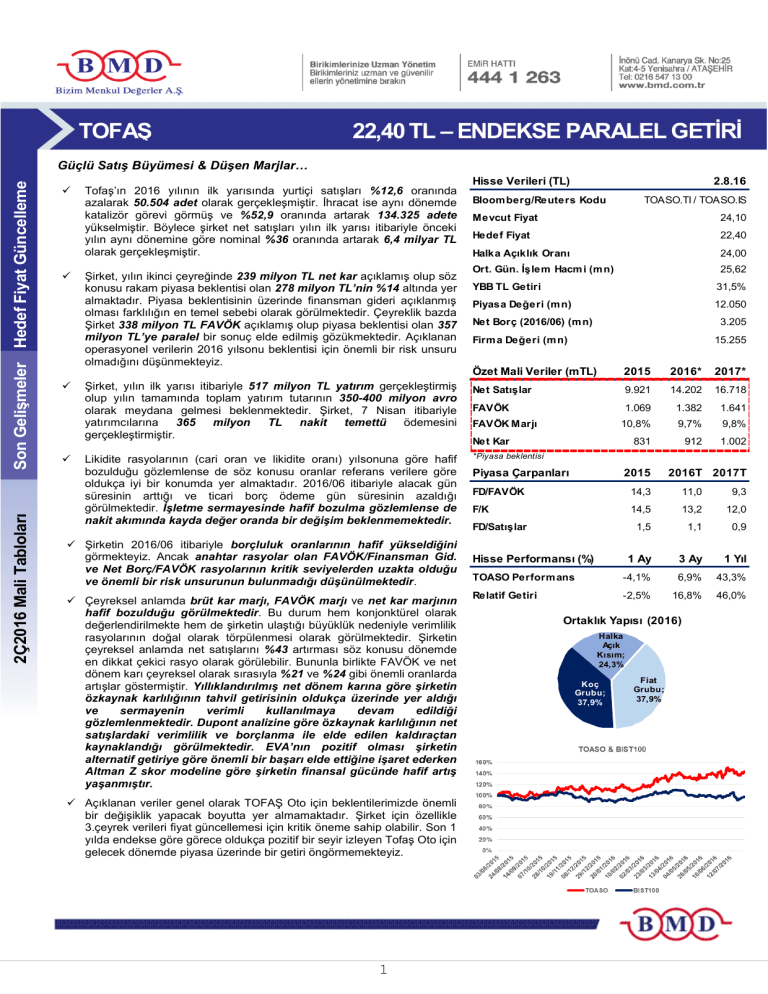

Hisse Verileri (TL)

2.8.16

Bloom berg/Reuters Kodu

TOASO.TI / TOASO.IS

Mevcut Fiyat

24,10

Hedef Fiyat

22,40

Halka Açıklık Oranı

24,00

Ort. Gün. İşlem Hacm i (m n)

25,62

YBB TL Getiri

31,5%

Piyasa Değeri (m n)

12.050

Net Borç (2016/06) (m n)

3.205

Firm a Değeri (m n)

15.255

Özet Mali Veriler (mTL)

2015

2016*

2017*

Net Satışlar

9.921

14.202

16.718

FAVÖK

FAVÖK Marjı

1.069

1.382

1.641

10,8%

9,7%

9,8%

831

912

1.002

Net Kar

*Piyasa beklentisi

Piyasa Çarpanları

2015

2016T 2017T

FD/FAVÖK

14,3

11,0

9,3

F/K

14,5

13,2

12,0

1,5

1,1

0,9

1 Ay

3 Ay

1 Yıl

FD/Satışlar

Hisse Performansı (%)

TOASO Perform ans

-4,1%

6,9%

43,3%

Relatif Getiri

-2,5%

16,8%

46,0%

Ortaklık Yapısı (2016)

Halka

Açık

Kısım;

24,3%

Koç

Grubu;

37,9%

Fiat

Grubu;

37,9%

TOASO

Operasyonel sonuçların piyasa beklentisinin hafif altında kaldığı gözlemlenmektedir. İşletme sermayesi ve kar

marjlarında trend bazlı bozulmalar sürmekte; borçluluk oranlarında artışlar yaşanmaktadır. Yurtiçi satışların

gerilemesi bir diğer risk unsuru olarak görülebilir. Bununla birlikte piyasa beklentisi ile gerçekleşmeler arasında

dramatik bir sapma görülmemektedir. Özellikle satışlar, FAVÖK ve net kardaki çeyreksel büyüme performansı hala

dikkat çekici boyuttadır. FAVÖK/Fin.Gid., Net Borç/FAVÖK ve Net Borç/Piyasa Değeri gibi rasyolar borçluluğun tehdit

yaratmadığına işaret etmektedir. Özkaynak getirisinin tahvil getirisini oldukça üzerinde olması, pozitif EVA ile şirketin

alternatif getirilere göre daha yüksek oranda operasyonel kar üretmesi diğer pozitif yanlar olarak görülebilir. TOFAŞ

için hedef fiyatımız olan 22,40 seviyesini korumakta ve ‘’Endekse Paralel Getiri’’ önerisini sürdürmekteyiz.

Özet Mali Veriler

(m TL)

Net Satışlar

Değişim

2Ç15

3Ç15

4Ç15

1Ç16

2Ç16

6A15

6A16

2Ç16/2Ç15

2Ç16/1Ç16

2.549,9

2.271,6

2.968,1

2.715,6

3.652,3

4.681,0

6.367,8

43,2%

34,5%

Brüt Kar

323,0

299,7

311,9

301,6

357,0

604,9

658,5

10,5%

18,4%

FAVÖK

279,2

276,6

252,2

284,2

338,4

539,8

622,6

21,2%

19,1%

Net Kar

193,4

174,3

257,6

240,5

239,4

398,9

479,9

23,8%

-0,5%

Özkaynak

2.135,9

2.169,8

2.582,3

2.446,4

2.708,4

2.135,9

2.708,4

26,8%

10,7%

Aktif

7.681,6

8.894,4

9.866,6

10.100,0

10.586,2

7.681,6

10.586,2

37,8%

4,8%

Net Borç

1.577,7

1.760,2

1.919,8

2.500,1

3.204,8

1.577,7

3.204,8

103,1%

28,2%

Brüt Marj

12,7%

13,2%

10,5%

11,1%

9,8%

12,9%

10,3%

-22,8%

-12,0%

FAVÖK Marjı

10,9%

12,2%

8,5%

10,5%

9,3%

11,5%

9,8%

-15,4%

-11,5%

Net Kar Marjı

7,6%

7,7%

8,7%

8,9%

6,6%

8,5%

7,5%

-13,6%

-26,0%

Rasyolar

Z Skor

2,50

2,00

1,50

1,00

2,10

2,13

1,23

0,50

0,00

2015/12

2016/06

2

Eşik Değer

TOASO

Likidite Rasyoları

2016/06

2015/12

2015/06

Referans

Cari Oran

1,10

1,15

1,20

1,0-1,5

Likidite Oranı

0,94

1,03

0,99

0,8-1,0

Alacak Gün Süresi (Gün)

51

38

31

Sektör

Stok Gün Süresi (Gün)

28

23

33

Sektör

Ticari Borç Gün Süresi (Gün)

85

102

87

Sektör

Etkinlik Süresi (Gün)

-6

-41

-23

Sektör

İşletm e Serm ayesi (TL)

5

-862

-398

Sektör

0,0%

-8,7%

-4,6%

Sektör

2016/06

2015/12

2015/06

Referans

Toplam Borçlar/Toplam Aktifler

74,4%

73,8%

72,2%

Sektör

Kısa Vad. Fin. Borç/Özkaynak

83,1%

71,0%

56,3%

<100%

FAVÖK/Finansal Giderler

15,7

15,6

11,4

>3

Net Borç/FAVÖK

2,8

1,8

1,7

<4

Net Borç/Özkaynak

1,2

0,7

0,7

Sektör

İşletm e Serm ayesi/Net Satışlar

Borçluluk Oranları

0,3

0,2

0,2

Sektör

Kısa Vad. Yab. Borç/Pasif

47,9%

45,9%

43,2%

Sektör

Uzun.Vad.Yab.Borç/Pasif

26,5%

27,9%

29,0%

Sektör

Özkaynak/Pasif

25,6%

26,2%

27,8%

Sektör

Toplam Borçlar/Özkaynaklar

290,9%

282,1%

259,6%

Sektör

Finansal Borçlar/Toplam Borçlar

61,7%

60,2%

58,2%

Sektör

Net Borç/Piyasa Değeri

Karlılık Oranları (Yıllıklandırılmış)

2016/06

2015/12

2015/06

Referans

Brüt Marj

10,1%

11,5%

12,1%

Sektör

Esas Faliyet Marjı

6,3%

7,1%

7,1%

Sektör

FAVÖK Marjı

9,9%

10,8%

10,6%

Sektör

Net Kar Marjı

7,9%

8,4%

8,2%

Sektör

Özkaynak Karlılığı

33,7%

32,2%

33,0%

>Tahvil Getirisi

Aktif Karlılık

8,6%

8,4%

9,2%

Sektör

Faiz Gid./Net Satış

0,6%

0,7%

0,9%

<%3

Faaliyet Gideri

4,7%

5,1%

5,8%

Sektör

Karlılık Oranları (Çeyreklik)

2016/06

2015/06

Referans

Brüt Marj

9,8%

12,7%

Sektör

FAVÖK Marjı

9,3%

10,9%

Sektör

Net Kar Marjı

6,6%

7,6%

Sektör

Satış Büyüm esi

43,2%

Sektör

FAVÖK Büyüm esi

21,2%

Sektör

Net Kar Büyüm esi

23,8%

Sektör

Brüt Kar Büyüm esi

10,5%

Sektör

Yatırım Rasyoları

Referans

2016/06

2015/12

2015/06

312

405

319

>0

ROIC (Yatırım ın Getirisi)

28,0%

45,4%

37,2%

>AOSM

CRR

17,9%

12,6%

15,3%

Sektör

2016/06

2015/12

3,91

3,82

Net Satış/ Aktif

109,6%

100,5%

Net Kar / Satış

7,9%

8,4%

33,7%

32,2%

EVA-TL

DUPONT

Aktif / Özkaynak

Özsermaye Karlılığı

3

Referans

9,2%

TOASO

Bizim Menkul Değerler A.Ş

Araştırma Bölümü

Email : [email protected]

Telefon : 0216-547-13-00

Önemli Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili

kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve

tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece

burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Burada yer alan bilgiler Bizim Menkul Değerler A.Ş. (BMD) tarafından okuyucuyu bilgilendirme amacı ile BMD’nin güvenilir

olduğunu düşündüğü yayımlanmış bilgilerden ve veri kaynaklarından derlenerek hazırlanmıştır. Kullanılan bilgilerin hatasızlığı

ve/veya eksiksizliği konusunda BMD hiçbir şekilde sorumlu tutulamaz. BMD Araştırma raporları şirket içi ve dışı dağıtım kanalları

aracılığıyla tüm BMD müşterilerine eşzamanlı olarak dağıtılmaktadır. Ayrıca, Burada yer alan tahmin, yorum ve tavsiyeler

dokümanın yayınlandığı tarih itibariyle geçerlidir. BMD Araştırma Bölümü daha önce hazırladığı ya da daha sonra hazırlayacağı

raporlarda bu raporda sunulan görüş ve tavsiyelerden farklı ya da bu raporda sunulan görüş ve tavsiyelerle çelişen başka raporlar

yayınlayabilir. Çelişen fikir ve tavsiyeler bu raporu hazırlayan kişilerden farklı zaman dilimlerine işaret ediyor, farklı analiz

yöntemlerini içeriyor ya da farklı varsayımlarda bulunuyor olabilir. Böyle durumlarda, BMD’nin bu raporlardaki tavsiye ve

görüşlerle çelişen diğer BMD Araştırma Bölümü raporlarını okuyucunun dikkatine sunma zorunluluğu yoktur. BMD ve ilişkili

olduğu firmalar bu raporda adı geçen pay senetlerinde pozisyon sahibi olabilir ve/veya raporun yayınlanma tarihinden sonra işlem

yapabilir. Ayrıca yatırımcılar bu raporda adı geçen şirketlerle BMD ve/veya diğer ilişkili firmalarının iş ilişkisi içerisinde olabileceğini

kabul ederler.

Bu çalışma kesinlikle tekrar çıkarılmak, çoğaltılmak, kopyalanmak ve/veya okuyucudan başkasına dağıtılmak üzere

hazırlanmamıştır ve BMD Araştırma Bölümü’nün izni olmadan kopyalanamaz ve çoğaltılıp dağıtılamaz. Okuyucuların bu raporun

içeriğini oluşturan yatırım tavsiyeleri, tahmin ve hedef fiyat değerlemeleri de dahil olmak üzere tüm yorum ve çıkarımların, BMD

Araştırma Bölümü‘nün izni olmadan başkalarıyla paylaşmamaları gerekmektedir. BMD bu araştırma raporunu yayınlamaya,

müşterilerine ve gerekli yatırım profesyonellerine dağıtmaya yetkilidir. BMD Araştırma Bölümü gerekli olduğunu düşündüğünde

düzenli olarak yatırım tavsiyelerini güncellemekte ve temel analize dayalı araştırma raporları hazırlamaktadır. Bununla birlikte, bu

çalışma herhangi bir hisse senedinin veya finansal yatırım enstrümanlarının alımı ya da satımı için BMD ve/veya BMD tarafından

direk veya dolaylı olarak kontrol edilen herhangi bir şirket tarafından gönderilmiş bir teklif ya da öneri oluşturmamaktadır. Herhangi

bir alım-satım ya da herhangi bir enstrümanın halka arzına talepte bulunma kararı bu çalışmaya değil, arz edilen yatırım aracı ile

ilgili kamuya duyurulmuş ve yayınlanmış izahname ve sirkülere dayanmalıdır. BMD ya da herhangi bir BMD çalışanı bu raporun

içeriğindeki görüş ve tavsiyelere uyulması sebebiyle doğabilecek doğrudan ya da dolaylı herhangi bir zarar ya da kayıpla ilgili

olarak sorumlu tutulamaz.

4