İzmir Demir Çelik

Hisse Senedi/ demir-çelik

Dönüşüm hikayesi 2013 yılında başlıyor...

23 Eylül 2011

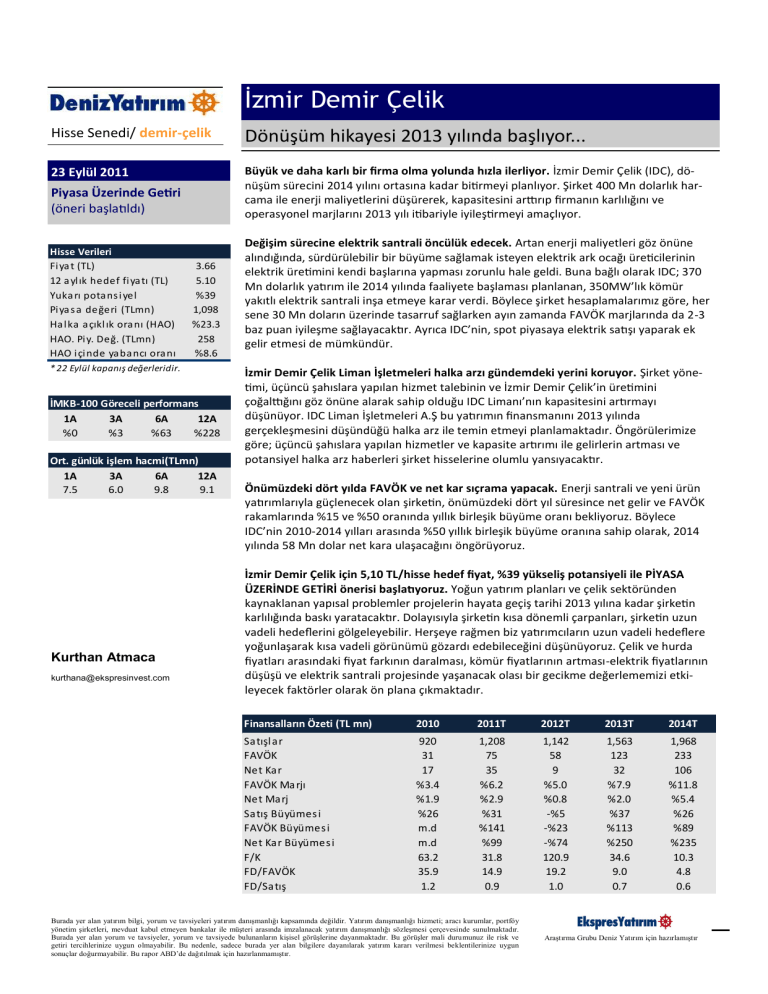

Büyük ve daha karlı bir firma olma yolunda hızla ilerliyor. İzmir Demir Çelik (IDC), dönüşüm sürecini 2014 yılını ortasına kadar bitirmeyi planlıyor. Şirket 400 Mn dolarlık harcama ile enerji maliyetlerini düşürerek, kapasitesini arttırıp firmanın karlılığını ve

operasyonel marjlarını 2013 yılı itibariyle iyileştirmeyi amaçlıyor.

Piyasa Üzerinde Getiri

(öneri başlatıldı)

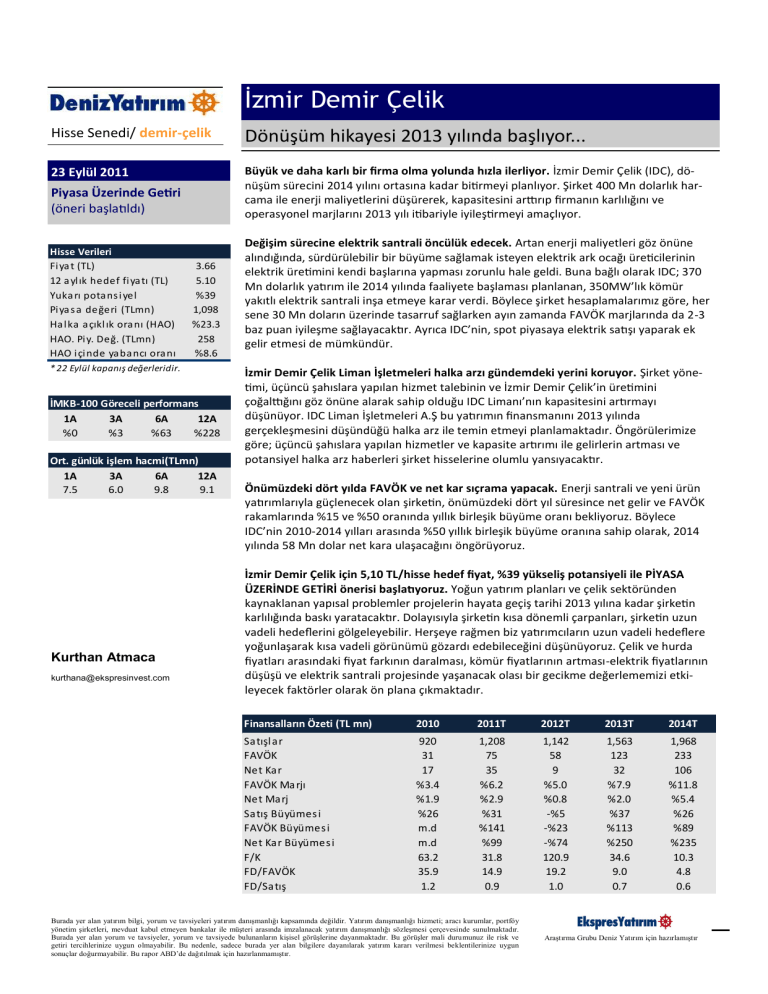

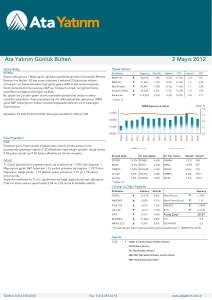

Hisse Verileri

Fi ya t (TL)

12 a yl ık hedef fi ya tı (TL)

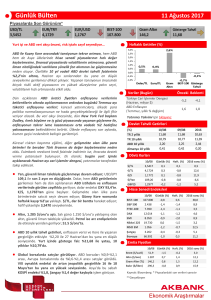

Yuka rı pota ns i yel

Pi ya s a değeri (TLmn)

Ha l ka a çıkl ık ora nı (HAO)

HAO. Pi y. Değ. (TLmn)

HAO i çi nde ya ba ncı ora nı

3.66

5.10

%39

1,098

%23.3

258

%8.6

* 22 Eylül kapanış değerleridir.

İMKB-100 Göreceli performans

1A

3A

6A

12A

%0

%3

%63

%228

Ort. günlük işlem hacmi(TLmn)

1A

3A

6A

12A

7.5

6.0

9.8

9.1

Kurthan Atmaca

[email protected]

Değişim sürecine elektrik santrali öncülük edecek. Artan enerji maliyetleri göz önüne

alındığında, sürdürülebilir bir büyüme sağlamak isteyen elektrik ark ocağı üreticilerinin

elektrik üretimini kendi başlarına yapması zorunlu hale geldi. Buna bağlı olarak IDC; 370

Mn dolarlık yatırım ile 2014 yılında faaliyete başlaması planlanan, 350MW’lık kömür

yakıtlı elektrik santrali inşa etmeye karar verdi. Böylece şirket hesaplamalarımız göre, her

sene 30 Mn doların üzerinde tasarruf sağlarken ayın zamanda FAVÖK marjlarında da 2-3

baz puan iyileşme sağlayacaktır. Ayrıca IDC’nin, spot piyasaya elektrik satışı yaparak ek

gelir etmesi de mümkündür.

İzmir Demir Çelik Liman İşletmeleri halka arzı gündemdeki yerini koruyor. Şirket yönetimi, üçüncü şahıslara yapılan hizmet talebinin ve İzmir Demir Çelik’in üretimini

çoğalttığını göz önüne alarak sahip olduğu IDC Limanı’nın kapasitesini artırmayı

düşünüyor. IDC Liman İşletmeleri A.Ş bu yatırımın finansmanını 2013 yılında

gerçekleşmesini düşündüğü halka arz ile temin etmeyi planlamaktadır. Öngörülerimize

göre; üçüncü şahıslara yapılan hizmetler ve kapasite artırımı ile gelirlerin artması ve

potansiyel halka arz haberleri şirket hisselerine olumlu yansıyacaktır.

Önümüzdeki dört yılda FAVÖK ve net kar sıçrama yapacak. Enerji santrali ve yeni ürün

yatırımlarıyla güçlenecek olan şirketin, önümüzdeki dört yıl süresince net gelir ve FAVÖK

rakamlarında %15 ve %50 oranında yıllık birleşik büyüme oranı bekliyoruz. Böylece

IDC’nin 2010-2014 yılları arasında %50 yıllık birleşik büyüme oranına sahip olarak, 2014

yılında 58 Mn dolar net kara ulaşacağını öngörüyoruz.

İzmir Demir Çelik için 5,10 TL/hisse hedef fiyat, %39 yükseliş potansiyeli ile PİYASA

ÜZERİNDE GETİRİ önerisi başlatıyoruz. Yoğun yatırım planları ve çelik sektöründen

kaynaklanan yapısal problemler projelerin hayata geçiş tarihi 2013 yılına kadar şirketin

karlılığında baskı yaratacaktır. Dolayısıyla şirketin kısa dönemli çarpanları, şirketin uzun

vadeli hedeflerini gölgeleyebilir. Herşeye rağmen biz yatırımcıların uzun vadeli hedeflere

yoğunlaşarak kısa vadeli görünümü gözardı edebileceğini düşünüyoruz. Çelik ve hurda

fiyatları arasındaki fiyat farkının daralması, kömür fiyatlarının artması-elektrik fiyatlarının

düşüşü ve elektrik santrali projesinde yaşanacak olası bir gecikme değerlememizi etkileyecek faktörler olarak ön plana çıkmaktadır.

Finansalların Özeti (TL mn)

2010

2011T

2012T

2013T

2014T

Satışlar

FAVÖK

Net Kar

FAVÖK Marjı

Net Marj

Satış Büyümes i

FAVÖK Büyümes i

Net Kar Büyümes i

F/K

FD/FAVÖK

FD/Satış

920

31

17

%3.4

%1.9

%26

m.d

m.d

63.2

35.9

1.2

1,208

75

35

%6.2

%2.9

%31

%141

%99

31.8

14.9

0.9

1,142

58

9

%5.0

%0.8

-%5

-%23

-%74

120.9

19.2

1.0

1,563

123

32

%7.9

%2.0

%37

%113

%250

34.6

9.0

0.7

1,968

233

106

%11.8

%5.4

%26

%89

%235

10.3

4.8

0.6

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy

yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.

Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve

getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun

sonuçlar doğurmayabilir. Bu rapor ABD’de dağıtılmak için hazırlanmamıştır.

Araştırma Grubu Deniz Yatırım için hazırlamıştır