11 Kasım 2016

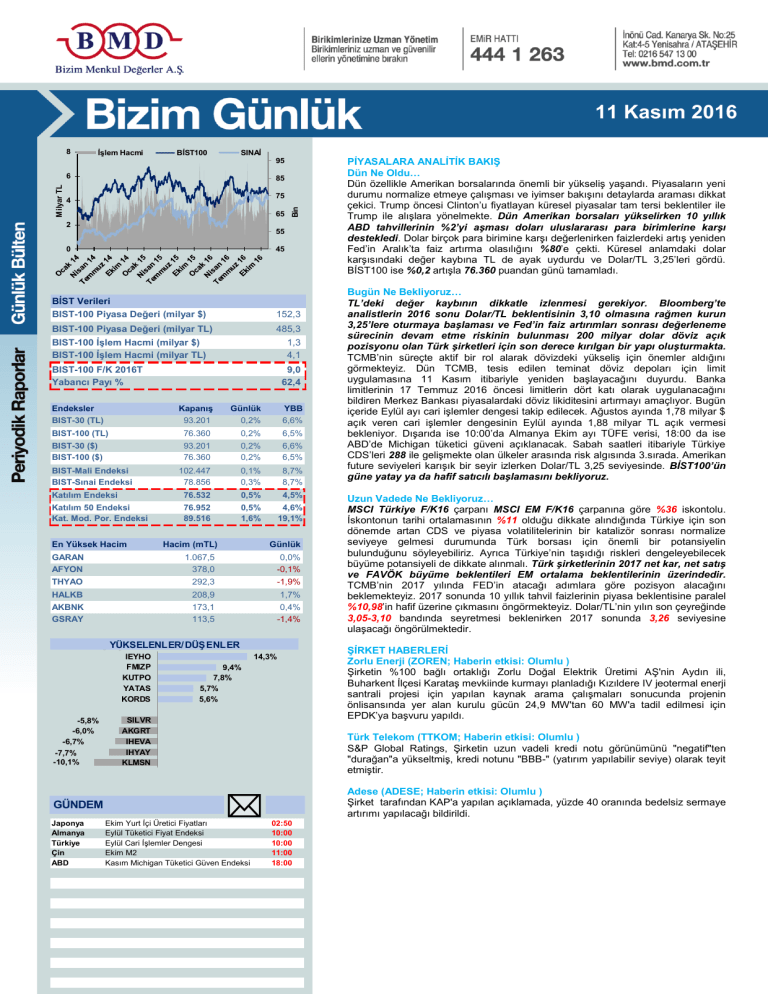

8

İşlem Hacmi

BİST100

SINAİ

95

85

75

4

65

2

Bin

Milyar TL

6

55

0

45

BİST Verileri

BIST-100 Piyasa Değeri (milyar $)

152,3

BIST-100 Piyasa Değeri (milyar TL)

485,3

BIST-100 İşlem Hacmi (milyar $)

BIST-100 İşlem Hacmi (milyar TL)

1,3

4,1

BIST-100 F/K 2016T

Yabancı Payı %

9,0

62,4

Endeksler

BIST-30 (TL)

Kapanış

93.201

Günlük

0,2%

YBB

6,6%

BIST-100 (TL)

76.360

0,2%

6,5%

BIST-30 ($)

BIST-100 ($)

93.201

76.360

0,2%

0,2%

6,6%

6,5%

102.447

78.856

0,1%

0,3%

8,7%

8,7%

Katılım Endeksi

76.532

0,5%

4,5%

Katılım 50 Endeksi

Kat. Mod. Por. Endeksi

76.952

89.516

0,5%

1,6%

4,6%

19,1%

BIST-Mali Endeksi

BIST-Sınai Endeksi

En Yüksek Hacim

Hacim (mTL)

Günlük

GARAN

AFYON

1.067,5

378,0

0,0%

-0,1%

THYAO

292,3

-1,9%

HALKB

208,9

1,7%

AKBNK

GSRAY

173,1

113,5

0,4%

-1,4%

YÜKSELENLER/ DÜŞ ENLER

IEYHO

FMIZP

KUTPO

YATAS

KORDS

-5,8%

-6,0%

-6,7%

-7,7%

-10,1%

14,3%

9,4%

7,8%

5,7%

5,6%

SILVR

AKGRT

IHEVA

IHYAY

KLMSN

Bugün Ne Bekliyoruz…

TL’deki değer kaybının dikkatle izlenmesi gerekiyor. Bloomberg’te

analistlerin 2016 sonu Dolar/TL beklentisinin 3,10 olmasına rağmen kurun

3,25’lere oturmaya başlaması ve Fed’in faiz artırımları sonrası değerleneme

sürecinin devam etme riskinin bulunması 200 milyar dolar döviz açık

pozisyonu olan Türk şirketleri için son derece kırılgan bir yapı oluşturmakta.

TCMB’nin süreçte aktif bir rol alarak dövizdeki yükseliş için önemler aldığını

görmekteyiz. Dün TCMB, tesis edilen teminat döviz depoları için limit

uygulamasına 11 Kasım itibariyle yeniden başlayacağını duyurdu. Banka

limitlerinin 17 Temmuz 2016 öncesi limitlerin dört katı olarak uygulanacağını

bildiren Merkez Bankası piyasalardaki döviz likiditesini artırmayı amaçlıyor. Bugün

içeride Eylül ayı cari işlemler dengesi takip edilecek. Ağustos ayında 1,78 milyar $

açık veren cari işlemler dengesinin Eylül ayında 1,88 milyar TL açık vermesi

bekleniyor. Dışarıda ise 10:00’da Almanya Ekim ayı TÜFE verisi, 18:00 da ise

ABD’de Michigan tüketici güveni açıklanacak. Sabah saatleri itibariyle Türkiye

CDS’leri 288 ile gelişmekte olan ülkeler arasında risk algısında 3.sırada. Amerikan

future seviyeleri karışık bir seyir izlerken Dolar/TL 3,25 seviyesinde. BİST100’ün

güne yatay ya da hafif satıcılı başlamasını bekliyoruz.

Uzun Vadede Ne Bekliyoruz…

MSCI Türkiye F/K16 çarpanı MSCI EM F/K16 çarpanına göre %36 iskontolu.

İskontonun tarihi ortalamasının %11 olduğu dikkate alındığında Türkiye için son

dönemde artan CDS ve piyasa volatilitelerinin bir katalizör sonrası normalize

seviyeye gelmesi durumunda Türk borsası için önemli bir potansiyelin

bulunduğunu söyleyebiliriz. Ayrıca Türkiye’nin taşıdığı riskleri dengeleyebilecek

büyüme potansiyeli de dikkate alınmalı. Türk şirketlerinin 2017 net kar, net satış

ve FAVÖK büyüme beklentileri EM ortalama beklentilerinin üzerindedir.

TCMB’nin 2017 yılında FED’in atacağı adımlara göre pozisyon alacağını

beklemekteyiz. 2017 sonunda 10 yıllık tahvil faizlerinin piyasa beklentisine paralel

%10,98’in hafif üzerine çıkmasını öngörmekteyiz. Dolar/TL’nin yılın son çeyreğinde

3,05-3,10 bandında seyretmesi beklenirken 2017 sonunda 3,26 seviyesine

ulaşacağı öngörülmektedir.

ŞİRKET HABERLERİ

Zorlu Enerji (ZOREN; Haberin etkisi: Olumlu )

Şirketin %100 bağlı ortaklığı Zorlu Doğal Elektrik Üretimi AŞ'nin Aydın ili,

Buharkent İlçesi Karataş mevkiinde kurmayı planladığı Kızıldere IV jeotermal enerji

santrali projesi için yapılan kaynak arama çalışmaları sonucunda projenin

önlisansında yer alan kurulu gücün 24,9 MW'tan 60 MW'a tadil edilmesi için

EPDK’ya başvuru yapıldı.

Türk Telekom (TTKOM; Haberin etkisi: Olumlu )

S&P Global Ratings, Şirketin uzun vadeli kredi notu görünümünü "negatif"ten

"durağan"a yükseltmiş, kredi notunu "BBB-" (yatırım yapılabilir seviye) olarak teyit

etmiştir.

Adese (ADESE; Haberin etkisi: Olumlu )

Şirket tarafından KAP'a yapılan açıklamada, yüzde 40 oranında bedelsiz sermaye

artırımı yapılacağı bildirildi.

GGÜNDEM

Japonya

Almanya

Türkiye

Çin

ABD

PİYASALARA ANALİTİK BAKIŞ

Dün Ne Oldu…

Dün özellikle Amerikan borsalarında önemli bir yükseliş yaşandı. Piyasaların yeni

durumu normalize etmeye çalışması ve iyimser bakışını detaylarda araması dikkat

çekici. Trump öncesi Clinton’u fiyatlayan küresel piyasalar tam tersi beklentiler ile

Trump ile alışlara yönelmekte. Dün Amerikan borsaları yükselirken 10 yıllık

ABD tahvillerinin %2’yi aşması doları uluslararası para birimlerine karşı

destekledi. Dolar birçok para birimine karşı değerlenirken faizlerdeki artış yeniden

Fed’in Aralık’ta faiz artırma olasılığını %80’e çekti. Küresel anlamdaki dolar

karşısındaki değer kaybına TL de ayak uydurdu ve Dolar/TL 3,25’leri gördü.

BİST100 ise %0,2 artışla 76.360 puandan günü tamamladı.

Ekim Yurt İçi Üretici Fiyatları

Eylül Tüketici Fiyat Endeksi

Eylül Cari İşlemler Dengesi

Ekim M2

Kasım Michigan Tüketici Güven Endeksi

02:50

10:00

10:00

11:00

18:00

Kapanış Günlük

Borsalar

YBB F/K16

876

-0,5%

MSCI Türkiye

1.073

0,1%

6%

8,7

ABD-DJ IND.

18.808

1,2%

8%

17,2

ABD-S&P 500

2.167

0,2%

6%

18,2

ABD-NASDAQ

5.209

-0,8%

4%

21,7

Almanya-DAX

10.630

-0,1%

-1%

13,2

İngiltere-FTSE 100

6.828

-1,2%

9%

16,7

Fransa-CAC40

4.531

-0,3%

-2%

14,7

MSCI EM

10%

994

0,4%

31%

6,9

Brezilya-BOVESPA

61.201

-3,3%

41%

15,2

Japonya-NIKKEI 225

17.344

6,7%

-9%

17,5

3.171

1,4%

-10%

15,0

Rusya-RSI

Çin-SHANGHAİ

MSCI TÜRKİYE & MSCI EM ÇARPANLAR

13,4

BİST100 Endeksi Lehman batışı

öncesi F/K’sına oldukça yakın

ve tarihi ortalamasına göre

iskontolu işlem görmektedir.

BİST100 İLERİYE DÖNÜK F/K

16,0

14,0

12,0

10,0

9,0

8,0

Döviz-Emtia-Faiz

Dolar/TL

Euro/TL

Euro/Dolar

Dolar/Yen

Altın ($/ons)

Altın (TL/gram)

Gümüş ($/ons)

Gümüş (TL/gram)

Brent Petrol ($/varil)

VIX

Dolar Endeksi

Gösterge Tahvil

Tr 10yıl Tahvil

ABD 10 yıl Tahvil Faizi

Kapanış Günlük

3,2507

1,26%

3,5412

1,07%

1,0893

-0,16%

1,10%

106,83

-1,47%

1.259

-0,20%

131,6

0,66%

18,6

2,11%

1,9

-1,12%

45,8

14,4 -23,27%

98,8

0,29%

9,68%

1,26%

10,55%

2,03%

2,15%

4,52%

Bizim Portföy Fonları

Birinci Katılım/ AAA

İnşaat Sektörü/ BZI

Enerji Sektörü/ BAA

Katılım 30 Endeksi/ BKE

Birinci Kira Sertifikası/ AYK

İkinci Kira Sertifikası/ BKR

Aylık Getiri

6,5%

2,2%

2,1%

2,0%

1,3%

Adet

125

170

Milyon TL

26.875

-121.457

295

-94.582

Bütün Şirketler

En Çok Döviz Açığı Olanlar

THYAO

-20.699

TTKOM

-12.704

KCHOL

-6.584

ISCTR

-10.005

TUPRS

-6.775

YKBNK

-4.754

GARAN

-3.583

AEFES

-3.552

YAZIC

-2.973

TRGYO

En Çok Döviz Fazlası Olanlar

VAKBN

6.494

HALKB

3.795

ENKAI

3.411

SAHOL

1.388

FINBN

1.236

PGSUS

808

ISFIN

818

KOZAL

779

KOZAA

732

-2.508 IPEKE

Hedef

22,3

60,0

4,1

11,7

7,1

40,9

Getiri

10,7%

17,1%

8,1%

21,0%

35,2%

34,3%

4,0

BİST100 İleriye Dönük F/K

15,0

14,0

13,0

12,0

11,0

10,0

9,0

8,0

7,0

6,0

Hisse

TUPRS

TRKCM

BIZIM

BMEKS

CIMSA

TRGYO

Medyan = 10,2

120%

MSCI Türkiye & EM Forward F/K

13,4

+-1,5x Std Sap.

MSCI Türkiye / EM Forward F/K

110%

100%

90%

80%

70%

60%

MSCI EM

MSCI Türkiye

MSCI Türkiye/MSCI EM F/K

Hedef

76,5

2,3

17,4

1,7

18,3

6,0

Getiri

18,5%

-9,8%

45,9%

68,0%

20,4%

33,7%

Medyan = %89

Gelişmekte olan ülke borsalarının F/K’sı 13,4x seviyesinde yer alırken Türkiye F/K’sı 0,0x ile

yaklaşık %100 iskontolu işlem görmektedir. Türkiye 5 yıllık dolar bazlı CDS ve piyasa

volatilitelerinin gelişmekte olan ülke ortalamasının üzerinde olması nedeniyle çarpanda

kısmi iskontonun olması beklenebilir. Ancak tarihi ortalama olan %11’lik iskontonun son

dönemde açıldığı dikkat çekmektedir. 15 Temmuz önsesine kadar MSCI Türkiye’nin MSCI

EM’e göre primli işlem gördüğü görülürken Temmuz’dan bu yana göreceli getiriler negatife

döndü.

MSCI Türkiye & MSCI EM Göreceli Getiri

115%

110%

108%

105%

100%

95%

92%

90%

85%

80%

731

ARAŞTIRMA PORTFÖY TABLOSU

Hisse

ARCLK

BIMAS

PETKM

TCELL

THYAO

FROTO

6,0

Son Günlük YBB (%)

0,02929

0,04%

5,1%

0,02968

0,29%

12,5%

0,02020

0,13%

4,5%

0,27%

12,5558

3,8%

0,01216

0,00%

6,1%

0,01069

0,01%

5,2%

İslami Ürünler İlk 5 (Eylül)

Gümüş

Altın

Paladyum

Bizim Portföy Enerji Sek. Fon.

TRD140721T18 - Hazine Sukuku

Döviz Pozisyonu

Döviz Fazlası Olan Şirketler

Döviz Açığı Olan Şirketler

YBB

10,2%

10,5%

0,4%

-12,9%

18,9%

24,4%

34,4%

33,1%

22,7%

-19,1%

0,0%

-11,3%

-1,2%

-5,3%

MSCI Türkiye

BMD Araştırma Portföy Tablosu için TIKLAYINIZ

MSCI EM

MAKROEKONOMİK BEKLENTİLER & CDS

2017 yılında Bloomberg konsensüs

verilerine göre ekonomik büyümenin %3

olarak gerçekleşmesi beklenirken

USD/TL’nin 3,26 seviyesine ulaşması

öngörülmektedir. Faizlerdeki artış

beklentisi dikkat çekerken yıl sonu

enflasyonun %7,8 olacağı tahmin

edilmektedir.

16/3Ç

2,5

8,0

10,8

9,5

3,00

m.d.

m.d.

Makro Tahminler

GSYH (%)

TÜFE (%)

İşsizlik (%)

10 Yıllık Tahvil (%)

USD/TL

EUR/TL

Petrol (Brent-$/Varil)

Doğal Gaz (UK £/therm)

Altın ($/ons)

Gümüş ($/ons)

16/4Ç

3,2

8,2

10,9

10,7

3,10

3,41

49,5

34,7

1330

19,2

2016T

3,1

8,0

10,5

10,7

3,10

3,41

49,5

34,7

1330

19,2

17/1Ç

2,8

8,4

11,1

10,4

3,13

3,41

51,0

35,6

1325

19,5

17/2Ç

3,0

8,4

11,1

9,9

3,15

3,43

54,0

33,3

1300

18,84

17/3Ç

3,8

8,0

11,1

11,0

3,16

3,47

56,0

34,6

1295

19,63

17/4Ç

4,1

7,4

11,1

12,1

3,26

3,59

55,0

36,0

1325

19,44

2017T

3,0

7,8

10,9

12,1

3,26

3,59

55,0

36,0

1325

19,44

2018T

3,5

7,4

11,0

m.d.

3,38

3,89

62,0

37,8

1325

19,6

Kaynak: Bloomberg Konsensüs

Gelişmekte olan ülkelerde CDS

ortalama 180 seviyesinde

seyrederken Türk tahvilleri için bu

oran dün 288 seviyesinden kapattı.

Türkiye 5 yıllık dolar bazlı CDS’inin

tarihi ortalaması ise 218. Türkiye son

CDS seviyesi ile hem tarihi

ortalamasının üzerinde seyretmekte

hem de gelişmekte olan ülkeler

arasında en yüksek CDS’e sahip 3.

ülke konumunda yer almaktadır…

EM CDS Oranları

Arjantin

Brezilya

Türkiye

Güney Afrika

Rusya

Kolombiya

Meksika

Malezya

Macaristan

Çin

Şili

Polonya

Güney Kore

400

Türkiye 5 Yıllık Dolar Bazlı CDS Oranları

350

304

288

300

244

232

288

270

250

199

180

200

150

139

115

118

101

100

71

51

Türkiye CDS (5 Yıllık)

Medyan = 218

32,3

EM 260 Günlük Volatilite

Ülke riskini ölçen CDS’lere paralel

olarak Türk borsası gelişmekte olan

ülke borsalarına göre en yüksek

volatiliteli 4. Endeks olarak dikkat

çekmektedir. Volatilite ölçümü 30

günlük olarak yapıldığında ise darbe

girişimi etkisi nedeniyle volatilite

tüm gelişmekte olan ülkeleri

aşmaktadır.

Türk borsasının taşıdığı riskler

nedeniyle gelişmekte olan

borsalara göre kısmen iskontolu

olmasını makul bulmaktayız.

Ancak değerleme teorisi

(Gordon Büyüme Modeli)

varlıkların çarpanlarının

belirlenmesinde riskler kadar

büyüme beklentileri ve nakit

akış karakterlerinin de önemli

değişkenler olduğunu ifade

etmektedir. 2017 ve 2018 yılları

için Türk şirketlerinin satışlar,

FAVÖK ve net kar

büyümelerinde gelişmekte olan

ülke ortalamalarının üzerinde

bir performans göstermesi

beklenmektedir.

27,1

25,0

22,5

21,7 22,0

16,2

12,9 12,8

17,4 17,1 17,5

14,3 14,2 14,6

10,7

MSCI Türkiye - MSCI EM

Karşılaştırma

2016T

2017T

2018T

Türkiye

EM

Türkiye

EM

Türkiye

EM

Net Kar Büyümesi

4,9%

20,9%

9,0%

6,7%

14,3%

12,3%

Temettü Büyümesi

20,0%

4,3%

11,8%

5,6%

11,1%

10,8%

Temettü Verimi

3,2%

2,6%

3,6%

2,8%

4,0%

3,1%

Satış Büyümesi

4,7%

6,4%

9,7%

3,3%

12,0%

7,1%

FAVÖK Büyümesi

2,8%

13,2%

9,2%

5,8%

12,6%

9,9%

2,1

1,5

2,0

1,5

1,7

1,3

Net Borç/FAVÖK

ALCAR’ın Kasım ayında hisse başı brüt 4,12

TL temettü dağıtması beklenmektedir…

Temettü Tablosu

(TL)

ALCAR

HEKTS

ASELS

ULUSE

EMKEL

EMKEL

Temettü

Brüt Temettü

Verimi

9,69%

44.496.000

7,48%

20.643.436

0,14%

14.000.000

2,27%

6.874.930

0,93%

250.824

0,93%

250.824

Net Temettü

37.821.600

17.546.921

11.900.000

5.843.690

213.200

213.200

Hisse Başı

Brüt

4,12

0,27

0,01

0,17

0,01

0,01

Hisse Başı

Ödeme Tarihi

Net

3,50

30.11.2016

0,23

30.11.2016

0,01

01.12.2016

0,15

15.12.2016

0,01

21.12.2016

0,01

21.06.2017

Kaynak: Finnet

Özsermaye karlılığı ve finansal derece

ölçüsü olan Z Skor-F Test verileri

açısından otomotiv sektörünün

performansı dikkat çekici boyuttadır.

Borçluluk ve nakit kapasitesi açısından

elektrik sektörü diğer sektörlere göre

daha olumsuz seviyede görülmektedir…

Temettü verimi açısından petrokimya,

otomotiv ve ilaç sanayii dikkat çekerken

beyaz eşya, boru ve yapı seramik

sektörlerinin yılbaşından bu yana en

yüksek getiri sağlayan sektörler olduğu

görülmektedir. Yabancı payının en yüksek

olduğu sektör ise haberleşme sektörü…

SEKTÖREL FİNANSAL DERECELENDİRME & RASYOLAR

11.11.2016

FİNANSAL DERECE

Sektör

ZFSkor Skor

YATIRIM GETİRİSİ

İS/Ciro

ROIC

ARR

OTOMOTİV

BEYAZ EŞYA

METAL

HABERLEŞME

ULAŞTIRMA

PETROKİMYA

GÜBRE

ELEKTRİK ÜRETİM

PERAKANDE

TEKNOLOJİ PER.

TEKNOLOJİ TOP.

TELEKOM

CAM

ÇİMENTO

GIDA

İÇECEK

İLAÇ

BORU

HOLDİNG

AMBALAJ

İNŞ. & TAAH.

KAĞIT KARTON

YAPI SERAMİK

BASIM YAYIM

MADENCİLİK

MOBİLYA

TEKSTİL

3,0

2,1

1,8

1,7

1,1

2,5

2,3

0,7

2,0

3,4

3,9

3,9

1,5

3,2

1,9

2,2

2,0

1,3

1,0

2,1

2,0

3,0

2,2

1,1

2,8

2,3

1,2

6,0

6,5

6,0

5,5

5,5

5,5

7,0

6,0

6,0

5,0

8,0

6,0

6,0

7,0

6,0

6,0

7,0

8,0

6,0

7,0

6,0

6,0

6,0

4,0

5,5

4,5

6,0

23,6%

35,2%

23,5%

0,2%

4,8%

35,9%

12,4%

0,2%

-2,6%

9,4%

16,5%

44,5%

32,7%

28,1%

16,9%

10,1%

16,6%

9,0%

15,7%

29,7%

44,3%

27,8%

41,5%

45,1%

22,9%

26,7%

37,2%

10,9%

9,3%

6,8%

11,5%

8,7%

13,7%

13,9%

2,9%

3,2%

20,1%

9,3%

8,9%

4,7%

13,2%

5,5%

6,8%

10,1%

18,2%

4,3%

4,1%

5,2%

3,6%

9,9%

1,2%

-0,0%

8,3%

3,3%

2,2

1,2

1,9

2,1

1,1

1,5

1,7

2,3

1,5

1,0

0,9

1,0

1,9

2,2

2,9

3,0

4,6

0,5

1,7

1,6

1,1

0,8

1,4

0,4

0,8

3,0

1,1

Toplam

2,1

6,0

23,5%

8,3%

1,5

BORÇLULUK

KARLILIK

Ort.

Ort.

FAVÖK

Brüt

FAVÖK

Marjı

Marj

Marjı

FCF

Yield

Brüt

Marjı

-2,6%

1,8%

-7,5%

9,3%

3,8%

5,7%

9,3%

-13,7%

-5,5%

-22,4%

4,2%

1,7%

0,8%

3,0%

-0,7%

-3,9%

-4,0%

-3,9%

2,1%

2,3%

1,3%

-2,0%

3,5%

-6,1%

7,4%

-14,9%

5,6%

20,4%

21,1%

13,0%

41,3%

23,6%

19,7%

19,1%

10,4%

23,9%

17,4%

6,0%

22,6%

25,4%

30,0%

17,8%

25,9%

24,1%

15,7%

18,5%

14,7%

21,2%

18,2%

24,1%

16,5%

24,4%

24,3%

23,0%

19,7%

18,6%

13,9%

44,5%

24,0%

17,8%

22,3%

13,1%

23,9%

18,5%

6,4%

24,8%

24,6%

25,3%

18,2%

28,0%

23,5%

14,6%

18,1%

17,4%

20,2%

17,8%

20,4%

16,3%

48,8%

24,4%

21,6%

12,0%

9,5%

8,8%

32,2%

22,8%

14,2%

14,6%

13,2%

3,6%

3,6%

2,3%

14,8%

16,3%

27,4%

6,9%

6,8%

4,8%

11,1%

8,9%

7,2%

8,8%

9,6%

11,8%

9,0%

38,6%

7,5%

10,1%

1,3% 21,1%

20,2%

9,6%

ROE

12,7%

24,8%

9,5%

20,8%

8,8%

8,1%

34,4%

25,3%

21,0%

7,0%

6,9%

15,3%

16,1%

26,2%

20,2% -11,3%

3,3% -16,6%

4,5% -127,4%

2,9%

9,6%

9,8%

19,0%

17,8%

15,0%

21,3%

20,1%

5,2%

5,4%

6,0%

5,9%

3,1%

12,4%

6,0% -79,9%

7,9%

7,9%

8,8%

0,9%

7,9%

8,8%

5,2%

3,7%

8,0%

8,4%

8,8%

-2,2%

52,2%

5,0%

11,9%

12,8%

9,5%

6,6%

8,8%

8,1%

Net Borç FAVÖK/

/ FAVÖK Fin. Gid.

2,9

1,4

5,4

1,3

4,4

1,3

1,9

10,6

5,7

3,3

2,3

2,2

2,1

0,9

2,6

3,0

2,7

2,4

3,3

3,7

1,5

6,6

3,9

5,9

6,6

4,7

3,2

3,3

4,4

1,6

12,5

2,8

5,2

6,6

1,1

2,6

1,2

3,6

11,7

7,5

14,4

2,4

16,2

2,7

2,5

2,6

2,7

4,8

5,9

8,4

0,9

87,5

7,3

2,1

3,0

3,6

SEKTÖREL PİYASA VERİLERİ

04.10.2016

PİYASA VERİLERİ (Mn TL) Relatif Getiri

Std.

Sap.

Temettü

Verimi

1 Ay

YBB

F/K

Cari

F/K

16T

22%

22%

37%

24%

40%

43%

32%

21%

36%

17%

35%

17%

32%

21%

26%

26%

19%

18%

33%

27%

19%

27%

26%

28%

21%

33%

9%

25%

32%

33%

47%

26%

35%

28%

34%

38%

32%

30%

37%

31%

30%

29%

37%

35%

30%

32%

33%

29%

32%

42%

39%

41%

44%

71%

46%

41%

4,5%

2,1%

5,8%

1,8%

2,4%

8,4%

1,8%

0,0%

0,9%

0,3%

4,4%

0,3%

3,6%

5,5%

1,3%

0,7%

4,4%

1,3%

1,2%

2,0%

1,1%

0,8%

0,0%

0,4%

3,5%

1,0%

0,5%

2,0%

0%

-5%

-1%

1%

3%

1%

2%

2%

1%

-8%

-1%

-3%

1%

4%

-6%

-3%

3%

-6%

0%

-0%

4%

5%

8%

-6%

-2%

13%

6%

1%

3%

30%

22%

-3%

-31%

4%

-10%

-3%

-8%

-38%

7%

2%

13%

1%

-13%

-11%

35%

35%

7%

10%

26%

2%

-17%

31%

20%

40%

47%

26%

13,6

9,4

10,9

11,1

17,8

10,8

7,0

50,4

25,3

27,1

12,3

13,5

7,5

9,5

17,3

19,3

14,1

9,4

7,4

10,2

16,4

9,5

60,7

8,4

29,4

12,0

9,7

9,4

12,6

13,3

8,7

11,0

7,9

11,3

12,5

-9,7

48,1

514,2

6,9

20,5

9,1

8,8

15,9

17,1

8,5

18,9

6,0

9,4

MD

10,8

6,8

5,7

89,4

15,0

MD

11,5

30%

33%

2,5%

0%

0%

12,1

11,0

Sektör

HAO

OTOMOTİV

BEYAZ EŞYA

METAL

HABERLEŞME

ULAŞTIRMA

PETROKİMYA

GÜBRE

ELEKTRİK ÜRETİM

PERAKANDE

TEKNOLOJİ PER.

TEKNOLOJİ TOP.

TELEKOM

CAM

ÇİMENTO

GIDA

İÇECEK

İLAÇ

BORU

BANKA

HOLDİNG

AMBALAJ

İNŞ. & TAAH.

KAĞIT KARTON

YAPI SERAMİK

BASIM YAYIM

MADENCİLİK

MOBİLYA

TEKSTİL

Toplam

Yabancı

Payı

ÇARPANLAR

F/K

17T

11,2

13,4

4,5

9,9

7,5

8,2

8,9

13,2

20,7

45,2

6,0

16,2

9,6

8,1

13,9

13,1

7,9

18,6

5,2

10,3

MD

10,5

5,7

5,6

19,4

7,3

MD

8,7

9,5

FD/

FD/

FD/

FD/

F/K

FAVÖK FAVÖK FAVÖK FAVÖK Yabancı

Ort.

Payı

Cari

16T

17T

Ort.

15,3

11,0

9,4

7,8

11,5

59%

12,9

7,6

9,4

8,1

8,5

75%

14,9

8,0

3,8

3,0

8,8

57%

12,9

6,0

5,5

5,1

6,3

87%

14,6

7,7

9,2

6,0

7,7

42%

11,7

7,5

7,6

5,3

9,2

57%

14,7

7,9

6,8

5,2

8,1

14%

19,8

15,9

11,7

8,9

14,3

20%

34,9

12,2

11,4

6,8

15,7

66%

24,9

9,7

4,9

3,9

7,7

7%

8,0

10,1

6,9

6,0

5,4

34%

16,7

10,1

15,8

12,6

12,8

39%

10,1

7,1

6,2

5,5

6,5

47%

13,0

6,9

6,6

6,0

8,0

24%

31,4

11,9

7,6

6,5

20,0

33%

27,8

11,6

9,0

7,7

15,0

81%

18,2

7,5

8,3

6,7

6,4

19%

17,7

6,9

8,9

7,6

13,3

39%

8,9

MD

MD

MD

MD

71%

11,3

6,3

4,6

4,3

7,4

44%

13,7

14,9

MD

MD

13,3

2%

12,2

6,9

7,8

6,4

11,3

12%

32,9

17,7

3,0

2,7

17,3

14%

29,5

6,9

3,9

3,9

8,5

20%

21,7

10,6

6,9

6,1

10,5

4%

9,7

3,5

2,4

1,7

3,0

58%

13,3

8,7

MD

MD

8,2

1%

11,6

7,9

6,3

5,4

8,6

25%

14,6

8,7

7,0

6,0

BİST Şirketleri Verilerin Yıldızları – Hisse Takip Listesi için TIKLAYINIZ.

BİST Şirketleri Değerleme Veri Bankası Raporu için TIKLAYINIZ.

8,6

67,7%

Bizim Menkul Değerler A.Ş

Araştırma Bölümü

http://www.bmd.com.tr/

[email protected]

Diğer Raporlar için TIKLAYINIZ

Şirket Raporları

BİST Şirketleri Değerleme Veri Bankası

BİST Şirketleri Verilerin Yıldızları – Hisse Takip Listesi

Eylül Ayı İslami Ürünler Getirisi

GYO Prim/İskonto Tablosu

Mali Sektör Dışı Reel Getiri Analizi

Şirket Karları

Strateji Raporu

Önemli Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım

danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye

özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali

durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan

bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Burada yer alan bilgiler Bizim Menkul Değerler A.Ş. (BMD) tarafından okuyucuyu bilgilendirme amacı ile

BMD’nin güvenilir olduğunu düşündüğü yayımlanmış bilgilerden ve veri kaynaklarından derlenerek

hazırlanmıştır. Kullanılan bilgilerin hatasızlığı ve/veya eksiksizliği konusunda BMD hiçbir şekilde sorumlu

tutulamaz. BMD Araştırma raporları şirket içi ve dışı dağıtım kanalları aracılığıyla tüm BMD müşterilerine

eşzamanlı olarak dağıtılmaktadır. Ayrıca, Burada yer alan tahmin, yorum ve tavsiyeler dökümanın

yayınlandığı tarih itibariyle geçerlidir. BMD Araştırma Bölümü daha önce hazırladığı ya da daha sonra

hazırlayacağı raporlarda bu raporda sunulan görüş ve tavsiyelerden farklı ya da bu raporda sunulan

görüş ve tavsiyelerle çelişen başka raporlar yayınlayabilir. Çelişen fikir ve tavsiyeler bu raporu

hazırlayan kişilerden farklı zaman dilimlerine işaret ediyor, farklı analiz yöntemlerini içeriyor ya da farklı

varsayımlarda bulunuyor olabilir. Böyle durumlarda, BMD’nin bu raporlardaki tavsiye ve görüşlerle

çelişen diğer BMD Araştırma Bölümü raporlarını okuyucunun dikkatine sunma zorunluluğu yoktur. BMD

ve ilişkili olduğu firmalar bu raporda adı geçen pay senetlerinde pozisyon sahibi olabilir ve/veya raporun

yayınlanma tarihinden sonra işlem yapabilir. Ayrıca yatırımcılar bu raporda adı geçen şirketlerle BMD

ve/veya diğer ilişkili firmalarının iş ilişkisi içerisinde olabileceğini kabul ederler.

Bu çalışma kesinlikle tekrar çıkarılmak, çoğaltılmak, kopyalanmak ve/veya okuyucudan başkasına

dağıtılmak üzere hazırlanmamıştır ve BMD Araştırma Bölümü’nün izni olmadan kopyalanamaz ve

çoğaltılıp dağıtılamaz. Okuyucuların bu raporun içeriğini oluşturan yatırım tavsiyeleri, tahmin ve hedef

fiyat değerlemeleri de dahil olmak üzere tüm yorum ve çıkarımların, BMD Araştırma Bölümü‘nün izni

olmadan başkalarıyla paylaşmamaları gerekmektedir. BMD bu araştırma raporunu yayınlamaya,

müşterilerine ve gerekli yatırım profesyonellerine dağıtmaya yetkilidir. BMD Araştırma Bölümü gerekli

olduğunu düşündüğünde düzenli olarak yatırım tavsiyelerini güncellemekte ve temel analize dayalı

araştırma raporları hazırlamaktadır. Bununla birlikte, bu çalışma herhangi bir hisse senedinin veya

finansal yatırım enstrümanlarının alımı ya da satımı için BMD ve/veya BMD tarafından direk veya dolaylı

olarak kontrol edilen herhangi bir şirket tarafından gönderilmiş bir teklif ya da öneri oluşturmamaktadır.

Herhangi bir alım-satım ya da herhangi bir enstrümanın halka arzına talepte bulunma kararı bu

çalışmaya değil, arz edilen yatırım aracı ile ilgili kamuya duyurulmuş ve yayınlanmış izahname ve

sirkülere dayanmalıdır. BMD ya da herhangi bir BMD çalışanı bu raporun içeriğindeki görüş ve

tavsiyelere uyulması sebebiyle doğabilecek doğrudan ya da dolaylı herhangi bir zarar ya da kayıpla ilgili

olarak sorumlu tutulamaz.